Similar presentations:

Риск и мани-менеджмент

1.

БЛОК 4. Риск и мани-менеджментМани-менеджмент

Риск-менеджмент

Расчетный и

технический

стоп-лосс

2.

Риск зависит от стратегии трейдераРИСК

скальпер

дейтрейдер

свинг-трейдер

инвестор

ВРЕМЯ

Риск зависит напрямую от вашей стратегии

Чем выше доходность, тем выше риск

3.

Рынок - непредсказуемый! ! ! Вы должны быть не правы на величину одного стоп-лосса

даже если вы мастер по

техническому анализу, иногда

наши сценарии не сбываются

факторы: новостной фон, отчеты,

КИ и т.д.

мы должны защитить наш депозит

стоп-лоссом

трейдеры к осознанному рискменеджменту приходят не сразу

риск и мани менеджмент –

искусство, которому нужно учиться

4.

Мани-менеджмент: объем рискаСуть метода: выбрать для себя индивидуальный, психологически

комфортный объем риска от вашего депозита

ПРИМЕР:

Депозит

Риск на 1 месяц

Риск на 1 неделю

Риск на 1 день

5 позиции в 1 день

$100 000

$10 000 (10%)

$2500 (2,5%)

$500 (0,5%)

$100 (0,1%)

Ваш объем депозита составляет $100 000 и вы как трейдер готовы понести убыток в

размере 10% ($10 000) от депозита за месяц торговли. Это ваш МАКСИМУМ.

Далее вы распределяете месячный убыток по неделям и дням. То есть, вы себя

психологически совершенно нормально будете чувствовать если ежедневно будете

терять по $500, еженедельно $2500, ежемесячно $10 000.

Если вы за день открываете 2 позиции, то риск на каждую сделку составляет $250, если 5

позиции, то ваш риск составляет $100 за каждую сделку.

5.

Расчетный и технический стопыСтоп должен быть технически привязан к уровню

Американский рынок

до 15 центов

Валютный рынок

до 20 пунктов

соотношение прибыли к риску должно быть как минимум 3 к 1

Российский рынок

0,2% от цены инструмента

6.

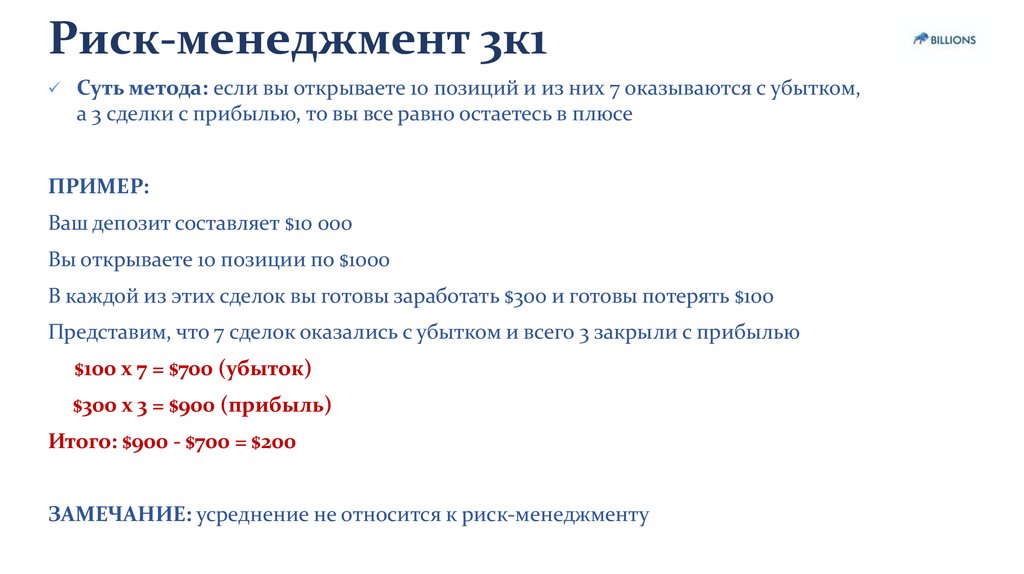

Риск-менеджмент 3к1Суть метода: если вы открываете 10 позиций и из них 7 оказываются с убытком,

а 3 сделки с прибылью, то вы все равно остаетесь в плюсе

ПРИМЕР:

Ваш депозит составляет $10 000

Вы открываете 10 позиции по $1000

В каждой из этих сделок вы готовы заработать $300 и готовы потерять $100

Представим, что 7 сделок оказались с убытком и всего 3 закрыли с прибылью

$100 х 7 = $700 (убыток)

$300 х 3 = $900 (прибыль)

Итого: $900 - $700 = $200

ЗАМЕЧАНИЕ: усреднение не относится к риск-менеджменту

7.

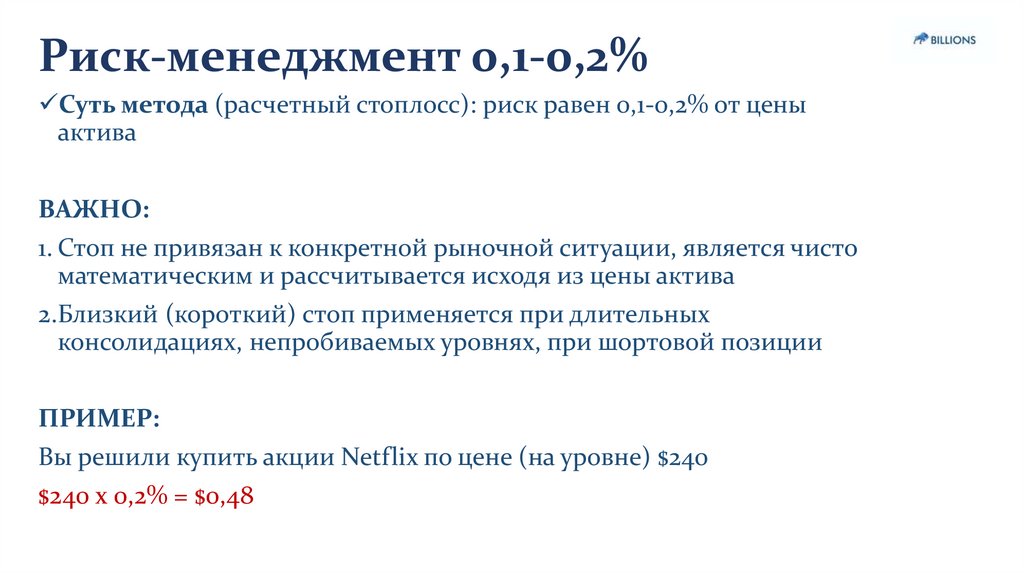

Риск-менеджмент 0,1-0,2%Суть метода (расчетный стоплосс): риск равен 0,1-0,2% от цены

актива

ВАЖНО:

1. Стоп не привязан к конкретной рыночной ситуации, является чисто

математическим и рассчитывается исходя из цены актива

2.Близкий (короткий) стоп применяется при длительных

консолидациях, непробиваемых уровнях, при шортовой позиции

ПРИМЕР:

Вы решили купить акции Netflix по цене (на уровне) $240

$240 х 0,2% = $0,48

8.

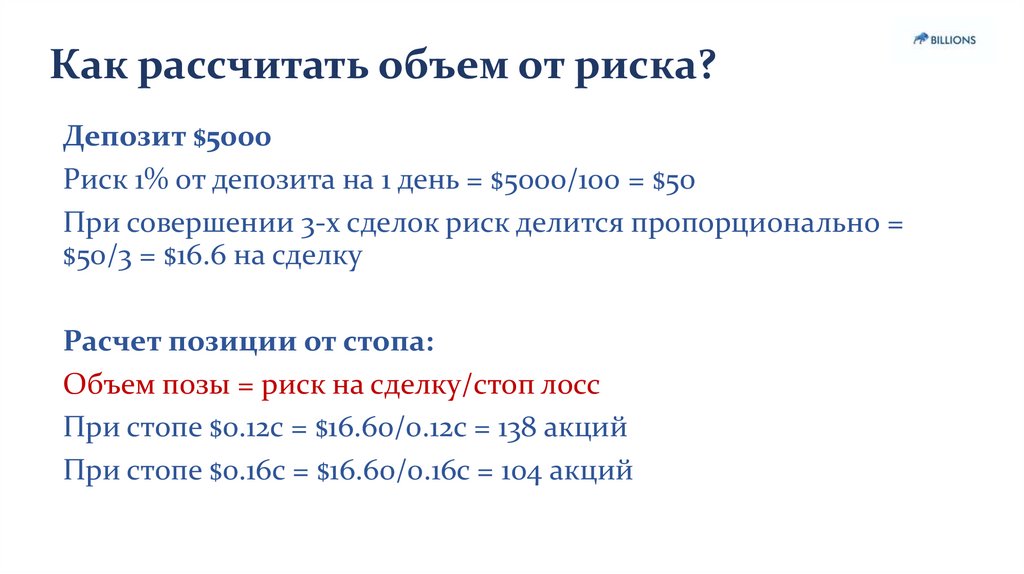

Как рассчитать объем от риска?Депозит $5000

Риск 1% от депозита на 1 день = $5000/100 = $50

При совершении 3-х сделок риск делится пропорционально =

$50/3 = $16.6 на сделку

Расчет позиции от стопа:

Объем позы = риск на сделку/стоп лосс

При стопе $0.12с = $16.60/0.12с = 138 акций

При стопе $0.16с = $16.60/0.16с = 104 акций

9.

ВАЖНОЕсли сделки пошли убыточные, то уменьшаем объем

Если сделки положительные, то увеличиваем объем постепенно

В лонг можно ставить стоп чуть больше, в шорт всегда нужно

стараться ставить короткие стопы

После получения трех убыточных сделок подряд за одну торговую

сессию нужно завершить торговлю в этот день и заняться анализом

ошибок

Идеальный риск на один торговый день 0.5-1%

При разгоне депозита риск можно ставить 1,5-2%.

Увеличиваем риски только тогда, когда уверены в своей сделке и

есть хорошая

Чем короче стоп, тем больше объема и наоборот

10.

Условия для короткого стопаЧем сильнее уровень – тем короче стоп

торговля против тренда

ближний ретест

стоим в начале АТР

сильный лимитный уровень

11.

Блок 5. Подготовка к торгам. Практика1. Смотрим на движение фьючерсов и формируем баланс сделок

12.

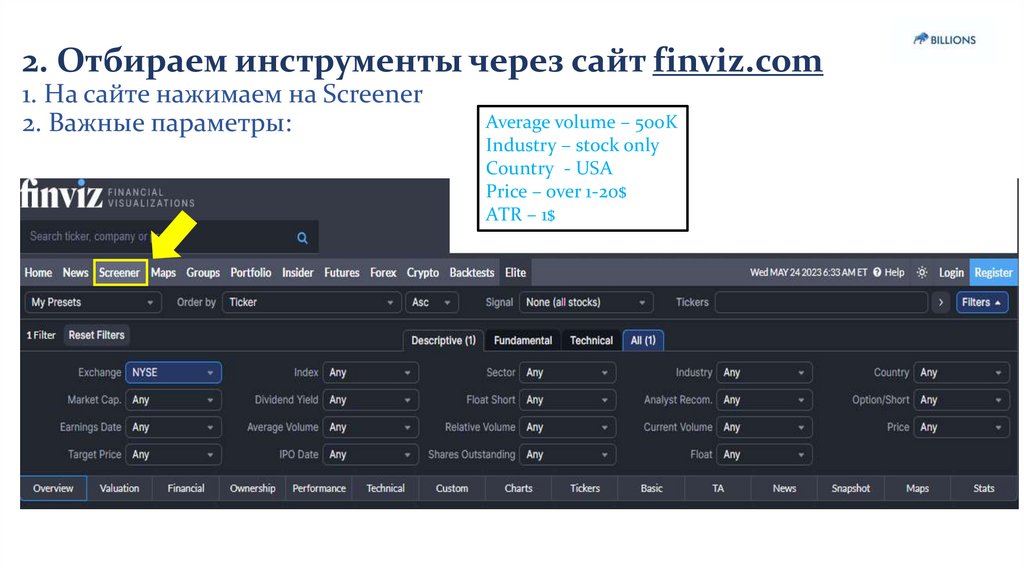

2. Отбираем инструменты через сайт finviz.com1. На сайте нажимаем на Screener

2. Важные параметры:

Average volume – 500K

Industry – stock only

Country - USA

Price – over 1-20$

ATR – 1$

13.

3. Параметры дневки: какие графикиотбираем?

Понятный, четкий и сильный уровень

День закрылся вблизи уровня (под хай или лоу)

Есть ли накопление

АТР, запас хода

Обращаем внимание на глобальные и локальные тренды

Оцениваем предпосылки к отбою или пробою

Принимаем торговое решение (шорт или лонг)

Определяем точку входа, стоп и тейк

Заходим в сделку

14.

Закрытие позиции15.

Overnight - оставить позицию на ночь16.

Итоги:Риск-менеджмент – фундаментально важная часть

успешного трейдинга

Вы можете выбрать удобный для себя вид рискменеджмента

Для себя должны определить психологически

комфортный объем риска от общей суммы вашего

депозита

Усреднение никак не связана с понятием рискменеджмента. «Усреднение упавшей позиции подобно

поливу сорняков» П. Линч

17.

Итоги:Точка входа, стоплосс и точка выхода должны быть привязаны

технически – к определённым уровням, критическим торговым

зонам

При входе в позицию очень важно учитывать ATR

Необходимо учитывать часто повторяющиеся сценарии на рынке и

предугадывать наиболее вероятные направления движения

инструментов

Стоплосс можно передвигать только если на то есть обоснованные

причины и только в пользу минимизации вашего риска

Если наступает критическая ситуация, то всегда можно выйти из

сделки по рыночной заявке

18.

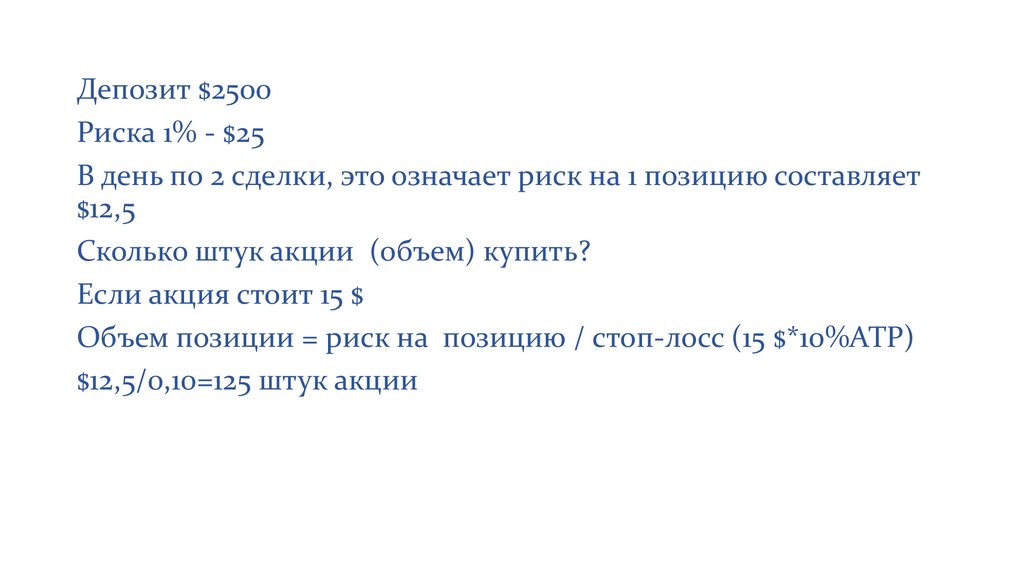

Депозит $2500Риска 1% - $25

В день по 2 сделки, это означает риск на 1 позицию составляет

$12,5

Сколько штук акции (объем) купить?

Если акция стоит 15 $

Объем позиции = риск на позицию / стоп-лосс (15 $*10%АТР)

$12,5/0,10=125 штук акции

finance

finance management

management