Similar presentations:

Как закрыть 2023 год по УСН и по максимуму уменьшить налог к уплате с учетом специфики ЕНС

1.

Как закрыть 2023 год по УСН и по максимумууменьшить налог к уплате с учетом специфики ЕНС

Людмила Масленникова,

главный редактор журнала «Упрощенка», к.э.н.

2.

Доступ к журналу «Упрощенка»Закажите бесплатный пробный доступ и

дополнительную скидку на подписку по ссылке

или по телефону 8-800-511-69-47

И заберите себе в работу все шпаргалки и пошаговые

инструкции по срочным делам бухгалтера и изменениям,

которые уже нужно применять в работе.

До пятницы действует скидка 30% для

новых подписчиков

2

3.

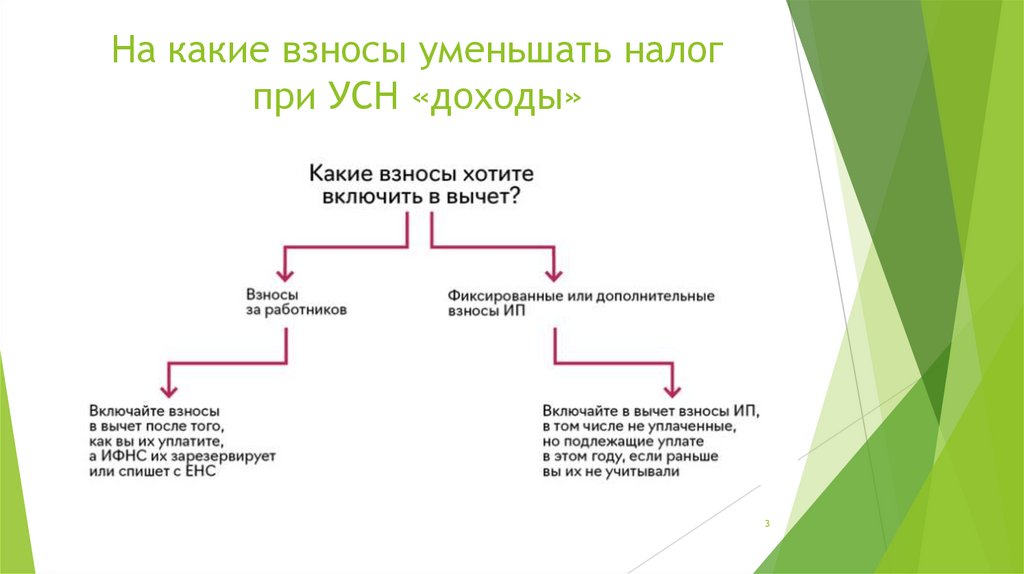

На какие взносы уменьшать налогпри УСН «доходы»

3

4.

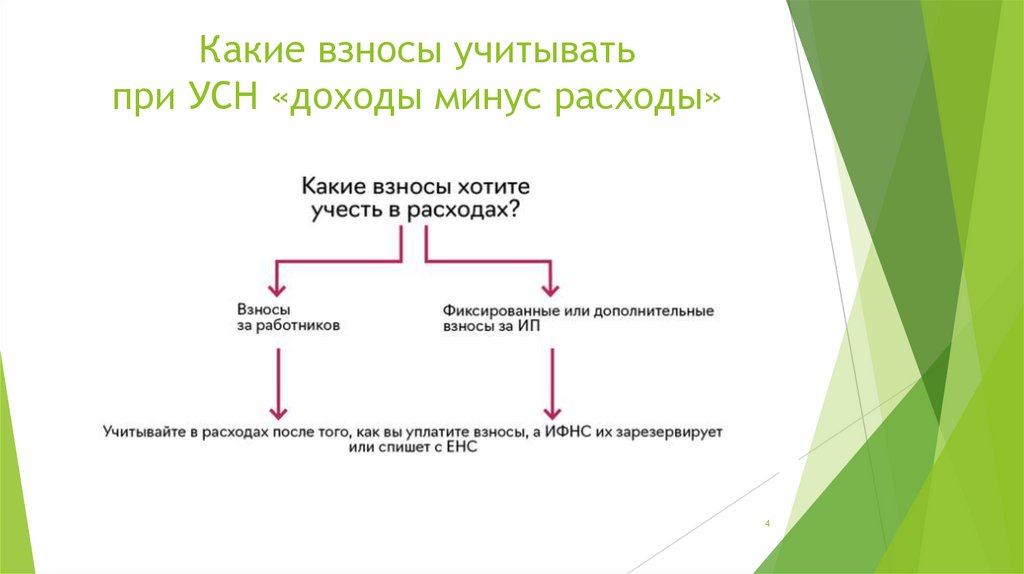

Какие взносы учитыватьпри УСН «доходы минус расходы»

4

5.

Какие условия выполнить, чтобы учестьвзносы за работников, которые уплатили

в срок

1. Уплатить взносы

2. Подать уведомление или расчет по взносам

3. Убедиться, что налоговики зарезервировали

или списали взносы с ЕНС

5

6.

Какие условия выполнить, чтобы учестьвзносы за работников, которые уплатили

досрочно

1. Уплатить взносы в месяце, в котором хотите

учесть

2. Подать уведомление в ИФНС

3. Убедиться, что налоговики зарезервировали

взносы досрочно

6

7.

Как заполнить уведомлениена досрочные взносы

7

8.

Как убрать двойной резерв по взносамс ЕНС

1. Дождаться, когда наступит срок уплаты

2. Проверить списанные суммы и сальдо

после срока уплаты

3. Обнулить сальдо ЕНС, если резерв не

расформировался

8

9.

На какие фиксированные идополнительные взносы ИП

можно уменьшить налог по УСН «доходы»

за 2023 год

1. Фиксированные взносы за 2023 год

независимо от факта уплаты

2. Допвзносы за 2023 год независимо

от факта уплаты

3. Фиксированные и допвзносы за прошлые

периоды, если их уплатили в 2023 году

9

10.

На какие фиксированные идополнительные взносы ИП

можно уменьшить налог по УСН «доходы»

за 2024 год

1. Фиксированные взносы за 2024 год

независимо от факта уплаты

2. Допвзносы за 2023 год независимо от

факта уплаты, если на них не уменьшали

налог за 2023 год

3. Допвзносы за 2024 год независимо от

факта уплаты

4. Фиксированные и допвзносы за 2022 год и

прошлые периоды, если их уплатили в 2024

году

10

11.

Разъяснения ФНС по допвзносам ИП11

12.

Какие фиксированные и дополнительныевзносы ИП

можно учесть в расходах по УСН

за 2023 год

1. Фиксированные и допвзносы взносы за

2023 год, если уплатили и зарезервировали

в 2023 году

2. Фиксированные и допвзносы за прошлые

периоды, если их уплатили в 2023 году

12

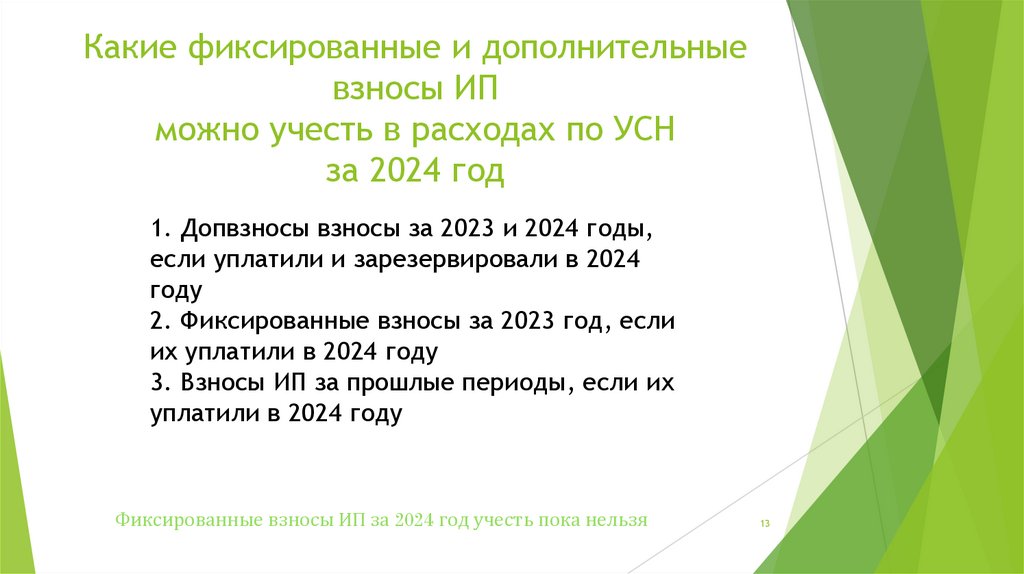

13.

Какие фиксированные и дополнительныевзносы ИП

можно учесть в расходах по УСН

за 2024 год

1. Допвзносы взносы за 2023 и 2024 годы,

если уплатили и зарезервировали в 2024

году

2. Фиксированные взносы за 2023 год, если

их уплатили в 2024 году

3. Взносы ИП за прошлые периоды, если их

уплатили в 2024 году

Фиксированные взносы ИП за 2024 год учесть пока нельзя

13

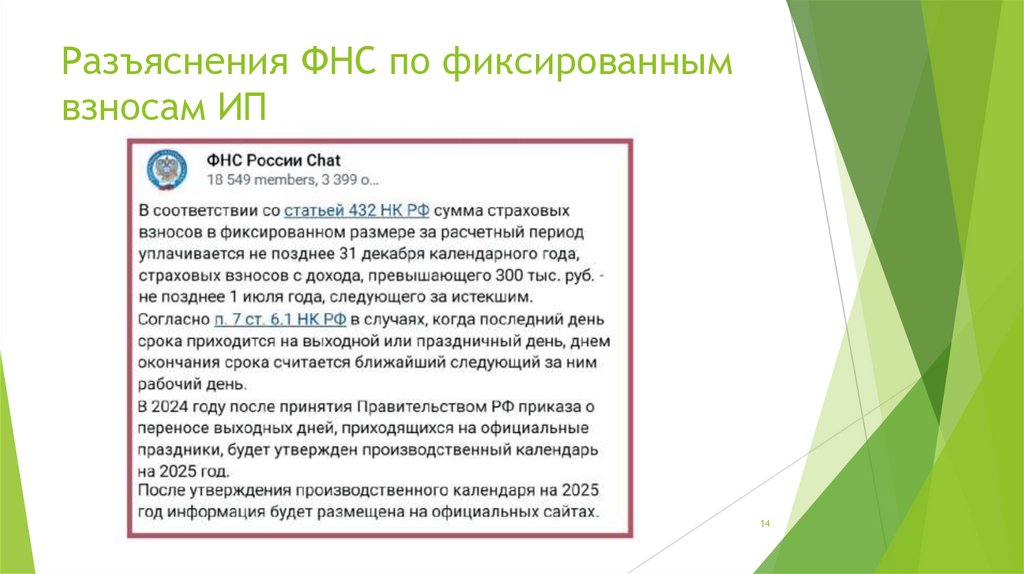

14.

Разъяснения ФНС по фиксированнымвзносам ИП

14

15.

Какие условия выполнить, чтобыучесть расходы при УСН

НДФЛ и имущественные налоги

1. Уплатить

2. Подать уведомление

3. Убедиться, что ИФНС зарезервировала

или списала с ЕНС

15

16.

Какие условия выполнить, чтобыучесть расходы при УСН

Материалы

1. Оплатить

2. Оприходовать

Дожидаться отпуска в производство не нужно

16

17.

Какие условия выполнить, чтобыучесть расходы при УСН

Товары

1. Оплатить

2. Оприходовать

3. Реализовать

Дожидаться доходов от реализации не нужно

17

18.

Какие условия выполнить, чтобыучесть расходы при УСН

Входной НДС

1. Оплатить товары или материалы

2. Списать в расходы товары или материалы

Входной НДС запишите в книге учета в отдельной строке

18

19.

На какие суммы можно снизить налоговуюбазу при УСН «доходы минус расходы»

1. Прошлые убытки, которые получили при

УСН

2. Разница между минимальным и обычным

налогом за прошлые годы

Уменьшать налоговую базу – право, а не обязанность

компаний и ИП

19

20.

По какой ставке считать налог по УСНза 2023 год

1. Обычная – 6 или 15 процентов

2. Пониженная – если есть право по закону

региона

Налог считайте по ставке региона, в котором компания или ИП были

зарегистрированы на 31 декабря

20

21.

Кто обязан считать налог поповышенной ставке

1. Доходы оказались выше 188,55 млн руб. или

средняя численность больше 100 чел.

2. Налоговая база за год выше, чем за 9 месяцев

Повышенные ставки составляют 8 и 20 процентов

в зависимости от объекта

21

22.

Кто обязан платить за годминимальный налог

1. Объект – «доходы минус расходы»

2. Минимальный налог с доходов оказался выше

налога по обычной ставке

Ставка минимального налога – 1% с доходов

22

23.

e.26-2.ru23

24.

e.26-2.ru24

25.

В какой срок отчитаться по УСНза 2023 год

1. 25 марта – крайний срок сдачи декларации

по УСН для организаций

2. 25 апреля – крайний срок сдачи декларации

по УСН для ИП

25

26.

Правила сдачи декларации по УСНза 2023 год

1. Кто сдает. Все компании и ИП, которые применяют

упрощенную систему

2. По какой форме. Приказ ФНС от 25.12.2020

№ ЕД-7-3/95 (в ред. от 01.11.2022)

3. В каком виде. В электронном – если среднесписочная

численность за 2023 год от 100 до 130 чел. На бумаге или

в электронном – все остальные

26

27.

Какие разделы заполнятьпри УСН «доходы»

1. Титульный лист

2. Раздел 1.1

3. Раздел 2.1.1

4. Раздел 2.1.2 - если платили торговый сбор

5. Раздел 3 – если получали целевое финансирование

27

28.

Какие разделы заполнятьпри УСН «доходы минус расходы»

1. Титульный лист

2. Раздел 1.2

3. Раздел 2.2

4. Раздел 3 – если получали целевое финансирование

28

29.

Какой признак налоговой ставки указать в декларацииСтроки 101 в разделе 2.1.1 и 201 в разделе 2.2:

• 1 – применяли только обычные или пониженные ставки

• 2 – применяли повышенную ставку 8 или 20 процентов в

любом периоде

29

30.

Какой код пониженной ставки указать30

31.

Какой код указывают в строках 124 и 264компании и ИП из новых регионов

1. 3462031 – в первых 7 клетках

2. Номер, пункт и подпункт статьи закона региона – в

оставшихся 12 клетках

31

32.

Как обосновать пониженную ставку32

33.

e.26-2.ru33

finance

finance