Similar presentations:

Новое для бухгалтера в 2019 году. Как закрыть 2018 год. Налоги, бухучет и отчетность-2018. Особенности вашего региона

1.

V I I ВСЕ РО ССИ Й СК А ЯП РА К Т И Ч Е С К А Я К О Н Ф Е Р Е Н Ц И Я

Новое для бухгалтера в 2019 году.

Как закрыть 2018 год

Налоги, бухучет и отчетность – 2018.

Спецрежимы. Особенности вашего

региона

Никитина Светлана Владимировна, независимый эксперт по

налогообложению, аттестованный преподаватель ИПБ России,

руководитель УМЦ ИПБ № 946

2.

Новое в налоговомадминистрировании

2

3.

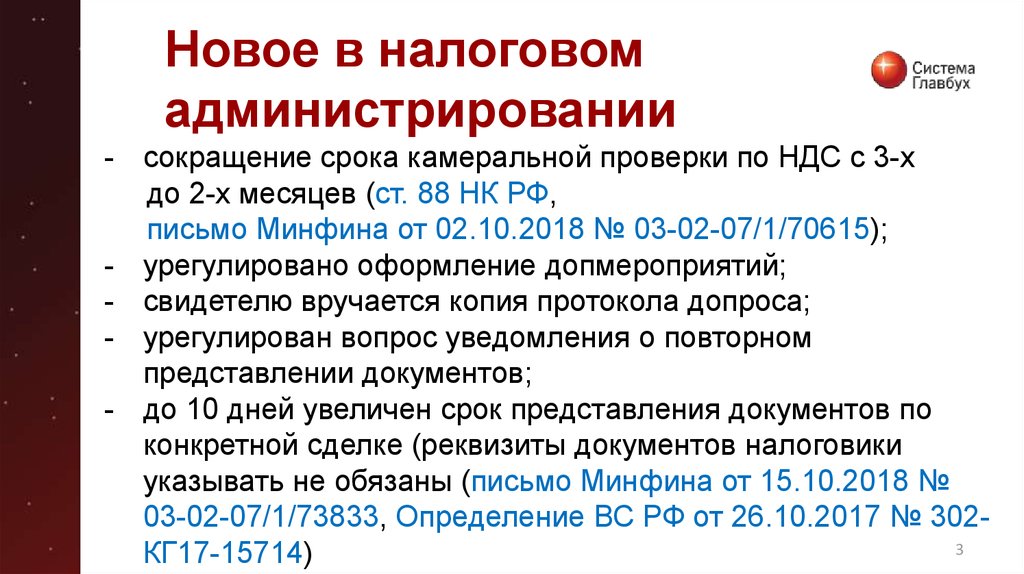

Новое в налоговомадминистрировании

- сокращение срока камеральной проверки по НДС с 3-х

до 2-х месяцев (ст. 88 НК РФ,

письмо Минфина от 02.10.2018 № 03-02-07/1/70615);

- урегулировано оформление допмероприятий;

- свидетелю вручается копия протокола допроса;

- урегулирован вопрос уведомления о повторном

представлении документов;

- до 10 дней увеличен срок представления документов по

конкретной сделке (реквизиты документов налоговики

указывать не обязаны (письмо Минфина от 15.10.2018 №

03-02-07/1/73833, Определение ВС РФ от 26.10.2017 № 3023

КГ17-15714)

4.

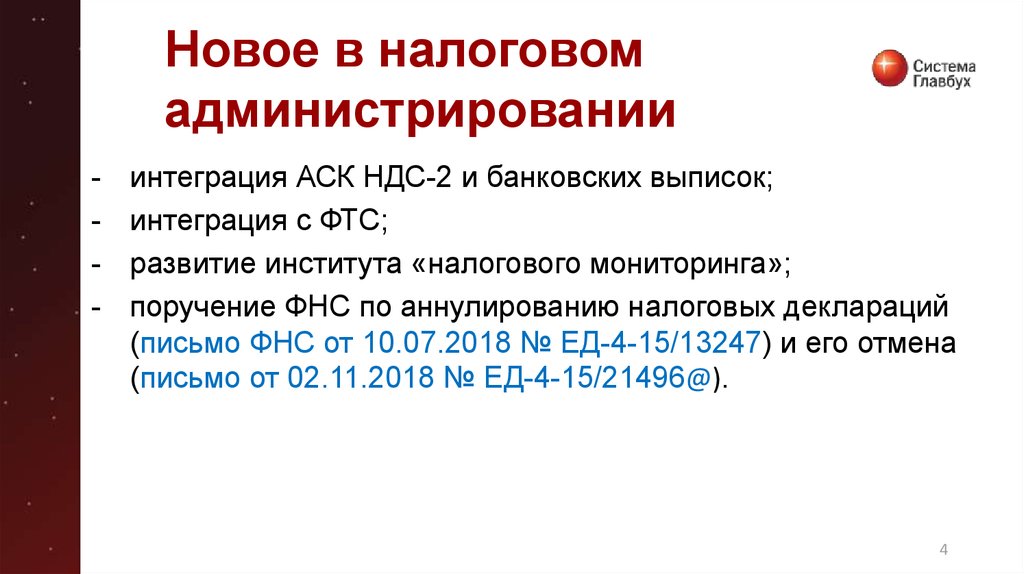

Новое в налоговомадминистрировании

-

интеграция АСК НДС-2 и банковских выписок;

интеграция с ФТС;

развитие института «налогового мониторинга»;

поручение ФНС по аннулированию налоговых деклараций

(письмо ФНС от 10.07.2018 № ЕД-4-15/13247) и его отмена

(письмо от 02.11.2018 № ЕД-4-15/21496@).

4

5.

Налоговый контроль – 2018Новый подход к признанию расходов и вычетов по НДС

(применение новой ст. 54.1 НК РФ):

- наличие деловой цели;

- подтверждение исполнения сделки контрагентом

(доказательства готовим заранее);

- запрет на применение схем (например, дробление бизнеса

с целью «ухода от налогов» (письмо ФНС от 11.08.2017

№ СА-4-7/15895@, Определение ВС РФ от 27.08.2018 №

304-КГ18-12160).

! Используем возможность возложить на контрагента риски

возникновения негативных налоговых последствий (указание

в договоре о возмещении потерь по ст. 406.1 ГК РФ либо о

заверении об обстоятельствах по ст. 431.2 ГК РФ).

5

6.

Налоговый контроль – 2018• применение сервиса ФНС «Прозрачный бизнес»,

рекомендации ФНС по проверке контрагентов (письмо от

23.03.2017 № ЕД-5-9/547@);

• риски контроля цен в сделках между ВЗЛ (Определение

СКЭС ВС от 29.03.2018 № 303-КГ17-19327);

• «расчистка» ЕГРЮЛ (Определение ВС РФ от 20.02.2018 N

308-КГ17-22941): «налогоплательщик, не обеспечивший

документальное подтверждение достоверности сведений и

обоснованности требований, изложенных в документах, на

основании которых он претендует на получение налоговых

вычетов, несет риск неблагоприятных последствий своего

бездействия в виде невозможности принятия к вычету

6

соответствующих сумм налога»;

7.

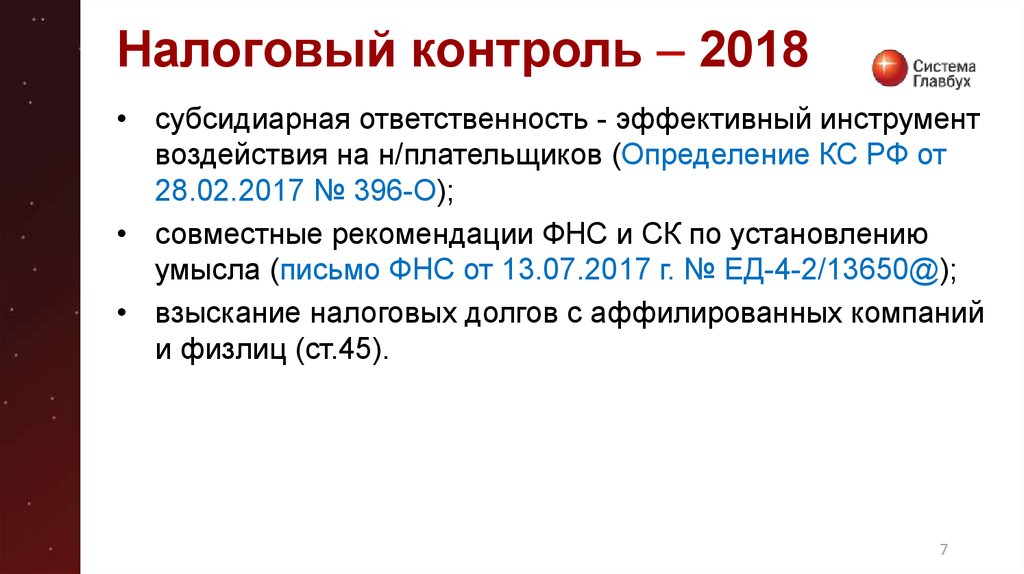

Налоговый контроль – 2018• субсидиарная ответственность - эффективный инструмент

воздействия на н/плательщиков (Определение КС РФ от

28.02.2017 № 396-О);

• совместные рекомендации ФНС и СК по установлению

умысла (письмо ФНС от 13.07.2017 г. № ЕД-4-2/13650@);

• взыскание налоговых долгов с аффилированных компаний

и физлиц (ст.45).

7

8.

Налоговый контроль – 2018Исполнение сделки третьим лицом:

- заказчик вправе принять НДС к вычету и учесть расходы, если

сделку исполнил субподрядчик (письма Минфина от 20.10.2017

№ 03-03-06/1/68944, от 20.12.2017 № 03-07-11/85028);

- реальность сделки не доказана, т.к. контрагент не мог оказать

транспортные услуги, участие в сделке 3-х лиц не

согласовано (Определение ВС РФ от 06.04.2018 № 309-КГ182370) либо не доказано.

Покупка у посредника:

- посредник был фиктивен (только для того, чтобы завысить

расходы). Разница между ценой производителя и ценой

посредника ИНФС включила в доход (Определение ВС РФ от

10.04.2018 № 301-КГ18-2526);

- «транзитная торговля» законна, т.к. доказательств наличия

отношений непосредственно с производителем не представлено

(Постановление АС ПО от 18.10.2018 № А55-33076/2017).

8

9.

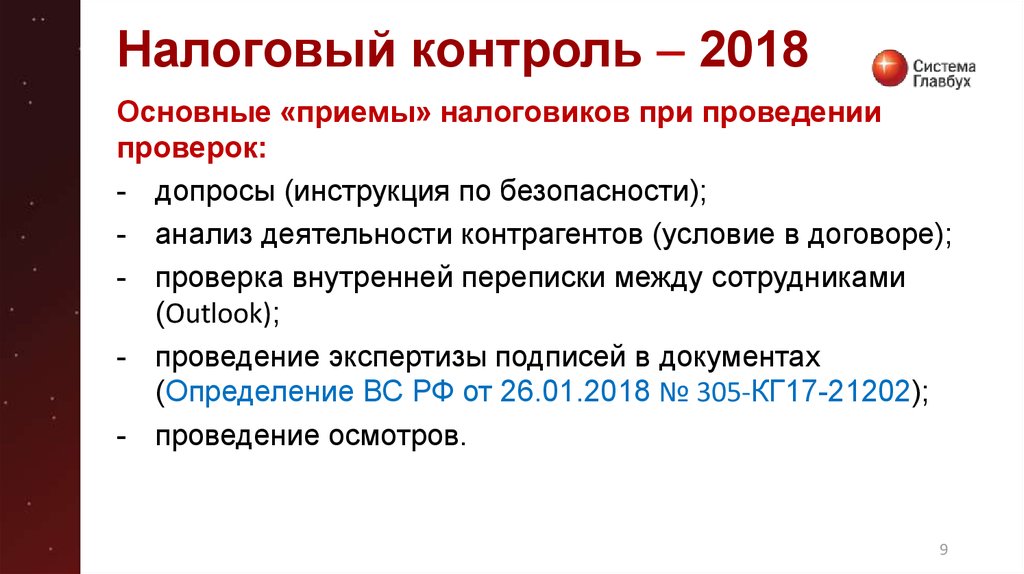

Налоговый контроль – 2018Основные «приемы» налоговиков при проведении

проверок:

- допросы (инструкция по безопасности);

- анализ деятельности контрагентов (условие в договоре);

- проверка внутренней переписки между сотрудниками

(Outlook);

- проведение экспертизы подписей в документах

(Определение ВС РФ от 26.01.2018 № 305-КГ17-21202);

- проведение осмотров.

9

10.

Налоговый контроль – 2018Последние тренды:

- отказ и в расходах, и в вычетах по НДС;

- запрет на «налоговую реконструкцию» (Постановление

АС ДВО от 03.04.2018 № Ф03-770/2018);

- переквалификации сделок и доначисления (договора

лизинга и займа переквалифицировны в договор

продажи (Постановление АС ЗСО от 02.03.2018 по делу

№ А81-3829/2017)

В судах налоговики выигрывают 83% дел.

10

11.

НДС11

12.

НДС- повышение ставки НДС с 2019 года с 18 до 20% (Закон от

03.08.2018 № 303-ФЗ, письмо ФНС от 23.10.2018 № СД-43/20667@);

- с 2018 года запрещен вычет НДС по ТРУ, приобретенным

за счет бюджетных субсидий и инвестиций (новый п.2.1

ст.170 НК РФ, Закон от 27.11.2017 № 335)

- с 2018 года субсидии, полученные из бюджета в сумме

скидок, предоставленных покупателям, не учитываются в

налоговой базе (дополнения в п.2 ст.154 НК РФ, Закон от от

03.08.2018 № 303-ФЗ);

12

13.

НДС- восстанавливать НДС с 2018 надо не только при получении

субсидий на возмещение расходов из бюджетов (всех), но

и при получении бюджетных инвестиций (измененный

подп.6 п. 3 ст.170 НК РФ).

Порядок применения нового п. 2.1 и измененного пп.6 п.3

ст. 170 НК РФ разъяснен в письме Минфина от 02.04.2018 №

03-07-15/20870 (доведено до налоговых органов письмом

ФНС от 03.04. 2018 г. № СД-4-3/6286@).

Внимание организаций, приобретающих СИЗ за счет ФСС

РФ, на письмо Минфина от 20.06.2018 № 03-07-11/42124!

13

14.

НДС- До конца 2018 сохранено право некоторых н/пл не

восстанавливать НДС по ТРУ, приобретенным за счет

субсидий без учета налога (ст.4 Закона от 03.08.2018 № 303ФЗ)

Внимание на законопроект № 442400-7! Правила вновь могут

измениться!

- изменения в налогообложении авансов, полученных под

передачу имущественных прав, и вычетов по ним (п.1 ст.154,

п.1 ст.2 Закона от 03.08.2018 № 302-ФЗ)

- Расширение «налогового эксперимента»: к металлолому и

шкурам с 2019 года добавится макулатура (З/п № 442400-7).

14

15.

НДСВнесены изменения в порядок подтверждения права на

применение нулевой ставки:

- из перечня обязательных документов исключены

транспортные и товаросопроводительные документы с

отметками таможни (представляются только при

истребовании ИФНС в течение 30 дней с даты требования);

- аналогичная норма при вывозе товаров в ЕАЭС;

- к реестрам добавили перечень заявлений о ввозе

товаров и уплате косвенных налогов (п.10 ст.165 НК РФ).

15

16.

НДС- Изменения по применению «правила 5 %»: НДС по ТРУ,

которые используются исключительно в необлагаемой

деятельности, вычету не подлежит: в абз.7 п.4 ст.170 НК

РФ появилась ссылка на абз.4 п.4 ст.170 НК РФ. Т. е. одни

и те же ТРУ обязательно должны использоваться как в

облагаемых, так и в необлагаемых операциях

(Федеральный закон от 27.11.2017 № 335).

При расчете учитываются как общехозяйственные, так и

прямые расходы (письмо Минфина от 13.11.2008

№ ШС-6-3/827@).

16

17.

Налог на прибыль17

18.

Налог на прибыльВ расходах на оплату труда с 2019 года будут учитываться

расходы на оплату услуг по организации туризма, санаторнокурортного лечения и отдыха на территории РФ, оказанных

работникам и членам их семей в соответствии с договором о

реализации туристского продукта, заключённым

работодателем с туроператором или турагентом (п. 24.2 ст.

255 НК РФ, Федеральный закон от 23.04.2018 № 113-ФЗ).

Путевки можно будет приобретать для работников, их

супругов, родителей, детей и подопечных в возрасте до 18 лет

(до 24 лет, если они учатся очно).

18

19.

Налог на прибыльВ расходах будут учитываться:

• перевозка туриста по России к месту отдыха и обратно;

• проживание туриста;

• питание туриста - только если оно включено в стоимость

проживания;

• санаторно-курортное обслуживание;

• проведение экскурсий.

Затраты учитываются в размере фактически произведённых

расходов, но:

• не более 50 000 руб. на каждого,

• не могут превышать 6 % от суммы расходов на оплату труда (в

совокупности с расходами на ДМС и оплатой мед.услуг) (абз. 9

19

п.16 ст.255 НК РФ).

20.

Налог на прибыльОграничение помощи от учредителей:

• подп.3.4 п.1 ст. 251 НК РФ - не учитываются

невостребованные участниками дивиденды либо

распределенная прибыль, восстановленная в составе

нераспределенной прибыли

• новый подп. 3.7 п.1 ст. 251 НК РФ - не будут учитываться

имущество, имущественные права или неимущественные

права в размере их денежной оценки, которые получены в

качестве вклада в имущество в порядке, установленном

гражданским законодательством.

• остальное имущество, внесенное в счет увеличения

чистых активов, будет увеличивать налоговую базу.

20

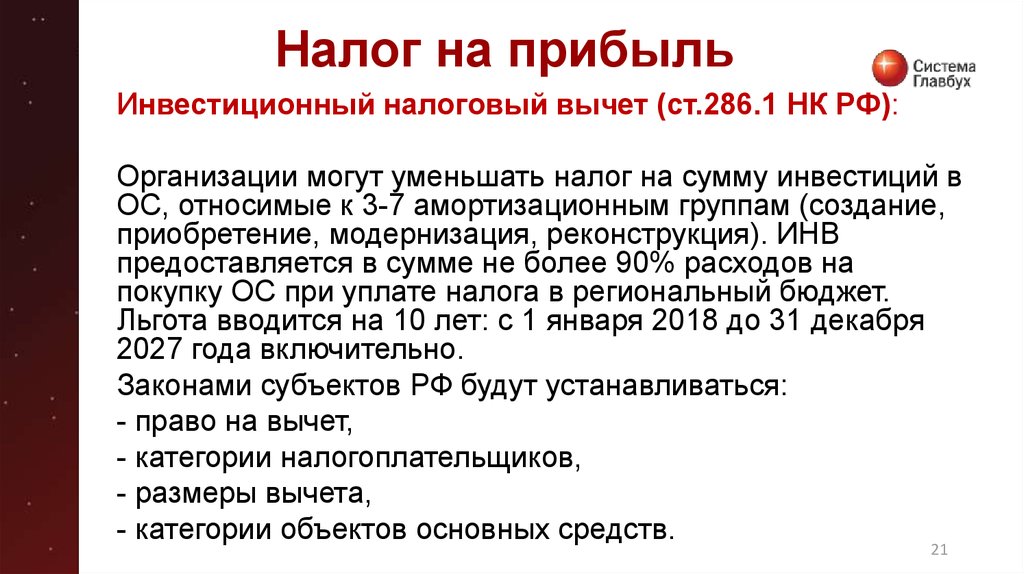

21.

Налог на прибыльИнвестиционный налоговый вычет (ст.286.1 НК РФ):

Организации могут уменьшать налог на сумму инвестиций в

ОС, относимые к 3-7 амортизационным группам (создание,

приобретение, модернизация, реконструкция). ИНВ

предоставляется в сумме не более 90% расходов на

покупку ОС при уплате налога в региональный бюджет.

Льгота вводится на 10 лет: с 1 января 2018 до 31 декабря

2027 года включительно.

Законами субъектов РФ будут устанавливаться:

- право на вычет,

- категории налогоплательщиков,

- размеры вычета,

- категории объектов основных средств.

21

22.

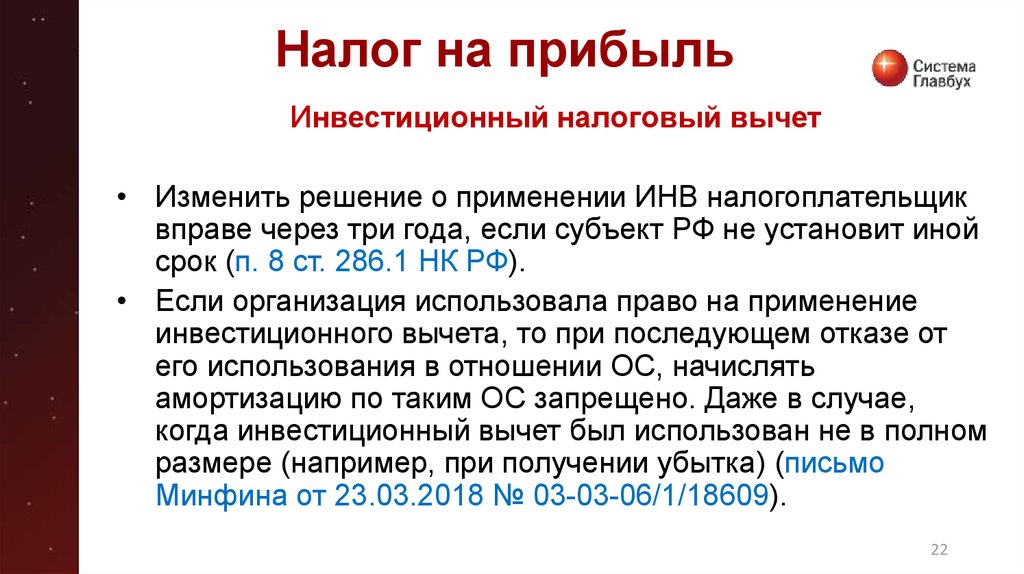

Налог на прибыльИнвестиционный налоговый вычет

• Изменить решение о применении ИНВ налогоплательщик

вправе через три года, если субъект РФ не установит иной

срок (п. 8 ст. 286.1 НК РФ).

• Если организация использовала право на применение

инвестиционного вычета, то при последующем отказе от

его использования в отношении ОС, начислять

амортизацию по таким ОС запрещено. Даже в случае,

когда инвестиционный вычет был использован не в полном

размере (например, при получении убытка) (письмо

Минфина от 23.03.2018 № 03-03-06/1/18609).

22

23.

Налог на прибыльУжесточение для резерва сомнительных долгов

С 2018 года встречная кредиторская задолженность

уменьшает наиболее раннюю дебиторскую задолженность

(ст. 266 НК РФ).

Расширение расходов на НИОКР

В состав расходов добавили стимулирующие выплаты и

страховые взносы, но убрали затраты на добровольное

страхование персонала, в том числе медицинское (ДМС). Их

можно списать как обычные затраты на оплату труда (п. 2 ст.

255, подп. 2 п. 2 ст. 262 НК РФ).

23

24.

Налог на имущество24

25.

Налог на имуществоС 2019 года движимое имущество не будет являться

объектом налогообложения: из статьи 374 НК РФ

исключено слово «движимые» (Федеральный Закон от

03.08.2018 г. № 302-ФЗ).

Проблема: что относится к недвижимости?

25

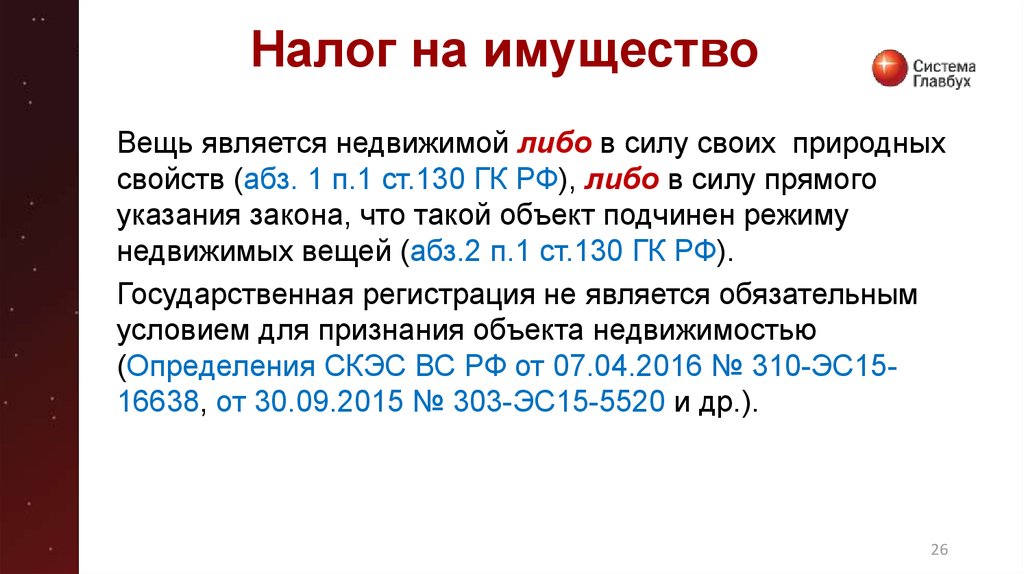

26.

Налог на имуществоВещь является недвижимой либо в силу своих природных

свойств (абз. 1 п.1 ст.130 ГК РФ), либо в силу прямого

указания закона, что такой объект подчинен режиму

недвижимых вещей (абз.2 п.1 ст.130 ГК РФ).

Государственная регистрация не является обязательным

условием для признания объекта недвижимостью

(Определения СКЭС ВС РФ от 07.04.2016 № 310-ЭС1516638, от 30.09.2015 № 303-ЭС15-5520 и др.).

26

27.

Налог на имуществоПисьмо ФНС РФ от 18.10.2018 № БС-4-21/20327@

«О судебных спорах о квалификации объектов в

качестве недвижимых вещей»:

к недвижимым вещам относятся технологические

трубопроводы, газоходы, самоподъемная плавучая буровая

установка, палубные краны, трансформаторная подстанция

с установкой новой модульной КТП.

+ указание сообщать в ФНС о спорах!

27

28.

Налог на имуществоПроблемы-2018

Капитальные вложения, произведенные арендатором в виде

неотделимых улучшений в арендованные объекты

недвижимого имущества, учтенные в качестве основных

средств арендатора, подлежат налогообложению налогом на

имущество организаций до их выбытия (письмо ФНС от

14.05.2018 № БС-4-21/9061). Например, отделочные работы,

электромонтажные работы, работы по обустройству систем

вентилирования и кондиционирования (приведение до

состояния готовности) признаны объектом налогообложения

(постановление 9 ААС от 01.03.2018 № 09АП-1446/2018).

28

29.

Налог на имуществоПроблемы-2018

Условия льготирования линий электропередачи и

сопутствующих технологических сооружений:

Линия электропередач – это электрическая линия, выходящая

за пределы электростанции или подстанции и

предназначенная для передачи эл. энергии на расстояние

(ГОСТ 19431-84).

Если сети электроснабжения и трансформаторные

подстанции используются организацией для собственных

нужд, а не для передачи электроэнергии другим субъектам, то

оснований для применения пониженных ставок по п.3 ст.380

НК РФ нет (Определение ВС РФ от 16.03.2018 № 309-КГ18756, письмо ФНС от 16.04.2018 № БС-4-21/7160@).

29

30.

Упрощенка30

31.

УСНДля перехода на УСН в 2019 году должны быть выполнены

условия:

• лимит доходов по итогам 9 месяцев 2018 года не

должен превышать 112,5 млн. рублей;

• остаточная стоимость ОС должна быть не более 150

млн. рублей;

• средняя численность персонала – до 100 чел.

Предельные значения доходов для компаний, уже

работающих на УСН, в 2019 году не меняются: лимит равен

150 млн. руб. (до 2020 года). Максимальная доля других

организаций в уставном капитале - 25%. У организации нет

филиалов.

31

32.

УСНИзменением для налогоплательщиков на УСН является

отмена пониженных страховых взносов. Согласно нормам

ст. 427 НК РФ, совокупный размер страховых взносов был

установлен в 20%. Данной льготой могли пользоваться те

налогоплательщики, которые перешли на УСН и имели

доход в год не более 79 млн. руб. Плюс - основной вид

деятельности должен был соответствовать ст. 427 НК РФ.

Данная льгота предусматривалась на 2017-2018 годы, а на

2019 год она не продлена.

Вывод: все налогоплательщики на УСН с доходов своих

работников должны будут уплачивать страховые взносы по

ставке 30%.

32

33.

НДФЛ33

34.

НДФЛС 2019 года по доходам сотрудников представлять в

налоговую и выдавать работникам надо будет разные

справки.

Первая форма сохранила название 2-НДФЛ. У второй

только полное наименование – «Справка о доходах и

суммах налога физического лица».

Формы справок утверждены приказом ФНС России от

02.10.2018 N ММВ-7-11/566@.

34

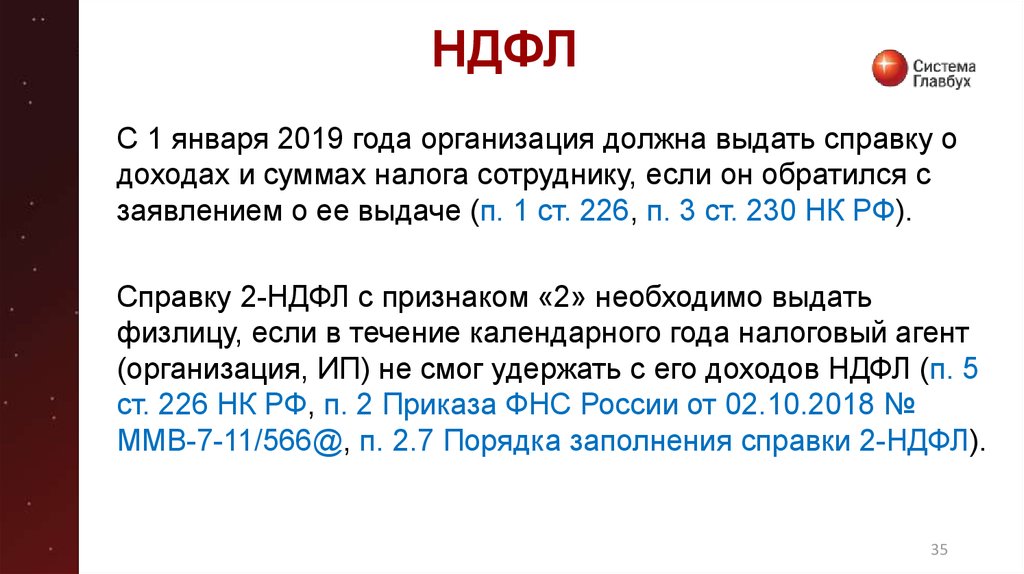

35.

НДФЛС 1 января 2019 года организация должна выдать справку о

доходах и суммах налога сотруднику, если он обратился с

заявлением о ее выдаче (п. 1 ст. 226, п. 3 ст. 230 НК РФ).

Справку 2-НДФЛ с признаком «2» необходимо выдать

физлицу, если в течение календарного года налоговый агент

(организация, ИП) не смог удержать с его доходов НДФЛ (п. 5

ст. 226 НК РФ, п. 2 Приказа ФНС России от 02.10.2018 №

ММВ-7-11/566@, п. 2.7 Порядка заполнения справки 2-НДФЛ).

35

36.

www.1gl.ruСпасибо

за внимание!

finance

finance