Similar presentations:

Сбережения. Виды сбережений

1. Сбережения

Сбережения – часть дохода, котораяоткладывается для удовлетворения

будущих потребностей

СБЕРЕЖЕНИЯ относятся к РАСХОДНОЙ

части бюджета семьи!

2. Виды сбережений:

Наличные (инфляция, 5-10% в год)Депозит в банке

Инвестиции на фондовом рынке (покупка

акций, облигаций, ПИФов)

Недвижимость, земля

И многое другое (золото, валюта,

антиквариат, предметы искусства)

3. Выбирая форму сбережений, необходимо учитывать их:

НАДЕЖНОСТЬДОХОДНОСТЬ

ЛИКВИДНОСТЬ

(степень легкости превращения актива

в наличные)

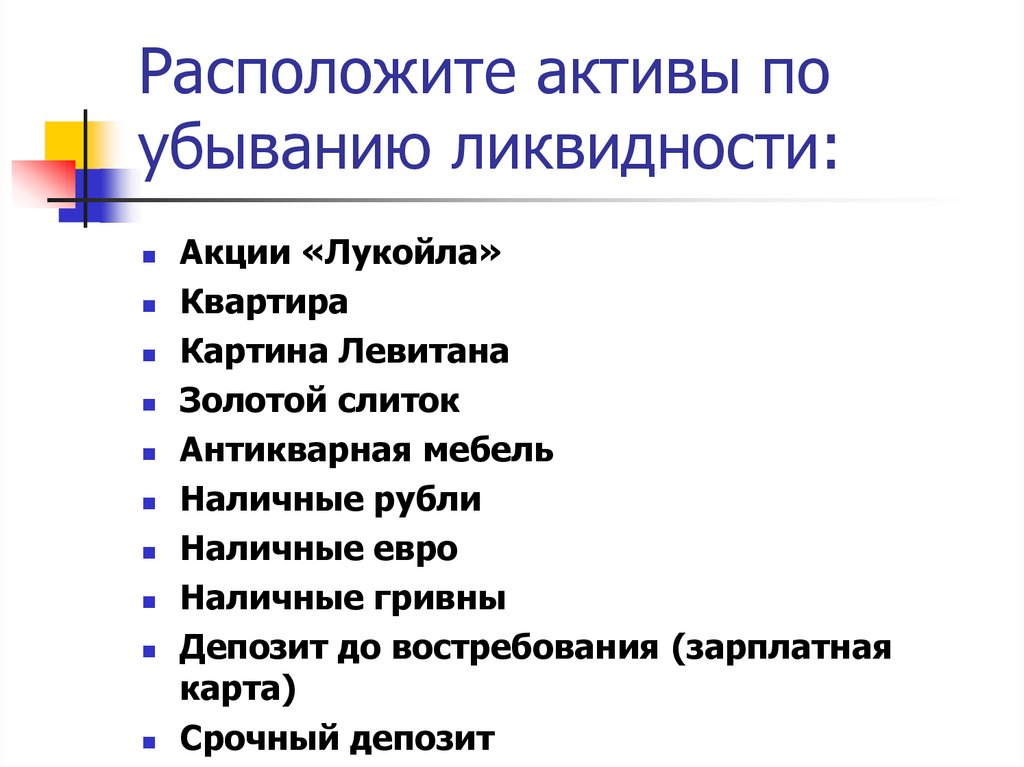

4. Расположите активы по убыванию ликвидности:

Акции «Лукойла»Квартира

Картина Левитана

Золотой слиток

Антикварная мебель

Наличные рубли

Наличные евро

Наличные гривны

Депозит до востребования (зарплатная

карта)

Срочный депозит

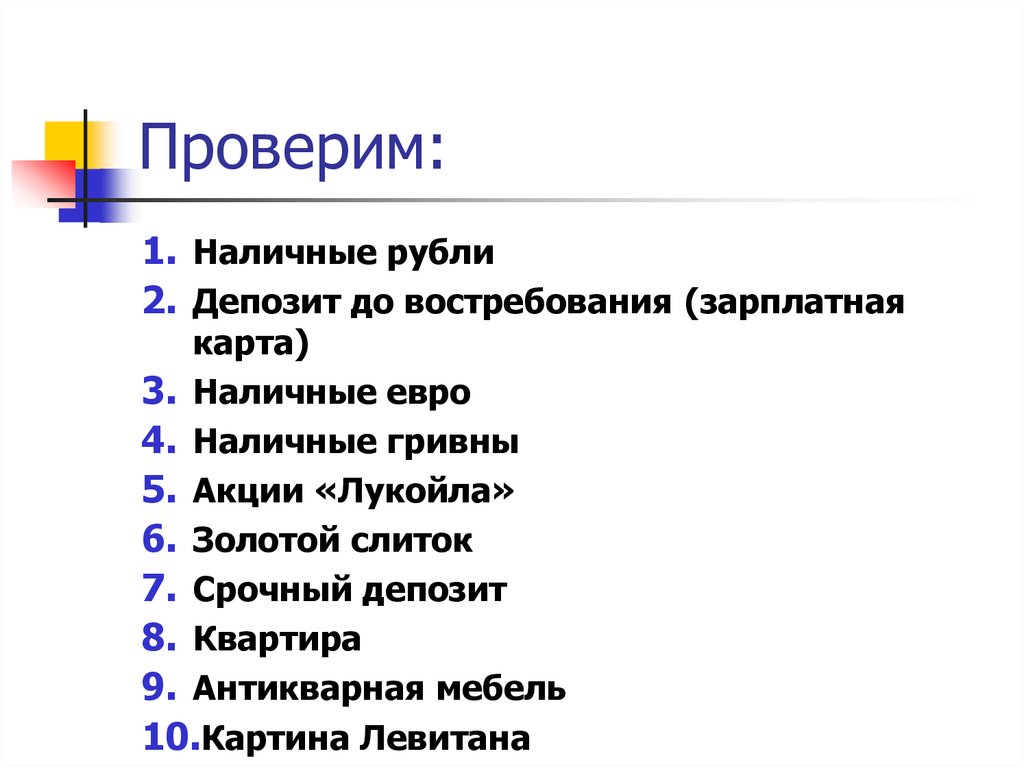

5. Проверим:

1. Наличные рубли2. Депозит до востребования (зарплатная

карта)

3. Наличные евро

4. Наличные гривны

5. Акции «Лукойла»

6. Золотой слиток

7. Срочный депозит

8. Квартира

9. Антикварная мебель

10.Картина Левитана

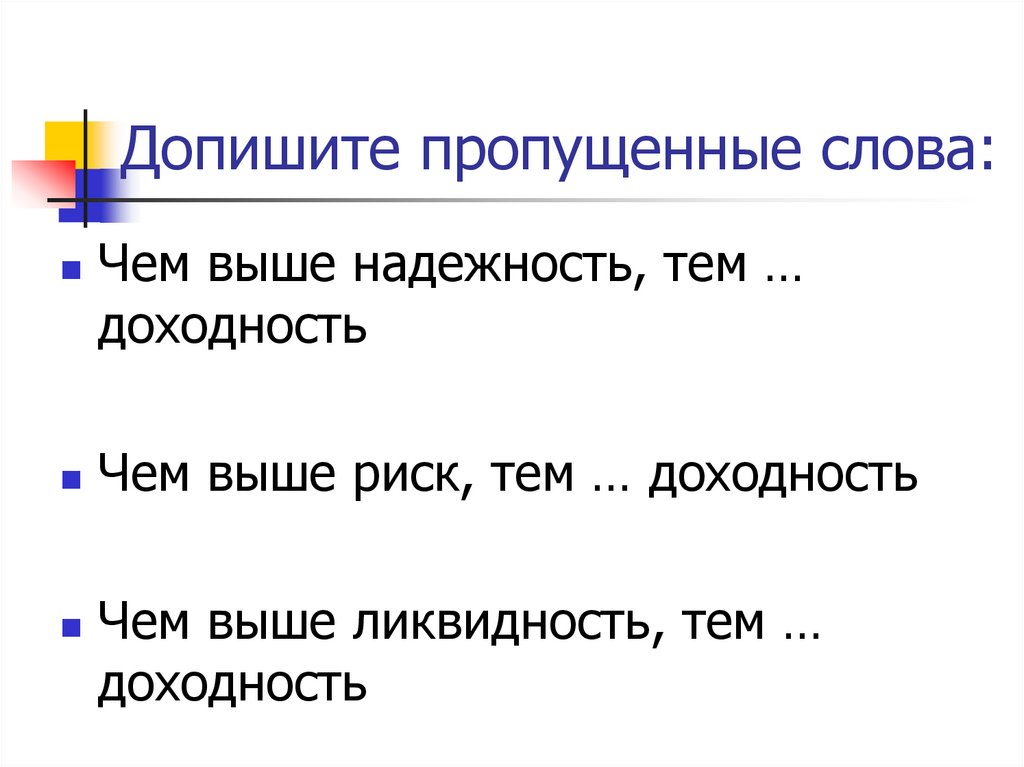

6. Допишите пропущенные слова:

Чем выше надежность, тем …доходность

Чем выше риск, тем … доходность

Чем выше ликвидность, тем …

доходность

7. Депозит

Вклад в банке или депозит – этоинвестиционный инструмент, который

подразумевает, что ты размещаешь в

банке некую сумму на определенный срок,

и банк тебе за это начисляет

определенный процент.

Когда ты размещаешь деньги на депозит,

ты даешь в долг банку, а он взамен на это

тебе обязуется не только вернуть сумму,

которую ты положил, но и проценты.

8. Виды депозитов (вкладов)

По срокам:вклад до востребования (низкий %) – деньги можно

забрать в любой момент

срочный депозит (% выше) – по нему устанавливается

определённый срок хранения (от нескольких месяцев до

нескольких лет). Такой вклад хранится в банке в размере

внесённой суммы и возвращается вкладчику полностью

вместе с процентами. За досрочное изъятие средств

процент по вкладу снижается до минимального значения.

9. Виды депозитов

По валюте :Рублевые (самая высокая ставка

процента);

Валютные;

Мультивалютные.

10. Виды депозитов

По возможности частичного снятия ипополнения:

Непополняемые вклады без частичного

снятия (самая высокая ставка)

Пополняемые вклады, без возможности

частичного снятия.

Пополняемые вклады с возможностью

частичного снятия.

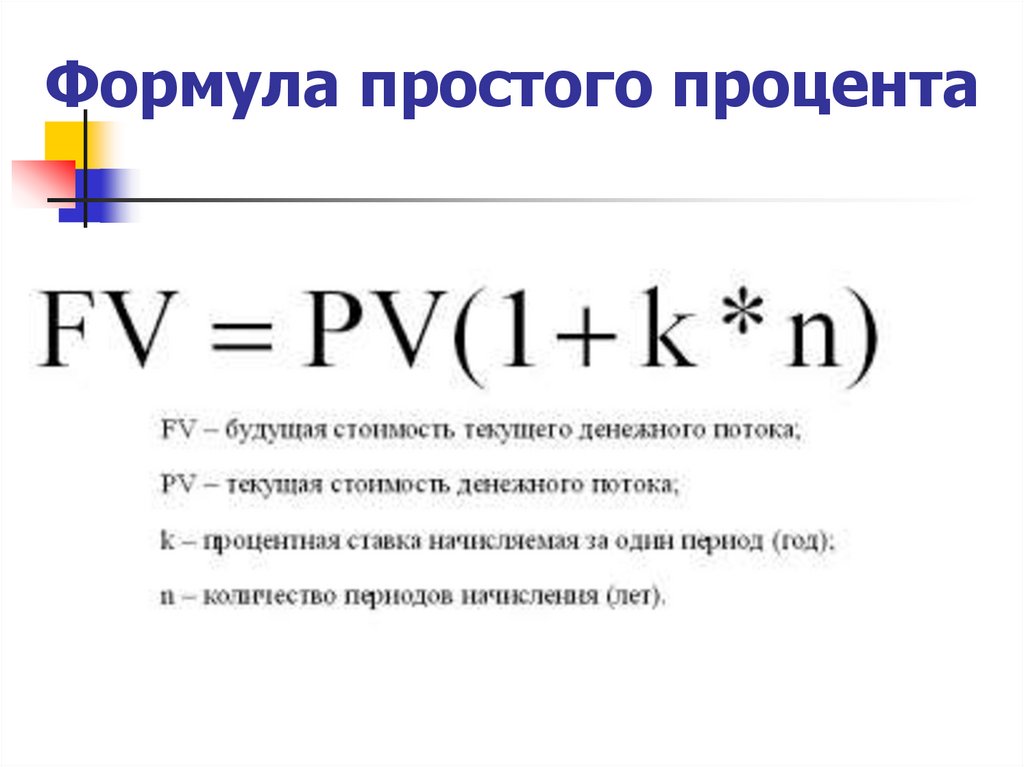

11. Формула простого процента

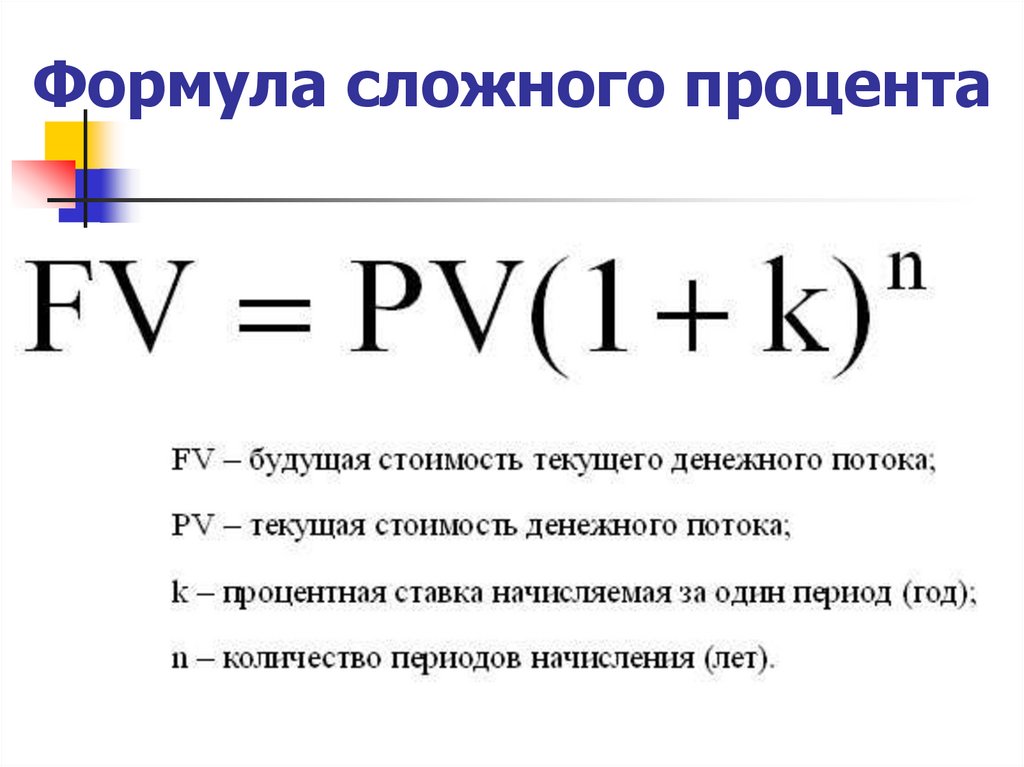

12. Формула сложного процента

13. Система страхования вкладов существует в РФ с 2004 года

Максимальная суммастрахового

возмещения

составляет 1400 тыс.

рублей по всем

вкладам и счетам в

одном банке.

14. Советы вкладчикам

Проверьте выбранный банк Убедитесь, чтоорганизация, в которой вы собираетесь сделать

вклад, является банком — участником системы

страхования вкладов (имеет соответствующую

лицензию Банка России).

Сверьте данные Внимательно проверяйте

правильность написания вашего имени, паспортных

данных и почтового адреса в договоре вклада,

всегда сообщайте банку об изменениях - это

позволит без проблем найти вас в числе вкладчиков

при выплате страховки, а также доставить вам

необходимую информацию по почте.

15. Советы вкладчикам

Уточните вид вашего вклада Помните, что НЕ попадают поддействие системы страхования:

- вклады, удостоверенные сберегательным сертификатом на

предъявителя или сберкнижкой на предъявителя;

- средства на счетах адвокатов и нотариусов, если счета

открыты в связи с профессиональной деятельностью;

- вклады в филиалах рос.банков, находящихся за границей;

- средства, переданные банкам в доверительное

управление;

- средства, размещенные на обезличенных металлических

счетах;

- средства, переведенные в так называемые «электронные

кошельки» (электронные денежные средства).

16. Советы вкладчикам

Учитывайте проценты Помните, что застрахованы не тольковнесенная во вклад сумма, но и "набежавшие" проценты. Они

рассчитываются пропорционально фактическому сроку вклада до

дня наступления страхового случая. Чтобы под полную защиту

попали ваши накопления свыше 1400 тыс. рублей, их

целесообразно разместить в разных банках.

Не беспокойтесь Приходите за страховкой в любое удобное для

вас время (на это есть год-полтора до окончания процедуры

банкротства банка). Не спешите за получением страховки в

первый день выплат — могут быть очереди. Если у вас нет

возможности обратиться в банк-агент, направьте в Агентство по

почте заявление и получите страховку почтовым переводом или

на счет в другом банке. Подпись на заявлении, направляемом по

почте (при размере страхового возмещения 1000 и более

рублей), должна быть нотариально удостоверена.

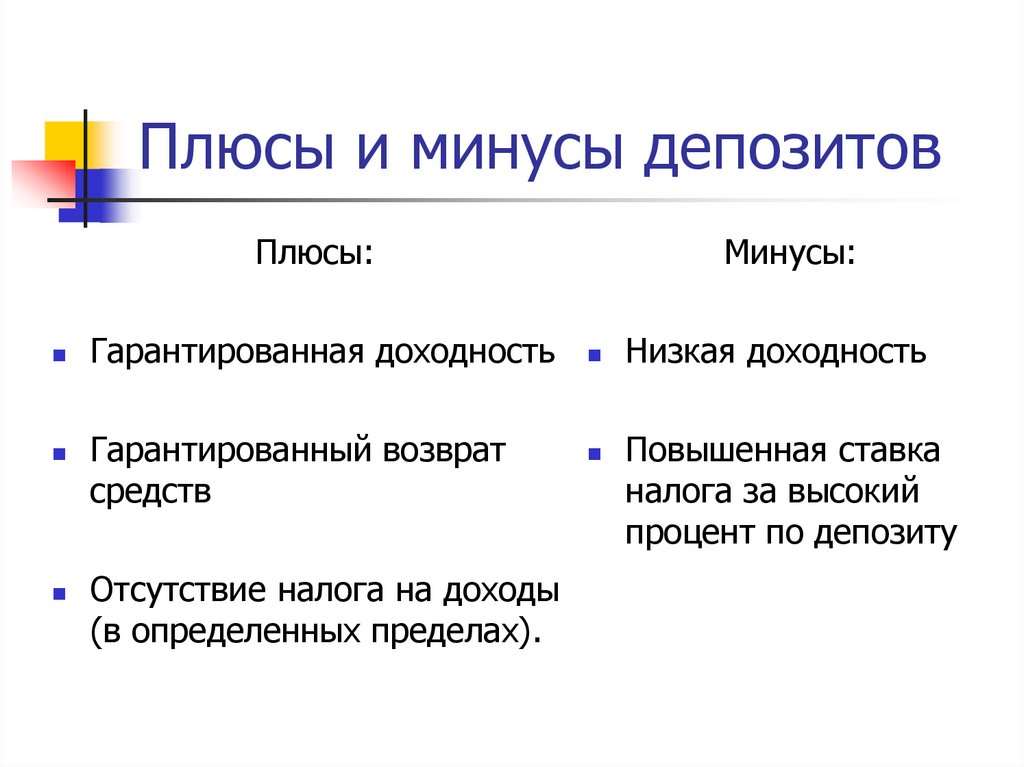

17. Плюсы и минусы депозитов

Плюсы:Гарантированная доходность

Гарантированный возврат

средств

Отсутствие налога на доходы

(в определенных пределах).

Минусы:

Низкая доходность

Повышенная ставка

налога за высокий

процент по депозиту

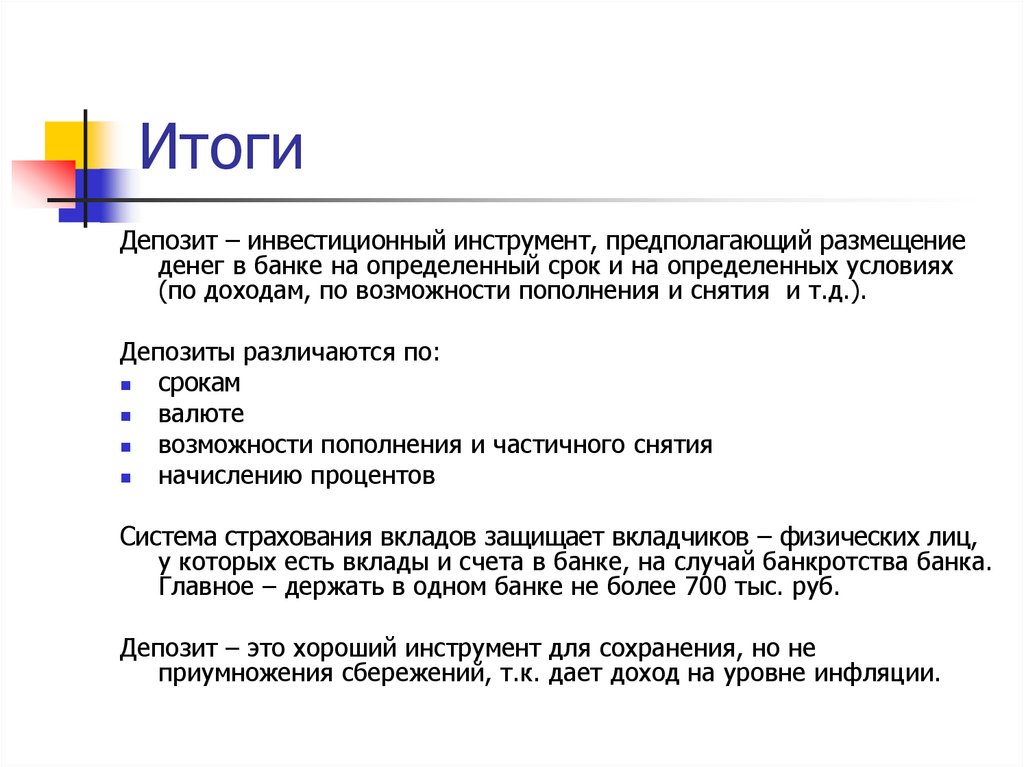

18. Итоги

Депозит – инвестиционный инструмент, предполагающий размещениеденег в банке на определенный срок и на определенных условиях

(по доходам, по возможности пополнения и снятия и т.д.).

Депозиты различаются по:

срокам

валюте

возможности пополнения и частичного снятия

начислению процентов

Система страхования вкладов защищает вкладчиков – физических лиц,

у которых есть вклады и счета в банке, на случай банкротства банка.

Главное – держать в одном банке не более 700 тыс. руб.

Депозит – это хороший инструмент для сохранения, но не

приумножения сбережений, т.к. дает доход на уровне инфляции.

19. Ценные бумаги

АкцииОблигации

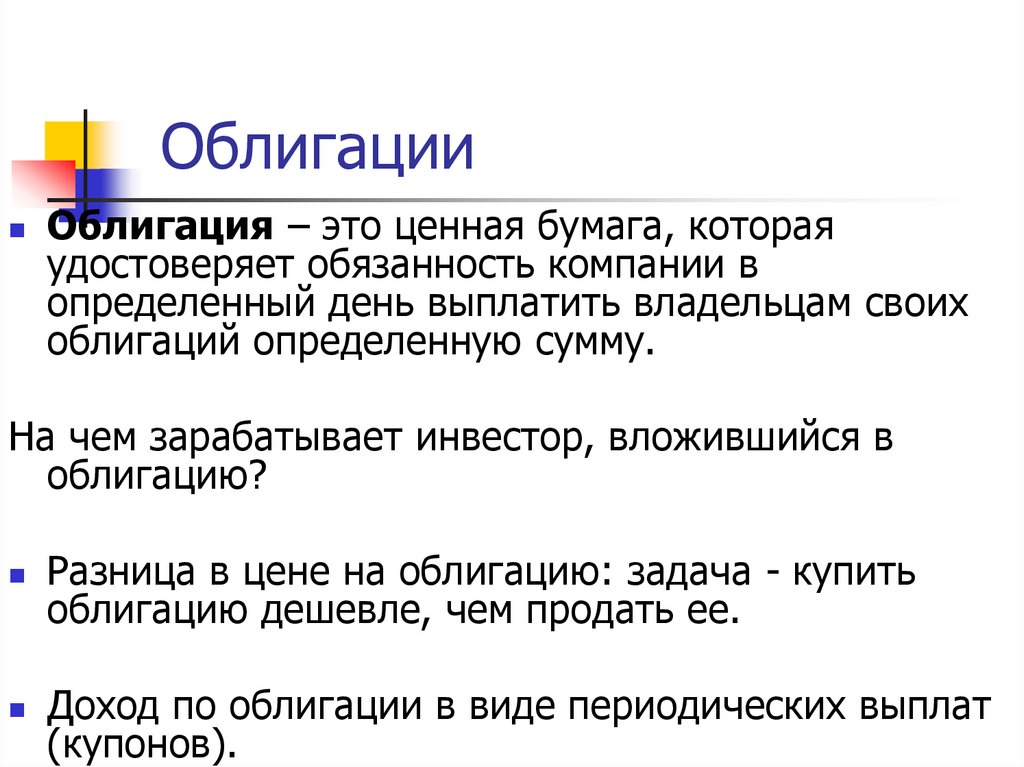

20. Облигации

Облигация – это ценная бумага, котораяудостоверяет обязанность компании в

определенный день выплатить владельцам своих

облигаций определенную сумму.

На чем зарабатывает инвестор, вложившийся в

облигацию?

Разница в цене на облигацию: задача - купить

облигацию дешевле, чем продать ее.

Доход по облигации в виде периодических выплат

(купонов).

21. Виды облигаций

Какие есть варианты облигаций?Наиболее надежные облигации –

государственные облигации

Чуть более привлекательны для инвестиций

корпоративные облигации:

голубые фишки

второй эшелон

третий эшелон и далее

22. Плюсы и минусы облигаций

ПлюсыГарантированный возврат

средств с

дополнительным доходом

(при надежной

компании).

В отличие от депозита, с

которого ты не сможешь

снять все средства до его

окончания без потери

дохода, облигации ты

можешь продать в любой

день.

Минусы

Невысокая доходность, по

сравнению с акциями.

Вероятность потери всех или

части средств в случае

банкротства компании, в

облигации которой ты

инвестировал.

Налогом облагается вся

полученная прибыль

(разница между вложенными

средствами и полученными).

23. Акции и виды акций

Акция – это долевая ценная бумага, онаудостоверяет твое право на долю в имуществе

компании, а также иные права, то есть, покупая

акцию той или иной компании, ты становишься,

фактически, одним из ее акционеров, участвуя в

ее прибыли.

Существует 3 типа акций:

«Голубые фишки»

Акции второго эшелона

Акции третьего эшелона и далее

24. Акции

Доход от инвестиций в акции будетскладываться из двух вещей:

Разница в цене на акцию

Доход в виде дивидендных выплат

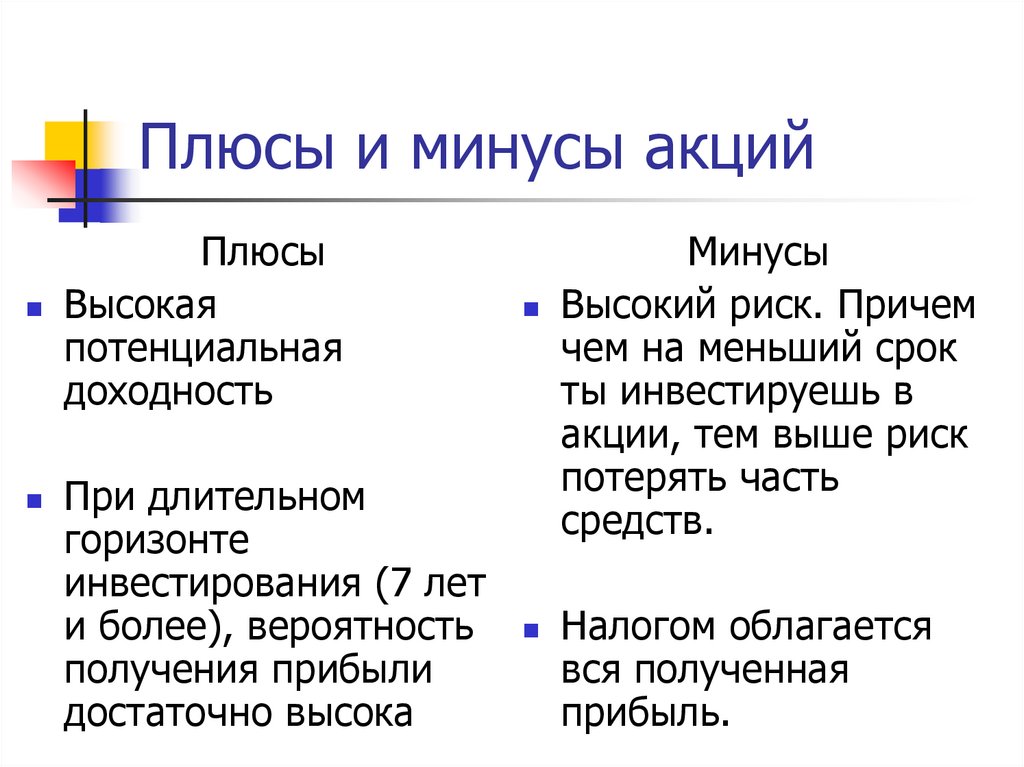

25. Плюсы и минусы акций

ПлюсыВысокая

потенциальная

доходность

При длительном

горизонте

инвестирования (7 лет

и более), вероятность

получения прибыли

достаточно высока

Минусы

Высокий риск. Причем

чем на меньший срок

ты инвестируешь в

акции, тем выше риск

потерять часть

средств.

Налогом облагается

вся полученная

прибыль.

26. Итоги

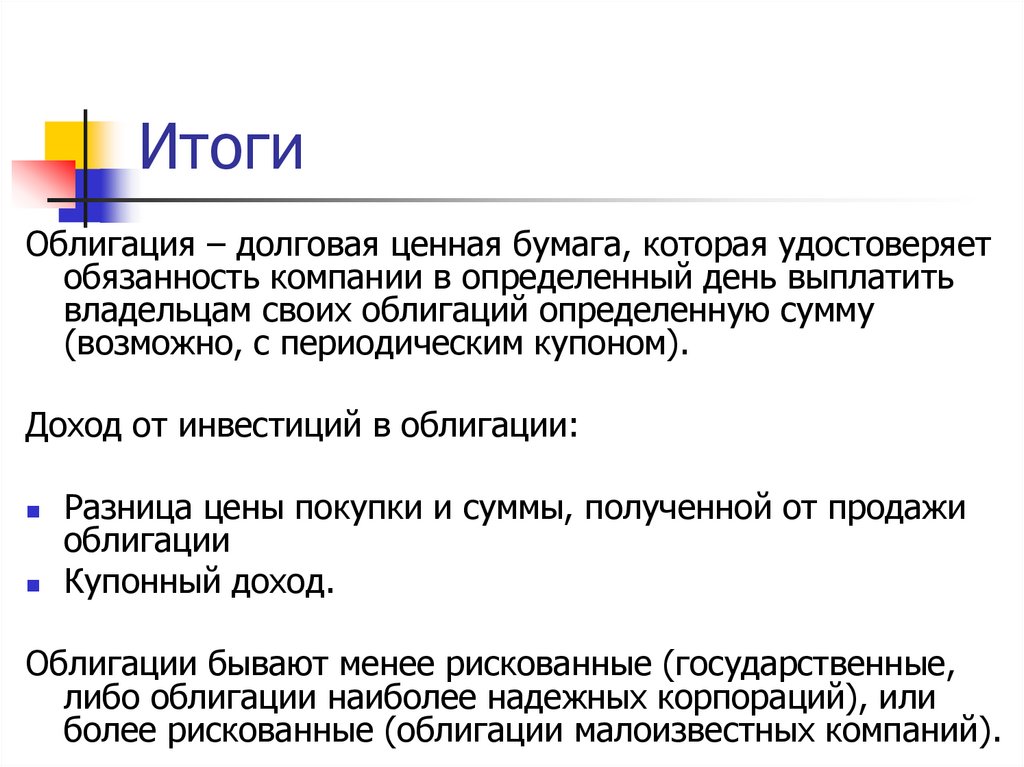

Облигация – долговая ценная бумага, которая удостоверяетобязанность компании в определенный день выплатить

владельцам своих облигаций определенную сумму

(возможно, с периодическим купоном).

Доход от инвестиций в облигации:

Разница цены покупки и суммы, полученной от продажи

облигации

Купонный доход.

Облигации бывают менее рискованные (государственные,

либо облигации наиболее надежных корпораций), или

более рискованные (облигации малоизвестных компаний).

27. Итоги

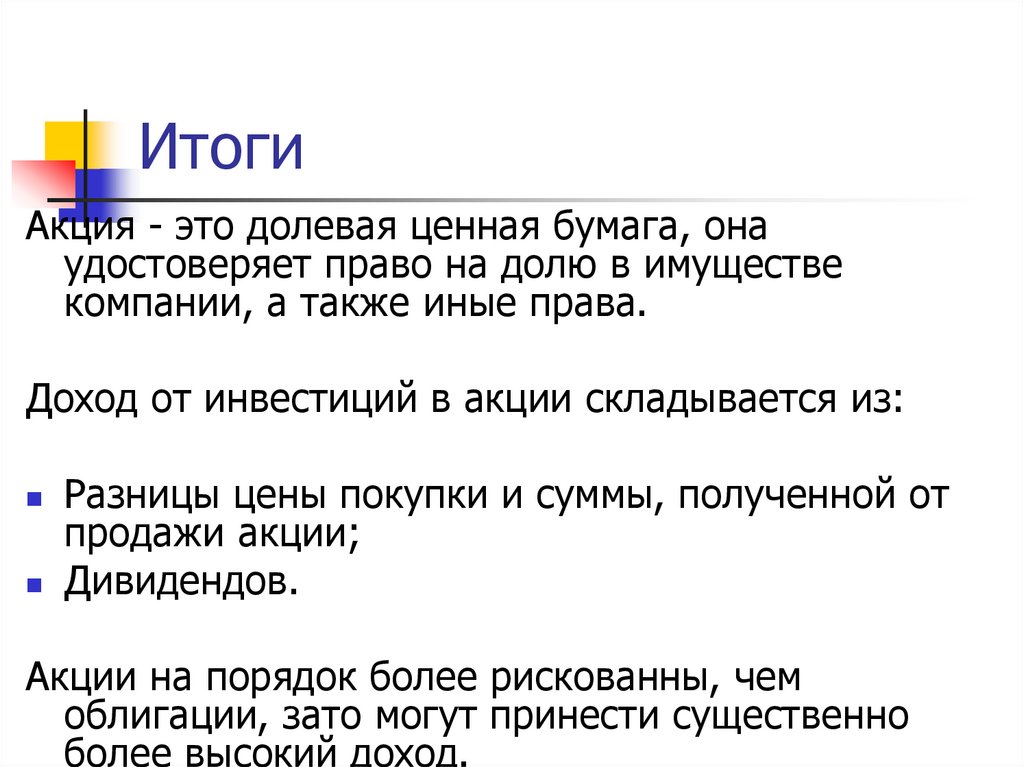

Акция - это долевая ценная бумага, онаудостоверяет право на долю в имуществе

компании, а также иные права.

Доход от инвестиций в акции складывается из:

Разницы цены покупки и суммы, полученной от

продажи акции;

Дивидендов.

Акции на порядок более рискованны, чем

облигации, зато могут принести существенно

более высокий доход.

28. Как купить акции и облигации?

Открыть брокерский счетИнвестировать в паевый

инвестиционный фонд

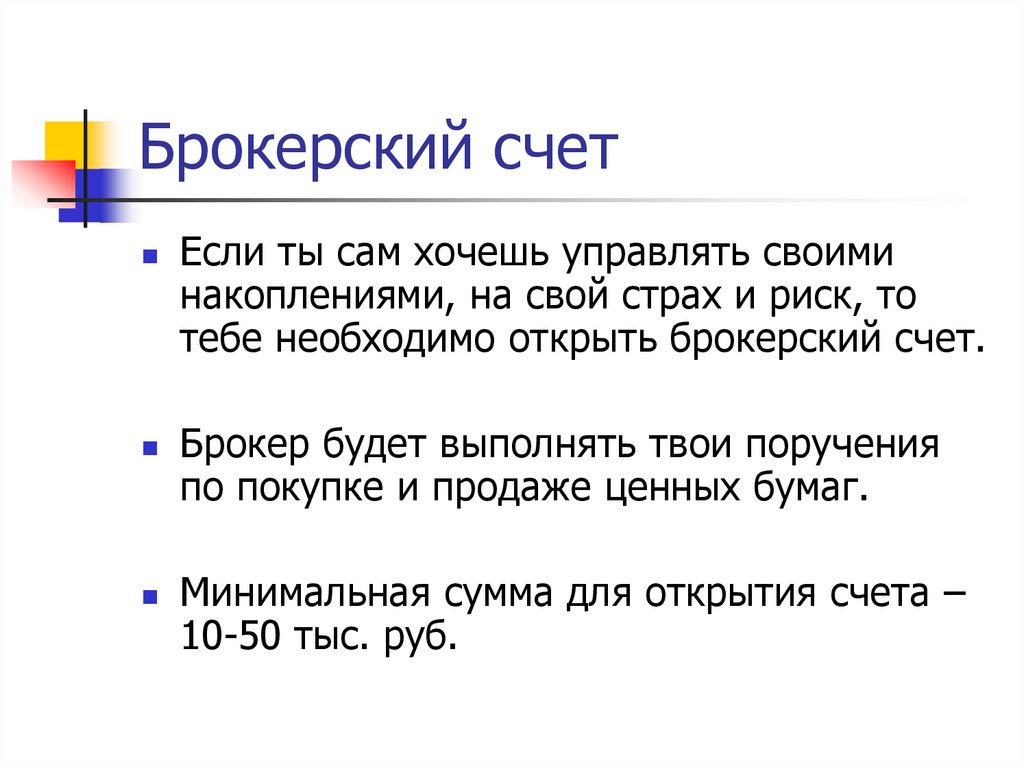

29. Брокерский счет

Если ты сам хочешь управлять своиминакоплениями, на свой страх и риск, то

тебе необходимо открыть брокерский счет.

Брокер будет выполнять твои поручения

по покупке и продаже ценных бумаг.

Минимальная сумма для открытия счета –

10-50 тыс. руб.

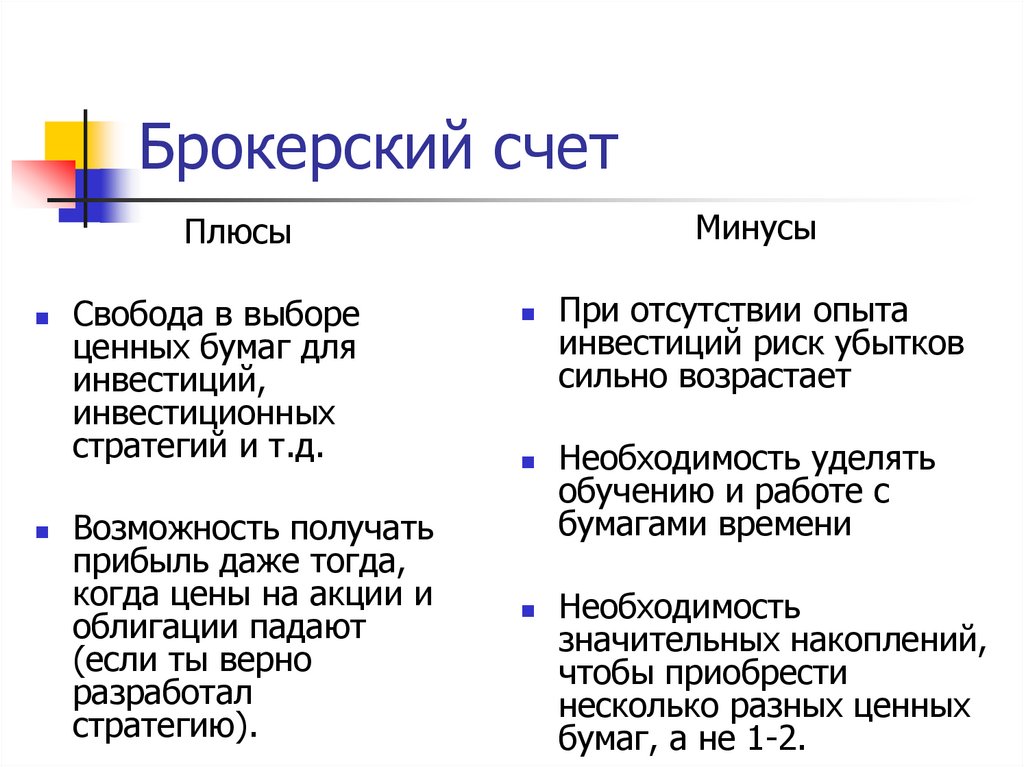

30. Брокерский счет

МинусыПлюсы

Свобода в выборе

ценных бумаг для

инвестиций,

инвестиционных

стратегий и т.д.

Возможность получать

прибыль даже тогда,

когда цены на акции и

облигации падают

(если ты верно

разработал

стратегию).

При отсутствии опыта

инвестиций риск убытков

сильно возрастает

Необходимость уделять

обучению и работе с

бумагами времени

Необходимость

значительных накоплений,

чтобы приобрести

несколько разных ценных

бумаг, а не 1-2.

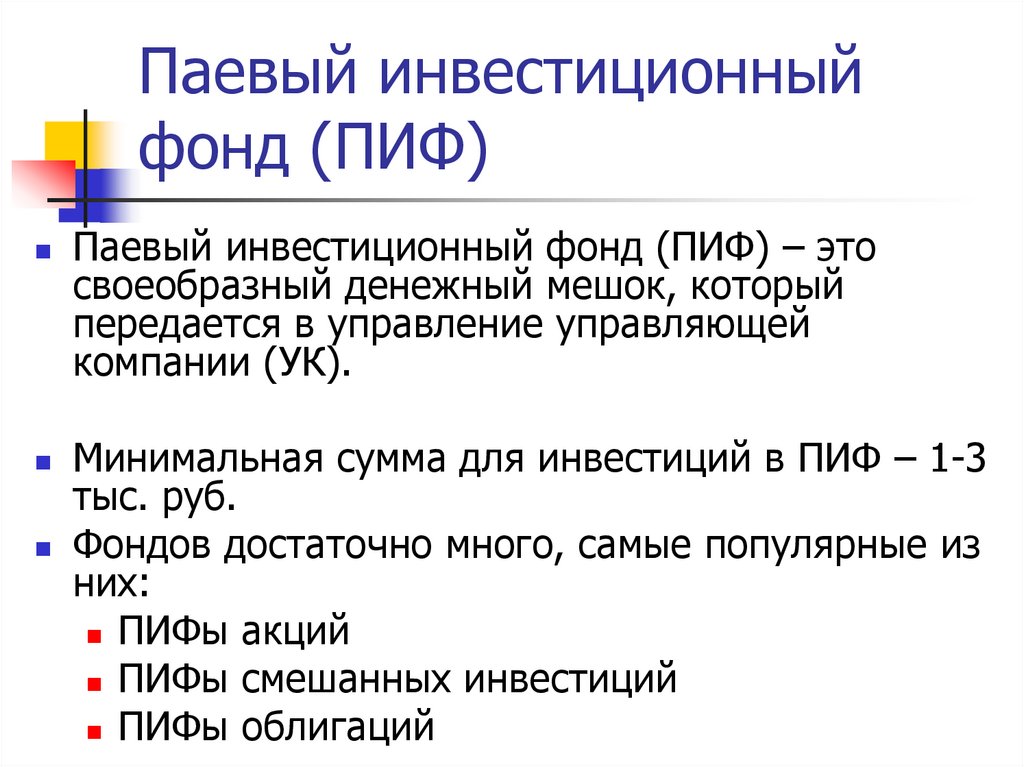

31. Паевый инвестиционный фонд (ПИФ)

Паевый инвестиционный фонд (ПИФ) – этосвоеобразный денежный мешок, который

передается в управление управляющей

компании (УК).

Минимальная сумма для инвестиций в ПИФ – 1-3

тыс. руб.

Фондов достаточно много, самые популярные из

них:

ПИФы акций

ПИФы смешанных инвестиций

ПИФы облигаций

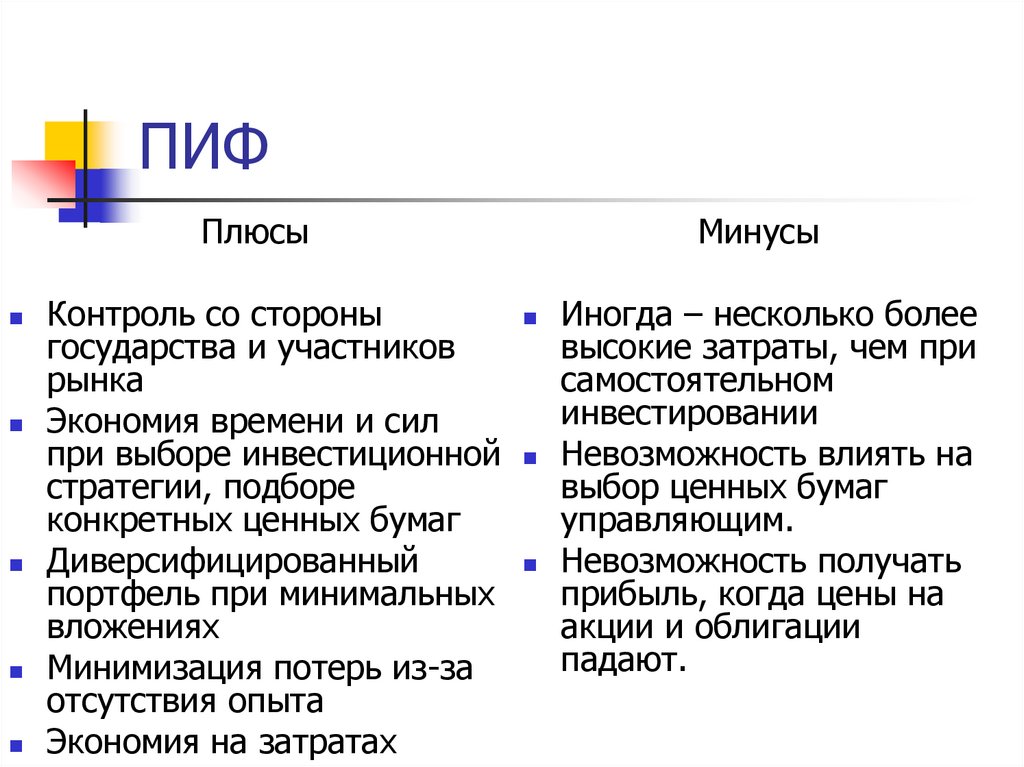

32. ПИФ

ПлюсыМинусы

Контроль со стороны

Иногда – несколько более

государства и участников

высокие затраты, чем при

рынка

самостоятельном

инвестировании

Экономия времени и сил

при выборе инвестиционной Невозможность влиять на

стратегии, подборе

выбор ценных бумаг

конкретных ценных бумаг

управляющим.

Диверсифицированный

Невозможность получать

портфель при минимальных

прибыль, когда цены на

вложениях

акции и облигации

падают.

Минимизация потерь из-за

отсутствия опыта

Экономия на затратах

33. Недвижимость

Существует два основных типа вложений вданный инструмент:

Купить конкретный объект недвижимости

(квартиру, дом, гараж и т.д.)

Инвестировать в недвижимость с помощью

закрытых паевых инвестиционных фондов,

либо конкретных строительных проектов.

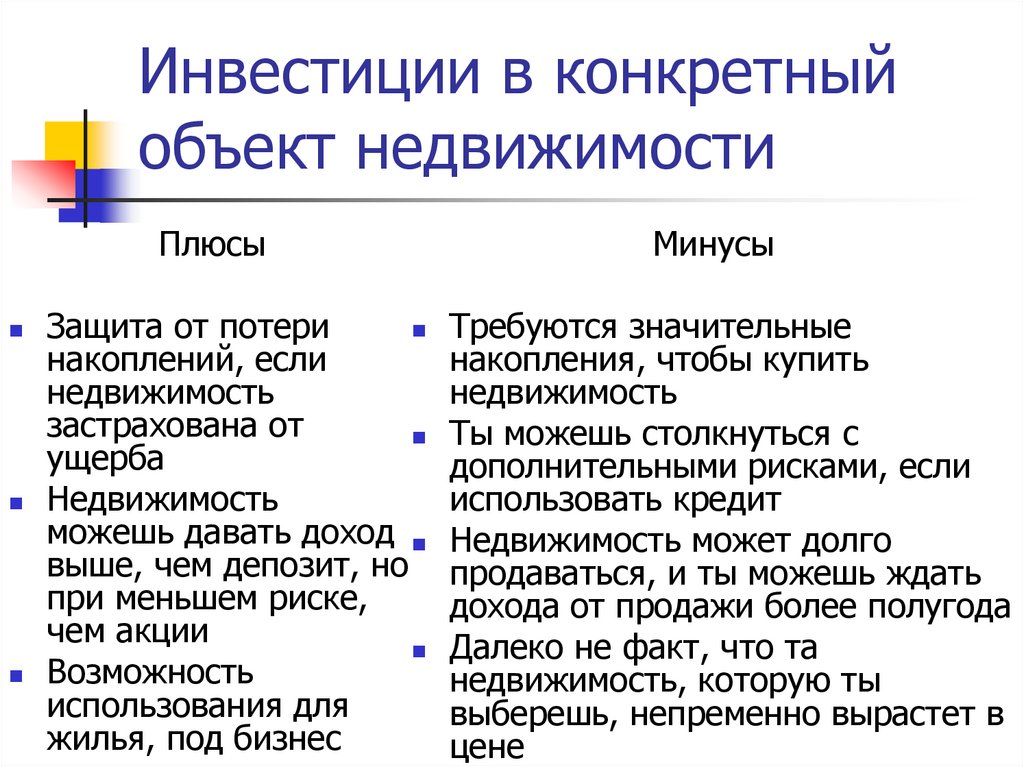

34. Инвестиции в конкретный объект недвижимости

ПлюсыМинусы

Защита от потери

Требуются значительные

накоплений, если

накопления, чтобы купить

недвижимость

недвижимость

застрахована от

Ты можешь столкнуться с

ущерба

дополнительными рисками, если

Недвижимость

использовать кредит

можешь давать доход Недвижимость может долго

выше, чем депозит, но продаваться, и ты можешь ждать

при меньшем риске,

дохода от продажи более полугода

чем акции

Далеко не факт, что та

Возможность

недвижимость, которую ты

использования для

выберешь, непременно вырастет в

жилья, под бизнес

цене

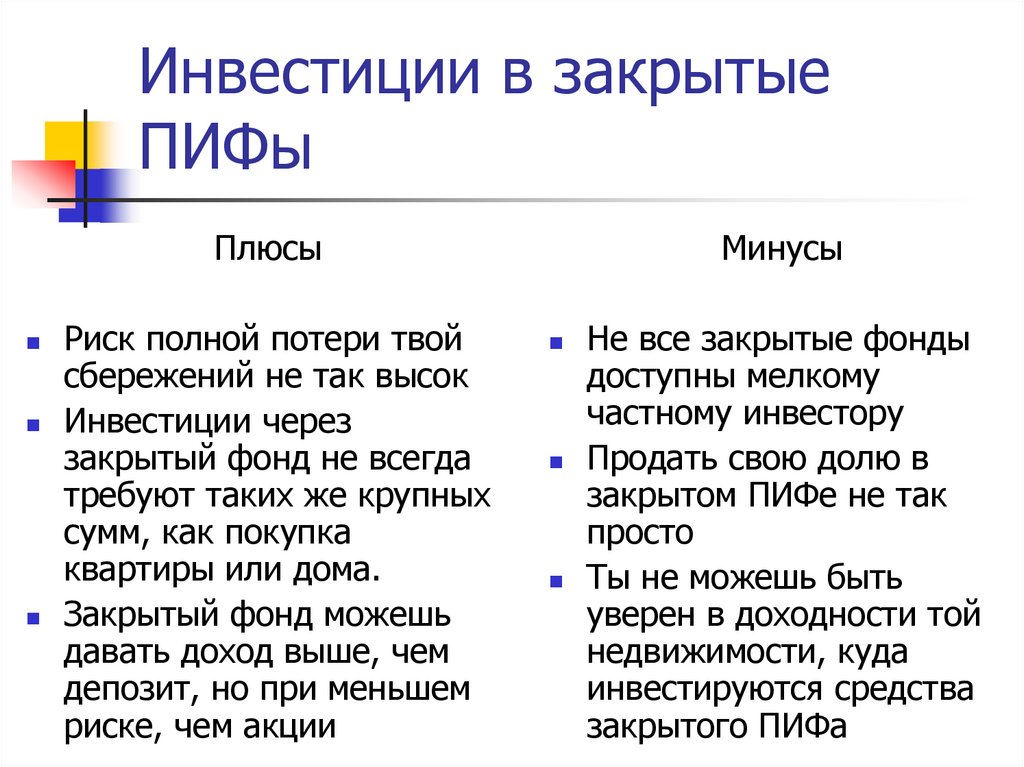

35. Инвестиции в закрытые ПИФы

ПлюсыРиск полной потери твой

сбережений не так высок

Инвестиции через

закрытый фонд не всегда

требуют таких же крупных

сумм, как покупка

квартиры или дома.

Закрытый фонд можешь

давать доход выше, чем

депозит, но при меньшем

риске, чем акции

Минусы

Не все закрытые фонды

доступны мелкому

частному инвестору

Продать свою долю в

закрытом ПИФе не так

просто

Ты не можешь быть

уверен в доходности той

недвижимости, куда

инвестируются средства

закрытого ПИФа

36. Итоги

В акции и облигации ты можешь инвестировать следующимобразом:

С помощью работы с брокерского счета

С помощью инвестиций в ПИФы

В недвижимость ты можешь инвестировать:

Покупая конкретные объекты недвижимости, за свой

счет или в кредит, а потом сдавая их в аренду или

перепродавая;

Через закрытие ПИФы.

Лучше всего сочетать несколько видов инструментов, а не

инвестировать во что-то одно.

finance

finance