Similar presentations:

Сберегательное поведение домохозяйства

1. Сберегательное поведение домохозяйства

1.Концепция ценности денег во времени2. Платежные средства и их виды

3. Концепция «риск-доходность»

4. Концепция использования процента

5. Сбережения и инвестиции

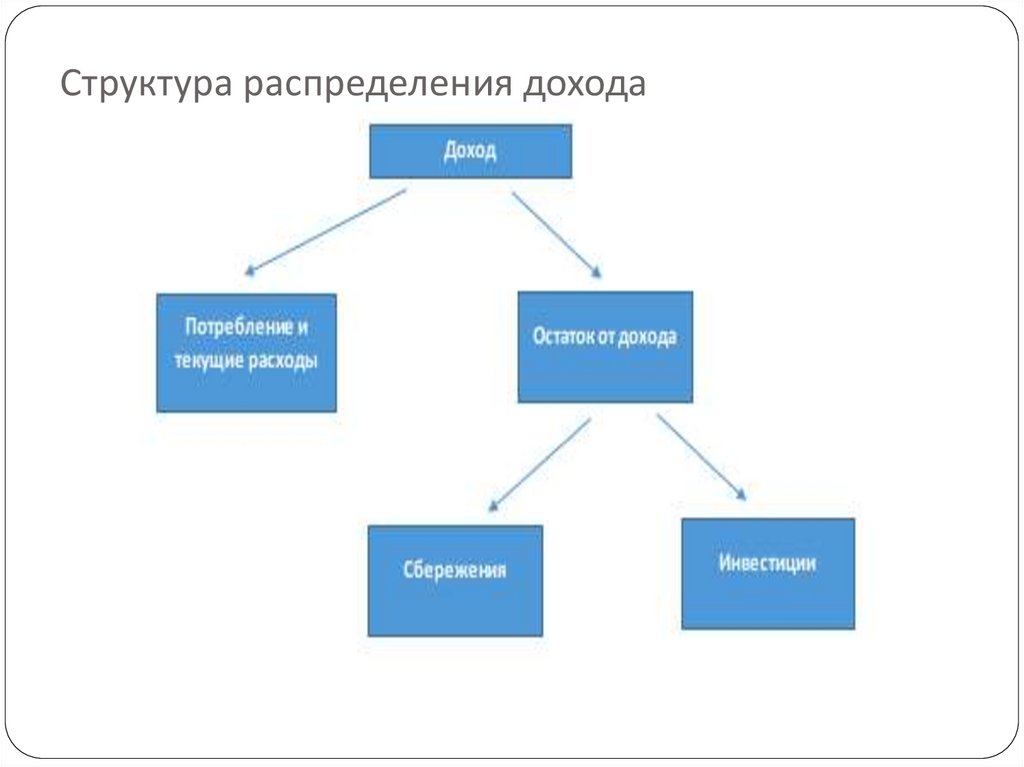

2. Структура распределения дохода

3. Какие бывают доходы?

Денежные и неденежныеФункциональные и вертикальные

Трудовые и нетрудовые

Легкие и трудные доходы

4. Какие платежные средства существуют?

Наличные деньги (бумажные банкноты)Эмиссионер – государство.

Создаются (печатаются) государством

Безналичные деньги (банковские счета)

Эмиссионер – коммерческие банки

Создаются банками через систему выдачи межбанковских кредитов

Электронные деньги (электронные кошельки,

постоплатные карты)

Эмиссионер – искусственный интеллект

Создаются в электронных платежных системах:

«Яндекс.Деньги» - PayPal - Qiwi - WebMoney

Payee - AliPay – AdvCash - AliExpress – Bitcoin

Квазиденьги (бонусы, баллы)

Эмиссионер – частные организации

5. Феномен криптовалюты

Криптовалюта – программный код, платежное средство неимеющее физического носителя. Процесс создания

криптовалюты представляет собой использование

компьютерных мощностей для решения сложных

математических задач - «майнинг» (добыча)

Bitcoin, Etherium, Ripple, Litecoin, Peercoin

Эмиссия криптовалюты является децентрализованной, т.е.

отсутствует такой орган-гарант, который выпускает и

контролирует цифровые монеты, влияет на их курс и объем в

сети. Эмиссионер – любой частный субъект.

Криптовалюту можно обменять на обычные деньги

напрямую между заинтересованными участниками или через

многочисленные площадки обмена цифровых валют. Низкая

ликвидность.

Операции с криптоденьгами невозможно подделать или

отменить. Обеспечивается надежность при переводе средств

и отслеживании платежей и анонимность.

6.

7.

Виды денегВиды денег

Наличи

е

материа

Гарант

льного

носител

я

Существуют в форме

записи на счету какой

системы

Наличные

Да

Центральный банк страны

Отсутствуют любые записи

Безналичные

Нет

Коммерческий банк

Банковская система

Электронные

Нет

Электронная денежная

система

Электронная денежная

система

Квазиденьги

Нет

Компания–эмитент данных

квазиденег

Компания–эмитент данных

квазиденег

Криптоденьги

Нет

Отсутствует

Блокчейн и другие

8. Виды банковских карт

Дебетовая карта: для оплаты товаров и услуг, полученияналичных денег в банкоматах.

Такая карта позволяет распоряжаться средствами лишь в пределах

доступного остатка на лицевом счете.

Кредитная банковская карта: дает возможность

ее владельцу осуществлять операции за счет денежных средств банка

в пределах сумм, установленных кредитным договором

Платежные (предоплаченные) карты: для оплаты

товаров или услуг в том объеме и той валютой, на которую выпущена

карта.

9. Деньги и инфляция.

Инфляция возникает на базе дисбаланса спроса и предложения и проявляется вросте общего уровня цен - снижении покупательской силы денег - изменении

реальных доходов.

Инфляция ––это

налог

наличные деньги!

деньги!

Инфляция

налог

нананаличные

Причины инфляции:

рост денежной массы

повышение скорости обращения денег

падение объемов выпуска продукции

Калькулятор инфляции: http://уровень-инфляции.рф

Инфляционные эффекты:

Эффект «денежная иллюзия» (И.Фишер)

Эффект «ожидаемая инфляция»

Эффект Оливера-Танзе

!!! В условиях инфляции просто хранить деньги в наличной

форме означает терять сбережения.

!!! В более приятной ситуации находятся заемщики. Для них

увеличение инфляции означает фактическое снижение

стоимости долга.

10.

11. Концепция ценности денег во времени.

Чем больше вероятность того, что произойдет событие, котороевоспрепятствует возможности воспользоваться будущими деньгами,

тем дешевле по сравнению с сегодняшними будут будущие деньги.

Чем больше срок, через который получаем деньги, тем больше

возможностей неблагоприятных исходов мы допускаем, и тем

дешевле стоят будущие деньги сегодня.

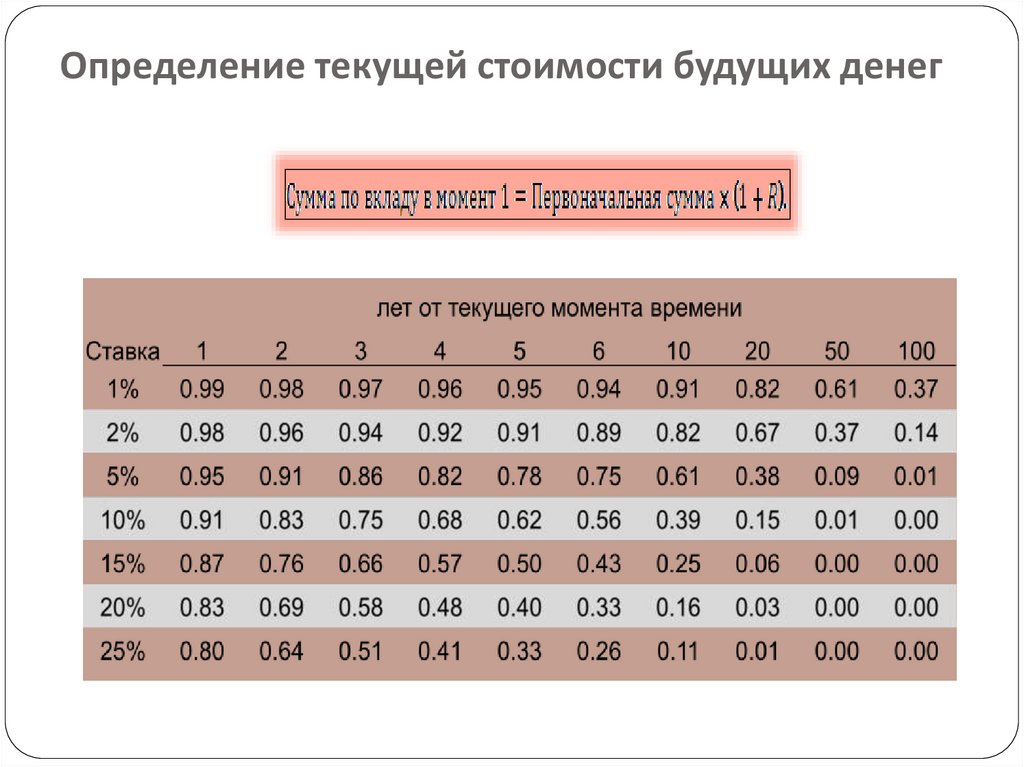

12. Определение текущей стоимости будущих денег

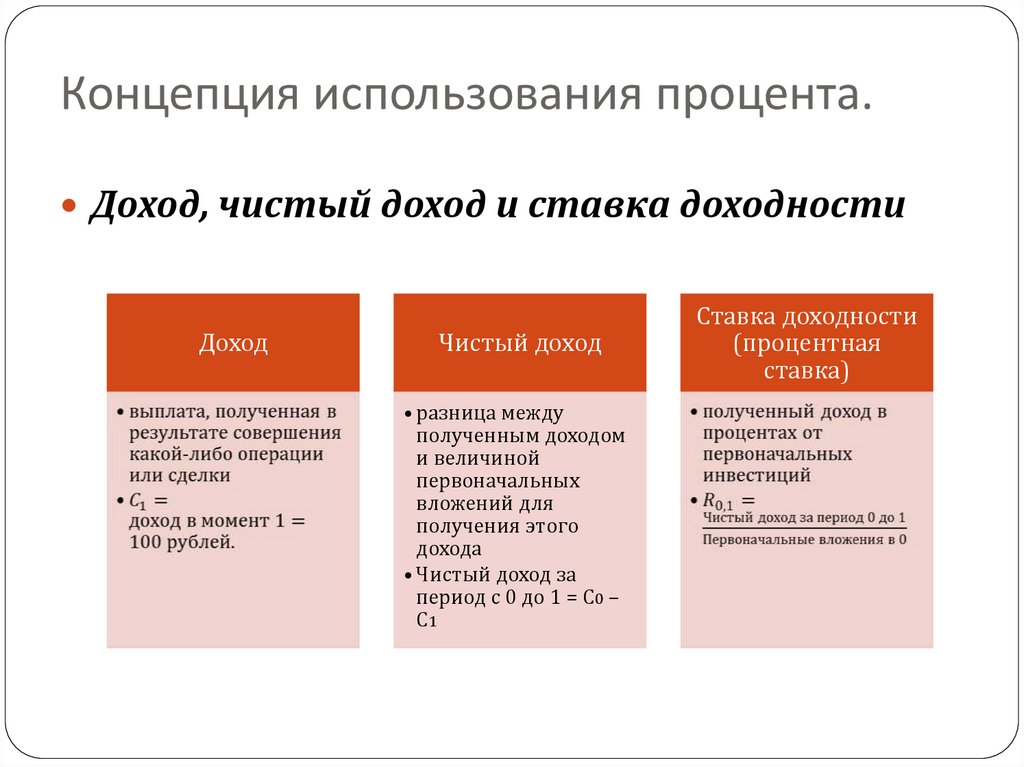

13. Концепция использования процента.

Доход, чистый доход и ставка доходностиДоход

Чистый доход

• разница между

полученным доходом

и величиной

первоначальных

вложений для

получения этого

дохода

• Чистый доход за

период с 0 до 1 = С0 –

С1

Ставка доходности

(процентная

ставка)

14. Простые и сложные проценты.

15. Сбережения и способы их хранения

Можно хранить в банке и получать процентный доход.Номинальная процентная ставка (прописана в договоре) может

покрыть (а может и не покрыть) инфляционные потери.

Реальная процентная ставка – номинальная процентная ставка с

поправкой на инфляцию

• Почему кредитование предполагает процентные выплаты?

деньги подвержены обесценению вследствие инфляции, процент

обеспечивает кредитору компенсацию;

всегда есть риск, что заемщик не вернет деньги, и проценты являются

компенсацией кредитору за этот риск;

одалживая деньги, кредитор отказывается от возможности

использовать их самостоятельно, и с этой точки зрения проценты

являются либо платой за отложенное потребление, либо компенсацией

упущенной выгоды.

16. Почему заемщик готов платить кредитору проценты?

он планирует вложить одолженные средства в какой-тобизнес, предпринимательский проект и получить на этом

больший доход, чем проценты, которые ему придется

отдать кредитору.

он хочет получить какой-то товар или услугу,

на приобретение которых у него в настоящее время

не хватает собственных средств. В этом случае проценты

являются платой за перемещение желаемого блага

из будущего в настоящее (и чем более желанно это благо,

тем больше он готов переплачивать);

ему надо отдать ранее сделанные долги, а имеющихся

собственных средств для этого недостаточно. Иногда

заемщику выгодно перекредитоваться, если он сможет

найти деньги под более низкую процентную ставку, чем

он платит сейчас;

критически необходимо произвести платеж, на который

нет своих денег, но и не заплатить нельзя.

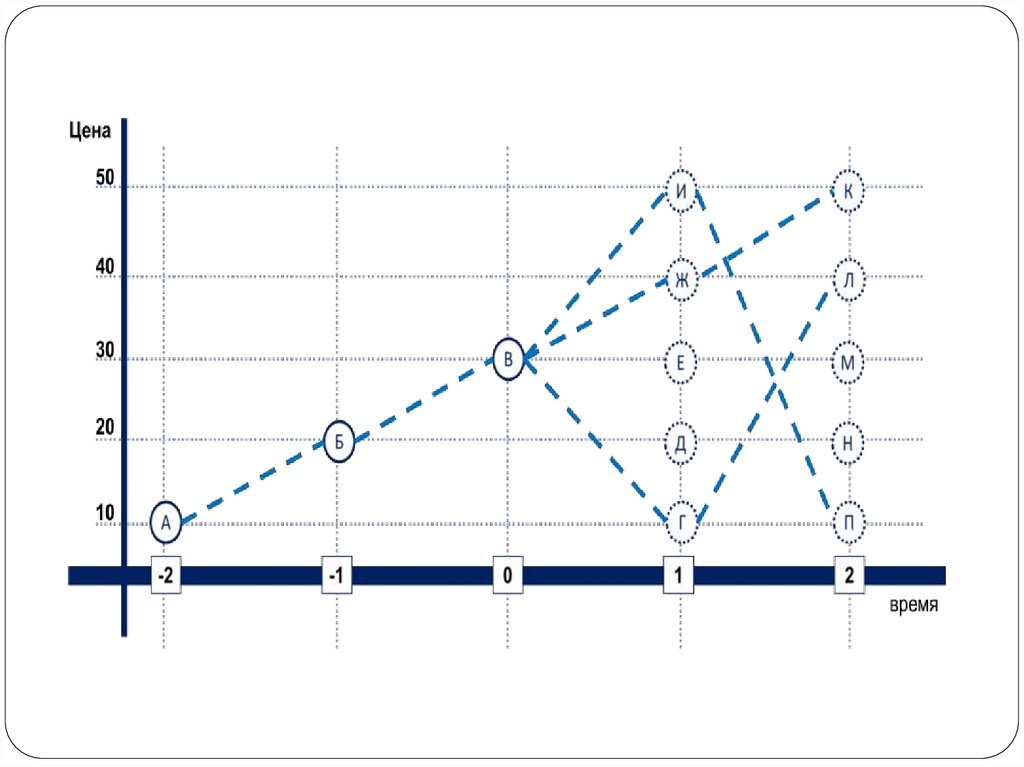

17. Концепция «риск-доходность».

Неопределённость – это отсутствие всей или частиинформации о чем-то. о не является само по себе риском!

Риск возникает при принятии решения без части

информации или полного отсутствия информации.

Доходность – самовозрастание стоимости актива.

Реализованная доходность, основанная на прошлых значения цены

актива.

Ожидаемая доходность, которая основывается на текущей цене

актива и ожидаемой цене актива в момент завершения сделки.

Финансовое правило: большему риску всегда

соответствует возможность большей доходности.

18.

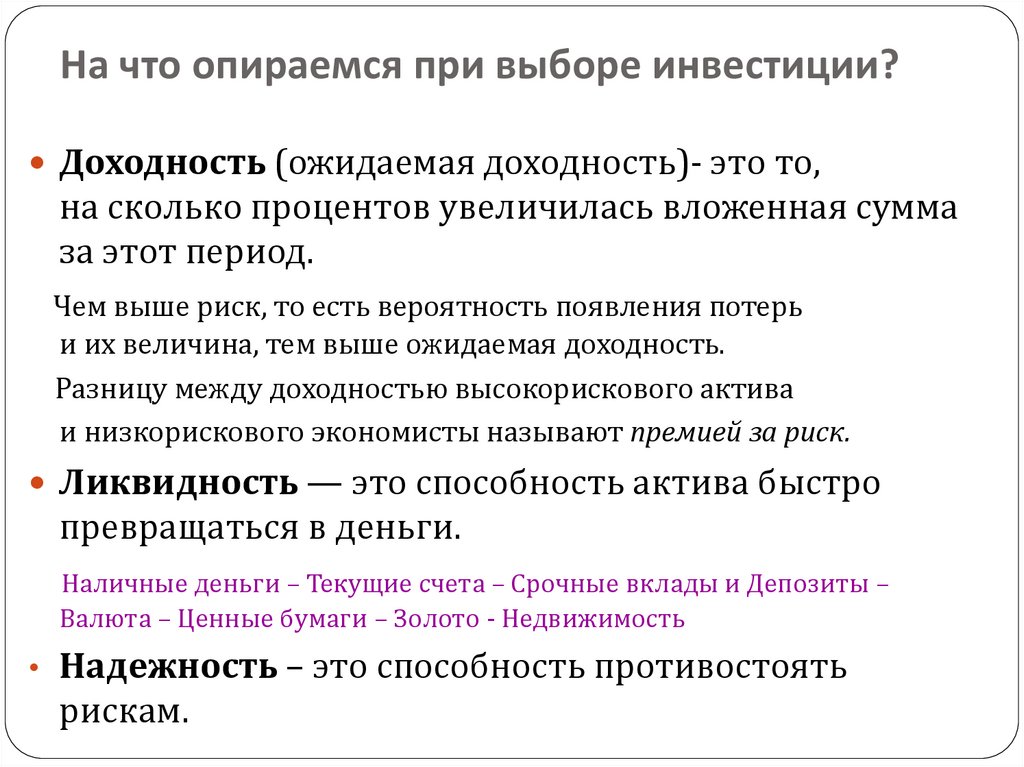

19. На что опираемся при выборе инвестиции?

Доходность (ожидаемая доходность)- это то,на сколько процентов увеличилась вложенная сумма

за этот период.

Чем выше риск, то есть вероятность появления потерь

и их величина, тем выше ожидаемая доходность.

Разницу между доходностью высокорискового актива

и низкорискового экономисты называют премией за риск.

Ликвидность — это способность актива быстро

превращаться в деньги.

Наличные деньги – Текущие счета – Срочные вклады и Депозиты –

Валюта – Ценные бумаги – Золото - Недвижимость

• Надежность – это способность противостоять

рискам.

20. Как выбрать инструмент инвестиций?

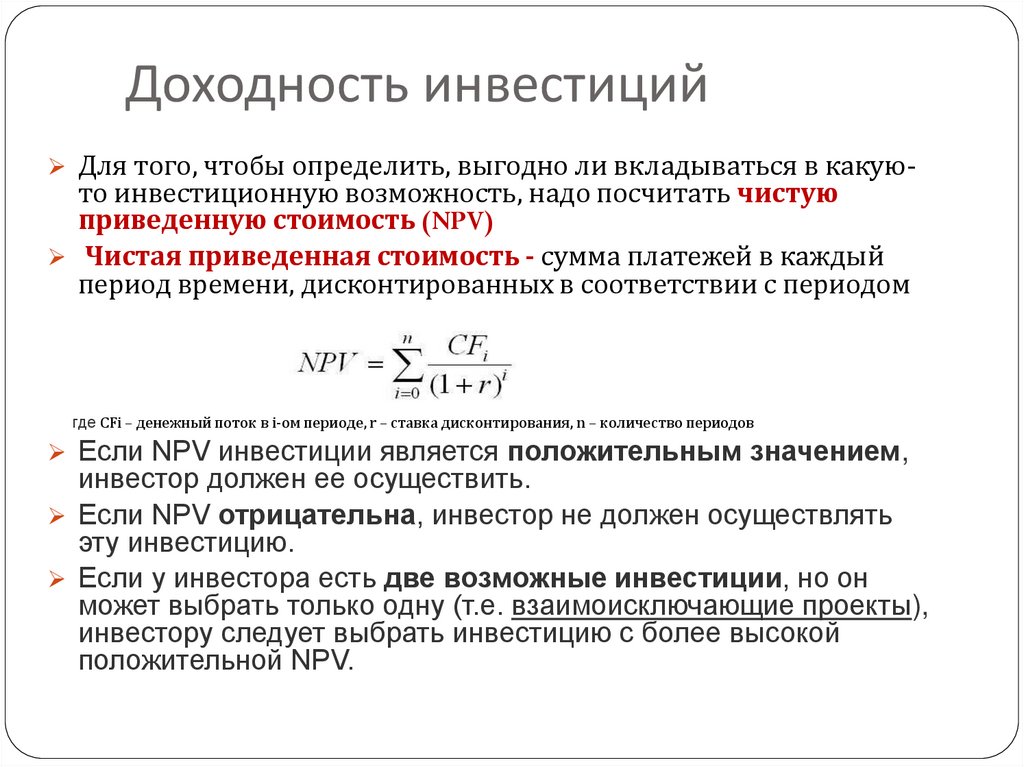

21. Доходность инвестиций

Для того, чтобы определить, выгодно ли вкладываться в какую-то инвестиционную возможность, надо посчитать чистую

приведенную стоимость (NPV)

Чистая приведенная стоимость - сумма платежей в каждый

период времени, дисконтированных в соответствии с периодом

где CFi – денежный поток в i-ом периоде, r – ставка дисконтирования, n – количество периодов

Если NPV инвестиции является положительным значением,

инвестор должен ее осуществить.

Если NPV отрицательна, инвестор не должен осуществлять

эту инвестицию.

Если у инвестора есть две возможные инвестиции, но он

может выбрать только одну (т.е. взаимоисключающие проекты),

инвестору следует выбрать инвестицию с более высокой

положительной NPV.

22. Соотношение риска и доходности

Безрисковая ставкаинвестирования является

минимальным базовым

уровнем доходности

финансовых инструментов.

Мерой безрисковой нормы

доходности обычно является

доходность государственных

облигаций той или иной

страны.

Премия за риск – это

разница между доходностью

высокорискового актива и

безрисковой ставкой

инвестирования.

Основной показатель риска это волатильность ценной

бумаги в течение времени.

23. Виды рисков

Кредитный вероятность невыполнениязаемщиком своих обязательств

Рыночный вероятность снижения стоимости

актива

Операционный вероятность ошибки в

действиях, процессах

Системный вероятность убытков из-за

кризиса

24. Как защититься от риска?

Диверсификация• Инвестирование в разные активы

Хеджирование

• Заключение договора о будущей

сделки

Полис страхования профессиональных

участников рынка

25. От чего зависит доход по облигациям?

от общего уровня процентных ставок вэкономике;

от надежности эмитента;

от срока, на который выпущены облигации;

от дополнительных прав владельца

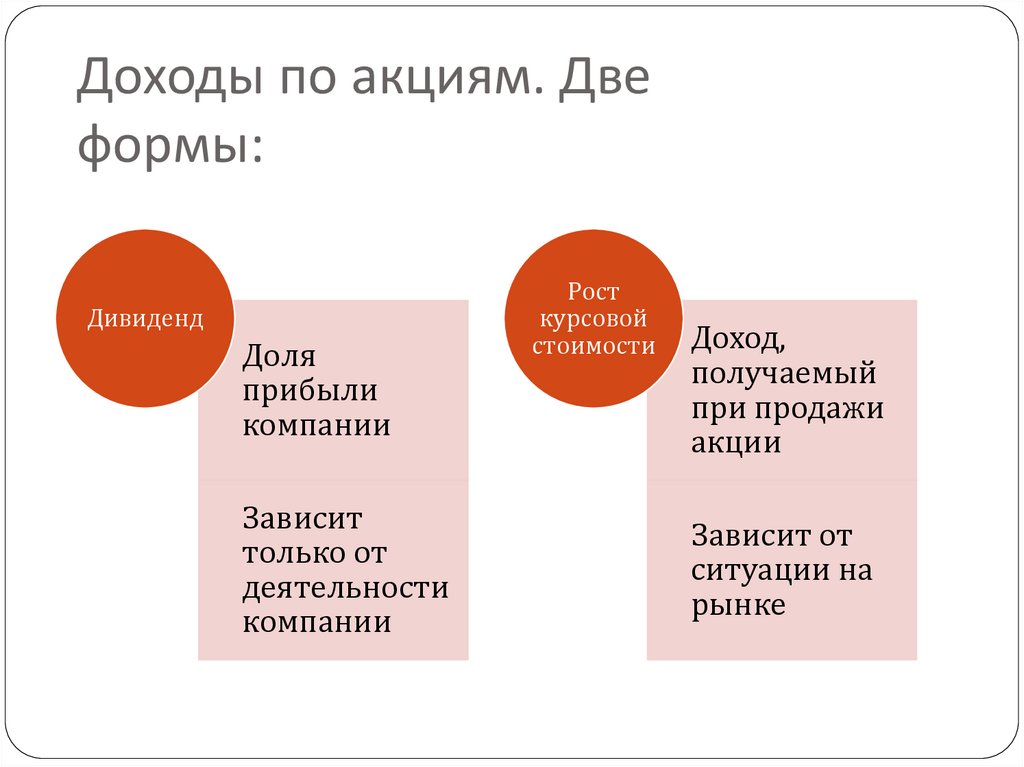

26. Доходы по акциям. Две формы:

ДивидендДоля

прибыли

компании

Зависит

только от

деятельности

компании

Рост

курсовой

стоимости

Доход,

получаемый

при продажи

акции

Зависит от

ситуации на

рынке

27. Доходность ценных бумаг

доходность облигации(доходность к

погашению) – это

показатель,

характеризующий

соотношение между

доходами, которые

будут по облигации в

будущем, и затратами

на ее покупку

Предсказуемая

доходность

Существует обратное

соотношение цены и

доходности облигаций

доходность вложений в

акции является

исторической

доходность

Рыночная доходность

Соотношение между

ценой и доходностью

определяется

ожиданиями

инвесторов

HPR = C + (P1 – P0) \ P0

xT

28. Ставка процента как инструмент регулирования

Ставка рефинансирования показывает, сколькопроцентов должен заплатить коммерческий банк за кредит,

взятый у центрального банка.

Чем выше ставка рефинансирования, тем дороже будут

деньги для коммерческого банка, тем больше коммерческий

банк будет готов заплатить проценты по вкладам.

Ключевая ставка процента минимальная процентная

ставка, по которой Центральный банк России предоставляет

кредиты коммерческим банкам на одну неделю.

Если ключевая ставка снизится, то через некоторое время

будут снижены и ставки по вкладам в коммерческих банках.

29. Выбор вклада

Принципы кредитования - возвратность, срочностьи платность

Вкладчик положив деньги в банк получает право

требования

Параметры вклада, которые определяют выбор вклада:

валюта,

срок (срочный вклад/ до востребования), процентная

ставка (фиксированная/плавающая)

порядок ее начисления (простые проценты, сложные

проценты),

возможность пополнения,

условия досрочного снятия средств,

возможность продления срока вклада (пролонгации).

finance

finance