Similar presentations:

Оценка эффективности инвестиционных действий

1. Оценка эффективности инвестиционных действий

2.

Социальная эффективность инвестиционнойдеятельности

социально-экономические

последствия

осуществления инвестиционных вложений для

общества в целом, которые выражаются в создании

новых или повышении эффективности существующих

услуг, предоставляемых населению, а также в

экономическом развитии территории.

3. Показатели социальной эффективности инвестиционной деятельности

размер фонда потребления в расчете на среднегодовогоработника;

совокупные реальные доходы; оплата труда;

демографические

показатели

воспроизводства

населения;

текущее потребление на одного человека;

физическая масса реализованных товаров на одного

человека;

объем платных услуг на одного человека;

соотношение

совокупных реальных доходов и

прожиточного минимума.

4.

Экономическая эффективность инвестиционныхдействий

—

это

категория,

отражающая

соответствие инвестиционных вложений целям и

интересам его участников.

Осуществление успешных инвестиционных проектов

увеличивает внутренний валовый продукт (ВВП),

который затем делится между участниками проекта

— акционерами, работниками предприятий, банками,

бюджетами разных уровней и др.

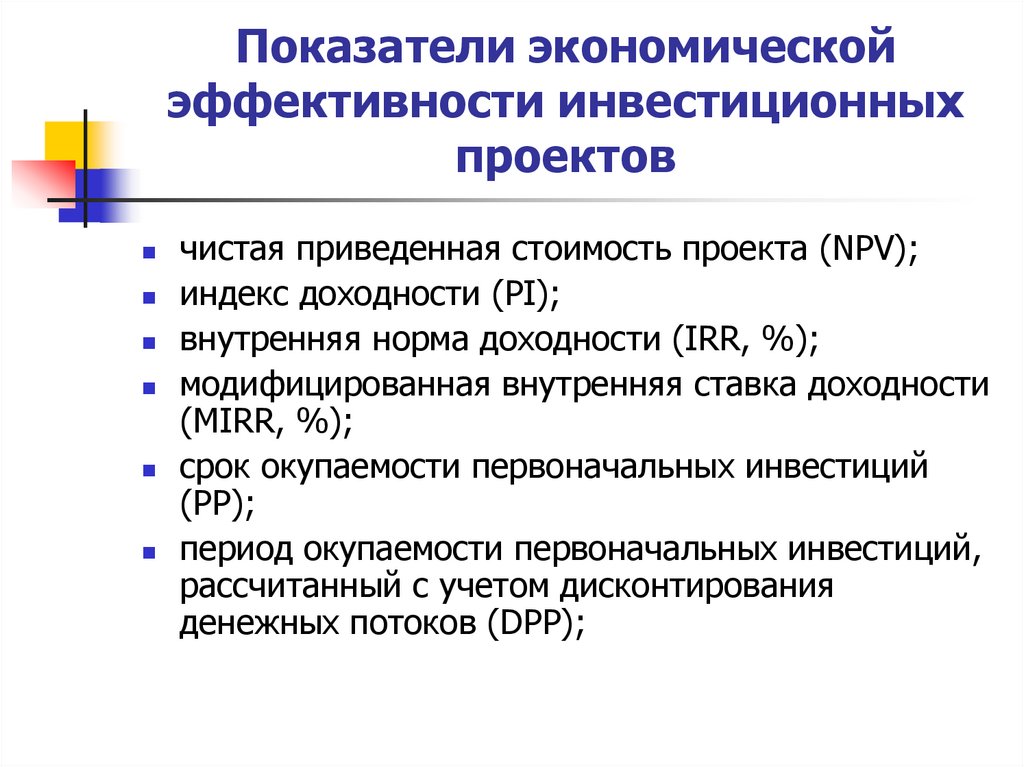

5. Показатели экономической эффективности инвестиционных проектов

чистая приведенная стоимость проекта (NPV);индекс доходности (PI);

внутренняя норма доходности (IRR, %);

модифицированная внутренняя ставка доходности

(MIRR, %);

срок окупаемости первоначальных инвестиций

(РР);

период окупаемости первоначальных инвестиций,

рассчитанный с учетом дисконтирования

денежных потоков (DPP);

6. Притоки и оттоки денежных средств

Денежный поток – это разностьмежду притоком и оттоком денежных

средств

В организации выделяют денежные

потоки : от инвестиционной,

коммерческой и финансовой

деятельности

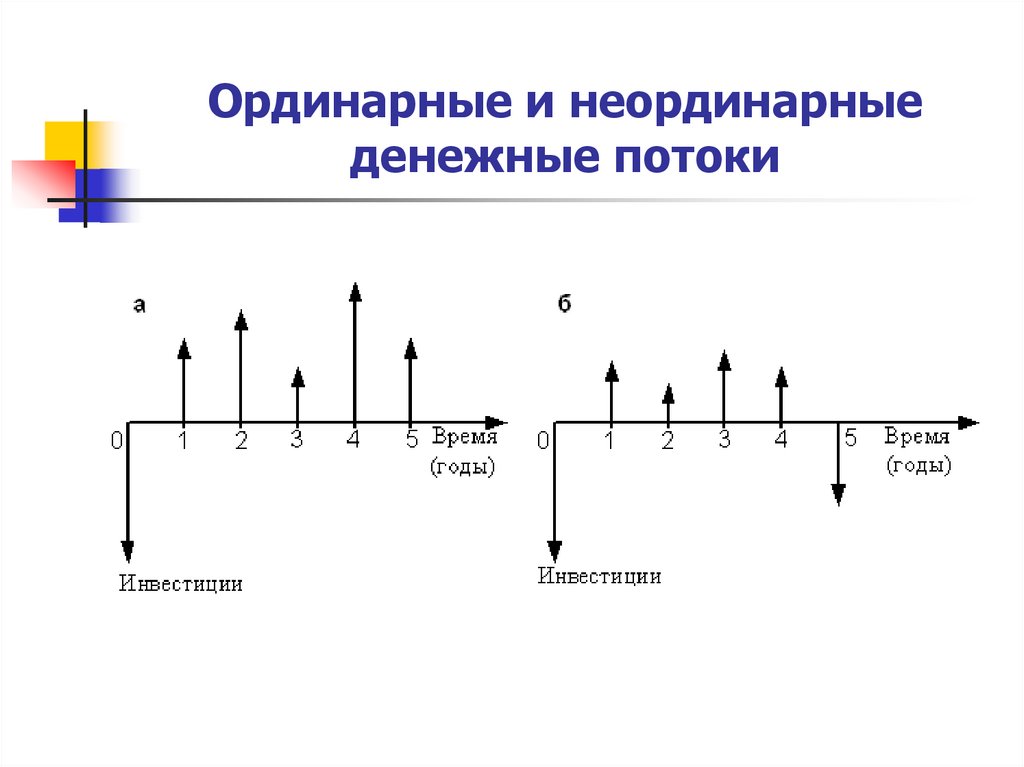

7. Ординарные и неординарные денежные потоки

8. Учет изменения стоимости денег

NPV9. Стоимость денег изменяется?

Концепция приведенной стоимости денег, она жечистая текущая стоимость

Net Present Value – NPV

Связана с изменением стоимости денег во времени.

Впервые эту идею развил швейцарский экономист

Леон М. Э. Вальрас в книге «Теория денег» (1886

г.)

Сжатый вариант теории стоимости денег разработал

математик Ирвинг Фишер (США), проводя связь

дохода, капитала и «нормы процента» (1930 г.)

10. Приведенная стоимость PV – Present Value

Дисконтирование – это определение текущей, сегодняшнейстоимости будущих денежных потоков

Приведенная или текущая, дисконтированная стоимость – оценка

стоимости будущего потока платежей с учетом различной

стоимости денег, полученных в разные моменты времени.

Деньги, полученные в будущем, обесцениваются в результате

инфляции и других факторов

Приведенная стоимость PV – это сегодняшняя стоимость FV (будущей

стоимости актива), полученной в будущем

1.

2.

Оценка снижение стоимости денег

Учет ежегодного изменения стоимости

11. Приведенная стоимость PV – Present Value. Пример

Инвестировали – 2000000 руб.Через два года получили – 1400000 руб.

Через три года – 1800000 руб.

Итого – 3200000 – это FV, по сути FV2 +FV3

Заработано 1200000?

12. Приведенная стоимость PV – Present Value. Пример

Инвестировали – 2000000 руб.Через два года получили – 1400000 руб.

Через три года – 1800000 руб.

Итого – 3200000 – это FV (Future Value –

будущая стоимость актива), по сути FV2

+FV3

Заработано 1200000?

Если инфляция 15%, то значит, что

приведенная стоимость PV составляет

107058 руб.

13. Чистая приведенная стоимость NPV –Net Present Value

Cущность методаЧистая приведенная стоимость

определяется как разность между суммами

приведенных стоимостей притока и оттока

денежных средств (доходов и расходов)

Проект будет

ОДОБРЕН

если NPV>0

14.

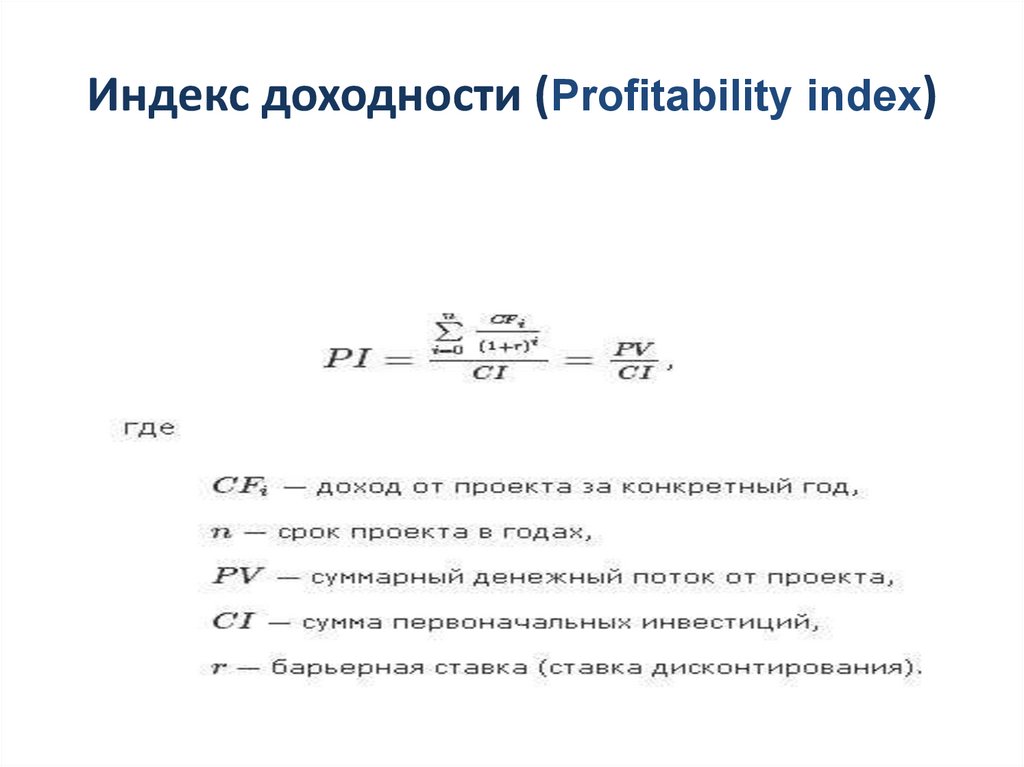

15. Индекс доходности (Profitability index)

16. Простой срок окупаемости (РР)

Срок окупаемости инвестиций (Payback Period,PP) является инвестиционным показателем отражающим

период возврата вложенных средств и характеризует

финансовый риск.

Срок окупаемости инвестиционного проекта – это время

необходимое, что бы первоначальные затраты капитала

окупились.

CF – денежные потоки, I0 – первоначальные инвестиции,

n – количество периодов окупаемости инвестиций в проект.

17. Пример для расчета простого срока окупаемости (РР)

Сумма инвестиций в проект составляет 150 000рублей. В течение первого года ожидается

получение дохода в размере 30 000 рублей,

второго – 50 000, третьего – 40 000,

четвертого – 60 000.

18. Дисконтированный период окупаемости DBP (Discounted Payback Period)

Продолжительность наименьшего периода,по истечении которого

чистый дисконтированный доход становится в

дальнейшем неотрицательным

Определяется срок (время)

возмещения приведенных инвестиций

Рассчитывается аналогично РР, однако DBP –

более реалистичная оценка периода окупаемости.

Если корректно выбрана ставка дисконтирования

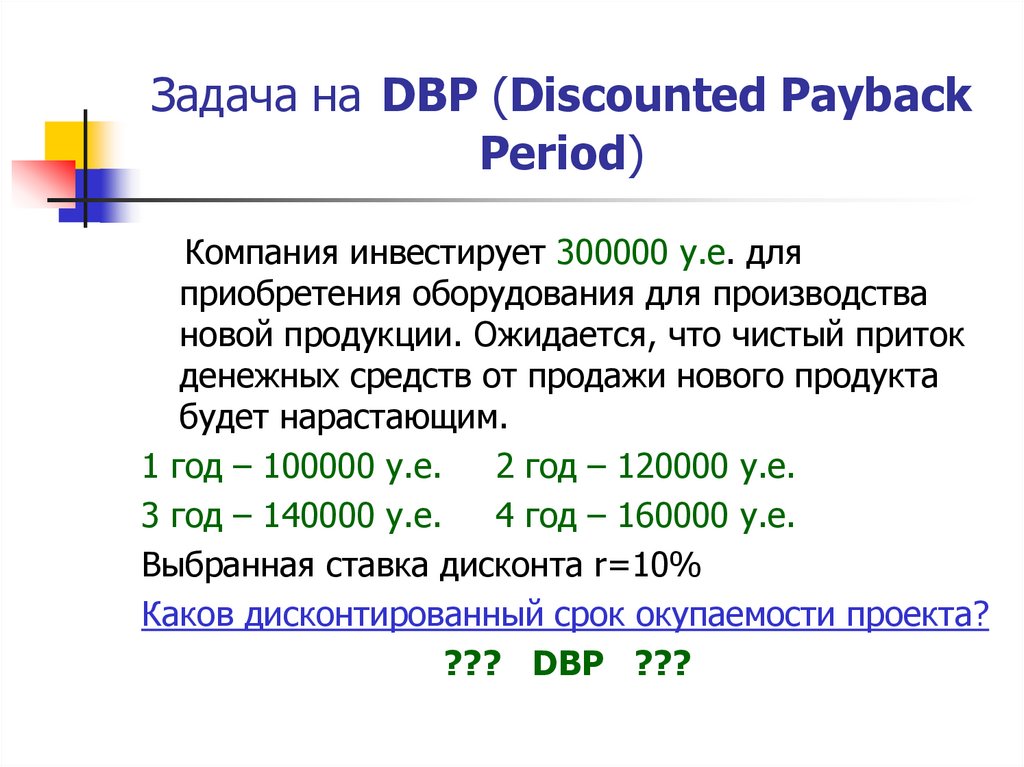

19. Задача на DBP (Discounted Payback Period)

Компания инвестирует 300000 у.е. дляприобретения оборудования для производства

новой продукции. Ожидается, что чистый приток

денежных средств от продажи нового продукта

будет нарастающим.

1 год – 100000 у.е.

2 год – 120000 у.е.

3 год – 140000 у.е.

4 год – 160000 у.е.

Выбранная ставка дисконта r=10%

Каков дисконтированный срок окупаемости проекта?

??? DBP ???

20. Задача на DBP

Показатели0 год

1 год

2 год

3 год

4 год

Коэффициент дисконтирования

1/(1+10%)n

при ставке дисконта r =10%

1

0,909

0,826

0,751

0,683

Чистый денежный поток

-

100000

120000

140000

160000

Первоначальные инвестиции

-300000

Дисконтированный денежный

поток

-300000

90900

99120

105140

109280

Дисконтированный денежный

поток нарастающим итогом

-300000

-209100

-109980

-4840

104440

300000 окупятся "в основном" за три года, остается

еще 4840

4840/109280=0,044 года или 0,5 месяцев

21. Внутренняя норма рентабельности IRR – Internal Rate of Return

Cущность метода:Определяется ставка дисконта, при которой

поступления равны инвестициям CF=IC

Чистая приведенная стоимость проекта NPV=0

Одобряются

проекты, предполагаемая отдача от которых

выше, чем норма дохода на капитал

или

выше, чем стоимость инвестируемого капитала

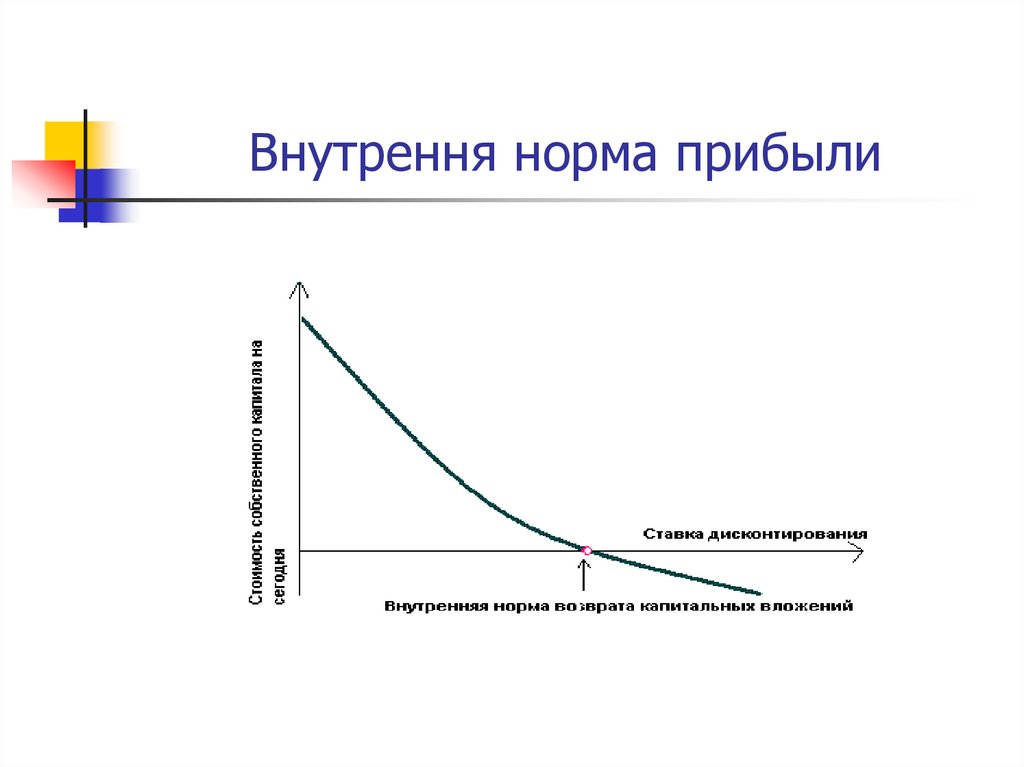

22. Внутрення норма прибыли

23. Условие задачи

Дано: Инвестиции в бизнес составили 500 тыс.рублей.

Ожидаемые доходы (CFi) за 5 лет составят:

2014 год – 100 тыс. рублей. 2015 год – 150 тыс. рублей.

2016 год – 200 тыс. рублей. 2017 год – 250 тыс. рублей.

2018 год – 300 тыс. рублей.

Ставка дисконтирования 20%.

Требуется рассчитать:

1. чистый дисконтированный доход (NPV) за 5 лет,

2. индекс прибыльности (PI),

3. сроки окупаемости простой и дисконтированный

24. Комплексная задача на расчет показателей эффективности инвестиционного проекта

Предприятие планирует инвестировать 90 млн. руб.Ежегодные планируемые поступления составят

соответственно 35, 60, 80, 100 млн. руб. Ставка

процента – 10%. Определить простой и

дисконтированный срок окупаемости, чистую

текущую стоимость в течение всего периода

реализации проекта, индекс доходности.

finance

finance