Similar presentations:

Оценка эффективности инвестиционного проекта

1. Оценка эффективности инвестиционного проекта

2. Эффективность ИП

- соответствиеполученных результатов от проекта

– как экономических, так и неэкономических –

и затрат на этот проект

3. Принципы оценки ИП

Рассмотрение ИП на протяжении всего егожизненного цикла

Моделирование денежных потоков

Сопоставимость условий сравнения различных ИП

Учет факторов времени, инфляции, риска

Учет существенных последствий реализации ИП

Системность оценки

Учет динамичности параметров реализации ИП

Учет результатов анализа рынка

Учет финансово-хозяйственного положения

компании

Учет только предстоящих затрат и поступлений

Многоэтапность оценки

4. Виды эффективности ИП

Виды эффективностиОбщественная

Эффективность

проекта в целом

Коммерческая

Для отдельного

участника

Эффективность

участия в проекте

Для структур более

высокого уровня

Бюджетная и др.

5.

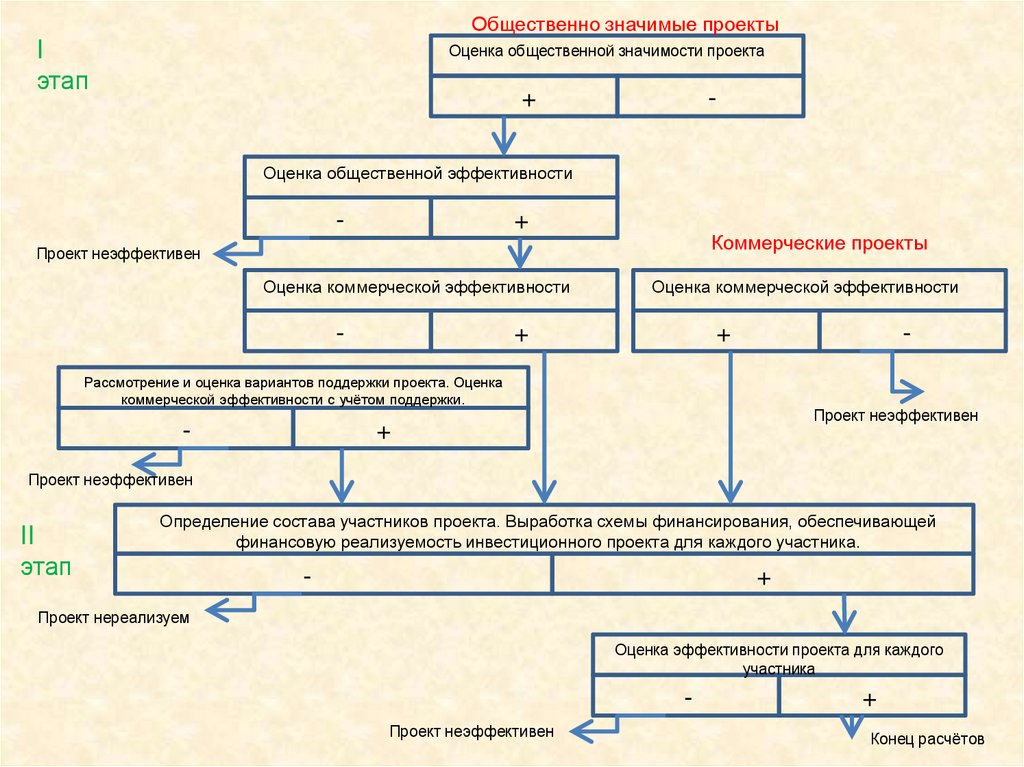

Общественно значимые проектыI

этап

Оценка общественной значимости проекта

+

-

Оценка общественной эффективности

-

+

Коммерческие проекты

Проект неэффективен

Оценка коммерческой эффективности

-

Оценка коммерческой эффективности

+

+

-

Рассмотрение и оценка вариантов поддержки проекта. Оценка

коммерческой эффективности с учётом поддержки.

-

Проект неэффективен

+

Проект неэффективен

II

этап

Определение состава участников проекта. Выработка схемы финансирования, обеспечивающей

финансовую реализуемость инвестиционного проекта для каждого участника.

-

+

Проект нереализуем

Оценка эффективности проекта для каждого

участника

Проект неэффективен

+

Конец расчётов

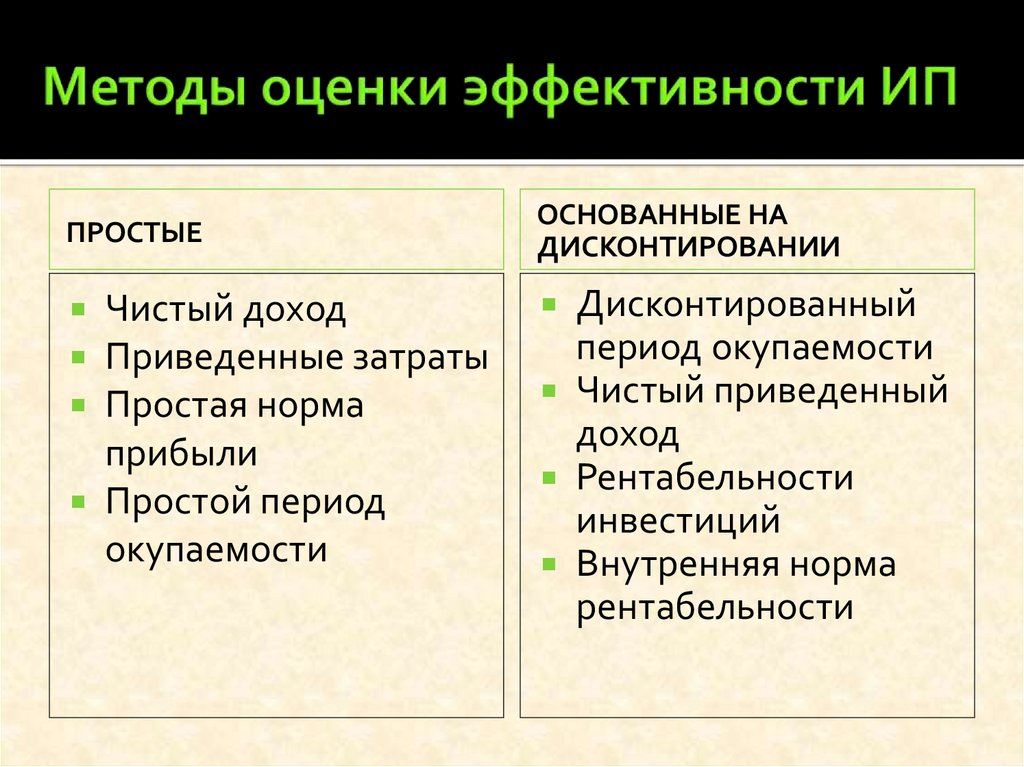

6. Методы оценки эффективности ИП

ПРОСТЫЕЧистый доход

Приведенные затраты

Простая норма

прибыли

Простой период

окупаемости

ОСНОВАННЫЕ НА

ДИСКОНТИРОВАНИИ

Дисконтированный

период окупаемости

Чистый приведенный

доход

Рентабельности

инвестиций

Внутренняя норма

рентабельности

7. Дисконтирование

- нахождение величины на заданный моментвремени по ее известному значению в будущем

Коэффициент дисконтирования:

1

Kd

(1 i ) t

i – норма (ставка) дисконта

Чем выше норма дисконта, тем в большей

степени происходит учет фактора времени.

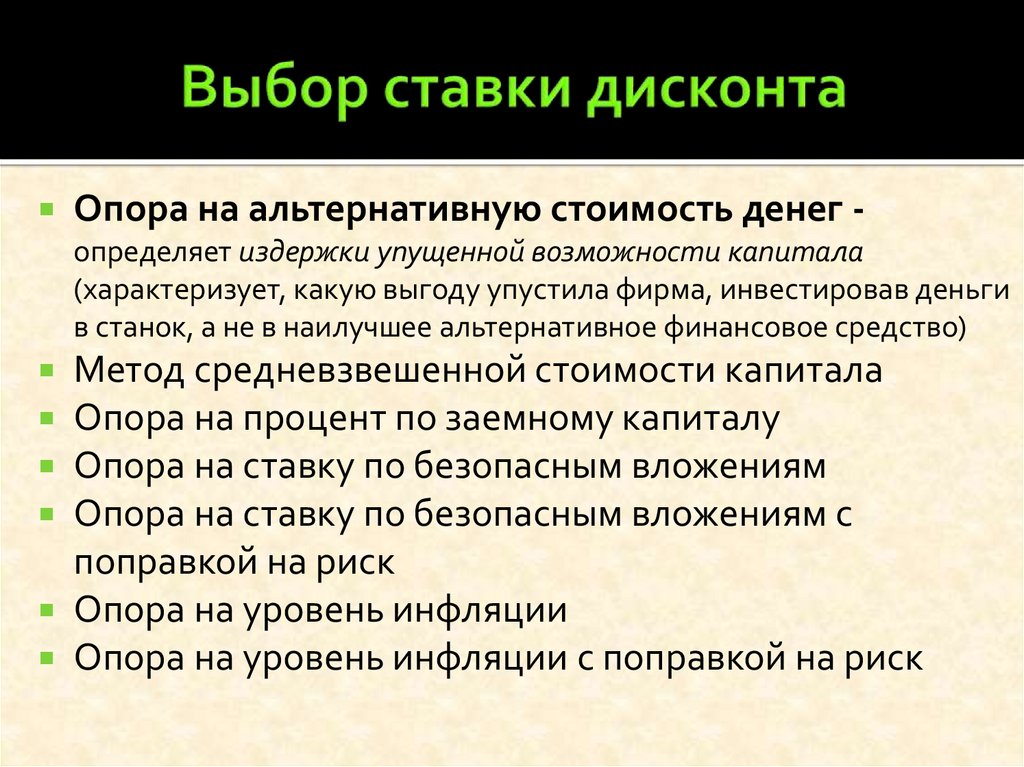

8. Выбор ставки дисконта

Опора на альтернативную стоимость денег определяет издержки упущенной возможности капитала(характеризует, какую выгоду упустила фирма, инвестировав деньги

в станок, а не в наилучшее альтернативное финансовое средство)

Метод средневзвешенной стоимости капитала

Опора на процент по заемному капиталу

Опора на ставку по безопасным вложениям

Опора на ставку по безопасным вложениям с

поправкой на риск

Опора на уровень инфляции

Опора на уровень инфляции с поправкой на риск

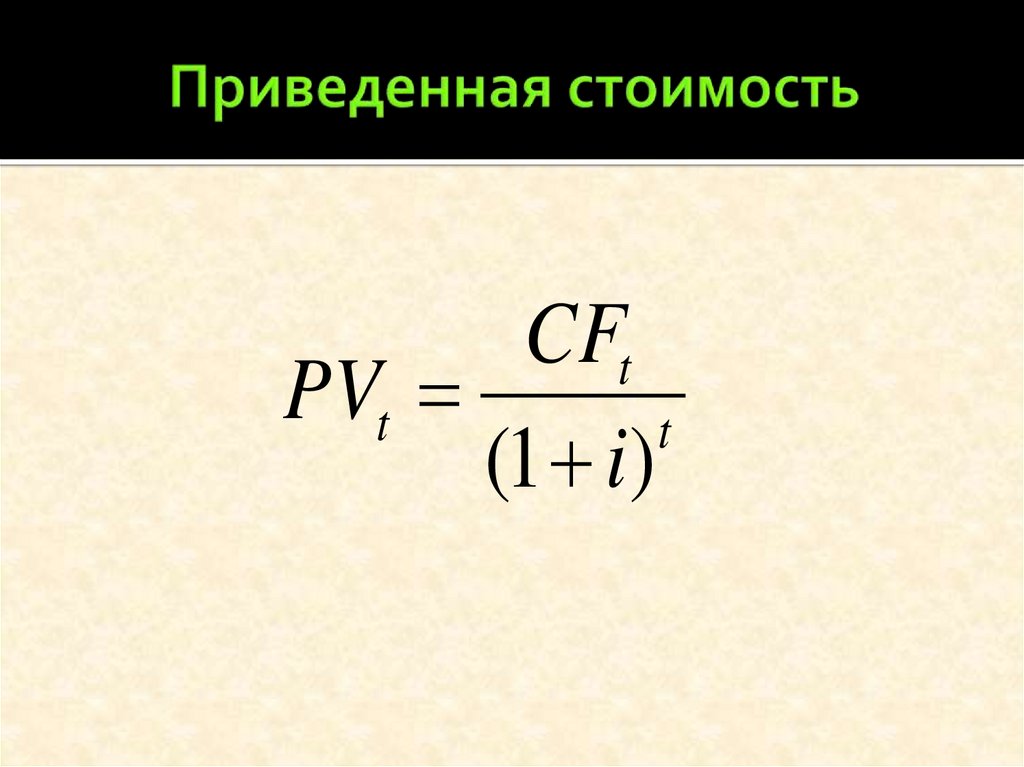

9. Приведенная стоимость

CFtPVt

t

(1 i)

10. Реальная и номинальная ставка дисконта

Если денежные потоки указаны в реальных(номинальных) ценах, то и ставку дисконта надо

использовать реальную (номинальную).

Взаимосвязь реальной и номинальной ставки

дисконта:

R f, номинальн. = (1 + R f, реальн.)* (1 + h) – 1

R f , реал ьн.

1 R f ,ном инал.

(1 h)

1

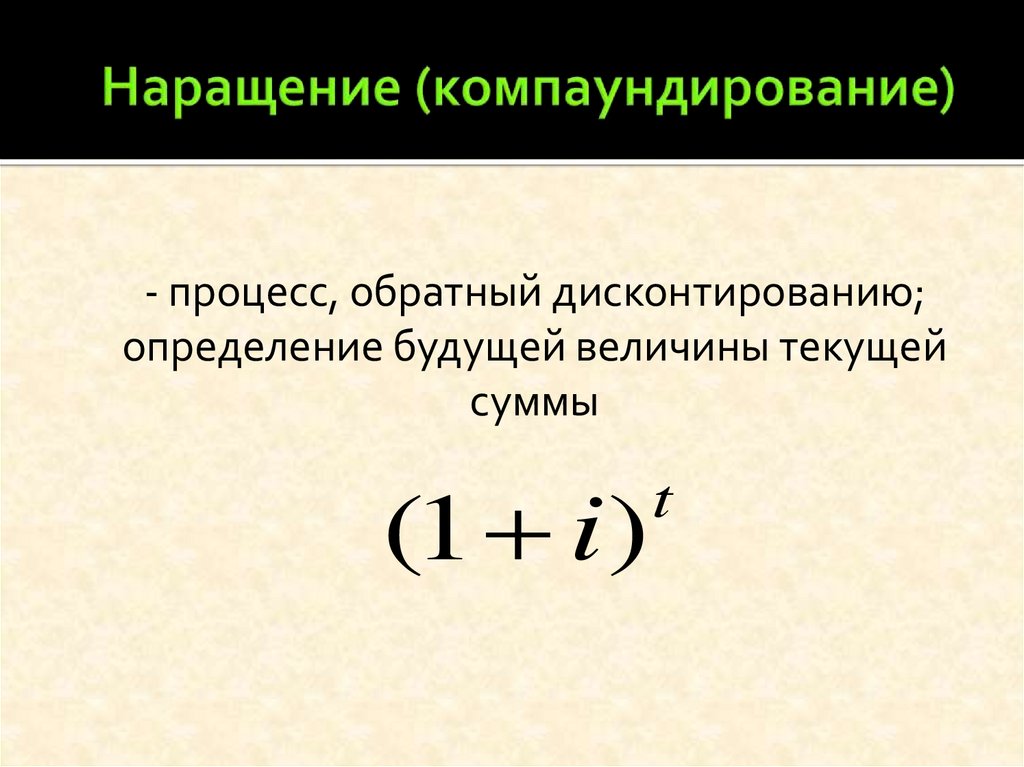

11. Наращение (компаундирование)

- процесс, обратный дисконтированию;определение будущей величины текущей

суммы

(1 i)

t

12. Разделение инвестиционного горизонта на шаги расчета

шаги должны соответствовать продолжительности фазжизненного цикла проекта

шаги должны соотноситься с неравномерностью денежных

поступлений и затрат

шаг рекомендуется выбирать таким, чтобы получение и возврат

кредита, процентные платежи приходились на конец или начало

периода

в условиях инфляции и при повышении риска длительность шага

рекомендуется сократить

13. Простые методы оценки эффективности ИП

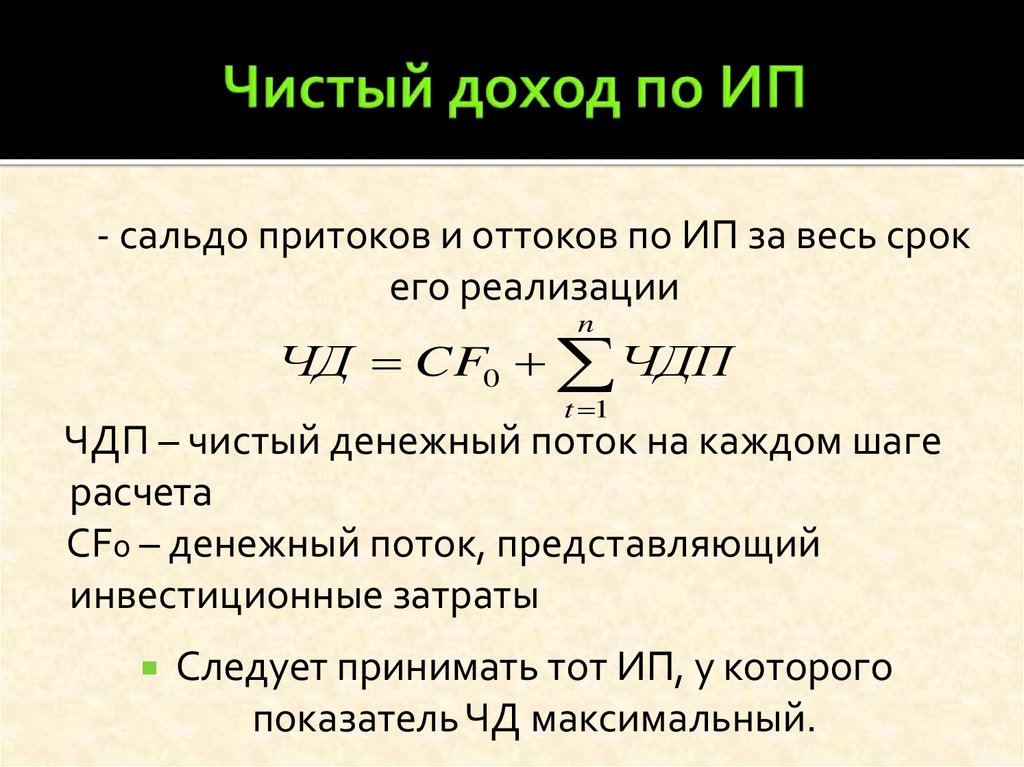

14. Чистый доход по ИП

- сальдо притоков и оттоков по ИП за весь срокего реализации

n

ЧД CF0 ЧДП

t 1

ЧДП – чистый денежный поток на каждом шаге

расчета

CF0 – денежный поток, представляющий

инвестиционные затраты

Следует принимать тот ИП, у которого

показатель ЧД максимальный.

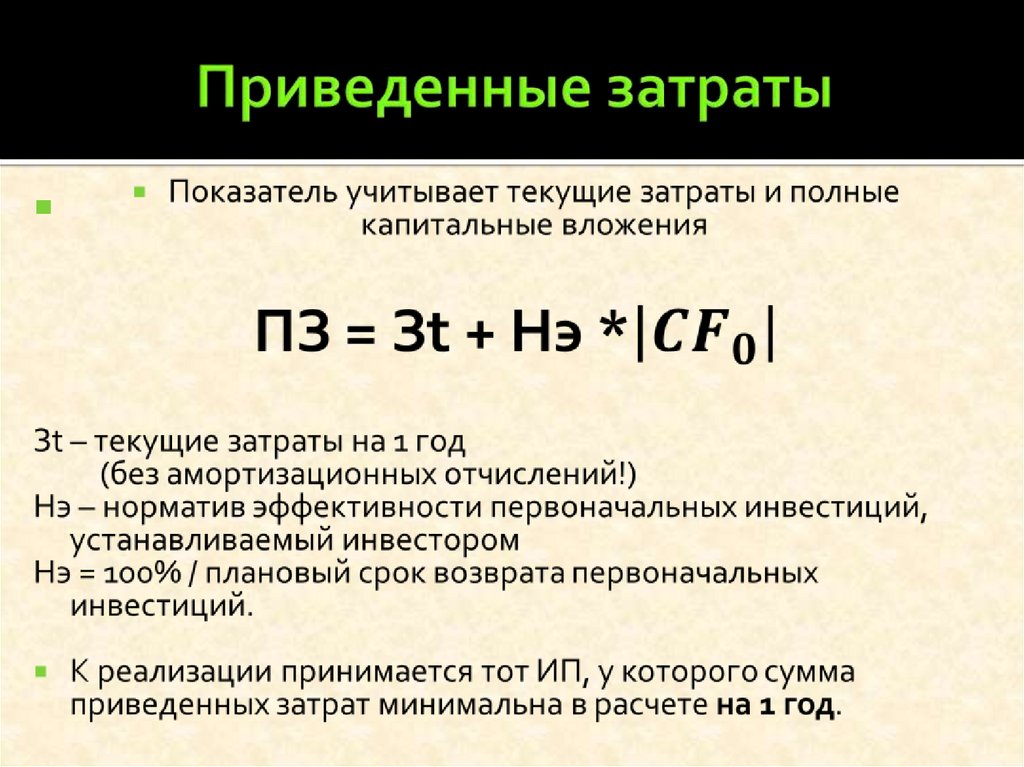

15. Приведенные затраты

16. Простая норма прибыли (бухгалтерская рентабельность инвестиций)

Показывает, какаячасть инвестиционных затрат

возмещается в виде прибыли

в течение одного интервала планирования

EBIT

PR

ROI

ROI

CF0

CF0

PR – чистая прибыль за один

период времени

EBIT – прибыль до уплаты

процентов и налогов

Следует принимать тот ИП, у которого ROI выше.

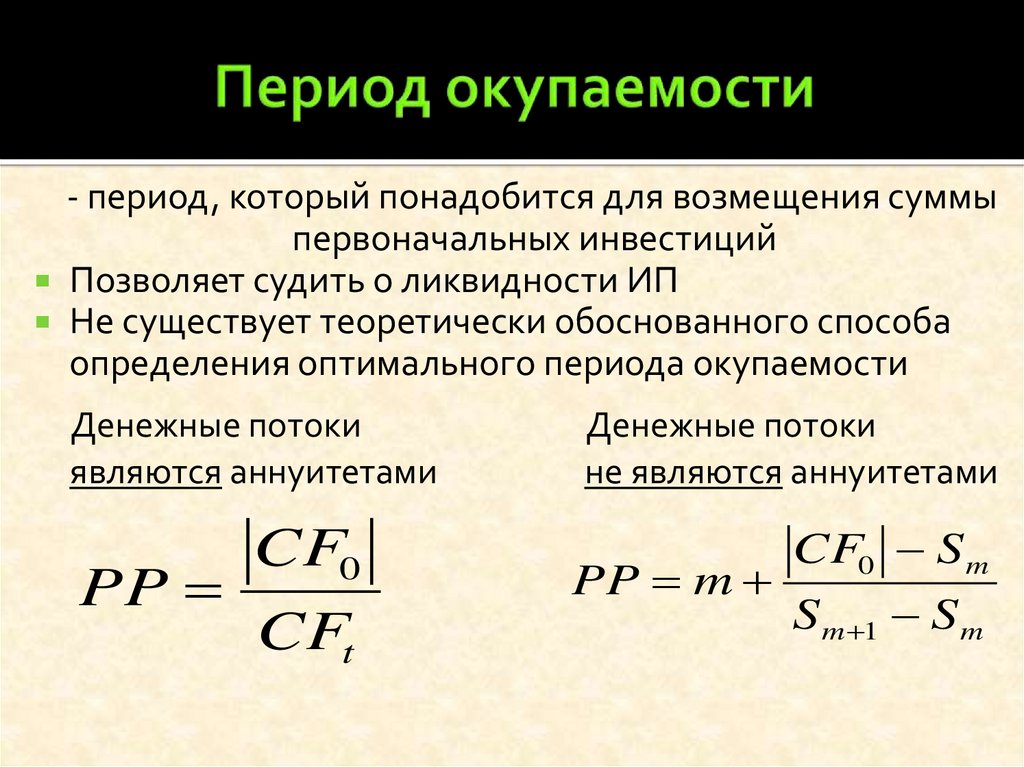

17. Период окупаемости

- период, который понадобится для возмещения суммыпервоначальных инвестиций

Позволяет судить о ликвидности ИП

Не существует теоретически обоснованного способа

определения оптимального периода окупаемости

Денежные потоки

являются аннуитетами

PP

CF0

CFt

Денежные потоки

не являются аннуитетами

PP m

CF0 S m

S m 1 S m

18. Методы оценки эффективности ИП, основанные на дисконтировании

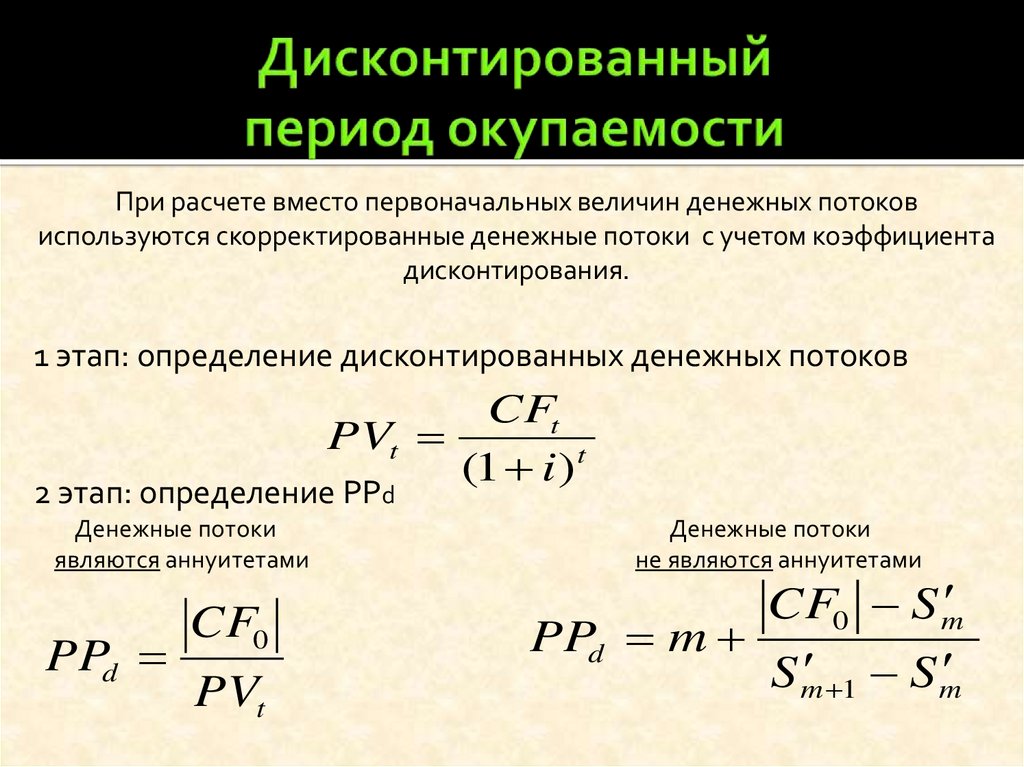

19. Дисконтированный период окупаемости

При расчете вместо первоначальных величин денежных потоковиспользуются скорректированные денежные потоки с учетом коэффициента

дисконтирования.

1 этап: определение дисконтированных денежных потоков

CFt

PVt

(1 i ) t

2 этап: определение PPd

Денежные потоки

являются аннуитетами

PPd

CF0

PVt

Денежные потоки

не являются аннуитетами

CF0 S m

PPd m

S m 1 S m

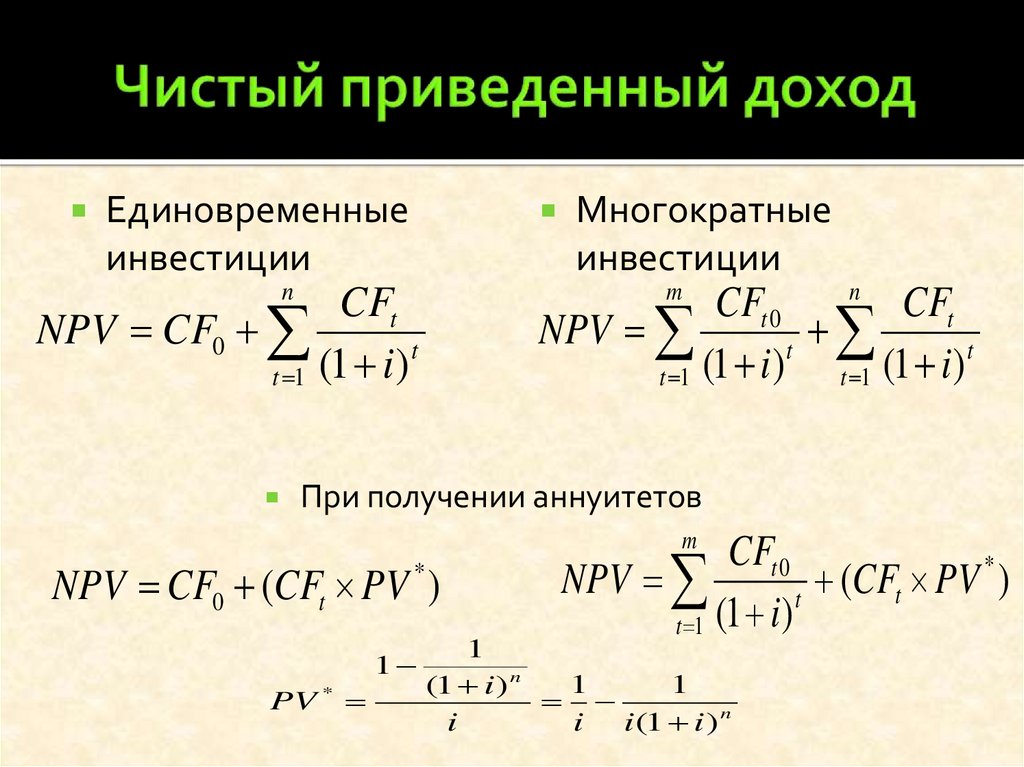

20. Чистый приведенный доход

- разница междусуммой дисконтированных поступлений

от реализации проекта

и дисконтированной стоимостью всех затрат;

абсолютная величина

21. Чистый приведенный доход

ЕдиновременныеМногократные

инвестиции

инвестиции

n

m

n

CFt 0

CFt

NPV

t

t

(

1

i

)

(

1

i

)

t 1

t 1

CFt

NPV CF0

t

(

1

i

)

t 1

При получении аннуитетов

m

NPV CF0 (CFt PV )

*

1

PV *

CFt 0

*

NPV

(CFt PV )

t

t 1 (1 i )

1

1

1

(1 i ) n

i

i

i (1 i ) n

22. Результаты чистого приведенного дохода

ЕслиNPV > 0

целесообразно

реализовывать ИП

Если

NPV < 0

целесообразно

отказаться от

реализации ИП

Если

NPV = 0

можно

реализовывать, а

можно и не

реализовывать ИП

NPV → max

23. Особенности NPV

На размер влияет:структура

распределения общего

объема инвестиционных

затрат по отдельным

периодам проектного

цикла

чем большая доля этих

затрат осуществляется в

будущих периодах, тем

больше NPV при прочих

равных условиях

время начала

эксплуатационной

стадии, позволяющее

начать формирование

чистого денежного

потока

чем продолжительней

временной лаг между

началом проекта и

началом его

эксплуатационной стадии,

тем меньше NPV при

прочих равных условиях

24. Оптимальный срок окончания ИП

Если будущие выплаты от ИП – аннуитеты, томожно найти оптимальный срок окончания

проекта, при котором NPV будет максимальной:

1

1

оптимальный срок окончания проекта

r r (1 r ) n

(шагов расчета)

r - ставка дисконта

n - количество шагов расчета, в течение которых

ИП может приносить потоки доходов.

25. Рентабельность инвестиций

Показывает,сколько единиц

дисконтированных поступлений

от реализации проекта

приходится на 1 единицу

дисконтированных инвестиционных затрат.

Относительный показатель.

26. Рентабельность инвестиций

Единовременныеинвестиции

инвестиции

n

n

CFt

t

t 1 (1 i )

PI m

CFt 0

t

(

1

i

)

t 1

CFt

t

(

1

i

)

PI t 1

CF0

Многократные

При получении аннуитетов

(CFt PV )

PI

CF0

*

(CFt PV )

PI m

CFt 0

t 1 (1 i)t

*

27. Результаты индекса рентабельности

ЕслиPI > 1

Если

PI < 1

Если

PI = 1

целесообразно

реализовывать ИП

целесообразно

отказаться от

реализации ИП

можно

реализовывать, а

можно и не

реализовывать ИП

PI → max

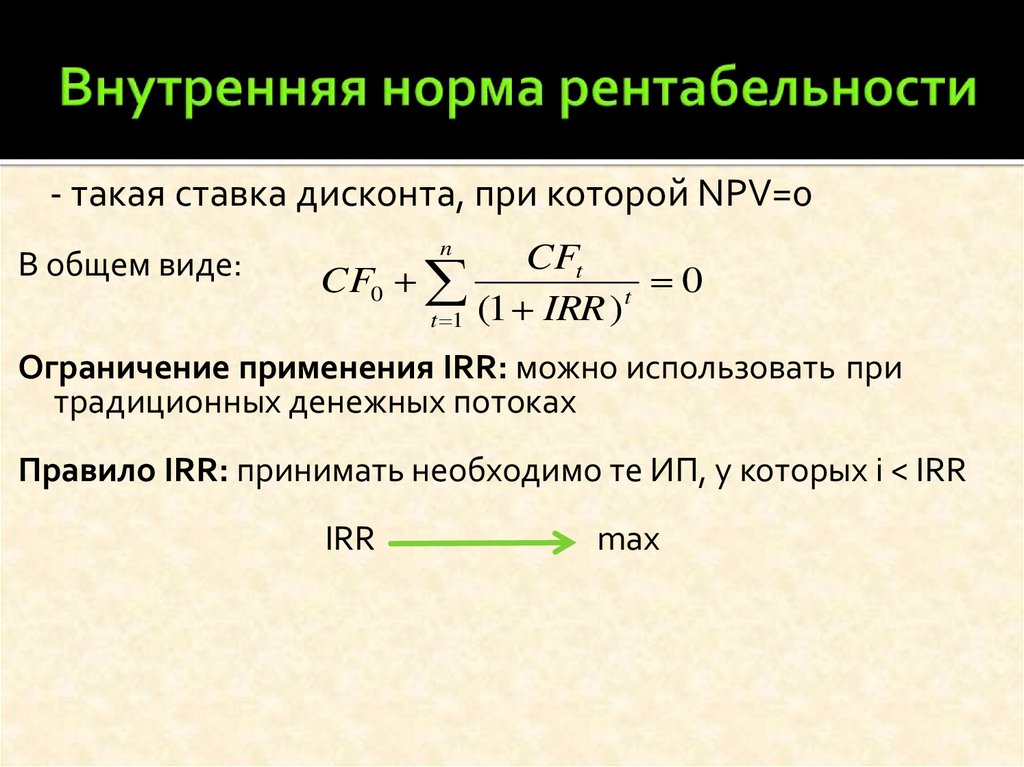

28. Внутренняя норма рентабельности

- такая ставка дисконта, при которой NPV=0В общем виде:

n

CFt

CF0

0

t

t 1 (1 IRR )

Ограничение применения IRR: можно использовать при

традиционных денежных потоках

Правило IRR: принимать необходимо те ИП, у которых i < IRR

IRR

max

29. Методы определения IRR

1.Математический

2.

Итерационного подбора

3.

Графический

4.

С применением ПК

30. IRR

NPVIRR imin

(imax imin )

NPV NPV

31. Графический метод определения IRR

произвольно выбрать две ставки дисконта• ставки дисконта надо брать таким образом, чтобы получить положительно и отрицательное NPV, т.е. ставки

дисконта должны быть выбраны с относительно большим размахом

рассчитать при их использовании NPV

полученные значения отложить на координатной плоскости, где по оси абсцисс

показываются ставки дисконта, а по оси ординат – чистые текущие стоимости

полученные точки соединить линией

NPV

IRR

A

i

В

finance

finance