Similar presentations:

Семинар для начинающих предпринимателей

1. СЕМИНАР ДЛЯ НАЧИНАЮЩИХ ПРЕДПРИНИМАТЕЛЕЙ

EXISTENZGRÜNDERSEMINAR

2. Семинар для начинающих предпринимателей Программа семинара

Семинар для начинающихпредпринимателей

Программа семинара

Первый день семинара

- Представление,знакомство с участниками семинара

- Общие предпосылки и личность учредителя

- Начало выхода из безработицы, частичная занятость

-социальное обеспечение, виды государственной поддержки,

субсидии для начинающих предпринимателей

- Планы организации бизнеса и ориентация

- деловая идея, консультации, необходимая проверка

- Различные виды организации предпринимательства

- классическое основание, франчайзинг, перенятие действующего

предприятия, сетевой маркетинг, свободные профессии

- Ошибки в начале предпринимательской деятельности и их

предотвращение

3. Семинар для начинающих предпринимателей Программа семинара

Семинар для начинающихпредпринимателей

Программа семинара

Второй день семинара

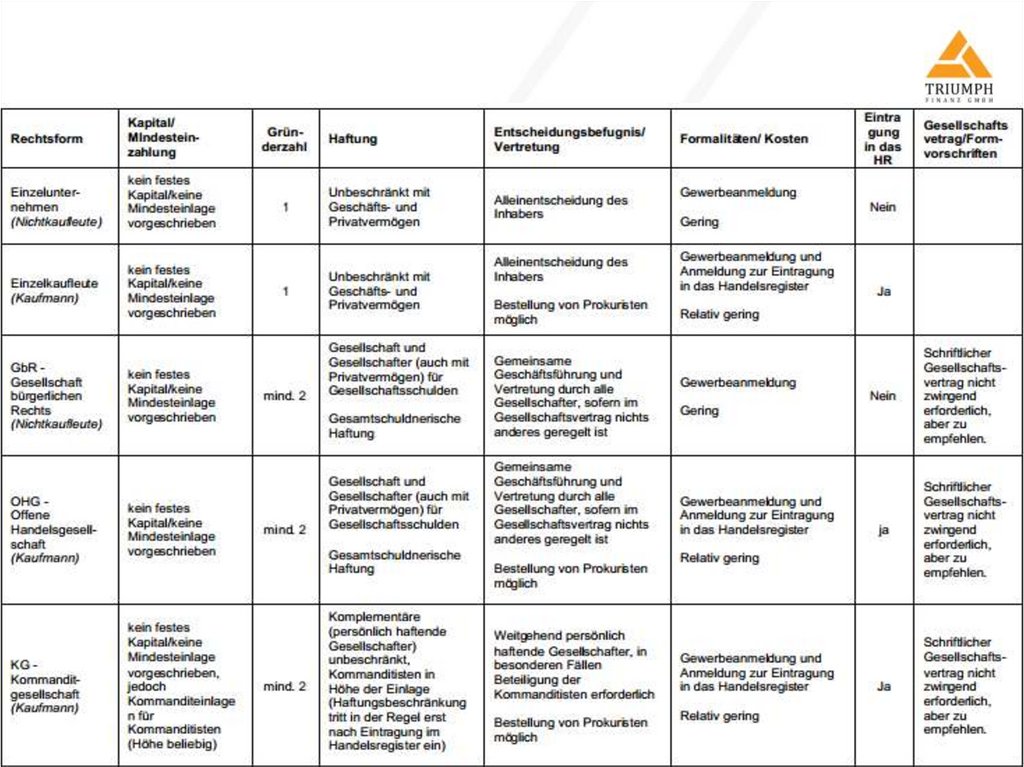

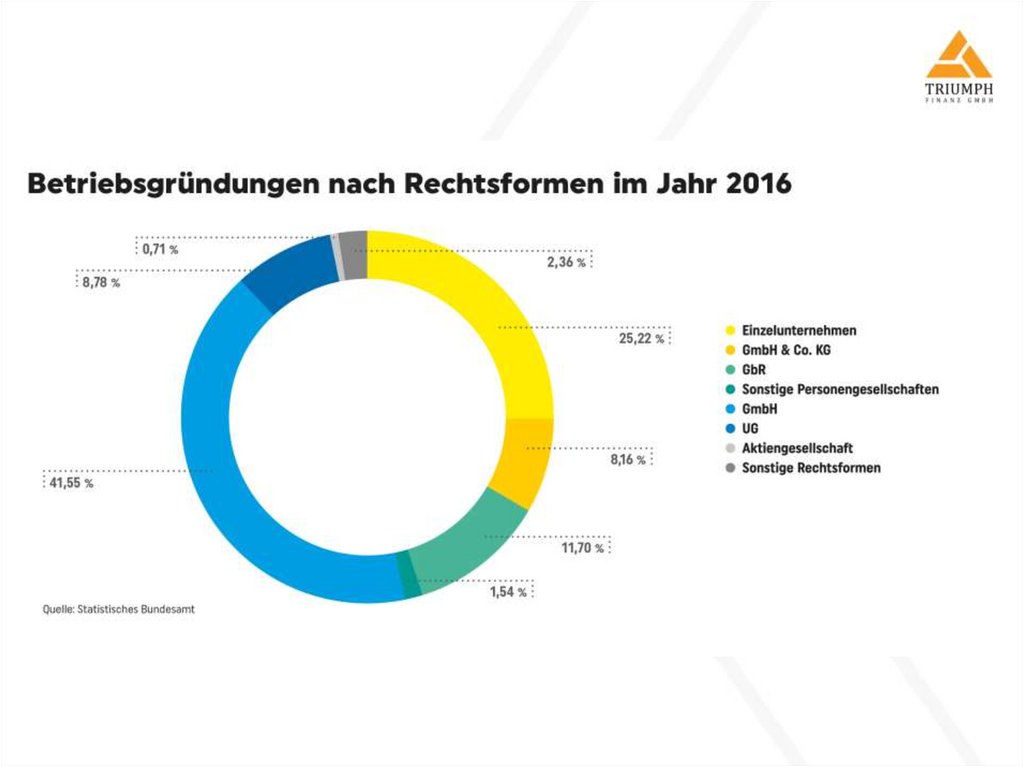

- Формы предпринимательской деятельности

- Процесс регистрации и его особенности

- Налоги

- налог с оборота, подоходный налог, промысловый налог

- Бухгалтерский учет

- основы бухгалтерии, различные методы ведения учёта, выписки

счетов , приходно-расходная книга, ведение документации

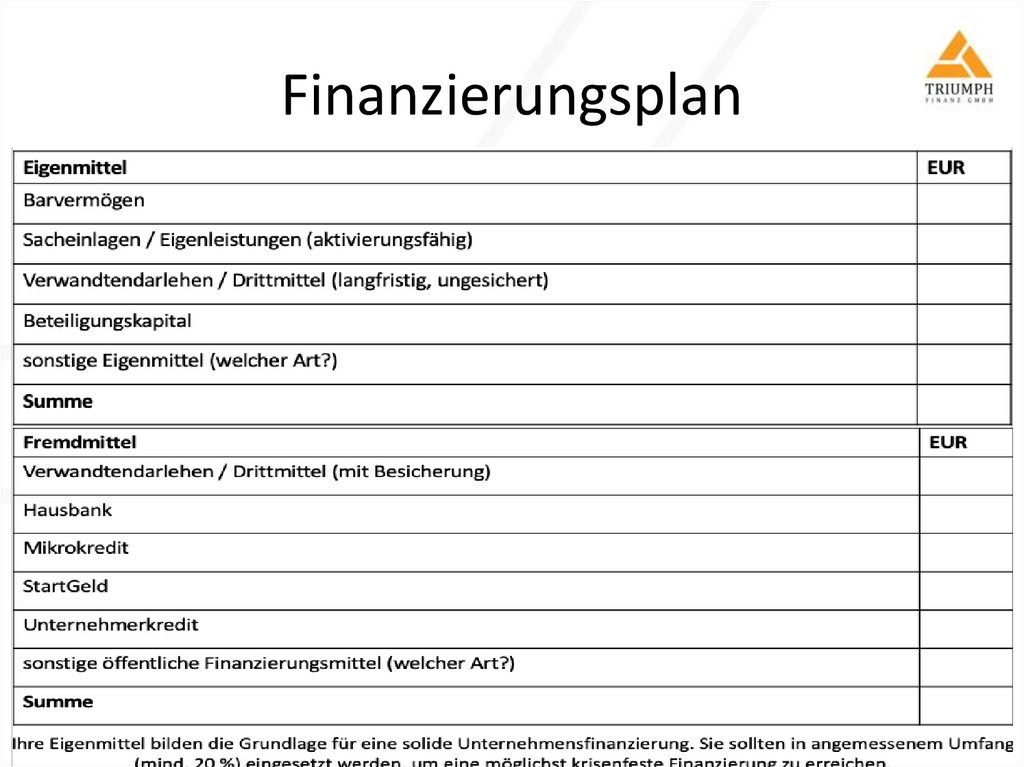

- Финансирование предприятия

- планирование финансирования, собственный капитал, внешнее

финансирование,

- квалифицированное ведение беседы в банке

4. Семинар для начинающих предпринимателей Программа семинара

Семинар для начинающихпредпринимателей

Программа семинара

Третий день семинара

- Деловой план

- выработка концепта, изучение коньюнктуры рынка,

- развитие ассортимента, развитие цены, планирование сбыта, анализ

конкуренции и т.д.

- Планирование инвестиции, защита рисков и страхование

- Рентабельность и ликвидность

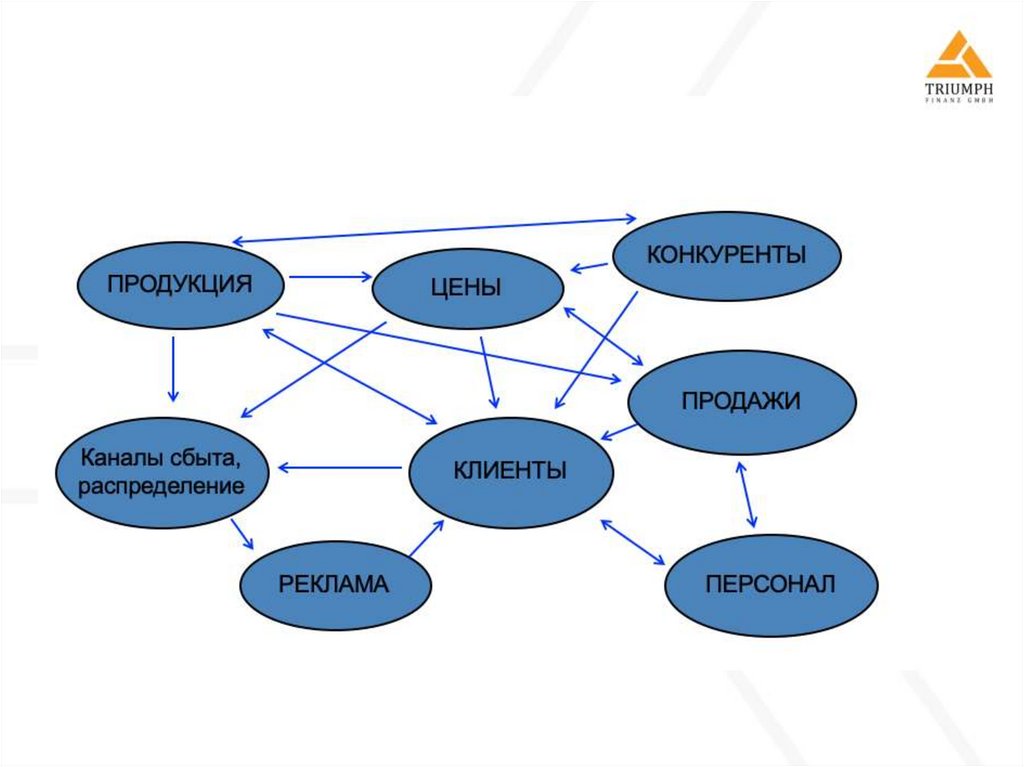

- Маркетинг и реклама

- Развитие идивидуальности

- Клиентура и ее развитие

- Дискуссия - круглый стол

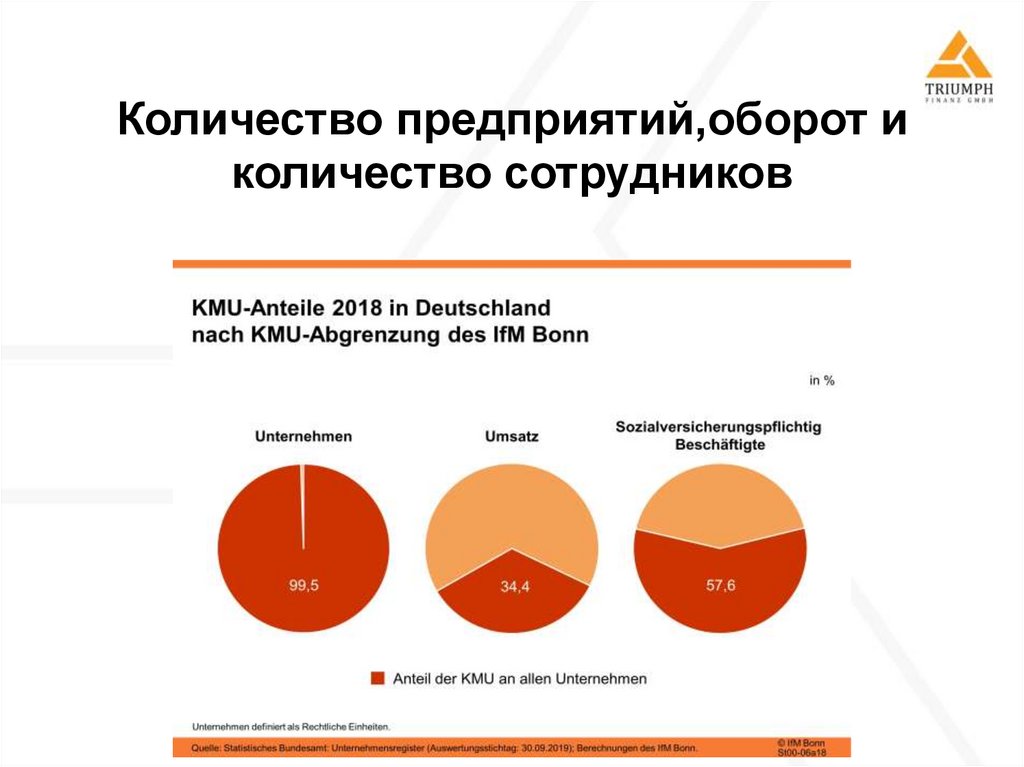

5. Количество предприятий,оборот и количество сотрудников

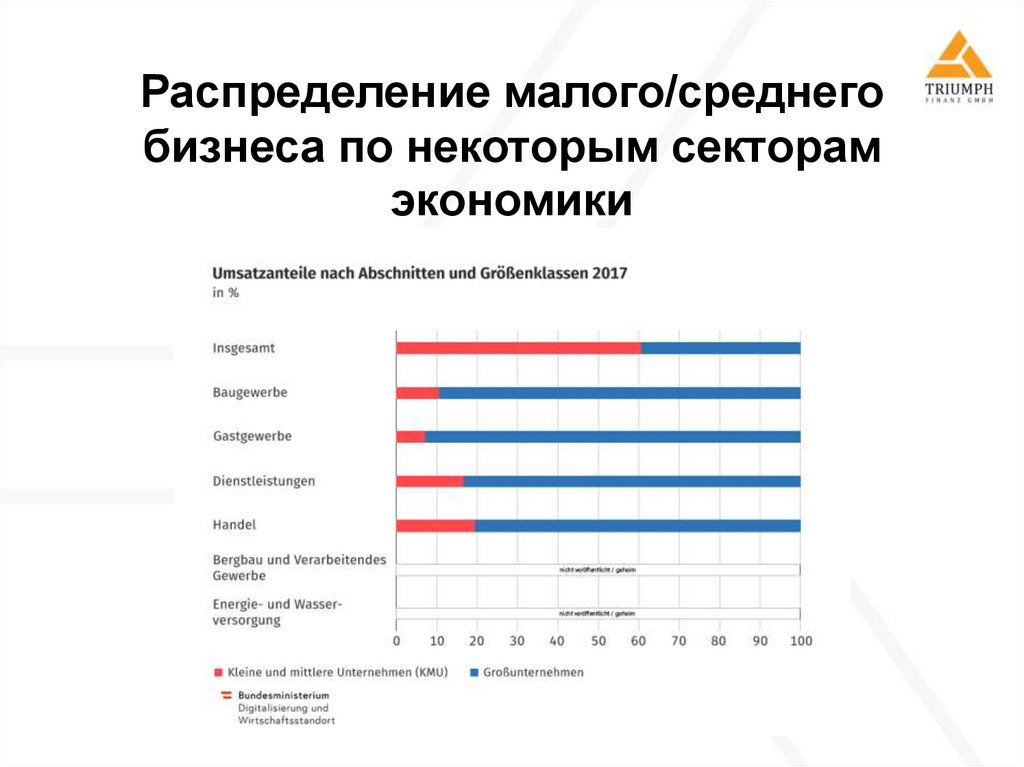

6. Распределение малого/среднего бизнеса по некоторым секторам экономики

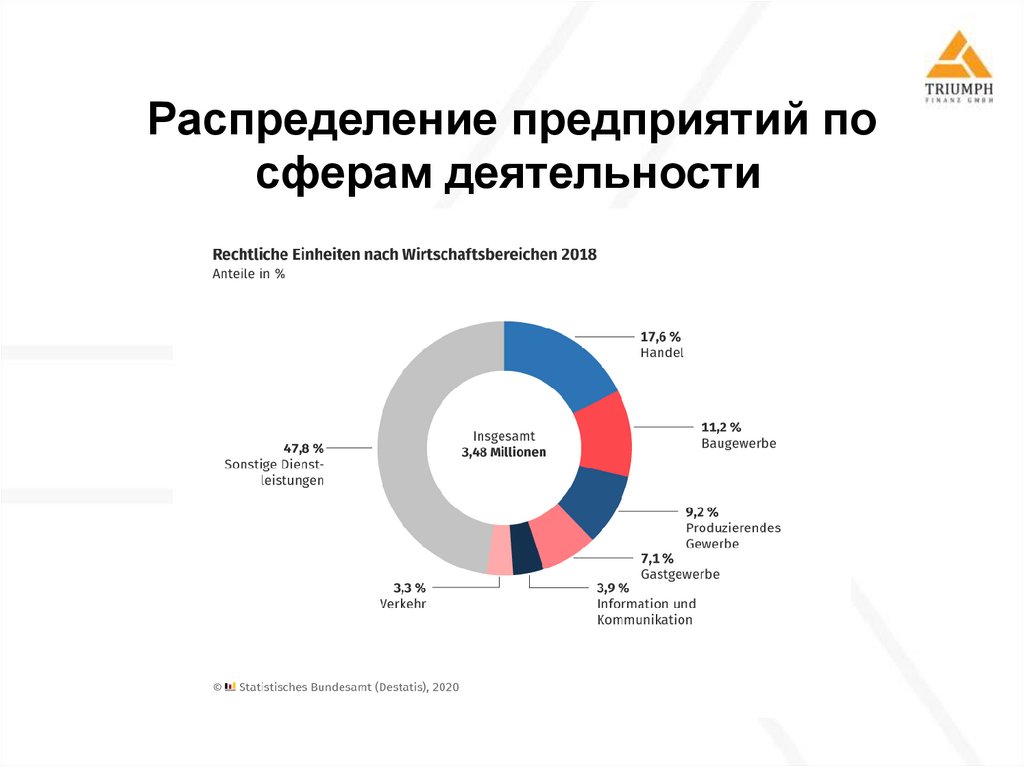

7. Распределение предприятий по сферам деятельности

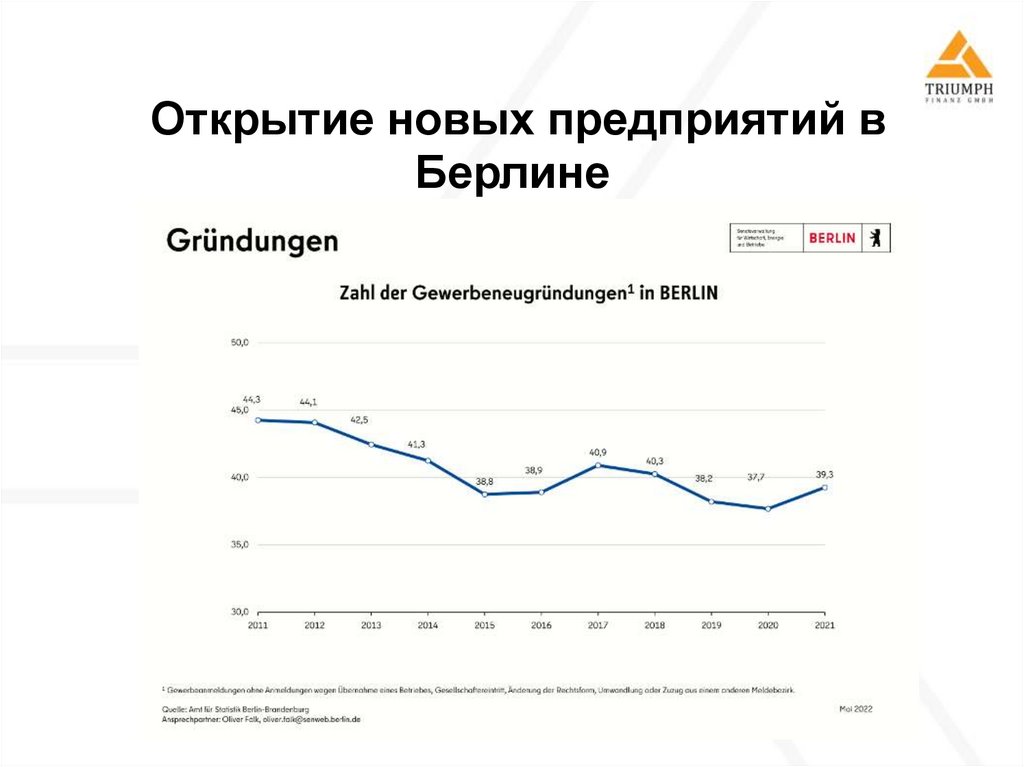

8. Открытие новых предприятий в Берлине

Открытие новых предприятий вБерлине

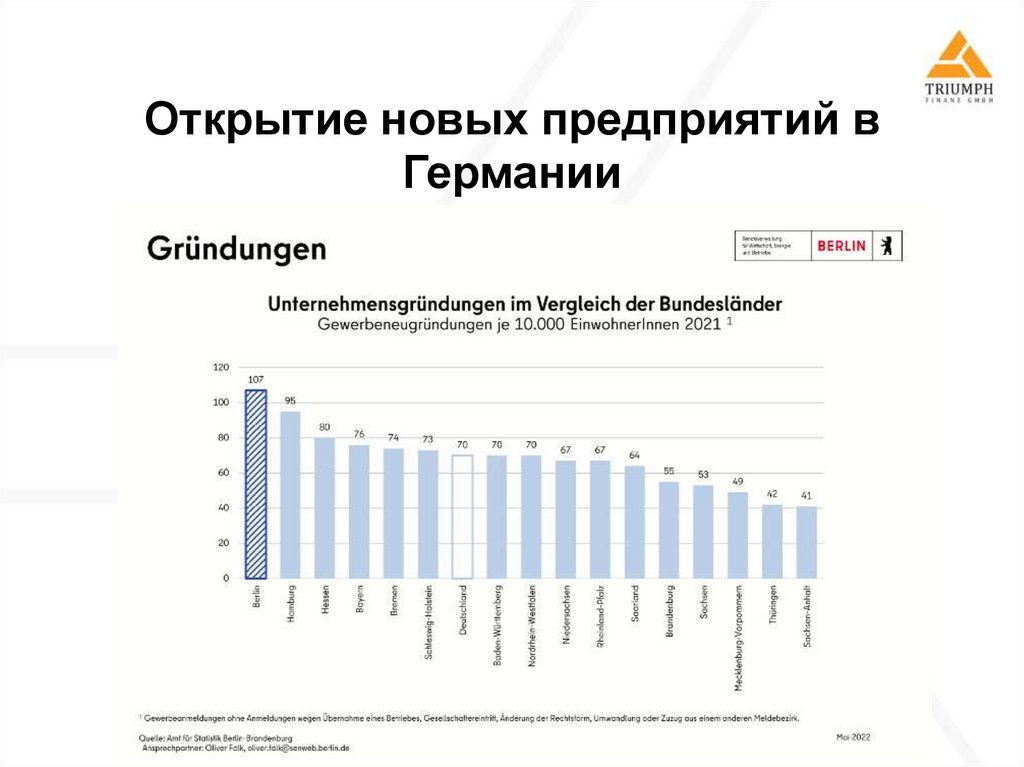

9. Открытие новых предприятий в Германии

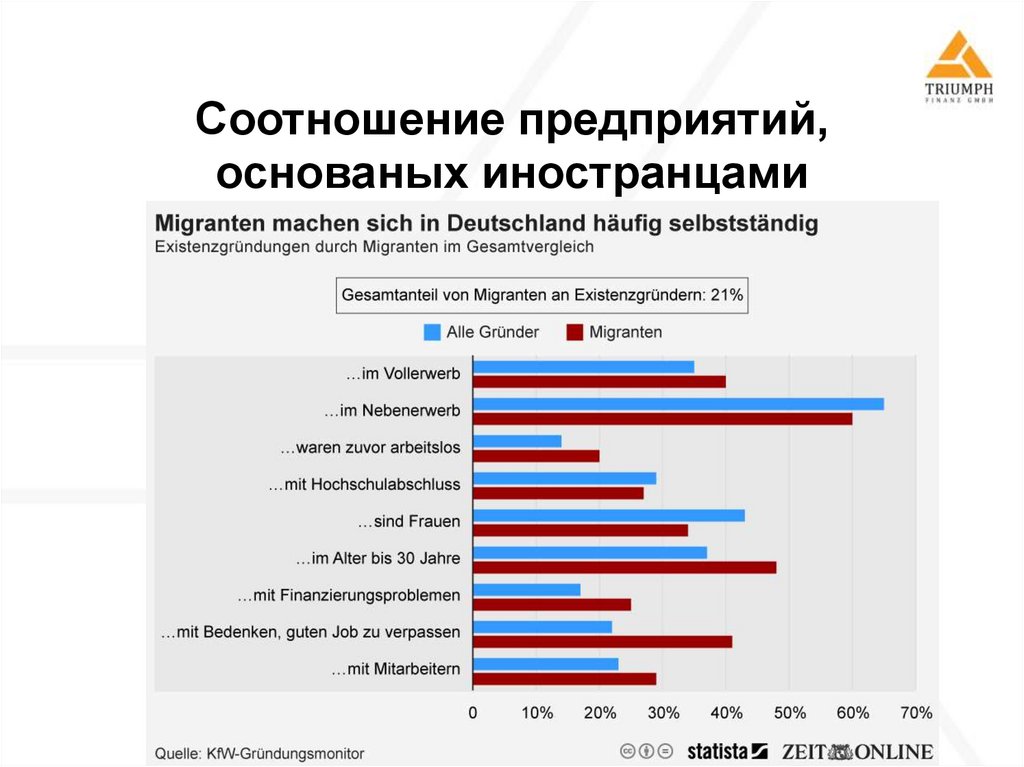

10. Соотношение предприятий, основаных иностранцами

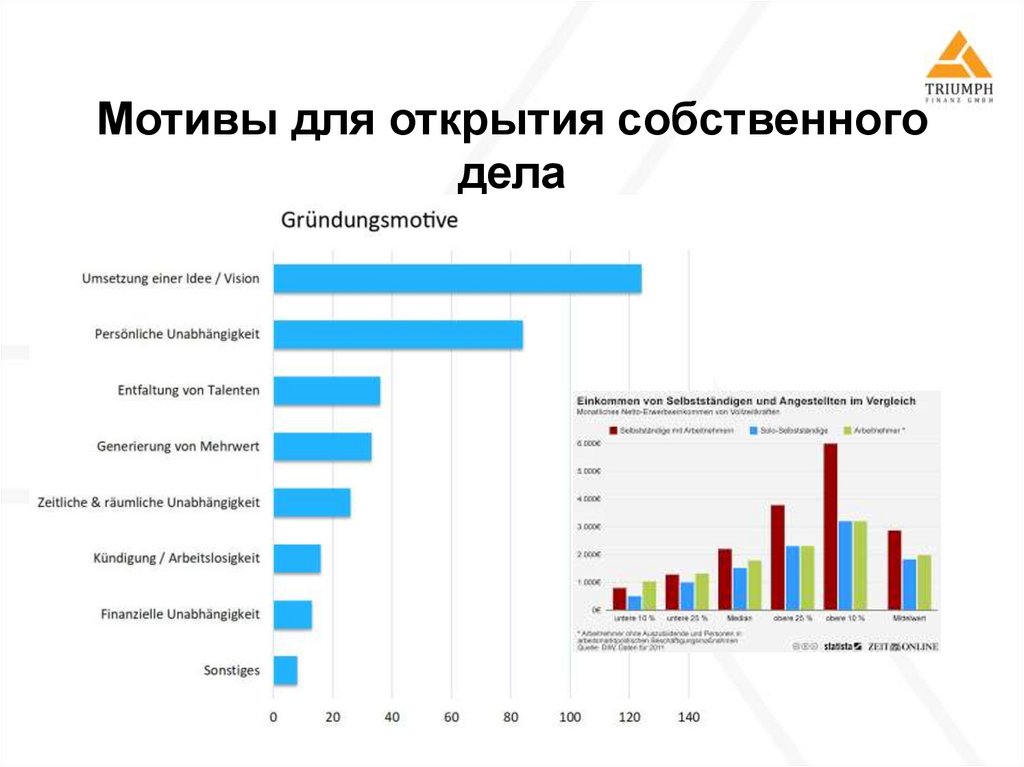

11. Мотивы для открытия собственного дела

12. Каждый может стать безработным...

13. Но не каждый сможет вновь подняться!

14. Всё у Вас получится!!

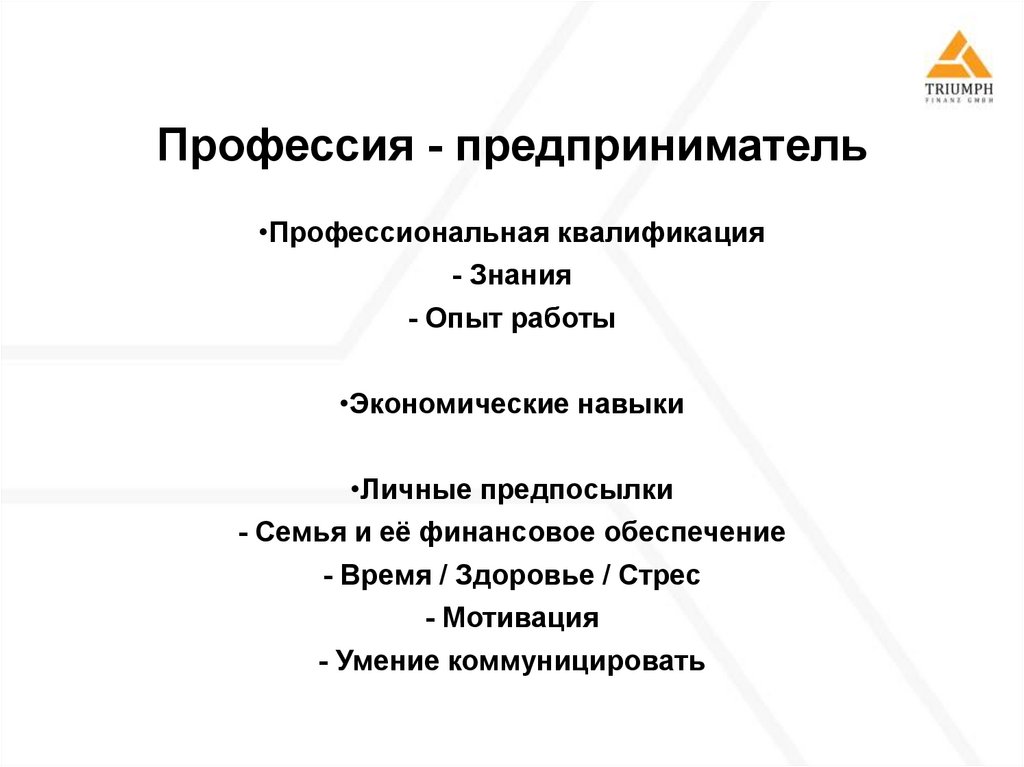

15. Профессия - предприниматель

16. Профессия - предприниматель

•Профессиональная квалификация- Знания

- Опыт работы

•Экономические навыки

•Личные предпосылки

- Семья и её финансовое обеспечение

- Время / Здоровье / Стрес

- Мотивация

- Умение коммуницировать

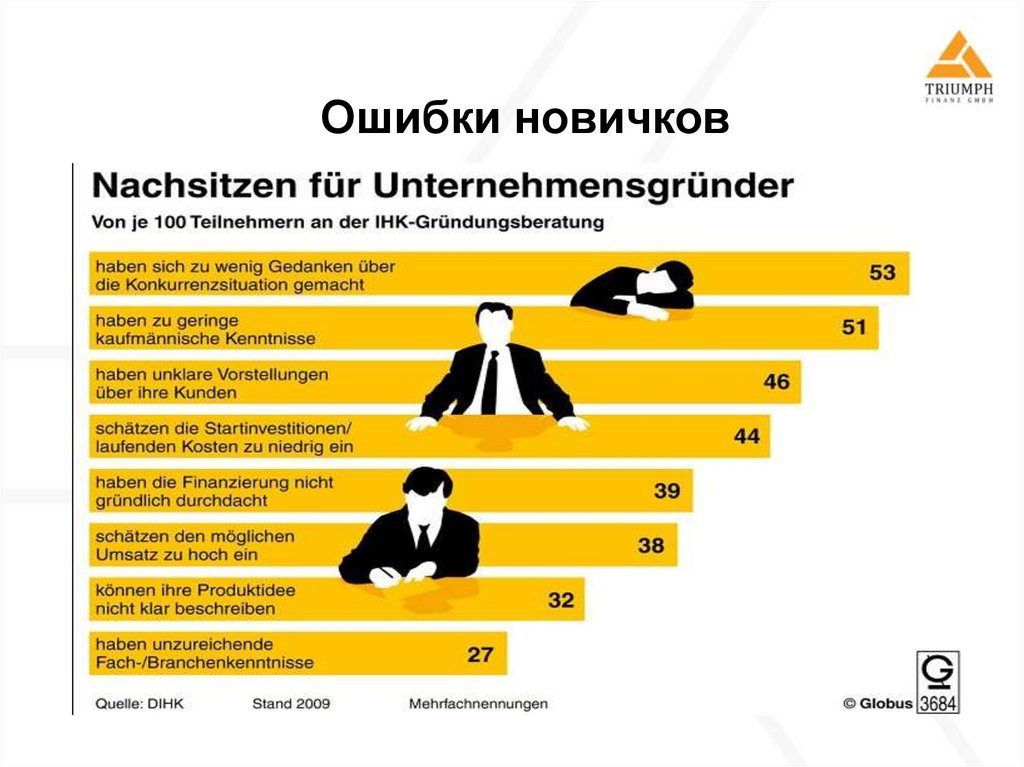

17. Ошибки новичков

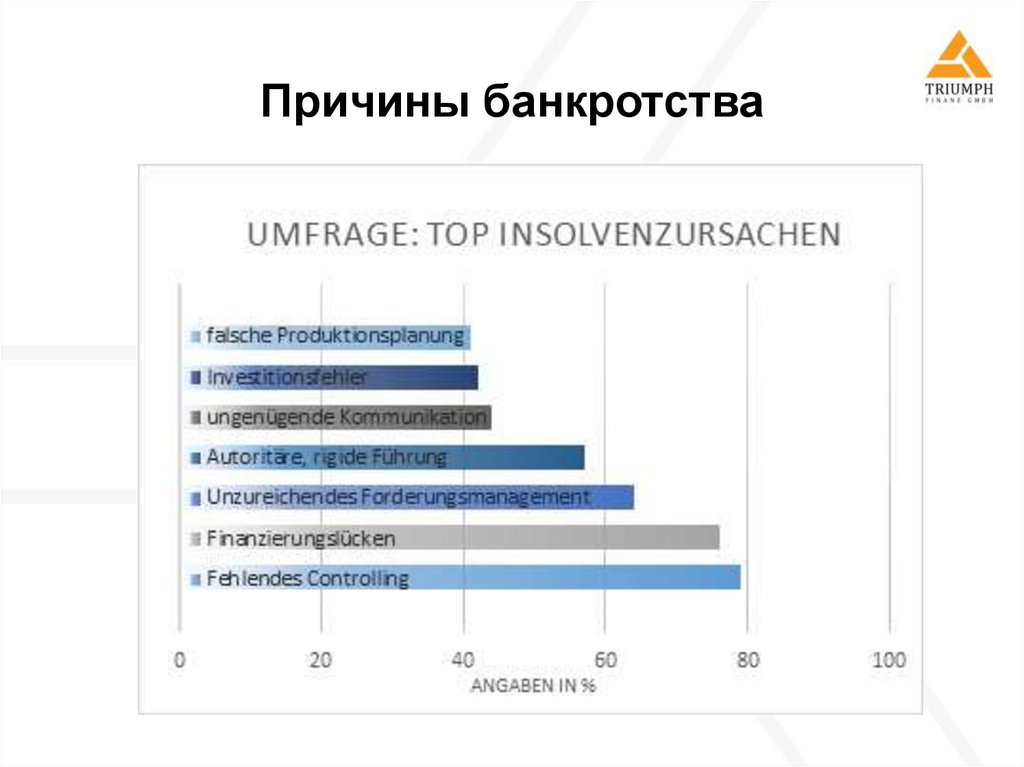

18. Причины банкротства

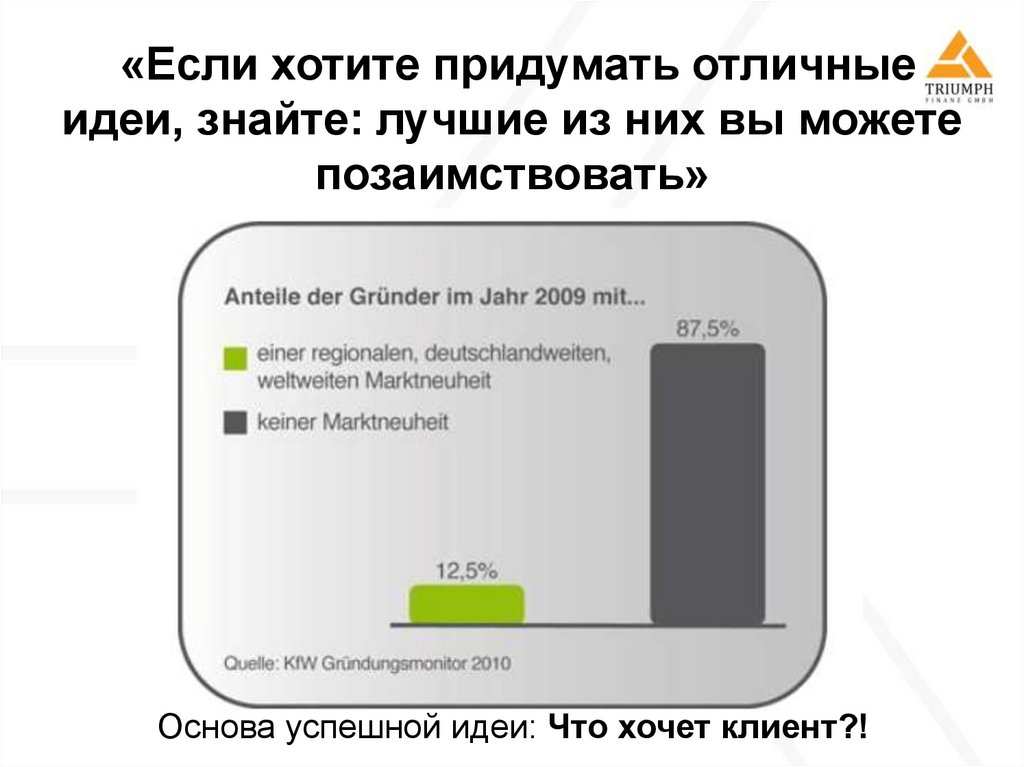

19. «Если хотите придумать отличные идеи, знайте: лучшие из них вы можете позаимствовать»

Основа успешной идеи: Что хочет клиент?!20. Подготовка Основание Управление ростом

21. Различные пути к собственному делу

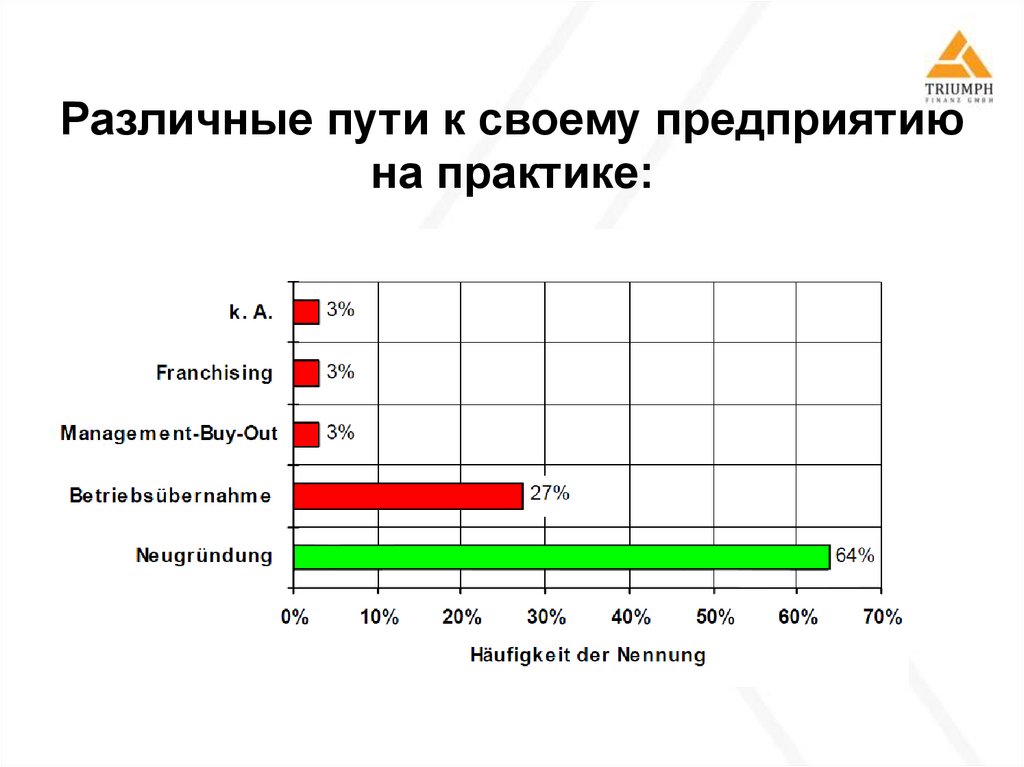

22. Различные пути к своему предприятию на практике:

23. Правовые особенности “свободных профессий“

В Германии для некоторых свободных профессий, какправило, является обязательным членство в

соответствующей палате. К таким профессиям относятся

следующие: врачи, стоматологи, ветеринары,

фармацевты, нотариусы, адвокаты, патентные

поверенные, налоговые консультанты, аудиторы,

архитекторы, консультирующие инженеры. Люди,

занимающиеся свободной профессией, для которой

членство в соответствующей палате является

необязательным, но которые хотят стать членом

соответствующей палаты, должны подать заявку. Камеры

представляют интересы своих членов и должны быть

уверенными в том, что их члены должным образом

выполняют свою работу.

24. Правовые особенности “свободных профессий“

Не каждый может заниматься любой свободнойпрофессией. Целый ряд свободных профессий требует

подтверждения соответствующего образования. Люди,

занимающиеся свободной профессией, для которых

членство в соответствующей палате является

обязательным, подтверждают квалификацию в своей

палате. Занимающиеся другими свободными

профессиями должны получить такое подтверждение в

государственных учреждениях. Кто, где и какие

подтверждения должен получить, можно выяснить в

Федеральном Союзе свободных профессий, а также в

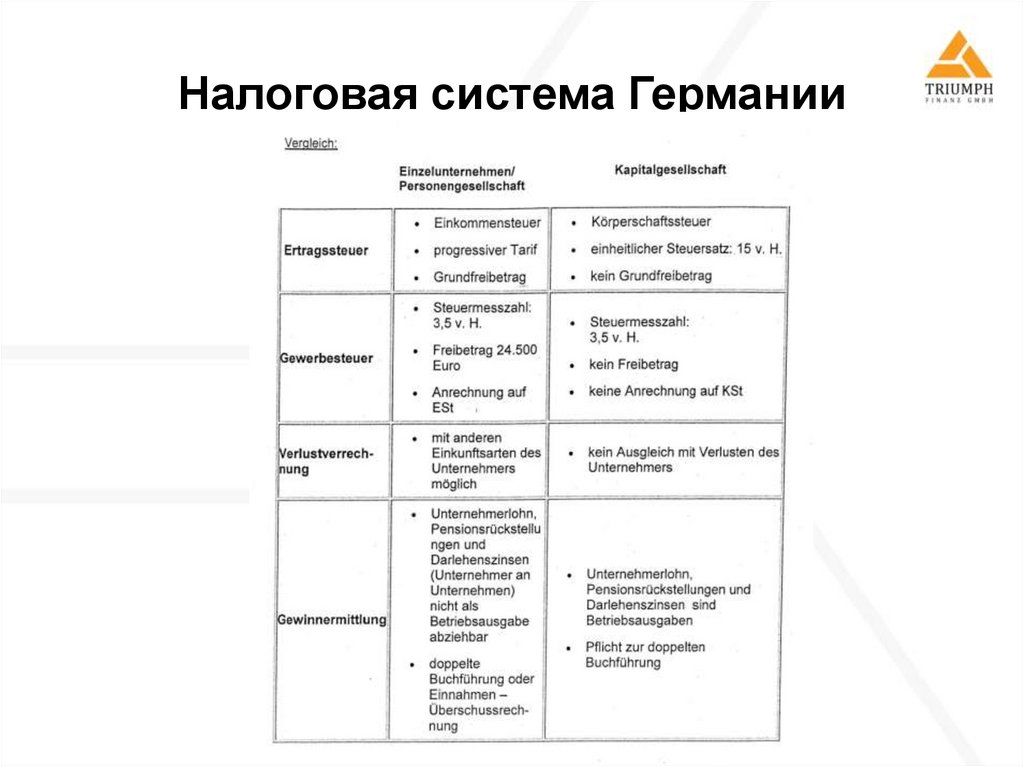

Институте свободных профессий.

25. Формы предпринимательской деятельности

26. Выбор правовой формы

•Юридические аспекты•Налоговые вопросы

– Налогообложение прибыли

– Налогообложение прибыли от продажи долей

– Налогообложения частного участия

– Последствия наследования или дарения

– Риск искусственного разделения предприятия

27. Выбор правовой формы

•Вид деятельности, размер и рентабельностьпредприятия

•Количество сотрудников

•Вопросы финансирования (Кредиты)

•Вопрос ответственности участников

– неограниченная ответственность

– ответственность в размере капитального вклада

•Вопросы участия в деятельности предприятия

– личное участие или только денежный вклад

•Вопрос управления предприятием

28. Какая организационно-правовая форма оптимальна для Вашего предприятия?

Организационно-правовая форма – нечто вродепрочного каркаса Вашего предприятия. Из различных

правовых форм Вы можете выбрать наиболее

подходящую. На выбор у Вас имеются индивидуальное

предприятие, товарищества на основе персонального

участия или товарищества с привлекаемым капиталом

(долевое участие).

29. Personengesselschaften 2) Индивидуальные предприятия (Einzelunternehmen)

Индивидуальные предприятия (Einzelunternehmen) управляются предпринимателемединолично.

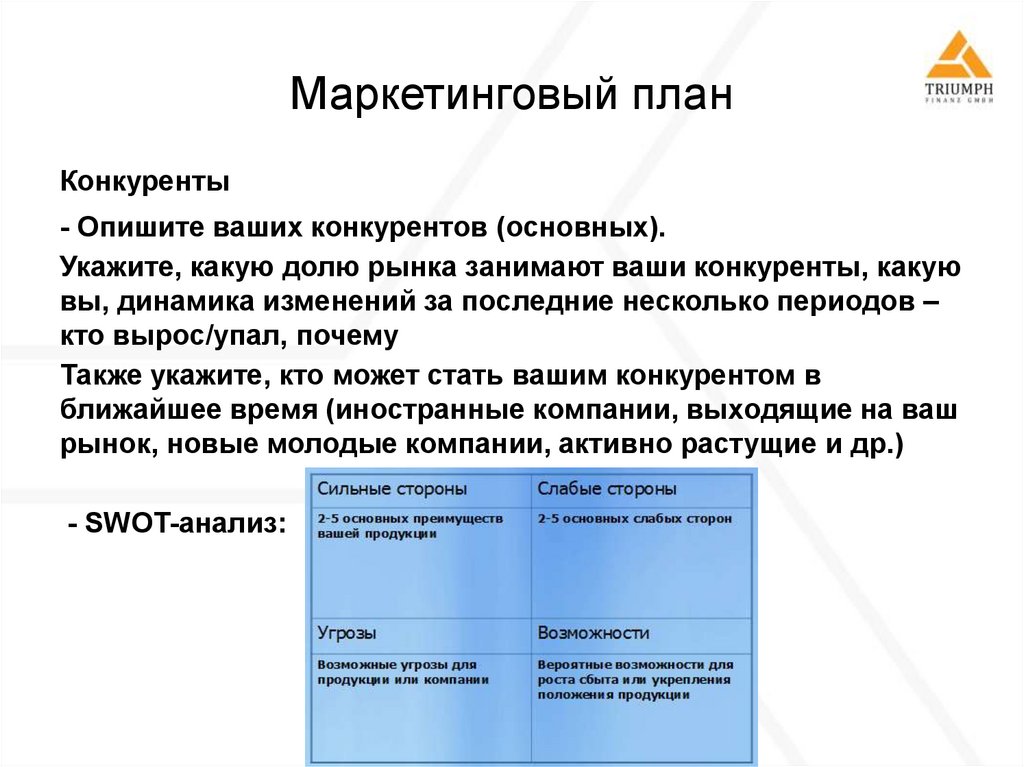

Индивидуальное предприятие возникает:

1) Gewerbe

Вы регистрируете бизнес в ведомстве по делам торгово-промышленных

предприятий (Gewerbeamt) и в налоговой инспекции (Finanzamt).

2) Freiberufler "свободная профеесия"(например адвокаты, врачи, архитекторы и

т.д.)

Получение индивидуального номера налогоплательщика в налоговой инспекции

3) Коммерсант

Если Ваше предприятие требует „созданного коммерческим способом

предприятия“ Вы должны зарегистрироваться в торговом реестре. При

регистрации в торговом реестре Вы автоматически становитесь коммерсантом.

30. Personengesellschaften 2) Товарищества на основе персонального участия

Типичным для товариществ на основе персонального (личного)участия является то, что компаньоны отвечают за долги

предприятия своим личным состоянием. Компаньоны не

обязаны вносить минимальный размер основного капитала.

Более того – они являются не только владельцами, но и

руководителями своего предприятия. К товариществам на

основе персонального участия относятся:

•GbR - общество гражданского права (простое товарищество)

•KG - коммандитное товарищество

•OHG - открытое торговое общество

•PartG - общество партнеров (товарищество на основе

партнерства)

•GmbH & Co. KG.- коммандитное товарищество, где полным

компаньоном является GmbH

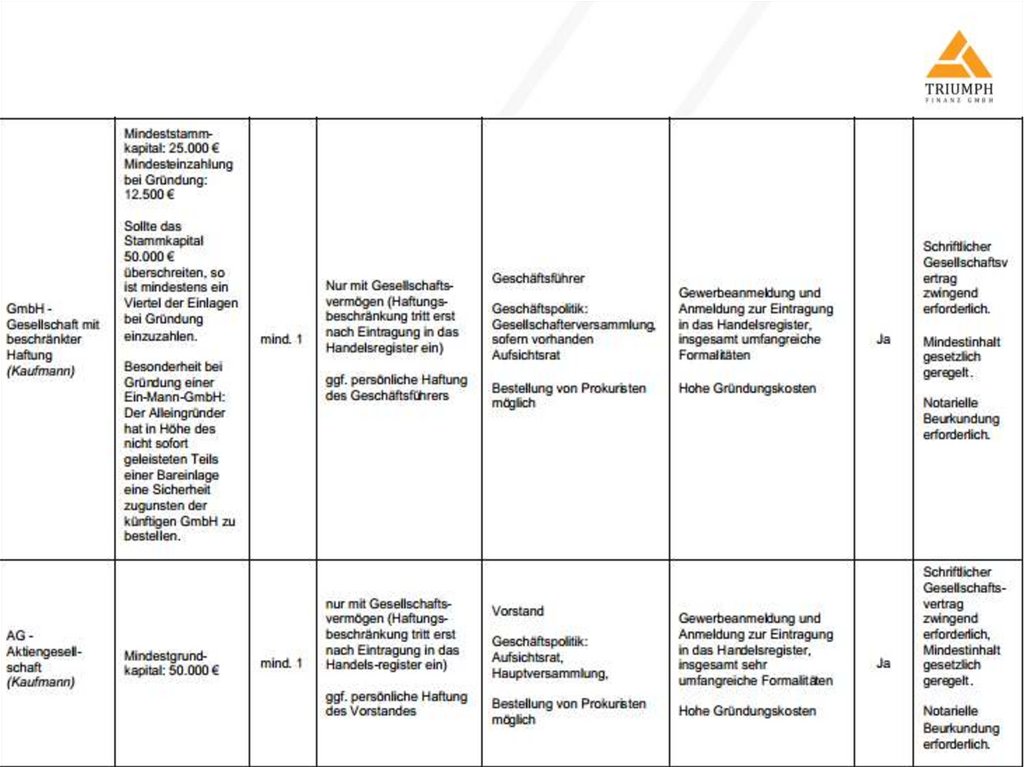

31. Kapitalgesellschaften Товарищества с привлекаемым капиталом

Ограничение ответственности – в зависимости от отрасли –важный аргумент для выбора одной из организационноправовых форм товариществ с привлекаемым капиталом.

Каждый компаньон/акционер в ходе деловой активности

общества несет ответственность за обязательства общества в

размере, не превышающем (за некоторыми исключениями)

внесенную им долю. Крупные деловые проекты требуют

привлечения соответственно более крупного объема капитала.

Компаньоны/акционеры вкладывают свой капитал и не обязаны

участвовать в руководстве делами общества. К товариществам

с привлекаемым капиталом относятся:

•GmbH - общество с ограниченной ответственностью

•GmbH-Variante: Unternehmergesellschaft (haftungsbeschränkt)

•AG (АГ) - акционерное общество

•частная акционерная компания (с ограниченной

ответственностью)

32. Einzelunternehmen / Частный предприниматель

Это простейшая и наиболее подходящая для началадеятельности форма предприятия. Ваше частное предприятие

не является юридическим лицом. С точки зрения налогового

законодательства, владелец предприятия занимается одной из

семи названных в законе видов деятельности, а именно:

предпринимательской деятельностью - Gewerbetätigkeit.

•Преимущества:

- Для регистрации частного предприятия не требуется наличие

уставного капитала,

- Затраты на регистрацию и регистрационные формальности

незначительны

•Недостатки:

-Серьезным недостатком такой юридической формы является

то, что предприниматель персонально несет ответственность за

резулътат деятельности фирмы и в случае банкротства рискует

всем своим личным имуществом.

33. Freiberufler / Люди "свободных" профессий

Freiberufler / Люди "свободных"профессий

К этой категории предпринимателей относятся лица, самостоятельно (то

есть не в качестве наемных работников) занимающиеся следующими

видами деятельности: научная деятельность, искусство, литература,

преподавательская деятельность, а также врачи, ветеринары,

адвокаты, нотариусы, инженеры, архитекторы, аудиторы, налоговые

консультанты, журналисты, переводчики и подобные специальности.

Типичный пример такого предприятия - это врачебный кабинет или

адвокатское бюро.

•Преимущества:

- Вы не должны будете регистрировать свое предприятие.

Обязательным является только заполнение письма - анкеты для

налоговой инспекции. Вне зависимости от предполагаемой прибыли и

оборота, Вы имеете право вести свою бухгалтерию в упрощенной

форме и пользоваться многими налоговыми льготами. В частности, вы

будете освобождены от НДС (MwSt) и промыслового налога

(Gewerbesteuer), который при достаточно больших доходах может

достигать двадцати процентов.

34. Freiberufler / Люди "свободных" профессий

Freiberufler / Люди "свободных"профессий

•Недостатки:

- Недостатком подобной формы предприятия является

то, что как и в случае Einzelunternehmen, она не

предусматривает ограничения личной ответственности

предпринимателя за долги своей фирмы.

•Если ваша деятельность попадает под определение

freiberufliche Tätigkeit, обязательно этим воспользуйтесь.

Но при этом будьте готовы к тому, что Finanzamt может

отказаться сразу признать Вашу принадлежность к этой

привилегированной группе профессий, особенно если она

не упомянута непосредственно в законодательстве.Тогда

Вам будет необходимо обратиться в Сенат и получить

соответствующее предписание.

35. GmbH/ Общество с ограниченной ответственностью

•Преимущества:- Самым привлекательным в этой форме предприятия является

возможность ограничить личную ответственность учредителя его долей

в уставном капитале. Еще один аргумент «за» - иностранный

учредитель, при нормальной деятельности создаваемой фирмы, может

получить право работать в ней, а затем и проживать в Германии.

Минимальный уставной капитал (или уставный фонд) GmbH

составляет 25.000 €. В момент регистрации достаточно внести на счет

не менее половины этой суммы, т. е. 12.500 €; невыплаченная часть

уставного фонда является долгом соучредителей своей фирме.

Поскольку законом не предусмотрен срок, в который соучредители

должны погасить свои обязательства по выплате уставного фонда,

иногда этого не происходит годами. Негативные последствия такой

ситуации проявляются, если компания становится

неплатежеспособной. Даже те соучредители, которые выплатили свои

доли полностью, несут совместную ответственность за тех

учредителей, которые этого не сделали и не в состоянии сами погасить

свои обязательства перед GmbH.

36. GmbH/ Общество с ограниченной ответственностью

•Закон предусматривает также минимальную долю в уставномкапитале для каждого отдельного соучредителя; она составляет

100 €.

Уставный фонд может вноситься не только деньгами, но и в

виде имущества или доли в другом предприятии, а также в виде

нематериальных ценностей, например, патента или авторского

права. В этом случае на момент регистрации проводится оценка

стоимости указанного имущества (минимум 25.000 €). уставной

капитал фирмы - это оборотные средства, а не кассовый

резерв: сразу же после регистрации фирмы деньги могут быть

направлены на закупку товара, оборудования, выплату зарплат

и т. п.

•Недостатки:

-Необходимость наличия капитала

-Затраты на регистрацию и оплату услуг юристов

37. UG / Общество предпринимателей с ограниченной ответственностью

Общество предпринимателей (UG = Unternehmergesellschaft) –подходящий вариант для учредителей малых предприятий

(главным образом в сфере услуг), желающих ограничить свою

ответственность и не нуждающихся в значительном капитале для

ведения своего дела.

Основной капитал составляет не менее 1 евро. Причем

капиталовооруженность всегда должна ориентироваться на

конкретные потребности.

Для учреждения общества предпринимателей достаточно

составить обязательный к официальному засвидетельствованию

стандартный протокол.

25 % прибыли должно поступать в обязательный резерв до тех пор,

пока не накопится 25 тыс. евро - минимальный размер основного

капитала.

Для занесения в электронный торговый реестр необходимо

предъявление официально засвидетельствованного стандартного

протокола.Условия несения ответственности регулируются

«Законом об обществе с ограниченной ответственностью».

38.

Если Ваше предприятие зарегистрировано в торговомреестре, Вы должны обратить внимание на

следующие пункты:

•На всех деловых письмах должно быть указано название

предприятия, правовая форма (зарегистрированный

индивидуальный предприниматель, зарегистрированный

коммерсант), местонахождение, суд, ведущий реестр, и

номер записи в торговом реестре.

•Вы должны вести бухгалтерские книги по правилам

торгового кодекса (HGB).

Принятие решения в пользу той или иной

организационно-правовой формы предопределяет

круг дальнейших финансовых, налоговых и правовых

условий для предприятия. Поэтому важно, чтобы Вы

обязательно привлекли к процессу принятия такого

решения Вашего консультанта по налоговым

вопросам и юриста.

39.

40.

41.

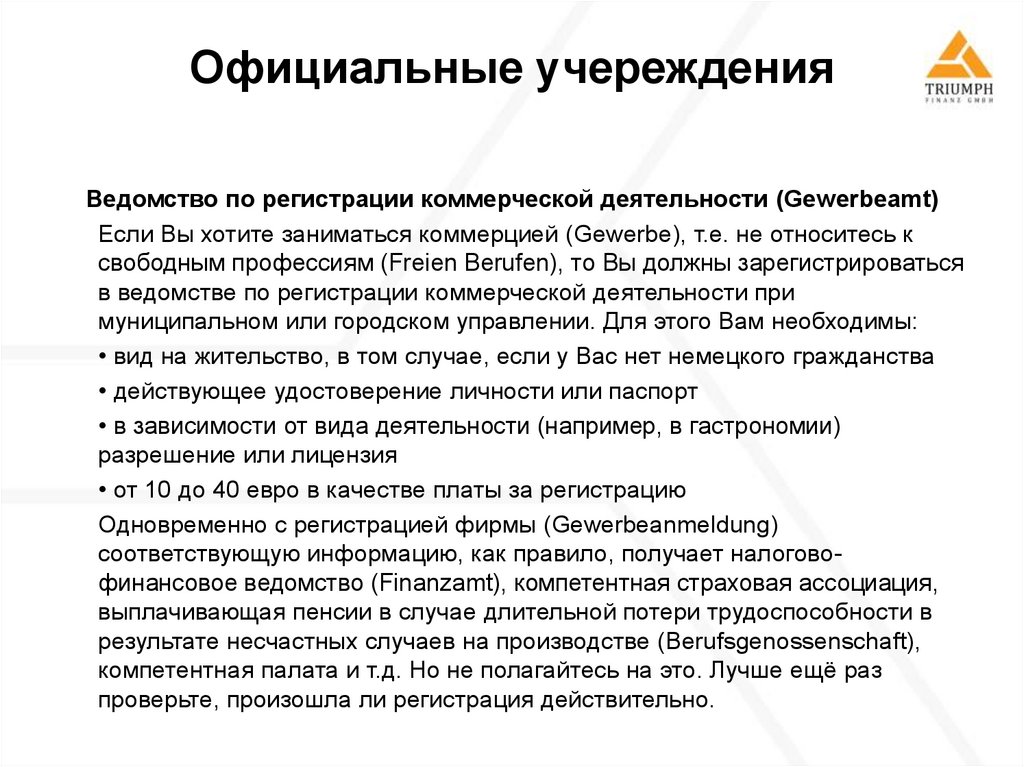

42. Официальные учереждения

Ведомство по регистрации коммерческой деятельности (Gewerbeamt)Если Вы хотите заниматься коммерцией (Gewerbe), т.е. не относитесь к

свободным профессиям (Freien Berufen), то Вы должны зарегистрироваться

в ведомстве по регистрации коммерческой деятельности при

муниципальном или городском управлении. Для этого Вам необходимы:

• вид на жительство, в том случае, если у Вас нет немецкого гражданства

• действующее удостоверение личности или паспорт

• в зависимости от вида деятельности (например, в гастрономии)

разрешение или лицензия

• от 10 до 40 евро в качестве платы за регистрацию

Одновременно с регистрацией фирмы (Gewerbeanmeldung)

соответствующую информацию, как правило, получает налоговофинансовое ведомство (Finanzamt), компетентная страховая ассоциация,

выплачивающая пенсии в случае длительной потери трудоспособности в

результате несчастных случаев на производстве (Berufsgenossenschaft),

компетентная палата и т.д. Но не полагайтесь на это. Лучше ещё раз

проверьте, произошла ли регистрация действительно.

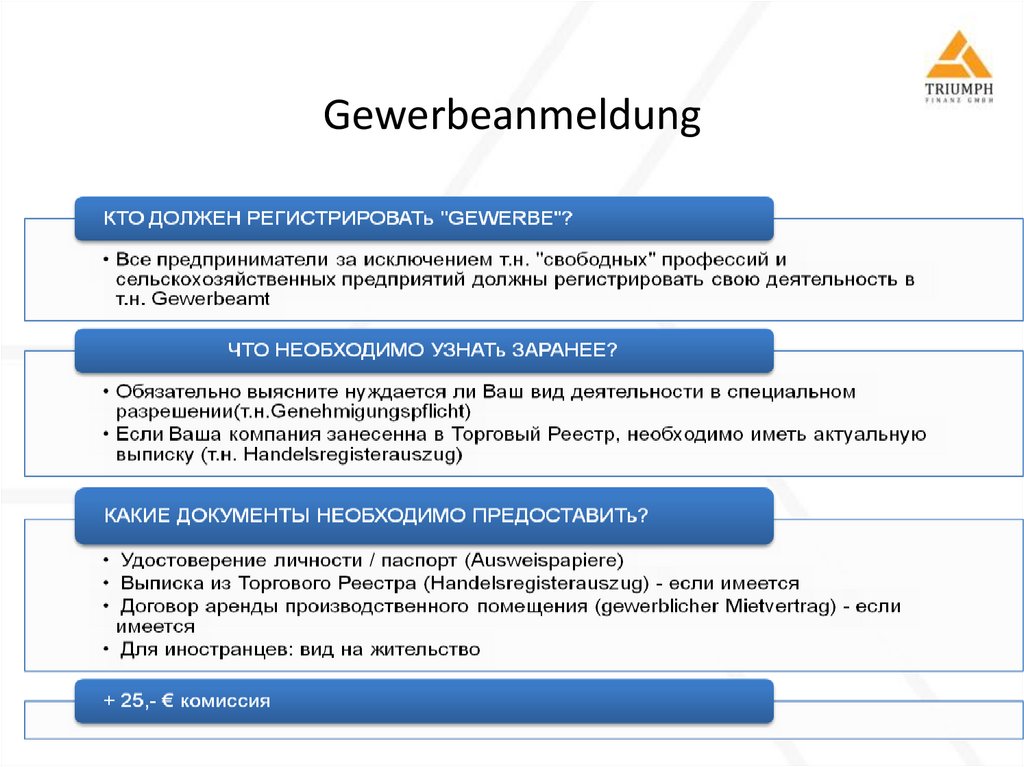

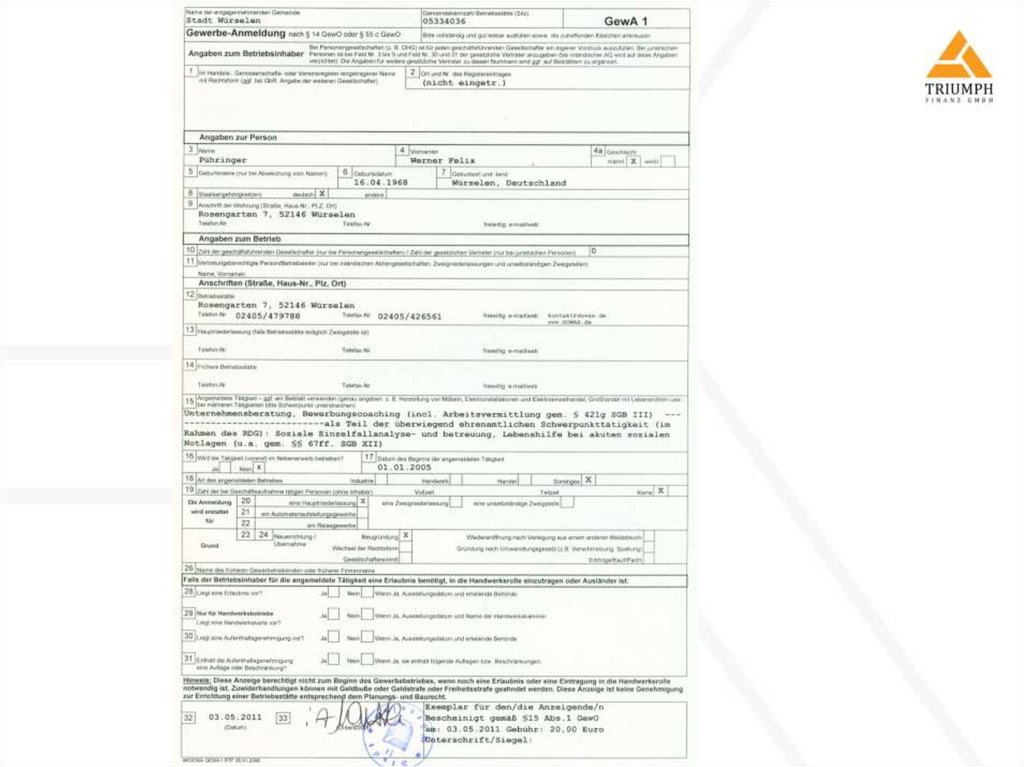

43. Gewerbeanmeldung

44.

45. Официальные учереждения

Налогово-финансовое ведомство (Finanzamt)Задача налогово-финансовых ведомств состоит во взимании

налогов. Поэтому будучи предпринимателем, Вы платите налоги

в соответствующее налоговофинансовое ведомство. В начале

предпринимательской деятельности налоговофинансовое

ведомство играет особую роль прежде всего для лиц свободных

профессий: Вам достаточно только зарегистрировать свою

деятельность в соответствующем налогово-финансовом

ведомстве и подать заявление на получение кодового номера

налогоплательщика (Steuernummer). Таким образом Ваша

фирма зарегистрирована. Кодовый номер налогоплательщика

Вы должны указывать на всех своих счетах.

46. Официальные учереждения

Страховая ассоциация, выплачивающая пенсии в случаедлительной потери трудоспособности в результате

несчастных случаев на производстве

(Berufsgenossenschaft)

Berufsgenossenschaft - это страхование от несчастного случая,

предписанное законом. Если у Вас есть работники, то Вы в

любом случае должны застраховать их в той

Berufsgenossenschaft, которая занимается этой

профессиональной группой. В зависимости от

профессиональной группы Вы сами тоже должны

застраховаться в Berufsgenossenschaft, даже если у Вас нет

сотрудников. К какой страховой ассоциации Вы относитесь,

можно узнать в Industrie- und Handelskammer (IHK) или в

Hauptverband der Berufsgenossenschaften (HVBG).

Дополнительная информация: www.hvbg.de

47. Официальные учереждения

Торговый реестр (Handelsregister)Handelsregister при суде первой инстанции (Amtsgericht)

информирует общественность о зарегистрированных в нём

коммерческих фирмах, например, о том, кто имеет право

представлять фирму. Регистрация в торговом реестре является

обязательной для коммерсантов (Kaufleute) и директоров

обществ с привлекаемым капиталом (например, GmbH).

Коммерсантами являются все предприниматели, которые

занимаются торговым бизнесом. Исключение: мелкие

предприниматели, занимающиеся очень простым бизнесом,

например, магазин по продаже табачных изделий или

закусочная.

48. Официальные учереждения

Палата (Kammer)Лица, принадлежащие к некоторым профессиональным группам, должны быть

членами определённой Палаты и платить в неё взносы. Палата - это

организация, объединяющая работников одной профессии и представляющая

своих членов, например, при принятии политико-экономических решений, а

также предоставляющая своим членам поддержку в управлении предприятиями

в виде консультаций, мероприятий и актуальной информации. К палатам,

например, относится ремесленная палата (Handwerkskammer), промышленноторговая палата (Industrie- und Handelskammer), палата архитекторов

(Architektenkammer) или палата врачей (Ärztekammer).

Что касается ремесленной палаты(Handwerkskammer), то для некоторых

ремесленных профессий в Германии существует обязанность иметь звание

мастера (Meisterpflicht). Это означает, что только тот, кто сдал экзамен на звание

мастера, может создать собственную фирму. Кроме этого существует 53

ремесленных профессии без Meisterpflicht. В зависимости от страны

происхождения у иностранных основателей фирм есть различные возможности

открыть свою фирму в Германии, не имея свидетельства о получении звания

мастера в определённой ремесленной профессии. В принципе речь идёт о

подтверждении свидетельства об образовании и профессионального опыта.

Консультации по этим вопросам можно получить в ремесленной палате.

49. Официальные учереждения

Ведомство по здравоохранению, ведомство поавтомобильному транспорту, полиция (Gesundheitsamt,

Kraftfahrzeugamt, Polizei)

Вы подпадаете под компетенцию этих и других ведомств, если

Вам для занятия своим бизнесом необходимо разрешение или

допуск (Erlaubnis, Zulassung). Нужны ли Вам Erlaubnis oder

Zulassung, Вы можете узнать в своей Палате или в Lotsendienst

Brandenburg. Если Вы, например, хотите открыть ресторан,

дискотеку или другое гастрономическое предприятие или

предприятие в сфере охраны, то для приобретения

необходимых знаний Вам нужно принять участие в инструктаже

(Unterrichtung) в промышленно-торговой палате.

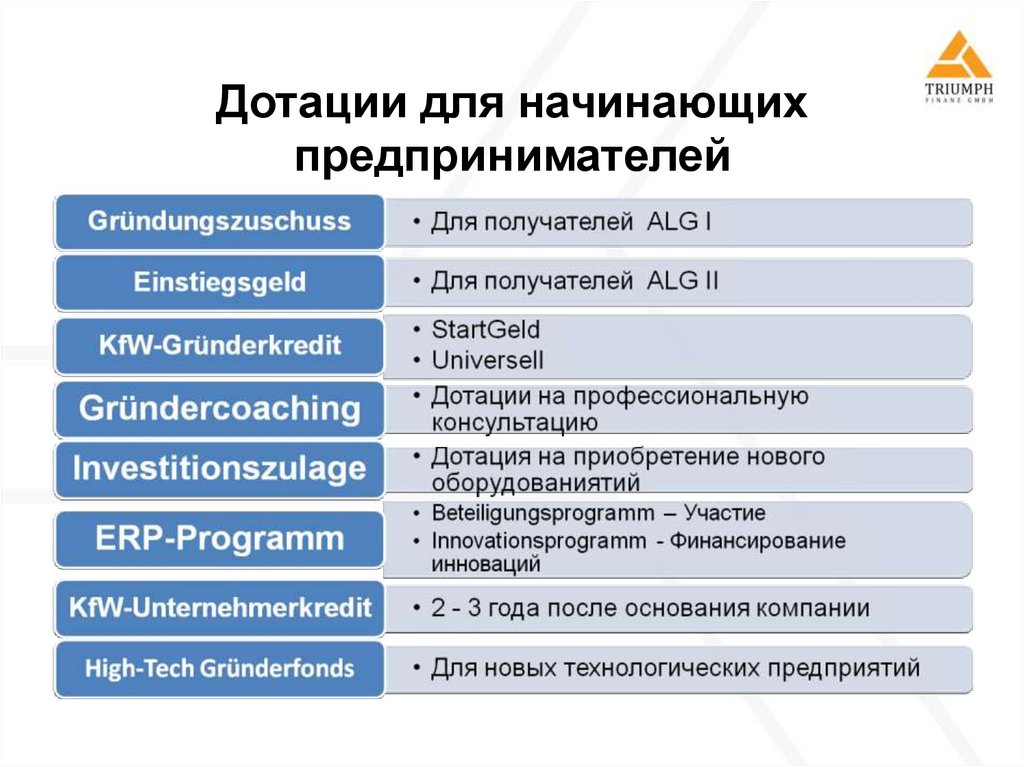

50. Дотации для начинающих предпринимателей

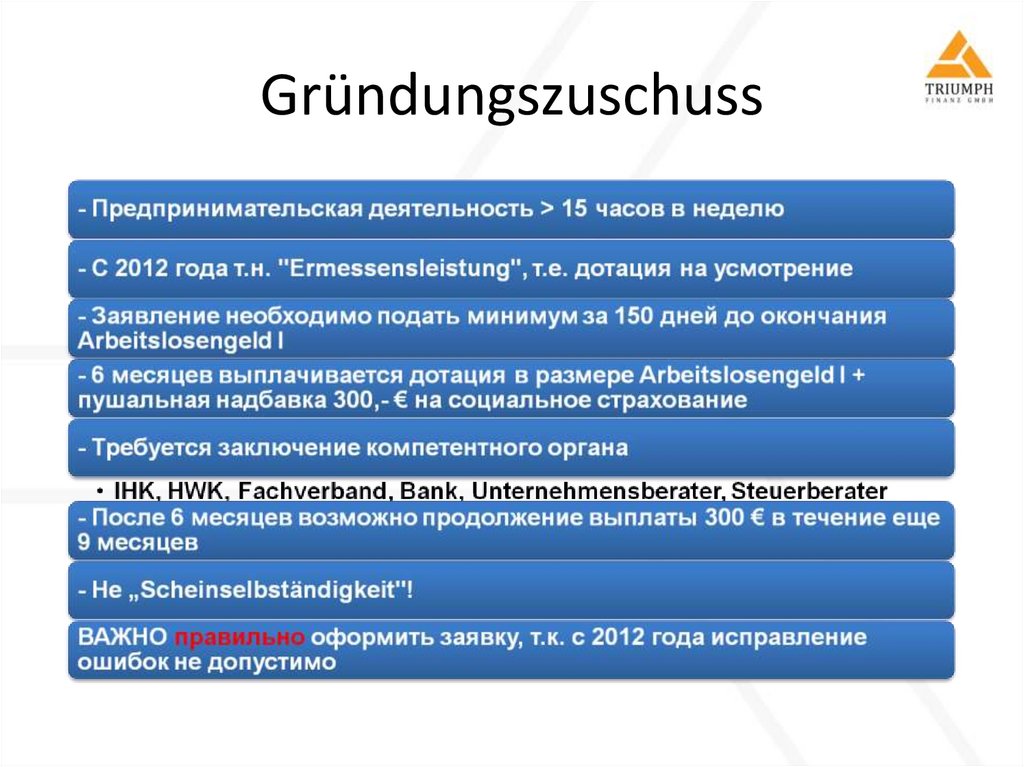

51. Gründungszuschuss

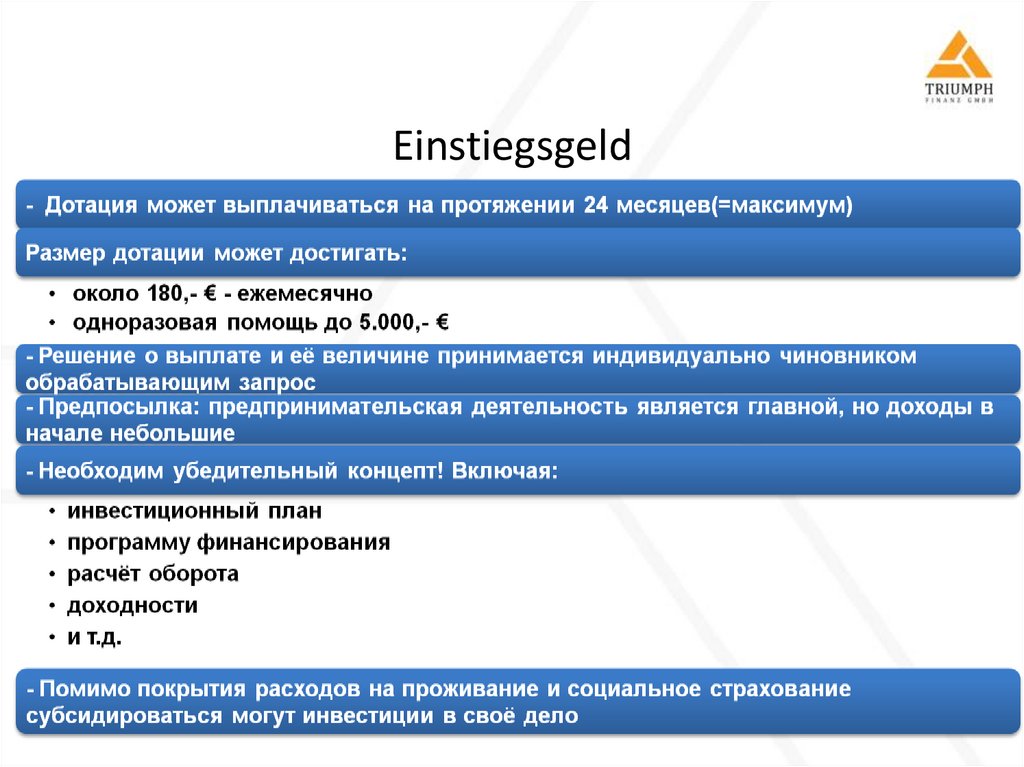

52. Einstiegsgeld

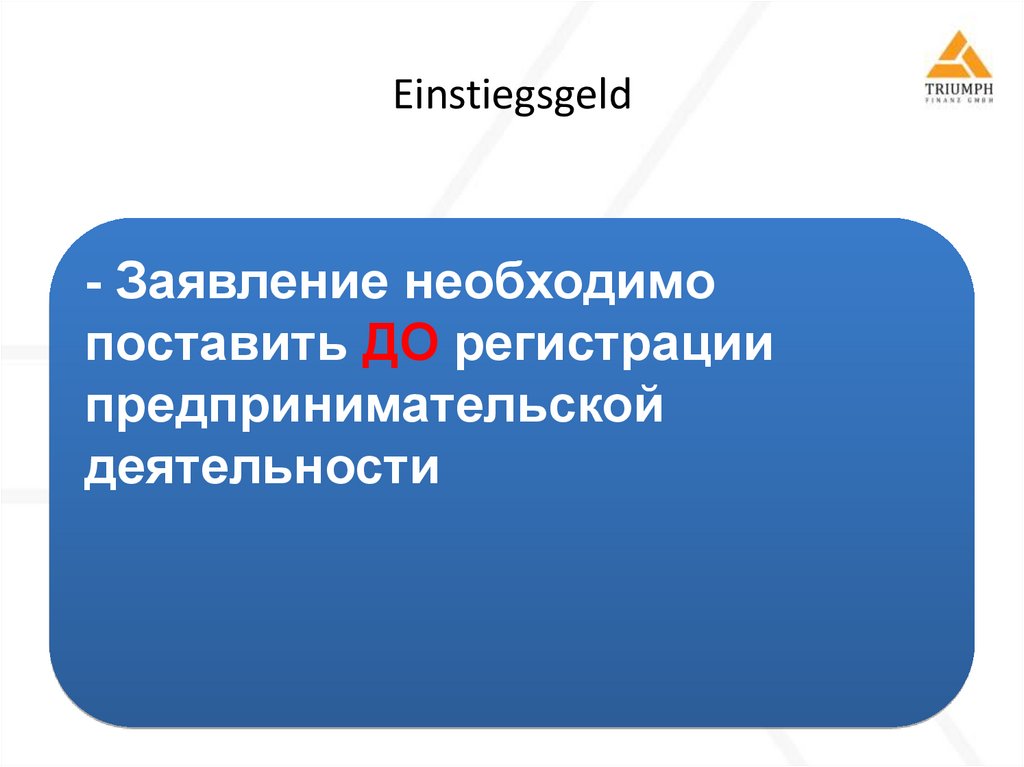

53. Einstiegsgeld

- Заявление необходимопоставить ДО регистрации

предпринимательской

деятельности

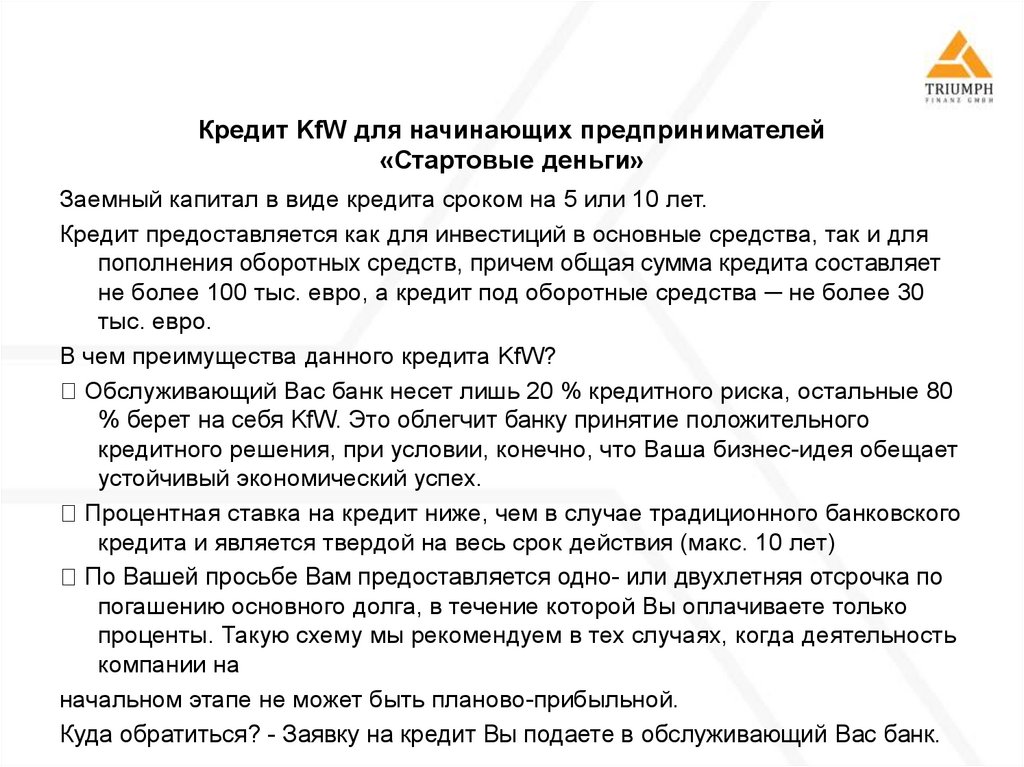

54. Кредит KfW для начинающих предпринимателей «Стартовые деньги»

Заемный капитал в виде кредита сроком на 5 или 10 лет.Кредит предоставляется как для инвестиций в основные средства, так и для

пополнения оборотных средств, причем общая сумма кредита составляет

не более 100 тыс. евро, а кредит под оборотные средства ─ не более 30

тыс. евро.

В чем преимущества данного кредита KfW?

Обслуживающий Вас банк несет лишь 20 % кредитного риска, остальные 80

% берет на себя KfW. Это облегчит банку принятие положительного

кредитного решения, при условии, конечно, что Ваша бизнес-идея обещает

устойчивый экономический успех.

Процентная ставка на кредит ниже, чем в случае традиционного банковского

кредита и является твердой на весь срок действия (макс. 10 лет)

По Вашей просьбе Вам предоставляется одно- или двухлетняя отсрочка по

погашению основного долга, в течение которой Вы оплачиваете только

проценты. Такую схему мы рекомендуем в тех случаях, когда деятельность

компании на

начальном этапе не может быть планово-прибыльной.

Куда обратиться? - Заявку на кредит Вы подаете в обслуживающий Вас банк.

55. Кредит ERP для начинающих предпринимателей ─ универсальный

Заемный капитал в виде кредита в размере до 10,0 млн евро исроком на 20 лет

для инвестиции в основные и (или) пополнение оборотных

средств.

В чем преимущества данного кредита KfW?

Процентная ставка на кредит ниже, чем в случае традиционного

банковского кредита, и является твердой на срок в 10 лет или

даже на весь срок действия кредита.

По Вашей просьбе, Вам предоставляется одно-. двух- или

трехлетняя отсрочка по

погашению основного долга, в течение которой Вы оплачиваете

только проценты.Такую схему мы рекомендуем в случаях, когда

деятельность компании нa начальном этапе не может быть

планово-прибыльной.

Куда обратиться? - Заявку на кредит Вы подаете в обслуживающий

Вас банк.

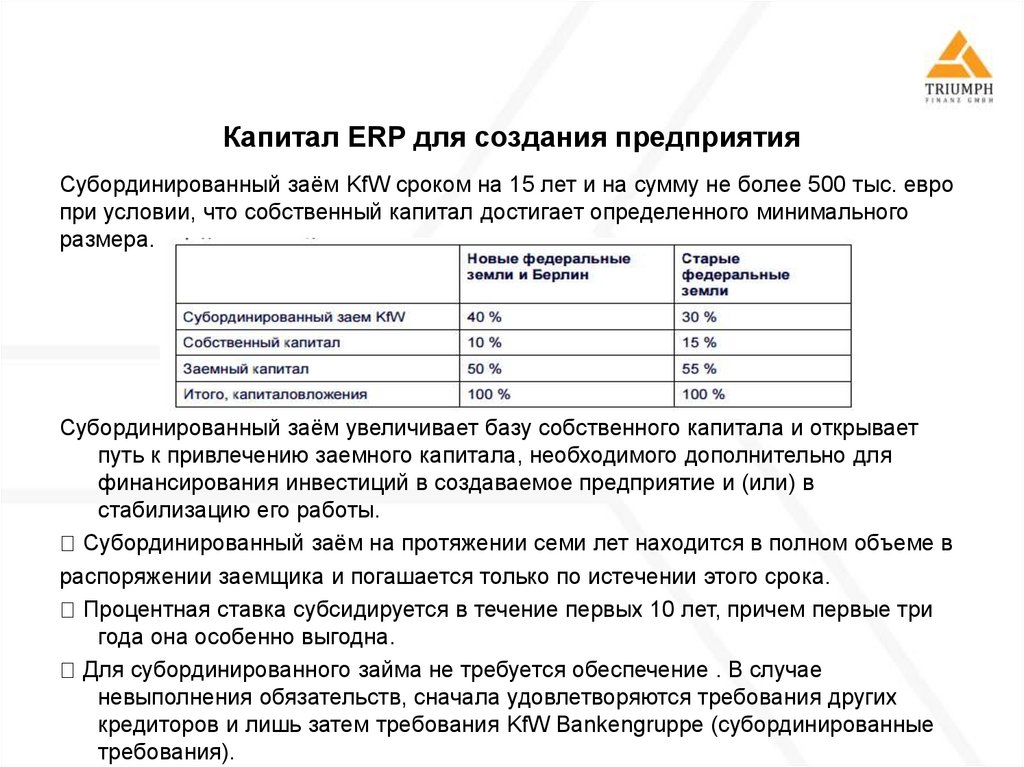

56. Капитал ERP для создания предприятия

Субординированный заём KfW сроком на 15 лет и на сумму не более 500 тыс. европри условии, что собственный капитал достигает определенного минимального

размера.

Субординированный заём увеличивает базу собственного капитала и открывает

путь к привлечению заемного капитала, необходимого дополнительно для

финансирования инвестиций в создаваемое предприятие и (или) в

стабилизацию его работы.

Субординированный заём на протяжении семи лет находится в полном объеме в

распоряжении заемщика и погашается только по истечении этого срока.

Процентная ставка субсидируется в течение первых 10 лет, причем первые три

года она особенно выгодна.

Для субординированного займа не требуется обеспечение . В случае

невыполнения обязательств, сначала удовлетворяются требования других

кредиторов и лишь затем требования KfW Bankengruppe (субординированные

требования).

57. Консультации о предпринимательском ноу-хау

58. Eingliederungszuschuss

При приеме на работу сотрудников, являющихся в настоящее времябезработными, немецкая фирма может получать доплату (дотацию) в

размере до 50% от суммы всех затрат, связанных с зарплатой. При

условии сохранения субсидированного рабочего места в течение

определенного периода после прекращения выплаты субсидии.

Данный вид субсидий предоставляется любым компаниям, главное

внимание уделяется малым и средним фирмам.

Например:

Зарплата 1200 EUR/месяц

Социальные отчисления работодателя 21% х 1200 = 252 EUR

Итого затрат: 1452, EUR

Дотация ежемесячно: 1452 х 50% = 726 EUR

Реальные затраты работодателя: 726 EUR/месяц.

Существуют государственные дотации для вновь созданных предприятий,

поощряющие создание новых рабочих мест (до 50 000 Euro

безвоздмездных дотаций за каждое рабочее место).

59. http://www.foerderdatenbank.de/

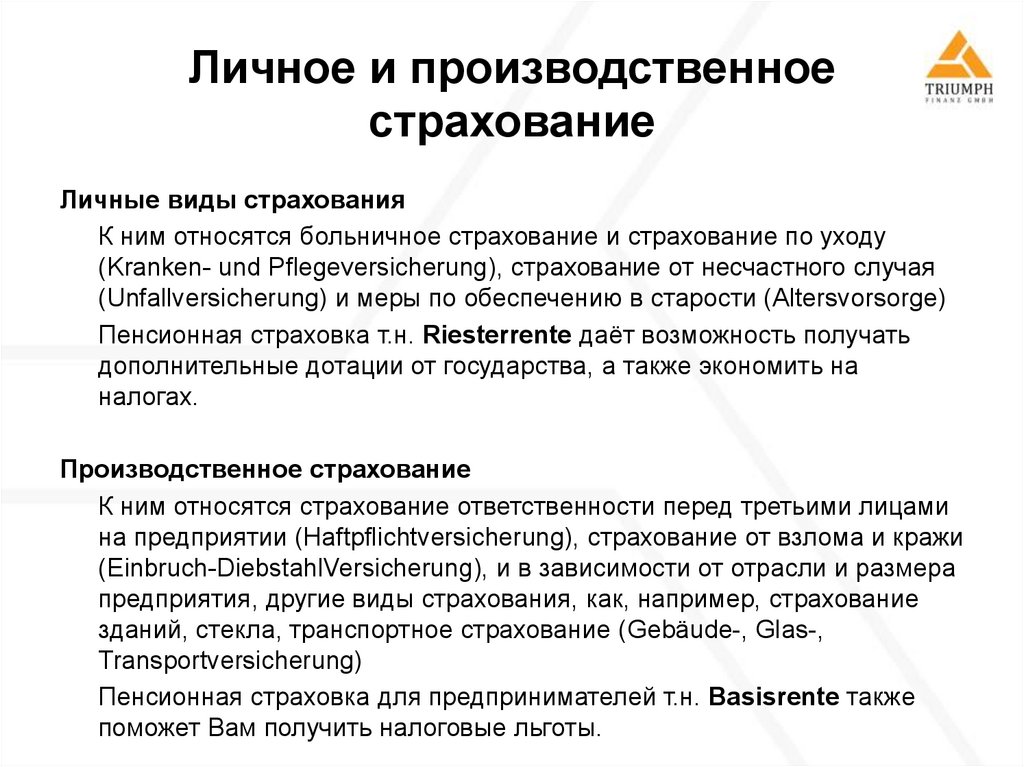

60. Личное и производственное страхование

Личные виды страхованияК ним относятся больничное страхование и страхование по уходу

(Kranken- und Pflegeversicherung), страхование от несчастного случая

(Unfallversicherung) и меры по oбеспечению в старости (Altersvorsorge)

Пенсионная страховка т.н. Riesterrente даёт возможность получать

дополнительные дотации от государства, а также экономить на

налогах.

Производственное страхование

К ним относятся страхование ответственности перед третьими лицами

на предприятии (Haftpflichtversicherung), страхование от взлома и кражи

(Einbruch-DiebstahlVersicherung), и в зависимости от отрасли и размера

предприятия, другие виды страхования, как, например, страхование

зданий, стекла, транспортное страхование (Gebäude-, Glas-,

Transportversicherung)

Пенсионная страховка для предпринимателей т.н. Basisrente также

поможет Вам получить налоговые льготы.

61.

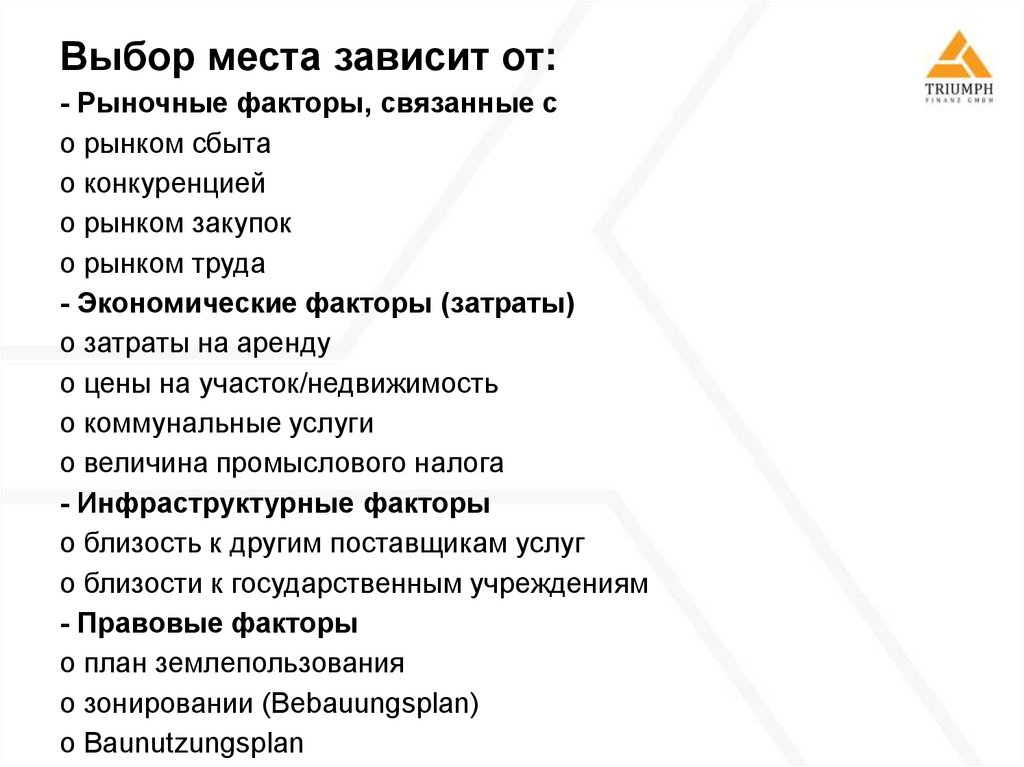

Выбор места зависит от:- Рыночные факторы, связанные с

о рынком сбыта

о конкуренцией

о рынком закупок

о рынком труда

- Экономические факторы (затраты)

о затраты на аренду

о цены на участок/недвижимость

о коммунальные услуги

о величина промыслового налога

- Инфраструктурные факторы

о близость к другим поставщикам услуг

о близости к государственным учреждениям

- Правовые факторы

о план землепользования

о зонировании (Bebauungsplan)

о Baunutzungsplan

62.

63.

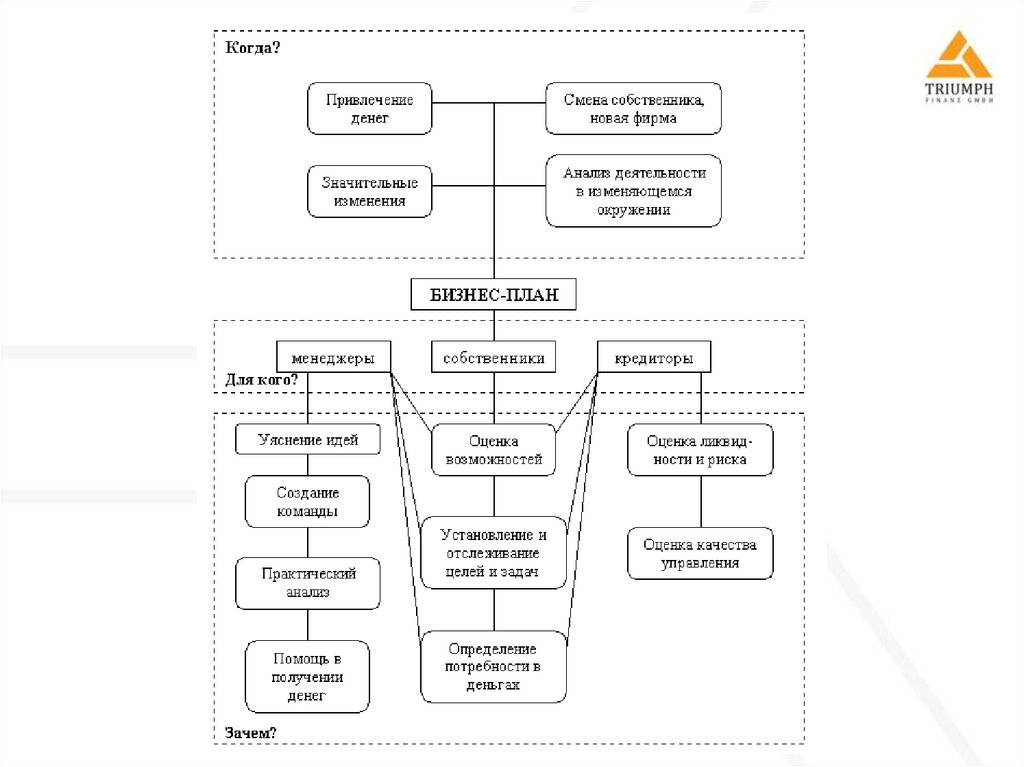

64. Businessplan

Элементы бизнес-плана:1. Резюме

2. Цели и задачи

3. Продукт / услуга

4. Анализ рынка

5. План маркетинга

6. План производства

7. Управленческий персонал

8. Источники и объем требуемых средств

9. Финансовый план и оценка риска

10. Детальный финансовый план (бюджет)

65. Вопросы, на которые необходимо ответить при составлении Businessplan

Продукция / услуги•Какую продукцию / какие услуги Вы хотите изготавливать

или продавать?

•Что является особенным в Вашем предложении?

•Что Вы берёте за основу при составлении калькуляции

цен / гонораров?

Клиенты

•Кто Ваши клиенты и где они находятся?

•Какие потребности или проблемы существуют у Ваших

клиентов?

•Какой краткосрочный (1 - 3 года) и долгосрочный оборот

( 4-7 лет) связан с этим?

66. Вопросы на которые необходимо ответить при составлении Businessplan

Конкуренция•Кто Ваши конкуренты?

•Сколько стоит такая же продукция у конкуренции?

•Каковы наиболее важные сильные и слабые стороны

Ваших конкурентов?

•Что Вы можете противопоставить этим слабым

сторонам?

Месторасположение предприятия

•В каком месте и в какой форме Вы предлагаете свою

продукцию / услуги

(сбыт продукции непосредственно потребителю,

через интернет, через партнёров по сбыту)?

67. Вопросы, на которые необходимо ответить при составлении Businessplan

МАРКЕТИНГОВЫЙ АНАЛИЗПредприниматель должен показать, что он хорошо понимает рынок и

требования рынка к своей продукции. В этом разделе будет

оцениваться предполагаемый доход вашего бизнеса.

Этот раздел должен состоять из:

•анализа сектора промышленности

структура данного сектора имеет большое влияние на успех бизнеса;

•анализа нужд потребителей

ваш бизнес должен удовлетворять ожиданиям потребителей, таких, как

розничные или оптовые торговцы, и/или конечные пользователи,

являющиеся собственниками магазинов или переработчиками вашей

продукции.

•анализа конкурентов

рыночная экономика - это конкуренция. Чтобы выжить и иметь успех,

вам необходимо знать, кто является вашими конкурентами, как они

ведут бизнес, по возможности - ключевые факторы их успеха.

68. Вопросы, на которые необходимо ответить при составлении Businessplan

Личность предпринимателя• Какова Ваша профессиональная квалификация и как

Вы можете использовать её для осуществления

самостоятельной деятельности?

•Пригодны ли Вы по своим личным качествам для

oсуществления профессиональной самостоятельности

(готовность к риску, способность продержаться и т.п.)

Правовая форма

• Какую правовую форму Вы выбрали? По каким

причинам?

69. Вопросы, на которые необходимо ответить при составлении Businessplan

Финансовый план•В финансовом плане Вы калькулируете необходимый Вам капитал

и то, как Вы собираетесь осуществлять его финансиро-вание.

Кроме того, Вы выясняете для себя, насколько выгодны Ваши

замыслы. Необходимые для этого документы рекомен- дуется

подготовить совместно с Вашим консультантом:

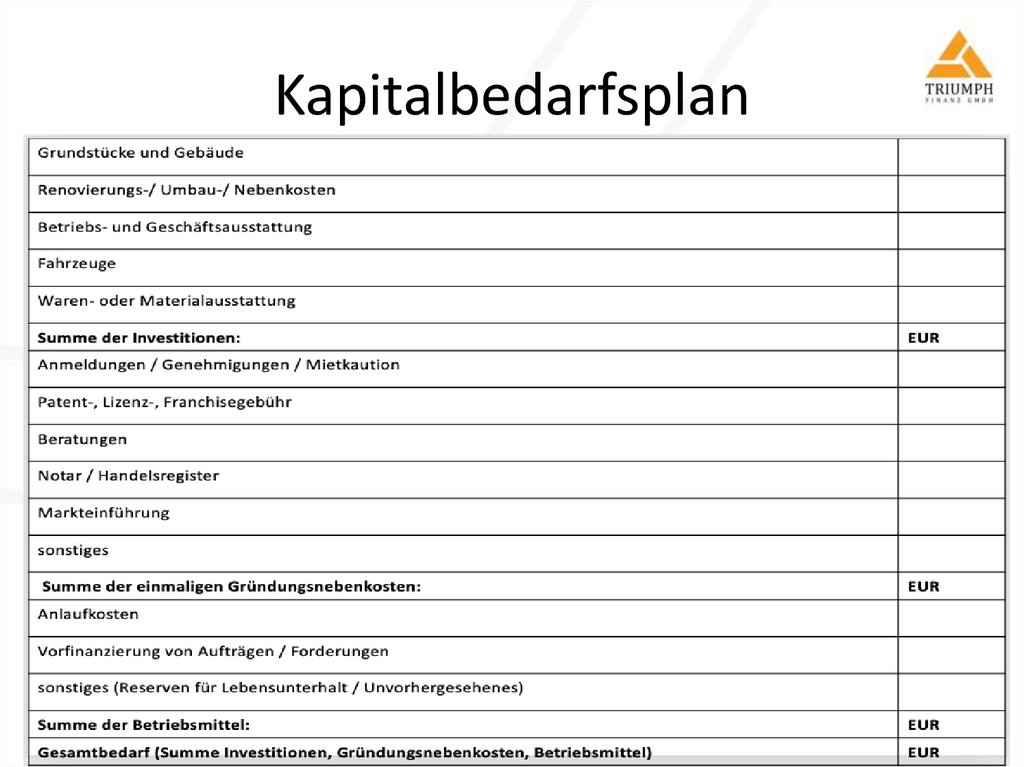

План потребности в капитале (Kapitalbedarfsplan)

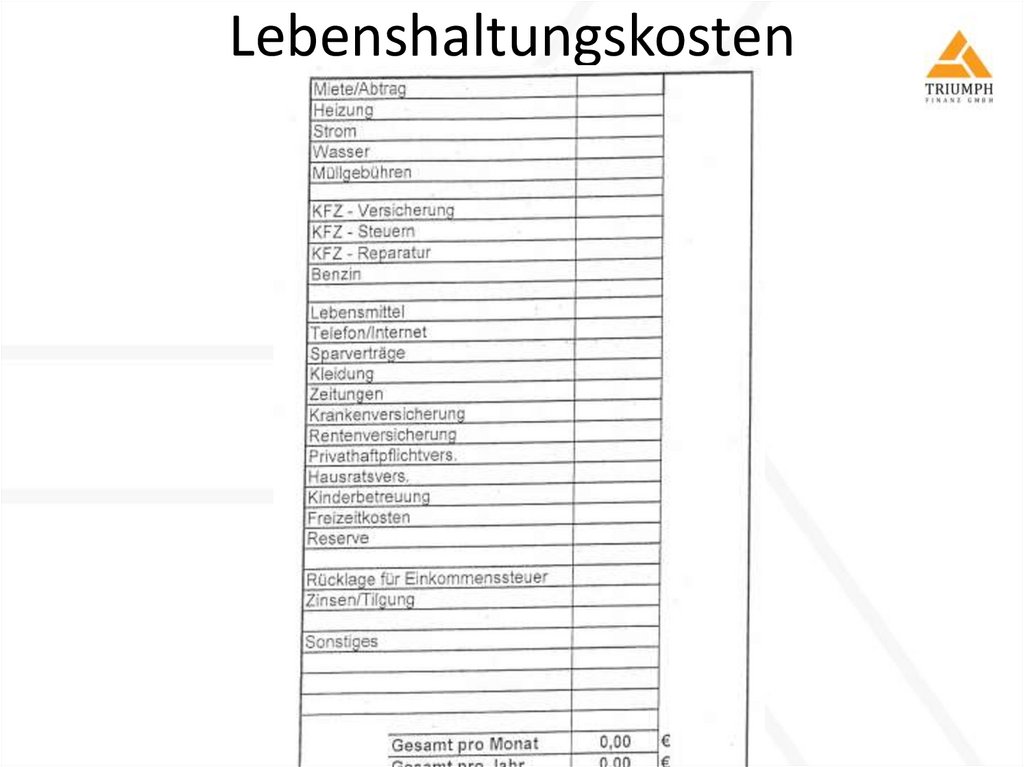

•Личная потребность в капитале: какова величина Ваших текущих

личных расходов (средства к существованию, страховки,

квартплата и т.д.)?

•Потребность в капитале для создания своей фирмы: какова

величина издержек, связанных с учреждением фирмы

(Gründungskosten) (компьютер, программное обеспечение,

инструменты, залог в счёт арендной платы, начальный

товарный запас и т.д.)

70. Вопросы, на которые необходимо ответить при составлении Businessplan

План потребности в капитале (Kapitalbedarfsplan)•Потребность в капитале для текущей деятельности фирмы:

какова величина текущих расходов Вашей фирмы (товары,

средства производства, производственные страховки, арендная

плата, телекоммуникация, персонал и т.д.)

•Личный капитал (Eigenkapital): Какова сумма имеющегося у Вас

личного капитала?

•Заёмный капитал (Fremdkapital): Нужен ли Вам заёмный капитал,

если да, то в каком объёме?

•Гарантии (Sicherheiten): Какие гарантии Вы можете предоставить

под кредит?

•Программы поддержки (Förderprogramme): какие государственные

программы поддержки могут быть приняты в расчёт в Вашем

случае?

71. Вопросы, на которые необходимо ответить при составлении Businessplan

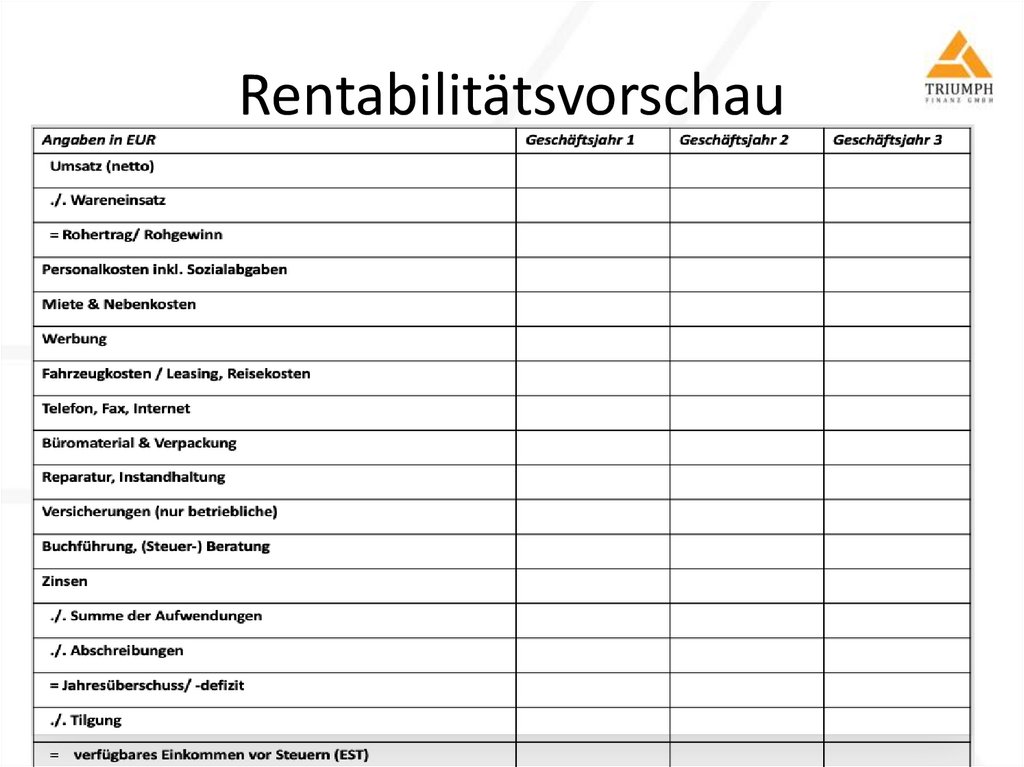

Прогноз рентабельности (Rentabilitätsvorschau)Покрывает ли предполагаемый оборот(Umsatz) Ваши

производственные издержки? В состоянии ли Вы

финансировать личные расходы на существование

из предполагаемой прибыли (Gewinn)?

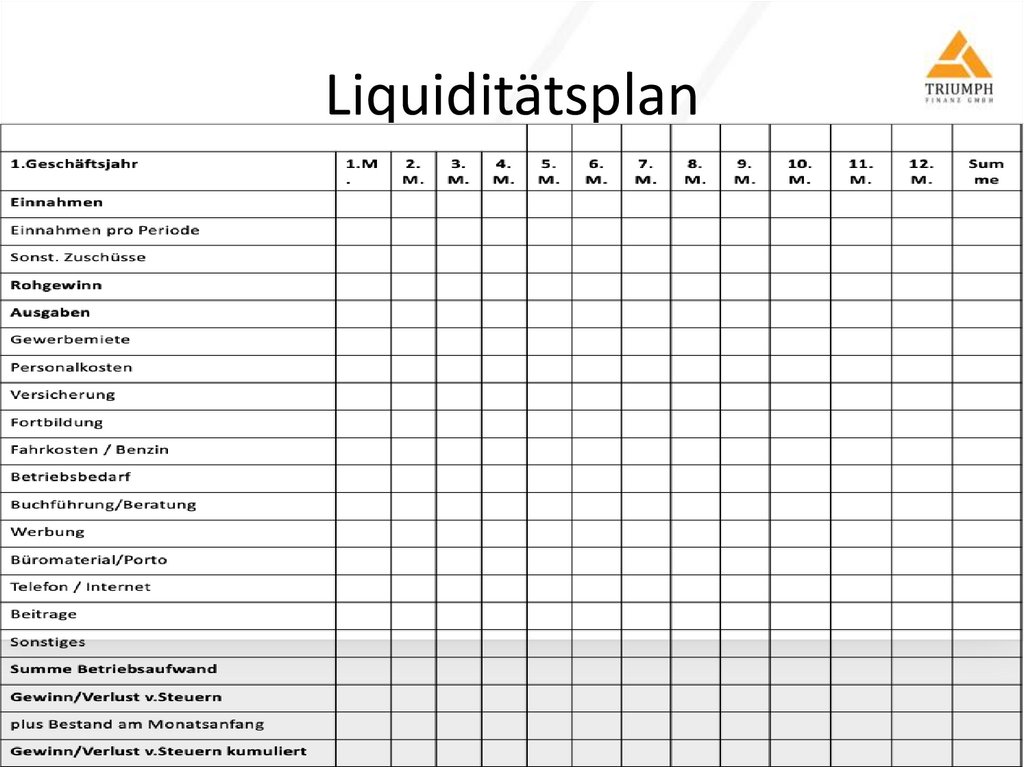

План ликвидности (Liquiditätsplan)

Какова сумма Ваших предполагаемых доходов и

расходов (включая расходы на погашение кредита) и

сколько денег находится в Вашем

распоряжении,например, в следующем месяце?

72. Finanzierungsplan

73. Kapitalbedarfsplan

74. Rentabilitätsvorschau

75. Liquiditätsplan

76. Lebenshaltungskosten

77.

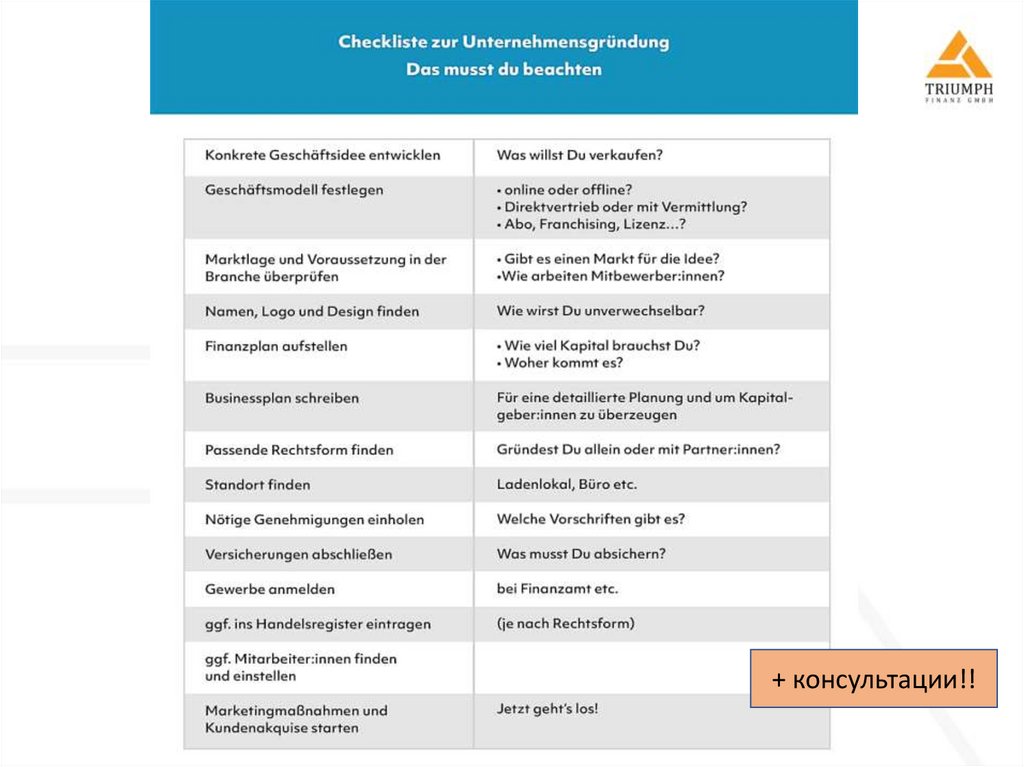

+ консультации!!78.

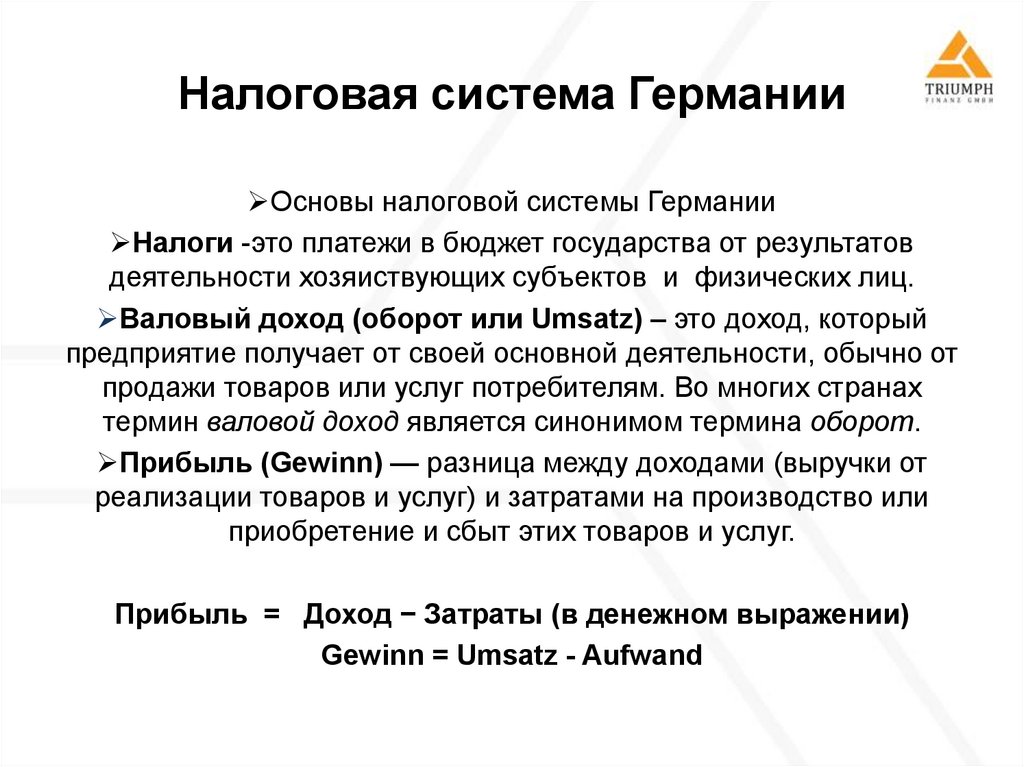

79. Налоговая система Германии

Основы налоговой системы ГерманииНалоги -это платежи в бюджет государства от результатов

деятельности хозяиствующих субъектов и физических лиц.

Валовый доход (оборот или Umsatz) – это доход, который

предприятие получает от своей основной деятельности, обычно от

продажи товаров или услуг потребителям. Во многих странах

термин валовой доход является синонимом термина оборот.

Прибыль (Gewinn) — разница между доходами (выручки от

реализации товаров и услуг) и затратами на производство или

приобретение и сбыт этих товаров и услуг.

Прибыль = Доход − Затраты (в денежном выражении)

Gewinn = Umsatz - Aufwand

80.

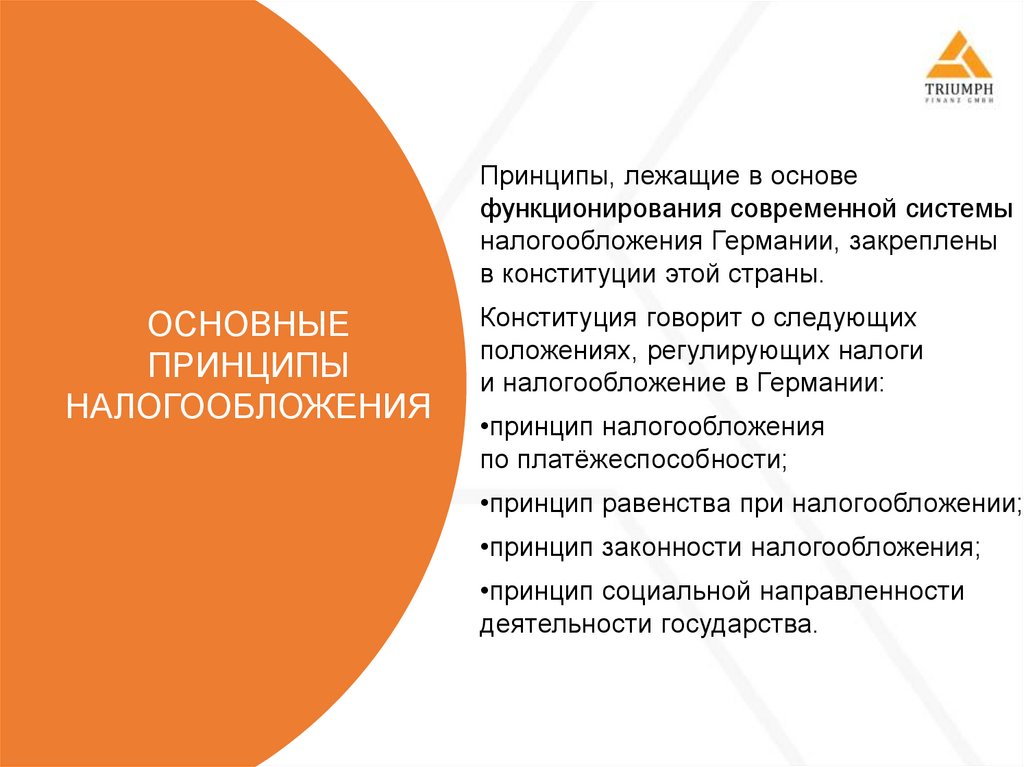

Принципы, лежащие в основефункционирования современной системы

налогообложения Германии, закреплены

в конституции этой страны.

ОСНОВНЫЕ

ПРИНЦИПЫ

НАЛОГООБЛОЖЕНИЯ

Конституция говорит о следующих

положениях, регулирующих налоги

и налогообложение в Германии:

•принцип налогообложения

по платёжеспособности;

•принцип равенства при налогообложении;

•принцип законности налогообложения;

•принцип социальной направленности

деятельности государства.

81. Система налогов в Германии: особенности

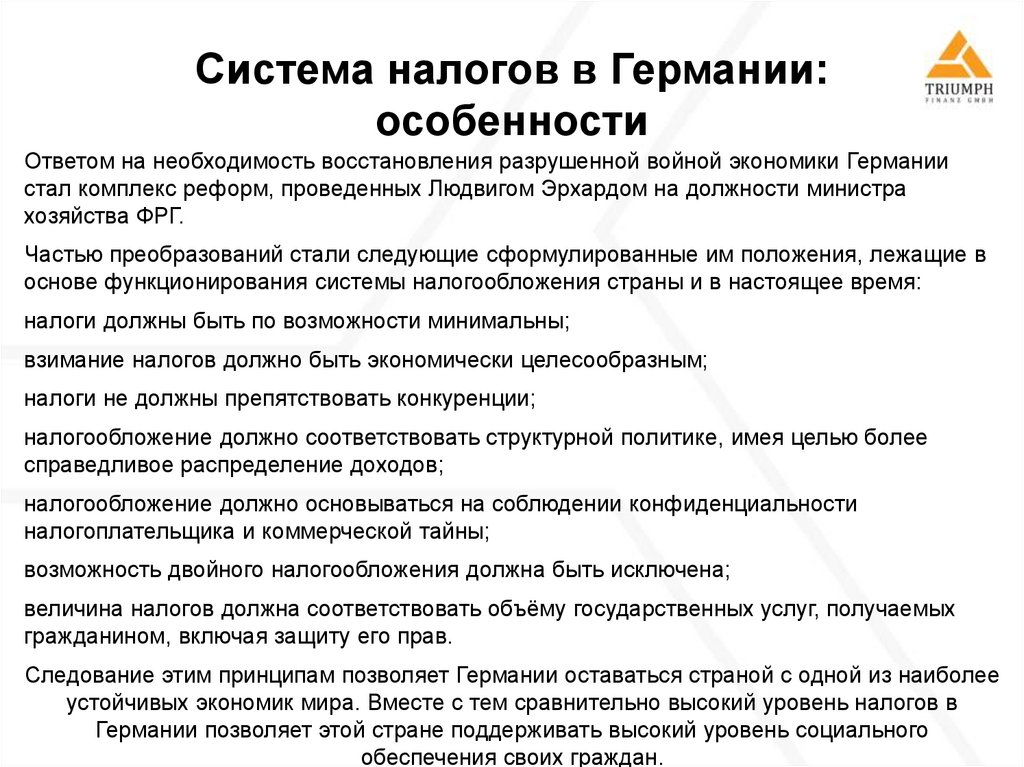

Система налогов в Германии:особенности

Ответом на необходимость восстановления разрушенной войной экономики Германии

стал комплекс реформ, проведенных Людвигом Эрхардом на должности министра

хозяйства ФРГ.

Частью преобразований стали следующие сформулированные им положения, лежащие в

основе функционирования системы налогообложения страны и в настоящее время:

налоги должны быть по возможности минимальны;

взимание налогов должно быть экономически целесообразным;

налоги не должны препятствовать конкуренции;

налогообложение должно соответствовать структурной политике, имея целью более

справедливое распределение доходов;

налогообложение должно основываться на соблюдении конфиденциальности

налогоплательщика и коммерческой тайны;

возможность двойного налогообложения должна быть исключена;

величина налогов должна соответствовать объёму государственных услуг, получаемых

гражданином, включая защиту его прав.

Следование этим принципам позволяет Германии оставаться страной с одной из наиболее

устойчивых экономик мира. Вместе с тем сравнительно высокий уровень налогов в

Германии позволяет этой стране поддерживать высокий уровень социального

обеспечения своих граждан.

82. Структура налогообложения

- Точный размер налогов в Германии и способ их расчета определяется Finanzamt –организацией, выполняющей функции налоговой службы, исходя из данных

поданной ранее налоговой декларации.

- Германия – это страна с трёхуровневой бюджетной системой, в которую входят

общий бюджет федерального уровня, бюджеты 16 федеральных земель

и «свободных городов» и бюджеты общин, также называемых коммунами.

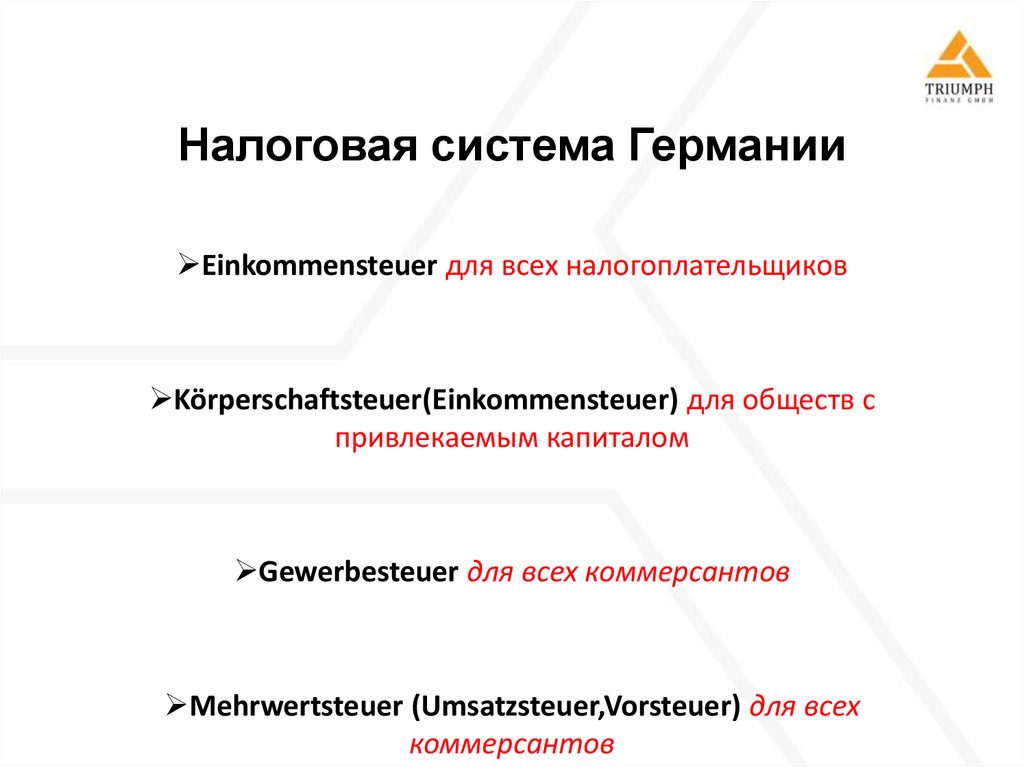

83. Налоговая система Германии

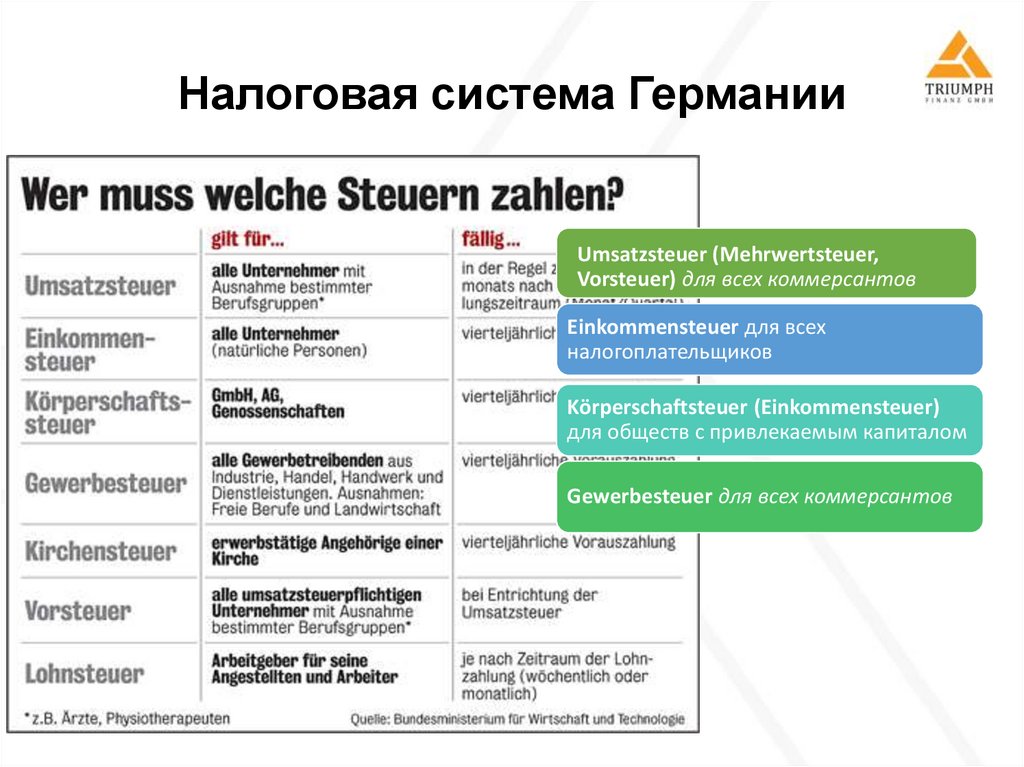

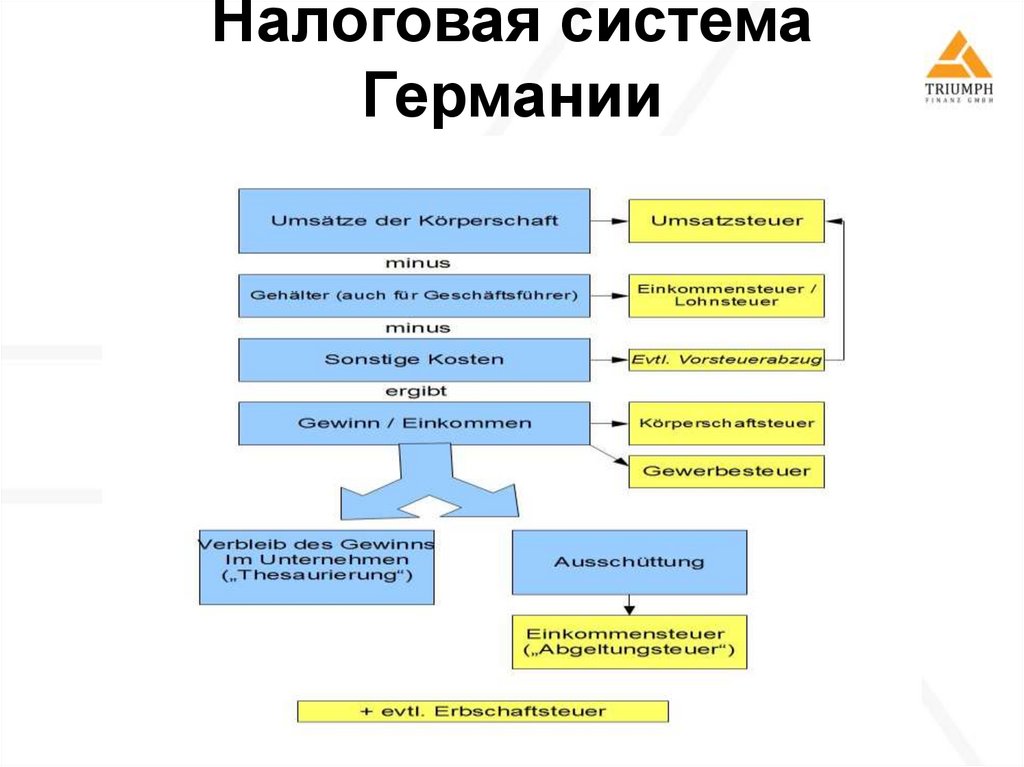

Umsatzsteuer (Mehrwertsteuer,Vorsteuer) для всех коммерсантов

Einkommensteuer для всех

налогоплательщиков

Körperschaftsteuer (Einkommensteuer)

для обществ с привлекаемым капиталом

Gewerbesteuer для всех коммерсантов

84.

85. Налоговая система Германии

86. Налоговая система Германии

Einkommensteuer для всех налогоплательщиковKörperschaftsteuer(Einkommensteuer) для обществ с

привлекаемым капиталом

Gewerbesteuer для всех коммерсантов

Mehrwertsteuer (Umsatzsteuer,Vorsteuer) для всех

коммерсантов

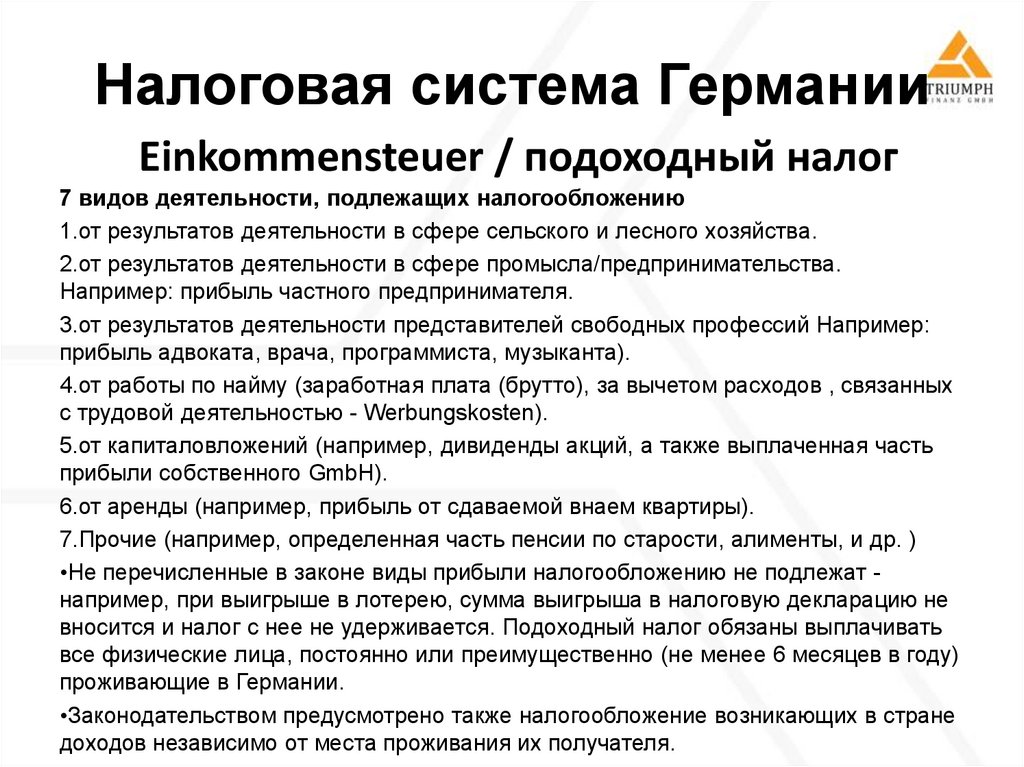

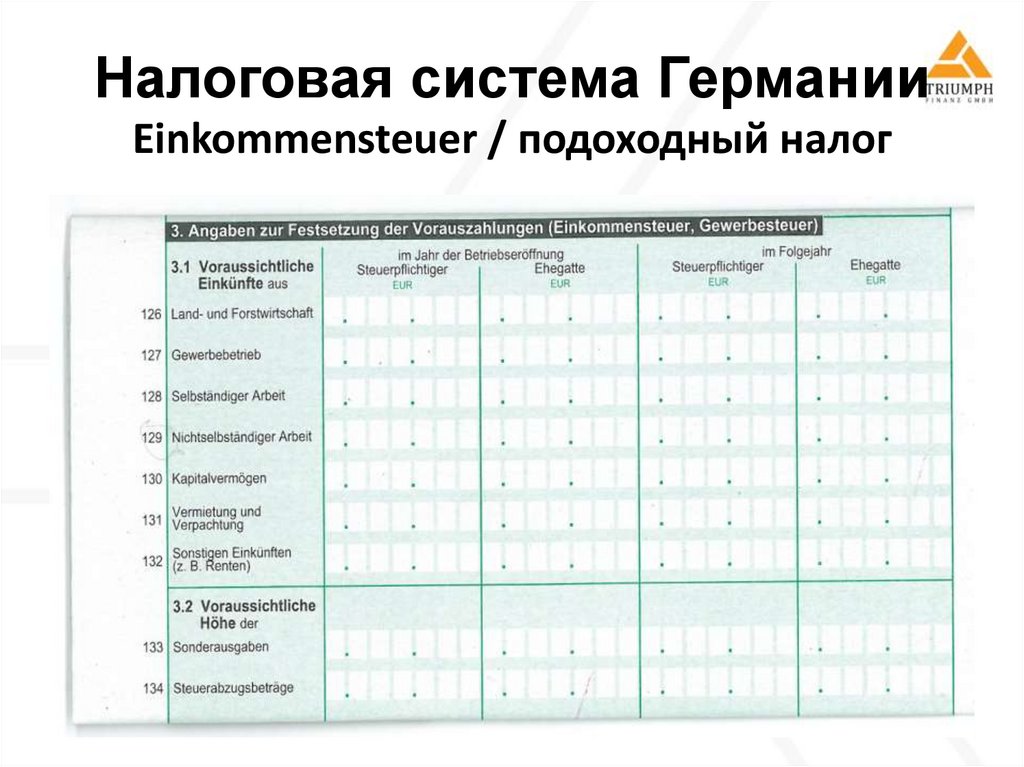

87. Налоговая система Германии Einkommensteuer / подоходный налог

7 видов деятельности, подлежащих налогообложению1.от результатов деятельности в сфере сельского и лесного хозяйства.

2.от результатов деятельности в сфере промысла/предпринимательства.

Например: прибыль частного предпринимателя.

3.от результатов деятельности представителей свободных профессий Например:

прибыль адвоката, врача, программиста, музыканта).

4.от работы по найму (заработная плата (брутто), за вычетом расходов , связанных

с трудовой деятельностью - Werbungskosten).

5.от капиталовложений (например, дивиденды акций, а также выплаченная часть

прибыли собственного GmbH).

6.от аренды (например, прибыль от сдаваемой внаем квартиры).

7.Прочие (например, определенная часть пенсии по старости, алименты, и др. )

•Не перечисленные в законе виды прибыли налогообложению не подлежат например, при выигрыше в лотерею, сумма выигрыша в налоговую декларацию не

вносится и налог с нее не удерживается. Подоходный налог обязаны выплачивать

все физические лица, постоянно или преимущественно (не менее 6 месяцев в году)

проживающие в Германии.

•Законодательством предусмотрено также налогообложение возникающих в стране

доходов независимо от места проживания их получателя.

88. Налоговая система Германии Einkommensteuer / подоходный налог

89. Налоговая система Германии

EinkommensteuerСтавка налога прогрессивная от 14 до 42 %

Границы налогообложения (Freibetrag) для одиноких 10.908,- €

семейных 20.700,- €

Подоходный налог обязаны выплачивать все физические лица, постоянно или

преимущественно (не менее 6 месяцев в году) проживающие в Германии.

Законодательством предусмотрено также налогообложение возникающих в стране

доходов независимо от места проживания их получателя. Пример - гонорары

артистов, выступающих в Германии, доход от сдачи в аренду находящейся в

Германии недвижимости также подлежат налогообложению.

Einkommensteuer (подоходный налог) в Германии взымается с физических лиц,

работающих в качестве наемного работника. В этом случае подоходный налог

является налогом на зарплату (Lohnsteuer) и удерживается ежемесячно в

соответствии с классом налогообложения наряду с взносами социального

страхования из зарплаты работника.

По окончании календарного года наемные работники могут подать в Finanzamt

налоговою декларацию и в случае переплаты налога вернуть Lohnsteuer

обратно. Для наемых работников подача налоговой декларации не является

обязательной, если они не подавали декларацию ранее.

90. Налоговая система Германии

EinkommensteuerОснованием для расчета подоходного налога является совокупный

доход супругов за календарный год. Ставка подоходного налога

является прогрессивной и колеблется от 14 до 45%. Свободный от

налогообложения годовой доход составляет 10.908 € (для супругов

20.700 €)

•Исчисление налога осуществяется автоматически в соответствии

с 6 классaми налогообложения

•Закон позволяет уменьшить величину совокупного дохода на

- Sonderausgaben (особые расходы)

- Außergewöhnliche Belastungen (непредвиденные расходы)

- А также на предоставляемые законом некоторым группам

населения суммы - Freibeträge (Altersentlastungsbetrag - для

пожилых людей, Haushaltsfreibetrag, Kinder-, Erziehungsfreibetrag

-для родителей и пр.)

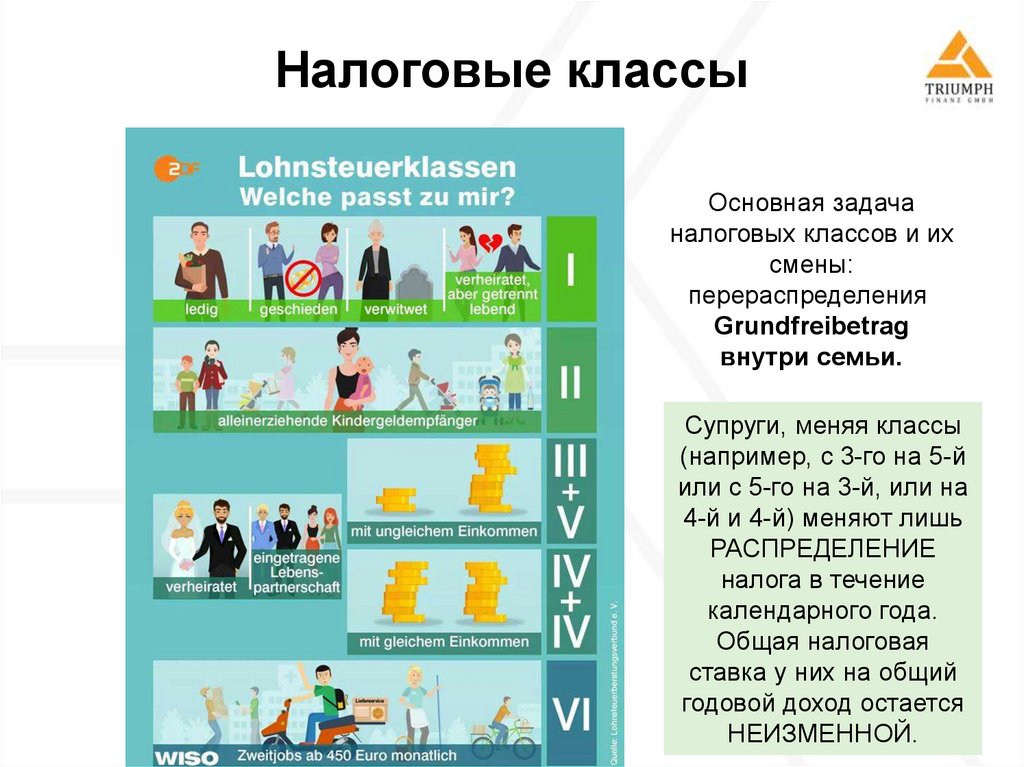

91. Налоговые классы

Основная задачаналоговых классов и их

смены:

перераспределения

Grundfreibetrag

внутри семьи.

Супруги, меняя классы

(например, с 3-го на 5-й

или с 5-го на 3-й, или на

4-й и 4-й) меняют лишь

РАСПРЕДЕЛЕНИЕ

налога в течение

календарного года.

Общая налоговая

ставка у них на общий

годовой доход остается

НЕИЗМЕННОЙ.

92. Налоговая система Германии Einkommensteuer / подоходный налог

Sonderausgaben (особые расходы) выплаченные в течение календарного год взносыпенсионного страхования. Кроме того, Kranken-, Pflege-. Unfall-, Haftpflicht-,

Arbeitslosenversicherungen. Алименты бывшей супруге / супругу также являются

Sonderausgaben и вычитаются в размере до 13.805 € из налогооблагаемой суммы.

Cписываются с налога партийные взносы, пожертвования и выплаченный церковный

налог.

Außergewöhnliche Belastungen (непредвиденные расходы) неизбежно

возникающиe в связи с чрезвычайными ситуациями - болезнью, инвалидностью, и т.п.

Эти затраты могут уменьшить сумму совокупного дохода, если они превышают

определенную границу (т.е. являются «непривычно высокими»). Kроме прочих, также

расходы, связанные с расторжением брака. Расходы, связанные с заключением брака и

рождением ребенка не учитываются. Признаются также расходы, связанные с

необходимостью заново приобретать одежду и предметы домашнего обихода. К

чeрезвычайным относятся также затраты, возникшие в результате наступления

катастроф - наводнения, землетрясения и т.п. Налогоплательщикам, оказывающим

материальную помощь оставшимся за границей нуждающимся родственникам (детям,

родителям, супруге, супругу). Налоговые льготы в отношении содержания проживающих

с налогоплательщиками детей предоставляются либо в рамках получения родителями

Kindergeld, либо - предоставления им Kinder-, Erziehungsfreibetrag. Затраты, возникающие

в связи с профессиональным обучением вашего совершеннолетнего ребенка, если он во

время обучения проживает отдельно от родителей.

Freibeträge (Altersentlastungsbetrag - для пожилых людей, Haushaltsfreibetrag, Kinder-,

Erziehungsfreibetrag -для родителей и пр.)

93.

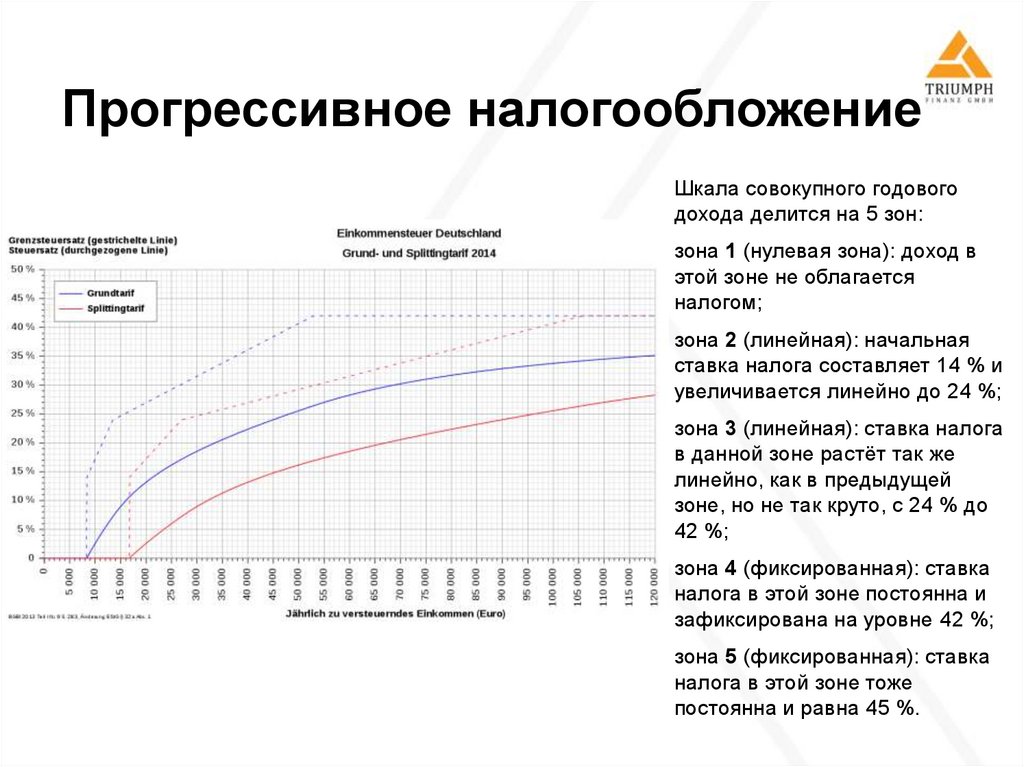

94. Прогрессивное налогообложение

Шкала совокупного годовогодохода делится на 5 зон:

зона 1 (нулевая зона): доход в

этой зоне не облагается

налогом;

зона 2 (линейная): начальная

ставка налога составляет 14 % и

увеличивается линейно до 24 %;

зона 3 (линейная): ставка налога

в данной зоне растёт так же

линейно, как в предыдущей

зоне, но не так круто, с 24 % до

42 %;

зона 4 (фиксированная): ставка

налога в этой зоне постоянна и

зафиксирована на уровне 42 %;

зона 5 (фиксированная): ставка

налога в этой зоне тоже

постоянна и равна 45 %.

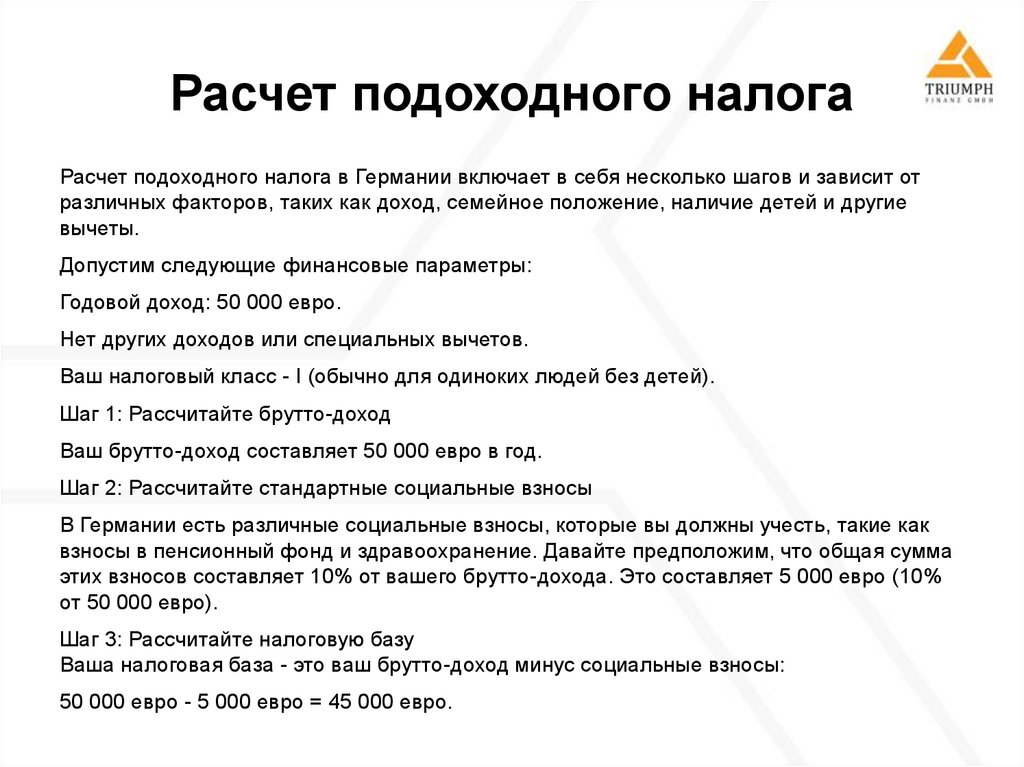

95. Расчет подоходного налога

Расчет подоходного налога в Германии включает в себя несколько шагов и зависит отразличных факторов, таких как доход, семейное положение, наличие детей и другие

вычеты.

Допустим следующие финансовые параметры:

Годовой доход: 50 000 евро.

Нет других доходов или специальных вычетов.

Ваш налоговый класс - I (обычно для одиноких людей без детей).

Шаг 1: Рассчитайте брутто-доход

Ваш брутто-доход составляет 50 000 евро в год.

Шаг 2: Рассчитайте стандартные социальные взносы

В Германии есть различные социальные взносы, которые вы должны учесть, такие как

взносы в пенсионный фонд и здравоохранение. Давайте предположим, что общая сумма

этих взносов составляет 10% от вашего брутто-дохода. Это составляет 5 000 евро (10%

от 50 000 евро).

Шаг 3: Рассчитайте налоговую базу

Ваша налоговая база - это ваш брутто-доход минус социальные взносы:

50 000 евро - 5 000 евро = 45 000 евро.

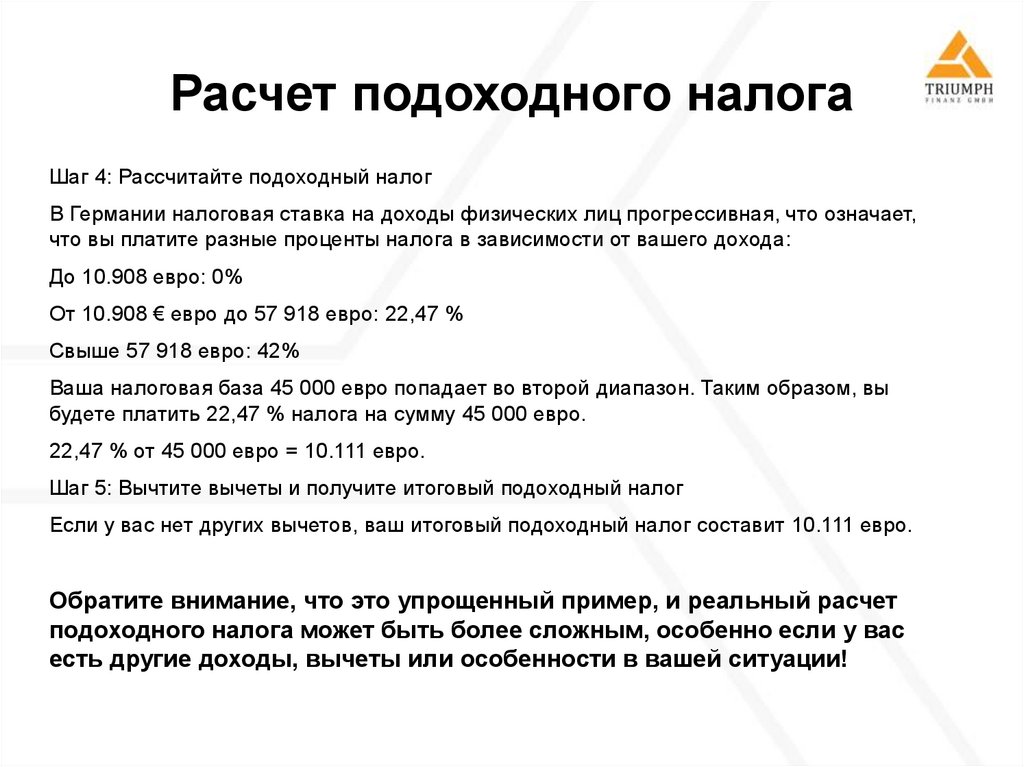

96. Расчет подоходного налога

Шаг 4: Рассчитайте подоходный налогВ Германии налоговая ставка на доходы физических лиц прогрессивная, что означает,

что вы платите разные проценты налога в зависимости от вашего дохода:

До 10.908 евро: 0%

От 10.908 € евро до 57 918 евро: 22,47 %

Свыше 57 918 евро: 42%

Ваша налоговая база 45 000 евро попадает во второй диапазон. Таким образом, вы

будете платить 22,47 % налога на сумму 45 000 евро.

22,47 % от 45 000 евро = 10.111 евро.

Шаг 5: Вычтите вычеты и получите итоговый подоходный налог

Если у вас нет других вычетов, ваш итоговый подоходный налог составит 10.111 евро.

Обратите внимание, что это упрощенный пример, и реальный расчет

подоходного налога может быть более сложным, особенно если у вас

есть другие доходы, вычеты или особенности в вашей ситуации!

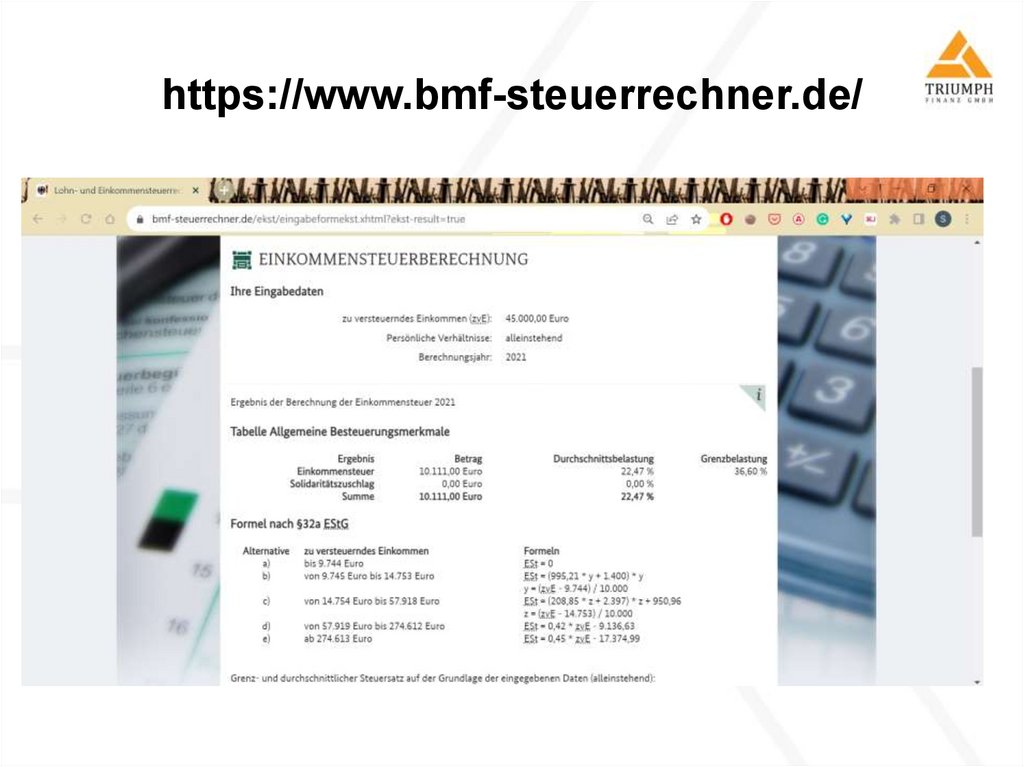

97. https://www.bmf-steuerrechner.de/

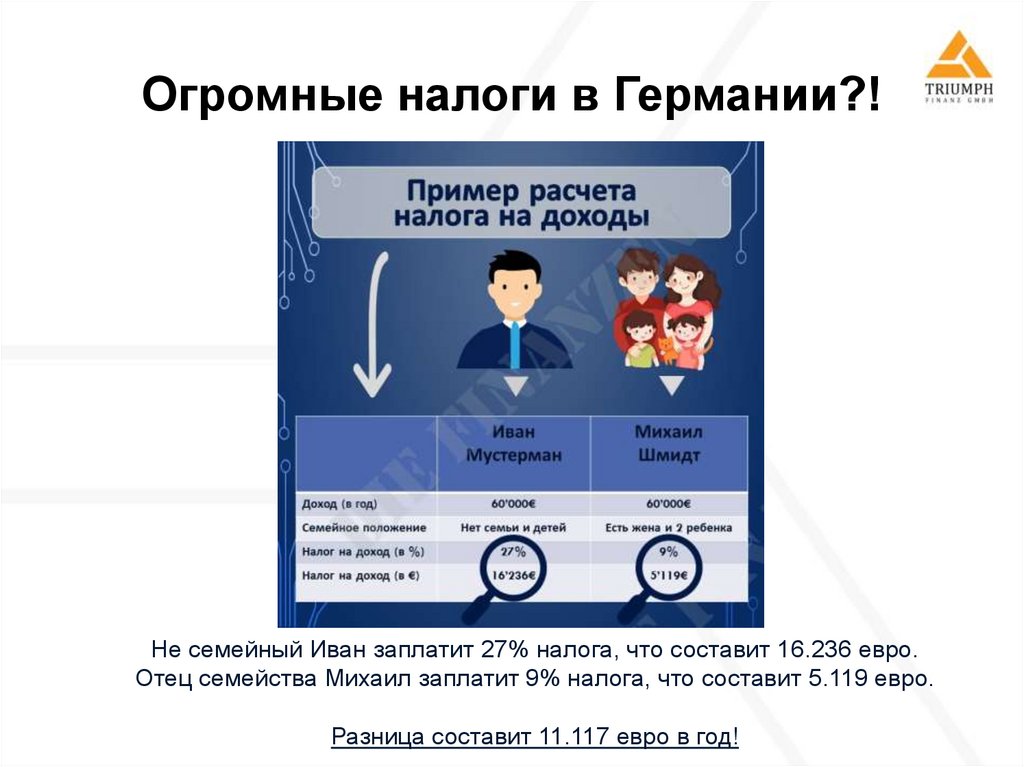

98. Огромные налоги в Германии?!

Не семейный Иван заплатит 27% налога, что составит 16.236 евро.Отец семейства Михаил заплатит 9% налога, что составит 5.119 евро.

Разница составит 11.117 евро в год!

99. Что я могу вычесть из налоговых расходов как предприниматель?

В целом налоговые льготы, предоставляемые государством, можно разделить на три категории:Рекламные расходы (Werbungskosten): Это расходы, связанные с профессиональной

деятельностью, например, поездками на работу, образованием и повышением квалификации.

Особые расходы (Sonderausgaben): Это частные расходы, например, пожертвования, взносы в

систему медицинского страхования и страхования на случай потери дееспособности или расходы

по уходу за ребенком.

Непредвиденные расходы (Außergewöhnliche Belastungen): Это непредвиденные расходы, которые

вам пришлось понести, например, из-за болезни.

Все эти расходы нужно указать в своей налоговой декларации. Подтверждающие документы,

например, счета и чеки, подавать вместе с налоговой декларацией не нужно. Однако вы должны

их сохранить на случай, если налоговая инспекция попросит предъявить их.

Чтобы облегчить налоговой инспекции и вам работу с налоговой декларацией, существуют так

называемые „Pauschalbeträge“. Вы можете пользоваться ими без необходимости предоставлять

подтверждающие документы. Как самозанятый вы также можете дополнительно вычесть из налога

расходы, связанные с работой. Это могут быть расходы на приобретение нового ноутбука,

транспортные или представительские расходы, командировочные расходы, расходы на

мобильный телефон, офисные принадлежности, которые вам нужны для работы, или расходы по

содержанию офиса. Небольшие приобретения вы можете засчитать сразу, более дорогие

предметы обычно нужно списывать в течение нескольких лет. Заблаговременное планирование

таких приобретений позволит вам сэкономить некоторую сумму на налогах. Если вы самозанятый,

то вам имеет смысл обратиться за помощью к налоговому консультанту (Steuerberater*in).

Они точно знают, какие расходы вы можете вычесть из налога, а какие нет. Их услуги являются

платными. Но вы можете снова вычесть эти расходы из налога в следующем году.

100. Налоговая система Германии Налоги, касающиеся предпринимателей

•При калькуляции будущего предприятия следует учитывать не тольковеличину самих налогов и сроки их уплаты, но и расход средств и / или

времени на правильное оформление первичных документов, на ведение

бухгалтерии, на заполнение анкет и заявлений для налоговой инспекции,

на составление налоговых деклараций и даже на выполнение

обязательства сохранять бухгалтерские документы в течение 10 (!) лет.

Небесполезной является также информация о величине штрафных

санкций за несвоевременную подачу налоговых деклараций и

просроченные платежи в налоговую инспекцию .

•Нередко упомянутые вопросы отодвигаются начинающими бизнесменами

«до лучших времен» - мол, рано говорить о налогах, пока нет прибыли.

Это мнение ошибочно. Например, Mehrwertsteuer (налог на добавленную

стоимость - НДС ) не зависит от наличия или отсутствия у предприятия

прибыли.

Недостаток информации и неправильная стратегия в области НДС

могут привести к негативным последствиям.

101. Налоговая система Германии Налоги, касающиеся предпринимателей

KörperschaftsteuerАналогом подоходного налога для предприятий - юридических лиц

(GmbH, UG, AG) является так называемый корпоративный налог Körperschaftsteuer. С 2008 года этот налог составляет 15% от годовой

прибыли предприятия и, в отличие от Einkommensteuer'a, процент

налогообложения не растет с ее увеличением. Körperschaftsteuer

выплачивает не предприниматель, а предприятие.

Gewerbesteuer

Этот налог начисляется как на прибыль, полученную от

Einzelunternehmen, GbR, OHG (Personengesellschaft), так и на прибыль

GmbH (Kapitalgesellschaft). При этом для этих двух групп предприятий

имеются существенные различия в методе расчета Gewerbesteuer.

Основанием для расчета в обоих случаях является скорректированная

в соответствии с законодательными нормами прибыль предприятия.

При этом GmbH платит Gewerbesteuer с первого же евро прибыли;

процент налогообложения меняется в заисимости от федеральной

земли. Для предприятий же первой группы (Einzelunternehmen, GbR,

OHG) существует свободная от налогообложения величина прибыли.

Первые 24.500 евро прибыли не облагаются Gewerbesteuer.

102. Пример расчёта корпоративного налога

Körperschaftsteuer - это налог на прибыль юридических лиц (корпораций) в Германии.Если вы являетесь юридическим лицом или обладаете компанией в Германии, вам нужно

будет уплачивать этот налог. Рассчитать Körperschaftsteuer может быть сложным

процессом, так как это зависит от множества факторов, включая доходы, расходы,

вычеты и другие аспекты корпоративной деятельности.

Упрощенный пример расчета Körperschaftsteuer для небольшой компании:

Годовой доход компании: 100 000 евро.

Общие операционные расходы (зарплата, амортизация, аренда и др.): 30 000 евро.

Вычеты и льготы, применяемые к компании: 10 000 евро.

Ставка Körperschaftsteuer: 15% (стандартная ставка для малых компаний).

Шаг 1: Рассчитайте налогооблагаемую прибыль

Годовой доход - Общие операционные расходы - Вычеты и льготы = Налогооблагаемая

прибыль

100 000 евро - 30 000 евро - 10 000 евро = 60 000 евро.

Шаг 2: Рассчитайте Körperschaftsteuer

Согласно стандартной ставке Körperschaftsteuer в 15%, вычислите сумму налога:

Налогооблагаемая прибыль * Ставка Körperschaftsteuer

60 000 евро * 0,15 = 9 000 евро.

Итак, Körperschaftsteuer для этой компании составляет 9 000 евро.

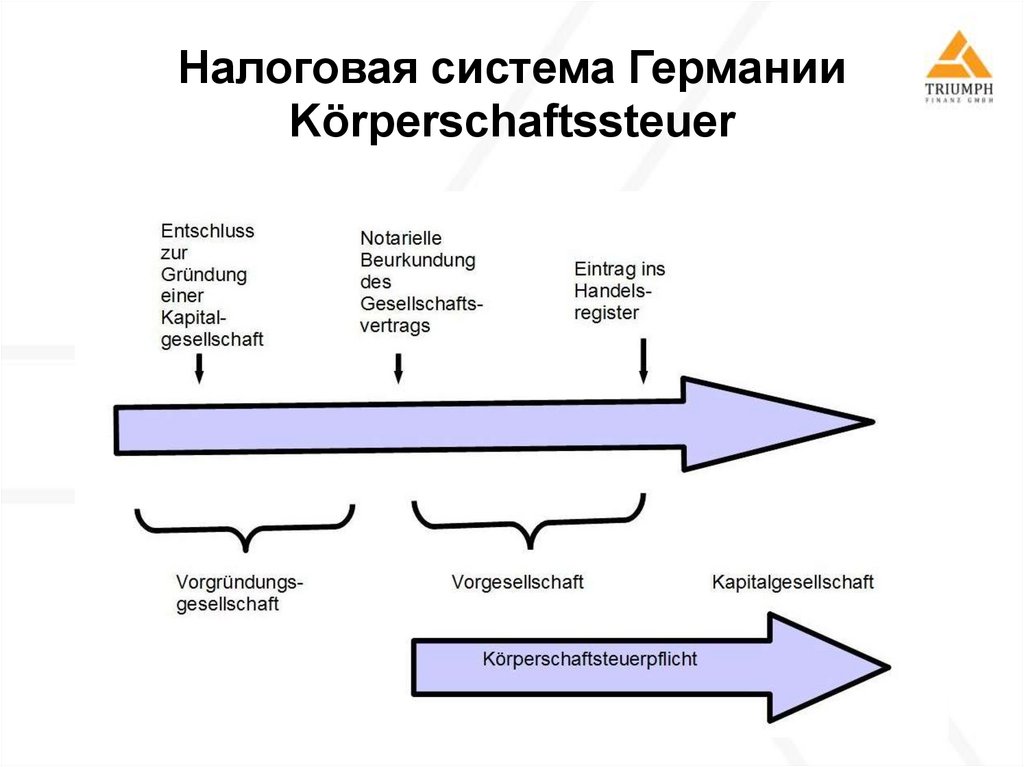

103. Налоговая система Германии Körperschaftssteuer

104. Пример расчёта промыслового налога

Промысловый налог (Gewerbesteuer) в Германии обязаны платить все, кто занимаютсякоммерческой деятельностью. Его размер зависит от общей прибыли и местонахождения

вашей компании, так как каждый муниципалитет определяет ставку промыслового налога

самостоятельно. Как правило, ставка промыслового налога в сельских регионах ниже, чем в

крупных городах. Товарищество обязано оплачивать промысловый налог только в том случае,

если его прибыль превышает 24 500 евро.

Упрощенный пример расчета Gewerbesteuer для небольшой компании:

Доход 50 000 евро

Не облагаемый налогом коэффициент 24 500 евро

Налогооблагаемый доход 25 500 евро

Таким образом, налогооблагаемый доход составляет 25 500 евро.

Теперь необходимо рассчитать сумму, подлежащую налогообложению. Для этого используется

федеральная стандартная налоговая ставка в размере 3,5%.

25 500 евро * 0,035 = 892,50 евро

Таким образом, ваша налогооблагаемая сумма составляет 892,50 евро. Окончательная сумма

торгового сбора зависит от ставки, установленной муниципалитетом. В разных

муниципалитетах она сильно различается и составляет от 200% до 490%.

Например, в Берлине ставка налога составляет 410%.

892,50 евро * 4,1 = 3 659,25 евро

Ваш промысловый налог 3 659,25 евро.

105. Налоговая система Германии

106. Налоговая система Германии

MwSt - Mehwertsteuer (НДС) 7% (5%)und 19% (16%) =

= Ust – Umsatzsteuer (Налог с оборота)

= Vst – Vorsteuer (Предварительный

налог)

107. Налог с оборота – MwSt. (Umsatzsteuer / Vorsteuer)

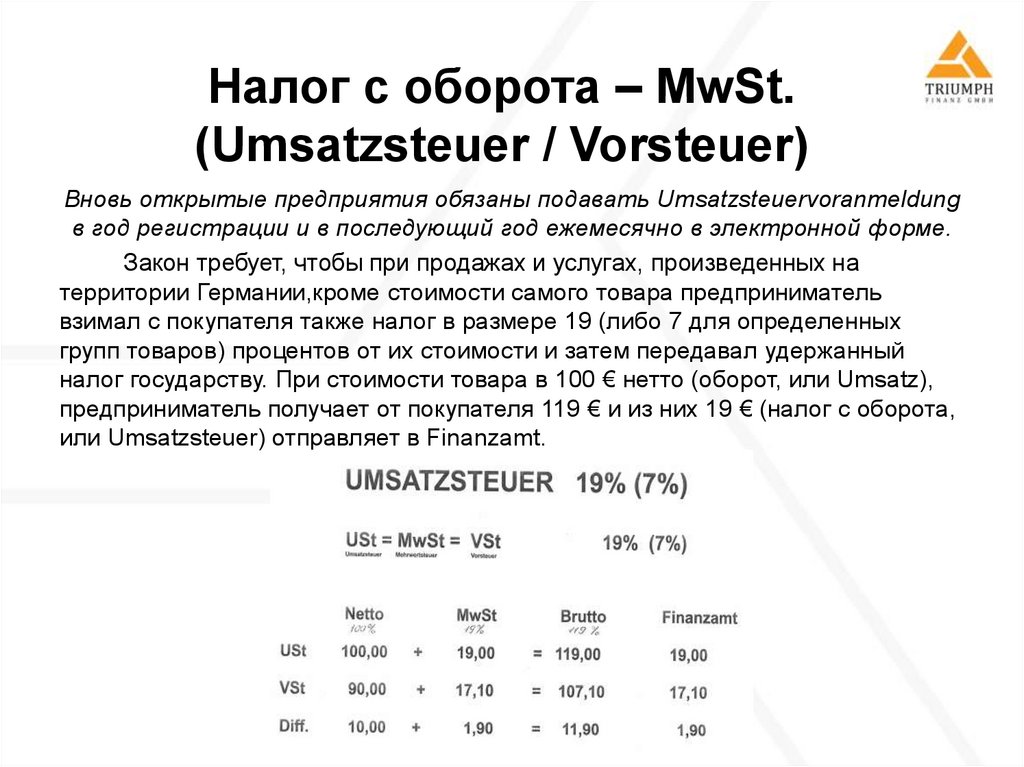

Вновь открытые предприятия обязаны подавать Umsatzsteuervoranmeldungв год регистрации и в последующий год ежемесячно в электронной форме.

Закон требует, чтобы при продажах и услугах, произведенных на

территории Германии,кроме стоимости самого товара предприниматель

взимал с покупателя также налог в размере 19 (либо 7 для определенных

групп товаров) процентов от их стоимости и затем передавал удержанный

налог государству. При стоимости товара в 100 € нетто (оборот, или Umsatz),

предприниматель получает от покупателя 119 € и из них 19 € (налог с оборота,

или Umsatzsteuer) отправляет в Finanzamt.

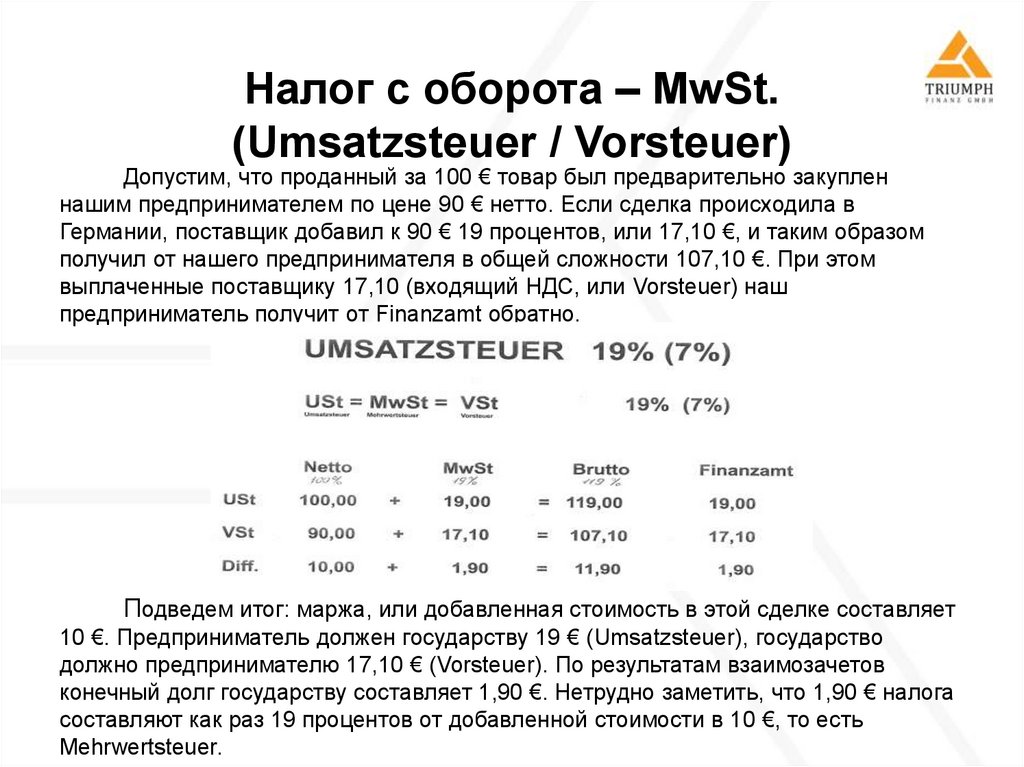

108. Налог с оборота – MwSt. (Umsatzsteuer / Vorsteuer)

Допустим, что проданный за 100 € товар был предварительно закупленнашим предпринимателем по цене 90 € нетто. Если сделка происходила в

Германии, поставщик добавил к 90 € 19 процентов, или 17,10 €, и таким образом

получил от нашего предпринимателя в общей сложности 107,10 €. При этом

выплаченные поставщику 17,10 (входящий НДС, или Vorsteuer) наш

предприниматель получит от Finanzamt обратно.

Подведем итог: маржа, или добавленная стоимость в этой сделке составляет

10 €. Предприниматель должен государству 19 € (Umsatzsteuer), государство

должно предпринимателю 17,10 € (Vorsteuer). По результатам взаимозачетов

конечный долг государству составляет 1,90 €. Нетрудно заметить, что 1,90 € налога

составляют как раз 19 процентов от добавленной стоимости в 10 €, то есть

Mehrwertsteuer.

109. Налог с оборота – MwSt. (Umsatzsteuer / Vorsteuer)

Как правило, каждый, кто получает финансовый доход от предпринимательской деятельности,обязан уплачивать налог с оборота (Umsatzsteuer). Если к вам не применяется положение о

малом предпринимательстве (Kleinunternehmerregelung), то, обычно вы должны заплатить 19 %

от оборота, полученного в Германии. Для некоторых товаров и услуг налог с оборота составляет

лишь 7 % (§12 Umsatzsteuergesetz). Как правило, вы должны сообщить в свою налоговую

инспекцию (Finanzamt) о налоге с оборота до 10 числа каждого месяца. Для этого вам нужно

сперва произвести расчёт своего долга по налогу с оборота. А именно: вычтите из налога с

оборота за свои услуги, налог с оборота, который вы уплатили за товары или услуги от других

компаний в рамках самозанятости. Это называется Vorsteuer (предварительный налог).

Полученный результат нужно отправить в налоговую инспекцию. Это называется «UmsatzsteuerVoranmeldung» (предварительная декларация на налог с оборота). Такую декларацию вы

можете подготовить с помощью программы «elster». Если налог с оборота, который вы

выставили в счет, в итоге превысит сумму предварительного налога, который вы уже заплатили,

то вам нужно будет доплатить в налоговую инспекцию недостающую сумму. Если уплаченный

вами предварительный налог превысит общую сумму налога с оборота, то налоговая инспекция

вернет вам сумму переплаты. Годовой итоговый расчёт производится при подаче налоговой

декларации по налогу с оборота (Umsatzsteuererklärung) в следующем году. Подать налоговую

декларацию за предыдущий год вы обязаны до 31 июля текущего года. Обратите внимание:

малые компании могут быть освобождены от налога с оборота согласно положению о малом

предпринимательстве(Kleinunternehmerregelung). В этом случае подавать предварительную

декларацию на налог с оборота (Umsatzsteuer-Voranmeldung) не нужно. Но это не освобождает

от подачи общей декларации по налогу с оборота (Umsatzsteuererklärung).

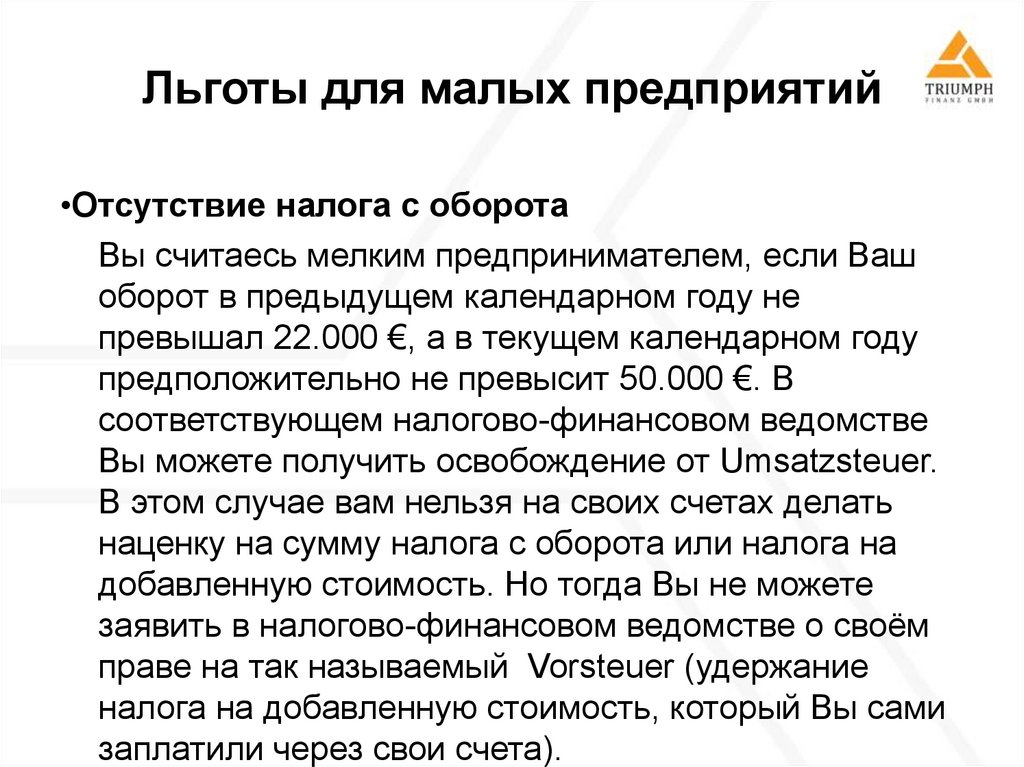

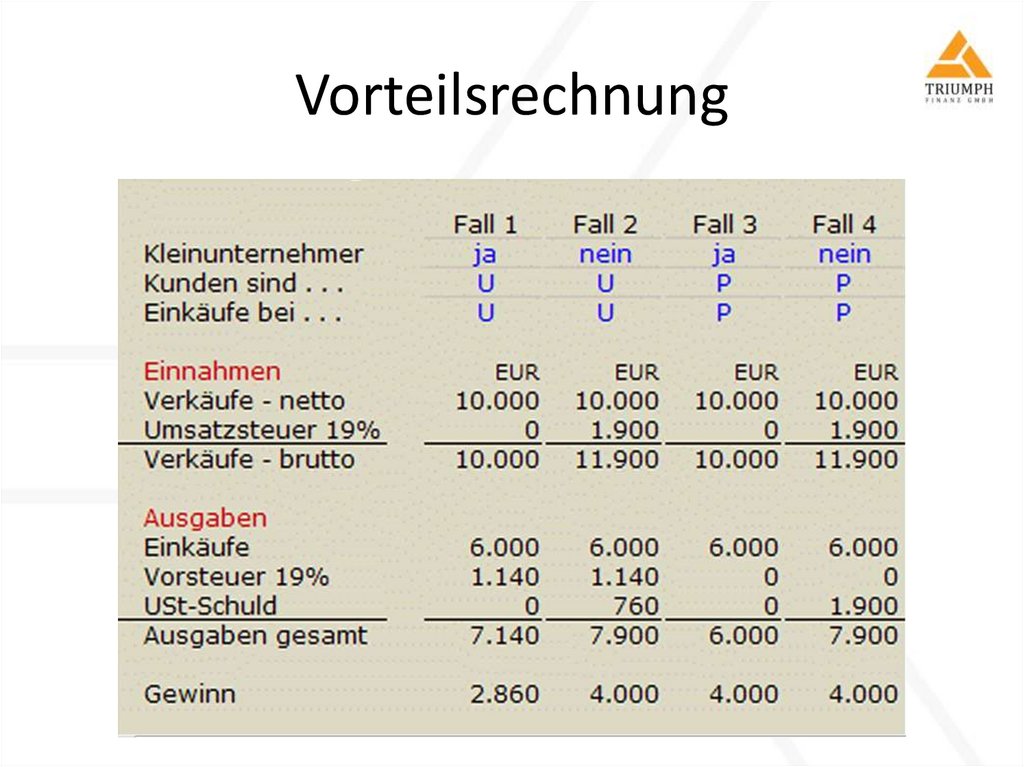

110. Льготы для малых предприятий

•Отсутствие налога с оборотаВы считаесь мелким предпринимателем, если Ваш

оборот в предыдущем календарном году не

превышал 22.000 €, а в текущем календарном году

предположительно не превысит 50.000 €. В

соответствующем налогово-финансовом ведомстве

Вы можете получить освобождение от Umsatzsteuer.

В этом случае вам нельзя на своих счетах делать

наценку на сумму налога с оборота или налога на

добавленную стоимость. Но тогда Вы не можете

заявить в налогово-финансовом ведомстве о своём

праве на так называемый Vorsteuer (удержание

налога на добавленную стоимость, который Вы сами

заплатили через свои счета).

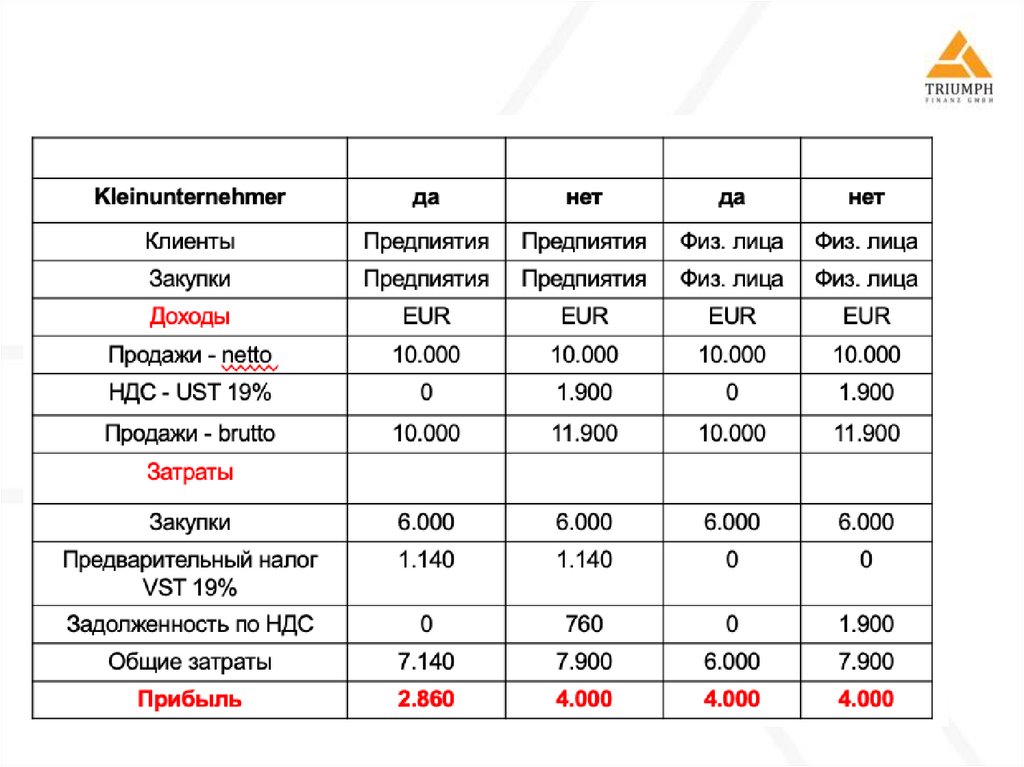

111.

112. Налоговая система Германии

113.

114.

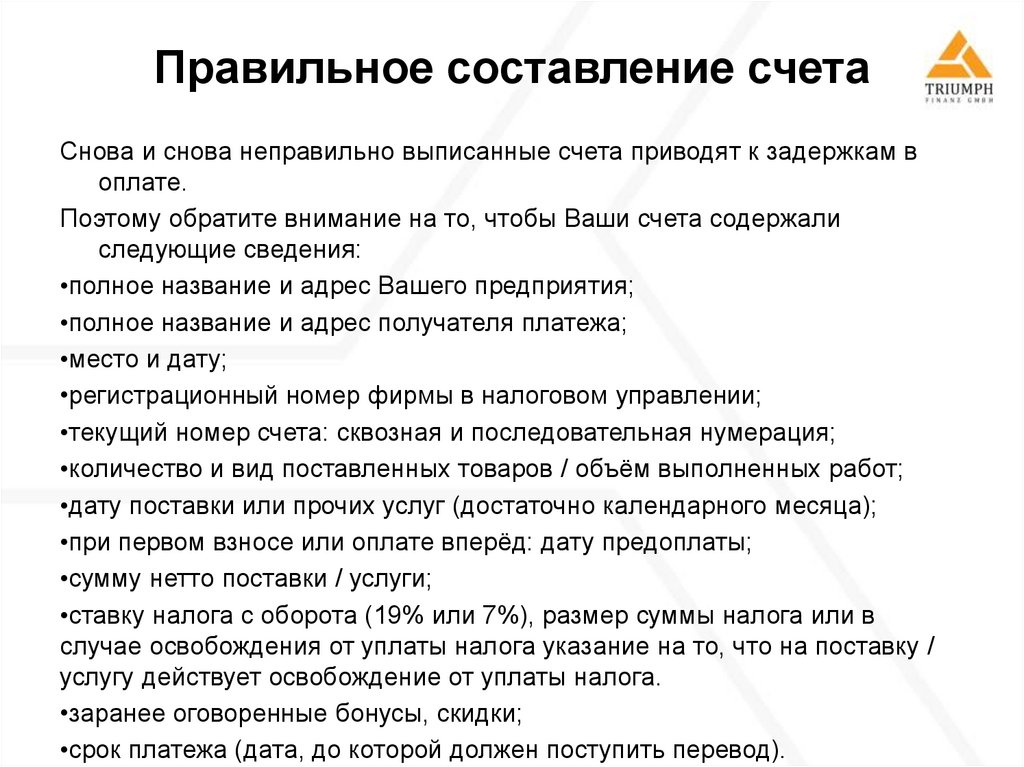

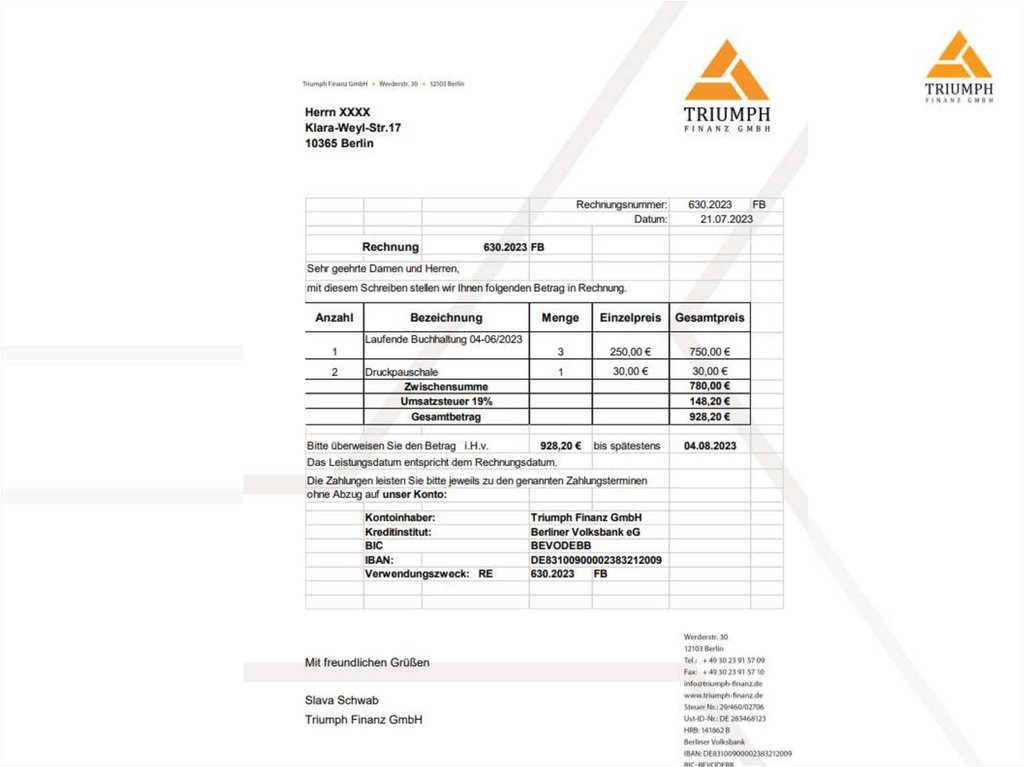

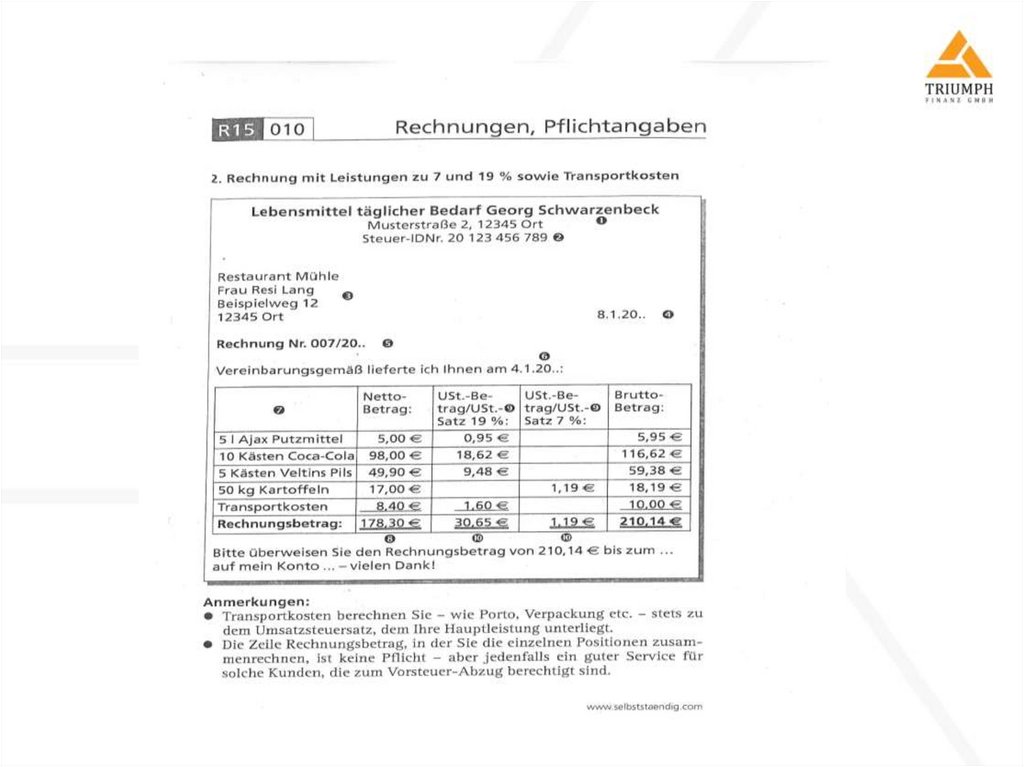

115. Правильное составление счета

Снова и снова неправильно выписанные счета приводят к задержкам воплате.

Поэтому обратите внимание на то, чтобы Ваши счета содержали

следующие сведения:

•полное название и адрес Вашего предприятия;

•полное название и адрес получателя платежа;

•место и дату;

•регистрационный номер фирмы в налоговом управлении;

•текущий номер счета: сквозная и последовательная нумерация;

•количество и вид поставленных товаров / объём выполненных работ;

•дату поставки или прочих услуг (достаточно календарного месяца);

•при первом взносе или оплате вперёд: дату предоплаты;

•сумму нетто поставки / услуги;

•ставку налога с оборота (19% или 7%), размер суммы налога или в

случае освобождения от уплаты налога указание на то, что на поставку /

услугу действует освобождение от уплаты налога.

•заранее оговоренные бонусы, скидки;

•срок платежа (дата, до которой должен поступить перевод).

116.

117.

118.

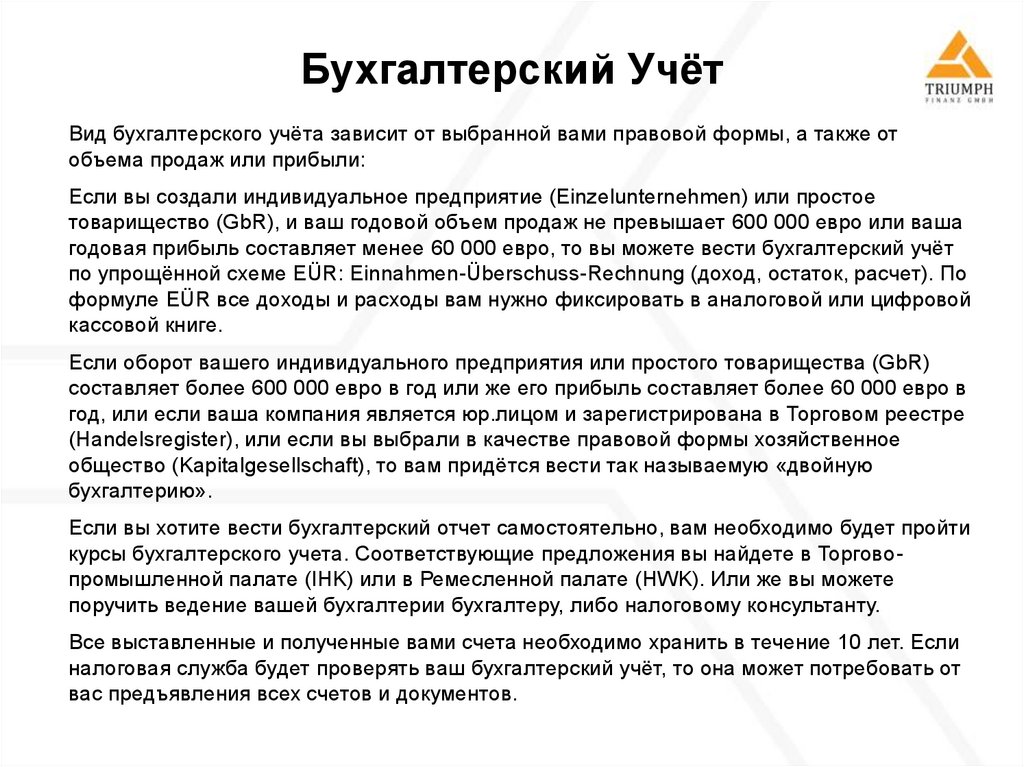

119. Бухгалтерский Учёт

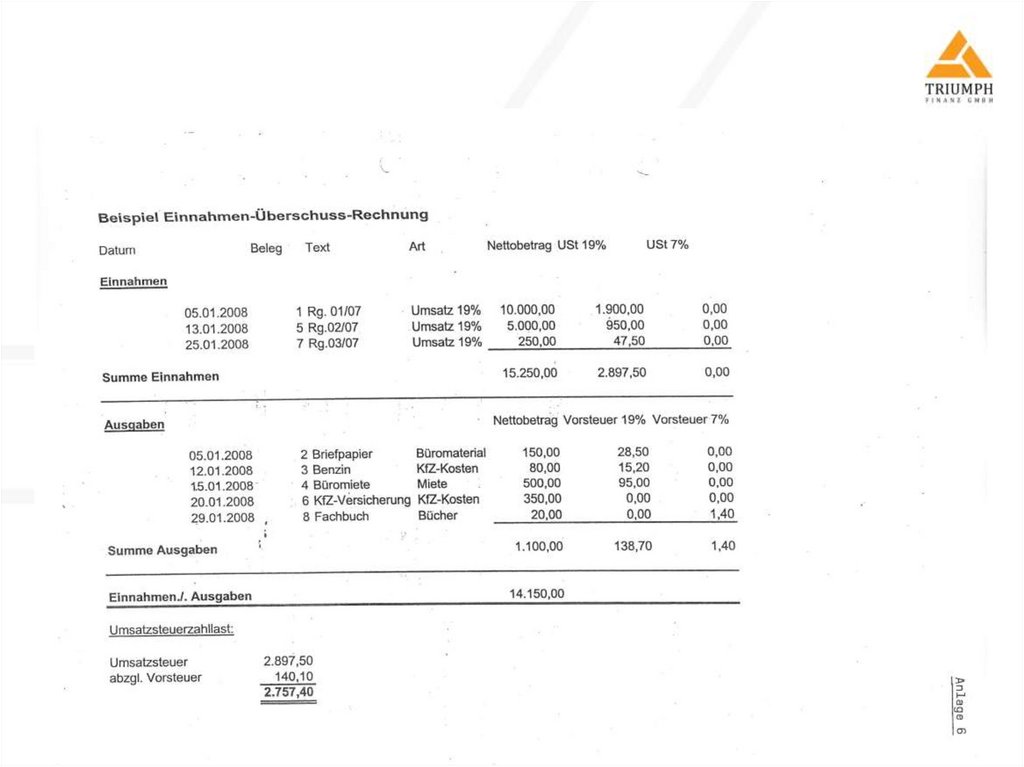

Вид бухгалтерского учёта зависит от выбранной вами правовой формы, а также отобъема продаж или прибыли:

Если вы создали индивидуальное предприятие (Einzelunternehmen) или простое

товарищество (GbR), и ваш годовой объем продаж не превышает 600 000 евро или ваша

годовая прибыль составляет менее 60 000 евро, то вы можете вести бухгалтерский учёт

по упрощённой схеме EÜR: Einnahmen-Überschuss-Rechnung (доход, остаток, расчет). По

формуле EÜR все доходы и расходы вам нужно фиксировать в аналоговой или цифровой

кассовой книге.

Если оборот вашего индивидуального предприятия или простого товарищества (GbR)

составляет более 600 000 евро в год или же его прибыль составляет более 60 000 евро в

год, или если ваша компания является юр.лицом и зарегистрирована в Торговом реестре

(Handelsregister), или если вы выбрали в качестве правовой формы хозяйственное

общество (Kapitalgesellschaft), то вам придётся вести так называемую «двойную

бухгалтерию».

Если вы хотите вести бухгалтерский отчет самостоятельно, вам необходимо будет пройти

курсы бухгалтерского учета. Соответствующие предложения вы найдете в Торговопромышленной палате (IHK) или в Ремесленной палате (HWK). Или же вы можете

поручить ведение вашей бухгалтерии бухгалтеру, либо налоговому консультанту.

Все выставленные и полученные вами счета необходимо хранить в течение 10 лет. Если

налоговая служба будет проверять ваш бухгалтерский учёт, то она может потребовать от

вас предъявления всех счетов и документов.

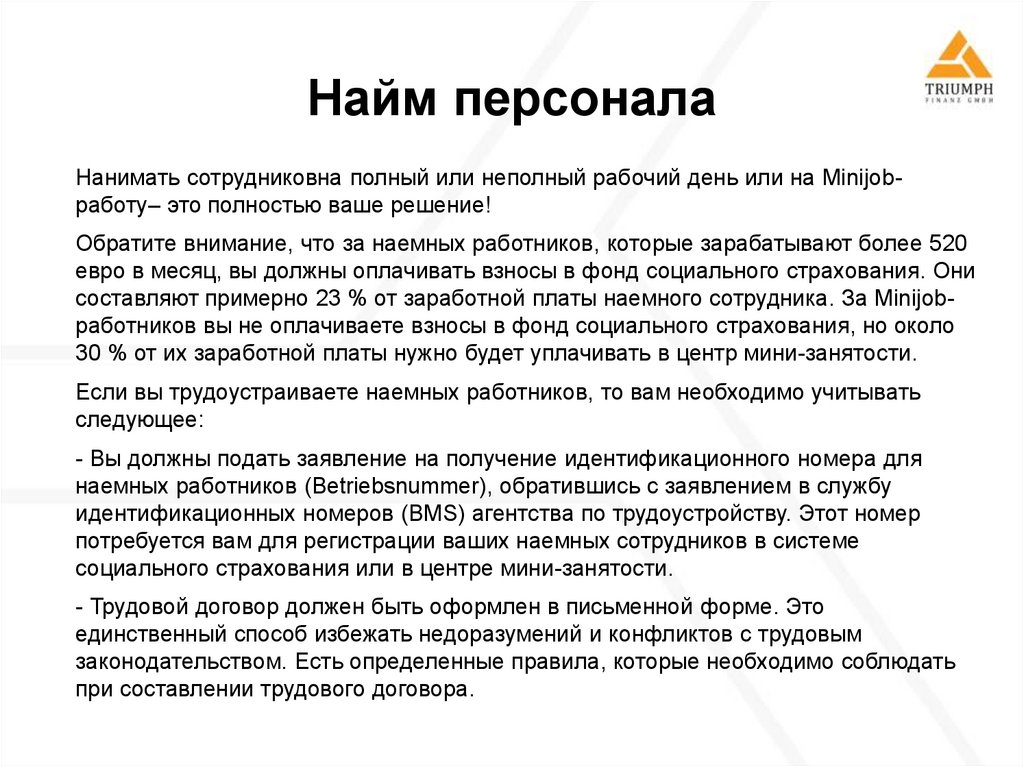

120. Найм персонала

Нанимать сотрудниковна полный или неполный рабочий день или на Minijobработу– это полностью ваше решение!Обратите внимание, что за наемных работников, которые зарабатывают более 520

евро в месяц, вы должны оплачивать взносы в фонд социального страхования. Они

составляют примерно 23 % от заработной платы наемного сотрудника. За Minijobработников вы не оплачиваете взносы в фонд социального страхования, но около

30 % от их заработной платы нужно будет уплачивать в центр мини-занятости.

Если вы трудоустраиваете наемных работников, то вам необходимо учитывать

следующее:

- Вы должны подать заявление на получение идентификационного номера для

наемных работников (Betriebsnummer), обратившись с заявлением в службу

идентификационных номеров (BMS) агентства по трудоустройству. Этот номер

потребуется вам для регистрации ваших наемных сотрудников в системе

социального страхования или в центре мини-занятости.

- Трудовой договор должен быть оформлен в письменной форме. Это

единственный способ избежать недоразумений и конфликтов с трудовым

законодательством. Есть определенные правила, которые необходимо соблюдать

при составлении трудового договора.

121. Найм персонала

Если вы трудоустраиваете наемных работников, то вам необходимоучитывать следующее:

- Вы должны зарегистрировать своих сотрудников в системе социального

страхования или в центре мини-занятости, а также платить за них взносы.

Даже если вы нанимаете членов своей семьи. Невыполнение этого

требования —

это нарушение закона. Регистрация выполняется в электронной форме

через портал sv.net, либо Вашим бухгалтером.

- Вы должны зарегистрировать своих наемных работников в системе

страхования от несчастных случаев (Unfallversicherung).

- Вы должны платить своим наемным работникам зарплату, не ниже

установленной законом. (минимальная ставка в 2022 году: 12,-€/час брутто).

- Вы должны ежемесячно удерживать налог на заработную плату

(Lohnsteuer) и, при необходимости, церковный налог (Kirchensteuer) и

перечислять их в налоговую инспекцию (Finanzamt), если ваши сотрудники

зарабатывают больше 520 евро в месяц.

122. Найм персонала: социальные отчисления

Когда речь заходит о налогах, обычно на ум приходит, что они в Германииочень большие. Это не так

Существенную часть вычетов из доходов наемных сотрудников

составляют не налоги, а социальные платежи. Взносы на социальное

страхование в Германии являются одними из самых высоких в Европе и

делятся на:

•медицинская страховка, ( 14,6 %, ½ платит работодатель )

•взносы в cтрахование от безработицы, ( 2,4 %, ½ платит работодатель )

•по инвалидности, ( 3,05 % , ½ платит работодатель )

•в пенсионный фонд. ( 18,6 %, ½ платит работодатель )

Вместе сборы состаляют около 20% зарплаты.

Размер взносов зависит от размера дохода. Организация социального

страхования получает определенный процент от дохода брутто наёмного

сотрудника. Размер этого процента регулярно корректируется.

С текущими процентными ставками можно ознакомиться на сайте

https://www.ihre-vorsorge.de/

123.

124.

Основные вопросы, для выбораместорасположения предприятия

1) Сколько комнат/площади Вам требуется: Каково количество

помещений для Вашей компании (цех, офисы,

административные офисы, склады, магазины, туалеты, ванные

комнаты и раздевалки, комнаты отдыха, архив)?

2) Площадь достаточно большая?

3) Наличие парковочных мест?

4) Есть ли возможность для подъезда грузовых автомобилей,

автофургонов и легковых автомобилей?

5) Соответствует ли месторасположение с Вашими потребностями

(на уровне земли или возможно распределение на несколько

этажей)?

6) Может ли Ваш офис/производственная площадь быть

использованым без специальных средств для защиты от

несчастных случаев?

7) Может ли Ваш офис/производственная площадь быть

использованым без специальных мер по борьбе с

загрязнением?

125. Маркетинг

126.

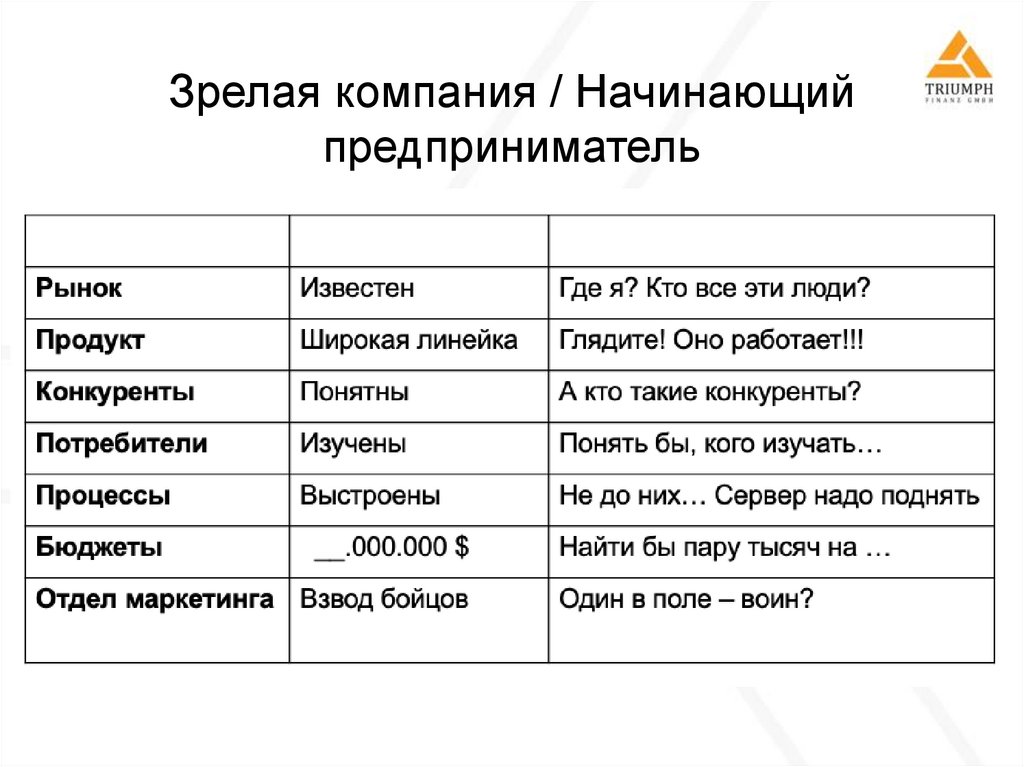

127. Зрелая компания / Начинающий предприниматель

128. Логика современного маркетинга

•Определить, что важно для партнеров ипотребителей (ценности и приоритеты);

•Выявить, где можно получить прибыль;

•Определить, как можно получить рыночную

долю на выявленном направлении;

•Внимание на потребителя, как источник

получения денежных потоков компании.

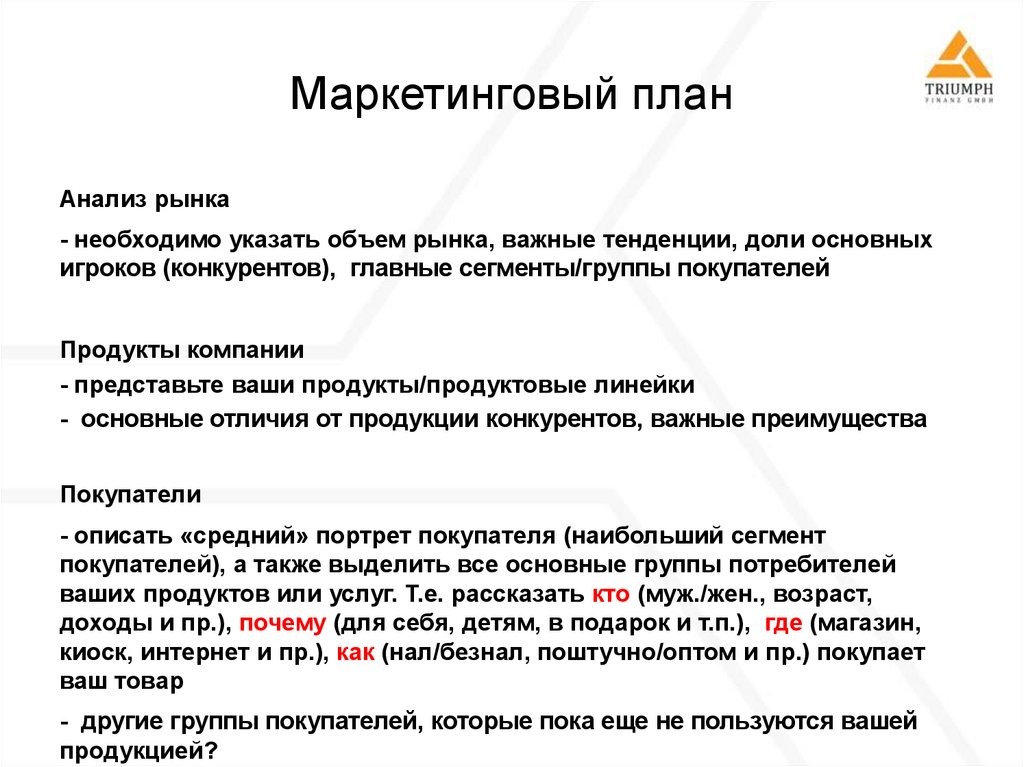

129. Маркетинговый план

Анализ рынка- необходимо указать объем рынка, важные тенденции, доли основных

игроков (конкурентов), главные сегменты/группы покупателей

Продукты компании

- представьте ваши продукты/продуктовые линейки

- oсновные отличия от продукции конкурентов, важные преимущества

Покупатели

- описать «средний» портрет покупателя (наибольший сегмент

покупателей), а также выделить все основные группы потребителей

ваших продуктов или услуг. Т.е. рассказать кто (муж./жен., возраст,

доходы и пр.), почему (для себя, детям, в подарок и т.п.), где (магазин,

киоск, интернет и пр.), как (нал/безнал, поштучно/оптом и пр.) покупает

ваш товар

- другие группы покупателей, которые пока еще не пользуются вашей

продукцией?

130. Маркетинговый план

Конкуренты- Oпишите ваших конкурентов (основных).

Укажите, какую долю рынка занимают ваши конкуренты, какую

вы, динамика изменений за последние несколько периодов –

кто вырос/упал, почему

Также укажите, кто может стать вашим конкурентом в

ближайшее время (иностранные компании, выходящие на ваш

рынок, новые молодые компании, активно растущие и др.)

- SWOT-анализ:

131. Маркетинговый план

Прогноз продаж- Здесь постройте прогноз продаж (линейный график) на следующий

отчетный период (квартал/год/3 года и пр.).

Сделайте 3 варианта – пессимистичный, наиболее вероятный и

оптимистичный.

Укажите факторы, которые учитывались при построении прогноза

План работ

- Здесь можно представить общий план работ по обозначенным

задачам маркетинга

132. Маркетинговый план

Бюджет- Здесь укажите смету расходов по каждому намеченному

пункту плана, не обязательно давать подробный перечень,

достаточно в общем виде, выделите финальный объем

расходов

Итоги/резюме

- Укажите основные результаты, которые планируется

достигнуть

133.

Традиционный (сбытовой) маркетингИзучить существующий рынок и

победить конкурентов с помощью

бюджетов и рекламы…

Современный маркетинг,

ориентированный на ценности

Создать НОВУЮ рыночную

ценность, чтобы исключить саму

возможность конкуренции…

134.

Не рекламой единой…Регистрация в каталогах и поисковых системах

Публикация адреса сайта в макетах офлайновой

рекламы

Профильные ссылки

Вирусный маркетинг

PR-акции

Поисковая оптимизация

«Рекламигры»

Спонсорство чего-либо на крупных проектах

Спецпроекты на посещаемых сайтах

Прямое общение с потребителями в соцсетях

Каждый из этих пунктов должен учитываться при планировании

мероприятий по продвижению онлайнового продукта.

135. Таргетинги: технологичность

•Интернет предоставляет множество технологическихвозможностей управления показами рекламных сообщений

для каждого пользователя:

По времени

По географическому месту нахождения пользователя

По свойствам (или наличию) используемых пользователям

программ и характеристикам его соединения с интернетом

По количеству показов объявления данному пользователю

(Frequency)

По истории показов рекламы данному пользователю и

вообще истории его поведения (запросов, реакций на

рекламы и т.д.)

136.

Или новые таргетинги:- точная геопривязка, для мобильных

устройств до нескольких метров

- соц-дем профиль

- интересы, выраженные в действиях (от

постпоисковой рекламы до

рекомендательных сервисов в магазинах)

137. Не только эксперимент, но и наблюдения

•Маркетинг – это еще и сбор и анализ данныхо происходящем вокруг.

•Интернет позволяет процесс сбора многих

данных автоматизировать, а бесплатные

сервисы в нем позволяют экономить

исследовательский бюджет.

138.

•Новая модная игрушка – SMM:Social Media Marketing

•- Блогосфера (включая микроблоггинг)

•- Социальные сети

•- Форумы

- Мессенджеры и пр.

Еще модное:

- Спецпроекты

- Реклама в видео и видеореклама

- Мобильная платформа (сайты и

приложения)

139. Buchhaltung

Einnahmenüberschußrechnung

Bilanz

GUV

Kassenbuch

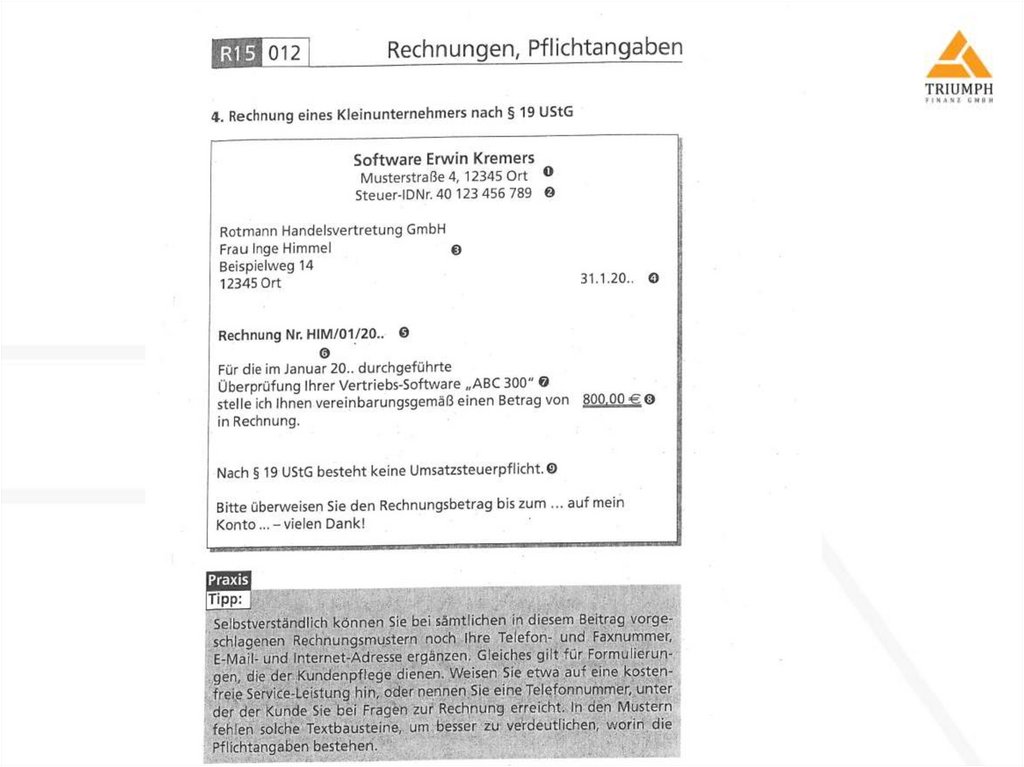

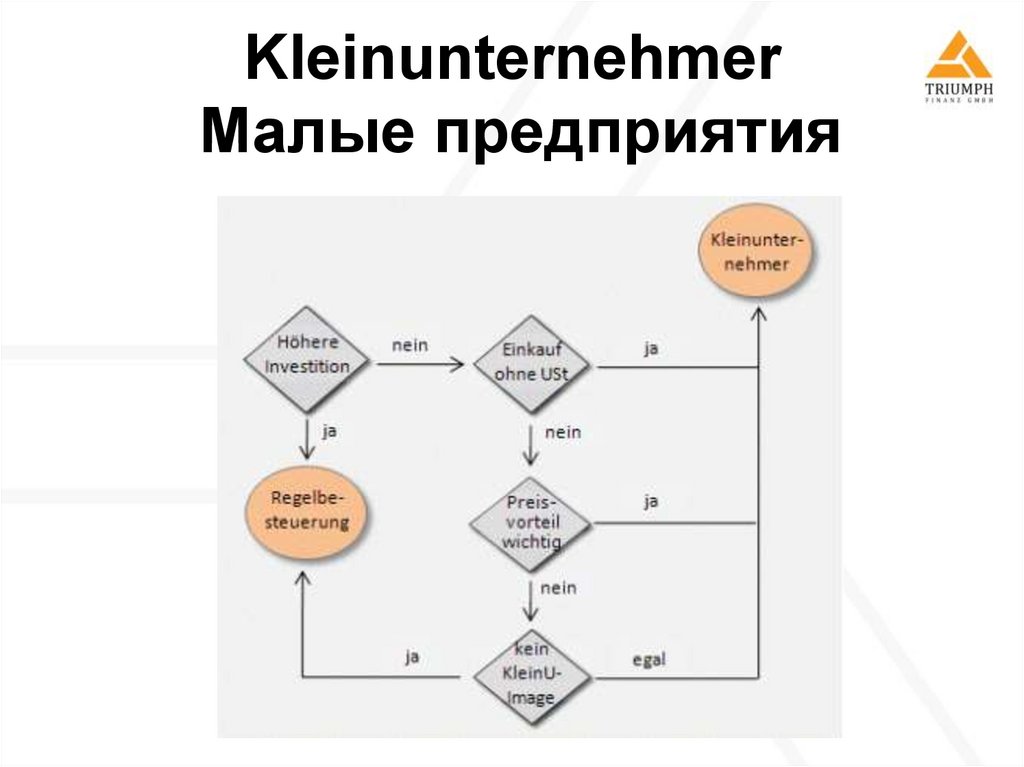

140. Kleinunternehmer Малые предприятия

141.

Счета малых предприятия(Kleinunternehmer) согласно § 19 закона о налоге соборота (UStG)

Малые предприятия также должны выставлять свои счета по вышеприведенным

предписанным правилам. Правда, им нельзя указывать в счет налог с оборота, так

как иначе они должны будут уплатить 19 % НДС в налогово-финансовое

управление. Рекомендуется сделать следующее указание в счёте: „налог с оборота

не взымается, так как являюсь малым предприятием согласно § 19 закона о налоге

с оборота (UStG), абз. 1“ [„Umsatzsteuer wird nicht erhoben, da Kleinunternehmer nach

§ 19 UStG Abs. 1“].

Малым предприятиям также требуется индивидуальный номер налогоплательщика

[Steuernummer] или регистрационный номер фирмы в налоговом управлении

[Umsatzsteuer-Identifikationsnummer], который они должны указывать в своем счете.

Счета на небольшую сумму до 150,- € можно не выписывать, а достаточно

предоставить квитанции об уплате.

При предоставлении услуг касательно земельных участков, а также строительных

работ действует специальное регулирование.

Осведомитесь в своей палате или у своего консультанта по налоговым вопросам!

Как предприниматель Вы обязаны выставить счет в течение 6 месяцев от даты

продажи товара / предоставсления услуги другому предприятию или юридическому

лицу (общины, государственные предприятия, радиостанции, университеты и т.д.).

Все бухгалтерская документация должна храниться 10 лет.

finance

finance