Similar presentations:

Финансовый менеджмент: логика, структура, эволюция. Тема 1

1.

Финансовый менеджмент(корпоративные финансы)

Магистерская программа

«Учет, анализ, аудит»

Тема 1. Финансовый менеджмент:

логика, структура, эволюция

Виталий Валерьевич Ковалев

СПбГУ, кафедра теории кредита и финансового

менеджмента

2.

Финансы в процессе общественного воспроизводстваЭкономика – наука о богатстве.

Целесообразное функционирование – путем

построения экономической системы.

Вклад в экономику страны делают:

{Государственный сектор,

Предпринимательский сектор,

Сектор домохозяйств,

Заграница}.

В центре системы – хозяйствующий субъект.

Рыночная и плановая экономики (таблица).

В. Ковалев: FMmg-01

2

3.

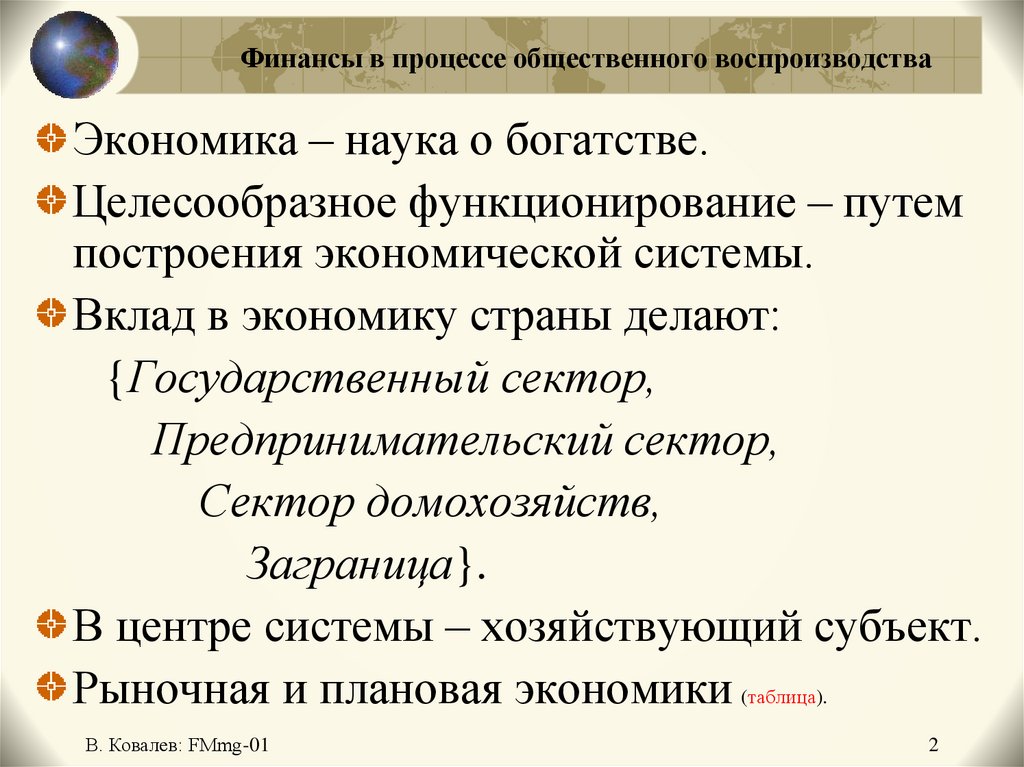

Характеристика различий двух типов экономики (табл.)Классификационный

признак

Централизованно

планируемая

экономика

Экономическая цель

функционирования

Объемные

показатели и

темпы их роста

Прибыль и

рентабельность

Система

финансирования

экономики

Доминанта

бюджетного

финансирования

Доминанта

механизма рынка

капитала

Механизм достижения

Фондирование

Рыночные

отношения

Ограничения

Ресурсы

Спрос

Рынок ценных бумаг

Отсутствует

Важнейший

элемент

экономики

В. Ковалев: FMmg-01

Рыночная экономика

3

4.

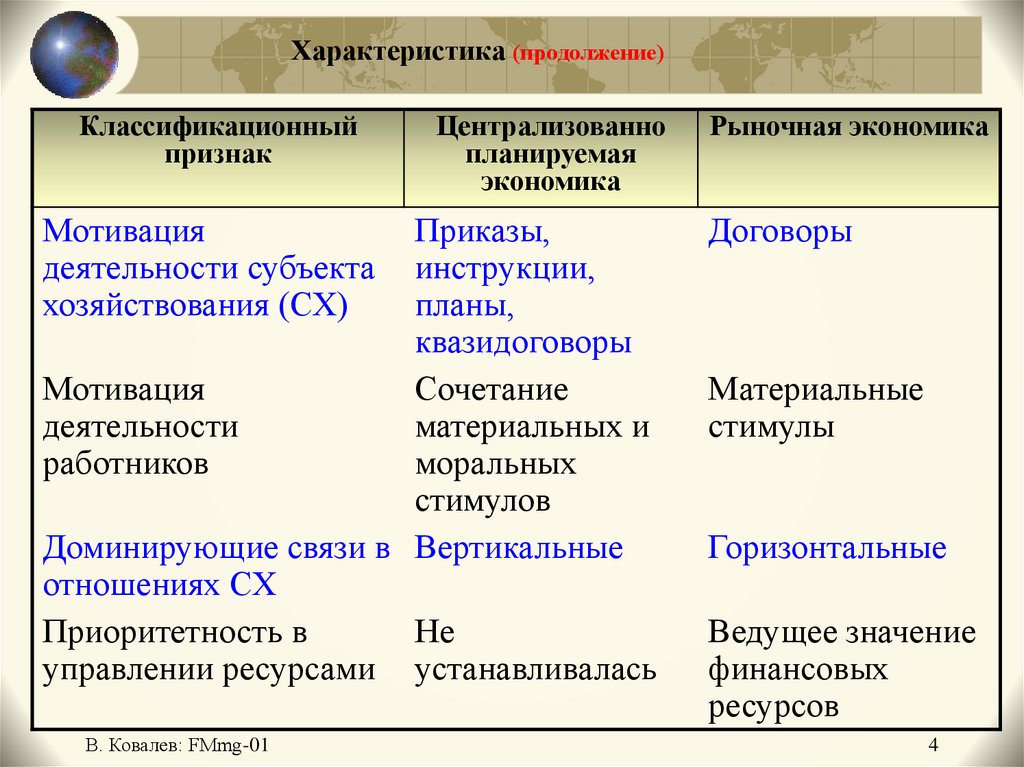

Характеристика (продолжение)Классификационный

признак

Мотивация

деятельности субъекта

хозяйствования (СХ)

Централизованно

планируемая

экономика

Приказы,

инструкции,

планы,

квазидоговоры

Мотивация

Сочетание

деятельности

материальных и

работников

моральных

стимулов

Доминирующие связи в Вертикальные

отношениях СХ

Приоритетность в

Не

управлении ресурсами устанавливалась

В. Ковалев: FMmg-01

Рыночная экономика

Договоры

Материальные

стимулы

Горизонтальные

Ведущее значение

финансовых

ресурсов

4

5.

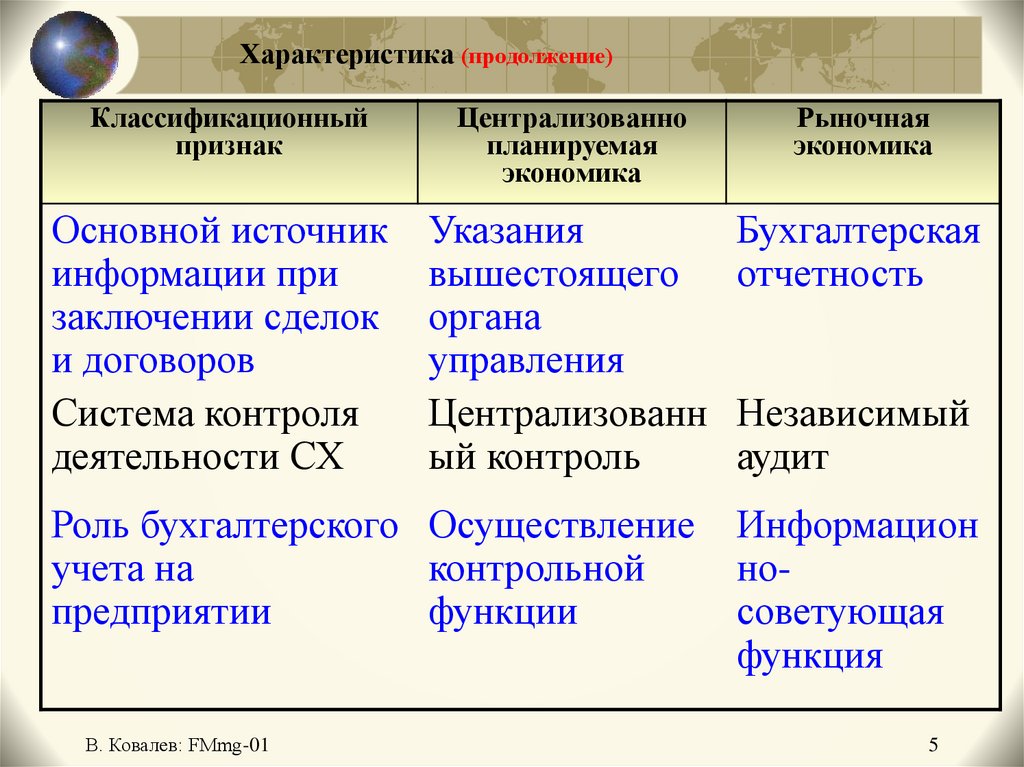

Характеристика (продолжение)Классификационный

признак

Централизованно

планируемая

экономика

Рыночная

экономика

Основной источник

информации при

заключении сделок

и договоров

Система контроля

деятельности СХ

Указания

вышестоящего

органа

управления

Централизованн

ый контроль

Бухгалтерская

отчетность

Роль бухгалтерского Осуществление

учета на

контрольной

предприятии

функции

Информацион

носоветующая

функция

В. Ковалев: FMmg-01

Независимый

аудит

5

6.

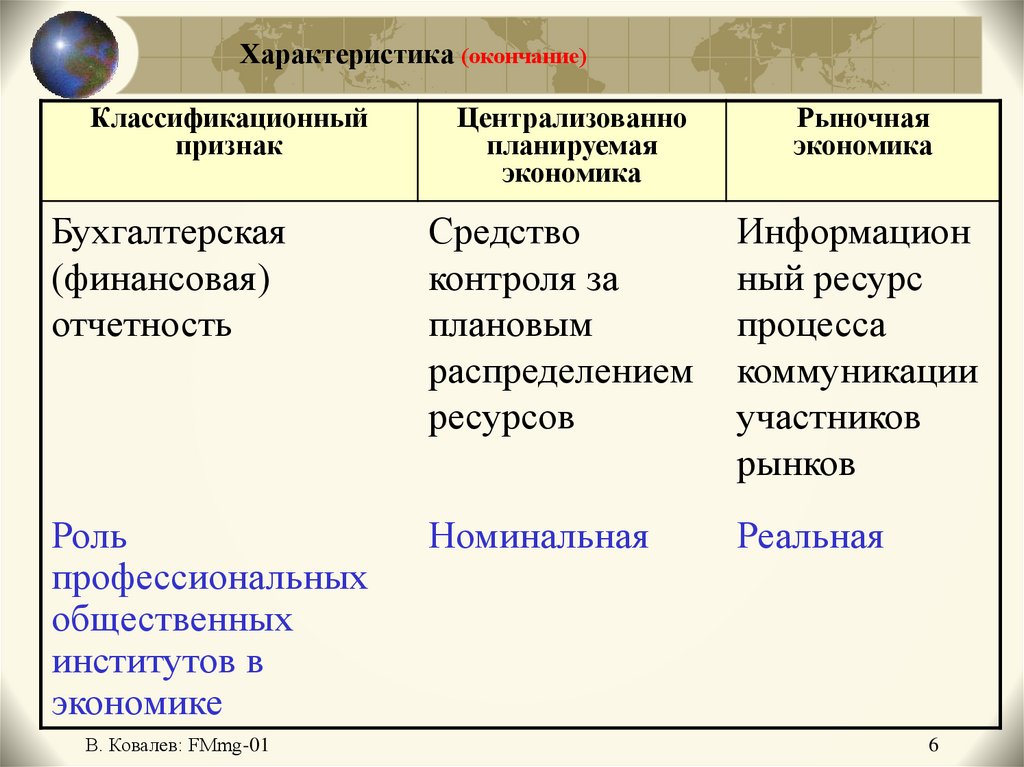

Характеристика (окончание)Классификационный

признак

Централизованно

планируемая

экономика

Рыночная

экономика

Бухгалтерская

(финансовая)

отчетность

Средство

контроля за

плановым

распределением

ресурсов

Информацион

ный ресурс

процесса

коммуникации

участников

рынков

Роль

профессиональных

общественных

институтов в

экономике

Номинальная

Реальная

В. Ковалев: FMmg-01

6

7.

ФакторыЗемля, капитал, труд, предприимчивость

Ресурсы СЭС: трудовые, материальные,

финансовые, организационные,

временные, информационные и пр.

Приоритеты?

Роль финансовых ресурсов постоянно

растет.

В. Ковалев: FMmg-01

7

8.

ФинансыФинансы (стандартное определение) –

совокупность денежных отношений,

возникающих в процессе создания

фондов денежных средств у субъектов

хозяйствования, государства и граждан

и использования их на цели

воспроизводства, стимулирования и

удовлетворения социальных нужд

общества в целом и его членов.

В. Ковалев: FMmg-01

8

9.

ФинансыФинансы – обобщенный термин,

характеризующий совокупность

финансовых объектов и способов

управления ими.

Под финансовыми объектами понимаются

финансовые активы и обязательства, а

управление ими означает систему

организации эффективного их

функционирования.

В. Ковалев: FMmg-01

9

10.

ФинансыСтруктурно она выражается в создании в

стране определенной финансовой системы

как совокупности государственных

финансовых органов и учреждений,

финансовых институтов и рынков, а ее

функционирование осуществляется путем

применения к финансовым объектам

различных финансовых методов и

инструментов.

Финансовая система страны (схема).

В. Ковалев: FMmg-01

10

11.

Структура финансовой системы страны (рис. 1.1)Финансовая система страны

Централизованные финансы

Государственные

финансы

Финансы субъектов гос-ва и

местных органов власти

Бюджетная система

(бюджеты страны,

ее субъектов,

муниципалитетов)

Внебюджет

ные фонды

Децентрализованные финансы

Финансы

домохозяйств

Финансы

коммерческих

организаций

Государственный и

муниципальный

кредиты

Банковская система

Финансовые

потоки

Финансы

некоммерческих

организаций

Финансовые

отношения с

субъектами

сектора

«Заграница»

Финансовые рынки

(участники: инвесторы, заемщики, финансовые посредники)

В. Ковалев: FMmg-01

11

12.

Фирма как социально-экономическая системаВ организационном плане экономика

состоит из множества СЭС.

Система – множество элементов,

находящихся в отношениях и связях друг

с другом и образующих определенную

целостность.

Система образует новое качество,

отсутствующее у ее элементов.

В. Ковалев: FMmg-01

12

13.

Фирма как социально-экономическая системаСЭС – совокупность ресурсов с

обязательным и доминирующим участием

человеческого фактора, объединенных

для достижения некоторой цели

экономического характера,

организованных надлежащим образом и

действующих как единое целое.

Управление – процесс

целенаправленного, систематического и

непрерывного воздействия субъекта на

объект (рис. 1.2).

В. Ковалев: FMmg-01

13

14.

Взаимосвязь общих функций управления (рис. 1.2)Замкнутый

управленческий

цикл

Планирование

(общая функция)

Анализ

Контроль

(общая функция)

как подфункция общей

функции управления

(встроенная

подфункция)

Организация

(общая функция)

Координация

Распорядительство

(общая функция)

(общая функция)

В. Ковалев: FMmg-01

14

15.

Предпринимательская деятельностьОрганизации: коммерческие и

некоммерческие.

Синонимы:

- компания,

- фирма,

- коммерческая организация,

- предприятие.

Почему?

В. Ковалев: FMmg-01

15

16.

Предпринимательская деятельностьПредпринимательская деятельность (ПД) –

самостоятельная, осуществляемая на свой

риск деятельность, направленная на

систематическое получение прибыли от

пользования имуществом, продажи товаров,

выполнения работ или оказания услуг лицами,

зарегистрированными в этом качестве в

установленном законом порядке (ст. 2 ГК РФ).

Предприятие – имущественный комплекс,

используемый для осуществления ПД (ст. 132

ГК РФ).

В. Ковалев: FMmg-01

16

17.

Фирма vs корпорацияНа Западе: три основные организационноправовые формы: (1) индивидуальное

частное предприятие, (2) партнерство, (3)

акционерное общество (корпорация).

Корпорации подразделяются на открытые

(publicly-held) и закрытые (closely-held).

Различие между фирмой и корпорацией:

«фирма – это метод организации

производства, а корпорация – это метод,

подобно договору об обязательствах,

привлечения капитала в фирму» (Р. Познер).

В. Ковалев: FMmg-01

17

18.

Фирма как социально-экономическая системаФирма – производительная единица,

использующая факторы производства для

создания товара или услуги более высокой

ценности, нежели ценность ресурсов,

потраченных и (или) задействованных в

производственном процессе.

Фирма – основная ячейка оргструктуры

рыночной экономической системы.

- Принцип пирога.

- Самостоятельность.

В. Ковалев: FMmg-01

18

19.

Финансы фирмыФинансы фирмы – совокупность

финансовых объектов (активов и

обязательств) и способов управления

ими в контексте деятельности фирмы на

рынках продукции и факторов

производства и ее взаимоотношений с

государством, юридическими и

физическими лицами.

В. Ковалев: FMmg-01

19

20.

Финансы фирмыФМ, или система управления финансами

фирмы – определения:

(1) система отношений, возникающих на

предприятии по поводу привлечения и

использования финансовых ресурсов;

(2) система действий по оптимизации

финансовой модели фирмы;

(3) система действий по оптимизации

баланса фирмы.

ФМ – сплав науки и искусства!

В. Ковалев: FMmg-01

20

21.

Суть ФМОптимизация – ведение хозяйственных

операций и их финансовое

сопровождение, при котором

имущественное и финансовое положение

субъекта хозяйствования, а также

достигнутые им результаты в

наибольшей степени удовлетворяют

интересам его собственника с позиции

как текущего момента, так и

складывающейся перспективы.

В. Ковалев: FMmg-01

21

22.

Суть ФМКонкурирующие цели (с позиции

собственников):

(а) максимизация ценности (т. е. рост

капитализации бизнеса) или

(б) максимизация ПРБ в краткосрочном

аспекте.

(а) – долгосрочность, (б) – мобильность.

Фактор субъективности – во всем.

ОСУ фирмы. ОСУ финансами (рис. 1.3).

В. Ковалев: FMmg-01

22

23.

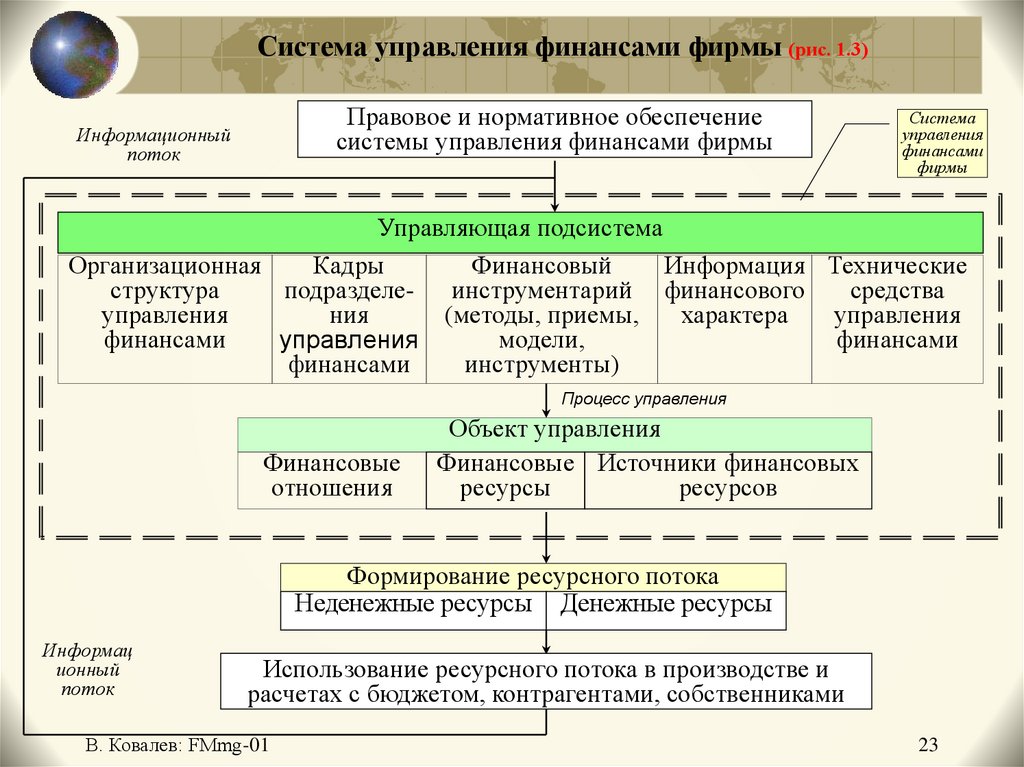

Система управления финансами фирмы (рис. 1.3)Правовое и нормативное обеспечение

системы управления финансами фирмы

Информационный

поток

Система

управления

финансами

фирмы

Управляющая подсистема

Организационная

Кадры

Финансовый

Информация Технические

структура

подразделе- инструментарий финансового

средства

управления

ния

(методы, приемы,

характера

управления

финансами

модели,

финансами

управления

финансами

инструменты)

Процесс управления

Финансовые

отношения

Объект управления

Финансовые Источники финансовых

ресурсы

ресурсов

Формирование ресурсного потока

Неденежные ресурсы Денежные ресурсы

Информац

ионный

поток

Использование ресурсного потока в производстве и

расчетах с бюджетом, контрагентами, собственниками

В. Ковалев: FMmg-01

23

24.

Функции финансов фирмы:(1) Инвестиционно-распределительная:

суть – распределение финансовых

ресурсов, актив ББ;

(2) Фондообразующая, или

источниковая: суть – оптимизация

пассива ББ;

(3) Доходо-распределительная: суть –

приемлемая система вознаграждения

участников и заинтересованных лиц;

В. Ковалев: FMmg-01

24

25.

Функции финансов фирмы:(4) Обеспечивающая:

(а) подтверждение обеспечения интересов

инвесторов (прибыль),

(б) упорядочение взаимоотношения с

контрагентами;

(5) Контрольная: суть – финансовые

показатели как основа системы

контроля.

В. Ковалев: FMmg-01

25

26.

Структура финансового менеджментаПодходы к структурированию ФМ:

(1) объектно-целевой (чем управляет

менеджер?),

(2) процедурно-целевой (какие действия

менеджера?),

(3) объектно-процедурный (объединение).

Логика структуризации и наполнения ФМ:

(1) баланс (статика ФМ) +

(2) ключевые вопросы (динамика ФМ).

В. Ковалев: FMmg-01

26

27.

Логика работы ФМр – 2Суть ФМ – умение ответить на пять

вопросов:

(1) Благоприятно ли положение

предприятие на рынках благ и факторов

производства и какие меры

способствуют его неухудшению?

(2) Обеспечивают ли денежные потоки

ритмичность платежно-расчетной

дисциплины?

В. Ковалев: FMmg-01

27

28.

Логика работы ФМр – 2(3) Эффективно ли функционирует

предприятие в среднем?

(4) Куда вложить финансовые ресурсы с

наибольшей эффективностью?

(5) Откуда взять требуемые финансовые

ресурсы?

В. Ковалев: FMmg-01

28

29.

Структуризация разделов ФМ (сегменты)Сегмент 1. ФМ: логика дисциплины, ее

структура, содержание, понятийный

аппарат.

Сегмент 2. Анализ и планирование в

системе финансового менеджмента.

Сегмент 3. Управление текущими

денежными потоками и расчетами.

Сегмент 4. Управление доходами,

расходами, прибылью и

рентабельностью.

В. Ковалев: FMmg-01

29

30.

Структуризация разделов ФМ (сегменты)Сегмент 5. Финансовые решения в

отношении активов фирмы.

Сегмент 6. ФР в отношении финансовой

структуры фирмы.

Сегмент 7. Дополнительные разделы

ФМ (финансовые решения в нетиповых

ситуациях, международные аспекты).

В. Ковалев: FMmg-01

30

31.

Структурирование ФМ для изучения курсаВ ФМ три крупных блока (семестровых

курса):

(1) финансовые вычисления;

(2) анализ финансовой отчетности;

(3) обоснование решений инвестиционнофинансового характера (проекты

инвестирования и финансирования).

Дополнительная информация – в

спецкурсах: РЦБ, Инвестиции,

Финансовые инструменты и др.

В. Ковалев: FMmg-01

31

32.

Связь с науками (практический аспект)ФМ на стыке НТФ, ОТМ и БУ

Ключевые аспекты в работе ФМ:

инвестиционный (куда вложить деньги?);

источниковый (откуда их взять?)

ББ – наилучшая финансовая модель фирмы

Поэтому в практическом смысле ФМ

наиболее тесно связан с БУ: информация,

объекты управления, анализ и др.

Нельзя стать грамотным ФМ, не владея

определенными навыками в области БУ!!!!

В. Ковалев: FMmg-01

32

33.

Интересы и информационные потребности лиц (рис. 1.5)Внутрифирменная

информационная база,

формируемая в системе

двойной бухгалтерии

Внутрифирменная

информационная база,

формируемая вне системы

двойной бухгалтерии

(основной информационный источник)

(дополнительный информационный источник)

Налоговый

учет

Финансовый

учет

Цель – формирование

информации о

правильности исчисления и

своевременности уплаты

налогов; данные имеют

ограниченный доступ.

Основной потребитель –

налоговые органы как

представитель интересов

государства

Цель – генерирование отчетных

данных, позволяющих сторонним

лицам принимать решения в

отношении данной фирмы;

отчетные данные являются

общедоступными.

Основной потребитель –

инвесторы: (а) собственники

фирмы (фактические и

потенциальные) и (б) лендеры

В. Ковалев: FMmg-01

Внефирменная

информационная база

(дополнительный

информационный источник)

Управленческий

учет

Цель – обеспечение управленческого

персонала информативными

данными, полезными для

оптимизации внутрифирменной

деятельности (в особенности –

оптимизации процесса управления

затратами); данные имеют

ограниченный доступ.

Основной потребитель –

управленческий персонал фирмы

33

34.

ФМ и БУ - 1Учет налоговый – система обобщения

информации для определения баз

налогообложения по налогам на основе

данных первичных документов,

сгруппированных в соответствии с

установленным порядком (в России этот

порядок предписан Налоговым

кодексом РФ в ст. 313-333). Цель

налогового учета – формирование

информации о правильности исчисления

и своевременности уплаты налогов.

В. Ковалев: FMmg-01

34

35.

ФМ и БУ - 4Учет финансовый (УФ) – обобщенный

термин, обозначающий систему ведения

учета и представления ее в виде

публичной отчетности, позволяющей

сторонним лицам принимать решения в

отношении данной фирмы.

В. Ковалев: FMmg-01

35

36.

ФМ и БУ - 2Учет управленческий (УУ) – условный

термин, используемый в основном для

поименования некоторого подраздела

бухгалтерского учета, имеющего целью

обеспечение управленческого персонала

информативными данными, полезными

для оптимизации внутрифирменной

деятельности (в особенности –

оптимизации процесса управления

затратами).

В. Ковалев: FMmg-01

36

37.

ФМ и БУ - 2Затраты (регулируемость)

Учет затрат (расходов)

Расширение области (бихевиоризм, анализ,

бюджетирование и др.)

Управленческий учет

Потеря релевантности

Управление затратами (расходами).

В. Ковалев: FMmg-01

37

38.

ФМ и БУ - 3Управленческий учет – устаревший термин;

правильнее говорить о системе управления

затратами (расходами), в которую входят:

(1) определенная часть бухгалтерской

информационной базы;

(2) методы по ее реклассификации,

перегруппировке, обобщению, дополнению

оперативными данными и обработке;

(3) калькулирование и анализ себестоимости;

(4) мероприятия организационноуправленческого характера.

В. Ковалев: FMmg-01

38

39.

ФМ и БУ - 4Учетная компонента в УУ не доминирует!

В информационном плане УУ и УФ

неразделимы, т.к. по сути речь идет о

базовой триаде (FC), имеющей

определенное функциональное

предназначение:

FC = { DB, CA, OI },

где DB – информационная база;

CA – совокупность принципов и алгоритмов обработки

данных;

OI – совокупность результатных данных.

В. Ковалев: FMmg-01

39

40.

Эволюция финансовой науки: доминантные идеиРазвитие экономики в рамках

доклассической и классической

традиций (до 1890 г.)

Развитие экономики в рамках

неоклассической традиции

(после 1890 г.)

ФИРМА

Собственник ≡ Управленец

Доминантная идея:

Фирма и рынок – ключевые элементы экономики

Доминантная идея:

Становление Теории фирмы, НТФ и ФМ в

контексте идентификации и разграничения

• функций, проистекающих из права

собственности

• функций текущего управления фирмой

Ключевая роль государственных

финансов

Камералистика (середина XVIII в.)

НТФ

БУ

ОТМ

Финансовый менеджмент

Интересы собственников

доминирующая цель:

наращивание капитала

В. Ковалев: FMmg-01

теория

практика

(корпоративные финансы)

Конгруэнтность

Неоклассическая

теория финансов (НТФ)

Интересы управленческого персонала

доминирующая цель:

управление крупным капиталом

40

41.

Классическая теория финансов – 1Этапы (К. Рау, 1792-1870 ):

(1) ненаучное состояние (Древний Египет,

Рим: способы сбора средств в казну);

(2) переход к научной обработке (начало в

VIII–IX вв. в Европе: домены, регалии,

пошлины);

(3) научный (рациональный) период (начало

в XV–XVI вв.: налоги).

В числе первых финансистов мира – монахи

католического духовно-рыцарского Ордена

тамплиеров (храмовники) (1118–1314 гг. ).

В. Ковалев: FMmg-01

41

42.

Классическая теория финансов – 2Тамплиеры: разнообразные финансовые

операции, включая безналичные расчеты,

оказание аудиторских услуг, надзор за

поступлением клиенту средств, выдача ссуд,

создание первой транснациональной

финансовой системы (через сеть командорств).

и др.

Середина XVIII в. – зарождение

камералистики в Германии.

В. Ковалев: FMmg-01

42

43.

Классическая теория финансов – 3Основатели финансовой науки:

Иоганн Юсти (1720-1771), профессор в

Гейдельберге;

Йозеф Зонненфельс (1732-1817), юрист,

работал в Вене.

В. Ковалев: FMmg-01

43

44.

Классическая теория финансов – 4В совокупность камеральных наук

входили три отрасли хозяйственного

управления:

(1) хозяйственные науки (торговля,

лесоводство, горное дело и др.);

(2) наука о полиции (меры обеспечения

безопасности и благосостояния общества);

(3) собственно камеральная наука, т. е.

финансовая наука как учение о собирании

и расходовании государственных доходов.

В. Ковалев: FMmg-01

44

45.

Классическая теория финансов – 5Учреждение кафедр хозяйственных и

камеральных наук в Галльском и

Франкфуртском университетах (1727).

На юрфаке СПбУ камеральный разряд –

1843 г. Кафедра законов о госуд-х

повинностях и финансах. Курс

финансового законодательства (проф.,

доктор прав А.И. Кранихфельд)

В. Ковалев: FMmg-01

45

46.

Классическая теория финансов – 6Классическая теория финансов – свод

административных и хозяйственных

знаний по ведению камерального, т.е.

дворцового, а в широком смысле,

государственного хозяйства.

Цель КТФ (как науки) – систематизация и

развитие методов управления финансами

публичных союзов.

Суть: (а) налоги и сборы; (б) гос. кредит.

Несистематизированность, интуитивность.

В. Ковалев: FMmg-01

46

47.

Неоклассическая теория финансов – 1Конец XIX в.:

снижение роли государства,

рынки капитала крупный бизнес,

роль ТНК (международные по

деятельности, но национальные по

капиталу) и МНК (международные по

деятельности и капиталу).

появление НТФ.

В. Ковалев: FMmg-01

47

48.

Предпосылки появления неоклассической ТФИсходные посылы:

(1) определяющая роль крупных корпораций;

(2) финансы предпринимательского сектора –

ядро финансовой системы страны;

(3) минимизация вмешательства государства

в деятельность частного сектора;

(4) основные источники финансирования

корпораций – прибыль и рынки капитала;

(5) интернационализация рынков приводит к

интеграции финансовых систем.

В. Ковалев: FMmg-01

48

49.

Неоклассическая теория финансовНеоклассическая ТФ – система знаний об

организации и управлении финансовой

триадой: ресурсы, отношения (договоры),

рынки.

ресурсы – то, что обращается на

финансовых рынках;

отношения – то, что оформляет,

легитимизирует движение финансовых

потоков;

рынки – место и механизм, с помощью

которых организуется движение ресурсов.

В. Ковалев: FMmg-01

49

50.

Структура НТФ(1) Теория полезности: убывающая

полезность, выбор варианта из альтернатив

инвестирования {k,r}.

(2) Теория портфеля и модель САРМ

{ke=f( )}.

(3) Теория структуры капитала: оценка

взаимосвязи структуры финансирования и

стоимости фирмы.

(4) Теория арбитражного ценообразования:

игра на разнице цен на разных рынках.

В. Ковалев: FMmg-01

50

51.

Структура НТФ(5) Теория ценообразования на рынке

опционов: продаются не только активы,

но права на операции с ними.

(6) Теория предпочтений ситуаций во

времени: оптимизация потребительского

плана инвестора в условиях

неопределенности.

В. Ковалев: FMmg-01

51

52.

Неоклассическая теория финансов - знаковые фигурыЧарльз Доу (1851-1902) – попытка построения

теории поведения на рынке капитала;

«Dow, Jones & Co» (1882): Ч. Доу (системный

интерпретатор), Э. Джонс (аналитик), Ч. Бергштрассер

(спекулянт-практик); индекс (1884) по 11 фирмам.

General Electric всегда в списке.

Луи Башелье (1870-1946) – начало

математизации поведения цен на рынке фин.

активов. «Теория спекуляции» (PhD) в Сорбонне,

1900 г. Книга о спекуляциях и инвестициях в 1914

г. «Найдена вновь» Дж. Сэвиджем в 1954 г.

П. Самуэльсон (1915-2009) – ввел в оборот термин

Башелье «спекуляция».

В. Ковалев: FMmg-01

52

53.

Неоклассическая теория финансов – знаковые фигуры– 2Альфред Коулз (1891-1985) – системные

разработки моделей поведения на РЦБ (1932 г. –

комиссия Коулза).

Джон Уильямс (1937) – модификация DCFмодели (DDM-модель).

Гарри Марковиц (род. 1927) – теория портфеля

(1952 г.)

Уильям Шарп (род. 1934) – модель CAPM.

Франко Модильяни (1918-2003) и Мертон

Миллер (1923-2000) – теория структуры капитала

(1958 г.).

Юджин Фама (род. 1939) – теория эффективности

рынков капитала (1970)

В. Ковалев: FMmg-01

53

54.

Итог исследований«Динамика цен на бирже никогда не будет

точной наукой. Цены не поддаются

точному прогнозу, возможны лишь оценки

в терминах вероятности»

Л. Башелье

«Будущее значение уровня цен или курса

ценных бумаг не более предсказуемо, чем

последовательность значений в ряду

случайных чисел»

Ю. Фама

В. Ковалев: FMmg-01

54

55.

От НТФ к ФМ1958 г. – НТФ отпочковывается от

микроэкономики.

Суть и структура НТФ – описание логики

формирования денежных потоков и поведения

инвестора на финансовых рынках (прежде

всего, рынках капитала).

Финансовые операции в фирме не сводятся к

операциям на финансовых рынках

ФМ – на стыке наук (НТФ, БУ, ОТМ).

Первая книга по ФМ:

Уэстон Дж., Коупленд Т. Managerial Finance.

Dryden, 1962. (9-th ed. 1992).

В. Ковалев: FMmg-01

55

56.

Российский опыт – 1Немецкое влияние Университет (1724 г.)

Профессор политики в Московском

университете Х. Шлецер «Начальные

основания государственного хозяйства, или

науки о народном богатстве» В 2-х частях

(М., 1805-06).

Профессор из Геттингена Г. Сарториус

«Начальные основания народного богатства и

государственное хозяйство следуя теории

Адама Смита» (Казань, 1812).

Работы: К. Рау, К. Эеберг, Ф. Нитти, Л. Косса

В. Ковалев: FMmg-01

56

57.

Российский опыт – 2Ю. Крижанич (1617-1683): «Политические

думы» (1683, изд. 1859);

Г. Котошихин (ок. 1630-1667): «О России в

царствование Алексея Михайловича» (166667, изд. в России в 1840 г.);

И.Т. Посошков (1665-1726): «О скудости и

богатстве» (1724, изд. 1842);

С. Е. Десницкий (1740–1789) (Тр-С. Лавра;

Ун-т Глазго); проф. в МУ; в 1768 г.

подготовил документ для Екатерины II (не

для публики!) «О узаконении финансовом».

В. Ковалев: FMmg-01

57

58.

Российский опыт – 3По Десницкому, «финансы заключают в себе

смысл пространный: они имеют предлогом

доставление государству надельных и

довольных по его надобностям доходов; из

чего явствует, что финансы справедливо

разделяются на две главные части: 1) на

издержки государства, 2) на доходы оного».

Н.И. Тургенев (1789-1871): «Опыт теории

налогов» (1818);

М.Ф. Орлов (1788-1842): «О государственном

кредите» (1833);

В. Ковалев: FMmg-01

58

59.

Российский опыт – 4И.Я. Горлов (1814-1890): «Теория финансов»

(1841);

В.А. Лебедев (1833-1909): «Финансовое

право» (1882);

И.И. Янжул (1846-1914): «Основные начала

финансовой науки» (1893);

И.Х. Озеров (1869-1942): «Основы

финансовой науки». В 2-х вып. (1905);

З.П. Евзлин (1869–?) – основатель ФА;

А.И. Буковецкий (1881-1972): «Введение в

финансовую науку» (1929).

В. Ковалев: FMmg-01

59

60.

Российский опыт – 5Начало ХХ в. два направления:

анализ баланса (балансоведение) –

А.П. Рудановский (1863-1934), Н.А.

Блатов (1875-1942), И.Р. Николаев (18771942);

финансовые вычисления – Н.С.

Лунский (1867-1956), Б.Ф. Малешевский

(1844-1912) и др.

В. Ковалев: FMmg-01

60

61.

Российский опыт – 6Первая книга по балансоведению (начало

финансовой аналитики в России):

Евзлин З.П. Общепонятный отчет

акционерных предприятий и его

значение в торгово-промышленной

жизни (к вопросу об однообразной

форме отчетов для акционерных

обществ). СПб, 1901.

Советский период – доминанта

государственных финансов.

В. Ковалев: FMmg-01

61

62.

Российский опыт - 71991 г. – начало рыночных реформ.

Международные программы

переподготовки по БУ, аудиту и ФМ (UN

CTC, Big Six, British Council).

Середина 1990-х гг. – появление ФМ в

университетах.

Множественность названий курса:

Managerial Finance,

Corporate Finance (UK),

Financial Management (USA).

В. Ковалев: FMmg-01

62

finance

finance management

management