Similar presentations:

Банковское кредитование

1. Курс лекций по дисциплине «Банковское право» на тему: «Банковское кредитование»

Подготовил: преподаватель Департамента правовогорегулирования экономической деятельности

Исмаилов Исмаил Шапурович

2.

Кредит — это система, при которойчеловек, который не может платить,

дает другому человеку, который не

может платить, гарантию,

что тот может платить.

Чарлз Диккенс (1812-1870), писатель

Главная монополия в нашей стране –

это монополия большого кредита.

Вудро Вильсон (1856–1924),

28-й Президент США

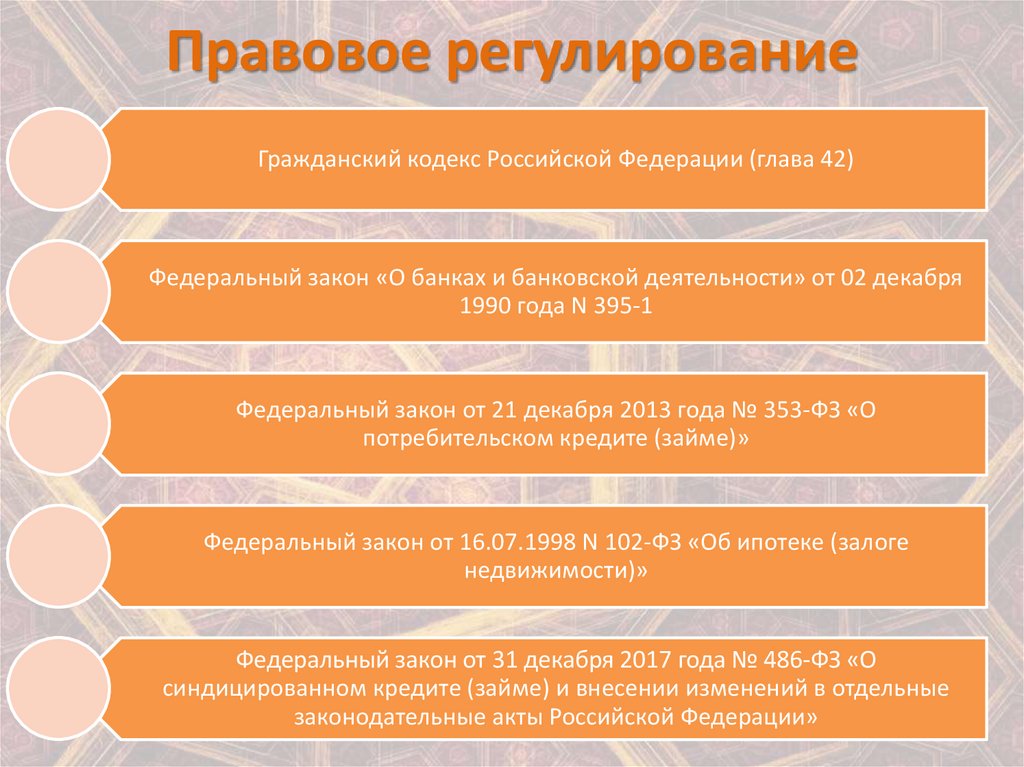

3. Правовое регулирование

Гражданский кодекс Российской Федерации (глава 42)Федеральный закон «О банках и банковской деятельности» от 02 декабря

1990 года N 395-1

Федеральный закон от 21 декабря 2013 года № 353-ФЗ «О

потребительском кредите (займе)»

Федеральный закон от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге

недвижимости)»

Федеральный закон от 31 декабря 2017 года № 486-ФЗ «О

синдицированном кредите (займе) и внесении изменений в отдельные

законодательные акты Российской Федерации»

4. Договор займа

По договору займа (займодавец)передает или обязуется передать в

собственность другой стороне

(заемщику) деньги, вещи,

определенные родовыми

признаками, , а заемщик обязуется

возвратить займодавцу такую же

сумму денег (сумму займа) или

равное количество полученных им

вещей того же рода и качества.

В некоторых случаях

письменная форма

(более 10 тыс. руб.,

юр.лица), может быть

беспроцентным

(физ.лица; <=100 тыс.

руб; вещи)

Целевой заем (ст.

814 ГК РФ),

Государственные

займы (ст.817 ГК

РФ)

5.

Банковский кредит — это предоставление банками (кредитными организациями) денежныхсредств заемщикам на определенный срок на условиях платности, возвратности, срочности и, как

правило, материальной обеспеченности.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются

предоставить денежные средства (кредит) заемщику а заемщик обязуется возвратить

полученную денежную сумму и уплатить проценты за пользование ею, а также

предусмотренные кредитным договором иные платежи, в том числе связанные с

предоставлением кредита

Признаки:

особый

субъект на

стороне

кредитора

всегда

платность

объект –

только

денежные

средства

только

прямое

обязательная

письменная

форма

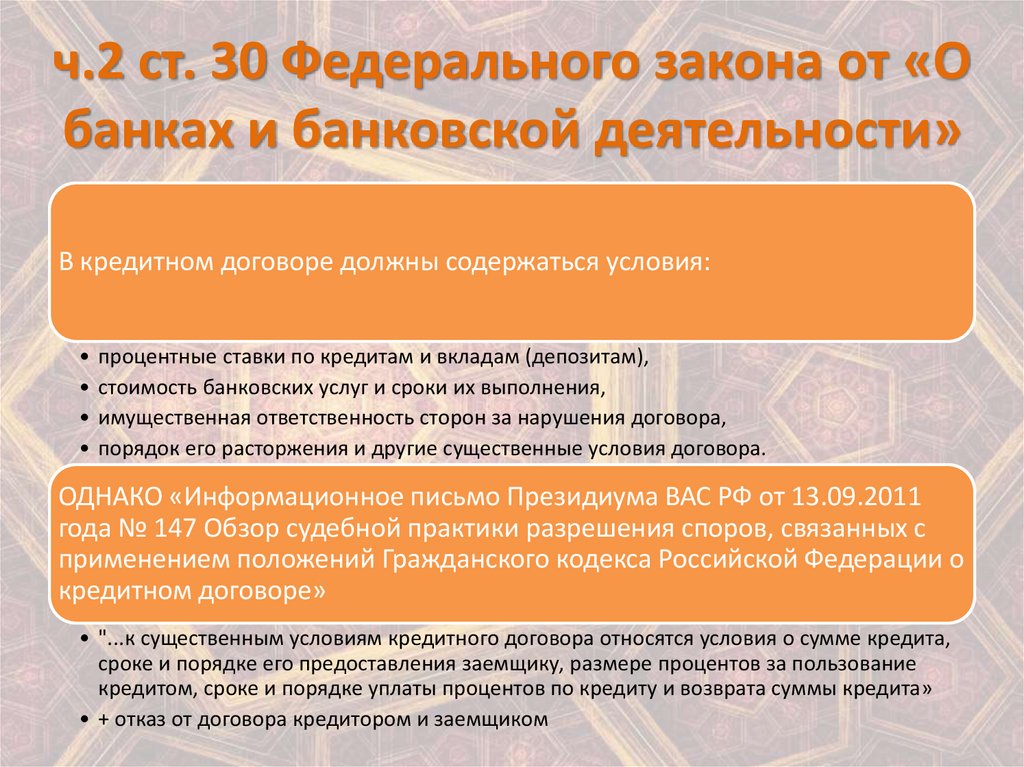

6. ч.2 ст. 30 Федерального закона от «О банках и банковской деятельности»

В кредитном договоре должны содержаться условия:процентные ставки по кредитам и вкладам (депозитам),

стоимость банковских услуг и сроки их выполнения,

имущественная ответственность сторон за нарушения договора,

порядок его расторжения и другие существенные условия договора.

ОДНАКО «Информационное письмо Президиума ВАС РФ от 13.09.2011

года № 147 Обзор судебной практики разрешения споров, связанных с

применением положений Гражданского кодекса Российской Федерации о

кредитном договоре»

• "...к существенным условиям кредитного договора относятся условия о сумме кредита,

сроке и порядке его предоставления заемщику, размере процентов за пользование

кредитом, сроке и порядке уплаты процентов по кредиту и возврата суммы кредита»

• + отказ от договора кредитором и заемщиком

7.

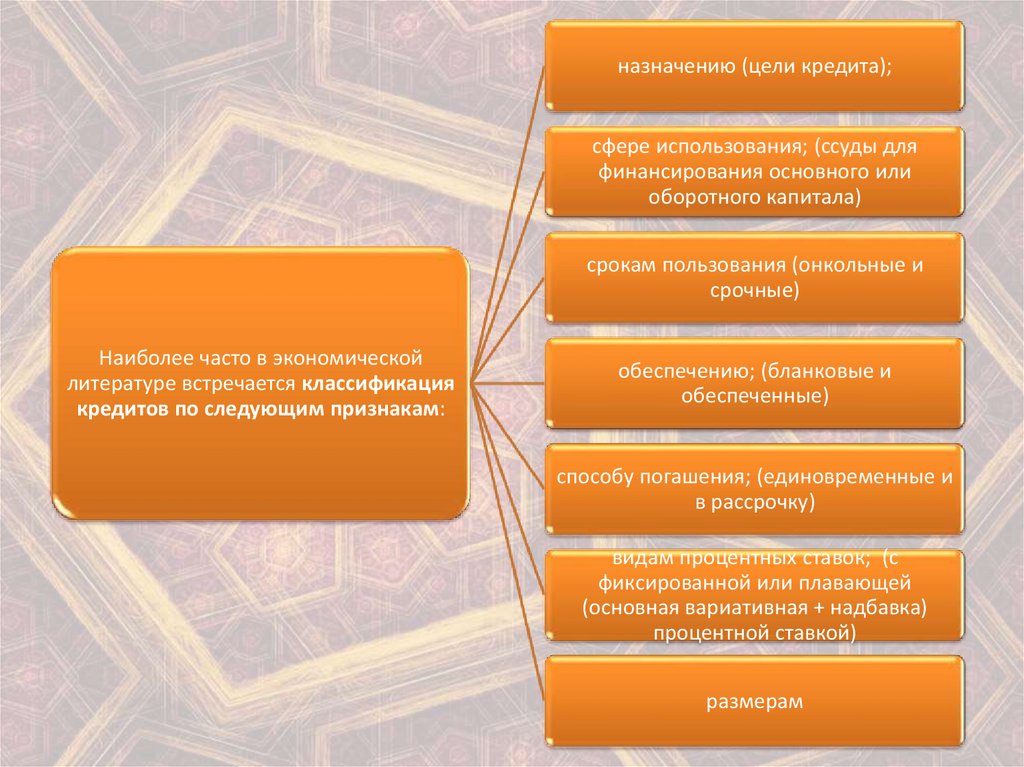

назначению (цели кредита);сфере использования; (ссуды для

финансирования основного или

оборотного капитала)

срокам пользования (онкольные и

срочные)

Наиболее часто в экономической

литературе встречается классификация

кредитов по следующим признакам:

обеспечению; (бланковые и

обеспеченные)

способу погашения; (единовременные и

в рассрочку)

видам процентных ставок; (с

фиксированной или плавающей

(основная вариативная + надбавка)

процентной ставкой)

размерам

8.

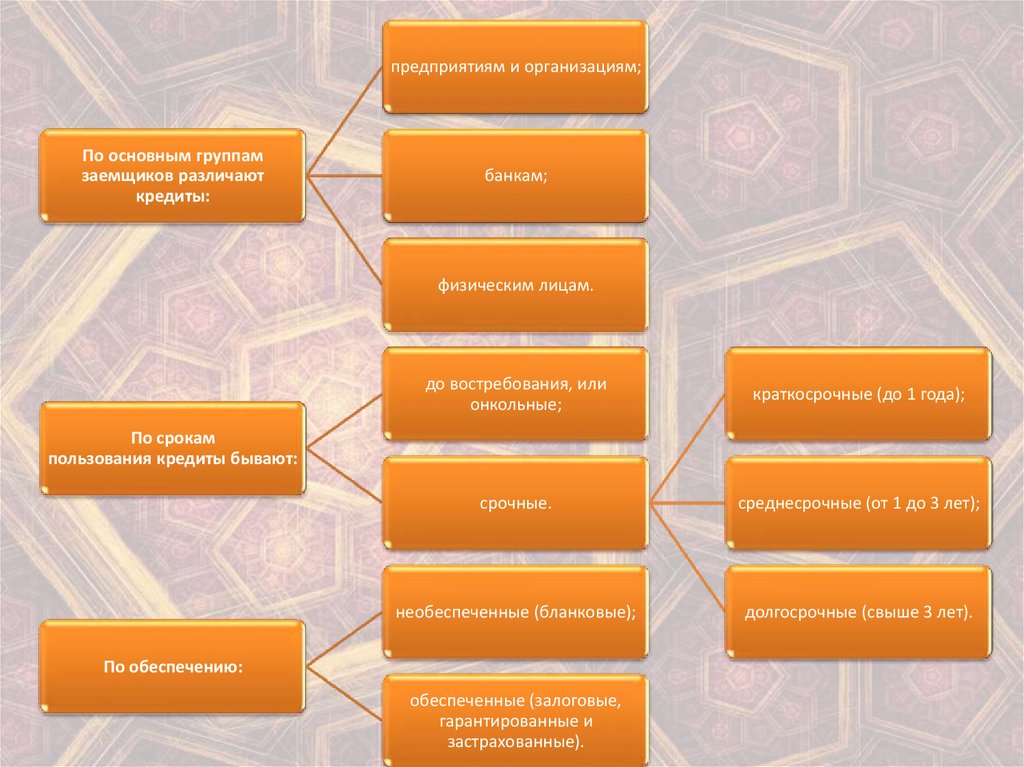

предприятиям и организациям;По основным группам

заемщиков различают

кредиты:

банкам;

физическим лицам.

до востребования, или

онкольные;

краткосрочные (до 1 года);

срочные.

среднесрочные (от 1 до 3 лет);

необеспеченные (бланковые);

долгосрочные (свыше 3 лет).

По срокам

пользования кредиты бывают:

По обеспечению:

обеспеченные (залоговые,

гарантированные и

застрахованные).

9.

промышленные;сельскохозяйственные;

Виды банковских кредитов по

назначению:

торговые;

инвестиционные;

потребительские;

ипотечные.

По способу погашения банковские

кредиты делятся на

ссуды, погашаемые

единовременно,

ссуды, погашаемые в

рассрочку.

кредиты с фиксированной

По видам процентных ставок

С плавающей процентной

ставкой

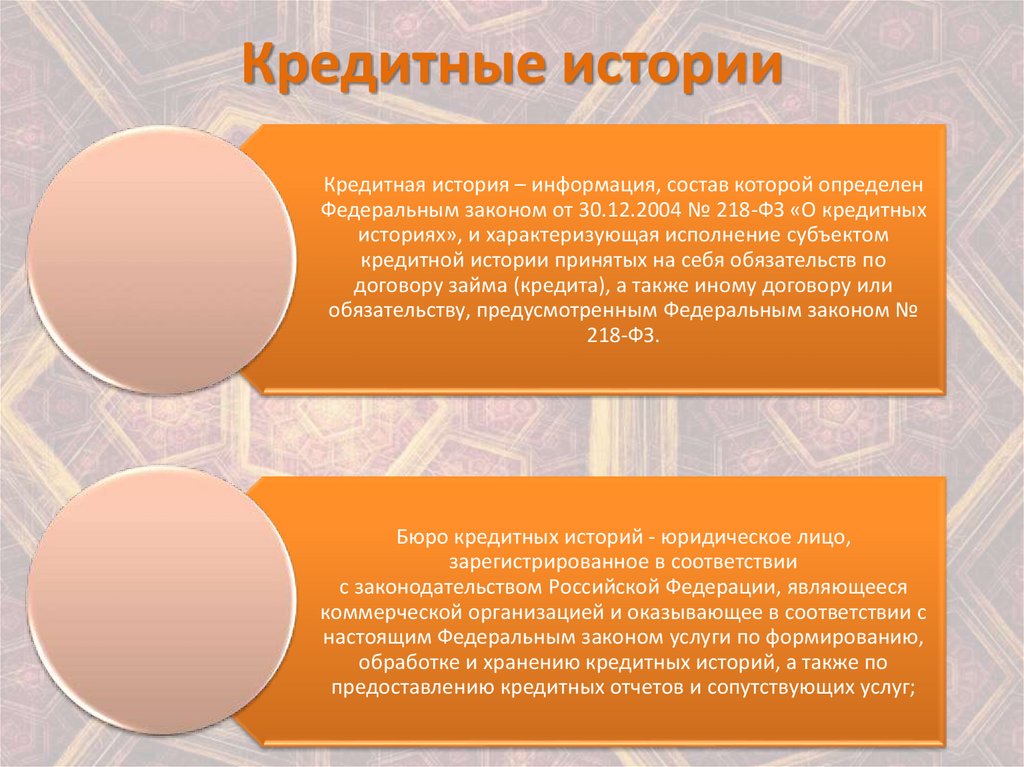

10. Кредитные истории

Кредитная история – информация, состав которой определенФедеральным законом от 30.12.2004 № 218-ФЗ «О кредитных

историях», и характеризующая исполнение субъектом

кредитной истории принятых на себя обязательств по

договору займа (кредита), а также иному договору или

обязательству, предусмотренным Федеральным законом №

218-ФЗ.

Бюро кредитных историй - юридическое лицо,

зарегистрированное в соответствии

с законодательством Российской Федерации, являющееся

коммерческой организацией и оказывающее в соответствии с

настоящим Федеральным законом услуги по формированию,

обработке и хранению кредитных историй, а также по

предоставлению кредитных отчетов и сопутствующих услуг;

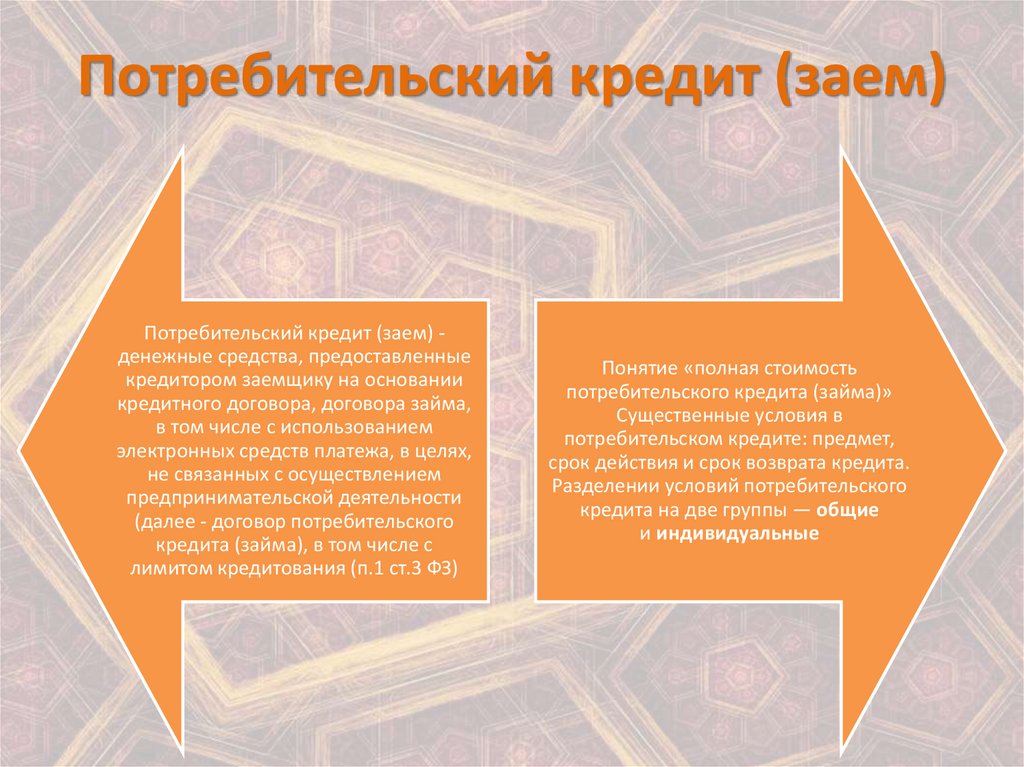

11. Потребительский кредит (заем)

Потребительский кредит (заем) денежные средства, предоставленныекредитором заемщику на основании

кредитного договора, договора займа,

в том числе с использованием

электронных средств платежа, в целях,

не связанных с осуществлением

предпринимательской деятельности

(далее - договор потребительского

кредита (займа), в том числе с

лимитом кредитования (п.1 ст.3 ФЗ)

Понятие «полная стоимость

потребительского кредита (займа)»

Существенные условия в

потребительском кредите: предмет,

срок действия и срок возврата кредита.

Разделении условий потребительского

кредита на две группы — общие

и индивидуальные

12.

Договор овернайти дневной кредит

Овердрафт по

корреспондентским

счетам

Ломбардные

кредиты

Межбанковское

кредитование

Bail-out

Сделка РЕПО

Прямое

рефинансирование

13.

14. Синдицированный кредит

Предоставлением заемщику займа или кредита несколькими займодавцами(кредиторами), действующими совместно

«По договору синдицированного кредита (займа) несколько кредиторов (синдикат

кредиторов) обязуются согласованно друг с другом предоставить или предоставлять в

собственность заемщика денежные средства в размере и сроки, предусмотренные

договором для каждого кредитора, а заемщик обязуется возвратить кредиторам

полученные от них денежные средства, уплатить проценты за пользование

денежными средствами, а также иные платежи, если обязанность их уплаты

предусмотрена договором» – статья 2 ФЗ «О синдицированном кредите»

Синдицированной ссудой понимается соглашение (договор) о предоставлении ссуды

заемщику одним или несколькими лицами (участниками синдиката), в связи с

предоставлением которой риск неисполнения либо ненадлежащего исполнения

заемщиком обязательств по ссуде в предусмотренный соглашением (договором) срок

(далее - кредитный риск) принят одновременно двумя и более участниками

соглашения (договора) – Инструкция Банка России от 28.06.2017 №180-И

15. Субъектный состав синдицированного кредита

Заемщик:Кредиторы:

индивидуальный

1) кредитные организации, ВЭБ.РФ

предприниматель;

2) иностранные банки, международные

финансовые организации, а также

иностранные ЮЛ;

3) негосударственные пенсионные

фонды, управляющие компании фондов

(ИФ, ПИФ, НПФ), специализированные

депозитарии ;

4) иные российские юридические лица в

случаях, предусмотренных

федеральным законом.

16.

Один из участников синдиката кредиторов (кредитныйуправляющий) ведет реестр участников синдиката

кредиторов, осуществляет учет денежных средств, а

также от имени и в интересах всех участников синдиката

кредиторов осуществляет ряд их прав в отношениях с

заемщиком или третьими лицами

Участники синдиката кредиторов несут обязанности по

выплате вознаграждения кредитному управляющему

(поручение)

Договор присоединение, возможна уступка прав

кредиторов друг другу, а также дополнительные услуги

по организации договора

17. Спасибо за внимание!

Подготовил:Исмаилов Исмаил Шапурович

преподаватель Департамента ПРЭД

Финансового университета при Правительстве РФ

ishismailov@fa.ru

8-967-167-77-66

finance

finance