Similar presentations:

Теоретические основы кредитования

1. 3. Теоретические основы кредитования

1. Сущность и функции кредита.2. Принципы кредитования.

3. Формы кредитования.

1

2. Сущность кредита

Кредит представляет собой формудвижения ссудного капитала (ссуженной

стоимости), т.е. капитала,

предоставляемого в ссуду.

Происходит от ряда латинских определений:

creditum - ссуда,

credo - верю, доверяю,

credit - он верит

2

3. Кредит

Кредит - предоставлениеденежных средств заемщику в

размере и на условиях

предусмотренных договором, с

обязательством заемщика

возвратить полученную денежную

сумму и уплатить проценты на нее.

4. Кредит

45. Необходимость кредита

Государство: есть деньги/ нужны деньгиЮридические лица: основной капитал/

оборотный капитал

Предприниматели: создание бизнеса

Физические лица: потребление

6. Стороны кредитной сделки

Кредитор представляет сторону кредитной сделки,предоставляющей некоторую стоимость во

временное пользование второй стороне.

Заемщик, или дебитор – это сторона по кредитной

сделке, берущая кредит и принимающая на себя

обязательства по его своевременному возврату

кредитору в указанное время и на оговоренных

условиях.

7. Функции кредита

1. Аккумуляция временно свободныхденежных средств

2. Перераспределительная функция

3. Замещение наличных денег и

сокращение издержек обращения

7

8. 2. Принципы кредитования

1. Срочность (возвратность)2. Платность

3. Обеспеченность

(залог, банковская гарантия,

поручительство, страхование)

4. Целевой характер использования

8

9. Срочность (возвратность)

Под срочностью кредитапредполагается, что ссуженная

стоимость будет возвращена не когданибудь, а в точно установленный срок.

Гражданский Кодекс РФ регламентирует

обязанность заемщика возвратить

займодавцу полученную сумму займа в

срок (ст. 810).

10. Платность

Платность означает право кредиторана получение с заемщика процентов на

сумму кредита в размерах и в порядке,

определенных договором.

Ссудный процент - плата за кредит.

11. Платность

Экономические границы ссудногопроцента определяются:

- нижняя – уровнем

рентабельности кредитора;

- верхняя – уровнем

рентабельности заемщика.

12. Платность

Факторы, влияющие на величинуссудного процента:

- денежно-кредитная политика ЦБ;

- инфляция;

- уровень депозитной политики банка;

- условия кредита (цель, сумма, срок,

обеспечение).

12

13. Обеспеченность

Принцип обеспеченности кредитаозначает, что кредитор может

потребовать гарантий исполнения

заемщиком взятых на себя обязательств.

Виды обеспечения:

- залог; - банковская гарантия;

- поручительство; - страхование.

13

14. Залог

Залог - способ обеспеченияобязательства, при котором кредиторзалогодержатель приобретает право в

случае неисполнения должником

обязательства получить удовлетворение

за счет заложенного имущества

преимущественно перед другими

кредиторами за изъятиями,

предусмотренными законом.

14

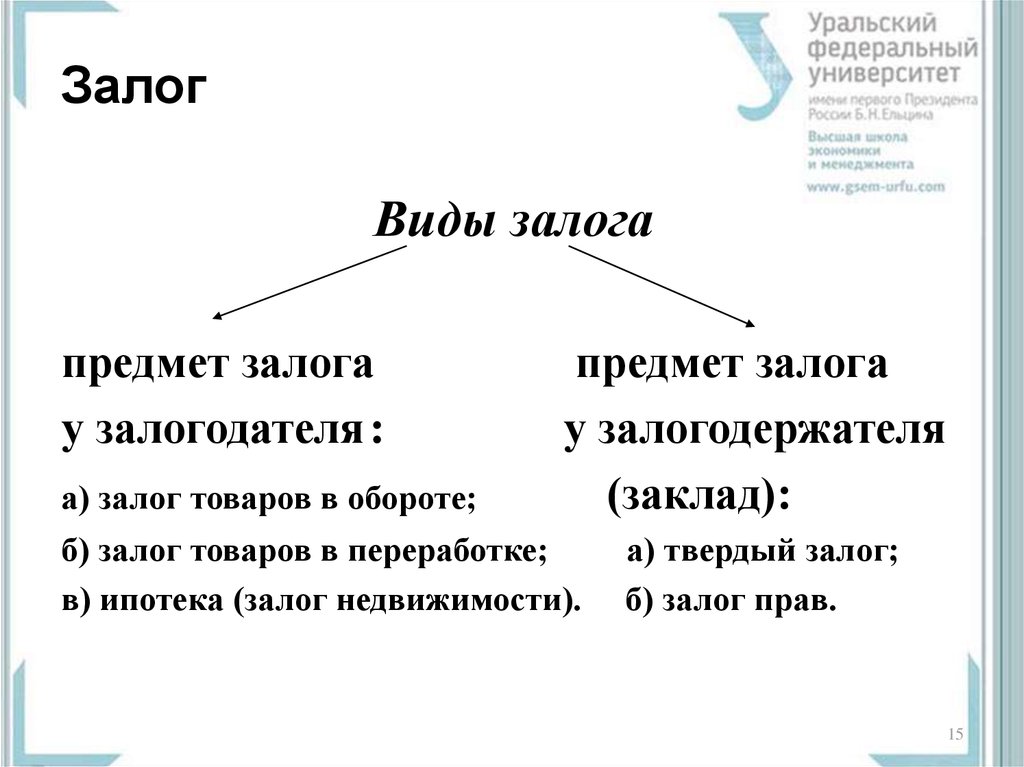

15. Залог

Виды залогапредмет залога

у залогодателя :

а) залог товаров в обороте;

предмет залога

у залогодержателя

(заклад):

б) залог товаров в переработке;

в) ипотека (залог недвижимости).

а) твердый залог;

б) залог прав.

15

16. Банковская гарантия

Гарантия представляет собой обязательствогаранта погасить за гарантируемого долг при

наступлении гарантийного случая, которым

является неоплата должником по договору

определенной суммы в определенный срок.

В гарантии участвуют три стороны:

• бенефициар – кредитор или поставщик товаров и

услуг;

• принципал – должник по сделке;

• гарант – кредитная организация или страховая

компания, которые берут на себя обязательство

погасить долг за принципала в случае

невозможности последнего сделать это в срок.

16

17. Поручительство

Поручительство – это договор содносторонними обязательствами,

согласно которому поручитель берет

обязательство перед кредитором

оплатить при необходимости

задолженность заемщика.

В роли поручителя могут выступать

юридические и физические лица.

17

18. Страхование ответственности должника

Страхование представляет собойособый вид экономической

деятельности, связанный со снижением

или перераспределением рисков между

юридическими или физическими лицами

(страхователями) и

специализированными организациями

(страховщиками).

18

19. 4. Целевой характер использования

Целевое использование кредитапредусматривает, что он должен

быть использован только на те

цели, на которые испрашивается

заемщиком.

19

20. 3. Формы кредитования

1. Коммерческий кредит2. Банковский кредит

3. Потребительский кредит

4. Государственный кредит

5. Международные кредит

20

21. Формы кредитования

Все формы кредитаклассифицируются в

зависимости от того, кто

выступает в роли кредитора, а

кто заемщика

21

22. Коммерческий кредит

Заемщиками, и кредиторамивыступают действующие

предприниматели, бизнесмены.

Кредит предоставляется в товарной, а

не в денежной форме, в виде отсрочки

платежа за поставленные товарноматериальные ценности или оказанные

услуги.

22

23. Коммерческий кредит

Виды коммерческого кредита:- вексельный кредит,

- лизинг,

- факторинг,

- форфейтинг.

24. Вексельный кредит

Вексель - особый видценной бумаги, письменное

долговое денежное

обязательство.

Виды векселя: простой

(соло-вексель) и переводной

вексель (тратта).

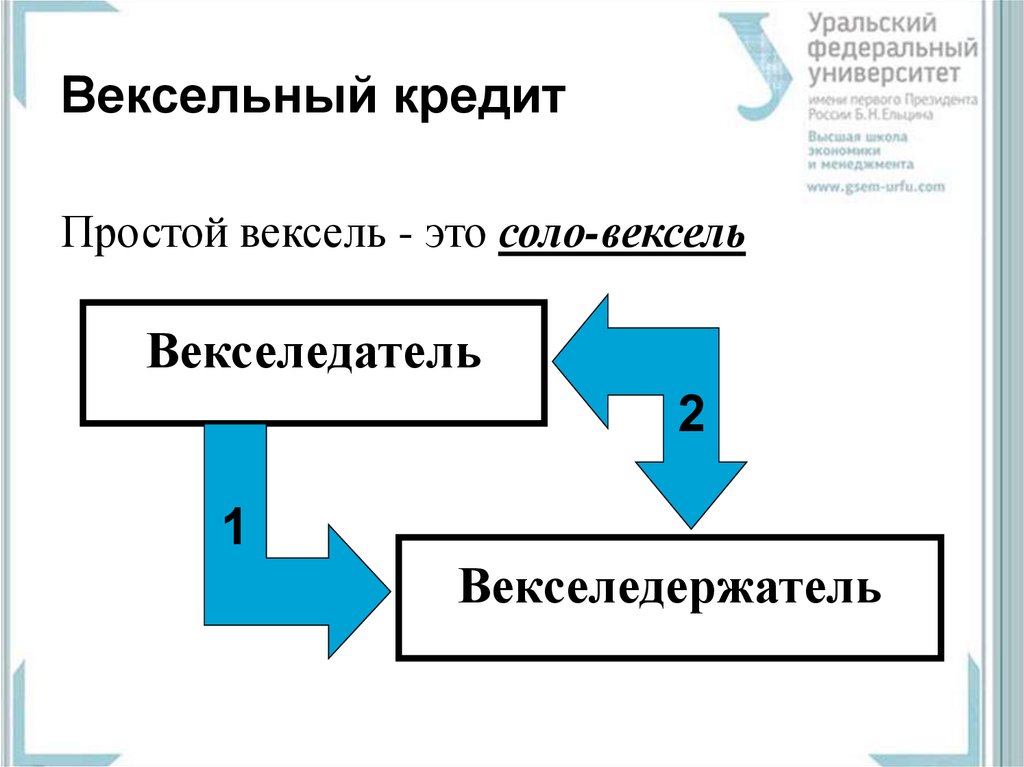

25. Вексельный кредит

Простой вексель – документустановленной законом формы,

содержащий ничем не обусловленное

обязательство векселедателя (должника)

уплатить по требованию или в

определенное время в будущем

обозначенную в векселе сумму денег

векселедержателю (кредитору).

26. Вексельный кредит

Простой вексель - это соло-вексельВекселедатель

2

1

Векселедержатель

27. Вексельный кредит

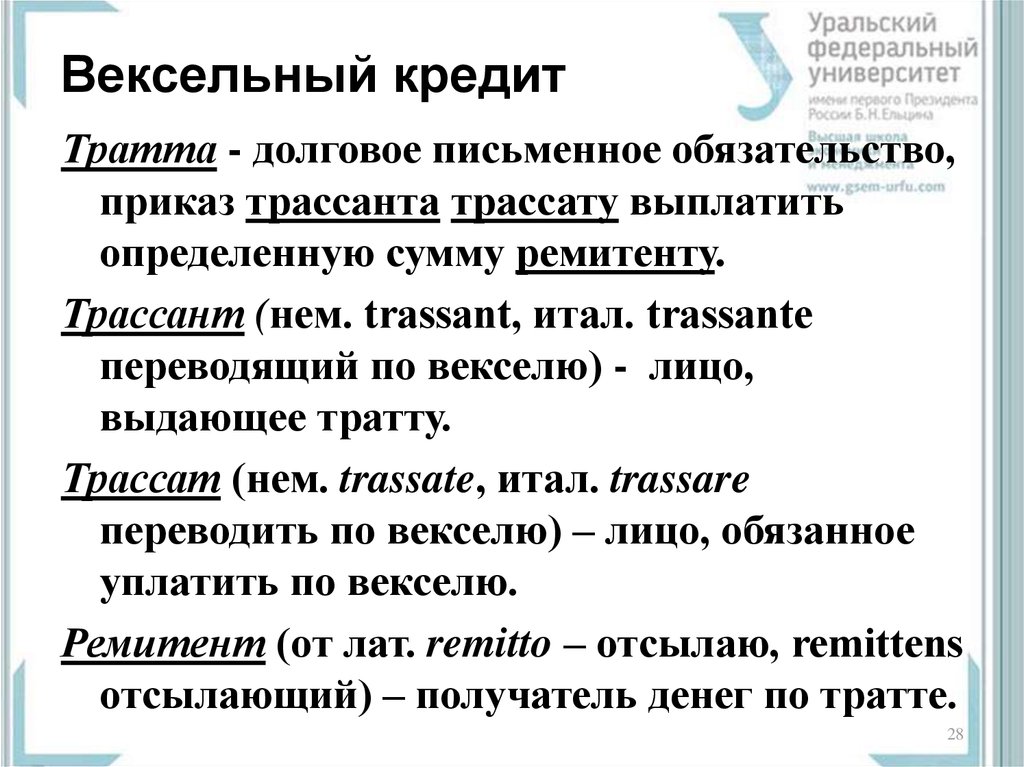

28. Вексельный кредит

Тратта - долговое письменное обязательство,приказ трассанта трассату выплатить

определенную сумму ремитенту.

Трассант (нем. trassant, итал. trassante

переводящий по векселю) - лицо,

выдающее тратту.

Трассат (нем. trassate, итал. trassare

переводить по векселю) – лицо, обязанное

уплатить по векселю.

Ремитент (от лат. remitto – отсылаю, remittens

отсылающий) – получатель денег по тратте.

28

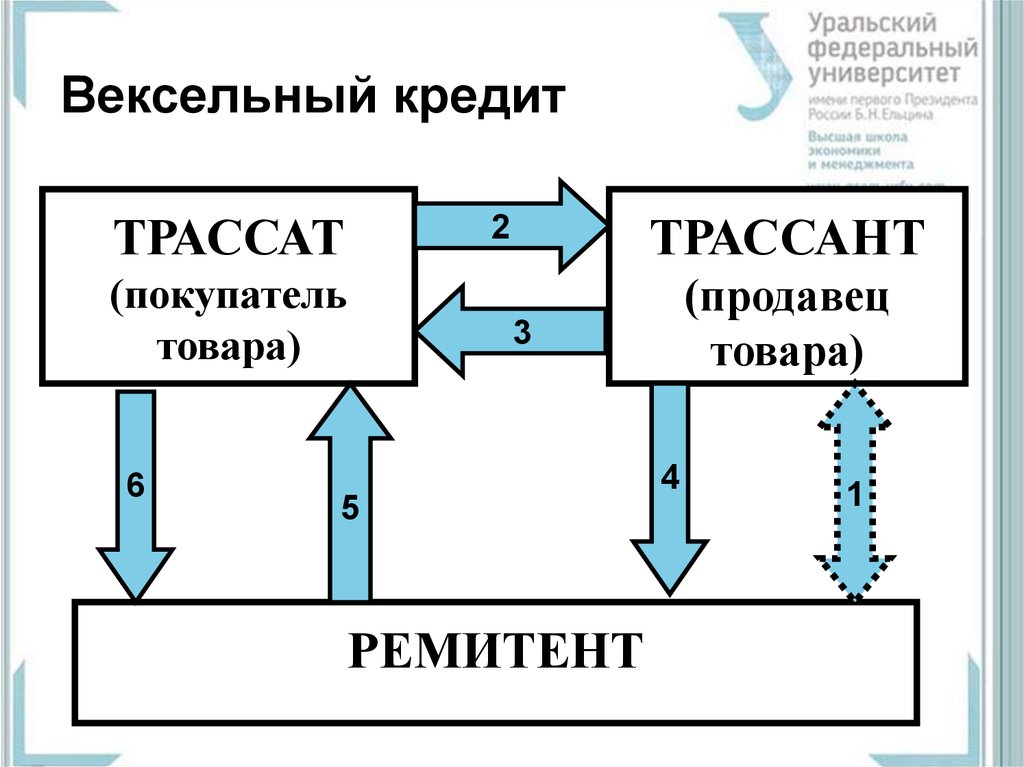

29. Вексельный кредит

ТРАССАТ(покупатель

товара)

6

ТРАССАНТ

2

(продавец

товара)

3

5

РЕМИТЕНТ

4

1

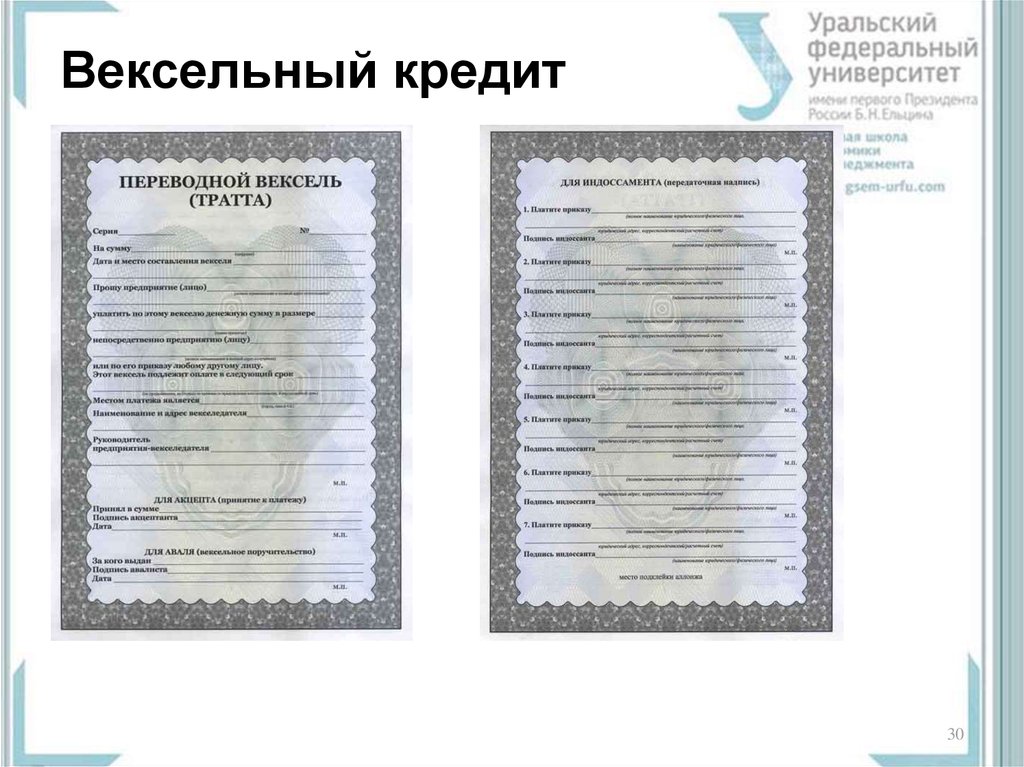

30. Вексельный кредит

3031. Вексельный кредит

Индоссамент (от немецкогоIndossament) - передаточная надпись

на финансовом документе (векселе,

коносаменте, чеке и т.д.),

свидетельствующая о передаче права

получения платежа с векселедателя (в

данном случае индоссанта) третьему

лицу (индоссату)

31

32. Виды индоссамента

- именной, он же полный – содержитнаименование лица, в пользу которого

индоссируется документ;

- бланковый, он же ордерный – не содержит

наименования лица, которому переводится

документ (индоссамент до востребования);

- ограниченный – передаточная надпись,

исключающая дальнейшую индоссацию

данного документа

33. Лизинг

Лизинг (англ. leasing — аренда) —долгосрочная аренда (на срок от 6 месяцев

до нескольких лет) машин, оборудования,

транспортных средств, сооружений

производственного назначения,

предусматривающая возможность их

последующего выкупа арендатором.

34. Лизинг

1Производитель

основных средств

2

3

Лизинговая фирма

(лизингодатель)

1

Лизингополучатель

4

1 –трехсторонний договор;

2 – передача основных средств лизингополучателю;

3 –оплата производителю;

4 –арендные платежи с рассрочкой в пользу лизинговой фирмы.

35. Лизинг

36. Лизинг

Финансовый лизинг – лизингодатель обязуется приобрестив собственность указанное лизингополучателем имущество

у определенного продавца и передать лизингополучателю данное

имущество в качестве предмета лизинга за определенную плату,

на определенный срок и на определенных условиях во временное

владение и в пользование.

Оперативный (операционный) - предполагает возможность

лизингодателя сдавать своё имущество, которое он закупает «на

свой страх и риск», в аренду неоднократно в течение

нормативного срока его службы.

Полный («мокрый») лизинг – лизинг с полным или комплексным

набором сервисных услуг, которые предоставляет лизингодатель в

течение всего срока лизинга.

Возвратный - разновидность финансового лизинга, при котором

поставщик (собственник имущества) предмета лизинга

одновременно выступает и как лизингополучатель.

36

37. Факторинг

Факторинг (factoring) – формакредитования, выражающаяся в

инкассировании дебиторской

задолженности клиента, (покупка

специализированной финансовой

компанией или банком всех денежных

требований продавца к покупателю в

размере до 70-90% суммы контракта до

наступления срока их оплаты).

37

38. Факторинг

1) Поставка товара на условиях отсрочки платежа2) Уступка права требования долга по поставке банку (факторинговой компании).

3) Выплата досрочного платежа (70-90% от суммы поставленного товара)

сразу после поставки.

4) Оплата за поставленный товар.

38

5) Выплата остатка средств (от 10%).

39. Факторинг

Конфиденциальный факторинг - в данном случаебанк плательщика перечисляет платеж на счет

поставщика, который после получения платежа

должен перечислить соответствующую его часть

банку-фактору в счет погашения кредита.

Конвенционный факторинг - универсальная

система финансового обслуживания клиентов

банками:

- бухгалтерское обслуживание

- страховое обслуживание

- рекламное обслуживание

- содействие сбыту продукции клиента

- юридическое обслуживание

39

40. Форфейтинг

Форфейтинг (от франц. «отдаватьправо») – форма кредитования

экспортера банком или финансовой

компанией (форфейтером) путем

покупки ими на полный срок без оборота

на продавца на заранее оговоренных

условиях векселей (тратт) или других

долговых требований по

внешнеторговым операциям.

40

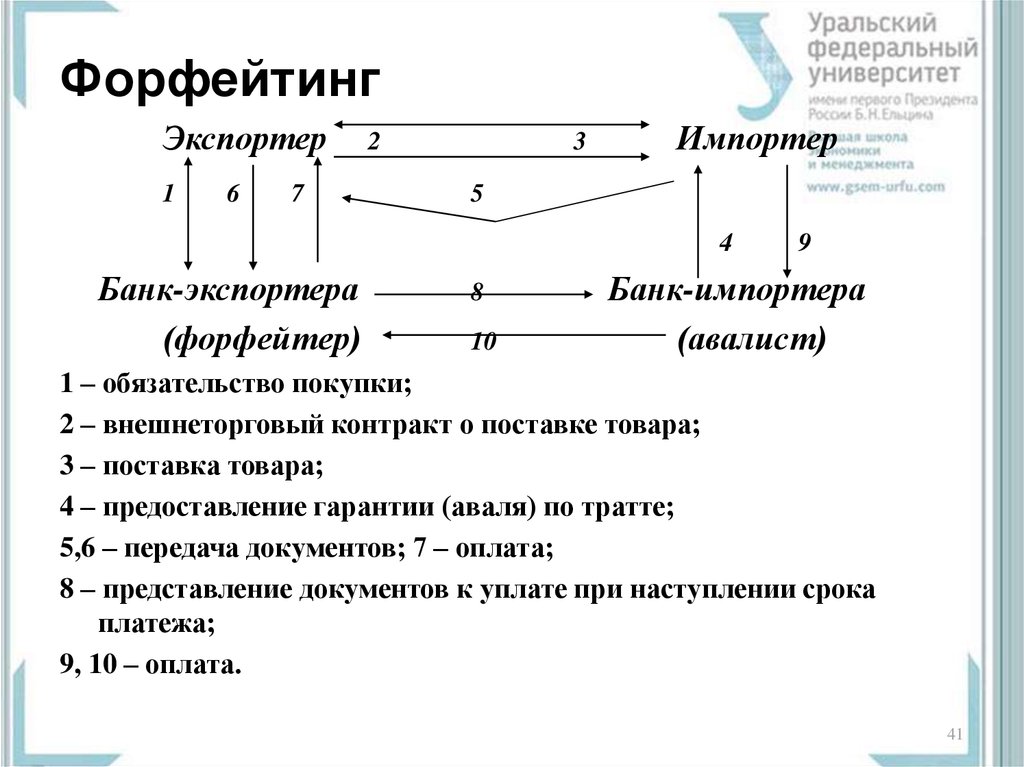

41. Форфейтинг

Экспортер1

6

7

2

3

Импортер

5

4

Банк-экспортера

(форфейтер)

8

10

9

Банк-импортера

(авалист)

1 – обязательство покупки;

2 – внешнеторговый контракт о поставке товара;

3 – поставка товара;

4 – предоставление гарантии (аваля) по тратте;

5,6 – передача документов; 7 – оплата;

8 – представление документов к уплате при наступлении срока

платежа;

9, 10 – оплата.

41

42. Банковский кредит

Кредитор - коммерческий банк илинебанковская кредитная организация,

имеющая право на занятие кредитной

деятельностью.

Заемщик – юридические и

физические лица.

Цель заимствования - поддержание

или возобновление производства, цели

обмена или потребления.

42

43. Особенности банковского кредита

1. Наличие кредитного договора.2. Кредитные вложения ограничены

размером ресурсной базы банка.

3. Границы кредита определены денежнокредитной политикой Центрального

банка и кредитной политикой

коммерческого банка.

44. Виды банковского кредита

• срок кредитования (краткосрочные до 1 года, среднесрочныеот 1 года до 3 лет, долгосрочные более 3 лет)

отрасли экономики (промышленный, сельскохозяйственный,

торговый, межбанковский, органам государственной власти и

др.)

• характер заемщика (кредиты, предоставляемые физическим

лицам, юридическим лицам, субъектам малого и среднего

бизнеса)

• размер кредита (крупные кредиты – с точки зрения

регулирующих органов (свыше 5% от капитала банка),

крупные, средние, мелкие – определяются самими банками в

рамках кредитной политики)

• механизм обеспечения ссуды (обеспеченные и необеспеченные

(бланковые) выдаются первоклассным заемщикам, инсайдерам)

• способ предоставления (кредиты разового характера,

кредитная линия, овердрафт; синдицированный кредит)

44

45. Потребительский кредит

Кредитор - коммерческий банк илифинансово-банковское учреждение с

правом кредитной деятельности.

Заемщик - физическое лицо.

Цель заимствования средств потребление.

46. Потребительский кредит

Специфические черты:• кредит направлен на расширение

потребления товара, а не на

производственные цели;

• относительно малый размер кредита и

персонифицированная система

определения кредитоспособности

заемщика;

• залогом по ссуде чаще всего выступает

кредитуемое имущество.

46

47. Виды потребительского кредита

Потребительский кредит на неотложные

нужды.

Кредит на приобретение товаров.

Кредитная карта.

Кредит на покупку автомобиля.

Потребительский кредит на платные услуги

(медицинские, образовательные,

туристические и др.).

Ипотечный кредит.

48. Государственный кредит

Государственный кредит – этосовокупность денежных кредитных

отношений, при которых одной из

сторон выступает государство.

49. Формы государственного кредита

Пассивная форма - государство заимствуетсредства у предпринимателей и граждан, на

финансовом рынке. Сделки оформляются в

виде займов (облигации или казначейские

векселя). Это цивилизованная форма

покрытия бюджетного дефицита.

Активная форма –

кредитование

государством конкретных предприятий,

организаций, выполняющих государственный

заказ, выпускающих социально значимую

продукцию или претворяющих в жизнь

определенные стратегические программы.

50. Признаки классификации ценных бумаг

по форме организации эмиссии ценныхбумаг:

документарная и бездокументарная

по срокам обращения:

кратко, средне и долго срочные

по способу выплаты дохода: процентные,

дисконтные, выигрышные и смешанные

по способу обращения:

рыночные и нерыночные

51. Виды государственных ценных бумаг

БОФЗ – Бескупонные облигации федерального займа. Срок1 год. Номинал 1 000 рублей.

ОФЗ-ПД – Облигации федерального займа с постоянным

купонным доходом. Срок от 1 года до 30 лет, частота

выплат по купону 1 раз в год. Номинал 1 000 рублей.

ОФЗ-АД - Облигации федерального займа с амортизацией

долга. Срок от 1 года до 30 лет. Частота выплат по купону

4 раза в год. Номинал 1000 рублей.

ГСО-ППС - государственные сберегательные облигации с

постоянной процентной ставкой купонного дохода.

ГСО-ФПС - облигации федерального займа с

фиксированным купонным доходом. ГСО могут быть

кратко-, средне и долгосрочными. Номинал 1000 рублей.

ОВОЗ - облигаций внутренних облигационных займов. Срок

– 8 лет. Номинал 5 000 000 рублей;

ОГВЗ 1991 г - облигации государственного внутреннего

займа. Размещается среди юридических лиц Продажа и

обслуживание через ЦБ РФ. Срок 30 лет. Общая величина

займа составляет 80 млрд. рублей.

52. Международный кредит

Международный кредит - такая формакредита, когда одной из сторон по сделке

выступает не резидент.

Классифицируется на три группы:

международные политические или

межправительственные кредиты

межгосударственные кредиты на

коммерческой основе

международные фирменные кредиты

53. Качественные показатели международного кредита

отношение внешнего долга к валовомувнутреннему продукту страны

максимально допустимо - 50%. В ряде развитых

стран - от 1 до 15%, а в некоторых африканских

превышает 100%;

сопоставление величины внешних долгов

с объемом экспорта государства

в развитых странах не превышает 15% экспорта, а у

слаборазвитых - может превышать 500%.

Критический уровень 100%.

54. Международные кредиторы

1. Международный валютный фонд(МВФ)

2. Международный банк реконструкции и

развития (МБРР)

3. Парижский клуб стран-кредиторов

4. Лондонский клуб кредиторов

55. Международный валютный фонд (МВФ)

Межправительственная организация, создана в1944 г. Включает 187 государств

(РФ с 01.07.1992 г.)

Функции: кредитование; предоставление гарантий

по кредитам; консультирование стран дебиторов.

Финансовые ресурсы МВФ:

1. квоты стран-участниц.

2. заемные средства.

Квоты: США — 17,8%; Германия — 5,99%;

Япония — 6,13%; Великобритания — 4,95%;

Франция — 4,95%; Саудовская Аравия — 3,22%;

Италия — 4,18 %; Россия — 2,74%.

56. Международный банк реконструкции и развития (МБРР)

Создан в 1944 г. Участвуют 184 государства. Участникамимогут быть только страны, вступившие в МВФ. (РФ с

01.07.1992 г.)

Цели:

- оказание помощи в реконструкции и развитии экономики

стран-членов;

- содействие частным иностранным инвестициям;

- содействие сбалансированному росту международной

торговли и поддержание равновесия платежных балансов.

Средства банка складываются из уставного капитала,

образованного путем подписки стран-членов на его акции.

Контрольный пакет находится у стран «семерки»,

наибольший процент – у США. Активы банка

деноминированы в долларах США, евро и японской иене.

57. Парижский клуб стран-кредиторов

Неформальная организация промышленноразвитых стран, создана в 1956 г.

19 стран (Австралия, Австрия, Бельгия,

Великобритания, Германия, Дания, Испания,

Италия, Канада, Нидерланды, Норвегия,

Португалия, США, Швейцария, Швеция,

Франция, Финляндия, Япония и Россия)

Россия является полноправным членом с 1997.

Парижский клуб функционирует в тесном

сотрудничестве с МВФ.

58. Лондонский клуб кредиторов

Международное объединение частныхкоммерческих банков, регулирующее частные

внешние долги должников. Первое заседание в

1976 г. (более 1000 банков)

В настоящее время в работе Лондонского клуба

кредиторов принимают участие страны «большой

восьмерки», включая Россию, а также Бельгия,

Нидерланды, Швейцария, Швеция.

Рассматривает вопросы урегулирования долга перед

частными банками-кредиторами.

finance

finance