Similar presentations:

Налогообложение бюджетных учреждений

1.

НАЛОГООБЛОЖЕНИЕАВТОНОМНЫХ,БЮДЖЕТНЫХ

И КАЗЕННЫХ Учреждений

Сокерина Татьяна Кимовна,

Начальник финансового управления-главный бухгалтер

2.

Налог на прибыльНалоговая база бюджетных учреждений определяется как разница между

полученной суммой дохода от реализации товаров, выполненных работ,

оказанных услуг, суммой внереализационных доходов (без учета налога на

добавленную стоимость, акцизов по подакцизным товарам) и суммой

фактически осуществленных расходов, связанных с ведением коммерческой

деятельности.

В налоговой учете учет операций по исчислению доходов от коммерческой

деятельности и расходов, связанных с ведением этой деятельности, ведется

в порядке, установленном главой 25 НК РФ.

3.

Налоговый учетОсобенности ведения налогового учета бюджетными учреждениями

установлены статьей 321.1 Налогового кодекса РФ, положениями которой

предусмотрено, что налогоплательщики — бюджетные учреждения,

финансируемые за счет средств бюджетов всех уровней, государственных

внебюджетных фондов, выделяемых по смете доходов и расходов

бюджетного учреждения, или получающие средства в виде оплаты

медицинских услуг, оказанных гражданам в рамках территориальной

программы обязательного медицинского страхования, а также получающие

доходы от иных источников, в целях налогообложения обязаны вести

раздельный учет доходов (расходов), полученных (произведенных) в рамках

целевого финансирования и за счет иных источников.

4.

Пример расчета налога на прибыль бюджетной организацииЗа отчетный квартал денежные поступления бюджетного учреждения составили:

1 900 000 рублей из бюджета по госзаданию,

175 000 рублей целевых средств,

550 000 рублей от осуществления предпринимательской деятельности.

Итого в сумме: 2 625 000 рублей.

Общие затраты за квартал: 2 425 000, в том числе за счет предпринимательской деятельности 504000 руб.

Сумма, облагаемая налогом на прибыль организаций составит:

550 тыс. — 504 тыс. = 46 000 рублей.

Расчет налога на прибыль по общей формуле:

(550 тыс. — 504 тыс.) * 0,20 = 9 200 рублей., в том числе

- в ФБ -1380 руб.;

- в субъект РФ – 7820 руб.

5.

Налог на имущество организаций• Как определить базу по налогу на имущество организаций

при расчете авансового платежа

• При расчете авансового платежа по налогу на имущество

организаций за отчетный период налоговая база равна средней

стоимости облагаемого недвижимого имущества (п. 4 ст. 376, п.

4 ст. 382 НК РФ).

• Для того чтобы ее рассчитать, сложите остаточную стоимость

такого имущества, сформированную по данным бухгалтерского

(бюджетного) учета на 1-е число каждого месяца отчетного

периода и на 1-е число месяца, следующего за отчетным

периодом. Полученный результат делите на число месяцев в

отчетном периоде, увеличенное на 1 (п. 3 ст. 375, п. 4 ст. 376 НК

РФ).

6.

Пример расчета налоговой базы по приобретенному недвижимомуВ апреле ГАУ "Альфа" оформило (с соблюдением установленных требований)

продажу здания, ранее приобретенного за счет средств от приносящей доход

деятельности. Для целей расчета авансового платежа по налогу на имущество

организаций за полугодие его остаточная стоимость с начала года составила:

на 1 января - 3 340 000 руб.;

на 1 февраля - 3 284 500 руб.;

на 1 марта - 3 229 000 руб.;

на 1 апреля - 3 173 500 руб.;

на 1 мая - 0 руб.;

на 1 июня - 0 руб.;

на 1 июля - 0 руб.

Налоговая база для расчета авансового платежа по налогу на имущество

организаций за полугодие составит: (3 340 000 руб. + 3 284 500 руб. + 3 229 000

руб. + 3 173 500 руб. + 0 руб. + 0 руб. + 0 руб.) / 7 = 1 861 000 руб. *2,2%= 40942

7.

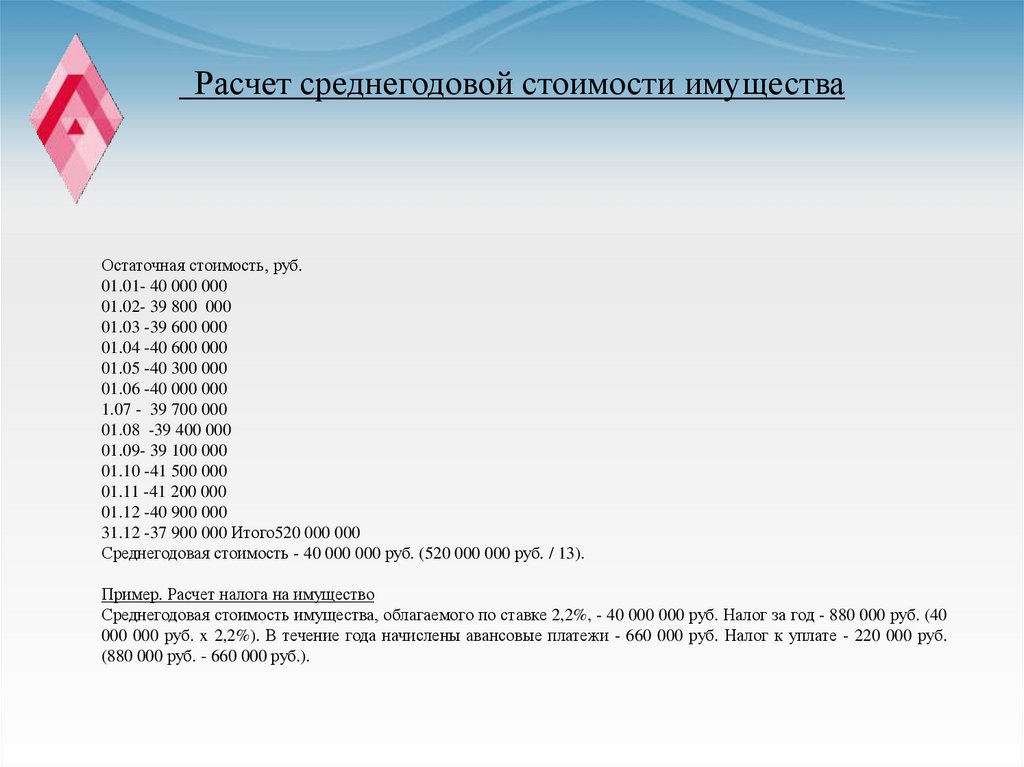

Расчет среднегодовой стоимости имуществаОстаточная стоимость, руб.

01.01- 40 000 000

01.02- 39 800 000

01.03 -39 600 000

01.04 -40 600 000

01.05 -40 300 000

01.06 -40 000 000

1.07 - 39 700 000

01.08 -39 400 000

01.09- 39 100 000

01.10 -41 500 000

01.11 -41 200 000

01.12 -40 900 000

31.12 -37 900 000 Итого520 000 000

Среднегодовая стоимость - 40 000 000 руб. (520 000 000 руб. / 13).

Пример. Расчет налога на имущество

Среднегодовая стоимость имущества, облагаемого по ставке 2,2%, - 40 000 000 руб. Налог за год - 880 000 руб. (40

000 000 руб. x 2,2%). В течение года начислены авансовые платежи - 660 000 руб. Налог к уплате - 220 000 руб.

(880 000 руб. - 660 000 руб.).

8.

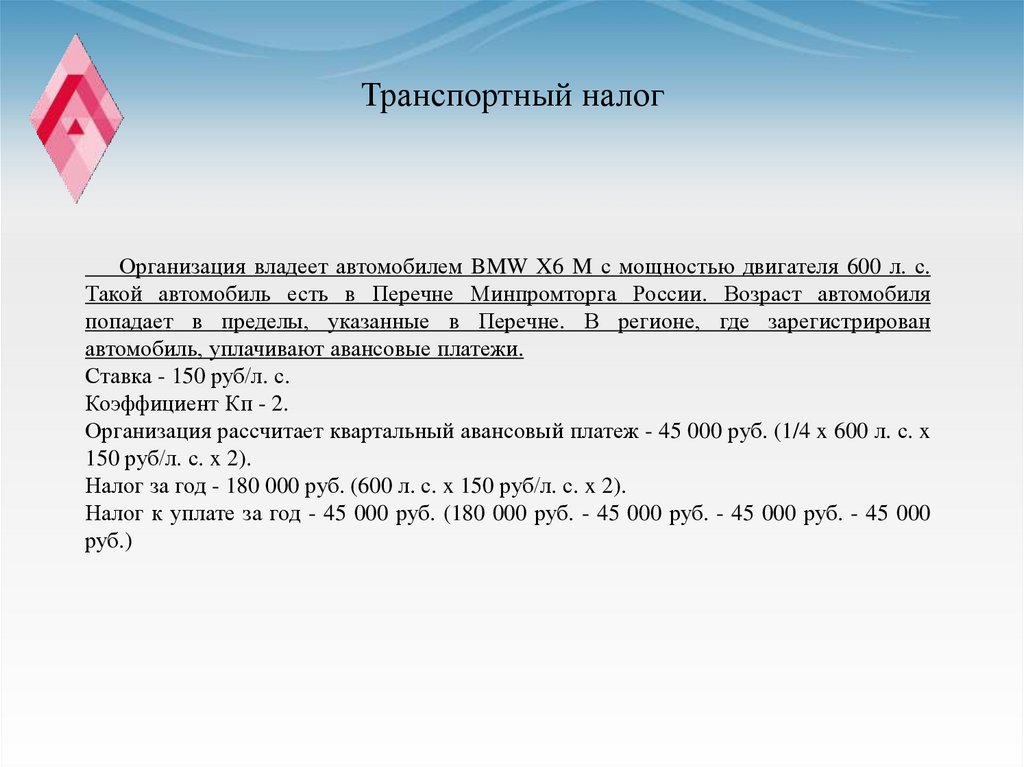

Транспортный налогОрганизация владеет автомобилем BMW X6 M с мощностью двигателя 600 л. с.

Такой автомобиль есть в Перечне Минпромторга России. Возраст автомобиля

попадает в пределы, указанные в Перечне. В регионе, где зарегистрирован

автомобиль, уплачивают авансовые платежи.

Ставка - 150 руб/л. с.

Коэффициент Кп - 2.

Организация рассчитает квартальный авансовый платеж - 45 000 руб. (1/4 x 600 л. с. x

150 руб/л. с. x 2).

Налог за год - 180 000 руб. (600 л. с. x 150 руб/л. с. x 2).

Налог к уплате за год - 45 000 руб. (180 000 руб. - 45 000 руб. - 45 000 руб. - 45 000

руб.)

9.

Земельный налогОбщая формула для расчета земельного налога выглядит так (п. 1 ст. 396

НК РФ):

Земельный налог = Налоговая база * Ставка налога

По общему правилу налоговая база - это кадастровая стоимость участка,

указанная в ЕГРН по состоянию на 1 января года, за который рассчитывается

земельный налог (п. 1 ст. 390, п. 1 ст. 391 НК РФ).

Пример.

У физлица есть участок площадью 1 000 кв. м, кадастровая стоимость

которого 2 000 000 руб.

Физлицу положен вычет, которой равен кадастровой стоимости 600 кв. м его

участка.

Рассчитаем базу по земельному налогу: 2 000 000 руб. - (2 000 000 руб. / 1 000

кв. м x 600 кв. м) = 2 000 000 руб. - 1 200 000 руб. = 800 000 руб.

10.

Если участок в совместной собственности, то базой для каждогособственника будет равная доля кадастровой стоимости (п. 2 ст. 391, п. 2 ст.

392 НК РФ):

Например. Кадастровая стоимость участка - 2 000 000 руб., а ваша доля в

общей собственности на участок - 1/4. Налоговая база для вас будет равна

500 000 руб. (2 000 000 руб. x 1/4).

11.

НДСПример. Учреждение приобрело за счет средств от

предпринимательской деятельности материалы на сумму 5900

руб. (в т.ч. НДС - 20% (983,33 руб.)). При этом учреждение

пользуется льготой по НДС, предусмотренной ст. 149 НК РФ.

Проводки:

Дт 2.105.36.346 Кт 2.302.34.734 – 4916,67

Дт 2.210 .01.560 Кт 2.302.34.734 – 983,33

Дт 2.105.36.346 Кт 2.210.01.660- 983,33- отнесены расходы по

НДС на стоимость материалов

12.

НДС• Начислен НДС с выручки от реализации товаров (работ,

услуг, имущественных прав)

• Дт 2.401.10.131 Кт 2.303.04.731

• Оприходована счет-фактура с отдельной строчкой НДС

• Дт 2.109.60. 226

Кт 2.302.226.731

• Дт 2.210.12.561

Кт 2.302.26.731

• Отражен налоговый вычет по НДС

• Дт 2.303.04.831 Кт 2.210.12.661

13.

Пример расчета пеней по налогам и страховым взносамУчреждение уплатило налог (страховой взнос) в сумме 25 000 руб. позже

установленного срока.

Просрочка уплаты налога (страхового взноса) составила 26 календарных

дней.

Предположим, что в этот период ставка рефинансирования составляла за

первые 10 дней - 7,25% и за последующие 16 дней - 7,5% (условно).

Пени за просрочку уплаты налога (страхового взноса) составляют 160,42

руб. (60,42 руб. + 100,00 руб.), в том числе:

за первые 10 дней - 60,42 руб. (25 000 руб. x 10 дн. x 7,25% / 300);

за последующие 16 дней - 100,00 руб. (25 000 руб. x 16 дн. x 7,5% / 300).

finance

finance