Similar presentations:

Мировая валютная система

1. Мировая валютная система Лекция 4 Толстоброва Н.А.

2.

Вопросы для обсуждения:1. Эволюция мировой валютной системы

2. Валютный курс, его разновидности

3. Факторы, влияющие на формирование валютного курса

4. Мировой валютный рынок

5. Валютная политика

3.

Эволюция мировой валютной системыПри осуществлении мирохозяйственных связей возникают валютные

отношения, обслуживающие обмен между экономическими агентами и

национальными экономиками. В процессе исторической эволюции

происходила смена мировых валютных систем.

•В основе Парижской валютной системы (1816–1914 гг.) лежал

золотомонетный стандарт (неограниченная чеканка золотых монет,

свободный обмен кредитных денег на золотые монеты, отсутствие

ограничений на ввоз и вывоз золота, обращение на внутреннем рынке

неполноценных денег).

•Генуэзская валютная система (1922–1944 гг.) была основана на

золотодевизном стандарте, предусматривающем обмен кредитных денег на

девизы в валютах стран золотослиткового стандарта и затем на золото. При

этом валюты одних стран ставились в зависимость от валют других стран,

обесценение которых вызывало неустойчивость подчиненных валют.

•Бреттон-Вудская валютная система (1944–1976 гг.), по существу, была

основана на золотодолларовом стандарте, так как, во-первых,

золотодевизный стандарт использовался только для центральных банков, вовторых, только доллар США обменивался на золото (35,1 долл. США за

тройскую унцию).

4.

Ямайская валютная система (с 1976 г. по настоящеевремя) ввела «плавающие» валютные курсы

В этот период:

• осуществлен

переход

от

золотодевизного

к

мультивалютному рыночному стандарту (введен стандарт

СДР специальные права заимствования, курс СДР

определяется на основе валютной корзины, включающей

доллар США, евро, английский фунт стерлингов, японскую

иену);

• юридически завершена демонетизация золота (золото из

финансового актива превратилось в товар);

• усилено межгосударственное регулирование через

Международный валютный фонд (МВФ);

• странам предоставлено право выбора любого режима

валютного курса (фиксированного или «плавающего»).

5.

Изменялись и такие элементы валютно-расчетных ифинансовых отношений:

• формы мировых денег (золото, резервные валюты,

международные валютные единицы)

• условия конвертируемости валют

• режимы валютных паритетов и валютных курсов, объемы

валютных

ограничений

и

состав

компонентов

международной валютной ликвидности

• правила использования международных кредитных

средств обращения

• формы международных расчетов

• режимы мировых валютных рынков и рынков золота

• органы межгосударственного регулирования

6.

Международный валютный фонд имеет статусспециализированного учреждения ООН, создан в 1944 г. для

содействия развитию международной торговли и валютного

сотрудничества путем:

• регулирования валютных курсов и контроля за их

соблюдением;

• контроля многосторонней системы платежей и

устранения валютных ограничений;

• предоставления

кредитных

ресурсов

странамучастницам при валютных затруднениях, связанных с

неуравновешенностью платежных балансов.

7.

Валютный курс в системе свободного плаванияформируется под воздействием рыночного спроса и

предложения.

Система управляемого плавания предполагает сильное

влияние Центрального банка (ЦБ) страны на валютный курс.

К мерам государственного воздействия на величину

валютного курса относятся:

• валютные интервенции операции центральных банков

на валютных рынках по купле-продаже национальной

денежной единицы против ведущих иностранных валют;

• дисконтная политика это изменение ЦБ учетной ставки

с целью воздействия на стоимость кредита на внутреннем и

внешнем рынках;

• протекционистские меры валютные ограничения,

включающие законодательное или административное

запрещение и регламентация операций в иностранной

валюте.

8.

Основой любой валютной системы является валюта –установленная законом денежная единица государства.

Классифицировать валюту можно по различным критериям.

• По

статусу

валюты:

национальная,

иностранная,

международная, евровалюта.

• По режиму применения (степени конвертации или

обратимости): свободно конвертируемая (СКВ), частично

конвертируемая (ЧКВ), неконвертируемая.

• По видам валютных операций: валюта цены контракта,

валюта платежа, валюта кредита, валюта клиринга, валюта

векселя.

• По отношению к курсам других валют (по степени

устойчивости): сильная (твердая), слабая (мягкая).

• По

материально-вещественной

форме:

наличная,

безналичная.

• По принципу построения: «корзинного» типа, обычная.

9.

Виды валютных ограничений• валютная блокада, запрет на свободную

куплю-продажу валюты

• регулирование международных платежей,

движения капиталов, репатриация прибыли,

движения золота и ценных бумаг

• концентрация в руках государства валютных

ценностей и др.

Валютные риски

операционный риск

трансляционный риск

экономический риск

10.

Снижение валютного курса обусловливает:• сокращение реальной задолженности в национальной валюте;

• увеличение тяжести внешних долгов, выраженных в иностранной

валюте;

• невыгодность

вывоза

прибыли,

процентов,

дивидендов,

получаемых иностранными инвесторами в валюте страны пребывания.

При увеличении валютного курса складывается следующая

ситуация:

• внутренние цены становятся менее конкурентоспособными;

• падает эффективность экспорта;

• сокращается производство, как в экспортных, так и в других

отраслях;

• расширяется импорт;

• стимулируется приток в страну иностранных и национальных

капиталов;

• увеличивается прибыль по иностранным капиталовложениям;

• уменьшается реальная сумма внешнего долга, выраженная в

обесценившейся иностранной валюте.

11.

Факторы, определяющие валютный курсДвижение курса

Фактор

рост

падение

Рост

Х

Дефицит платежного баланса

Падение

Х

Рост

Х

Общий уровень внутренних цен

Падение

Х

Рост

Х

Реальная ставка процента внутри страны

Падение

Х

Рост

Х

Инфляционные ожидания

Падение

Х

Рост

Х

Импортные пошлины и квоты

Падение

Х

Рост

Х

Экспортные пошлины и квоты

Падение

Х

Рост

Х

Спрос на экспорт

Падение

Х

Рост

Х

Спрос на импорт

Падение

Х

Производство. Внутренний спрос,

Рост

Х

производительность

Падение

Х

Рост

Х

Денежная масса, предложение денег

Падение

Х

12.

Интерпретация изменений валютного курсаИзменение

стоимости

Снижение

курса

национальной

валюты

Рост курса

национальной

валюты

Снижение

курса

иностранной

валюты

Рост курса

иностранной

валюты

Плавающий курс

Национальная

Иностранная

валюта

валюта

Фиксированный курс

Национальная Иностранная

валюта

валюта

обесценение

подорожание

девальвация

ревальвация

подорожание

обесценение

ревальвация

девальвация

подорожание

обесценение

ревальвация

девальвация

обесценение

подорожание

девальвация

ревальвация

13.

Зависимость цен от изменений валютного курсаВлияние

Падение курса

Рост курса

изменения

Национальной валюты

курса на:

Цены

национальных

снижает

увеличивает

товаров на

мировом рынке

Торговлю

Увеличивает

Сокращает

национальными

экспорт/

экспорт/

товарами на

сокращает

увеличивает

мировом рынке

импорт

импорт

Цены

национальных

снижает

увеличивает

ценных бумаг и

активов

Увеличивает

Сокращает

Приток

приток

приток

капитала из-за

капитала/

капитала/

рубежа/отток

сокращает

увеличивает

капитала за

отток

отток

рубеж

капитала

капитала

Падение курса

Рост курса

Иностранной валюты

увеличивает

снижает

Сокращает

экспорт/

увеличивает

импорт

Увеличивает

экспорт/

сокращает

импорт

увеличивает

снижает

Сокращает

приток

капитала/

увеличивает

отток

капитала

Увеличивает

приток

капитала/

сокращает

отток

капитала

14.

Курсовые режимы по классификации МВФ из отчета2011

Режимы фиксированного курса:

• Курсовой режим без отдельного законного средства

платежа

• Режим валютного управления или валютного совета

• Прочие традиционные режимы фиксированного курса

Переходные режимы

• Режим стабилизированного курса

• Фиксированный курс с возможностью корректировки

• Прочие режимы с возможностью корректировки курса

• Фиксированный курс в рамках горизонтального коридора

• Прочие режимы управляемого курса

Режимы плавающего курса:

• Плавающий курс

• Свободно плавающий курс

15.

Эффект Фишера показывает, что в долгосрочной перспективеизменение уровня валютного курса равно разности

процентных ставок между двумя странами и разности

прогнозируемых в них темпов инфляции:

Et 1 Et

rd r f d f

Et

Согласно условию Маршалла-Лернера снижение курса

национальной

валюты

путем

девальвации

при

фиксированном курсе или в результате обесценения при

плавающем курсе приводит к увеличению притока

иностранной валюты и улучшению торгового баланса, если

сумма эластичностей экспорта и импорта страны больше

единицы. В этом случае валютный рынок считается

стабильным.

rx rim 1

16.

Паритетсоотношение

покупательной

между

способности

национальными

(ППС)

валютами

по

это

их

покупательной способности, т.е. с учетом в каждой стране цен

на определенный набор товаров и услуг.

Программа сопоставлений ООН ППС включает:

• 600-800 основных потребительских товаров и услуг

• 200-300 основных инвестиционных товаров

• 10-20 типичных строительных объектов

17.

Для удержания реального курса рубля в пределах полосыпредсказанных значений возможно использование широкой

гаммы инструментов экономической политики, нацеленных на

последовательное снижение национального уровня издержек:

ослабление налогового бремени,

сокращение государственных расходов,

обеспечение бездефицитности и профицитности бюджета,

отказ от внешних и внутренних заимствований,

создание бюджетного стабилизационного фонда,

жесткий контроль за тарифами и издержками естественных монополий

(бюджетирование), их полномасштабное реформирование,

сокращение масштабов государственного регулирования, включая валютное

дерегулирование,

унификация и снижение импортных пошлин,

прекращение установления минимума оплаты труда.

18.

19.

20. Анализ шоковых ситуаций прошлых лет

Американские фондовые индексы рухнули 5 февраля 2018 г., отыграв

за одну торговую сессию весь годовой рост. Следом посыпались

азиатские и европейские биржи.

Инвесторы устроили массовую распродажу активов. Паника на рынках привела

к миллиардным потерям среди богатейших людей планеты.

В результате глобального спада Google, Wells Fargo, Berkshire Hathaway, Apple,

Microsoft и ExxonMobil потеряли по меньшей мере по $30 млрд своей рыночной

капитализации.

Всего же за февраль, по оценкам CNBC, американские компании потеряли

более $1 трлн рыночной капитализации.

Фундаментальных причин для такого падения не было, резкий рост

доходностей американских Treasuries при продолжении up-тренда на рынке

акций, произошла его ожидаемая корректировка.

Ранее работала классическая цепочка межрыночного анализа: доллар вниз —

акции и бонды вверх (доходности вниз) — нефть вверх.

Теперь цепочка перевернулась, и доходности летят вверх, а рисковые активы

начали распродавать.

21.

Месяц волатильность на рынке в 2018 г. сохранялась, однако тогдаговорить о новом кризисе было преждевременно.

Между тем, резкое падение фондовых рынков привело к утрате части

состояния 500 богатейшими людьми мира.

По данным индекса Bloomberg Billionaires Index (BBI), глава инвестиционной

компании Berkshire Hathaway Уоррен Баффет потерял за сутки $5,1 млрд,

состояние основателя Facebook Inc Марка Цукерберга сократилось на $3,6 млрд,

глава Amazon Джефф Безос недосчитался $3,3 млрд. Более $2 млрд каждый

потеряли сооснователи Google Ларри Пейдж и Сергей Брин, а также основатель

компании Microsoft Билл Гейтс.

Этот рейтинг, включающий 500 богатейших людей мира, обновляется ежедневно

по итогам закрытия биржевых торгов в Нью-Йорке. В целом участники этого

списка обеднели за понедельник – 5 февраля 2018 г. на 114 миллиардов

долларов. Россиян в этом списке сейчас 27 человек, из них у 25-ти по итогам

понедельника состояние, по оценке Блумберга, сократилось и лишь у двоих —

выросло.

Счастливчиками оказались крупнейший бенефициар Evraz и крупный

миноритарий «Норникеля» Роман Абрамович, который за понедельник стал

богаче на 68,9 миллиона долларов, и совладелец LetterOne и Альфа-банка Петр

Авен, которому этот день принес 29,1 миллиона долларов.

22. Весенняя валютная лихорадка Обвал рубля с 9 по 11 апреля 2018 г. стал самым крупным с 2016 года

Весенняя валютная лихорадкаОбвал рубля с 9 по 11 апреля 2018 г. стал самым

крупным с 2016 года

Предыдущее сильное падение курса рубля было зафиксировано в январе 2016

года. Тогда доллар вырос до 83 рублей, а евро до 88 рублей. В 2017 году

доллар достигал 60 рублей, а евро доходило до 67 рублей

Эксперты посчитали, что падение курса не было катастрофичным, не увидели

фундаментальных причин для того, чтобы рубль «куда-то далеко улетел».

Объяснили, что состояние валюты определяется тем, какой спрос

и предложение есть на нее на рынке, это зависит от экспортеров, а экспортеры

чувствовали себя тогда не так уж и плохо. За исключением

металлургов, в первую очередь РУСАЛа.

ЦБ принимает решение по ключевой ставке: снизят ли ее или нет. История

с рублем не скажется на ключевой ставке, разве что валюта обвалится более

чем на 15−20% за единицу европейской валюты.

От падения курса выигрывает российское правительство, если продает

закупленную за последние месяцы иностранную валюту. (Например, за первые

два месяца 2018 года Минфин купил валюты на более чем полтриллиона

рублей). На полученные от продажи валюты рубли правительство сможет

оказывать финансовую поддержку.

23.

24. Что такое ключевая ставка?

• Это процент, под который Центральный банк России выдаеткредиты коммерческим банкам. Вместе с тем это максимальная

ставка, по которой он принимает у банков денежные средства

на депозиты.

• Ключевую ставку на регулярных заседаниях устанавливает

совет директоров ЦБ. И к ней привязаны остальные ставки по

операциям регулятора.

• Он меняет ставку в зависимости от экономической ситуации в

стране. А вот она уже в свою очередь влияет на инфляцию, курс

рубля и, конечно, все банковские продукты.

25.

• А как влияет на экономику высокая ключевая ставка?• Собственно, при повышении ставки складывается обратная

ситуация.

• Если она растет, то растут и проценты по кредитам —

потребительским, ипотеке и тем, которые бизнес берет на

развитие. Население в такой ситуации, как правило,

откладывает потребление, а значит, снижается спрос. Это

способствует снижению инфляции, но замедляет

экономический рост.

• Зато ставки по вкладам, как правило, увеличиваются, что

повышает их привлекательность.

26.

Что означает низкая ключевая ставка?

Чем ставка ниже, тем доступнее кредиты ЦБ для коммерческих банков. Те в

свою очередь делают более доступными свои кредиты, в том числе и для

бизнеса. Это может способствовать экономическому росту, так как предприятия

получают доступ к дешевым деньгам и могут занимать их для расширения

производства.

Низкие ставки по кредитам позволяют населению приобретать дорогостоящие

товары, покупка которых откладывалась, — технику, мебель, автомобили или

даже квартиры. А высокий уровень потребительского спроса также помогает

бизнесу развиваться. Дешевый рубль выгоден и для экспортеров, продающих

товары за рубеж.

С другой стороны, низкие ставки по кредитам, как правило, соседствуют и с

невысокими ставками по депозитам. Это делает их менее привлекательными

для населения. Кроме того, снижение кредитных ставок может приводить к

росту закредитованности населения.

Также дешевый рубль невыгоден предприятиям, покупающим сырье или

комплектующие за иностранную валюту, так как они вынуждены платить

больше. А снижение курса рубля приводит к росту цен на импортные товары.

Кроме того, возникает риск увеличения инфляции.

27.

Почему ЦБ сохранил ставку в 1 квартале 2020 года?

Сейчас ЦБ РФ применяет другие меры для поддержки экономики.

Ранее эксперты, опрошенные ТАСС (15 из 16 финансовых специалистов) прогнозировали,

что Банк России сохранит ключевую ставку на текущем уровне. Объясняли тем, что ЦБ РФ

уже использует более мягкие меры для поддержки национальной экономики — например,

продажу валюты.

Регулятор продавал ее с 10 марта в рамках "упреждающих мер" на 3,6-3,7 млрд рублей в

день. С 16 марта продавал ежедневно в объеме до 5,5-5,6 млрд рублей. С 19 марта решил

продавать валюту в связи со сделкой по продаже правительству пакета акций Сбербанка.

Таким образом, ЦБ компенсировал валютному рынку недостачу валюты при снижении цен

на нефть марки Urals ниже $25 за баррель. Кроме того, регулятор проводил аукционы

"тонкой настройки" - так, 19 марта состоялись депозитный и репо аукционы общим объемом

1 трлн рублей.

Если ставка и будет повышена, то позднее, в случае дальнейшего ослабления

национальной валюты до 80-85 рублей за доллар и превышения инфляцией целевого

показателя в 4%, полагают специалисты.

Следует напомнить, что в 2014 году Центробанк существенно повысил ставку — за год этот

показатель изменился с 5,5 до 17%. Это было необходимо, чтобы избежать еще большего

падения курса рубля и обвального уровня инфляции.

28.

МВФ: рецессия мировой экономики в 2020-м будет хуже кризиса

2008 года

https://news.mail.ru/economics/41065586/?frommail=1

В 2020 году мировую экономику ждет рецессия, которая будет хуже

мирового финансового кризиса 2008−2009 годов, заявила глава

Международного валютного фонда (МВФ) Кристалина Георгиева

по итогам экстренной телеконференции с участием глав центробанков

и министерств финансов стран G20.

По ее словам, инвесторы за период с начала кризиса изза коронавируса COVID-19 вывели с развивающихся рынков $83 млрд.

Это крупнейший когда-либо зарегистрированный отток капитала,

сообщила госпожа Георгиева.

«Перспективы глобального роста: для 2020 года он отрицательный —

рецессия по крайней мере такая же плохая, как во время глобального

финансового кризиса или даже хуже. Но мы ожидаем выздоровления

в 2021 году», — говорится в сообщении.

Среди мер, принимаемых МВФ для борьбы с кризисом, она объявила

о готовности выделить $1 трлн. По словам госпожи Георгиевой, почти

80 стран обратились за финансовой помощью к МВФ.

29.

Худший день за 30 лет – 12 марта 2020: состояние 20 богатейших

людей мира в четверг упало на $78 млрд

Четверг стал худшим днем на фондовых рынках США и Европы за 30

лет из-за панического бегства инвесторов из активов.

Совокупное состояние 20 богатейших людей мира сократилось за день

более чем на $78 млрд, подсчитал американский Forbes. Сильнее

всего уменьшился капитал самого богатого человека мира — Джеффа

Безоса. Но он остался единственным миллиардером с более чем $100

млрд после того, как состояние Билла Гейтса в четверг упало ниже

этой отметки.

В четверг произошло крупнейшее после «черного понедельника» 1987

года падение индекса Dow Jones и обрушение мировых рынков

на фоне мер, направленных на борьбу с пандемией коронавируса.

На закрытии торгов 12 марта индекс Dow Jones Industrial Average упал

на 10% или 2352 пункта. Индекс S&P 500 потерял 9,5%, Nasdaq

Composite — 9,4%. В Европе индекс Британской фондовой биржи FTSE

100 пережил свой худший день за последние 30 лет, сократившись

на 10,87%.

30.

Названы самые «обедневшие» российские миллиардеры

https://news.mail.ru/economics/41297556/

МОСКВА, 8 апр — РИА Новости. Журнал Forbes составил рейтинг

богатейших россиян, чье состояние за год сократилось сильнее всего.

Их суммарные потери составили 35 миллиардов долларов.

Лидером антирейтинга стал совладелец «Новатэк» Леонид Михельсон,

потерявший за год 6,9 миллиарда долларов. Он занимает третье место

в списке богатейших россиян с состоянием 17,1 миллиарда долларов.

В пятерку антирейтинга вошел потерявший 3,7 миллиарда долларов

владелец «Северстали» Алексей Мордашов и крупнейший

акционер Новолипецкого металлургического комбината Владимир

Лисин с результатом 3,2 миллиарда.

Кроме них, в список попали потерявший 2,3 миллиарда долларов

акционер «Лукойла» Леонид Федун, обедневший на два миллиарда

акционер «Альфа Групп» Михаил Фридман, а также владелец ММК

Виктор Рашников, предприниматель Михаил Гуцериев, совладелец

СУЭК и «Еврохим» Андрей Мельниченко и собственник En+, группы

«ГАЗ» и «Ингосстраха» Олег Дерипаска. Последние четверо за год

потеряли 1,3−1,6 миллиарда долларов.

31.

2 Платежный балансВопросы для обсуждения:

1.Структура платежного баланса

2.Методы регулирования платежного баланса

32.

• Валютно-расчетные отношения находятнаиболее полное отражение в платежном

балансе, систематизирующем все финансовоэкономические операции страны с остальным

миром

за

определенный

промежуток

времени

• Платежный баланс (balance of payment)

(ПБ) — это статистический отчет обо всех

международных сделках резидентов страны с

нерезидентами за определенный период

времени

33.

• Анализ платежного баланса позволяет сделать выводы о том, насколькоэффективно страна способна управлять своей внешнеэкономической

деятельностью и, соответственно, служить основой для принятия решений

в области внешнеэкономической политики.

• Резидентом данной страны является любое физическое или

юридическое лицо (независимо от юридического гражданства), имеющее

основное место жительства и центр экономического интереса в данной

стране.

• Любая сделка имеет две стороны: кредит — отток стоимости из

страны, за которым должен последовать встречный платеж от

нерезидентов; дебет — приток стоимостей, за который должен заплатить

резидент данной страны.

• ПБ составляется по бухгалтерскому принципу двойной записи. Каждая

сделка отражается на кредитовом счете со знаком «+» (поступление

валюты в страну) и на дебетовом — со знаком «—» (страна расходует

валюту).

• Все статьи ПБ подразделяются на две группы в зависимости от

экономической природы сделок.

34.

Отражение операций в платежном балансе на основе двойной записиОперация

Дебет

Кредит

Нерезиденты купили у резидентов

нефть

Увеличение финансовых активов в

Экспорт в форме оттока сырьевых

форме притока валюты (финансовый товаров из страны (счет текущих

счет)

операций)

Резиденты купили у нерезидентов

партию бытовой техники

Сокращение финансовых активов в

форме оттока валюты (финансовый

счет)

Нерезиденты купили акции

российских компаний

Увеличение финансовых активов в

Снижение финансовых активов в

форме притока валюты (финансовый форме оттока ценных бумаг (акций)

счет)

(финансовый счет)

Российская компания получила

кредит в коммерческом банкенерезиденте

Увеличение финансовых активов в

Увеличение обязательств перед

форме притока валюты (финансовый

нерезидентами (финансовый счет)

счет)

Импорт в форме притока

физического капитала в страну

(счет текущих операций)

35.

Первая часть ПБ — счет текущих операций, состоящий из трех разделов:• торговый баланс

• доходы от инвестиций и оплата труда

• текущие трансферты

Если по итогам всех сделок первой части ПБ обязательства резидентов

страны превышают требования к нерезидентам, то баланс текущих операций

отрицателен, т. е. страна живет «не по доходам» и должна покрыть дефицит

счета текущих операций за счет привлечения иностранных инвестиций.

• Разница между товарным экспортом и товарным импортом образует

торговый баланс (trade balance). В целом счет текущих операций выступает

как расширенный торговый баланс.

• Чистые доходы от инвестиций связаны с «экспортом» услуг

вкладываемого за рубежом национального денежного капитала. Если

национальный капитал, вложенный за рубежом, приносит больший объем

процентов и дивидендов» чем иностранный капитал, инвестированный в

данной стране, то чистые доходы от инвестиций окажутся положительными; в

противном случае — отрицательными.

• Чистые трансферты включают переводы частных и государственных

средств в другие страны (пенсии, подарки, денежные переводы за границу или

безвозмездная помощь иностранным государствам).

36.

Вторая часть ПБ носит название «Счет капитала и финансовыхопераций»

В разделе «Счет операций с капиталом» отражаются трансферта

капитальных активов и движение некапитальных активов.

В разделе «Финансовый счет» отражается движение капитала в

виде инвестиций, подразделенное на четыре функциональные

группы: прямые инвестиции, портфельные инвестиции, иностранные

активы страны, инвестиции, не отнесенные к трем предыдущим

группам.

• Например, российский банк, ввозящий наличные доллары,

осуществляет экспорт капитала в США, так как покупает долговые

обязательства американского государства. Таким образом, эта

операция ухудшает платежный баланс России.

• Чистая прибыль от инвестиции (услуги денежного капитала):

если процент и дивиденды от вложенного за рубежом денежного

капитала больше процента и дивидендов, который мы выплачиваем

по иностранному капиталу, в этом случае учет производится со знаком

«+», и наоборот.

37.

• Положительное сальдо счета движения капитала определяется какчистый приток капитала в страну (capital inflow). Наоборот, чистый отток,

или вывоз капитала (capital outflow), возникает на фоне дефицита счета

движения капитала, когда расходы на покупки активов за границей

превосходят доходы от их продажи за рубеж.

• Платежный баланс, составляемый по принципу двойного счета, по

определению, равняется нулю, а это означает, что все долги страны

должны быть оплачены. Поэтому дефицит по счету текущих операций

должен в точности соответствовать положительному сальдо по счету

капитала и финансовых операций.

• Если резиденты страны в целом тратят на покупку иностранных товаров

больше, чем получают от продажи иностранцам своих товаров, услуг или

активов, т. е. баланс официальных расчетов сводится с дефицитом,

погашение задолженности осуществляется Центральным 6анком за счет

сокращения резервов иностранной валюты.

• Кроме того, многие виды сделок не поддаются надежному учету.

Кредитовые и дебетовые записи одной и той же сделки могут не совпадать

в силу разных методик учета операций внутри и вне страны или

сознательного искажения информации экономическими агентами.

38.

Комментарии• Все статьи ПБ можно подразделить на основные (автономные) и

балансирующие (компенсирующие) в зависимости от первичности или

производности сделки.

• Автономные статьи ПБ охватывают все сделки, вызванные обычными

коммерческими соображениями, т. е. носящими исходный характер.

• Балансирующие статьи призваны урегулировать неравновесие ПБ по

основным статьям, финансировать дефицит ПБ. Балансирующие статьи

заключены в позициях «Резервные активы» и, отчасти, «Прочие инвестиции»

финансового счета ПБ.

• Платежный баланс включает в себя баланс текущих операций (торговый и

баланс услуг) и счета операций с капиталом и финансовыми инструментами,

баланс официальных расчетов, официальные резервы иностранной валюты.

• Следует заметить, что основные статьи баланса характеризуют устойчивые

сделки, слабовосприимчивые к колебаниям экономической конъюнктуры.

Состояние этих статей позволяет судить об экономике и перспективах ее

развития. Балансирующие статьи носят справочный характер, используются

для итогового балансирования всех агрегатов.

• Динамика официальных резервов в силу их ограниченного размера

позволяет судить о состоянии платежного баланса.

39.

Регулирование платежного баланса предполагают использованиеразличных методов воздействия: административных, финансовых,

кредитных и валютных.

• Административный метод это прямой контроль, включая

регламентацию импорта, предполагает сокращение товарного импорта

путем изменения в таможенно-тарифном законодательстве. Он направлен

на повышение таможенных пошлин, что вызывает сокращение спроса на

импортный товар и сокращает пассив внешнеторгового баланса.

• Финансовые методы направлены на борьбу с инфляцией (дефляция),

позволяют урегулировать экспорт товаров и услуг за счет субсидирования

экспорта и предоставления экспортерам льготных кредитов.

• Кредитный метод предполагает манипулирование кредитными

ставками, это оказывает воздействие на капитальные статьи платежного

баланса.

• Валютный метод – изменение обменного курса. Он ограничен в

условиях политики плавающих валютных курсов из-за запрета на валютные

ограничения и практику множественности валютных курсов, а при

фиксированном курсе предполагает либо девальвацию или ревальвацию

национальной валюты. Валютный метод может вызвать резкие сдвиги в

структуре платежного баланса.

40.

Метод исключительного финансирования предполагаетоперации, проводимые страной, испытывающей трудности с

финансированием ПБ, по согласованию и при поддержке

зарубежный партнеров в целях снижения отрицательного сальдо,

которое не может быть покрыто за счет сокращения запасов

резервных активов.

Исключительное финансирование предполагает:

• аннулирование долга – добровольный отказ кредитора от части

или всей суммы долга;

• обмен задолженности на акции компаний страны должника

просроченной задолженности и иных долговых обязательств,

обычно по цене ниже номинала;

• заимствования для урегулирования ПБ;

• переоформление задолженности – изменение условий

существующего договора или заключение нового договора;

• просрочка платежей по задолженности – это способ

чрезвычайного финансирования ПБ (просто не платят с согласия или

без согласия кредитора).

41.

Макроэкономические показатели и их воздействие наплатежный баланс

Показатели

Национальный доход

Ставка процента

Цены

Платежный баланс

Политика денег

Либеральная

денежная политика

Возрастает

Снижается

Повышаются

Ухудшается

«дешевые деньги»

Ограничительная

Снижается

Возрастает

Снижаются

Улучшается

«дорогие деньги»

Взаимосвязь эмиссионной и налоговой политики

Показатели

Национальный доход

Дефицит платежного

баланса

Рост

налогообложения

Снижается

Рост денежной

эмиссии

Увеличивается

Уменьшается

Увеличивается

42. Платежный баланс России в I квартале 2020 года в условиях пандемии и сопутствующих ограничительных мер произошло:

Платежный баланс России в I квартале 2020 годав условиях пандемии и сопутствующих

ограничительных мер произошло:

беспрецедентное сжатие мирового потребления нефти, вызвавшее

падение ее цены до многолетних минимумов;

в сочетании с общим ухудшением внешнего спроса в условиях

ожидаемой рецессии в мировой экономике это привело к заметному

сокращению экспорта и профицита счета текущих операций;

приток прямых иностранных инвестиций в российский

небанковский частный сектор в I квартале 2020 года

уменьшился почти до нуля. Покупки нерезидентами российских

государственных облигаций на вторичном рынке сменились во второй

половине квартала их нетто-продажами в условиях снижения

склонности глобальных инвесторов к риску в связи

с распространением коронавирусной инфекции.

В то же время плавающий курс способствовал адаптации

платежного баланса к снижению цен на нефть и оттоку

портфельных инвестиций.

43.

Импорт начал снижаться на фоне ослабления рубля,

ограничительных мер против распространения пандемии,

сдерживавших импорт туристических услуг.

В предстоящие месяцы импорт дополнительно будет сдерживаться

карантинными мерами внутри России, влияющими на снижение

покупок населением товаров длительного пользования, а также

перебоями с поставками из-за остановок производств в других странах.

Процесс адаптации платежного баланса был сглажен

упреждающими продажами в марте иностранной валюты в рамках

бюджетного правила с учетом фактически складывающейся цены

нефти.

Дополнительную стабилизирующую роль сыграло и увеличение

предложения иностранной валюты на внутреннем рынке со стороны

Банка России в связи с продажей Банку России иностранной валюты

из Фонда национального благосостояния для оплаты приобретаемого

Правительством России пакета акций ПАО Сбербанк.

(отмечается в ежеквартальном выпуске информационно-аналитического

комментария «Платежный баланс России»)

44.

45.

Ключевые показатели ЦБ РФИНФЛЯЦИЯ

Цель по инфляции – 4,0%

Март 2020 – 2,5%

КЛЮЧЕВАЯ СТАВКА с 10.02.2020 – 6,00%

Основные индикаторы финансового рынка 17.04.2020

Курсы валют

Доллар США USD – 74, 7119

Евро EUR - 81,2791

УЧЕТНЫЕ ЦЕНЫ НА ДРАГОЦЕННЫЕ МЕТАЛЛЫ

Золото Au 4 025,22

Серебро Ag 36,04

Платина Pt 1 842,45

Палладий Pd 5 182,64

46.

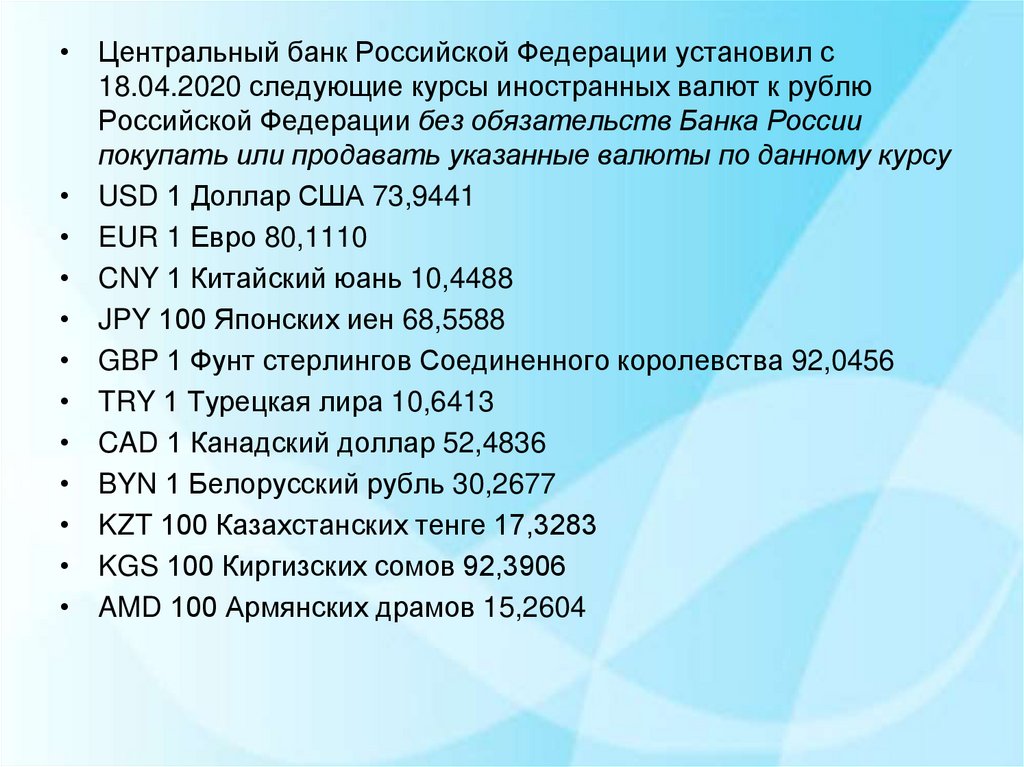

• Центральный банк Российской Федерации установил с18.04.2020 следующие курсы иностранных валют к рублю

Российской Федерации без обязательств Банка России

покупать или продавать указанные валюты по данному курсу

• USD 1 Доллар США 73,9441

• EUR 1 Евро 80,1110

• CNY 1 Китайский юань 10,4488

• JPY 100 Японских иен 68,5588

• GBP 1 Фунт стерлингов Соединенного королевства 92,0456

• TRY 1 Турецкая лира 10,6413

• CAD 1 Канадский доллар 52,4836

• BYN 1 Белорусский рубль 30,2677

• KZT 100 Казахстанских тенге 17,3283

• KGS 100 Киргизских сомов 92,3906

• AMD 100 Армянских драмов 15,2604

47. Выступление Председателя Банка России Э. Набиуллиной на пресс- конференции 17 апреля 2020 года

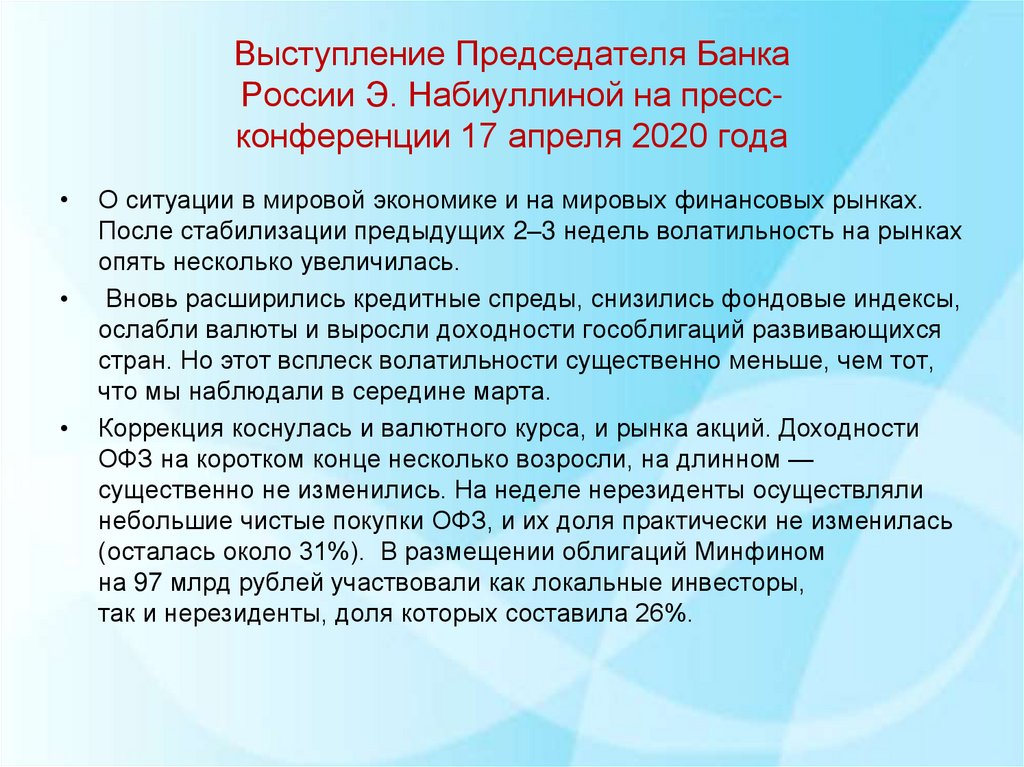

Выступление Председателя БанкаРоссии Э. Набиуллиной на прессконференции 17 апреля 2020 года

О ситуации в мировой экономике и на мировых финансовых рынках.

После стабилизации предыдущих 2–3 недель волатильность на рынках

опять несколько увеличилась.

Вновь расширились кредитные спреды, снизились фондовые индексы,

ослабли валюты и выросли доходности гособлигаций развивающихся

стран. Но этот всплеск волатильности существенно меньше, чем тот,

что мы наблюдали в середине марта.

Коррекция коснулась и валютного курса, и рынка акций. Доходности

ОФЗ на коротком конце несколько возросли, на длинном —

существенно не изменились. На неделе нерезиденты осуществляли

небольшие чистые покупки ОФЗ, и их доля практически не изменилась

(осталась около 31%). В размещении облигаций Минфином

на 97 млрд рублей участвовали как локальные инвесторы,

так и нерезиденты, доля которых составила 26%.

48.

• Что касается цен на нефть, пока еще не произошлаих стабилизация. Масштабное соглашение ОПЕК+

по ограничению добычи должно способствовать более скорому

восстановлению баланса спроса и предложения на мировом

рынке нефти. Но на этой неделе цена на нефть марки Urals

вновь снижалась до 15–16 долларов США за баррель.

• Среди положительных сигналов в глобальной экономике

отмечу появившиеся сообщения, что часть стран в Европе,

а также США приступают к некоторому смягчению

ограничительных мер или хотя бы задумываются об этом. Когда

это перерастет в тенденцию, мировая экономика перейдет

к восстановлению. Однако в любом случае в целом

год для мировой экономики будет достаточно тяжелым.

• Опубликованный на этой неделе прогноз МВФ предполагает

в 2020 году спад мировой экономики на 3%, более

значительный, чем при глобальном финансовом кризисе 2008–

2009 годов.

49.

• Ситуация с краткосрочной ликвидностью оставаласькомфортной, поэтому Банк России не проводил аукционов репо

на прошлой неделе. При том, что в целом мы ожидаем

сохранения профицита ликвидности до конца года

на уровне 2,1–2,7 трлн рублей

• Одна из мер касается самих банков. Чтобы облегчить

им привлечение фондирования, базовая ставка взносов

в систему страхования вкладов будет снижена

с 0,15 до 0,1% до конца 2020 года.

• Обсуждались вопросы

ВОПРОС (агентство ТАСС):

Рассматривает ли ЦБ в текущих обстоятельствах сценарий

с необходимостью докапитализации банков? При каких условиях

это может понадобиться? Ранее глава Счетной палаты Кудрин

заявлял, что банкам Российской Федерации может потребоваться

капитализация, если кризис из-за коронавируса продлится еще 3–6

месяцев.

50.

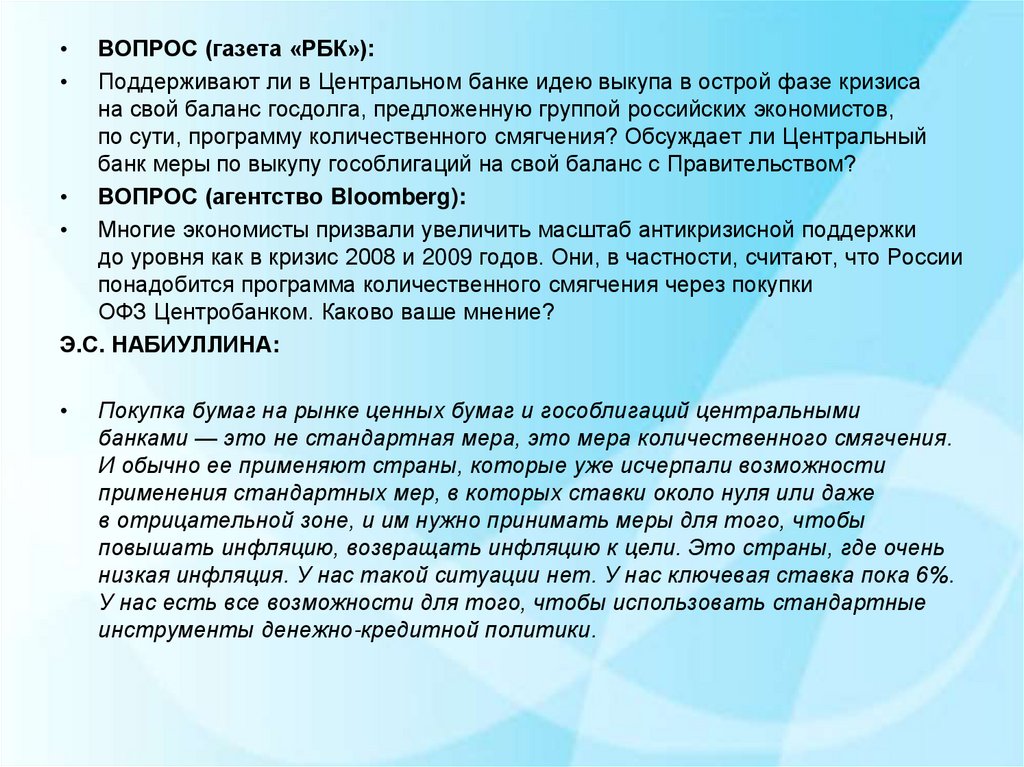

ВОПРОС (газета «РБК»):

Поддерживают ли в Центральном банке идею выкупа в острой фазе кризиса

на свой баланс госдолга, предложенную группой российских экономистов,

по сути, программу количественного смягчения? Обсуждает ли Центральный

банк меры по выкупу гособлигаций на свой баланс с Правительством?

• ВОПРОС (агентство Bloomberg):

• Многие экономисты призвали увеличить масштаб антикризисной поддержки

до уровня как в кризис 2008 и 2009 годов. Они, в частности, считают, что России

понадобится программа количественного смягчения через покупки

ОФЗ Центробанком. Каково ваше мнение?

Э.С. НАБИУЛЛИНА:

Покупка бумаг на рынке ценных бумаг и гособлигаций центральными

банками — это не стандартная мера, это мера количественного смягчения.

И обычно ее применяют страны, которые уже исчерпали возможности

применения стандартных мер, в которых ставки около нуля или даже

в отрицательной зоне, и им нужно принимать меры для того, чтобы

повышать инфляцию, возвращать инфляцию к цели. Это страны, где очень

низкая инфляция. У нас такой ситуации нет. У нас ключевая ставка пока 6%.

У нас есть все возможности для того, чтобы использовать стандартные

инструменты денежно-кредитной политики.

51.

ВОПРОС (газета «Комсомольская правда»): А почему не сделать

«народное» количественное смягчение, то есть выдать каждому россиянину

с невысокими доходами по 10–20 тыс. рублей в мае? Как вы относитесь к этой

идее, учитывая, что у 63% россиян, по опросам социологов, совсем

нет сбережений и эти деньги могли бы им сильно помочь.

Э.С. НАБИУЛЛИНА: Конечно, в таких сложных условиях адресная прямая

поддержка — это одна из мер, и наше Правительство применяет эти меры,

увеличивая пособие по безработице и выдавая гранты компаниям для выплаты

заработных плат, для того, чтобы поддержать доходы граждан, и другие

адресные меры семьям с детьми. Поэтому это абсолютно нормально, но это

все находится в компетенции Правительства и бюджетных решений.

Что касается Центрального банка, иногда обсуждают и путают прямые выплаты

с «вертолетными» деньгами, так называемыми.

Как раз прямые выплаты возможны и нужны в таких условиях.

Но вот «вертолетные» деньги как способ проведения денежно-кредитной

политики и нестандартные способы, когда исчерпаны, по сути дела, даже

возможности таргетированного количественного смягчения, когда центральные

банки покупают разного рода облигации, не только государственные,

но уже и «мусорного» рейтинга, — эта тема обсуждается.

Но для нас как инструмент проведения денежно-кредитной политики он,

конечно, совершенно не актуален. Еще раз: прямые выплаты как элемент

социальной поддержки, безусловно, в таких условиях должен быть.

Но «вертолетные» деньги через денежно-кредитную политику —

это совершенно другое, и в этом нет никакой необходимости в наших условиях.

52.

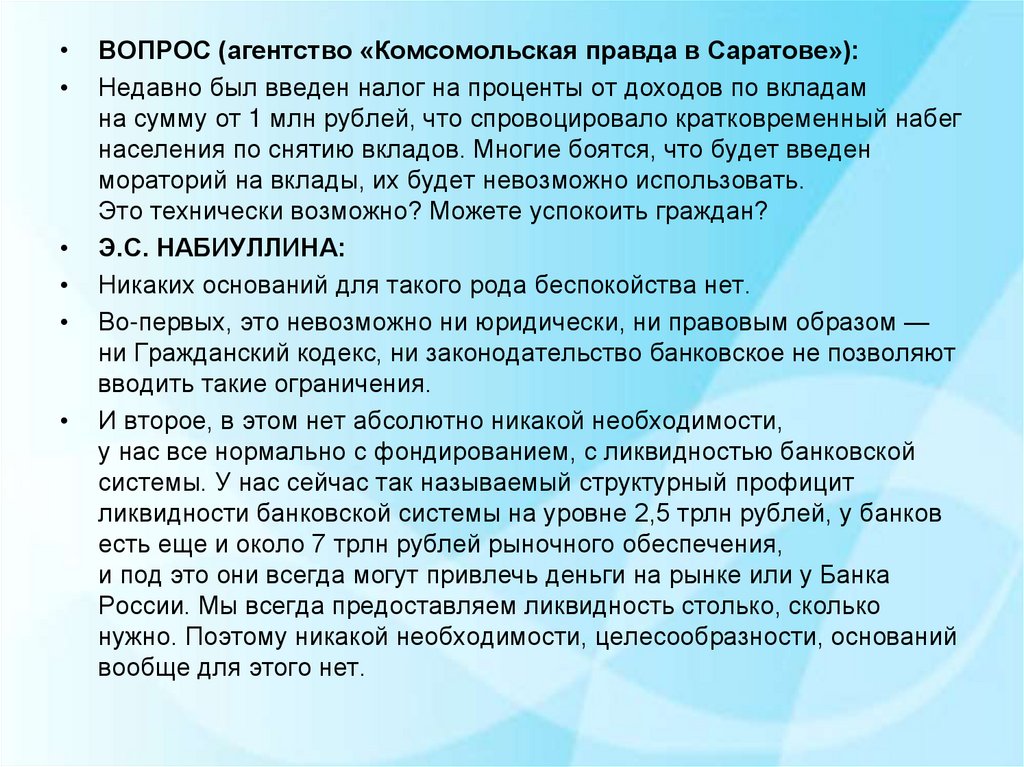

ВОПРОС (агентство «Комсомольская правда в Саратове»):

Недавно был введен налог на проценты от доходов по вкладам

на сумму от 1 млн рублей, что спровоцировало кратковременный набег

населения по снятию вкладов. Многие боятся, что будет введен

мораторий на вклады, их будет невозможно использовать.

Это технически возможно? Можете успокоить граждан?

Э.С. НАБИУЛЛИНА:

Никаких оснований для такого рода беспокойства нет.

Во-первых, это невозможно ни юридически, ни правовым образом —

ни Гражданский кодекс, ни законодательство банковское не позволяют

вводить такие ограничения.

И второе, в этом нет абсолютно никакой необходимости,

у нас все нормально с фондированием, с ликвидностью банковской

системы. У нас сейчас так называемый структурный профицит

ликвидности банковской системы на уровне 2,5 трлн рублей, у банков

есть еще и около 7 трлн рублей рыночного обеспечения,

и под это они всегда могут привлечь деньги на рынке или у Банка

России. Мы всегда предоставляем ликвидность столько, сколько

нужно. Поэтому никакой необходимости, целесообразности, оснований

вообще для этого нет.

53.

ВОПРОС (агентство Reuters):

Центральный банк ожидает дефицита текущего счета РФ в связи

с новым соглашением ОПЕК+ и падение экспорта? Если да, то в каком

квартале это наиболее вероятно?

Э.С. НАБИУЛЛИНА:

Отрицательное сальдо текущего счета в определенные кварталы

может быть действительно,

но на сам текущий счет, хотела бы отметить, влияют не только

показатели экспорта, не только цена на нефть, но и показатели

импорта, и много будет зависеть от того, как импорт, который сейчас

упал, будет восстанавливаться по мере восстановления экономики.

Но если говорить, как это повлияет на финансовые показатели,

на курс, все-таки у нас и на валютный курс влияет не только состояние

текущего счета, но и состояние финансового счета и наши операции

на валютном рынке в рамках бюджетного правила.

54. Мониторинг отраслевых финансовых потоков № 1 / 16.04.2020

В новом аналитическом материале «Мониторинг отраслевых финансовых

потоков» приведена и проанализирована обобщенная информация по

рублевым платежам, прошедшим через национальную платежную систему

(НПС). Объем и динамика входящих платежей в отраслях российской

экономики позволяют составить представление об изменениях экономической

активности в этих отраслях и их финансового состояния, что особенно важно в

условиях быстрого изменения ситуации в экономике в период пандемии и

действия ограничительных мер для борьбы с ней. В фазе действия

ограничительных мер эти данные являются одним из показателей для оценки

снижения экономической активности, а в фазе выхода из ограничений позволят

оценить скорость восстановления активности.

55. Граница короны: переводы из СНГ в Россию в марте выросли на 47%

При этом поток денег в ближнее зарубежье сократился

На фоне распространения коронавируса денежные переводы из

России в страны ближнего зарубежья сократились на 11% в марте по

сравнению с январем 2020-го.

При этом поток денег в нашу страну за этот же период вырос на 47%.

Такую статистику «Известиям» предоставили в системе денежных

переводов «Юнистрим».

Уменьшение потока из РФ связано с закрытием границ и ряда

предприятий на фоне пандемии, из-за чего трудовые мигранты

остались без работы, считают эксперты. Рост перечислений в нашу

страну обоснован сезонным фактором и поддержкой родственников изза рубежа — детей-студентов и родителей-пенсионеров. Во II квартале

на рынке трансграничных переводов ожидается дальнейший спад.

• Падение транзакций за границу сокращается, в среднем, на

30% по отношению к обычному периоду

economics

economics finance

finance