Similar presentations:

ВКР: Учет и анализ дебиторской и кредиторской задолженности

1. Презентация к выпускной квалификационной работе на тему: «Учет и анализ дебиторской и кредиторской задолженности» (на

Студент: Евдокимов А.С.Руководитель ВКР: доцент, к.э.н. Гурр И.Э.

2.

Актуальность ВКР: существование проблемырационального использования дебиторской и

кредиторской задолженности.

Объект ВКР: ООО «Нижегород-Сервис»

Предмет ВКР: механизм управления дебиторской и

кредиторской задолженностью.

Цель ВКР: изучение теоретических и практических основ

управления дебиторской и кредиторской

задолженностью и разработка мероприятий по

совершенствованию механизма управления

задолженностями.

3. Организационная структура ООО «Нижегород-Сервис»

Директор попроизводству

Генеральный директор

Директор по

персоналу

Отдел кадров

Коммерческий

директор

Отдел закупок

Отдел сбыта

Финансовый

директор

Бухгалтерия

Финансовый

отдел

4. Учет расчетов с покупателями и заказчиками в ООО «Нижегород-Сервис»

Содержание хозяйственнойоперации

Сумма, в

руб.

Корреспонденция

счетов

дебет

кредит

Документ

1. Отражена стоимость

оказанных услуг

14 313.60

62.01

90.01

Акт выполненных

работ, КС-2

2. Начислен НДС

2 385.60

90.3

68.2

Счет-фактура

3. Поступление денежных

средств от покупателей

14 313.6

51.1

62.1

Выписка банка

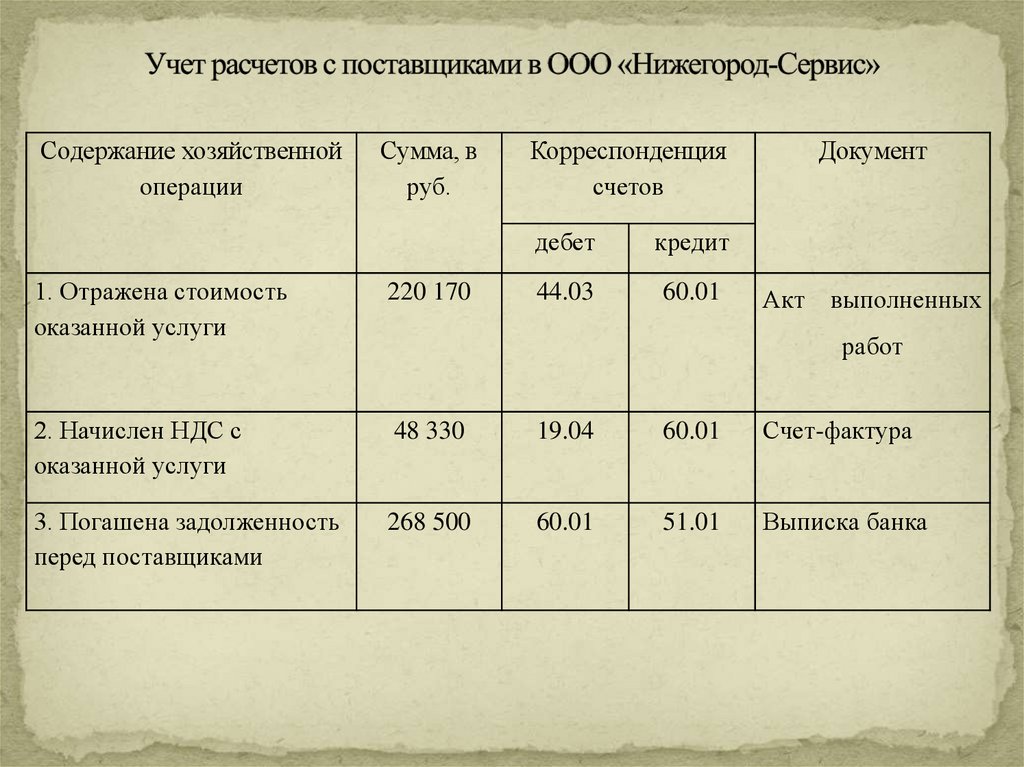

5. Учет расчетов с поставщиками в ООО «Нижегород-Сервис»

Содержание хозяйственнойоперации

Сумма, в

руб.

Корреспонденция

счетов

дебет

кредит

44.03

60.01

Документ

1. Отражена стоимость

оказанной услуги

220 170

2. Начислен НДС с

оказанной услуги

48 330

19.04

60.01

Счет-фактура

3. Погашена задолженность

перед поставщиками

268 500

60.01

51.01

Выписка банка

Акт

выполненных

работ

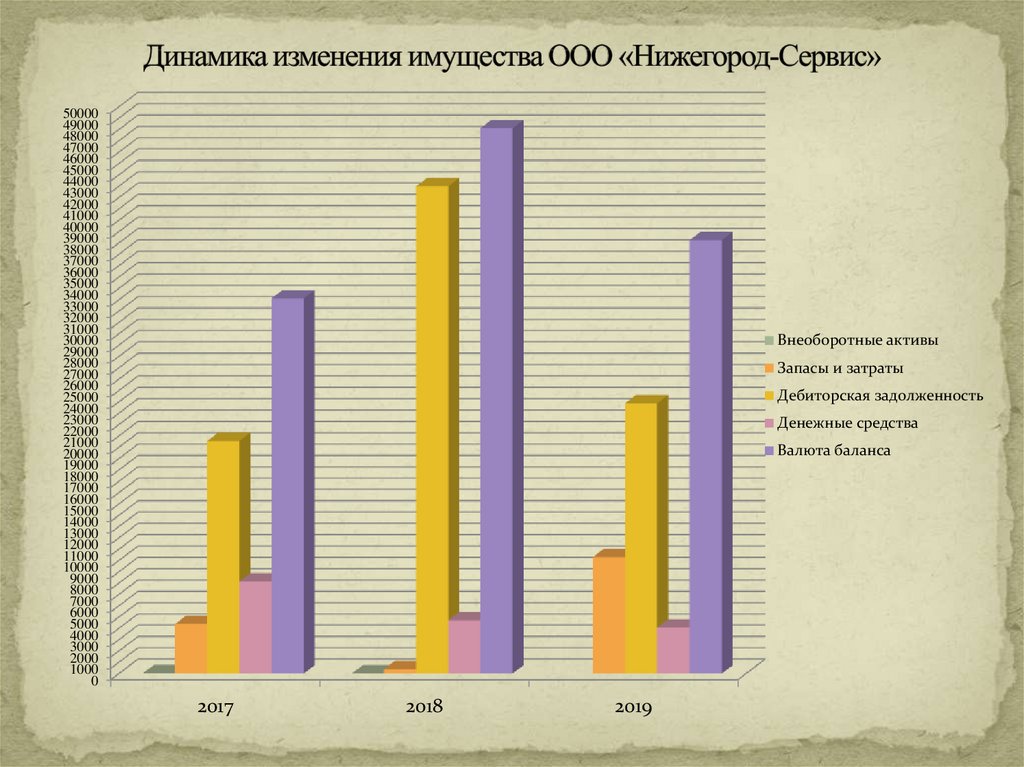

6. Динамика изменения имущества ООО «Нижегород-Сервис»

5000049000

48000

47000

46000

45000

44000

43000

42000

41000

40000

39000

38000

37000

36000

35000

34000

33000

32000

31000

30000

29000

28000

27000

26000

25000

24000

23000

22000

21000

20000

19000

18000

17000

16000

15000

14000

13000

12000

11000

10000

9000

8000

7000

6000

5000

4000

3000

2000

1000

0

Внеоборотные активы

Запасы и затраты

Дебиторская задолженность

Денежные средства

Валюта баланса

2017

2018

2019

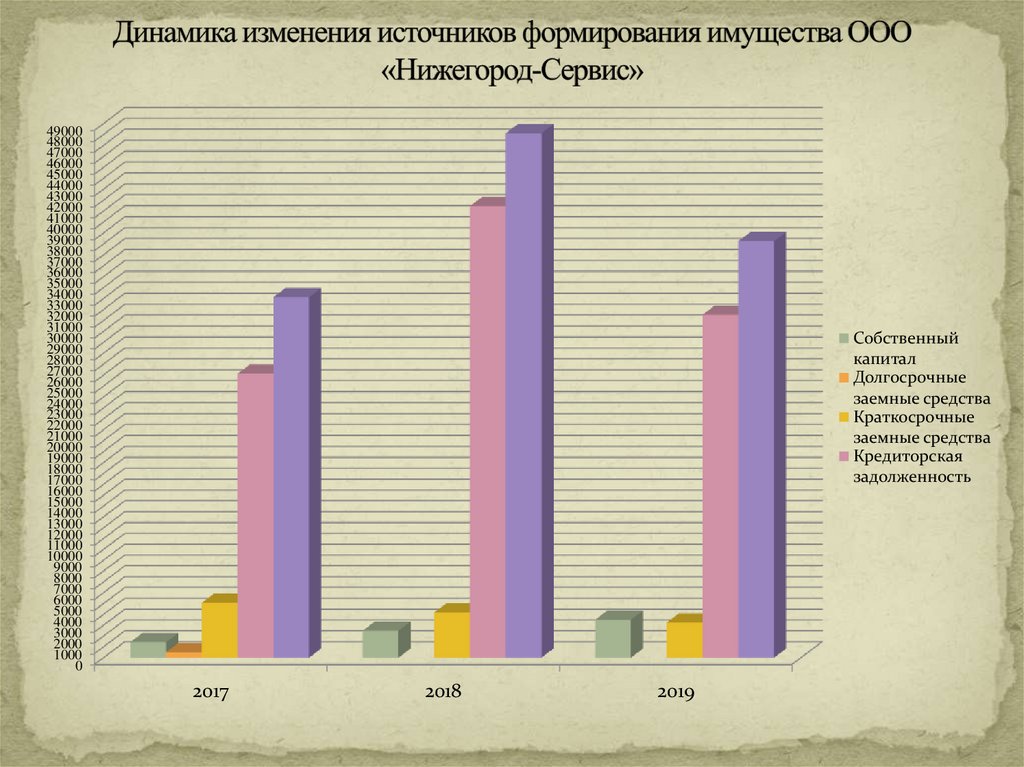

7. Динамика изменения источников формирования имущества ООО «Нижегород-Сервис»

4900048000

47000

46000

45000

44000

43000

42000

41000

40000

39000

38000

37000

36000

35000

34000

33000

32000

31000

30000

29000

28000

27000

26000

25000

24000

23000

22000

21000

20000

19000

18000

17000

16000

15000

14000

13000

12000

11000

10000

9000

8000

7000

6000

5000

4000

3000

2000

1000

0

Собственный

капитал

Долгосрочные

заемные средства

Краткосрочные

заемные средства

Кредиторская

задолженность

2017

2018

2019

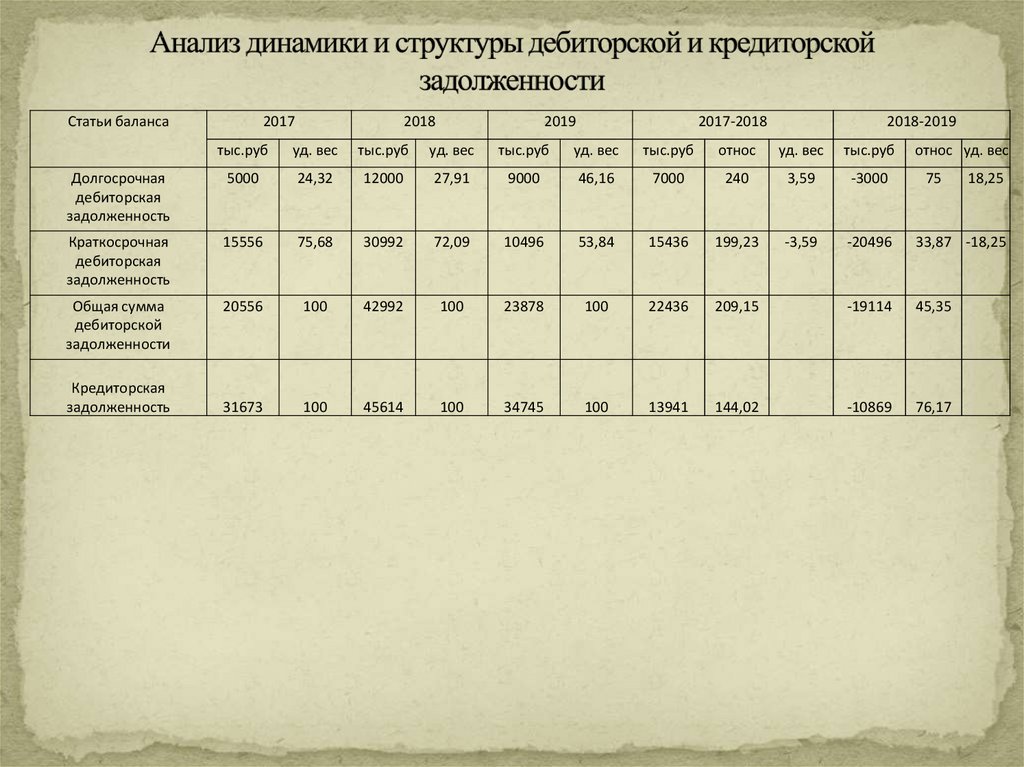

8. Анализ динамики и структуры дебиторской и кредиторской задолженности

Статьи баланса2017

2018

2019

2017-2018

2018-2019

тыс.руб

уд. вес

тыс.руб

уд. вес

тыс.руб

уд. вес

тыс.руб

относ

уд. вес

тыс.руб

Долгосрочная

дебиторская

задолженность

5000

24,32

12000

27,91

9000

46,16

7000

240

3,59

-3000

Краткосрочная

дебиторская

задолженность

15556

75,68

30992

72,09

10496

53,84

15436

199,23

-3,59

-20496

33,87 -18,25

Общая сумма

дебиторской

задолженности

20556

100

42992

100

23878

100

22436

209,15

-19114

45,35

31673

100

45614

100

34745

100

13941

144,02

-10869

76,17

Кредиторская

задолженность

относ уд. вес

75

18,25

9. Динамика и структура дебиторской задолженности по срокам погашения

20172018

1%

4% 3%

12%

19%

19%

До 1 месяца

От 1 до 3 месяцев

24%

19%

До 1 месяца

28%

От 1 до 3 месяцев

От 3 до 6 месяцев

От 3 до 6 месяцев

От 6 до 12 месяцев

От 6 до 12 месяцев

Свыше 1 года

Свыше 1 года

20%

Просроченная :

25%

2019

26%

2% 2%

4%

6%

До 1 месяца

34%

От 1 до 3 месяцев

От 3 до 6 месяцев

От 6 до 12 месяцев

Свыше 1 года

Просроченная :

52%

Просроченная :

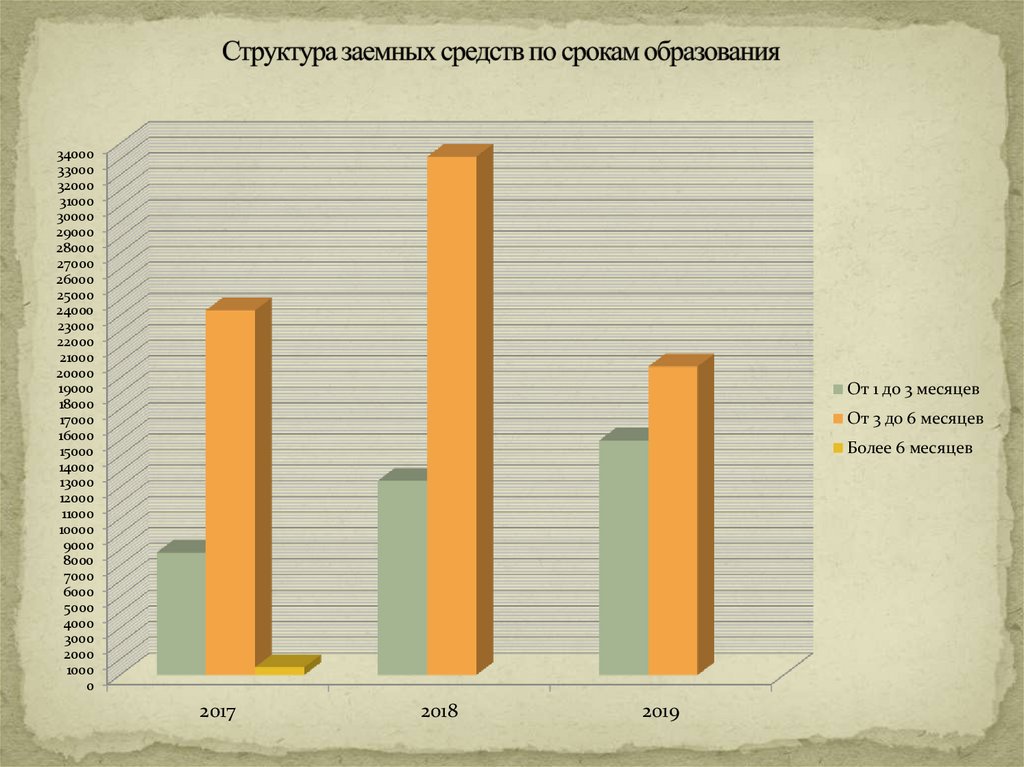

10. Структура заемных средств по срокам образования

3400033000

32000

31000

30000

29000

28000

27000

26000

25000

24000

23000

22000

21000

20000

19000

18000

17000

16000

15000

14000

13000

12000

11000

10000

9000

8000

7000

6000

5000

4000

3000

2000

1000

0

От 1 до 3 месяцев

От 3 до 6 месяцев

Более 6 месяцев

2017

2018

2019

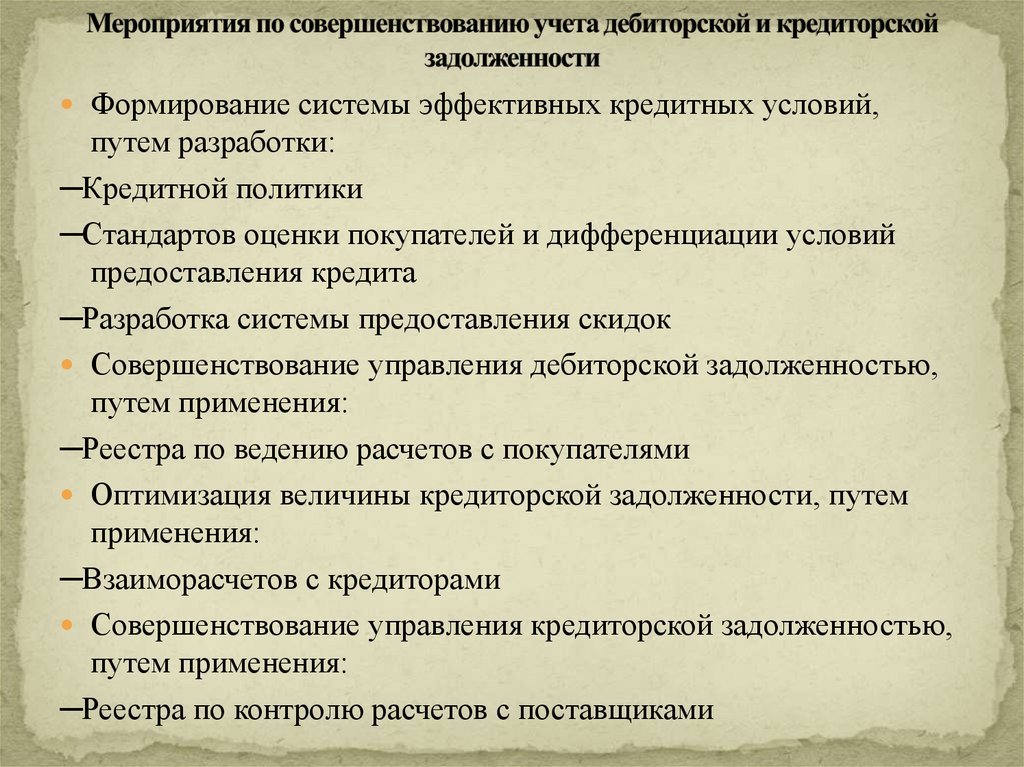

11. Мероприятия по совершенствованию учета дебиторской и кредиторской задолженности

Формирование системы эффективных кредитных условий,путем разработки:

─Кредитной политики

─Стандартов оценки покупателей и дифференциации условий

предоставления кредита

─Разработка системы предоставления скидок

Совершенствование управления дебиторской задолженностью,

путем применения:

─Реестра по ведению расчетов с покупателями

Оптимизация величины кредиторской задолженности, путем

применения:

─Взаиморасчетов с кредиторами

Совершенствование управления кредиторской задолженностью,

путем применения:

─Реестра по контролю расчетов с поставщиками

12. Показатели оценки делового риска дебитора и критерии оценки

Показателя деловогоКритерий положительной

риска

оценки

Критерий отрицательной оценки

Длительность работы Длительность работы на рынке Длительность работы на рынке

дебитора на рынке

Доля

дебитора

более 3 лет

менее 3 лет

на Дебитор является одним из Дебитор

рынке

лидеров рынка

Чувствительность

Низкая чувствительность, спрос Высокая

не

относится

факторам

активности клиентов

Наличие конкурентов Отсутствие

спады

деловой

значение

1

6-8 из 8 показателей

крупных Имеется свыше четырех крупных

Положительная оценка по

свыше 30%)

5-6 из 8 показателей

Качество продукции

Лучше, чем у конкурентов

Ассортимент

Широкий

продукции

перечень, имеются различные распространенном на рынке виде

Хуже, чем у конкурентов

ассортиментный Специализация

направления сбыта

на

единичном

продукции

не

отражается

группы величине выручки

на привести

Положительная оценка по

к

1-3 из 8 показателей

среднерыночным

необоснованно

среднерыночных

4

3-4 из 8 показателей

Положительная оценка по

финансовым потерям

соответствуют Цены

3

серьезным

покупателей

Цены

2

4-5 из 8 показателей

Положительная оценка по

Зависимость дебитора Потеря одного или нескольких Потеря одного клиента может

Ценовая стратегия

Положительная оценка по

конкурентов (доля на рынке конкурентов

от одного покупателя клиентов

Балльное

чувствительность,

возникают

или

Критерии оценки

крупнейшим игрокам

дебитора к сезонным на продукцию постоянен

на рынке

к

выше

5

13. Показатели оценки финансового риска дебитора

п/п1

2

3

4

5

6

7

8

Рейтинговый балл

Показатели

финансового состояния

1

2

3

4

5

Коэффициент

абсолютной

0,5-0,7

0,4-0,5

0,3-0,4

0,2-0,3 Менее 0,2 более 0,7

ликвидности

Коэффициент срочной

1,5-1,7

1,4-1,5

1,3-1,4

1,1-1,3 Менее 1,1 более 1,7

ликвидности

Коэффициент текущей

2,0-2,5

1,7-2,0

1,4-1,7

1,1-1,3 Менее 1,1 более 3,5

ликвидности

Коэффициент

10-15

Менее 5 дней более

достаточности

15—20 дней

7-10 дней 5—7 дней

дней

20 дней

денежных средств

Доля оборотных

активов в валюте

0,35-0,7

0,3-0,35

0,25-0,3

0,2-0,25 Менее 0,2 более 0,7

баланса

Коэффициент

финансовой

0,6-0,8

0,5-0,6

0,4-0,5

0,3-0,4 Менее 0,3 более 0,8

независимости

Коэффициент

Менее 0,01 более

0,15-0,5

0,1-0,15

0,05-0,1 0,01-0,05

рентабельности продаж

0,5

Средневзвешенный срок

Просроченная

старения задолженности

задолженность До 7 дней 7-45 дней 45-90 дней Более 90 дней

дебитора за прошедший

отсутствует

отчетный период

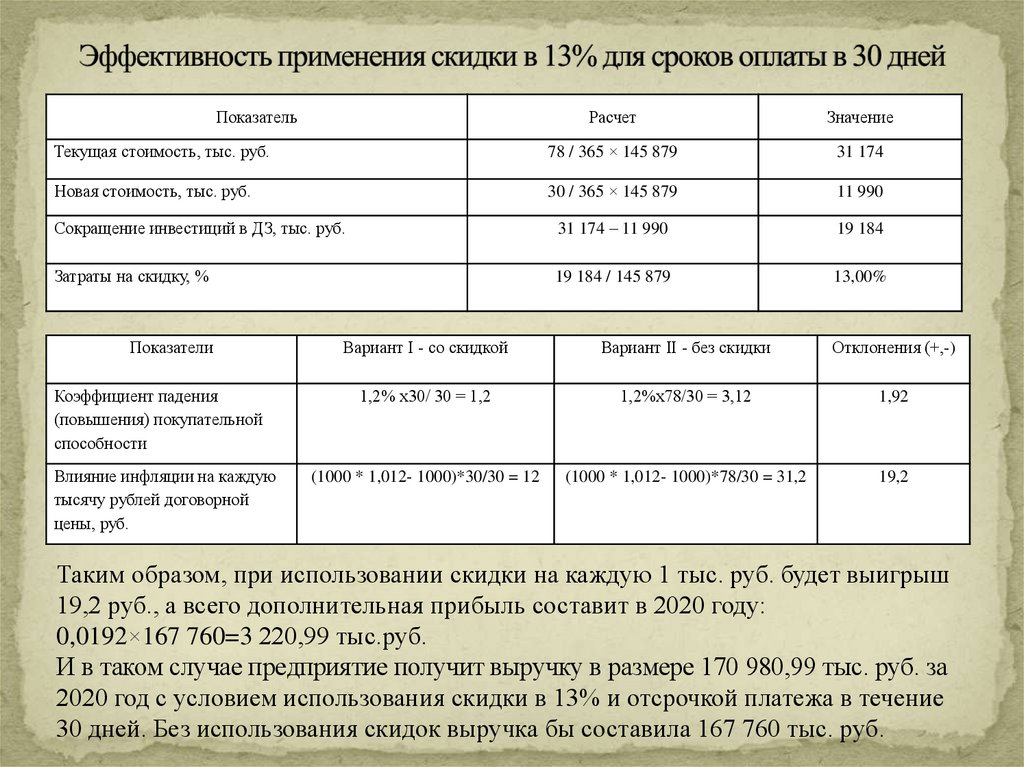

14. Эффективность применения скидки в 13% для сроков оплаты в 30 дней

ПоказательРасчет

Значение

Текущая стоимость, тыс. руб.

78 / 365 × 145 879

31 174

Новая стоимость, тыс. руб.

30 / 365 × 145 879

11 990

Сокращение инвестиций в ДЗ, тыс. руб.

31 174 – 11 990

19 184

Затраты на скидку, %

19 184 / 145 879

13,00%

Показатели

Коэффициент падения

(повышения) покупательной

способности

Влияние инфляции на каждую

тысячу рублей договорной

цены, руб.

Вариант I - со скидкой

Вариант II - без скидки

Отклонения (+,-)

1,2% х30/ 30 = 1,2

1,2%х78/30 = 3,12

1,92

(1000 * 1,012- 1000)*30/30 = 12

(1000 * 1,012- 1000)*78/30 = 31,2

19,2

Таким образом, при использовании скидки на каждую 1 тыс. руб. будет выигрыш

19,2 руб., а всего дополнительная прибыль составит в 2020 году:

0,0192×167 760=3 220,99 тыс.руб.

И в таком случае предприятие получит выручку в размере 170 980,99 тыс. руб. за

2020 год с условием использования скидки в 13% и отсрочкой платежа в течение

30 дней. Без использования скидок выручка бы составила 167 760 тыс. руб.

15. Реестр расчетов с покупателями

12

3

4

5

6

7

8

9

Остаток

Покупатель

ООО Панда

Содержание

операции

Дата начала

Материалы

ООО Мармелайт

ООО Жар-Птица

Документ

Стоимость

заказа

Стоимость

реализаций

Оплачено за

период

Переплата

Долг

29740

13.01.2020 Счет №13/1

7970

7970

20.01.2020 Счет №20/1

15060

15060

27.01.2020 Счет №27/1

6710

6710

Материалы

14880

14.01.2020 Счет №14/1

1750

1522,5

21.01.2020 Счет №21/1

22790

10000

27.01.2020 Счет №27/1

2090

2090

Материалы

Дата формирования отчета

03.03.2020

Оплата произведена досрочно

Оплачено

Просрочено по лимитам

12790

90020

25.10.2019 Счет №25101

36450

36450

17.11.2019 Счет №17111

29760

29760

09.12.2019 Счет №9121

63140

30.12.2019 Счет №30121

13520

31.12.2019 Счет №31121

13360

16. Реестр расчетов с покупателями

1Покупатель

10

11

12

13

14

15

16

17

18

Стоп отгрузка

Примечание

Просрочка

Дата реализации

Кол-во дней

Скидка

Лимит дней

Лимит руб.

Дней

Сумма

ООО Панда

ООО

Мармелайт

14.01.2020

49

5

11

20.01.2020

43

9

2

27.01.2020

36

9

9

15.01.2020

30

13

21.01.2020

42

9

3

27.01.2020

36

9

9

ООО ЖарПтица

60

23811,67

90020 Отгрузки нет

25.10.2019

66 -

17.11.2019

66 -

09.12.2019

85

0

25

63140

30.12.2019

64

0

4

13520

16.01.2020

62

0

2

13360

Дата формирования отчета 03.03.2020

Оплата произведена досрочно

Оплачено

Просрочено по лимитам

С 01.01.2020

отгрузку не

осуществлять в

связи с

превышением

лимита отгрузки по

дням и сумме долга

17. Реестр кредиторской задолженности

№п/п

А

Остаток задолженности

на начало месяца

Сумма задолженности к

погашению за

предыдущий период

Закуплено:

Январь

Февраль

------Декабрь

Всего к оплате

(сумма строк 2–14)

Остаток задолженности

на конец

Б

1

2

3

4

-----14

15

16

Оплачено

Январь Февраль Март Апрель Май Июнь Июль Август Сентябрь Октябрь Ноябрь Декабрь Остаток Объем

задолженн закупки

ости на товаров

следующи

й период

1

2

3

4

5

6

7

8

9

10

11

12

13

14

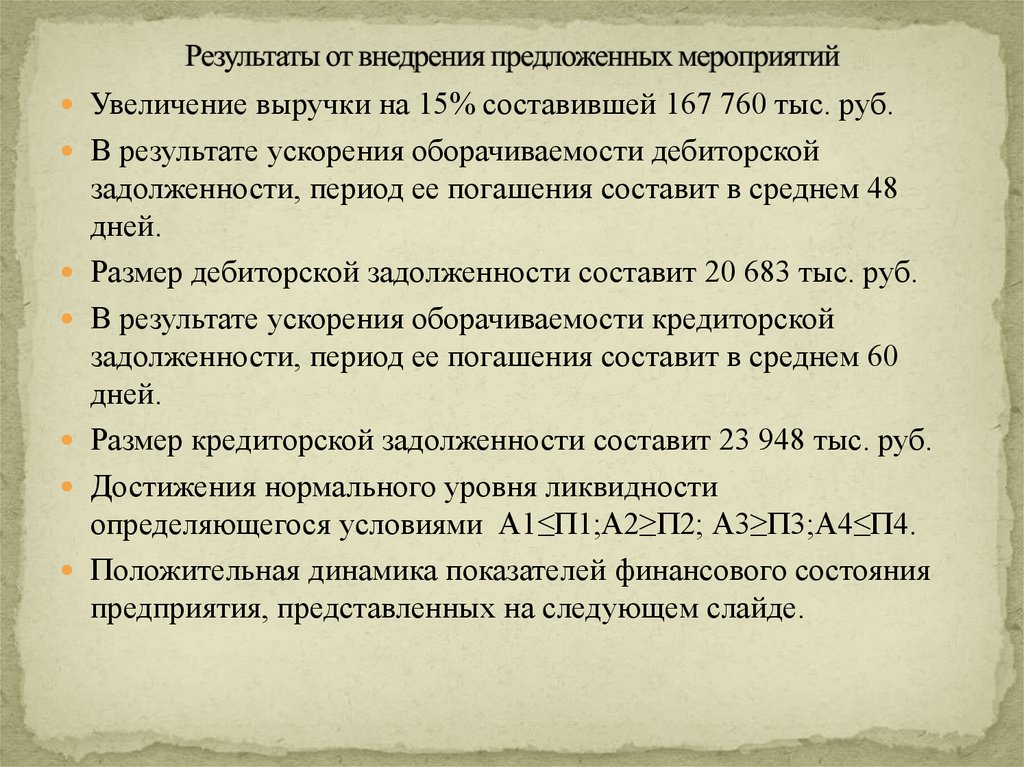

18. Результаты от внедрения предложенных мероприятий

Увеличение выручки на 15% составившей 167 760 тыс. руб.В результате ускорения оборачиваемости дебиторской

задолженности, период ее погашения составит в среднем 48

дней.

Размер дебиторской задолженности составит 20 683 тыс. руб.

В результате ускорения оборачиваемости кредиторской

задолженности, период ее погашения составит в среднем 60

дней.

Размер кредиторской задолженности составит 23 948 тыс. руб.

Достижения нормального уровня ликвидности

определяющегося условиями А1≤П1;А2≥П2; А3≥П3;А4≤П4.

Положительная динамика показателей финансового состояния

предприятия, представленных на следующем слайде.

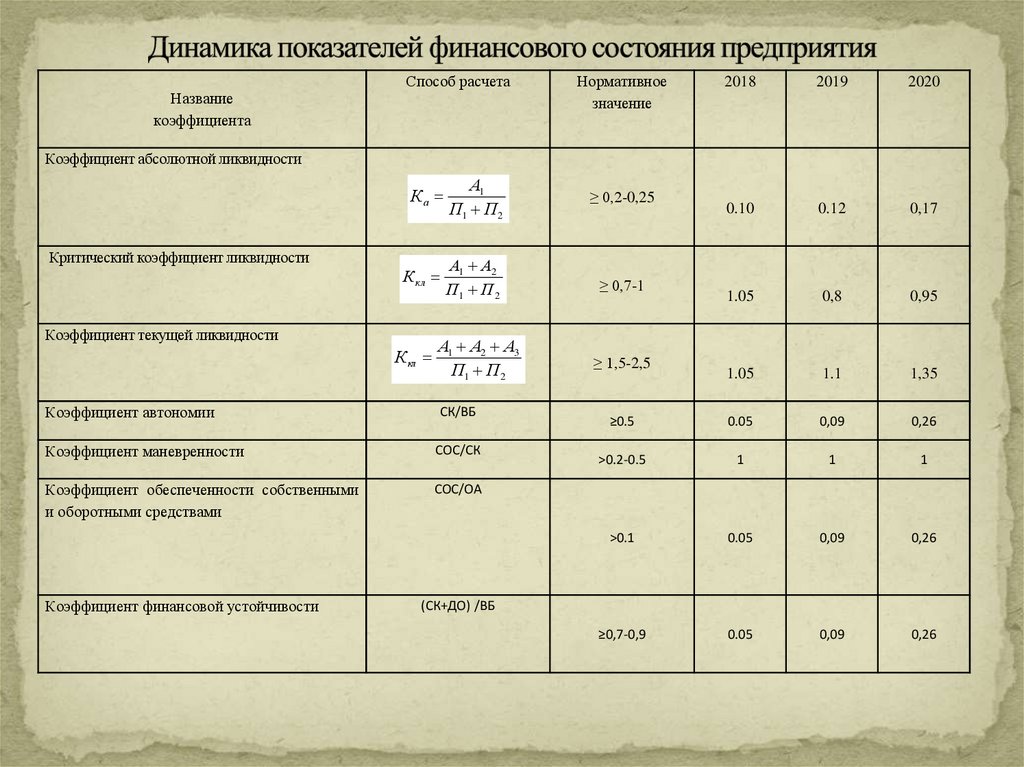

19. Динамика показателей финансового состояния предприятия

Названиекоэффициента

Способ расчета

Нормативное

значение

2018

2019

2020

0.10

0.12

0,17

1.05

0,8

0,95

1.05

1.1

1,35

≥0.5

0.05

0,09

0,26

>0.2-0.5

1

1

1

>0.1

0.05

0,09

0,26

≥0,7-0,9

0.05

0,09

0,26

Коэффициент абсолютной ликвидности

Критический коэффициент ликвидности

Ка

А1

П1 П 2

≥ 0,2-0,25

К кл

А1 А2

П1 П 2

≥ 0,7-1

Коэффициент текущей ликвидности

К кл

Коэффициент автономии

А1 А2 А3

П1 П 2

СК/ВБ

Коэффициент маневренности

СОС/СК

Коэффициент обеспеченности собственными

и оборотными средствами

СОС/ОА

Коэффициент финансовой устойчивости

≥ 1,5-2,5

(СК+ДО) /ВБ

20. Спасибо за внимание, доклад окончен.

21. Презентация к выпускной квалификационной работе на тему: «Учет и анализ дебиторской и кредиторской задолженности» (на

Студент: Евдокимов А.С.Руководитель ВКР: доцент, к.э.н. Гурр И.Э.

finance

finance