Similar presentations:

Финансовый менеджмент. Структура процесса управления

1.

ФИНАНСОВЫЙ МЕНЕДЖМЕНТАВТОР КУРСА: ЧЛЕН – КОРРЕСПОНДЕНТ МЕЖДУНАРОДНОЙ АКАДЕМИИ НАУК

ВЫСШЕЙ ШКОЛЫ, ДОКТОР ЭКОНОМИЧЕСКИХ НАУК, ФИНАНСОВЫЙ ЭКСПЕРТ

КУНИН ВЛАДИМИР АЛЕКСАНДРОВИЧ

2. СТРУКТУРА ПРОЦЕССА УПРАВЛЕНИЯ

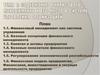

Возмущающие воздействия3. ОСНОВНЫЕ РАЗДЕЛЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА

УПРАВЛЕНИЕКАПИТАЛОМ

УПРАВЛЕНИЕ

ДЕНЕЖНЫМИ

ПОТОКАМИ

ОЦЕНКА БИЗНЕСА

УПРАВЛЕНИЕ

АКТИВАМИ

ФИНАНСОВЫЙ

МЕНЕДЖМЕНТ

УПРАВЛЕКНИЕ

ИНВЕСТИЦИЯМИ

УПРАВЛЕНИЕ

ФИНАНСОВЫМИ

РИСКАМИ

4.

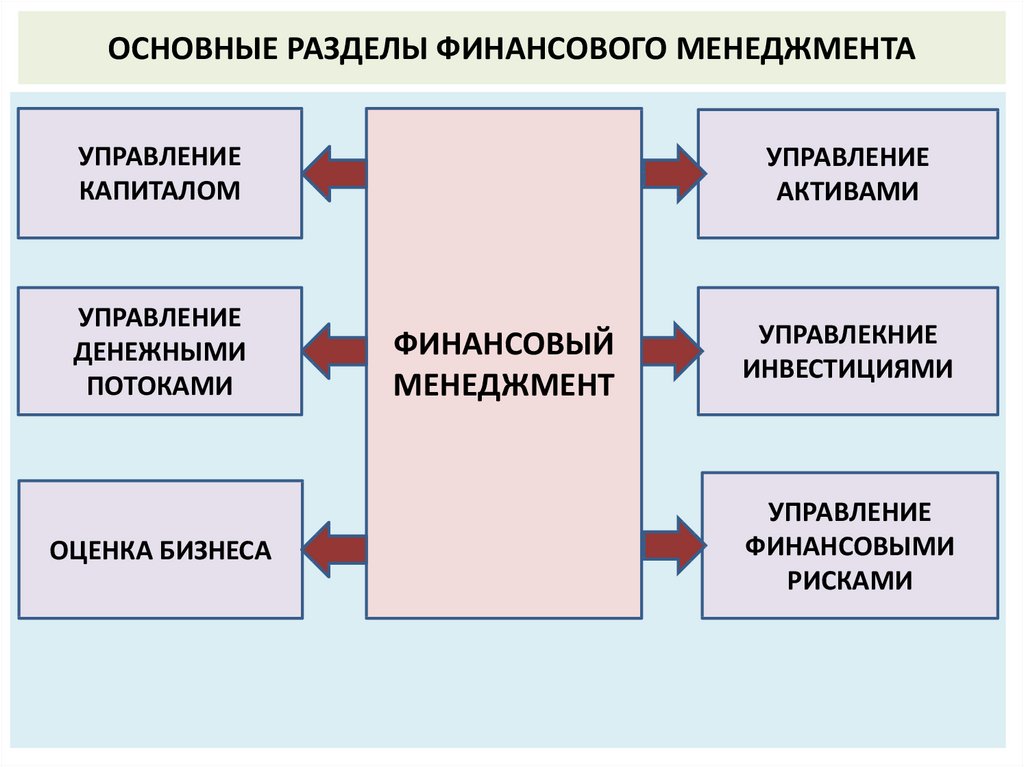

УПРАВЛЕНИЕ КАПИТАЛОМУПРАВЛЕНИЕ СОБСТВЕННЫМ

КАПИТАЛОМ

УПРАВЛЕНИЕ

ПРИБЫЛЬЮ

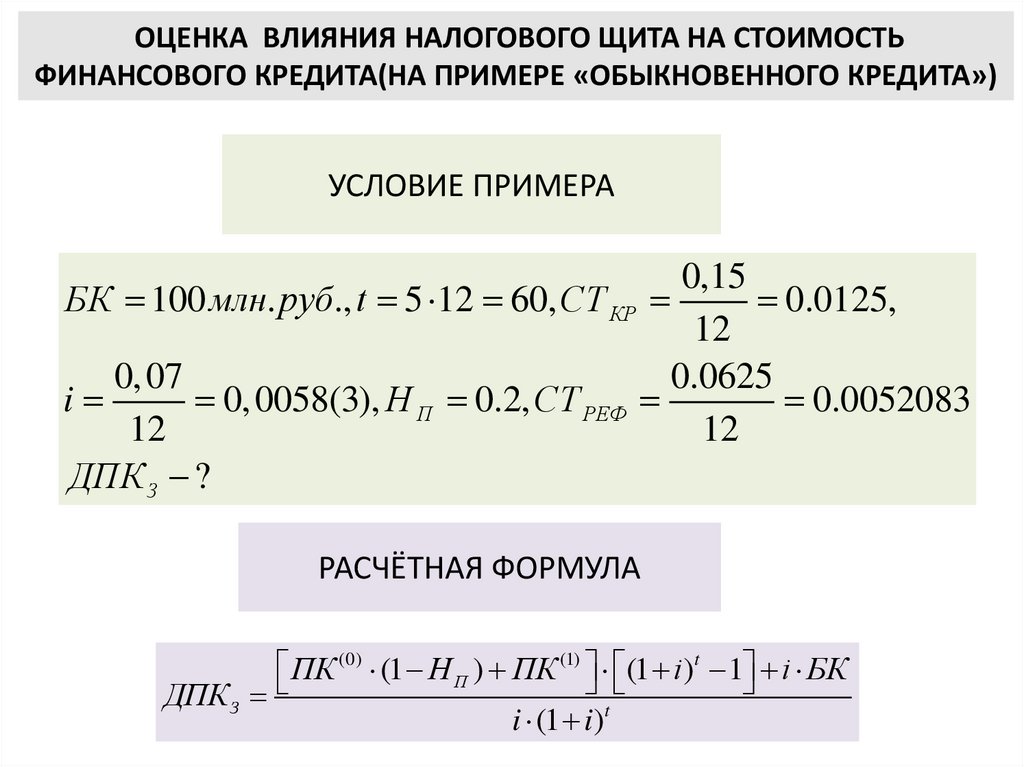

УПРАВЛЕНИЕ

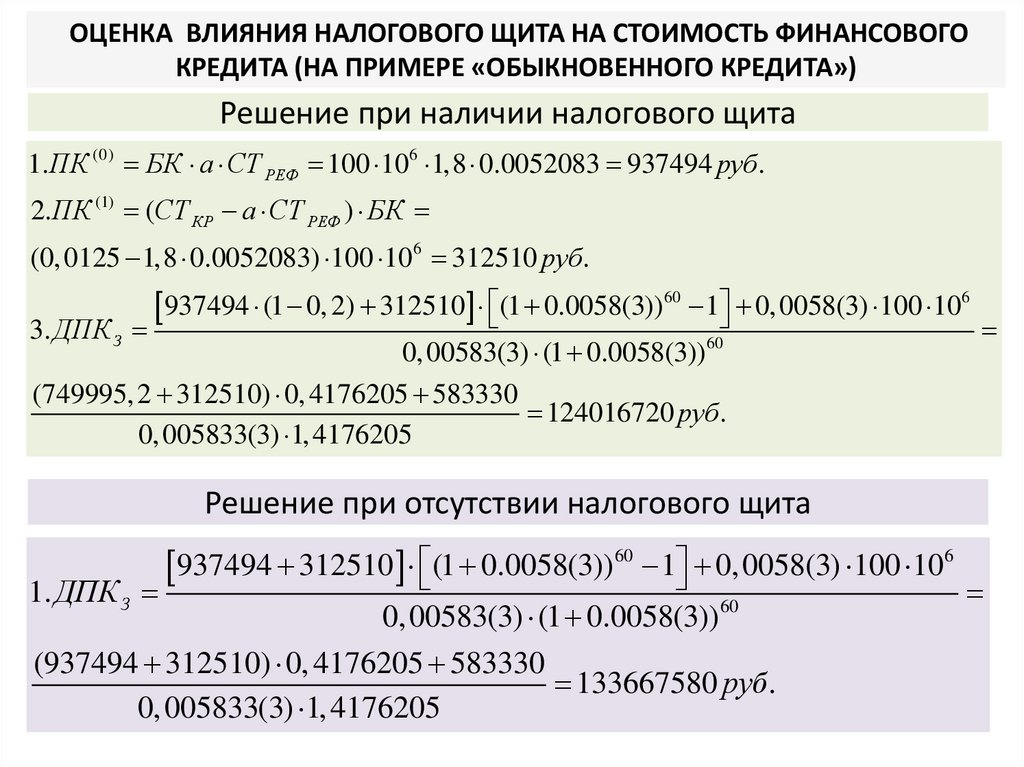

ФОРМИРОВАНИЕМ

ПРИБЫЛИ

УПРАВЛЕНИЕ

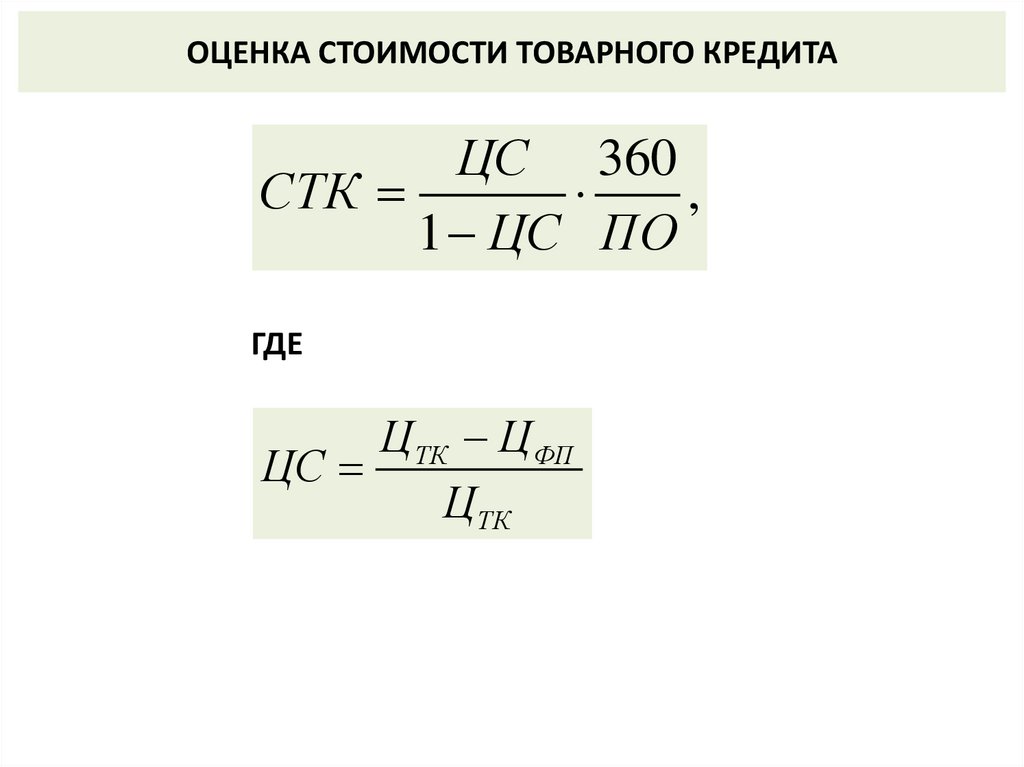

ДОБАВОЧНЫМ

КАПИТАЛОМ

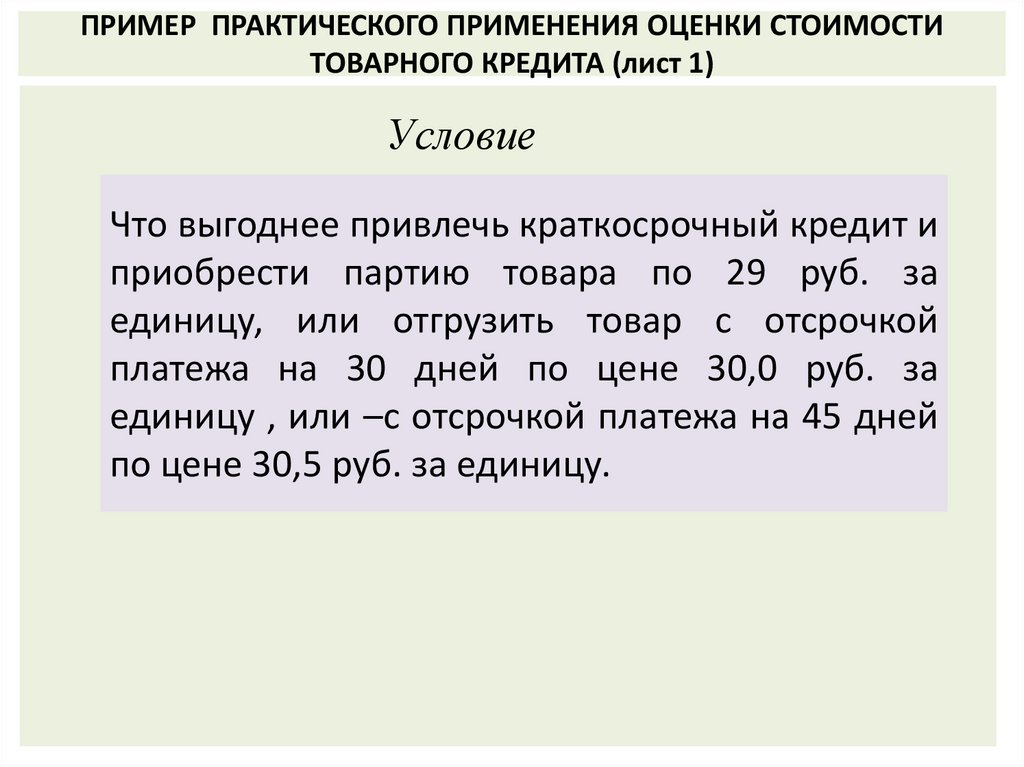

УПРАВЛЕНИЕ

РАСПРЕДЕЛЕНИЕМ

ПРИБЫЛИ

УПРАВЛЕНИЕ ЗАЁМНЫМ

КАПИТАЛОМ

УПРАВЛЕНИЕ

СТРУКТУРОЙ

КАПИТАЛА

УПРАВЛЕНИЕ

СТРУКТУРОЙ

ИСТОЧНИКОВ

ЗАЁМНОГО

КАПИТАЛА

5.

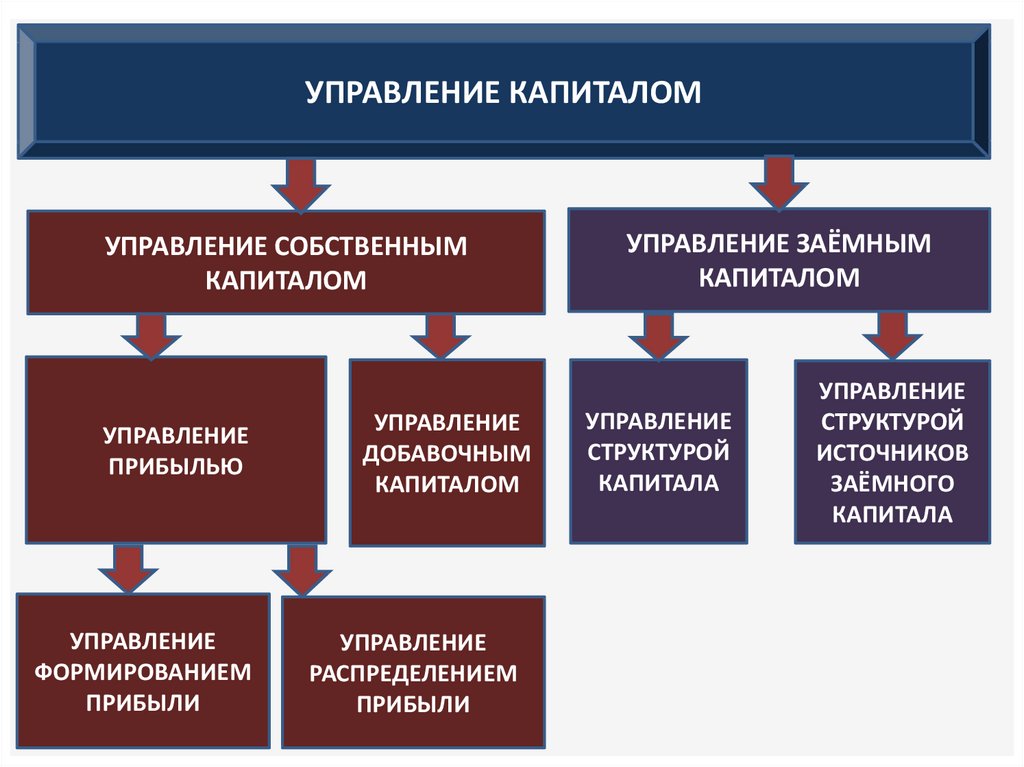

УПРАВЛЕНИЕ АКТИВАМИУПРАВЛЕНИЕ ОБОРОТНЫМИ АКТИВАМИ

УПРАВЛЕНИЕ

ДВИЖЕНИЕМ

ОБОРОТНЫХ АКТИВОВ

УПРАВЛЕНИЕ

ЗАПАСАМИ

УПРАВЛЕНИЕ

ВНЕОБОРОТНЫМИ АКТИВАМИ

УПРАВЛЕНИЕ

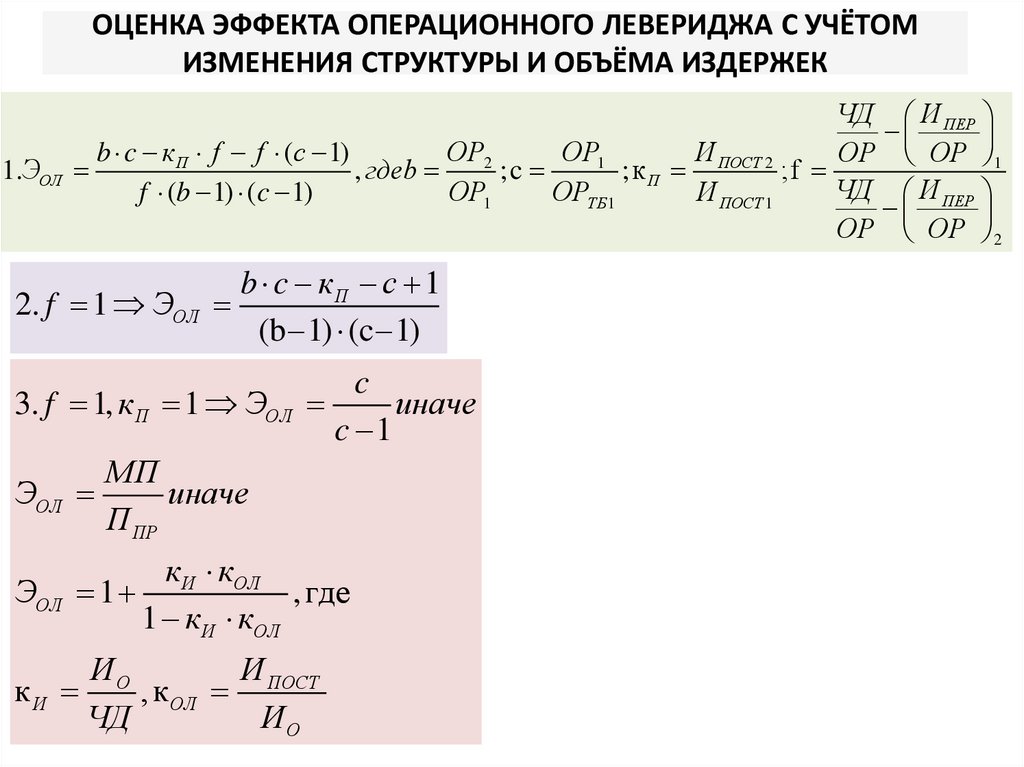

ОТДЕЛЬНЫМИ ВИДАМИ

ОТДЕЛЬНЫМИ ВИДАМИ

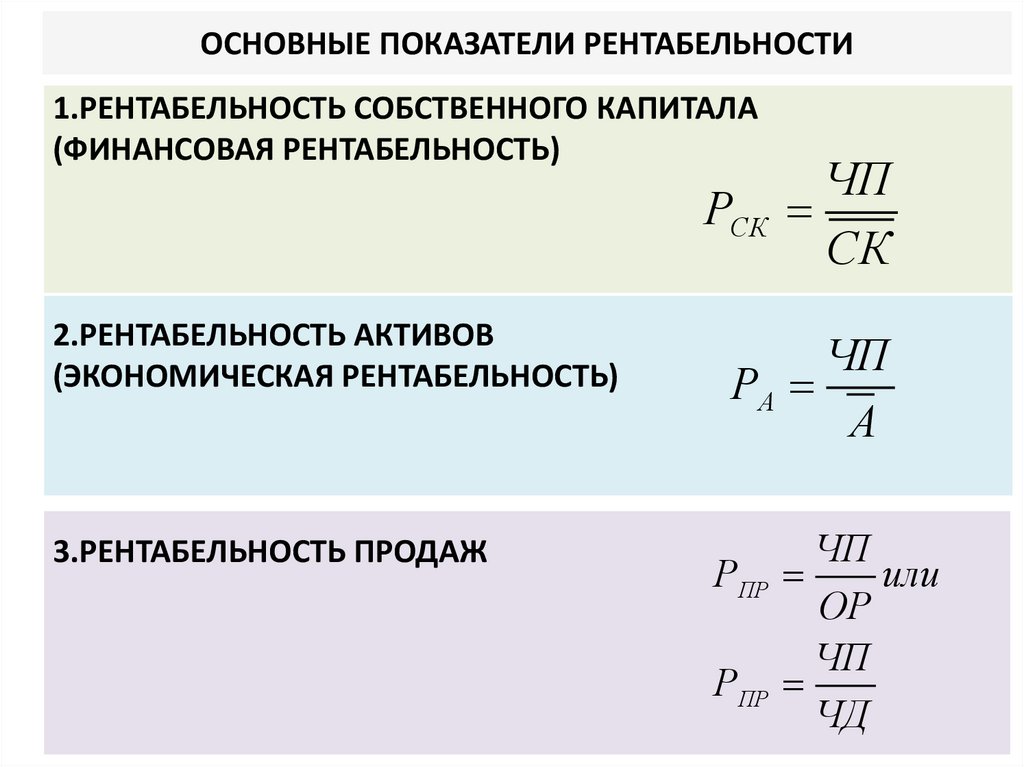

ОБОРОТНЫХ АКТИВОВ

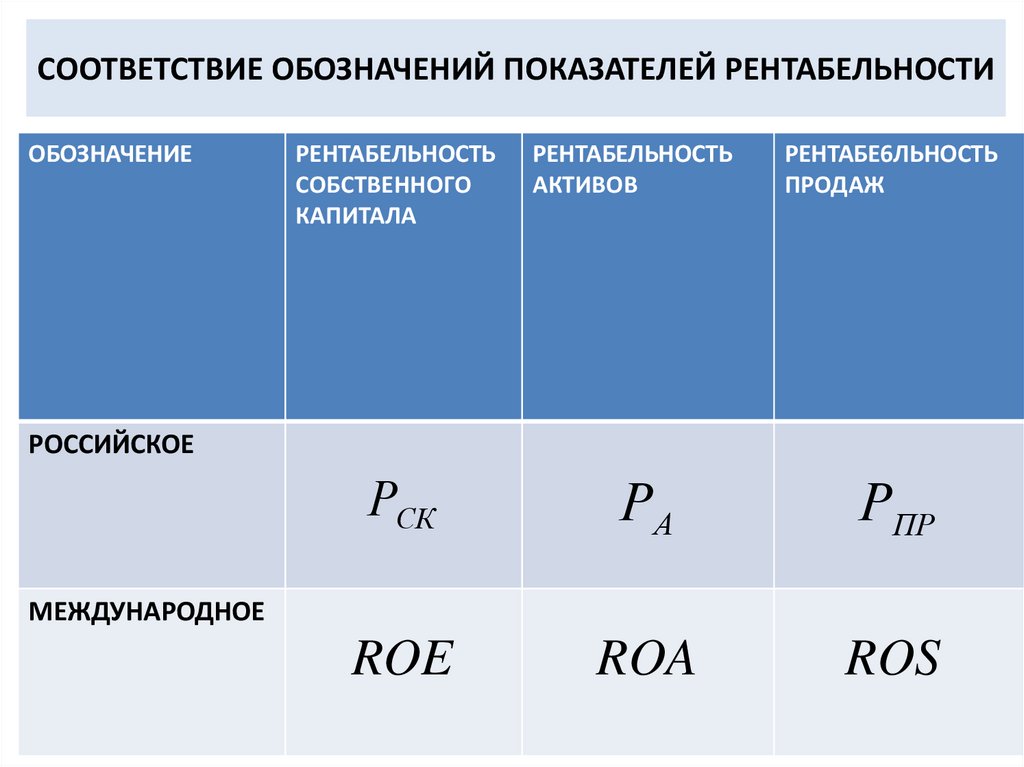

УПРАВЛЕНИЕ

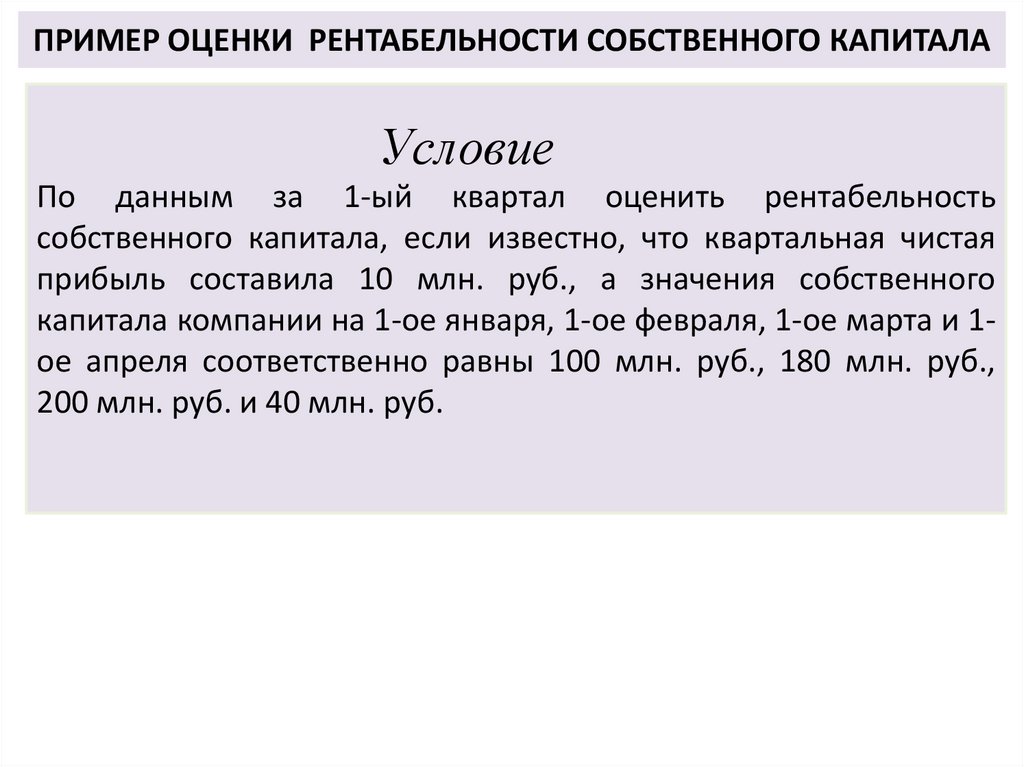

ДЕНЕЖНЫМИ

АКТИВАМИ

УПРАВЛЕНИЕ

ДЕБИТОРСКОЙ

ЗАДОЛЖЕННОСТЬЮ

6.

УПРАВЛЕНИЕ ДЕНЕЖНЫМИ ПОТОКАМИСИНХРОНИЗАЦИЯ

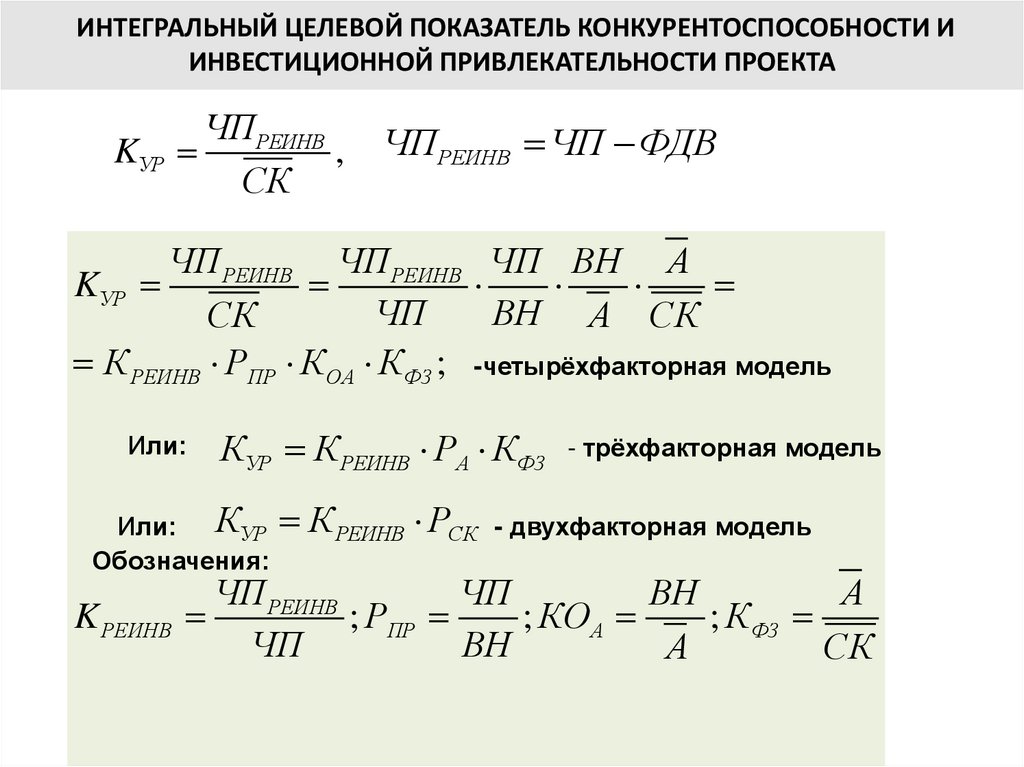

ПОЛОЖИТЕЛЬНОГО И

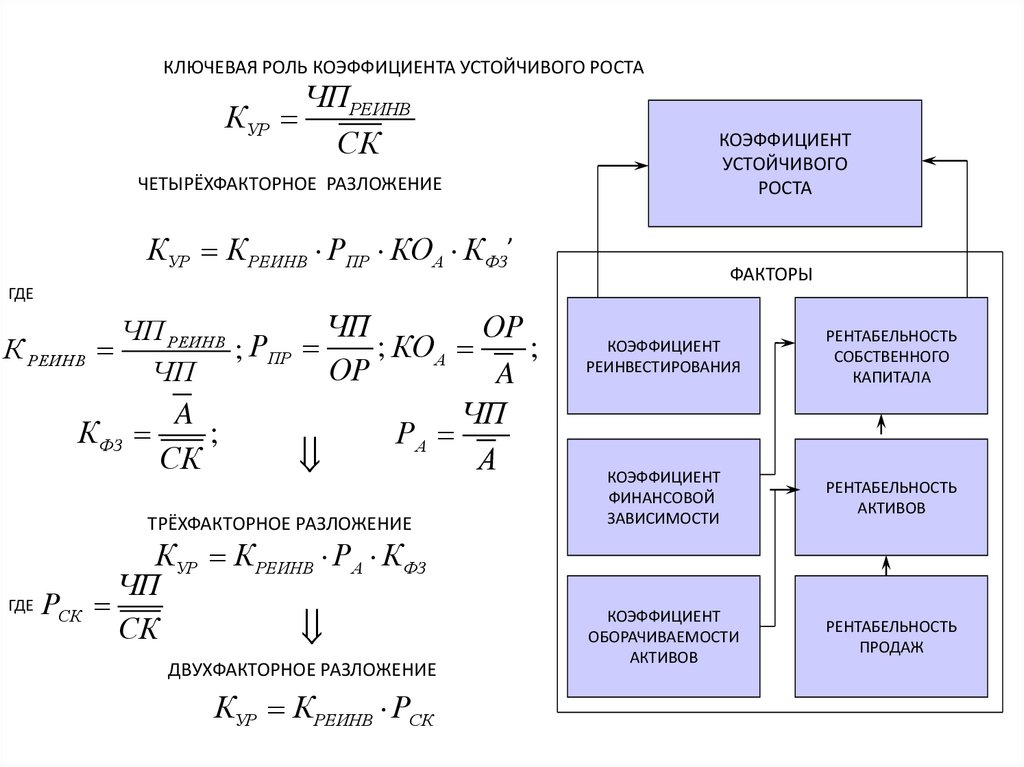

ОТРИЦАТЕЛЬНОГО ДЕНЕЖНЫХ

ПОТОКОВ ПО ОБЪЁМАМ

СИНХРОНИЗАЦИЯ

ПОЛОЖИТЕЛЬНОГО И

ОТРИЦАТЕЛЬНОГО ДЕНЕЖНЫХ

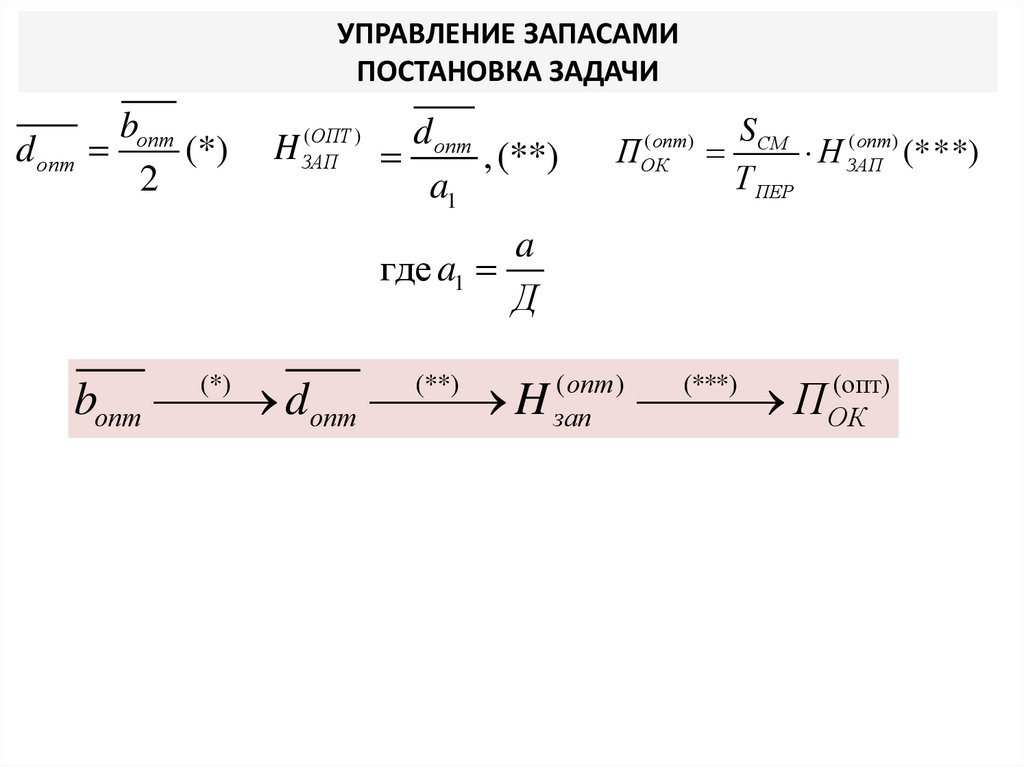

ПОТОКОВ ВО ВРЕМЕНИ

ОБЕСПЕЧЕНИЕ

ФИНАНСОВОЙ

УСТОЙЧИВОСТИ

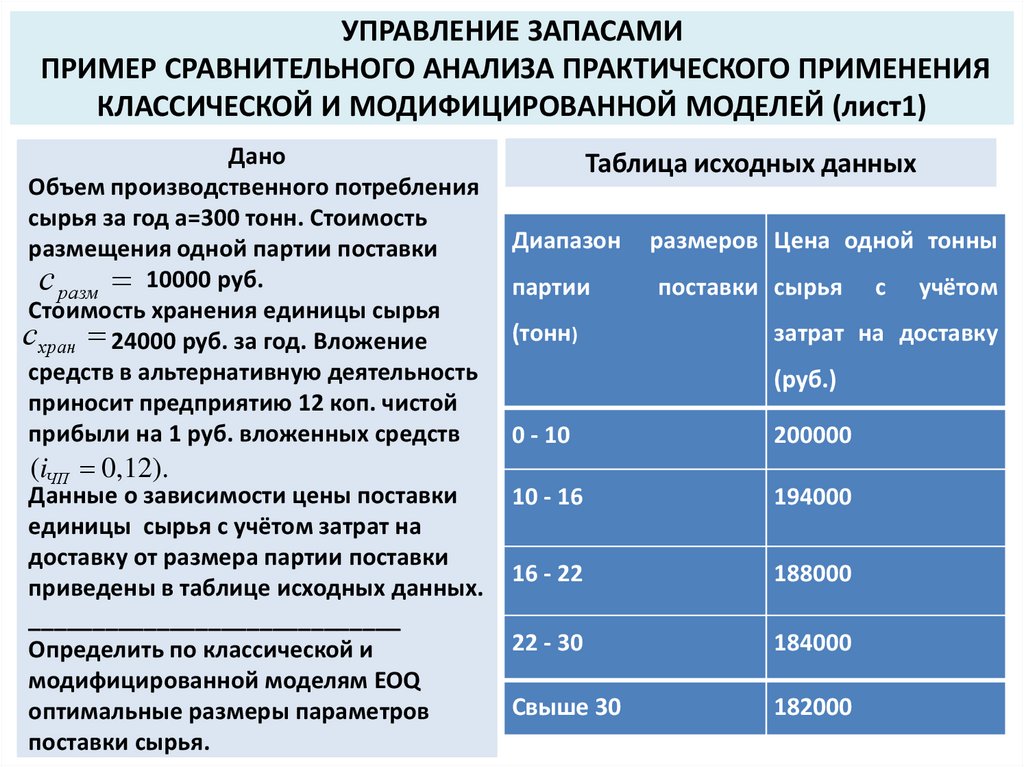

ОБЕСПЕЧЕНИЕ

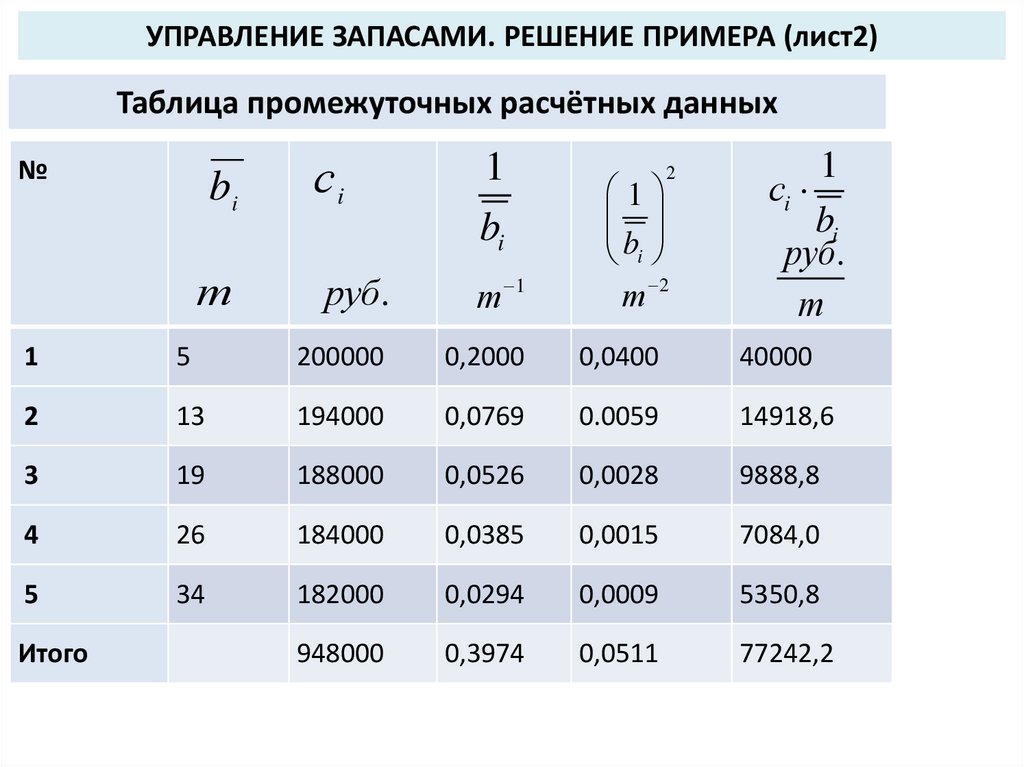

ПЛАТЁЖЕСПОСОБНОСТИ

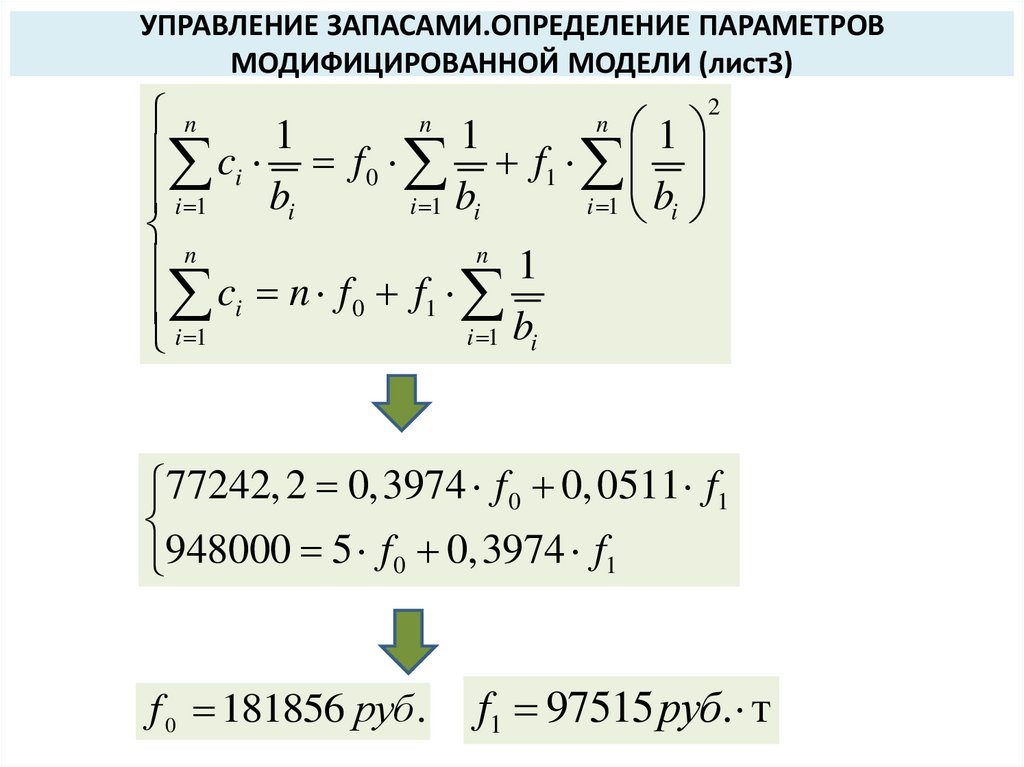

7.

УПРАВЛЕНИЕ ИНВЕСТИЦИЯМИУПРАВЛЕНИЕ РЕАЛЬНЫМИ

ИНВЕСТИЦИЯМИ

УПРАВЛЕНИЕ ФИНАНСОВЫМИ

ИНВЕСТИЦИЯМИ

8. ВИДЫ КРЕДИТОВ

КРАТКОСРОЧНЫЕБЛАНКОВЫЙ

ОВЕРДРАФТ

КРАТКОСРОЧНАЯ

ОБЫКНОВЕННАЯ

КРЕДИТНАЯ

ЛИНИЯ

РЕВОЛЬВЕРНАЯ

КРЕДИТНАЯ

ЛИНИЯ

ОНКОЛЬНЫЙ

КРЕДИТ

КРЕДИТЫ

ДОЛГОСРОЧНЫЕ

ИПОТЕЧНЫЙ

ДОЛГОСРОЧНАЯ

ОБЫКНОВЕННАЯ

КРЕДИТНАЯ ЛИНИЯ

РОЛЛОВЕРНЫЙ

КОНСОРЦИУМНЫЙ

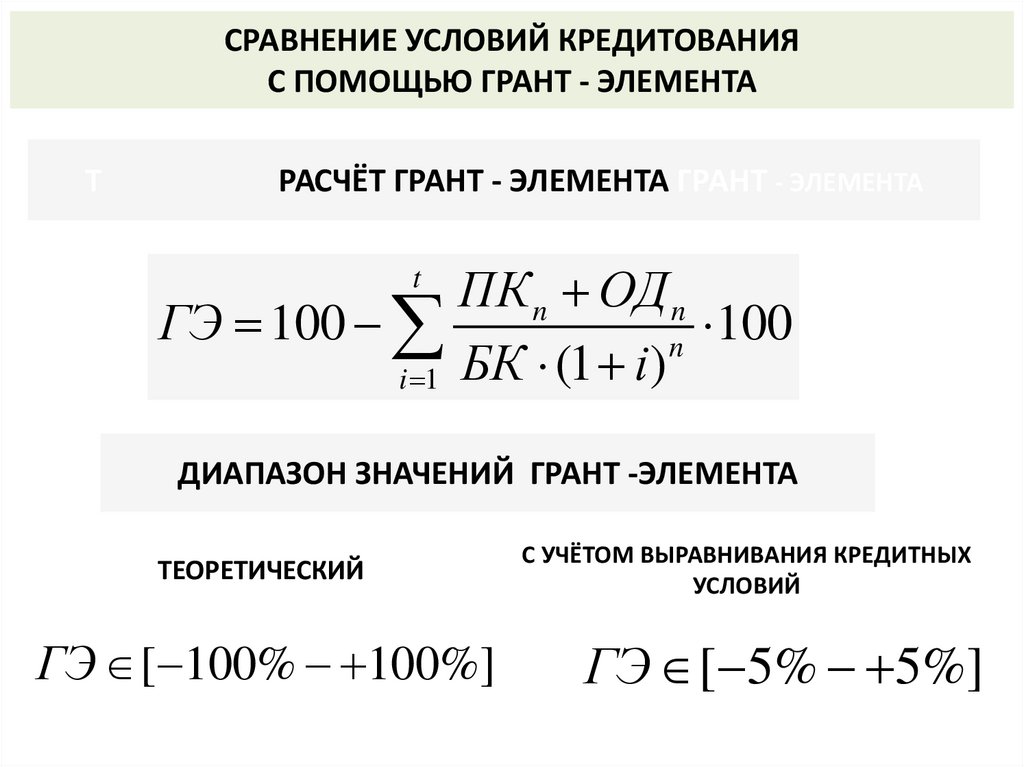

9. СРАВНЕНИЕ УСЛОВИЙ КРЕДИТОВАНИЯ С ПОМОЩЬЮ ГРАНТ - ЭЛЕМЕНТА

ТРАСЧЁТ ГРАНТ - ЭЛЕМЕНТА ГРАНТ - ЭЛЕМЕНТА

ПК n ОД n

ГЭ 100

100

n

i 1 БК (1 i )

t

ДИАПАЗОН ЗНАЧЕНИЙ ГРАНТ -ЭЛЕМЕНТА

ТЕОРЕТИЧЕСКИЙ

ГЭ [ 100% 100%]

С УЧЁТОМ ВЫРАВНИВАНИЯ КРЕДИТНЫХ

УСЛОВИЙ

ГЭ [ 5% 5%]

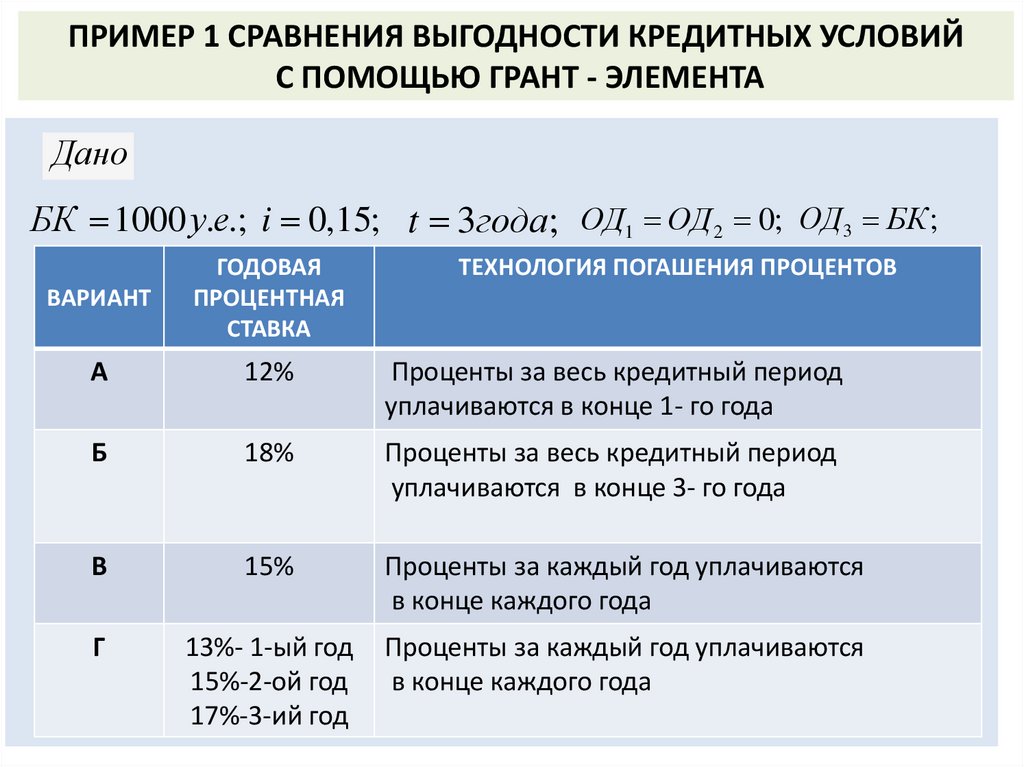

10. ПРИМЕР 1 СРАВНЕНИЯ ВЫГОДНОСТИ КРЕДИТНЫХ УСЛОВИЙ С ПОМОЩЬЮ ГРАНТ - ЭЛЕМЕНТА

ДаноБК 1000 у.е.; i 0,15; t 3года; ОД1 ОД 2 0; ОД 3 БК ;

ВАРИАНТ

ГОДОВАЯ

ПРОЦЕНТНАЯ

СТАВКА

ТЕХНОЛОГИЯ ПОГАШЕНИЯ ПРОЦЕНТОВ

А

12%

Проценты за весь кредитный период

уплачиваются в конце 1- го года

Б

18%

Проценты за весь кредитный период

уплачиваются в конце 3- го года

В

15%

Проценты за каждый год уплачиваются

в конце каждого года

Г

13%- 1-ый год

15%-2-ой год

17%-3-ий год

Проценты за каждый год уплачиваются

в конце каждого года

11. РЕШЕНИЕ ПРИМЕРА 1

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0,12 3 1000 0

0 1000

А : ГЭ 100

0

100

1

3

1000 (1 0,15)

1000 (1 0,15)

100 (0,3130 0 0, 6575) 100 100 97, 05 2,95%

12. РЕШЕНИЕ ПРИМЕРА 1

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0,18 3 1000 1000

Б : ГЭ 100 0 0

100

3

1000 (1 0,15)

100 (0 0 1, 0126) 100 100 101, 26 1, 26%;

В : ГЭ 0

13. РЕШЕНИЕ ПРИМЕРА 1

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0,13 1000 0

0,15 1000 0

0,17 1000 1000

Г : ГЭ 100

100

1

2

3

1000 (1 0,15)

1000 (1 0,15) 1000 (1 0,15)

100 (0,1134 0,1134 0, 7693) 100 100 99,57 0, 43%

РАНЖИРОВАНИЕ ВАРИАНТОВ

1.А

2.Г

3.В

4.Б

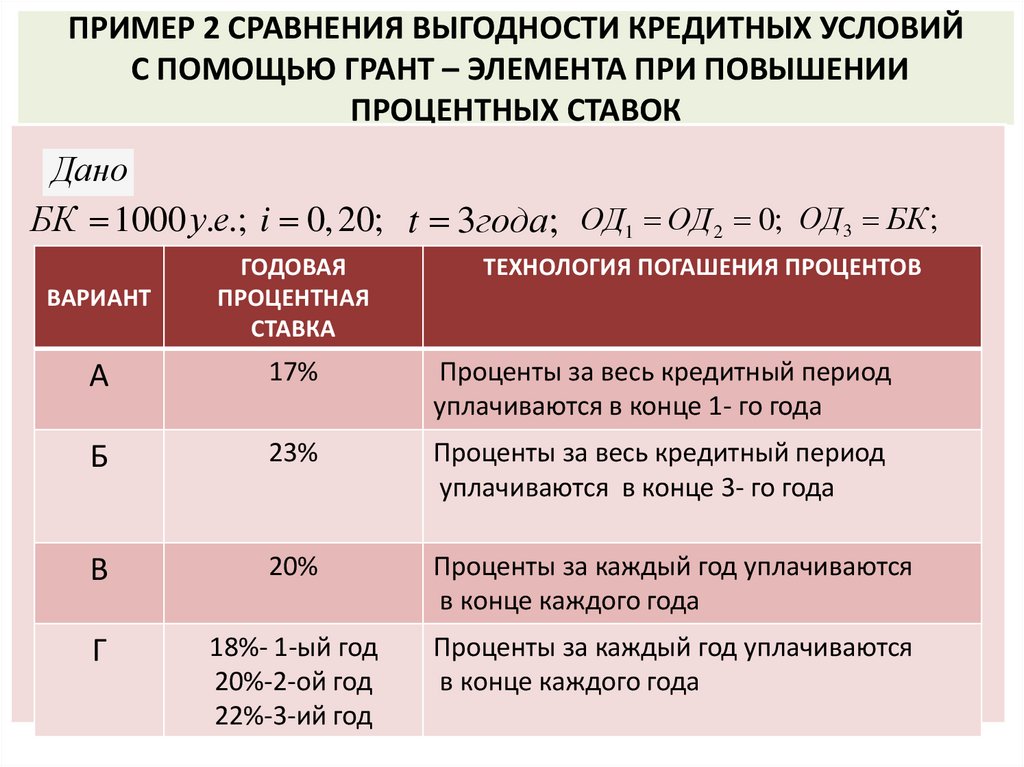

14. ПРИМЕР 2 СРАВНЕНИЯ ВЫГОДНОСТИ КРЕДИТНЫХ УСЛОВИЙ С ПОМОЩЬЮ ГРАНТ – ЭЛЕМЕНТА ПРИ ПОВЫШЕНИИ ПРОЦЕНТНЫХ СТАВОК

ДаноБК 1000 у.е.; i 0, 20; t 3года; ОД1 ОД 2 0; ОД 3 БК ;

ВАРИАНТ

ГОДОВАЯ

ПРОЦЕНТНАЯ

СТАВКА

ТЕХНОЛОГИЯ ПОГАШЕНИЯ ПРОЦЕНТОВ

А

17%

Проценты за весь кредитный период

уплачиваются в конце 1- го года

Б

23%

Проценты за весь кредитный период

уплачиваются в конце 3- го года

В

20%

Проценты за каждый год уплачиваются

в конце каждого года

Г

18%- 1-ый год

20%-2-ой год

22%-3-ий год

Проценты за каждый год уплачиваются

в конце каждого года

15. РЕШЕНИЕ ПРИМЕРА 2

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0,17 3 1000 0

0 1000

А : ГЭ 100

0

100

1

3

1000 (1 0, 20)

1000 (1 0, 20)

100 (0, 4250 0 0,5787) 100 100 100,37 0,37%

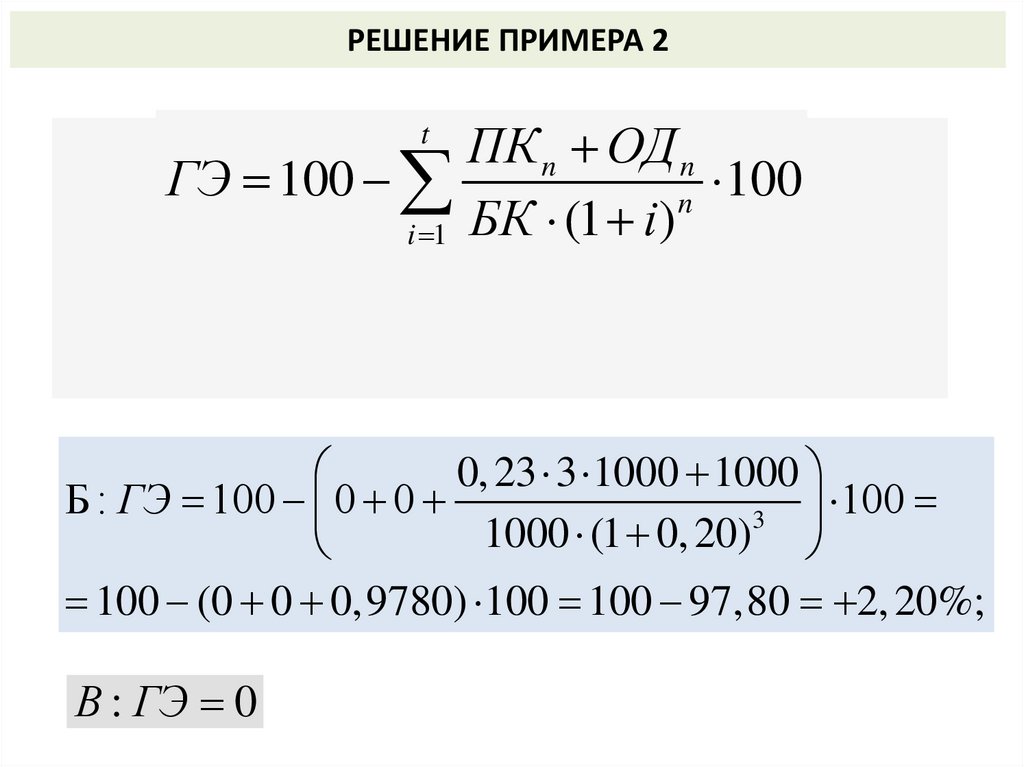

16. РЕШЕНИЕ ПРИМЕРА 2

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0, 23 3 1000 1000

Б : ГЭ 100 0 0

100

3

1000 (1 0, 20)

100 (0 0 0,9780) 100 100 97,80 2, 20%;

В : ГЭ 0

17. РЕШЕНИЕ ПРИМЕРА 1

ПК n ОД nГЭ 100

100

n

i 1 БК (1 i )

t

0,18 1000 0

0, 20 1000 0

0, 22 1000 1000

Г : ГЭ 100

100

1

2

3

1000 (1 0, 20)

1000 (1 0, 20) 1000 (1 0, 20)

100 (0,1500 0,1389 0, 7060) 100 100 99, 49 0,51%

РАНЖИРОВАНИЕ ВАРИАНТОВ

1.Б

2.Г

3.В

4.А

18. СРАВНЕНИЕ РАНЖИРОВАНИЙ КРЕДИТОВ В СИТУАЦИЯХ 1 И 2

ВАРИАНТ1ВАРИАНТ 2

А

Г

В

Б

Г

В

Б

А

19. СРАВНЕНИЕ УСЛОВИЙ КРЕДИТОВАНИЯ С ПОМОЩЬЮ ЭФФЕКТИВНОЙ ПРОЦЕНТНОЙ СТАВКИ

ЭФФЕКТИВНАЯ ПРОЦЕНТНАЯСТАВКА В ПОНИМАНИИ

КЛАССИЧЕСКОГО ФИНАНСОВОГО

МЕНЕДЖМЕНТА

m

iгод

iэ 1

1

m

iэ m 1 iгод

iэ

m 1

iгод

ЭФФЕКТИВНАЯ

ПРОЦЕНТНАЯ СТАВКА В

БАНКОВСКОМ

ПОНИМАНИИ

iэ IRR

20. ПРИМЕР СРАВНЕНИЯ УСЛОВИЙ БАНКОВСКИХ ДЕПОЗИТОВ С ПОМОЩЬЮ ЭФФЕКТИВАНОЙ ПРОЦЕНТНОЙ СТАВКИ (ЛИСТ 1)

УСЛОВИЕ ПРИМЕРАВЫБРАТЬ НАИБОЛЕЕ ВЫГОДНЫЙ ДЛЯ ВКЛАДЧИКА ДЕПОЗИТНЫЙ

ВКЛАД НА 2 ГОДА ИЗ ДВУХ ВАРИАНТОВ:

вариант №1-годовая процентная ставка -7%, проценты

начисляются и капитализируются ежемесячно;

вариант №2- годовая процентная ставка 7, 4% - проценты

начисляются и и капитализируются ежегодно

21. ПРИМЕР СРАВНЕНИЯ УСЛОВИЙ БАНКОВСКИХ ДЕПОЗИТОВ С ПОМОЩЬЮ ЭФФЕКТИВНОЙ ПРОЦЕНТНОЙ СТАВКИ (ЛИСТ 2)

КРАТКАЯ ЗАПИСЬ ПРИМЕРАДАНО

k 2;

1.iгод 0, 07; m 12;

iгод 0, 074; m 1.

РЕШЕНИЕ

12

0, 074

1.iэ(1) 1

1 0, 0766;

12

(2)

2.iэ(2) iгод

0, 0740;

3.0.0766 0, 0740

___________________

Выбрать наиболее

выгодный вариант

Вариант 1 выгоднее

для вкладчика

22. СРАВНЕНИЕ УСЛОВИЙ КРЕДИТОВАНИЯ ПО НАСТОЯЩЕЙ СТОИМОСТИ ПОТОКА ПЛАТЕЖЕЙ ЗАЁМЩИКА БАНКУ

НАИБОЛЕЕ ПРИЕМЛЕМЫЕ УСЛОВИЯ КРЕДИТОВАНИЯДПК min

{ ДПК n

n

23. СТОИМОСТЬ ФИНАНСОВОГО КРЕДИТОВАНИЯ

1. Настоящая стоимость отрицательногоденежного потока заёмщика:

2.Настоящая стоимость

положительного

денежного потока банка:

t

ПК n(0) (1 Н П ) t ПК n(1) ОД n

ПК n ОД n

ДПК З

ДПК Б

,

n

n

n

(1 i)

(1 i)

(1 i )

n 1

n 1

n 1

где ПК n проценты за кредит в n-ом временном интервале;

ПК n(0) проценты за кредит в n-ом временном интервале, относимые

t

на финансовые результаты заёмщика;

ПК n(0) проценты за кредит в n-ом временном интервале, не

относимые на финансовые результаты заёмщика;

ОД n

основная сумма долга, погашаемая в n-ом временном

интервале

t

ОД

n 1

n

БК

основная сумма долга (тело кредита)

24. ВЛИЯНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ И КРЕДИТНОЙ СТАВКИ НА ДЕНЕЖНЫЙ ПОТОК ПЛАТЕЖЕЙ ЗАЁМЩИКА

ПК n(0) (1 Н П ) t ПК n(1) ОД nДПК З

n

(1 i)

(1 i)n

n 1

n 1

t

ПК

(0)

приСТ КР a СТ КЛ

a СТ КЛ БК

ПК СТ КР БК приСТ КР a СТ КЛ

приСТ КР a CTКЛ

приН П 0

ПК (1) ПК ПК (0)

ПК n (1 Н П ) ОД n

ДПК З

n

(1

i

)

n 1

t

ПК n ОД n

ДПК З

n

(1

i

)

n 1

t

25. СООТНОШЕНИЕ ПОТОКОВ ПЛАТЕЖЕЙ ДЛЯ ЗАЁМЩИКА И БАНКА

еслиСТ КРДПК З БК

i

ДПК Б БК

1 НП

ДПК Б ДПК З

еслиСТ КР

i

ДПК З ДПК Б

1 НП

еслиСТ КР

i

ДПК З ДПК Б

1 НП

26. ПРИМЕР ОЦЕНКИ СТОИМОСТИ ФИНАНСОВОГО КРЕДИТА (ДЛЯ «ОБЫКНОВЕННОГО КРЕДИТА»)

ПК (0) (1 H П ) ПК (1) (1 i)t 1 i БКДПК З

i (1 i)t

Дано

БК 200 млн. руб., t 5 12 60, СТ КР

0,18

0,10

0.015, i

0, 008(3), Н П 0.2

12

12

ДПК З ?

Решение

1.ПК (0) БК a СТ РЕФ 200 106 1,8 0.006875 2475000 руб.

2.ПК (1) (СТ КР a CТ РЕФ ) БК

(0, 015 1,8 0.006875) 200 106 525000 руб.

3. ДПК З

2475000 (1 0, 2) 525000 (1 0.008(3))60 1 0, 008(3) 200 106

0, 0083(3) (1 0.008(3))

2505000 0.645308855 1666667

239456509 руб.

0.013710906

60

27. ОЦЕНКА ВЛИЯНИЯ НАЛОГОВОГО ЩИТА НА СТОИМОСТЬ ФИНАНСОВОГО КРЕДИТА(НА ПРИМЕРЕ «ОБЫКНОВЕННОГО КРЕДИТА»)

УСЛОВИЕ ПРИМЕРА0,15

БК 100 млн. руб., t 5 12 60, СТ КР

0.0125,

12

0, 07

0.0625

i

0, 0058(3), Н П 0.2, СТ РЕФ

0.0052083

12

12

ДПК З ?

РАСЧЁТНАЯ ФОРМУЛА

ПК (0) (1 H П ) ПК (1) (1 i)t 1 i БК

ДПК З

i (1 i)t

28. ОЦЕНКА ВЛИЯНИЯ НАЛОГОВОГО ЩИТА НА СТОИМОСТЬ ФИНАНСОВОГО КРЕДИТА (НА ПРИМЕРЕ «ОБЫКНОВЕННОГО КРЕДИТА»)

Решение при наличии налогового щита1.ПК (0) БК a СТ РЕФ 100 106 1,8 0.0052083 937494 руб.

2.ПК (1) (СТ КР a CТ РЕФ ) БК

(0, 0125 1,8 0.0052083) 100 106 312510 руб.

3. ДПК З

937494 (1 0, 2) 312510 (1 0.0058(3))60 1 0, 0058(3) 100 106

0, 00583(3) (1 0.0058(3))

(749995, 2 312510) 0, 4176205 583330

124016720 руб.

0, 005833(3) 1, 4176205

60

Решение при отсутствии налогового щита

1. ДПК З

937494 312510 (1 0.0058(3))60 1 0, 0058(3) 100 106

0, 00583(3) (1 0.0058(3))

(937494 312510) 0, 4176205 583330

133667580 руб.

0, 005833(3) 1, 4176205

60

29. ИТОГОВАЯ ТАБЛИЦА ОЦЕНКИ ВЛИЯНИЯ НАЛОГОВОГО ЩИТА НА СТОИМОСТЬ ДЕНЕЖНОГО ПОТОКА ПЛАТЕЖЕЙ ЗАЁМЩИКА

ВИД СТОИМОСТИДЕНЕЖНОГО

ПОТОКА

ЗНАЧЕНИЕ

(МЛН. РУБ.)

ОТНОСИТЕЛЬНО

Е УМЕНЬШЕНИЕ

ПО

ОТНОШЕНИЮ К

НОМИНАЛЬНОЙ

СТОИМОСТИ (%)

НОМИНАЛЬНАЯ

СТОИМОСТЬ

175

НАСТОЯЩАЯ

СТОИМОСТЬ ПРИ

ОТСУТСТВИИ

НАЛОГОВОГО

ЩИТА

133,667580 41,33

НАСТОЯЩАЯ

СТОИМОСТЬ ПРИ

НАЛИЧИИ

НАЛОГОВОГО

ЩИТА

124,016720 50,98

ОТНОСИТЕЛЬНОЕ

УМЕНЬШЕНИЕ ПО

ОТНОШЕНИЮ К

СТОИМОСТИ ПРИ

ОТСУТСТВИИ

НАЛОГОВОГО ЩИТА (%)

7,22

30. УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ ТОВАРНОГО КРЕДИТА

ВИДЫ ТОВАРНЫХ КРЕДИТОВТОВАРНЫЙ КРЕДИТ

С ОТСРОЧКОЙ

ПЛАТЕЖА ПО

УСЛОВИЯМ

КОНТРАКТА

ТОВАРНЫЙ

КРЕДИТ С

ОФОРМЛЕНИЕМ

ЗАДОЛЖЕННОСТИ

ВЕКСЕЛЕМ

ТОВАРНЫЙ

КРЕДИТ ПО

ОТКРЫТОМУ

СЧЁТУ

ТОВАРНЫЙ

КРЕДИТ В

ФОРМЕ

КОНСИГНАЦИИ

31. ОЦЕНКА СТОИМОСТИ ТОВАРНОГО КРЕДИТА

ЦС 360СТК

,

1 ЦС ПО

ГДЕ

Ц ТК Ц ФП

ЦС

Ц ТК

32. ОПРЕДЕЛЕНИЕ СПРАВЕДЛИВОЙ ЦЕНЫ ПОСТАВКИ ПРИ ТОВАРНОМ КРЕДИТОВАНИИ

Ц СПРi

,

Ц ФП 1

360

ПО

где

i wКР iКР wФ iФ

33. ПРИМЕР ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ ОЦЕНКИ СТОИМОСТИ ТОВАРНОГО КРЕДИТА (лист 1)

УсловиеЧто выгоднее привлечь краткосрочный кредит и

приобрести партию товара по 29 руб. за

единицу, или отгрузить товар с отсрочкой

платежа на 30 дней по цене 30,0 руб. за

единицу , или –с отсрочкой платежа на 45 дней

по цене 30,5 руб. за единицу.

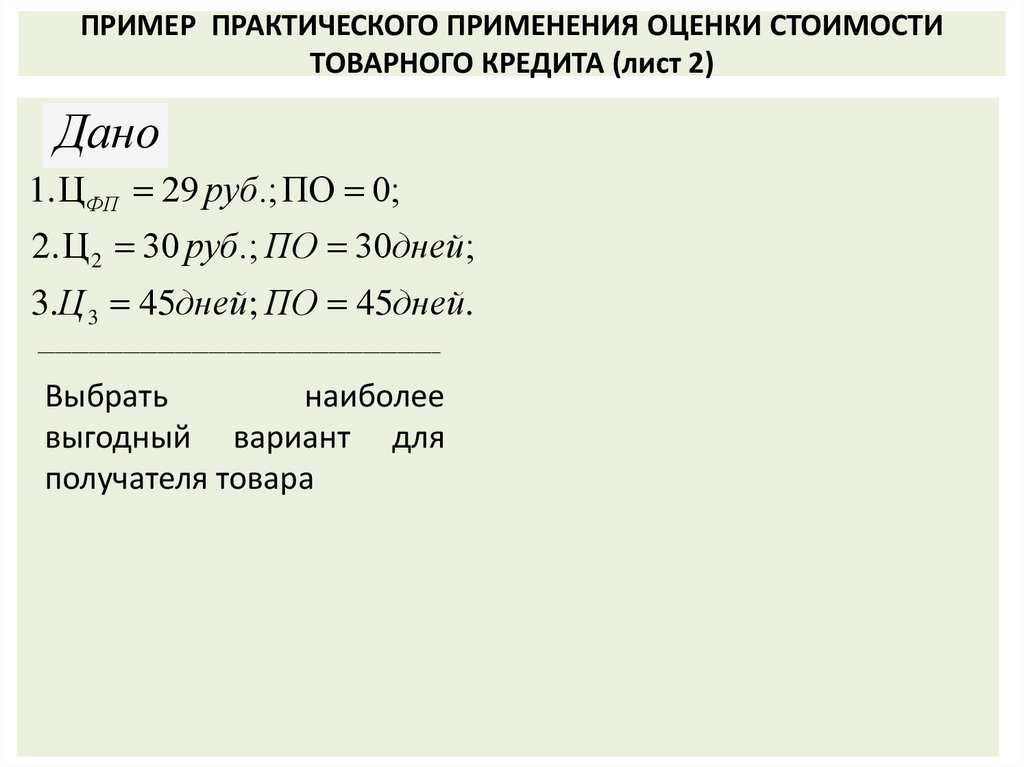

34. ПРИМЕР ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ ОЦЕНКИ СТОИМОСТИ ТОВАРНОГО КРЕДИТА (лист 2)

Дано1.ЦФП 29 руб.; ПО 0;

2.Ц 2 30 руб.; ПО 30дней;

3.Ц 3 45дней; ПО 45дней.

_______________________________________________

Выбрать

наиболее

выгодный вариант для

получателя товара

35. ПРИМЕР ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ ОЦЕНКИ СТОИМОСТИ ТОВАРНОГО КРЕДИТА (лист 3)

РешениеЦ 2 Ц ФП 30 29

1.ЦС2

0, 03(3);

Ц2

30

ЦС2

360

0, 03(3) 360

2.СТК 2

0, 4138

1 ЦС2 ПО2 1 0, 03(3) 30

или

41,38%

36. ПРИМЕР ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ СТОИМОСТИ ТОВАРНОГО КРЕДИТА (лист 4)

Ц 3 Ц ФП 30,5 292.ЦС3

0, 49180327

Ц3

30,5

ЦС3 360

0, 49180327 360

СТК 3

0, 4138

1 ЦС3 ПО 1 0, 49180327 45

или

41,38%

37. ПРИМЕР ОЦЕНКИ СПРАВЕДЛИВОЙ ЦЕНЫ ПОСТАВКИ ПРИ ТОВАРНОМ КРЕДИТОВАНИИ (лист1)

УсловиеОпределить справедливую цену поставки товара на

условиях отсрочки платежа на 30 и 45 дней при

следующих исходных данных:

1. цена поставки единицы товара при расчёте по

факту поставки 29 руб.

2. стоимость краткосрочного финансового кредита,

соответствует годовой процентной ставке 12%

3.стоимость факторинга соответствует годовой

процентной ставке 25%.

4.доли

кредитных

ресурсов,

привлекаемых

посредством краткосрочного финансового кредита и

факторинга соответственно 60% и 40%.

38. ПРИМЕР ОЦЕНКИ СПРАВЕДЛИВОЙ ЦЕНЫ ПОСТАВКИ ПРИ ТОВАРНОМ КРЕДИТОВАНИИ (лист 2)

ДаноЦ ФП 29 руб.; ПО 2 30 руб.; ПО1 30,5 руб.;

iКР 0,12; iФ 0, 25; w КР 0, 6; wФ 0, 4

_________________________________________

Ц СПР 2 ?

Ц СПР 3 ?

39. ПРИМЕР ОЦЕНКИ СПРАВЕДЛИВОЙ ЦЕНЫ ПОСТАВКИ ПРИ ТОВАРНОМ КРЕДИТОВАНИИ (лист 3)

Решение1.i iКР wКР iФ wФ 0,12 0, 6 0, 25 0, 4 0,172;

2.Ц СПР 2

0,172

i

Ц ФП 1

29 1

29, 42 руб.;

360

360

ПО

30

3.Ц СПР 3

0,172

i

Ц ФП 1

29 1

29, 63 руб.

360

360

ПО

45

40. СТРУКТУРА ФОРМИРОВАНИЯ РАЗЛИЧНЫХ ВИДОВ ПРИБЫЛИ ПРЕДПРИЯТИЯ

Валовой-

-- доход

Прочие

расходы

-

ЛЛАААЛ-- ----

=

НДС и

акцизы

Прибыль

от продаж

Чистый

Технологическая

себестоимость

(прямые

производственные

расходы)

-

доход

=

=

Управленческие

и коммерческие

расходы

-

Валовая

прибыль

+

Прочие

доходы

=

Прибыль до

налогообложения

-

Налог на

прибыль

=

Чистая

прибыль

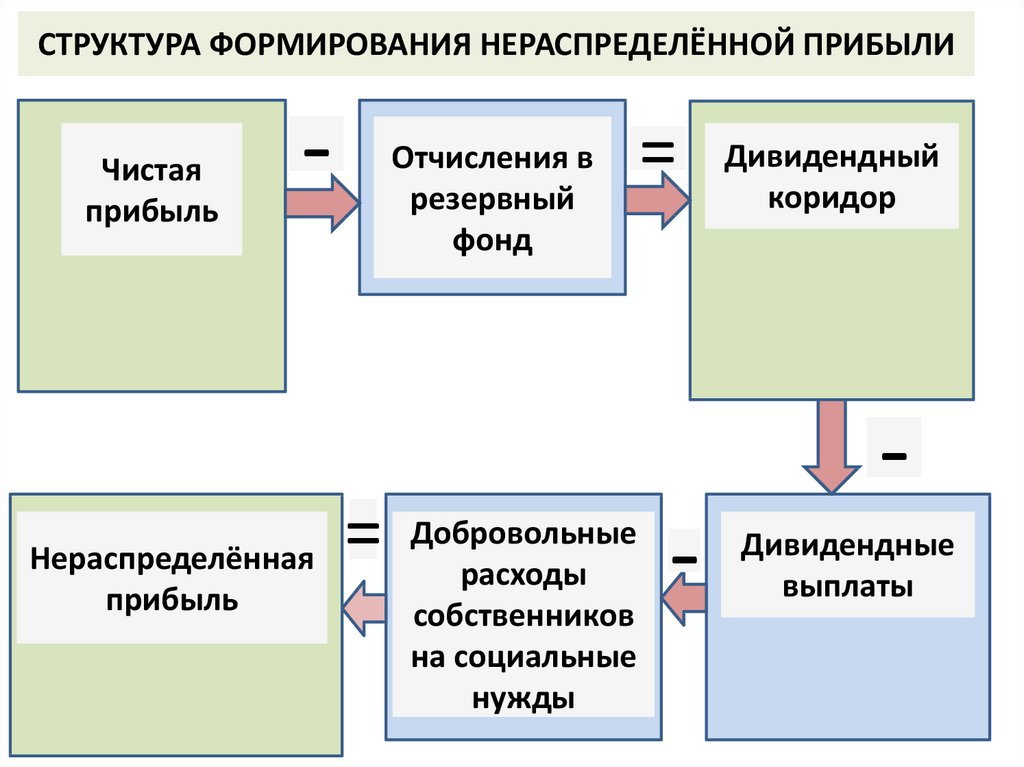

41. СТРУКТУРА ФОРМИРОВАНИЯ НЕРАСПРЕДЕЛЁННОЙ ПРИБЫЛИ

Чистаяприбыль

-

Нераспределённая

прибыль

Отчисления в

резервный

фонд

=

=

Дивидендный

коридор

Добровольные

расходы

собственников

на социальные

нужды

-

Дивидендные

выплаты

42. СТРУКТУРА ФОРМИРОВАНИЯ ОСНОВНЫХ ПОКАЗАТЕЛЕЙ ПРИБЫЛИ, ИСПОЛЬЗУЕМЫХ В МЕЖДУНАРОДНОЙ СИСТЕМЕ ФИНАНСОВОЙ ОТЧЁТНОСТИ

Чистаяприбыль

(NET

PROFIT)

Налог на

прибыль

Прибыль до

налогообложения

(EBT)

Проценты

по

заёмному

капиталу

Эффект от

налогового

щита

Чистая

операционная

прибыль

после уплаты

налогов

(NOPAT)

Операционная

прибыль

(EBITDA)

Амортизация

(EBIT)

Прибыль до

вычета

процентов и

налога

Проценты

по

заёмному

капиталу

Проценты

к

получению

Чрезвычайные

расходы

Чрезвычайные

доходы

43.

44. СТРУКТУРА НАКЛАДНЫХ РАСХОДОВ

45. ВИДЫ СЕБЕСТОИМОСТИ

1.Сырьё и материалы2.Покупные

комплектующие

изделия (ПКИ) и полуфабрикаты

3.Возвратные отходы (вычитаются)

4.Топливо

и

энергия

на

технологические цели

5.Заработная

плата

основных

производственных

рабочих,

пропорциональная объёму выпуска,

с

отчислениями

из

неё

во

внебюджетные фонды

6.Расходы

на

подготовку

и

организацию производства

7.Расходы на содержание машин и

оборудования

8.Цеховые расходы

9. Потери от брака

10.

Прочие

производственные

расходы

11.Общехозяйственные расходы

12.Коммерческие расходы

Полная себестоимость

Производственная себестоимость

Цеховая себестоимость

Технологическая

себестоимость

(статьи 1-5)

+

ПЕРЕЧЕНЬ КАЛЬКУЛЯЦИОННЫХ

СТАТЕЙ

Статьи

Пп 6-8

+

Статья 12

+

Статьи

9-11

46. ОЦЕНКА ОБЪЁМА РЕАЛИЗАЦИИ И ЧИСТОГО ДОХОДА В ТОЧКЕ БЕЗУБЫТОЧНОСТИ

ТБ ЧД И О И ПОСТ И ПЕРИ ПОСТ

ОРТБ

ЧД И ПЕР

ОР ОР

НО

ЧД ТБ

ЧД И ПЕР МП

или

ЧД ТБ

И ПОСТ

ОРТБ

ОР

МП

И ПОСТ

И ПЕР

1

ЧД

И ПОСТ

ЧД

МП

47. ВЗАИМОСВЯЗЬ ОБЪЁМА РЕАЛИЗАЦИИ И ПРИБЫЛИ ОТ ПРОДАЖ

БАЗОВЫЕ ФОРМУЛЫП ПР

ОР ОРТБ 1

И ПОСТ

ОР

П ПР

1 И ПОСТ

ОРТБ

П ПР

ОР

1

И ПОСТ ОРТБ

48. ОЦЕНКА ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ

ПРЕДЕЛ БЕЗОПАСНОСТИ (ЗАПАС ФИНАНСОВОЙ ПРОЧНОСТИ)ПБСТ ОР ОРТБ

но

П ПР

ОР ОРТБ 1

И ПОСТ

ПБСТ

П ПР

ОРТБ

И ПОСТ

49. ОЦЕНКА ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ

КОЭФФИЦИЕНТ БЕЗОПАСНОСТИПБСТ

КБ

100

ОР

но

ПБСТ

П ПР

ОРТБ

И ПОСТ

П ПР

ОРТБ

ПБСТ

И ПОСТ

КБ

100

ОР

П ПР

ОРТБ 1

И ПОСТ

ОКОНЧАТЕЛЬНО

П ПР

И ПОСТ

КБ

100

П ПР

1

И ПОСТ

100

50. ДЕЛОВАЯ ИГРА УДЕРЖАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ В КРИЗИСНЫЙ ПЕРИОД (лист 1)

УСЛОВИЕПостоянные издержки предприятия -10 миллионов рублей в

месяц, в том числе фонд оплаты труда - 8 миллионов рублей.

Переменные издержки составляют 40% чистого дохода, равного 20

миллионов рублей в месяц. С высоким уровнем вероятности

ожидается ухудшение рыночной конъюнктуры, которое может

сопровождаться снижением чистого дохода, сопоставимым с его

снижением в предыдущие кризисные периоды и доходившим до

25%.Предложить мероприятия, нацеленные на удержание

показателей финансовой безопасности при ухудшении рыночной

конъюнктуры

и

оценить

эффективность

предложенных

мероприятий.

51. ДЕЛОВАЯ ИГРА УДЕРЖАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ В КРИЗИСНЫЙ ПЕРИОД (лист 2)

ШАГ 1.ОЦЕНКА ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ ДЛЯ

СТАРТОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.ЧД ТБ

И ПОСТ

10 106

16666667 руб.;

И ПЕР 1 0, 4

1

ЧД

(ЧД )

2.ПБСТ

ЧД ЧД ТБ 20000000 16666667 3333333 руб.;

(ЧД )

ПБСТ

3333333

3.КБ

100

100 16, 67%.

ЧД

20000000

52. ДЕЛОВАЯ ИГРА УДЕРЖАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ В КРИЗИСНЫЙ ПЕРИОД (лист 3)

РЕСТРУКТУРИЗАЦИЯ ИЗДЕРЖЕКРуководство предприятия принимает решение

реструктурировать издержки, поставив 50%

зарплаты в зависимость от выручки, т.е. переведя

их в переменные издержки.

53. ДЕЛОВАЯ ИГРА УДЕРЖАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ В КРИЗИСНЫЙ ПЕРИОД (лист 4)

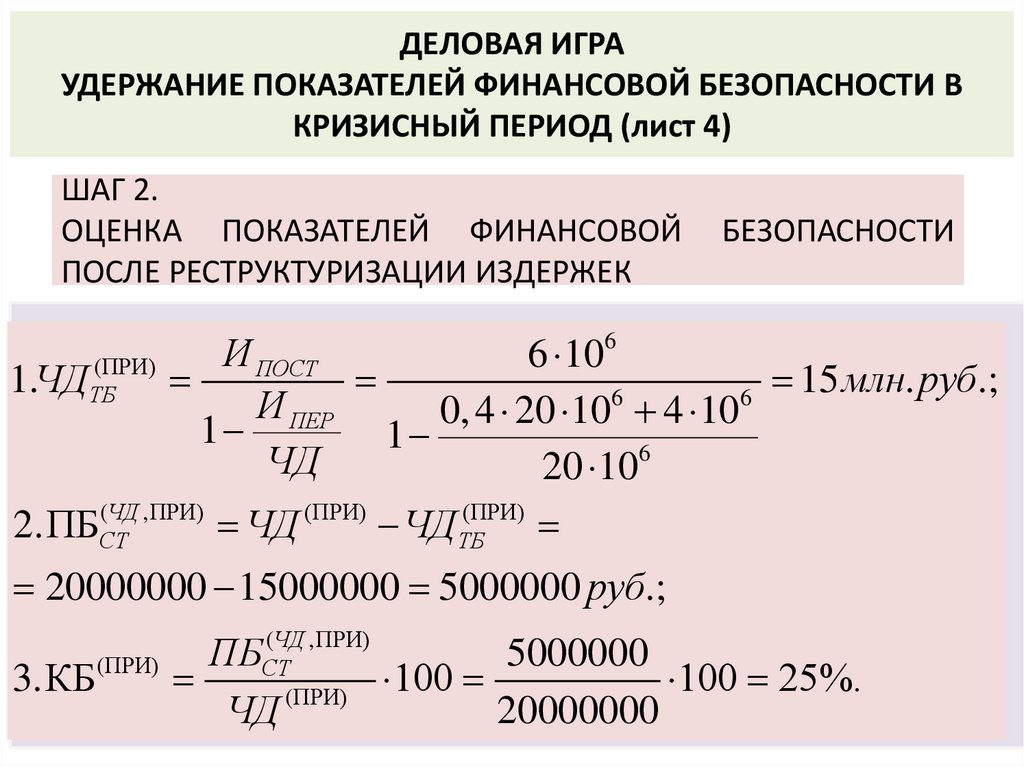

ШАГ 2.ОЦЕНКА ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ

ПОСЛЕ РЕСТРУКТУРИЗАЦИИ ИЗДЕРЖЕК

1.ЧД

(ПРИ)

ТБ

БЕЗОПАСНОСТИ

И ПОСТ

6 106

15 млн. руб.;

6

6

И ПЕР

0, 4 20 10 4 10

1

1

ЧД

20 106

(ЧД ,ПРИ)

(ПРИ)

2.ПБСТ

ЧД (ПРИ) ЧД ТБ

20000000 15000000 5000000 руб.;

3.КБ(ПРИ)

(ЧД ,ПРИ)

ПБСТ

5000000

100

100 25%.

(ПРИ)

ЧД

20000000

54. ДЕЛОВАЯ ИГРА УДЕРЖАНИЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ БЕЗОПАСНОСТИ В КРИЗИСНЫЙ ПЕРИОД (лист 5)

ШАГ 3.ОЦЕНКА РЕЗУЛЬТАТА РЕСТРУКТУРИЗАЦИИ ИЗДЕРЖЕК

В результате реструктуризации издержек удалось добиться

повышения коэффициента безопасности до 25%.

При снижении чистого дохода в пределах 25% предприятие

окажется на границе зоны прибыли и зоны издержек. Поэтому

желательно провести более масштабную реструктуризацию

издержек, например поставив в зависимость от выручки 60%

зарплаты. Если бы предприятие не реструктурировало

издержки, то при ухудшении рыночной конъюнктуры оно с

высоким уровнем вероятности могло бы попасть в зону убытков

(т.к.16,67%<25%).

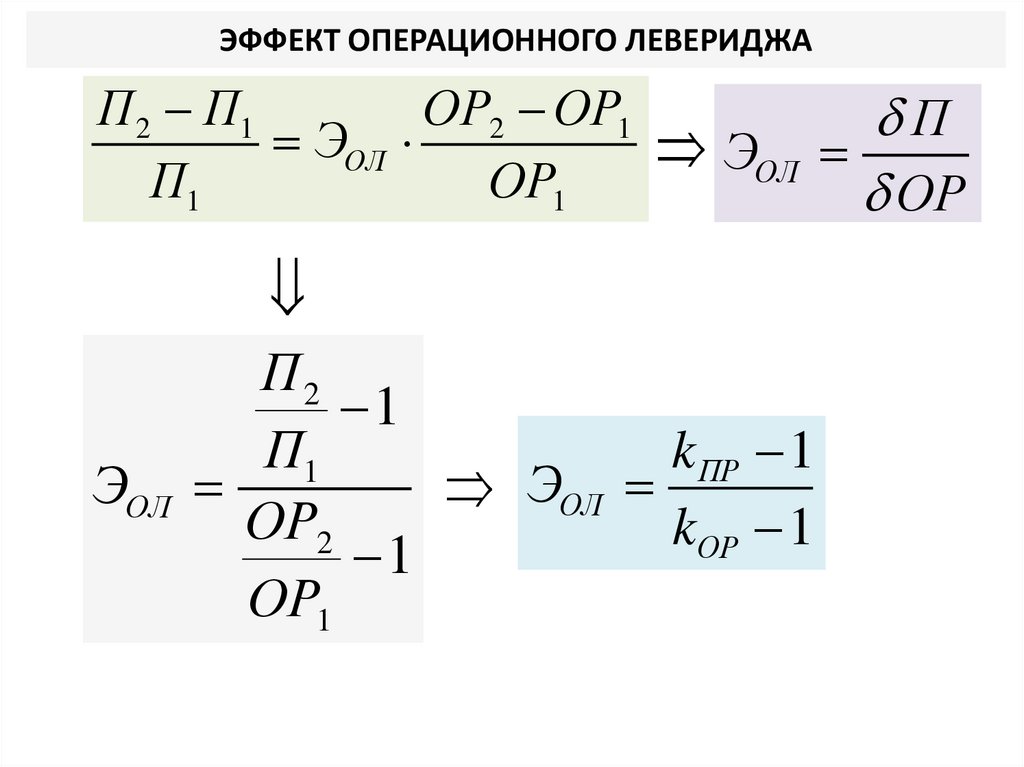

55. ЭФФЕКТ ОПЕРАЦИОННОГО ЛЕВЕРИДЖА

П2 П1ОР2 ОР1

ЭОЛ

П1

ОР1

ЭОЛ

ЭОЛ

П2

1

П1

k ПР 1

ЭОЛ

ОР2

kОР 1

1

ОР1

П

ОР

56. ОЦЕНКА ЭФФЕКТА ОПЕРАЦИОННОГО ЛЕВЕРИДЖА С УЧЁТОМ ИЗМЕНЕНИЯ СТРУКТУРЫ И ОБЪЁМА ИЗДЕРЖЕК

1.ЭОЛЧД И ПЕР

И ПОСТ 2

b c к П f f (c 1)

ОР2

ОР1

ОР ОР 1

, гдеb

;c

; кП

;f

ЧД И ПЕР

f (b 1) (c 1)

ОР1

ОРТБ1

И ПОСТ 1

ОР ОР 2

2. f 1 ЭОЛ

b c кП с 1

(b 1) (c 1)

3. f 1, к П 1 ЭОЛ

ЭОЛ

c

иначе

c 1

МП

иначе

П ПР

ЭОЛ 1

к И кОЛ

, где

1 к И кОЛ

ИО

И ПОСТ

кИ

, к ОЛ

ЧД

ИО

57. УСЛОВИЯ ПОЛОЖИТЕЛЬНОСТИ ЭФФЕКТА ОПЕРАЦИОННОГО ЛЕВЕРИДЖА

1.еслиb c

(c 1) ЭОЛ 0

f

иначе

кП

если

к П к П( КРИТ ) , где

к

( КРИТ )

П

b c

(c 1) ЭОЛ 0

f

2.при

f 1

если

к П к П(КРИТ) , где

к (ПКРИТ ) с (b 1) 1 ЭОЛ 0

58. ОСНОВНЫЕ ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

1.РЕНТАБЕЛЬНОСТЬ СОБСТВЕННОГО КАПИТАЛА(ФИНАНСОВАЯ РЕНТАБЕЛЬНОСТЬ)

РСК

2.РЕНТАБЕЛЬНОСТЬ АКТИВОВ

(ЭКОНОМИЧЕСКАЯ РЕНТАБЕЛЬНОСТЬ)

3.РЕНТАБЕЛЬНОСТЬ ПРОДАЖ

ЧП

СК

ЧП

РА

А

РПР

РПР

ЧП

или

ОР

ЧП

ЧД

59. СООТВЕТСТВИЕ ОБОЗНАЧЕНИЙ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

ОБОЗНАЧЕНИЕРЕНТАБЕЛЬНОСТЬ

СОБСТВЕННОГО

КАПИТАЛА

РЕНТАБЕЛЬНОСТЬ

АКТИВОВ

РЕНТАБЕ6ЛЬНОСТЬ

ПРОДАЖ

РОССИЙСКОЕ

РСК

РА

РПР

ROE

ROA

ROS

МЕЖДУНАРОДНОЕ

60. ПРИМЕР ОЦЕНКИ РЕНТАБЕЛЬНОСТИ СОБСТВЕННОГО КАПИТАЛА

УсловиеПо данным за 1-ый квартал оценить рентабельность

собственного капитала, если известно, что квартальная чистая

прибыль составила 10 млн. руб., а значения собственного

капитала компании на 1-ое января, 1-ое февраля, 1-ое марта и 1ое апреля соответственно равны 100 млн. руб., 180 млн. руб.,

200 млн. руб. и 40 млн. руб.

61. ПРИМЕР ОЦЕНКИ РЕНТАБЕЛЬНОСТИ СОБСТВЕННОГО КАПИТАЛА (лист 2)

ДаноЧП 10 млн. руб.;

СК1 Я 100 млн. руб.; СК1Ф 180 млн. руб.;

СК1М 200 млн. руб.; СК1 А 40 млн. руб.

_______________________________________________________________________

РСК ?

62. ПРИМЕР ОЦЕНКИ РЕНТАБЕЛЬНОСТИ СОБСТВЕННОГО КАПИТАЛА (лист 3)

Решение100 106 180 106 180 106 200 10 200 106 40 106

2

2

2

1.СК

3

100 106

40 106

6

6

180 10 200 10

2

2

150 млн. руб.

3

2.РСК

ЧП 10 106

0.667

6

СК 150 10

или

6.67%

63. ФАКТОРНЫЙ АНАЛИЗ ЭКОНОМИЧЕСКОЙ И ФИНАНСОВОЙ РЕНТАБЕЛЬНОСТИ

ЧП ЧП ОРРА

РПР КОА

ОР А

A

где

РПР

РСК

ЧП

ОР

; КОА

ОР

А

ЧП ЧП А

РА КФЗ

СК

А СК

где

ЧП

А

РА

; КФЗ

А

СК

или

РСК РПР КОА КФЗ

64. ПРИМЕР ОЦЕНКИ СОВМЕСТНОГО ВЛИЯНИЯ ФАКТОРОВ ЭКОНОМИЧЕСКОЙ РЕНТАБЕЛЬНОСТИ (лист 1)

УСЛОВИЕ ПРИМЕРАПредлагается новая рекламная политика предприятия,

нацеленная на повышение экономической рентабельности не

менее чем на 5% за счёт роста выручки. Реализация этой

политики сопровождается увеличением постоянных издержек,

который может повлечь за собой снижение рентабельности

продаж на 10%. Оценить целесообразность реализации новой

рекламной политики, если её внедрение может повысить

коэффициент оборачиваемости активов не менее чем на 16%.

65. ПРИМЕР ОЦЕНКИ СОВМЕСТНОГО ВЛИЯНИЯ ФАКТОРОВ ЭКОНОМИЧЕСКОЙ РЕНТАБЕЛЬНОСТИ (лист 2)

КРАТКАЯ ЗАПИСЬ ПРИМЕРАДАНО

РА2(ТРЕБ ) 1, 05 РА1 ; РПР 2 0,9 РПР1 ; КОА 2 1,16 КОА1 ;

____________________________________________________________________________

Оценить целесообразность новой рекламной политики

66. ПРИМЕР ОЦЕНКИ СОВМЕСТНОГО ВЛИЯНИЯ ФАКТОРОВ ЭКОНОМИЧЕСКОЙ РЕНТАБЕЛЬНОСТИ (лист 3)

РешениеРА2 РПР 2 КОА 2 0,9 РПР1 КОА 2

РА1 РПР1 КОА1

РПР 2

КОА 2

0,9

1, 05

РПР1

КОА1

КОА 2

КОА 2 1, 05

КОА 2 КОА1

1,167; КОА

100

1 100 16, 7%

КОА1 0,9

КОА1

КОА1

16% 16, 7%

Новая рекламная политика нуждается в корректировке

67. ИНТЕГРАЛЬНЫЙ ЦЕЛЕВОЙ ПОКАЗАТЕЛЬ КОНКУРЕНТОСПОСОБНОСТИ И ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРОЕКТА

KУРЧПРЕИНВ

,

СК

ЧПРЕИНВ ЧП ФДВ

ЧП РЕИНВ ЧП РЕИНВ ЧП ВН A

KУР

ЧП

ВН A СК

СК

К РЕИНВ РПР К ОА КФЗ ; -четырёхфакторная модель

Или:

КУР К РЕИНВ РА КФЗ

Или: КУР

Обозначения:

K РЕИНВ

К РЕИНВ РСК

- трёхфакторная модель

- двухфакторная модель

ЧП РЕИНВ

ЧП

ВН

А

; РПР

; КОA

; КФЗ

ЧП

ВН

А

СК

68.

КЛЮЧЕВАЯ РОЛЬ КОЭФФИЦИЕНТА УСТОЙЧИВОГО РОСТАКУР

ЧПРЕИНВ

СК

КОЭФФИЦИЕНТ

УСТОЙЧИВОГО

РОСТА

ЧЕТЫРЁХФАКТОРНОЕ РАЗЛОЖЕНИЕ

,

КУР К РЕИНВ РПР КОА КФЗ

ФАКТОРЫ

ГДЕ

К РЕИНВ

ЧП

ОР

ЧП РЕИНВ

Р

;

КО

;

; ПР

А

ОР

ЧП

A

КФЗ

A

;

СК

РА

ТРЁХФАКТОРНОЕ РАЗЛОЖЕНИЕ

ГДЕ

РСК

КУР К РЕИНВ РА КФЗ

ЧП

СК

ДВУХФАКТОРНОЕ РАЗЛОЖЕНИЕ

КУР К РЕИНВ РСК

ЧП

А

КОЭФФИЦИЕНТ

РЕИНВЕСТИРОВАНИЯ

РЕНТАБЕЛЬНОСТЬ

СОБСТВЕННОГО

КАПИТАЛА

КОЭФФИЦИЕНТ

ФИНАНСОВОЙ

ЗАВИСИМОСТИ

РЕНТАБЕЛЬНОСТЬ

АКТИВОВ

КОЭФФИЦИЕНТ

ОБОРАЧИВАЕМОСТИ

АКТИВОВ

РЕНТАБЕЛЬНОСТЬ

ПРОДАЖ

69. УСЛОВИЯ РОСТА КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ И ТЕМПОВ РАЗВИТИЯ БИЗНЕСА

1.2.

К П К П( КРИТ ) ЭОЛ 0 приОР КОА РА ;

КП

И ПОСТ 2

И ПОСТ1

П ДПН

b

ОР2

приОР КОА иРПР РА

ОР1

3.

ЭР

4.

приК РЕИНВ Const , иРСК КУР

А

СТ КР приРА иРСК

СТ КР ставка кредита; К РЕИНВ коэффициент реинвестирования;

ОР -объём реализации; К П коэффициент роста постоянных издержек;

К П( КРИТ ) критическое значение коэффициента изменения постоянных

издержек; b коэффициент роста выручки;

ЭОЛ эффект операционного рычага; КУР коэффициент устойчивого роста;

РПР , РА , РСК

ЭР

соответственно рентабельности продаж, активов и

собственного капитала;

экономическая рентабельность по прибыли до уплаты процентов

и налога;

70. ДИВИДЕНДНАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ

ОСНОВНЫЕ ТЕОРИИДИВИДЕНДНОЙ

ПОЛИТИКИ

1. Теория максимизации

дивидендов («синица

в руках»)

2.Теория минимизации

дивидендов

3. Сигнальная теория

4. Теория клиентуры

ПОДХОДЫ К ДИВИДЕНДНОЙ ПОЛИТИКЕ

1.Агрессивный подход

а) Политика постоянного наращивания

дивидендных выплат

б) Политика выплаты дивидендов

пропорционально прибыли

2.Умеренный (компромиссный)

подход

а) Политика постоянного размера

дивидендных выплат с надбавкой в

отдельные периоды

3.Консервативный подход

а)Политика постоянного размера

дивидендных выплат

б) Остаточная политика дивидендных

выплат

71. ОПРЕДЕЛЕНИЕ МАКСИМАЛЬНО ПРИЕМЛЕМЫХ ЗНАЧЕНИЙ КОЭФФИЦИЕНТА ДИВИДЕНДНЫХ ВЫПЛАТ И ФОНДА ДИВИДЕНДНЫХ ВЫПЛАТ

КУР К РЕИНВ РСКно

К РЕИНВ

ЧП РЕИНВ ЧП ФДВ

ФДВ

1 К ДВ , гдеК ДВ

ЧП

ЧП

ЧП

КУР (1 К ДВ ) РСК

(max)

К ДВ

(ТРЕБ )

КУР

(ТРЕБ )

1

, приРСК КУР

РСК

0

(ТРЕБ )

приРСК КУР

(max)

ФДВmax К ДВ

ЧП

72. УПРАВЛЕНИЕ СТРУКТУРОЙ КАПИТАЛА ПРАКТИЧЕСКОЕ ПРИМЕНЕНИЕ ЭФФЕКТА ФИНАНСОВОГО ЛЕВЕРИДЖА

ЗКЭФЛ (1 Н П ) (ЭР СТ КРЕД )

СК

1.НК 1 Н П НАЛОГОВЫЙ КОРРЕКТОР

2. Д ЭР СТ КРЕД ДИФФЕРЕНЦИАЛ

ЗК

3.ПЛР

ПЛЕЧО РЫЧАГА

СК

Д 0 ЭФЛ 0 РСК

Д 0 ЭФЛ 0 РСК Const

Д 0 ЭФЛ 0 РСК

73. УПРАВЛЕНИЕ ЗАПАСАМИ ПОСТАНОВКА ЗАДАЧИ

d оптbопт

(*)

2

H

( ОПТ )

ЗАП

d опт

, (**)

a1

П

( опт )

ОК

SСМ

( опт )

H ЗАП

(***)

Т ПЕР

a

где a1

Д

(*)

(**)

(***)

( опт )

(опт)

bопт

d опт

H зап

ПОК

74. УПРАВЛЕНИЕ ЗАПАСАМИ КЛАССИЧЕСКАЯ МОДЕЛЬ EOQ

b bопт З Зхран З разм З(min)

Зхран

b

схран

2

bопт

З разм

2a c разм

схран

a

c разм

b

75. МОДИФИЦИРОВАННАЯ МОДЕЛЬ EOQ (МОДЕЛЬ КУНИНА)

b bоптЗ Зхран З разм ЗПД И МК З (min)

Зхран

a

b

f1

схран З разм c разм ЗПД c a f 0 a

2

b

b

И МК

f1 b f1 iЧП f 0

iЧП f 0

b

2

b 2 2

bопт

2a (c разм f1 )

cхран iЧП f 0

76. УПРАВЛЕНИЕ ЗАПАСАМИ ОПРЕДЕЛЕНИЕ ПАРАМЕТРОВ ГИПЕРБОЛИЧЕСКОЙ РЕГРЕССИИ

nn

n

1

1

1

ci f 0 f1

i 1 bi

i 1 bi

i 1 bi

n

n

1

c

n

f

f

i

0

1

i 1 bi

i 1

2

77. УПРАВЛЕНИЕ ЗАПАСАМИ ПРИМЕР СРАВНИТЕЛЬНОГО АНАЛИЗА ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ КЛАССИЧЕСКОЙ И МОДИФИЦИРОВАННОЙ МОДЕЛЕЙ (лист1)

ДаноОбъем производственного потребления

сырья за год a=300 тонн. Стоимость

размещения одной партии поставки

с разм 10000 руб.

Стоимость хранения единицы сырья

схран 24000 руб. за год. Вложение

средств в альтернативную деятельность

приносит предприятию 12 коп. чистой

прибыли на 1 руб. вложенных средств

(iЧП 0,12).

Данные о зависимости цены поставки

единицы сырья с учётом затрат на

доставку от размера партии поставки

приведены в таблице исходных данных.

_____________________________

Определить по классической и

модифицированной моделям EOQ

оптимальные размеры параметров

поставки сырья.

Таблица исходных данных

Диапазон

партии

(тонн)

размеров Цена одной тонны

поставки сырья

с

учётом

затрат на доставку

(руб.)

0 - 10

200000

10 - 16

194000

16 - 22

188000

22 - 30

184000

Свыше 30

182000

78. УПРАВЛЕНИЕ ЗАПАСАМИ. РЕШЕНИЕ ПРИМЕРА (лист2)

Таблица промежуточных расчётных данных№

bi

т

сi

1

bi

руб.

т 1

2

1

bi

т 2

1

сi

bi

руб.

т

1

5

200000

0,2000

0,0400

40000

2

13

194000

0,0769

0.0059

14918,6

3

19

188000

0,0526

0,0028

9888,8

4

26

184000

0,0385

0,0015

7084,0

5

34

182000

0,0294

0,0009

5350,8

948000

0,3974

0,0511

77242,2

Итого

79. УПРАВЛЕНИЕ ЗАПАСАМИ.ОПРЕДЕЛЕНИЕ ПАРАМЕТРОВ МОДИФИЦИРОВАННОЙ МОДЕЛИ (лист3)

2n

n

n

1

1

1

ci f 0 f1

i 1 bi

i 1 bi

i 1 bi

n

1

n

ci n f 0 f1 b

i 1 i

i 1

77242, 2 0,3974 f 0 0, 0511 f1

948000 5 f 0 0,3974 f1

f 0 181856 руб .

f1 97515 руб. т

80. УПРАВЛЕНИЕ ЗАПАСАМИ. РЕШЕНИЕ ПРИМЕРА ПО МОДИФИЦИРОВАННОЙ МОДЕЛИ (лист4)

Дано:Решение

1. Подставляя данные из таблицы промежуточных

a 300 тонн,

расчётных данных

с РАЗМ 10000 руб.,

гиперболической регрессии и решая эту систему

с ХРАН 24000 руб.,

f

относительно параметров f 0 и 1, получим

f 0 181856 руб .

iЧП 0,12,

_________________

bопт ?

d опт ?

( опт )

H зап

?

2.

3.

f1 97515 руб. т

2 300 (10000 97515)

37,52тонны

24000 0,12 181856

bопт =

d опт

в систему уравнений

37,52

18, 76тонны

= 2

4. a a 300 0,82тонны

1

365

( опт )

H

зап

5.

365

d опт 18, 76

23дня

a1

0,82

81. УПРАВЛЕНИЕ ЗАПАСАМИ. РЕШЕНИЕ ПРИМЕРА ПО КЛАССИЧЕСКОЙ МОДЕЛИ (лист4)

Дано:Решение

1.

a 300 тонн,

с РАЗМ 10000 руб.,

с ХРАН 24000 руб., 2.

iЧП 0,12,

_________________

bопт ?

3.

bопт

d опт

a1

2 300 10000

15,80тонны

24000

15,80

7,90тонны

2

a

300

0,82тонны

365 365

d опт ?

H

( опт )

зап

?

4.

H

( опт )

зап

d опт 7,90

9, 6дня

a1

0,82

82. УПРАВЛЕНИЕ ЗАПАСАМИ. СРАВНИТЕЛЬНАЯ ТАБЛИЦА РЕЗУЛЬТАТОВ ОЦЕНКИ ПО КЛАССИЧЕСКОЙ И МОДИФИЦИРОВАННОЙ МОДЕЛЯМ (лист5)

№п.п.

ПАРАМЕТР

ЗНАЧЕНИЕ ПО

КЛАССИЧЕСКОЙ

МОДЕЛИ

ЗНАЧЕНИЕ ПО

МОДИФИЦИРОВАННОЙ

МОДЕЛИ

1.

Оптимальный

размер партии

поставки b

15,80 тонны

37,52 тонны

Оптимальный

средний остаток

сырья на складе

7,90 тонны

18,76 тонны

9,6 дня

23 дня

опт

2.

d опт

3.

Оптимальная

норма запаса

сырья H ( опт )

зап

83. УПРАВЛЕНИЕ ДЕНЕЖНЫМИ АКТИВАМИ. МОДЕЛЬ МИЛЛЕРА - ОРРА

БАЗОВЫЕ ФОРМУЛЫ МОДЕЛИ МИЛЛЕРА - ОРРАhmaх 3hmin (*) h h h 2h h h (**)

max

min

min

min

2

hmax 3

h

hmin (***) hсн hmax h h (****)

2

2

hпоп h hmin

hmin hсн

3

hmin hmin

(*****)

2

2

3

2

3 p0 ПЛ

h 3 3

(******)

4 gД

(**)

(*)

(***)

(****)

h

hmin

hmax

h

(****)

(*****)

hсн

hпоп

84. ПРИМЕР ОЦЕНКИ ПАРАМЕТРОВ МОДЕЛИ МИЛЛЕРА - ОРРА

РешениеДАНО

p0 8000 руб.

ПЛ 400000 руб.

g Д 0.0002

_________________

hmin ?

hmax ?

h ?

hсн ?

hпоп ?

h ?

2

3

10

3 p0 ПЛ

3

8

10

16

10

h 3 3

3 3

4 gД

4 2 10 4

3 3 4,8 1018 3 106 3 4,8 5060400 руб.

5060400

2530200 руб.

2

3 2530200 7590600 руб

hmin

hmax

7590600

3795300 руб.

h

2

hсн h 3795300 руб.

hпоп

3795300

1265100 руб.

3

finance

finance management

management