Similar presentations:

Принципы учета и состав финансовой отчетности. Международные стандарты финансовой отчетности №1, 34, 7, 14

1. Тема 3. Принципы учета и состав финансовой отчетности (Международные стандарты финансовой отчетности №№ 1, 34, 7, 14).

1. Стандарт№1 – «Представление

финансовой отчетности».

2. Стандарт №34 – «Промежуточная

финансовая отчетность».

3. Стандарт №7 – «Отчет о движении

денежных средств».

4. Стандарт

№14 – «Сегментная

отчетность».

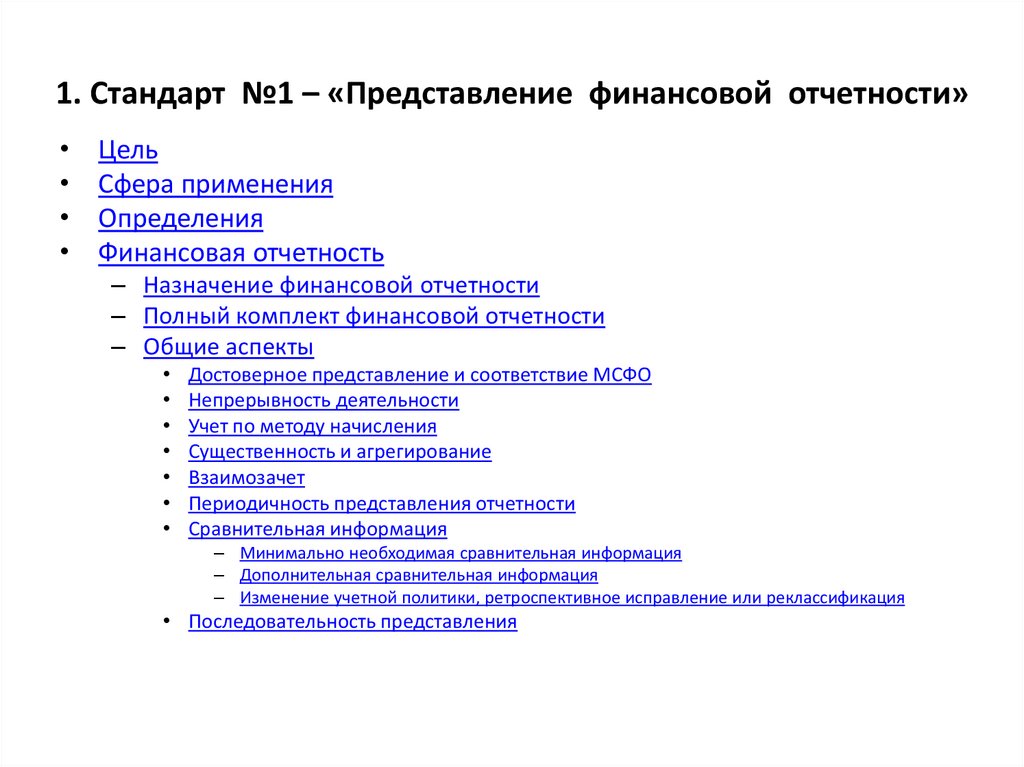

2. 1. Стандарт №1 – «Представление финансовой отчетности»

Цель

Сфера применения

Определения

Финансовая отчетность

– Назначение финансовой отчетности

– Полный комплект финансовой отчетности

– Общие аспекты

Достоверное представление и соответствие МСФО

Непрерывность деятельности

Учет по методу начисления

Существенность и агрегирование

Взаимозачет

Периодичность представления отчетности

Сравнительная информация

– Минимально необходимая сравнительная информация

– Дополнительная сравнительная информация

– Изменение учетной политики, ретроспективное исправление или реклассификация

• Последовательность представления

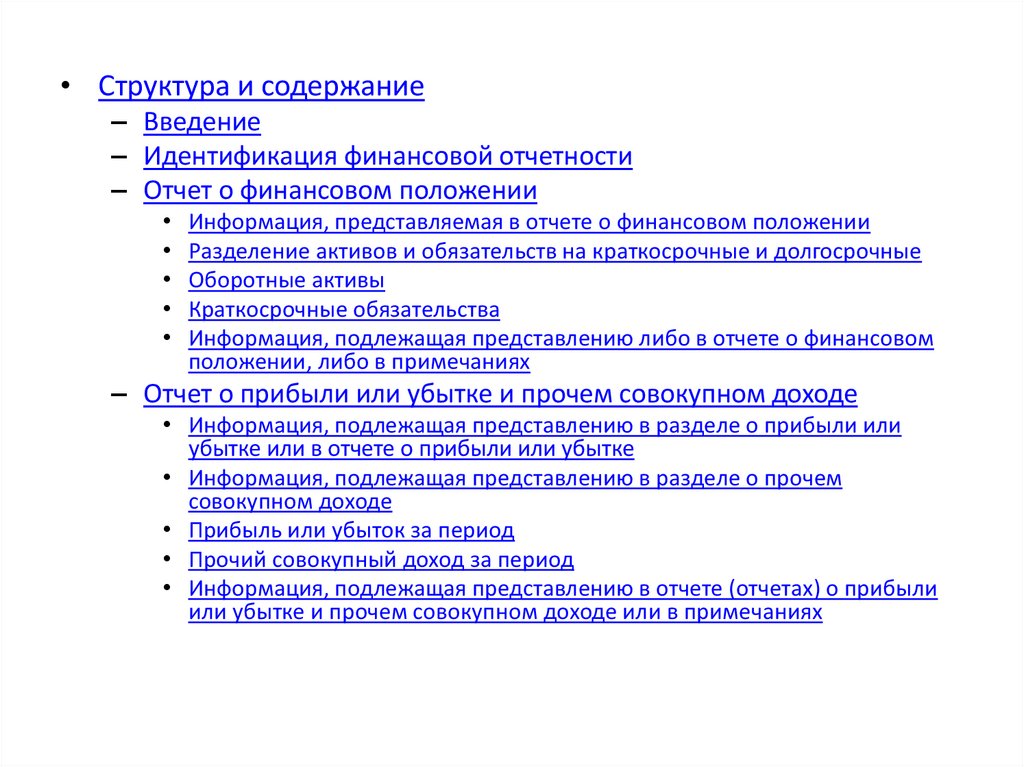

3.

• Структура и содержание– Введение

– Идентификация финансовой отчетности

– Отчет о финансовом положении

Информация, представляемая в отчете о финансовом положении

Разделение активов и обязательств на краткосрочные и долгосрочные

Оборотные активы

Краткосрочные обязательства

Информация, подлежащая представлению либо в отчете о финансовом

положении, либо в примечаниях

– Отчет о прибыли или убытке и прочем совокупном доходе

• Информация, подлежащая представлению в разделе о прибыли или

убытке или в отчете о прибыли или убытке

• Информация, подлежащая представлению в разделе о прочем

совокупном доходе

• Прибыль или убыток за период

• Прочий совокупный доход за период

• Информация, подлежащая представлению в отчете (отчетах) о прибыли

или убытке и прочем совокупном доходе или в примечаниях

4.

– Отчет об изменениях в собственном капитале• Информация, подлежащая представлению в отчете об

изменениях в собственном капитале

• Информация, подлежащая представлению в отчете об

изменениях в собственном капитале или в примечаниях

– Отчет о движении денежных средств

– Примечания

Структура

Раскрытие информации об учетной политике

Источники неопределенности, связанной с расчетными оценками

Капитал

Финансовые инструменты с правом обратной продажи,

классифицируемые как часть собственного капитала

• Раскрытие прочей информации

• Переходные положения и дата вступления в силу

• Прекращение действия МСФО (IAS) 1

5.

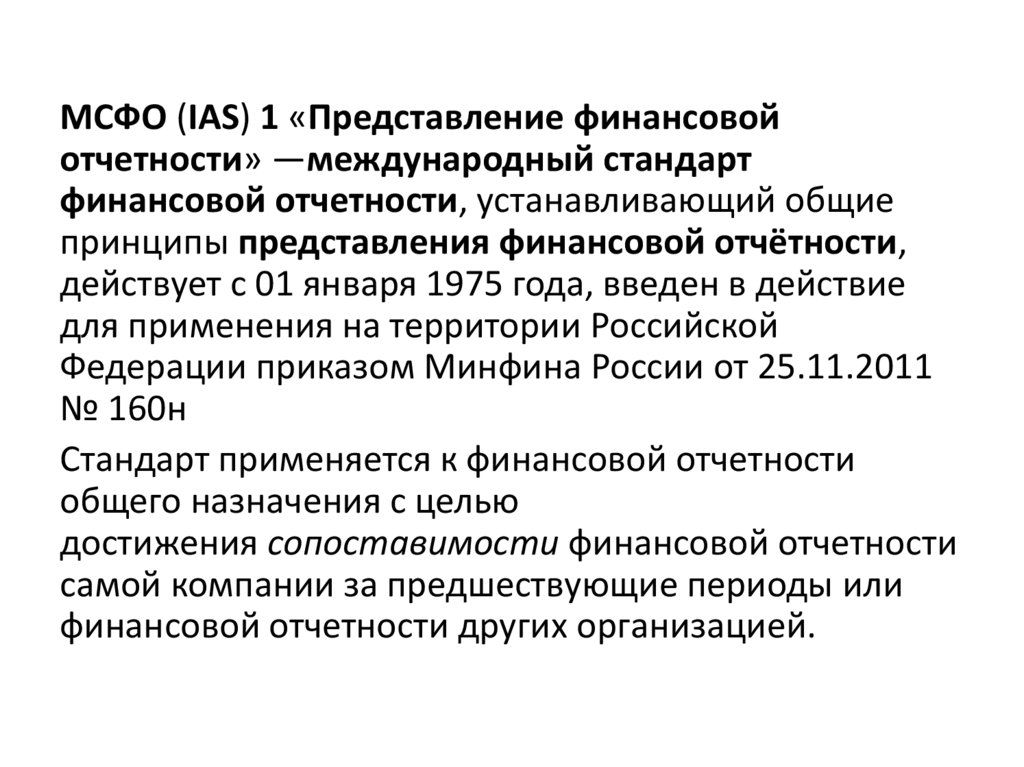

МСФО (IAS) 1 «Представление финансовойотчетности» —международный стандарт

финансовой отчетности, устанавливающий общие

принципы представления финансовой отчётности,

действует с 01 января 1975 года, введен в действие

для применения на территории Российской

Федерации приказом Минфина России от 25.11.2011

№ 160н

Стандарт применяется к финансовой отчетности

общего назначения с целью

достижения сопоставимости финансовой отчетности

самой компании за предшествующие периоды или

финансовой отчетности других организацией.

6.

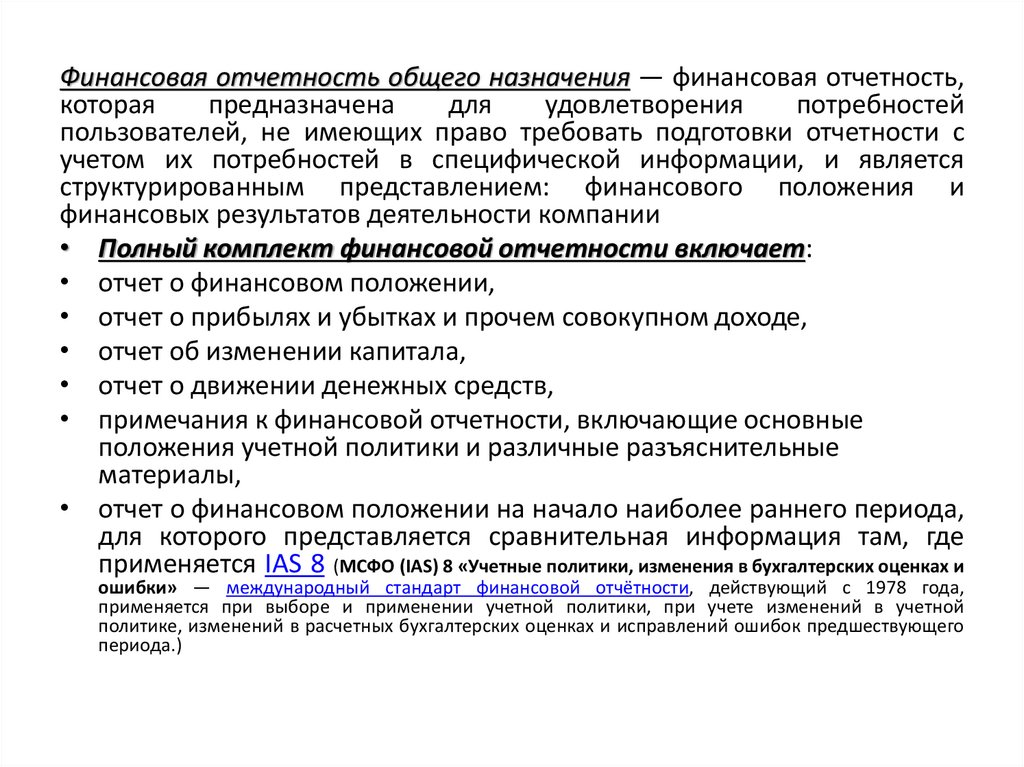

Финансовая отчетность общего назначения — финансовая отчетность,которая

предназначена

для

удовлетворения

потребностей

пользователей, не имеющих право требовать подготовки отчетности с

учетом их потребностей в специфической информации, и является

структурированным представлением: финансового положения и

финансовых результатов деятельности компании

• Полный комплект финансовой отчетности включает:

• отчет о финансовом положении,

• отчет о прибылях и убытках и прочем совокупном доходе,

• отчет об изменении капитала,

• отчет о движении денежных средств,

• примечания к финансовой отчетности, включающие основные

положения учетной политики и различные разъяснительные

материалы,

• отчет о финансовом положении на начало наиболее раннего периода,

для которого представляется сравнительная информация там, где

применяется IAS 8 (МСФО (IAS) 8 «Учетные политики, изменения в бухгалтерских оценках и

ошибки» — международный стандарт финансовой отчётности, действующий с 1978 года,

применяется при выборе и применении учетной политики, при учете изменений в учетной

политике, изменений в расчетных бухгалтерских оценках и исправлений ошибок предшествующего

периода.)

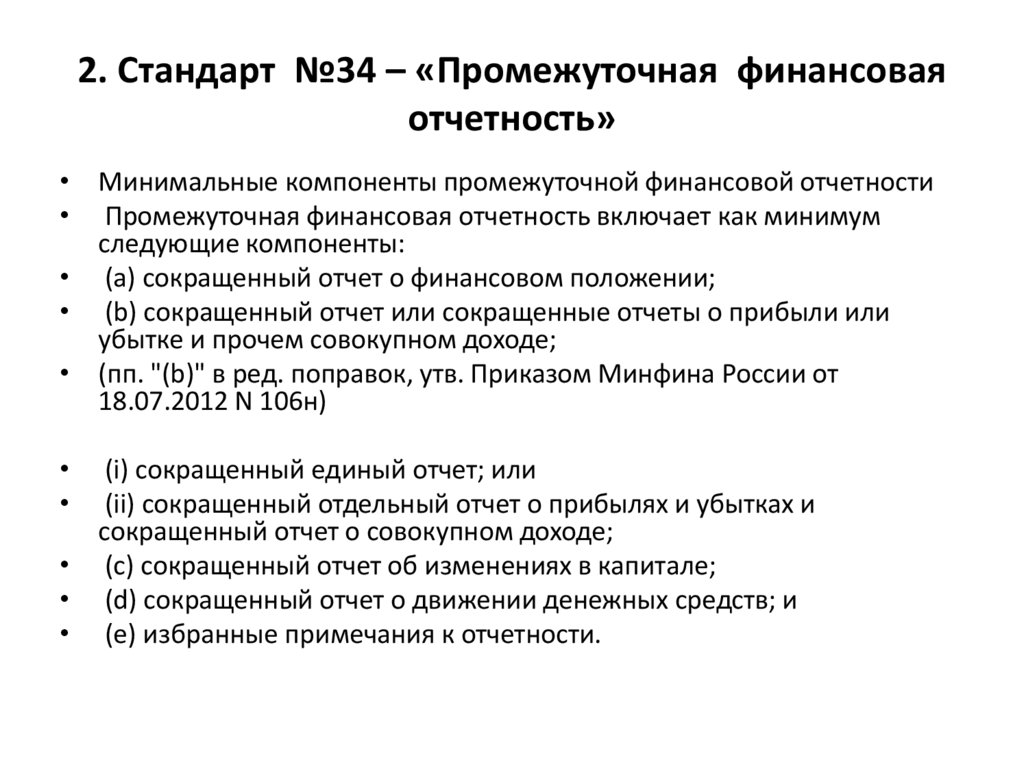

7. 2. Стандарт №34 – «Промежуточная финансовая отчетность»

• Минимальные компоненты промежуточной финансовой отчетности• Промежуточная финансовая отчетность включает как минимум

следующие компоненты:

• (a) сокращенный отчет о финансовом положении;

• (b) сокращенный отчет или сокращенные отчеты о прибыли или

убытке и прочем совокупном доходе;

• (пп. "(b)" в ред. поправок, утв. Приказом Минфина России от

18.07.2012 N 106н)

(i) сокращенный единый отчет; или

(ii) сокращенный отдельный отчет о прибылях и убытках и

сокращенный отчет о совокупном доходе;

• (c) сокращенный отчет об изменениях в капитале;

• (d) сокращенный отчет о движении денежных средств; и

• (e) избранные примечания к отчетности.

8.

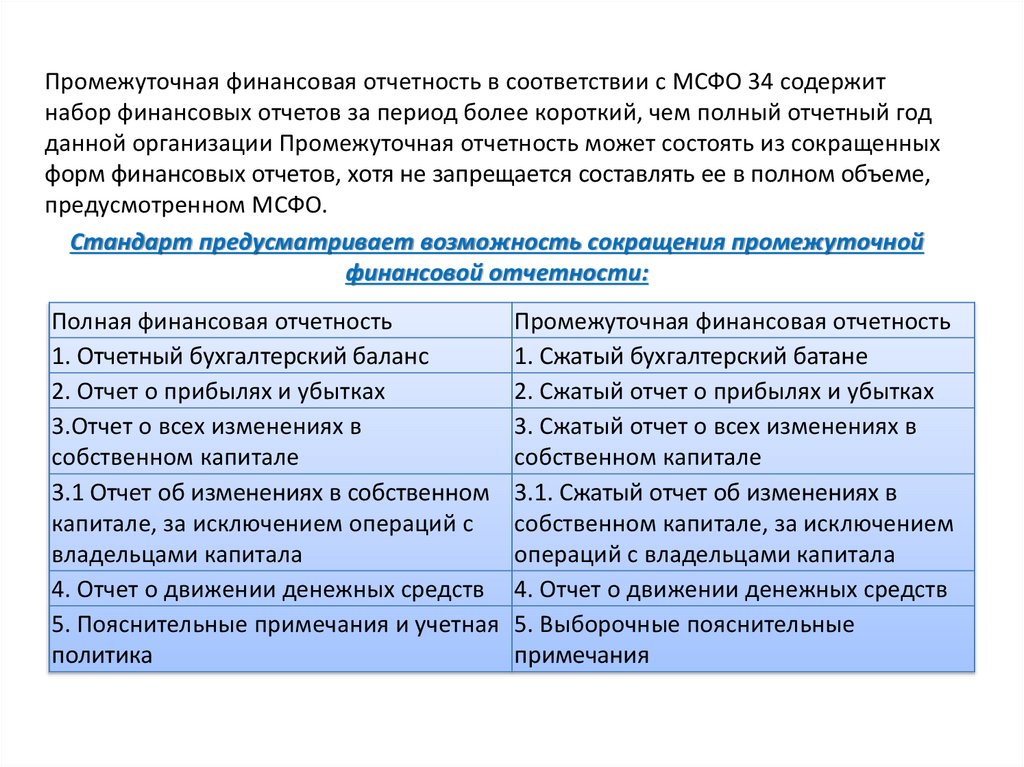

Промежуточная финансовая отчетность в соответствии с МСФО 34 содержитнабор финансовых отчетов за период более короткий, чем полный отчетный год

данной организации Промежуточная отчетность может состоять из сокращенных

форм финансовых отчетов, хотя не запрещается составлять ее в полном объеме,

предусмотренном МСФО.

Стандарт предусматривает возможность сокращения промежуточной

финансовой отчетности:

Полная финансовая отчетность

1. Отчетный бухгалтерский баланс

2. Отчет о прибылях и убытках

3.Отчет о всех изменениях в

собственном капитале

3.1 Отчет об изменениях в собственном

капитале, за исключением операций с

владельцами капитала

4. Отчет о движении денежных средств

5. Пояснительные примечания и учетная

политика

Промежуточная финансовая отчетность

1. Сжатый бухгалтерский батане

2. Сжатый отчет о прибылях и убытках

3. Сжатый отчет о всех изменениях в

собственном капитале

3.1. Сжатый отчет об изменениях в

собственном капитале, за исключением

операций с владельцами капитала

4. Отчет о движении денежных средств

5. Выборочные пояснительные

примечания

9.

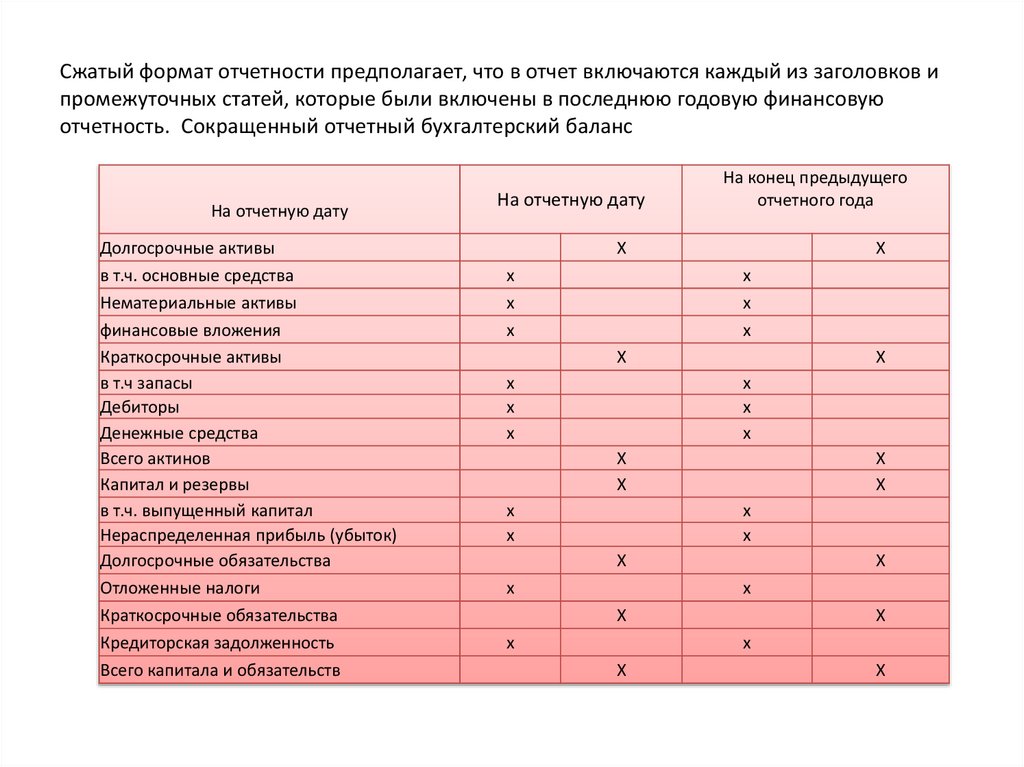

Сжатый формат отчетности предполагает, что в отчет включаются каждый из заголовков ипромежуточных статей, которые были включены в последнюю годовую финансовую

отчетность. Сокращенный отчетный бухгалтерский баланс

На отчетную дату

Долгосрочные активы

в т.ч. основные средства

Нематериальные активы

финансовые вложения

Краткосрочные активы

в т.ч запасы

Дебиторы

Денежные средства

Всего актинов

Капитал и резервы

в т.ч. выпущенный капитал

Нераспределенная прибыль (убыток)

Долгосрочные обязательства

Отложенные налоги

Краткосрочные обязательства

Кредиторская задолженность

Всего капитала и обязательств

На отчетную дату

На конец предыдущего

отчетного года

X

х

х

х

X

х

х

х

X

х

х

х

X

х

х

х

X

X

х

х

X

X

х

х

X

х

X

х

X

х

X

х

X

X

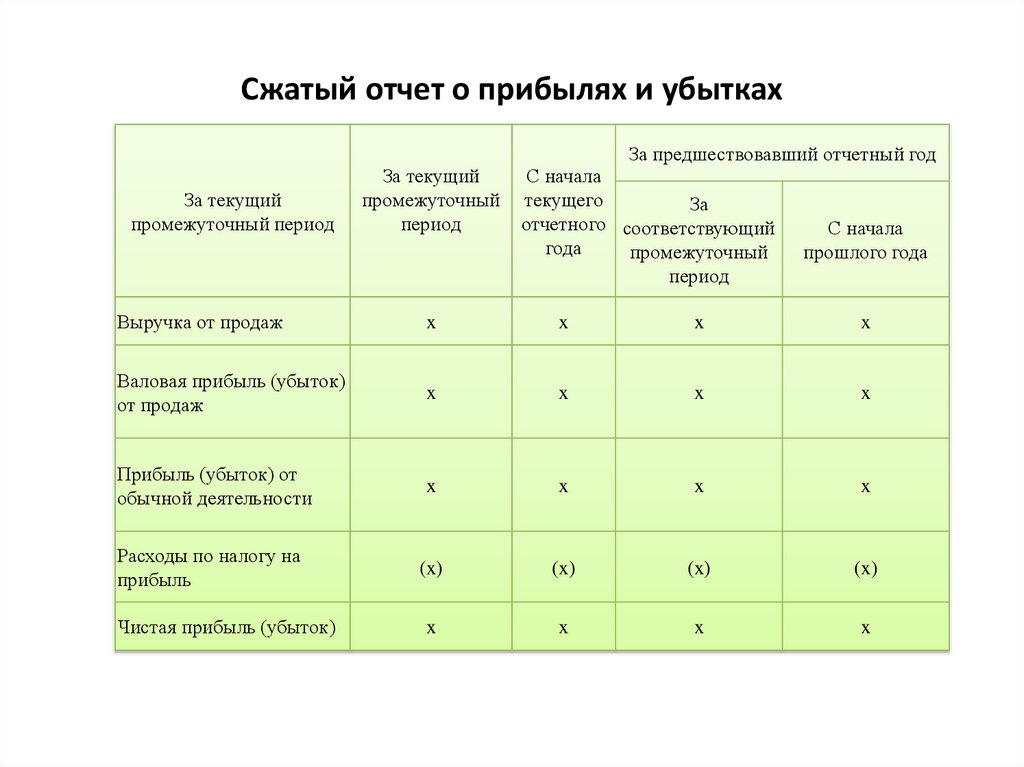

10. Сжатый отчет о прибылях и убытках

За текущийпромежуточный период

За текущий

промежуточный

период

За предшествовавший отчетный год

С начала

текущего

За

отчетного соответствующий

года

промежуточный

период

С начала

прошлого года

Выручка от продаж

x

x

x

x

Валовая прибыль (убыток)

от продаж

x

x

x

x

Прибыль (убыток) от

обычной деятельности

x

x

x

x

Расходы по налогу на

прибыль

(x)

(x)

(x)

(x)

x

x

x

x

Чистая прибыль (убыток)

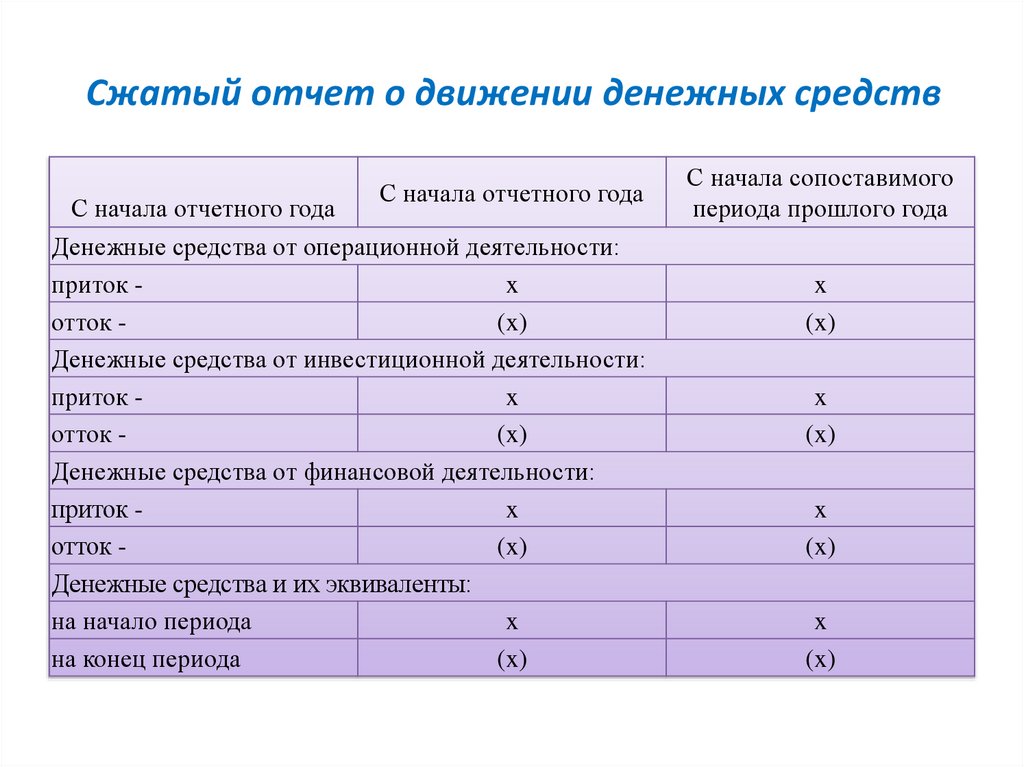

11. Сжатый отчет о движении денежных средств

С начала отчетного годаС начала отчетного года

Денежные средства от операционной деятельности:

приток x

отток (x)

Денежные средства от инвестиционной деятельности:

приток x

отток (x)

Денежные средства от финансовой деятельности:

приток x

отток (x)

Денежные средства и их эквиваленты:

на начало периода

x

на конец периода

(x)

С начала сопоставимого

периода прошлого года

x

(x)

x

(x)

x

(x)

x

(x)

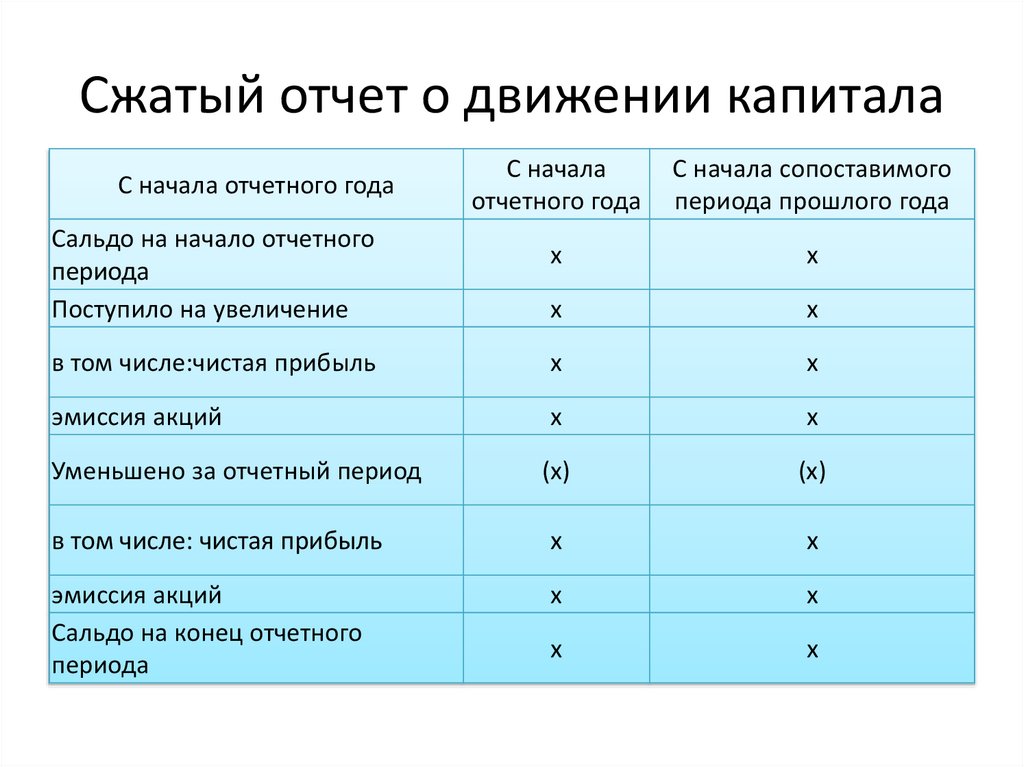

12. Сжатый отчет о движении капитала

С началаотчетного года

С начала сопоставимого

периода прошлого года

x

x

x

x

в том числе:чистая прибыль

x

x

эмиссия акций

x

x

(x)

(x)

в том числе: чистая прибыль

x

x

эмиссия акций

Сальдо на конец отчетного

периода

x

x

x

x

С начала отчетного года

Сальдо на начало отчетного

периода

Поступило на увеличение

Уменьшено за отчетный период

13. 3. Стандарт №7 – «Отчет о движении денежных средств».

Информация о денежных потоках организации полезна с точкизрения предоставления пользователям финансовой отчетности

основы для оценки способности организации генерировать

денежные средства и эквиваленты денежных средств, а также

потребности организации в использовании этих денежных

потоков.

Экономические решения, принимаемые пользователями, требуют

оценки способности организации генерировать денежные

средства и их эквиваленты, а также сроков и определенности их

получения.

Цель настоящего стандарта заключается в требовании

предоставления информации об исторических изменениях в

денежных средствах и их эквивалентах организации в форме

отчета о движении денежных средств, в котором денежные

потоки за период классифицируются как потоки от операционной,

инвестиционной и финансовой деятельности.

14. Сфера применения

Организация должна составлять отчет о движении денежныхсредств в соответствии с требованиями настоящего стандарта и

представлять его в качестве неотъемлемой части своей финансовой

отчетности за каждый период, в отношении которого представляется

финансовая отчетность.

Пользователи финансовой отчетности организации заинтересованы

в том, как организация генерирует и использует денежные средства и их

эквиваленты. Это является актуальным независимо от характера

деятельности организации и от того, могут ли денежные средства

рассматриваться как продукт деятельности организации, как, например,

в случае финансовых институтов.

Организации испытывают потребность в денежных средствах по

одинаковым причинам, несмотря на различия в их основных приносящих

доход видах деятельности. Они нуждаются в денежных средствах для

ведения своих операций, осуществления выплат по своим обязанностям,

а также для выплаты дохода своим инвесторам.

15. Преимущества информации о денежных потоках

Отчет о движении денежных средств в совокупности с остальнымиформами финансовой отчетности обеспечивает информацию,

которая позволяет пользователям оценить изменения в чистых

активах организации, ее финансовой структуре (включая

ликвидность и платежеспособность), а также ее способность

оказывать влияние на величину и сроки денежных потоков с

целью адаптации к меняющимся обстоятельствам и

возможностям.

Информация о денежных потоках полезна при оценке

способности организации генерировать денежные средства и их

эквиваленты и позволяет пользователям разрабатывать модели

оценки и сравнения приведенной стоимости будущих денежных

потоков различных организаций. Она также облегчает

сопоставимость отчетов о результатах операционной деятельности

различных организаций, поскольку устраняет последствия

применения различных порядков учета к аналогичным операциям

и событиям

16. В Стандарте №7 – «Отчет о движении денежных средств» используются следующие термины :

Денежные средства включают денежные средства в кассе и депозиты до

востребования.

Эквиваленты денежных средств представляют собой краткосрочные

высоколиквидные инвестиции, легко обратимые в известные суммы

денежных средств и подверженные незначительному риску изменения

стоимости.

Денежные потоки представляют собой притоки и оттоки денежных средств и

их эквивалентов.

Операционная деятельность – основная приносящая доход деятельность

организации и прочая деятельность, отличная от инвестиционной или

финансовой деятельности.

Инвестиционная деятельность – приобретение и выбытие долгосрочных

активов и других инвестиций, не относящихся к эквивалентам денежных

средств.

Финансовая деятельность – деятельность, которая приводит к изменениям в

размере и составе внесенного капитала и заемных средств организации

17. Операционная деятельность

Потоки денежных средств от операционной деятельности преимущественно

связаны с основной приносящей доход деятельностью предприятия. Таким

образом, они, как правило, являются результатом операций и других

событий, входящих в определение прибыли или убытка.

Примерами потоков денежных средств от операционной деятельности являются:

• (a) денежные поступления от продажи товаров и предоставления услуг;

• (b) денежные поступления в виде роялти, гонораров, комиссионных и прочая

выручка;

• (c) денежные выплаты поставщикам за товары и услуги;

• (d) денежные выплаты работникам и от имени работников;

• (e) денежные поступления и выплаты страховой компании по страховым

премиям, требованиям, аннуитетам и прочим страховым вознаграждениям;

• (f) денежные выплаты или возвраты налога на прибыль, если они не могут

быть непосредственно соотнесены с финансовой или инвестиционной

деятельностью; и

• (g) денежные поступления и выплаты по договорам, заключенным в

коммерческих или торговых целях.

18. Инвестиционная деятельность

Примерами потоков денежных средств от инвестиционной деятельности являются:

(a) денежные выплаты для приобретения основных средств, нематериальных и других долгосрочных активов. К ним

относятся выплаты, связанные с капитализированными затратами на разработки и с самостоятельно

произведенными основными средствами;

(b) денежные поступления от продажи основных средств, нематериальных активов и других долгосрочных активов;

(c) денежные выплаты для приобретения долевых или долговых инструментов других предприятий и долей участия

в совместном предпринимательстве (кроме платежей за инструменты, рассматриваемые как эквиваленты денежных

средств или предназначенные для коммерческих или торговых целей);

(d) денежные поступления от продажи долевых или долговых инструментов других предприятий и долей участия в

совместном предпринимательстве (кроме поступлений по инструментам, рассматриваемым как эквиваленты

денежных средств или предназначенным для коммерческих или торговых целей);

(e) денежные авансы и займы, предоставленные другим лицам (кроме авансов и займов, предоставляемых

финансовыми институтами);

(f) денежные поступления от возврата авансов и займов, предоставленных другим лицам (кроме авансовых

платежей и займов финансовых институтов);

(g) денежные выплаты по фьючерсным контрактам, форвардным контрактам, опционам и договорам "своп", за

исключением случаев, когда контракты заключены в коммерческих или торговых целях или выплаты

классифицируются как финансовая деятельность; и

(h) денежные поступления по фьючерсным контрактам, форвардным контрактам, опционам и договорам "своп", за

исключением случаев, когда контракты заключены в коммерческих или торговых целях или поступления

классифицируются как финансовая деятельность.

Когда контракт отражается в учете как хеджирование некой идентифицируемой позиции, поток денежных средств по

такому контракту классифицируется так же, как и поток денежных средств по хеджируемой позиции.

19. Финансовая деятельность

• Отдельное раскрытие информации о движении денежных средств отфинансовой деятельности имеет большое значение, поскольку данная

информация полезна при прогнозировании требований на будущие

денежные потоки предприятия со стороны тех, кто его финансирует.

• Примерами потоков денежных средств от финансовой деятельности

являются:

• (a) денежные поступления от эмиссии акций или других долевых

инструментов;

• (b) денежные выплаты собственникам для приобретения или

погашения акций предприятия;

• (c) денежные поступления от выпуска долговых обязательств, займов,

векселей, облигаций, закладных и других краткосрочных или

долгосрочных заимствований;

• (d) денежные выплаты по заемным средствам; и

• (e) денежные выплаты арендатора для уменьшения непогашенной

задолженности по финансовой аренде.

20. Движение денежных средств в иностранной валюте

* Движение денежных средств, возникающее в результате операций в иностранной валюте,должно отражаться в функциональной валюте предприятия путем применения к сумме в

иностранной валюте обменного курса между функциональной и иностранной валютами на

дату движения денежных средств.

* Движение денежных средств иностранного дочернего предприятия должно

пересчитываться по соответствующему обменному курсу между функциональной и

иностранной валютами на дату движения денежных средств.

* Потоки денежных средств, выраженные в иностранной валюте, представляются в отчетах

в соответствии с МСФО (IAS) 21 "Влияние изменений обменных курсов валют". Это

позволяет использовать обменный курс валют, примерно равный фактическому курсу.

Например, средневзвешенный обменный курс за период может быть использован для

записи операций в иностранной валюте или пересчета потоков денежных средств

иностранного дочернего предприятия. Однако МСФО (IAS) 21 не разрешает применение

обменного курса валют по состоянию на конец отчетного периода при пересчете потоков

денежных средств иностранного дочернего предприятия.

21. Проценты и дивиденды

Поступления и выплаты денежных средств, возникающие в связи с получением и выплатойпроцентов и дивидендов, должны раскрываться по отдельности. Каждое такое поступление

или выплата должны классифицироваться последовательно из периода в период как

движение денежных средств от операционной, инвестиционной или финансовой

деятельности.

Общая сумма процентов, выплаченных в течение периода, раскрывается в отчете о

движении денежных средств независимо от того, признана ли она как расход в отчете о

прибылях и убытках или капитализирована в соответствии с МСФО (IAS) 23 "Затраты по

займам".

Для финансовых институтов выплаченные проценты и полученные проценты и дивиденды

классифицируются как движение денежных средств от операционной деятельности.

Однако в отношении других предприятий общего мнения по вопросу о классификации

таких денежных поступлений или выплат не существует.

22.

***Выплаченные проценты и полученные проценты и дивиденды могут

классифицироваться как движение денежных средств от операционной

деятельности, потому что они включаются в определение прибыли или убытка. В

то же время выплаченные проценты и полученные проценты и дивиденды могут

классифицироваться, соответственно, как движение денежных средств от

финансовой и инвестиционной деятельности, потому что они представляют

собой затраты на привлечение финансовых ресурсов или доходы по

инвестициям.

***

Выплаченные дивиденды могут классифицироваться как движение денежных

средств от финансовой деятельности, так как они являются затратами на

привлечение финансовых ресурсов. В то же время выплаченные дивиденды

могут классифицироваться как компонент движения денежных средств от

операционной деятельности, с тем чтобы пользователям было легче оценить

способность предприятия выплачивать дивиденды из потоков денежных средств

от операционной деятельности.

***

23. 4. Стандарт №14 – «Сегментная отчетность».

Целью МСФО 14 "Сегментная отчетность" (IAS 14: SEGMENT REPORTING)

является регламентация представление компаниями отчетности о сегментах

деятельности с тем, чтобы помочь пользователям финансовой отчетности

лучше понять показатели работы компании, оценить существенные риски и

выгоды в ее деятельности, найти наиболее обоснованные решения

относительно данной компании.

В отличие от ранее действующих положений МСФО 14 устанавливает, что

сегментную отчетность должны представлять только те компании, долевые

или долговые ценные бумаги которых свободно обращаются на открытом

рынке, или которые готовятся к выпуску долевых или долговых ценных бумаг

(находятся в процессе выпуска) на открытый фондовый рынок.

Стандарт предусматривает два вида отчетных сегментов: хозяйственные

сегменты и географические сегменты.

Хозяйственный сегмент представляет собой часть операций компании,

направленных на производство товаров и услуг, который подвержен рискам и

выгодам, отличающим его от рисков и выгод других хозяйственных сегментов.

Географический сегмент представляет собой часть операций компании по

производству товаров и услуг в конкретной экономической среде, который

подвержен рискам и выгодам, возникающим в этой среде и отличающимся от

рисков и выгод сегментов, действующих в других экономических условиях.

24.

Доходы и расходы отчетного сегмента.

Доходы сегмента представляют собой сумму той части доходов компании, которая

может быть обоснованно отнесена в доходы данного сегмента, а также доходы,

непосредственно полученные в операциях, проведенных самим сегментом.

Расходы сегмента включают расходы, возникшие непосредственно в результате

операционной деятельности сегмента и обоснованную часть соответствующих

расходов, которые могут быть распределены на данный сегмент.

Сегментные результаты. Определяются сопоставлением его доходов и расходов.

Корректировки на долю меньшинства в прибыли (убытках) при расчете сегментных

результатов не принимаются во внимание.

Активы и обязательства отчетного сегмента. Активы сегмента включают краткосрочные

активы, которые используются в операционной деятельности сегмента, основные

средства, НМА, но не включают те активы, которые используются для общих целей

компании и для управления ею.

Обязательства сегмента состоят из кредиторской задолженности поставщикам,

авансовых поступлений, начисленных обязательств и обязательств по займам и

кредитам, оплачиваемых за счет результатов деятельности данного сегмента.

Обязательства по налогу на прибыль в отчетность сегмента не включаются.

Учетная политика сегмента не отличается от общей учетной политики компании, если

только не существует специальной учетной политики для сегмента, которая дополняет

общую учетную политику.

finance

finance