Similar presentations:

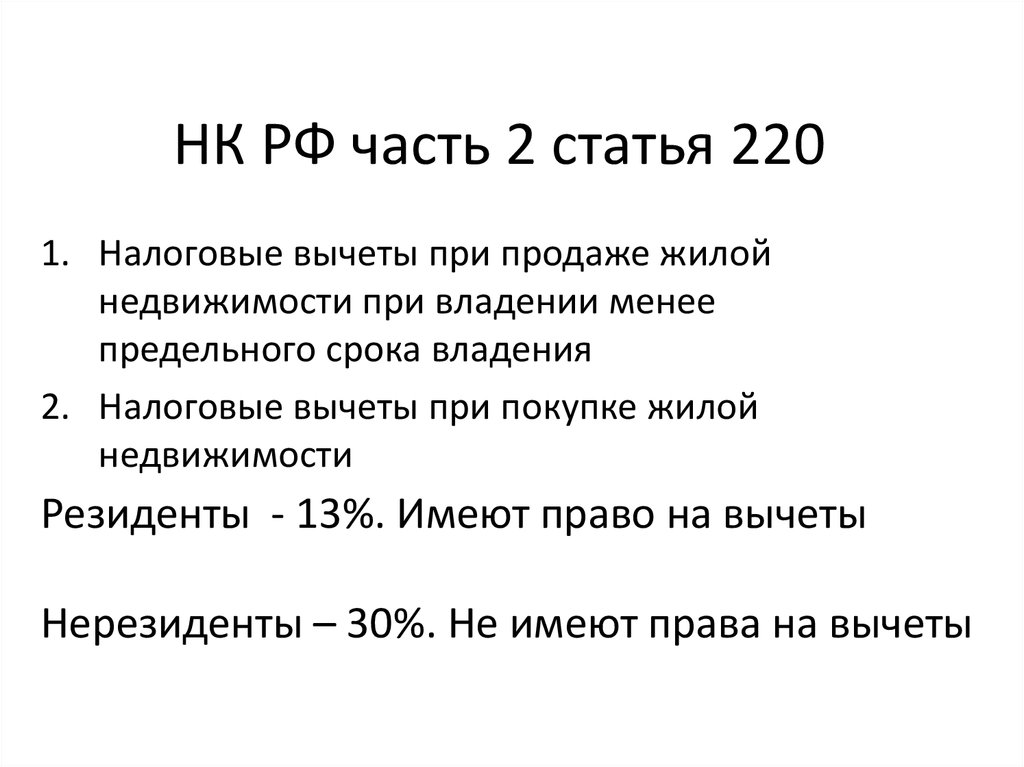

НК РФ часть 2 статья 220

1. НК РФ часть 2 статья 220

1. Налоговые вычеты при продаже жилойнедвижимости при владении менее

предельного срока владения

2. Налоговые вычеты при покупке жилой

недвижимости

Резиденты - 13%. Имеют право на вычеты

Нерезиденты – 30%. Не имеют права на вычеты

2.

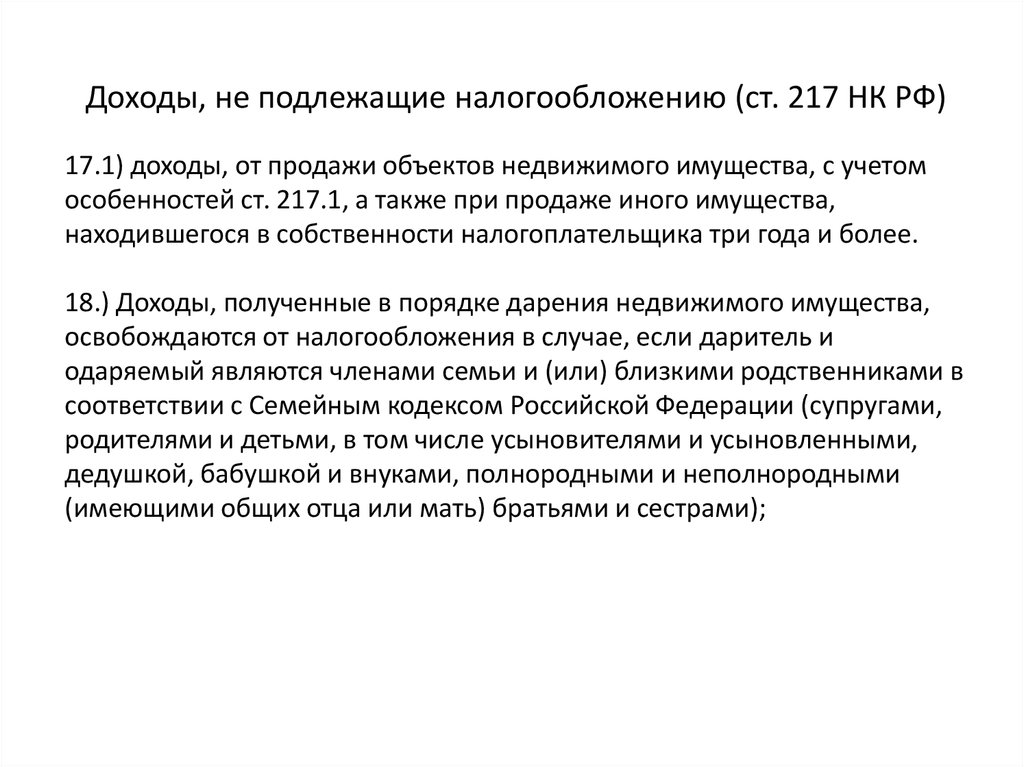

Доходы, не подлежащие налогообложению (ст. 217 НК РФ)17.1) доходы, от продажи объектов недвижимого имущества, с учетом

особенностей ст. 217.1, а также при продаже иного имущества,

находившегося в собственности налогоплательщика три года и более.

18.) Доходы, полученные в порядке дарения недвижимого имущества,

освобождаются от налогообложения в случае, если даритель и

одаряемый являются членами семьи и (или) близкими родственниками в

соответствии с Семейным кодексом Российской Федерации (супругами,

родителями и детьми, в том числе усыновителями и усыновленными,

дедушкой, бабушкой и внуками, полнородными и неполнородными

(имеющими общих отца или мать) братьями и сестрами);

3. Предельный срок владения (ст. 217.1)

3 года для:• договор дарения между близкими

родственниками

• приватизация

• наследство

• рента

5 лет для:

• все остальные договоры

4.

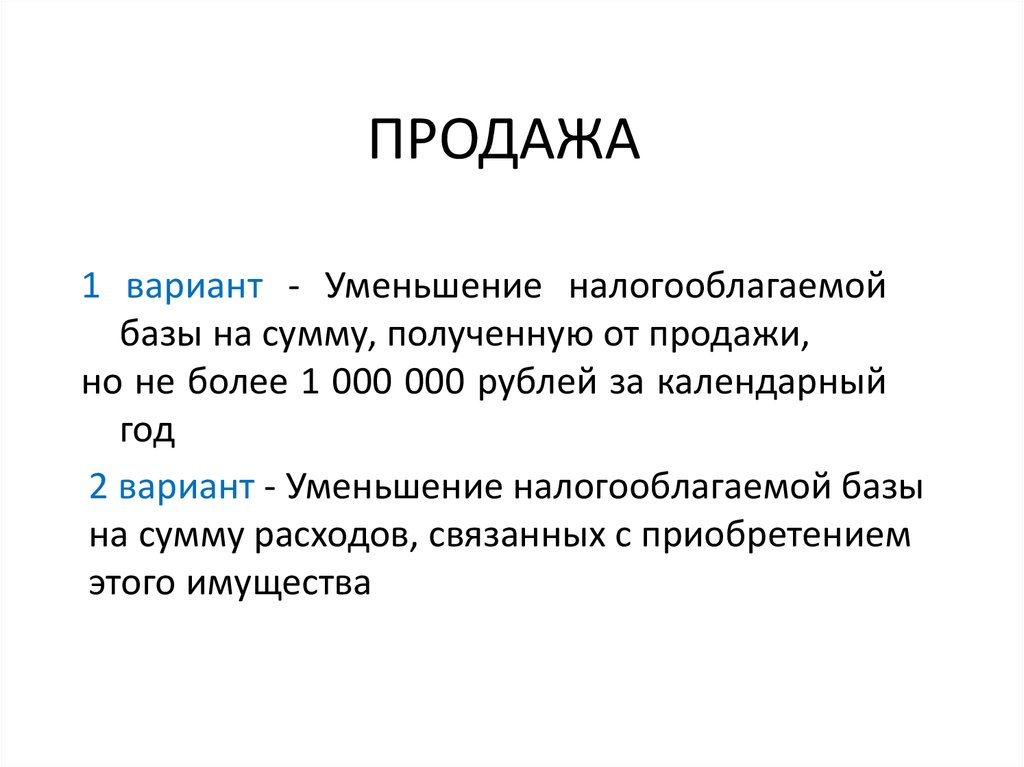

ПРОДАЖА1 вариант - Уменьшение налогооблагаемой

базы на сумму, полученную от продажи,

но не более 1 000 000 рублей за календарный

год

2 вариант - Уменьшение налогооблагаемой базы

на сумму расходов, связанных с приобретением

этого имущества

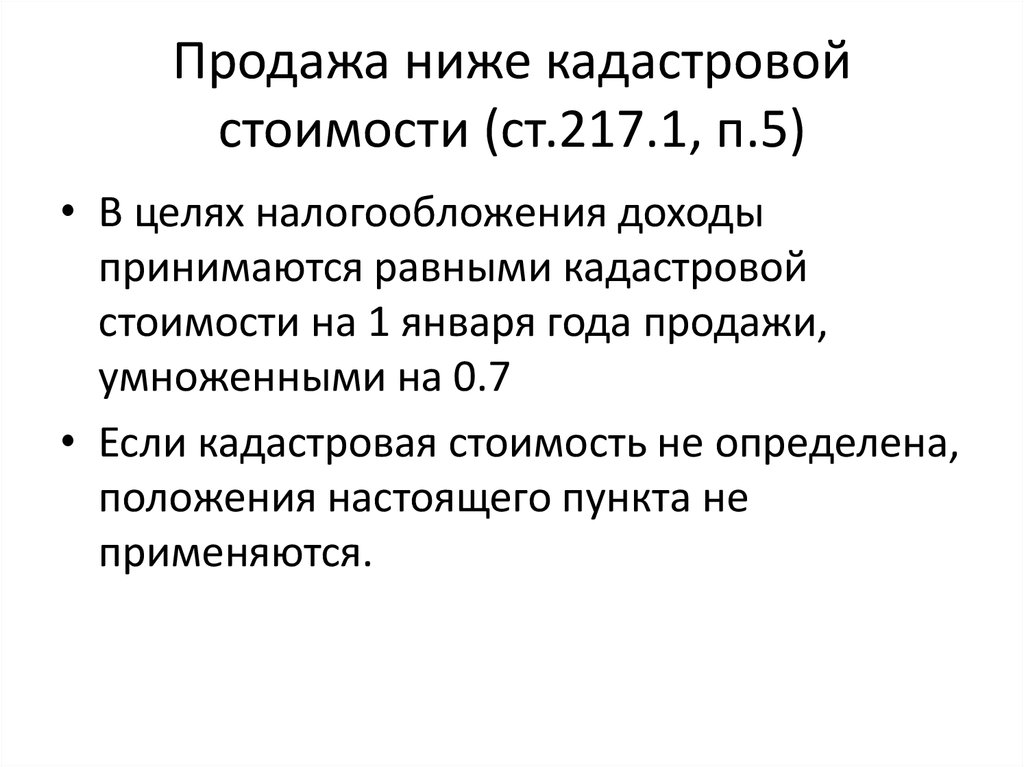

5. Продажа ниже кадастровой стоимости (ст.217.1, п.5)

• В целях налогообложения доходыпринимаются равными кадастровой

стоимости на 1 января года продажи,

умноженными на 0.7

• Если кадастровая стоимость не определена,

положения настоящего пункта не

применяются.

6.

2016 год2017 год

1к.кв.

1к.кв.

Покупка за 4 млн.руб.

Кадастровая стоимость

4 млн.руб.

Продажа за 4 млн.руб.

Кадастровая стоимость

6 млн.руб.

1 вар. 6 млн.*0.7 – 1 млн. = 3.2 млн.* 13% =

416т.р.

2 вар. 6 млн.*0.7 – 4 млн. = 200т.р. * 13% = 26т.р.

7.

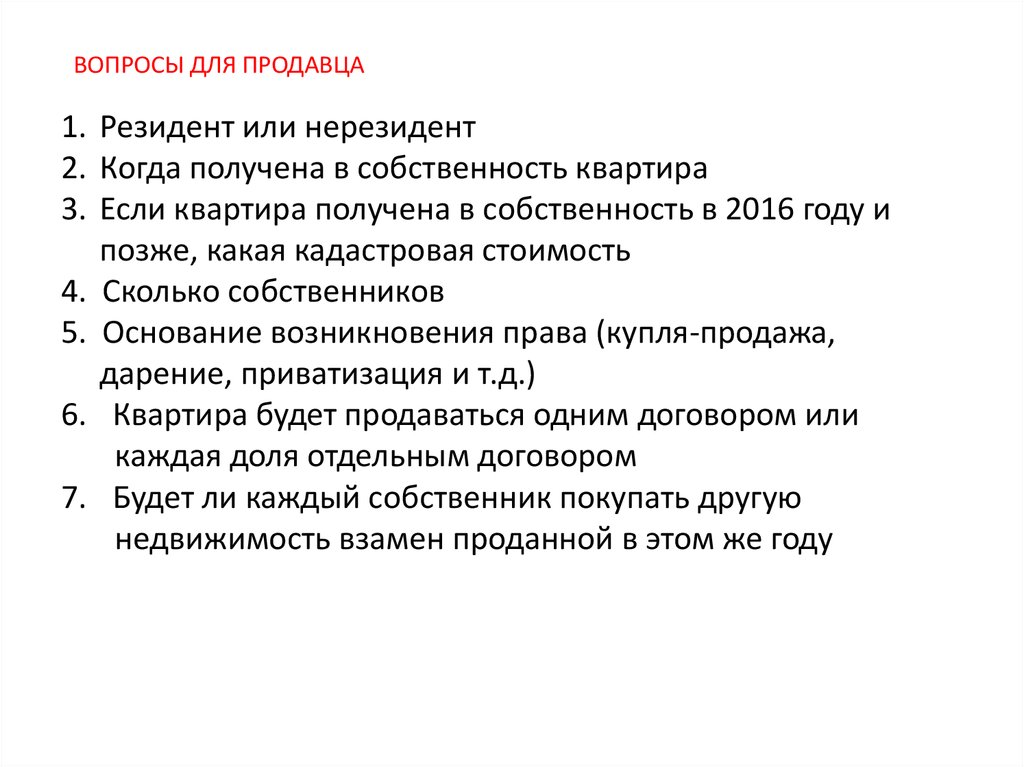

ВОПРОСЫ ДЛЯ ПРОДАВЦА1. Резидент или нерезидент

2. Когда получена в собственность квартира

3. Если квартира получена в собственность в 2016 году и

позже, какая кадастровая стоимость

4. Сколько собственников

5. Основание возникновения права (купля-продажа,

дарение, приватизация и т.д.)

6. Квартира будет продаваться одним договором или

каждая доля отдельным договором

7. Будет ли каждый собственник покупать другую

недвижимость взамен проданной в этом же году

8.

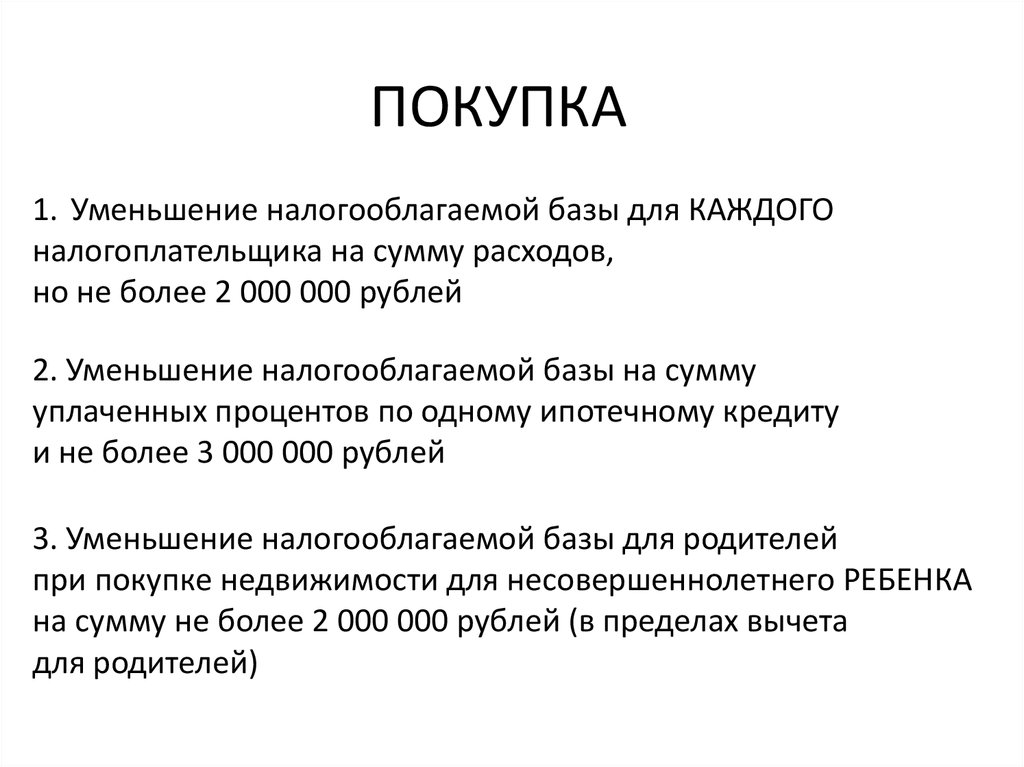

ПОКУПКА1. Уменьшение налогооблагаемой базы для КАЖДОГО

налогоплательщика на сумму расходов,

но не более 2 000 000 рублей

2. Уменьшение налогооблагаемой базы на сумму

уплаченных процентов по одному ипотечному кредиту

и не более 3 000 000 рублей

3. Уменьшение налогооблагаемой базы для родителей

при покупке недвижимости для несовершеннолетнего РЕБЕНКА

на сумму не более 2 000 000 рублей (в пределах вычета

для родителей)

9.

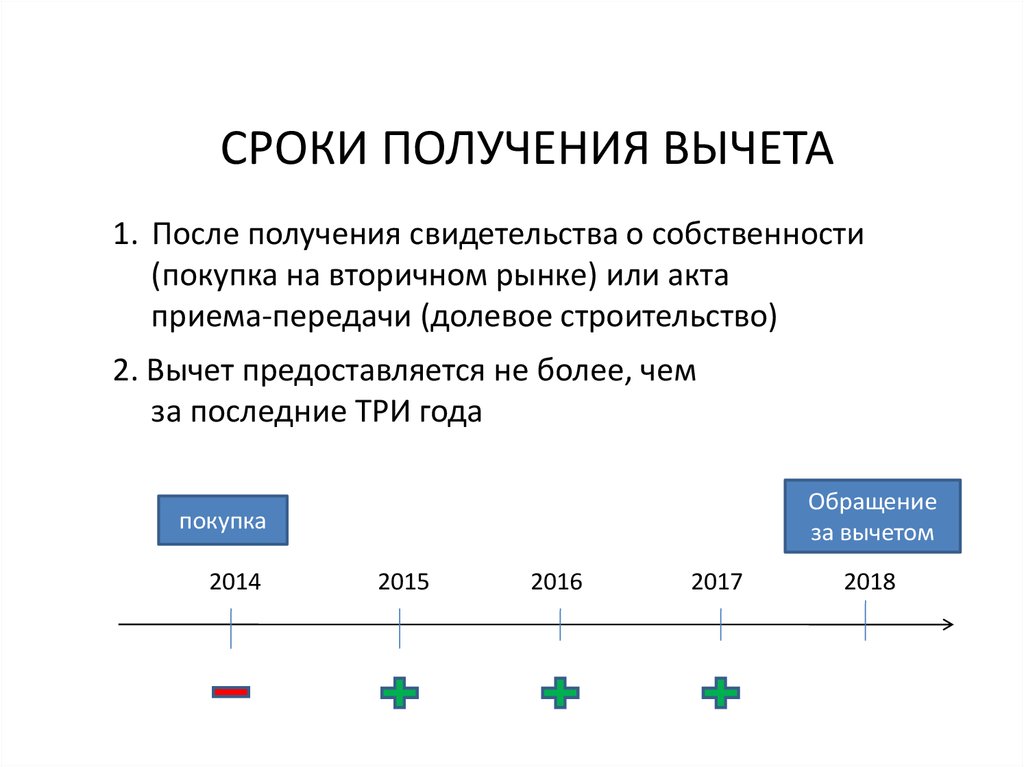

СРОКИ ПОЛУЧЕНИЯ ВЫЧЕТА1. После получения свидетельства о собственности

(покупка на вторичном рынке) или акта

приема-передачи (долевое строительство)

2. Вычет предоставляется не более, чем

за последние ТРИ года

Обращение

за вычетом

покупка

2014

2015

2016

2017

2018

10.

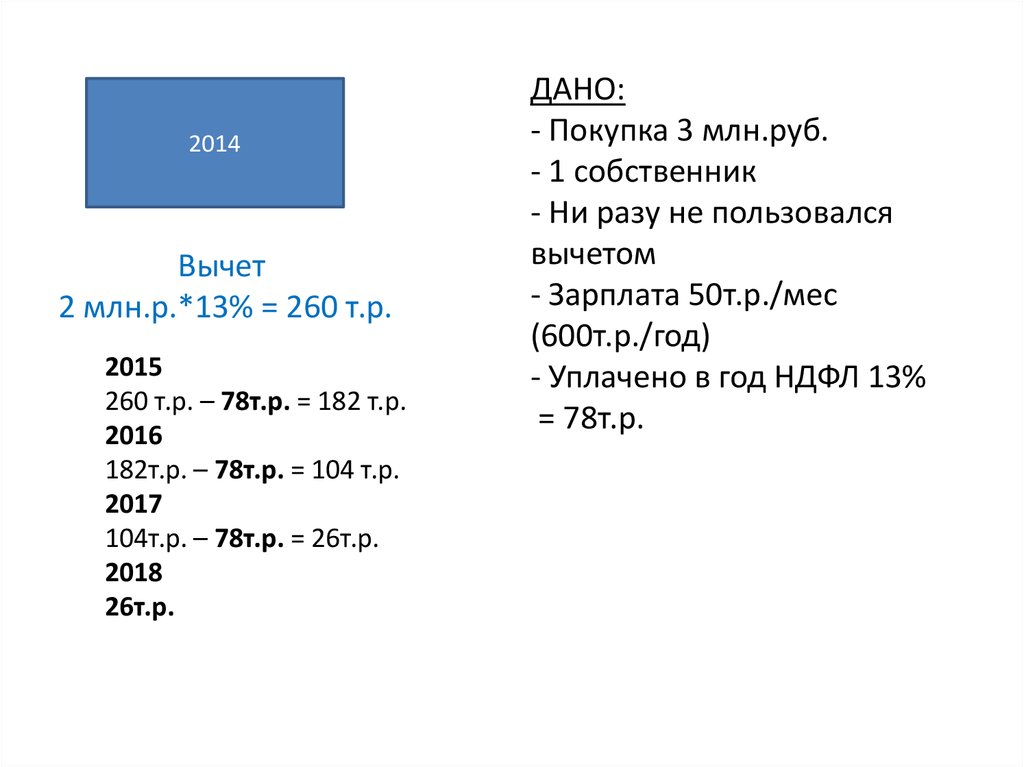

2014Вычет

2 млн.р.*13% = 260 т.р.

2015

260 т.р. – 78т.р. = 182 т.р.

2016

182т.р. – 78т.р. = 104 т.р.

2017

104т.р. – 78т.р. = 26т.р.

2018

26т.р.

ДАНО:

- Покупка 3 млн.руб.

- 1 собственник

- Ни разу не пользовался

вычетом

- Зарплата 50т.р./мес

(600т.р./год)

- Уплачено в год НДФЛ 13%

= 78т.р.

11.

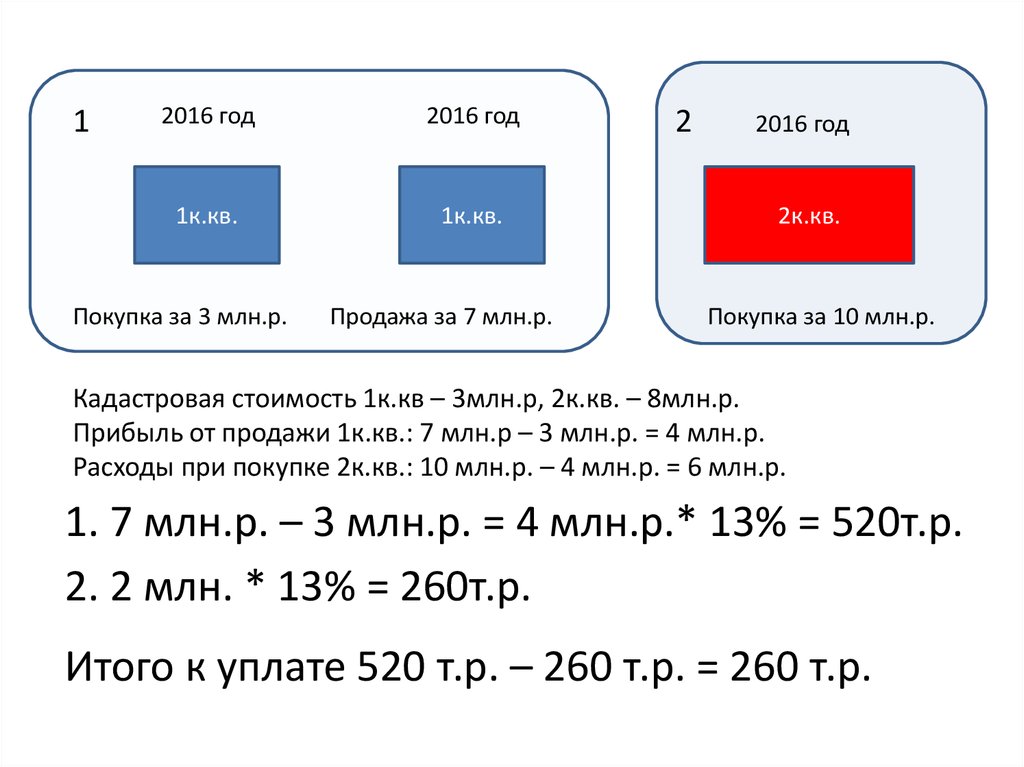

12016 год

2016 год

1к.кв.

1к.кв.

Покупка за 3 млн.р.

Продажа за 7 млн.р.

2

2016 год

2к.кв.

Покупка за 10 млн.р.

Кадастровая стоимость 1к.кв – 3млн.р, 2к.кв. – 8млн.р.

Прибыль от продажи 1к.кв.: 7 млн.р – 3 млн.р. = 4 млн.р.

Расходы при покупке 2к.кв.: 10 млн.р. – 4 млн.р. = 6 млн.р.

1. 7 млн.р. – 3 млн.р. = 4 млн.р.* 13% = 520т.р.

2. 2 млн. * 13% = 260т.р.

Итого к уплате 520 т.р. – 260 т.р. = 260 т.р.

12.

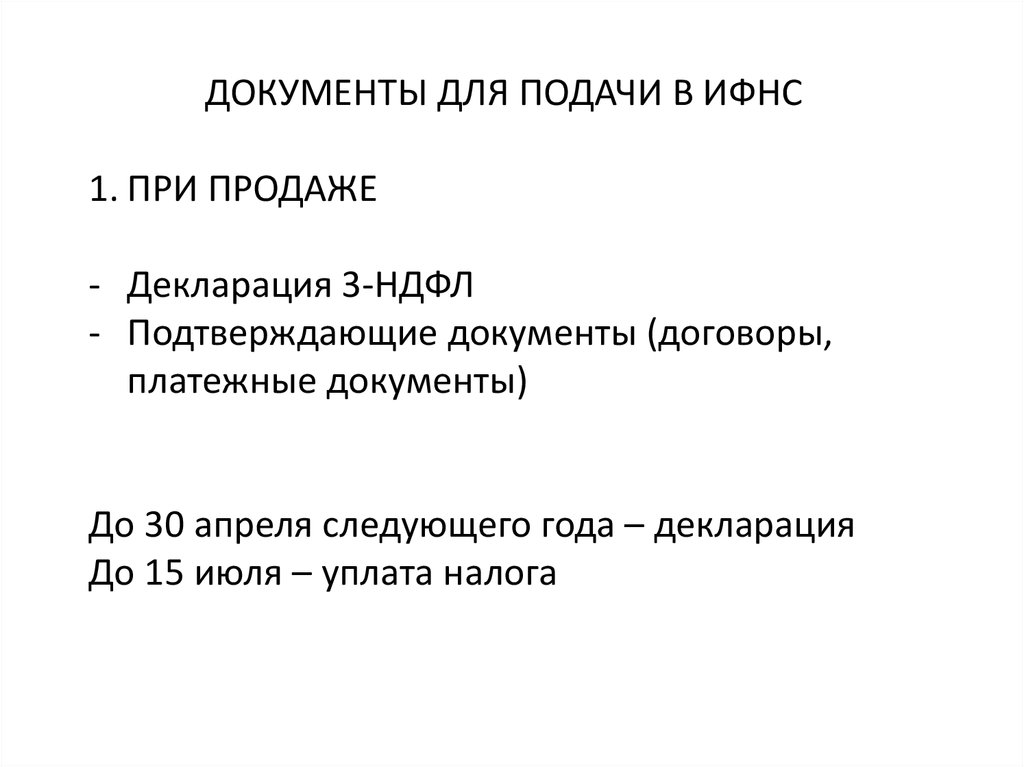

ДОКУМЕНТЫ ДЛЯ ПОДАЧИ В ИФНС1. ПРИ ПРОДАЖЕ

- Декларация 3-НДФЛ

- Подтверждающие документы (договоры,

платежные документы)

До 30 апреля следующего года – декларация

До 15 июля – уплата налога

13.

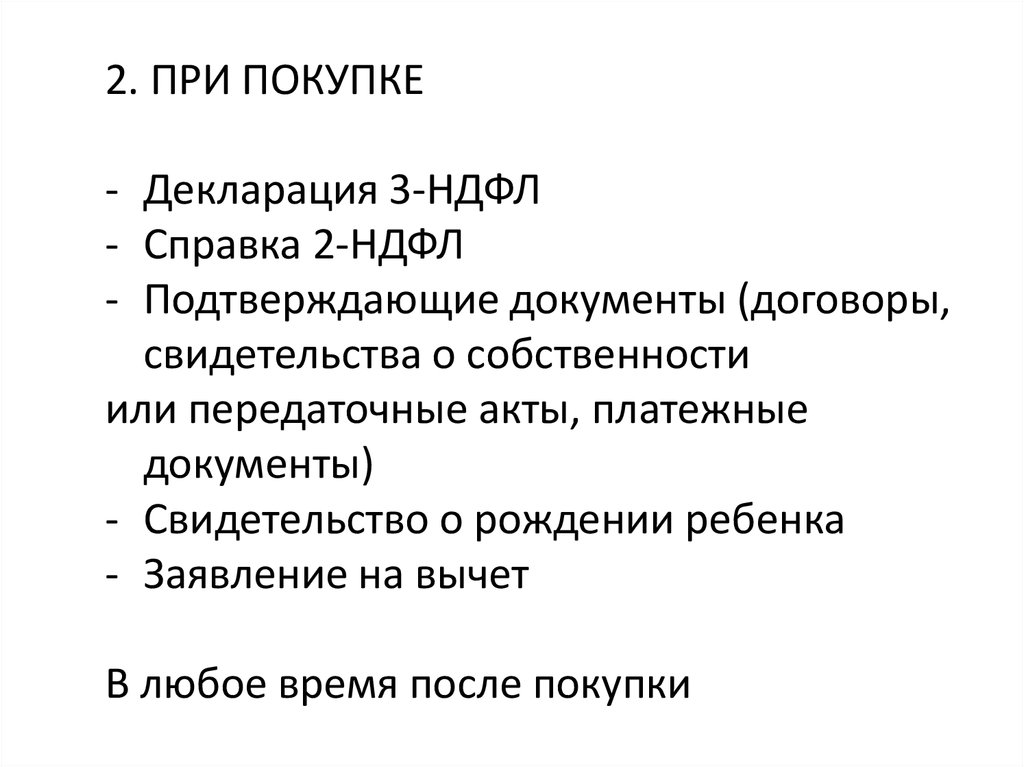

2. ПРИ ПОКУПКЕ- Декларация 3-НДФЛ

- Справка 2-НДФЛ

- Подтверждающие документы (договоры,

свидетельства о собственности

или передаточные акты, платежные

документы)

- Свидетельство о рождении ребенка

- Заявление на вычет

В любое время после покупки

14.

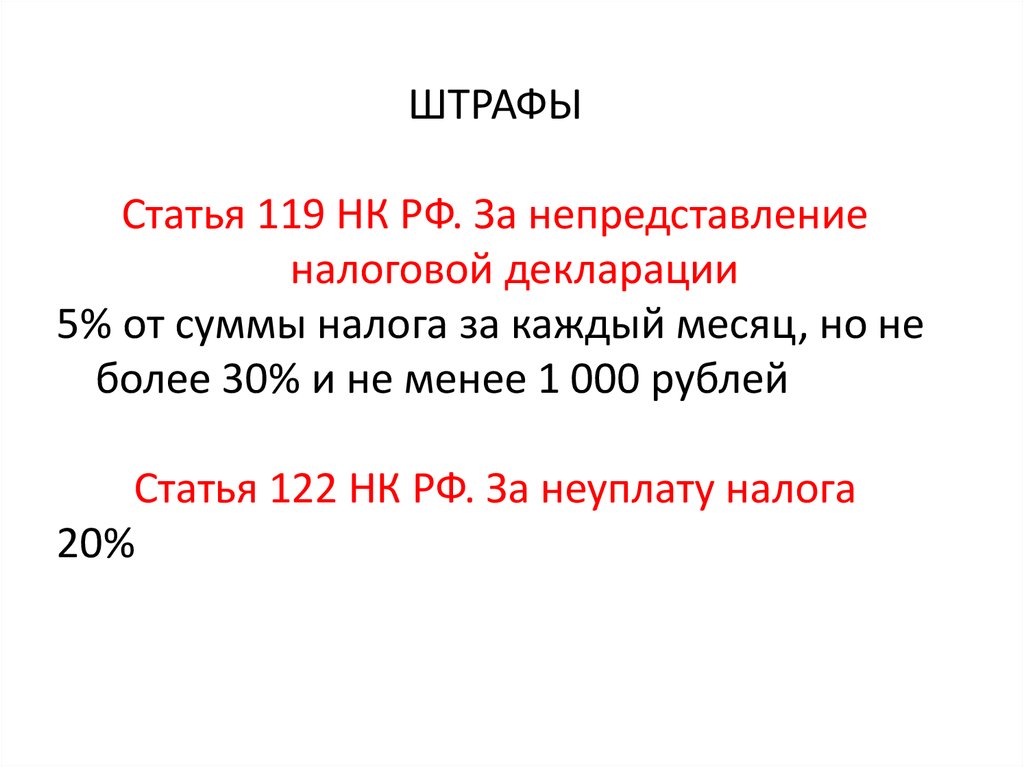

ШТРАФЫСтатья 119 НК РФ. За непредставление

налоговой декларации

5% от суммы налога за каждый месяц, но не

более 30% и не менее 1 000 рублей

Статья 122 НК РФ. За неуплату налога

20%

15.

3258020Доб.262 Маргарита Александровна

297 Ирина Александровна

finance

finance