Similar presentations:

Опорные схемы по банковскому делу

1. Опорные схемы по курсу «Банковское дело»

к.э.н., доцент Соколова Е.М.2. Банк - особый экономический институт, создающий платежные средства, снабжающий ими экономику, организующий и регулирующий их

оборот.Модуль 1 Тема 1

3. Банковский продукт

Платежныесредства

Уникальная

часть

Банковские

услуги

Конкурентная

часть

Модуль 1 Тема 1

4. Функции банка:

! Организация платежей ирасчетов;

! Аккумуляция сбережений и

накоплений, превращение их в

капитал;

! Кредитование и инвестирование

экономики

Модуль 1 Тема 1

5. Банковские системы регионов

Банковская системастраны

Банковские системы регионов

Модуль 1 Тема 1

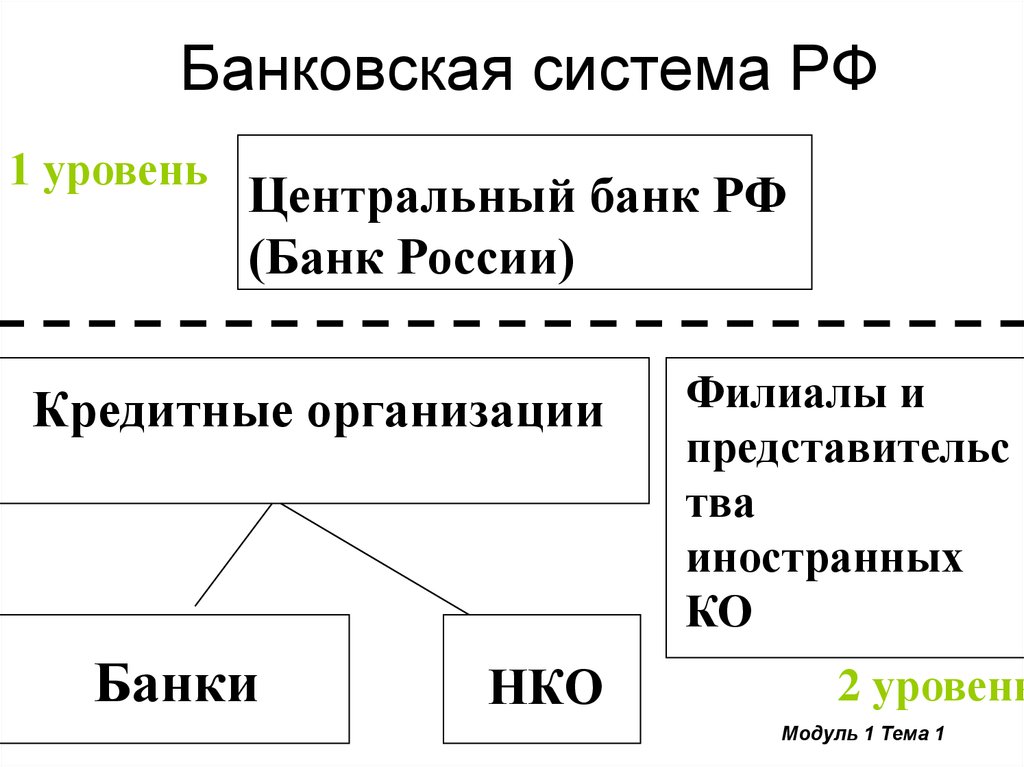

6. Банковская система РФ

1 уровеньЦентральный банк РФ

(Банк России)

Кредитные организации

Банки

НКО

Филиалы и

представительс

тва

иностранных

КО

2 уровень

Модуль 1 Тема 1

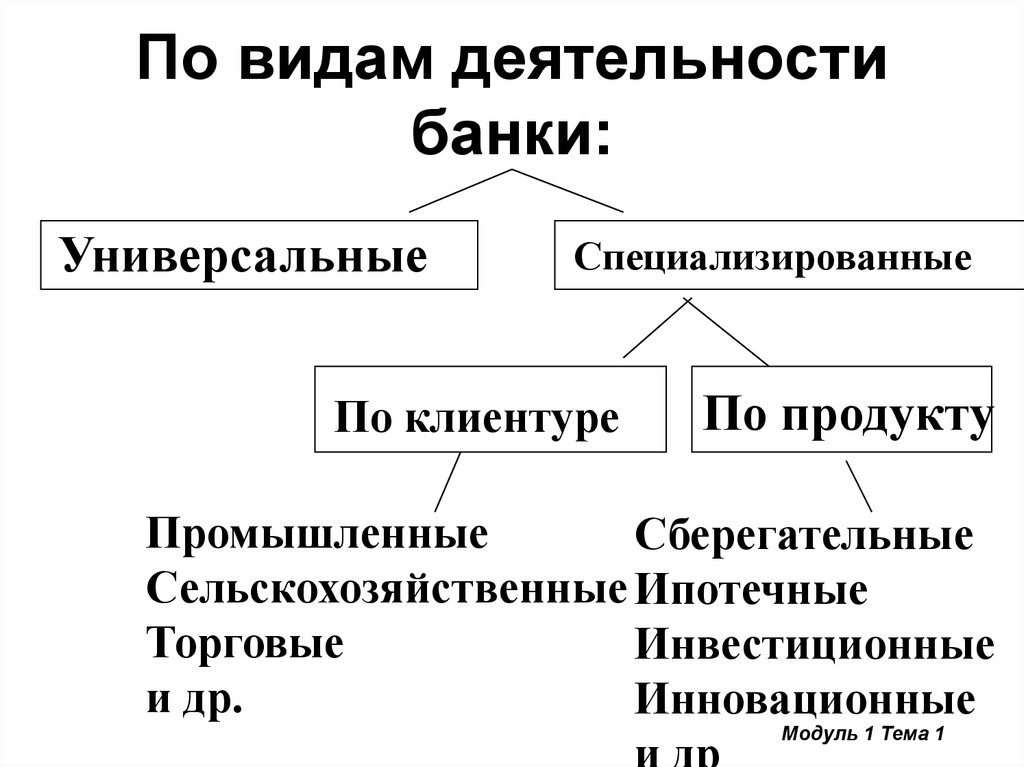

7. По видам деятельности банки:

УниверсальныеСпециализированные

По клиентуре

По продукту

Промышленные

Сберегательные

Сельскохозяйственные Ипотечные

Торговые

Инвестиционные

и др.

Инновационные

Модуль 1 Тема 1

и др

8.

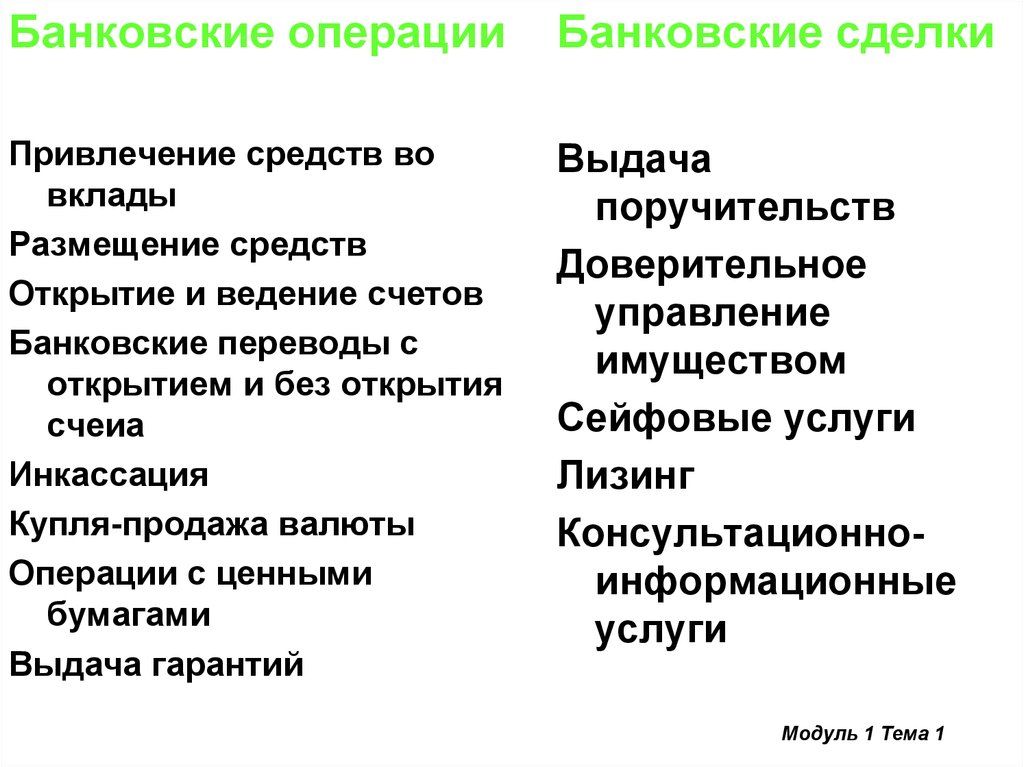

Банковские операцииБанковские сделки

Привлечение средств во

вклады

Размещение средств

Открытие и ведение счетов

Банковские переводы с

открытием и без открытия

счеиа

Инкассация

Купля-продажа валюты

Операции с ценными

бумагами

Выдача гарантий

Выдача

поручительств

Доверительное

управление

имуществом

Сейфовые услуги

Лизинг

Консультационноинформационные

услуги

Модуль 1 Тема 1

9. Правовые основы деятельности коммерческих банков:

• Нормы Конституции РФ, относящиеся кк банковской деятельности;

• Общие законы: ГК, ФЗ;

• Специальные законы - ;

• Нормативные акты ЦБ РФ (инструкции,

положения) и др.подзаконные акты

• Международные правовые акты

(правила, конвенции, стандарты);

• Локальные правовые акты (Уставы

Модуль 1 Тема 2

банков, инструкции)

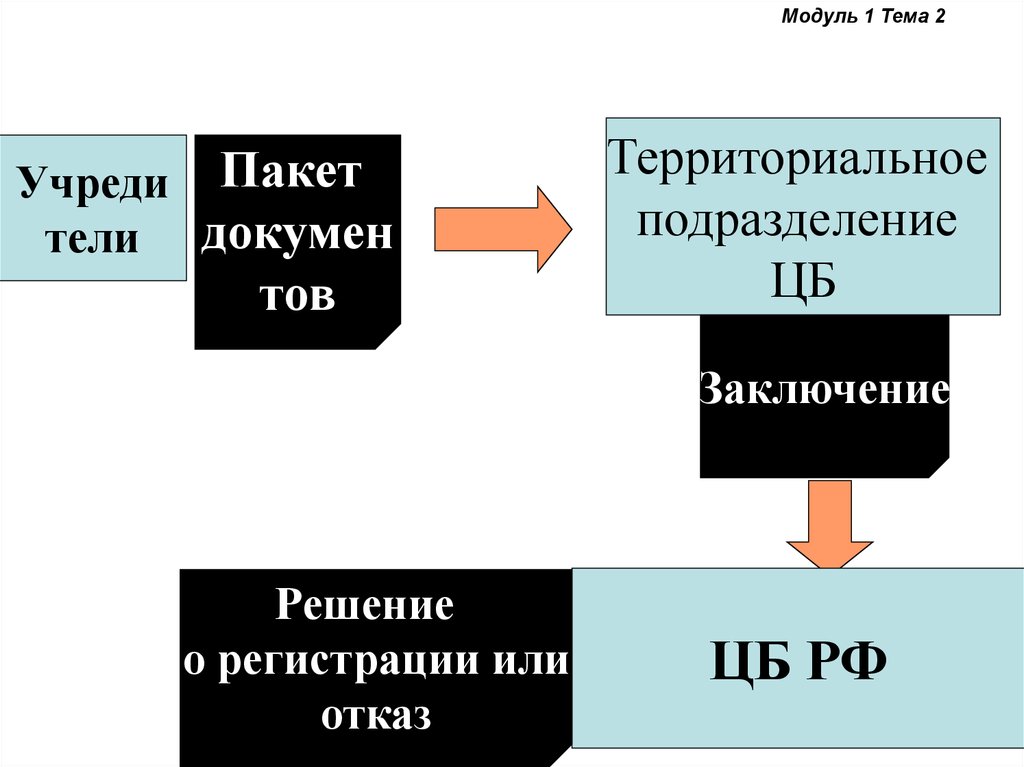

10.

Модуль 1 Тема 2Учреди Пакет

тели докумен

тов

Территориальное

подразделение

ЦБ

Заключение

Решение

о регистрации или

отказ

ЦБ РФ

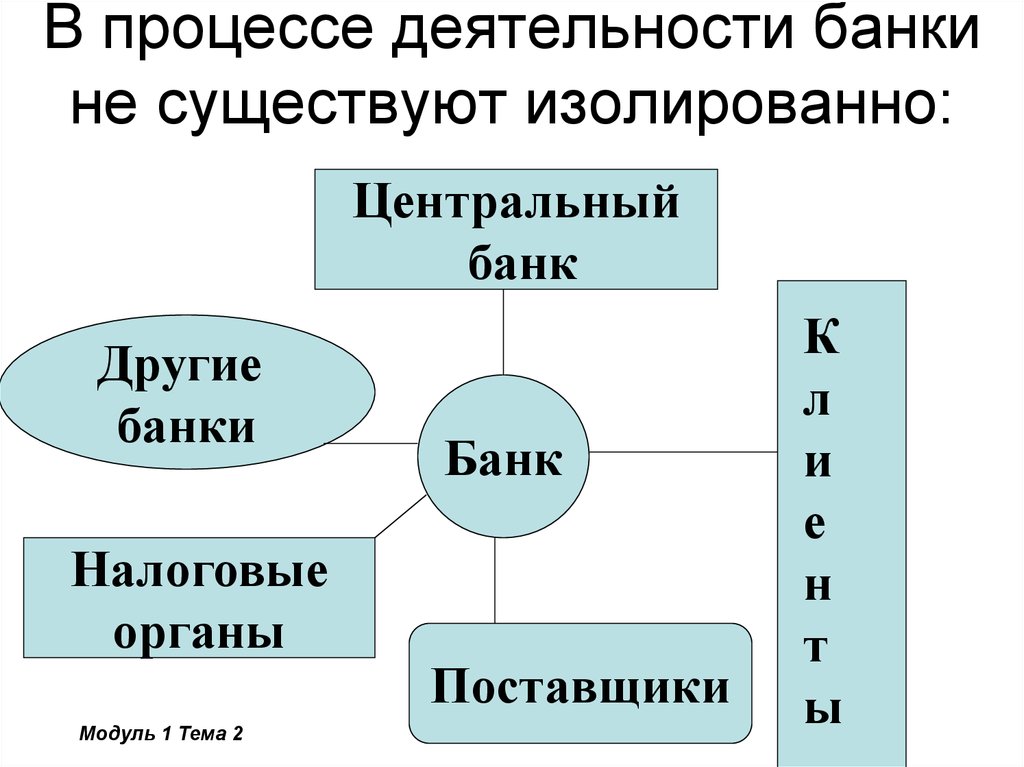

11. В процессе деятельности банки не существуют изолированно:

Центральныйбанк

Другие

банки

Налоговые

органы

Модуль 1 Тема 2

Банк

Поставщики

К

л

и

е

н

т

ы

12. Этапы работы с клиентурой:

Модуль 1 Тема 2Этапы работы с клиентурой:

Привлечение и выбор

клиентов

Заключение

договоров

Предварительная

работа

Операции

Контроль в процессе

выполнения

Анализ эффективности

после выполнения

Текущая

работа

Итоговая

работа

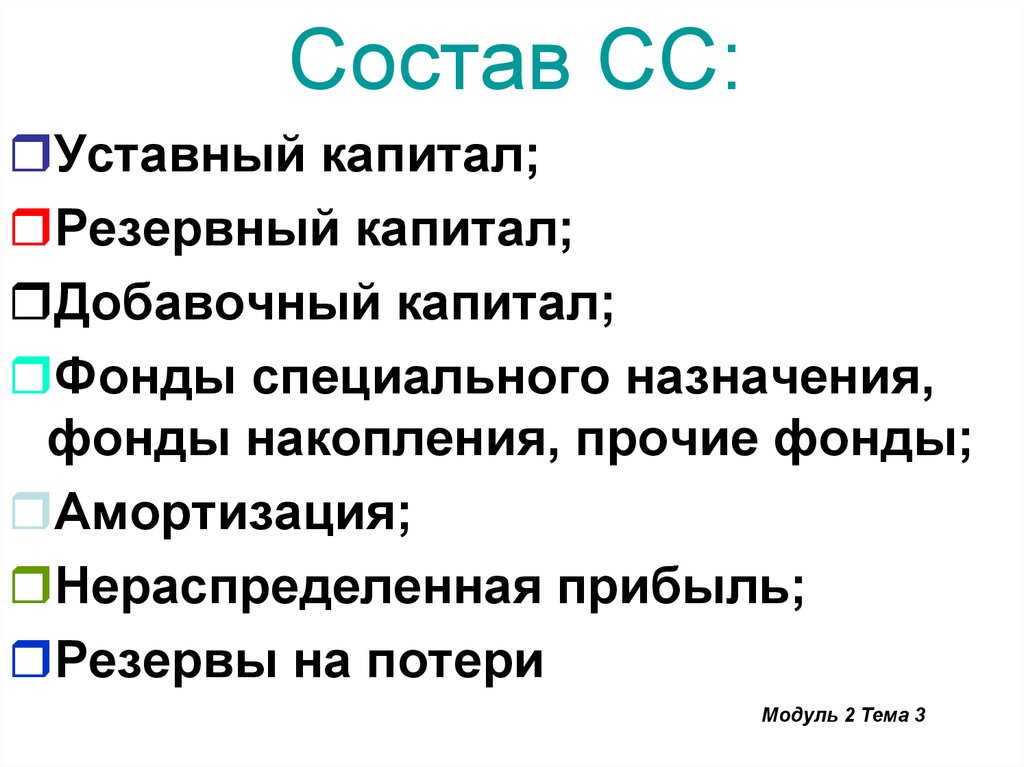

13. Состав СС:

Уставный капитал;Резервный капитал;

Добавочный капитал;

Фонды специального назначения,

фонды накопления, прочие фонды;

Амортизация;

Нераспределенная прибыль;

Резервы на потери

Модуль 2 Тема 3

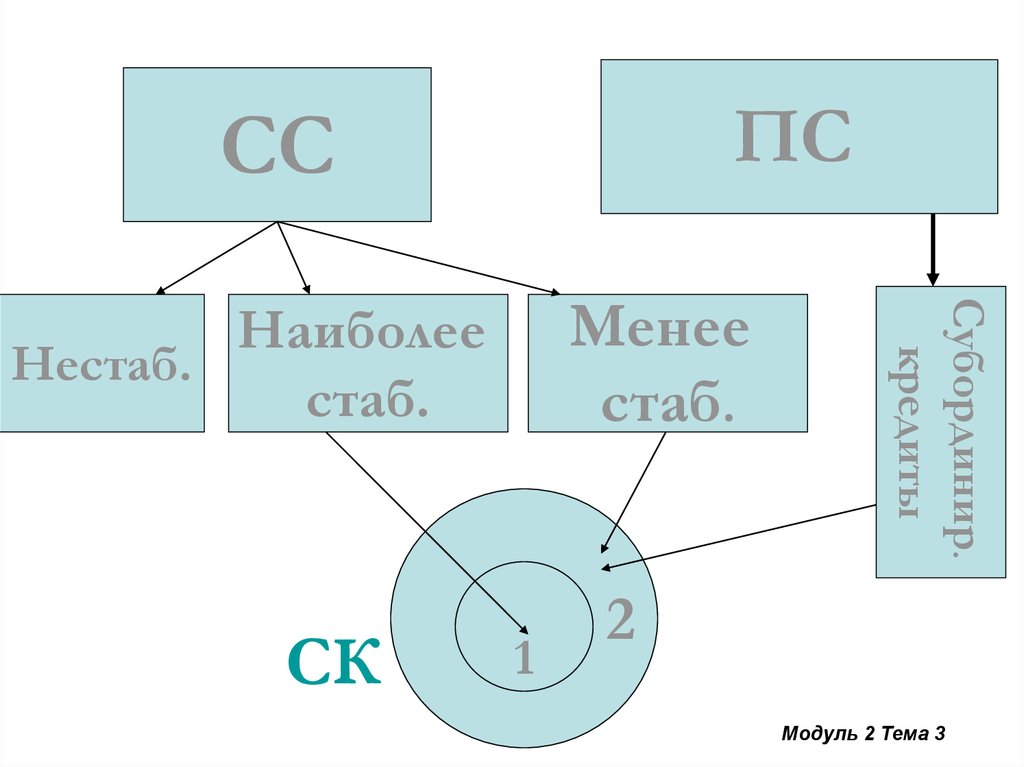

14.

ПССС

СК

1

Субординир.

кредиты

Менее

стаб.

Наиболее

Нестаб.

стаб.

2

Модуль 2 Тема 3

15. Классификация доходов:

oПо направлениямдеятельности

oПо форме получения

oПо степени

стабильности

oПо периоду получения

Модуль 2 Тема 4

16. Валовой доход банка :

• Операционные доходы• Доходы от побочной

деятельности

• Прочие

Модуль 2 Тема 4

17. По форме получения операционные доходы:

• Процентные• Комиссионные

• Доходы от операций на

финансовых рынках

• Прочие операционные

Модуль 2 Тема 4

18. По системе учета

• Проценты• Доходы от операций с ценными

бумагами

• Доходы от валютных операций

• Дивиденды

• Штрафы, пени, неустойки

• Другие

Модуль 2 Тема 4

19. По характеру расходов

• Операционные• По обеспечению

функционирования банка

• По уплате налогов

• По отчислениям в резервы на

потери

• Прочие

Модуль 2 Тема 4

20. По системе учета

• Проценты, уплаченные: по кредитам,по ПС юр. и физ.лиц

• Расходы по операциям с ценными

бумагами

• Расходы по валютным операциям

• Расходы на содержание аппарата

• Штрафы, пени, неустойки

• Другие

Модуль 2 Тема 4

21. Ликвидность банка – способность своевременно и в полной сумме отвечать по своим обязательствам и поддерживать это состояние в

перспективе, определяемая:1. структурой А по степени

реализуемости;

2. структурой П по степени срочности;

3. сбалансированностью А и П по

суммам и срокам

Модуль 2 Тема 5

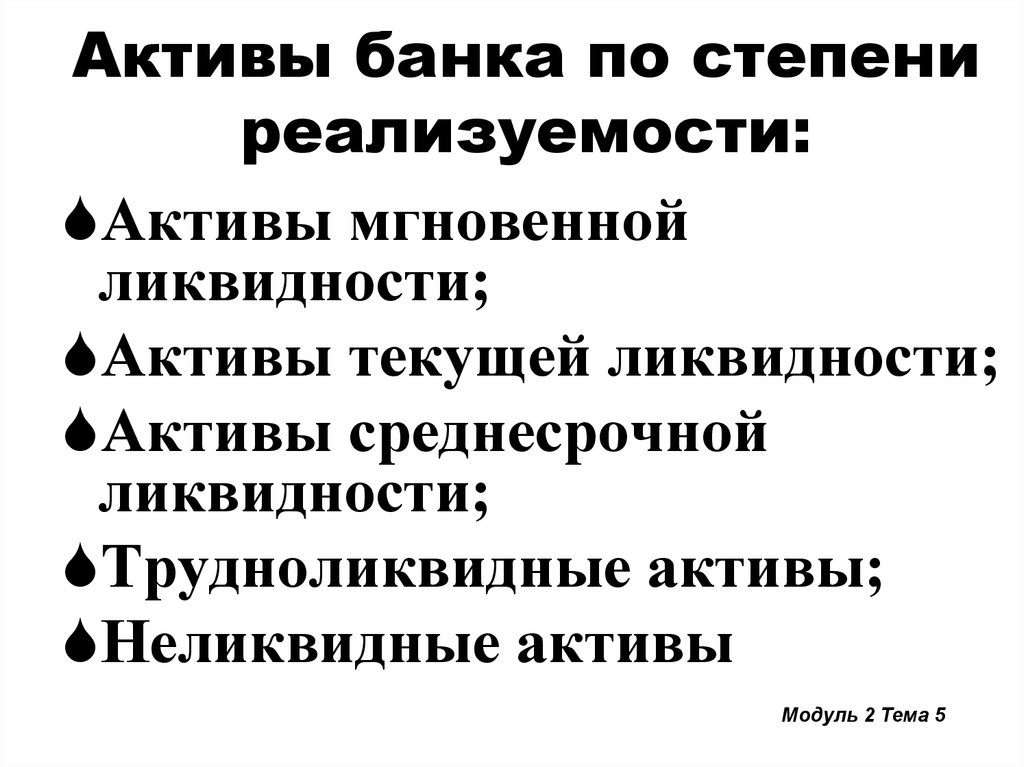

22. Активы банка по степени реализуемости:

Активы мгновеннойликвидности;

Активы текущей ликвидности;

Активы среднесрочной

ликвидности;

Трудноликвидные активы;

Неликвидные активы

Модуль 2 Тема 5

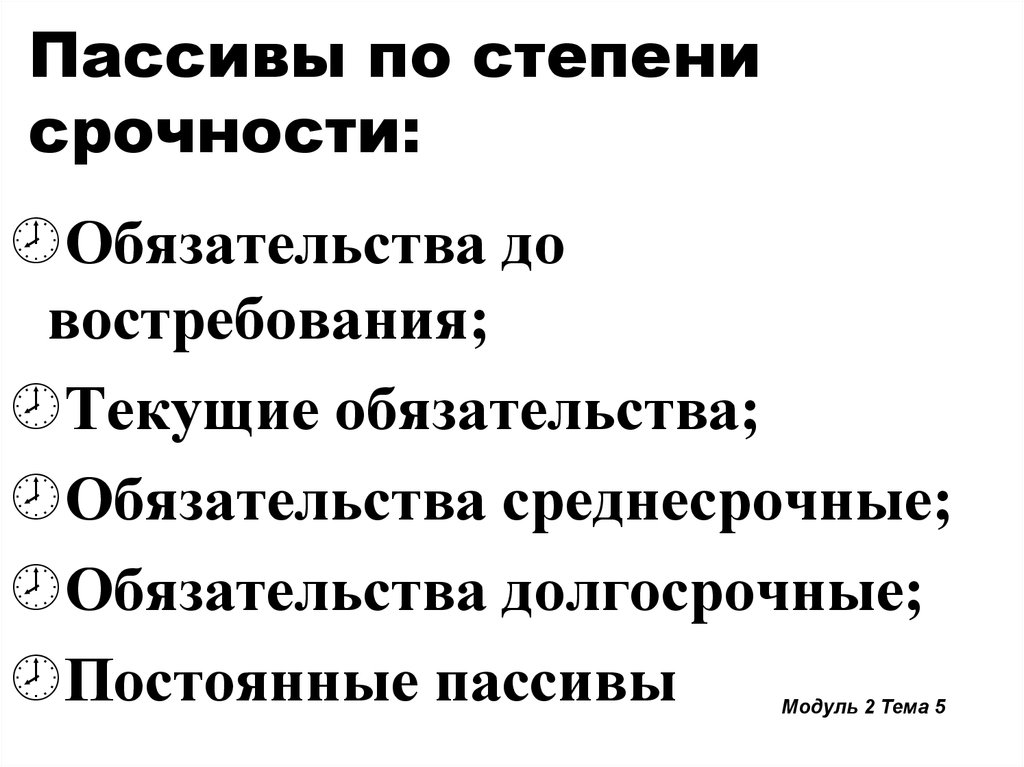

23. Пассивы по степени срочности:

Обязательства довостребования;

Текущие обязательства;

Обязательства среднесрочные;

Обязательства долгосрочные;

Постоянные пассивы

Модуль 2 Тема 5

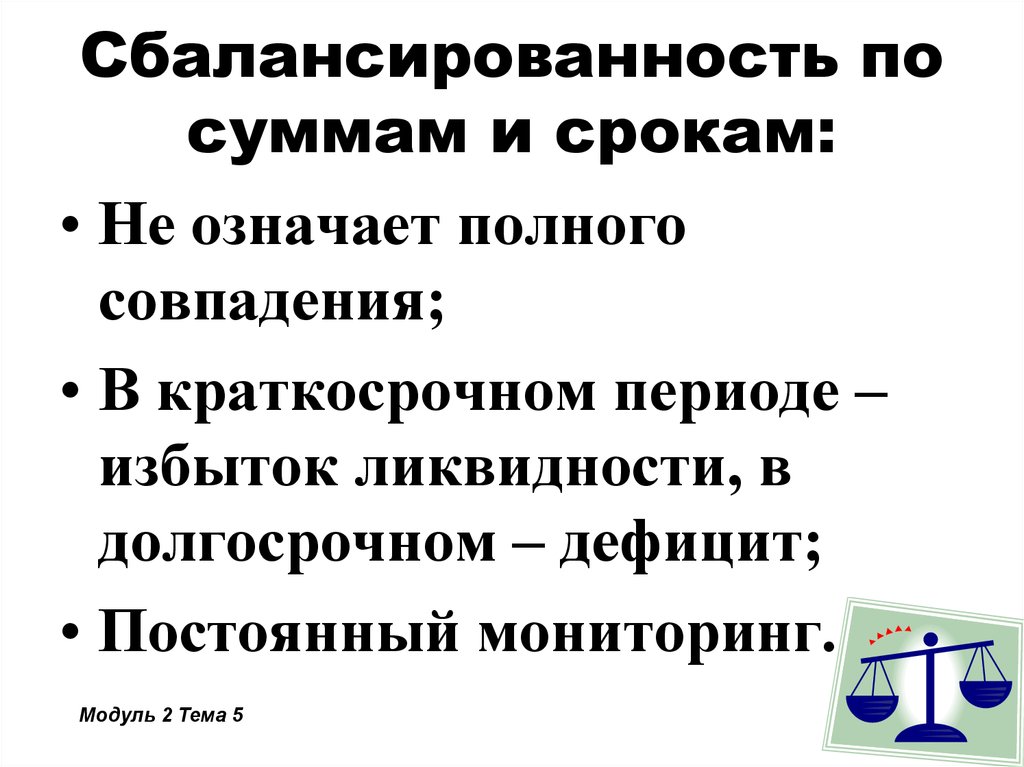

24. Сбалансированность по суммам и срокам:

• Не означает полногосовпадения;

• В краткосрочном периоде –

избыток ликвидности, в

долгосрочном – дефицит;

• Постоянный мониторинг.

Модуль 2 Тема 5

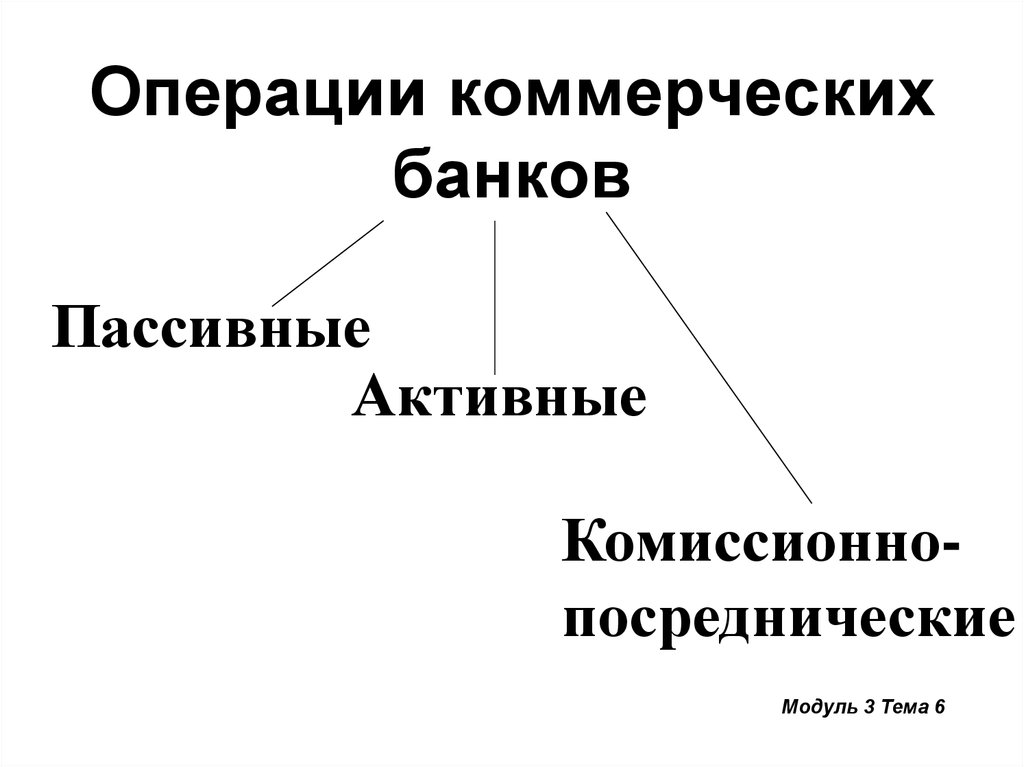

25. Операции коммерческих банков

ПассивныеАктивные

Комиссионнопосреднические

Модуль 3 Тема 6

26. Пассив баланса банка - ресурсы банка

• Уставный капитал• Резервный капитал

Собственные

• Фонды и резервы

• Прибыль

• Депозиты юр. и физ. лиц

(в т.ч. расчетные счета)

• Межбанковские кредиты

Привлеченные

(в т.ч. кредиты Центробанка)

• Выпущенные векселя,

Модуль 3 Тема 6

облигации

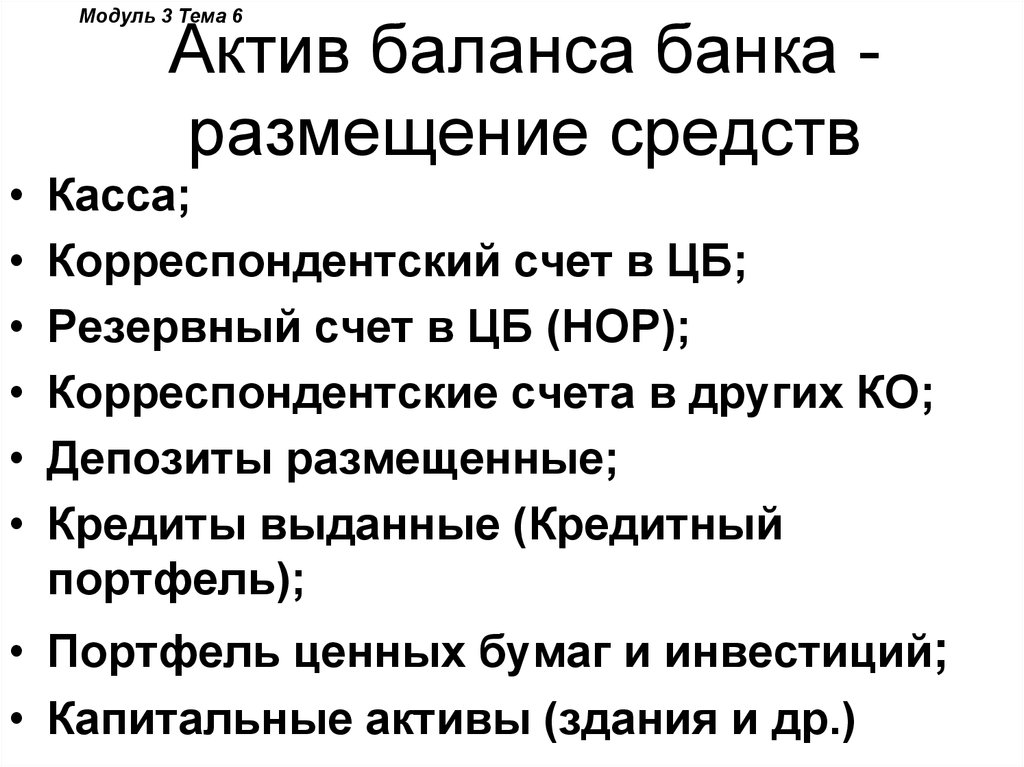

27. Актив баланса банка - размещение средств

Модуль 3 Тема 6Актив баланса банка размещение средств

Касса;

Корреспондентский счет в ЦБ;

Резервный счет в ЦБ (НОР);

Корреспондентские счета в других КО;

Депозиты размещенные;

Кредиты выданные (Кредитный

портфель);

• Портфель ценных бумаг и инвестиций;

• Капитальные активы (здания и др.)

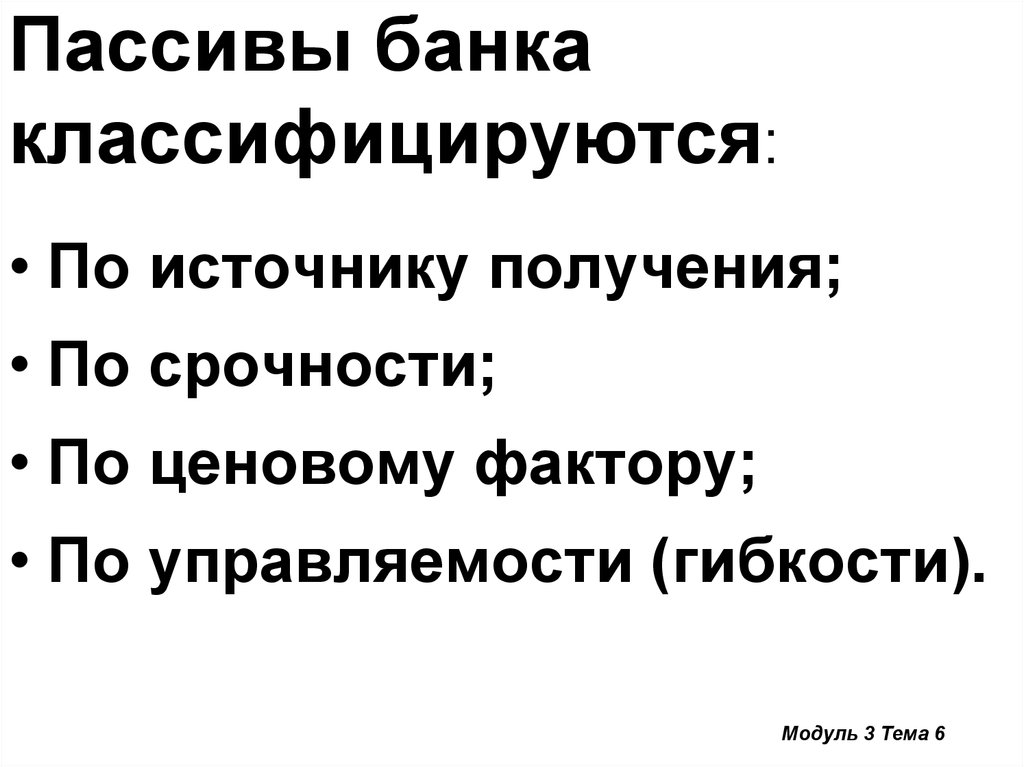

28. Пассивы банка классифицируются:

• По источнику получения;• По срочности;

• По ценовому фактору;

• По управляемости (гибкости).

Модуль 3 Тема 6

29. Признаки классификации активов:

• По сфере размещения• По экономическому

назначению

• По ликвидности

• По доходности

• По риску

Модуль 3 Тема 7

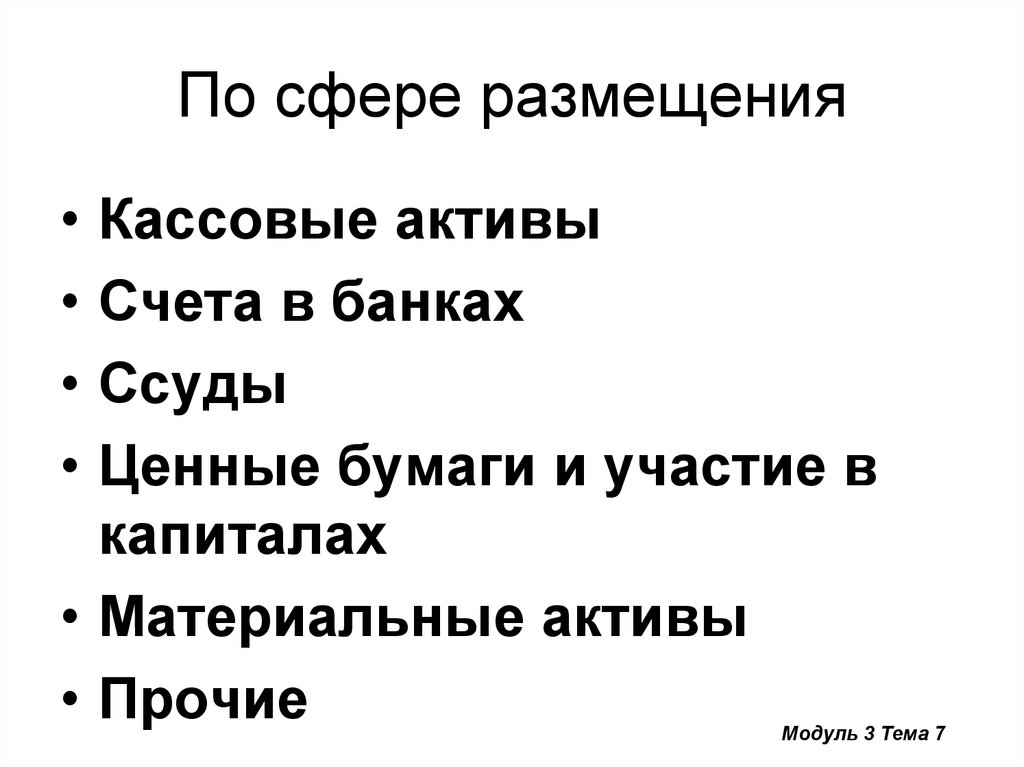

30. По сфере размещения

Кассовые активы

Счета в банках

Ссуды

Ценные бумаги и участие в

капиталах

• Материальные активы

• Прочие

Модуль 3 Тема 7

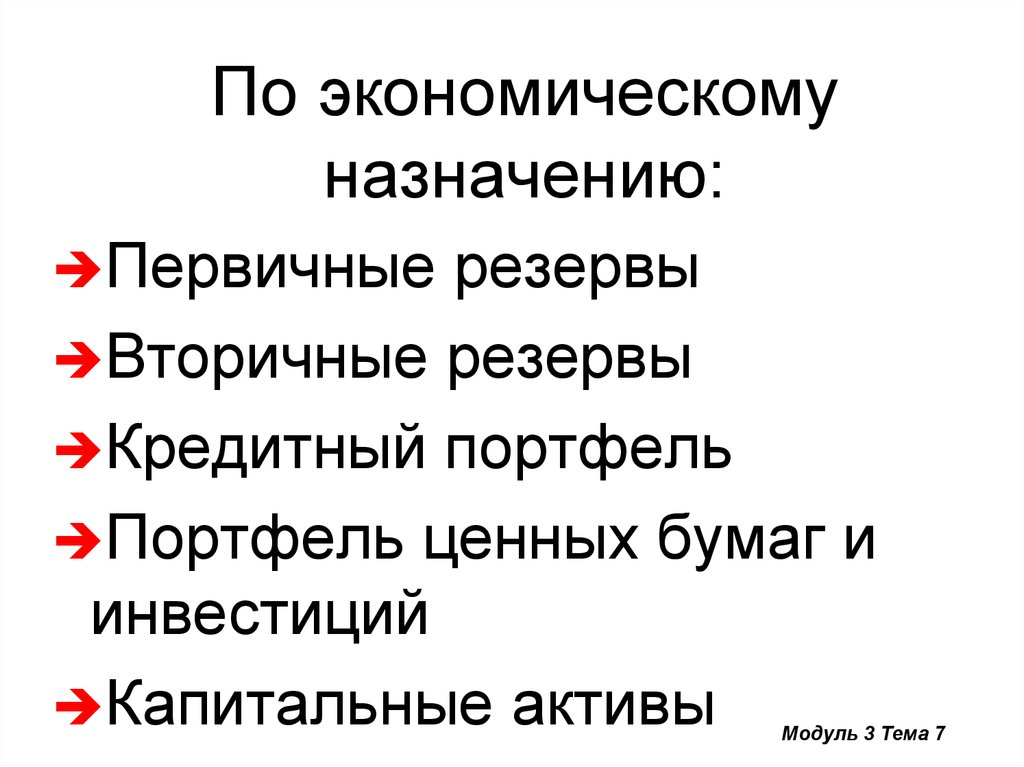

31. По экономическому назначению:

Первичныерезервы

Вторичные резервы

Кредитный портфель

Портфель ценных бумаг и

инвестиций

Капитальные активы

Модуль 3 Тема 7

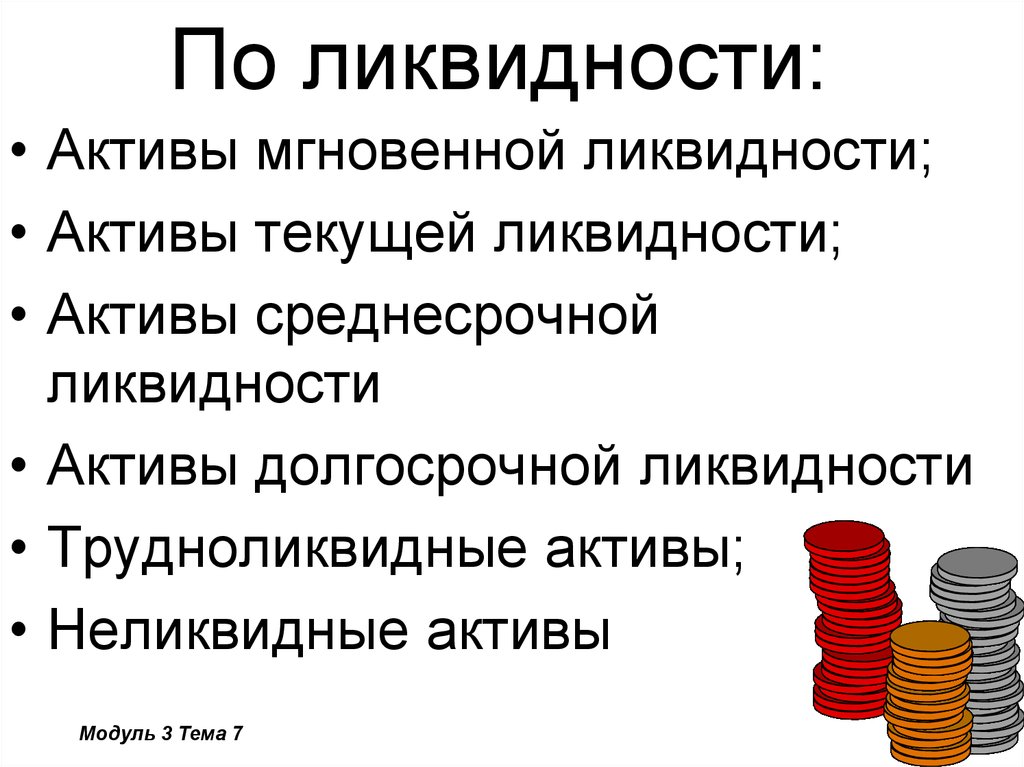

32. По ликвидности:

• Активы мгновенной ликвидности;• Активы текущей ликвидности;

• Активы среднесрочной

ликвидности

• Активы долгосрочной ликвидности

• Трудноликвидные активы;

• Неликвидные активы

Модуль 3 Тема 7

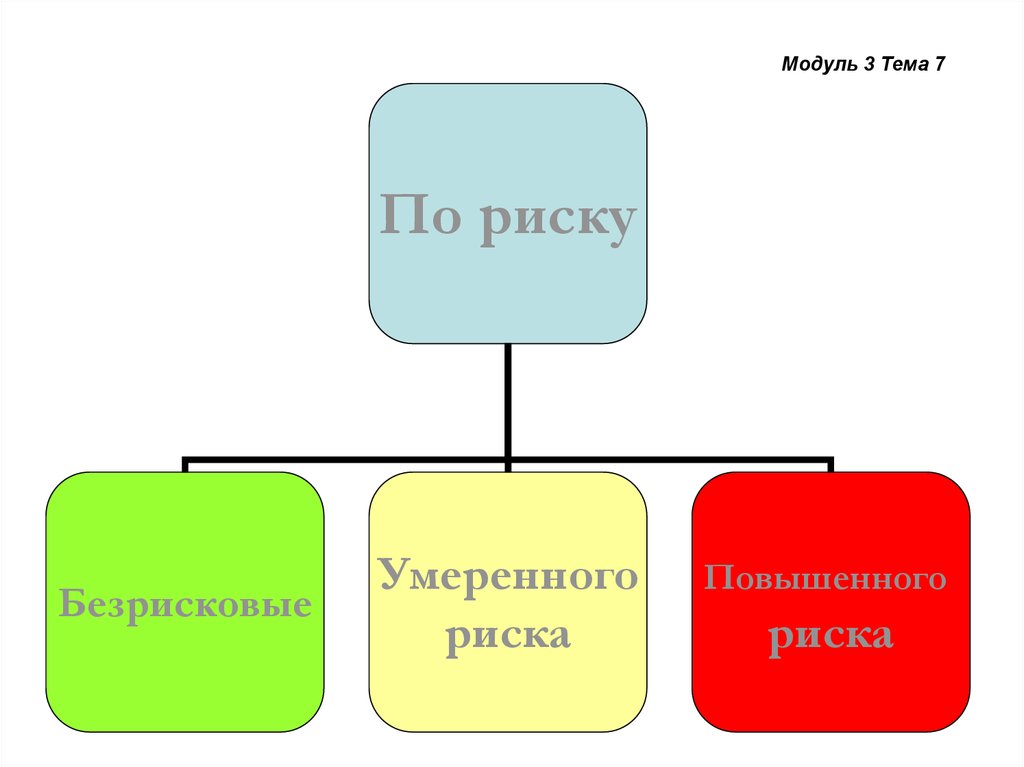

33.

Модуль 3 Тема 7По риску

Безрисковые

Умеренного

риска

Повышенного

риска

34. По доходности:

Недоходные ДоходныеМодуль 3 Тема 7

35. Принципы безналичных расчетов:

• Обязательность хранения средств вбанках;

• Осуществление платежа при наличии

средств или права на кредит;

• Как правило, необходимо согласие

плательщика на списание;

• Разрешены взаимозачеты

Модуль 3 Тема 8

36. Формы безналичных расчетов(отличаются формами расчетных документов и маршрутом документооборота):

Модуль 3 Тема 837.

• Расчеты платежнымипоручениями (банковский

перевод)

• Расчеты инкассовыми

поручениями;

• Прямое дебетование;

• Аккредитивная форма расчетов;

• Чековая форма расчетов

• Переводы электронных

денежных средств

Модуль 3 Тема 8

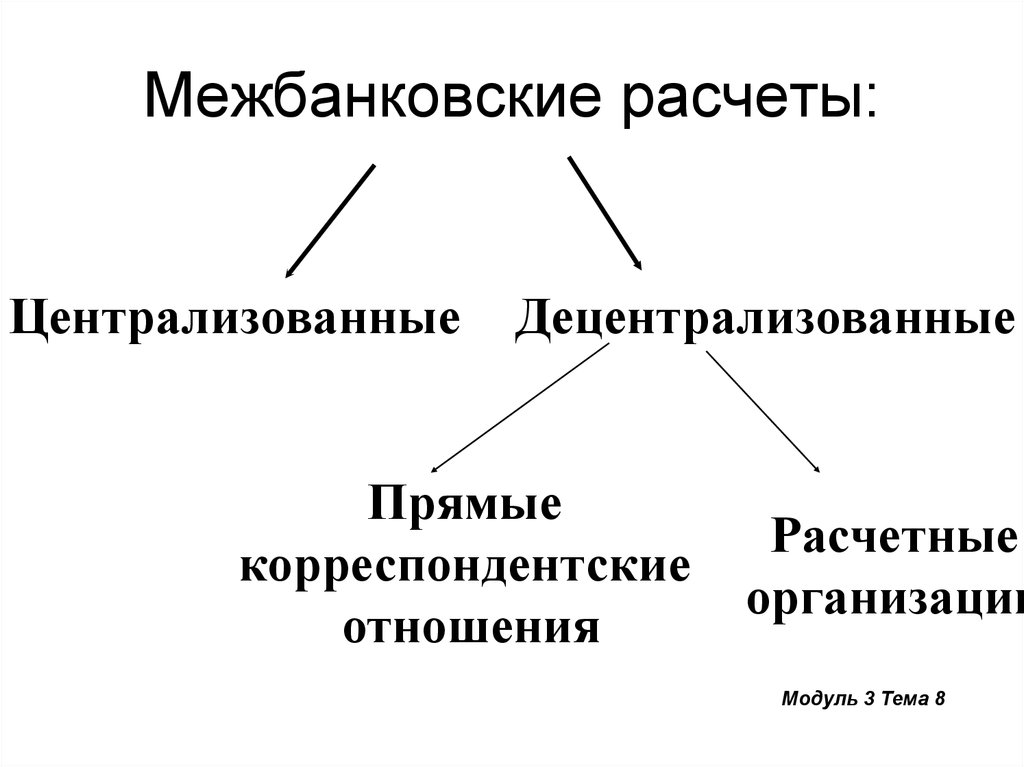

38. Межбанковские расчеты:

ЦентрализованныеДецентрализованные

Прямые

корреспондентские

отношения

Расчетные

организации

Модуль 3 Тема 8

39. Факторинг - от английского слова factor ( т.е. комиссионер, агент, посредник) является относительно новым банковским продуктом,

сочетающим в себекредитную и комиссионную операции.

• В самом общем виде факторинг можно

определить как деятельность банка или

специализированной компании по

взысканию денежных средств с

должников своего клиента

(промышленного или торгового

предприятия) и управлению его

долговыми требованиями.

Модуль 4 Тема 9

40. Признаки классификации ссуд:

Субъекты кредитования

Объекты кредитования

Сроки кредитования

Срочность

Обеспечение

Риск

Процентные ставки

Модуль 4 Тема 10

41. Формы обеспечения возвратности кредита – это юридические и экономические обязательства, указывающие дополнительные конкретные

источники погашениякредита в случае невозврата за счет

основных источников.

Повышают вероятность возврата

кредитов и служат снижению

кредитного риска.

Модуль 4 Тема 10

42. Предметом залога может быть любое имущество, а также имущественные права.

• движимое имущество• недвижимое имущество

• права (аренды, авторские,

комиссии и др.)

Модуль 4 Тема 10

43. Банковская гарантия – письменное обязательство уплатить кредитору лица, по просьбе которого выдана гарантия, в соответствии с

условиями денежную сумму пописьменному требованию

кредитора

Модуль 4 Тема 10

44. Страхование кредита

• Страхование рисканепогашения ссуды

• Страхование

ответственности

заемщика за

невозврат ссуды

Модуль 4 Тема 10

45. Задачи анализа кредитоспособности:

Оценка текущего состояния заемщика ипрогнозирование его изменения;

Выявление факторов кредитного риска;

Обоснование оптимальных условий

предоставления и погашения ссуды;

Выявление изменений при мониторинге

заемщика в процессе пользования

ссудой;

Определение эффективности

использования заемщиком кредита в

процессе и по завершении кредитования

Модуль 4 Тема 11

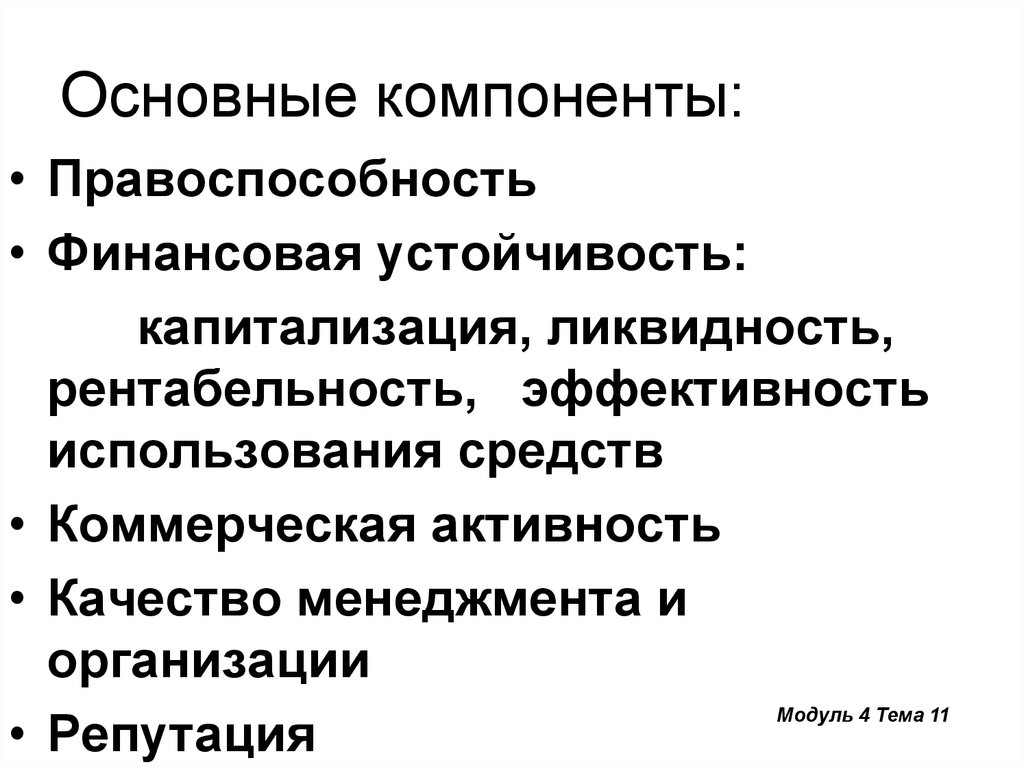

46. Основные компоненты:

• Правоспособность• Финансовая устойчивость:

капитализация, ликвидность,

рентабельность, эффективность

использования средств

• Коммерческая активность

• Качество менеджмента и

организации

• Репутация

Модуль 4 Тема 11

47. Источники информации:

• Основные идополнительные

• Внешние и внутренние

• Официальные и

неофициальные

Модуль 4 Тема 11

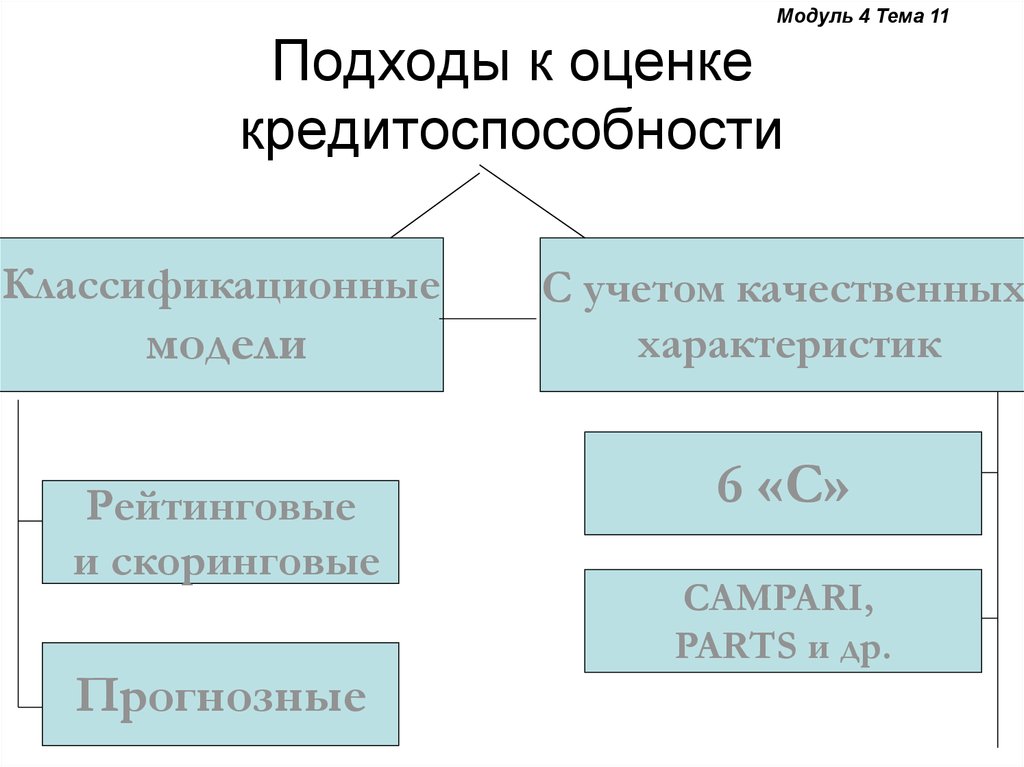

48. Подходы к оценке кредитоспособности

Модуль 4 Тема 11Подходы к оценке

кредитоспособности

Классификационные

модели

Рейтинговые

и скоринговые

Прогнозные

С учетом качественных

характеристик

6 «С»

CAMPARI,

PARTS и др.

finance

finance