Similar presentations:

Аналіз кредитоспроможності підприємства. Лекція 9

1. Розділ 9. Аналіз кредитоспроможності підприємства

9.1. Значення та основні принципи кредитування9.2. Загальна оцінка кредитоспроможності підприємства

9.3. Фінансові коефіцієнти оцінки кредитоспроможності

позичальника

9.4. Оцінювання кредитоспроможності на основі аналізу

грошових потоків та ділового ризику

9.5. Клас та рейтинг позичальника як індикатори

кредитоспроможності

2. 9.1. Значення та основні принципи кредитування

Кредит відображає економічні відносини, щовиникають між позичальниками і кредиторами у

зв’язку з рухом грошових коштів на умовах платності

та поверненості.

3.

Економічний відтворювальний процес передбачаєстворення спеціальних кредитних інституцій, основне

призначення яких – акумуляція грошових коштів, які

періодично

залучаються

для

забезпечення

безперервного процесу відтворення.

4.

Взаємовідносини між продавцем і покупцем грошовихресурсів, які охоплюють увесь процес реалізації

кредитних відносин, називають

кредитуванням.

Базисом таких відносин є кредитний договір.

5.

В основі формування механізму кредитуванняпокладаються принципи, найважливішими з яких є :

строковості;

цілеспрямованості;

забезпечення кредиту.

6. 9.2.Загальна оцінка кредитоспроможності позичальника

Кредитоспроможність позичальника – один ізякісних показників оцінки його фінансової надійності,

яка здійснюється комерційним банком в процесі

вирішення питання, яке стосується надання кредиту.

7.

Для надання кредиту складається кредитна угода,якою встановлюється обсяг кредитної суми, потреба в

кредиті, строки погашення, засоби забезпечення

повернення та репутація позичальника.

8.

Кредитоспроможність клієнта означає його здатністьвчасно і в повному обсязі розраховуватися за своїми

борговими зобов’язаннями. Кредитоспроможність

тісно пов’язана з платоспроможністю.

9.

Платоспроможність оцінюється здатністю клієнтасвоєчасно погасити всі свої боргові зобов’язання,

включаючи кредити й тому є ширшим поняттям аніж

кредитоспроможність.

10.

Важливим в процесі проведення фінансового аналізупозичальника

є

оцінка

окремих

показників

кредитоспроможності серед яких виокремлюють:

дохідність підприємства;

забезпеченість кредиту;

можливість терміново мобілізувати кошти;

поточний фінансовий стан;

мета використання кредиту і ін.

11.

Аналіз та оцінка кредитоспроможності позичальниказдійснюється на основі бухгалтерської, фінансової,

статистичної та інших форм публічної звітності.

12. 9.3. Фінансові коефіцієнти оцінки кредитоспроможності позичальника

Умови оцінки кредитоспроможності регулюютьсяшляхом застосування певного інструментарію,

зокрема:

фінансові коефіцієнти;

аналіз грошових потоків;

оцінка ділового ризику.

13.

Для оцінки кредитоспроможності позичальникакомерційні банки

найбільш часто можуть

використовувати такі групи показників (коефіцієнти):

ліквідності;

ефективності або обертовості;

фінансового лівериджу (фінансової стійкості);

прибутковості;

обслуговування боргу.

14.

Розрахунок коефіцієнтів ліквідності здійснюється наоснові груп активів, які розміщені в ІІ розділі активу

балансу, оскільки саме обертові активи слугують для

розрахунків за поточними зобов’язаннями.

15.

Коефіцієнти ефективності використання активіввключають:

тривалість одного обертання активів;

коефіцієнт обертовості активів.

16.

Економічний ефект прискорення обертовості полягає урозрахунку суми вивільнених коштів з обігу, а також у

зростанні обсягів реалізації та прибутку.

17.

Коефіцієнти обслуговування фінансового боргухарактеризують, яка частка прибутку погашається

відсотковими та фіксованими платежами. При цьому

розраховують наступні коефіцієнти:

Коефіцієнт

покриття відсотків = прибуток за

аналізований період : відсоткові платежі за період;

Коефіцієнт покриття відсоткових платежів =

прибуток за аналізований період : відсотки + лізингові

платежі + дивіденди по привілейованих акціях + інші

фіксовані платежі.

18. 9.4. Оцінювання кредитоспроможності на основі аналізу грошових потоків і ділового ризику

Аналіз грошового потоку полягає в зіставленні обсягівприпливу та відпливу коштів у позичальника за

період, що дорівнює терміну надання кредиту.

Отриманий при цьому результат характеризує

величину чистого грошового потоку.

19.

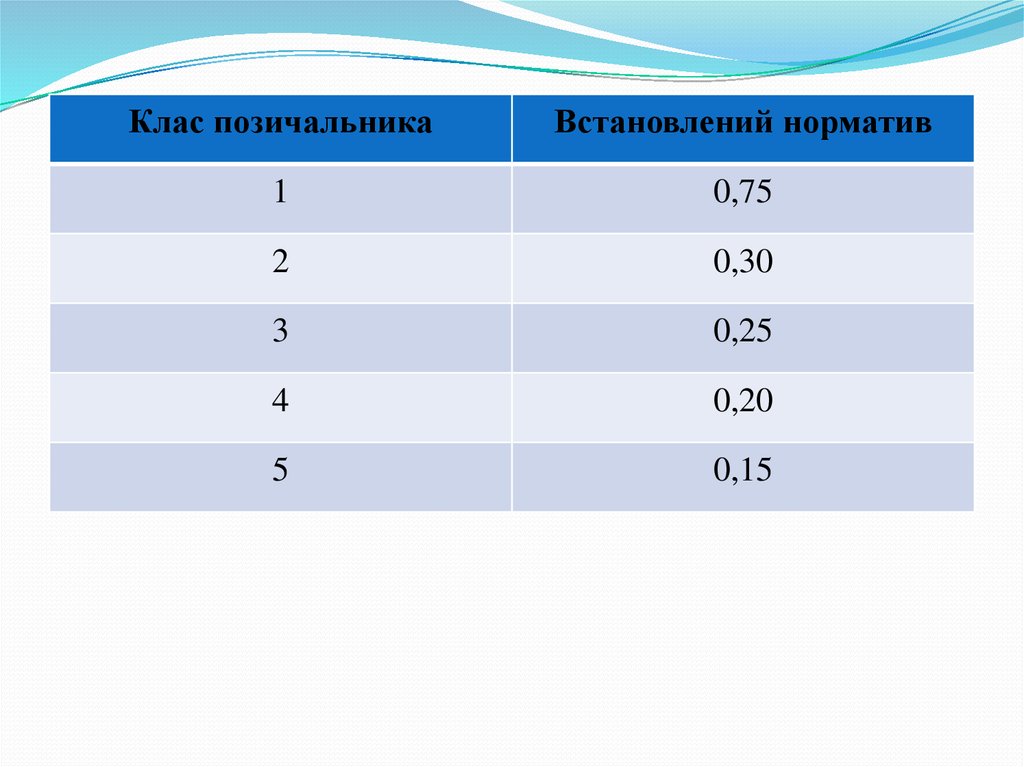

Аналіз грошовихпотоків підприємства,

що

здійснюється банком на предмет його кредитоспроможності, як правило, проводиться за три і більше

роки. Величина приросту грошового потоку та розмір

грошових зобов’язань клієнта слугує індикатором

визначення класу кредитоспроможності, виходячи з

установленого нормативу.

20.

Клас позичальникаВстановлений норматив

1

0,75

2

0,30

3

0,25

4

0,20

5

0,15

21.

Оцінка кредитоспроможності часто здійснюється наоснові аналізу ділового ризику. Діловий ризик – це

ризик у зв’язку з незавершеністю відтворювального

процесу та недостатнім використанням фінансових,

матеріальних і трудових ресурсів. Йдеться про

можливі порушення процесу постачання, виробництва

й реалізації.

22.

При цьому окремо досліджують діловий ризик настадії постачання, виробництва та реалізації,

використовуючи при цьому адекватні показники.

23. 9.5. Клас та рейтинг позичальника як характеристики кредитоспроможності

Клас та рейтинг позичальника встановлюють,використовуючи основні та допоміжні показники.

Оцінку класу клієнта проводять шляхом

порівняння даних, які прийняті в розрахунок із

нормативом.

24.

Виокремлюють п’ять класів надійності клієнта : А, Б,В, Г, Д.

25.

Рейтинг – розміщення показників у логічновстановленому порядку, залежно від суми по кожному

показнику та загальному їх підсумку, при цьому сума

балів по кожному показнику дорівнює добутку класу

цього показника на його вагу, яка регулюється залежно

від його важливості для банку в процесі оцінки

кредитоспроможності.

26.

Весь перелік обраних показників оцінюють у 100пунктів, які в підсумку становлять одиницю. Кожний

показник розміщують відповідно до його важливості

під час прийняття рішення щодо надання позики.

27.

Загальний рейтинг оцінки кредитоспроможностівизначають як суму балів за кожним показником.

Відповідно до цього, в залежності від того, в яких

межах знаходиться розраховане таким способом

значення, клієнта на основі

рейтингової шкали

відносять до одного з зазначених п’яти класів.

Кожному із них присвоюють кредитний рейтинг (дуже

високий,

високий,

задовільний,

низький

і

неприйнятний).

28. Рейтингова шкала кредитоспроможності клієнта

№ п/пЗначення інтегрального показника

Клас

1

Понад 200

А

2

160-200

Б

3

135-160

В

4

110-135

Г

5

менше як 110

Д

finance

finance