Similar presentations:

Международные стандарты финансовой отчетности. МСФО 27 «Отдельная финансовая отчетность»

1. МЕЖДУНАРОДНЫЕ СТАНДАРТЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ МСФО 27 «ОТДЕЛЬНАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ»

2.

Цель стандарта 27 заключается в установлении правил учета и раскрытияинформации в отношении инвестиций (вступил в силу с 1 января 2013 г.).

С появлением IFRS 10, стандарт IAS 10 приобрел лаконичный вид и стал

содержать определения только двух понятий: консолидированной и

отдельной финансовой отчетности.

Остальные определения, касающиеся видов контроля, материнского

предприятия, дочернего предприятия, совместного предприятия и прочие

определения перенесены в МСФО 10.

Основные правила консолидации и сложные вопросы, связанные с

возникновением контроля также теперь рассматриваются в IFRS 10.

В стандарте 27 консолидированная финансовая отчетность определена как

финансовая отчетность группы, в которой активы, обязательства, капитал,

доход, расходы и денежные потоки материнского предприятия и его

дочерних предприятий представляются как финансовая отчетность единого

хозяйствующего субъекта.

В соответствии с МСФО 27 отдельная финансовая отчетность – это

отчетность, составляемая материнским предприятием или инвестором,

осуществляющим совместный контроль над объектом инвестиций.

3.

Отдельная финансовая отчетность представляется в дополнение кконсолидированной финансовой отчетности, к которой инвестиции

учитываются по методу долевого участия.

Финансовая отчетность, составленная с использованием метода долевого

участия, отдельной финансовой отчетностью не является.

Предприятие должно признавать дивиденды, полученные от дочернего,

совместного или ассоциированного предприятия, в составе прибыли или

убытка в своей отдельной финансовой отчетности в момент установления

права предприятия на получение дивидендов.

При учреждении нового предприятия в качестве материнского предприятия

должны соблюдаться требования, заключающиеся в том, что новое

материнское предприятие получает контроль над первоначальным

материнским предприятием путем выпуска долевых инструментов в обмен на

существующие долевые инструменты; активы и обязательства новой группы и

первоначальной группы после реорганизации не изменяются; новое

материнское предприятие должно измерять на дату реорганизации

себестоимость до балансовой стоимости своей доли.

4.

Техника консолидации капитала основывается на том, что балансоваястоимость инвестиций материнского предприятия в каждое дочернее

предприятие, а также принадлежащая материнскому предприятию долю в

капитале каждого дочернего предприятия, должны взаимоисключаться.

Ранее, в IAS 27 от 2003 г. «взаимоисключение» называлось «элиминирование»,

цель которого – устранение двойного счета тех операций, которые при

формировании будут в отчетности показаны дважды.

Инвестиции головного общества в дочернее могут быть 100 % - ными, а могут

быть долевыми.

При 100 % - ном участии головного предприятия в уставном капитале

дочернего предприятия активная статья материнского общества «Инвестиции

в дочерние общества» и пассивная статья дочернего общества «Уставный

капитал» являются полностью взаимоисключаемыми.

Пример 1.

При

консолидации капитала при долевом участии определяется

коэффициент участия, он умножается на сумму уставного капитала дочернего

предприятия, и полученная величина капитала взаимоисключается.

Коэффициент участия (Куч) определяется как частное от деления доли

головного предприятия в капитале дочернего в процентах к 100 % согласно

формуле:

5.

Куч = Дуч / 100 %,где Дуч – доля головного предприятия в капитале дочернего, %.

Если собственный капитал дочернего общества включает добавочный,

резервный капитал и нераспределенную прибыль, указанные статьи также

умножаются на коэффициент участия.

Особенности консолидации капитала при превышении финансовых вложений

головного общества над номинальной стоимостью акций дочернего

общества: в случае если головное общество приобретает акции дочернего

общества по цене, отличной от номинальной стоимости, то процедура

консолидации включает следующие этапы:

1)определение балансовой стоимости капитала дочернего общества. Балансовая

стоимость собственного капитала дочернего общества равна его чистым

активам, которые определяются путем вычитания из суммы активов общества

всех его обязательств;

2)сравнение размера инвестиций головного общества в дочернее (или его доли,

принадлежащей головному обществу);

3)положительная разница отражается в составе нематериальных активов

консолидированного отчета. Данная положительная разница называется

«положительный гудвилл»;

6.

4)отрицательная разница отражается в пассиве консолидированного отчета.Данная отрицательная разница называется «отрицательный гудвилл». До

принятия

IFRS 3»Объединение бизнеса», согласно предшествующему

стандарту IAS 22 «Объединение компаний», отрицательный гудвилл не

списывался в полном объеме на прибыли и убытки во время первой

консолидации, а амортизировался на равномерной основе. Поэтому на дату

перехода с IAS 22 IFRS 3 необходимо списать отрицательный гудвилл в счет

нераспределенной прибыли.

При консолидации внутригрупповых расчетов между компаниями группы

возникают следующие взаиморасчеты:

-

задолженность членов группы по взносам в уставный капитал;

-

займы и кредиты друг другу;

-

авансы выданные и полученные;

-

дебиторская и кредиторская задолженность;

-

дивиденды начисленные;

-

покупка, продажа активов членов группы другу и прочие взаиморасчеты.

7.

При консолидации финансовых результатов полученный от продажи товаров,работ и услуг финансовый результат (прибыль или убыток) в течение

отчетного периода одного общества группы другому обществу этой же

группы

в консолидированном отчете о совокупном доходе

взаимоисключается.

В том случае, если финансовый результат образовался от реализации вне

группы, то он при консолидации суммируется.

Иными словами, в консолидированном отчете о совокупном доходе

показывается финансовый результат от продажи товаров, работ и услуг

третьим лицам.

Из правил техники консолидации финансовых результатов следует, что

проще идти по пути не исключения (элиминирования) финансовых

результатов, полученных от реализации членов группы друг другу, а по пути

включения в консолидированный отчет о совокупном доходе только тех

финансовых результатов, которые образовались от реализации третьим

лицам, т. е. проданы на сторону.

Доходы и расходы дочернего предприятия включаются в консолидированный

финансовый отчет с даты приобретения, и основываются на стоимости

активов и обязательств, признанных в консолидированной финансовой

отчетности материнского предприятия на дату приобретения.

8.

К примеру, признанные амортизационные расходы, должны основываться насправедливой стоимости соответствующих амортизируемых

активов,

признанных в консолидированной финансовой отчетности на дату

приобретения.

Доходы и расходы дочернего предприятия включаются в консолидированный

финансовый отчет до даты, на которую материнское предприятие прекращает

контролировать дочернее предприятие.

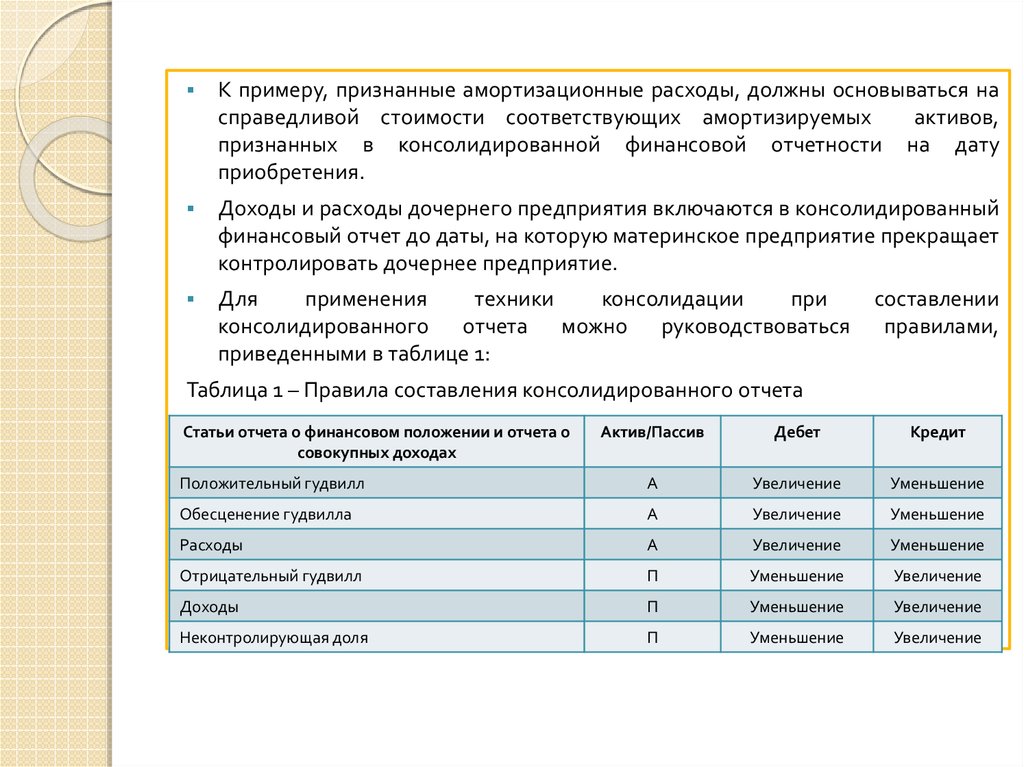

Для

применения

техники

консолидации

при

консолидированного отчета можно руководствоваться

приведенными в таблице 1:

составлении

правилами,

Таблица 1 – Правила составления консолидированного отчета

Статьи отчета о финансовом положении и отчета о

совокупных доходах

Актив/Пассив

Дебет

Кредит

Положительный гудвилл

А

Увеличение

Уменьшение

Обесценение гудвилла

А

Увеличение

Уменьшение

Расходы

А

Увеличение

Уменьшение

Отрицательный гудвилл

П

Уменьшение

Увеличение

Доходы

П

Уменьшение

Увеличение

Неконтролирующая доля

П

Уменьшение

Увеличение

9.

Требования к раскрытию информацииКомпания должна раскрывать характер отношений между материнской

организацией и дочерней, в которой материнская компания не владеет прямо

или косвенно через дочерние организации более чем половиной акций,

имеющих право голоса.

finance

finance