Similar presentations:

Налоговая система Республики Беларусь

1. Налоговая система Республики Беларусь

Инспекция Министерства по налогам исборам Республики Беларусь по г.Пинску

2.

3. НАЛОГОВАЯ СИСТЕМА

1.2.

3.

4.

5.

6.

7.

Сущность налогов, их классификация

Принципы налогообложения и функции нал

огов

Элементы налога

Налоговое законодательство

Налоги и отчисления, включаемые в цены

и уплачиваемые из выручки от реализации

продукции

Налоги и отчисления, включаемые в себес

тоимость продукции

Налоги, уплачиваемые из прибыли (дохода)

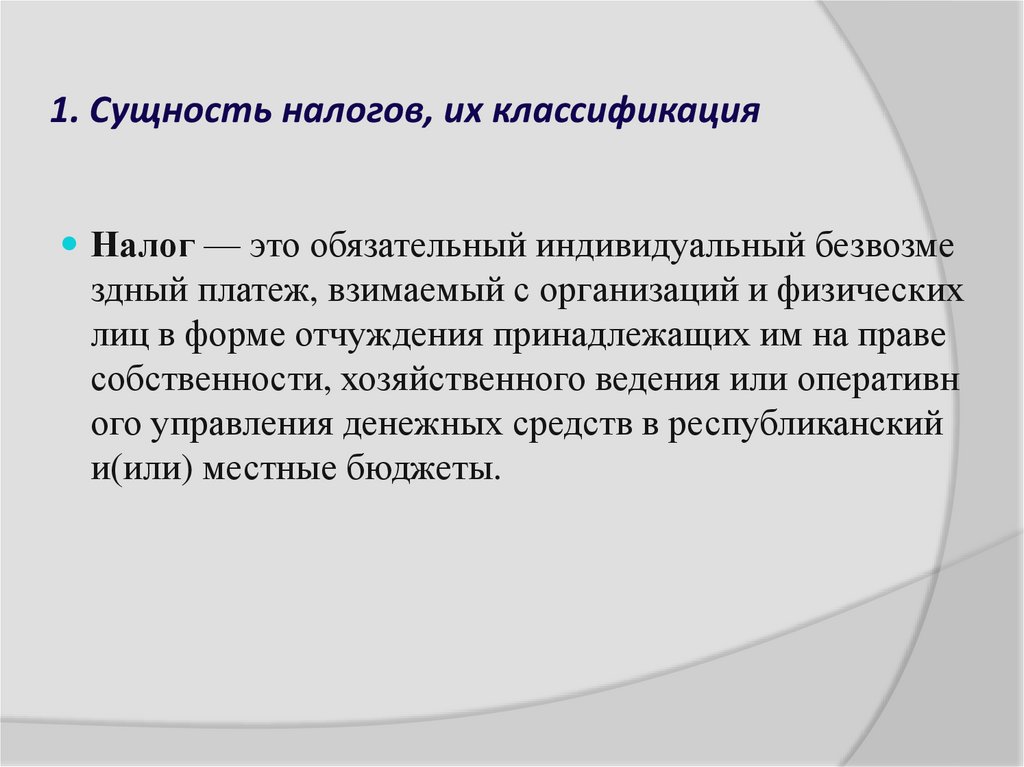

4. 1. Сущность налогов, их классификация

Налог — это обязательный индивидуальный безвозмездный платеж, взимаемый с организаций и физических

лиц в форме отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или оперативн

ого управления денежных средств в республиканский

и(или) местные бюджеты.

5. Классификация налогов

1. По уровню органов управления:Республиканские налоги

Местные налоги

6. Классификация налогов

2. По субъекту налогоплательщиканалоги, взимаемые с юридических лиц

налоги, взимаемые с физических лиц

Ряд налогов взимается с тех и других.

7. Классификация налогов

3. По характеру налоговых ставок:пропорциональные – их ставки неизменны и не зависят от вели

-чины объекта налогообложения;

прогрессивные – ставки повышаются по мере увеличения величины объекта налогообложения;

регрессивные – ставки понижаются по мере увеличения величи

-ны объекта налогообложения;

ступенчатые – ставки ступенчато изменяются по мере увеличен

ия величины объекта налогообложения;

твердые – величина налога исчисляется от неизменяемой базы (

от базовой величины).

8. Классификация налогов

4. По способу изъятия:Прямые налоги

Косвенные налоги

9. Классификация налогов

5. По источникам уплаты:из выручки от реализации;

из себестоимости продукции;

за счет финансовых результатов;

из заработной платы.

10.

Специальные отчисления- приравнены к налогам, имеют строго определен

ное целевое назначение и формируют внебюджетн

ые фонды.

Сборы и пошлины

- платежи за конкретные услуги государственной

или местной администрации.

общереспубликанские сборы и пошлины

местные сборы

11. 2. Принципы налогообложения и функции налогов

Принципы налогообложения:принцип справедливости

принцип определенности

принцип равного налогового бремени

принцип установления налогов законами

принцип отрицания обратной силы налоговых законов

принцип однократности обложения

принцип стабильности налоговой системы

12.

Функции налога:Фискальная

Регулирующая

Стимулирующая

Перераспределительная

Контрольная

Социальная

13. 3. Элементы налога

плательщики налога,объект налога (объект обложения),

налоговая база,

налоговые ставки,

налоговые льготы,

источник уплаты налога,

налоговый период,

сроки уплаты налога.

14. 4. Налоговое законодательство

Налоговый КодексЗаконы (Закон о бюджете на очередной год)

Декреты, Указы и распоряжения Президента Республи

ки Беларусь

Постановления Правительства Республики Беларусь

Нормативные правовые акты республиканских органо

в государственного управления, органов местного упр

авления и самоуправления

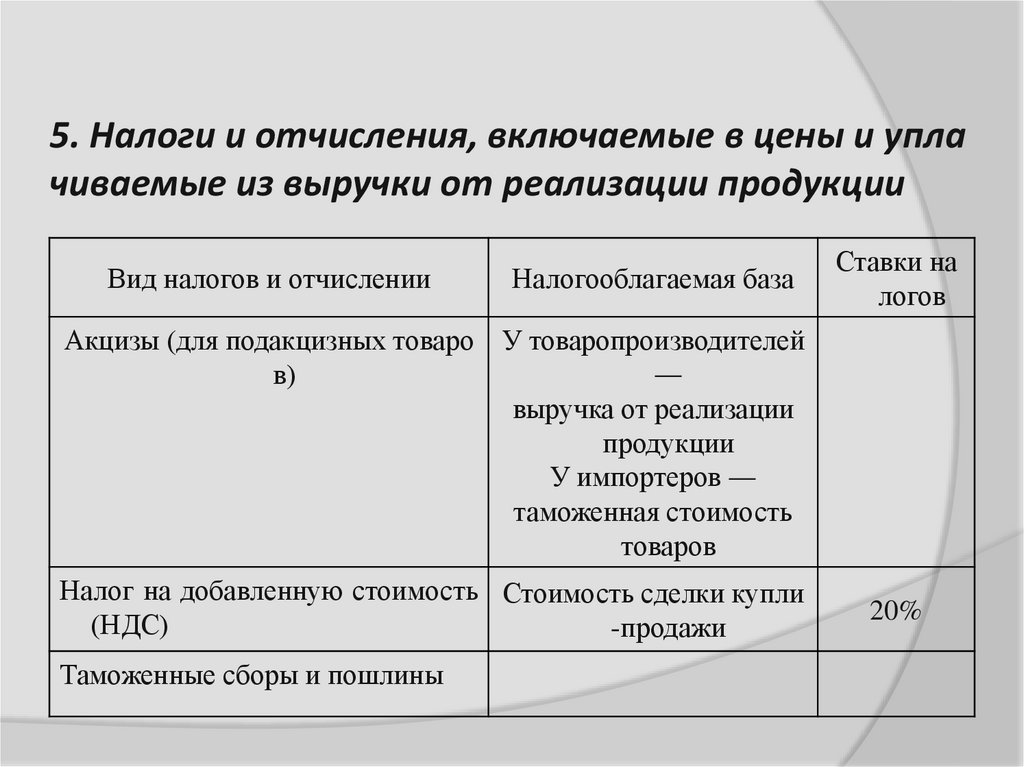

15. 5. Налоги и отчисления, включаемые в цены и уплачиваемые из выручки от реализации продукции

5. Налоги и отчисления, включаемые в цены и уплачиваемые из выручки от реализации продукции

Вид налогов и отчислении

Налогооблагаемая база

Ставки на

логов

Акцизы (для подакцизных товаро У товаропроизводителей

—

в)

выручка от реализации

продукции

У импортеров —

таможенная стоимость

товаров

Налог на добавленную стоимость Стоимость сделки купли

(НДС)

-продажи

Таможенные сборы и пошлины

20%

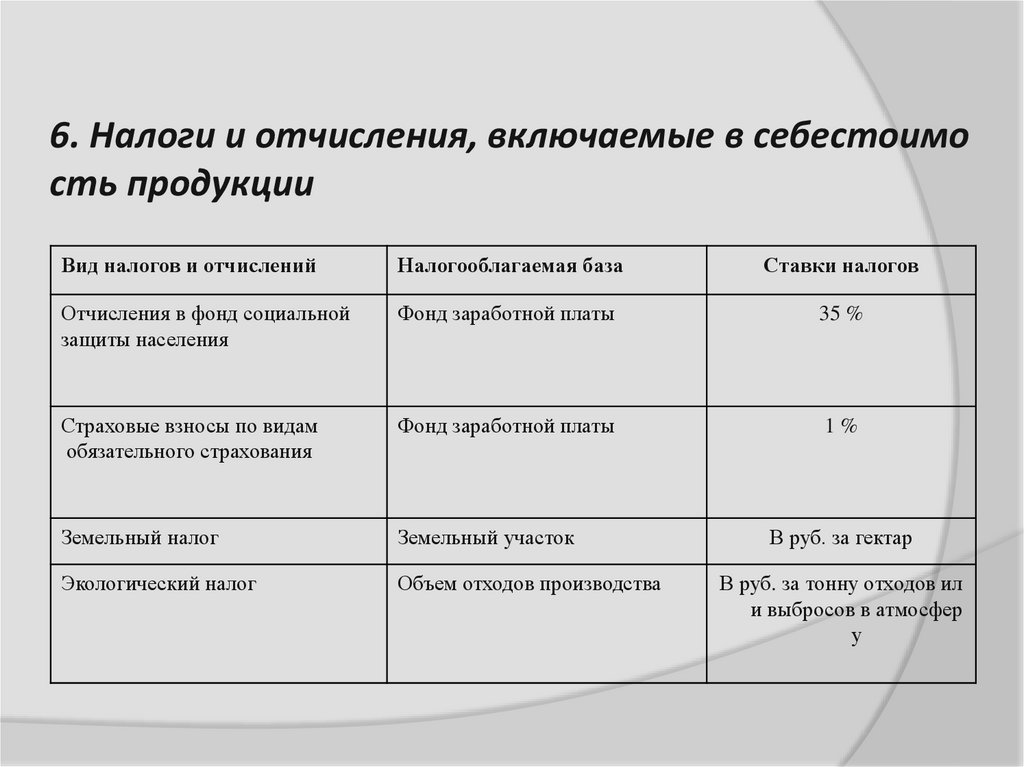

16. 6. Налоги и отчисления, включаемые в себестоимость продукции

6. Налоги и отчисления, включаемые в себестоимость продукции

Вид налогов и отчислений

Налогооблагаемая база

Ставки налогов

Отчисления в фонд социальной

защиты населения

Фонд заработной платы

35 %

Страховые взносы по видам

обязательного страхования

Фонд заработной платы

1%

Земельный налог

Земельный участок

Экологический налог

Объем отходов производства

В руб. за гектар

В руб. за тонну отходов ил

и выбросов в атмосфер

у

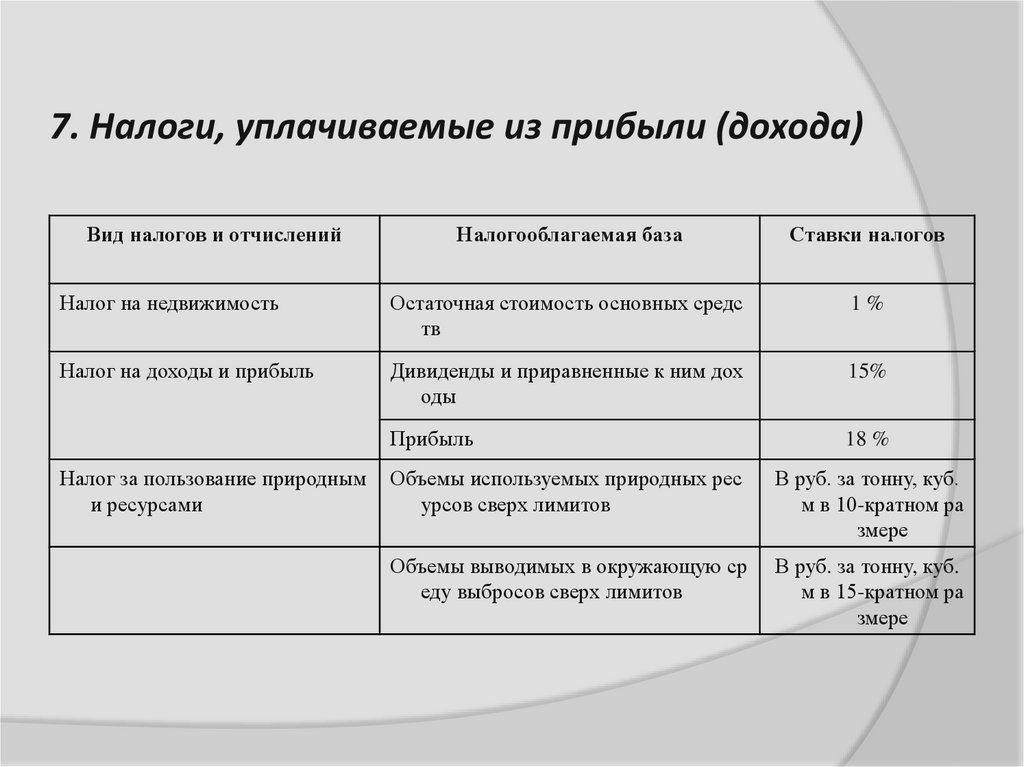

17. 7. Налоги, уплачиваемые из прибыли (дохода)

Вид налогов и отчисленийНалогооблагаемая база

Ставки налогов

Налог на недвижимость

Остаточная стоимость основных средс

тв

1%

Налог на доходы и прибыль

Дивиденды и приравненные к ним дох

оды

15%

Прибыль

18 %

Налог за пользование природным

и ресурсами

Объемы используемых природных рес

урсов сверх лимитов

В руб. за тонну, куб.

м в 10-кратном ра

змере

Объемы выводимых в окружающую ср

еду выбросов сверх лимитов

В руб. за тонну, куб.

м в 15-кратном ра

змере

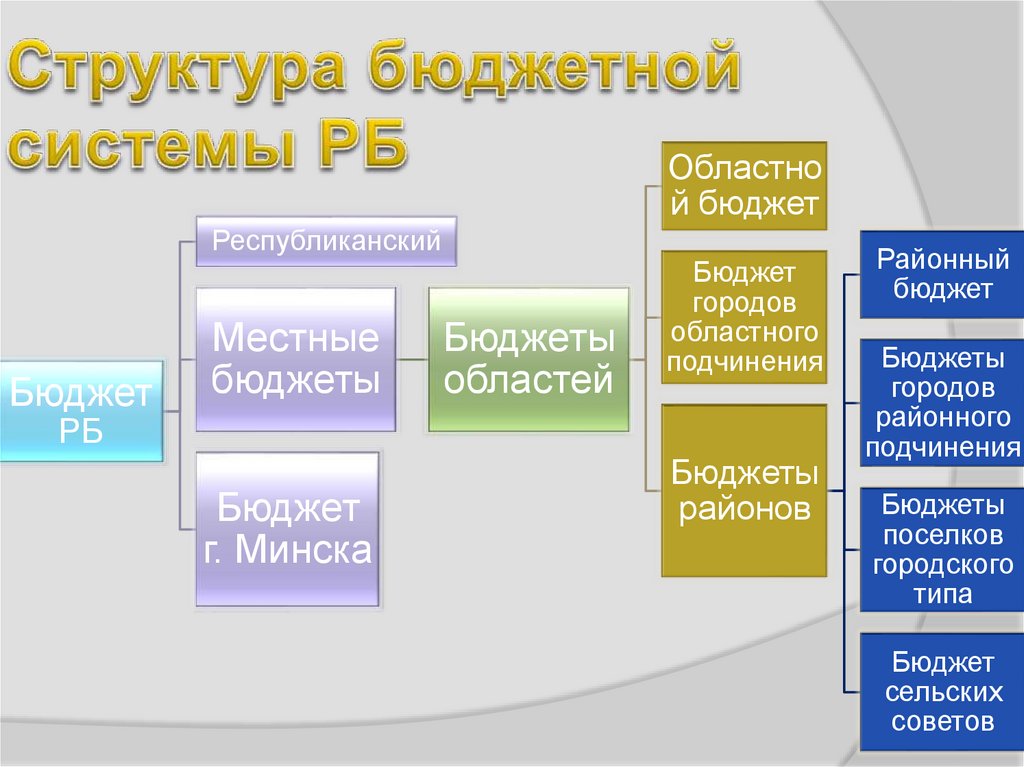

18.

Областной бюджет

Республиканский

Бюджет

Местные

бюджеты

Бюджеты

областей

Бюджет

городов

областного

подчинения

РБ

Бюджет

г. Минска

Бюджеты

районов

Районный

бюджет

Бюджеты

городов

районного

подчинения

Бюджеты

поселков

городского

типа

Бюджет

сельских

советов

19. Структура доходов консолидированного бюджета 2017 года

НДС (69%)

Акцизы

Налог на прибыль (50%/100%)

Налог на доходы иностранных

организаций

Подоходный налог

Налог на недвижимость

Земельный налог

Экологический налог

Налог на добычу природных

ресурсов

Сбор за проезд автомобильных

транспортных средств

иностранных государств (50%)

Оффшорный сбор

Гербовый сбор

Консульский сбор

Государственная пошлина

Патентная пошлина

Таможенные пошлины и

таможенные сборы

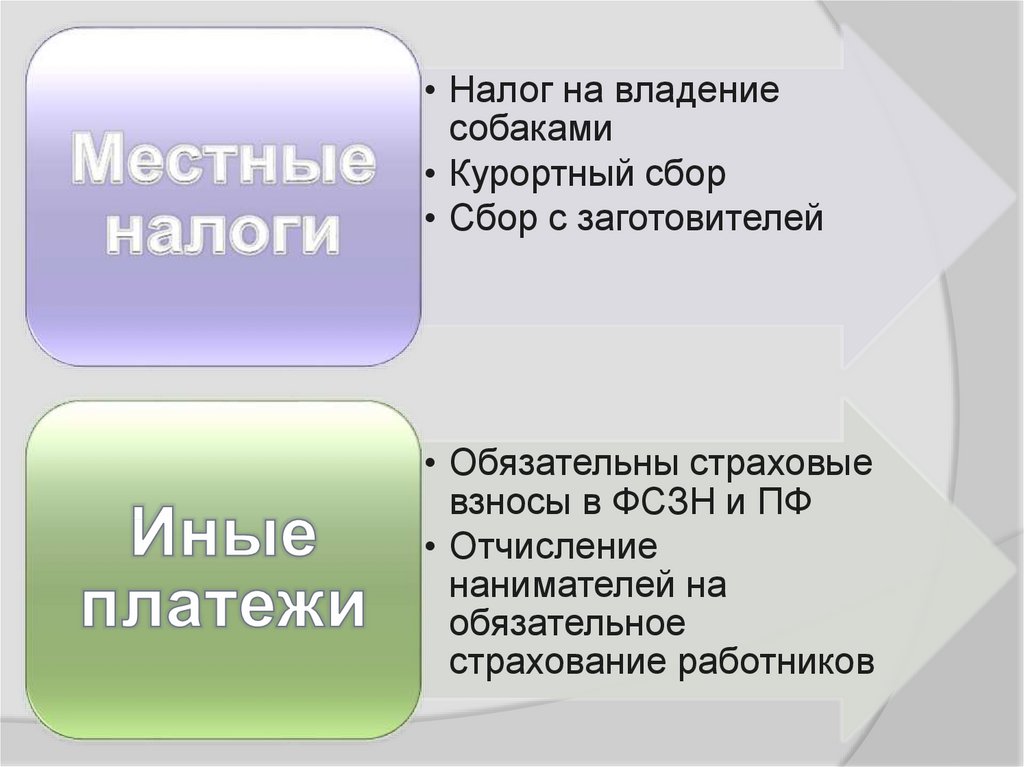

20.

• Налог на владениесобаками

• Курортный сбор

• Сбор с заготовителей

• Обязательны страховые

взносы в ФСЗН и ПФ

• Отчисление

нанимателей на

обязательное

страхование работников

21.

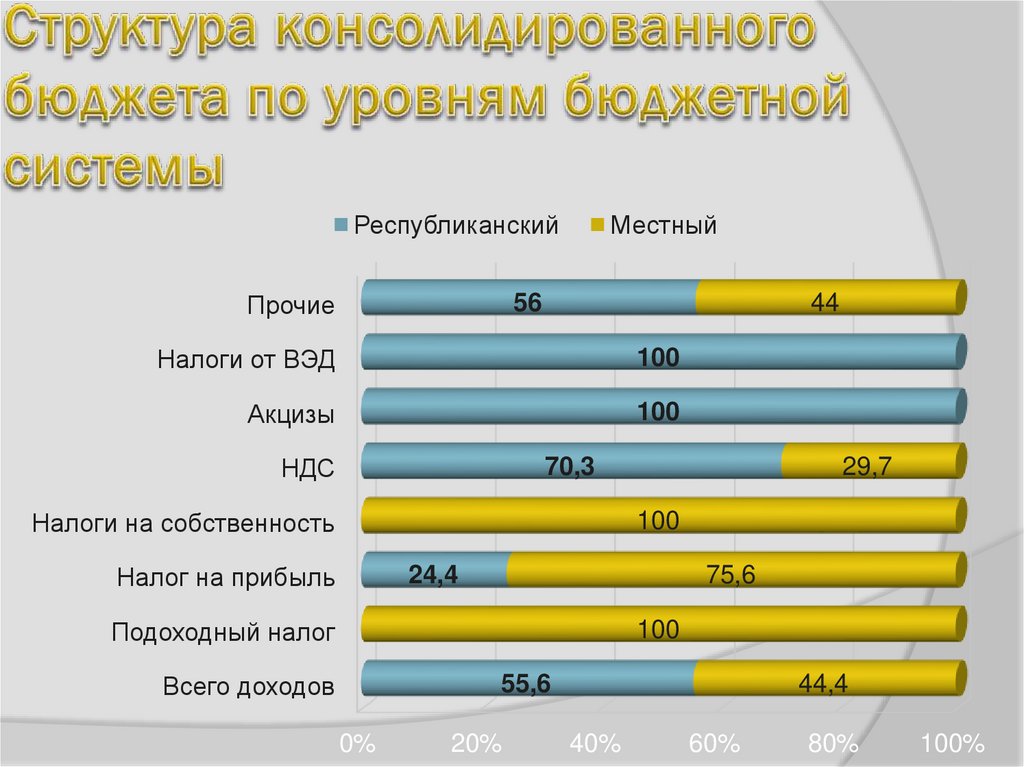

РеспубликанскийПрочие

Местный

56

44

Налоги от ВЭД

100

Акцизы

100

НДС

70,3

Налоги на собственность

29,7

100

Налог на прибыль

24,4

75,6

Подоходный налог

100

Всего доходов

55,6

0%

20%

44,4

40%

60%

80%

100%

22. Структура консолидированного бюджета по уровням бюджетной системы

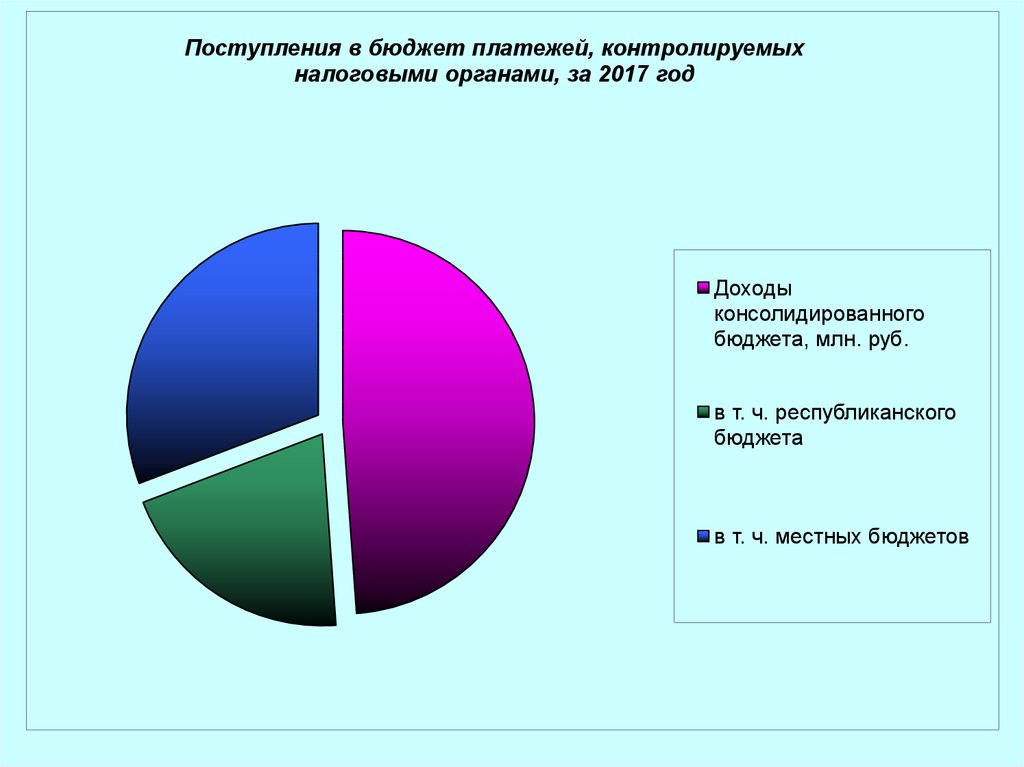

Поступления в бюджет платежей, контролируемыхналоговыми органами, за 2017 год

Доходы

консолидированного

бюджета, млн. руб.

в т. ч. республиканского

бюджета

в т. ч. местных бюджетов

23.

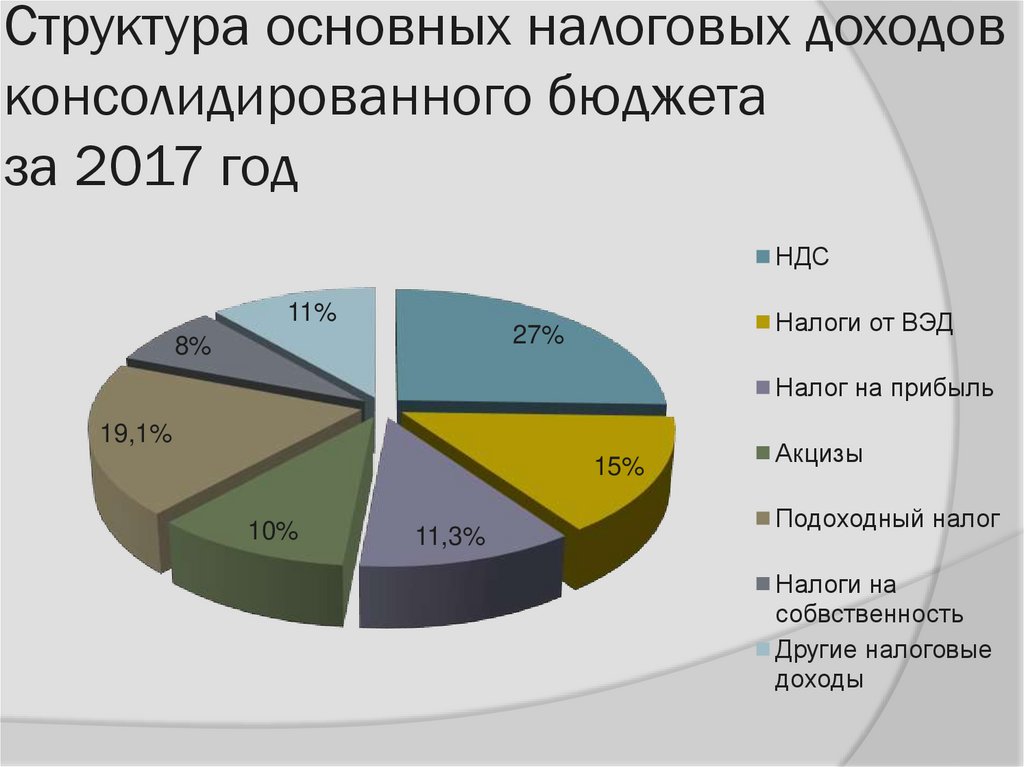

Структура основных налоговых доходовконсолидированного бюджета

за 2017 год

НДС

11%

Налоги от ВЭД

27%

8%

Налог на прибыль

19,1%

15%

10%

11,3%

Акцизы

Подоходный налог

Налоги на

собвственность

Другие налоговые

доходы

24. Структура основных налоговых доходов консолидированного бюджета за 2017 год

Доходы бюджета г.Пинска по видам основныхдоходных источников в 2017 году, млн. руб.

Налог при

упрощенной

системе

налогообложения

3,8

Экологический

Единый налог для

налог (включая

производителей

утилизационный

сельскохозяйственн

сбор)

ой продукции

0,6

0,0

Налог на доходы

0,02

Налог за добычу

(изъятие)

природных ресурсов

0,1

Земельный налог

6,7

НДС

-7,6

Подоходный налог с

физических лиц

37,9

Прочие налоги,

сборы, пошлины

15,0

Налог на

недвижимость

(включая налог на

незавершенное Акцизы

строительство) 0,3

8,5

Единый налог с

индивидуальных

предпринимателей

и иных физических

лиц

1,8

Налог на игорный

бизнес

0,3

Налог на прибыль

13,4

25.

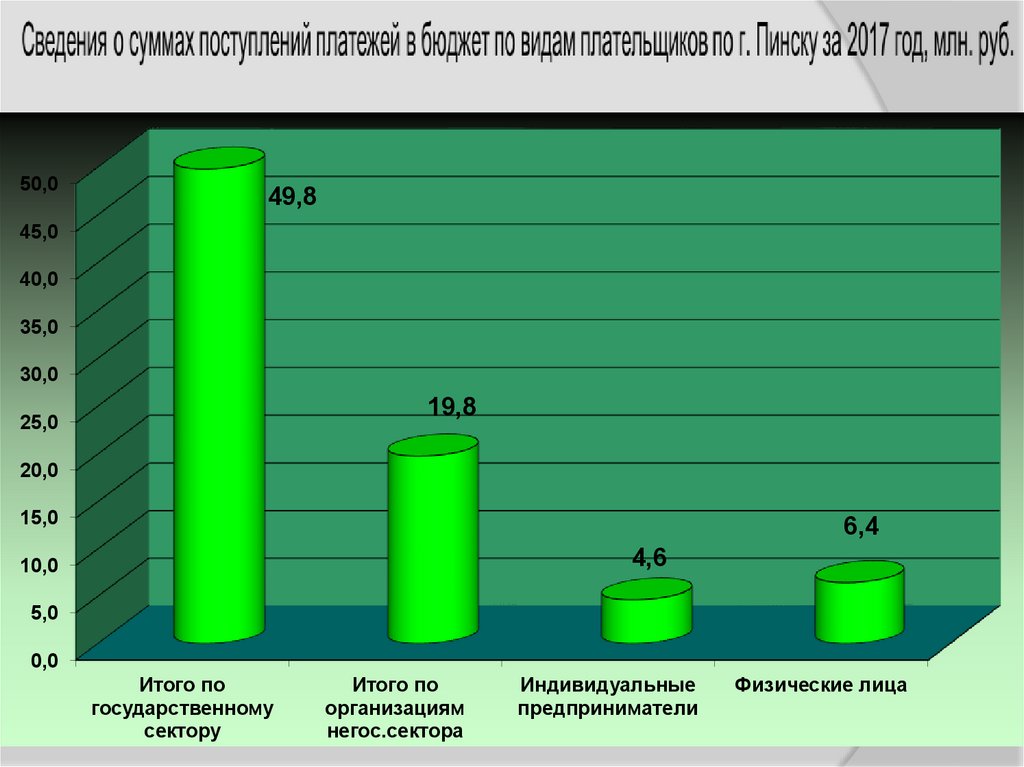

50,049,8

45,0

40,0

35,0

30,0

19,8

25,0

20,0

15,0

6,4

4,6

10,0

5,0

0,0

Итого по

государственному

сектору

Итого по

организациям

негос.сектора

Индивидуальные

предприниматели

Физические лица

26.

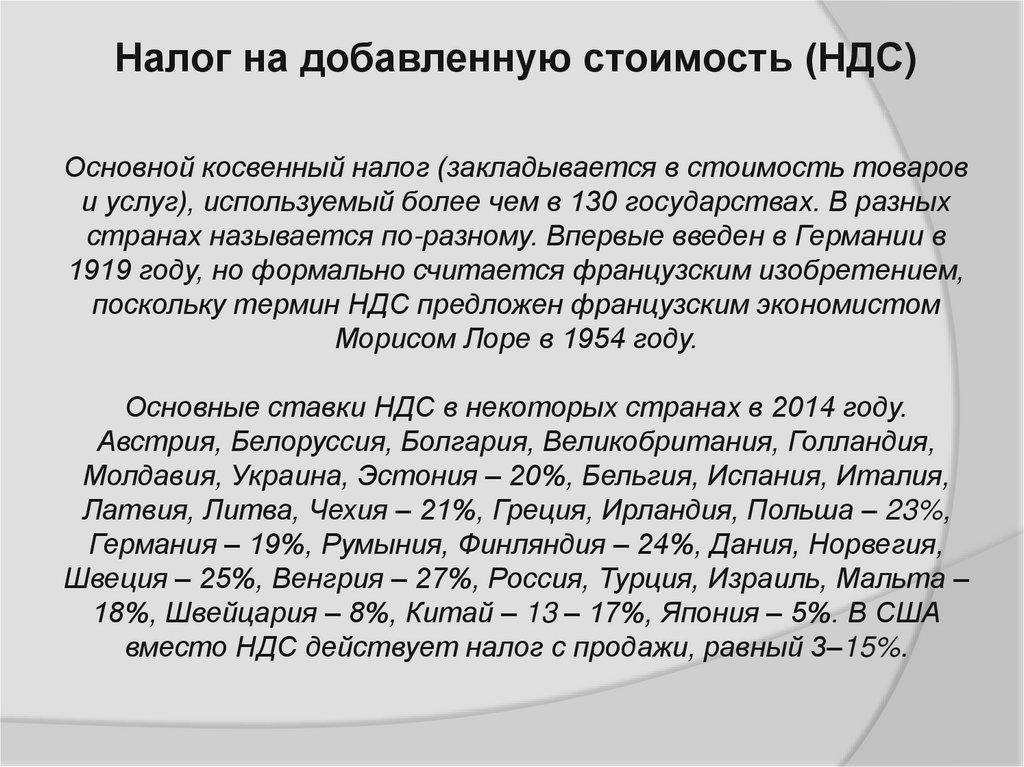

27. Налог на добавленную стоимость

(НДС)Основной косвенный налог (закладывается в стоимость товаров

и услуг), используемый более чем в 130 государствах. В разных

странах называется по-разному. Впервые введен в Германии в

1919 году, но формально считается французским изобретением,

поскольку термин НДС предложен французским экономистом

Морисом Лоре в 1954 году.

Основные ставки НДС в некоторых странах в 2014 году.

Австрия, Белоруссия, Болгария, Великобритания, Голландия,

Молдавия, Украина, Эстония – 20%, Бельгия, Испания, Италия,

Латвия, Литва, Чехия – 21%, Греция, Ирландия, Польша – 23%,

Германия – 19%, Румыния, Финляндия – 24%, Дания, Норвегия,

Швеция – 25%, Венгрия – 27%, Россия, Турция, Израиль, Мальта –

18%, Швейцария – 8%, Китай – 13 – 17%, Япония – 5%. В США

вместо НДС действует налог с продажи, равный 3–15%.

28.

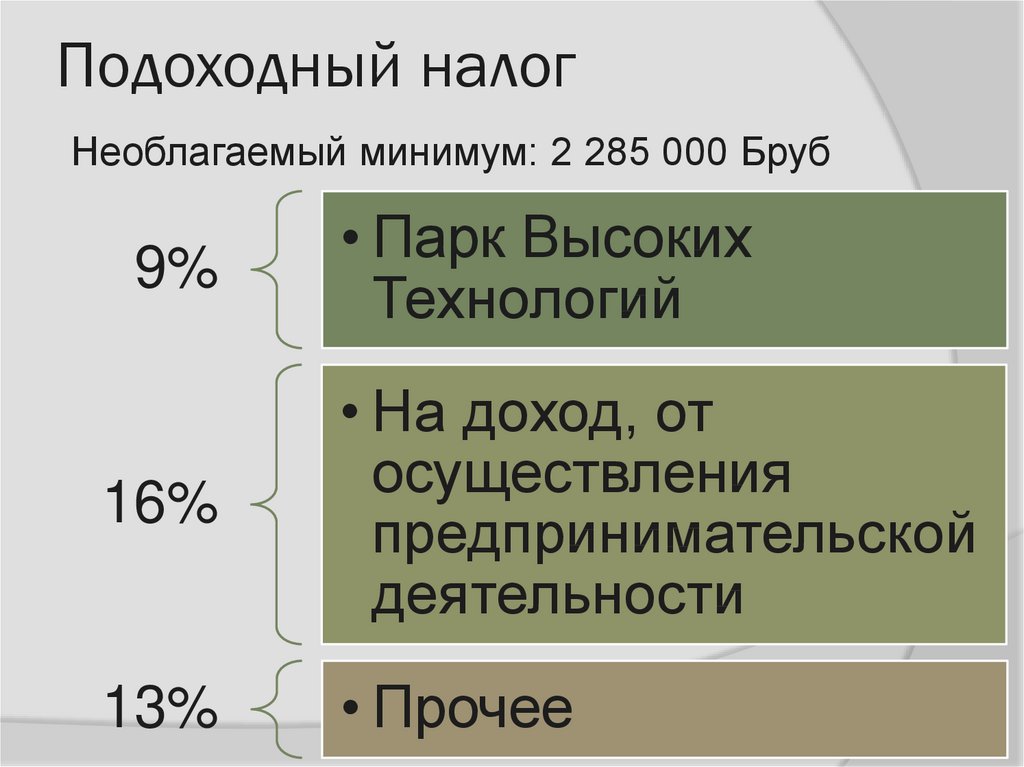

Подоходный налогНеоблагаемый минимум: 2 285 000 Бруб

9%

• Парк Высоких

Технологий

16%

• На доход, от

осуществления

предпринимательской

деятельности

13%

• Прочее

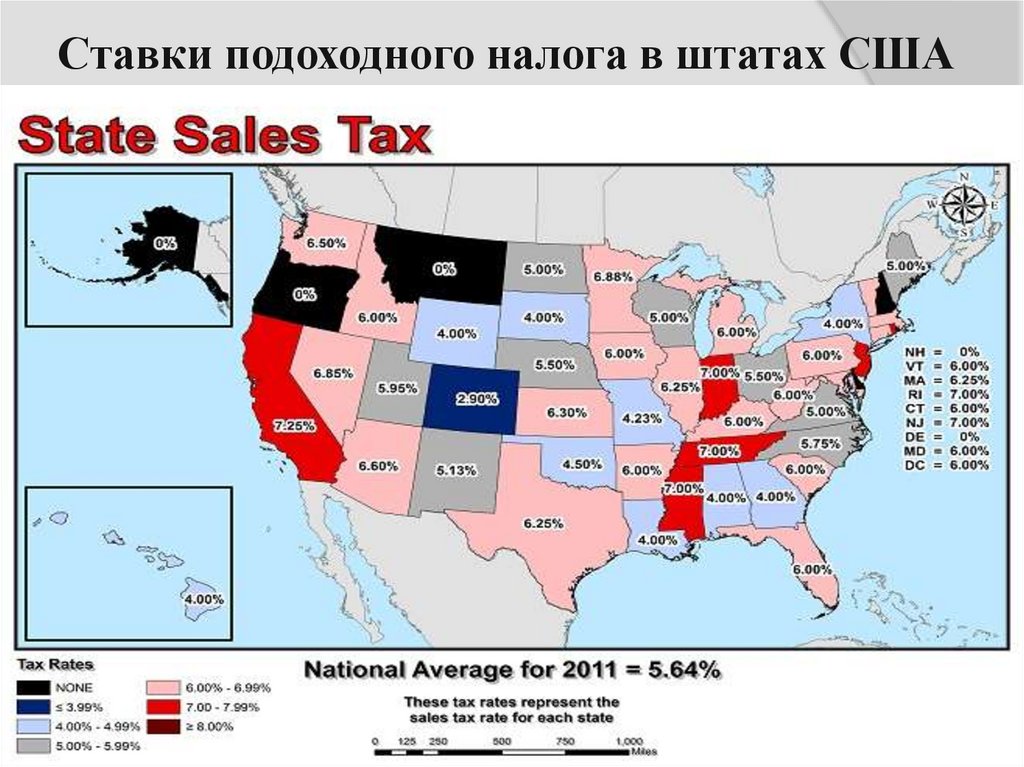

29. Подоходный налог

Ставки подоходного налога в штатах США30.

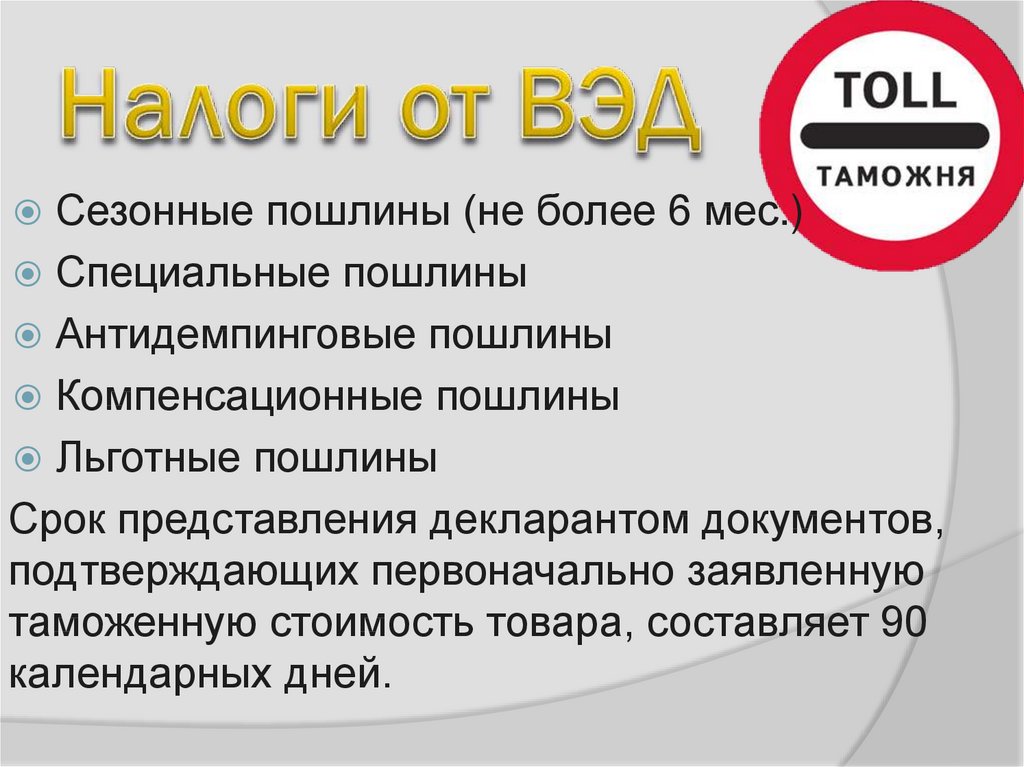

Сезонные пошлины (не более 6 мес.)Специальные пошлины

Антидемпинговые пошлины

Компенсационные пошлины

Льготные пошлины

Срок представления декларантом документов,

подтверждающих первоначально заявленную

таможенную стоимость товара, составляет 90

календарных дней.

31. Налоги от ВЭД

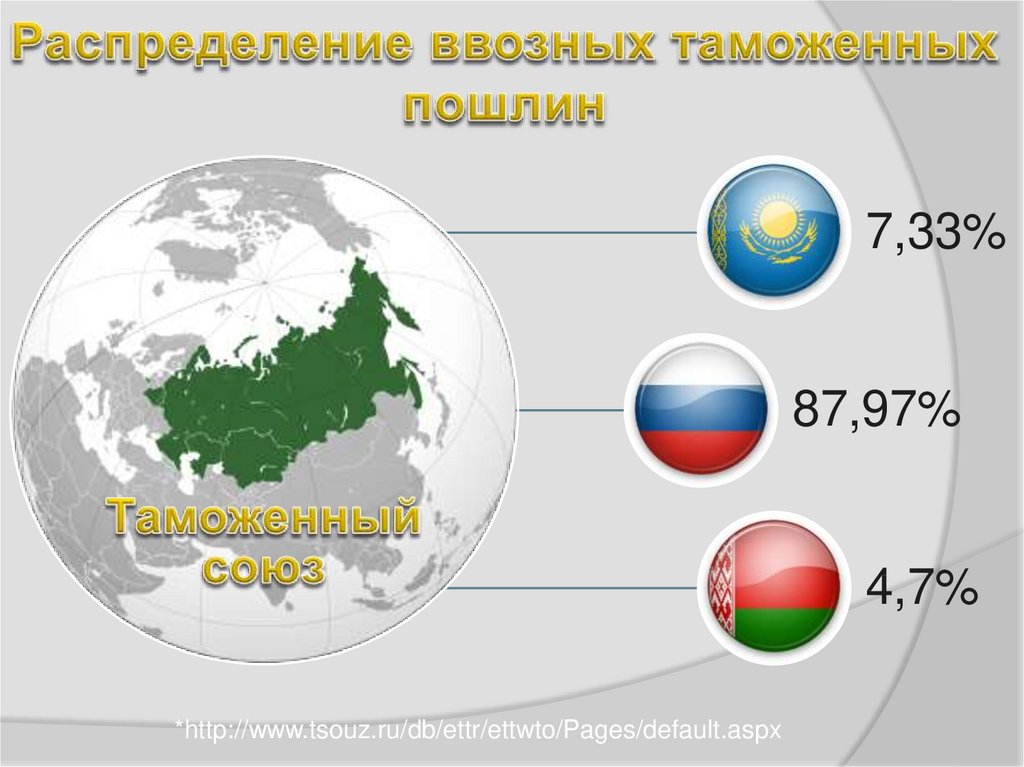

7,33%87,97%

4,7%

*http://www.tsouz.ru/db/ettr/ettwto/Pages/default.aspx

32.

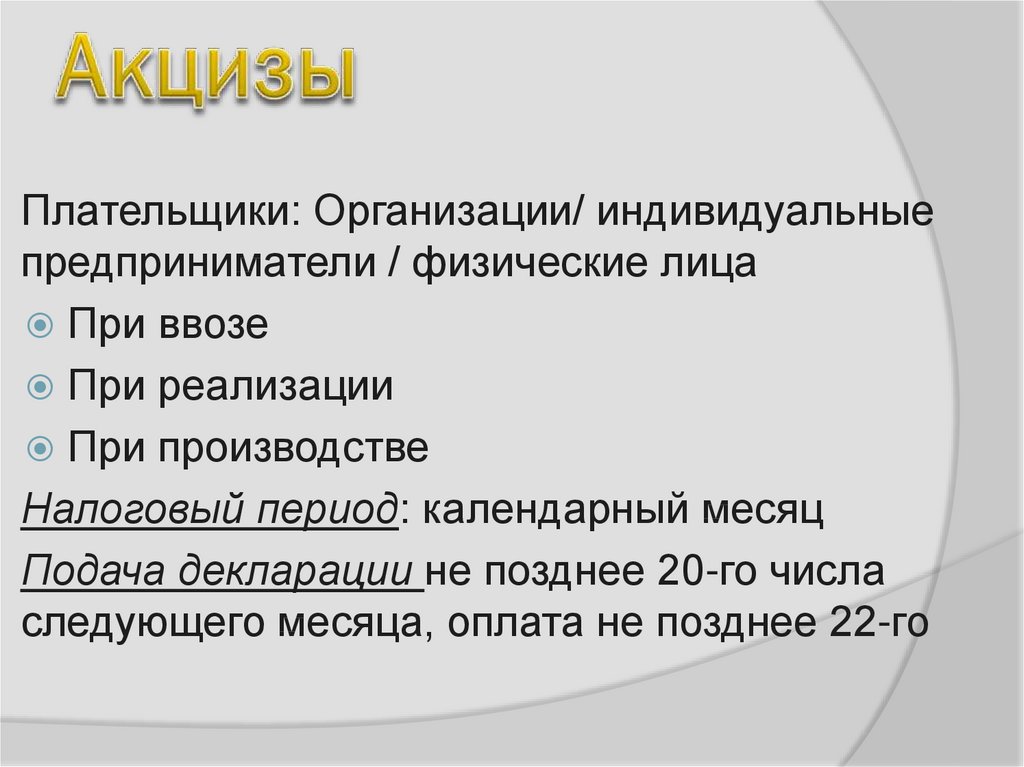

Плательщики: Организации/ индивидуальныепредприниматели / физические лица

При ввозе

При реализации

При производстве

Налоговый период: календарный месяц

Подача декларации не позднее 20-го числа

следующего месяца, оплата не позднее 22-го

33. Акцизы

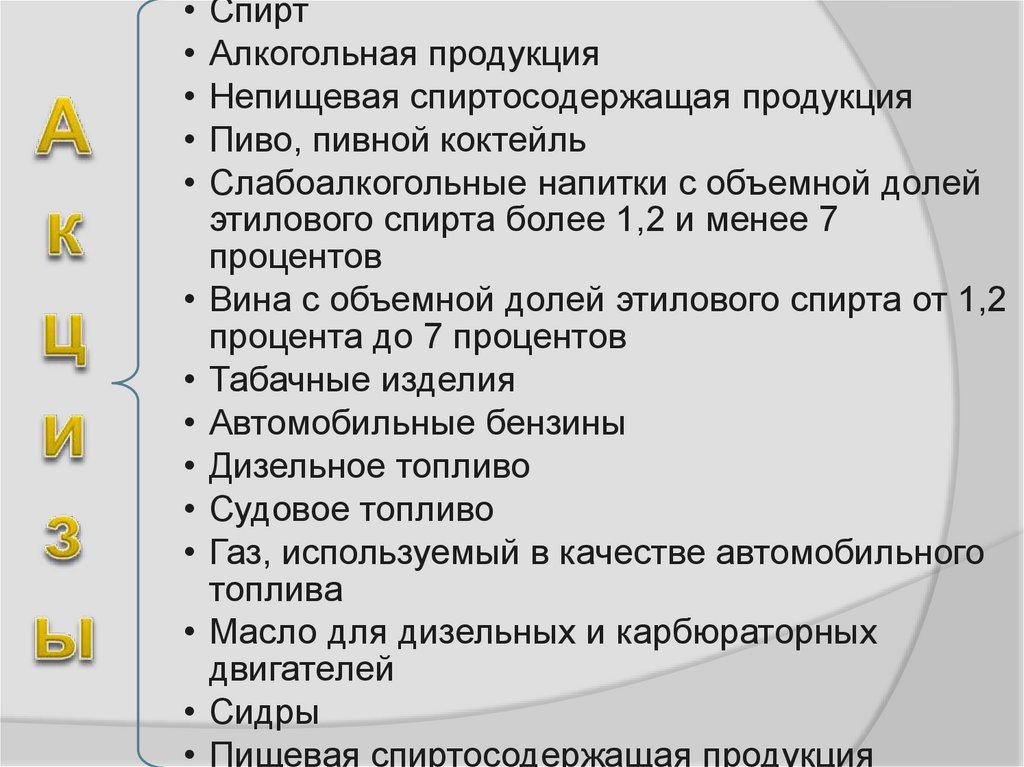

Спирт

Алкогольная продукция

Непищевая спиртосодержащая продукция

Пиво, пивной коктейль

Слабоалкогольные напитки с объемной долей

этилового спирта более 1,2 и менее 7

процентов

Вина с объемной долей этилового спирта от 1,2

процента до 7 процентов

Табачные изделия

Автомобильные бензины

Дизельное топливо

Судовое топливо

Газ, используемый в качестве автомобильного

топлива

Масло для дизельных и карбюраторных

двигателей

Сидры

Пищевая спиртосодержащая продукция

34.

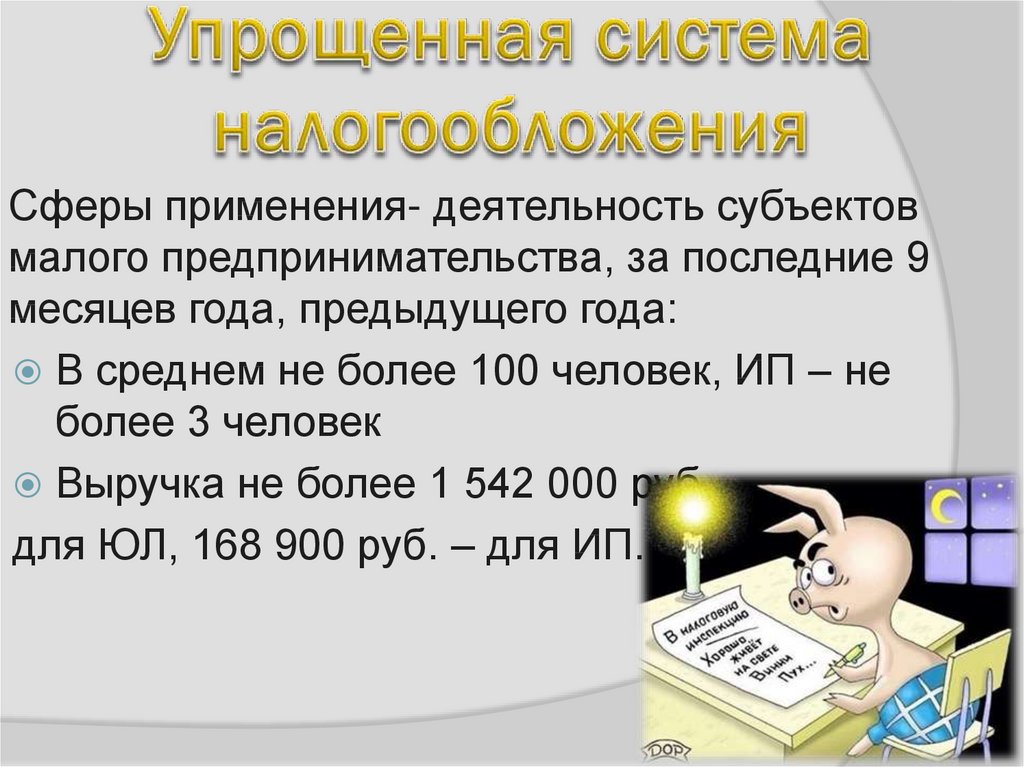

Сферы применения- деятельность субъектовмалого предпринимательства, за последние 9

месяцев года, предыдущего года:

В среднем не более 100 человек, ИП – не

более 3 человек

Выручка не более 1 542 000 руб.

для ЮЛ, 168 900 руб. – для ИП.

35.

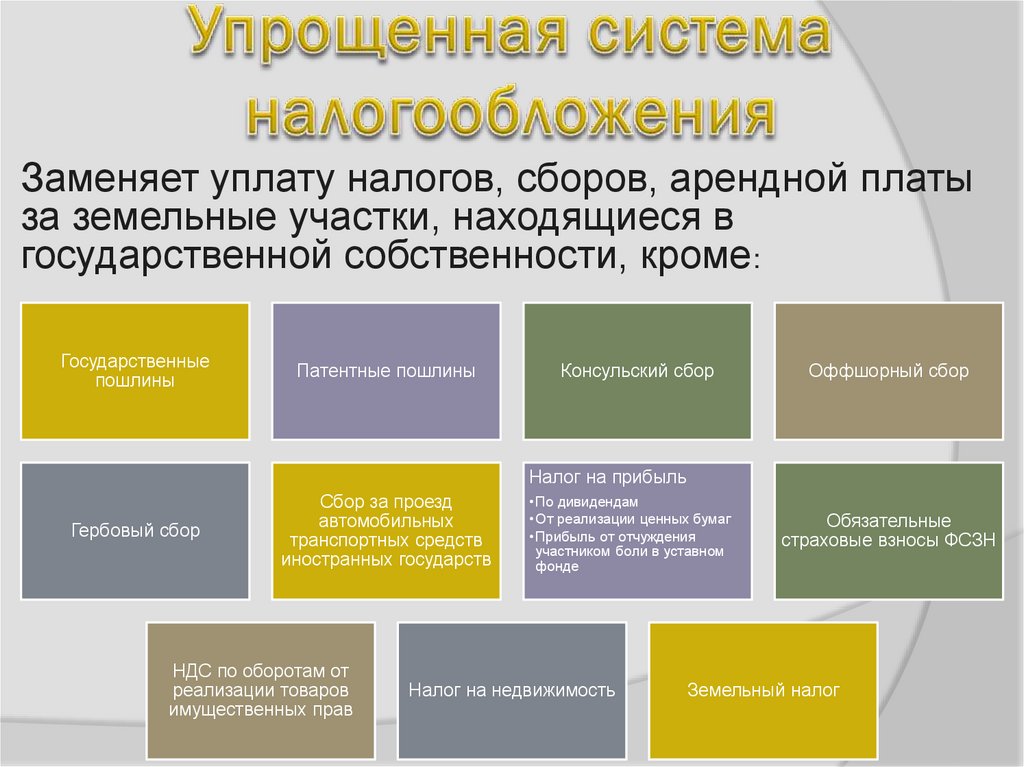

Заменяет уплату налогов, сборов, арендной платыза земельные участки, находящиеся в

государственной собственности, кроме:

Государственные

пошлины

Патентные пошлины

Консульский сбор

Оффшорный сбор

Налог на прибыль

Гербовый сбор

Сбор за проезд

автомобильных

транспортных средств

иностранных государств

НДС по оборотам от

реализации товаров

имущественных прав

• По дивидендам

• От реализации ценных бумаг

• Прибыль от отчуждения

участником боли в уставном

фонде

Налог на недвижимость

Обязательные

страховые взносы ФСЗН

Земельный налог

36.

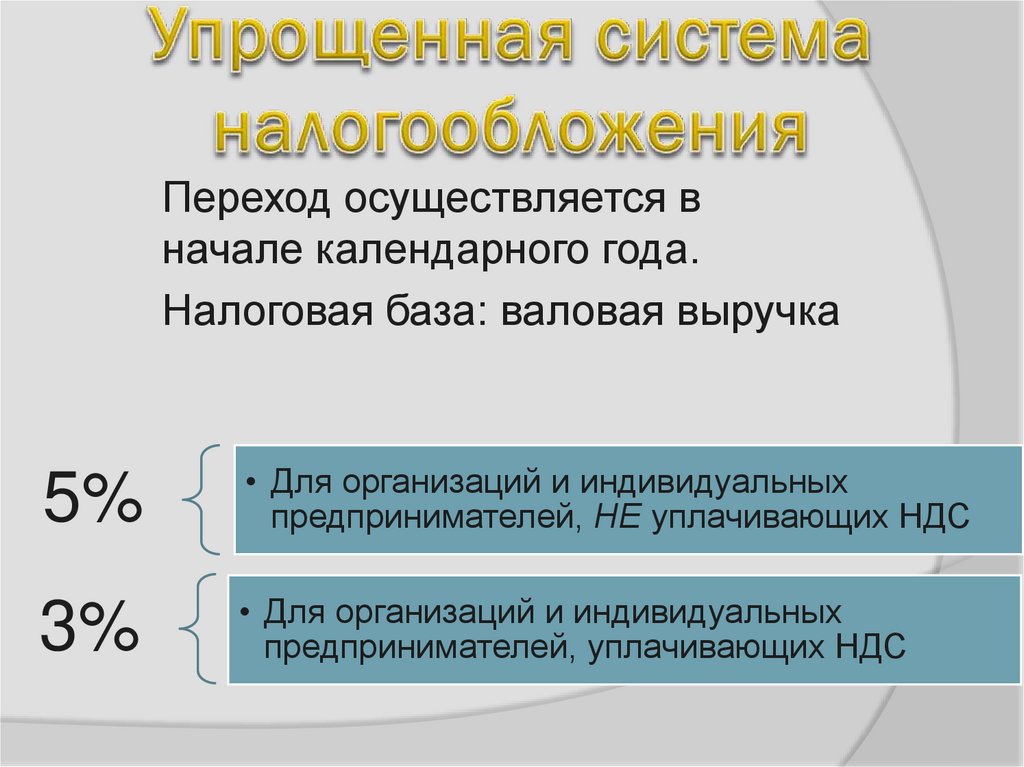

Переход осуществляется вначале календарного года.

Налоговая база: валовая выручка

5%

• Для организаций и индивидуальных

предпринимателей, НЕ уплачивающих НДС

3%

• Для организаций и индивидуальных

предпринимателей, уплачивающих НДС

37.

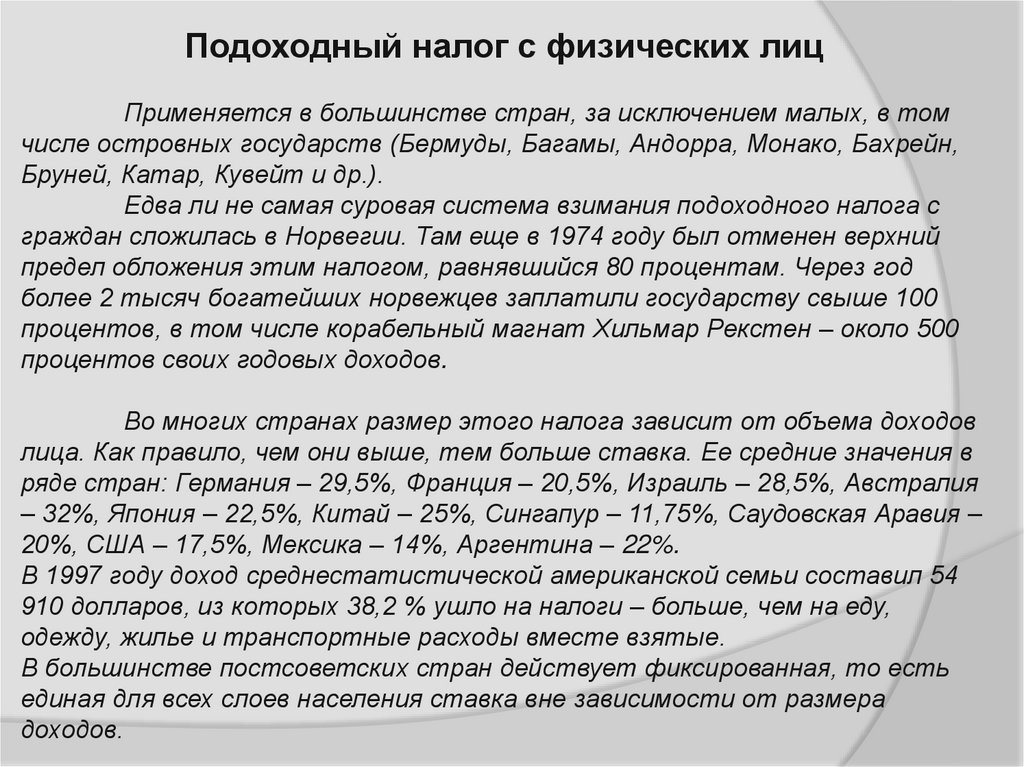

Подоходный налог с физических лицПрименяется в большинстве стран, за исключением малых, в том

числе островных государств (Бермуды, Багамы, Андорра, Монако, Бахрейн,

Бруней, Катар, Кувейт и др.).

Едва ли не самая суровая система взимания подоходного налога с

граждан сложилась в Норвегии. Там еще в 1974 году был отменен верхний

предел обложения этим налогом, равнявшийся 80 процентам. Через год

более 2 тысяч богатейших норвежцев заплатили государству свыше 100

процентов, в том числе корабельный магнат Хильмар Рекстен – около 500

процентов своих годовых доходов.

Во многих странах размер этого налога зависит от объема доходов

лица. Как правило, чем они выше, тем больше ставка. Ее средние значения в

ряде стран: Германия – 29,5%, Франция – 20,5%, Израиль – 28,5%, Австралия

– 32%, Япония – 22,5%, Китай – 25%, Сингапур – 11,75%, Саудовская Аравия –

20%, США – 17,5%, Мексика – 14%, Аргентина – 22%.

В 1997 году доход среднестатистической американской семьи составил 54

910 долларов, из которых 38,2 % ушло на налоги – больше, чем на еду,

одежду, жилье и транспортные расходы вместе взятые.

В большинстве постсоветских стран действует фиксированная, то есть

единая для всех слоев населения ставка вне зависимости от размера

доходов.

38.

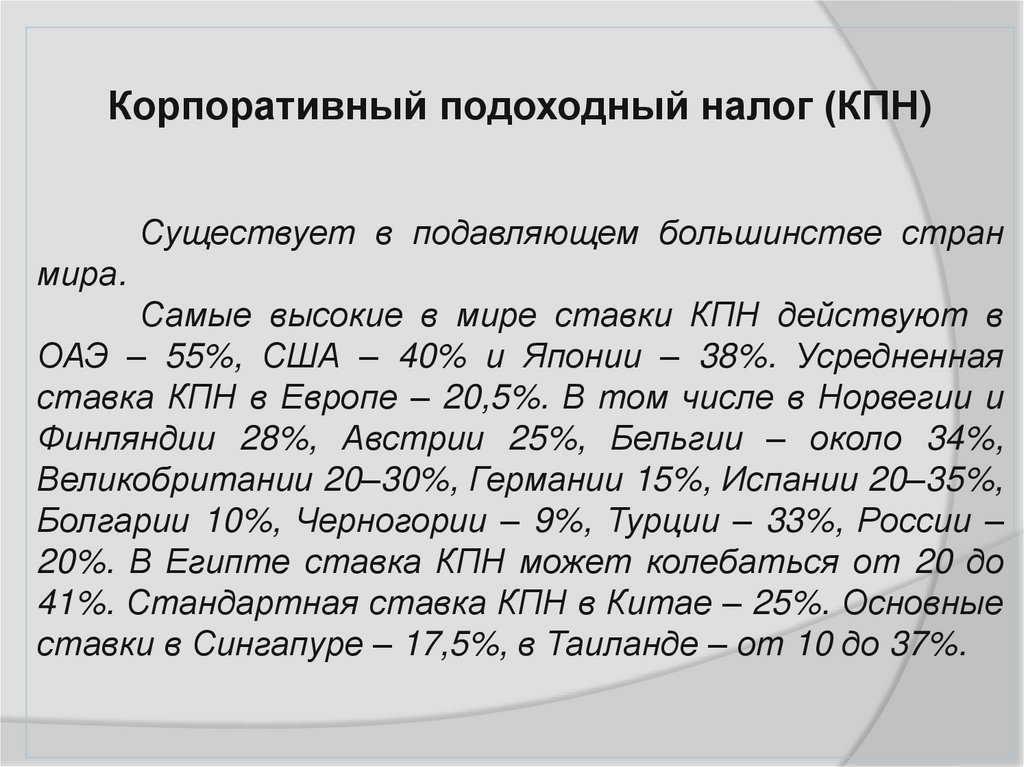

Корпоративный подоходный налог (КПН)Существует в подавляющем большинстве стран

мира.

Самые высокие в мире ставки КПН действуют в

ОАЭ – 55%, США – 40% и Японии – 38%. Усредненная

ставка КПН в Европе – 20,5%. В том числе в Норвегии и

Финляндии 28%, Австрии 25%, Бельгии – около 34%,

Великобритании 20–30%, Германии 15%, Испании 20–35%,

Болгарии 10%, Черногории – 9%, Турции – 33%, России –

20%. В Египте ставка КПН может колебаться от 20 до

41%. Стандартная ставка КПН в Китае – 25%. Основные

ставки в Сингапуре – 17,5%, в Таиланде – от 10 до 37%.

39.

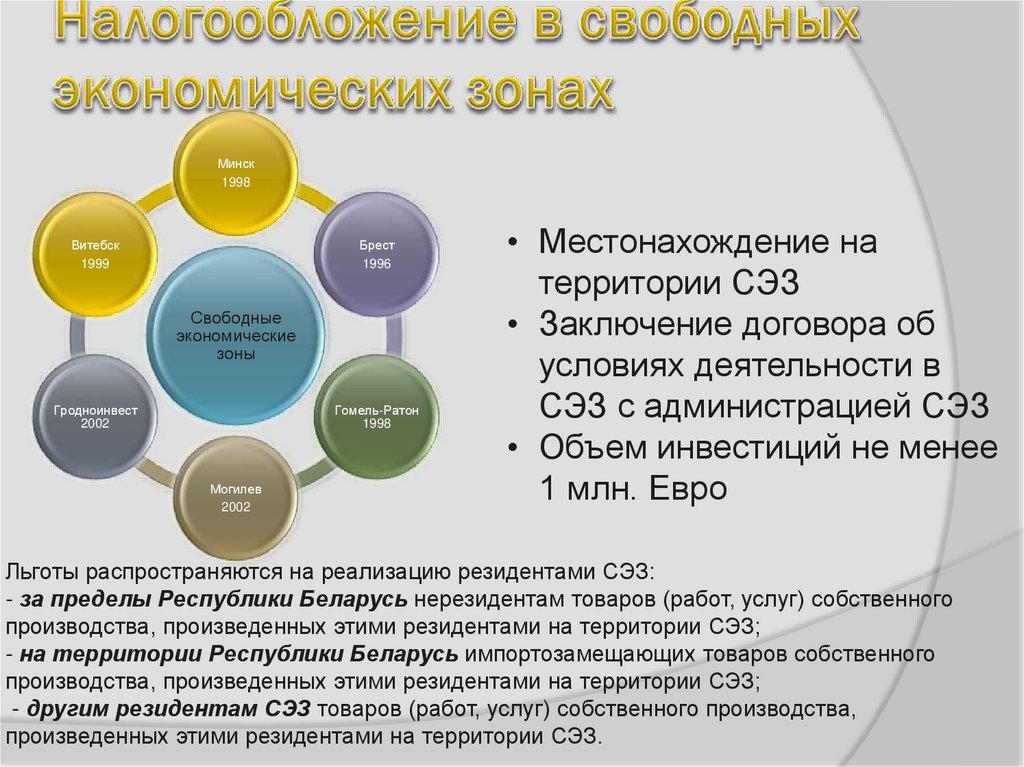

Минск1998

Витебск

1999

Брест

1996

Свободные

экономические

зоны

Гродноинвест

2002

Гомель-Ратон

1998

Могилев

2002

• Местонахождение на

территории СЭЗ

• Заключение договора об

условиях деятельности в

СЭЗ с администрацией СЭЗ

• Объем инвестиций не менее

1 млн. Евро

Льготы распространяются на реализацию резидентами СЭЗ:

- за пределы Республики Беларусь нерезидентам товаров (работ, услуг) собственного

производства, произведенных этими резидентами на территории СЭЗ;

- на территории Республики Беларусь импортозамещающих товаров собственного

производства, произведенных этими резидентами на территории СЭЗ;

- другим резидентам СЭЗ товаров (работ, услуг) собственного производства,

произведенных этими резидентами на территории СЭЗ.

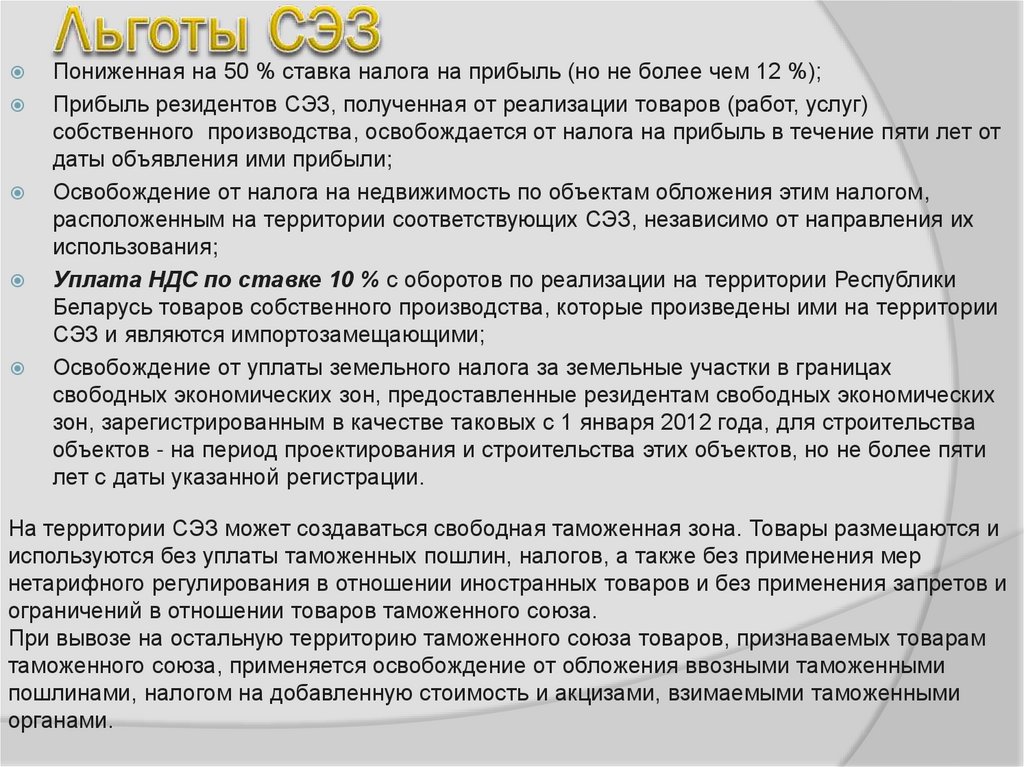

40. Налогообложение в свободных экономических зонах

Пониженная на 50 % ставка налога на прибыль (но не более чем 12 %);Прибыль резидентов СЭЗ, полученная от реализации товаров (работ, услуг)

собственного производства, освобождается от налога на прибыль в течение пяти лет от

даты объявления ими прибыли;

Освобождение от налога на недвижимость по объектам обложения этим налогом,

расположенным на территории соответствующих СЭЗ, независимо от направления их

использования;

Уплата НДС по ставке 10 % с оборотов по реализации на территории Республики

Беларусь товаров собственного производства, которые произведены ими на территории

СЭЗ и являются импортозамещающими;

Освобождение от уплаты земельного налога за земельные участки в границах

свободных экономических зон, предоставленные резидентам свободных экономических

зон, зарегистрированным в качестве таковых с 1 января 2012 года, для строительства

объектов - на период проектирования и строительства этих объектов, но не более пяти

лет с даты указанной регистрации.

На территории СЭЗ может создаваться свободная таможенная зона. Товары размещаются и

используются без уплаты таможенных пошлин, налогов, а также без применения мер

нетарифного регулирования в отношении иностранных товаров и без применения запретов и

ограничений в отношении товаров таможенного союза.

При вывозе на остальную территорию таможенного союза товаров, признаваемых товарам

таможенного союза, применяется освобождение от обложения ввозными таможенными

пошлинами, налогом на добавленную стоимость и акцизами, взимаемыми таможенными

органами.

41. Льготы СЭЗ

Основное направление деятельности компаний- резидентов ПВТ – разработка компьютерных программ и информационныхсистем.

1. освобождение от:

– налога на прибыль (за исключением налога на прибыль с дивидендов);

– налога на добавленную стоимость по оборотам от реализации товаров (работ, услуг, имущественных прав) на

территории Республики Беларусь;

– земельного налога с участков в границах ПВТ на период строительства на них резидентами этого Парка, но не более чем

на три года, зданий и сооружений, предназначенных для осуществления их деятельности;

– налога на недвижимость на основные средства и объекты незавершенного строительства резидентов Парка высоких

технологий, расположенных на территории Парка (за исключением сдаваемых в аренду);

– оффшорного сбора при выплате (передаче) дивидендов их учредителям (участникам).

2. обязательные страховые взносы не начисляются на часть дохода работника резидента ПВТ, превышающую однократный

размер средней заработной платы работников в республике за месяц;

3. доходы физических лиц, полученных в течение календарного года от резидентов ПВТ по трудовым договорам, а также

доходы резидентов ПВТ – индивидуальных предпринимателей облагаются подоходным налогом по ставке 9 %;

4. пониженная ставка – 5 % – налога на доходы иностранных организаций, не осуществляющих деятельность на территории

Беларуси через постоянное представительство, полученные ими от резидентов ПВТ по дивидендам, процентным (купонным)

доходам от долговых обязательств, роялти, лицензиям

Таможенные привилегии: освобождение от уплаты таможенных пошлин и НДС при ввозе товаров на таможенную

территорию Республики Беларусь технологического оборудования для реализации инвестиционных проектов. Для

применения данной льготы необходимо получить заключение администрации Парка о назначении данных товаров.

42. Парк высоких технологий

Американскому врачу и литератору XIX века Оливеру Холмсу,послужившему прототипом всемирно известного сыщика Шерлока

Холмса, принадлежит крылатая фраза «Налоги – это цена, которую

мы платим за возможность жить в цивилизованном обществе».

43.

Грамотно построенная налоговая система являетсязалогом экономического успеха любой страны.

В мировой и отечественной практике экономического

анализа наиболее часто используется показатель

налоговой нагрузки на экономику.

44.

Таблица 1 – Реальная налоговая нагрузка на национальнуюэкономику Республики Беларусь в 2008-2014 гг.

Год

Показатель

1. Валовой

внутренний

продукт (ВВП),

млрд р.

2. Доходы

консолидированн

ого бюджета,

млрд р.

3. Налоговые

доходы, млрд р.

4. Удельный вес

налоговых

доходов в ВВП,

%

2008

2010

2011

2012

2013

2014

129791 137442

164476

297158

530356

649111

778456

65663

48754

85608

157955 189232,2 219280,6

46808

36,3

2009

62808

41304,7 44874,8 73445,9 138012,8 164922,3 189016,8

30,1

27,3

24,7

26,0

25,9

24,3

45.

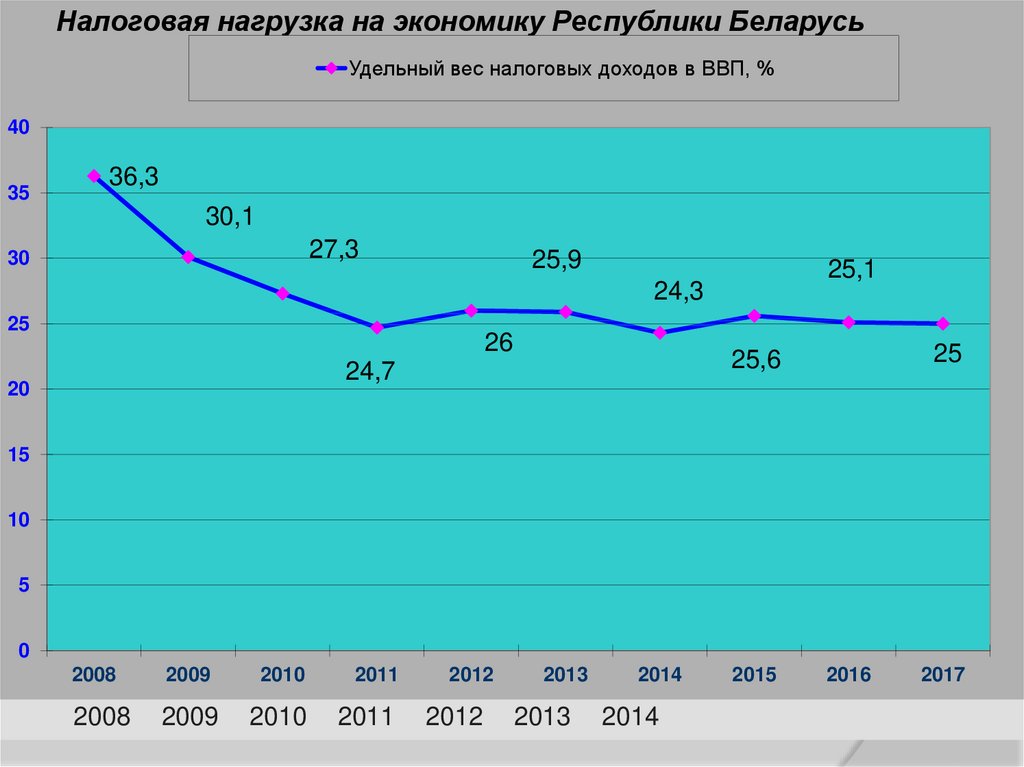

Налоговая нагрузка на экономику Республики БеларусьУдельный вес налоговых доходов в ВВП, %

Рисунок 1 – Налоговая нагрузка на экономику Республики Беларусь

40

40

35

35

36,3

36,3

30,1

27,3

30

30

25,9

24,3

30,1

25

25,1

27,3

25

24,7

24,7

20

2626

25,9

24,3

25

25,6

Удельный вес

налоговых доходов

в ВВП,%

20

15

15

10

10

5

5

0

0

2008

2009

2010

2011

2008

2009

2010

2011

2012

2012

2013

2013

2014

2014

2015

2016

2017

46.

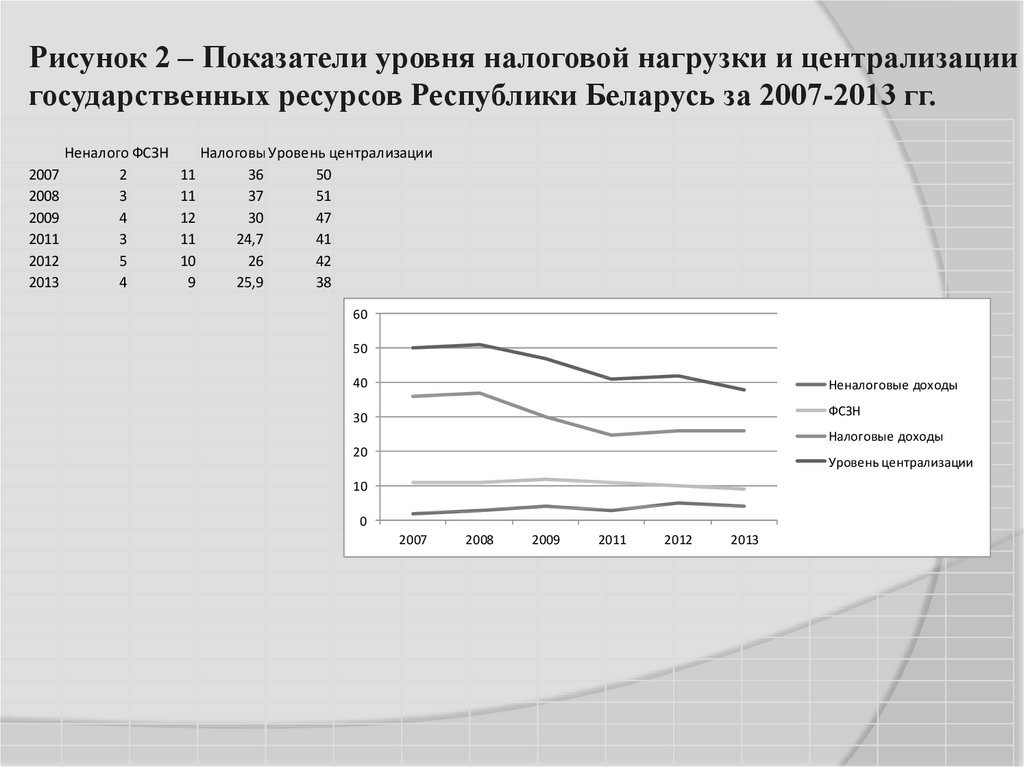

Рисунок 2 – Показатели уровня налоговой нагрузки и централизациигосударственных ресурсов Республики Беларусь за 2007-2013 гг.

Неналоговые

ФСЗН

доходы

НалоговыеУровень

доходыцентрализации

2007

2

11

36

50

2008

3

11

37

51

2009

4

12

30

47

2011

3

11

24,7

41

2012

5

10

26

42

2013

4

9

25,9

38

60

50

40

Неналоговые доходы

30

ФСЗН

Налоговые доходы

20

Уровень централизации

10

0

2007

2008

2009

2011

2012

2013

47.

Таблица 2 – Динамика общих налоговых поступлений в зарубежныхстранах и Республике Беларусь за 1995 – 2011 гг., в % от ВВП

(с учетом взносов на социальное страхование)

Страна

Бельгия

Болгария

Чехия

Дания

Германия

Эстония

Испания

Франция

Италия

Кипр

Латвия

Литва

Люксембург

Венгрия

Мальта

Австрия

Польша

Португалия

Румыния

Словения

Словакия

Финляндия

Швеция

Великобритания

1995

43,8

30,9

35,5

48,8

39,8

36,3

32,1

42,7

39,8

26,9

33,1

27,5

37,1

41,0

26,3

41,4

37,1

29,5

27,5

39,0

40,3

45,7

47,9

34,3

2000

45,1

31,5

33,8

49,4

41,3

31,0

34,1

44,2

41,5

30,0

29,7

30,0

39,2

39,8

27,3

43,0

32,6

31,1

30,2

37,3

34,1

47,2

51,5

36,8

2001

45,1

30,8

33,7

48,5

39,4

30,2

33,7

43,8

41,1

30,7

28,9

28,6

39,8

38,7

28,9

44,9

32,2

30,8

28,6

37,5

33,1

44,8

49,4

36,5

2002

45,2

28,5

34,6

47,9

38,9

31,0

34,2

43,3

40,5

30,9

28,6

28,3

39,3

38,0

30,0

43,6

32,7

31,4

28,1

37,8

33,0

44,7

47,5

35,2

2003

44,7

31,0

35,4

48,0

39,1

30,8

33,9

43,1

41,0

32,2

28,6

28,0

38,1

38,0

30,4

43,4

32,2

31,6

27,7

38,0

32,9

44,1

47,8

34,8

2004

44,8

32,5

35,9

49,0

38,3

30,6

34,7

43,3

40,4

33,0

28,6

28,1

37,3

37,7

31,3

43,0

31,5

30,5

27,2

38,1

31,5

43,5

48,0

35,2

2005

44,8

31,3

35,7

50,8

38,3

30,6

35,9

43,8

40,1

35,0

29,2

28,4

37,6

37,4

32,9

42,1

32,8

31,4

27,8

38,6

31,3

43,9

48,9

35,8

2006

44,4

30,7

35,3

49,6

38,6

30,7

36,8

44,1

41,7

35,8

30,6

29,2

35,9

37,3

33,0

41,5

33,8

32,1

28,5

38,3

29,3

43,8

48,3

36,6

2007

43,9

33,3

35,9

48,9

38,7

31,4

37,1

43,4

42,7

40,1

30,6

29,5

35,6

40,4

33,9

41,7

34,8

32,8

29,0

37,7

29,3

43,0

47,3

36,1

2008

44,2

32,3

34,4

47,8

38,9

31,9

33,0

43,2

42,7

38,6

29,2

30,1

37,5

40,3

33,0

42,7

34,3

32,8

28,0

37,3

29,3

42,9

46,4

37,6

2009

43,4

29,0

33,4

47,8

39,3

35,9

30,7

42,1

43,0

35,3

26,6

29,2

39,2

40,1

33,3

42,4

31,8

31,0

26,9

37,3

28,9

42,8

46,5

34,6

2010

43,8

27,5

33,5

47,4

37,9

34,1

32,1

42,5

42,5

35,6

27,2

27,0

37,5

37,9

32,6

41,9

31,8

31,5

26,7

37,8

28,1

42,5

45,4

35,4

2011

44,1

27,2

34,4

47,7

38,7

32,8

31,4

43,9

42,5

35,2

27,6

26,0

37,2

37,0

33,5

42,0

32,4

33,2

28,0

37,2

28,5

43,4

44,3

36,1

48.

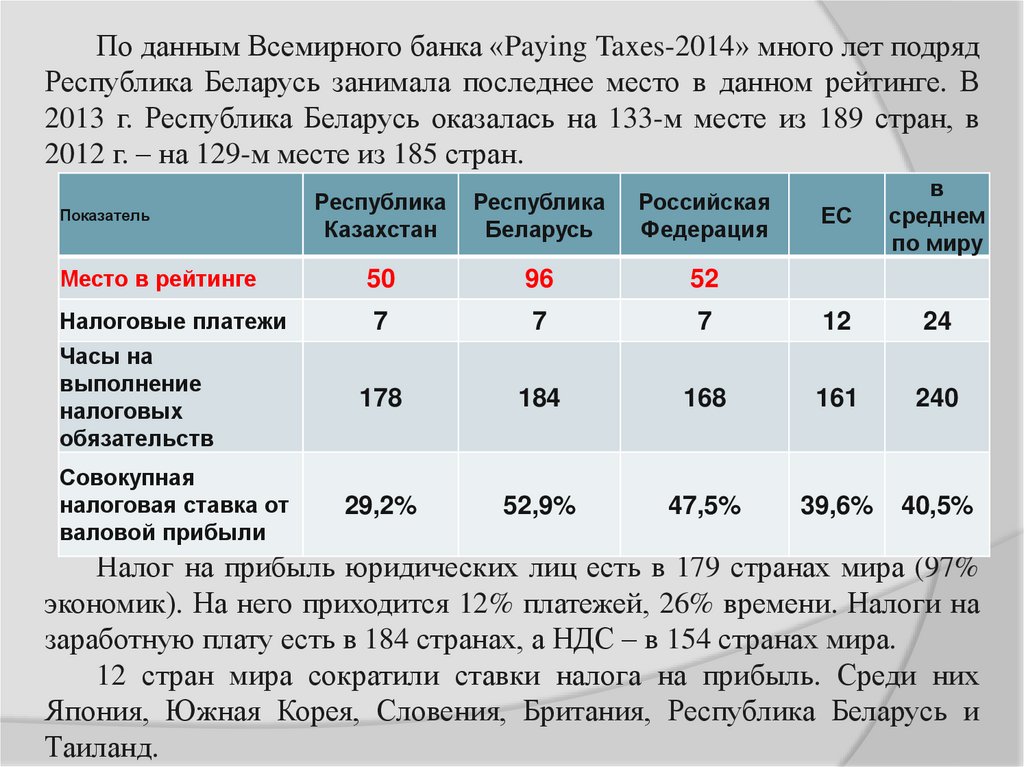

По данным Всемирного банка «Paying Taxes-2014» много лет подрядРеспублика Беларусь занимала последнее место в данном рейтинге. В

2013 г. Республика Беларусь оказалась на 133-м месте из 189 стран, в

2012 г. – на 129-м месте из 185 стран.

Показатель

Место в рейтинге

Налоговые платежи

Часы на

выполнение

налоговых

обязательств

Совокупная

налоговая ставка от

валовой прибыли

ЕС

в

среднем

по миру

7

12

24

184

168

161

240

52,9%

47,5%

39,6%

40,5%

Республика

Казахстан

Республика

Беларусь

Российская

Федерация

50

96

52

7

7

178

29,2%

Налог на прибыль юридических лиц есть в 179 странах мира (97%

экономик). На него приходится 12% платежей, 26% времени. Налоги на

заработную плату есть в 184 странах, а НДС – в 154 странах мира.

12 стран мира сократили ставки налога на прибыль. Среди них

Япония, Южная Корея, Словения, Британия, Республика Беларусь и

Таиланд.

49.

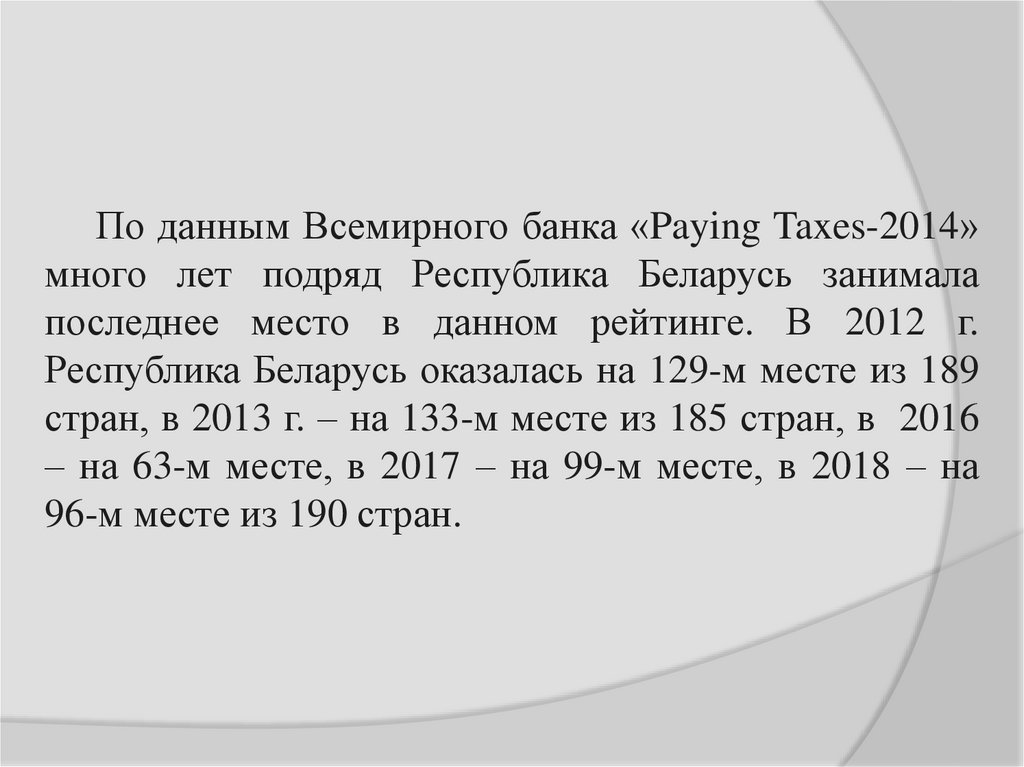

По данным Всемирного банка «Paying Taxes-2014»много лет подряд Республика Беларусь занимала

последнее место в данном рейтинге. В 2012 г.

Республика Беларусь оказалась на 129-м месте из 189

стран, в 2013 г. – на 133-м месте из 185 стран, в 2016

– на 63-м месте, в 2017 – на 99-м месте, в 2018 – на

96-м месте из 190 стран.

50.

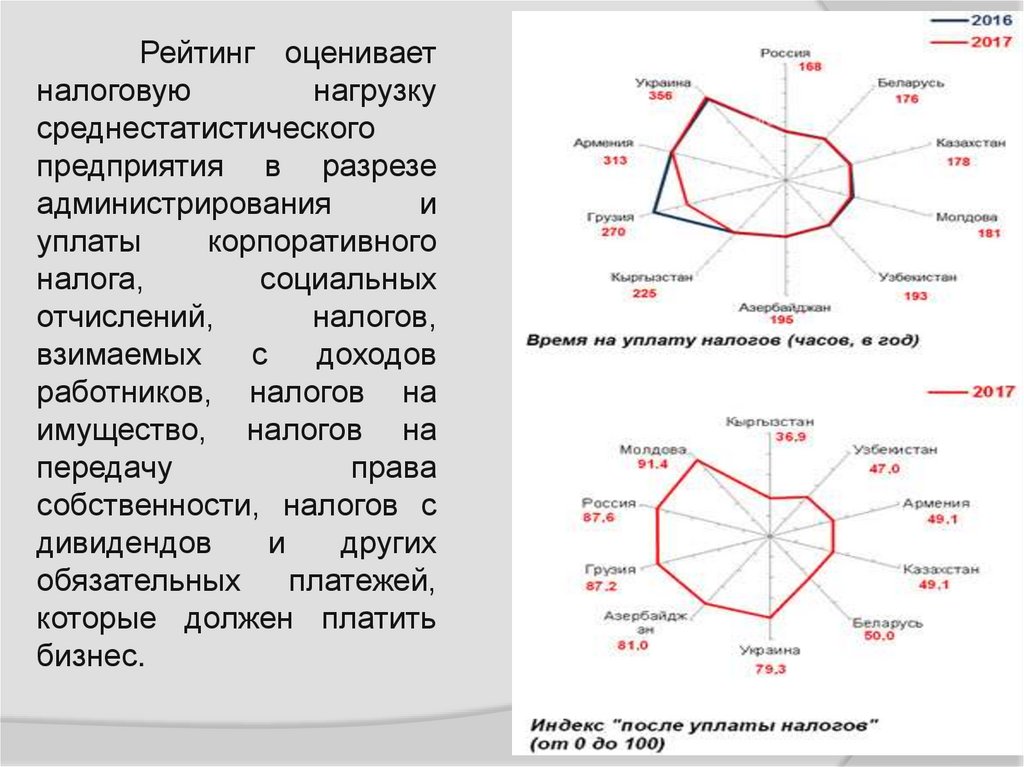

Рейтинг оцениваетналоговую

нагрузку

среднестатистического

предприятия в разрезе

администрирования

и

уплаты

корпоративного

налога,

социальных

отчислений,

налогов,

взимаемых

с

доходов

работников, налогов на

имущество, налогов на

передачу

права

собственности, налогов с

дивидендов

и

других

обязательных

платежей,

которые должен платить

бизнес.

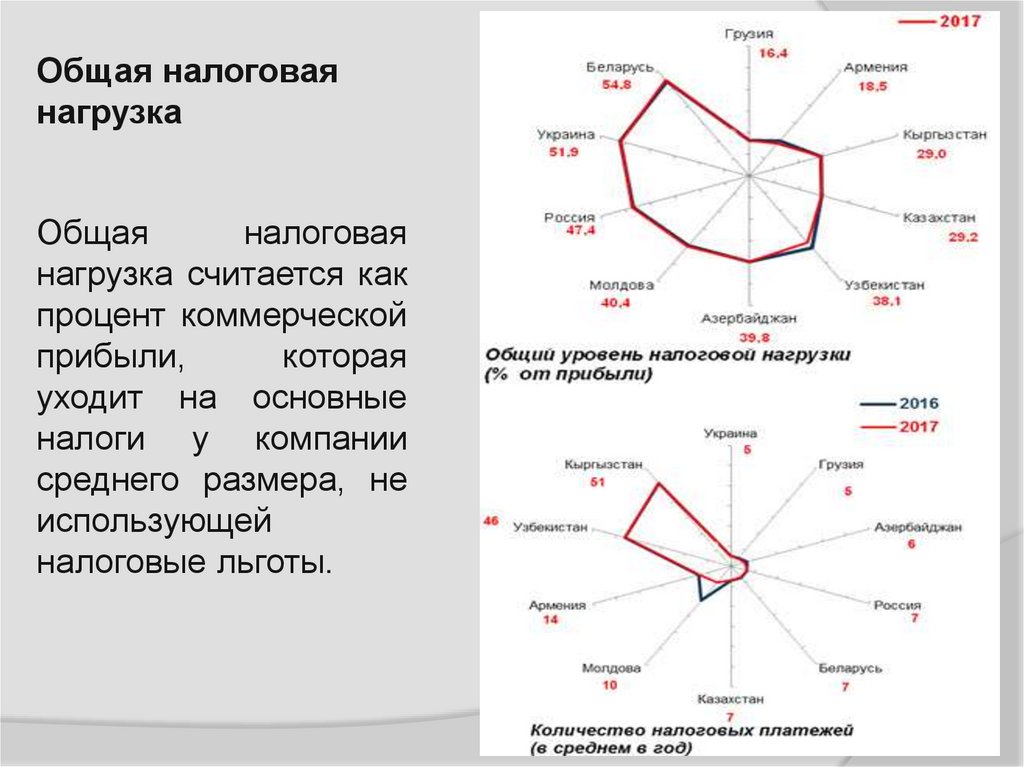

51.

Общая налоговаянагрузка

Общая

налоговая

нагрузка считается как

процент коммерческой

прибыли,

которая

уходит на основные

налоги у компании

среднего размера, не

использующей

налоговые льготы.

52.

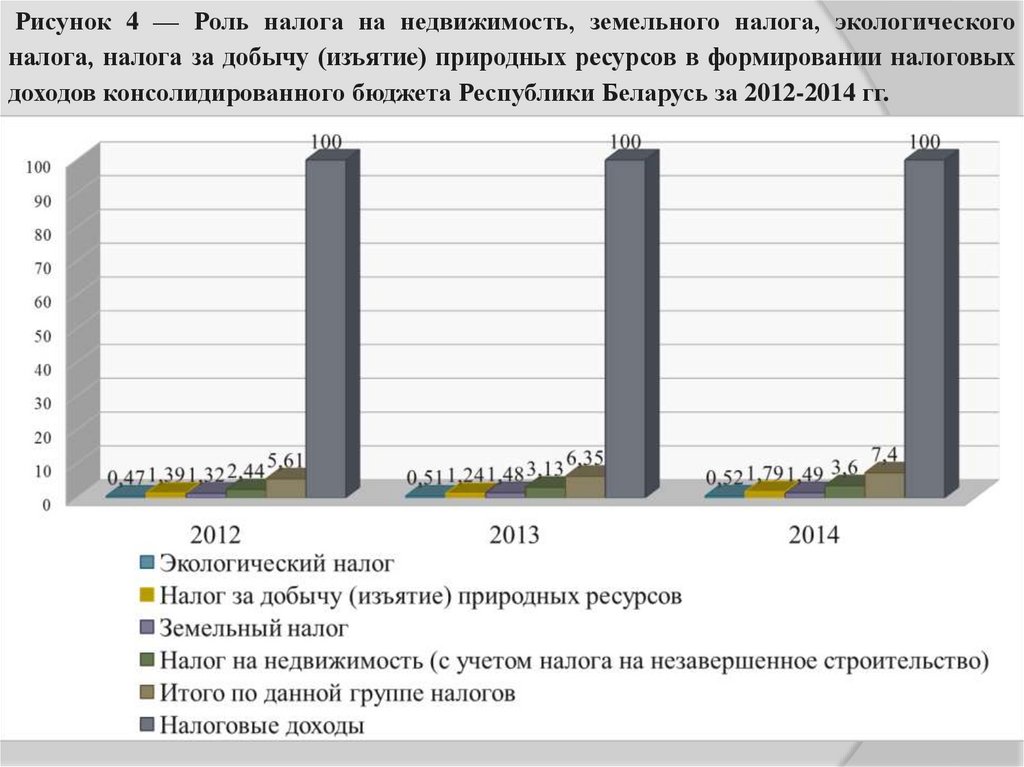

Общая налоговая нагрузка53.

Рисунок 3 — Роль налога на недвижимость, земельного налога,экологического налога, налога за добычу (изъятие) природных

ресурсов в формировании доходов консолидированного бюджета

Республики Беларусь за 2012-2014 гг.

54.

Рисунок 4 — Роль налога на недвижимость, земельного налога, экологическогоналога, налога за добычу (изъятие) природных ресурсов в формировании налоговых

доходов консолидированного бюджета Республики Беларусь за 2012-2014 гг.

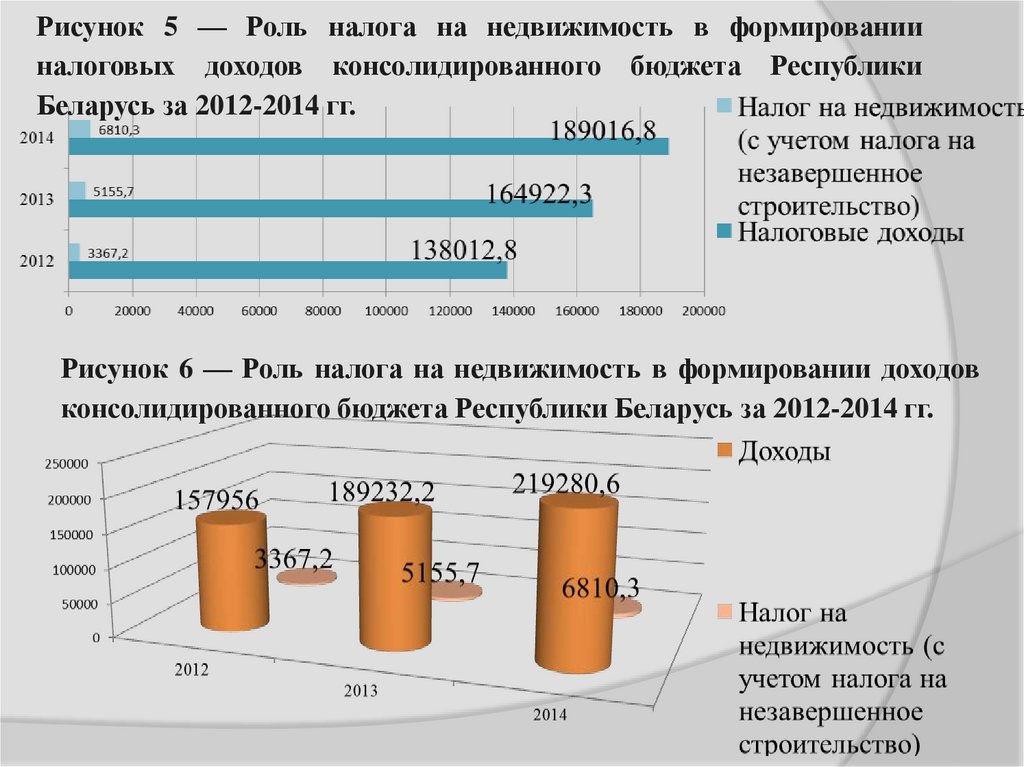

55.

Рисунок 5 — Роль налога на недвижимость в формированииналоговых доходов консолидированного бюджета Республики

Беларусь за 2012-2014 гг.

Рисунок 6 — Роль налога на недвижимость в формировании доходов

консолидированного бюджета Республики Беларусь за 2012-2014 гг.

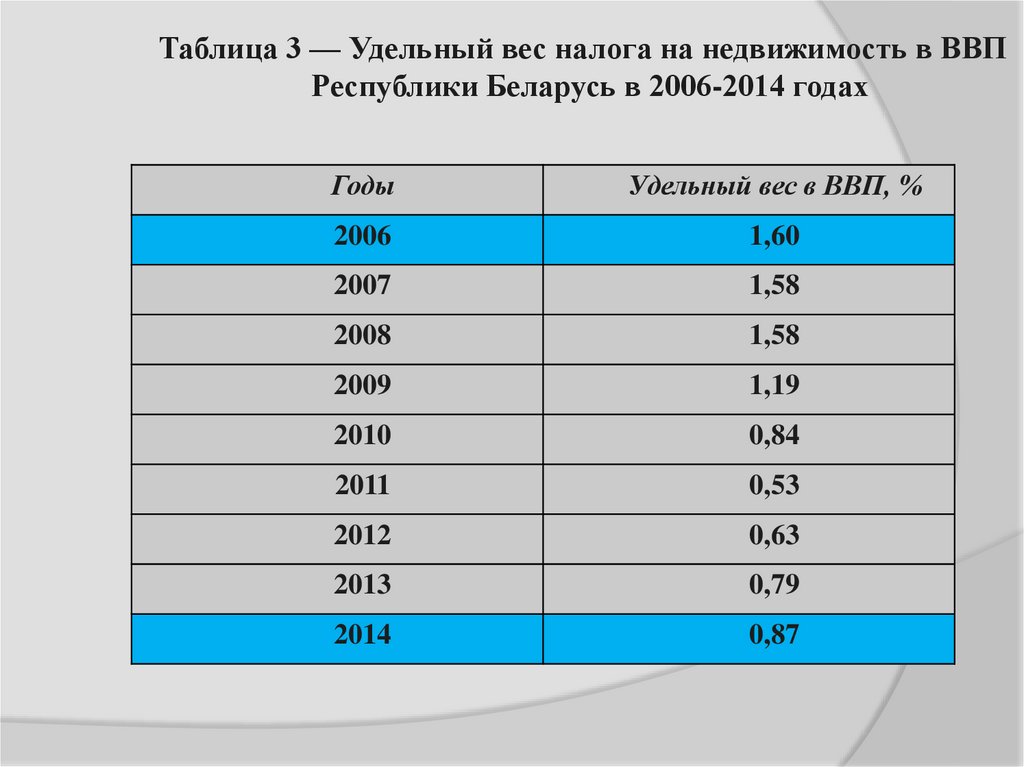

56.

Таблица 3 — Удельный вес налога на недвижимость в ВВПРеспублики Беларусь в 2006-2014 годах

Годы

Удельный вес в ВВП, %

2006

1,60

2007

1,58

2008

1,58

2009

1,19

2010

0,84

2011

0,53

2012

0,63

2013

0,79

2014

0,87

57.

Рисунок 7 - Структура доходов консолидированного бюджетаРеспублики Беларусь (без учета Фонда социальной защиты

населения) за 2014 г.

58.

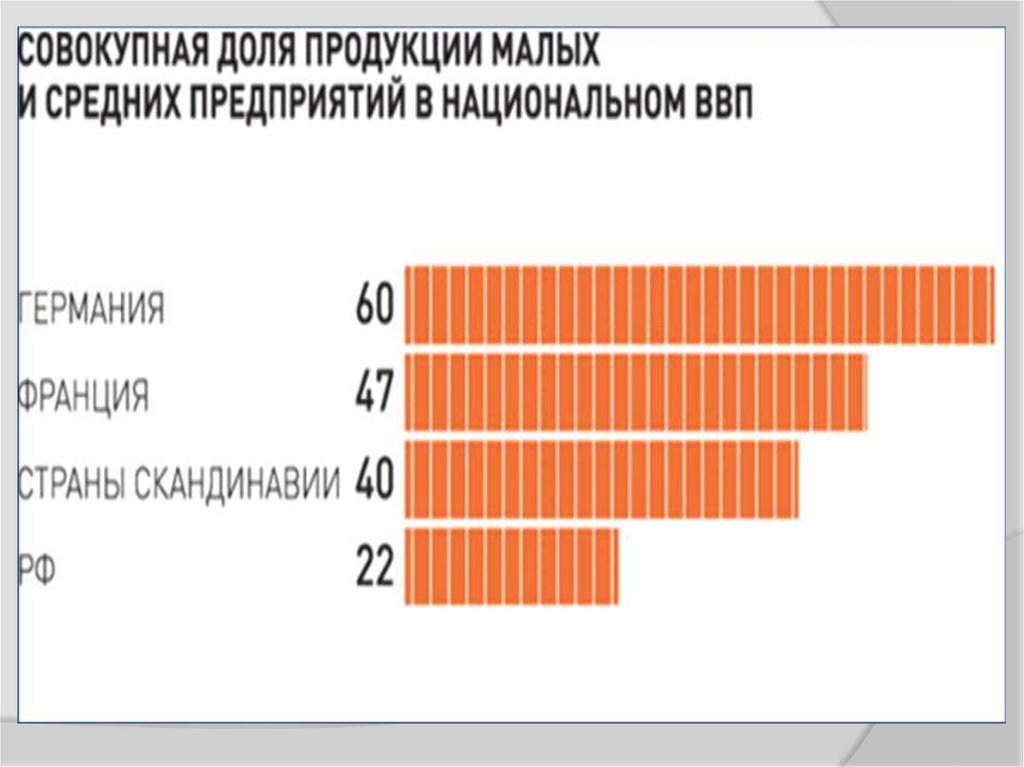

Доля малого и среднего бизнеса в ВВП и занятостив развитых странах

Количество

предприятий,

тыс.

Количество

работающих,

млн

Доля малого

бизнеса в ВВП,

%

Количество

работающих на

одном

предприятии, ед.

Германия

2290

18,5

50-52

8

Италия

3920

16,8

57-60

4,2

США

7300

70,2

50-52

9,6

Япония

6450

39,5

52-55

6

Россия

844

8,3

10-11

9,9

Страна

59.

60.

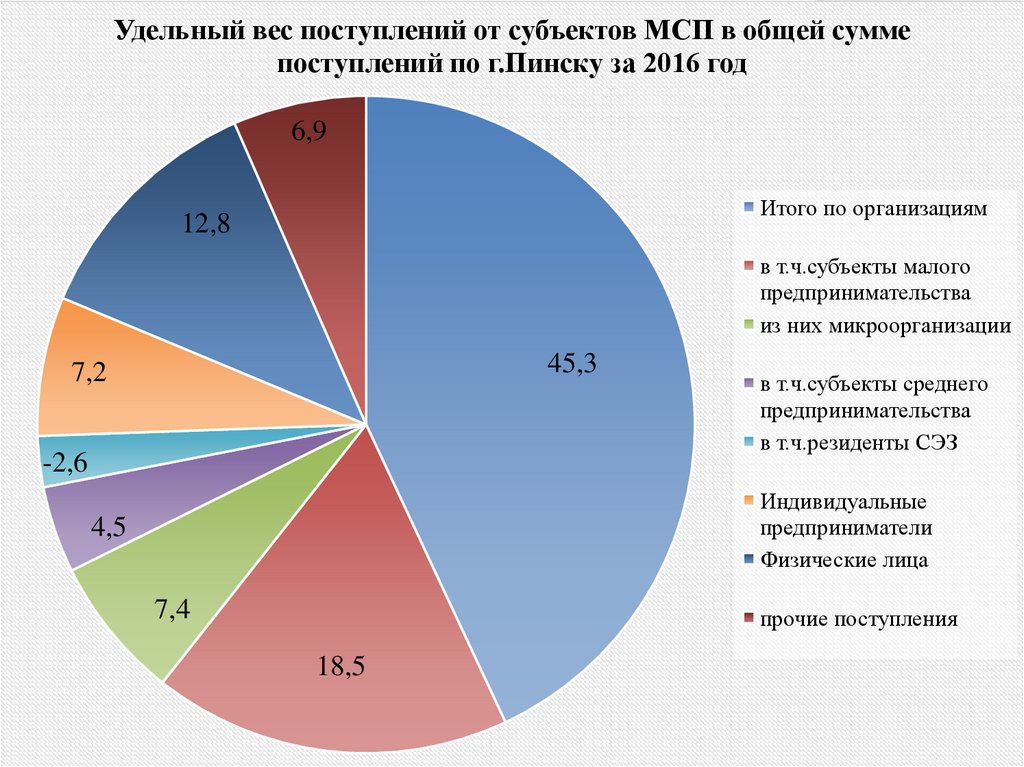

Удельный вес поступлений от субъектов МСП в общей суммепоступлений по г.Пинску за 2016 год

6,9

Итого по организациям

12,8

в т.ч.субъекты малого

предпринимательства

из них микроорганизации

45,3

7,2

-2,6

в т.ч.субъекты среднего

предпринимательства

в т.ч.резиденты СЭЗ

Индивидуальные

предприниматели

Физические лица

4,5

7,4

прочие поступления

18,5

61.

Наименование районауд.вес, %

г.Брест

51,2

г.Барановичи

10,5

г.Пинск

3,7

Пинский р-н

4,1

Кобринский р-н

Всего поступлений от

МСП:

5,4

100,0

62.

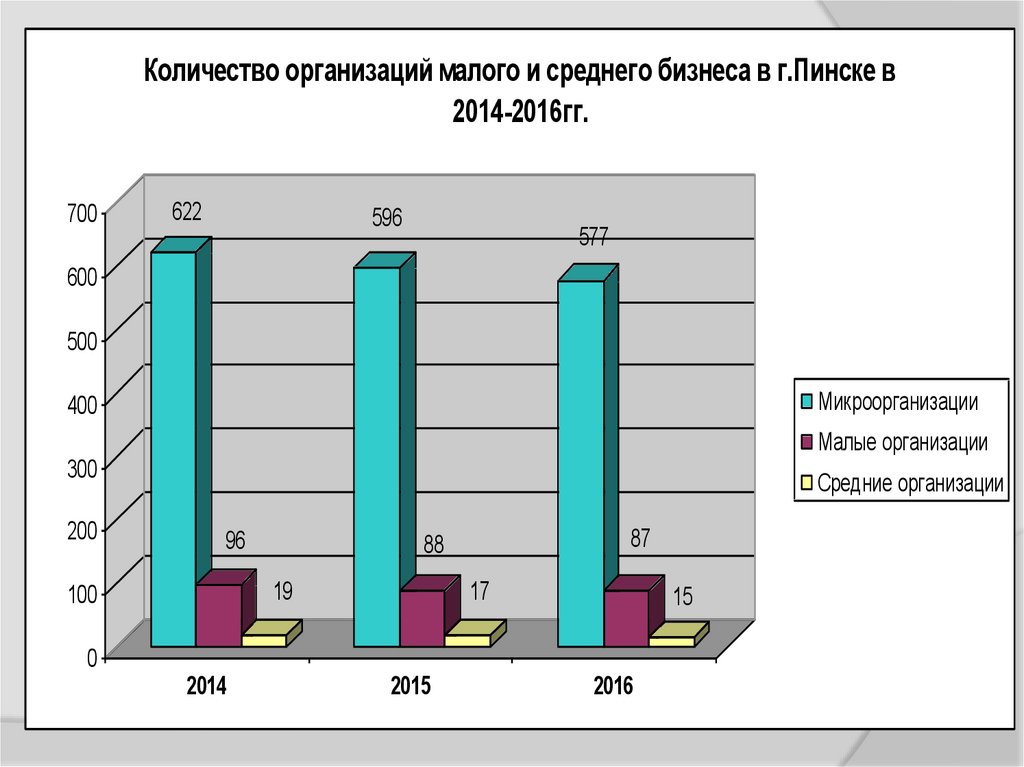

Количество организаций малого и среднего бизнеса в г.Пинске в2014-2016гг.

700

622

596

577

600

500

Микроорганизации

400

Малые организации

300

200

Средние организации

96

19

100

0

2014

87

88

17

2015

15

2016

63.

Отраслевая структура предприятий малого и среднего бизнеса вг.Пинске в 2016 году, в процентах к итогу

Общественное

питание

Швейники

Бытовое

6,4%

1,6%

Связь обслуживание

Транспорт

1,2%

8,0%

Оптовая торговля

Туристические услуги 8,0%

14,3%

0,4%

Строительство

9,3%

Сельское хозяйство

0,4%

Розничная торговля

24,1%

Ремонт и ТО авто

4,4%

Промышленность

8,7%

Прочие

13,0%

finance

finance