Similar presentations:

Planificarea fiscală internaţională. Evaziune fiscală prin intermediul Companiilor Offshore

1.

Planificarea fiscală internaţionalăEvaziune fiscală prin intermediul

Companiilor Offshore

1

03/23/08

2.

Introducere - Agenda1. Paradisul fiscal – instrument al evaziunii

fiscale internaţionale

2. Modalităţi de folosire a paradisurilor fiscale

3. Compania Offshore ca instrument al

planificării fiscale internaţionale

2

03/23/08

3.

Paradisul fiscalParadisurile fiscale sunt "centre financiare

care oferă condiţii de impozitare mai favorabile“

- Nicolae Hoanţă - "Evaziunea fiscală"

Paradisul fiscal - "orice ţară care este

considerată ca atare şi care se vrea astfel, sau

orice teritoriu în care persoanele fizice sau

societăţile au impresia de a fi impuse mai puţin

decât altundeva“

- Carmen Corduneanu - "Sistemul fiscal în ştiinţa finanţelor"

3

03/23/08

4.

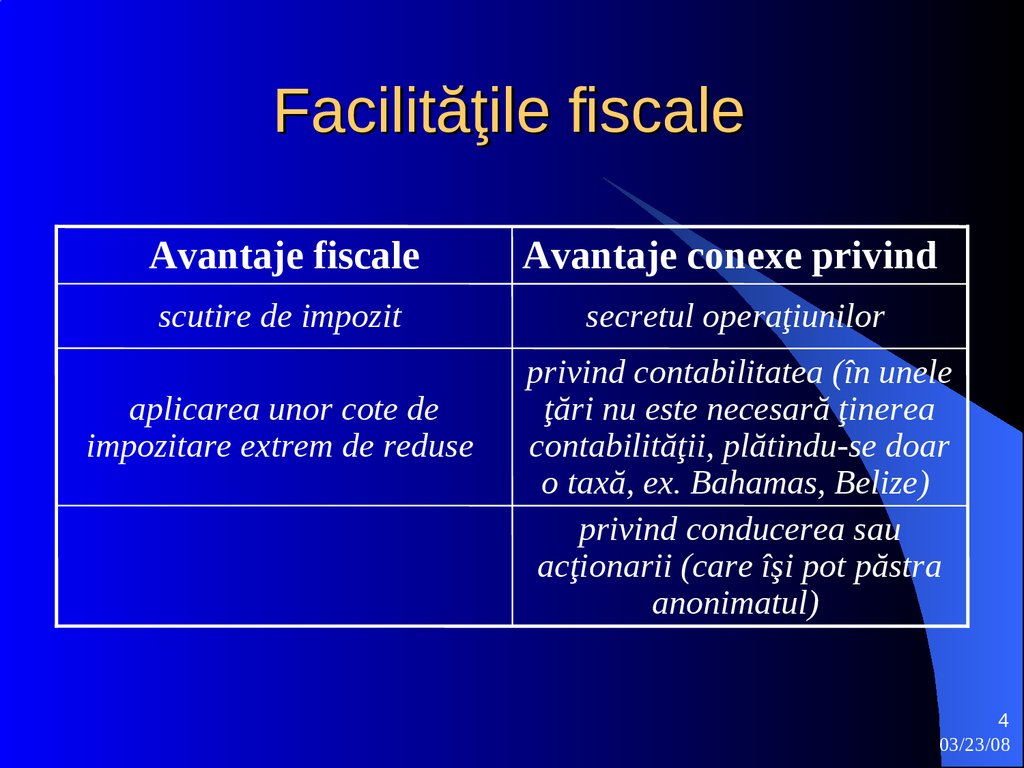

Facilităţile fiscaleAvantaje fiscale

Avantaje conexe privind

scutire de impozit

secretul operaţiunilor

aplicarea unor cote de

impozitare extrem de reduse

privind contabilitatea (în unele

ţări nu este necesară ţinerea

contabilităţii, plătindu-se doar

o taxă, ex. Bahamas, Belize)

privind conducerea sau

acţionarii (care îşi pot păstra

anonimatul)

4

03/23/08

5.

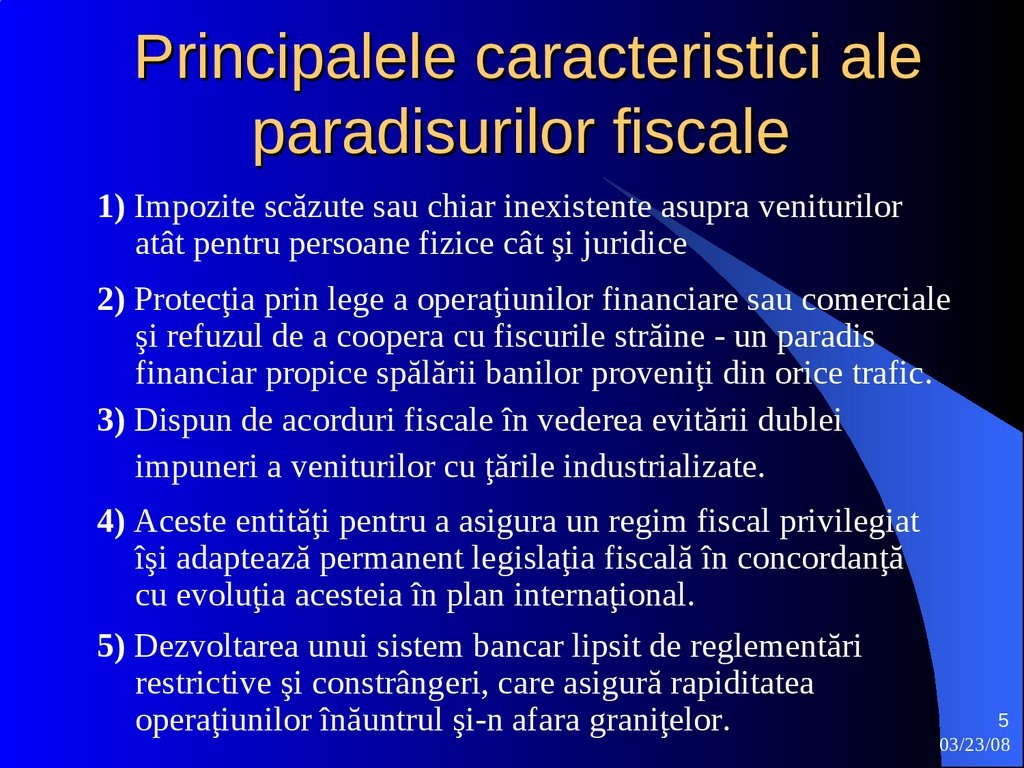

Principalele caracteristici aleparadisurilor fiscale

1) Impozite scăzute sau chiar inexistente asupra veniturilor

atât pentru persoane fizice cât şi juridice

2) Protecţia prin lege a operaţiunilor financiare sau comerciale

şi refuzul de a coopera cu fiscurile străine - un paradis

financiar propice spălării banilor proveniţi din orice trafic.

3) Dispun de acorduri fiscale în vederea evitării dublei

impuneri a veniturilor cu ţările industrializate.

4) Aceste entităţi pentru a asigura un regim fiscal privilegiat

îşi adaptează permanent legislaţia fiscală în concordanţă

cu evoluţia acesteia în plan internaţional.

5) Dezvoltarea unui sistem bancar lipsit de reglementări

restrictive şi constrângeri, care asigură rapiditatea

operaţiunilor înăuntrul şi-n afara graniţelor.

5

03/23/08

6.

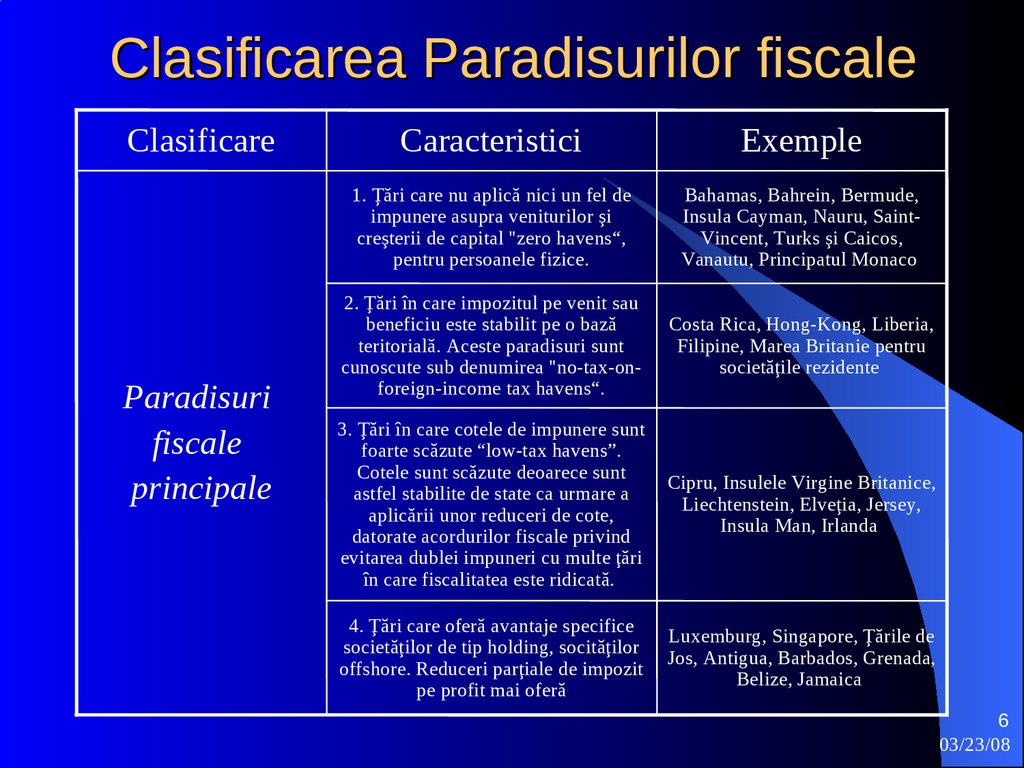

Clasificarea Paradisurilor fiscaleClasificare

Paradisuri

fiscale

principale

Caracteristici

Exemple

1. Ţări care nu aplică nici un fel de

impunere asupra veniturilor şi

creşterii de capital "zero havens“,

pentru persoanele fizice.

Bahamas, Bahrein, Bermude,

Insula Cayman, Nauru, SaintVincent, Turks şi Caicos,

Vanautu, Principatul Monaco

2. Ţări în care impozitul pe venit sau

beneficiu este stabilit pe o bază

teritorială. Aceste paradisuri sunt

cunoscute sub denumirea "no-tax-onforeign-income tax havens“.

Costa Rica, Hong-Kong, Liberia,

Filipine, Marea Britanie pentru

societăţile rezidente

3. Ţări în care cotele de impunere sunt

foarte scăzute “low-tax havens”.

Cotele sunt scăzute deoarece sunt

astfel stabilite de state ca urmare a

aplicării unor reduceri de cote,

datorate acordurilor fiscale privind

evitarea dublei impuneri cu multe ţări

în care fiscalitatea este ridicată.

Cipru, Insulele Virgine Britanice,

Liechtenstein, Elveţia, Jersey,

Insula Man, Irlanda

4. Ţări care oferă avantaje specifice

societăţilor de tip holding, socităţilor

offshore. Reduceri parţiale de impozit

pe profit mai oferă

Luxemburg, Singapore, Ţările de

Jos, Antigua, Barbados, Grenada,

Belize, Jamaica

6

03/23/08

7.

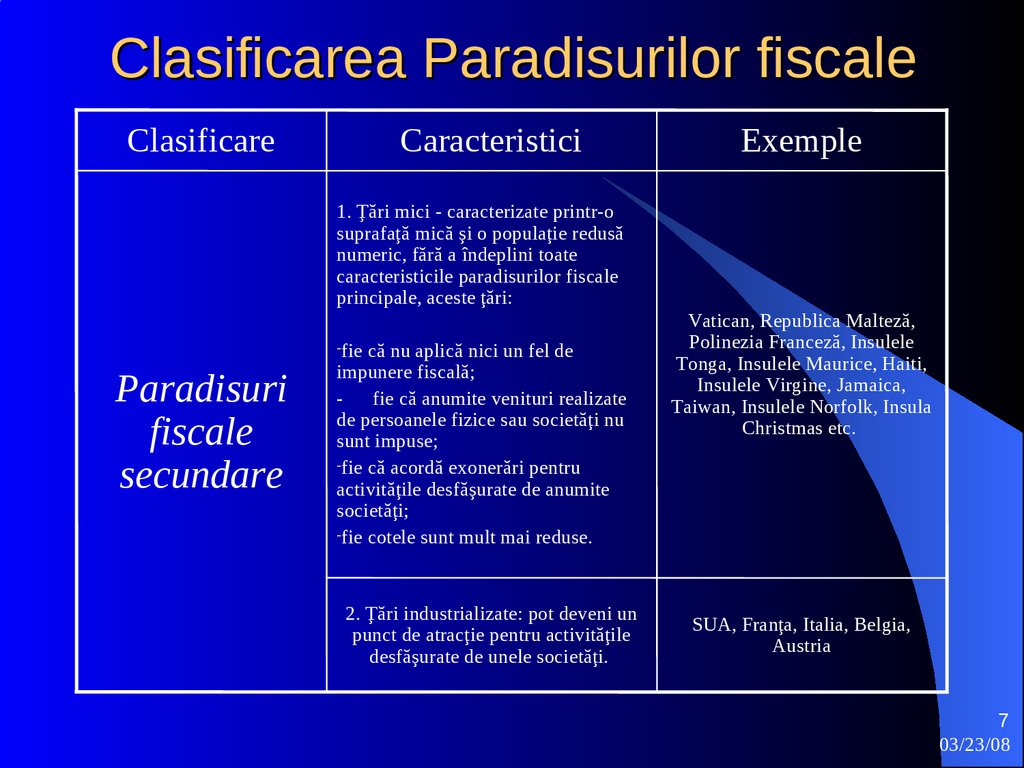

Clasificarea Paradisurilor fiscaleClasificare

Caracteristici

Exemple

1. Ţări mici - caracterizate printr-o

suprafaţă mică şi o populaţie redusă

numeric, fără a îndeplini toate

caracteristicile paradisurilor fiscale

principale, aceste ţări:

-fie

Paradisuri

fiscale

secundare

că nu aplică nici un fel de

impunere fiscală;

- fie că anumite venituri realizate

de persoanele fizice sau societăţi nu

sunt impuse;

-fie că acordă exonerări pentru

activităţile desfăşurate de anumite

societăţi;

-fie cotele sunt mult mai reduse.

2. Ţări industrializate: pot deveni un

punct de atracţie pentru activităţile

desfăşurate de unele societăţi.

Vatican, Republica Malteză,

Polinezia Franceză, Insulele

Tonga, Insulele Maurice, Haiti,

Insulele Virgine, Jamaica,

Taiwan, Insulele Norfolk, Insula

Christmas etc.

SUA, Franţa, Italia, Belgia,

Austria

7

03/23/08

8.

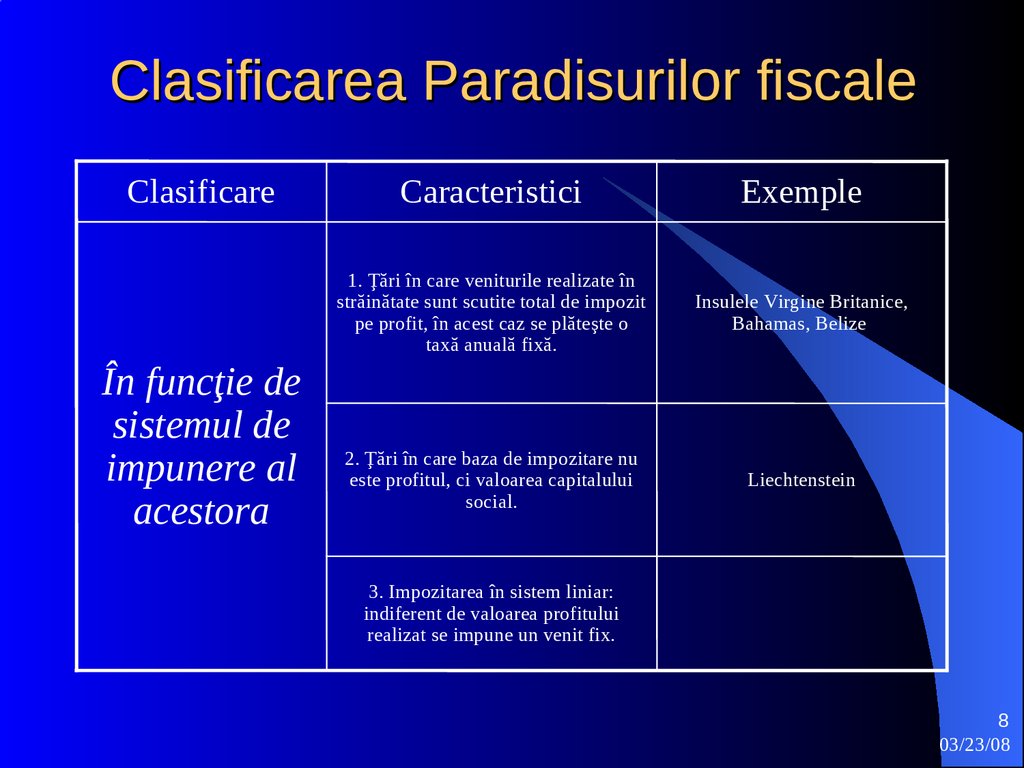

Clasificarea Paradisurilor fiscaleClasificare

În funcţie de

sistemul de

impunere al

acestora

Caracteristici

Exemple

1. Ţări în care veniturile realizate în

străinătate sunt scutite total de impozit

pe profit, în acest caz se plăteşte o

taxă anuală fixă.

Insulele Virgine Britanice,

Bahamas, Belize

2. Ţări în care baza de impozitare nu

este profitul, ci valoarea capitalului

social.

Liechtenstein

3. Impozitarea în sistem liniar:

indiferent de valoarea profitului

realizat se impune un venit fix.

8

03/23/08

9.

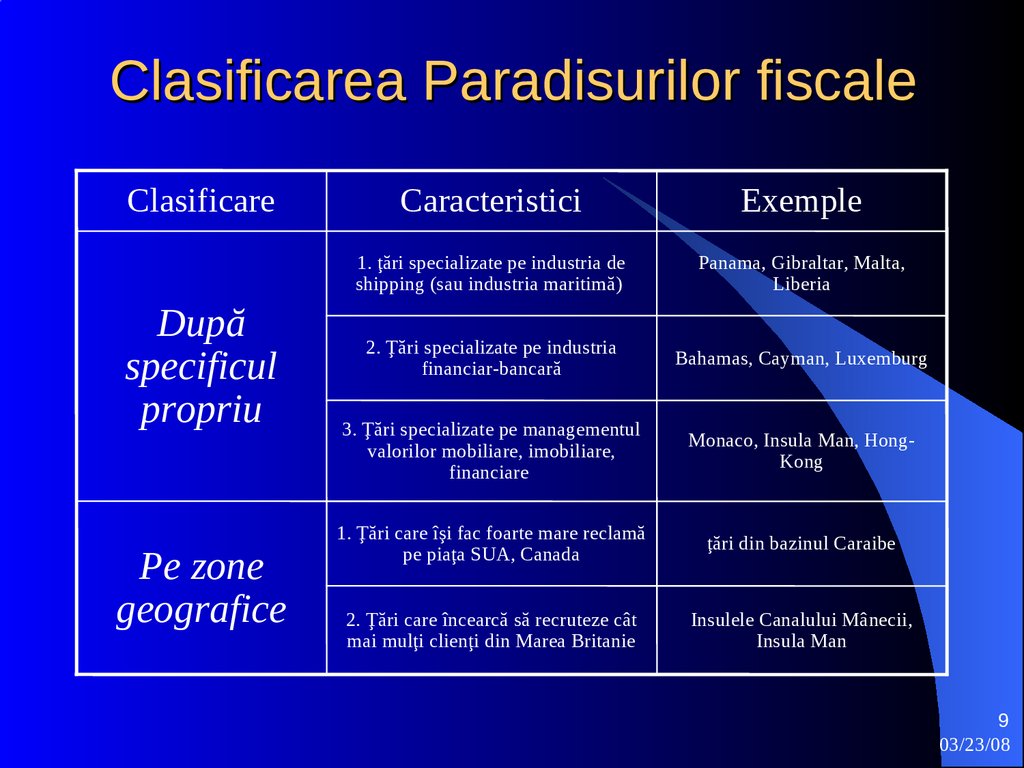

Clasificarea Paradisurilor fiscaleClasificare

După

specificul

propriu

Pe zone

geografice

Caracteristici

Exemple

1. ţări specializate pe industria de

shipping (sau industria maritimă)

Panama, Gibraltar, Malta,

Liberia

2. Ţări specializate pe industria

financiar-bancară

Bahamas, Cayman, Luxemburg

3. Ţări specializate pe managementul

valorilor mobiliare, imobiliare,

financiare

Monaco, Insula Man, HongKong

1. Ţări care îşi fac foarte mare reclamă

pe piaţa SUA, Canada

ţări din bazinul Caraibe

2. Ţări care încearcă să recruteze cât

mai mulţi clienţi din Marea Britanie

Insulele Canalului Mânecii,

Insula Man

9

03/23/08

10.

Evaziunea fiscală licităversus

evaziunea fiscală ilicită

Fraudă fiscală – caracteristică contribuabilului care încalcă intenţionat prevederile fiscale

ale ţării de rezidenţă. Folosindu-se de discreţia paradisurile fiscale şi de dificultăţile

logistice întâmpinate peste graniţe de anchetatorii fiscali, ascund tranzacţiile impozabile

de către Fisc în aceste oaze fiscale, sperând că inspectorii nu vor descoperi adevărul.

Evaziune fiscală legală – vizează un contribuabil care, în mod inteligent, utilizează toate

inadvertenţele şi breşele existente în sistemul fiscal naţional pentru a micşora în mod

legal obligaţiile sale fiscale.

10

03/23/08

11.

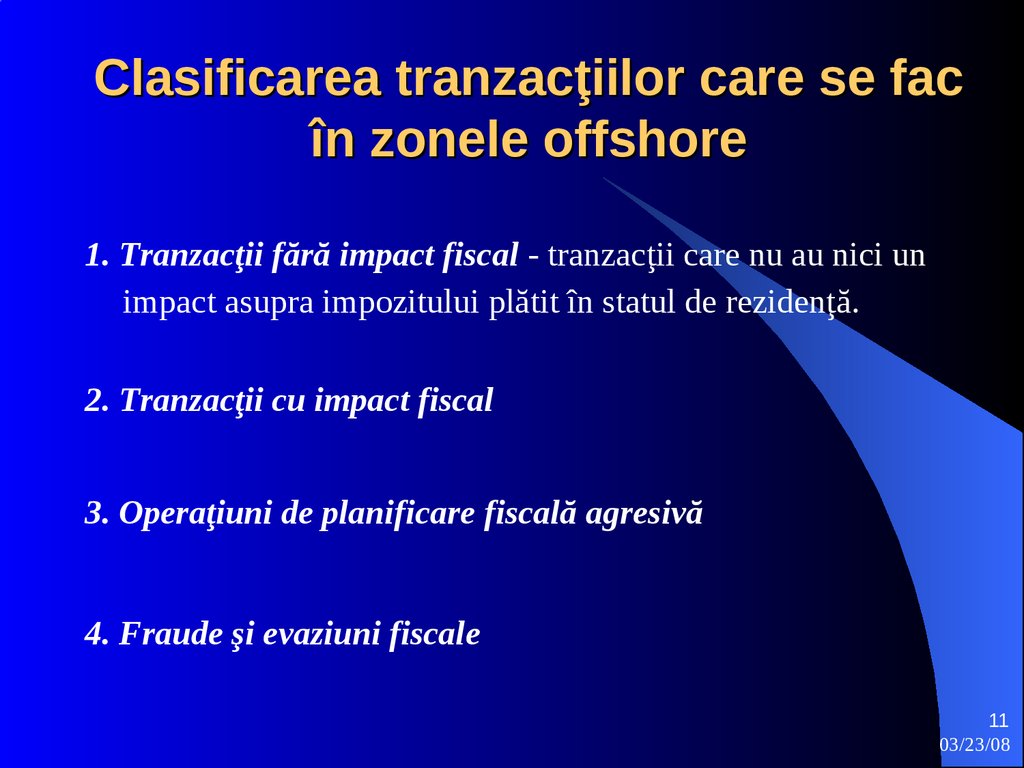

Clasificarea tranzacţiilor care se facîn zonele offshore

1. Tranzacţii fără impact fiscal - tranzacţii care nu au nici un

impact asupra impozitului plătit în statul de rezidenţă.

2. Tranzacţii cu impact fiscal

3. Operaţiuni de planificare fiscală agresivă

4. Fraude şi evaziuni fiscale

11

03/23/08

12.

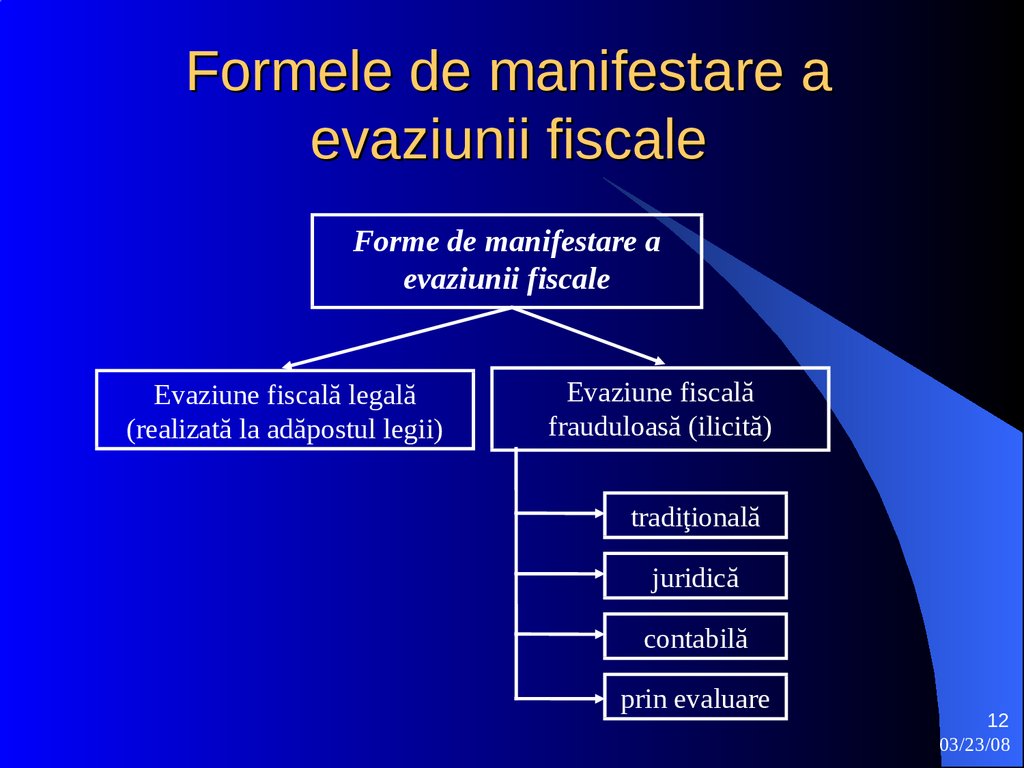

Formele de manifestare aevaziunii fiscale

Forme de manifestare a

evaziunii fiscale

Evaziune fiscală legală

(realizată la adăpostul legii)

Evaziune fiscală

frauduloasă (ilicită)

tradiţională

juridică

contabilă

prin evaluare

12

03/23/08

13.

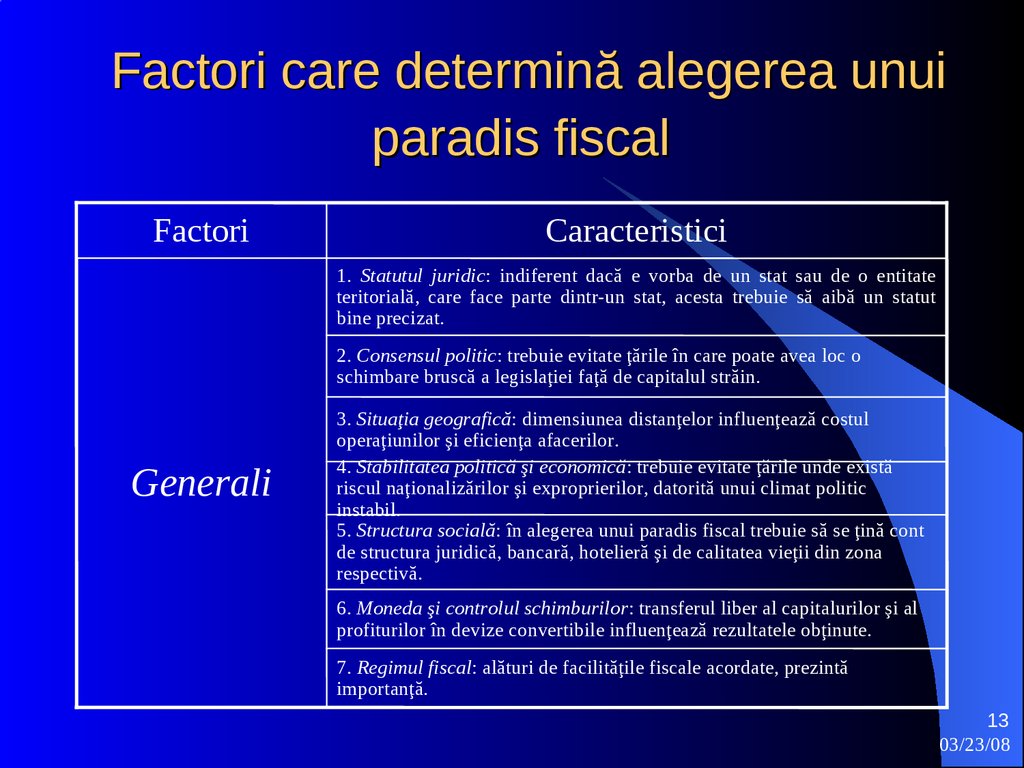

Factori care determină alegerea unuiparadis fiscal

Factori

Caracteristici

1. Statutul juridic: indiferent dacă e vorba de un stat sau de o entitate

teritorială, care face parte dintr-un stat, acesta trebuie să aibă un statut

bine precizat.

2. Consensul politic: trebuie evitate ţările în care poate avea loc o

schimbare bruscă a legislaţiei faţă de capitalul străin.

Generali

3. Situaţia geografică: dimensiunea distanţelor influenţează costul

operaţiunilor şi eficienţa afacerilor.

4. Stabilitatea politică şi economică: trebuie evitate ţările unde există

riscul naţionalizărilor şi exproprierilor, datorită unui climat politic

instabil.

5. Structura socială: în alegerea unui paradis fiscal trebuie să se ţină cont

de structura juridică, bancară, hotelieră şi de calitatea vieţii din zona

respectivă.

6. Moneda şi controlul schimburilor: transferul liber al capitalurilor şi al

profiturilor în devize convertibile influenţează rezultatele obţinute.

7. Regimul fiscal: alături de facilităţile fiscale acordate, prezintă

importanţă.

13

03/23/08

14.

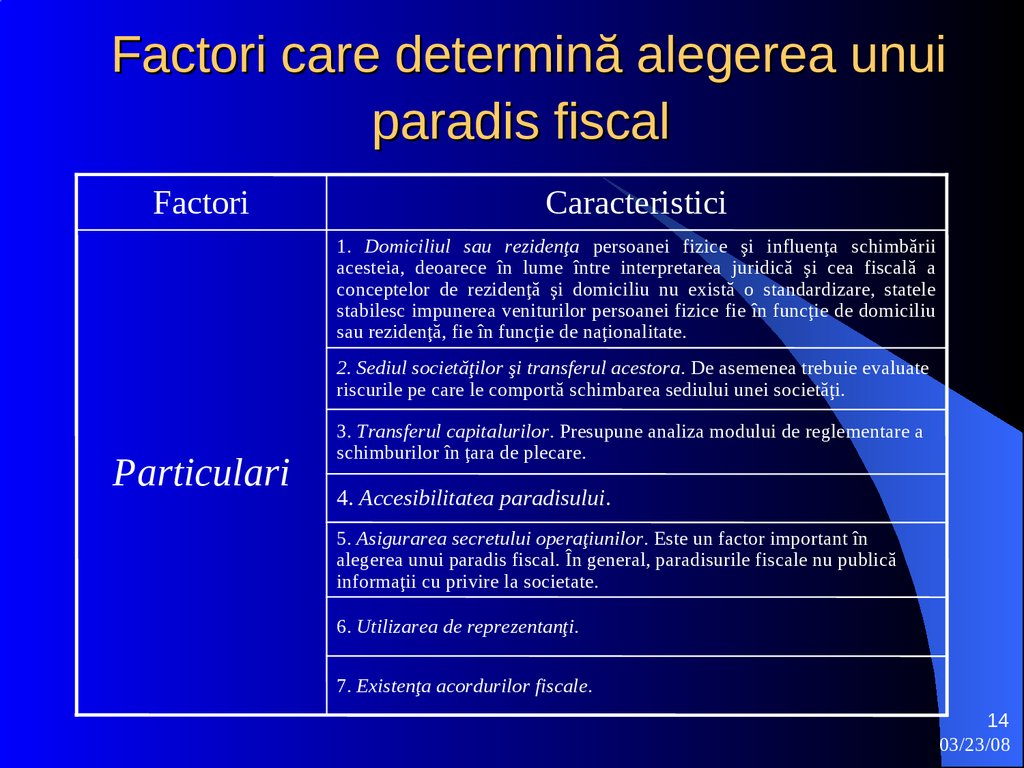

Factori care determină alegerea unuiparadis fiscal

Factori

Caracteristici

1. Domiciliul sau rezidenţa persoanei fizice şi influenţa schimbării

acesteia, deoarece în lume între interpretarea juridică şi cea fiscală a

conceptelor de rezidenţă şi domiciliu nu există o standardizare, statele

stabilesc impunerea veniturilor persoanei fizice fie în funcţie de domiciliu

sau rezidenţă, fie în funcţie de naţionalitate.

2. Sediul societăţilor şi transferul acestora. De asemenea trebuie evaluate

riscurile pe care le comportă schimbarea sediului unei societăţi.

Particulari

3. Transferul capitalurilor. Presupune analiza modului de reglementare a

schimburilor în ţara de plecare.

4. Accesibilitatea paradisului.

5. Asigurarea secretului operaţiunilor. Este un factor important în

alegerea unui paradis fiscal. În general, paradisurile fiscale nu publică

informaţii cu privire la societate.

6. Utilizarea de reprezentanţi.

7. Existenţa acordurilor fiscale.

14

03/23/08

15.

Factori care determină alegerea unuiparadis fiscal

Factori

Caracteristici

Specifici

Ţin de particularităţile extrem de diverse a regimurilor juridice,

sistemelor fiscale şi avantajelor acordate de guverne. Ansamblul

factorilor analizaţi este extrem de divers, contribuind la creşterea

complexităţii analizei riscurilor care interesează pe investitori

conducând în final la cea mai bună decizie. Luarea deciziei

privind alegerea unui paradis fiscal, necesită analiza şi separarea

riscurilor pe zone şi obiective stabilite.

15

03/23/08

16.

Paradise fiscaleAntilele Olandeze

Bahamas

Cipru

Insulele Britanice

Virgine

Elveţia

16

03/23/08

17.

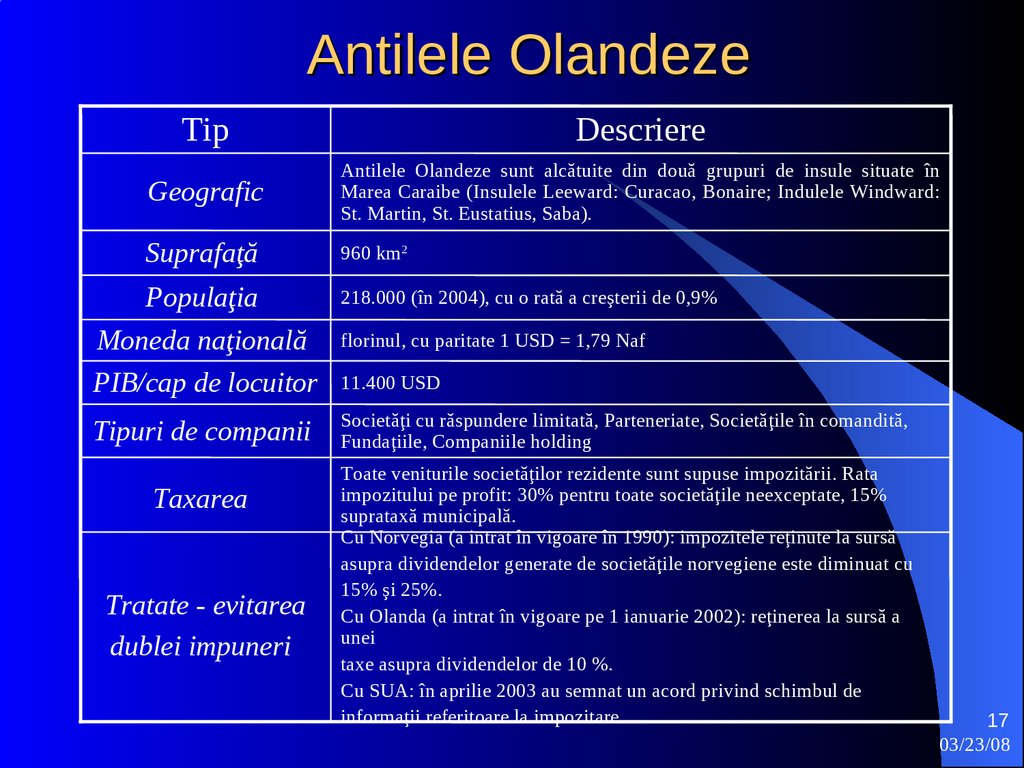

Antilele OlandezeTip

Descriere

Geografic

Antilele Olandeze sunt alcătuite din două grupuri de insule situate în

Marea Caraibe (Insulele Leeward: Curacao, Bonaire; Indulele Windward:

St. Martin, St. Eustatius, Saba).

Suprafaţă

960 km2

Populaţia

218.000 (în 2004), cu o rată a creşterii de 0,9%

Moneda naţională

PIB/cap de locuitor

florinul, cu paritate 1 USD = 1,79 Naf

Tipuri de companii

Societăţi cu răspundere limitată, Parteneriate, Societăţile în comandită,

Fundaţiile, Companiile holding

Taxarea

Tratate - evitarea

dublei impuneri

11.400 USD

Toate veniturile societăţilor rezidente sunt supuse impozitării. Rata

impozitului pe profit: 30% pentru toate societăţile neexceptate, 15%

suprataxă municipală.

Cu Norvegia (a intrat în vigoare în 1990): impozitele reţinute la sursă

asupra dividendelor generate de societăţile norvegiene este diminuat cu

15% şi 25%.

Cu Olanda (a intrat în vigoare pe 1 ianuarie 2002): reţinerea la sursă a

unei

taxe asupra dividendelor de 10 %.

Cu SUA: în aprilie 2003 au semnat un acord privind schimbul de

informaţii referitoare la impozitare.

17

03/23/08

18.

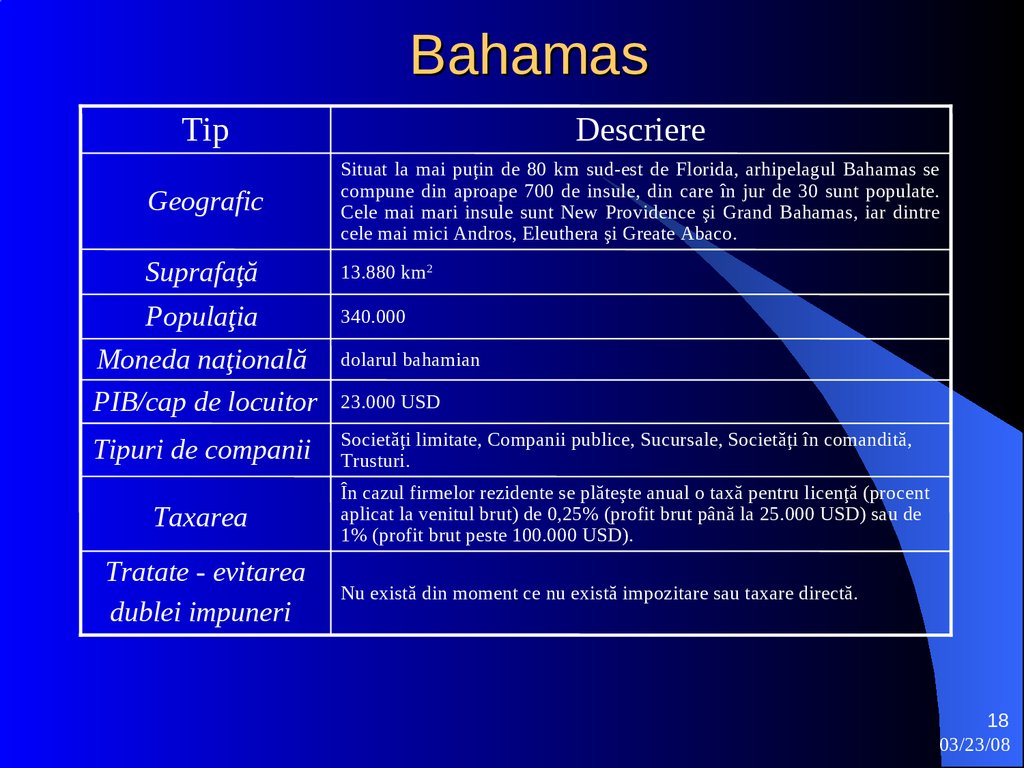

BahamasTip

Descriere

Geografic

Situat la mai puţin de 80 km sud-est de Florida, arhipelagul Bahamas se

compune din aproape 700 de insule, din care în jur de 30 sunt populate.

Cele mai mari insule sunt New Providence şi Grand Bahamas, iar dintre

cele mai mici Andros, Eleuthera şi Greate Abaco.

Suprafaţă

13.880 km2

Populaţia

340.000

Moneda naţională

PIB/cap de locuitor

dolarul bahamian

Tipuri de companii

Societăţi limitate, Companii publice, Sucursale, Societăţi în comandită,

Trusturi.

Taxarea

Tratate - evitarea

dublei impuneri

23.000 USD

În cazul firmelor rezidente se plăteşte anual o taxă pentru licenţă (procent

aplicat la venitul brut) de 0,25% (profit brut până la 25.000 USD) sau de

1% (profit brut peste 100.000 USD).

Nu există din moment ce nu există impozitare sau taxare directă.

18

03/23/08

19.

CipruTip

Descriere

Geografic

A treia ca mărime în Marea Mediterană, Insule Cipru a fost în antichitate

casa Afroditei, zeiţa dragostei. Cipru este o destinaţie preferată de turişti

(aproape 300 de zile însorite pe an).

Populaţia

750.000

Moneda naţională

PIB/cap de locuitor

lira cipriotă (1 CYP = aprox. 1,7 EUR sau 2,18 USD)

Tipuri de companii

Companii exceptate, Companii limitate prin garanţii, Societăţile în

comandită, Fundaţiile, Companiile cu unic partener, Trusturi.

Taxarea

Tratate - evitarea

dublei impuneri

15.000 USD

Regimul fiscal al sectorului offshore din Cipru a suferit modificări odată

cu intrarea ţării în UE şi încheierea unor acorduri cu OECD. Companiile

offshore, sucursalele companiilor străine datorează un impozit pe profit de

4,25%.

27 de tratate de evitare a dublei impuneri cu ţări în special din Europa:

Armenia, Austria, Belgia, Bulgaria, Canada, China, Republica Cehă,

Danemarca, Egipt, Germania, Finlanda, Franşa, Grecia, Ungaria, India,

Irlanda, Italia, Japonia, Kuweit, Malta, Mauritius, Norvegia, Polonia,

România, Rusia, Singapore, Slovacia, Africa de Sud, Suedia, Siria,

Thailanda, Ucraina, Marea Britanie, SUA, Serbia şi Muntenegru.

19

03/23/08

20.

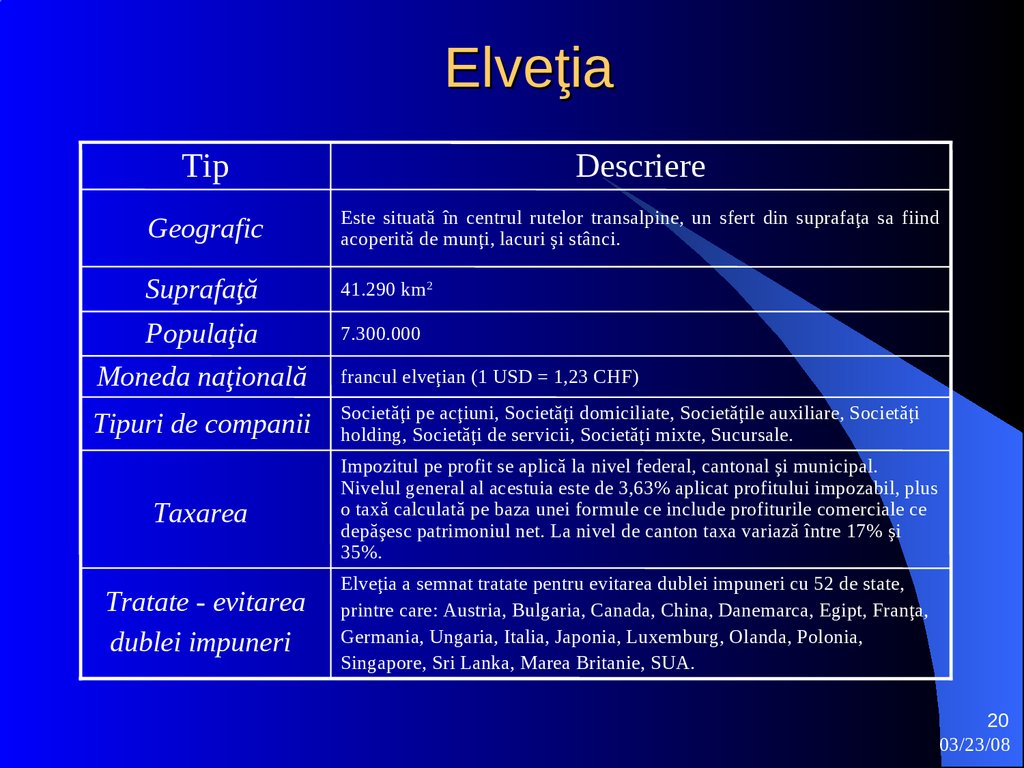

ElveţiaTip

Descriere

Geografic

Este situată în centrul rutelor transalpine, un sfert din suprafaţa sa fiind

acoperită de munţi, lacuri şi stânci.

Suprafaţă

41.290 km2

Populaţia

7.300.000

Moneda naţională

francul elveţian (1 USD = 1,23 CHF)

Tipuri de companii

Societăţi pe acţiuni, Societăţi domiciliate, Societăţile auxiliare, Societăţi

holding, Societăţi de servicii, Societăţi mixte, Sucursale.

Taxarea

Impozitul pe profit se aplică la nivel federal, cantonal şi municipal.

Nivelul general al acestuia este de 3,63% aplicat profitului impozabil, plus

o taxă calculată pe baza unei formule ce include profiturile comerciale ce

depăşesc patrimoniul net. La nivel de canton taxa variază între 17% şi

35%.

Tratate - evitarea

dublei impuneri

Elveţia a semnat tratate pentru evitarea dublei impuneri cu 52 de state,

printre care: Austria, Bulgaria, Canada, China, Danemarca, Egipt, Franţa,

Germania, Ungaria, Italia, Japonia, Luxemburg, Olanda, Polonia,

Singapore, Sri Lanka, Marea Britanie, SUA.

20

03/23/08

21.

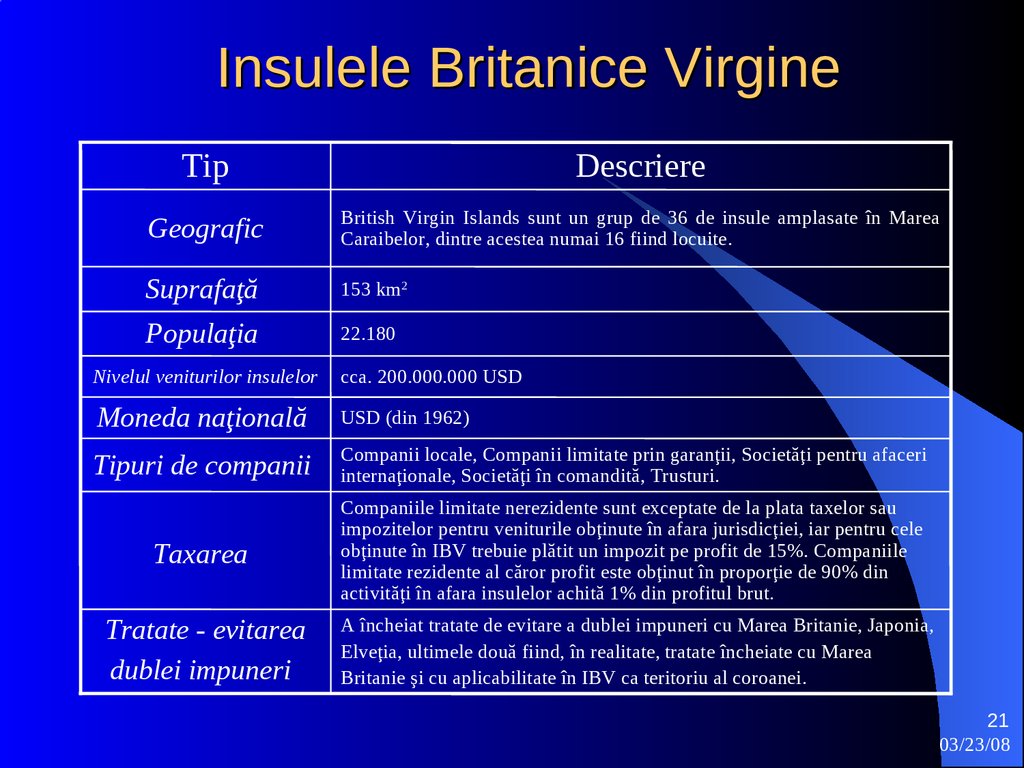

Insulele Britanice VirgineTip

Descriere

Geografic

British Virgin Islands sunt un grup de 36 de insule amplasate în Marea

Caraibelor, dintre acestea numai 16 fiind locuite.

Suprafaţă

153 km2

Populaţia

22.180

Nivelul veniturilor insulelor

cca. 200.000.000 USD

Moneda naţională

USD (din 1962)

Tipuri de companii

Companii locale, Companii limitate prin garanţii, Societăţi pentru afaceri

internaţionale, Societăţi în comandită, Trusturi.

Taxarea

Companiile limitate nerezidente sunt exceptate de la plata taxelor sau

impozitelor pentru veniturile obţinute în afara jurisdicţiei, iar pentru cele

obţinute în IBV trebuie plătit un impozit pe profit de 15%. Companiile

limitate rezidente al căror profit este obţinut în proporţie de 90% din

activităţi în afara insulelor achită 1% din profitul brut.

Tratate - evitarea

dublei impuneri

A încheiat tratate de evitare a dublei impuneri cu Marea Britanie, Japonia,

Elveţia, ultimele două fiind, în realitate, tratate încheiate cu Marea

Britanie şi cu aplicabilitate în IBV ca teritoriu al coroanei.

21

03/23/08

22.

Companii Offshore" Offshore" (termen englez), explicat în

noţiuni economice - "activitate desfăşurată în

exterior, efectuată în afara legilor ţării din

care provine investitorul".

Altfel spus, o zonă offshore reprezintă spaţiul restrâns pe teritoriul unui

stat, de obicei în cadrul unui port, aeroport, unde taxele vamale asupra

mărfurilor intrate şi destinate reexporturilor sunt suspendate şi se

autorizează realizarea unor operaţiuni comerciale, industrial-bancare şi

de asigurare.

22

03/23/08

23.

Scopul…… pentru care se decide înfiinţarea unei companii offshore

este

în principal minimizarea taxării şi reducerea poverii fiscale,

dar prin intermediul unei companii offshore se realizează şi un

management mai performant al riscului cât şi o importantă

reducere a costurilor. Companiile offshore pe lângă regimul de

impozitare lejer beneficiază şi de mult dorita şi apreciata

confidenţialitate în faţa unui control valutar, având protecţie

împotriva intervenţiei guvernamentale şi a schimbărilor

politice exterioare.

23

03/23/08

24.

Schemele Offshore…… constau în stabilirea şi domicilierea unei entităţi juridice

(corporaţie, holding, fundaţie) prin intermediul căreia se

derulează afaceri cu alte entităţi domiciliate în afara statului

respectiv. Aceste entităţi sunt denumite generic "firme offshore“

şi oferă scutire de la plata impozitelor pe profit, pe creşterile de

capital, pe dividende, pe dobânzi, etc.

24

03/23/08

25.

Planificarea fiscală internaţionalăClasificare

Caracteristici

Naţională

Se raportează la legislaţia fiscală existentă în statul de

rezidenţă al contribuabilului.

Se bazează, în esenţă, pe următoarele două elemente:

Internaţională

a) utilizarea paradisurilor fiscale;

b) utilizarea tratatelor de evitare a dublei impuneri.

25

03/23/08

26.

Tipologia companiilor OffshoreNicolae Hoanţă în cartea “Evaziunea fiscală” delimitează

3 tipuri de societăţi instalate în ţările de refugiu fiscal

(instrumentele de realizare a fraudei internaţionale):

1. Societăţi holding

2. Societăţi de bază

3. Societăţi fictive

26

03/23/08

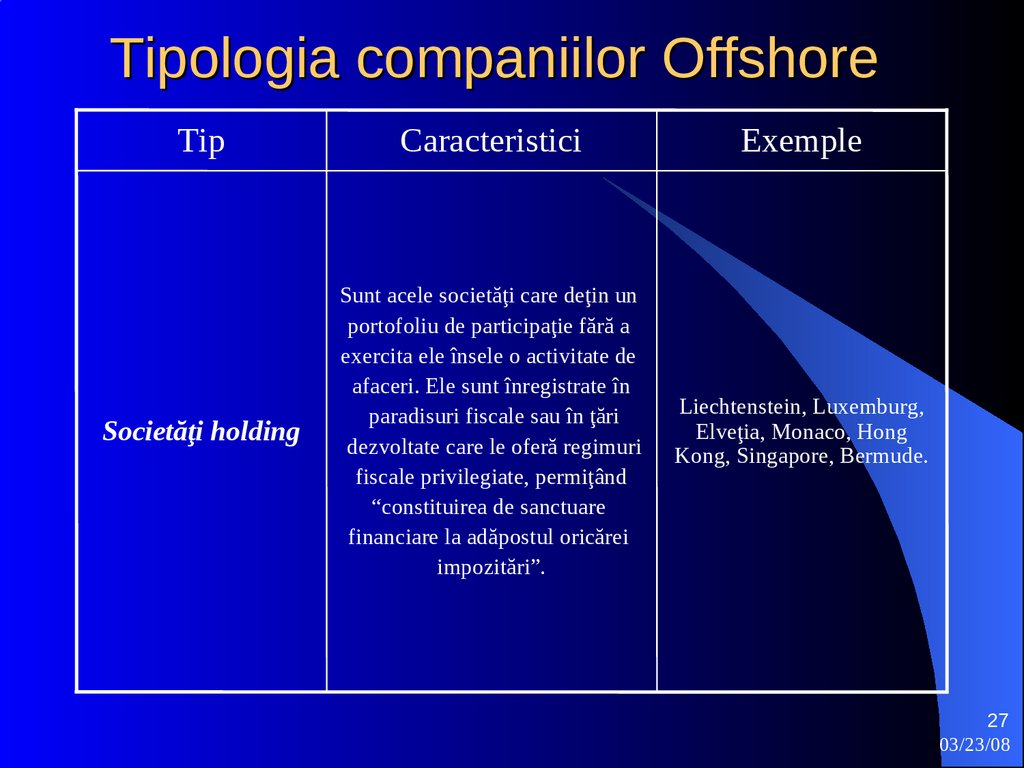

27.

Tipologia companiilor OffshoreTip

Caracteristici

Exemple

Societăţi holding

Sunt acele societăţi care deţin un

portofoliu de participaţie fără a

exercita ele însele o activitate de

afaceri. Ele sunt înregistrate în

paradisuri fiscale sau în ţări

dezvoltate care le oferă regimuri

fiscale privilegiate, permiţând

“constituirea de sanctuare

financiare la adăpostul oricărei

impozitări”.

Liechtenstein, Luxemburg,

Elveţia, Monaco, Hong

Kong, Singapore, Bermude.

27

03/23/08

28.

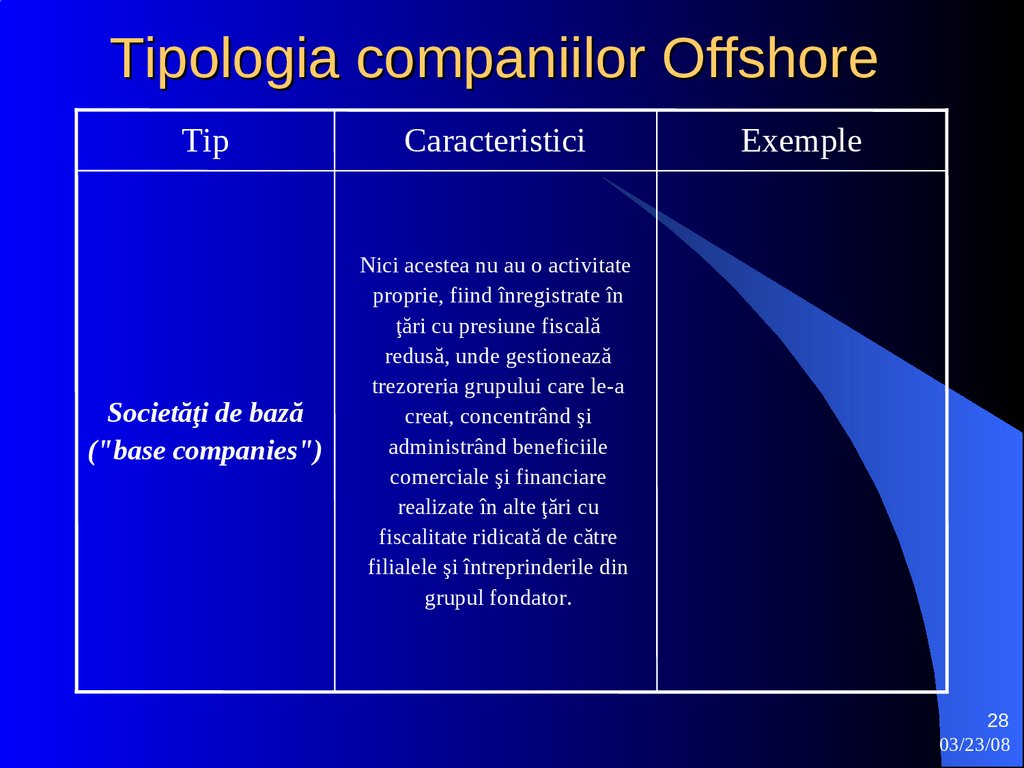

Tipologia companiilor OffshoreTip

Caracteristici

Societăţi de bază

("base companies")

Nici acestea nu au o activitate

proprie, fiind înregistrate în

ţări cu presiune fiscală

redusă, unde gestionează

trezoreria grupului care le-a

creat, concentrând şi

administrând beneficiile

comerciale şi financiare

realizate în alte ţări cu

fiscalitate ridicată de către

filialele şi întreprinderile din

grupul fondator.

Exemple

28

03/23/08

29.

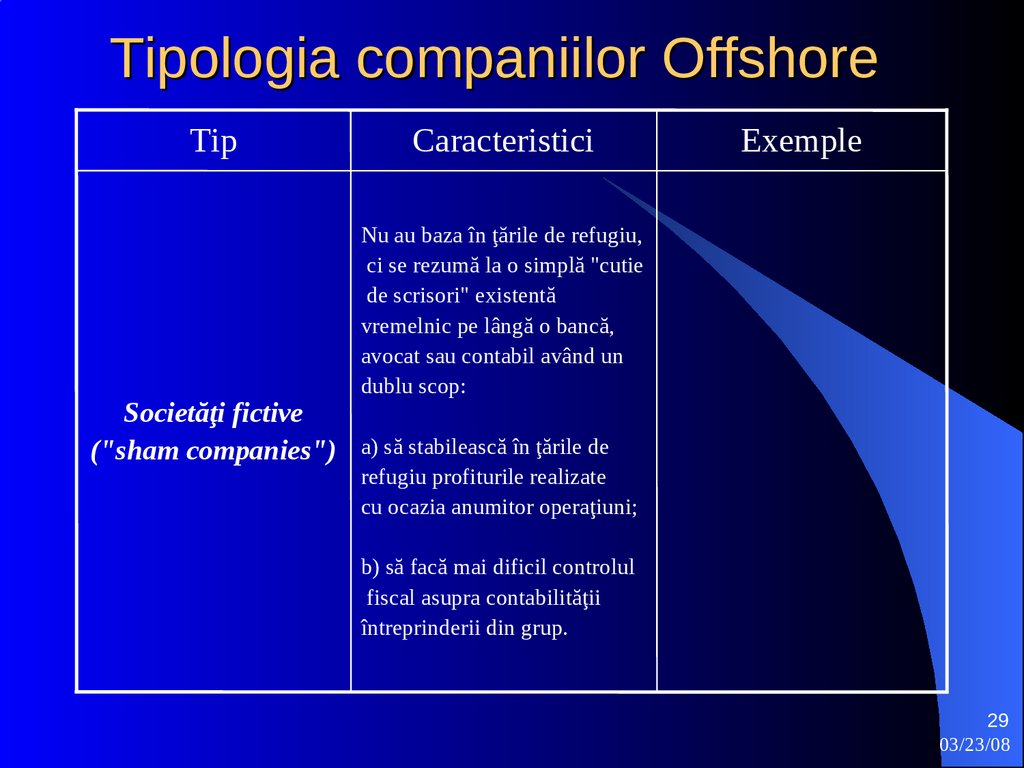

Tipologia companiilor OffshoreTip

Societăţi fictive

("sham companies")

Caracteristici

Exemple

Nu au baza în ţările de refugiu,

ci se rezumă la o simplă "cutie

de scrisori" existentă

vremelnic pe lângă o bancă,

avocat sau contabil având un

dublu scop:

a) să stabilească în ţările de

refugiu profiturile realizate

cu ocazia anumitor operaţiuni;

b) să facă mai dificil controlul

fiscal asupra contabilităţii

întreprinderii din grup.

29

03/23/08

30.

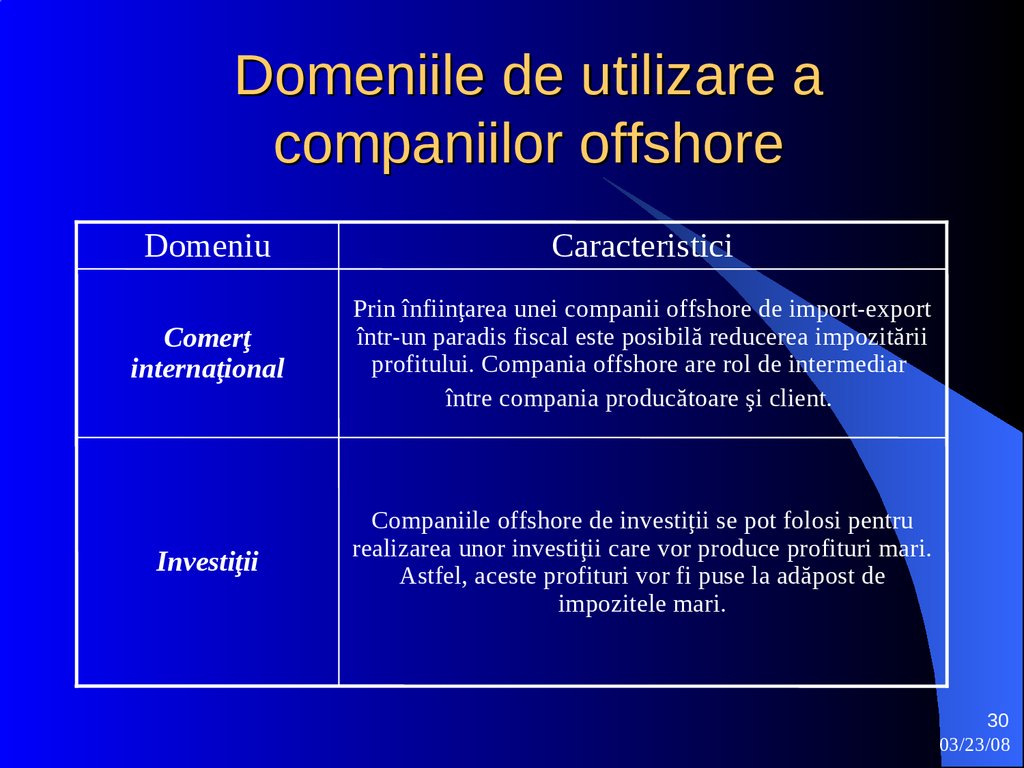

Domeniile de utilizare acompaniilor offshore

Domeniu

Caracteristici

Comerţ

internaţional

Prin înfiinţarea unei companii offshore de import-export

într-un paradis fiscal este posibilă reducerea impozitării

profitului. Compania offshore are rol de intermediar

între compania producătoare şi client.

Investiţii

Companiile offshore de investiţii se pot folosi pentru

realizarea unor investiţii care vor produce profituri mari.

Astfel, aceste profituri vor fi puse la adăpost de

impozitele mari.

30

03/23/08

31.

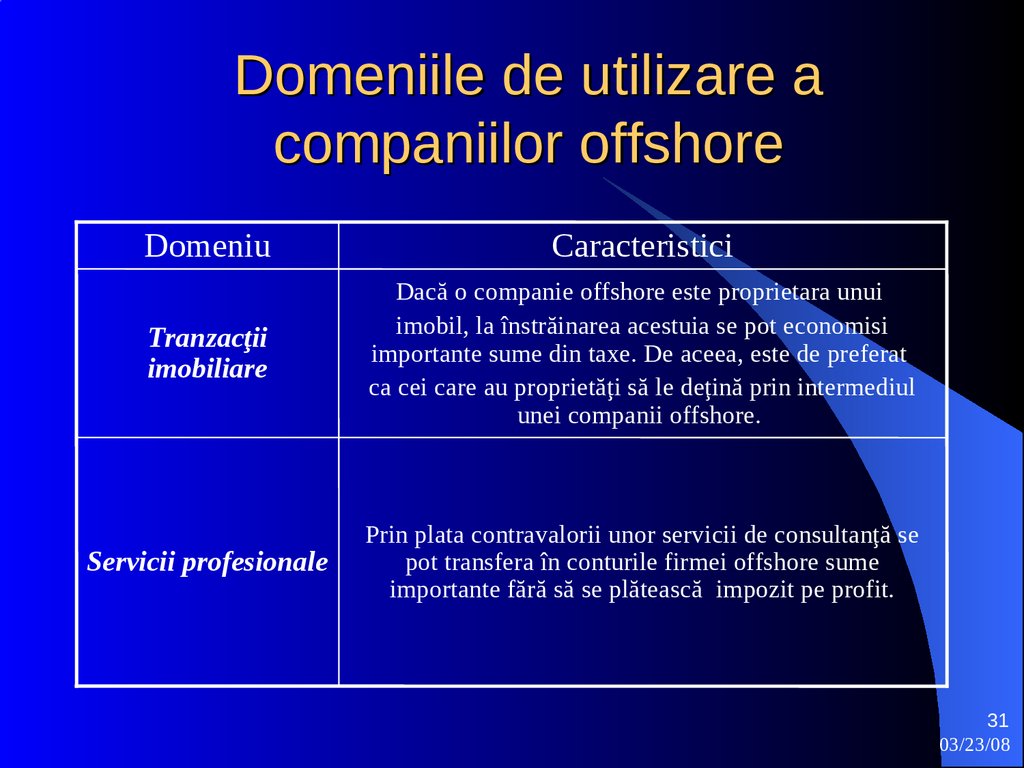

Domeniile de utilizare acompaniilor offshore

Domeniu

Caracteristici

Tranzacţii

imobiliare

Dacă o companie offshore este proprietara unui

imobil, la înstrăinarea acestuia se pot economisi

importante sume din taxe. De aceea, este de preferat

ca cei care au proprietăţi să le deţină prin intermediul

unei companii offshore.

Servicii profesionale

Prin plata contravalorii unor servicii de consultanţă se

pot transfera în conturile firmei offshore sume

importante fără să se plătească impozit pe profit.

31

03/23/08

32.

Domeniile de utilizare acompaniilor offshore

Domeniu

Caracteristici

Operaţiuni bursiere

Dacă operaţiunile la bursă se efectuează prin intermediul

unei companii offshore, atunci profitul realizat nu este

supus impozitării.

Operaţiuni de lohn

Compania offshore este mijlocul cel mai răspândit prin

care se reduce impozitul pe profit realizat în urma

executării contractului de lohn.

Proprietate

intelectuală

O companie offshore poate cumpăra sau poate fi

mandatată pentru dreptul de a folosi un patent, drepturi

de autor, licenţă, know-how de la sau de către deţinătorii

originali cu drept de sublicenţă.

32

03/23/08

33.

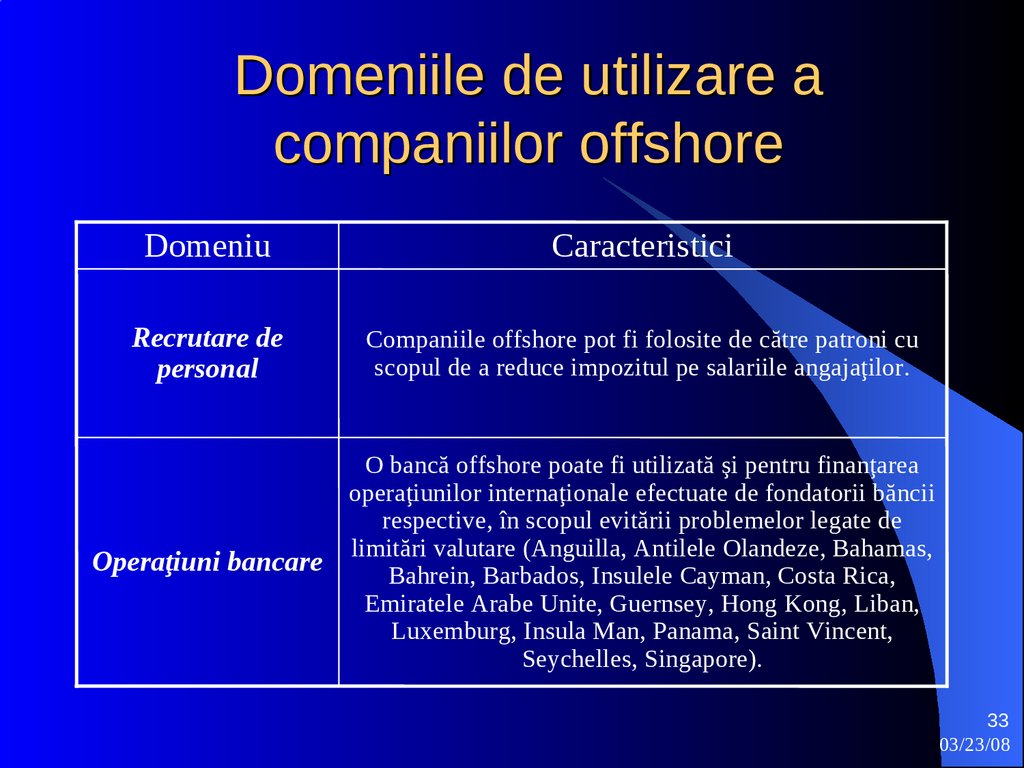

Domeniile de utilizare acompaniilor offshore

Domeniu

Caracteristici

Recrutare de

personal

Companiile offshore pot fi folosite de către patroni cu

scopul de a reduce impozitul pe salariile angajaţilor.

Operaţiuni bancare

O bancă offshore poate fi utilizată şi pentru finanţarea

operaţiunilor internaţionale efectuate de fondatorii băncii

respective, în scopul evitării problemelor legate de

limitări valutare (Anguilla, Antilele Olandeze, Bahamas,

Bahrein, Barbados, Insulele Cayman, Costa Rica,

Emiratele Arabe Unite, Guernsey, Hong Kong, Liban,

Luxemburg, Insula Man, Panama, Saint Vincent,

Seychelles, Singapore).

33

03/23/08

34.

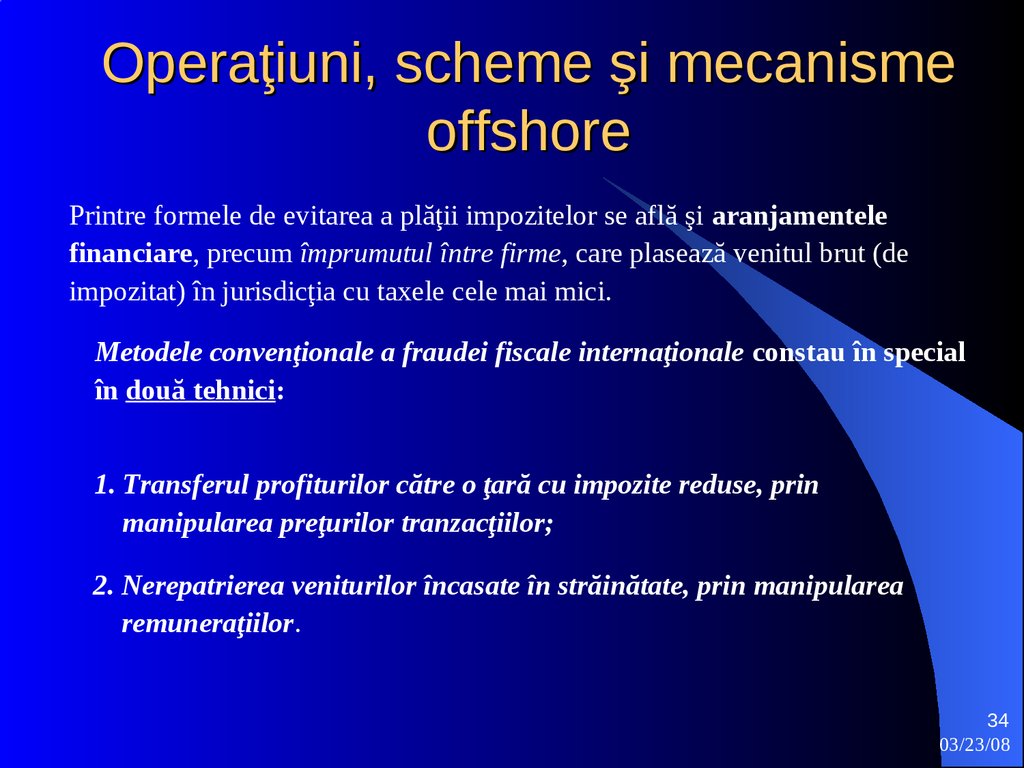

Operaţiuni, scheme şi mecanismeoffshore

Printre formele de evitarea a plăţii impozitelor se află şi aranjamentele

financiare, precum împrumutul între firme, care plasează venitul brut (de

impozitat) în jurisdicţia cu taxele cele mai mici.

Metodele convenţionale a fraudei fiscale internaţionale constau în special

în două tehnici:

1. Transferul profiturilor către o ţară cu impozite reduse, prin

manipularea preţurilor tranzacţiilor;

2. Nerepatrierea veniturilor încasate în străinătate, prin manipularea

remuneraţiilor.

34

03/23/08

35.

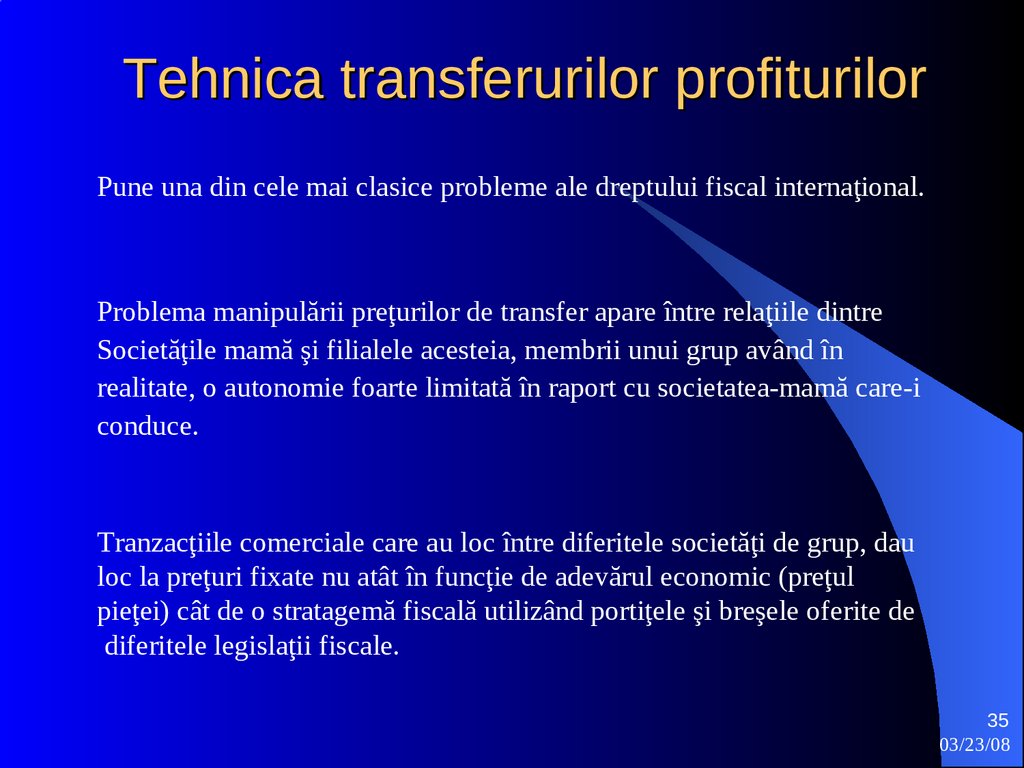

Tehnica transferurilor profiturilorPune una din cele mai clasice probleme ale dreptului fiscal internaţional.

Problema manipulării preţurilor de transfer apare între relaţiile dintre

Societăţile mamă şi filialele acesteia, membrii unui grup având în

realitate, o autonomie foarte limitată în raport cu societatea-mamă care-i

conduce.

Tranzacţiile comerciale care au loc între diferitele societăţi de grup, dau

loc la preţuri fixate nu atât în funcţie de adevărul economic (preţul

pieţei) cât de o stratagemă fiscală utilizând portiţele şi breşele oferite de

diferitele legislaţii fiscale.

35

03/23/08

36.

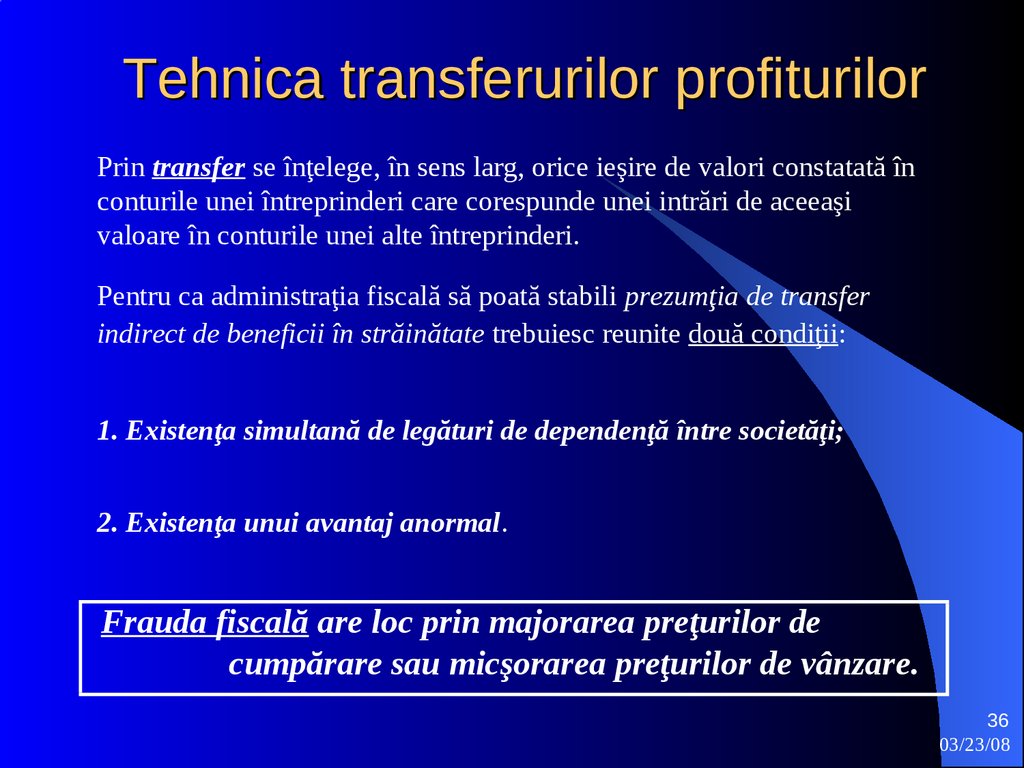

Tehnica transferurilor profiturilorPrin transfer se înţelege, în sens larg, orice ieşire de valori constatată în

conturile unei întreprinderi care corespunde unei intrări de aceeaşi

valoare în conturile unei alte întreprinderi.

Pentru ca administraţia fiscală să poată stabili prezumţia de transfer

indirect de beneficii în străinătate trebuiesc reunite două condiţii:

1. Existenţa simultană de legături de dependenţă între societăţi;

2. Existenţa unui avantaj anormal.

Frauda fiscală are loc prin majorarea preţurilor de

cumpărare sau micşorarea preţurilor de vânzare.

36

03/23/08

37.

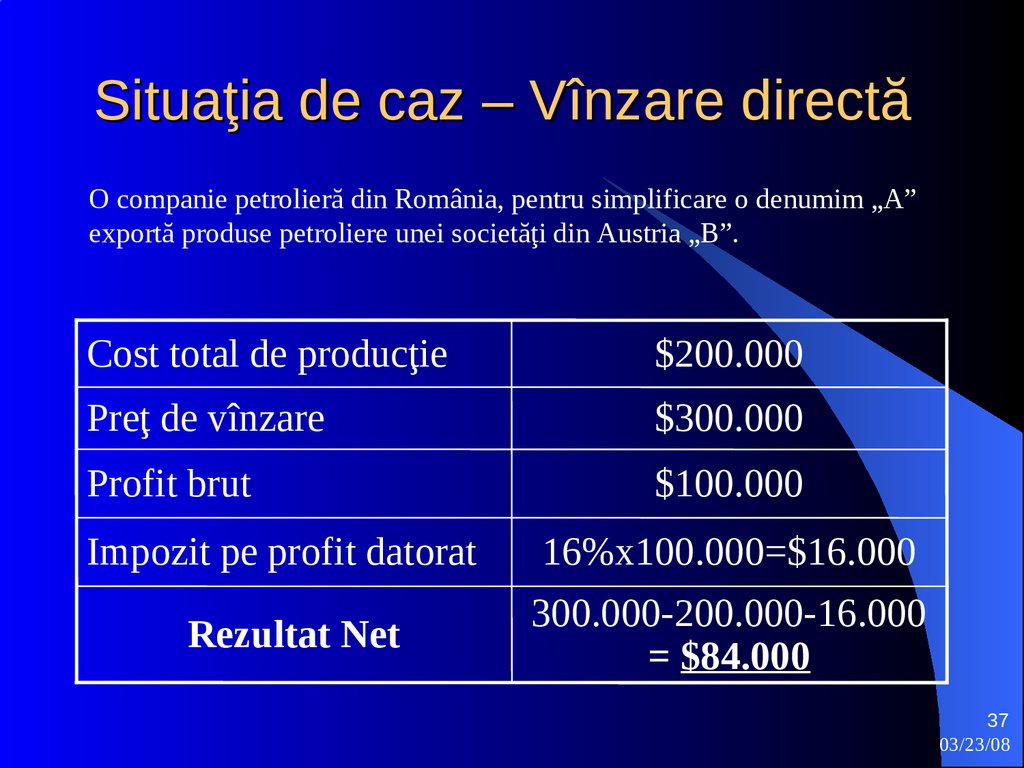

Situaţia de caz – Vînzare directăO companie petrolieră din România, pentru simplificare o denumim „A”

exportă produse petroliere unei societăţi din Austria „B”.

Cost total de producţie

$200.000

Preţ de vînzare

$300.000

Profit brut

$100.000

Impozit pe profit datorat

Rezultat Net

16%x100.000=$16.000

300.000-200.000-16.000

= $84.000

37

03/23/08

38.

Situaţia de caz – Vînzare indirectăVânzarea prin intermediul unei filiale offshore din Cipru, care

refacturează marfa firmei din Austria, înregistrând un cost suplimentar

de refacturare de 1.000$

Cost total de producţie

Preţ de vînzare către Cipru

Profit brut

Impozit pe profit datorat în România

Cost de refacturare pentru revânzare

Preţ de revânzare

Profit brut înregistrat de filiala - Cipru

Impozit datorat în Cipru

Total impozit - la nivelul grupului

Economie de impozit

Rezultat Net – la nivel de grup

$200.000

$210.000

$10.000

$1.600

$1.000

$300.000

300.000-210.000-1.000=$89.000

10%x$89.000=$8.900

$1.600+$8.900=$10.500

$16.000-$10.500=$5.500

300.000-201.000-10.500 =

$88.500

38

03/23/08

39.

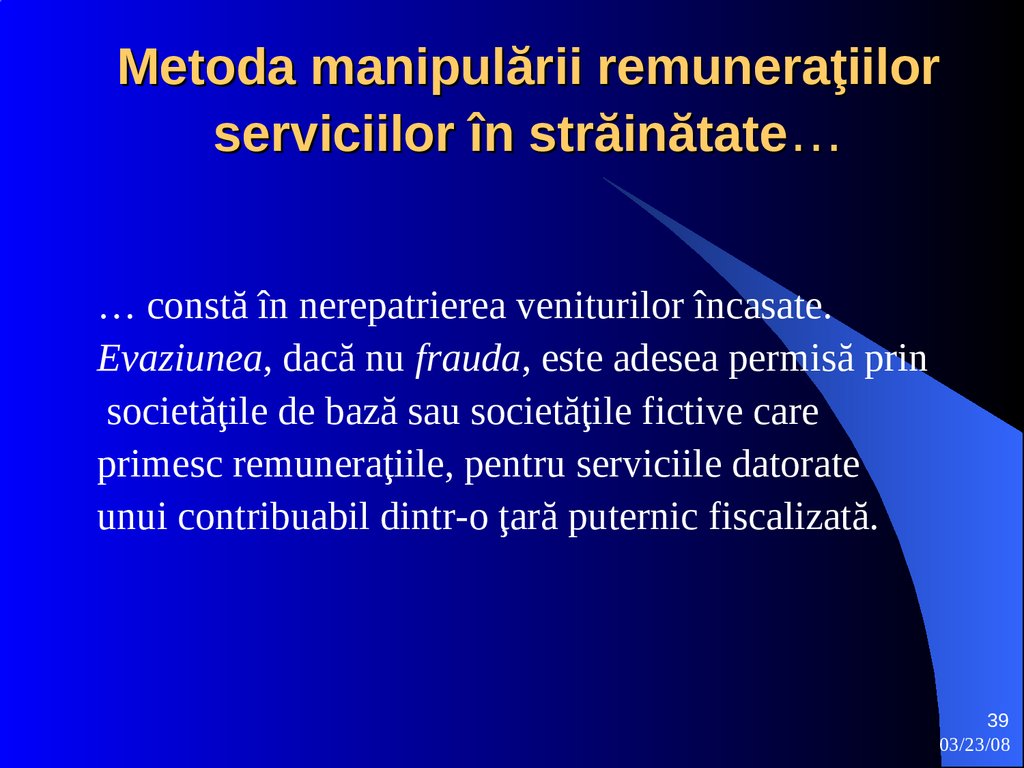

Metoda manipulării remuneraţiilorserviciilor în străinătate…

… constă în nerepatrierea veniturilor încasate.

Evaziunea, dacă nu frauda, este adesea permisă prin

societăţile de bază sau societăţile fictive care

primesc remuneraţiile, pentru serviciile datorate

unui contribuabil dintr-o ţară puternic fiscalizată.

39

03/23/08

40.

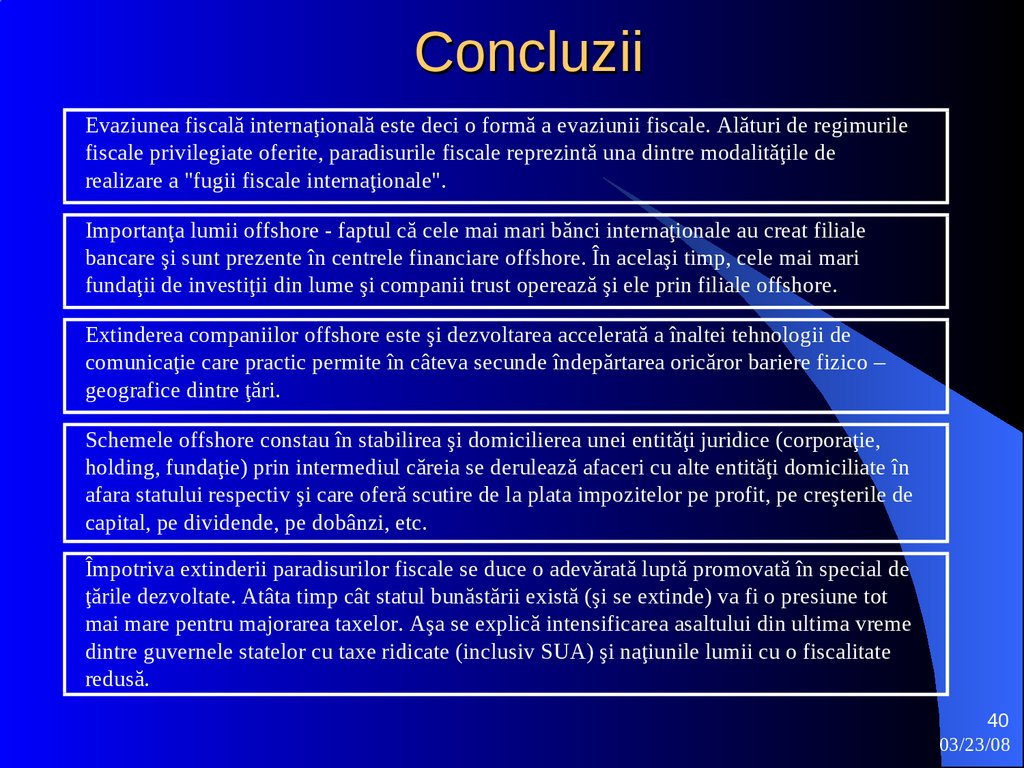

ConcluziiEvaziunea fiscală internaţională este deci o formă a evaziunii fiscale. Alături de regimurile

fiscale privilegiate oferite, paradisurile fiscale reprezintă una dintre modalităţile de

realizare a "fugii fiscale internaţionale".

Importanţa lumii offshore - faptul că cele mai mari bănci internaţionale au creat filiale

bancare şi sunt prezente în centrele financiare offshore. În acelaşi timp, cele mai mari

fundaţii de investiţii din lume şi companii trust operează şi ele prin filiale offshore.

Extinderea companiilor offshore este şi dezvoltarea accelerată a înaltei tehnologii de

comunicaţie care practic permite în câteva secunde îndepărtarea oricăror bariere fizico –

geografice dintre ţări.

Schemele offshore constau în stabilirea şi domicilierea unei entităţi juridice (corporaţie,

holding, fundaţie) prin intermediul căreia se derulează afaceri cu alte entităţi domiciliate în

afara statului respectiv şi care oferă scutire de la plata impozitelor pe profit, pe creşterile de

capital, pe dividende, pe dobânzi, etc.

Împotriva extinderii paradisurilor fiscale se duce o adevărată luptă promovată în special de

ţările dezvoltate. Atâta timp cât statul bunăstării există (şi se extinde) va fi o presiune tot

mai mare pentru majorarea taxelor. Aşa se explică intensificarea asaltului din ultima vreme

dintre guvernele statelor cu taxe ridicate (inclusiv SUA) şi naţiunile lumii cu o fiscalitate

redusă.

40

03/23/08

41.

Raport prezentat de echipa:1. , AFB-4, (Slides 1-5)

2. , AFB-4, (Slides 6-9)

3. , AFB-4, (Slides 10-12)

4. , AFB-4, (Slides 13-15)

5. , AFB-4, (Slides 16-21)

6. Ruslan, AFB-4, (Slides 22-29)

7. Miron Viorel, AFB-4, (Slides 30-33)

8. Gîţu Octavian, AFB-3, (Slides 34-40)

41

03/23/08

law

law