Similar presentations:

Налоговая система страны

1. Лекция 12 Налоговая система страны

LOGOLOGO

Лекция 12

Налоговая

система страны

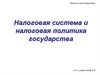

2. Составляющие налоговой системы

Налоги представляют собой основной источник доходов государства.Налоги – это обязательные сборы, взимаемые государством с юридических

и физических лиц.

Налоговая система включает в себя:

Субъект

налогообложения

(кто должен платить

налог)

Объект

налогообложения (что

облагается налогом)

Налоговые ставки

(%, по которому

рассчитывается сумма налога)

Налогооблагаемая база - величина, с которой выплачивается налог.

Сумма налога (T) = Величина налогооблагаемой базы (BT) x Налоговая ставка (t)

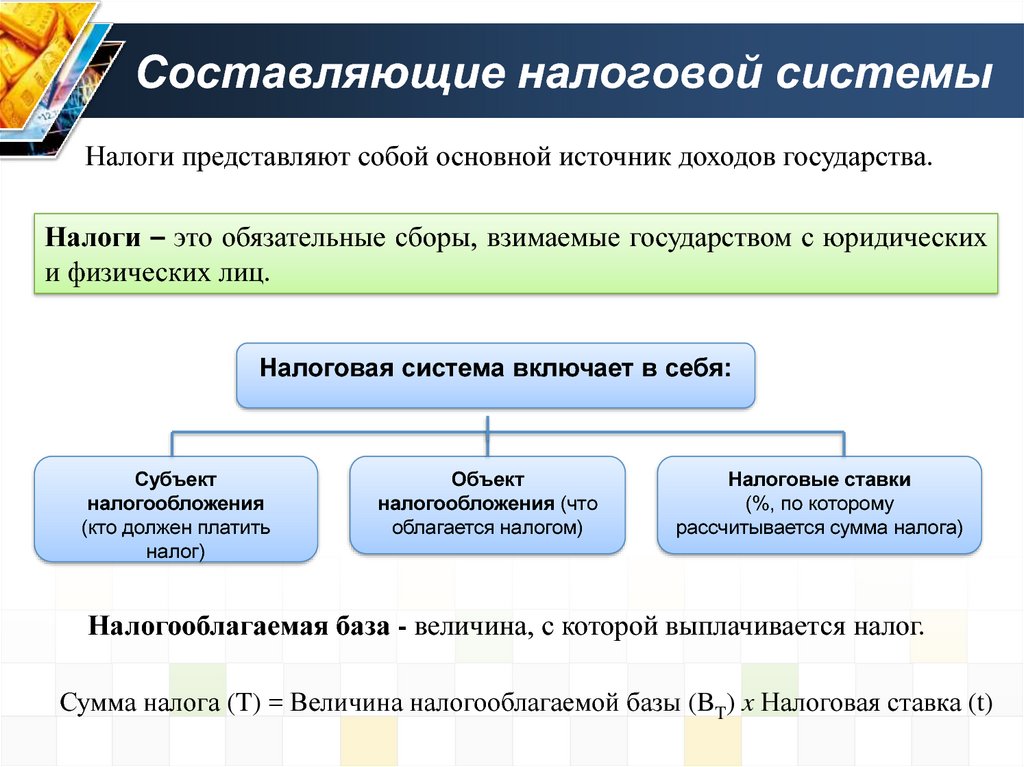

3. Принципы налогообложения по А.Смиту

(сформулированы А.Смитом в произведении «Исследование о природе и причинах богатства народов»)(1776 г.)

Налоговая система должна быть:

справедливой

(она не должна обогащать богатых и делать нищими бедных)

понятной (налогоплательщика должен знать, за что он платит тот или

иной налог и почему именно он)

удобной (налоги должны взиматься тогда и таким образом, когда и каким

образом это удобно налогоплательщику, а не налогосборщику)

недорогой (сумма налоговых поступлений должна существенно превышать

расходы по сбору налогов)

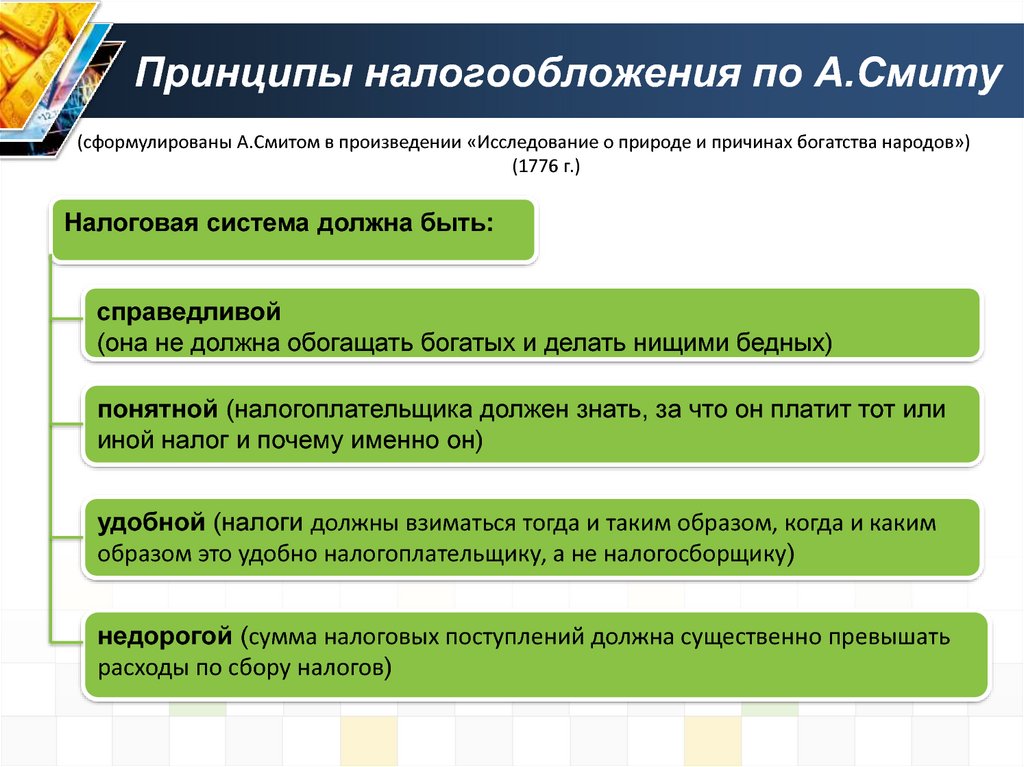

4. Принципы современной налоговой системы

Принципы, положенные в основусовременной налоговой системы:

принцип

справедливости

принцип

эффективности

Справедливость должна быть:

вертикальной

горизонтальной

(это означает, что люди, получающие

разные доходы, должны платить

неодинаковые налоги)

(подразумевающей, что люди с

равными доходами должны платить

равные налоги)

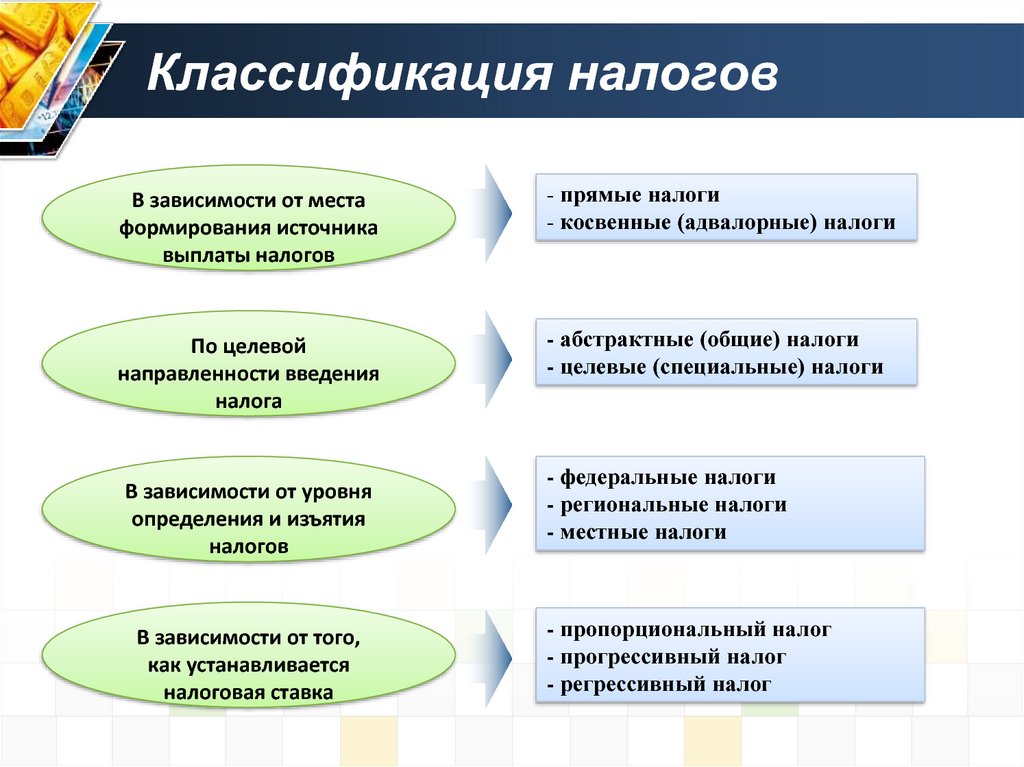

5. Классификация налогов

В зависимости от местаформирования источника

выплаты налогов

- прямые налоги

- косвенные (адвалорные) налоги

По целевой

направленности введения

налога

- абстрактные (общие) налоги

- целевые (специальные) налоги

В зависимости от уровня

определения и изъятия

налогов

В зависимости от того,

как устанавливается

налоговая ставка

- федеральные налоги

- региональные налоги

- местные налоги

- пропорциональный налог

- прогрессивный налог

- регрессивный налог

6. Прямые и косвенные налоги

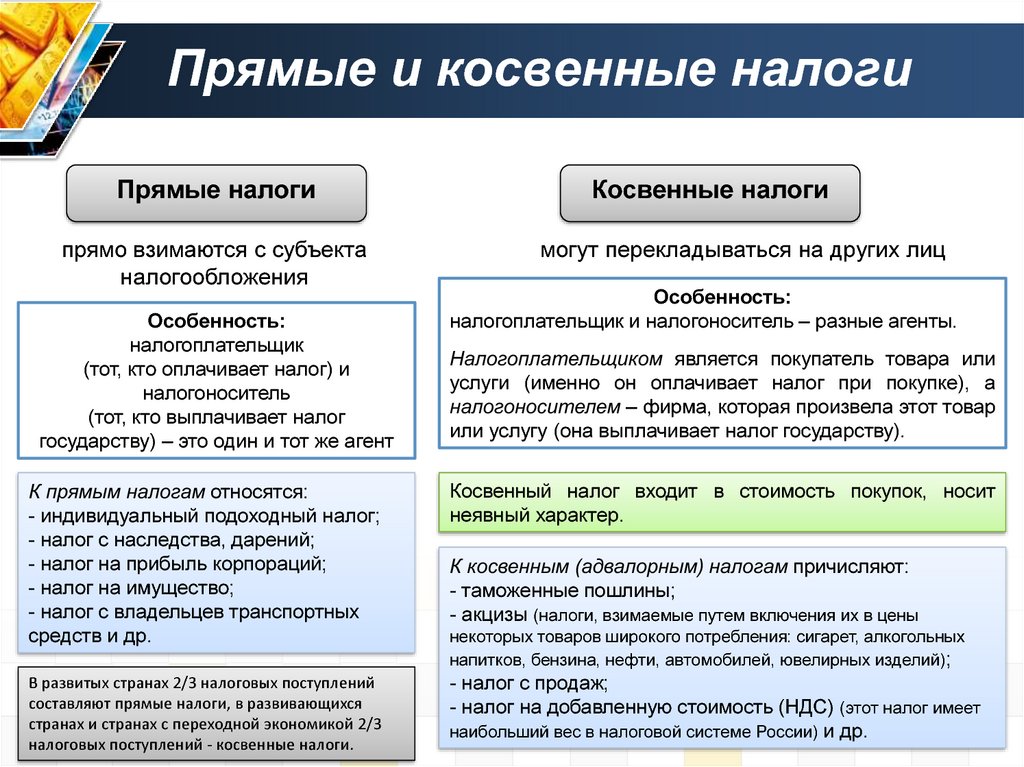

Прямые налогипрямо взимаются с субъекта

налогообложения

Особенность:

налогоплательщик

(тот, кто оплачивает налог) и

налогоноситель

(тот, кто выплачивает налог

государству) – это один и тот же агент

Косвенные налоги

могут перекладываться на других лиц

Особенность:

налогоплательщик и налогоноситель – разные агенты.

Налогоплательщиком является покупатель товара или

услуги (именно он оплачивает налог при покупке), а

налогоносителем – фирма, которая произвела этот товар

или услугу (она выплачивает налог государству).

К прямым налогам относятся:

- индивидуальный подоходный налог;

- налог с наследства, дарений;

- налог на прибыль корпораций;

- налог на имущество;

- налог с владельцев транспортных

средств и др.

Косвенный налог входит в стоимость покупок, носит

неявный характер.

В развитых странах 2/3 налоговых поступлений

составляют прямые налоги, в развивающихся

странах и странах с переходной экономикой 2/3

налоговых поступлений - косвенные налоги.

- налог с продаж;

- налог на добавленную стоимость (НДС) (этот налог имеет

наибольший вес в налоговой системе России) и др.

К косвенным (адвалорным) налогам причисляют:

- таможенные пошлины;

- акцизы (налоги, взимаемые путем включения их в цены

некоторых товаров широкого потребления: сигарет, алкогольных

напитков, бензина, нефти, автомобилей, ювелирных изделий);

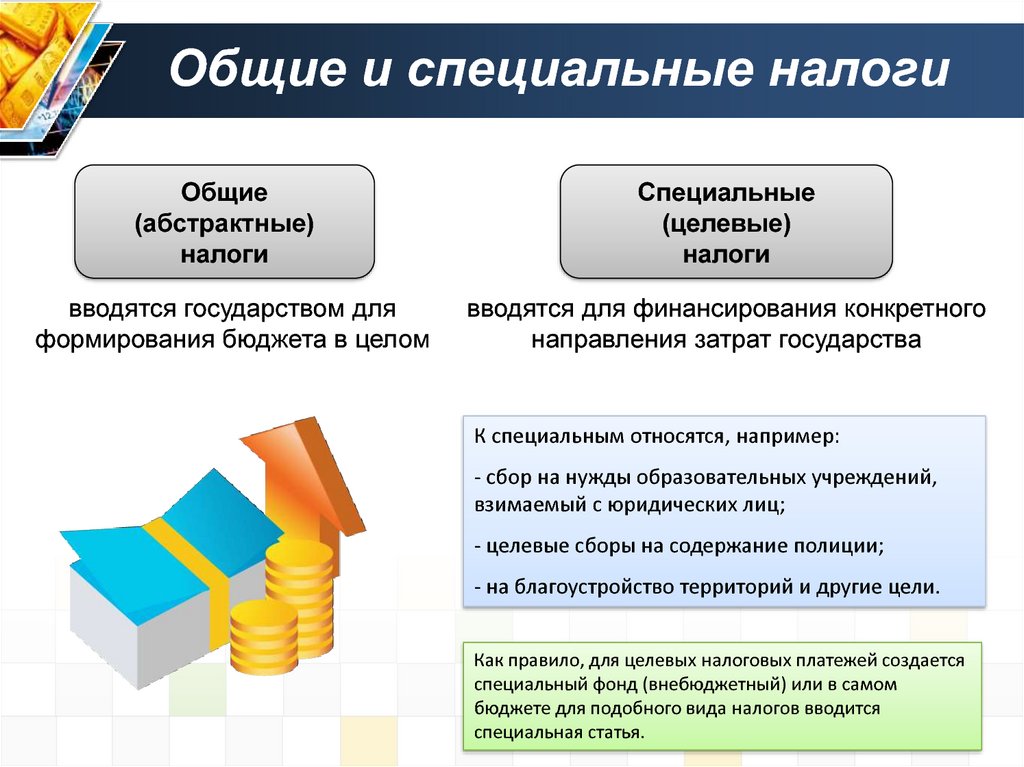

7. Общие и специальные налоги

Общие(абстрактные)

налоги

вводятся государством для

формирования бюджета в целом

Специальные

(целевые)

налоги

вводятся для финансирования конкретного

направления затрат государства

К специальным относятся, например:

- сбор на нужды образовательных учреждений,

взимаемый с юридических лиц;

- целевые сборы на содержание полиции;

- на благоустройство территорий и другие цели.

Как правило, для целевых налоговых платежей создается

специальный фонд (внебюджетный) или в самом

бюджете для подобного вида налогов вводится

специальная статья.

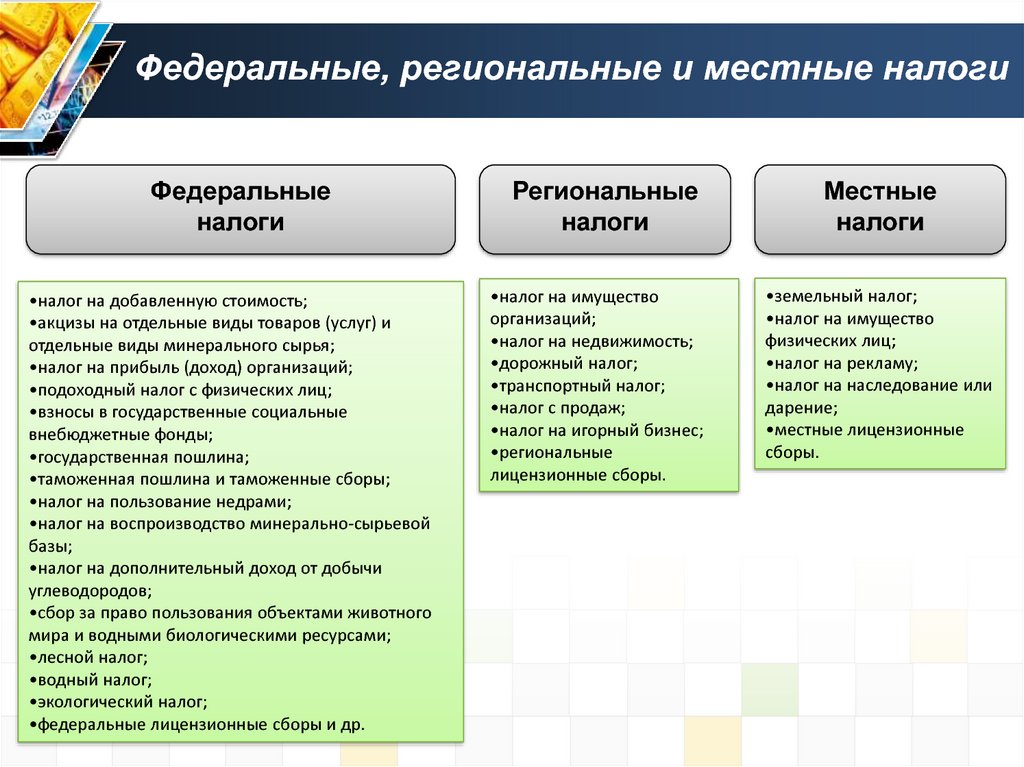

8. Федеральные, региональные и местные налоги

Федеральныеналоги

•налог на добавленную стоимость;

•акцизы на отдельные виды товаров (услуг) и

отдельные виды минерального сырья;

•налог на прибыль (доход) организаций;

•подоходный налог с физических лиц;

•взносы в государственные социальные

внебюджетные фонды;

•государственная пошлина;

•таможенная пошлина и таможенные сборы;

•налог на пользование недрами;

•налог на воспроизводство минерально-сырьевой

базы;

•налог на дополнительный доход от добычи

углеводородов;

•сбор за право пользования объектами животного

мира и водными биологическими ресурсами;

•лесной налог;

•водный налог;

•экологический налог;

•федеральные лицензионные сборы и др.

Региональные

налоги

•налог на имущество

организаций;

•налог на недвижимость;

•дорожный налог;

•транспортный налог;

•налог с продаж;

•налог на игорный бизнес;

•региональные

лицензионные сборы.

Местные

налоги

•земельный налог;

•налог на имущество

физических лиц;

•налог на рекламу;

•налог на наследование или

дарение;

•местные лицензионные

сборы.

9. Пропорциональный, прогрессивный и регрессивный налоги

Пропорциональныйналог

Прогрессивный

налог

Регрессивный

налог

налог, при котором ставка не

меняется по мере изменения

размера дохода.

налог, при котором налоговые

ставки растут по мере роста

дохода и уменьшаются по мере

сокращения величины дохода.

налог, при котором налоговая

ставка увеличивается по мере

сокращения дохода и

уменьшается по мере роста

дохода.

Пример:

пропорциональным в России

является подоходный налог,

который составляет 13%.

Прямые налоги (за исключением

подоходного налога и в некоторых

странах налога на прибыль) и

почти все косвенные налоги

являются пропорциональными.

Тот, кто получает больший доход,

уплачивает большую часть своего

дохода.

Пример: подоходный налог.

СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

В современных условиях нет

прямых регрессивных налогов.

Однако все косвенные налоги являются

регрессивными, причем чем выше

ставка налога, тем в большей степени

регрессивным он является. Наиболее

регрессивными являются акцизные

налоги.

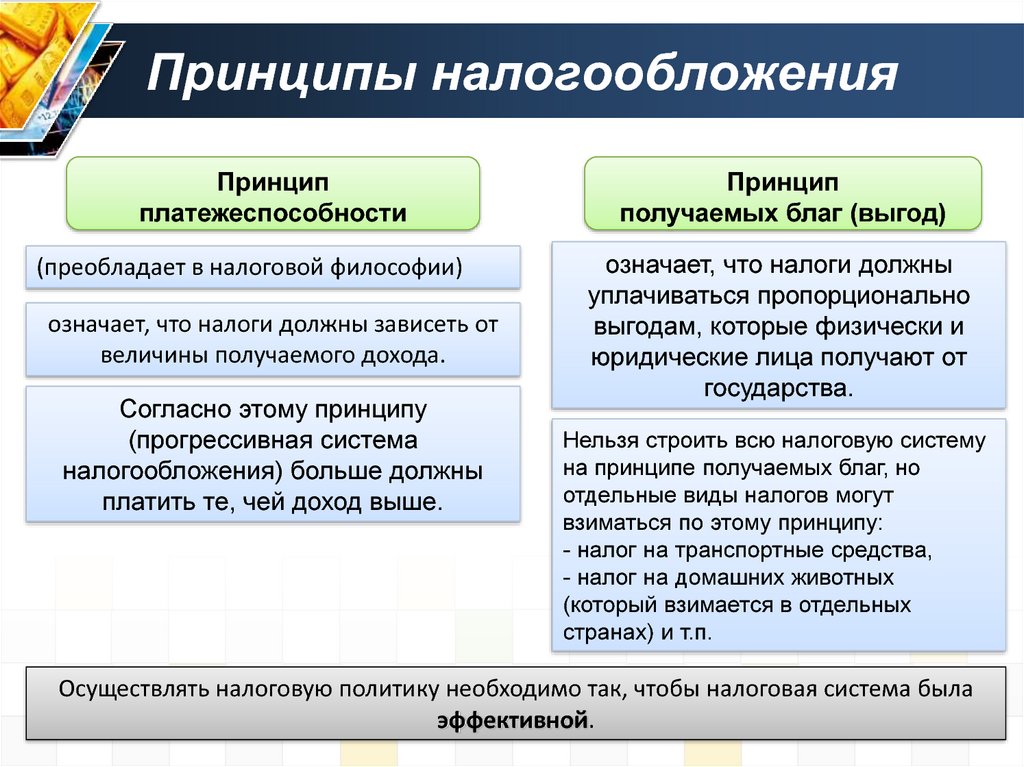

10. Принципы налогообложения

Принципплатежеспособности

(преобладает в налоговой философии)

означает, что налоги должны зависеть от

величины получаемого дохода.

Согласно этому принципу

(прогрессивная система

налогообложения) больше должны

платить те, чей доход выше.

Принцип

получаемых благ (выгод)

означает, что налоги должны

уплачиваться пропорционально

выгодам, которые физически и

юридические лица получают от

государства.

Нельзя строить всю налоговую систему

на принципе получаемых благ, но

отдельные виды налогов могут

взиматься по этому принципу:

- налог на транспортные средства,

- налог на домашних животных

(который взимается в отдельных

странах) и т.п.

Осуществлять налоговую политику необходимо так, чтобы налоговая система была

эффективной.

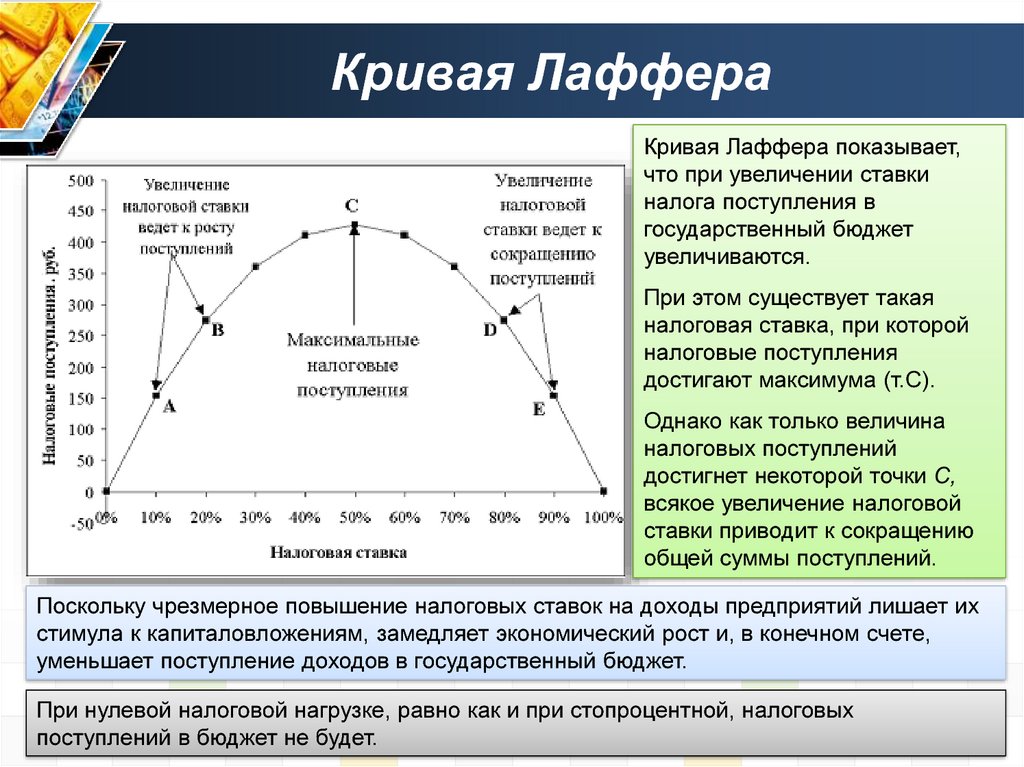

11. Кривая Лаффера

Кривая Лаффера показывает,что при увеличении ставки

налога поступления в

государственный бюджет

увеличиваются.

При этом существует такая

налоговая ставка, при которой

налоговые поступления

достигают максимума (т.С).

Однако как только величина

налоговых поступлений

достигнет некоторой точки C,

всякое увеличение налоговой

ставки приводит к сокращению

общей суммы поступлений.

Поскольку чрезмерное повышение налоговых ставок на доходы предприятий лишает их

стимула к капиталовложениям, замедляет экономический рост и, в конечном счете,

уменьшает поступление доходов в государственный бюджет.

При нулевой налоговой нагрузке, равно как и при стопроцентной, налоговых

поступлений в бюджет не будет.

12.

LOGOLOGO

finance

finance