Similar presentations:

Деловая активность предприятия: основные определения, порядок проведения анализа

1. Тема 9. Деловая активность предприятия: основные определения, порядок проведения анализа

12.

План1. Сущность и значение деловой

активности предприятия.

2. Факторы, оказывающие влияние на

деловую активность предприятия.

3. Методика анализа деловой активности

предприятия.

2

3.

1. Сущность и значение деловой активностипредприятия

Стабильность финансового положения

предприятия в условиях рыночной экономики

обусловливается главным образом именно его

деловой активностью.

Эффективность использования

финансовых ресурсов предприятия во

многом зависят от его деловой

активности.

3

4.

Деловаяхарактеризуется:

активность

предприятия

- широтой рынков сбыта продукции, включая

наличие поставок на экспорт;

- репутацией организации, выражающейся, в

частности, в известности клиентов, пользующихся

услугами организации;

- степенью выполнения плановых показателей,

обеспечения заданных темпов их роста (снижения);

- эффективностью использования ресурсов.

4

5.

Деловая активность оцениваетсяданными о динамике важнейших

экономических и финансовых показателей

работы организации за ряд лет, описанием

будущих капиталовложений,

осуществляемых экономических

мероприятий, природоохранных

мероприятий и другой информацией о

деятельности организации, интересующей

возможных пользователей бухгалтерской

отчетности и включаемой в пояснительную

записку к бухгалтерской отчетности.

5

6.

Деловая активность предприятия – этоего способность по результатам своей

экономической деятельности занять

устойчивое положение на конкурентном

рынке (свободный рынок без входных

барьеров и препятствий конкуренции).

6

7.

Цель анализа деловой активности –оценить эффективность использования

ресурсов предприятия.

7

8.

При этом необходимо решить следующиезадачи:

–

объективная

оценка

деловой

активности;

– определение факторов, воздействующих

на деловую активность предприятия;

– разработка вариантов конкретных

управленческих решений, направленных на

развитие деловой активности предприятия.

8

9.

Значение деловой активности отдельных хозяйствующих субъектов:– для государства в лице налоговых и других органов аналогичного

назначения – своевременная и полная уплата всех налогов и сборов в

бюджеты различных уровней.

От этого зависит использование доходной части бюджета, а также

возможность в полной мере реализовать свои функции и выполнить

обязательства, что, в конечном счете, может привести к разным

негативным последствиям на государственном и региональном уровнях;

– для внебюджетных фондов, образующихся под эгидой государства,

– своевременное и полное погашение задолженности по отчислениям в

данные фонды.

Невыполнение

предприятиями

своих

обязательств

влечет

нарушения в их работе, в частности в области выплат пенсий, пособий

по уходу за детьми, пособий по безработице и т.д.;

9

10.

Значение деловой активности отдельных хозяйствующих субъектов:– для работников предприятия и прочих заинтересованных лиц –

своевременная

выплата

заработной

платы,

обеспечение

дополнительных рабочих мест.

Кроме того, увеличение доходов предприятия приводит к

увеличению к улучшению материального благополучия работников

данного предприятия;

– для поставщиков и подрядчиков – своевременное и полное

выполнение обязательств.

Для них эти моменты чрезвычайно важны, так как их доход от

основной деятельности формируется из поступлений со стороны

покупателей и заказчиков.

Изъятие финансовых ресурсов из оборота из-за несвоевременности

расчетов ослабляет их финансовое состояние, заставляет для

обеспечения

нормального

функционирования

привлекать

дополнительные заемные средства, что связано с дополнительными

расходами;

10

11.

Значение деловой активности отдельных хозяйствующихсубъектов:

– для обслуживающих коммерческих банков – своевременное и

полное выполнение обязательств согласно условиям кредитного

договора. Невыполнение его условий, неплатежи по выданным ссудам

могут привести к сбоям в функционировании банков;

– для собственников – доходность, величина прибыли,

направляемой на выплату дивидендов.

Для владельцев предприятия деловая активность проявляется как

фактор, определяющий его прибыльность и стабильность в будущем;

– для инвесторов (в том числе и потенциальных) – выгодность и

степень риска вложений в предприятие.

Чем оно более активно в финансовом отношении, тем менее

рискованны и более выгодны инвестиции в него.

11

12.

2 Факторы, оказывающие влияние на уровеньделовой активности предприятия

- внутренние;

- внешние.

Внутренние напрямую зависят от организации

работы самого предприятия.

Внешние являются внешними по отношению к

предприятию, их изменения почти или совсем не

подвластно воле предприятия.

12

13.

Определяющие внутренние факторы:- отраслевая

хозяйствования;

принадлежность

субъекта

- структура выпускаемой продукции, ее доля в

общем платежеспособном спросе;

- размер оплаченного уставного капитала;

- величина и структура издержек, их динамика по

сравнению с денежными доходами;

- состояние имущества и финансовых ресурсов,

включая запасы и резервы, их состав и структура.

13

14.

Основные факторы внешней среды:1 Политические и правовые факторы.

Различные факторы законодательного и государственного

характера могут влиять на уровень существующих возможностей и

угроз в деятельности предприятия: антимонопольное законодательство,

денежно-кредитная политика, федеральные выборы, патентное

законодательство;

2 Экономические факторы.

На

способность

предприятия

оставаться

прибыльным,

непосредственное влияние оказывает общее здоровье и благополучие

экономики,

стадии

развития

экономического

цикла.

Макроэкономический климат в целом будет определять уровень

возможностей достижения предприятиями своих экономических целей.

Плохие экономические условия снизят спрос на товары, а более

благоприятные - могут обеспечить предпосылки для его роста. При

анализе внешней обстановки для некоторого конкретного предприятия

требуется оценить ряд экономических показателей, таких как ставка

процента, курсы обмена валют, темпы экономического роста, уровень

инфляции и др.

14

15.

Основные факторы внешней среды могут бытьразделены на четыре группы:

3 Социальные и культурные факторы

формируют стиль нашей жизни, работы и

оказывают

влияние

практически

на

все

предприятия. Новые тенденции создают тип

потребителя и вызывают потребность в других

товарах, определяя новые стратегии предприятия;

4 Технологические факторы. Революционные

технологические

перемены

и

открытия

представляют большие возможности и серьезные

угрозы, воздействие которых менеджеры должны

осознавать.

15

16.

3 Методика анализа деловой активностипредприятия

В широком смысле деловая активность оценивается:

- данными о динамике важнейших экономических и

финансовых показателей работы организации за ряд лет,

-

описанием будущих капиталовложений,

- осуществляемых экономических мероприятий,

природоохранных мероприятий и другой информацией о

деятельности организации, интересующей возможных

пользователей бухгалтерской отчетности и включаемой в

пояснительную записку к бухгалтерской отчетности.

16

17.

Рассчитываются:1 Качественные показатели деловой

активности.

2

Количественные

деловой активности.

показатели

17

18.

Рассмотримкачественные показатели

деловой активности

предприятия.

18

19.

Качественные показатели деловой активности:- широта рынков сбыта (внутренних и внешних);

- деловая репутация предприятия;

- конкурентоспособность предприятия;

- наличие постоянных поставщиков;

- наличие постоянных покупателей готовой

продукции (услуг);

- и др.

Данные критерии целесообразно сопоставлять с

аналогичными параметрами конкурентов,

действующих в отрасли или сфере бизнеса.

19

20.

Рассмотримколичественные показатели

деловой активности

предприятия.

20

21.

:Количественные критерии деловой

активности характеризуются:

– абсолютными показателями;

– относительными показателями.

21

22.

Абсолютные показатели:- объем продаж готовой продукции,

товаров, работ и услуг (оборот);

- прибыль;

- величина авансированного капитала

(активов).

22

23.

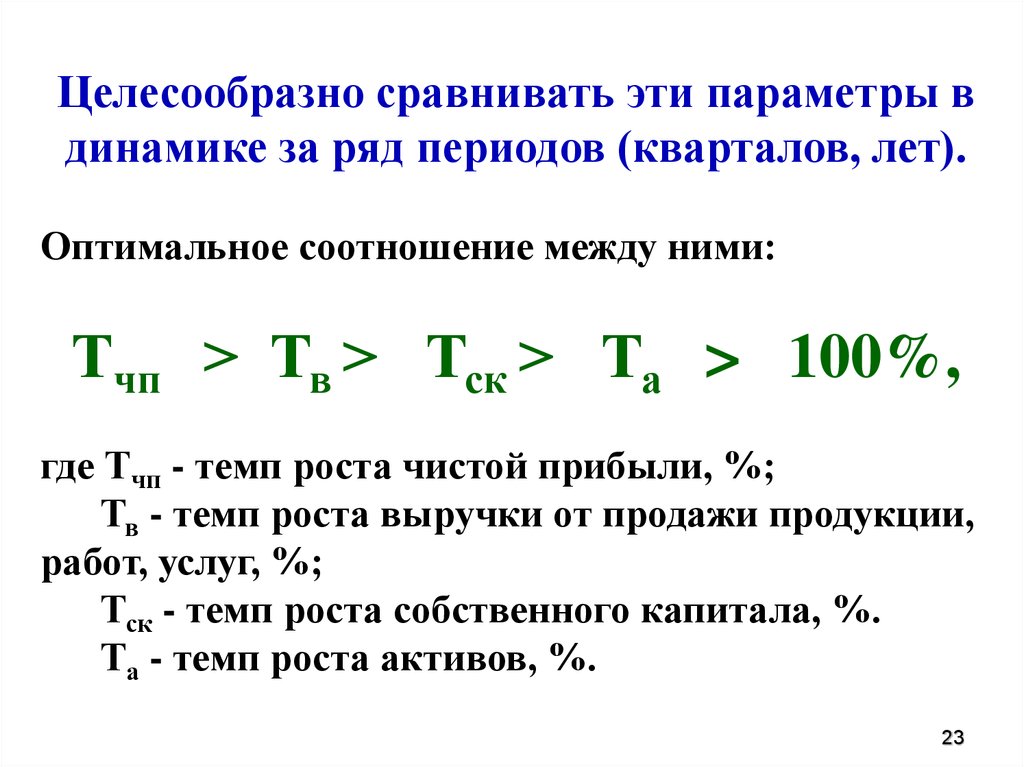

Целесообразно сравнивать эти параметры вдинамике за ряд периодов (кварталов, лет).

Оптимальное соотношение между ними:

Тчп > Тв > Тск > Та > 100%,

где Тчп - темп роста чистой прибыли, %;

Тв - темп роста выручки от продажи продукции,

работ, услуг, %;

Тск - темп роста собственного капитала, %.

Та - темп роста активов, %.

23

24.

Чистая прибыль должнаувеличиваться более высокими

темпами, чем выручка от

реализации.

Выручка от реализации должна

увеличиваться более высокими

темпами, чем величина активов

(валюта баланса).

24

25.

Напрактике

даже

у

стабильно

работающих

предприятий

возможны

отклонения от указанного соотношения

показателей.

Причины:

- освоение новых видов продукции и

технологий;

большие

капиталовложения

на

обновление и модернизацию основных

средств;

- реорганизация структуры управления и

производства.

25

26.

Рассмотрим относительные показателиДеловая активность предприятия в

финансовом аспекте проявляется в

скорости оборота его средств и их

источников.

Анализ

деловой

активности

заключается в исследовании динамики

показателей оборачиваемости.

26

27.

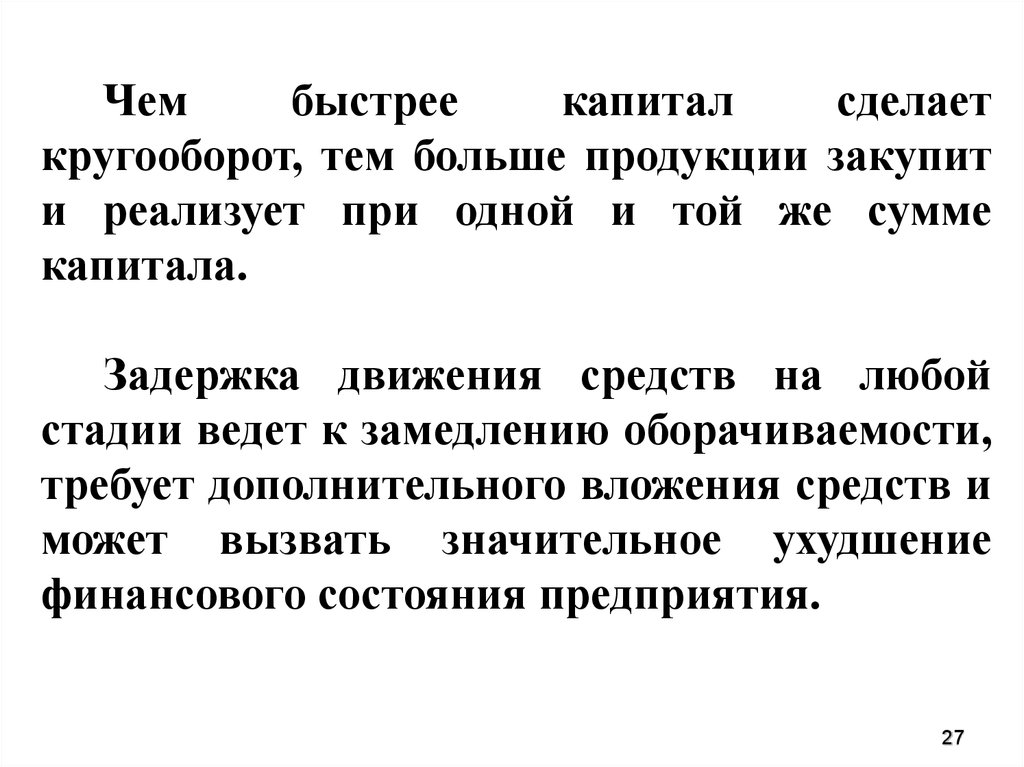

Чембыстрее

капитал

сделает

кругооборот, тем больше продукции закупит

и реализует при одной и той же сумме

капитала.

Задержка движения средств на любой

стадии ведет к замедлению оборачиваемости,

требует дополнительного вложения средств и

может вызвать значительное ухудшение

финансового состояния предприятия.

27

28.

Результат ускорения оборачиваемости - эффектвыражается в увеличении выручки от реализации

без дополнительного привлечения финансовых

ресурсов.

Кроме того, за счет ускорения оборачиваемости

капитала происходит увеличение суммы прибыли,

так как обычно к исходной денежной форме он

возвращается с приращением.

Необходимо стремиться не только к ускорению

движения капитала на всех стадиях кругооборота, но

и к максимальной его отдаче, которая выражается в

увеличении суммы прибыли на один рубль капитала.

28

29.

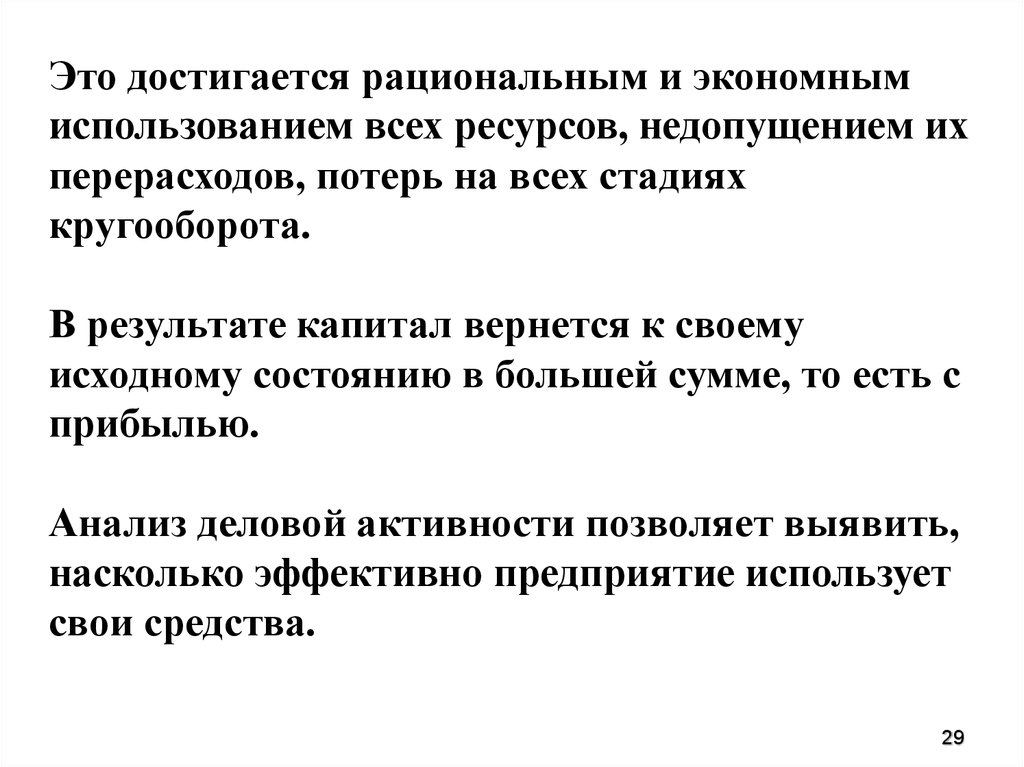

Это достигается рациональным и экономнымиспользованием всех ресурсов, недопущением их

перерасходов, потерь на всех стадиях

кругооборота.

В результате капитал вернется к своему

исходному состоянию в большей сумме, то есть с

прибылью.

Анализ деловой активности позволяет выявить,

насколько эффективно предприятие использует

свои средства.

29

30.

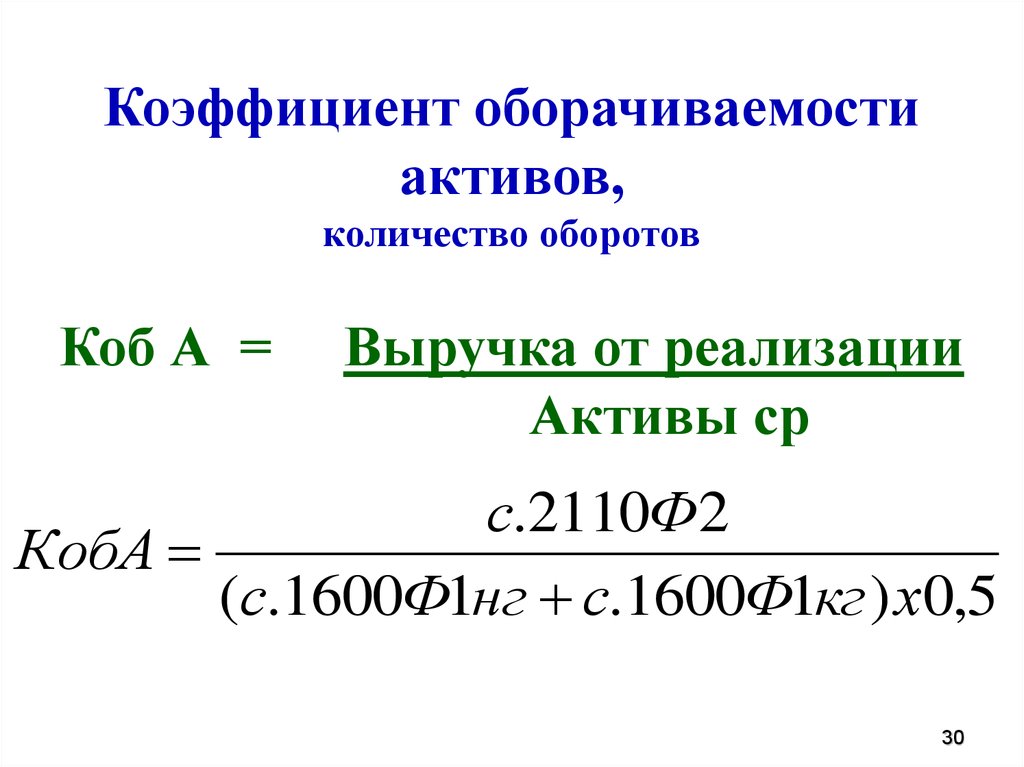

Коэффициент оборачиваемостиактивов,

количество оборотов

Коб А =

Выручка от реализации

Активы ср

с.2110Ф2

КобА

(с.1600Ф1нг с.1600Ф1кг ) х0,5

30

31.

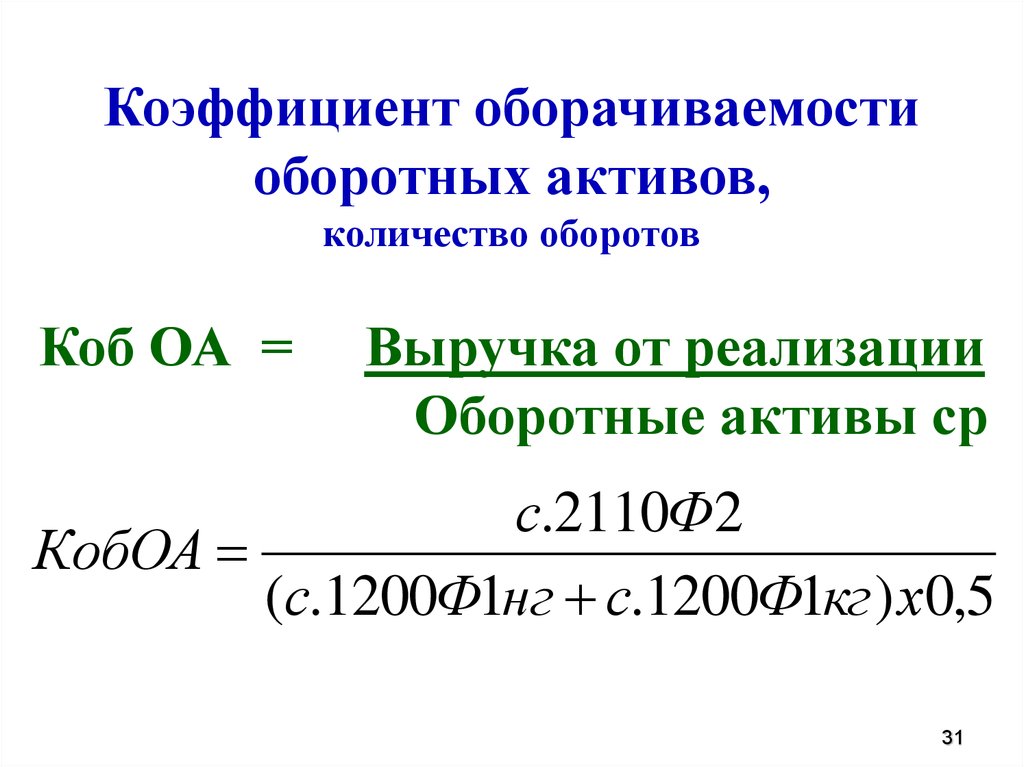

Коэффициент оборачиваемостиоборотных активов,

количество оборотов

Коб ОА =

Выручка от реализации

Оборотные активы ср

с.2110Ф2

КобОА

(с.1200Ф1нг с.1200Ф1кг ) х0,5

31

32.

Коэффициент оборачиваемостизапасов,

количество оборотов

Коб Зап =

Выручка от реализации

Запасы ср

с.2110Ф2

КобЗап

(с.1210Ф1нг с.1210Ф1кг ) х0,5

32

33.

Коэффициент оборачиваемостиденежных средств,

количество оборотов

Коб ДС =

Выручка от реализации

Денежные средства ср

с.2110Ф2

КобДС

(с.1250Ф1нг с.1250Ф1кг ) х0,5

33

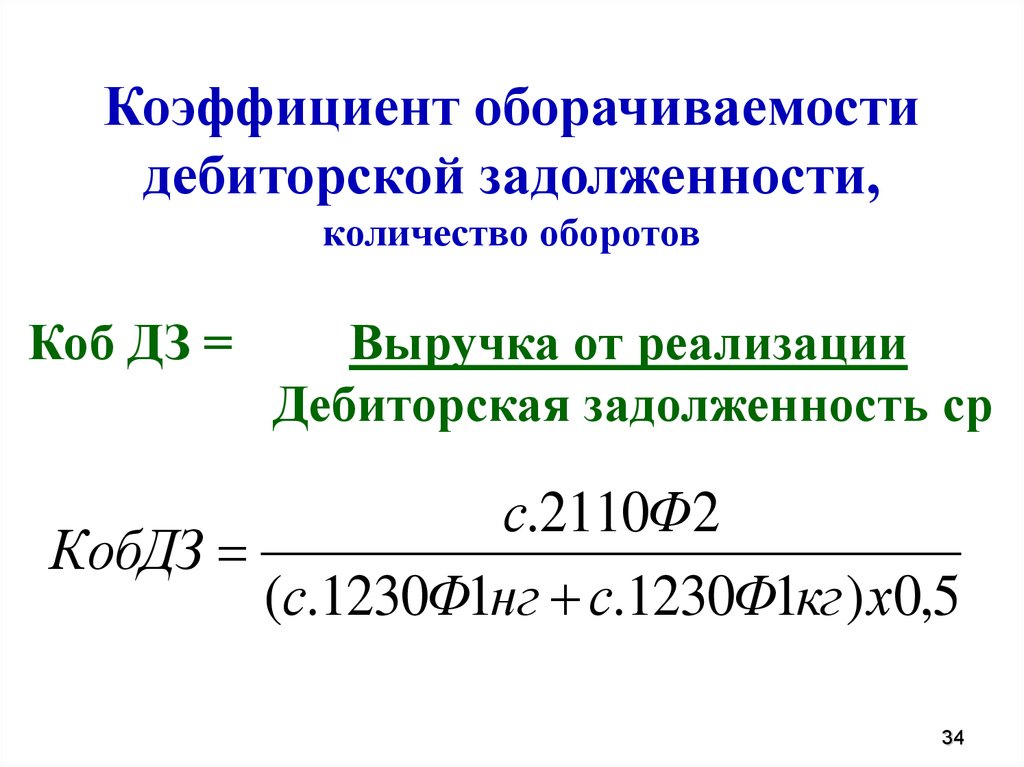

34.

Коэффициент оборачиваемостидебиторской задолженности,

количество оборотов

Коб ДЗ =

Выручка от реализации

Дебиторская задолженность ср

с.2110Ф2

КобДЗ

(с.1230Ф1нг с.1230Ф1кг ) х0,5

34

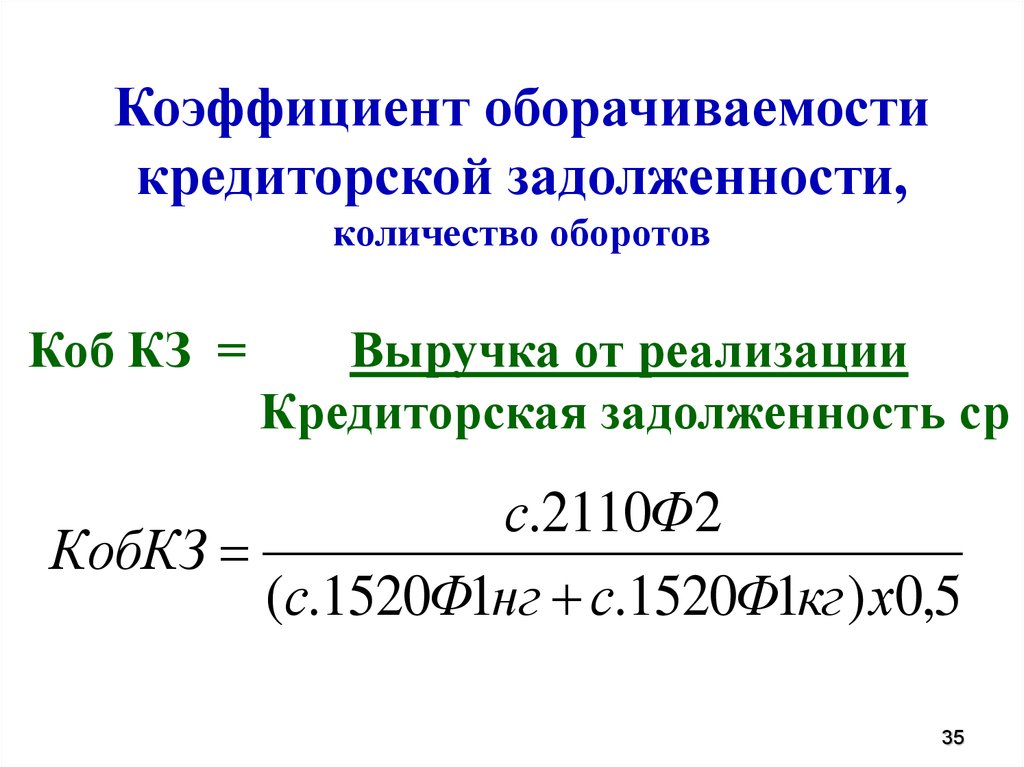

35.

Коэффициент оборачиваемостикредиторской задолженности,

количество оборотов

Коб КЗ =

Выручка от реализации

Кредиторская задолженность ср

с.2110Ф2

КобКЗ

(с.1520Ф1нг с.1520Ф1кг ) х0,5

35

36.

Продолжительность одного оборотаактивов, дни

Пр 1об А = 365

Коб А

36

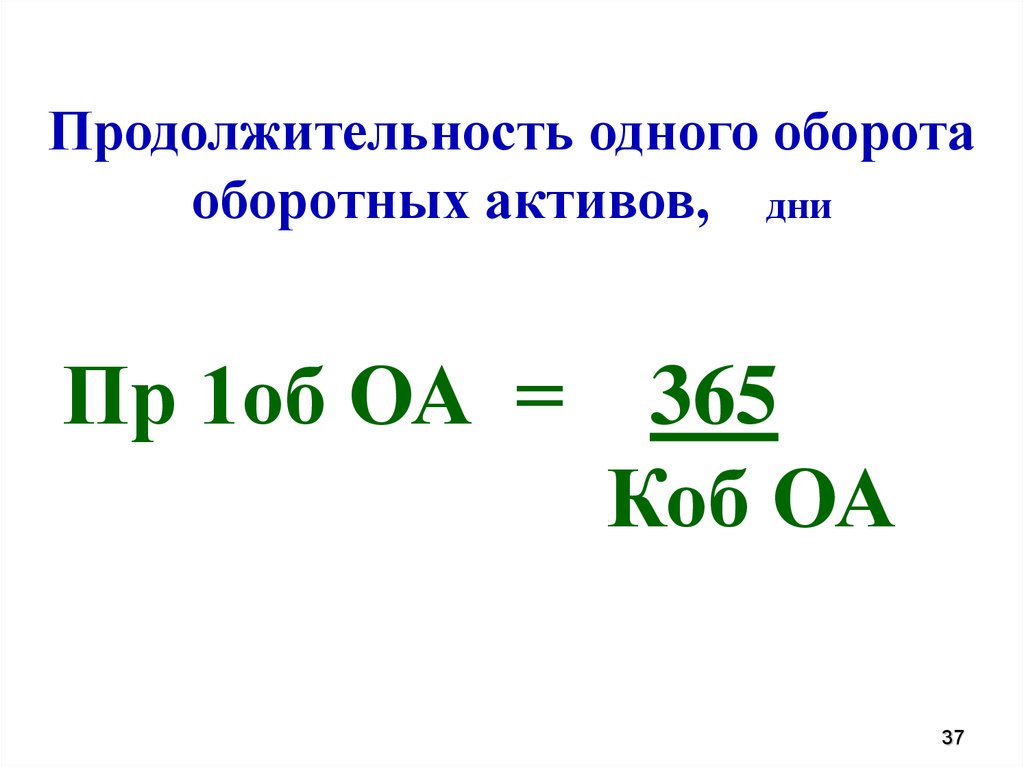

37.

Продолжительность одного оборотаоборотных активов, дни

Пр 1об ОА =

365

Коб ОА

37

38.

Продолжительность одногооборота запасов, дни

Пр 1об Зап =

365

Коб Зап

38

39.

Продолжительность одного оборотаденежных средств, дни

Пр 1об ДС = 365

Коб ДС

39

40.

Продолжительность одного оборотадебиторской задолженности, дни

Пр 1об ДЗ =

365

Коб ДЗ

40

41.

Продолжительность одного оборотакредиторской задолженности, дни

Пр 1об КЗ = 365

Коб КЗ

41

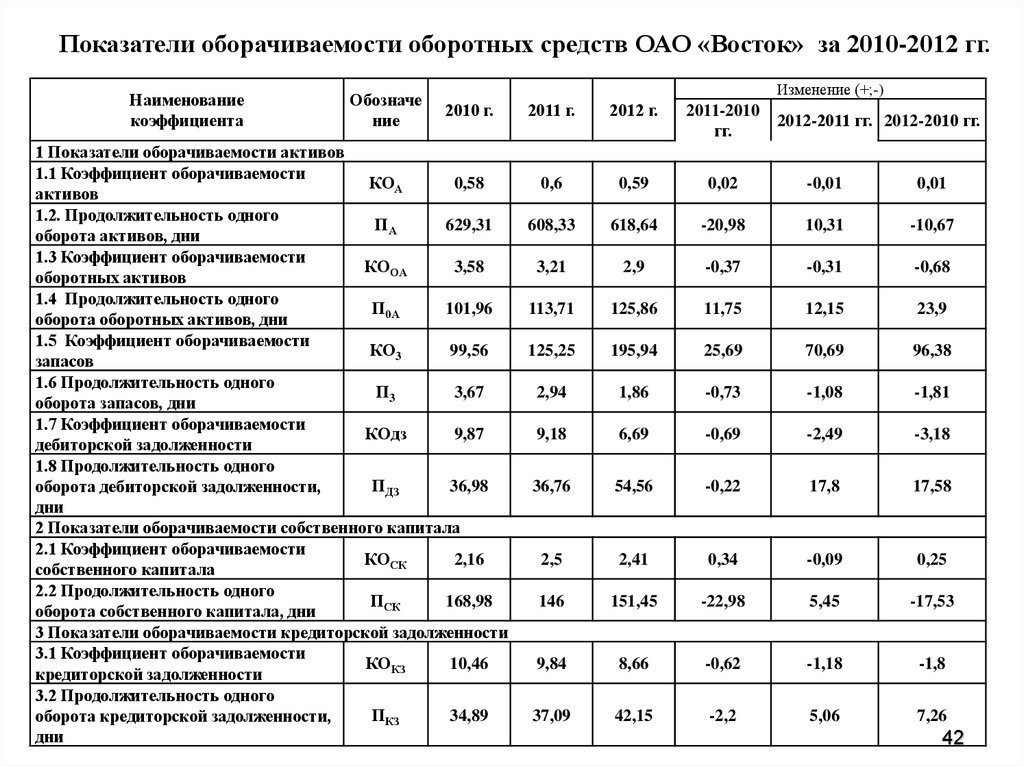

42.

Показатели оборачиваемости оборотных средств ОАО «Восток» за 2010-2012 гг.Наименование

коэффициента

Обозначе

ние

Изменение (+;-)

2010 г.

1 Показатели оборачиваемости активов

1.1 Коэффициент оборачиваемости

КОА

0,58

активов

1.2. Продолжительность одного

ПА

629,31

оборота активов, дни

1.3 Коэффициент оборачиваемости

КООА

3,58

оборотных активов

1.4 Продолжительность одного

П0А

101,96

оборота оборотных активов, дни

1.5 Коэффициент оборачиваемости

КО3

99,56

запасов

1.6 Продолжительность одного

П3

3,67

оборота запасов, дни

1.7 Коэффициент оборачиваемости

КОдз

9,87

дебиторской задолженности

1.8 Продолжительность одного

ПДЗ

36,98

оборота дебиторской задолженности,

дни

2 Показатели оборачиваемости собственного капитала

2.1 Коэффициент оборачиваемости

КОСК

2,16

собственного капитала

2.2 Продолжительность одного

ПСК

168,98

оборота собственного капитала, дни

3 Показатели оборачиваемости кредиторской задолженности

3.1 Коэффициент оборачиваемости

КОКЗ

10,46

кредиторской задолженности

3.2 Продолжительность одного

ПКЗ

34,89

оборота кредиторской задолженности,

дни

2011 г.

2012 г.

2011-2010

гг.

0,6

0,59

0,02

-0,01

0,01

608,33

618,64

-20,98

10,31

-10,67

3,21

2,9

-0,37

-0,31

-0,68

113,71

125,86

11,75

12,15

23,9

125,25

195,94

25,69

70,69

96,38

2,94

1,86

-0,73

-1,08

-1,81

9,18

6,69

-0,69

-2,49

-3,18

36,76

54,56

-0,22

17,8

17,58

2,5

2,41

0,34

-0,09

0,25

146

151,45

-22,98

5,45

-17,53

9,84

8,66

-0,62

-1,18

-1,8

37,09

42,15

-2,2

5,06

7,26

2012-2011 гг. 2012-2010 гг.

42

43.

Циклы оборота по элементам оборотных средств43

44.

Операционный цикл начинается с момента поступленияматериалов на склад предприятия, заканчивается в момент

получения оплаты от покупателей за реализованную

продукцию.

Т.к. продолжительность операционного цикла больше

длительности финансового цикла на период оборота

кредиторской задолженности, то сокращение финансового

цикла обычно влечет уменьшение операционного цикла, что

оценивается как положительная тенденция.

Продолжительность операционного цикла - аналитический

показатель,

характеризующий

продолжительность

производственно-коммерческого цикла и исчисляемый как

среднее время прохождения денежных средств от момента их

вложения в производственные запасы до момента возврата на

счета фирмы в виде выручки за реализованную продукцию.

44

45.

Операционный цикл характеризует общее время, в течениекоторого финансовые ресурсы омертвлены в запасах и

дебиторской задолженности.

Поскольку, предприятие оплачивает счета поставщиков с

временным лагом, время, в течение которого денежные

средства отвлечены из оборота, т. е. финансовый цикл, меньше

на среднее время обращения кредиторской задолженности.

Сокращение операционного и финансового циклов в

динамике рассматривается как положительная тенденция.

Если операционный цикл может быть сокращен за счет

ускорения производственного процесса и оборачиваемости

дебиторской задолженности, то финансовый цикл может быть

сокращен как за счет данных факторов, так и за счет

некоторого некритического замедления, оборачиваемости

кредиторской задолженности.

45

46.

Финансовый цикл представляет собойпериод, в течение которого денежные

средства вовлечены в оборот и не могут

быть

использованы

предприятием

произвольным образом.

Финансовый цикл – это период времени

между оплатой кредиторской задолженности

(аванса) поставщику сырья и поступлением

средств от дебиторов за отгруженную

продукцию.

46

finance

finance