Similar presentations:

Анализ деловой активности предприятия. Тема 4

1.

Тема 4: Анализ деловой активностипредприятия

2.

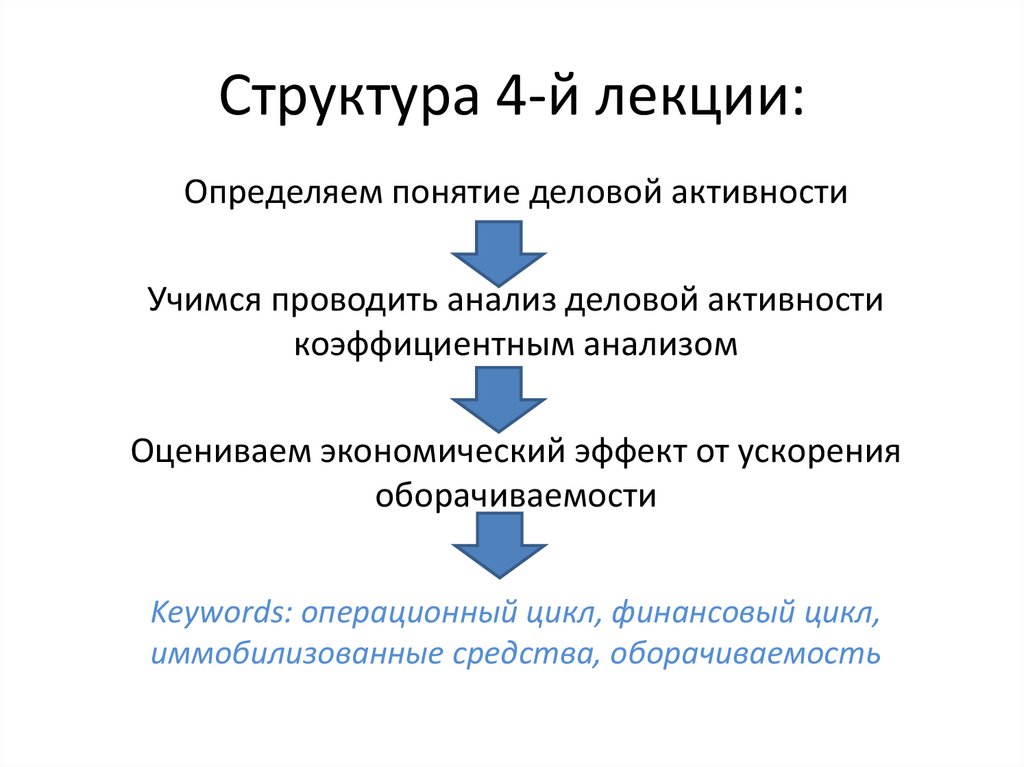

Структура 4-й лекции:Определяем понятие деловой активности

Учимся проводить анализ деловой активности

коэффициентным анализом

Оцениваем экономический эффект от ускорения

оборачиваемости

Keywords: операционный цикл, финансовый цикл,

иммобилизованные средства, оборачиваемость

3.

Деловая активность способность предприятия по результатамсвоей экономической деятельности занять

устойчивое положение на конкурентном

рынке,

это

результативность

работы

предприятия относительно величины расхода

ресурсов в процессе операционного цикла.

Проявляется прежде

оборота средств.

всего

в

скорости

4.

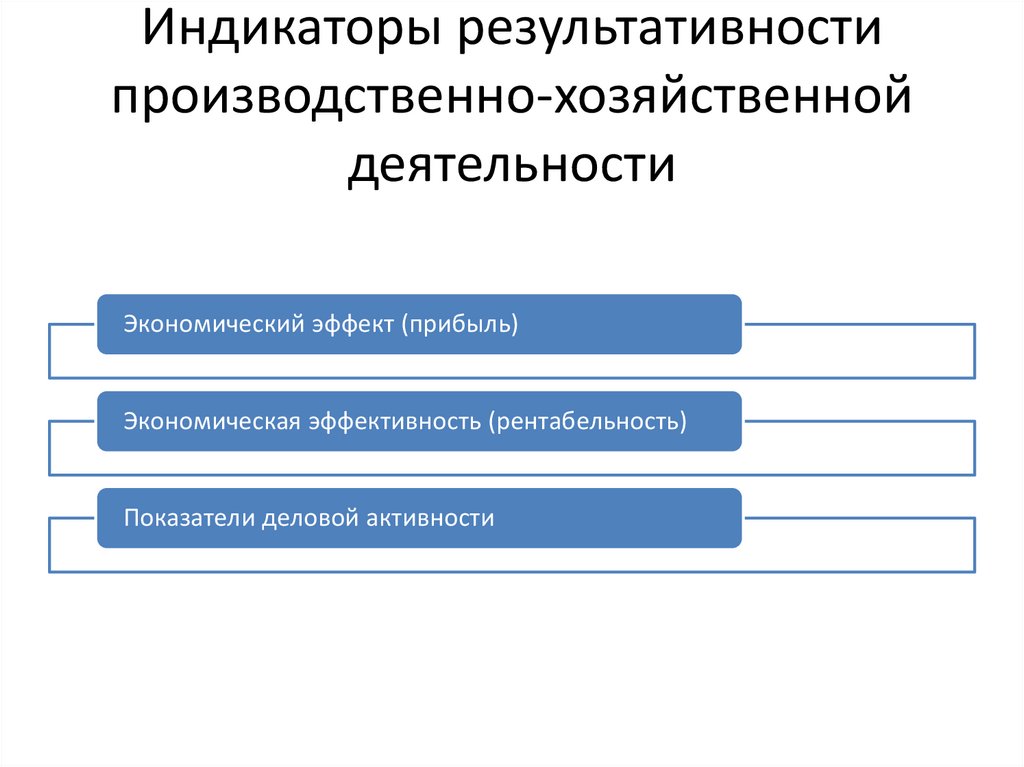

Индикаторы результативностипроизводственно-хозяйственной

деятельности

Экономический эффект (прибыль)

Экономическая эффективность (рентабельность)

Показатели деловой активности

5.

1)От скорости оборота средств зависит размер годового

оборота;

2) с размерами оборота, а следовательно, и с оборачиваемостью

связана величина условно-постоянных расходов: чем быстрее

оборот, тем меньше на каждый оборот приходится данных

расходов;

3) Ускорение оборота на той или иной стадии кругооборота

средств влечет за собой ускорение оборота и на других стадиях.

Финансовое положение организации, ее платёжеспособность

зависят от того, насколько быстро средства, вложенные в активы,

превращаются в реальные деньги.

6.

Движение оборотных средствДС

ДЗ

З

ГП

7.

На длительность нахождения средств вобороте оказывают влияние:

Внешние факторы

• Отраслевая принадлежность

• Сфера деятельности

• Масштаб деятельности организации

• Влияние инфляционных процессов

• Система налогообложения

• Уровень процентных ставок по заёмным средствам кредитных организаций

• Характер хозяйственных связей с партнерами

Внутренние факторы

• Эффективность стратегии управления активами

• Ценовая политика предприятия

• Методика оценки ТМЦ и запасов

8.

Средняя величина оборачиваемостизапасов в некоторых отраслях:

• Строительство – 257 дней;

• Торговля продуктами питания – 24 дня;

• Торговля ювелирными изделиями – 164

дня;

• Рестораны и прочие предприятия питания10 дней.

9.

Анализ деловой активности1) общие показатели оборачиваемости (в оборотах)

Название

показателя

Способ расчета

Интерпретация

1. Коэффициент

общей

оборачиваемости

капитала

(ресурсоотдача)

D1 = Выручка от

продаж/Среднегодовая

стоимость активов

Показывает эффективность

использования имущества. Отражает

скорость оборота (в количестве

оборотов за период всего капитала

организации)

2. Коэффициент

оборачиваемости

оборотных средств

D2 = Выручка от

продаж/Среднегодовая

стоимость оборотных активов

Показывает скорость оборота всех

оборотных средств (материальных и

денежных)

3. Коэффициент

отдачи НМА

D3 = Выручка от

продаж/Средняя стоимость

НМА

Показывает эффективность

использования НМА

4. Фондоотдача

D4 = Выручка от

продаж/Средняя стоимость

основных средств

Показывает эффективность

использования только основных средств

организации

5. Коэффициент

отдачи собственного

капитала

D5 = Выручка от

продаж/Средняя стоимость

собственного капитала

Показывает скорость оборота

собственного капитала. Сколько тыс.

руб. выручки приходится на одну тыс.

руб. вложенного капитала

10.

Если необходимо перевести коэффициентоборачиваемости в оборотах, перевести в

дни, нужно период (360, 90, 30) поделить на

коэфф. оборачиваемости.

11.

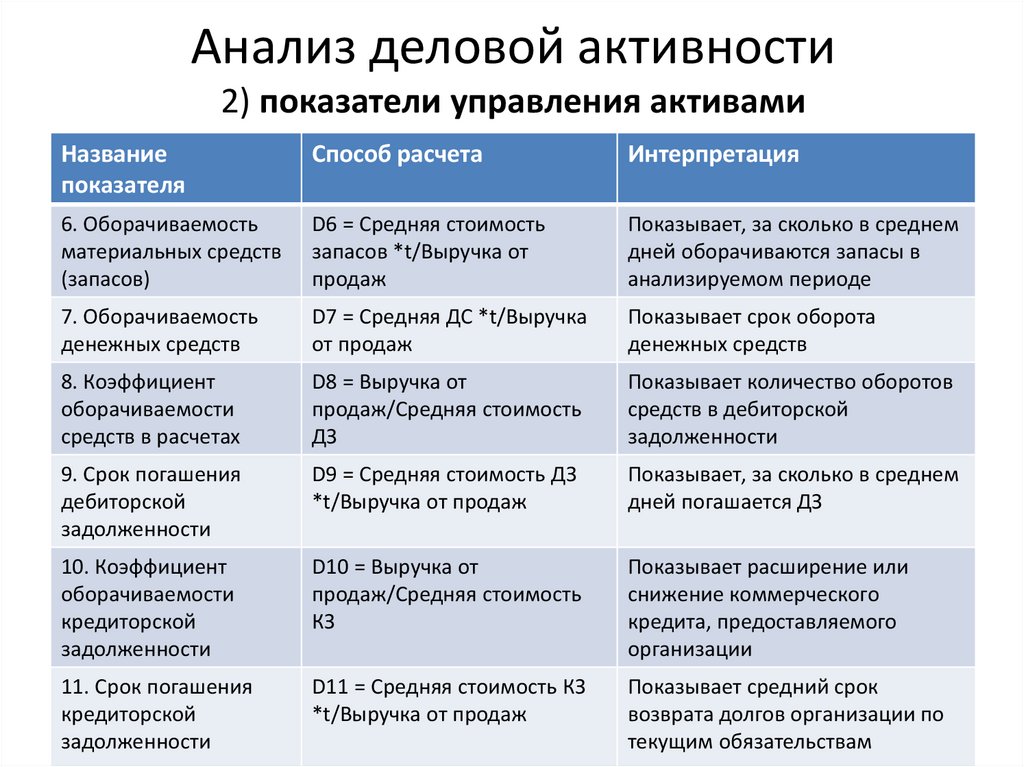

Анализ деловой активности2) показатели управления активами

Название

показателя

Способ расчета

Интерпретация

6. Оборачиваемость

материальных средств

(запасов)

D6 = Средняя стоимость

запасов *t/Выручка от

продаж

Показывает, за сколько в среднем

дней оборачиваются запасы в

анализируемом периоде

7. Оборачиваемость

денежных средств

D7 = Средняя ДС *t/Выручка

от продаж

Показывает срок оборота

денежных средств

8. Коэффициент

оборачиваемости

средств в расчетах

D8 = Выручка от

продаж/Средняя стоимость

ДЗ

Показывает количество оборотов

средств в дебиторской

задолженности

9. Срок погашения

дебиторской

задолженности

D9 = Средняя стоимость ДЗ

*t/Выручка от продаж

Показывает, за сколько в среднем

дней погашается ДЗ

10. Коэффициент

оборачиваемости

кредиторской

задолженности

D10 = Выручка от

продаж/Средняя стоимость

КЗ

Показывает расширение или

снижение коммерческого

кредита, предоставляемого

организации

11. Срок погашения

кредиторской

задолженности

D11 = Средняя стоимость КЗ

*t/Выручка от продаж

Показывает средний срок

возврата долгов организации по

текущим обязательствам

12.

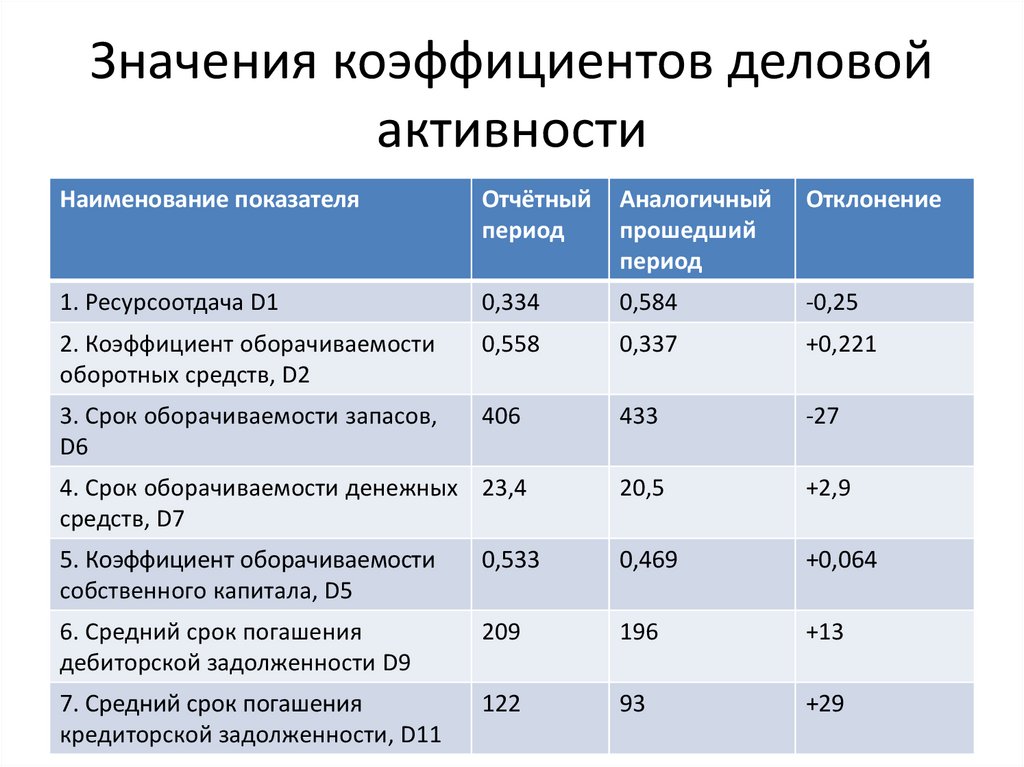

Значения коэффициентов деловойактивности

Наименование показателя

Отчётный

период

Аналогичный

прошедший

период

Отклонение

1. Ресурсоотдача D1

0,334

0,584

-0,25

2. Коэффициент оборачиваемости

оборотных средств, D2

0,558

0,337

+0,221

3. Срок оборачиваемости запасов,

D6

406

433

-27

4. Cрок оборачиваемости денежных 23,4

средств, D7

20,5

+2,9

5. Коэффициент оборачиваемости

собственного капитала, D5

0,533

0,469

+0,064

6. Средний срок погашения

дебиторской задолженности D9

209

196

+13

7. Средний срок погашения

кредиторской задолженности, D11

122

93

+29

13.

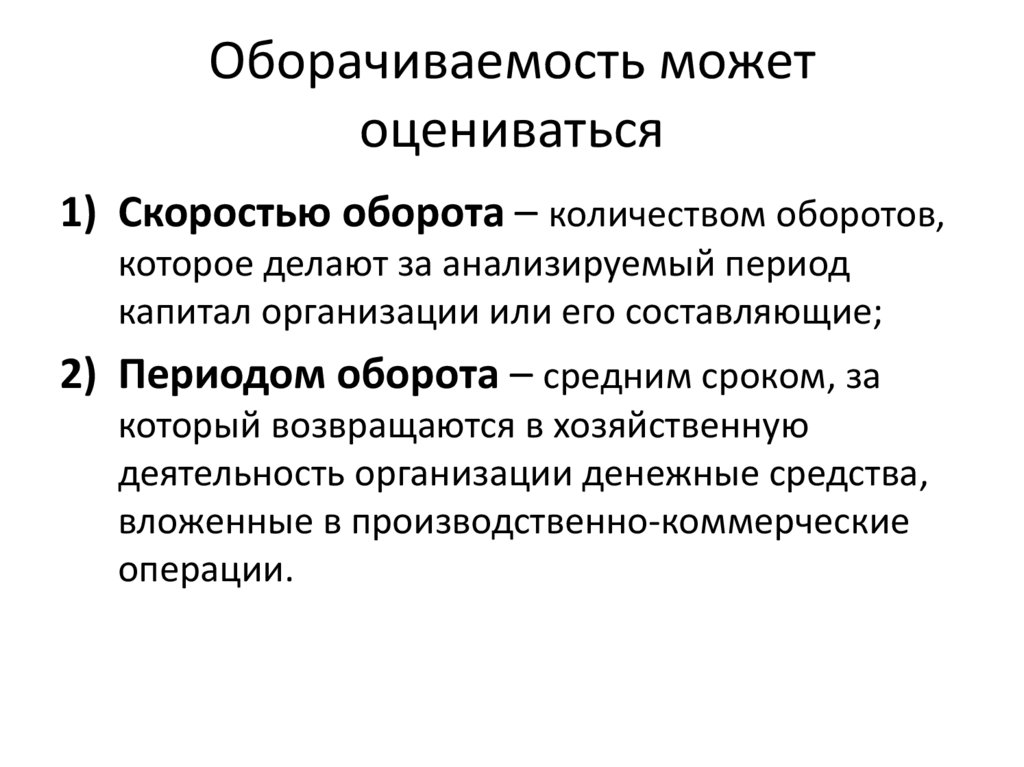

Оборачиваемость можетоцениваться

1) Скоростью оборота – количеством оборотов,

которое делают за анализируемый период

капитал организации или его составляющие;

2) Периодом оборота – средним сроком, за

который возвращаются в хозяйственную

деятельность организации денежные средства,

вложенные в производственно-коммерческие

операции.

14.

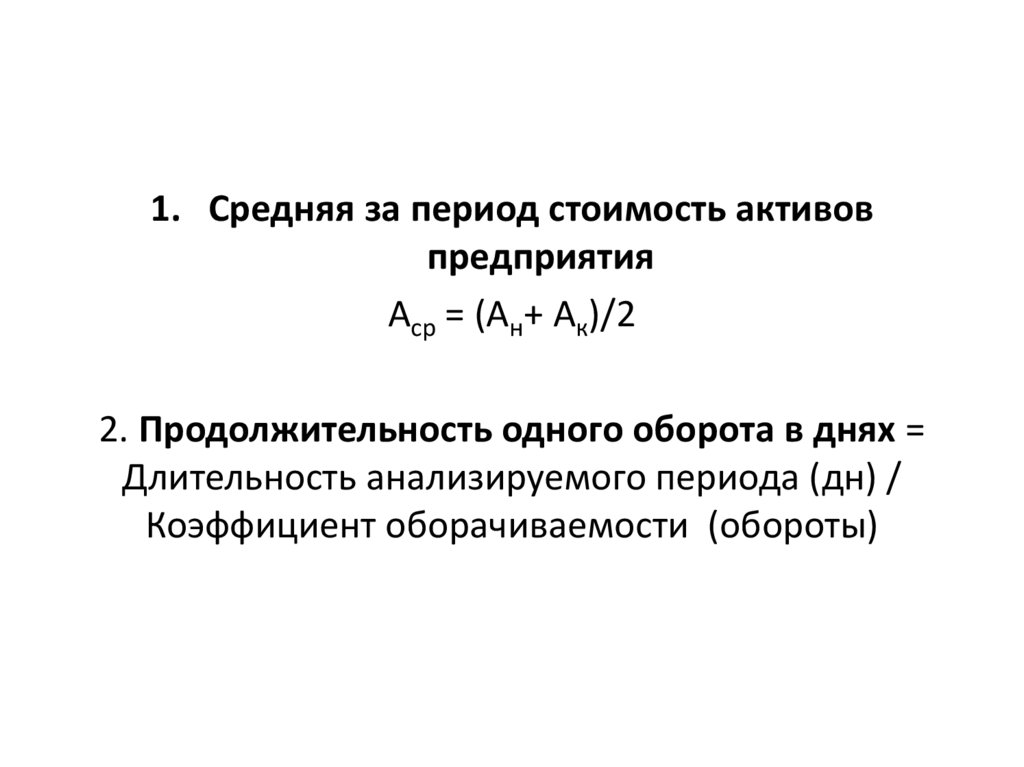

1. Средняя за период стоимость активовпредприятия

Аср = (Ан+ Ак)/2

2. Продолжительность одного оборота в днях =

Длительность анализируемого периода (дн) /

Коэффициент оборачиваемости (обороты)

15.

Пример:ВР= 2000 млн.,

ОбС ср. = 400 млн.

Рассчитайте коэффициент оборачиваемости

оборотных средств и длительность одного

оборота

16.

Пример:К об = 5 раз (5 оборотов)

т.е. за 1 год каждый рубль, вложенный в ОбС предприятия

совершил 5 оборотов, т.е. участвовал в процессе производства 5

раз.

Длительность оборота

360 : 5 = 72 дня.

17.

Пример:Длительность оборота

360 : 5 = 72 дня.

18.

19.

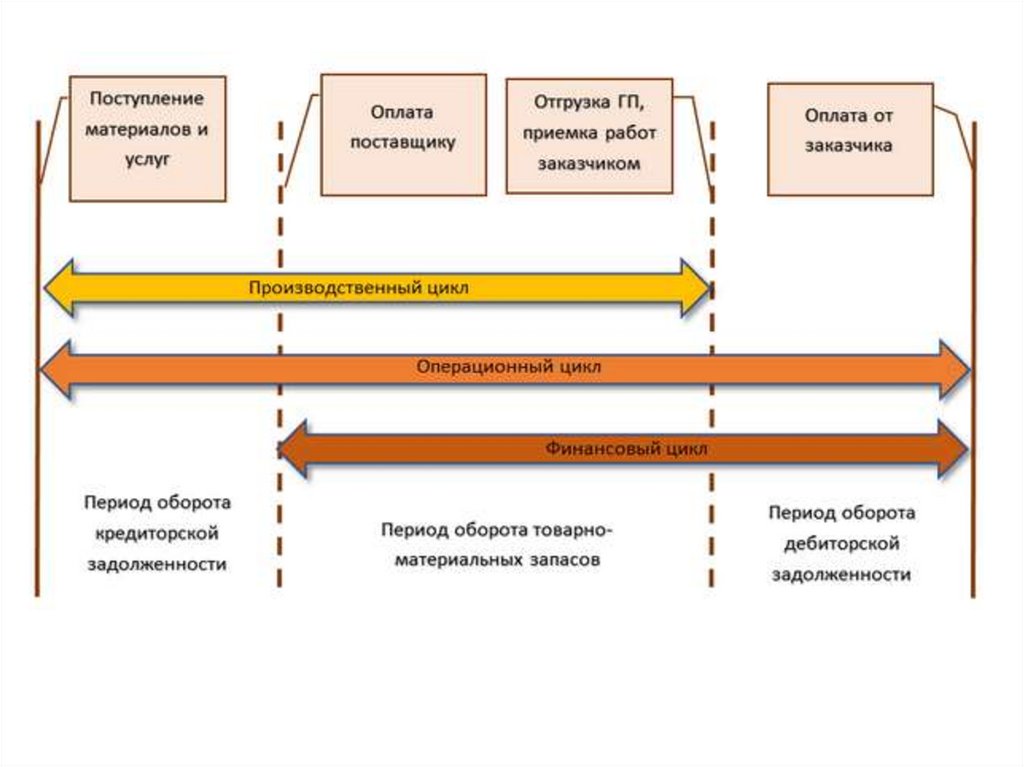

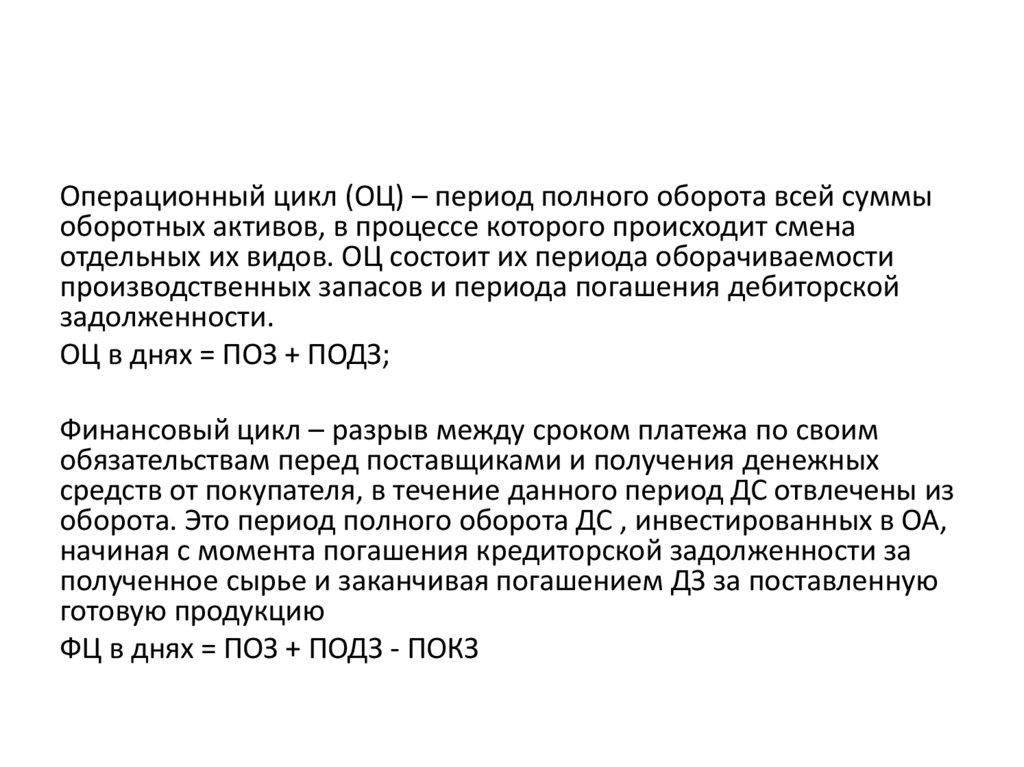

Операционный цикл (ОЦ) – период полного оборота всей суммыоборотных активов, в процессе которого происходит смена

отдельных их видов. ОЦ состоит их периода оборачиваемости

производственных запасов и периода погашения дебиторской

задолженности.

ОЦ в днях = ПОЗ + ПОДЗ;

Финансовый цикл – разрыв между сроком платежа по своим

обязательствам перед поставщиками и получения денежных

средств от покупателя, в течение данного период ДС отвлечены из

оборота. Это период полного оборота ДС , инвестированных в ОА,

начиная с момента погашения кредиторской задолженности за

полученное сырье и заканчивая погашением ДЗ за поставленную

готовую продукцию

ФЦ в днях = ПОЗ + ПОДЗ - ПОКЗ

20.

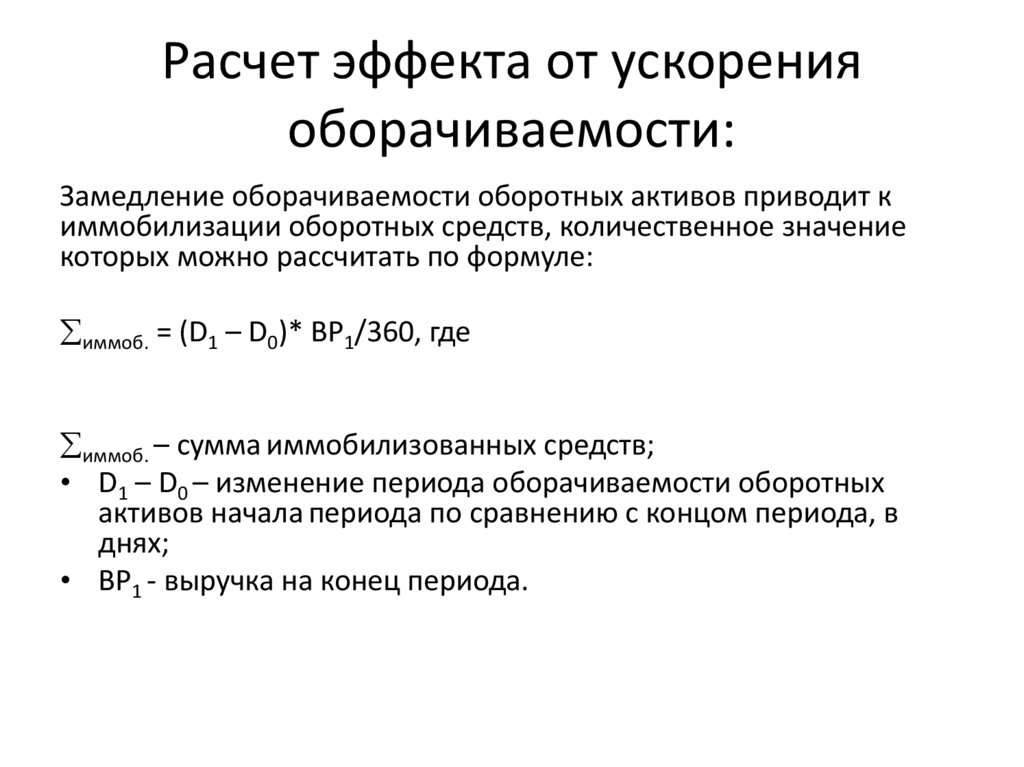

Расчет эффекта от ускоренияоборачиваемости:

Замедление оборачиваемости оборотных активов приводит к

иммобилизации оборотных средств, количественное значение

которых можно рассчитать по формуле:

иммоб. = (D1 – D0)* ВР1/360, где

иммоб. – сумма иммобилизованных средств;

• D1 – D0 – изменение периода оборачиваемости оборотных

активов начала периода по сравнению с концом периода, в

днях;

• ВР1 - выручка на конец периода.

21.

Значения коэффициентов деловойактивности

Наименование показателя

Отчётный

период

Аналогичный

прошедший

период

Отклонение

1. Ресурсоотдача D1

0,334

0,584

-0,25

2. Коэффициент оборачиваемости

оборотных средств, D2

0,558

0,337

+0,221

3. Срок оборачиваемости запасов,

D6

406

433

-27

4. Cрок оборачиваемости денежных 23,4

средств, D7

20,5

+2,9

5. Коэффициент оборачиваемости

собственного капитала, D5

0,533

0,469

+0,064

6. Средний срок погашения

дебиторской задолженности D9

209

196

+13

7. Средний срок погашения

кредиторской задолженности, D11

122

93

+29

22.

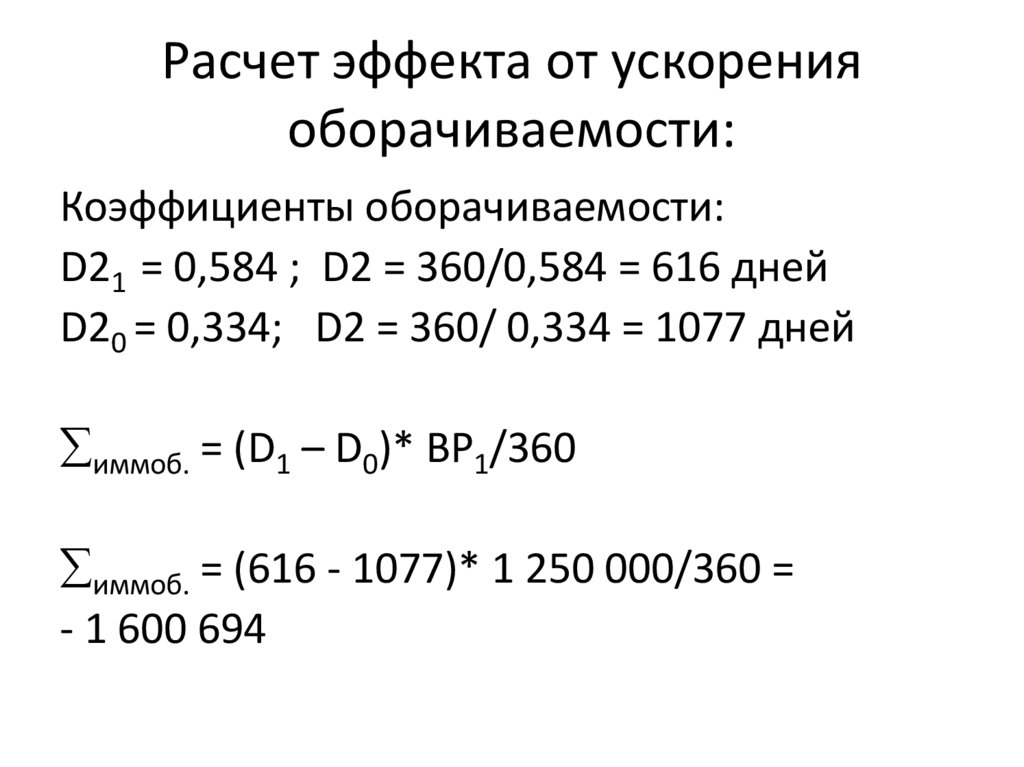

Расчет эффекта от ускоренияоборачиваемости:

Коэффициенты оборачиваемости:

D21 = 0,584 ; D2 = 360/0,584 = 616 дней

D20 = 0,334; D2 = 360/ 0,334 = 1077 дней

иммоб. = (D1 – D0)* ВР1/360

иммоб. = (616 - 1077)* 1 250 000/360 =

- 1 600 694

23.

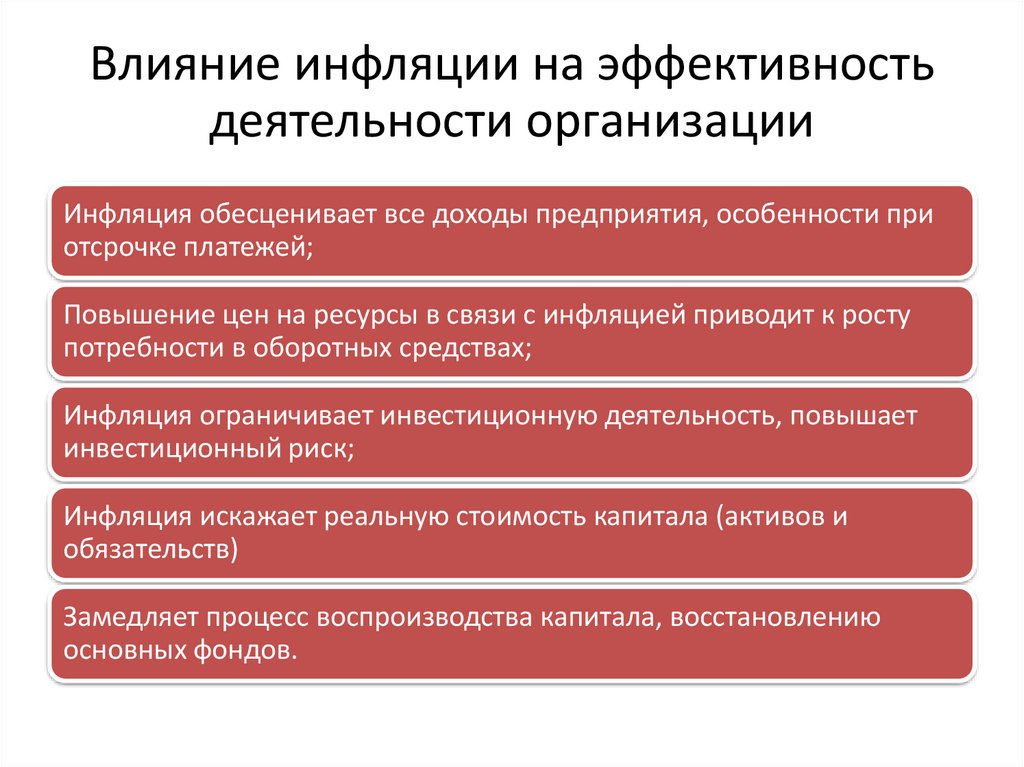

Влияние инфляции на эффективностьдеятельности организации

Инфляция обесценивает все доходы предприятия, особенности при

отсрочке платежей;

Повышение цен на ресурсы в связи с инфляцией приводит к росту

потребности в оборотных средствах;

Инфляция ограничивает инвестиционную деятельность, повышает

инвестиционный риск;

Инфляция искажает реальную стоимость капитала (активов и

обязательств)

Замедляет процесс воспроизводства капитала, восстановлению

основных фондов.

24.

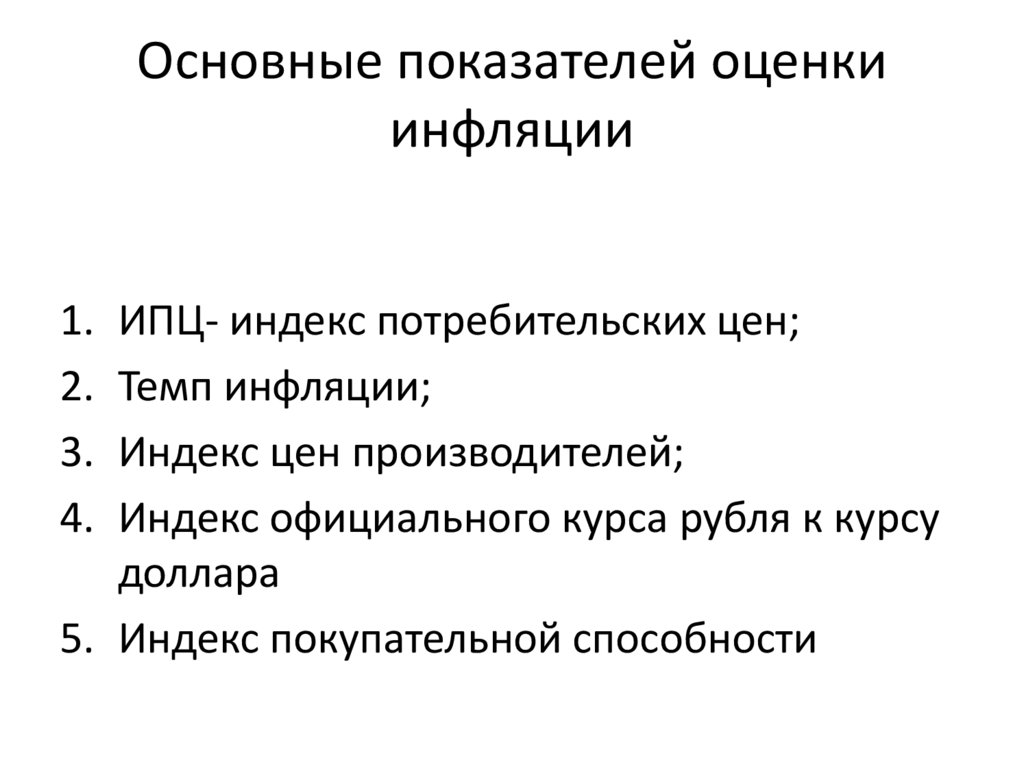

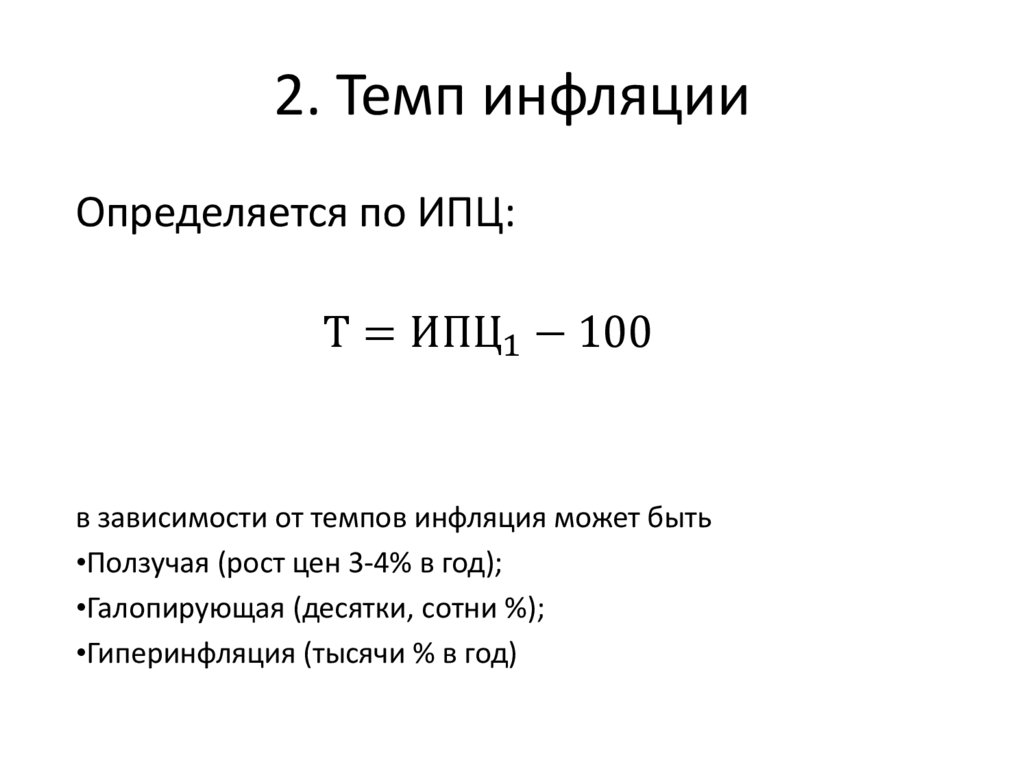

Основные показателей оценкиинфляции

1. ИПЦ- индекс потребительских цен;

2. Темп инфляции;

3. Индекс цен производителей;

4. Индекс официального курса рубля к курсу

доллара

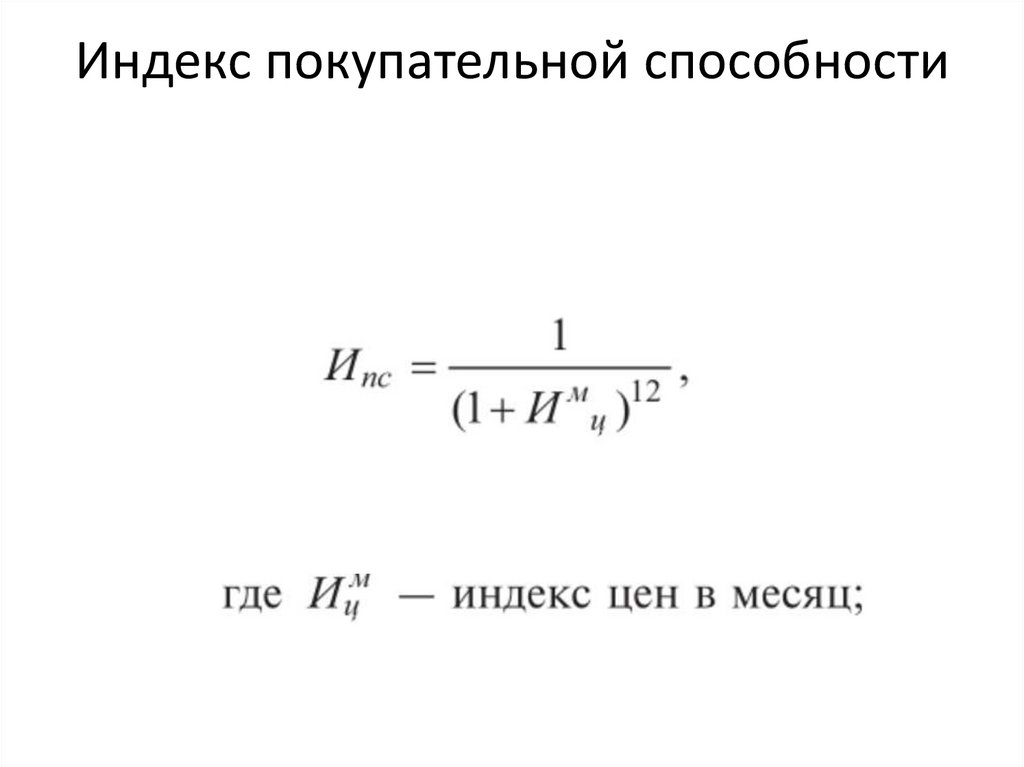

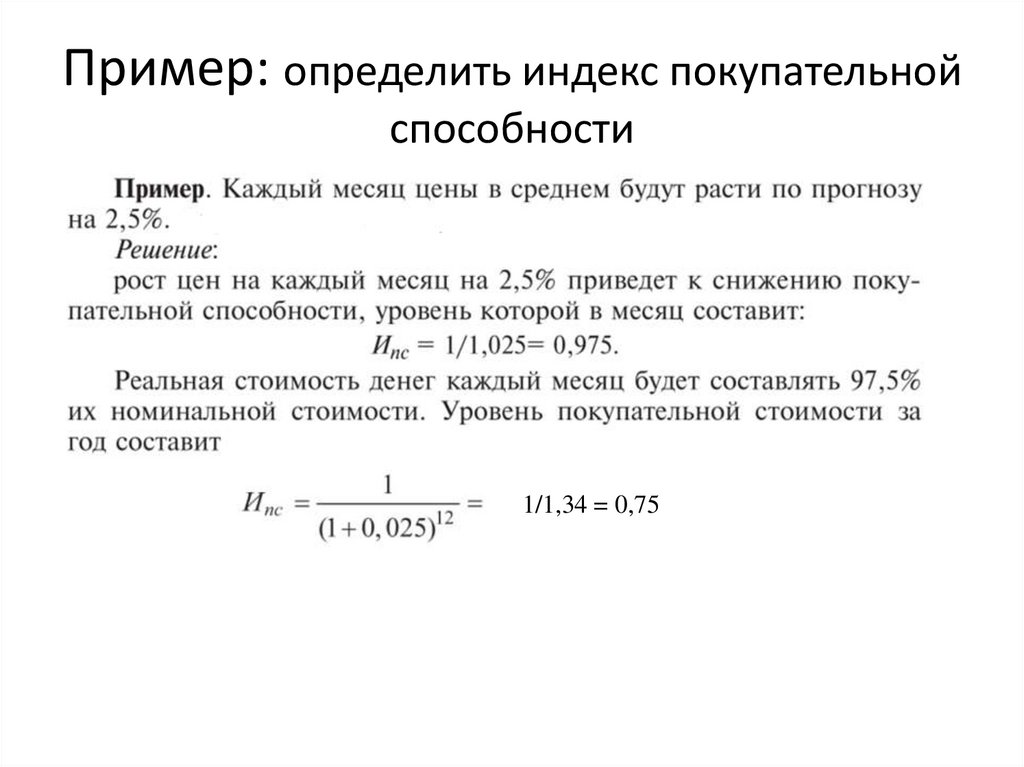

5. Индекс покупательной способности

25.

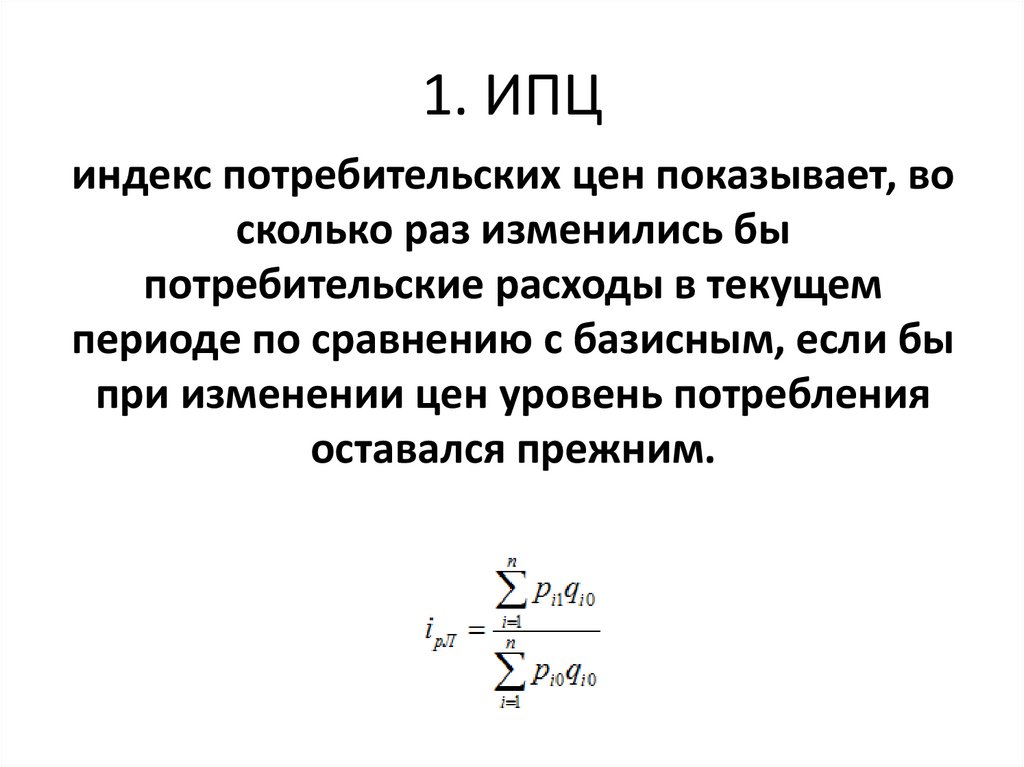

1. ИПЦиндекс потребительских цен показывает, во

сколько раз изменились бы

потребительские расходы в текущем

периоде по сравнению с базисным, если бы

при изменении цен уровень потребления

оставался прежним.

26.

Методология расчета ИПЦ271 нас.пункт

58 тыс.

Более

500

Рынки

2-4 города

на субъект

Магазины

Палатки

Товары

Услуги

27.

Группы товаров для ИПЦПродовольственные товары

Непродовольственные товары

Платные услуги

28.

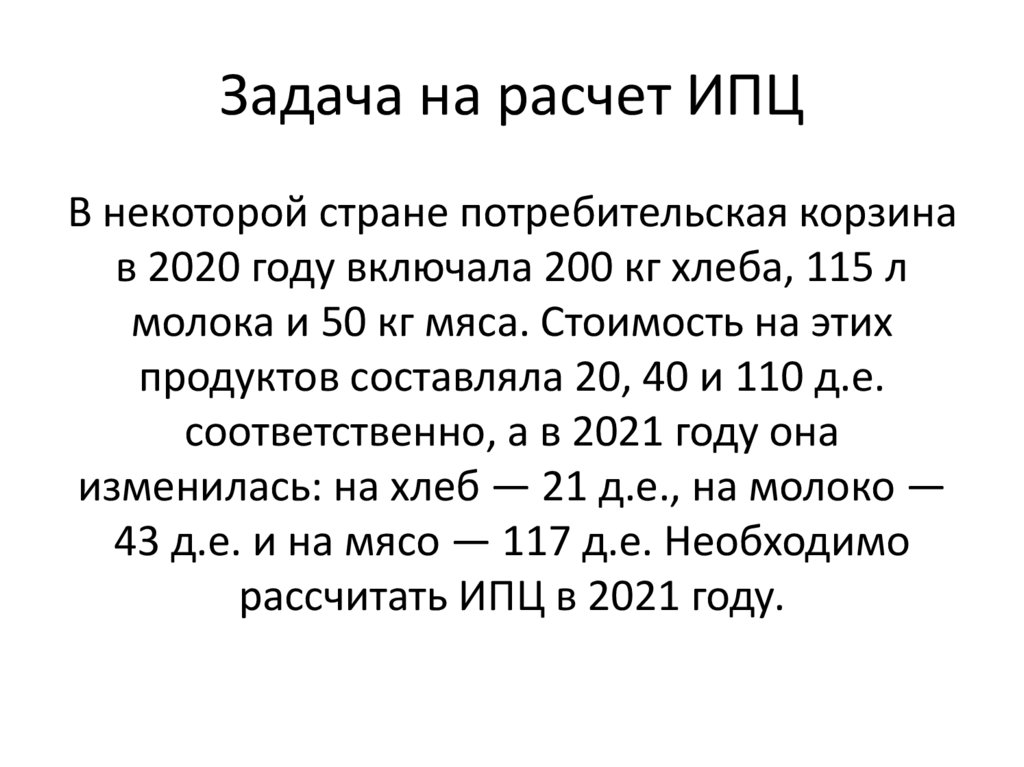

Задача на расчет ИПЦВ некоторой стране потребительская корзина

в 2020 году включала 200 кг хлеба, 115 л

молока и 50 кг мяса. Стоимость на этих

продуктов составляла 20, 40 и 110 д.е.

соответственно, а в 2021 году она

изменилась: на хлеб — 21 д.е., на молоко —

43 д.е. и на мясо — 117 д.е. Необходимо

рассчитать ИПЦ в 2021 году.

29.

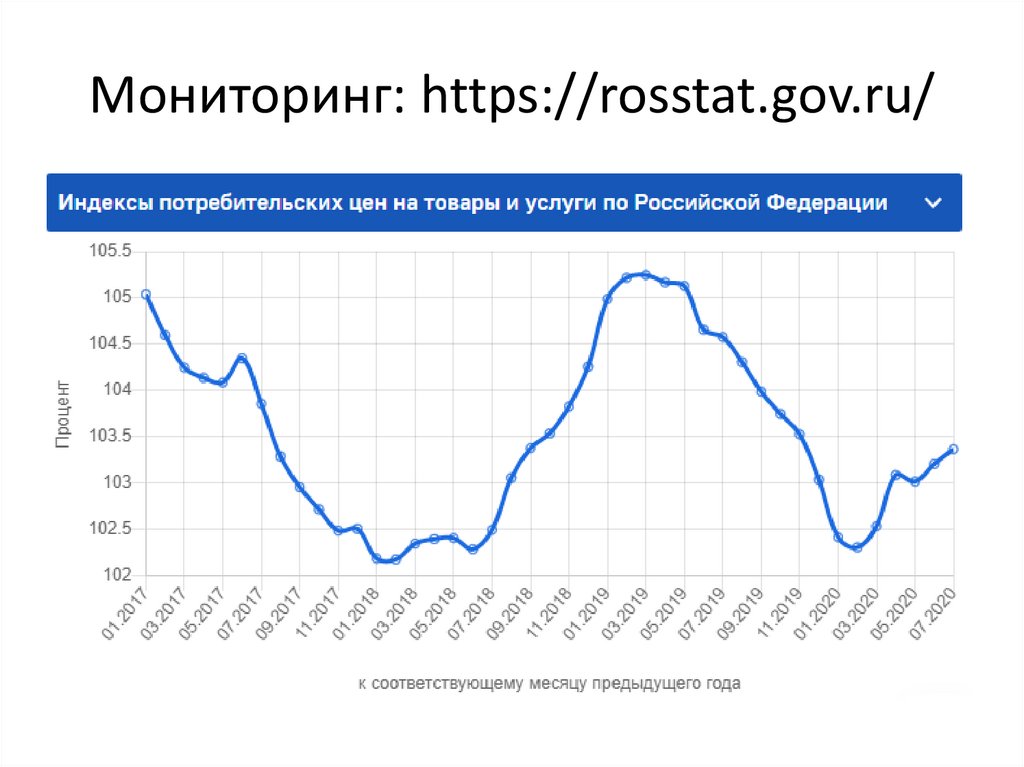

Мониторинг: https://rosstat.gov.ru/30.

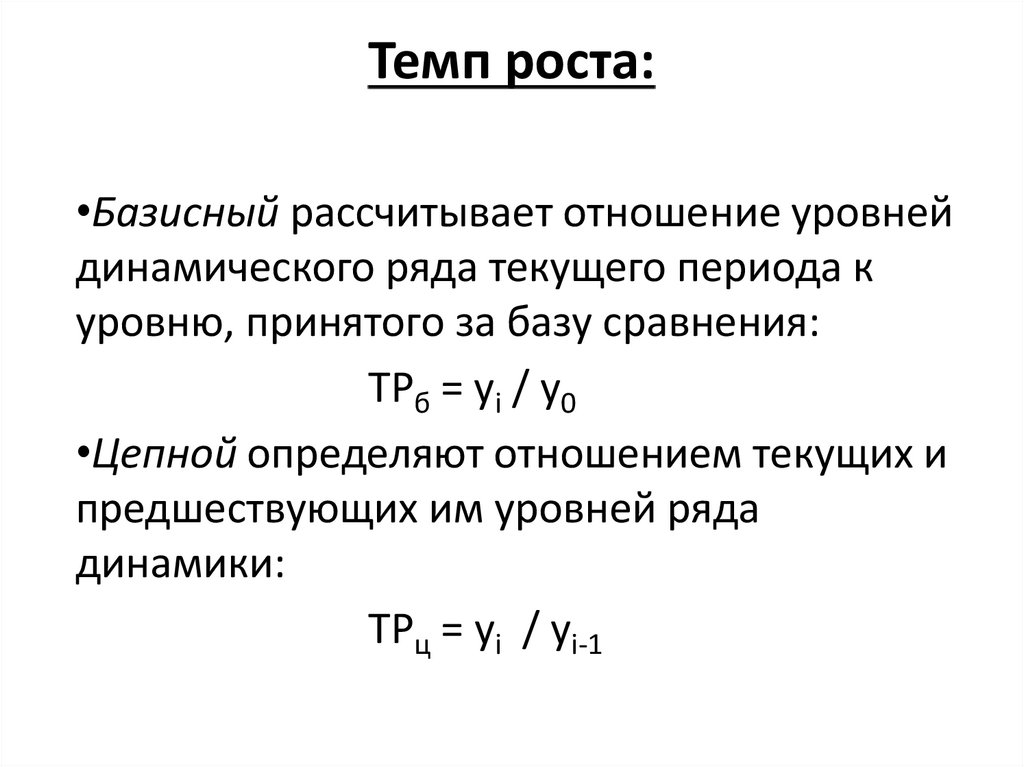

Темп роста:•Базисный рассчитывает отношение уровней

динамического ряда текущего периода к

уровню, принятого за базу сравнения:

ТРб = yi / y0

•Цепной определяют отношением текущих и

предшествующих им уровней ряда

динамики:

ТРц = yi / yi-1

31.

ЗАДАЧА:ИПЦ в ближайшие 5 лет прогнозируется по годам 114%,

112%, 108%, 107%, 105%. Как изменятся цены за 5 лет?

Определите среднегодовой темп инфляции, определите,

каким образом корректировать цены на свою продукцию?

finance

finance