Similar presentations:

Подходы и методы оценки бизнеса:

1. Оценка бизнеса

Тема 4Подходы и методы оценки

бизнеса:

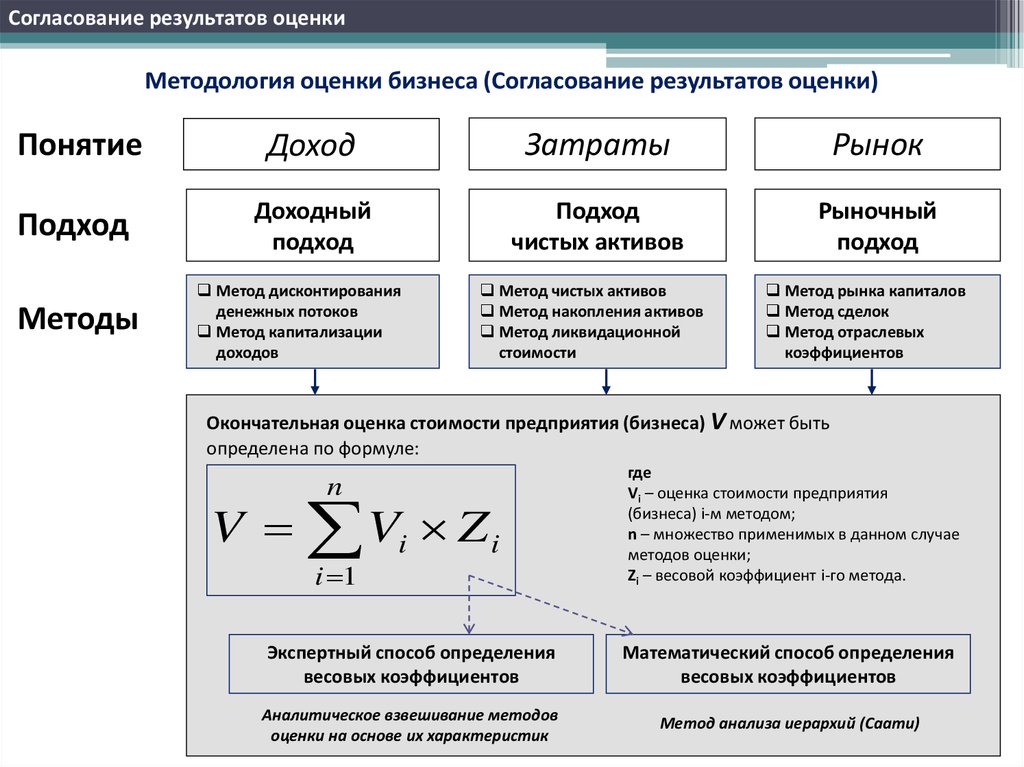

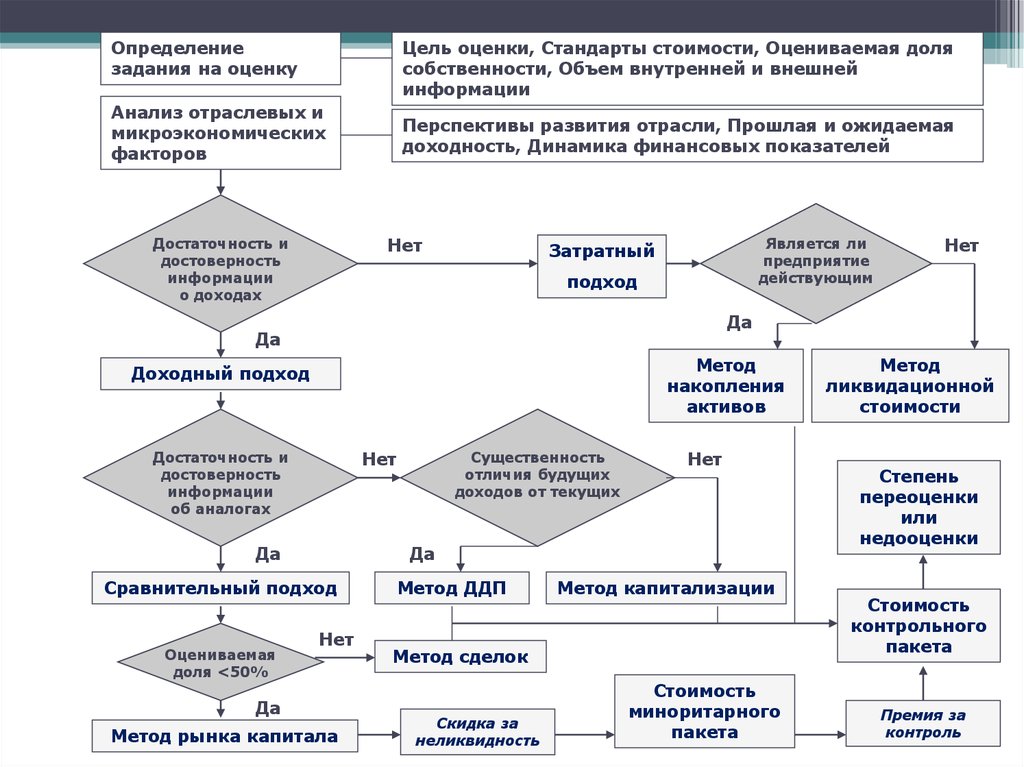

Обзор методологии оценки

Доходный подход

Сравнительный подход

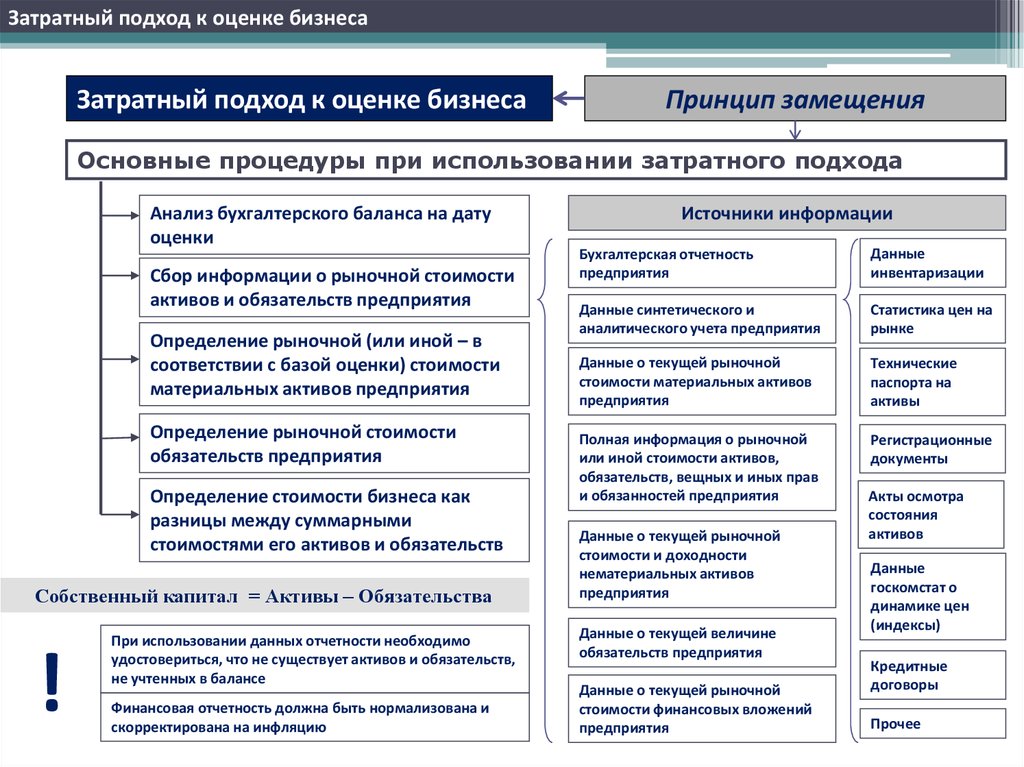

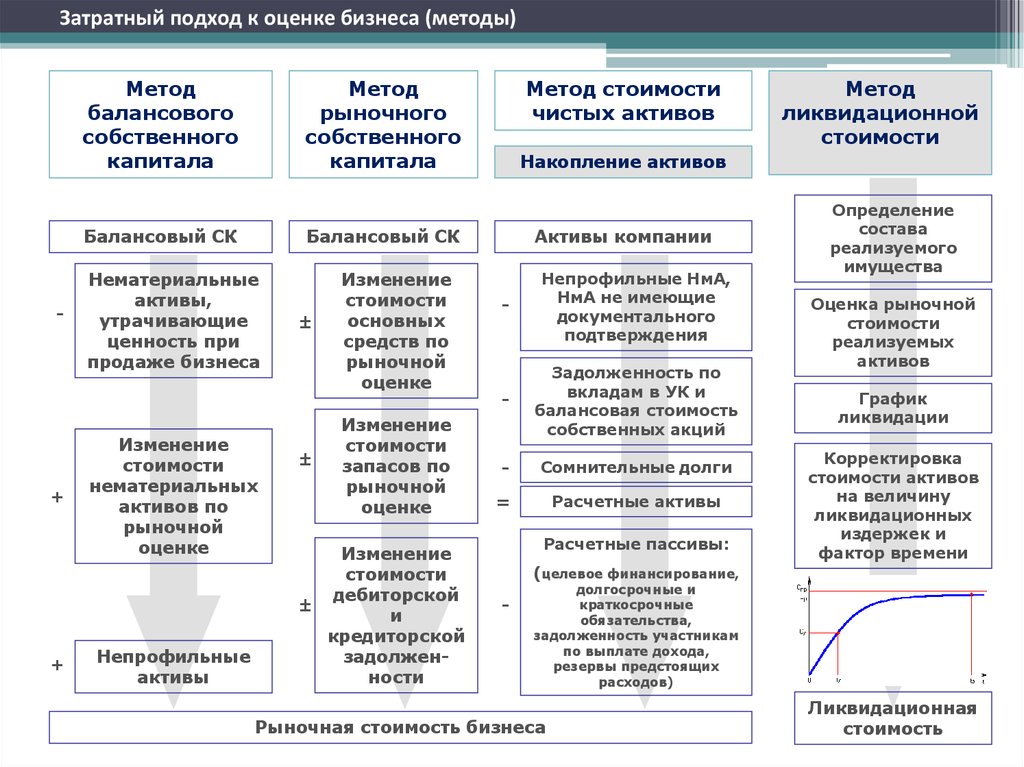

Затратный подход

Согласование результатов

оценки

2.

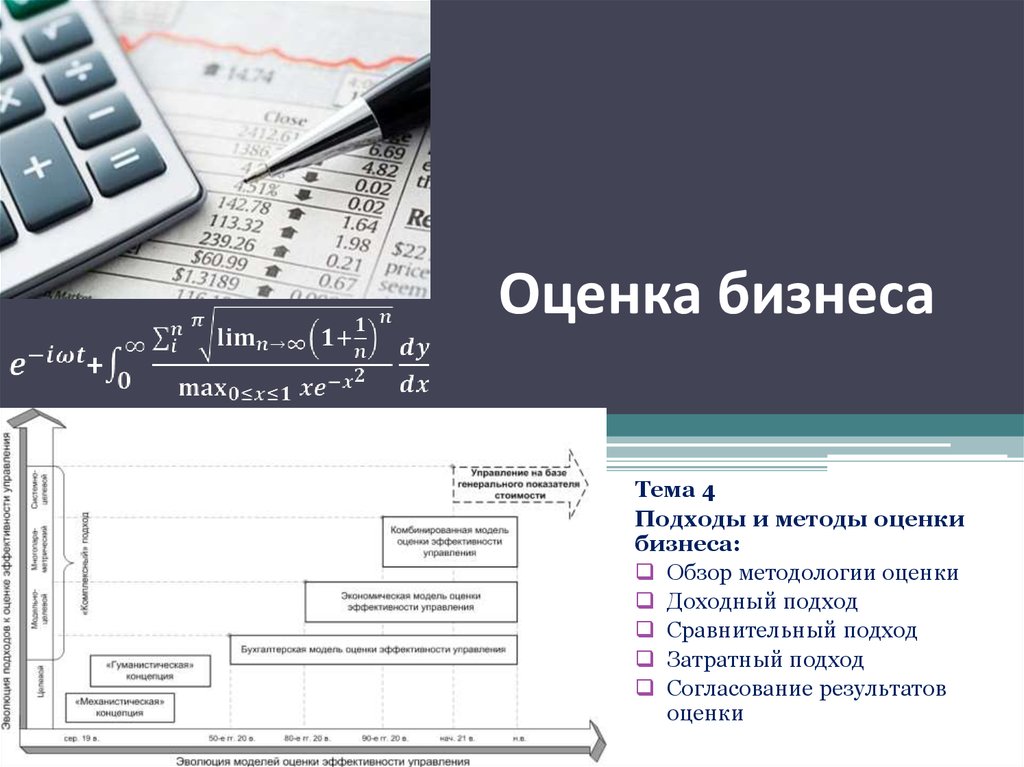

Стоимость бизнесаПоказатели стоимости

Подходы к оценке

Балансовая стоимость

Оцениваемая доля

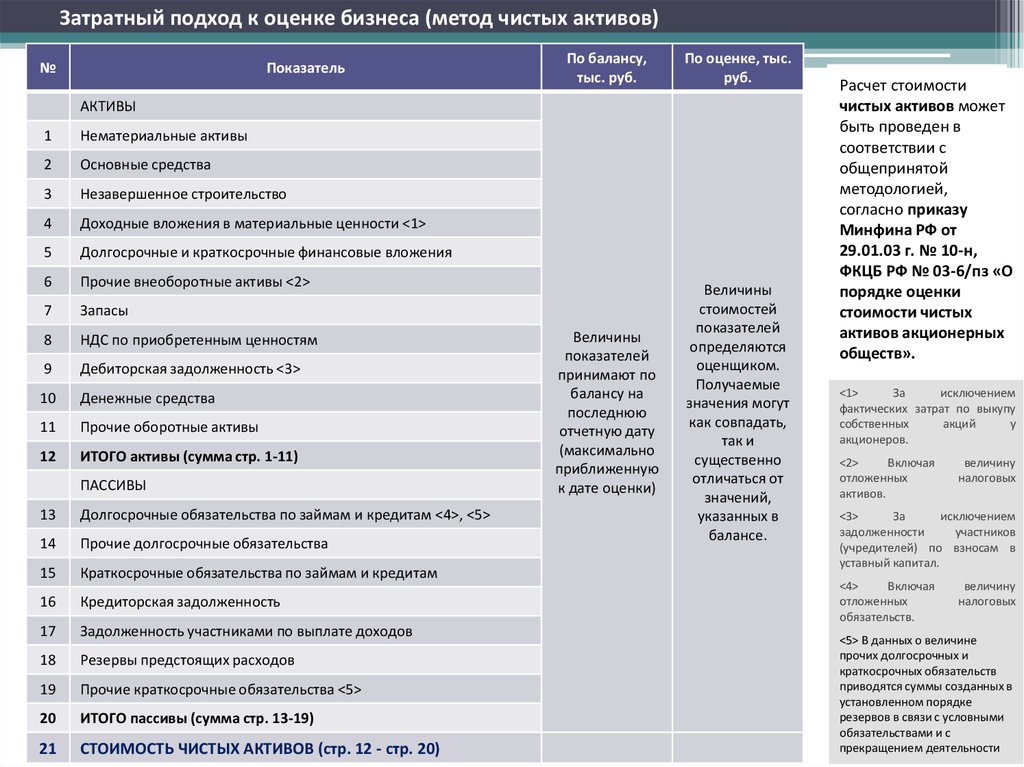

Оценка чистых активов хозяйствующих

субъектов

Стоимость чистых активов

по бухг-му балансу

Приказ Минфина РФ и ФКЦБ от

29.01.2003 №№ 10нб 03-6/пз

Российские стандарты

оценки (РСО / ФСО)

Традиционные подходы к оценке

Ликвидационная

стоимость

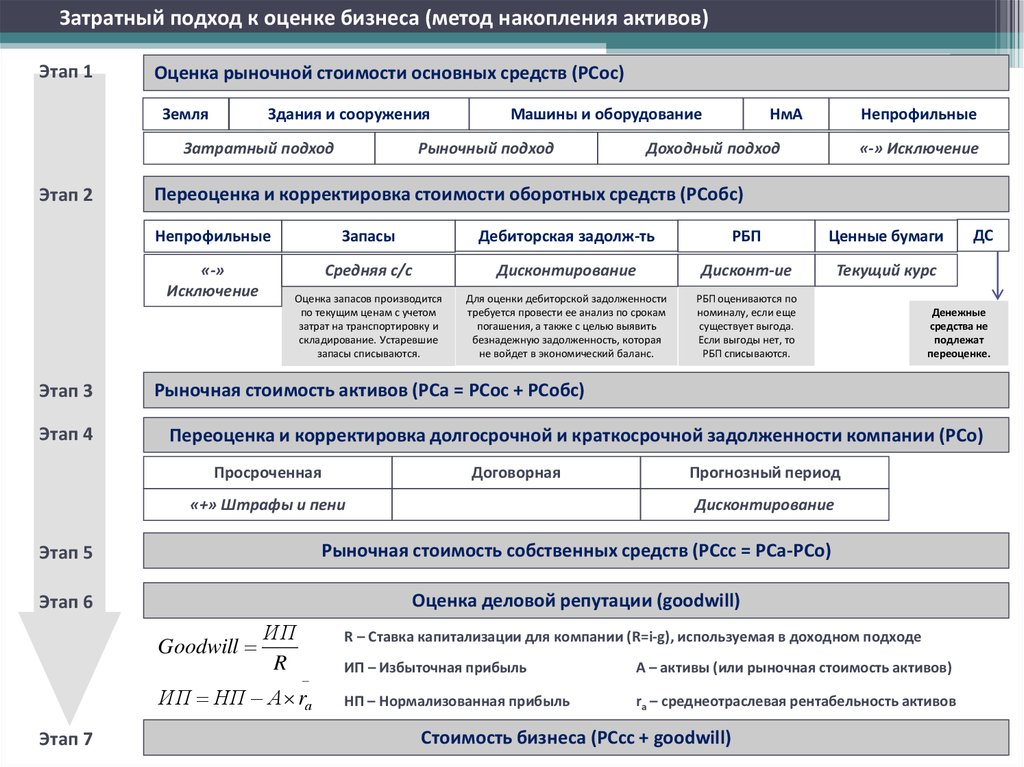

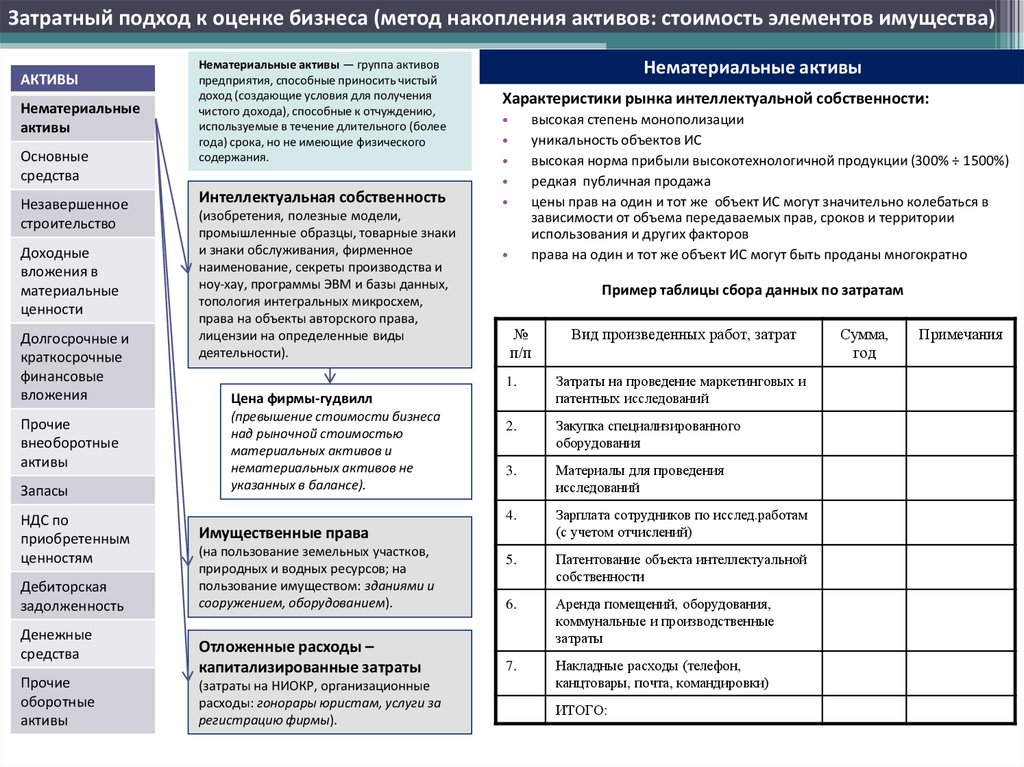

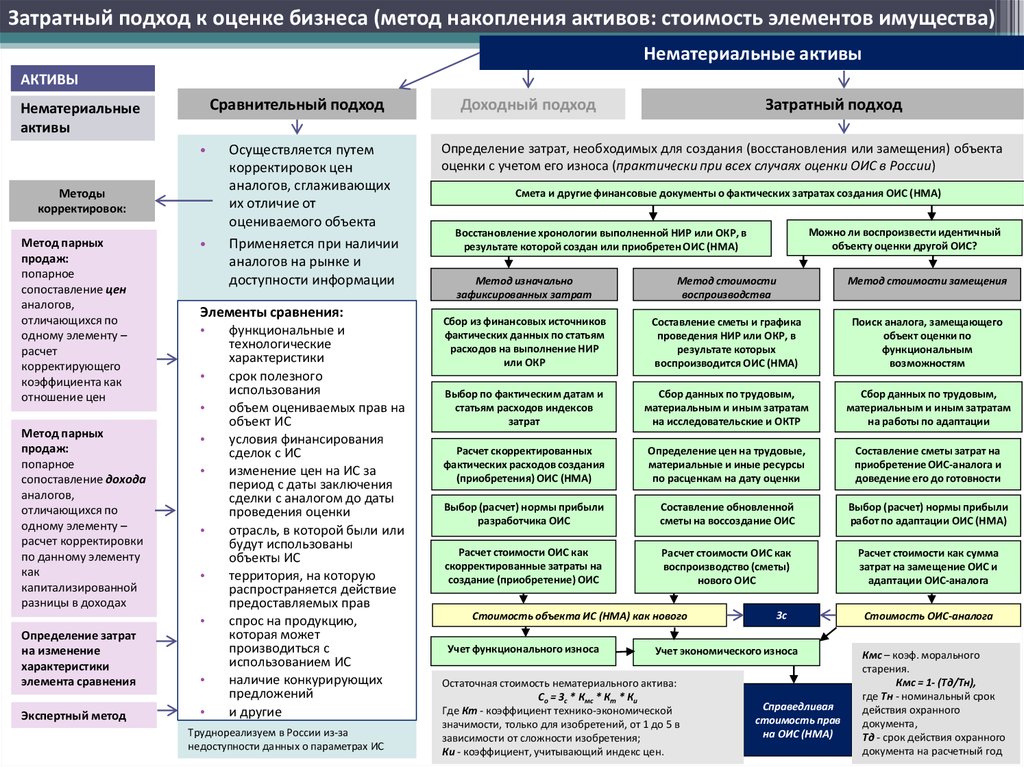

Подход на основе активов

(затратный / имущественный)

Добровольная Вынужденная

Метод ликвидационной стоимости

100%

Метод накопления активов

100%

Возможное

банкротство

Бизнес

распродается

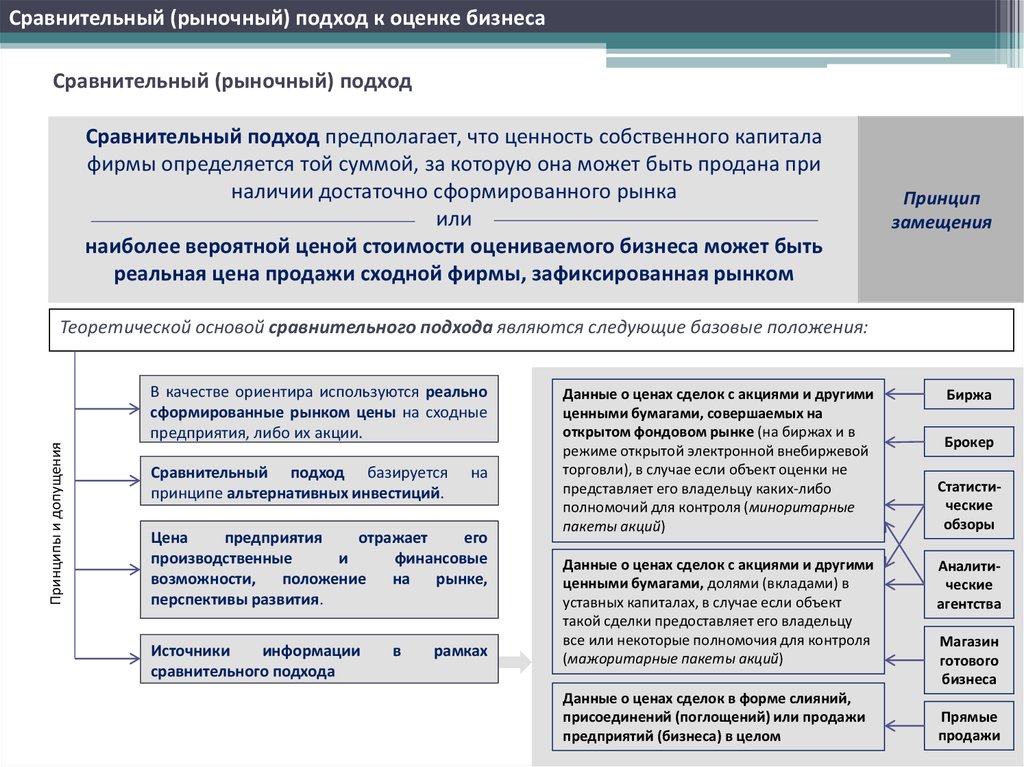

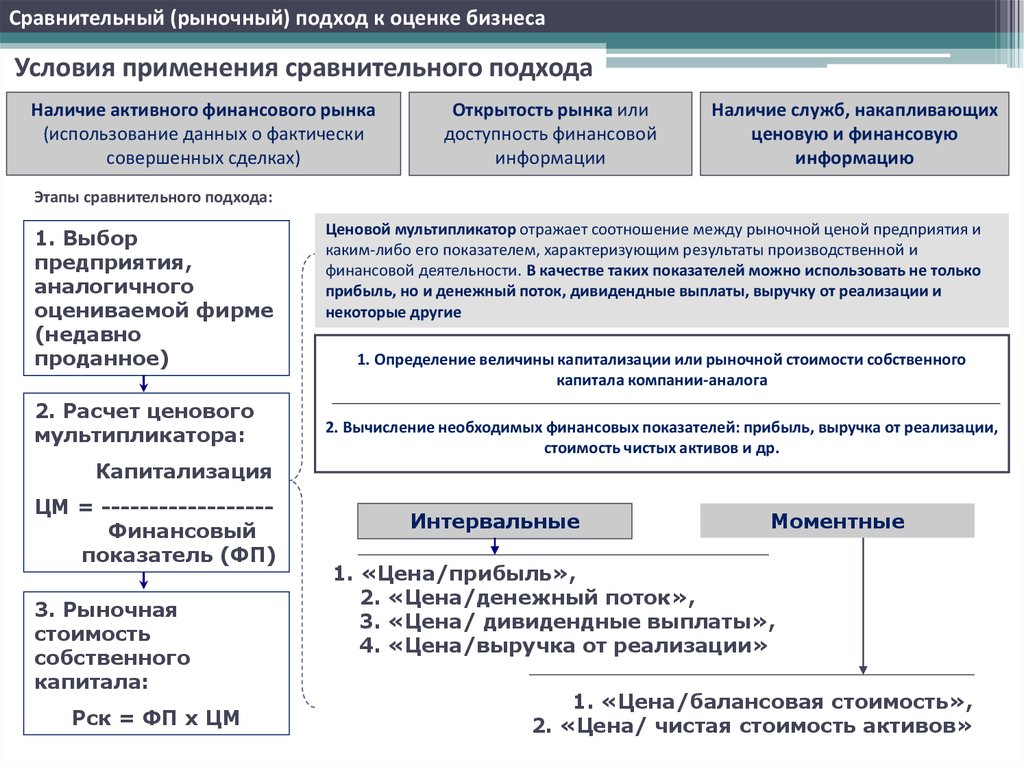

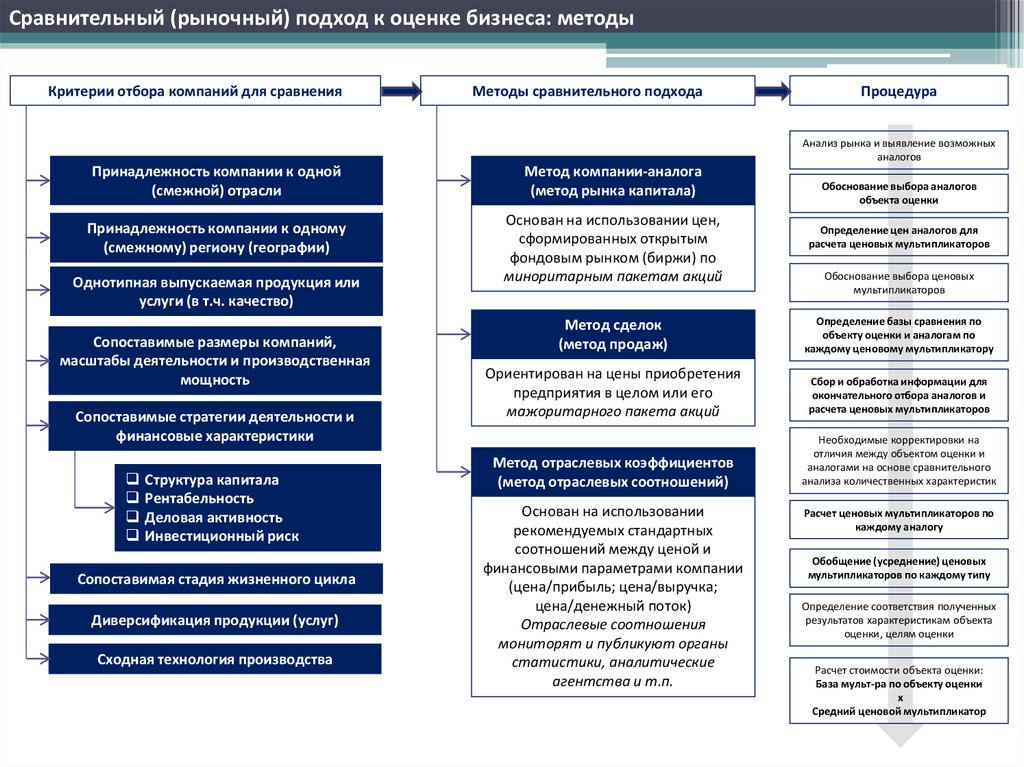

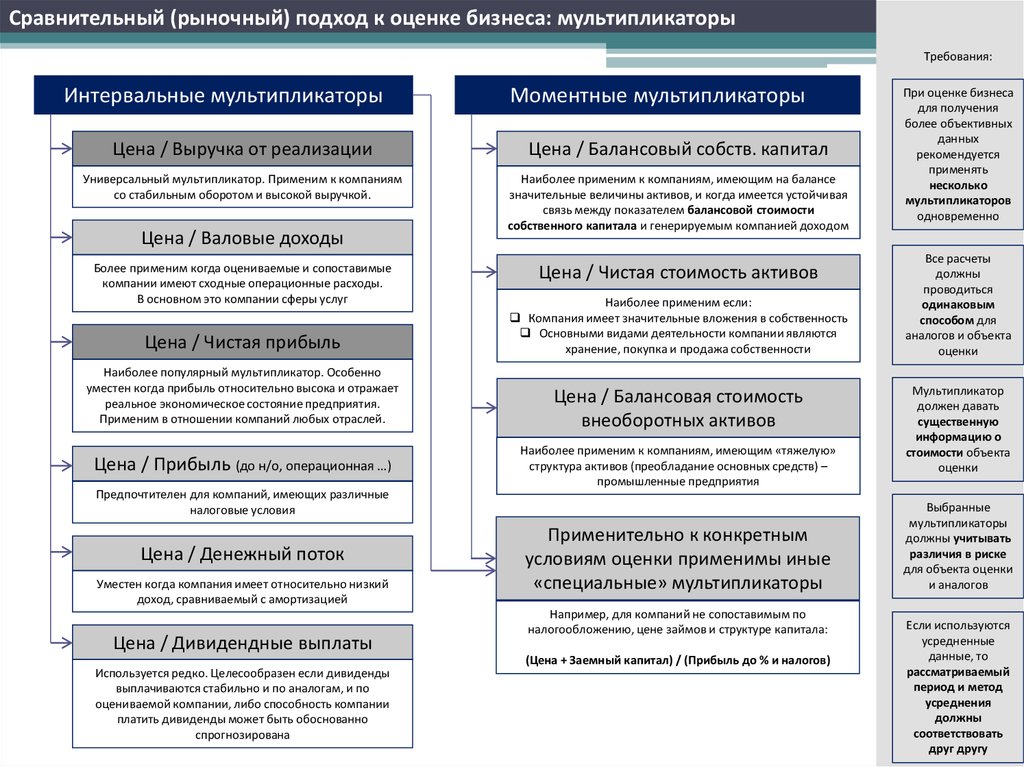

Сравнительный (рыночный) подход

Рыночная стоимость

отдельных элементов

бизнеса

Внешняя стоимость

Благоприятные

перспективы

Отсутствие

информации о

возможном

банкротстве

Предприятие

сохраняется как

целостная система

Рыночная стоимость

бизнеса как единого

объекта

Метод компании аналога

<50%

Метод сделок

100%

Метод отраслевых коэффициентов

100%

Доходный подход

Внутренняя

стоимость

Стоимость

действующего

предприятия

Документы-основания

Метод капитализации доходов (прибыли)

100%

Метод дисконтирования денежных потоков

100%

Новые (современные) подходы к оценке

•Приказ Минэкономразвития РФ

от 20 июля 2007 г. № 256 "Общие

понятия оценки, подходы к

оценке и требования к

проведению оценки (ФСО №1)"

•Приказ Минэкономразвития РФ

от 20 июля 2007 г. № 255 Об

утверждении федерального

стандарта оценки "Цель оценки и

виды стоимости (ФСО №2)"

•Приказ Минэкономразвития РФ

от 20 июля 2007 г. № 254 Об

утверждении Федерального

Стандарта Оценки "Требования к

отчету об оценке (ФСО №3)"

Европейские стандарты

оценки

(ЕСО / (TEGoVA))

Международные

стандарты оценки

(МСО / IVS)

Концепция экономической прибыли

Метод экономической добавленной стоимости (EVA)

100%

Метод акционерной добавленной стоимости (SVA)

100%

Модель Эдвардса-Белла-Ольсона (ЕВО)

100%

Опционный метод оценки бизнеса

100%

Развитие методов

доходного подхода для

целей управления

компанией

3.

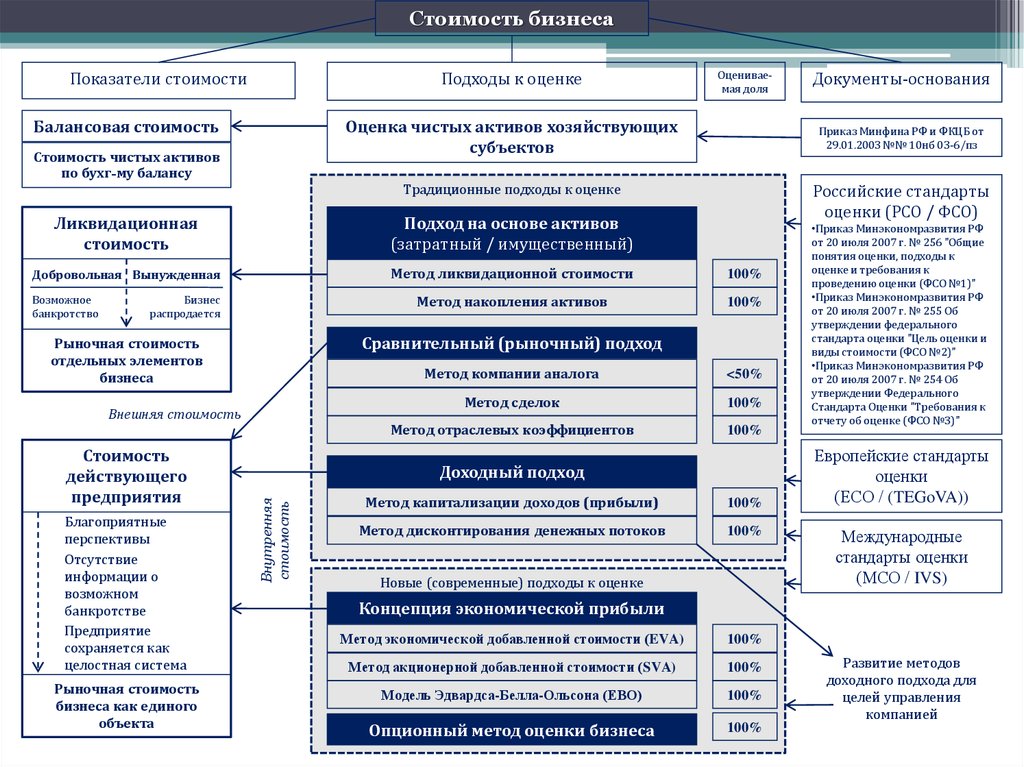

Достоинства и недостаткиПодход

Преимущества

Недостатки

Доходный

Рыночный

Затратный

единственный метод,

учитывающий будущие

ожидания

полностью рыночный

метод

основывается на

существующих

активах

учитывает рыночный

аспект (рыночный дисконт)

отражает нынешнюю

реальную практику

покупки

особенно пригоден

для «уникальных»

компаний

учитывает экономическое

устаревание

легкость понимания при

наличии аналогов

целесообразен при

предполагаемой

ликвидации

не применим к Ко с

отрицательной фин.

результатом

основан на прошлом, нет

учета будущих ожиданий

часто не учитывает

стоимость goodwill и

нематериальных А.

частично носит

вероятностный характер

необходимы поправки

(на «эмоциональность»

рынка, нефинансовые

факторы)

статичен, нет учета

будущих ожиданий,

консервативен

(осторожен)

трудности в прогнозе и

определении ставки

дисконта

труднодоступные данные

(по аналогам)

требуется детальное

описание имущества

4. Доходный подход к оценке бизнеса

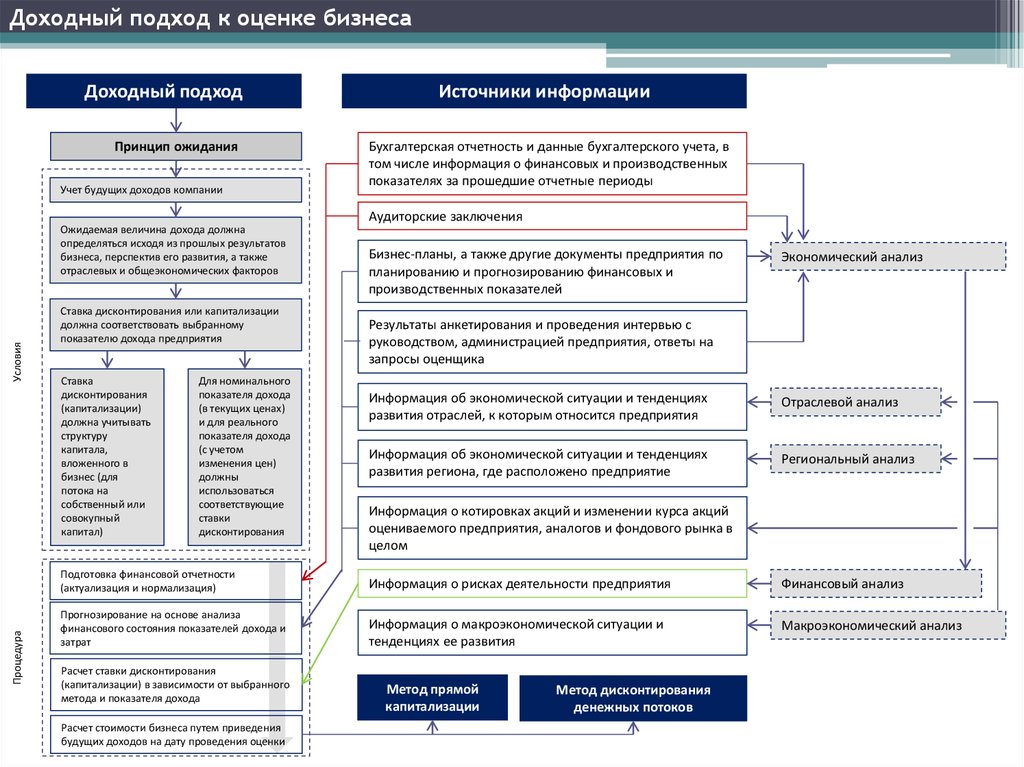

Доходный подходПринцип ожидания

Учет будущих доходов компании

Источники информации

Бухгалтерская отчетность и данные бухгалтерского учета, в

том числе информация о финансовых и производственных

показателях за прошедшие отчетные периоды

Аудиторские заключения

Процедура

Условия

Ожидаемая величина дохода должна

определяться исходя из прошлых результатов

бизнеса, перспектив его развития, а также

отраслевых и общеэкономических факторов

Ставка дисконтирования или капитализации

должна соответствовать выбранному

показателю дохода предприятия

Ставка

дисконтирования

(капитализации)

должна учитывать

структуру

капитала,

вложенного в

бизнес (для

потока на

собственный или

совокупный

капитал)

Для номинального

показателя дохода

(в текущих ценах)

и для реального

показателя дохода

(с учетом

изменения цен)

должны

использоваться

соответствующие

ставки

дисконтирования

Бизнес-планы, а также другие документы предприятия по

планированию и прогнозированию финансовых и

производственных показателей

Экономический анализ

Результаты анкетирования и проведения интервью с

руководством, администрацией предприятия, ответы на

запросы оценщика

Информация об экономической ситуации и тенденциях

развития отраслей, к которым относится предприятия

Отраслевой анализ

Информация об экономической ситуации и тенденциях

развития региона, где расположено предприятие

Региональный анализ

Информация о котировках акций и изменении курса акций

оцениваемого предприятия, аналогов и фондового рынка в

целом

Подготовка финансовой отчетности

(актуализация и нормализация)

Информация о рисках деятельности предприятия

Финансовый анализ

Прогнозирование на основе анализа

финансового состояния показателей дохода и

затрат

Информация о макроэкономической ситуации и

тенденциях ее развития

Макроэкономический анализ

Расчет ставки дисконтирования

(капитализации) в зависимости от выбранного

метода и показателя дохода

Расчет стоимости бизнеса путем приведения

будущих доходов на дату проведения оценки

Метод прямой

капитализации

Метод дисконтирования

денежных потоков

5.

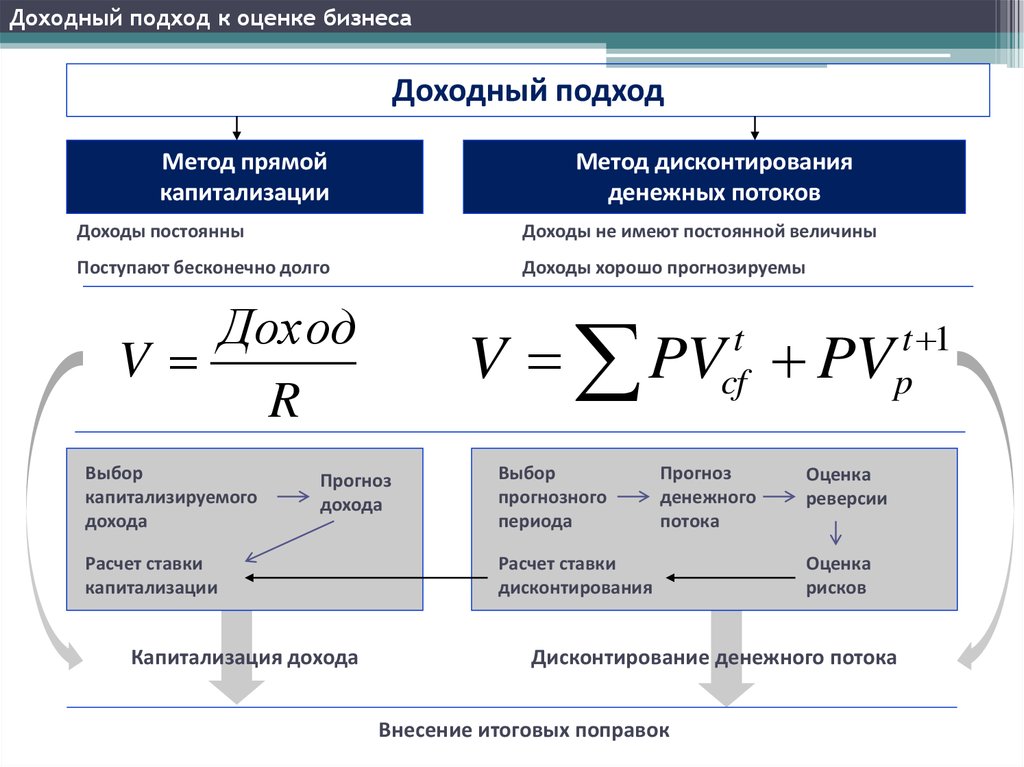

Доходный подход к оценке бизнесаДоходный подход

Метод прямой

капитализации

Метод дисконтирования

денежных потоков

Доходы постоянны

Доходы не имеют постоянной величины

Поступают бесконечно долго

Доходы хорошо прогнозируемы

Доход

V

R

Выбор

капитализируемого

дохода

V PV PV

t

cf

Прогноз

дохода

Расчет ставки

капитализации

Капитализация дохода

Выбор

прогнозного

периода

Прогноз

денежного

потока

Расчет ставки

дисконтирования

t 1

p

Оценка

реверсии

Оценка

рисков

Дисконтирование денежного потока

Внесение итоговых поправок

6. Проблемы оценки стоимости компании методом DCF

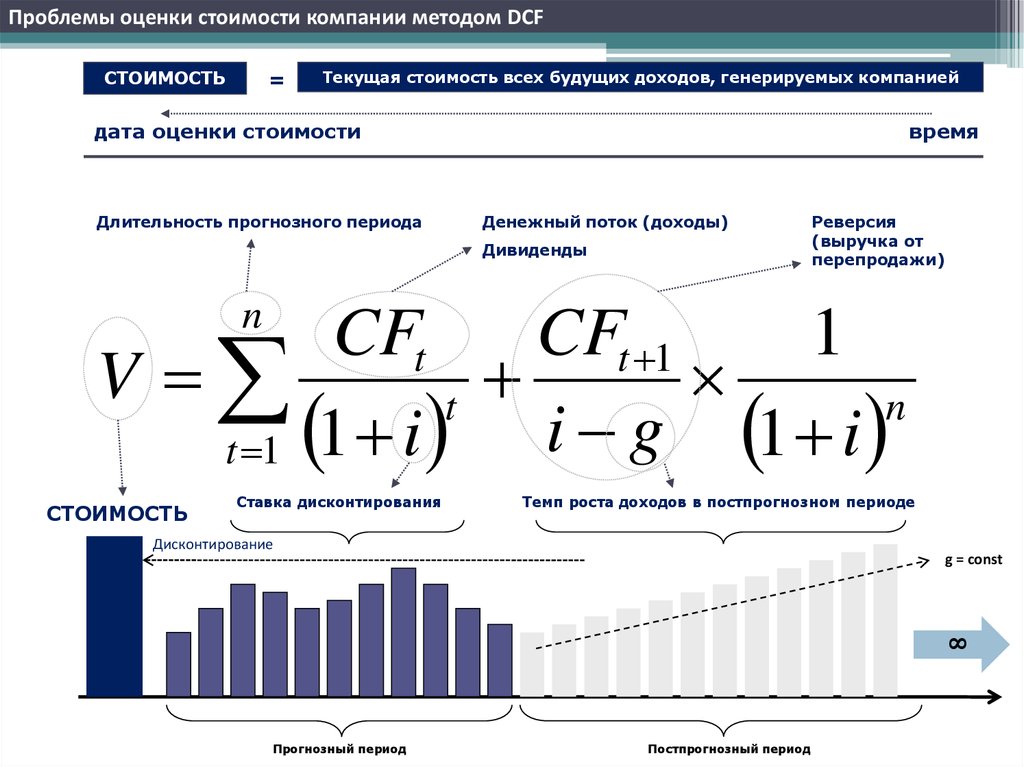

=СТОИМОСТЬ

Текущая стоимость всех будущих доходов, генерируемых компанией

дата оценки стоимости

Длительность прогнозного периода

время

Денежный поток (доходы)

Дивиденды

Реверсия

(выручка от

перепродажи)

n

CFt

CFt 1

1

V

t

n

i g 1 i

t 1 1 i

СТОИМОСТЬ

Ставка дисконтирования

Темп роста доходов в постпрогнозном периоде

Дисконтирование

g = const

∞

Прогнозный период

Постпрогнозный период

7.

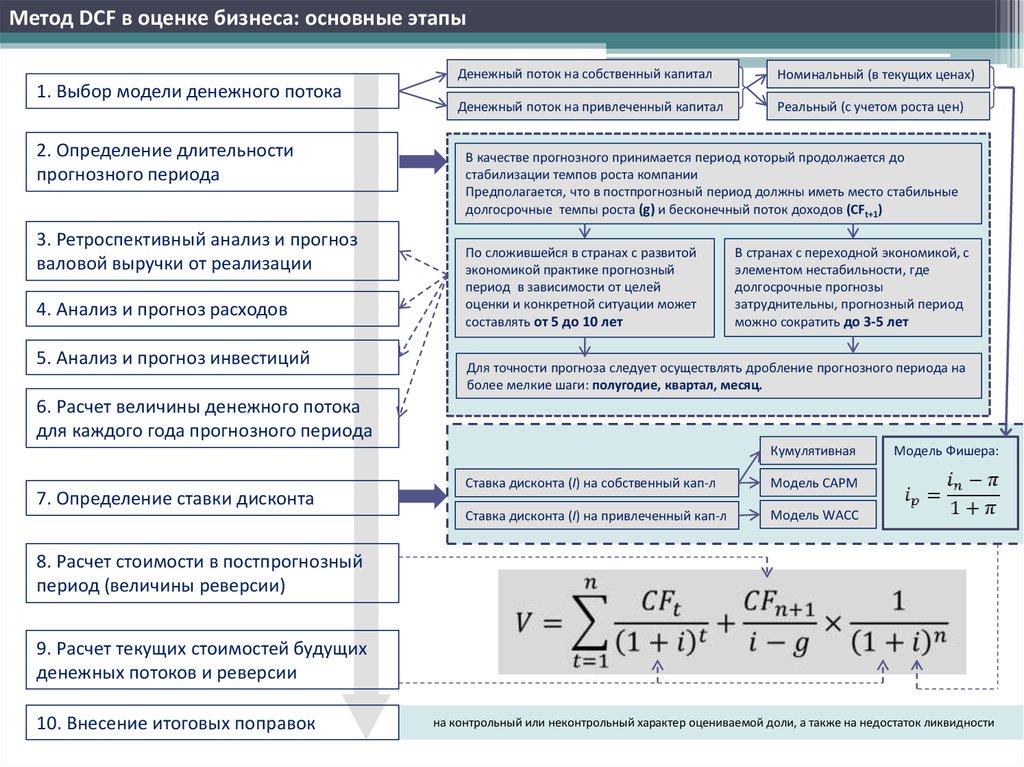

Метод DCF в оценке бизнеса: основные этапы1. Выбор модели денежного потока

2. Определение длительности

прогнозного периода

3. Ретроспективный анализ и прогноз

валовой выручки от реализации

4. Анализ и прогноз расходов

5. Анализ и прогноз инвестиций

Денежный поток на собственный капитал

Номинальный (в текущих ценах)

Денежный поток на привлеченный капитал

Реальный (с учетом роста цен)

В качестве прогнозного принимается период который продолжается до

стабилизации темпов роста компании

Предполагается, что в постпрогнозный период должны иметь место стабильные

долгосрочные темпы роста (g) и бесконечный поток доходов (CFt+1)

По сложившейся в странах с развитой

экономикой практике прогнозный

период в зависимости от целей

оценки и конкретной ситуации может

составлять от 5 до 10 лет

В странах с переходной экономикой, с

элементом нестабильности, где

долгосрочные прогнозы

затруднительны, прогнозный период

можно сократить до 3-5 лет

Для точности прогноза следует осуществлять дробление прогнозного периода на

более мелкие шаги: полугодие, квартал, месяц.

6. Расчет величины денежного потока

для каждого года прогнозного периода

Кумулятивная

7. Определение ставки дисконта

Ставка дисконта (I) на собственный кап-л

Модель САРМ

Ставка дисконта (I) на привлеченный кап-л

Модель WACC

Модель Фишера:

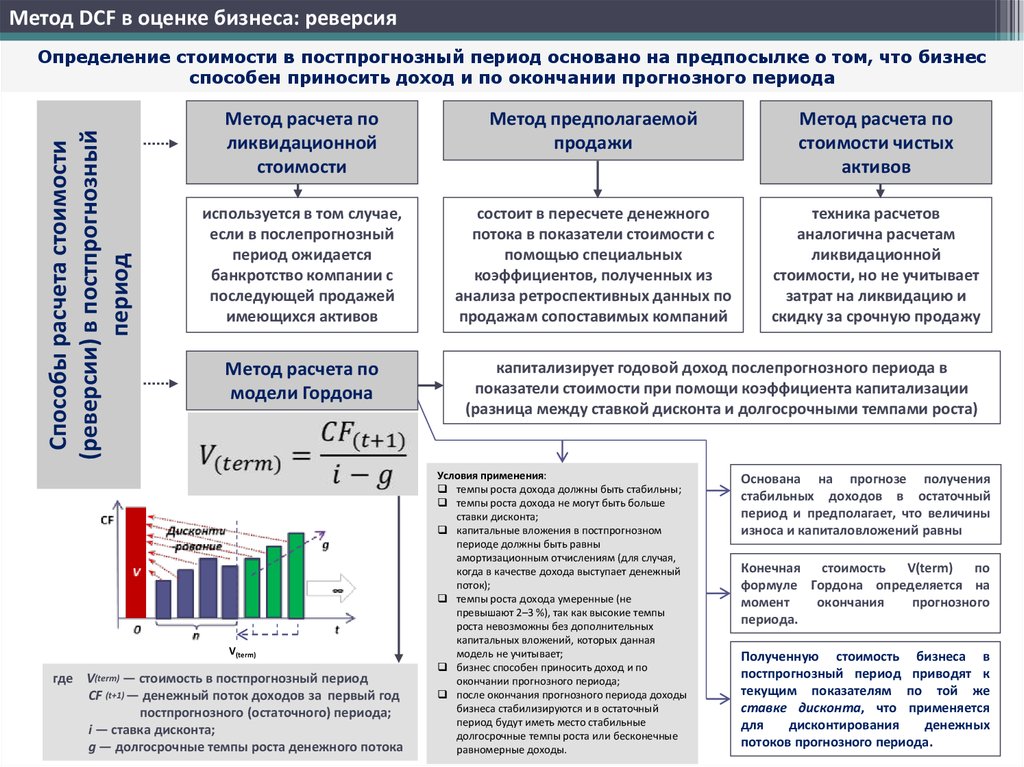

8. Расчет стоимости в постпрогнозный

период (величины реверсии)

9. Расчет текущих стоимостей будущих

денежных потоков и реверсии

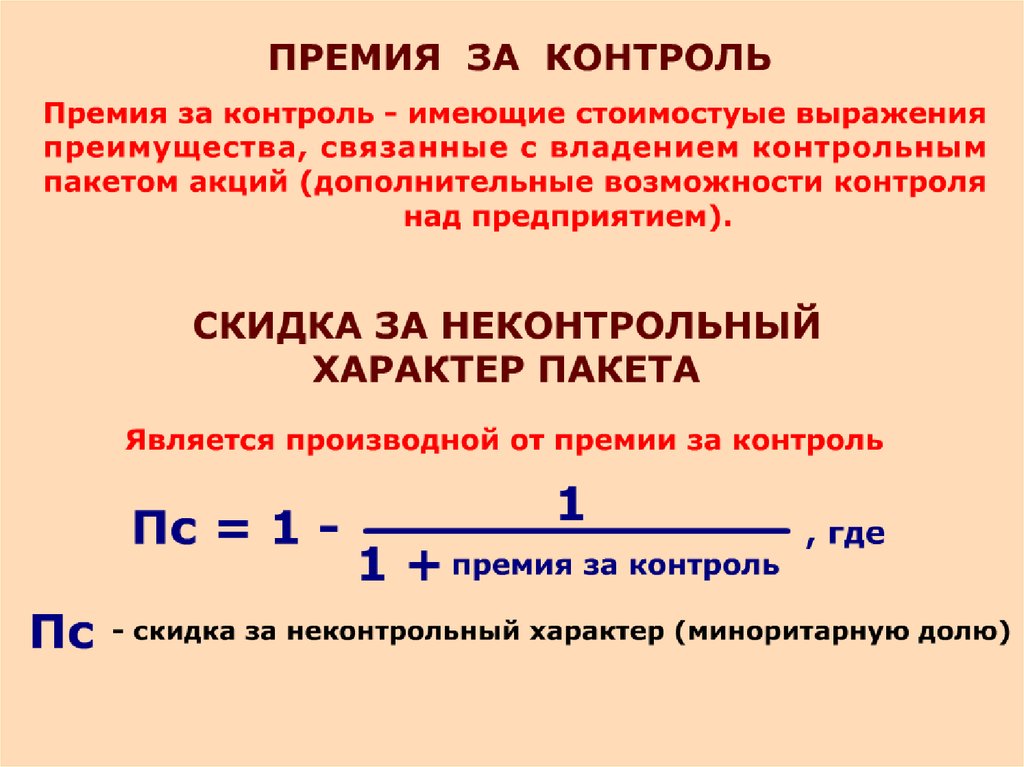

10. Внесение итоговых поправок

на контрольный или неконтрольный характер оцениваемой доли, а также на недостаток ликвидности

8.

Методы расчетавеличины потока

денежных средств

Прямой метод

Косвенный метод

Основан на анализе

движения денежных средств

по статьям прихода и расхода

(по бухгалтерским счетам)

Анализирует движение

денежных средств по

направлениям деятельности

Наглядно

демонстрирует

использование

располагаемых

денежных средств

9.

Метод DCF в оценке бизнесаМетоды прогнозирования денежного потока

Фактографические

Экспертные

(количественные, основанные на экстраполяции уже

известных тенденций и моделей)

(качественные, на основе оценок экспертов, дают

представление о принципиальных изменениях в

прогнозируемой системе)

Статистический

(ретроспективный)

Построение и анализ

динамических рядов

Индивидуальная

экспертная оценка

Субъективное мнение одного

эксперта

Казуальные

Корреляционно-регрессионный

анализ, метод ведущих

индикаторов

Коллективная экспертная

оценка

Обобщенная объективная оценка

экспертной группы

Исторической аналогии

Аналогия с одинаковым по

природе объектом

Дельфи

Математической аналогии

Аналогия математических

описаний процессов

Согласованная оценка экспертной

группы путем автономного их

опроса в несколько туров,

предусматривает сообщение

экспертам результатов

предыдущего тура с целью

дополнительного обоснования

Публикационный

Оценка публикаций об объекте

прогнозирования по принятой

системе критериев

Коллективная генерация

идей («мозговой штурм»)

Обсуждение экспертами

конкретной проблемы. Две

группы: генераторы идей и

анализаторы идей. Обсуждение

регламентируется правилами:

запрет оценок идей,

многократные выступления и пр.

Экспоненциального

сглаживания

Прочие

Выравнивание временного ряда,

при котором более поздним

наблюдениям придается больший

вес

Прочие

10.

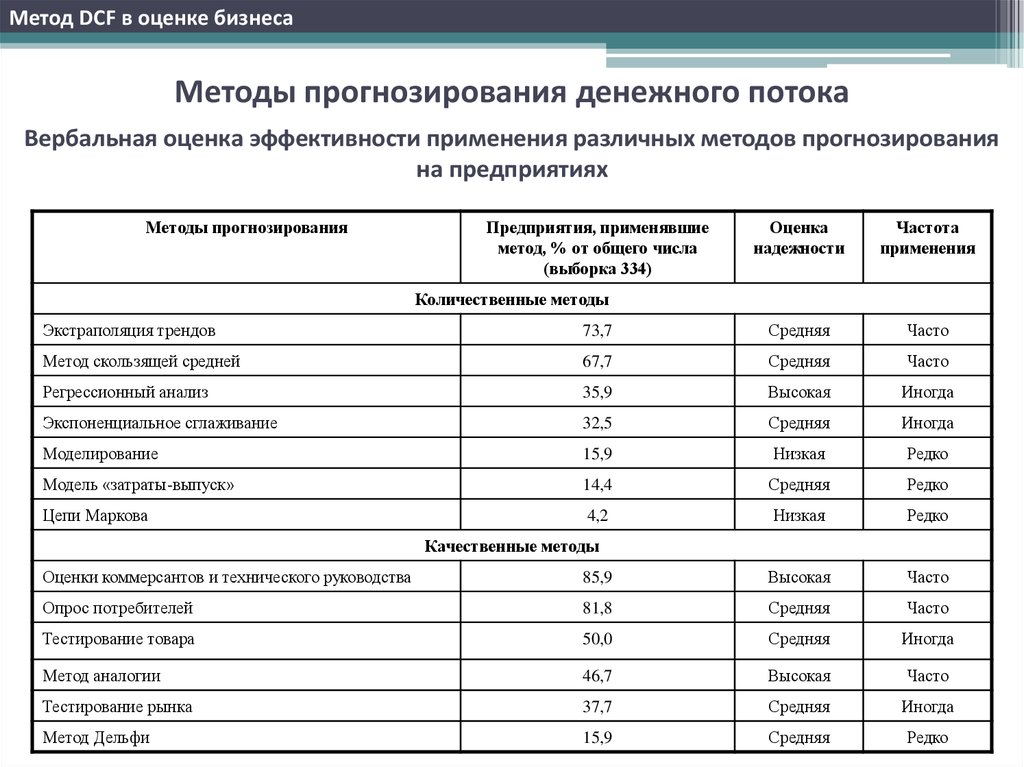

Метод DCF в оценке бизнесаМетоды прогнозирования денежного потока

Вербальная оценка эффективности применения различных методов прогнозирования

на предприятиях

Методы прогнозирования

Предприятия, применявшие

метод, % от общего числа

(выборка 334)

Оценка

надежности

Частота

применения

Количественные методы

Экстраполяция трендов

73,7

Средняя

Часто

Метод скользящей средней

67,7

Средняя

Часто

Регрессионный анализ

35,9

Высокая

Иногда

Экспоненциальное сглаживание

32,5

Средняя

Иногда

Моделирование

15,9

Низкая

Редко

Модель «затраты-выпуск»

14,4

Средняя

Редко

Цепи Маркова

4,2

Низкая

Редко

Качественные методы

Оценки коммерсантов и технического руководства

85,9

Высокая

Часто

Опрос потребителей

81,8

Средняя

Часто

Тестирование товара

50,0

Средняя

Иногда

Метод аналогии

46,7

Высокая

Часто

Тестирование рынка

37,7

Средняя

Иногда

Метод Дельфи

15,9

Средняя

Редко

11.

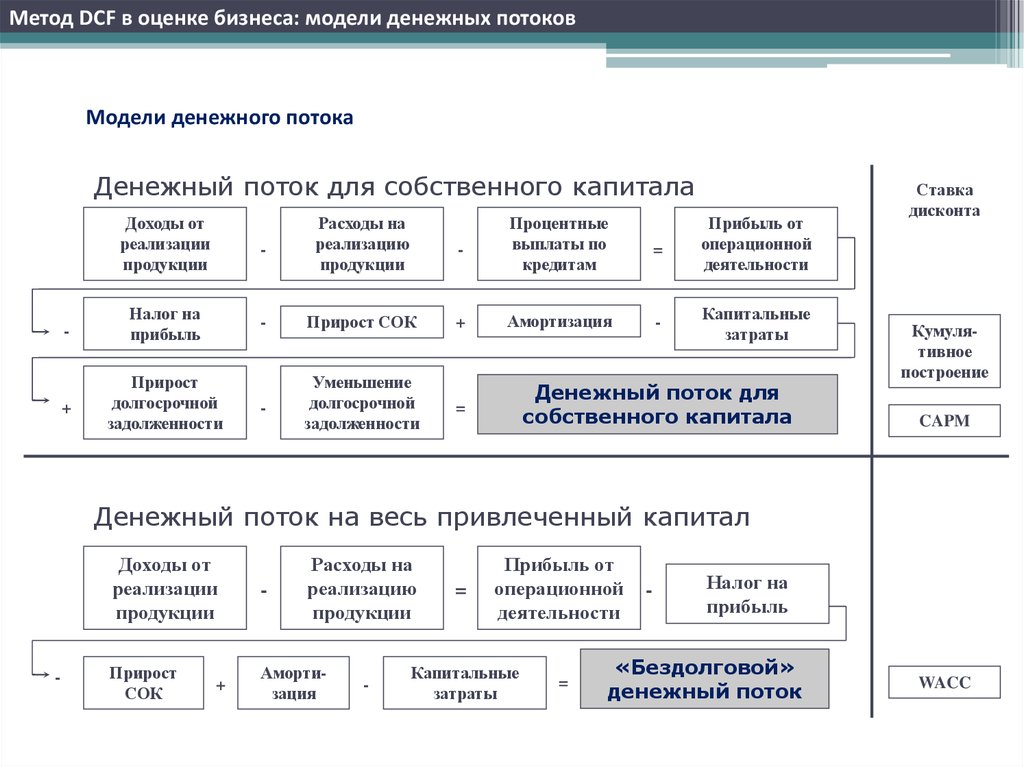

Метод DCF в оценке бизнеса: модели денежных потоковМодели денежного потока

Денежный поток для собственного капитала

-

+

Доходы от

реализации

продукции

Налог на

прибыль

Прирост

долгосрочной

задолженности

-

Расходы на

реализацию

продукции

-

Процентные

выплаты по

кредитам

=

Прибыль от

операционной

деятельности

-

Прирост СОК

+

Амортизация

-

Капитальные

затраты

Уменьшение

долгосрочной

задолженности

-

=

Денежный поток для

собственного капитала

Ставка

дисконта

Кумулятивное

построение

CAPM

Денежный поток на весь привлеченный капитал

-

Доходы от

реализации

продукции

-

Прирост

СОК

Амортизация

+

Расходы на

реализацию

продукции

-

=

Прибыль от

операционной

деятельности

Капитальные

затраты

=

-

Налог на

прибыль

«Бездолговой»

денежный поток

WACC

12.

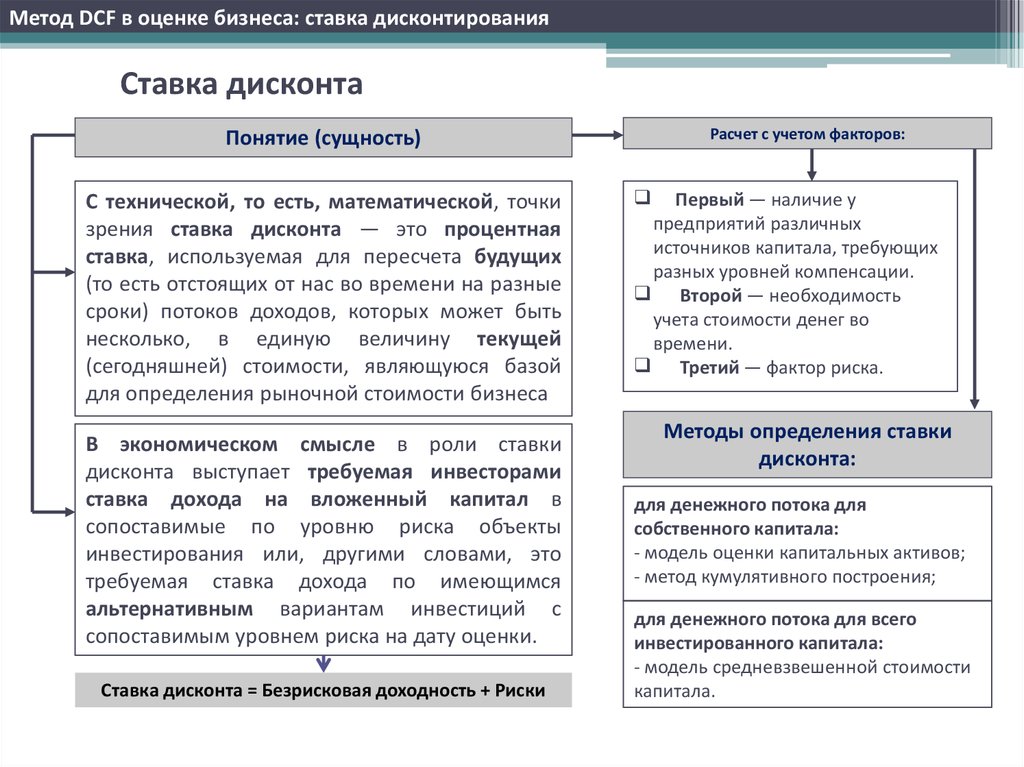

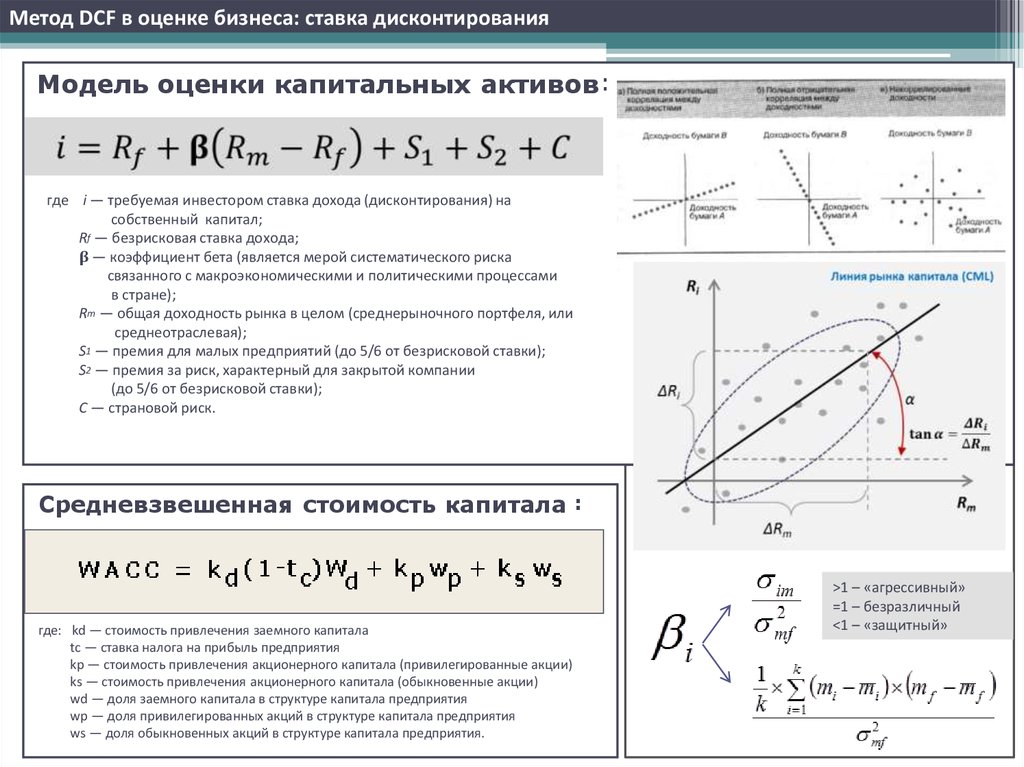

Метод DCF в оценке бизнеса: ставка дисконтированияСтавка дисконта

Расчет с учетом факторов:

Понятие (сущность)

С технической, то есть, математической, точки

зрения ставка дисконта — это процентная

ставка, используемая для пересчета будущих

(то есть отстоящих от нас во времени на разные

сроки) потоков доходов, которых может быть

несколько, в единую величину текущей

(сегодняшней) стоимости, являющуюся базой

для определения рыночной стоимости бизнеса

В экономическом смысле в роли ставки

дисконта выступает требуемая инвесторами

ставка дохода на вложенный капитал в

сопоставимые по уровню риска объекты

инвестирования или, другими словами, это

требуемая ставка дохода по имеющимся

альтернативным вариантам инвестиций с

сопоставимым уровнем риска на дату оценки.

Ставка дисконта = Безрисковая доходность + Риски

Первый — наличие у

предприятий различных

источников капитала, требующих

разных уровней компенсации.

Второй — необходимость

учета стоимости денег во

времени.

Третий — фактор риска.

Методы определения ставки

дисконта:

для денежного потока для

собственного капитала:

- модель оценки капитальных активов;

- метод кумулятивного построения;

для денежного потока для всего

инвестированного капитала:

- модель средневзвешенной стоимости

капитала.

13.

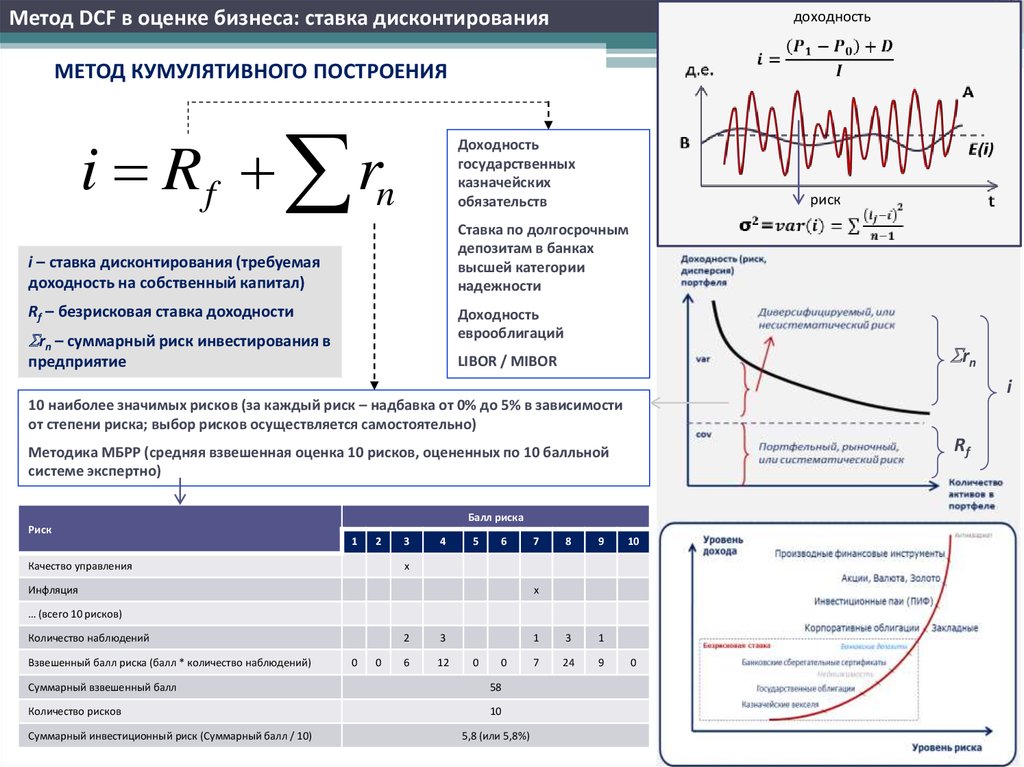

Метод DCF в оценке бизнеса: ставка дисконтированиядоходность

МЕТОД КУМУЛЯТИВНОГО ПОСТРОЕНИЯ

i R f rn

Доходность

государственных

казначейских

обязательств

риск

Ставка по долгосрочным

депозитам в банках

высшей категории

надежности

i – ставка дисконтирования (требуемая

доходность на собственный капитал)

Rf – безрисковая ставка доходности

Доходность

еврооблигаций

Srn – суммарный риск инвестирования в

предприятие

Srn

LIBOR / MIBOR

i

10 наиболее значимых рисков (за каждый риск – надбавка от 0% до 5% в зависимости

от степени риска; выбор рисков осуществляется самостоятельно)

Rf

Методика МБРР (средняя взвешенная оценка 10 рисков, оцененных по 10 балльной

системе экспертно)

Балл риска

Риск

1

2

Качество управления

3

4

5

6

7

8

9

1

3

1

7

24

9

10

х

Инфляция

х

… (всего 10 рисков)

Количество наблюдений

Взвешенный балл риска (балл * количество наблюдений)

0

0

2

3

6

12

0

0

Суммарный взвешенный балл

58

Количество рисков

10

Суммарный инвестиционный риск (Суммарный балл / 10)

5,8 (или 5,8%)

0

14.

Метод DCF в оценке бизнеса: ставка дисконтированияМодель оценки капитальных активов:

где i — требуемая инвестором ставка дохода (дисконтирования) на

собственный капитал;

Rf — безрисковая ставка дохода;

finance

finance