Similar presentations:

Налоговое регулирование при международных автомобильных перевозках и экспедировании груза

1. МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное бюджетное образовательное учреждение высшего

образованияМОСКОВСКИЙ АВТОМОБИЛЬНО-ДОРОЖНЫЙ

ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

(МАДИ)

ЛЕКЦИЯ

на тему:

«Налоговое регулирование при международных

автомобильных перевозках и экспедировании груза».

Лектор: к.т.н., доцент Атрохов Н.А.

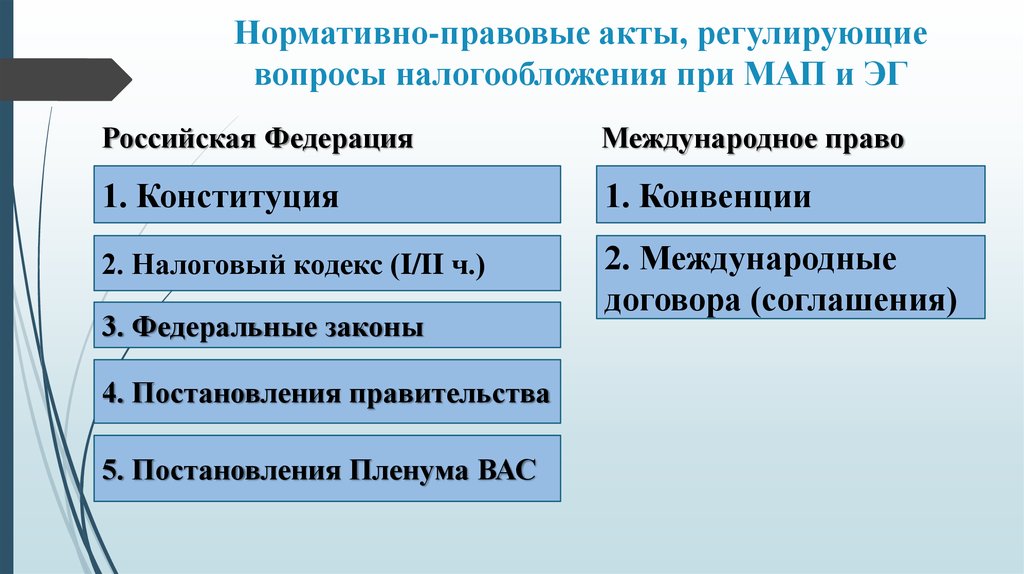

2. Нормативно-правовые акты, регулирующие вопросы налогообложения при МАП и ЭГ

Российская ФедерацияМеждународное право

1. Конституция

1. Конвенции

2. Налоговый кодекс (I/II ч.)

2. Международные

договора (соглашения)

3. Федеральные законы

4. Постановления правительства

5. Постановления Пленума ВАС

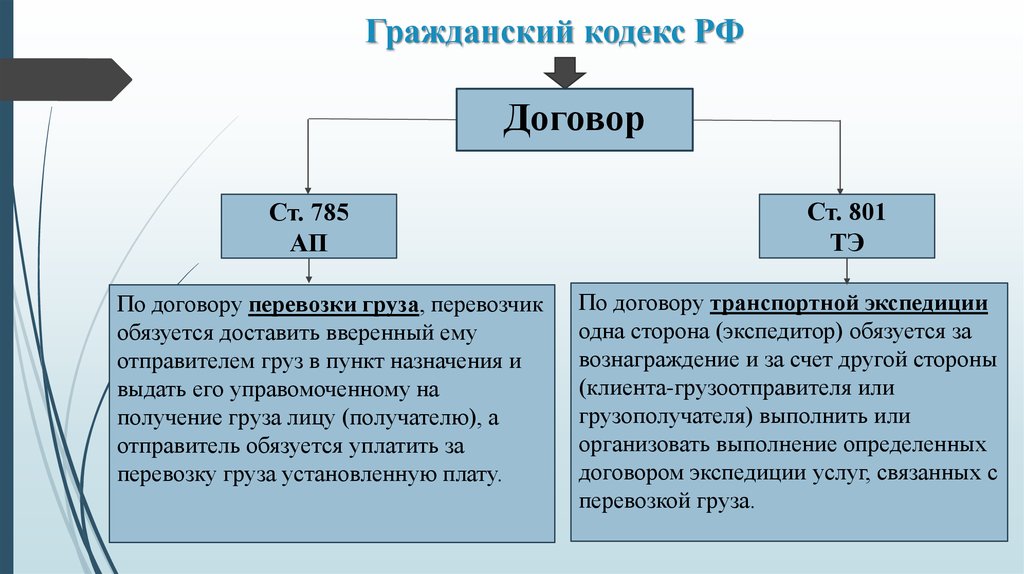

3. Гражданский кодекс РФ

ДоговорСт. 785

АП

По договору перевозки груза, перевозчик

обязуется доставить вверенный ему

отправителем груз в пункт назначения и

выдать его управомоченному на

получение груза лицу (получателю), а

отправитель обязуется уплатить за

перевозку груза установленную плату.

Ст. 801

ТЭ

По договору транспортной экспедиции

одна сторона (экспедитор) обязуется за

вознаграждение и за счет другой стороны

(клиента-грузоотправителя или

грузополучателя) выполнить или

организовать выполнение определенных

договором экспедиции услуг, связанных с

перевозкой груза.

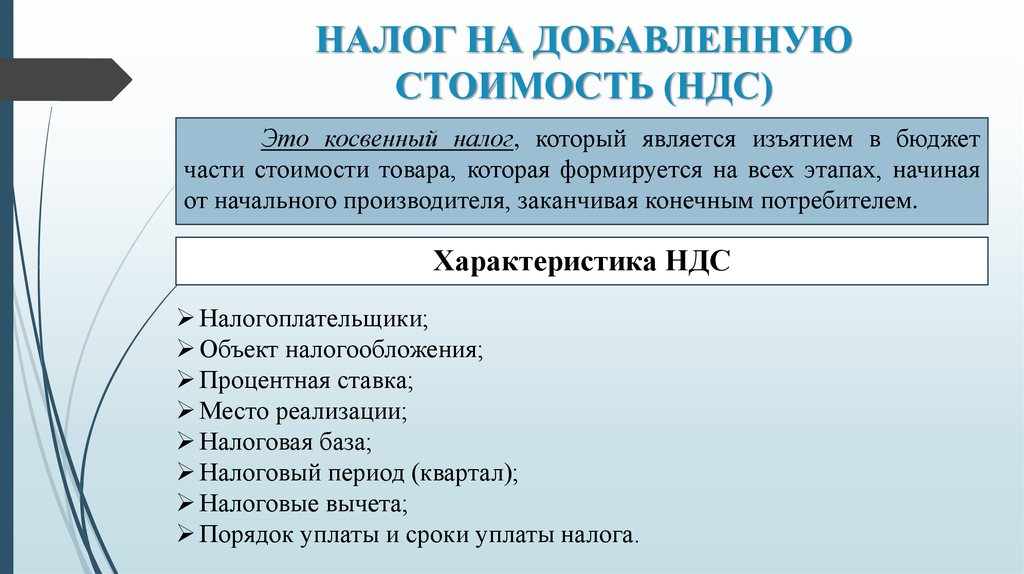

4. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС)

Это косвенный налог, который является изъятием в бюджетчасти стоимости товара, которая формируется на всех этапах, начиная

от начального производителя, заканчивая конечным потребителем.

Характеристика НДС

Налогоплательщики;

Объект налогообложения;

Процентная ставка;

Место реализации;

Налоговая база;

Налоговый период (квартал);

Налоговые вычета;

Порядок уплаты и сроки уплаты налога.

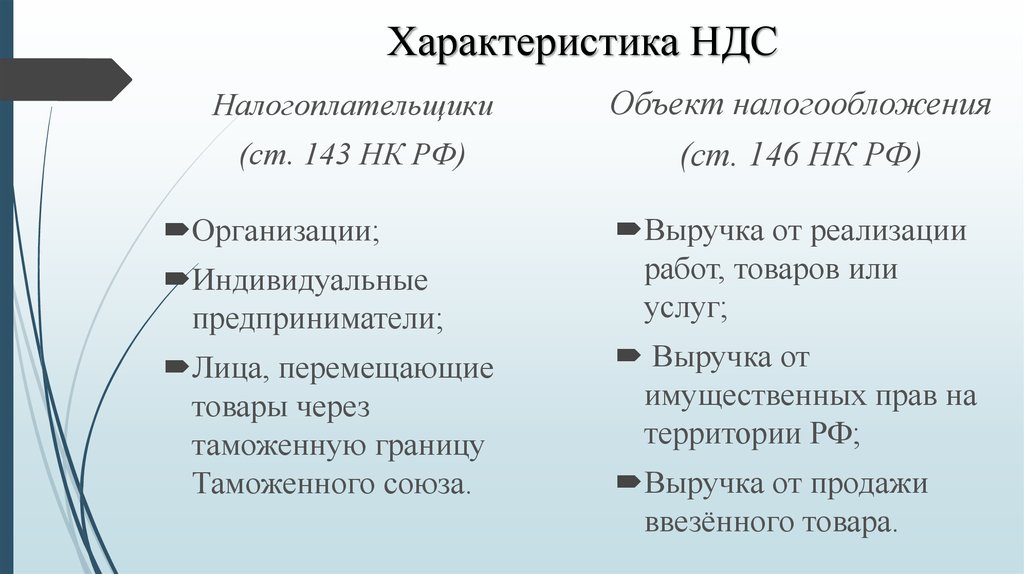

5. Характеристика НДС

НалогоплательщикиОбъект налогообложения

(ст. 143 НК РФ)

(ст. 146 НК РФ)

Организации;

Индивидуальные

предприниматели;

Лица, перемещающие

товары через

таможенную границу

Таможенного союза.

Выручка от реализации

работ, товаров или

услуг;

Выручка от

имущественных прав на

территории РФ;

Выручка от продажи

ввезённого товара.

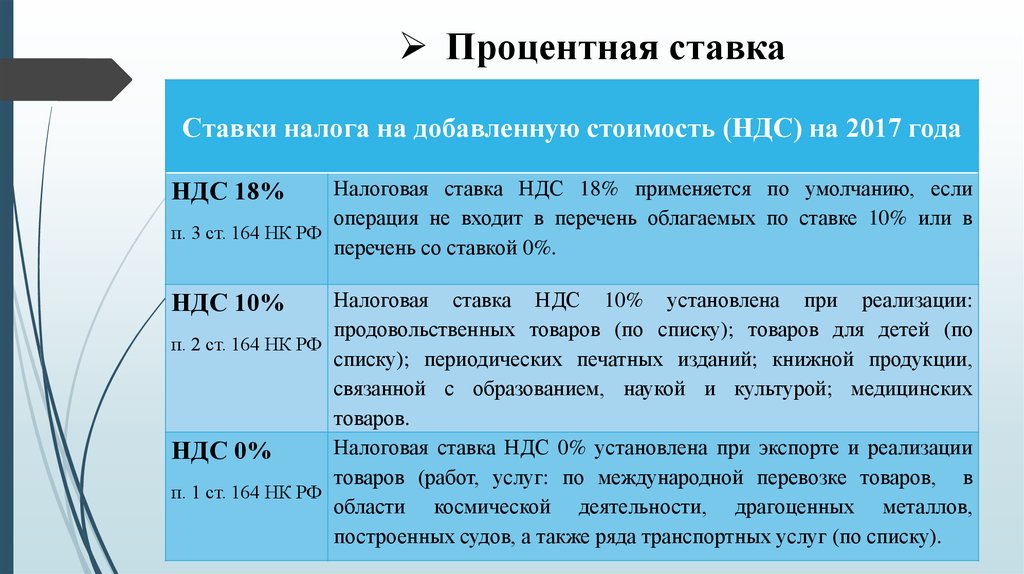

6. Процентная ставка

Ставки налога на добавленную стоимость (НДС) на 2017 годаНалоговая ставка НДС 18% применяется по умолчанию, если

операция не входит в перечень облагаемых по ставке 10% или в

п. 3 ст. 164 НК РФ

перечень со ставкой 0%.

НДС 18%

Налоговая ставка НДС 10% установлена при реализации:

продовольственных товаров (по списку); товаров для детей (по

п. 2 ст. 164 НК РФ

списку); периодических печатных изданий; книжной продукции,

связанной с образованием, наукой и культурой; медицинских

товаров.

Налоговая ставка НДС 0% установлена при экспорте и реализации

НДС 0%

товаров (работ, услуг: по международной перевозке товаров, в

п. 1 ст. 164 НК РФ

области космической деятельности, драгоценных металлов,

построенных судов, а также ряда транспортных услуг (по списку).

НДС 10%

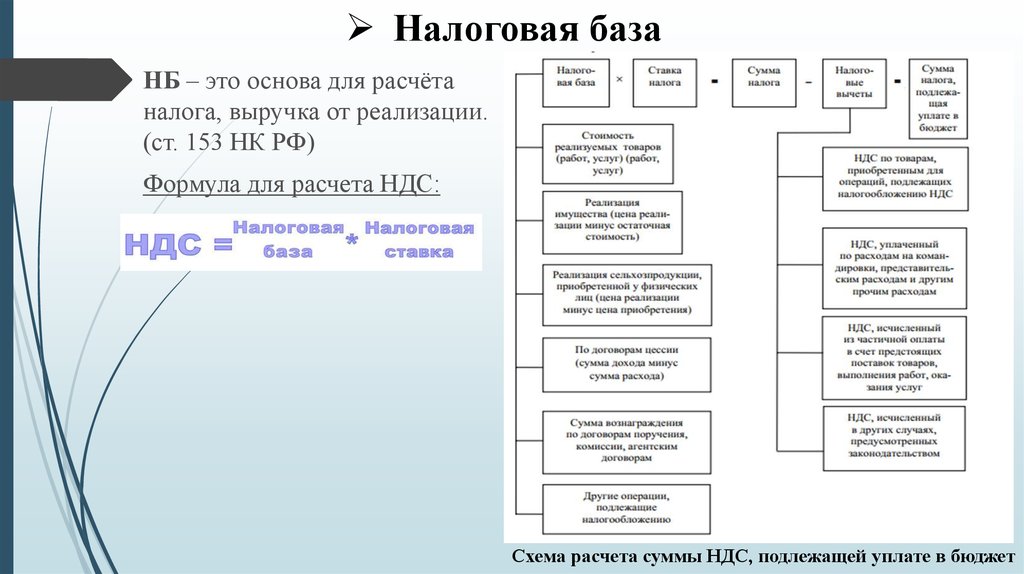

7. Налоговая база

НБ – это основа для расчётаналога, выручка от реализации.

(ст. 153 НК РФ)

Формула для расчета НДС:

Схема расчета суммы НДС, подлежащей уплате в бюджет

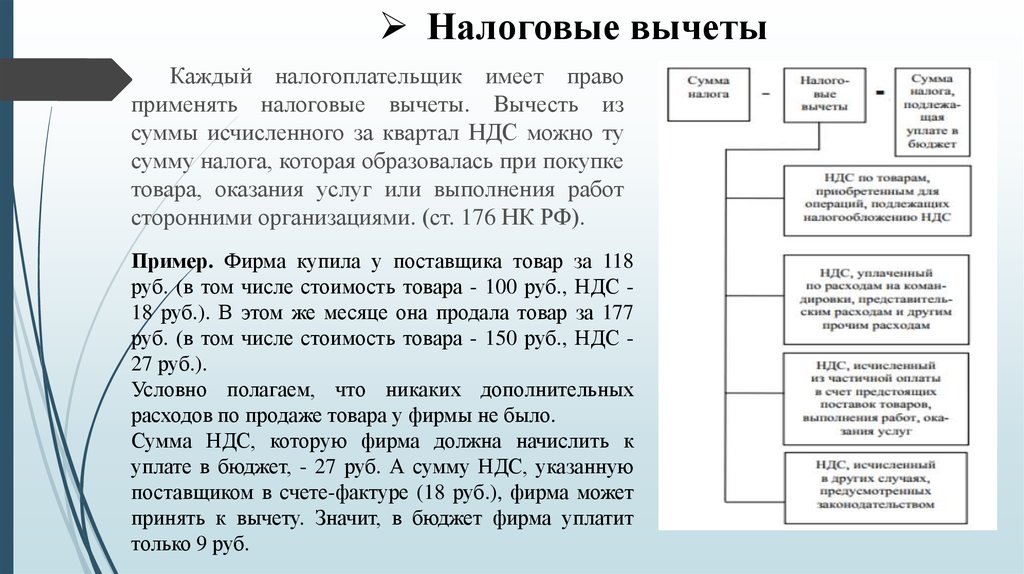

8. Налоговые вычеты

Каждый налогоплательщик имеет правоприменять налоговые вычеты. Вычесть из

суммы исчисленного за квартал НДС можно ту

сумму налога, которая образовалась при покупке

товара, оказания услуг или выполнения работ

сторонними организациями. (ст. 176 НК РФ).

Пример. Фирма купила у поставщика товар за 118

руб. (в том числе стоимость товара - 100 руб., НДС 18 руб.). В этом же месяце она продала товар за 177

руб. (в том числе стоимость товара - 150 руб., НДС 27 руб.).

Условно полагаем, что никаких дополнительных

расходов по продаже товара у фирмы не было.

Сумма НДС, которую фирма должна начислить к

уплате в бюджет, - 27 руб. А сумму НДС, указанную

поставщиком в счете-фактуре (18 руб.), фирма может

принять к вычету. Значит, в бюджет фирма уплатит

только 9 руб.

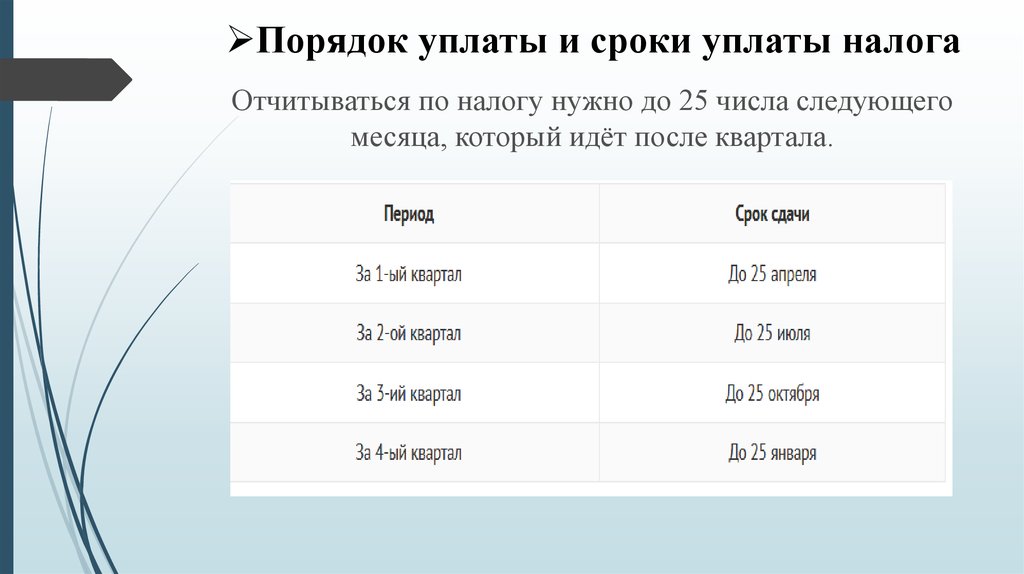

9. Порядок уплаты и сроки уплаты налога

Отчитываться по налогу нужно до 25 числа следующегомесяца, который идёт после квартала.

10. НДС при МАП и ЭГ: общие моменты

Объект налогообложенияНалогоплательщики

Выручка от реализации

услуг

Организации;

Индивидуальные

предприниматели;

Место реализации услуг

Место

реализации

Ставка

НДС

Основание

Пункт отправления и пункт

назначения расположены на

территории РФ

РФ

18 %

п. 4.1 п. 1 ст. 148, п. 3

ст. 164 НК РФ

Пункт отправления или пункт

назначения расположены вне

территории РФ

РФ

0%

п. 4.1 п. 1 ст. 148, подп.

2 п. 1 ст. 164 НК РФ

Маршрут

11.

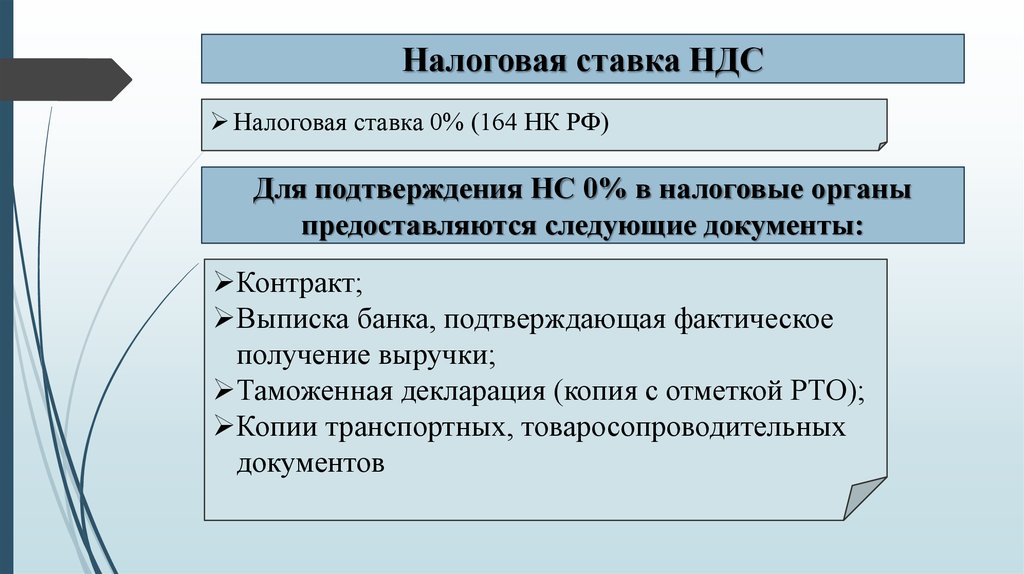

Налоговая ставка НДСНалоговая ставка 0% (164 НК РФ)

Для подтверждения НС 0% в налоговые органы

предоставляются следующие документы:

Контракт;

Выписка банка, подтверждающая фактическое

получение выручки;

Таможенная декларация (копия с отметкой РТО);

Копии транспортных, товаросопроводительных

документов

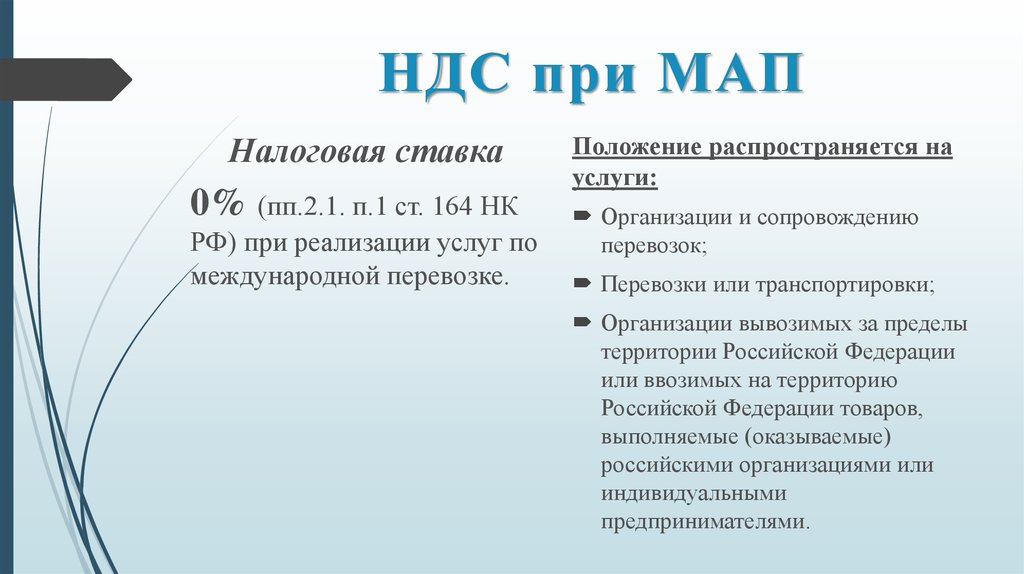

12. НДС при МАП

Налоговая ставка0% (пп.2.1. п.1 ст. 164 НК

РФ) при реализации услуг по

международной перевозке.

Положение распространяется на

услуги:

Организации и сопровождению

перевозок;

Перевозки или транспортировки;

Организации вывозимых за пределы

территории Российской Федерации

или ввозимых на территорию

Российской Федерации товаров,

выполняемые (оказываемые)

российскими организациями или

индивидуальными

предпринимателями.

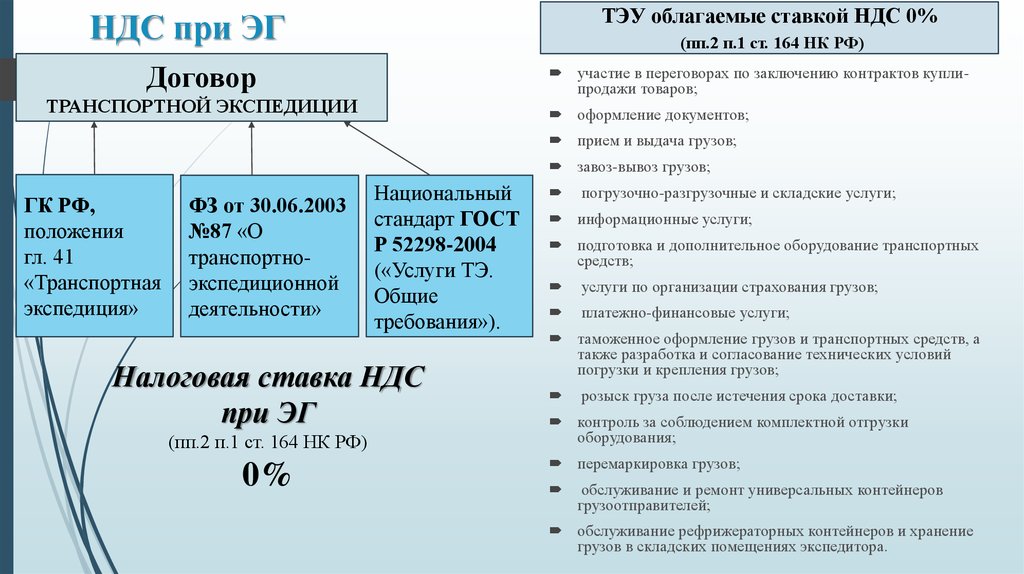

13. НДС при ЭГ

ТЭУ облагаемые ставкой НДС 0%НДС при ЭГ

(пп.2 п.1 ст. 164 НК РФ)

Договор

участие в переговорах по заключению контрактов куплипродажи товаров;

ТРАНСПОРТНОЙ ЭКСПЕДИЦИИ

оформление документов;

прием и выдача грузов;

завоз-вывоз грузов;

ГК РФ,

положения

гл. 41

«Транспортная

экспедиция»

ФЗ от 30.06.2003

№87 «О

транспортноэкспедиционной

деятельности»

Национальный

стандарт ГОСТ

Р 52298-2004

(«Услуги ТЭ.

Общие

требования»).

Налоговая ставка НДС

при ЭГ

(пп.2 п.1 ст. 164 НК РФ)

0%

погрузочно-разгрузочные и складские услуги;

информационные услуги;

подготовка и дополнительное оборудование транспортных

средств;

услуги по организации страхования грузов;

платежно-финансовые услуги;

таможенное оформление грузов и транспортных средств, а

также разработка и согласование технических условий

погрузки и крепления грузов;

розыск груза после истечения срока доставки;

контроль за соблюдением комплектной отгрузки

оборудования;

перемаркировка грузов;

обслуживание и ремонт универсальных контейнеров

грузоотправителей;

обслуживание рефрижераторных контейнеров и хранение

грузов в складских помещениях экспедитора.

14. Особенности определения налогооблагаемой базы при ЭГ

Договор ТЭДоговор

(посреднических) услуг

Выручка

за все

оказанные

услуги при

МП

Вознаграждение

(ВЫРУЧКА)

Ставка налога

НДС 0%

Ставка налога

НДС 0%

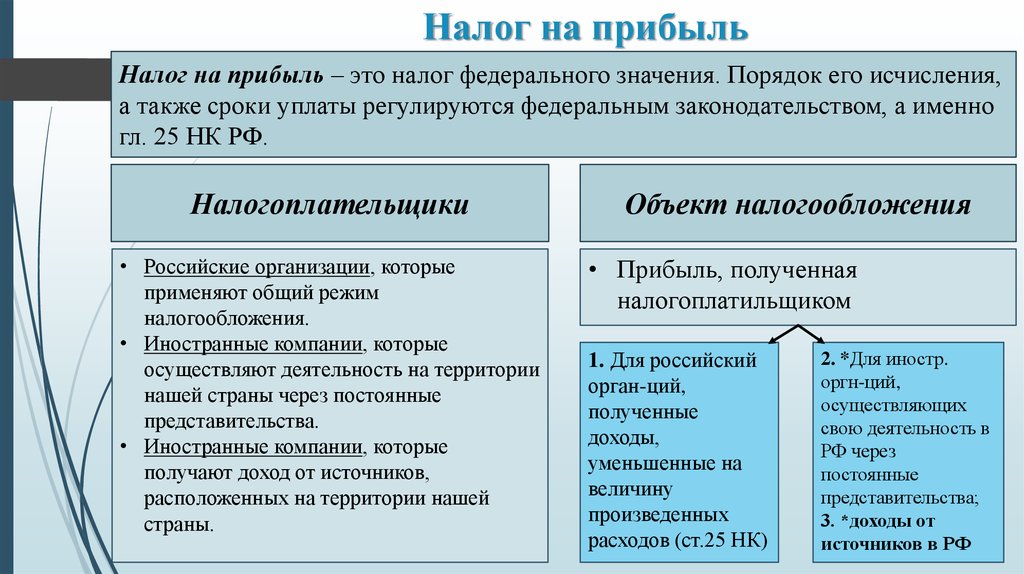

15. Налог на прибыль

Налог на прибыль – это налог федерального значения. Порядок его исчисления,а также сроки уплаты регулируются федеральным законодательством, а именно

гл. 25 НК РФ.

Налогоплательщики

• Российские организации, которые

применяют общий режим

налогообложения.

• Иностранные компании, которые

осуществляют деятельность на территории

нашей страны через постоянные

представительства.

• Иностранные компании, которые

получают доход от источников,

расположенных на территории нашей

страны.

Объект налогообложения

• Прибыль, полученная

налогоплатильщиком

1. Для российский

орган-ций,

полученные

доходы,

уменьшенные на

величину

произведенных

расходов (ст.25 НК)

2. *Для иностр.

оргн-ций,

осуществляющих

свою деятельность в

РФ через

постоянные

представительства;

3. *доходы от

источников в РФ

16.

Налоговая база по Налогу на прибыльП = Д – Р , где

П – прибыль, то есть конечный финансовый результат;

Д – доходы, полученные организацией;

Р – расходы, произведенные для получения доходов.

*Если в отчетном (налоговом) периоде получен убыток – отрицательный результат, то

налоговая база признается равной нулю.

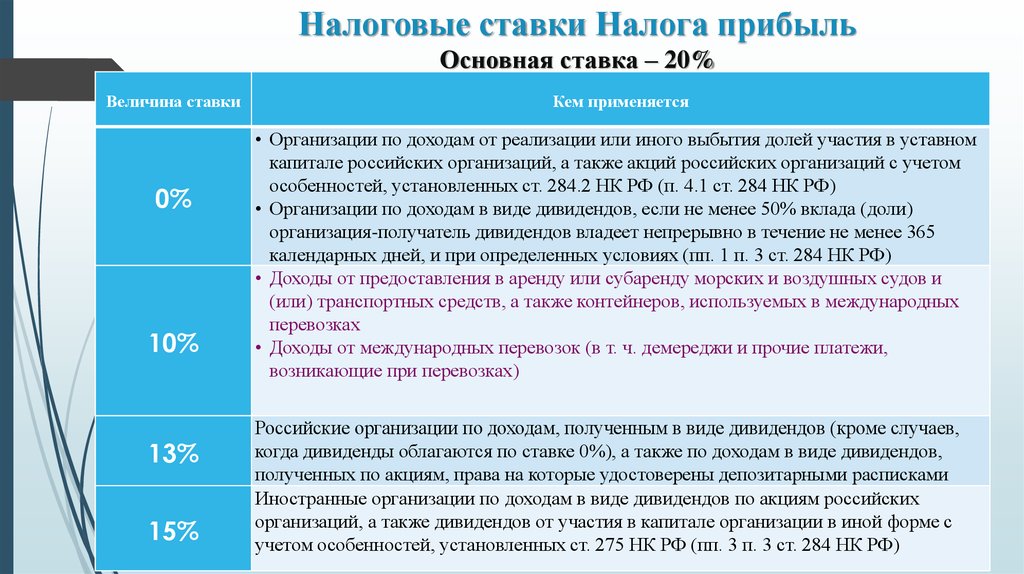

17. Налоговые ставки Налога прибыль Основная ставка – 20%

Величина ставки0%

10%

13%

15%

Кем применяется

• Организации по доходам от реализации или иного выбытия долей участия в уставном

капитале российских организаций, а также акций российских организаций с учетом

особенностей, установленных ст. 284.2 НК РФ (п. 4.1 ст. 284 НК РФ)

• Организации по доходам в виде дивидендов, если не менее 50% вклада (доли)

организация-получатель дивидендов владеет непрерывно в течение не менее 365

календарных дней, и при определенных условиях (пп. 1 п. 3 ст. 284 НК РФ)

• Доходы от предоставления в аренду или субаренду морских и воздушных судов и

(или) транспортных средств, а также контейнеров, используемых в международных

перевозках

• Доходы от международных перевозок (в т. ч. демереджи и прочие платежи,

возникающие при перевозках)

Российские организации по доходам, полученным в виде дивидендов (кроме случаев,

когда дивиденды облагаются по ставке 0%), а также по доходам в виде дивидендов,

полученных по акциям, права на которые удостоверены депозитарными расписками

Иностранные организации по доходам в виде дивидендов по акциям российских

организаций, а также дивидендов от участия в капитале организации в иной форме с

учетом особенностей, установленных ст. 275 НК РФ (пп. 3 п. 3 ст. 284 НК РФ)

18. Налог на прибыль

при МАПК

доходам,

не

связанным

с

предпринимательской

деятельностью,

относятся,

в частности, доходы от

международных перевозок (пп. 8 п. 1 ст. 309

НК РФ).

Налоги на такие доходы удерживается у

источника выплаты доходов (налоговым

агентом РФ).

Так, в соответствии с пп. 2 п. 2 ст. 284

НК РФ доходы от международных перевозок

облагаются у источника выплаты по ставке

10%.

при ЭГ

Налогового кодекса Российской Федерации, в доходы от

международных перевозок не включаются доходы от

оказания экспедиторских услуг (сопровождение грузов) и

к

этим

доходам

не

применяется

порядок

налогообложения у источника выплаты.

Доходы, полученные иностранными компаниями на

основании договоров об экспедиторских услугах,

которые оказаны российской организации, не подлежат

налогообложению на территории Российской Федерации.

Однако доходы иностранной организации от

оказания транспортно-экспедиционных услуг могут

облагаться налогом в РФ только в тех случаях, если такие

услуги оказаны на территории РФ и их оказание привело

к образованию постоянного представительства данной

иностранной организации в РФ, то такая организация

является самостоятельным плательщиком налога в РФ по

уплате налога.

*(по ставке налога на прибыль от коммерческой

деятельности организации)

19. Международное двойное налогообложение

Причинывозникновения

Международное двойное

налогообложение, определяется как

1. На территории определенного

государства у резидента возникает

объект налогообложения и

одновременно и в другой стране,

возникает налогообложение с этого

объекта в двух государствах.

Методы устранения двойного

налогообложения

2. Одно лицо в нескольких

государствах являются плательщиком

налогов – не резидентом, то есть

возникает одновременная

ограниченная налоговая обязанность.

обложение сопоставимыми налогами в

двух и более государствах одного

налогоплательщика в отношении

одного и того же объекта за один и тот

же период времени.

1. Метод

освобождения

2. Метод кредита

20. Международные соглашения об избежании двойного налогообложения

МСИДНПрименяются на территории РФ

Входят в систему права РФ

Например, если в НК РФ предусмотрена ставка

налога 15%, а в соглашении для того же – ставка 5%,

то применяться будет ставка, установленная в

соглашении (при соблюдении предусмотренных в

нем условий).

Основные цели

1. Устранение двойного

налогообложения;

2. Выработка

механизмов по

предотвращению

уклонения от налогов;

3. Уменьшение

возможностей

злоупотребления

нормами соглашения

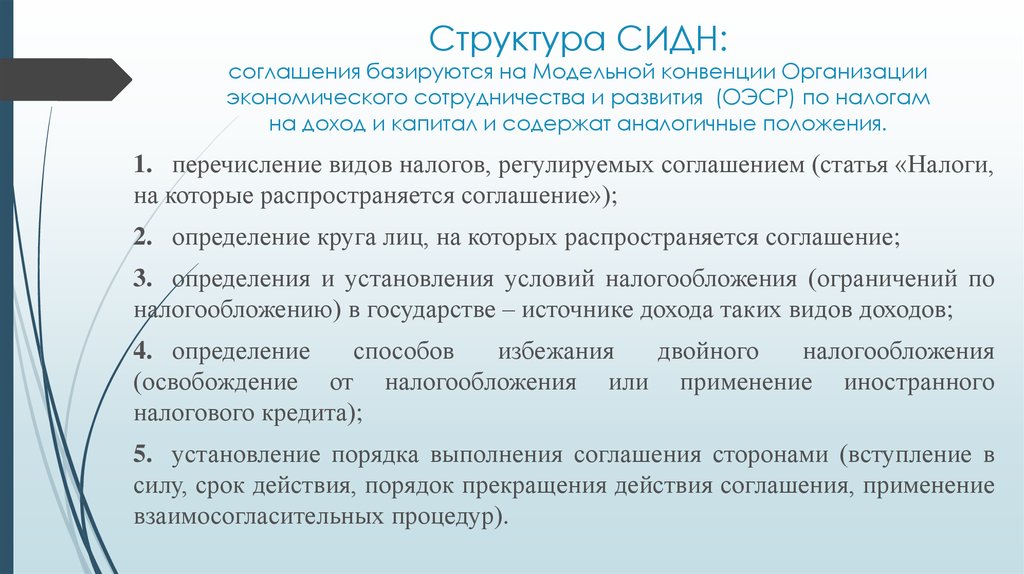

21. Структура СИДН: соглашения базируются на Модельной конвенции Организации экономического сотрудничества и развития (ОЭСР) по

налогамна доход и капитал и содержат аналогичные положения.

1. перечисление видов налогов, регулируемых соглашением (статья «Налоги,

на которые распространяется соглашение»);

2. определение круга лиц, на которых распространяется соглашение;

3. определения и установления условий налогообложения (ограничений по

налогообложению) в государстве – источнике дохода таких видов доходов;

4. определение

способов

избежания

двойного

налогообложения

(освобождение от налогообложения или применение иностранного

налогового кредита);

5. установление порядка выполнения соглашения сторонами (вступление в

силу, срок действия, порядок прекращения действия соглашения, применение

взаимосогласительных процедур).

22. Проблемы по борьбе с уклонениями от налога

1. Несовершенство правовой базы;2. Предоставление льготных режимов (офшорные зоны);

3. Нет соответствующих соглашений между РФ и оффшорами.

23. Глобальный подход по борьбе с налоговым злоупотреблением: ужесточение норм ДИДН

В целях противодействия размывания налоговой базы и выводуприбыли из-под налогообложения, необходима добавить следующие

аспекты, которые урегулируют данную проблему:

1. Основной мерой по борьбе уклонения от налогообложения будет являться

ограничение льгот;

2. Изменение положений ДИДН в отношении взаимосогласительных процедур, то

есть станет возможным обращаться в компетентные органы обоих

договаривающихся государств для рассмотрения вопроса об инициировании

взаимосогласительной процедуры;

3. Борьба с уклонением от уплаты налогов посредством использования постоянных

представительств, в-третьих юрисдикциях – предусматривает право государстваисточника дохода облагать налогом доход постоянного представительства, если

он не подлежит налогообложению в государстве резидентства головного офиса и

облагается по пониженным ставкам в государстве, где расположено это

постоянное представительство;

4. Методы устранения двойного налогообложения (метод зачета).

finance

finance