Similar presentations:

Аналіз зобов'язань банку

1. АНАЛІЗ ЗОБОВ'ЯЗАНЬ БАНКУ

1.2.

3.

4.

5.

6.

Завдання аналізу, інформаційна база

Загальний аналіз зобов'язань банку

Аналіз строкових депозитів

Аналіз депозитів до запитання (самостійне

вивчення)

Аналіз

використання

міжбанківського

кредиту у формуванні ресурсів банку

Аналіз

ефективності

формування

та

використання банківських ресурсів

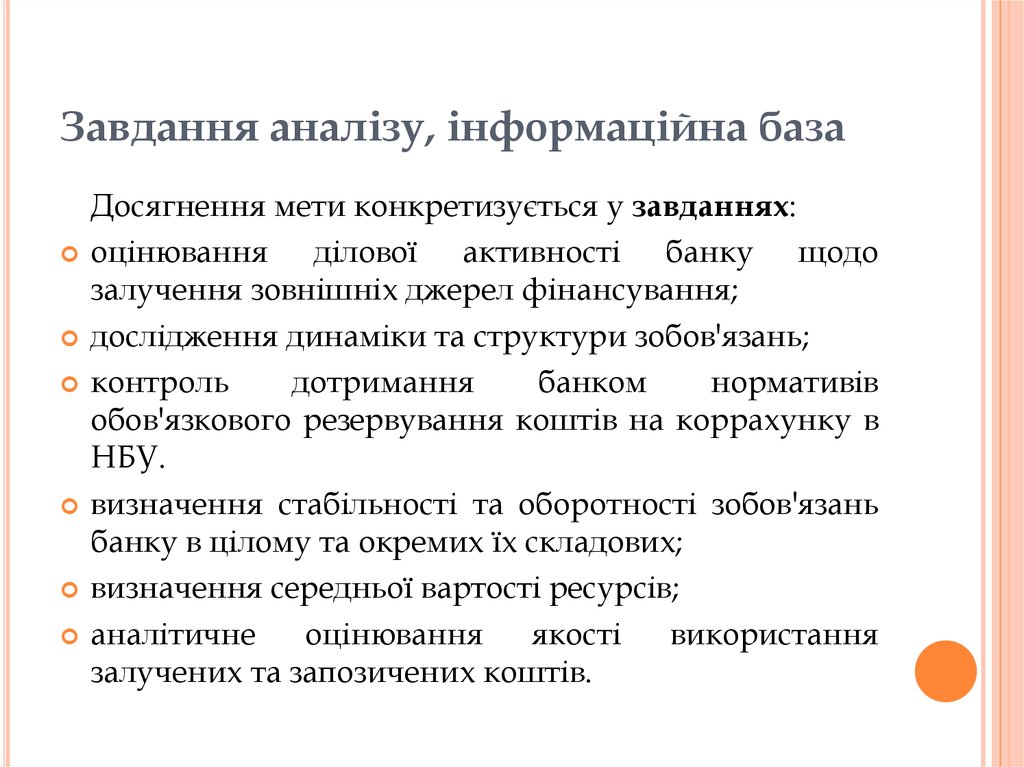

2. Завдання аналізу, інформаційна база

Зобов'язання банку - вимоги до активів банківськоїустанови, що зобов'язують її сплатити фіксовану суму

коштів у визначений час у майбутньому.

Депозит — це кошти в готівковій або у безготівковій формі, у

валюті України або в іноземній валюті, які розміщені клієнтами

на їх іменних рахунках у банку на договірних засадах на

визначений строк зберігання або без зазначення такого строку і

підлягають виплаті вкладнику відповідно до законодавства

України та умов договору.

3. Завдання аналізу, інформаційна база

Депозитні операції відіграють значну роль у діяльностібанку:

є головним джерелом проведення активних;

правильна організація депозитних операцій забезпечує

ліквідність комерційних банків;

депозитні операції сприяють прискоренню безготівкових

розрахунків;

ресурси, сформовані за рахунок депозитних операцій,

зазвичай дешевші міжбанківських кредитів (дискусійно).

4. Завдання аналізу, інформаційна база

Недоліки депозитних операцій:пов'язані зі значними маркетинговими

грошовими, часовими і матеріальними

комерційних банків;

зусиллями,

витратами

ініціатива мобілізації коштів у вклади надходить від

вкладників, а не від банку;

загальний обсяг тимчасово вільних грошових коштів у

рамках окремого банку або району об'єктивно обмежений.

5. Завдання аналізу, інформаційна база

Метою аналізу зобов'язань банку є оцінка тавизначення шляхів оптимізації їх структури за

двома критеріями:

підвищення

стабільності

ресурсної

бази

(зокрема через підвищення надійності банку);

зниження

середньої вартості ресурсів банку.

6. Завдання аналізу, інформаційна база

Досягнення мети конкретизується у завданнях:оцінювання ділової активності банку щодо

залучення зовнішніх джерел фінансування;

дослідження динаміки та структури зобов'язань;

контроль

дотримання

банком

нормативів

обов'язкового резервування коштів на коррахунку в

НБУ.

визначення стабільності та оборотності зобов'язань

банку в цілому та окремих їх складових;

визначення середньої вартості ресурсів;

аналітичне

оцінювання

якості

використання

залучених та запозичених коштів.

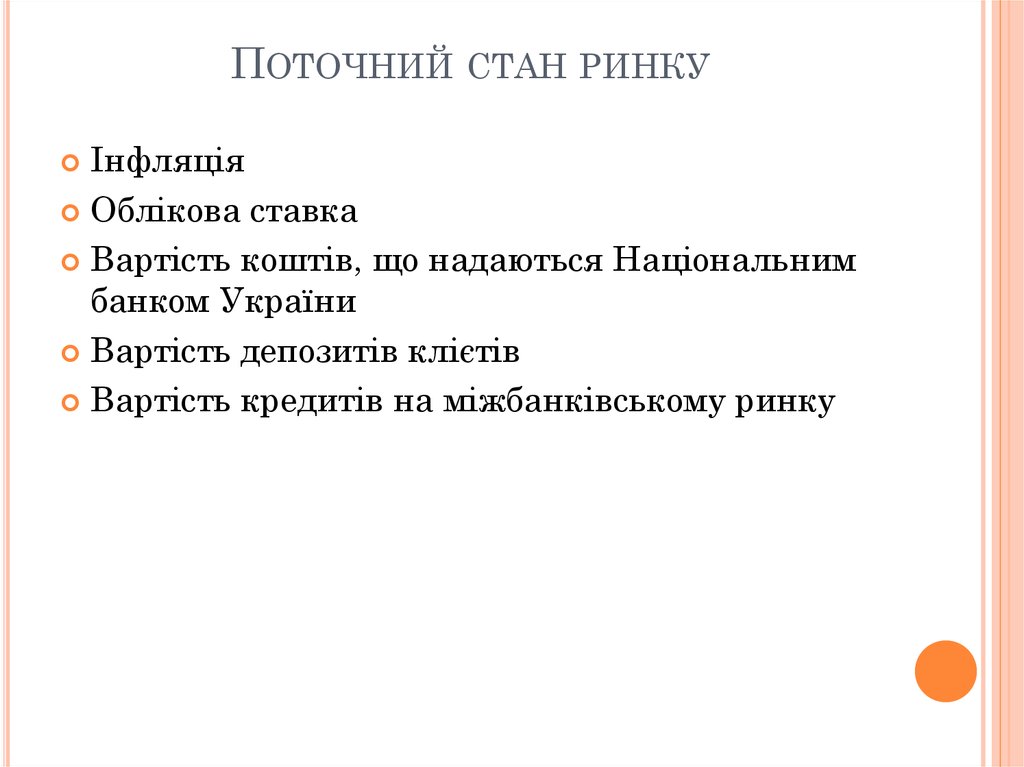

7. Поточний стан ринку

ПОТОЧНИЙ СТАН РИНКУІнфляція

Облікова ставка

Вартість коштів, що надаються Національним

банком України

Вартість депозитів клієтів

Вартість кредитів на міжбанківському ринку

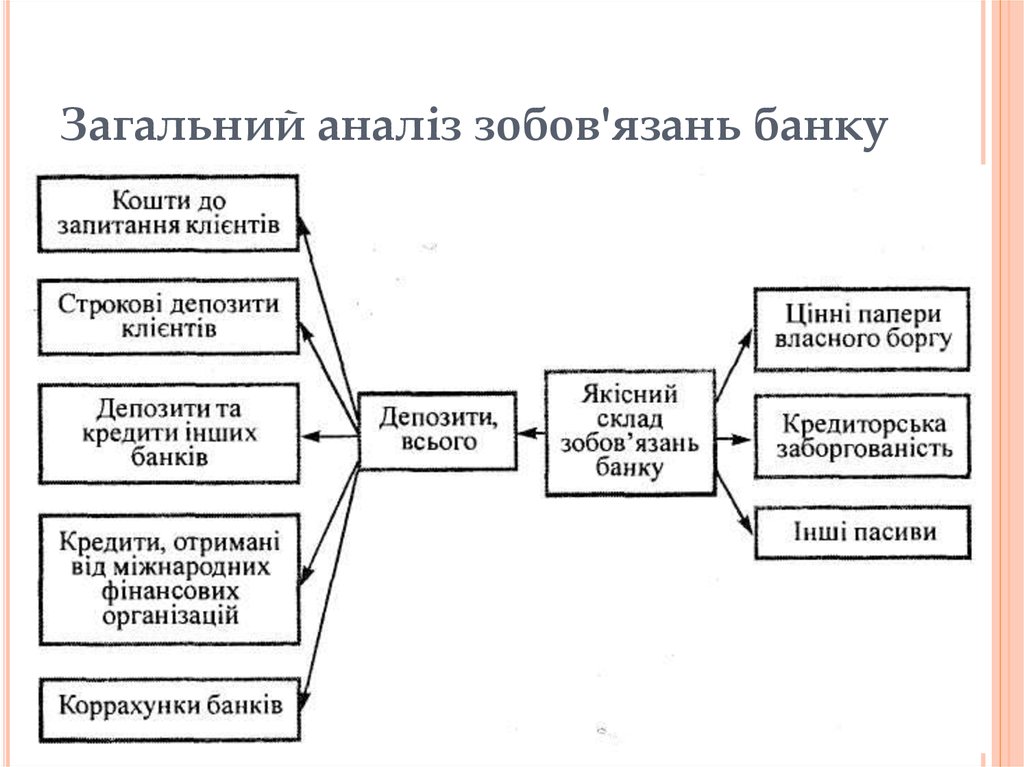

8. Загальний аналіз зобов'язань банку

9.

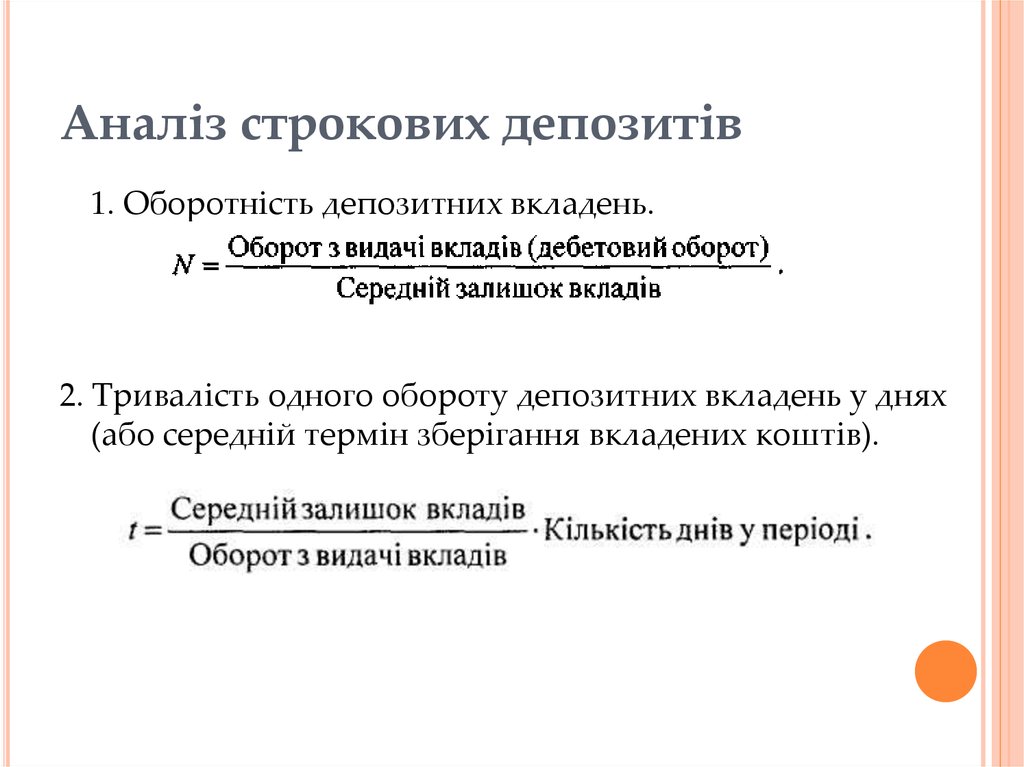

10. Аналіз строкових депозитів

1. Оборотність депозитних вкладень.2. Тривалість одного обороту депозитних вкладень у днях

(або середній термін зберігання вкладених коштів).

11. Аналіз строкових депозитів

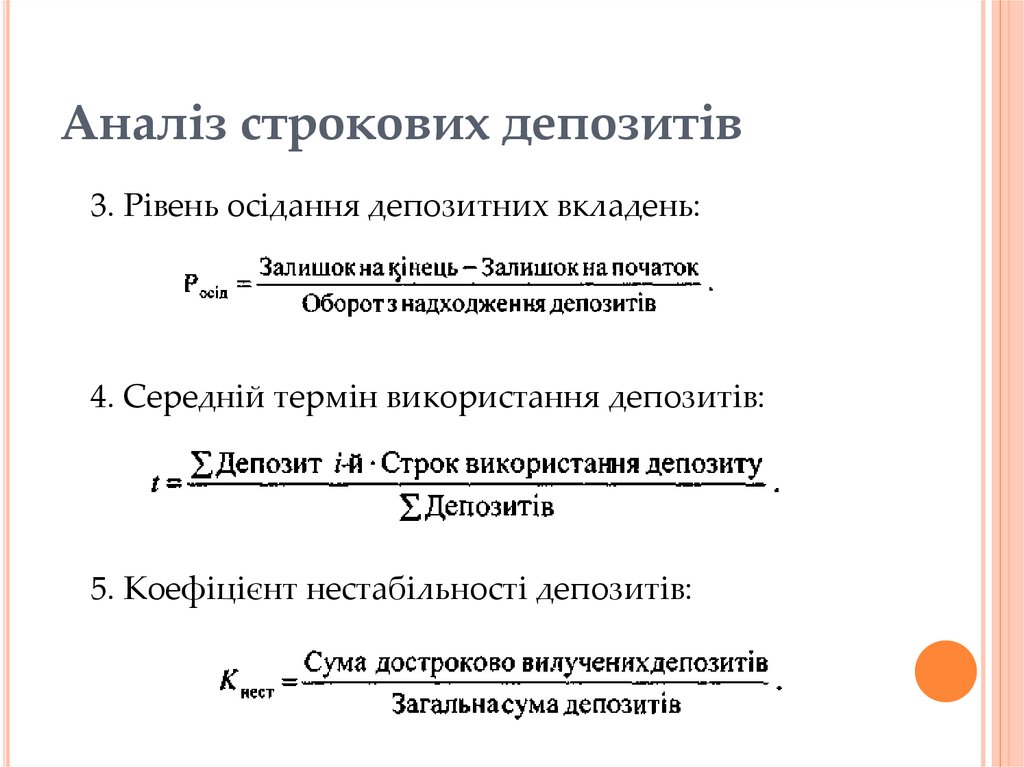

3. Рівень осідання депозитних вкладень:4. Середній термін використання депозитів:

5. Коефіцієнт нестабільності депозитів:

12. Аналіз строкових депозитів

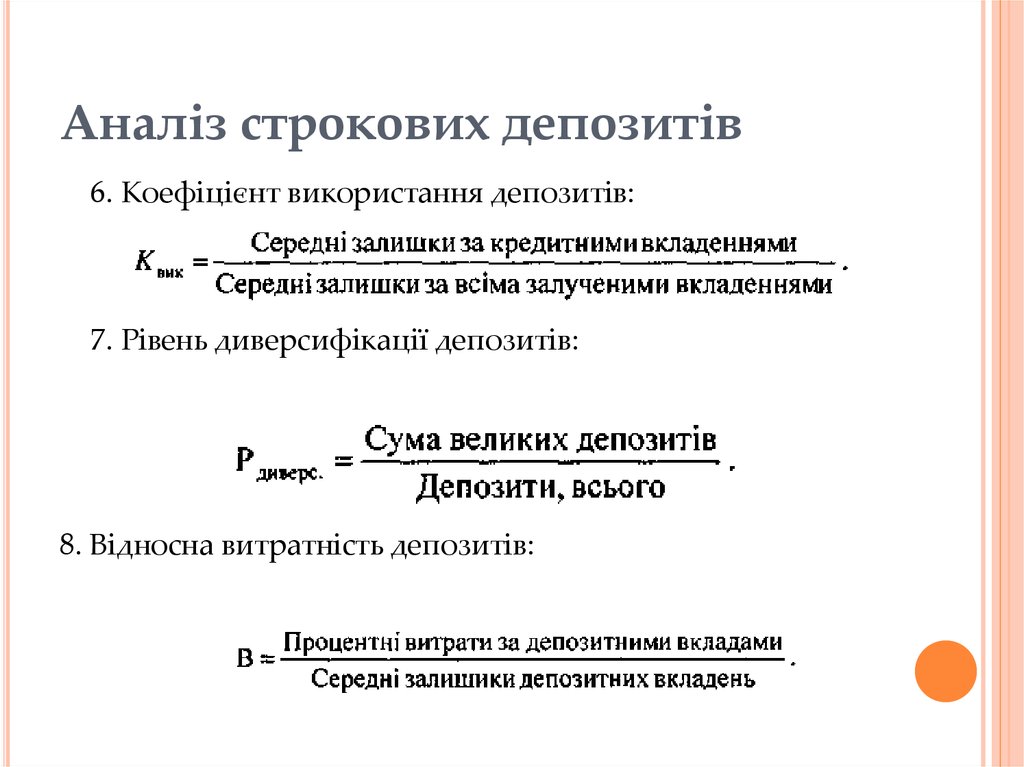

6. Коефіцієнт використання депозитів:7. Рівень диверсифікації депозитів:

8. Відносна витратність депозитів:

13. Аналіз строкових депозитів

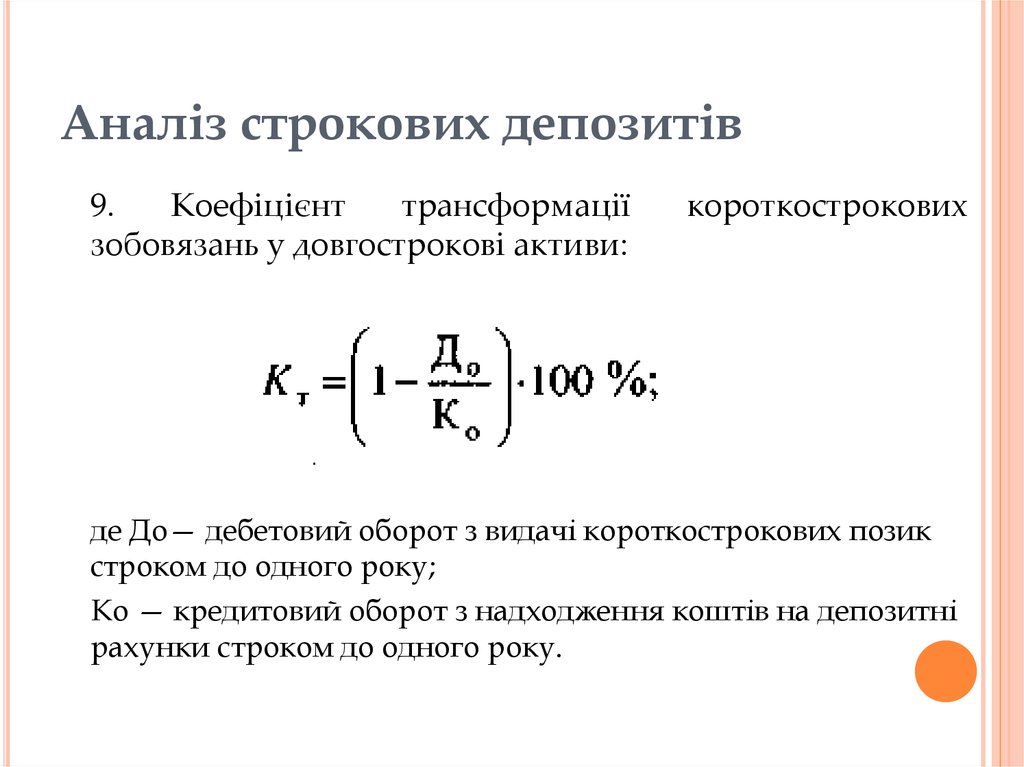

9.Коефіцієнт

трансформації

зобовязань у довгострокові активи:

короткострокових

де До— дебетовий оборот з видачі короткострокових позик

строком до одного року;

Ко — кредитовий оборот з надходження коштів на депозитні

рахунки строком до одного року.

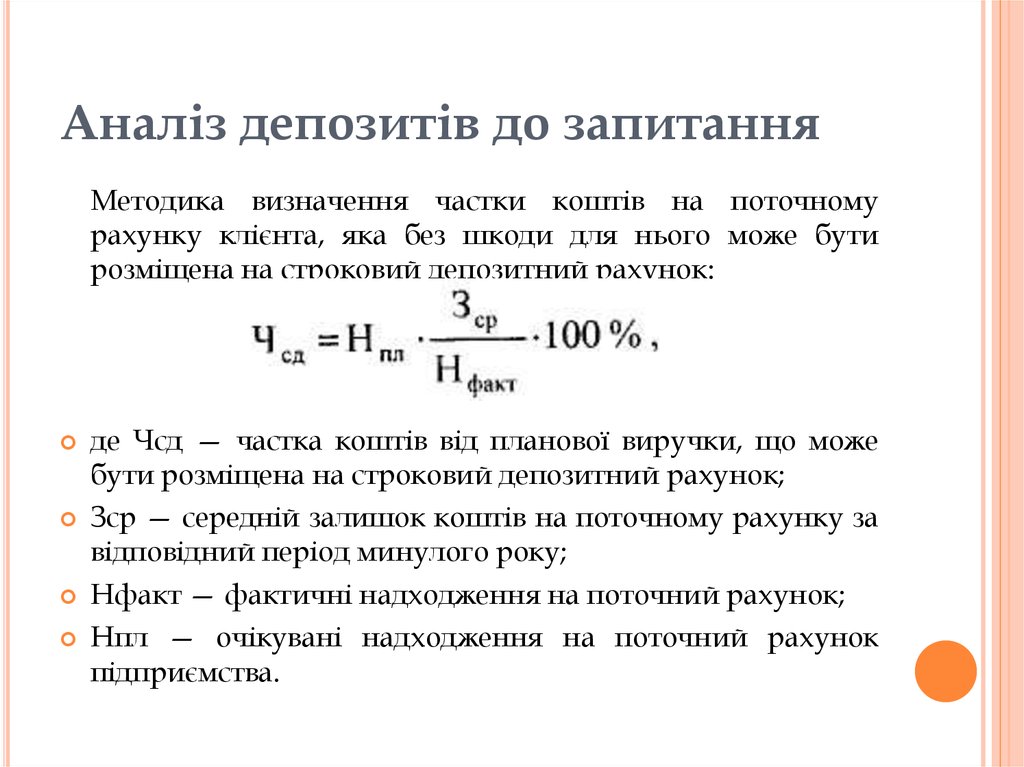

14. Аналіз депозитів до запитання

Методика визначення частки коштів на поточномурахунку клієнта, яка без шкоди для нього може бути

розміщена на строковий депозитний рахунок:

де Чсд — частка коштів від планової виручки, що може

бути розміщена на строковий депозитний рахунок;

Зср — середній залишок коштів на поточному рахунку за

відповідний період минулого року;

Нфакт — фактичні надходження на поточний рахунок;

Нпл — очікувані надходження на поточний рахунок

підприємства.

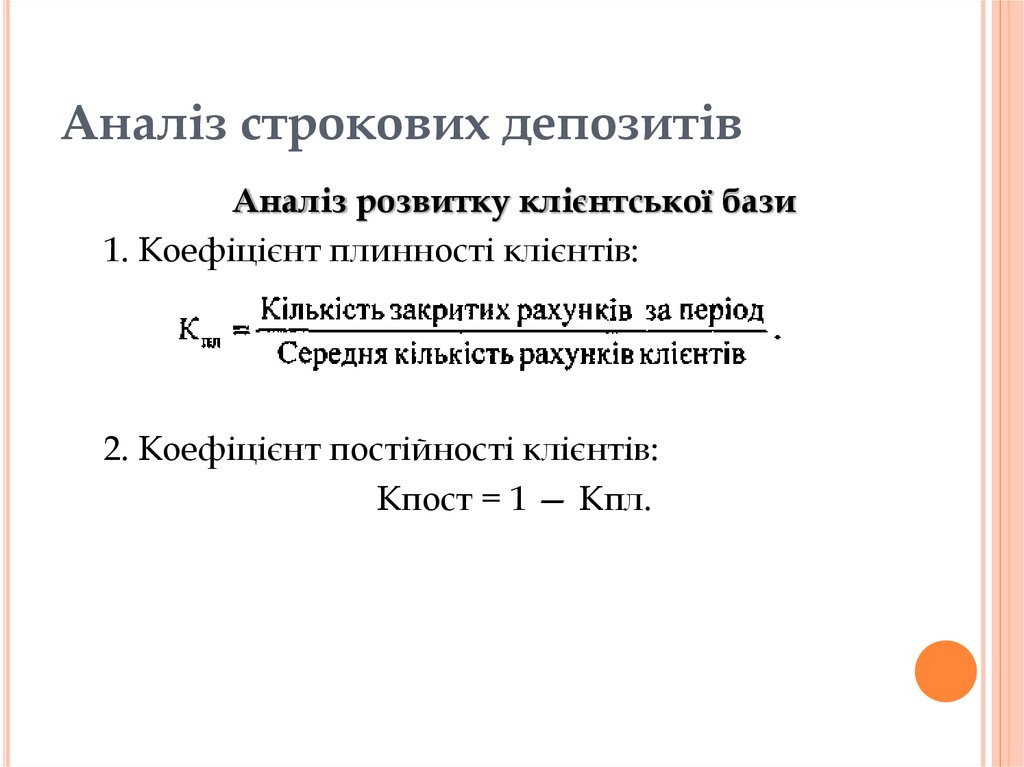

15. Аналіз строкових депозитів

Аналіз розвитку клієнтської бази1. Коефіцієнт плинності клієнтів:

2. Коефіцієнт постійності клієнтів:

Кпост = 1 — Кпл.

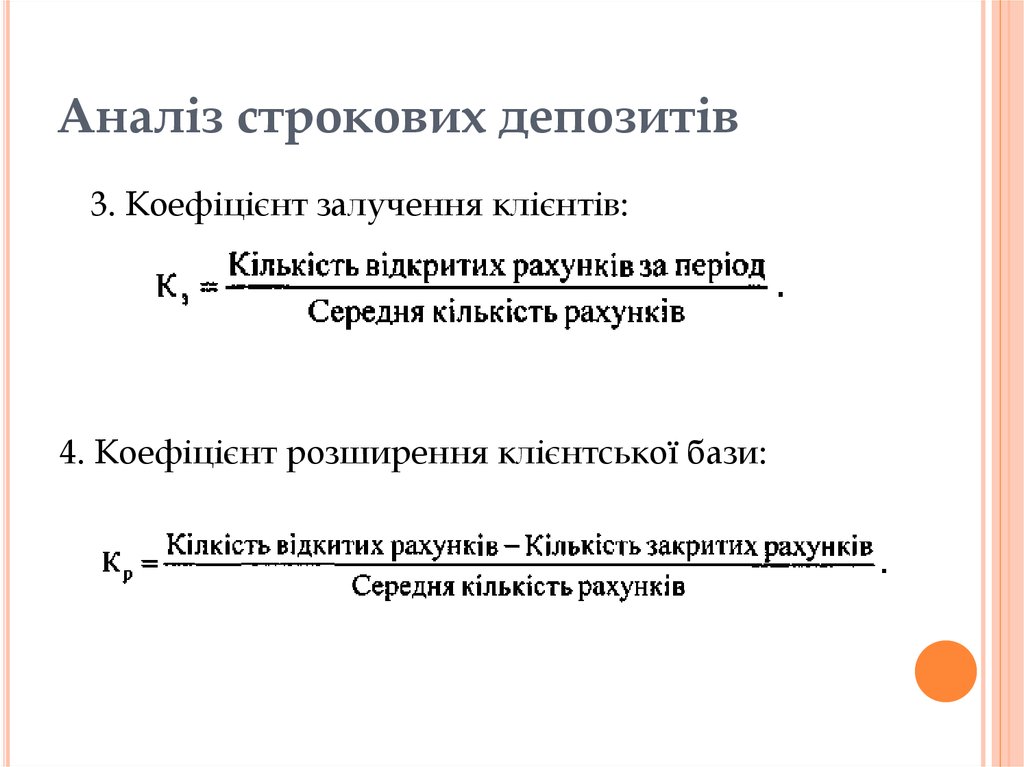

16. Аналіз строкових депозитів

3. Коефіцієнт залучення клієнтів:4. Коефіцієнт розширення клієнтської бази:

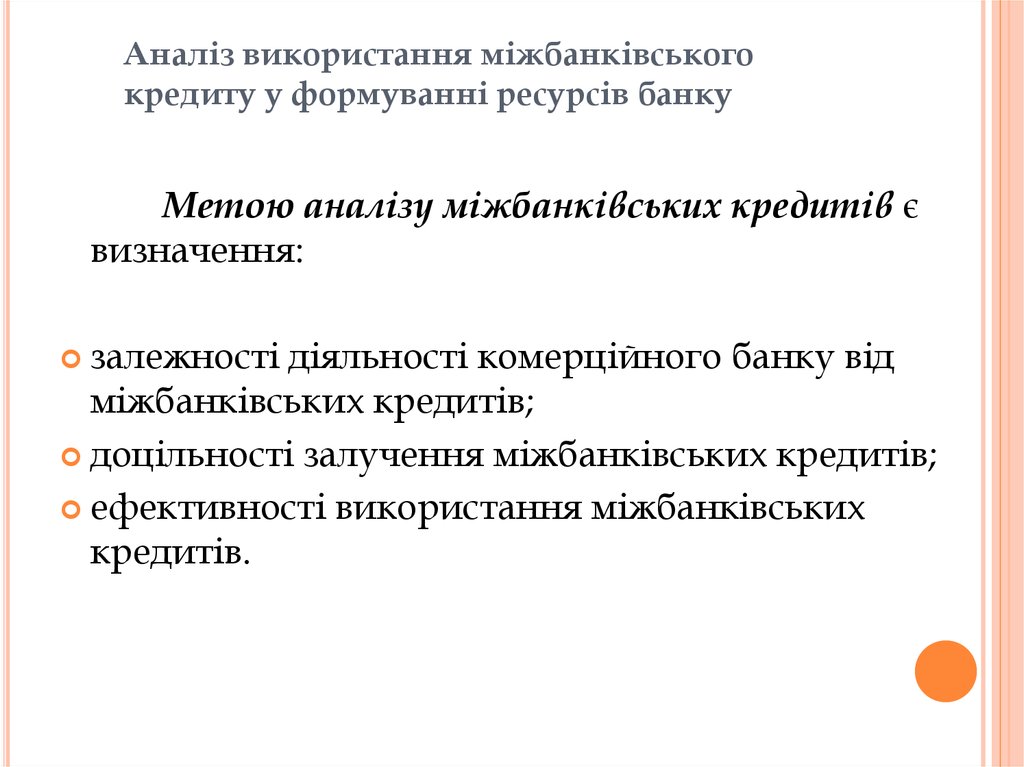

17. Аналіз використання міжбанківського кредиту у формуванні ресурсів банку

Метою аналізу міжбанківських кредитів євизначення:

залежності

діяльності комерційного банку від

міжбанківських кредитів;

доцільності залучення міжбанківських кредитів;

ефективності використання міжбанківських

кредитів.

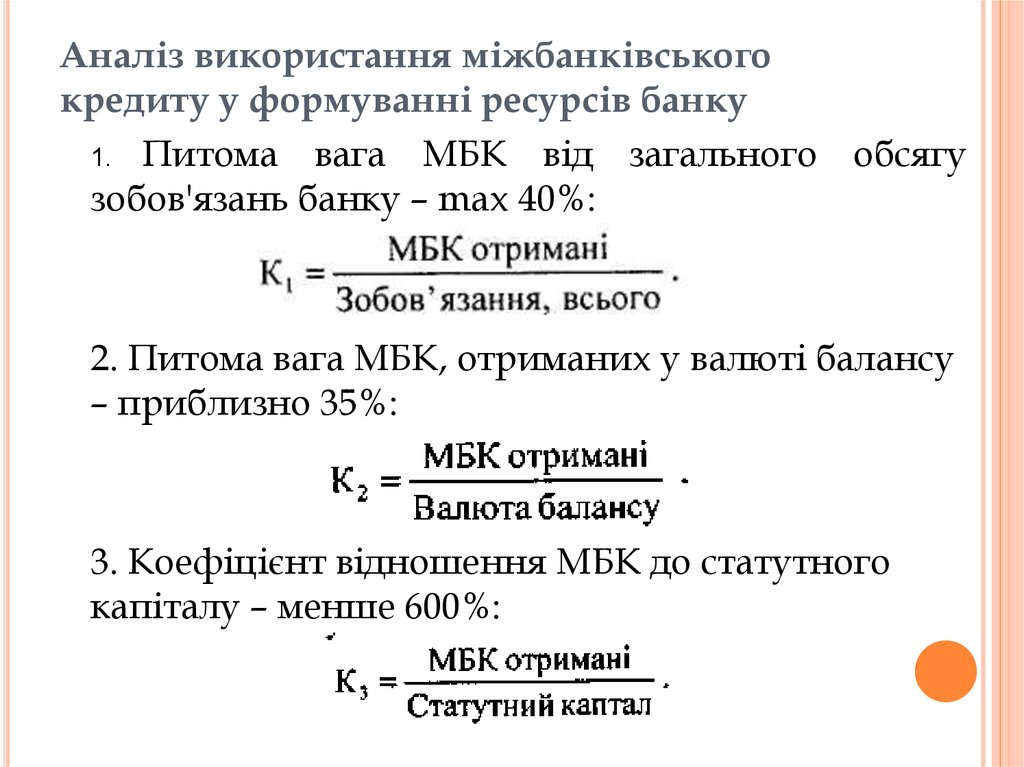

18. Аналіз використання міжбанківського кредиту у формуванні ресурсів банку

1. Питома вага МБК від загального обсягузобов'язань банку – max 40%:

2. Питома вага МБК, отриманих у валюті балансу

– приблизно 35%:

3. Коефіцієнт відношення МБК до статутного

капіталу – менше 600%:

19. Аналіз використання міжбанківського кредиту у формуванні ресурсів банку

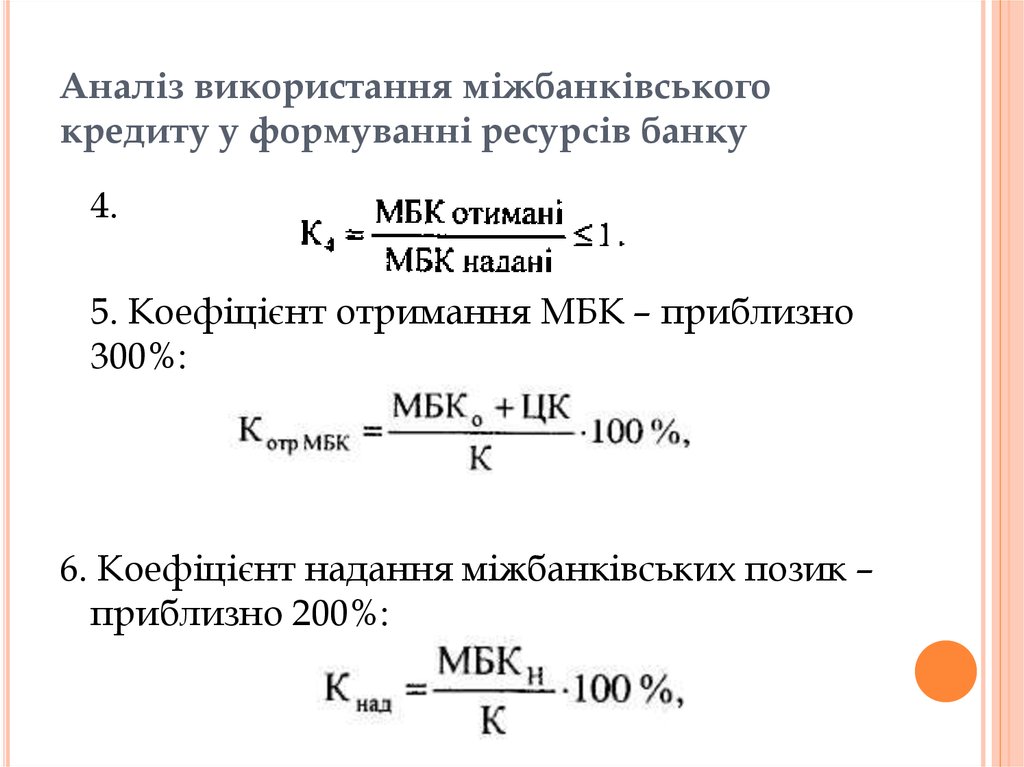

4.5. Коефіцієнт отримання МБК – приблизно

300%:

6. Коефіцієнт надання міжбанківських позик –

приблизно 200%:

20. Аналіз ефективності формування та використання банківських ресурсів

Для оцінювання ефективності та повнотивикористання банком своїх зобов'язань

застосовуються такі показники:

ступінь

використання платних пасивів;

ступінь використання сукупних зобов'язань.

21. Аналіз ефективності формування та використання банківських ресурсів

Ступінь використання платних пасивів банкувизначається за такою формулою:

Ефективність використання сукупних

зобов'язань:

22. Аналіз ефективності формування та використання банківських ресурсів

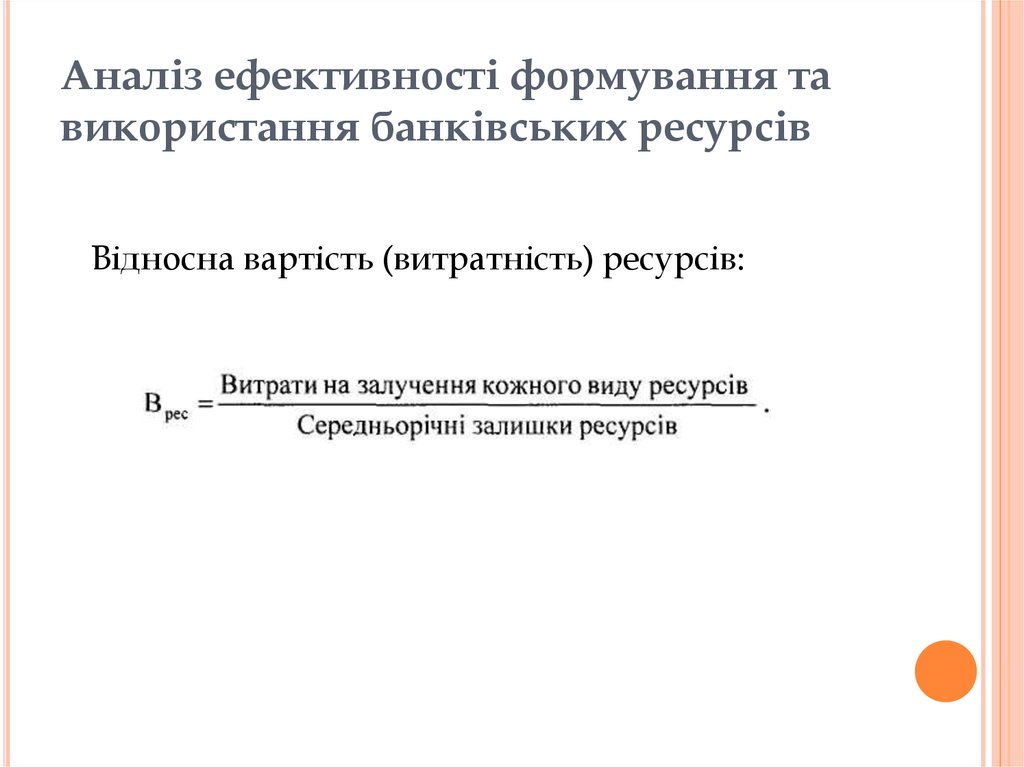

Відносна вартість (витратність) ресурсів:23. Аналіз ефективності формування та використання банківських ресурсів

Оптимізація ресурсної бази банку здійснюєтьсяза двома критеріями: витратність та стабільність

ресурсів.

Оптимальною буде така структура ресурсів,

коли за наявних умов забезпечуватиметься

максимальна стабільність ресурсної бази за її

мінімальної відносної вартості.

24. Поточні ринкові зміни

ПОТОЧНІ РИНКОВІ ЗМІНИУкраїнський індекс ставок за депозитами

фізичних осіб (UIRD)

Запроваджено – НБУ.

Зміст - ринковий індикатор

вартості грошей, який може бути базою для

встановлення плаваючих ставок у гривні.

25.

Думка НБУ –дасть змогу знизити реальні ставки за

кредитами

в національній валюті на кілька відсотків та

подовжити строки кредитування, що позитивно

вплине на пожвавлення кредитування

населення та українську економіку в цілому.

26. Glossary

GLOSSARYLiabilities

Contingent liabilities

Current liabilities

Fixed liabilities

Long-term liabilities

Short-term liabilities

Deposit

Call deposit

Demand deposit

Sight deposit

27. Glossary

GLOSSARYCertificate of deposit (CD)

Term deposit

Time deposit

Deposit account

Current account

Accounts payable

28. Glossary

GLOSSARYAccrued liabilities

Loans and accounts with affiliates

Bonds

Debentures

Subordinated debt

finance

finance