Similar presentations:

Мастер-класс «Финансовые ресурсы предприятия» и «Эффективность и риски предпринимательской деятельности»

1. Мастер- класс «Финансовые ресурсы предприятия» и «Эффективность и риски предпринимательской деятельности»

Спикер: Бухарина Елена Александровна,доцент, КГУ, каф. Экономики и

экономической безопасности, 8-960-747-66-12, lenoka_71@mail.ru

2.

3.

4.

5.

6.

7.

8.

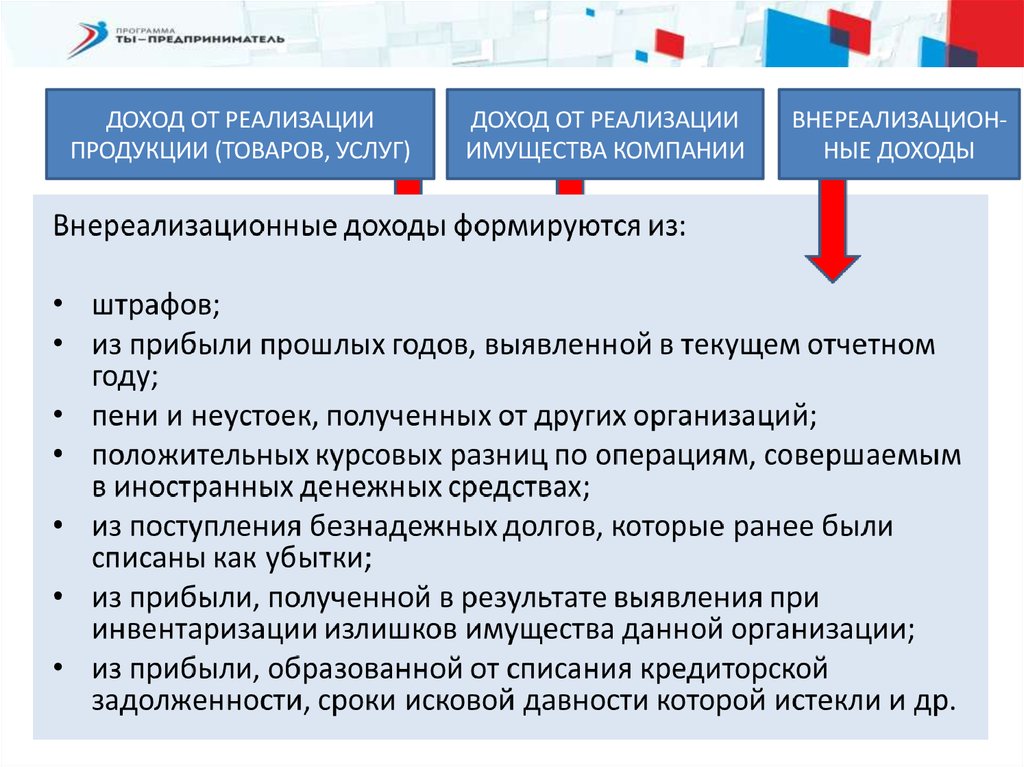

ДОХОД ОТ РЕАЛИЗАЦИИПРОДУКЦИИ (ТОВАРОВ, УСЛУГ)

ДОХОД ОТ РЕАЛИЗАЦИИ

ИМУЩЕСТВА КОМПАНИИ

ВНЕРЕАЛИЗАЦИОННЫЕ ДОХОДЫ

9.

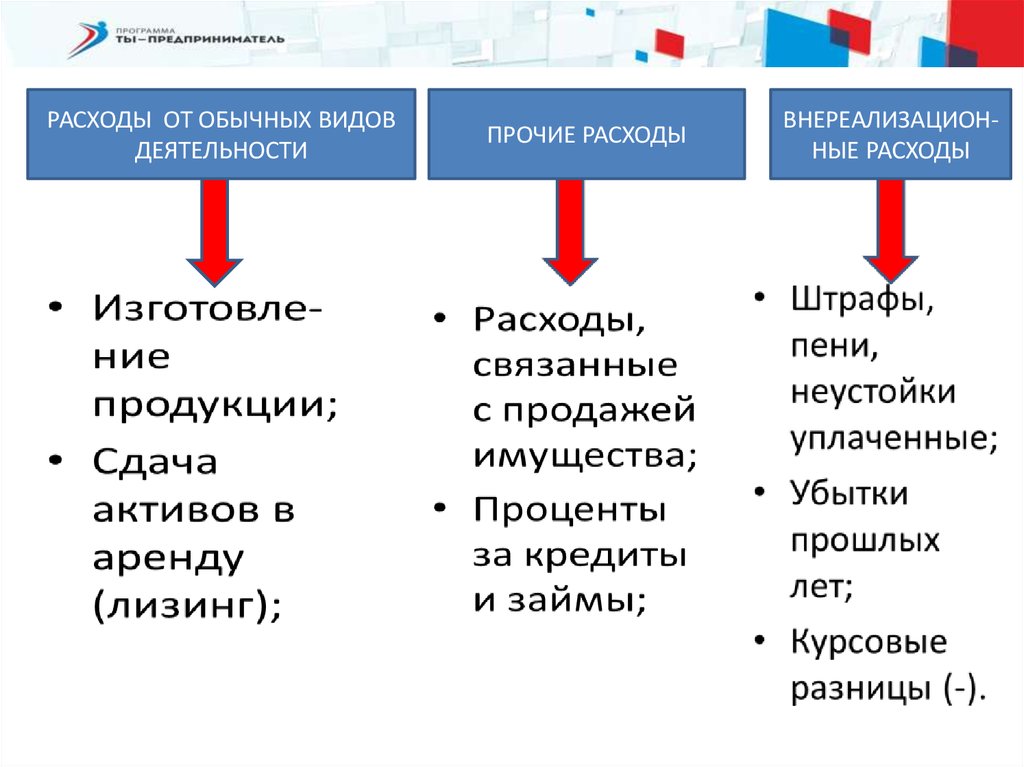

РАСХОДЫ ОТ ОБЫЧНЫХ ВИДОВДЕЯТЕЛЬНОСТИ

ПРОЧИЕ РАСХОДЫ

ВНЕРЕАЛИЗАЦИОННЫЕ РАСХОДЫ

10.

ПРЕДМЕТЫТРУДА

ТРУД

СРЕДСТВА ТРУДА

11.

СМЕТА ЗАТРАТЭкономические элементы

1. Материальные затраты (за

минусом возвратных (ценных)

отходов)

- сырьё и основные материалы;

- вспомогательные материалы ;

- топливо со стороны;

- электроэнергия со стороны;

- вода со стороны;

- другие мат. затраты.

2. Затраты на оплату труда.

3. Обязательные социальные взносы

4. Амортизация основных фондов

5. Прочие затраты

Полная себестоимость

КАЛЬКУЛЯЦИЯ

Статьи затрат

1.Сырьё и основные материалы

2.Возвратные отходы.

3.Вспомогательные материалы на технологические цели.

4.Топливо и вода на технологические цели.

5.Основная заработная плата основных рабочих.

6.Дополнительная заработная плата основных рабочих.

7.Отчисления на соц. нужды от зарплаты основных

рабочих.

8. Расходы на освоение и подготовку производства.

9.Расходы на содержание и эксплуатацию оборудования.

(отчисления на соц. нужды).

10.Общепроизводственные (цеховые) расходы.

Цеховая себестоимость

11.Общехозяйственные расходы

12.Прочие производственные расходы

13. Потери от брака.

Производственная себестоимость

14. Внепроизводственные (коммерческие) расходы.

Полная себестоимость

12. ЗАДАЧА

Определить полную себестоимость изделия, если расходматериала на единицу изделия — 40 кг, цена 1 т —

1500руб., отходы — 2 кг/ед. — реализуются по цене

200руб. за 1 т. В отчетном периоде израсходовано 12 т

материала.

Основная заработная плата производственных рабочих

на одно изделие — 2000р., дополнительная заработная

плата — 10%, начисления на заработную плату — 30%.

Расходы по содержанию и эксплуатации оборудования

(в том числе амортизация)— 120р. на одно изделие.

Цеховые расходы — 30% от затрат на основную

заработную плату, общехозяйственные расходы — 50%

от цеховых затрат. Внепроизводственные затраты — 10%

от производственной себестоимости.

13. Расчет себестоимости продукции

Наименование расходов1. Расходы на сырье и основные материалы

2. Возвратные отходы

3. Зарплата основных рабочих с

начислениями

4. Расходы на содержание и эксплуатацию

оборудования

5. Цеховые расходы

Цеховая себестоимость

6. Общехозяйственные расходы

Производственная себестоимость

7. Коммерческие расходы

Полная себестоимость

Объем производства

Себестоимость единицы продукции

Сумма, руб.

Удельный вес, %

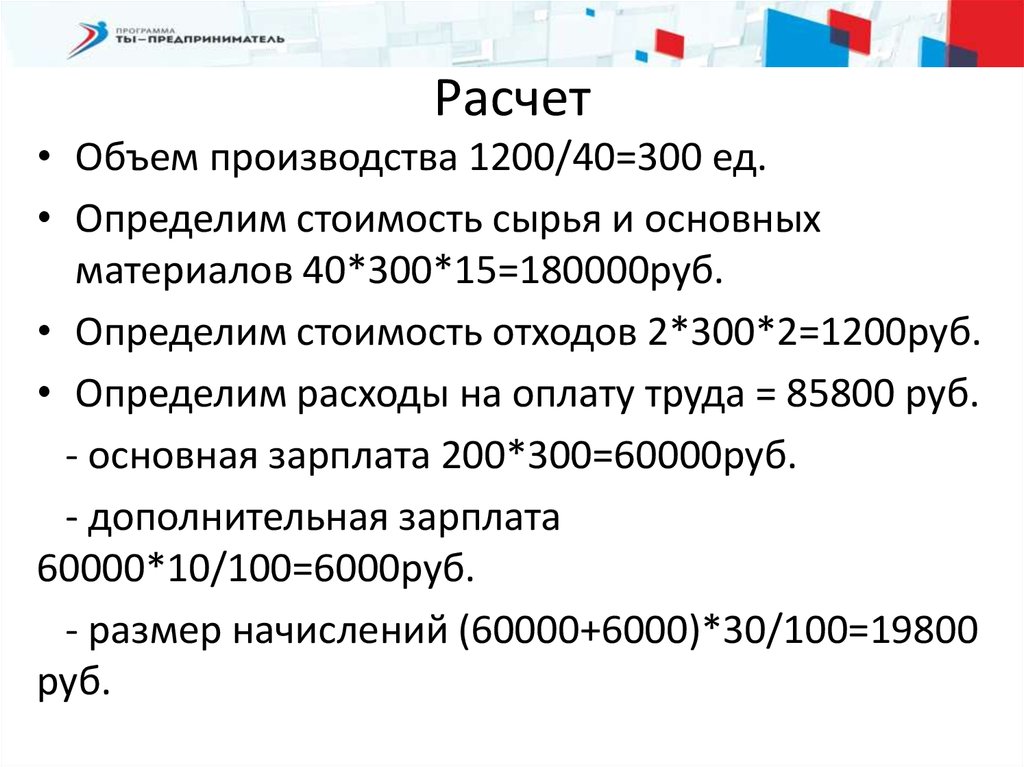

14. Расчет

• Объем производства 1200/40=300 ед.• Определим стоимость сырья и основных

материалов 40*300*15=180000руб.

• Определим стоимость отходов 2*300*2=1200руб.

• Определим расходы на оплату труда = 85800 руб.

- основная зарплата 200*300=60000руб.

- дополнительная зарплата

60000*10/100=6000руб.

- размер начислений (60000+6000)*30/100=19800

руб.

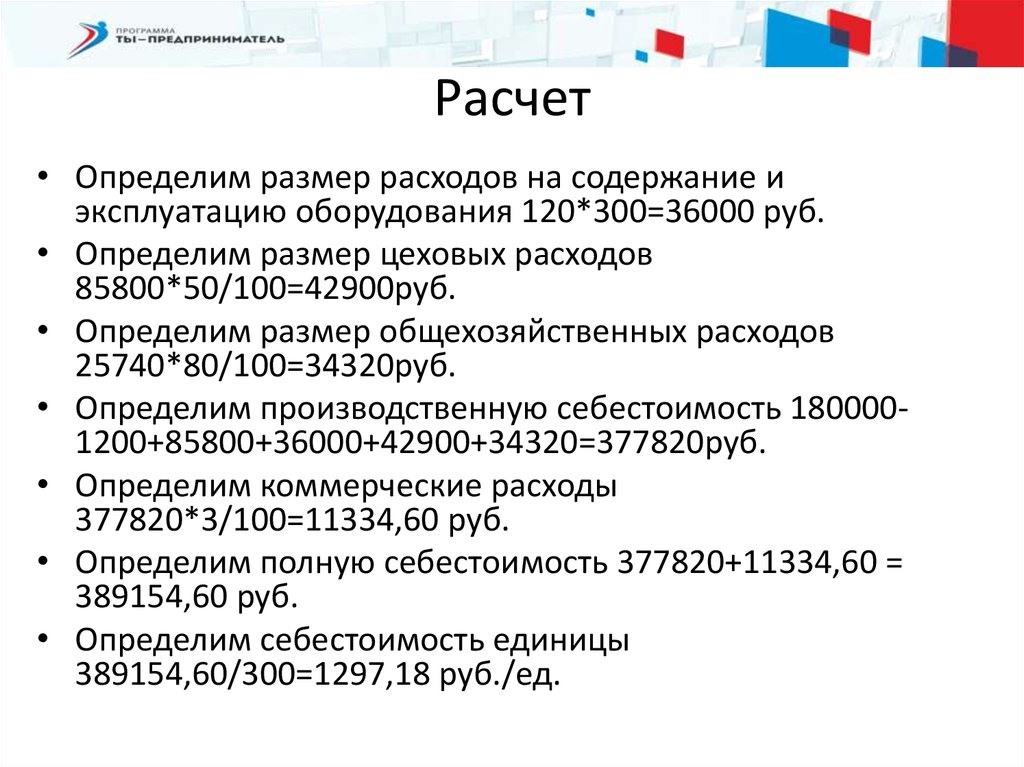

15. Расчет

• Определим размер расходов на содержание иэксплуатацию оборудования 120*300=36000 руб.

• Определим размер цеховых расходов

85800*50/100=42900руб.

• Определим размер общехозяйственных расходов

25740*80/100=34320руб.

• Определим производственную себестоимость 1800001200+85800+36000+42900+34320=377820руб.

• Определим коммерческие расходы

377820*3/100=11334,60 руб.

• Определим полную себестоимость 377820+11334,60 =

389154,60 руб.

• Определим себестоимость единицы

389154,60/300=1297,18 руб./ед.

16. Расчет себестоимости продукции

Наименование расходов1. Расходы на сырье и основные материалы

Сумма, руб.

Удельный вес, %

180000

46,25

2. Возвратные отходы

1200

3. Зарплата основных рабочих с

начислениями

85800

4. Расходы на содержание и эксплуатацию

оборудования

36000

5. Цеховые расходы

25740

Цеховая себестоимость

326340

6. Общехозяйственные расходы

34320

Производственная себестоимость

377820

7. Коммерческие расходы

11334,60

Полная себестоимость

389154,60

Объем производства

Себестоимость единицы продукции

300

1297,18

100

17. ЗАДАЧА

Определить прибыль от продажи изделий, если известно чтоцена изделия на рынке составляет 1500 руб./шт.

• Определим выручку 300*1500=450000 руб.

• Определим прибыль от реализации всего объема продаж 450000389154,60

• =60845,40 руб.

• Определим прибыль от продажи единицы продукции 15001297,18=202,82 руб.

• Определим рентабельность продукции 202,82/1297,18*100=15,63 %

• Определим рентабельность продаж 202,82/1500*100=13,52 %

18. Расчет себестоимости продукции

Наименование расходов1. Расходы на сырье и основные материалы

Сумма, руб.

180000

2. Возвратные отходы

1200

3. Зарплата основных рабочих с начислениями

85800

4. Расходы на содержание и эксплуатацию оборудования

36000

5. Цеховые расходы

25740

Цеховая себестоимость

326340

6. Общехозяйственные расходы

34320

Производственная себестоимость

377820

7. Коммерческие расходы

11334,60

Полная себестоимость

389154,60

Объем производства

Себестоимость единицы продукции

300

1297,18

Постоянные затраты

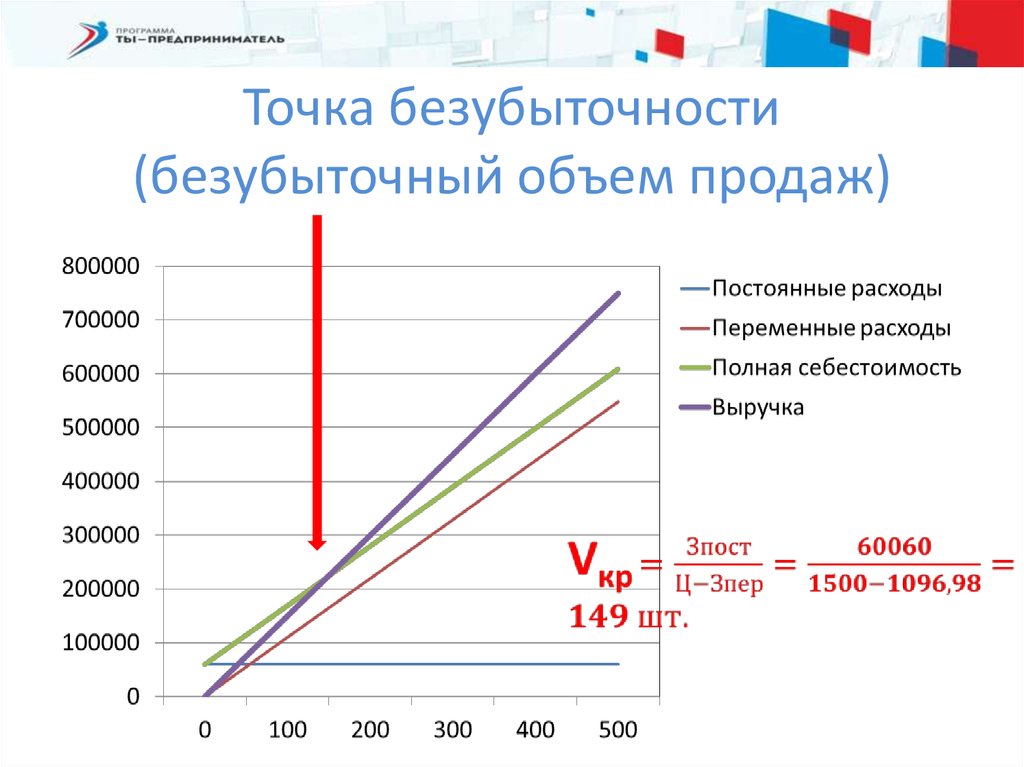

19. Точка безубыточности (безубыточный объем продаж)

20. Расчет себестоимости продукции

Наименование расходовСумма, руб.

1. Расходы на сырье и основные материалы

180000

2. Возвратные отходы

1200

3. Зарплата основных рабочих с начислениями

85800

4. Расходы на содержание и эксплуатацию оборудования

36000

5. Цеховые расходы

25740

Цеховая себестоимость

326340

6. Общехозяйственные расходы

34320

Производственная себестоимость

377820

7. Коммерческие расходы

11334,60

Полная себестоимость

389154,60

Объем производства

300

Себестоимость единицы продукции

1297,18

Постоянные затраты

Экономим на освещении и сократим

работника = 20000 руб.

21. ЗАДАЧА

Определим полную себестоимость, себестоимость единицыпродукции, а также прибыль и рентабельность от продажи изделий.

• Определим полную себестоимость 389154,60-20000=369154,60 руб.

• Определим себестоимость единицы продукции 369154,60/300=1230,51

руб./шт.

• Определим снижение себестоимости единицы продукции 1230,511297,18= -66,66 руб./шт.

• Определим прибыль от реализации всего объема продаж 450000369154,60

• =80845,40 руб.

• Определим прибыль от продажи единицы продукции 15001230,51=269,49 руб.

• Определим рентабельность продукции 269,49/1230,51*100=21,90 %

• Определим рентабельность продаж 269,49/1500*100=17,96%

22.

23. Определение налогового режима организации

Отсутствует обязанность поведению бухгалтерского учета, а

основные налоги заменяются одним

налогом.

НАЛОГ НА ПРИБЫЛЬ

ПРИБЫЛЬ

Предполагает ведение

полноценного бухгалтерского

учета, при этом использование

для учета всех бухгалтерских

счетов. Кроме того, предприятия

на ОСН платят все основные

налоги, к которым относятся

налоги на прибыль, на

добавленную стоимость, на

имущество.

=

ВЫРУЧКА - ЗАТРАТЫ

ДОХОДЫ - РАСХОДЫ

НАЛОГИ В ЗАТРАТАХ

Различаются налоговые режимы по двум критериям:

ИНДИВИДУАЛЬНЫЙ

ПРЕДПРИНИМАТЕЛЬ

• форма

отчетности

• виды уплачиваемых налогов.

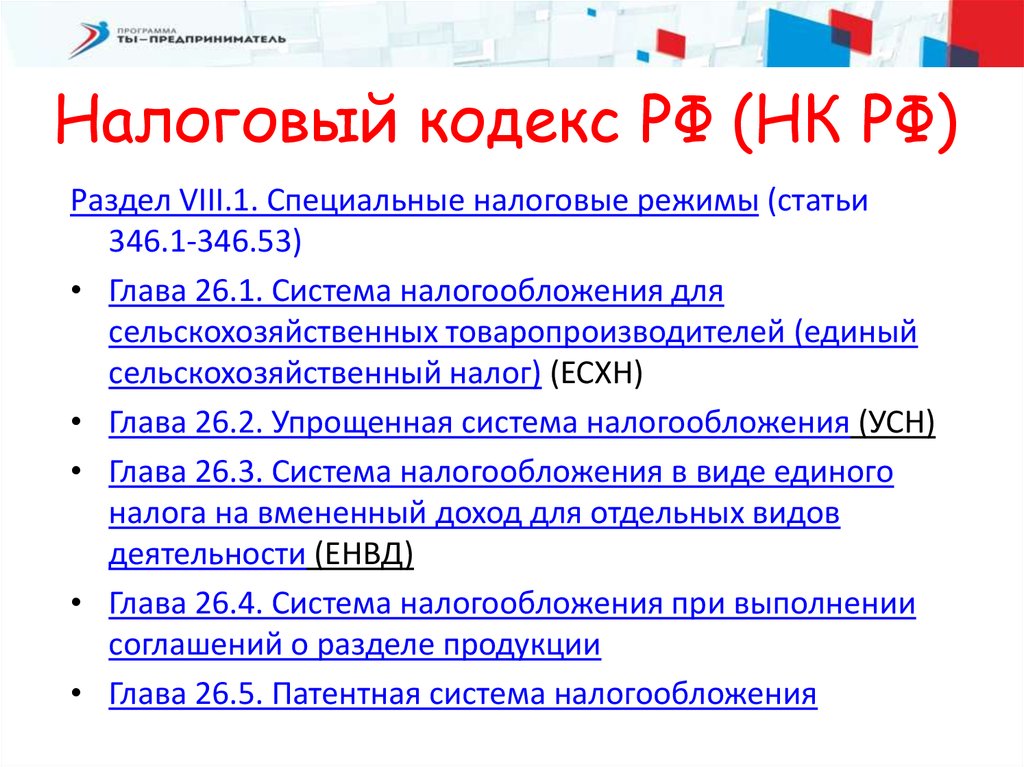

24. Налоговый кодекс РФ (НК РФ)

Раздел VIII.1. Специальные налоговые режимы (статьи346.1-346.53)

• Глава 26.1. Система налогообложения для

сельскохозяйственных товаропроизводителей (единый

сельскохозяйственный налог) (ЕСХН)

• Глава 26.2. Упрощенная система налогообложения (УСН)

• Глава 26.3. Система налогообложения в виде единого

налога на вмененный доход для отдельных видов

деятельности (ЕНВД)

• Глава 26.4. Система налогообложения при выполнении

соглашений о разделе продукции

• Глава 26.5. Патентная система налогообложения

25.

Упрощенная налоговая система (УСН) – это самая популярная среди малого и среднегобизнеса система налогообложения. Привлекательность УСН объясняется как

небольшой налоговой нагрузкой, так и относительной простотой ведения учета и

отчетности, особенно для индивидуальных предпринимателей.

В частности, не могут работать на упрощенной системе следующие виды организаций:

• банки, ломбарды, инвестфонды, страховщики, НПФ, профессиональные участники рынка ценных бумаг,

микрофинансовые организации;

• организации, имеющие филиалы;

• казенные и бюджетные учреждения;

• организации, проводящие и организующие азартные игры;

• иностранные организации;

• организации - участники соглашений о разделе продукции;

• организации, доля участия в которых других организаций более 25 %, (за исключением некоммерческих

организаций, бюджетных научных и образовательных учреждений и тех, в которых уставный капитал

полностью состоит из вкладов общественных организаций инвалидов);

• организации, остаточная стоимость ОС в которых более 150 млн. рублей.

Не могут применять УСН также организации и индивидуальные предприниматели:

• производящие подакцизные товары (алкогольная и табачная продукция, легковые автомобили, бензин,

дизтопливо и др.);

• добывающие и реализующие полезные ископаемые, кроме общераспространенных, таких как песок,

глина, торф, щебень, строительный камень;

• перешедшие на единый сельхозналог;

• имеющие более 100 работников;

• не сообщившие о переходе на УСН в сроки и в порядке, установленные законом.

26. Доходы – 6% Доходы – Расходы – 15%

27.

Индивидуальные предприниматели уплачивают взносы по системе обязательного пенсионного страхования иобязательного медицинского страхования в федеральный и территориальный фонды, рассчитываемые от минимального

размера оплаты труда, вне зависимости от дохода. С 2014 года, при превышении размера дохода в 300 тысяч рублей в

год, уплачиваются взносы в пенсионный фонд России в размере 1% от дохода за минусом 300 тысяч рублей. С 2012 года

взносы в территориальный фонд ОМС отменены.

1. Страховые взносы на обязательное пенсионное страхование.

2. Страховые взносы на обязательное медицинское страхование.

3. Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний.

4. Добровольные страховые взносы на социальное страхование работников на случай временной нетрудоспособности

(ИП не уплачивают) с доходов, облагаемых по налоговым ставкам, предусмотренным ст. 284 п. 3 и п. 4 Налогового

кодекса РФ.

5. Налог на доходы физических лиц (НДФЛ) (уплачивают только ИП) с доходов, облагаемых по налоговым ставкам,

предусмотренным ст. 224 п. 2, п. 4 и п. Налогового кодекса РФ. На упрощённой системе налогообложения НДФЛ

уплачивается предпринимателями только в качестве налоговых агентов за работников.

6. Акцизы:

• ввоз подакцизных товаров на таможенную территорию РФ;

• приобретение в собственность нефтепродуктов;

• реализация организациями с акцизных складов алкогольной продукции, приобретённой у

налогоплательщиков — производителей указанной продукции, либо с акцизных складов других организаций;

• продажа конфискованных или бесхозяйственных подакцизных товаров;

• реализация подакцизных товаров (за исключением нефтепродуктов), происходящих с территории Белоруссии и

ввезенных на территорию Российской Федерации с территории Белоруссии.

7. Государственная пошлина.

8. Таможенная пошлина.

9. Транспортный налог.

10. Земельный налог.

11. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

12. Водный налог.

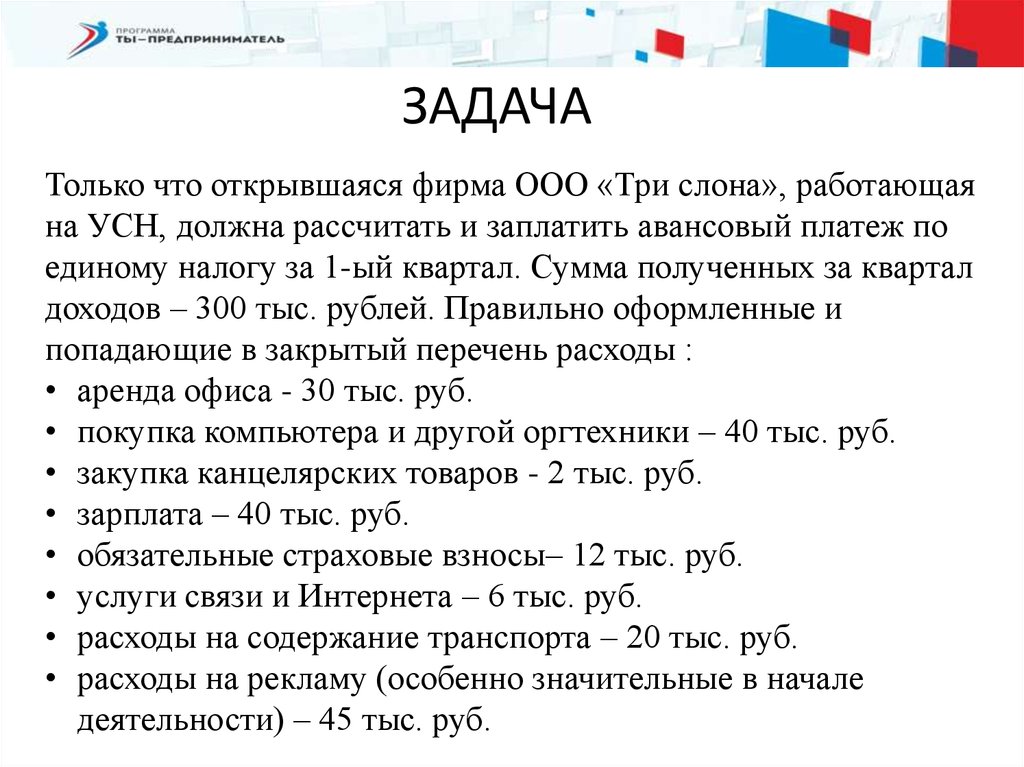

28. ЗАДАЧА

Только что открывшаяся фирма ООО «Три слона», работающаяна УСН, должна рассчитать и заплатить авансовый платеж по

единому налогу за 1-ый квартал. Сумма полученных за квартал

доходов – 300 тыс. рублей. Правильно оформленные и

попадающие в закрытый перечень расходы :

• аренда офиса - 30 тыс. руб.

• покупка компьютера и другой оргтехники – 40 тыс. руб.

• закупка канцелярских товаров - 2 тыс. руб.

• зарплата – 40 тыс. руб.

• обязательные страховые взносы– 12 тыс. руб.

• услуги связи и Интернета – 6 тыс. руб.

• расходы на содержание транспорта – 20 тыс. руб.

• расходы на рекламу (особенно значительные в начале

деятельности) – 45 тыс. руб.

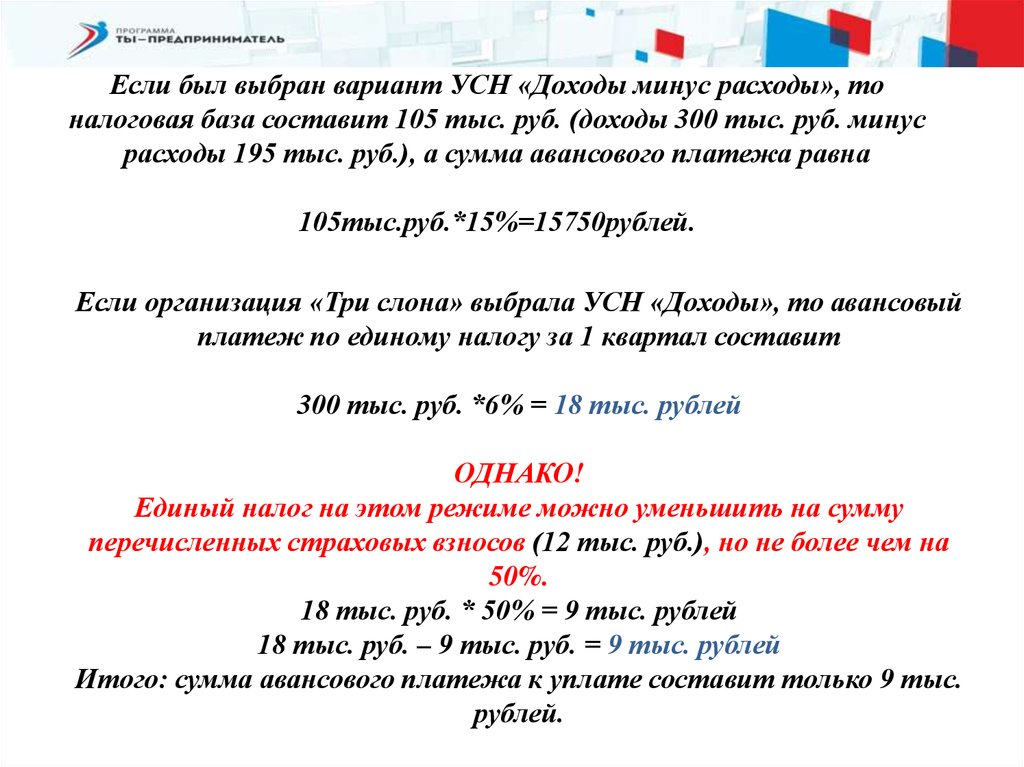

29. Если был выбран вариант УСН «Доходы минус расходы», то налоговая база составит 105 тыс. руб. (доходы 300 тыс. руб. минус

расходы 195 тыс. руб.), а сумма авансового платежа равна105тыс.руб.*15%=15750рублей.

Если организация «Три слона» выбрала УСН «Доходы», то авансовый

платеж по единому налогу за 1 квартал составит

300 тыс. руб. *6% = 18 тыс. рублей

ОДНАКО!

Единый налог на этом режиме можно уменьшить на сумму

перечисленных страховых взносов (12 тыс. руб.), но не более чем на

50%.

18 тыс. руб. * 50% = 9 тыс. рублей

18 тыс. руб. – 9 тыс. руб. = 9 тыс. рублей

Итого: сумма авансового платежа к уплате составит только 9 тыс.

рублей.

30. РИСКИ

Риск (от лат. resecō — «отсекать», «сокращать» или др.-греч. ῥιζικόν — «опасность») —сочетание вероятности и последствий наступления неблагоприятных событий. Также риском часто называют

непосредственно предполагаемое событие, способное принести кому-либо ущерб или убыток.

• Риск — характеристика ситуации, имеющей неопределённость исхода, при обязательном наличии

неблагоприятных последствий.

• Риск в узком смысле — количественная оценка опасностей, определяется как частота одного события при

наступлении другого.

• Риск — это неопределённое событие или условие, которое в случае возникновения имеет позитивное или

негативное воздействие на репутацию компании, приводит к приобретениям или потерям в денежном

выражении.

• Риск — это вероятность возможной нежелательной потери чего-либо при плохом стечении обстоятельств.

• Риск — это вероятность выхода опасного фактора из под контроля и серьёзность последствий, выражаемая

степенью проявления

• Риск — это произведение вероятности на убыток. Риск можно описывать ставкой только в том случае, если

объектом воздействия риска является неделимый объект инвестирования (в частности, инвестированный

капитал в финансах), если все поступления воспринимаются как прибыль (желаемое восприятие ставок

доходности долевых и долговых инструментов, — без учета транзакционных и других издержек), причём

обеспечивается возможность оценки риска как разности между оценкой доходности (в %) и оценкой риска

(в %). Без тщательного учёта особенностей сделок, или в нефинансовой оценке, описание риска как

процентной ставки, как «вероятности», можно допустить ошибки в управлении. Риск измеряется в денежных

единицах в экономических расчётах: так как в технических расчётах он измеряется в натуральных единицах, он

должен быть переведён в денежные для обеспечения сопоставимости в экономических расчётах.

Наименования событий, приводящих к ущербу — это перечень факторов риска. Частота возникновения

событий — основа определения вероятности риска.

31.

В предпринимательскойдеятельности всегда существуют риски.

Их нужно не игнорировать, а разумно

ими управлять.

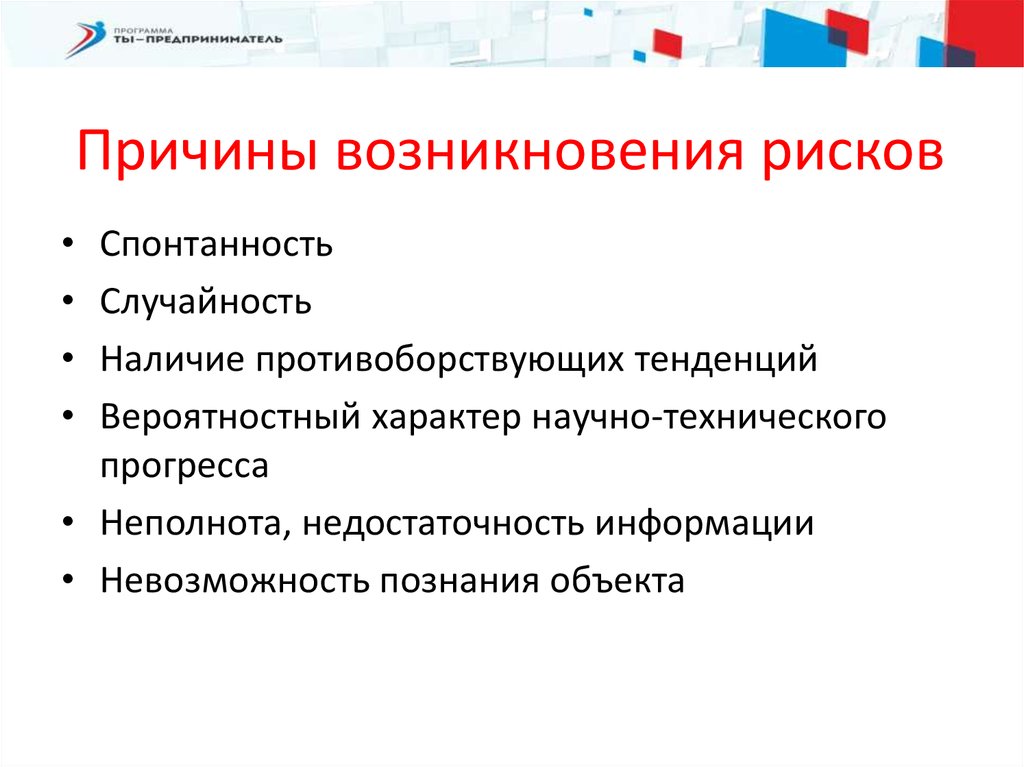

32. Причины возникновения рисков

Спонтанность

Случайность

Наличие противоборствующих тенденций

Вероятностный характер научно-технического

прогресса

• Неполнота, недостаточность информации

• Невозможность познания объекта

33. Оценка риска

Оценка риска - это совокупность аналитическихмероприятий, позволяющих спрогнозировать

возможность получения дополнительного

предпринимательского дохода или определенной

величины ущерба от возникшей рисковой ситуации

и несвоевременного принятия мер по

предотвращению риска.

34. РИСК – определяется словом или числом???

Очевидно

Вполне определенно

Ожидаемо

Реалистично

Возможно

Можно надеяться

Достоверно

Вряд ли

Сомнительно

Маловероятно

Невозможно

Неправдоподобно

finance

finance