Similar presentations:

Финансовые институты как субъекты финансового рынка. Финансовые посредники

1. Финансовые Институты как субъекты финансового рынка. Финансовые посредники

Презентацию подготовилистудентки группы №237332/0005

Габдрахманова И.Р.

Клекачева А.В.

24.10.2017

1

2. Введение

Финансовый рынок – рынок, на котором происходитперераспределение свободных денежных капиталов и

сбережений, между различными субъектами экономики,

путем совершения сделок.

2

3. Субъекты финансового рынка

Субъектами финансового рынка являются физическиеи юридические лица, которые продают или покупают

финансовые активы или обслуживают их оборот и

расчеты по ним, вступая между собой в определенные

экономические отношения по поводу обращения

финансовых активов.

К субъектам финансового рынка

относятся:

1. Эмитенты

2. Инвесторы

3. Финансовые институты

3

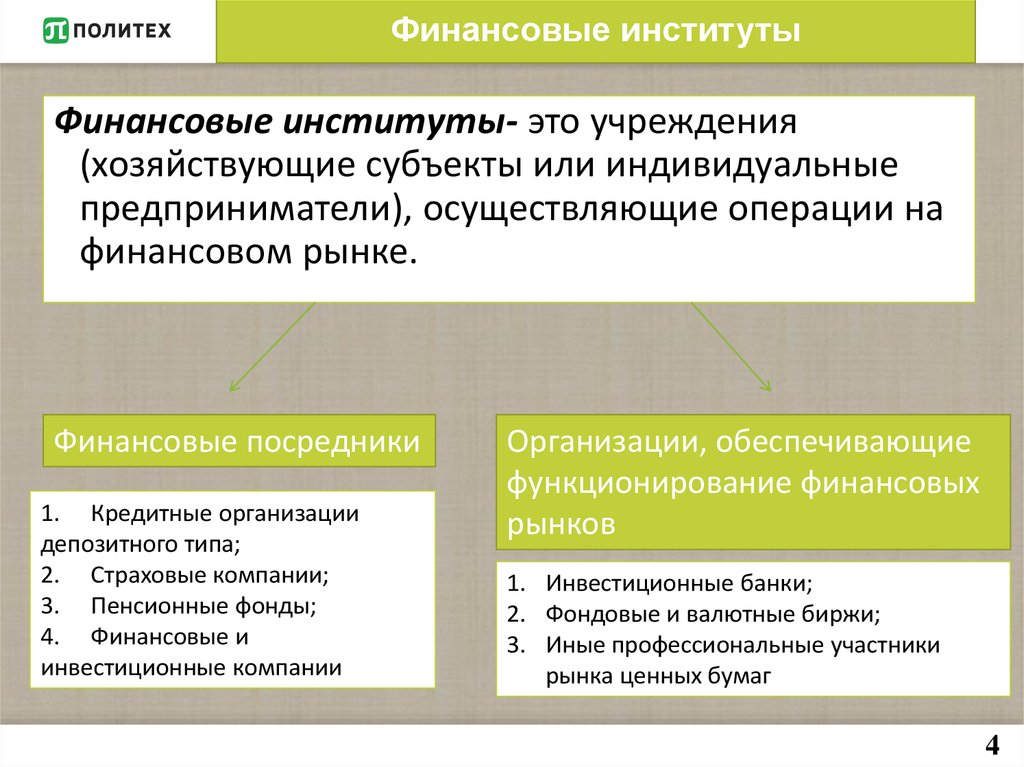

4. Финансовые институты

Финансовые институты- это учреждения(хозяйствующие субъекты или индивидуальные

предприниматели), осуществляющие операции на

финансовом рынке.

Финансовые посредники

1. Кредитные организации

депозитного типа;

2. Страховые компании;

3. Пенсионные фонды;

4. Финансовые и

инвестиционные компании

Организации, обеспечивающие

функционирование финансовых

рынков

1. Инвестиционные банки;

2. Фондовые и валютные биржи;

3. Иные профессиональные участники

рынка ценных бумаг

4

5. Финансовые институты

К финансовым институтам относятся:1.Банки;

2.Общие фонды банковского управления ;

3.Биржи;

4.Инвестиционные институты;

5.Некоммерческиее финансовые институты;

6.Страховые компании

5

6. Финансовый посредник

Финансовый посредник — учреждение, аккумулирующеесвободные средства одних экономических субъектов и

предоставляющее кредиты другим.

Непрямое финансирование с участием финансовых

посредников, называемое финансовым посредничеством—

основной способ передачи фондов от заимодавцев к

заемщикам.

6

7. Операционные издержки

Операционные издержки, затраты времени и денег навыполнение финансовых операций — главная проблема

инвесторов.

Имея достаточный опыт, финансовые посредники могут

существенно уменьшить операционные издержки; имея

большие размеры, посредники обладают преимуществом

экономии от масштаба — уменьшения операционных издержек

на каждый доллар сделки по мере увеличения ее объема.

Существенно сокращая операционные издержки, финансовые

посредники способствуют перемещению ваших средств к

субъектам, имеющим возможности вложить их в производство.

7

8. Финансовые посредники

Основные финансовые посредники:1. Банки;

2. Инвестиционные компании;

3. Страховые компании.

Их финансовые продукты включают: чековые счета, кредиты,

ипотеки, ценные бумаги взаимных фондов и широкий

диапазон страховых контрактов.

8

9. Первичные и вторичные рынки ценных бумаг

• Важную роль на первичном рынке играют инвестиционныебанки — финансовые учреждения, которые помогают продать

новые ценные бумаги путем подписки (андеррайтинга), т.е.

размещают ценные бумаги эмитента на рынке по

гарантированной цене.

• Вторичный рынок ценных бумаг – это наиболее активная часть

фондового рынка, где осуществляется большинство операций

с ценными бумагами за исключением первичной эмиссии и

первичного размещения.

• Большой вклад в успешное функционирование вторичного

рынка вносят брокеры и дилеры. Брокеры — агенты

инвесторов, посредники между покупателями и продавцами

ценных бумаг; дилеры связывают продавцов и покупателей

путем покупки и продажи ценных бумаг по определенным

ценам.

9

10. Финансирование

Фонды могут перетекать от владельцев сбережений кзаемщикам также путем непрямого финансирования, с

участием финансовых посредников, находящихся между

инвесторами и заемщиками и способствующих перемещению

фондов от одних к другим.

Непрямое финансирование

Владельцы

сбережений(креди

торы)

1.Домохозяйства

2.Предприятия

3.Государство

4.Иностранные

участники

Финанс.

посредники

Ресурсы

Финансо

вые

рынки

Ресурсы

Прямое финансирование

Заемщики

1.Предприятия

2.Государство

3.Домохозяйства

4.Иностранные

участники

10

11. Финансовые посредники

Категории финансовых посредников:1. Депозитные учреждения (банки) — коммерческие

банки, ссудно-сберегательные ассоциации, взаимные

сберегательные банки, кредитные союзы;

2. Договорные сберегательные учреждения —

страховые компании (страхование жизни, страхование

от пожаров и несчастных случаев) и пенсионные

фонды;

3. Инвестиционные посредники — финансовые

компании, взаимные фонды и взаимные фонды

денежного рынка.

11

12. Депозитные учреждения

Депозитныеучреждения—

финансовые

посредники,

принимающие вклады от населения и фирм и предоставляющие

кредиты.

Эти учреждения включают коммерческие банки и сберегательные

учреждения:

1. ссудно-сберегательные ассоциации;

2. взаимные сберегательные банки;

3. кредитные союзы.

12

13. Депозитные учреждения

Коммерческие банкиЭти финансовые посредники привлекают фонды

преимущественно путем предложения чековых

вкладов ,сберегательных вкладов и срочных

вкладов .

13

14. Депозитные учреждения

Ссудо-сберегательные ассоциации и взаимныесберегательные банки

Эти депозитные учреждения аккумулируют фонды

непосредственно в форме сберегательных вкладов

(часто называемых паями), а также срочных и

чековых вкладов.

14

15. Депозитные учреждения

Кредитные союзыЭти

финансовые

учреждения—

очень

маленькие

кооперативные кредитные учреждения, объединяющие узкий

круг людей, например профсоюзную организацию, трудовой

коллектив. Они привлекают средства в виде вкладов (паев) и

предоставляют преимущественно потребительские ссуды.

15

16. Договорные сберегательные учреждения

Договорныесберегательные

учреждения - это

финансовые посредники, аккумулирующие фонды на

протяжении определенного времени на договорной

основе.

•Им достаточно точно известен размер предстоящих выплат

из будущих доходов

• Они

стремятся

инвестировать

свои

фонды

преимущественно в долгосрочные ценные бумаги —

корпоративные облигации, акции и закладные.

•Подразделяются на страховые компании (страхование

жизни, страхование от пожаров и несчастных случаев) и

пенсионные фонды

16

17. Договорные сберегательные учреждения

ВыгодоприобретательСтрахо

ватель

Застрахо

ванное

лицо

Премия

Страховой

брокер

Страхов

щик

Перестра

хование

Страховой

агент

Страховые

агентства

17

18. Договорные сберегательные учреждения

Страховое полеСтраховой портфель

18

19. Инвестиционные посредники

Финансовые компании.Финансовые компании привлекают фонды путем продажи

векселей , а также выпуска акций и облигаций.

Процесс посредничества для финансовых компаний можно

описать следующим образом: они заимствуют крупные суммы, а

ссужают небольшие.

19

20. Инвестиционные посредники

Взаимные фонды.Эти финансовые посредники привлекают фонды путем продажи

паев многим индивидуальным вкладчикам и используют

вырученные средства на покупку диверсифицированных

портфелей акций и облигаций .

Диверсифицированный портфель — это портфель ценных

бумаг, рыночные цены которых относительно слабо

коррелируют между собой.

Стоимость этих ценных бумаг колеблется, вместе с ней

изменяется и стоимость паев. Следовательно, инвестиции во

взаимные фонды довольно рискованны.

20

21. Инвестиционные посредники

Взаимные фонды денежного рынка.Эти относительно новые финансовые учреждения обладают

свойствами взаимных фондов, но в некоторой степени

функционируют и как депозитные учреждения, поскольку

предлагают счета депозитного типа.

Характерная особенность этих фондов: участники могут

выписывать чеки на стоимость своих паев. Фактически паи

взаимного фонда денежного рынка играют роль чековых

депозитов с процентами.

21

22. Заключение

Финансовые институты, в частности финансовыепосредники, играют важную роль в финансовой

системе, сокращая операционные издержки,

распределяя риски и решая проблемы ложного

выбора и морального риска. В результате

финансовые посредники позволяют мелким

вкладчикам и заемщикам получать выгоду от

финансовых рынков, повышая эффективность

экономики в целом.

22

23. Список использованных источников

1.Мишкин Ф.С. Экономическая теория денег, банковского дела и

финансовых рынков. Вильямс, 2006. 880 С.

2. Зви Боди, Роберт Мертон. Финансы. Вильямс, 2013. 592 С.

3. Боровкова В.А., Мурашова С.В. Основы теории финансов и кредита.

Питер, 2004.

4. https://www.cbr.ru

5. Гражданский кодекс РФ

6. Кодекс РФ об административных правонарушениях

7. Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»

8. Федеральный закон от 05.03.1999 № 46-ФЗ «О защите прав и законных

интересов инвесторов на рынке ценных бумаг»

9. Постановление Федеральной комиссии по рынку ценных бумаг

от 11.10.1999 № 9 «Об утверждении Правил осуществления брокерской

и дилерской деятельности на рынке ценных бумаг Российской

Федерации»

10. Приказ Федеральной службы по финансовым рынкам от 20 апреля

2005 г. № 05-17/пз-н «Об утверждении Положения о специалистах

финансового рынка»

И другие

23

finance

finance