Similar presentations:

Финансовые рынки. Инструменты и институты

1. Финансовые рынки: инструменты и институты

д.э.н. проф. Попова Е.М.2. Экономическая система

совокупность экономических субъектов, которыевступают в определенные экономические

отношения по поводу производства, обмена,

распределения и потребления (Пр-О-Р-По)

валового продукта

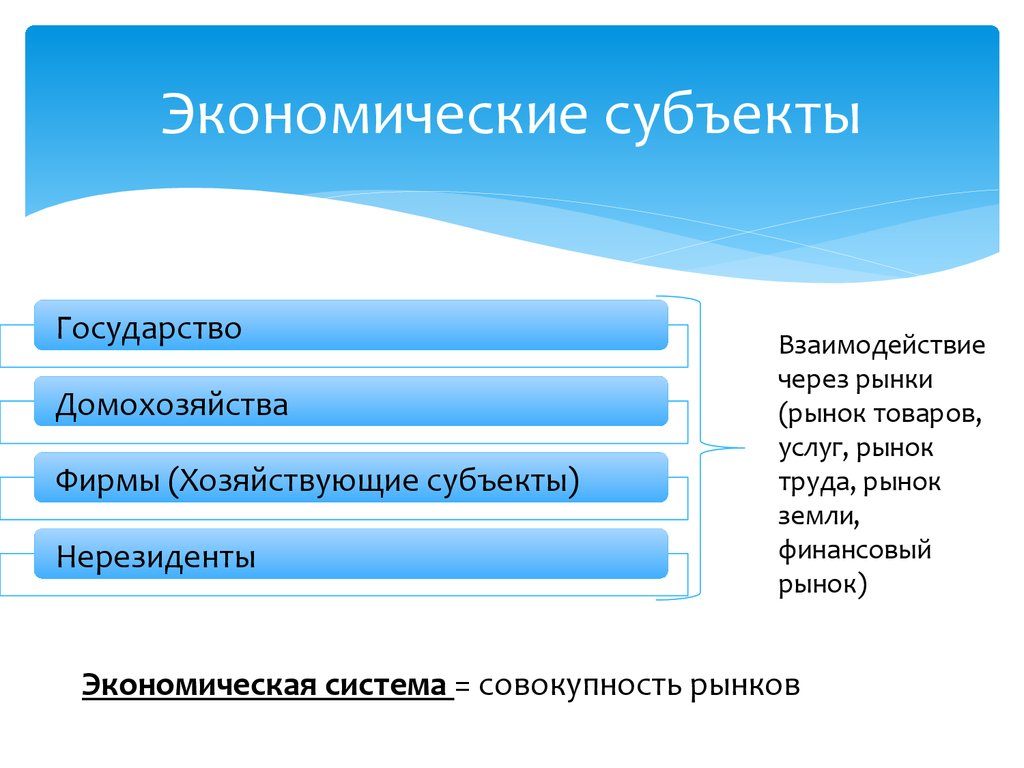

3. Экономические субъекты

ГосударствоДомохозяйства

Фирмы (Хозяйствующие субъекты)

Нерезиденты

Взаимодействие

через рынки

(рынок товаров,

услуг, рынок

труда, рынок

земли,

финансовый

рынок)

Экономическая система = совокупность рынков

4. Рынок

1. механизм сводящий покупателей и продавцовразличных товаров

2. сфера экономических отношений по поводу

обращения (купли-продажи) какого-либо товара

5.

Предложениесбережений

Финансовый

рынок

Д>Р

Домохозяйства

Государство

Фирмы

Нерезиденты

Спрос на

капитал

5

Д<Р

Фирмы

Домохозяйства

Государство

Нерезиденты

6. Сбережения, инвестиции и финансовый рынок

ПотребителиД<Р

Инвестиции

Финансовый

рынок

6

Сбережения

Сберегатели

Д>Р

7. Финансовый рынок

Совокупность всех денежных ресурсов экономическойсистемы, которые находятся в постоянном движении, т.е.

распределяются между экономическими субъектами под

воздействием спроса и предложения на них

Механизм трансформации сбережений в инвестиции

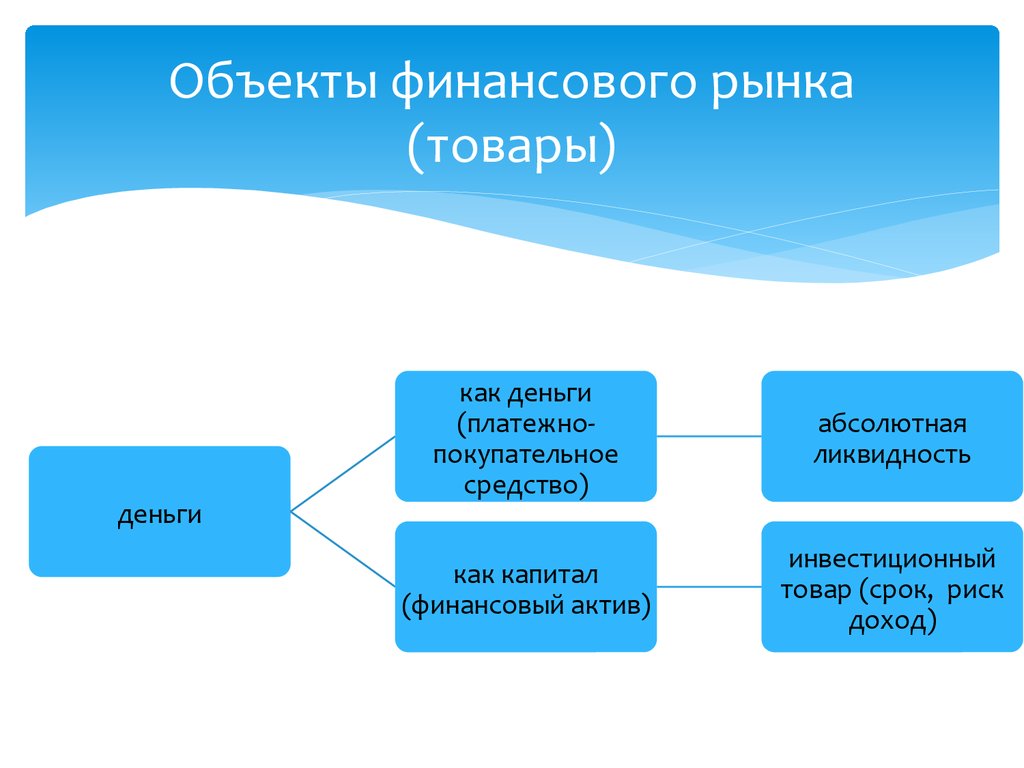

8. Объекты финансового рынка (товары)

деньгикак деньги

(платежнопокупательное

средство)

абсолютная

ликвидность

как капитал

(финансовый актив)

инвестиционный

товар (срок, риск

доход)

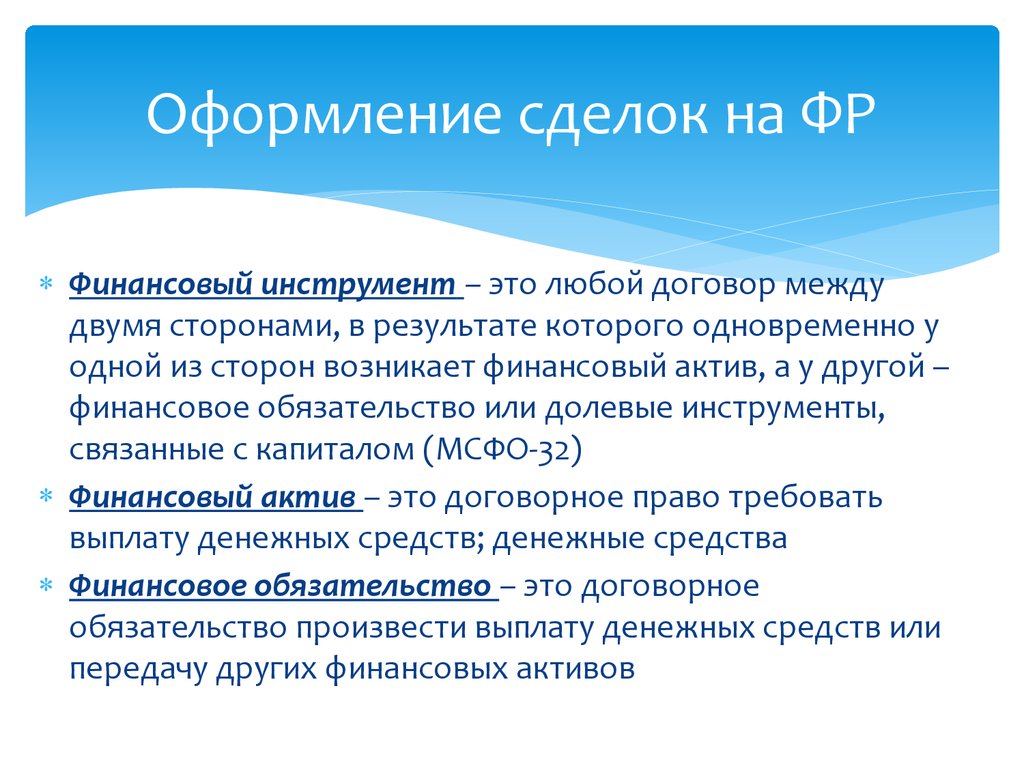

9. Оформление сделок на ФР

Финансовый инструмент – это любой договор междудвумя сторонами, в результате которого одновременно у

одной из сторон возникает финансовый актив, а у другой –

финансовое обязательство или долевые инструменты,

связанные с капиталом (МСФО-32)

Финансовый актив – это договорное право требовать

выплату денежных средств; денежные средства

Финансовое обязательство – это договорное

обязательство произвести выплату денежных средств или

передачу других финансовых активов

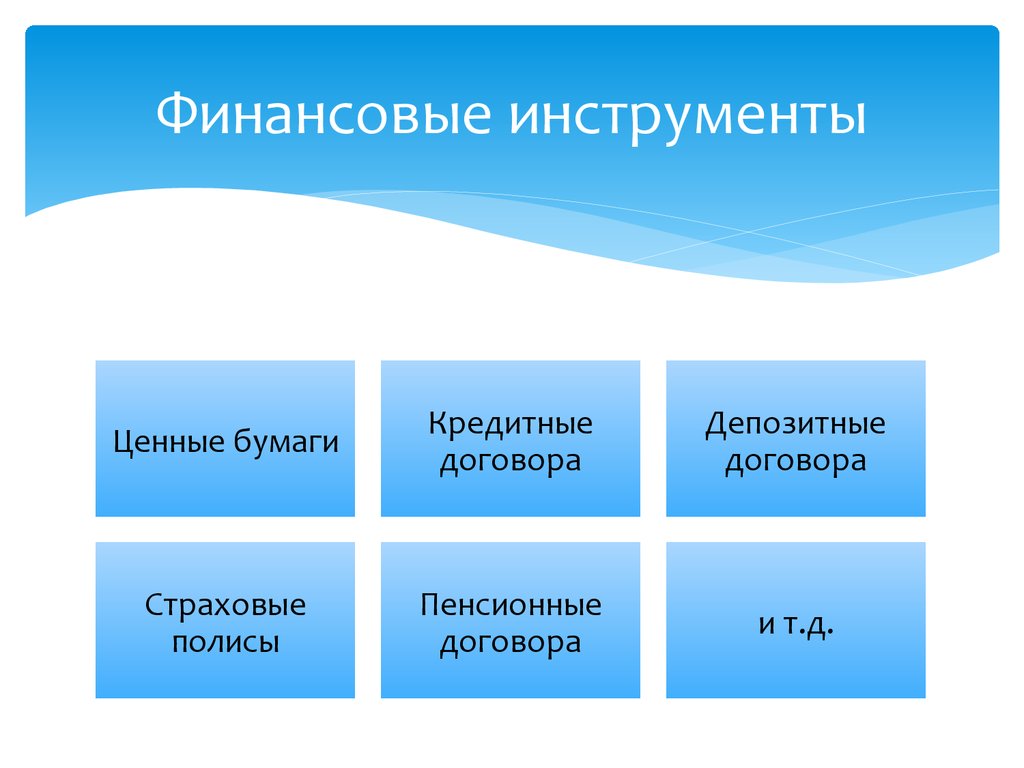

10. Финансовые инструменты

Ценные бумагиКредитные

договора

Депозитные

договора

Страховые

полисы

Пенсионные

договора

и т.д.

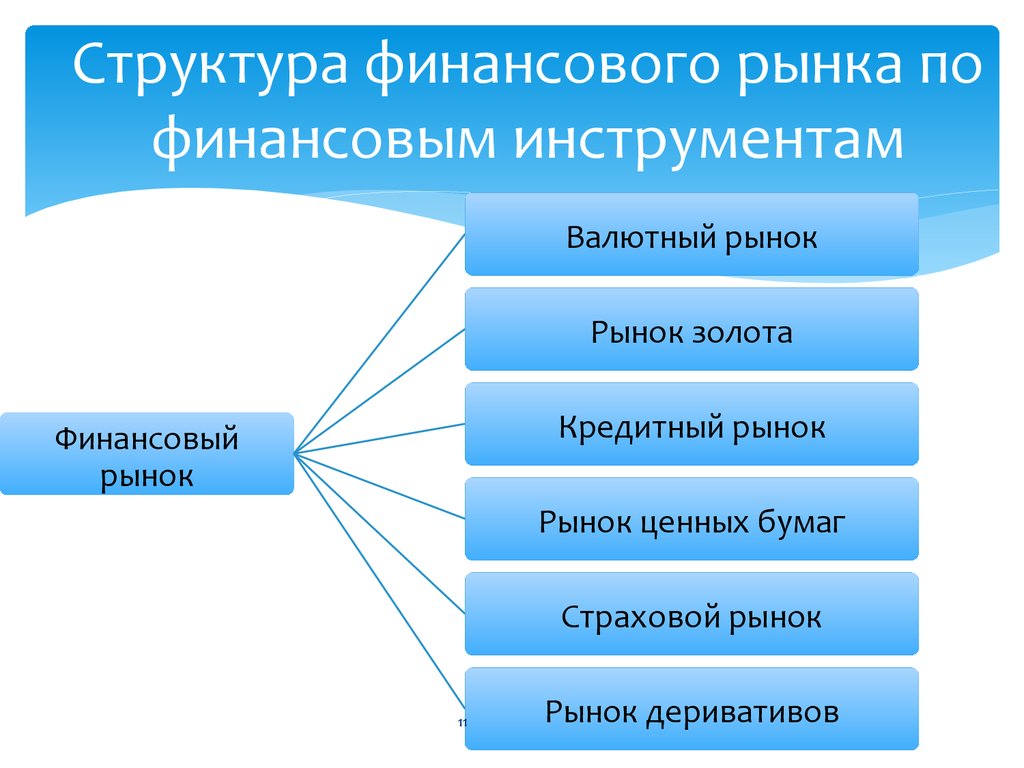

11. Структура финансового рынка по финансовым инструментам

Валютный рынокРынок золота

Кредитный рынок

Финансовый

рынок

Рынок ценных бумаг

Страховой рынок

11

Рынок деривативов

12. Эволюция товаров финансового рынка

ФКСК

Д

Фиктивный капитал – бумажное отражение реального капитала (ценные

бумаги)

Ссудный капитал – капитал переданный на принципах срочности, платности,

возвратности

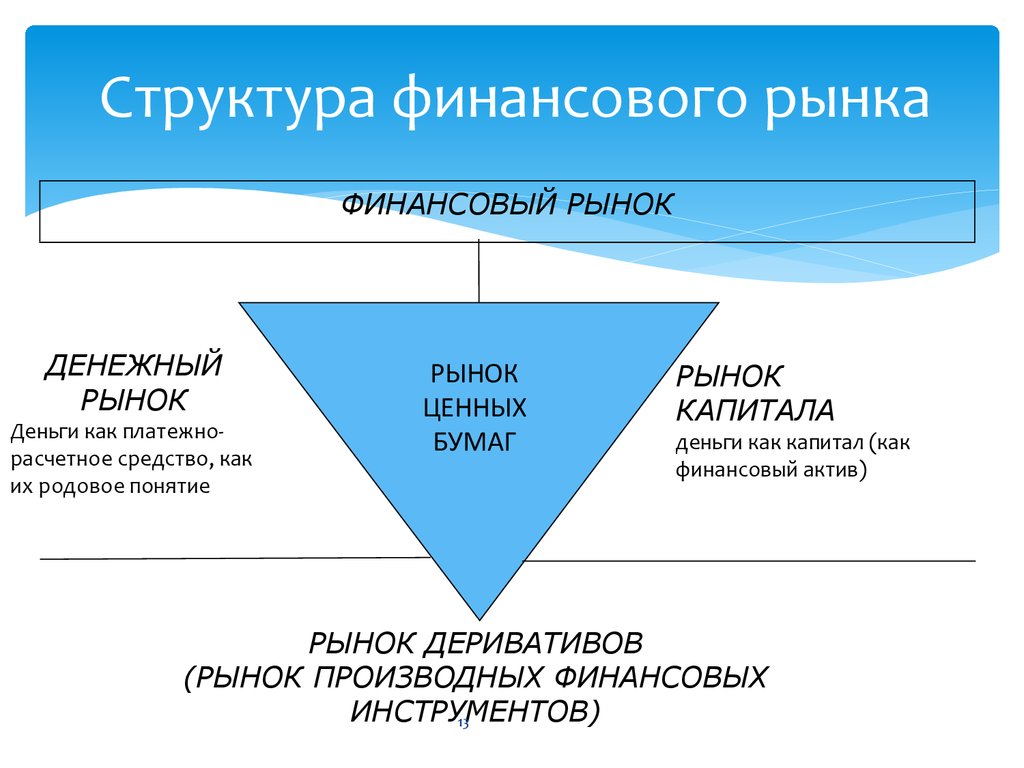

13. Структура финансового рынка

ФИНАНСОВЫЙ РЫНОКДЕНЕЖНЫЙ

РЫНОК

Деньги как платежнорасчетное средство, как

их родовое понятие

РЫНОК

ЦЕННЫХ

БУМАГ

РЫНОК

КАПИТАЛА

деньги как капитал (как

финансовый актив)

РЫНОК ДЕРИВАТИВОВ

(РЫНОК ПРОИЗВОДНЫХ ФИНАНСОВЫХ

ИНСТРУМЕНТОВ)

13

14. Структура денежного рынка

Денежный рынокКредитный рынок

Рынок

МБК

РЦБ (векселя,

коммерческие

бумаги)

Рынок

краткосрочных

банковских

кредитов

РБК)

14

Рынок наличной

валюты

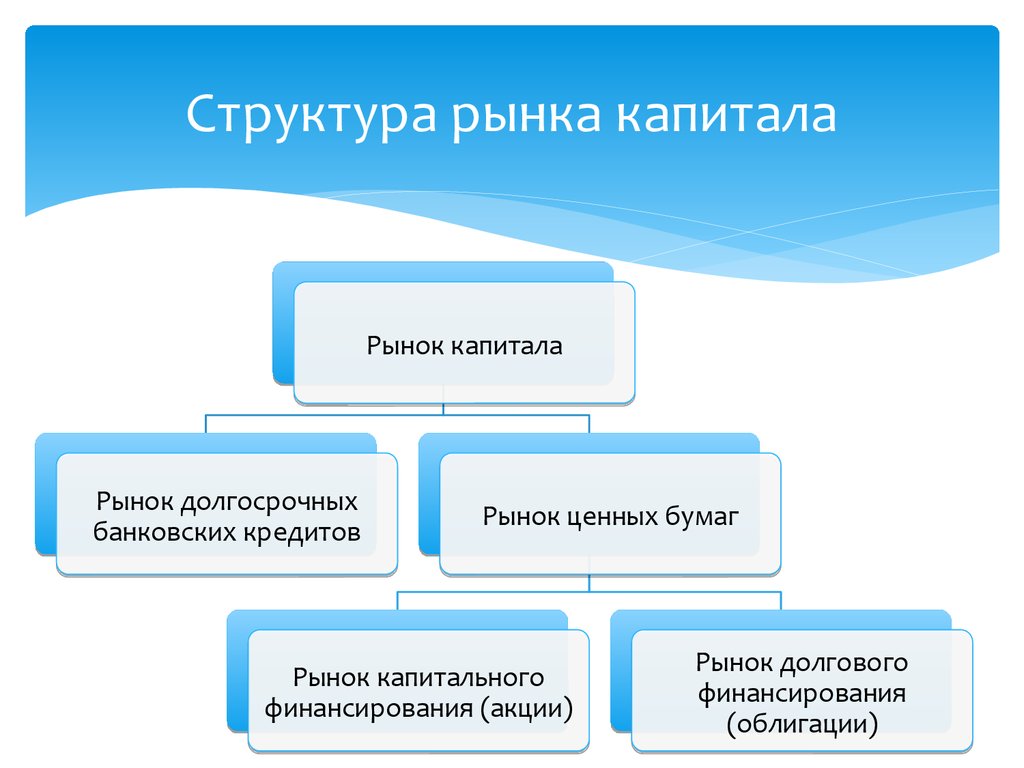

15. Структура рынка капитала

Рынок капиталаРынок долгосрочных

банковских кредитов

Рынок ценных бумаг

Рынок капитального

финансирования

(акции)

15

Рынок долгового

финансирования

(облигации)

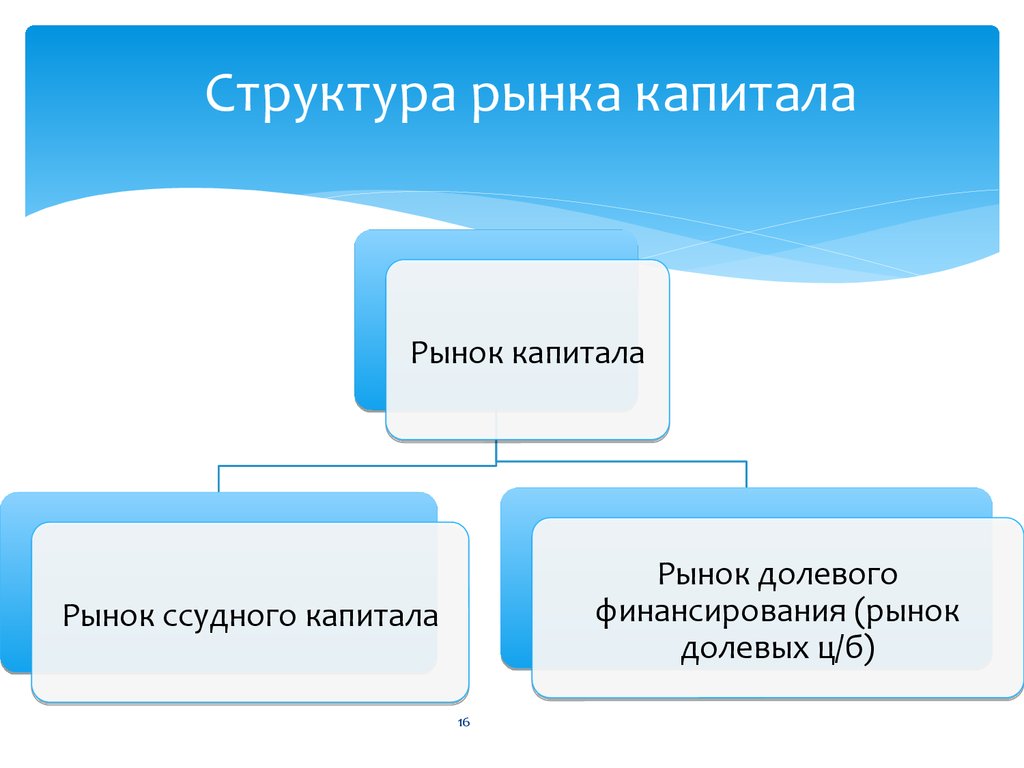

16. Структура рынка капитала

Рынок капиталаРынок долевого

финансирования (рынок

долевых ц/б)

Рынок ссудного капитала

16

17. Структура рынка ссудных капиталов

Рынок ссудныхкапиталов

Рынок банковских

кредитов

Рынок долговых ценных бумаг

17

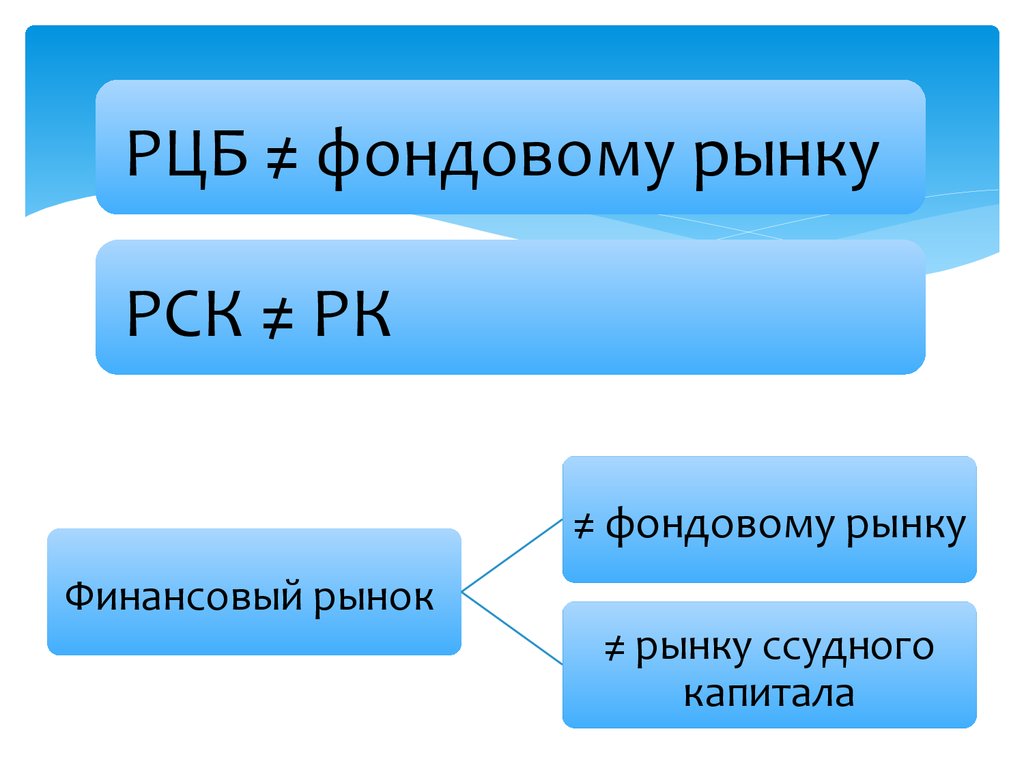

18.

РЦБ ≠ фондовому рынкуРСК ≠ РК

≠ фондовому рынку

Финансовый рынок

≠ рынку ссудного

капитала

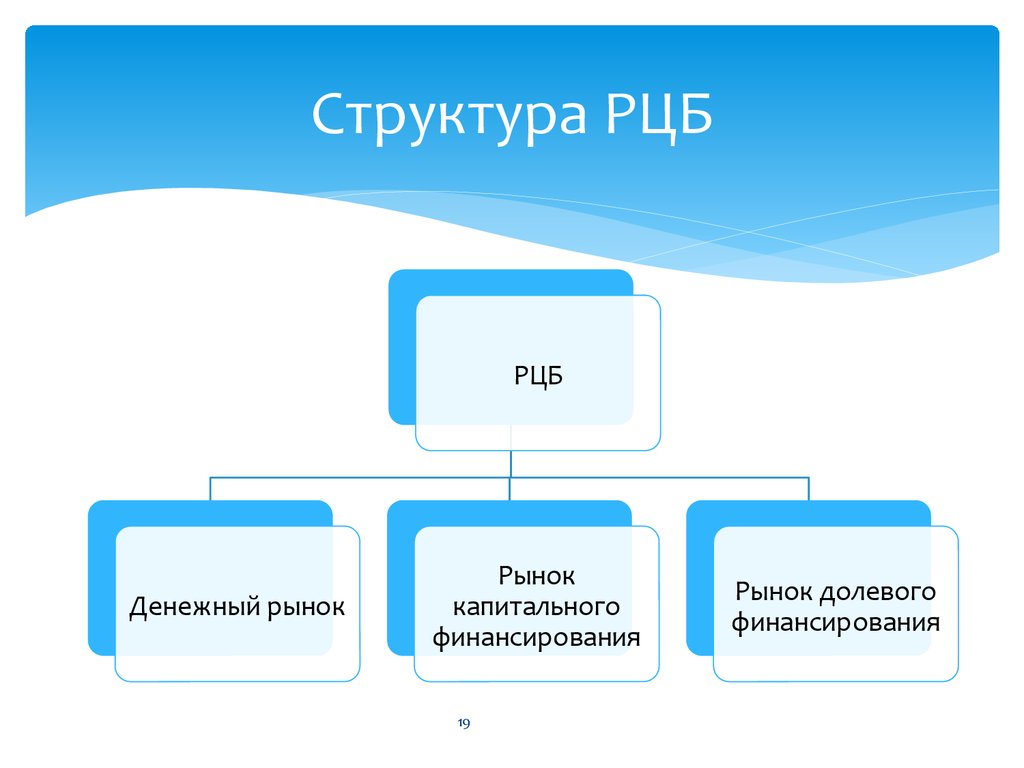

19. Структура РЦБ

РЦБДенежный рынок

Рынок

капитального

финансирования

19

Рынок долевого

финансирования

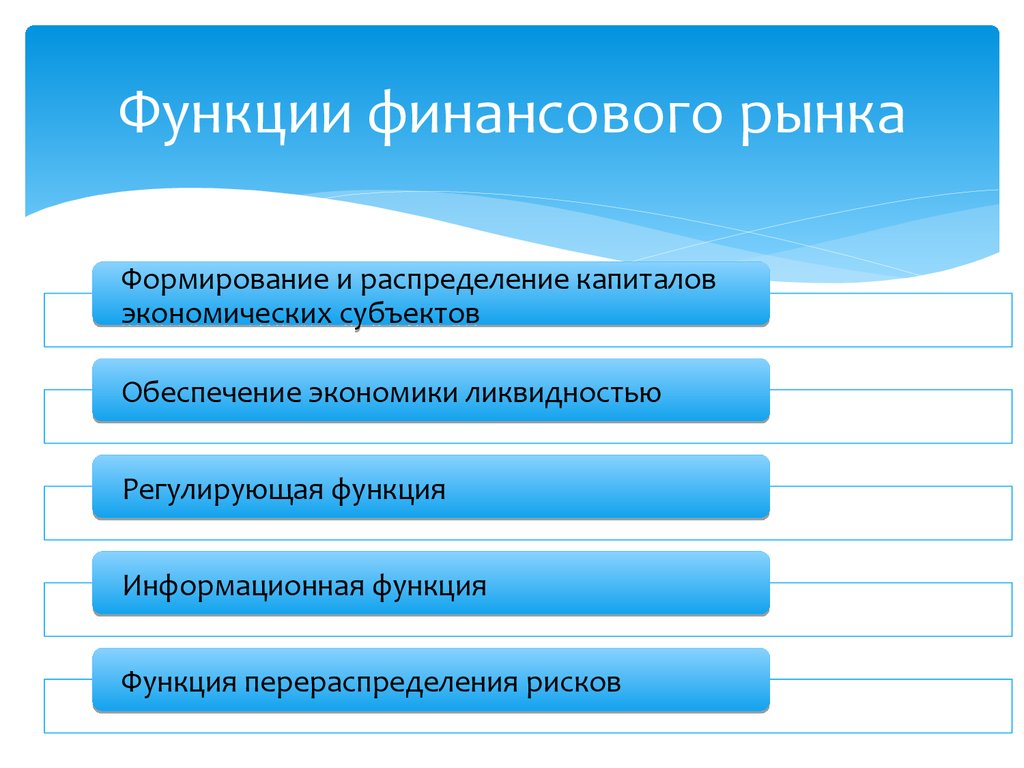

20. Функции финансового рынка

Формирование и распределение капиталовэкономических субъектов

Обеспечение экономики ликвидностью

Регулирующая функция

Информационная функция

Функция перераспределения рисков

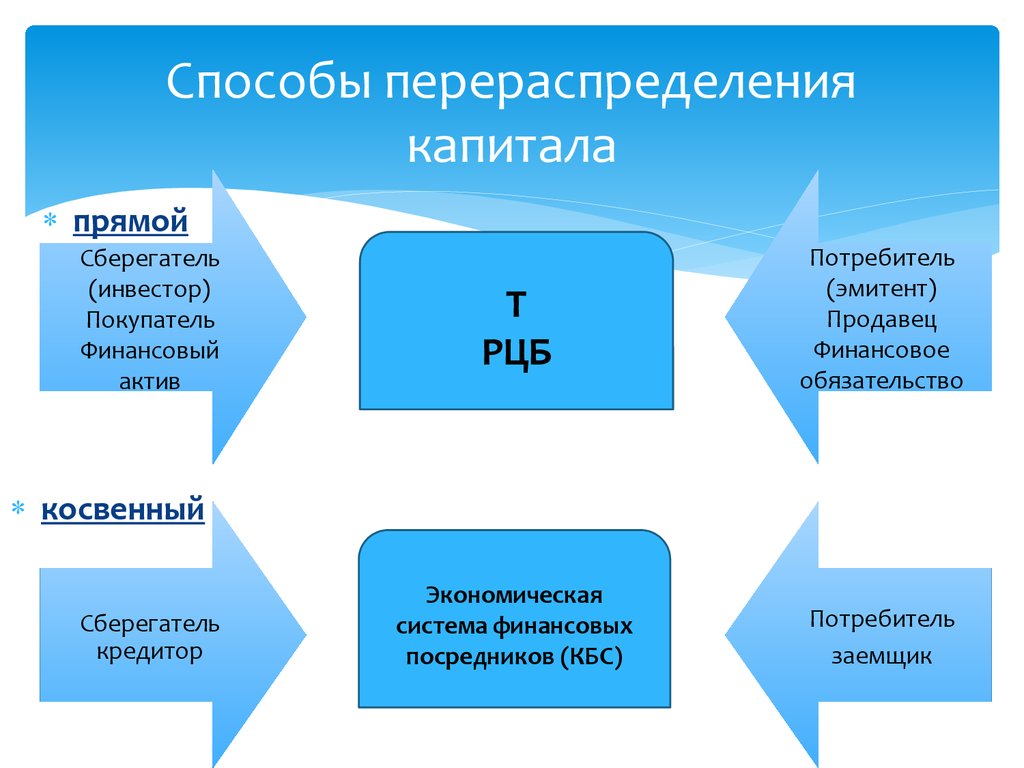

21. Способы перераспределения капитала

прямойСберегатель

(инвестор)

Покупатель

Финансовый

актив

Т

РЦБ

Потребитель

(эмитент)

Продавец

Финансовое

обязательство

Экономическая

система финансовых

посредников (КБС)

Потребитель

заемщик

косвенный

Сберегатель

кредитор

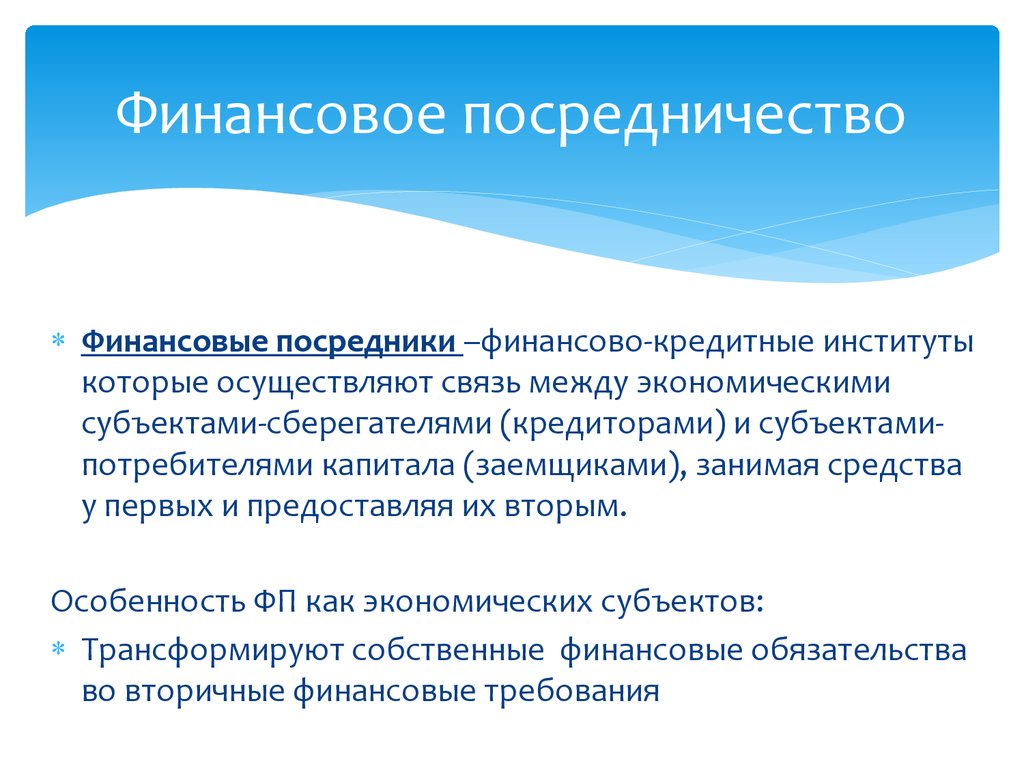

22. Финансовое посредничество

Финансовые посредники –финансово-кредитные институтыкоторые осуществляют связь между экономическими

субъектами-сберегателями (кредиторами) и субъектамипотребителями капитала (заемщиками), занимая средства

у первых и предоставляя их вторым.

Особенность ФП как экономических субъектов:

Трансформируют собственные финансовые обязательства

во вторичные финансовые требования

23. Типы финансовых посредников

Депозитный• Коммерческие

банки

• др. кредитные

институты

Контактностраховой

• Страховые

компании

• НПФ

Инвестиционный

• Инвестиционные

компании

• Инвестиционные

банки

• ПИФ

• Инвестиционные

фонды и др.

24. Преимущества финансового посредничества

25.

Глобальные финансовые активы, трлн.долл.Россия 1,9

трлн., 0,9%

мировых

Депозиты

Долговые бумаги

государства

Долговые бумаги

частных эмитентов

134

93 91 96

16

8

10

9

26

14

23

28

66

64

37

38

56

51

48

55

142

116

25

14

22

32

208

176

167

Акции

43

207

196

29

17

26

24

34

20

30

32

38

24

34

39

24

36

38

43

45

26

43

53

53

28

51

64

61

31

51

33

ВВП

Источник: McKinsey Global Institute; World Federation of Exchanges, BIS, IMF

26.

Глобальные финансовые активы/ВВП, %291 284 291

314 319 316

341 350

343 335

280

195

1990 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

Источник: McKinsey Global Institute; World Federation of Exchanges, BIS,

Bankscope, IMF

27. Финансовые активы/ВВП, 2010 г.

Мир 335%США 485%

Россия 127%

28. Структура финансовых активов, конец 2010 г.

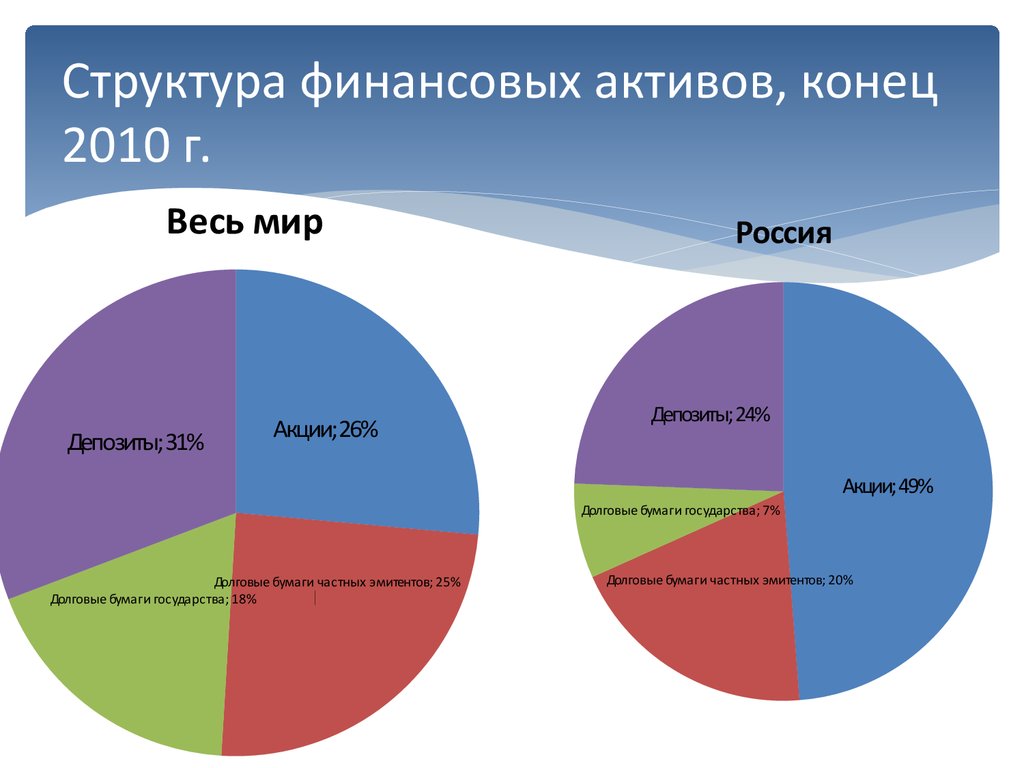

Весь мирДепозиты;31%

Акции;26%

Россия

Депозиты; 24%

Акции; 49%

Долговые бумаги государства; 7%

Долговые бумаги частных эмитентов; 25%

Долговые бумаги государства; 18%

Долговые бумаги частных эмитентов; 20%

29. Объемы отдельных сегментов российского финансового рынка (млрд. долл.) (по материалам Минфина РФ, ЦБ РФ, НАУФОР)

Сегменты финансового рынка2004

2005

2006

2007

2008

2009

2010

Банковские кредиты

147,0

214,6

355,9

623,0

824,8

635.0

556,8

Корпоративный сегмент

фондового рынка, в том

числе:

336,0

657,1

1166,5

1513,3

633,3

984.7

1208,5

акции

242,0

531,0

970,0

1292,0

395,0

802.0

1000

облигации

10,0

34,3

34,7

52,5

55,6

83.3

98,4

еврооблигации

21,0

16,0

85,5

93,1

103,8

99.4

112,09

Государственный сегмент

фондового рынка, в том

числе:

63,0

75,7

76,3

75,7

78,9

101,7

102,9

облигации

20,0

39,1

39,5

42,6

49,4

69,8

68,5

еврооблигации

36,0

30,9

31,9

28,6

27,7

30,1

33,0

7,0

5,7

4,9

4,5

1,8

1,8

1,4

483,0

871,6

1522,4

2136,3

1458,1

1721,4

1868,2

0,9

3,2

6,7

1,5

2.7

4,7

ОВГВЗ и ОГВЗ

Всего

Открытые позиции на FORTS

29

30.

В России зарегистрировано примерно 530 тыс. акционерныхобществ, из них 73 тыс. открытых – ОАО. (2010 г.)

На рынке торгуются акции немногим более 300

31.

Капитализация компаний на конец года, млрд.долл.Страна

Великобритания

Германия

Испания

Италия

Канада

США

Франция

Япония

Бразилия

Индия

Казахстан

Китай

Корея

Россия

Саудовская Аравия

Турция

Украина

ЮАР

Весь мир

1990

2000

2003

2005

2007

2008

2009

2010

849

355

111

149

242

3059

314

2918

16

39

111

19

137

9398

2577

1270

504

768

842

15104

1447

3157

204

143

1

591

148

41

68

70

2

204

32105

2460

1079

726

615

889

14266

1356

2953

226

279

2

513

325

197

157

68

5

261

32206

3058

1221

960

798

1482

17001

1713

4573

475

553

9

402

718

531

646

162

29

549

42932

3852

2105

1800

1073

2187

19923

2740

4331

1370

1819

41

4479

1123

1334

519

287

106

828

63865

1868

1111

948

522

1033

11738

1490

3263

592

647

30

1779

471

346

247

118

44

483

33300

2796

1292

1297

656

1608

15077

1864

3444

1387

1307

57

3573

835

762

319

234

54

790

47700

3050

1430

1172

563

2170

17283

1748

4100

1546

1632

63

4027

1092

1001

353

307

78

925

55025

Составлено по: Emerging Stock Markets Factbook, IFC, Washington 1995-1998; Global Stock Markets Factbook 2005, S&P, N.Y.,2005;

Emerging Stock Markets Review. December 2006, S&P, 2006; World Federation of Exchanges database (www.world-exchanges.org);

FEAS Yearbook (www.feas.org); CBONDS, данные бирж.

32.

Количество публичных компаний (торгуемых на бирже)Страна

1985

1990

1995

2000

2005

2006

2008

2009

2010

1913

Австралия

1004 1089 1178 1330 1643 1751 1924 1882

373

Бразилия

541

581

543

464

342

347

383

377

Канада

912 1144 1196 4000 3719 3790 3755

3624 3654

КНР

—

—

323 1035 1377 1421 1604

1700 2063

564

Франция

489

578

450

808

664

645

598

590

690

Германия

472

413

678

744

648

656

742

704

Индия

4344 6200 5398 5853 4763 4796 4921

4955 5034

332

Италия

147

220

250

291

275

284

294

291

Япония

1829 2071 2263 2561 2767 2857 2843

2751 2690

Корея

342

669

721

702 1619 1689 1789

1778 1781

130

Мексика

157

199

185

173

150

132

125

125

325

Россия

—

—

170

249

277

308

327

342

246

Швейцария

131

182

233

252

284

256

253

275

338

Турция

—

110

205

315

304

316

317

315

Великобритания 2116 1701 2078 1926 2757 2913 2415

2179 2057

США

8022 6599 7671 7281 5145 5134 5603

5238 4279

352

ЮАР

462

732

640

583

348

354

367

351

Весь мир

26669 29189 36572 44137 44999 45896 ≈46300 ≈46100 ≈45800

33.

Капитализация национальных рынков акций, конец 2010 г., трлн.долл.12-е

место,

1,8%

мировой

17.3

4.1

4

3.1

2.2

1.7

1.6

1.5

1.4

1.2

1.1

1

34.

Количество инвесторов в отдельных странахИнвесторы в акции, Инвесторы/населен Инвесторы в

млн.

ие, %

ПИФы, млн.

Страна

Население, млн.

Австралия 2005

20,6

6,4

31,1

Великобритания

2005

60,2

13

21,6

Германия 2005

82,9

4,7

5,7

8,1

США 2005

296,8

33,6

11,3

45,9

62

6,3

10,2

4,5

Япония 2005

127,7

35

27,4

Индия

1104,6

6,5

0,6

КНР 2008

1328

142

10,7

Корея 2005

48,8

3,8

7,8

Россия 2009

141

0,7

0,5

Франция 2005

0,3

35.

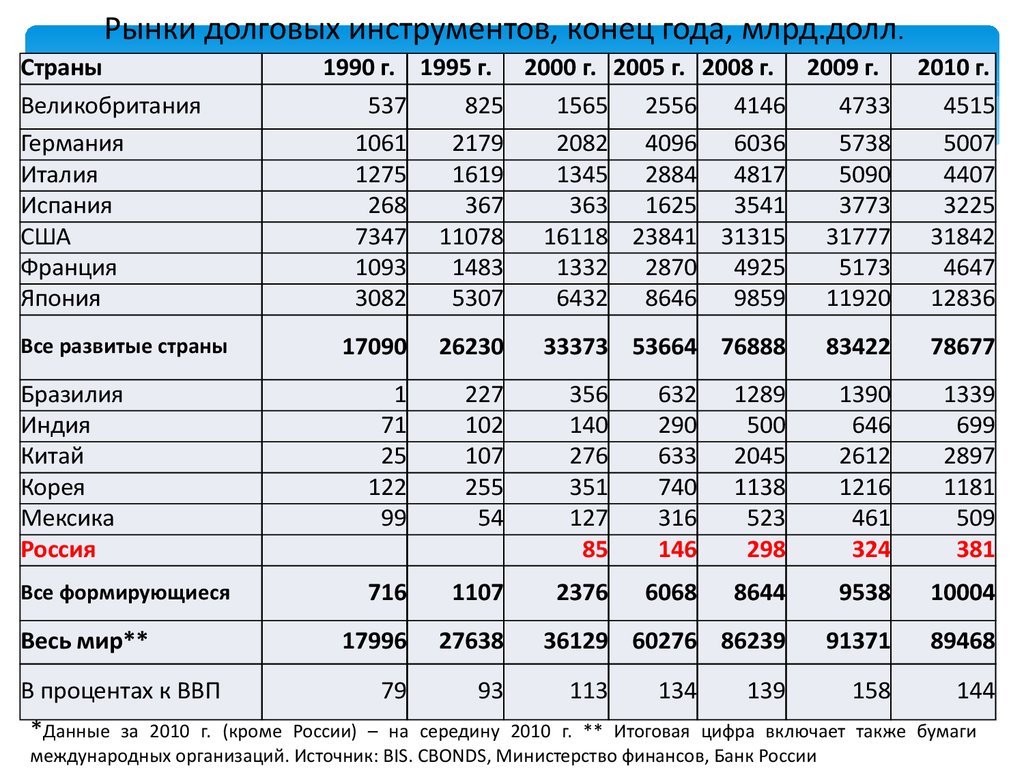

Рынки долговых инструментов, конец года, млрд.долл.Страны

Великобритания

Германия

Италия

Испания

США

Франция

Япония

1990 г. 1995 г. 2000 г. 2005 г. 2008 г. 2009 г.

537

825

1565 2556 4146

4733

1061

2179

2082 4096 6036

5738

1275

1619

1345 2884 4817

5090

268

367

363 1625 3541

3773

7347 11078

16118 23841 31315

31777

1093

1483

1332 2870 4925

5173

3082

5307

6432 8646 9859

11920

17090

26230

Бразилия

Индия

Китай

Корея

Мексика

Россия

1

71

25

122

99

227

102

107

255

54

356

140

276

351

127

85

632

290

633

740

316

146

Все формирующиеся

716

1107

2376

6068

17996

27638

79

93

Все развитые страны

Весь мир**

В процентах к ВВП

*Данные

33373 53664 76888

2010 г.

4515

5007

4407

3225

31842

4647

12836

83422

78677

1289

500

2045

1138

523

298

1390

646

2612

1216

461

324

1339

699

2897

1181

509

381

8644

9538

10004

36129 60276 86239

91371

89468

158

144

113

134

139

за 2010 г. (кроме России) – на середину 2010 г. ** Итоговая цифра включает также бумаги

международных организаций. Источник: BIS. CBONDS, Министерство финансов, Банк России

36.

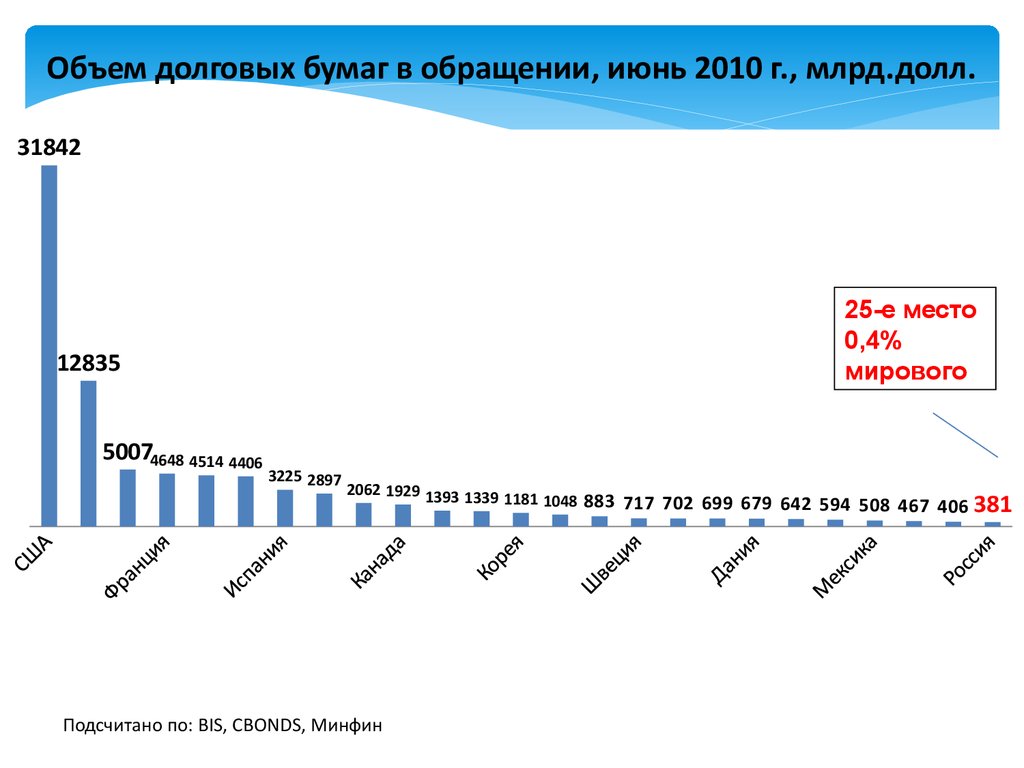

Объем долговых бумаг в обращении, июнь 2010 г., млрд.долл.31842

25-е место

0,4%

мирового

12835

50074648 4514 4406

3225 2897

2062 1929 1393 1339

1181 1048 883 717 702 699 679 642 594 508 467 406 381

Подсчитано по: BIS, CBONDS, Минфин

37. Долговые ценные бумаги/ВВП, 2010 г.

Весь мир 144%США 227%

Россия 25%

38.

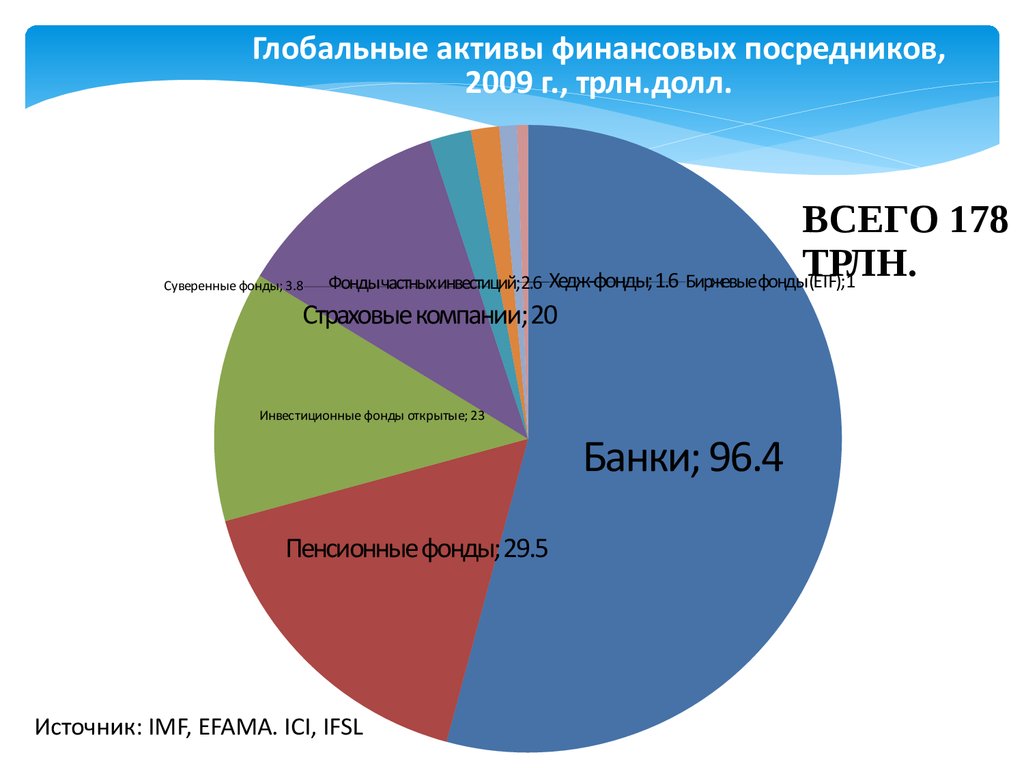

Глобальные активы финансовых посредников,2009 г., трлн.долл.

Суверенные фонды; 3.8

ВСЕГО 178

ТРЛН.

Фонды частныхинвестиций;2.6 Хедж-фонды; 1.6 Биржевыефонды (ETF);1

Страховые компании; 20

Инвестиционные фонды открытые; 23

Банки; 96.4

Пенсионные фонды; 29.5

Источник: IMF, EFAMA. ICI, IFSL

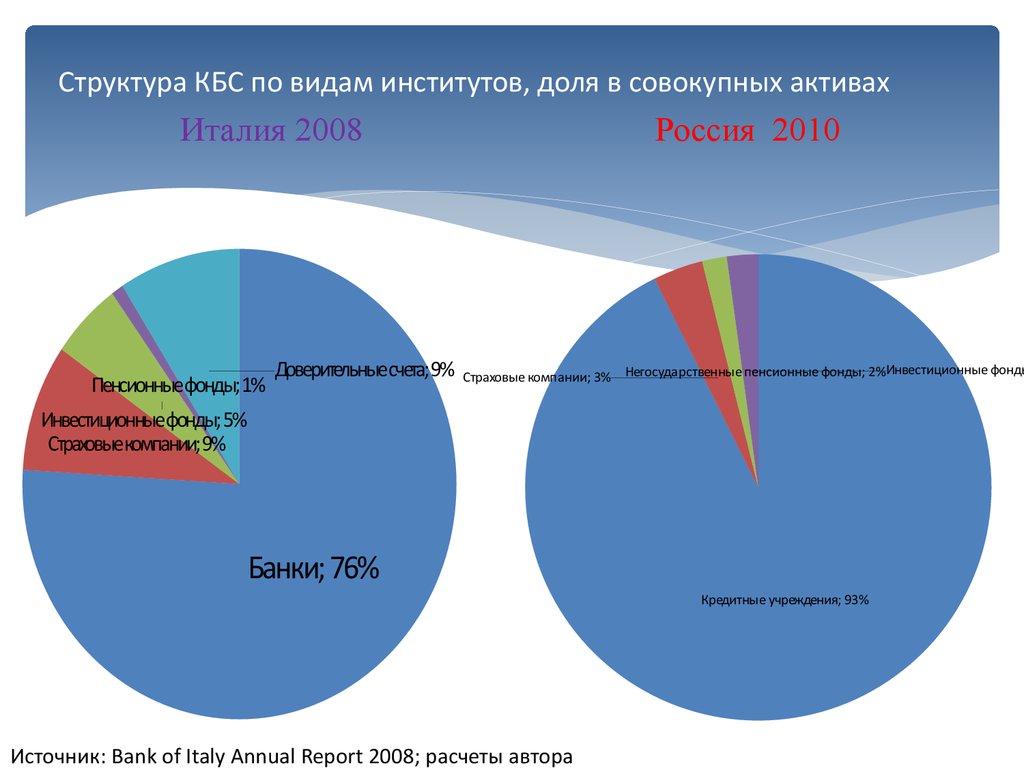

39. Структура КБС по видам институтов, доля в совокупных активах

Италия 2008Пенсионныефонды; 1%

Доверительныесчета; 9%

Россия 2010

Страховые компании; 3% Негосударственные пенсионные фонды; 2%Инвестиционные фонды

Инвестиционныефонды; 5%

Страховыекомпании; 9%

Банки; 76%

Кредитные учреждения; 93%

Источник: Bank of Italy Annual Report 2008; расчеты автора

40.

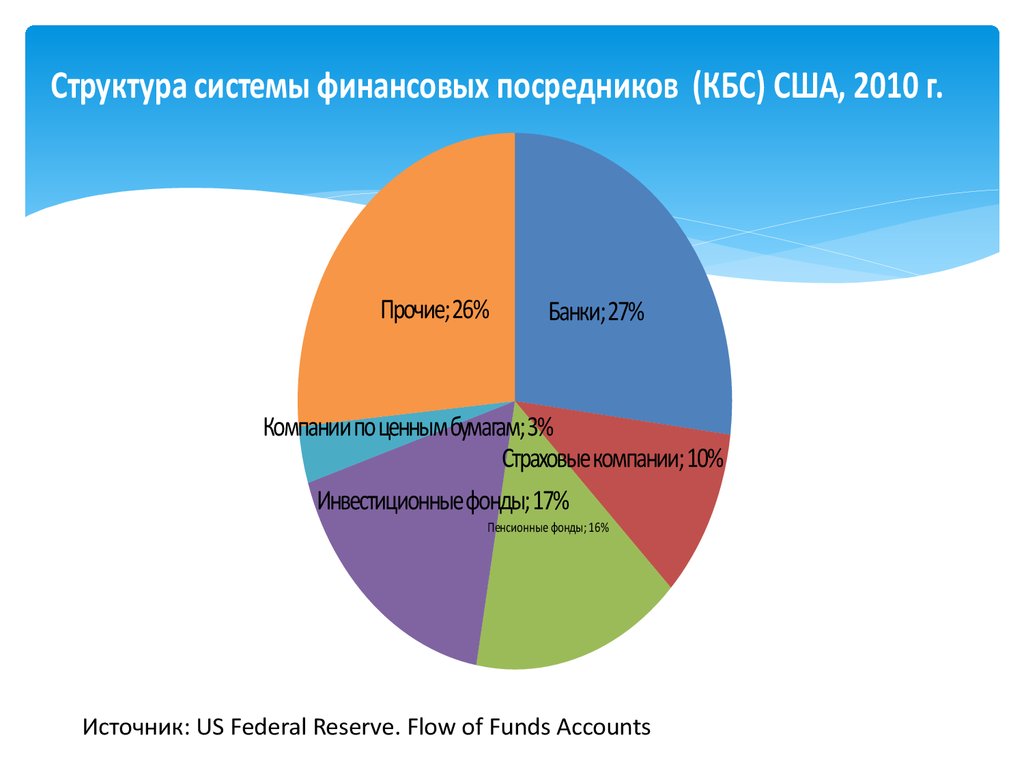

Структура системы финансовых посредников (КБС) США, 2010 г.Прочие; 26%

Банки; 27%

Компании по ценным бумагам; 3%

Страховые компании; 10%

Инвестиционные фонды; 17%

Пенсионные фонды; 16%

Источник: US Federal Reserve. Flow of Funds Accounts

41.

Институты финансового рынка РоссииКоличество

991 (1.10.2011)

Брокеры-дилеры (компании по ценным

≈700

Кредитные институты

бумагам/инвестиционные компании)

Страховые компании

Негосударственные пенсионные фонды

Инвестиционные фонды

Открытые и интервальные

Общие фонды банковского управления

Управляющие компании

Фондовые биржи

625(31.12.10)

1101

Нд

34,1 (собранные

премии)

428 (15.08.2011) 21,820 (резервы)

1312 (31.08.2010)

494

14,2

4,1

283 (12.2010)

444 (01.11.2011)

5 (de facto 2)

0,3

(01.11.2011)

Регистраторы

Активы

млрд.долл.

42 (24.10.2011)

42.

АКТИВЫ 20 КРУПНЕЙШИХ БАНКОВ МИРА, 2009-2010, МЛРД.ДОЛЛ.1. BNP Paribas

2. Royal Bank of Scotland

Group

2 964

2 747

12.

13.

ING Groep NV

Lloyds Banking Group Plc

1 676

1 664

3.

4.

5.

6.

2 440

2 364

2 300

2 223

14.

15.

16.

17.

Mizuho Financial Group

Banco Santander SA

BPCE Group

Société Générale

1 637

1 617

1 482

1 475

7. Deutsche Bank AG

8. Mitsubishi UFJ Financial

Group

2 162

2 095

18.

19.

China Construction Bank 1 409

UniCredit SpA

1 338

9. JP Morgan Chase & Co.

2 032

20.

Agricultural Bank of

China

10. Citigroup Inc

11. Industrial & Commercial

Bank of China

1 856 116. Сберегательный банк

1 726 190. ВТБ

Crédit Agricole Group

HSBC Holdings Plc

Barclays Bank Plc

Bank of America

Corporation

Составлено по: Bankscope (Bureau Van Dijk)

1 301

235

119

43.

Общие активы институциональных инвесторов1990

1995

2000

2003

2007

2009

13,8

23,5

39,0

46,8

86,7

81,5

Страховые компании

Пенсионные фонды

Инвестиционные фонды

Хедж-фонды

Прочие

Институциональные

инвесторы, % от ВВП

4,9

3,8

2,6

0,03

2,4

9,1

6,7

5,5

0,1

2,2

10,1

13,5

11,9

0,41

3,1

13,5

15,0

14,0

0,8

3,4

20

30,4

26,2

2,5

7,6*

20

29,5

23

1,6

7,4

77,6

97,8

152,1

157,2

151

136

Страховые компании

Пенсионные фонды

Инвестиционные фонды

(компании)

27,8

21,2

37,8

27,8

39,4

52,6

45,4

50,4

34,8

53

33,4

49,2

14,8

22,7

46,3

47,2

45,6

38,4

Хедж-фонды

Прочие

0,1

0,4

1,6

2,7

4,4

2,7

13,6

9,1

12,3

11,5

13,2

12,4

Институциональные

инвесторы, трлн.долл.

*Оценка.

Источник: Global Financial Stability Report. Sept. 2005. IMF, Washington, p. 67 (www.imf.org) EFAMA, AIMA, ICI, IFSL

44.

Стоимость чистых активов открытых инвестиционных фондов (конец года, млрд.долл.)2001

2003

2005

2007

2008

2009

Великобритания

Германия

Испания

Италия

Канада

США

Франция

Япония

Бразилия

Индия

Корея

Мексика

Польша

Россия*

Тайвань

Турция

316,7

213,7

159,9

359,9

267,9

6975

713,4

343,9

148,2

15,3

119,4

31,7

3

0,3

49,7

396,5

276,3

255,3

478,7

338,4

7414,4

1148,4

349,1

171,6

29,8

121,7

32

8,6

0,9

76,2

14,2

547,1

296,8

316,9

450,5

490,5

8905,2

1362,7

470,0

302,9

40,5

199,0

47,2

17,7

2,4

57,3

897,5

372,1

396,5

419,7

698,4

12020,9

1989,7

714,0

615,4

108,6

330,0

75,4

45,5

7,2

58,3

22,6

527

238

271

263,6

416

9601,1

1591,1

575,3

479,3

62,8

222

60,4

17,8

2

46,1

15,4

729

318

270

279

565

11121

1806

661

784

130

265

82

23

3,2

58

19

ЮАР

Все страны, вкл. проч

14,6

11655

95,2

26151

69,4

18975

106

22964

34,5

14048

*Открытые и интервальные.

Источник: ICI Fact Book за ряд лет (www.ici.org)

21,7

65,6

17771

45.

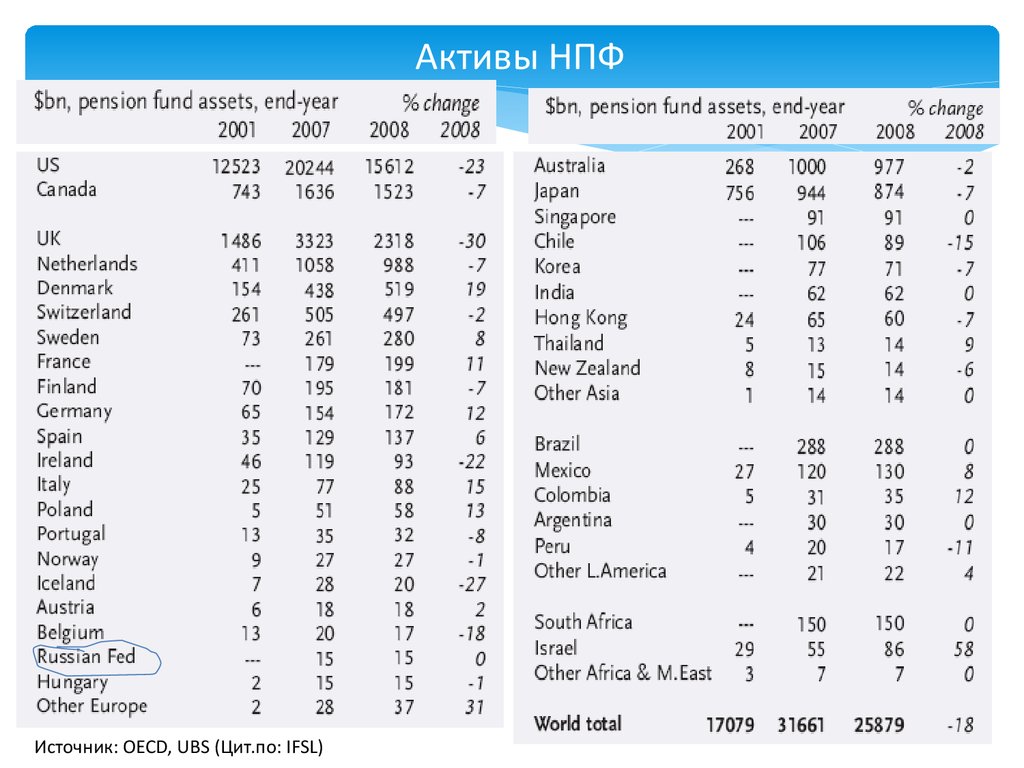

Активы НПФИсточник: OECD, UBS (Цит.по: IFSL)

46.

Активы пенсионных фондов/ВВП, %Источник: данные IFSL на базе OECD, World Bank

47.

Объем собранных страховых премий, 2008Регион

Общий

сбор

страховой Доля в мировом Премия в %

премии, в млрд. долл.

сборе премий, % ВВП

2008

2007

США

Великобритания

Япония

Франция

Германия

Италия

Корея

Канада

Китай

Испания

Австралия

Тайвань

Индия

Бразилия

Россия

Гонконг

Мексика

Польша

Индонезия

Чехия

Аргентина

Венгрия

Украина

Саудовская Аравия

Казахстан

Пакистан

Мировой рынок

1241

450

473

273

243

141

97

105

141

87

71

64

56

47

39

24

19

24

6,9

8,2

8,4

5,0

4,3

3,1

1,1

1,1

4270

1238

539

393

273

224

142

115

101

92

75

62

61

58

39

30

25

18

16

6,9

6,5

7,0

4,9

3,6

2,3

1,2

1,1

4128

Источник: Sigma N3 2009

29,1

10,5

11,1

6,4

5,7

3,3

2,3

2,5

3,3

2,0

1,7

1,5

1,3

1,1

0,9

0,6

0,5

0,6

0,16

0,19

0,2

0,12

0,1

0,07

0,03

0,03

100

8,7

15,7

9,8

9,2

6,6

5,9

11,8

7,0

3,3

5,4

7,3

16,2

4,6

3,0

2,3

11,2

1,7

4,8

1,3

3,5

2,5

3,1

2,5

0,8

0,8

0,8

7,1

от Премия на душу

населения, в долл.

4078

6858

3699

4131

2919

2264

1969

3171

105

1909

3387

2788

47

245

274

3310

177

643

30

804

210

501

94

121

71

7

634

48.

20 крупнейших страховых компаний мира, 2009, $ млрд.ING Group

AXA Group

American Intl Group

Allianz

Generali Group

Aviva

MetLife

Prudential Financial

Legal & General Group

Aegon

Manulife Financial

CNP Assurances

Zurich Financial Services

Prudential

Hartford Finl Service

Munich Re

Old Mutual

Standard Life

Swiss Re Group

Source: Forbes 2000 April 2010

Netherlands

France

United States

Germany

Italy

United Kingdom

United States

United States

United Kingdom

Netherlands

Canada

France

Switzerland

United Kingdom

United States

Germany

United Kingdom

United Kingdom

Switzerland

Активы

Рыночная ст-ть

1 668

1 017

848

834

607

560

539

480

480

428

380

376

367

362

308

284

264

237

222

35,5

46,0

3,5

52,7

35,2

15,5

29,9

24,9

6,4

11,0

32,5

13,0

34,7

20,0

9,5

30,1

9,2

6,5

16,4

finance

finance