Similar presentations:

Структура капитала

1.

CapitalStructure

2: Pecking Order

and Market Timing

2.

Структура капитала2: Иерархическая теория

структуры капитала и выбор

времени для операций на рынке

3. Outline

1. The pecking order theory2. Integrating trade-off and pecking order theories

4. План лекции

1. Иерархическая теория2. Объеденение иерархической теории и

теории компромиссов

5.

1. The pecking order theory6.

1. Иерархическая теорияструктуры капитала

7.

Reminder: Trade-off theoryMarket Value of The Firm

Maximum value of firm

Costs

of distress

financial

PVtax

of interest

shields

Value of levered firm

Value of

unlevered

firm

Debt

Optimal amount

of debt

8.

Рыночная стоимость компанииТеория компромисса

Максимальная

стоимость компании

PV налоговой защиты

при процентных

выплатах

Издержки

на фин. трудности

Стоимость компании

с долговой нагрузкой

Стоимость

компании без

долговой

нагрузки

Оптимальный объем долга

Долг

9. Reminder: Trade-off theory

Trade-Off Model (Static) Predicts:Optimal leverage decreases in costs of financial distress

Optimal leverage decreases in non-debt tax shields

Optimal leverage increases in personal tax on equity

Optimal leverage increases in the tax on interest income

Adding Agency Costs to the Mix

Agency Costs of Debt:

• Risk-Shifting (asset substitution)

• Underinvestment (debt overhang)

Agency benefits of debt

• Managerial perks, empire building

10. Напоминание: теория компромисса

Согласно модели(статического) компромисса:

Оптимальный уровень долговой нагрузки (гиринга)

снижается с издержками финансовой неустойчивости

Оптимальный уровень гиринга снижается с недолговым

налоговым щитом

Оптимальный уровень гиринга растет с личным налогом

держателя акций

Оптимальный уровень гиринга растет с налогом на

доход в виде процентов

Не забудем и о агентских издержках

Агентские издержки долга:

• Переложение риска (Замена активов)

• Недостаточное инвестирование (Долговая завеса)

Агентские преимущества долга

• Нематериальные выгоды для менеджмента,

строительство империи

11.

According to the trade-off theory, firms should try tostay close to the optimal capital structure implied by

the characteristics of their taxes/assets.

In particular, they should refinance or finance

expansions with a mix of debt and equity that

maintains this optimal capital structure.

Do they?

12.

Согласно теории компромисса, компаниямследует придерживаться оптимальной структуры

капитала, исходя из типичных для них

налогов/активов.

В частности, чтобы поддерживать оптимальную

структуру капитала, им следует рефинансировать

или финансировать развитие путем сочетания

долгового и акционерного капиталов.

Так ли они поступают?

13.

Financing mix by U.S.corporations 1995-2005

14.

Структура капиталакорпораций США в 1995-2005

Внутреннее

финансирование

Финансирование капиталовложений (млрд., $)

Акционерный Долговые

капитал

обязательства

Год

15. Financing mix by U.S. corporations 1995-2005

The graph describes how net debt issuances, net equityissuances, and variation of retained earnings have contributed to

fund investments.

Net equity issuance = new equity issues – repurchases – cashfinanced takeovers

Investmentsduring year t Assetst Assetst 1

Equityt Equityt 1 Debtt Debtt 1

Retained earningst Retained earningst 1

15

16. Структура капитала корпораций США в 1995-2005

График отражает роль чистой эмиссии долга, чистой эмиссииакций, а также изменения нераспределенной прибыли в

финансировании инвестиций.

Чистая эмиссия акций = выпуск новых акций – обратный выкуп

– поглощения, финансируемые из доступных наличных

денежных средств

Инвестиции в течение года t = Активыt – Активы t-1

= Акционерный капиталt - Акционерный

капиталt-1 +Долгt - Долгt-1

+Нераспределенная прибыльt - Нераспределенная прибыльt-1

16

17.

Something is missing from the trade-off theory:Companies are reluctant to issue equity. They seem

to follow a “pecking order” in which they finance

investments:

first with internally generated funds

then with debt

and finally with equity

More facts…

18.

Упущение теории компромисса:Компании неохотно выпускают акции. Похоже,

финансируя инвестиции они следуют некой

неофициальной иерархии:

вначале из фин.средств внутреннего происхождения

затем из заемного капитала

а затем уже из собственного капитала

Подробнее…

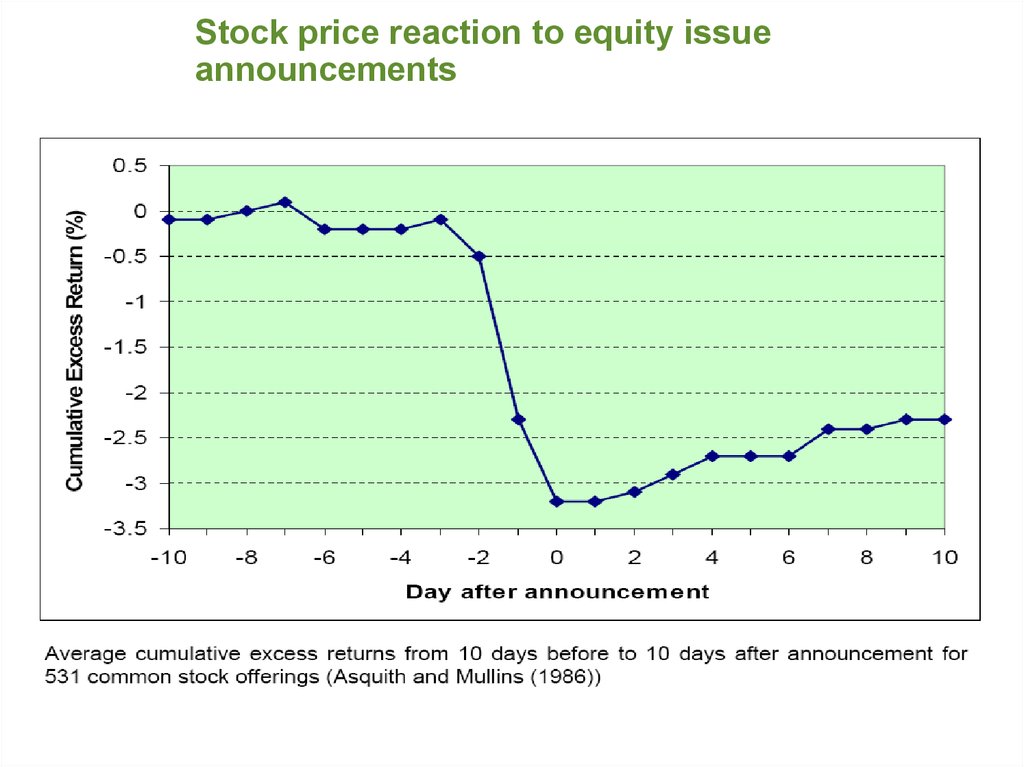

19. Stock price reaction to equity issue announcements

1920. Изменение курса акций в связи с объявлением о новом выпуске акций

Совокупная повышенная доходность (%)Изменение курса акций в связи с

объявлением о новом выпуске акций

Средняя совокупная повышенная

доходность за 10 дней до и после

объявления

о выпуске 531 обыкновенных акций

(Asquith and Mullins (1986))

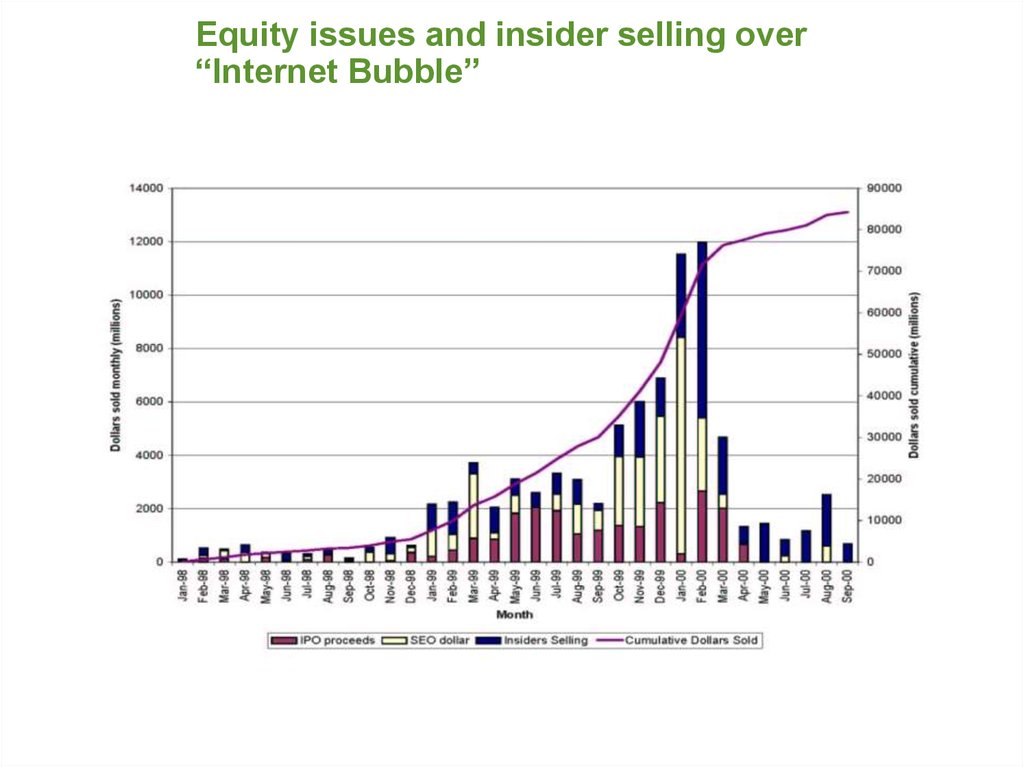

21. Equity issues and insider selling over “Internet Bubble”

2122. Выпуск акционерного капитала и внутренняя продажа в условиях «Интернет-лихорадки»

ПрограммаСовокупная продажа долларов (млн)

Ежемесячная продажа долларов (млн)

Выпуск акционерного капитала и внутренняя

продажа в условиях «Интернет-лихорадки»

Месяц

Выручка от IPO Выручка от SEO Продажа своих

акций

Сбербанка. Июнь 2011 –

сотруд.компании

Совокупный объем

продаж в долларах

22

23. So,

1. Stock prices drop (on average) at the announcements ofequity issues.

2. Market timing, Baker and Wurgler (2002):

Firms tend to raise equity when their market values are high

relative to book and past market values.

Consistent with firms knowing more than markets about

future free cash flows.

24. Итак,

1. Курс акций (в среднем) падает после объявления овыпуске акций.

2. Выбор времени для операций на рынке, Бейкер и

Вюрглер (Baker and Wurgler (2002)):

Компания стремится привлекать собственный капитал,

когда ее рыночная стоимость выше балансовой, а также

рыночной стоимости прошлого периода.

Применимо к компаниям, более осведомленным,

нежели рынки, о свободных денежных потоках в

будущих периодах.

25. Pecking Order Theory

The pecking order theory is an attempt to explain allthese facts by relaxing a different assumption in the

MM theorem – Information.

MM irrelevance result requires that incumbent

shareholders (represented by managers) on one

hand, and new shareholders on the other hand have

the same information.

26. Иерархическая теория структуры капитала

Иерархическая теория структуры капиталапредставляет собой попытку объяснить все эти

факты, отказавшись от еще одного из допущений

теоремы ММ – доступа к равному объему

информации.

Расхождение теоремы ММ с реальностью состоит

в следующем: она предполагает, что действующие

акционеры (интересы которых представляет

менеджмент) с одной стороны, и новые акционеры

– с другой, располагали единой информацией.

27. Adverse selection

We depart from this assumption and assume an adverse selectionproblem. That is, we assume that managers have better information

over future cash flows than outside investors.

Intuitively, this is consistent with the following facts:

Managers prefer to issue equity when they think that it is overvalued

Thus equity issues signal to investors that managers think equity is

overvalued

Thus, stock price declines at equity issues announcements

Thus managers avoid issuing equity unless it is very overvalued

If the informational asymmetry is large enough, managers may even

forgo positive NPV projects rather than issue equity

Very similar to adverse selection in insurance markets (health,

annuities,…)

28.

Неблагоприятный отборОткажемся от этого допущения и будем исходить из проблемы

неблагоприятного отбора. Другими словами, из того, что

менеджмент распологает более полной информацией о будущих

финансовых потоках, чем внешние инвесторы.

Очевидно, это значит что:

Менеджмент предпочтет провести эмиссию акций тогда, когда по

его мнению стоимость акций компании на рынке завышена

Т.о. выпуск акций воспринимается инвесторами как сигнал о том,

что по мнению менеджмента акции переоценены

Поэтому, при объявлении эмиссии, курс снижается

В связи с чем менеджеры предпочитают прибегать к эмиссии только

в крайнем случае, когда акции очень сильно переоценены

Если т.н. информационная асимметрия очень значительна,

менеджмент даже предпочтет отказаться от участия в проектах с

положительной NPV, чтобы только не проводить эмиссию

Очень похожий эффект неблагоприятного отбора можно наблюдать

на рынке страхования (здоровья, ренты,…)

29. Information Asymmetry and Investment Financing

Suppose that managers know the true value of the firm’sstock and have the choice between financing an

investment with internal cash or by issuing new shares.

Managers have an incentive to issue shares only if they

know that their stock is overvalued.

The market understands this incentive of managers to

issue stock only when it is overvalued.

Hence, the stock price drops upon the announcement of

the equity issue.

Managers understand this consequence of an equity

issuance and prefer to finance the investment with

internal cash.

30. Информационная асимметрия и финансирование инвестиций

Предположим, что менеджеры знают истиннуюрыночную стоимость акций компании и выбирают

между финансированием инвестиций из внутренних

запасов наличности или за счет выпуска новых акций.

Менеджмент мотивированы на выпуск акций, только

если знают, что их цена на рынке завышена.

На рынке понимают мотивацию менеджмента

выпустить акции только в случае, если акции

переоценены.

Поэтому после объявления о выпуске акций, курс акций

падает

Менеджеры понимают последствия выпуска акций

капитала и выбирают внутреннее финансирование

31. Example

The Decision to Issue EquitySuppose managers know more than the market

Firm is worth $10M or $20M next year with equal

probability & managers know for sure

The firm will trade at $15M in the market. Why?

There is 1 M shares outstanding. P = $15.

Suppose the firms want to raise new funds.

Questions:

1) Would a good firm ($20M) want to issue equity?

2) Would a bad firm ($10M) want to issue equity?

32. Пример

Решение о выпуске акционерного капиталаПредположим, менеджеры знают больше, чем внешние

инвесторы

Стоимость компании в следующем году с равной

вероятностью может составить $10млн. или $20млн. и

менеджменту это известно наверняка

Рыночная стоимость компании составляет $15млн. Почему?

1 млн. акций в обращении. P = $15.

Предположим, что компания хочет привлечь новые средства.

Вопросы:

1) Захотела бы компания со стоимостью по оптимист.

сценарию ($20млн.) выпустить акции?

2) Захотела бы компания со стоимостью по пессимист.

сценарию ($10млн.) выпустить акции?

33. Example (cont.)

If the market thinks that the firm issues equitywhenever it is of low value, then the firm would not

want to issue equity whenever it is of high value.

To see this, note that if both ‘types’ issued equity,

then it would be valued at $15. At this price, the

good firm would sell its own equity at too low a

price (it is worth $20).

If the good type were to issue equity, then the bad

type would indeed also issue equity. The bad type

can sell its equity at $15, though it is worth only

$10.

34. Пример (продолжение)

Если рынок считает, что компания выпускает акции толькокогда фактическая стоимость собственного капитала

низкая, тогда компания не захочет выпускать акции в

случае высокой стоимости собственного капитала.

В подтверждение тому, обратите внимание, что если бы

оба «типа» компаний выпустили акции, их цена на рынке

была бы $15. В этом случае компания со стоимостью по

оптимист. сценарию продавала бы акции по заниженной

цене (их истинная стоимость $20).

Если бы акции выпустила компания с «хорошей»

стоимостью, то компания с «плохой» выпустила бы их и

подавно. В этом случае, компания с «плохой» стоимостью

продавала бы акции по $15, хотя их истинная стоимость

составляет лишь $10.

35.

Example (cont.)THUS 1: The good type does not issue equity.

THUS 2: The market would interpret an equity issue as

a bad

signal.

THUS 3: Firms in general will try to avoid equity issues.

36.

Пример (продолжение)ВЫВОД 1: Компании с хорошим прогнозам по

стоимости акции не выпускают.

ВЫВОД 2: Выпуск акций воспринимается на рынке

как плохой знак.

ВЫВОД 3: Как правило, компании пытаются

избежать выпуска акций.

37. Another way to look at the story

If ‘insiders’ have private information, then the marketwill expect that they take advantage of the market by

timing their issues.

If the good type were to raises new equity, then the

manager would knowingly sell part of the equity which

is worth $20M at a price of $15M. Hence, the good firm

would rather issue low risk debt with fixed repayment

which does not depend much on firm quality.

THUS: Market prices fall when an equity issue is

announced (the market ‘updates’ that it must be

dealing with a ‘bad’ type).

38. Взгляд с другой стороны

Если «инсайдеры» располагают закрытойинформацией, тогда рынок будет ожидать, что они

воспользуются ею в своих интересах и выберут

соответствующий момент для своих операций.

Если бы компании с «хорошей» стоимостью привлекали

средства путем выпуска акций, это значило бы, что

менеджмент сознательно продает часть собственного

капитала стоимостью $20млн. по цене $15млн. Поэтому,

компании с «хорошей» стоимостью предпочтут

выпустить низкорисковые долговые обязательства с

фиксированным сроком погашения, не слишком

зависящие от качества компании.

ВЫВОД: Цены на рынке падают после объявления о

выпуске акционерного капитала (рынок «корректирует»

курс исходя из того, что выпуск проводит компания

«плохого» класса).

39. Why is safe debt better than equity?

Its value does not depend on the inside information ofthe manager: Managers and the market agree on its

valuation.

Thus safe debt is fairly priced.

Risky debt is somewhere between safe debt and

equity.

Because debt claims are fixed and senior claims, their

value is less sensitive to managers’ information about

firm value.

Hence, the issuance of debt is less negative news

than the issuance of equity.

40. Чем безрисковый долг лучше собственного капитала?

Его стоимость не зависит от информации, известнойтолько менеджменту: менеджмент и рынок едины в

оценке его стоимости.

Т.о. у долговых обязательств настоящая цена.

Рисковое долговое обязательство – это нечто среднее

между безрисковым долговым обязательством и

акциями.

Поскольку долговые требования – величина

фиксированная и они погашаются в первую очередь, их

стоимость меньше зависит от закрытой информации о

стоимости компании.

Т.о., для рынка выпуск долгового капитала не такие

плохие новости в сравнении с выпуском акций.

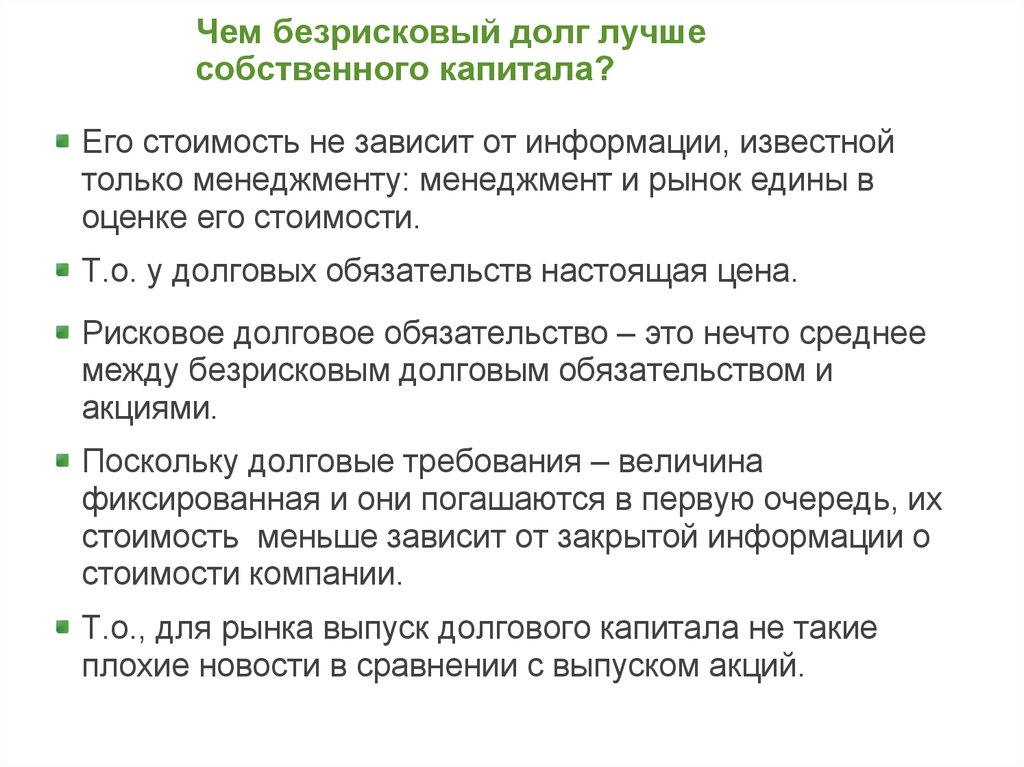

41. Pecking order and capital structure

Basic pecking order:Firms will use cash when available

Otherwise will use debt

As a last resort use equity

Low cash flow

Issue debt

Reluctance to raise equity

Leverage ratio increases

High cash flow

No need to issue debt

In fact, can repay some outstanding debt

Leverage ratio decreases

42. Неофициальная иерархия и структура капитала

В самом базовом виде иерархия источников финансированиявыглядит так:

Компании по возможности используют имеющуюся у них

наличность

Если возможности нет, привлекают заемный капитал

В крайнем случае, используют выпуск акций

Недостаточный

денежный поток

Выпуск долговых обязательств

Нежелание увеличивать

акционерный капитал (выпускать

акции)

Увеличение финансового рычага

Значительный

денежный поток

Нет нужды выпускать долг. обязат.

Можно даже оплатить часть долга

Уменьшение финансового рычага

43. Another way to look at the story

Firms issue equity only if they (a) need money and (b)have no other financing option (i.e. they cannot issue

more debt), or (c) there is little asymmetric information

(e.g. after earnings announcement).

There is a hierarchy: the more informationally

sensitive the security is, the greater the asymmetric

information problem.

44. Посмотрим с другой стороны

Компания выпускает акции только если (а) ей нужныденьги и (б) нет другой возможности

финансирования (т.е. больше долговых

обязательств она выпустить не может) или (в) в

случае небольшой информационной асимметрии

(например, после объявления прибыли)

Механизм следующий: чем сильнее оценка

стоимости ценные бумаги зависит от

информированности, тем серьезнее проблема

информационной асимметрии.

45. Pecking Order Theory

Can explain why most investment is financed by internalcash.

Can explain the market’s reaction to equity and debt

issues.

Negative for equity issuance

Less negative or about zero for debt issues.

Can explain why leverage-increasing actions lead to

positive stock price responses and leverage-decreasing

actions to negative stock price responses.

Can explain positive stock market response following

share repurchases.

46. Иерархическая теория

Объясняет, почему инвестиции, в большинстве случаев,финансируется из внутренних денежных средств.

Объясняет реакцию рынка в случае выпуска акций и

долговых обязательств.

Негативная на выпуск собственного капитала

Менее негативная или почти нейтральная на выпуск

долгового капитала

Объясняет, почему действия, направленные на

увеличение финансового рычага, приводят к росту

биржевого курса акций, а на уменьшение финансового

рычага - к снижению.

Объясняет почему рынок реагирует на обратный выкуп

акций ростом биржевого курса.

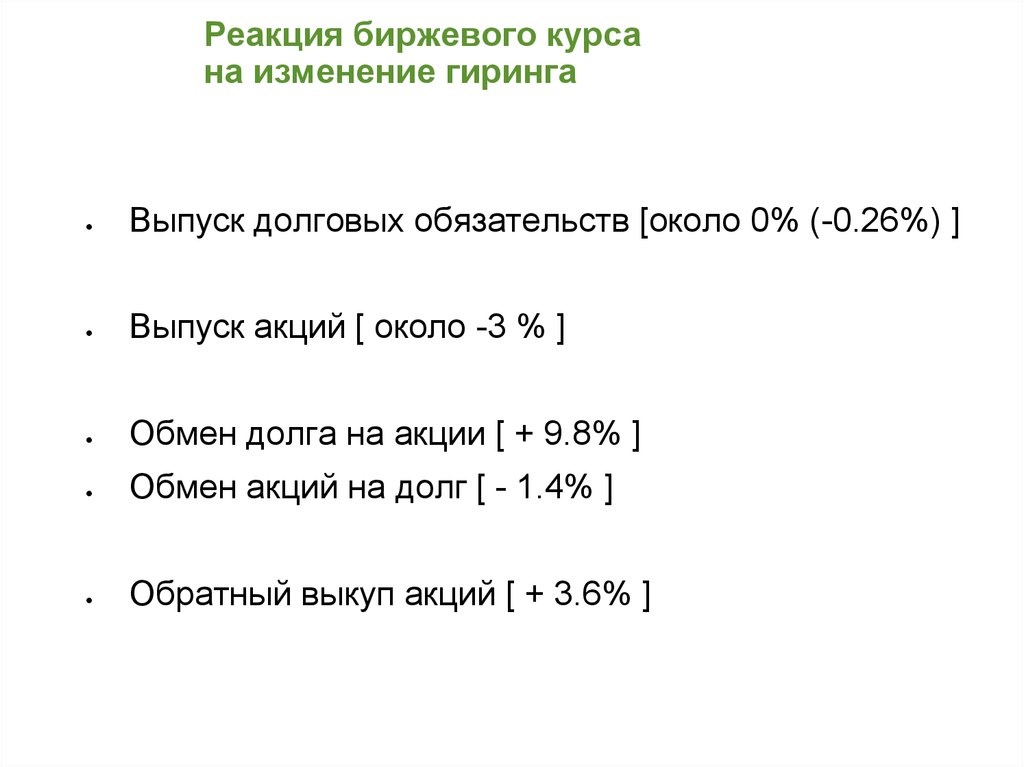

47. Stock price reactions to leverage changing transactions

Debt Issues [ appr. 0% (-0.26%) ]Equity Issues [ appr. -3 % ]

Debt for Equity Exchange [ + 9.8% ]

Equity for Debt Exchange [ - 1.4% ]

Share repurchases [ + 3.6% ]

48. Реакция биржевого курса на изменение гиринга

Выпуск долговых обязательств [около 0% (-0.26%) ]Выпуск акций [ около -3 % ]

Обмен долга на акции [ + 9.8% ]

Обмен акций на долг [ - 1.4% ]

Обратный выкуп акций [ + 3.6% ]

49. Issues with the Pecking Order Theory

The theory does not suggest an optimal debt-equity ratio.There is no well defined target debt ratio, since there are two (very

different) kinds of equity: external and internal

It is also not clear under which conditions firms will begin

to issue equity.

When the market views issuing equity not as a sign of

overvaluation

50. Недочеты иерархической теории

Теория не предлагает оптимального соотношениядолгового и собственного капиталов:

Целевой коэффициент долговой нагрузки а четко не

определен ввиду двух (очень разных) стоимостей

собственного капитала: внутренней и внешней

Также не определены условия, при наступлении

которых компании начнут выпускать акции.

Когда рынок не интерпретирует выпуск акций как знак того,

что акции компании переоценены

51. Pecking Order and Financial Slack

If a firm has to finance an investment with an equityissue, it may not undertake the project even it if has

positive NPV.

Due to the discount associated with equity issues

This makes it important to have sufficient internal cash or

debt capacity available.

May explain why some firms hold lots of cash and do not

borrow as much as they can.

More generally, capital structure can affect a firm’s

access to external financing.

It may be very expensive or impossible to issue debt or equity if

the firm has already a high leverage ratio or a low bond rating.

52. Иерархическая теория и финансовое затишье

Если для финансирования проекта компании придетсяприбегнуть к выпуску акций, она может отказаться от этого

инвестиционного проекта даже несмотря на положительную

NPV.

Ввиду нормы дисконтирования, связанной с выпуском акционерного

капитала

Поэтому важно, чтобы компания располагала достаточным

внутренним запасом наличности или кредитоемкостью.

Это – возможное объяснение того, что некоторые компании

располагают большим количеством денежных средств и не

берут долговые обязательства в объеме, в котором могли бы.

В общем, структура капитала может сказаться на доступе

компании к внешнему финансированию.

В случае, если у компании уже высокий коэффициента левериджа или

низкий рейтинг облигаций, выпуск долговых обязательств или акций

может оказаться слишком дорогим или невозможным

53. 2. Integrating trade-off and pecking order theories

54. 2. Объединение теорий компромисса и порядка финансирования

55. Integrating trade-off and pecking order theories

Sometimes, both theories will give the samerecommendation.

But sometimes, they will differ

56. Объединение иерархической теории и компромисса и порядка финансирования

Иногда обе теории дают одни и те жерекомендации.

Иногда – разные.

57. Difference in emphasis between the two theories

Trade-off Theory:Main idea: As much leverage as possible,… but not more.

Emphasis is on the link between RHS and LHS of the balance

sheet:

• Excessive leverage can mess up your

investment policy.

• Need to maintain flexibility.

Pecking Order Theory:

Main idea: Equity sold at a larger discount relative to debt.

Emphasis is on pricing of financial claim.

The theory you want to apply depends on what you

think is first order for this company and this point in

time!

58. Различие в акцентах

Теория компромисса:Основная идея: как можно больше гиринга, …но не больше.

Основной акцент на взаимосвязи обязательств и активов в

бухгалтерском балансе:

• Раздутый гиринг может испортить вашу

инвестиционную политику

Необходимость поддержания финансовой

гибкости.

Иерархическая теория:

Основная идея: акции гораздо дешевле долговых обязательств.

Основной акцент на ценообразовании финансовых требований

Выбирайте теорию, исходя из ее акуальности

для компании в конкретный период времени!

59. Financial Dynamics of Cash Cows

If a cash cow follows the pecking order, it willAlways use internal funds (little need for outside finance) for

new investments.

Never have to lever up.

Tend to have low leverage.

Increasing leverage would require a decision to

increase dividends or repurchase stock.

Firms are often reluctant to do so (Why?)

Cash cows tend to have low leverage.

60. Динамика финансового развития «денежных коров»

Если доходная компания действует в соответствиис иерархической теорией, то она:

Всегда финансирует новые инвестиции из внутренних

средств (небольшая потребность во внешнем

финансировании).

Никогда не увеличивает финансовый рычаг.

Стремится к низкому финансовому рычагу.

Увеличение финансового рычага может привести к

необходимости увеличения размера дивидендов

или выкупу акций.

Часто компании неохотно идут на это (Почему?)

«Денежные коровы» обычно имеют низкий

гиринг.

61. Financial Dynamics of Finance Junkies

If a finance junky follows the pecking order, it will:Need to raise outside finance for its investments.

Fund its needs with debt.

Tend to be increasingly leveraged.

End up highly leveraged.

Lowering leverage would require a decision to issue

equity.

Firms are often reluctant to do so (Why?)

Finance Junkies will tend to be highly-leveraged

62. Динамика финансового развития «финансовых наркоманов»

Если финансовый наркоман действует в соответствиис иерархической теорией, то:

Для своих инвестиций ему требуется внешнее

финансирование.

Он финансирует их из заемных средств.

Он постоянно повышает финансовый рычаг.

В итоге, имеет высокий гиринг.

Понижение финансового рычага может привести к

необходимости выпуска акций.

Часто компании неохотно идут на это (Почему?)

Финансовые наркоманы обычно имеют

высокий гиринг

63.

If firms use Pecking order blindly and ignore statictrade-off:

Cash cows will end up with too little leverage.

Finance junkies will end up with too much leverage.

64.

Если компания слепо следует иерархическойтеории, не учитывая статический компромисс, то:

У «дойная коровы»оказывается в итоге слишком низкий

гиринг,

У «финансового наркомана» окажется в итоге слишком

высокий гиринг

65. Deciding between the two theories

Each theory makes a statement about what isimportant:

Trade-off: Tax shield and Distress costs.

Pecking order: Price of claims you issue.

Both theories need not be incompatible:

Use each when you think they emphasize the right issues.

When getting far away from target, trade-off type

issues dominate.

When reasonably close to target, pecking order type

issues dominate.

66. Выбор из двух теорий

У каждой теории своя интерпретация того, что важно:Для Теория компромисса – Налоговый щит и издержки

финансовох трудностей .

Для Иерархической теории - Цены выпускаемых долговых

обязательств .

Обе теории вполне могут быть совместимы:

Обращайтесь к каждой из них, когда, по вашему мнению, она

наиболее актуальна для текущей ситуации.

Чем дальше компания от целевой структуры капитала

показателя, тем больше применима теория

компромисса.

Если компания находится достаточно близко к

целевой структуре капитала, больше применима

иерархическая теория

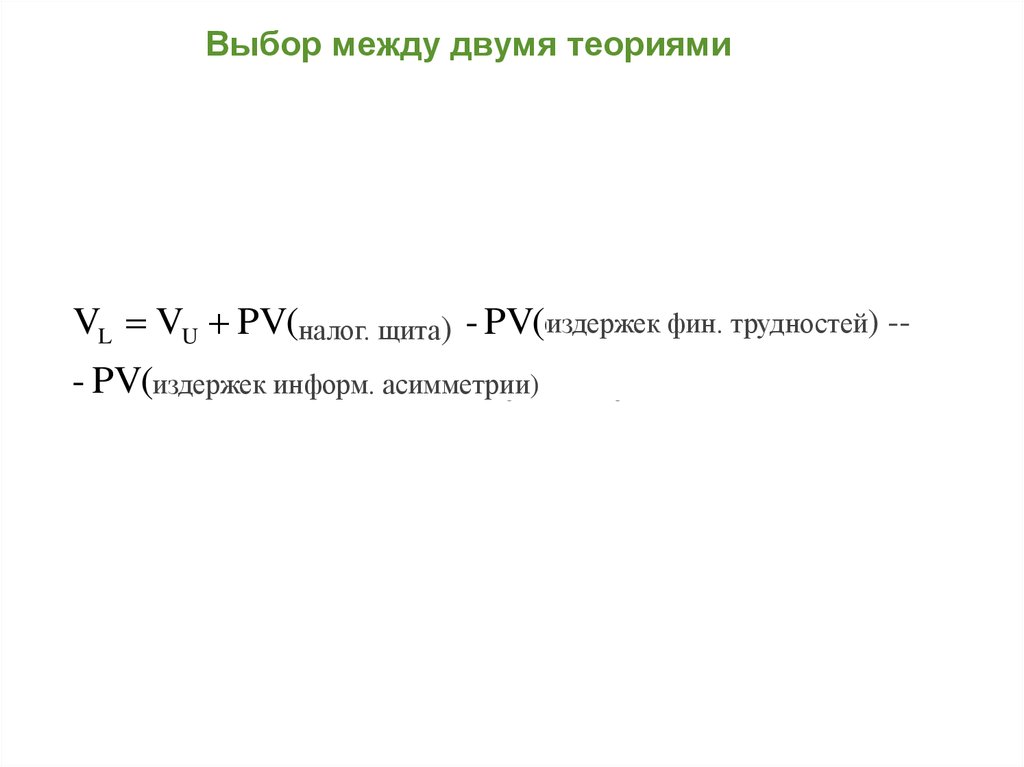

67. Deciding between the two theories

VL VU PV(tax shield) - PV(costs of financial distress) - PV(costs of informatio n asymmetry)68. Выбор между двумя теориями

издержектрудностей

) -- VL VU PV(tax

shield)

of фин.

financial

distress)

налог.

щита) - PV(costs

- PV(costs

of информ.

informatio

n asymmetry)

издержек

асимметрии)

69. What about market timing?

What if managers can time the market by issuingsecurities when they are overvalued and market does not

fully understands this?

Pecking order implies firm cannot time the market

Evidence that firms are able to time the market:

IPOs and SEOs coincide with high valuation for equity (relative to

past market values, and relative to book values)

Net of adverse announcement effects, equity issuers have low

subsequent returns. High M/B issuers have worse returns

Repurchasers earn have high subsequent returns

High share of equity issues in aggregate debt and equity issues

forecasts low market returns.

Managers admit to market timing in surveys (important factor)

70. А что же с выбором времени для операций на рынке?

Что если менеджеры могут выбрать момент для выпускаценных бумаг, когда их стоимость завышена, а рынок этого не

сознает?

В соответствии с иерархической теорией, компания не может

выбрать оптимальное время для операций на рынке

Доказательства способности компании выбирать время для

операций на рынке:

IPO и SEO совпадают с высокой оценкой стоимости акционерного

капитала (относительно рыночной оценки прошлого периода и

балансовой стоимости)

Даже без учета неблагоприятных последствий объявлений о выпуске

акций, последующий доход эмитентов акций будет низким. У

эмитентов акций с высоким M/B доход ниже.

Высокий последующий доход при обратном выкупе

Прогноз низкой рыночной доходности как результат Высокая доля

акций в совокупном объеме выпущенных акций и долг. обязательств

ведет к низкой рыночной доходности

В ходе опросов менеджмент компаний признается в выборе момента

для операций на рынке (важный показатель)

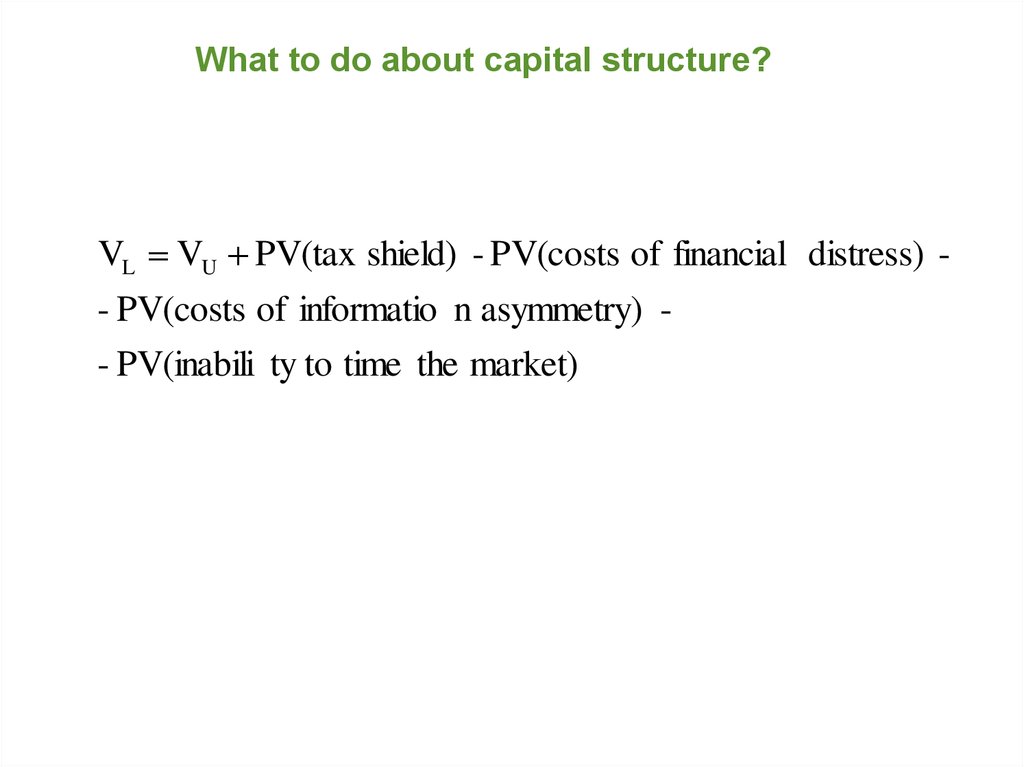

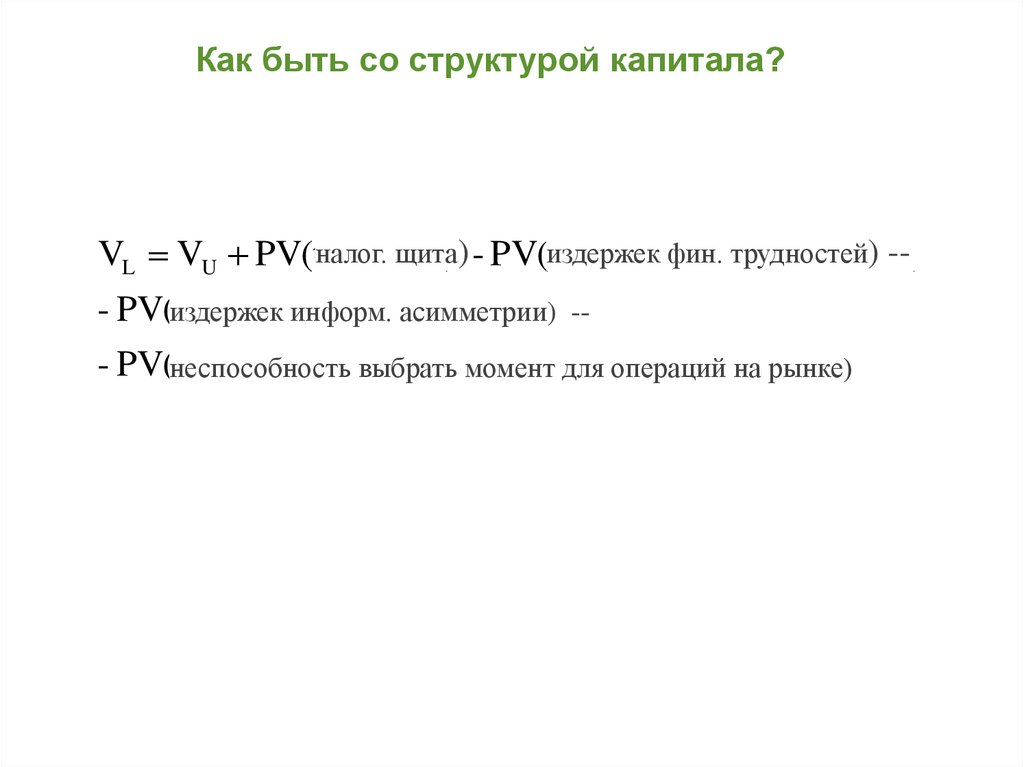

71. What to do about capital structure?

VL VU PV(tax shield) - PV(costs of financial distress) - PV(costs of informatio n asymmetry) - PV(inabili ty to time the market)72. Как быть со структурой капитала?

налог.щита) - PV(costs

издержек

трудностей

) -- VL VU PV(tax

shield)

of фин.

financial

distress)

- PV(costs

of информ.

informatio

n asymmetry)

издержек

асимметрии)

-- PV(inabili

ty to time

the момент

market)для операций на рынке)

неспособность

выбрать

73. More Behavioural Finance and Capital Structure

Irrational ManagersOverconfidence: Overconfident managers will have

otherwise higher leverage ratios as they over-estimate

cash flows and under-estimate volatility.

Overweighting Personal Experience: Graham and

Narasimhan (2004) find that firms with managers who lived

through the great depression have significantly lower

leverage ratios. The debt levels of these firms increase

after a change in management.

74. Теория поведенческих финансов и структура капитала

Иррациональное поведение менеджментаСамонадеянность: при самонадеянных менеджерах у

компании более высокий коэффициент левериджа, так

как они переоценивают денежные потоки и

недооценивают рыночную неустойчивость.

Обременяющий личный опыт: Грэм и Нарасимхан

(Graham and Narasimhan (2004)) считают, что компании,

менеджеры которых пережили времена великой

депрессии, имеют более низкий коэффициент

левериджа. После смены руководства доля заемного

капитала в этих компаниях увеличивается.

75. Recommendation

Establish long-run “target” capital structure.Evaluate the true economic costs of issuing equity.

What is real cost of price hit vs. foregone investment or increase in

expected cost of distress.

If still reluctant to issue equity:

Are there ways to reduce the cost of issuing new equity? (e.g., give

information)

Will the cost be lower if you issue equity later?

76. Рекомендации

Установить долгосрочную «целевую» структурукапитала.

Провести оценку истинных экономических издержек

от выпуска акций.

Какова фактические издержки от падения курса акций в

сравнении с упущенной инвестиционной возможностью или

увеличением ожидаемых издержек финансовых трудностей.

Если после такого анализа компания по-прежнему

хотела бы воздержаться от выпуска акций:

Понять, есть ли способ сократить издержки выпуска новых

акций? (например, предоставить информацию)

Подумать, не будут ли издержки ниже, если провести выпуск

капитала позже?

77. More recommendations

Straying from target may be warranted. But, be assystematic and precise as possible about justification

Are benefits from straying plausibly large relative to costs?

Remember: Lion’s share of value is created on the

asset side.

Don’t want to endanger operations.

Beware excessive leverage.

Ultimately, business strategy should drive financial strategy,

not the other way around.

78. И снова рекомендации

Отклонение от целевой структуры капитала можетбыть обоснованно. Но обоснование должно быть

предельно последовательным и точным:

Действительно ли выгода от такого отклонения

перевешивает сумму издержек?

Запомните: львиная доля стоимости компании

создается за счет активов.

Не ставьте под угрозу операционную деятельность

компании.

Остерегайтесь чрезмерного гиринга.

В конечном итоге, стратегия бизнеса определяет

финансовую стратегию, а не наоборот.

79. Strategic Consideration: Product Market Competition

Competitors will react to leverage choices:1) If a firm wants to signal that it will aggressively increase

capacity and output, then debt may do the trick. High

debt levels make a firm more risk-loving and they may

credibly signal that they have little to loose - if they don’t

make large profits, they will go bust.

2) If firms engage in price wars, then a leveraged firm may

find itself at a disadvantage during a recession (no free

debt capacity, little ability to live with low/negative pretax

profits).

3) If investment in market share is like any other

investment, then (over-) levered firms may under-invest

(the debt overhang problem).

80. Стратегический аспект: конкуренция на товарном рынке

Реакция конкурентов на варианты гиринга:1) Если компании нужно дать понять рынку, что она собирается

значительно наращивать мощности и объемы выпуска готовой

продукции, для этого может подойти выпуск долговых

обязательств. При этом высокий уровень долга делает

компании более склонными к риску, а значит рынок может

интерпретировать высоких уровень долговой нагрузки как то,

что им нечего терять – если компания не начнет приносить

высокую прибыль, она обанкротится.

2) В случае ценовой войны, компания с внешним

финансированием окажется в невыгодном положении во время

рецессии (отсутствует свободный запас кредитоемкости,

существование в условиях низкой/отрицательной прибыли до

уплаты налогов затруднительно).

3) Если исходить из того, что инвестиции в наращивание доли

рынка ничем не отличаются от каких-либо других инвестиций, то

компании с избыточной долговой нагрузкой могут

недоинвестировать (проблема «долговой завесы»)

81. Strategic Consideration: M&A Activity

Strategic Consideration:M&A Activity

1) Firms with substantial cash balances may be prime

take-over targets. Debt payments generally lead to

lower cash balances (without debt, managers often

‘forget’ to pay out excess cash).

2) In order to make successful acquisitions, some

excess cash and unused debt capacity can help.

82. Стратегический аспект: слияния и поглощения

1) Компании с достаточными запасами наличностимогут быть основными мишенями для поглощения.

После выплаты долга запасы наличности, как

правило, уменьшаются (когда у компании нет

долговой нагрузки, менеджмент часто «забывает»

распределить избыточную наличность)

2) Для успешного поглощения может пригодиться

запас наличности и кредитоемкости.

83. Appendix A more detailed example of information asymmetry and financing

84. Приложение Подробнее об информационной асимметрии и финансировании. Пример.

85. Adverse selection: an example

Assume a discount rate equal to 0 for expositional simplicityFirm A’s assets in place will generate a cash flow of either

$150M with probability 50%, or $50M with probability 50% in one

year. Its current market value is $100M.

There is a new investment project that requires an investment

outlay of $12M, and generates a payoff next year of $20M. The

NPV of this new project is:

-12+20=$8M>0

86. Неблагоприятный отбор: пример

Для простоты примем ставку дисконта равной 0Активы компании А с вероятностью 50% на 50% создают

денежный поток в $150млн. в год или $50млн. в год. Текущая

рыночная стоимость компании составляет $100млн.

Для нового проекта требуется $12млн. инвестиций, в

следующем году проект принесет $20млн. NPV этого нового

проекта:

-12+20=$8M>0

87. Case 1: Symmetric information

In this case, if the firm finances the investment opportunity withinternal funds, it pockets the whole NPV of $8M.

If the firm raises $12M by issuing equity, then the new

shareholders have a stake of

$12M/$120M=10%

in the firm

Thus, incumbent shareholders will get 90%x120=$108M in one

year, to be compared with $100M if the issuance does no take

place.

Thus they still gain $8M

Under symmetric information, internal versus external

finance is irrelevant. Existing shareholders get the gains

from existing projects; new shareholders buy new shares

for their fair price.

88. Вариант 1: информационная симметрия

В данном случае, если компания инвестирует проект извнутренних средств, она получает все $8млн. NPV.

Если компания получает $12млн. в результате выпуска акций,

доля новых акционеров в компании составит

$12M/$120M=10%

Т.о., действующие акционеры получат через один год

90%x120=$108млн., а если бы выпуск акций не проводился, то

получили бы $100млн.

Т.о., они все равно получают $8млн.

В случае симметричной информации, тип

финансирования – внутреннее или внешнее – значения

не имеет. Существующие акционеры получают

прибыль от существующих проектов, новые

акционеры покупают новые акции по справедливой

(настоящей) цене.

89. Case 2: Managers know more than outsiders

From the outside investors’ perspective, the assets in place stillpay off $150M with prob. 50%, or $50M with prob. 50%.

The manager knows that the payoff will be 150.

If the project is financed with internal funds, it does not make any

difference with Case 1, shareholders still gain $8M.

Raising $12M with outside equity by selling 10% of shares

valued by the market at 100+20=120, existing shareholders get

90%x(150+20)=$153M

Thus the NPV from issuing outside equity is only $3M

When equity is undervalued, managers prefer to finance

internally than to issue equity.

90. Вариант 2: Менеджеры осведомлены лучше, чем внешние инвесторы

С точки зрения внешнего инвестора, активы по-прежнемуприносят $150млн. или $50млн. с вероятностью 50% на 50%.

Менеджер знает, что активы принесут 150 млн.

Если проект финансируется из внутренних средств, то как и

в Варианте 1, акционеры получат $8млн.

При внешнем финансировании в размере $12млн. от

продажи 10% акций, оцененных на рынке как 100+20=120,

действующие акционеры получат

90%x(150+20)=$153млн.

Т.о., при внешнем финансировании за счет выпуска новых

акций NPV составит всего $3млн.

В случае, когда акционерный капитал недооценен

рынком, менеджеры предпочитают внутреннее

финансированию выпуску акций.

91. Case 2 (cont.)

The manager knows that the payoff will be 50.If the project is financed with internal funds, it does not make any

difference with Case 1, shareholders still gain $8M.

Raising $12M with outside equity by selling 10% of shares

valued by the market at 100+20=120, existing shareholders get

90%x(50+20)=$63M

Thus the NPV from issuing outside equity is $13M

Equity issue is a signal that equity may be overvalued

92. Вариант 2 (продолжение)

Менеджер знает, что активы принесут 50млн.Если проект финансируется из внутренних средств, то как и

в Варианте 1, акционеры получат $8млн.

При внешнем финансировании в размере $12млн. от

продажи 10% акций, оцененных на рынке как 100+20=120,

существующие акционеры получат

90%x(50+20)=$63млн.

Т.о., при внешнем финансировании за счет выпуска новых

акций NPV составит $13млн.

Выпуск акций – сигнал к тому, что акционерный

капитал компании возможно переоценен

93. Case 2 (cont.)

How about debt financing?Raise $12M with a bond issuance and repay $12M next year.

Existing shareholders will receive

150+(20-12)=$158M

Existing shareholders capture the whole NPV

When equity is undervalued, managers prefer to finance

with debt than equity

94. Вариант 2 (продолжение)

А если прибегнуть к долговому финансированию?Привлекаем $12млн. путем выпуска облигаций и в

следующем году выплачиваем $12млн.

Существующие акционеры получат

150+(20-12)=$158млн.

Существующие акционеры получат всю NPV.

В случае , когда акционерный капитал недооценен

рынком, менеджмент предпочитает долговое

финансирование выпуску акций

finance

finance