Similar presentations:

Оценка инвестиционных качеств финансовых инструментов

1. Тема 4

Оценка инвестиционныхкачеств финансовых

инструментов

Курило А.Е.,

к.э.н., доцент

1

2. Тема 4. Оценка инвестиционных качеств финансовых инструментов

4.1. Понятие и виды финансовых инструментов;4.2. Понятие и виды ценных бумаг;

4.3. Инвестиционные качества ценных бумаг;

4.4. Рейтинговая оценка ценных бумаг;

4.5. Доходность и риск в оценке эффективности

инвестиций в ценные бумаги.

2

3. 4.1. Понятие и виды финансовых инструментов

Финансовые инструменты – документы,имеющие денежную стоимость или

подтверждающие движение денежных средств, с

помощью которых осуществляются операции на

финансовом рынке.

Финансовый инструмент – это любой договор,

при котором одновременно возникает финансовый

актив у одной организации и финансовое

обязательство или долевой инструмент – у другой

(закреплено в Международных стандартах финансовой отчетности –

МСФО)

3

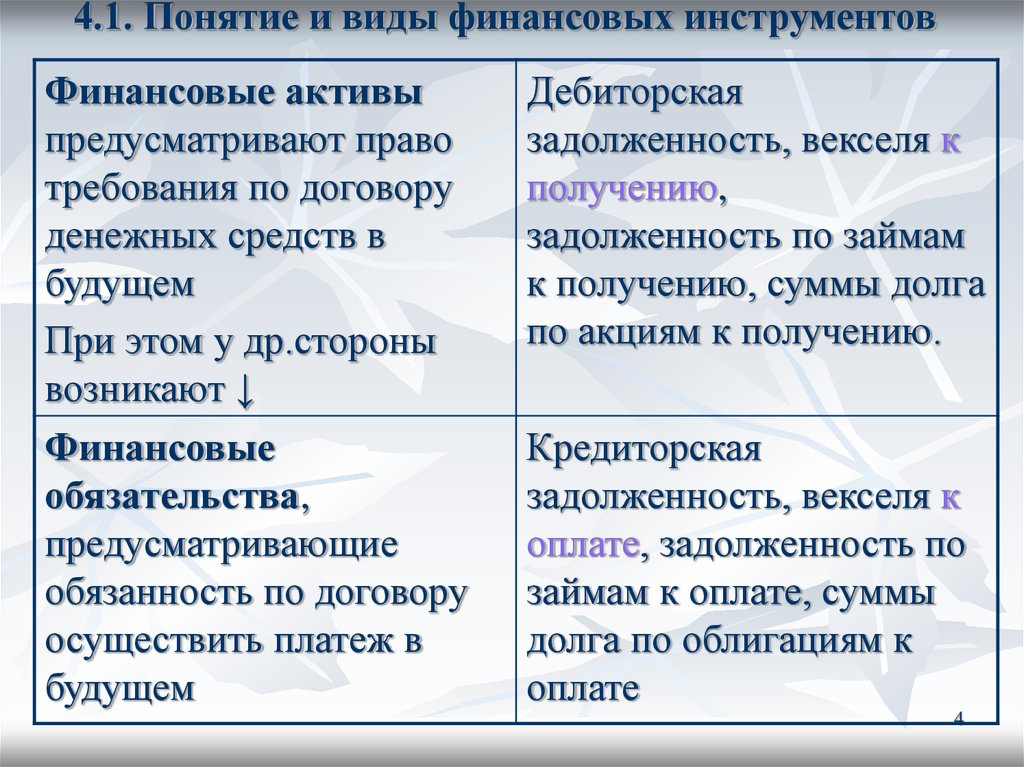

4. 4.1. Понятие и виды финансовых инструментов

Финансовые активыпредусматривают право

требования по договору

денежных средств в

будущем

При этом у др.стороны

возникают ↓

Финансовые

обязательства,

предусматривающие

обязанность по договору

осуществить платеж в

будущем

Дебиторская

задолженность, векселя к

получению,

задолженность по займам

к получению, суммы долга

по акциям к получению.

Кредиторская

задолженность, векселя к

оплате, задолженность по

займам к оплате, суммы

долга по облигациям к

оплате

4

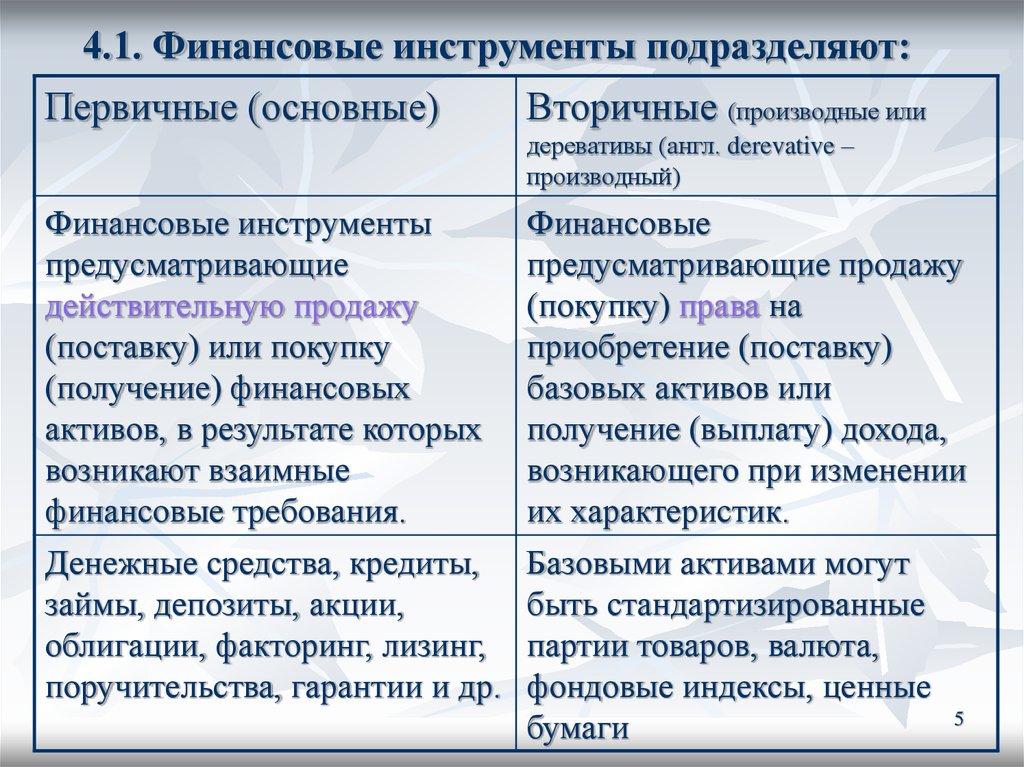

5. 4.1. Финансовые инструменты подразделяют:

Первичные (основные)Вторичные (производные или

деревативы (англ. derevative –

производный)

Финансовые инструменты

предусматривающие

действительную продажу

(поставку) или покупку

(получение) финансовых

активов, в результате которых

возникают взаимные

финансовые требования.

Денежные средства, кредиты,

займы, депозиты, акции,

облигации, факторинг, лизинг,

поручительства, гарантии и др.

Финансовые

предусматривающие продажу

(покупку) права на

приобретение (поставку)

базовых активов или

получение (выплату) дохода,

возникающего при изменении

их характеристик.

Базовыми активами могут

быть стандартизированные

партии товаров, валюта,

фондовые индексы, ценные

5

бумаги

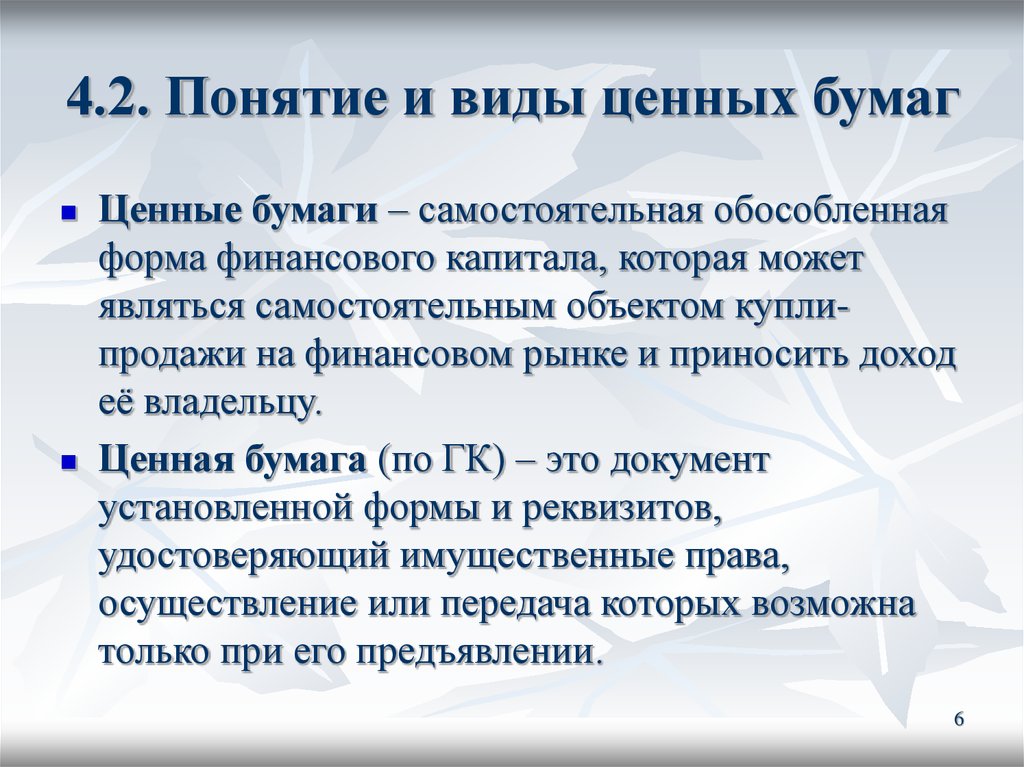

6. 4.2. Понятие и виды ценных бумаг

Ценные бумаги – самостоятельная обособленнаяформа финансового капитала, которая может

являться самостоятельным объектом куплипродажи на финансовом рынке и приносить доход

её владельцу.

Ценная бумага (по ГК) – это документ

установленной формы и реквизитов,

удостоверяющий имущественные права,

осуществление или передача которых возможна

только при его предъявлении.

6

7. По форме привлечения капитала

4.2. Классификация ценных бумагПо форме привлечения капитала

Долевые (отражающие долю в уставном

капитале);

Долговые (представляющие собой форму

займа денежных средств).

7

8. По виду эмитента (эмитент – любой орган или организация, выпускающие в обращение деньги и ценные бумаги)

4.2. Классификация ценных бумагПо виду эмитента

(эмитент – любой орган или организация, выпускающие

в обращение деньги и ценные бумаги)

Государственные и муниципальные;

Корпоративные

8

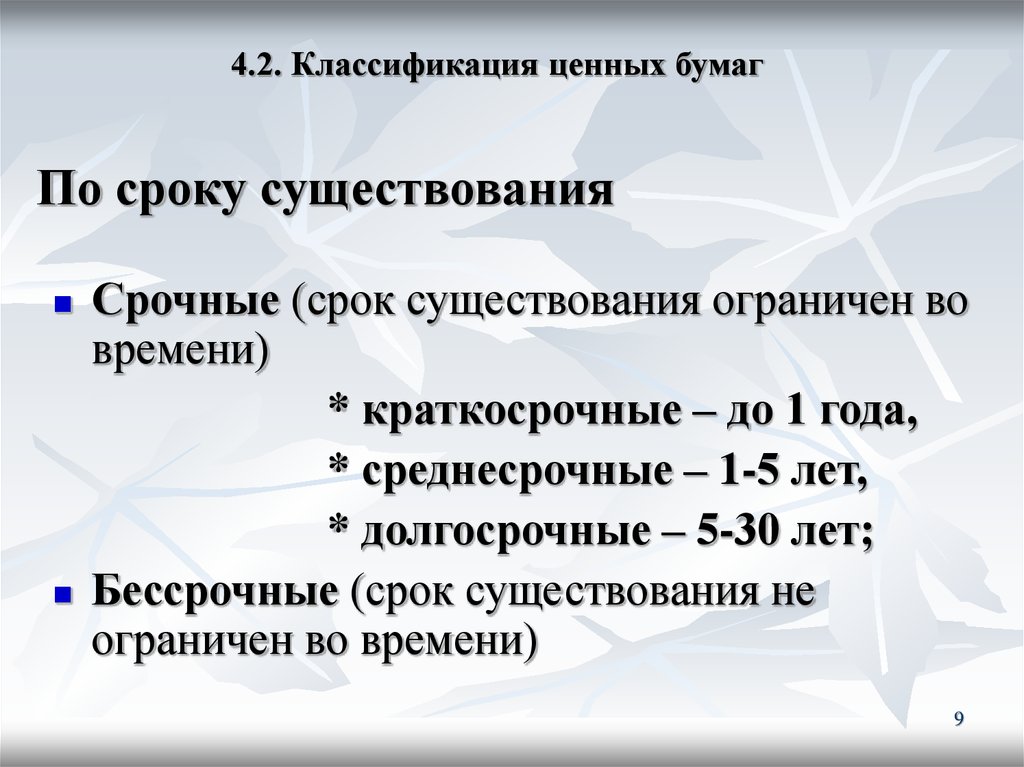

9. По сроку существования

4.2. Классификация ценных бумагПо сроку существования

Срочные (срок существования ограничен во

времени)

* краткосрочные – до 1 года,

* среднесрочные – 1-5 лет,

* долгосрочные – 5-30 лет;

Бессрочные (срок существования не

ограничен во времени)

9

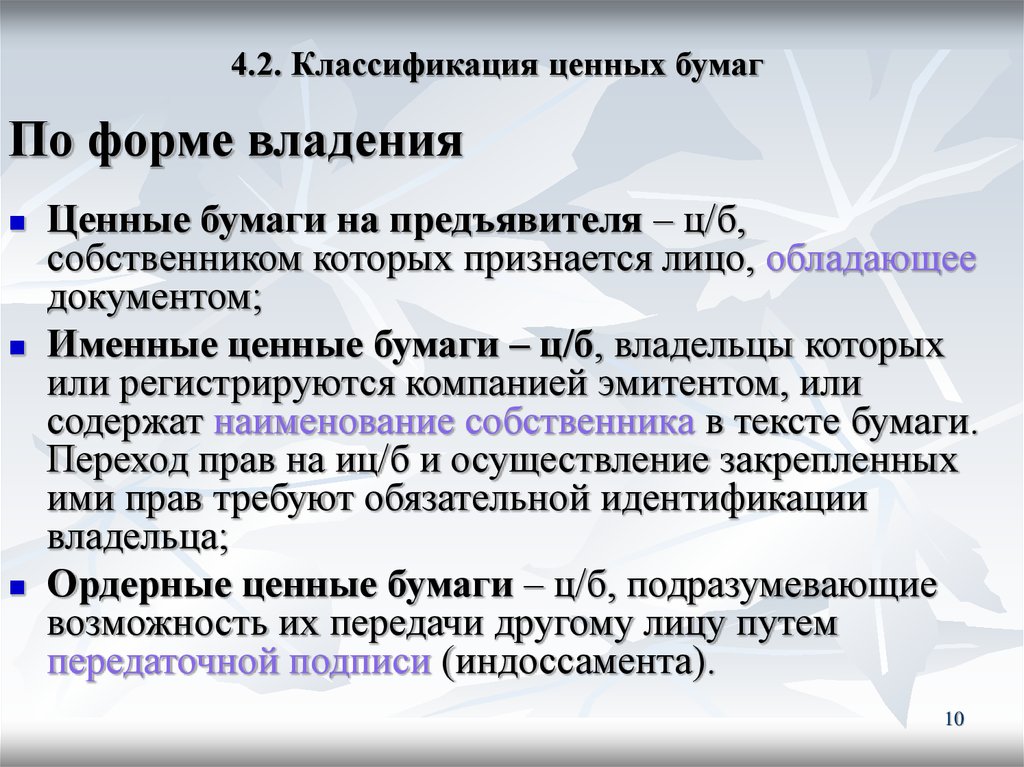

10. По форме владения

4.2. Классификация ценных бумагПо форме владения

Ценные бумаги на предъявителя – ц/б,

собственником которых признается лицо, обладающее

документом;

Именные ценные бумаги – ц/б, владельцы которых

или регистрируются компанией эмитентом, или

содержат наименование собственника в тексте бумаги.

Переход прав на иц/б и осуществление закрепленных

ими прав требуют обязательной идентификации

владельца;

Ордерные ценные бумаги – ц/б, подразумевающие

возможность их передачи другому лицу путем

передаточной подписи (индоссамента).

10

11. По уровню доходности

4.2. Классификация ценных бумагПо уровню доходности

Низкодоходные;

Среднедоходные;

Высокодоходные.

11

12. По уровню риска

4.2. Классификация ценных бумагПо уровню риска

Низкорисковые;

Среднерисковые;

Высокорисковые.

12

13. По национальной принадлежности

4.2. Классификация ценных бумагПо национальной принадлежности

Национальные;

Иностранные.

13

14. В настоящее время законодательно разрешены к выпуску и обращению в РФ следующие виды ц/б:

4.2. Классификация ценных бумагВ настоящее время законодательно разрешены к

выпуску и обращению в РФ следующие виды ц/б:

акция;

государственная облигация;

облигация;

вексель;

чек;

депозитный и сберегательный сертификаты;

коносамент;

закладная;

инвестиционный пай;

опцион эмитента;

российские депозитарные расписки.

14

15. 4.2. Классификация ценных бумаг

Акция - ц/б, которая свидетельствует о долевомучастии в уставном капитале АО и предоставляет

своему владельцу вытекающие из этого участия

права

Облигация – это ц/б, удостоверяющая долговое

обязательство эмитента (государства или

др.юр.лица) вернуть её держателю по истечении

оговоренного срока номинальную стоимость, а

также выплачивать фиксированный доход в виде

процента от номинальной стоимости или иного

имущественного эквивалента.

15

16. 4.2. Классификация ценных бумаг

Вексель - неэмиссионная ц/б,удостоверяющая безусловное письменное

обязательство должника о возврате

обозначенной в векселе денежной суммы в

определенный срок;

Чек – это ц/б, содержащая письменный

приказ чекодателя банку о выплате

указанной в ней суммы денег;

16

17. 4.2. Классификация ценных бумаг

Депозитный сертификат – документарная ц/б,представляющая собой письменное свидетельство

банка о депозите юридического лица,

удостоверяющая право держателя сертификата на

получение в установленный срок суммы депозита

и процентов по нему;

Сберегательный сертификат – документарная

ц/б, удостоверяющая договор вклада между

банком и вкладчиком – физическим лицом и

дающий право на получение по истечению

установленного срока суммы вклада и процентов

по нему.

17

18. 4.2. Классификация ценных бумаг

Коносамент – неэмиссионная ц/б,представляющая собой документ установленной

формы на перевозку груза, удостоверяющий его

погрузку, перевозку и право получения.

Закладная – именная ц/б, удостоверяющая права

её владельца в соответствии договору об ипотеке

на получение денежного обязательства или

указанного в ней имущества.

Инвестиционный пай – именная неэмиссионная

ц/б, удостоверяющая долю его владельца в праве

собственности на имущество, составляющее

паевой инвестиционный фонд (ПИФ).

18

19. 4.2. Классификация ценных бумаг

Опцион эмитента на акции – эмиссионнаяименная ц/б, закрепляющая право её владельца на

покупку в предусмотренный в неё срок и/или при

наступлении указанных в ней обстоятельств

определенного количества акций эмитента такого

опциона по установленной в ней цене.

(Опцион (англ. option ) - договор, по которому

покупатель получает право (но не обязанность)

совершить покупку или продажу актива по

заранее оговорённой цене.).

19

20. 4.3. Инвестиционные качества ценных бумаг

Основными инвестиционными качествамилюбых объектов инвестирования являются:

Доходность

Риск

Ликвидность

20

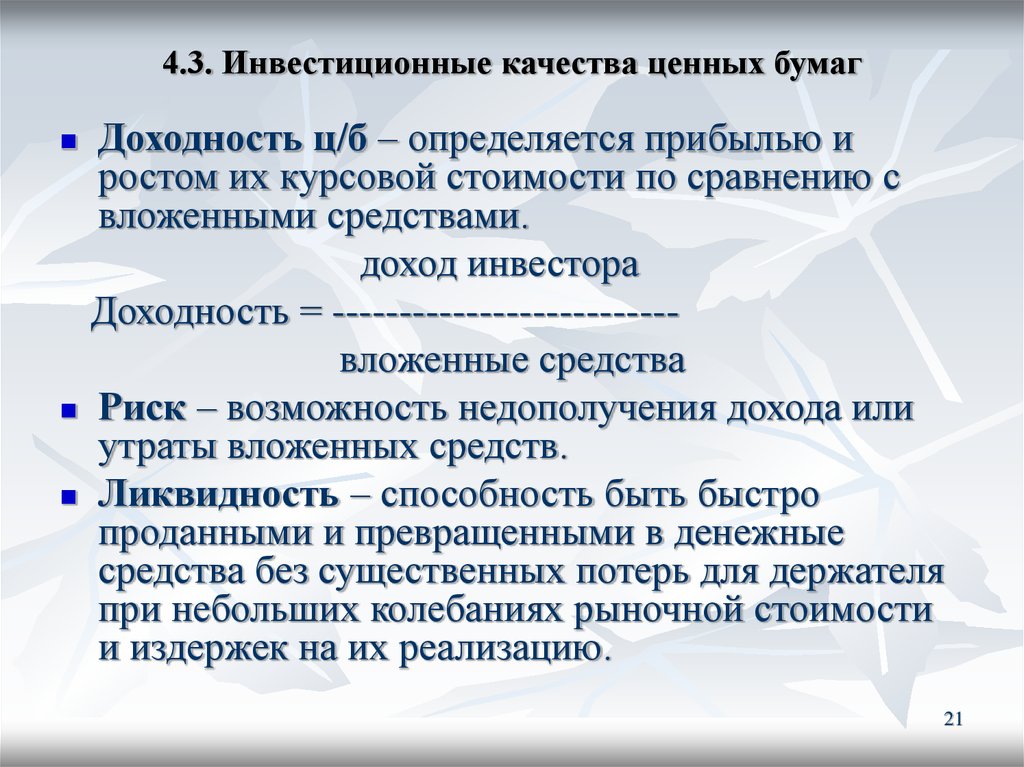

21. 4.3. Инвестиционные качества ценных бумаг

Доходность ц/б – определяется прибылью иростом их курсовой стоимости по сравнению с

вложенными средствами.

доход инвестора

Доходность = -------------------------вложенные средства

Риск – возможность недополучения дохода или

утраты вложенных средств.

Ликвидность – способность быть быстро

проданными и превращенными в денежные

средства без существенных потерь для держателя

при небольших колебаниях рыночной стоимости

и издержек на их реализацию.

21

22. 4.3. Инвестиционные качества ценных бумаг (характеристика с точки зрения соответствия инвестиционным качествам)

Объектывложений

Доходность

Риск

Ликвидность

Акции

+ (-)

+

+ (-)

Инвестиционные

паи

+ (-)

+

+ (-)

Корпоративные

облигации

+

+ (-)

+ (-)

Государственные

облигации

+ (-)

-

+

+ положительное

- отрицательное

+ (-) условно-положительное

22

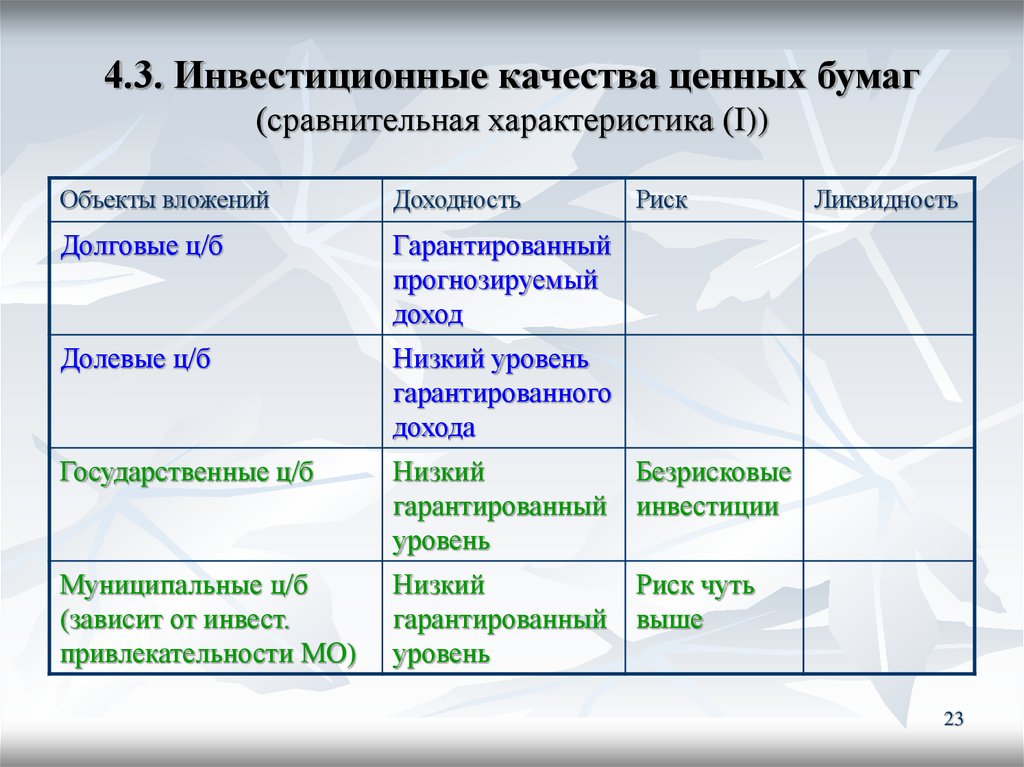

23. 4.3. Инвестиционные качества ценных бумаг (сравнительная характеристика (I))

Объекты вложенийДоходность

Риск

Долговые ц/б

Гарантированный

прогнозируемый

доход

Долевые ц/б

Низкий уровень

гарантированного

дохода

Государственные ц/б

Низкий

гарантированный

уровень

Безрисковые

инвестиции

Муниципальные ц/б

(зависит от инвест.

привлекательности МО)

Низкий

гарантированный

уровень

Риск чуть

выше

Ликвидность

23

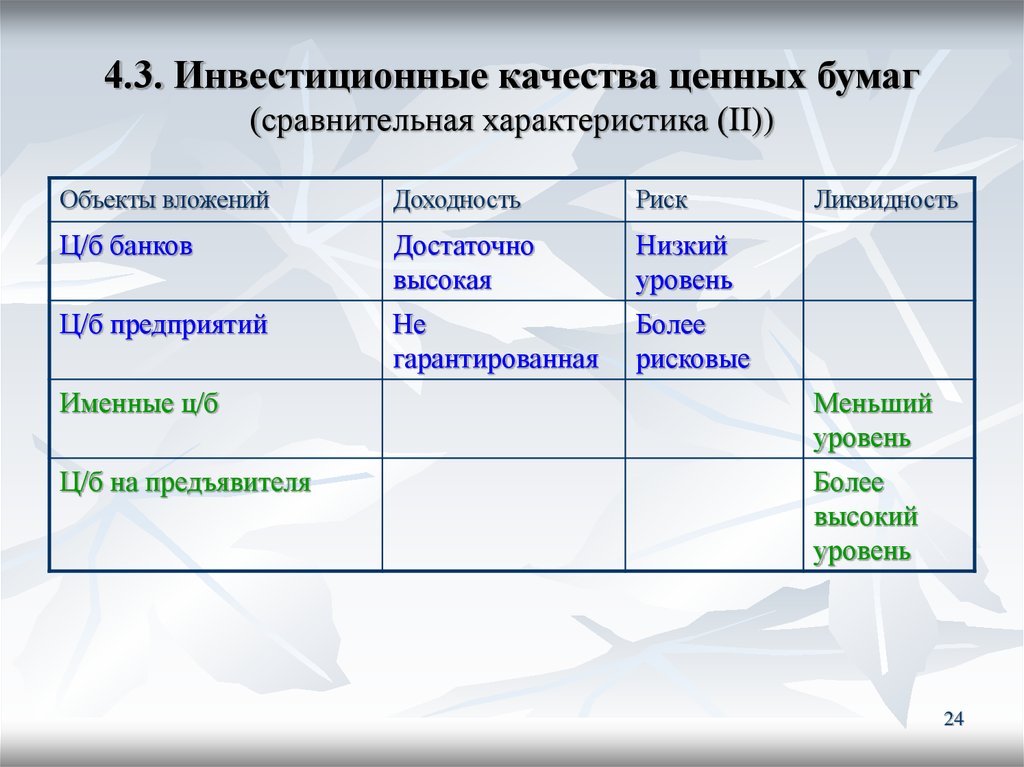

24. 4.3. Инвестиционные качества ценных бумаг (сравнительная характеристика (II))

Объекты вложенийДоходность

Риск

Ц/б банков

Достаточно

высокая

Низкий

уровень

Ц/б предприятий

Не

гарантированная

Более

рисковые

Ликвидность

Именные ц/б

Меньший

уровень

Ц/б на предъявителя

Более

высокий

уровень

24

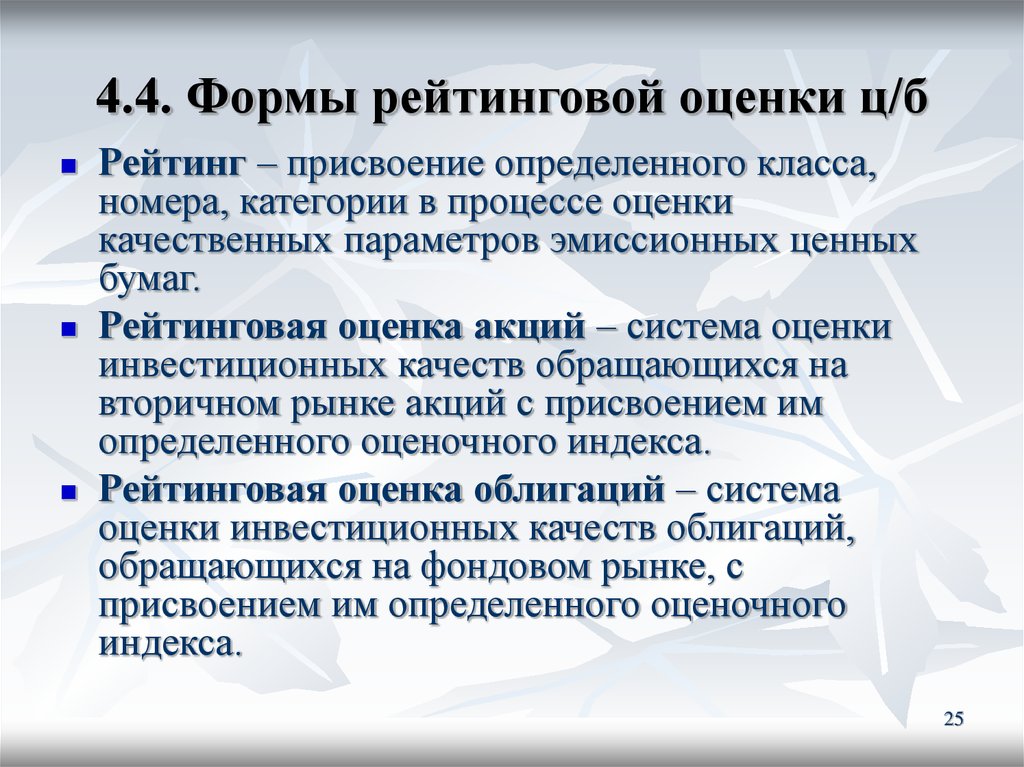

25. 4.4. Формы рейтинговой оценки ц/б

Рейтинг – присвоение определенного класса,номера, категории в процессе оценки

качественных параметров эмиссионных ценных

бумаг.

Рейтинговая оценка акций – система оценки

инвестиционных качеств обращающихся на

вторичном рынке акций с присвоением им

определенного оценочного индекса.

Рейтинговая оценка облигаций – система

оценки инвестиционных качеств облигаций,

обращающихся на фондовом рынке, с

присвоением им определенного оценочного

индекса.

25

26. 4.4. Рейтинговая оценка ц/б – один из способов предоставления информации для инвесторов на фондовом рынке

Доминируют на рынке (американские агентства)* Moody’s Investor Service (Inc. Moody’s),

* Standard & Poor’s Corporation (S&P),

* Duff & Phelps Credit Rating Co. (D&P),

* Fitch IBSA (Fitch).

На основе анализа инвестиционных качеств ц/б

специалисты рейтинговых агентств присваивают

ценной бумаге соответствующую категорию.

26

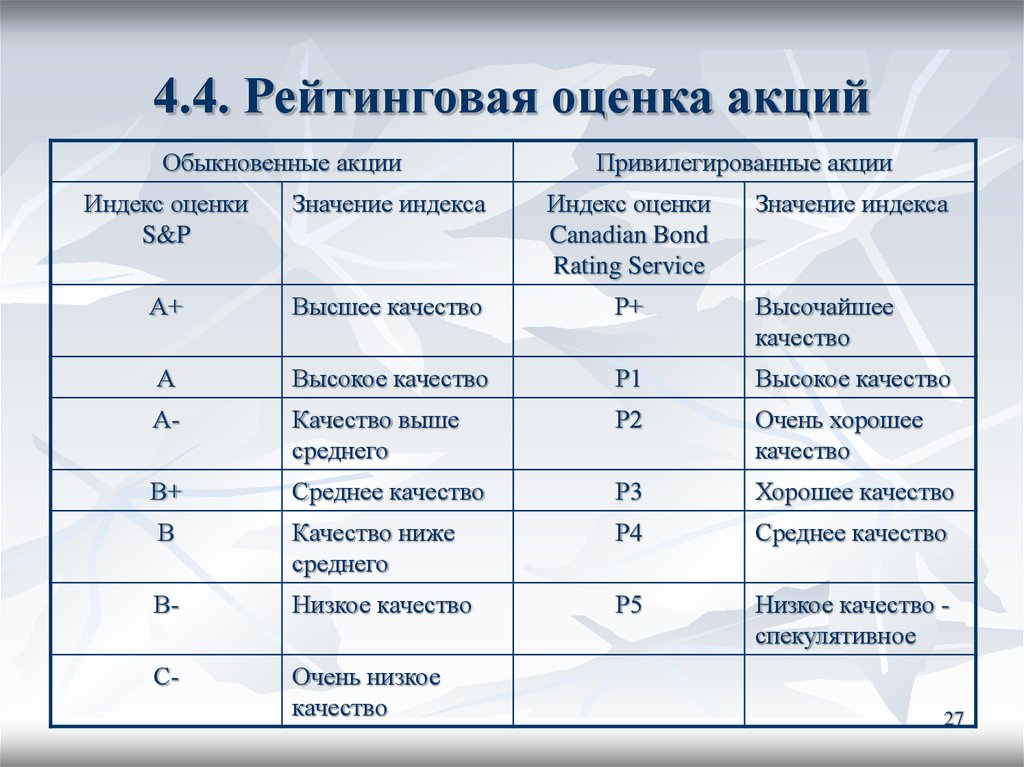

27. 4.4. Рейтинговая оценка акций

Обыкновенные акцииПривилегированные акции

Индекс оценки

S&P

Значение индекса

Индекс оценки

Canadian Bond

Rating Service

Значение индекса

А+

Высшее качество

Р+

Высочайшее

качество

А

Высокое качество

Р1

Высокое качество

А-

Качество выше

среднего

Р2

Очень хорошее

качество

В+

Среднее качество

Р3

Хорошее качество

В

Качество ниже

среднего

Р4

Среднее качество

В-

Низкое качество

Р5

Низкое качество спекулятивное

С-

Очень низкое

качество

27

28. 4.5. Доход и риск в оценке инвестиций в ц/б

Доход на акцию – обеспечивается за счетполучения дивидендов и роста курсовой

стоимости

Доход по ц/б рассчитывается как разность

между текущей стоимостью ц/б и суммой

вложенных в её приобретение средств

Доход = текущая стоимость - вложенные средства

Риск – может быть определен как уровень

недополучения дохода или определенной

финансовой потери

28

29.

Спасибо за внимание!29

finance

finance