Similar presentations:

Сущность и объекты финансовых инвестиций

1.

2.

Временно свободные денежныесредства компаний и

физических лиц

ФИНАНСОВЫЙ

ИНСТРУМЕНТ

ФИНАНСОВЫЙ

ИНСТРУМЕНТ

ФИНАНСОВЫЙ

ФИНАНСОВЫЙ

РЫНОК

ИНСТРУМЕНТ

ФИНАНСОВЫЙ

ИНСТРУМЕНТ

3. ФИНАНСОВЫЙ ИНСТРУМЕНТ

договор, в результате котороговозникает финансовый актив у

одного предприятия и

финансовое обязательство или

долевой инструмент - у другого

Международные стандарты

финансовой отчетности (IAS)

32 "Финансовые инструменты:

представление информации"

ценная бумага или

производный финансовый

инструмент

Федеральный закон

«О рынке ценных бумаг»

4.

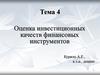

ФУНКЦИИ ФИНАНСОВОГО РЫНКАоценка рыночной стоимости финансовых

инструментов;

трансформация сбережений в инвестиции;

обеспечение

ликвидности

финансовых

инструментов;

создание инфраструктуры для обмена

финансовыми инструментами;

страхование рисков и т.д.

5.

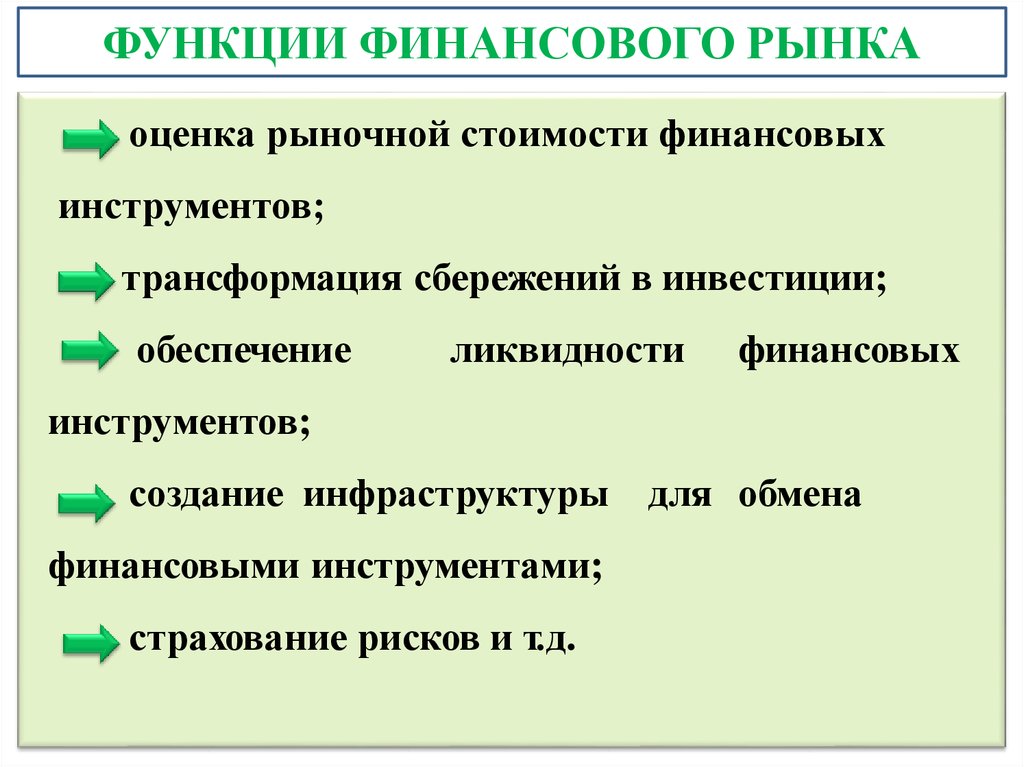

ФИНАНСОВЫЕИНСТРУМЕНТЫ

первичные

производные

Договор

займа

Различные виды

криптовалют

Договор

банковского

вклада

Деньги

Кредитный договор

Договоры поручительства и

банковской гарантии

Договор финансовой

аренды (лизинга)

Ценные бумаги

6.

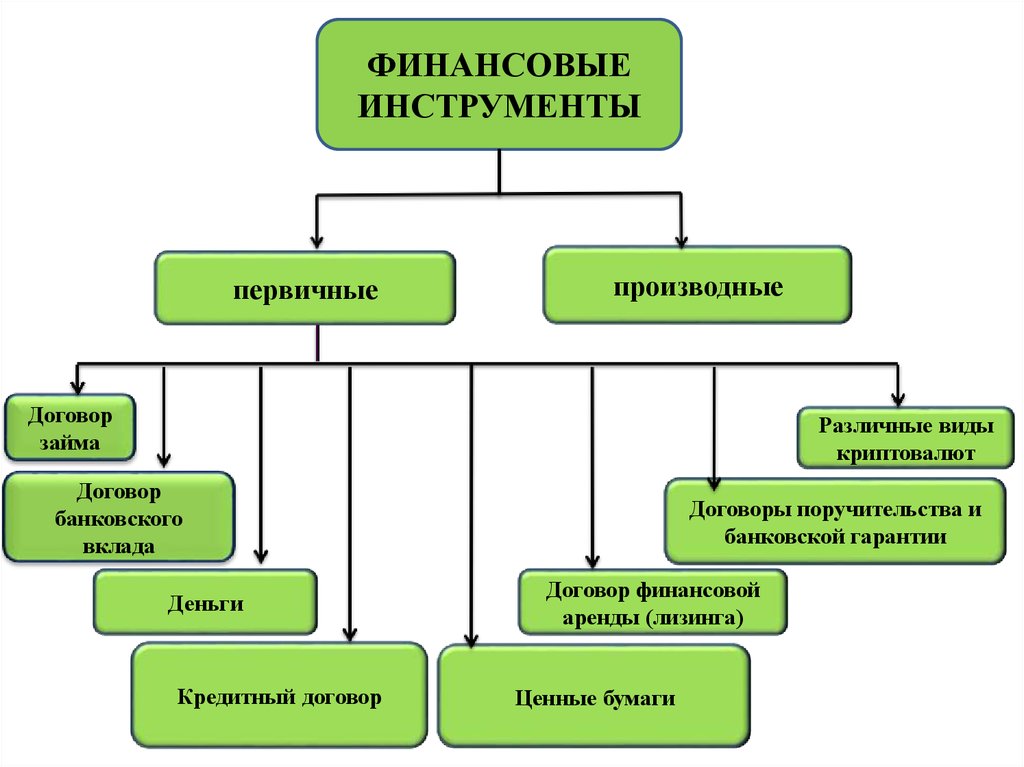

ФИНАНСОВЫЕИНСТРУМЕНТЫ

ПРОИЗВОДНЫЕ

ПЕРВИЧНЫЕ

Валютные

свопы

Форвардные

контракты

Процентные

свопы

Опционы

Спекулятивного

характера

Опционы

колл

Опционы

пут

Фьючерсные

контракты

Инвестиционного

характера

Варранты

Депозитарные

расписки

Опционы

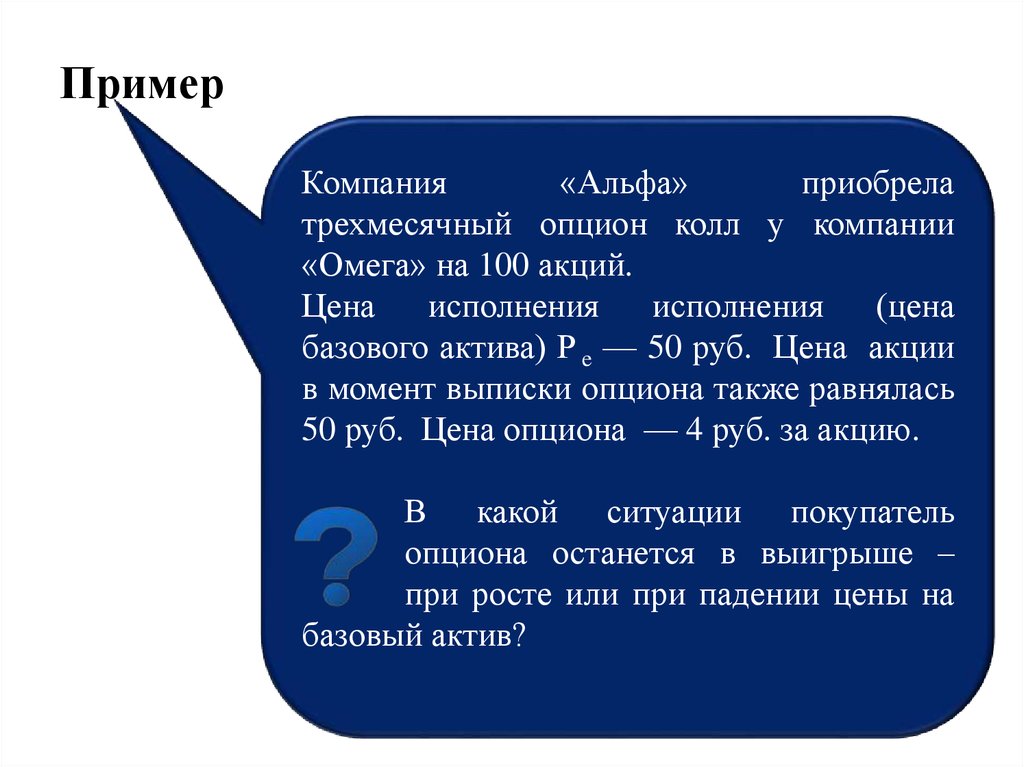

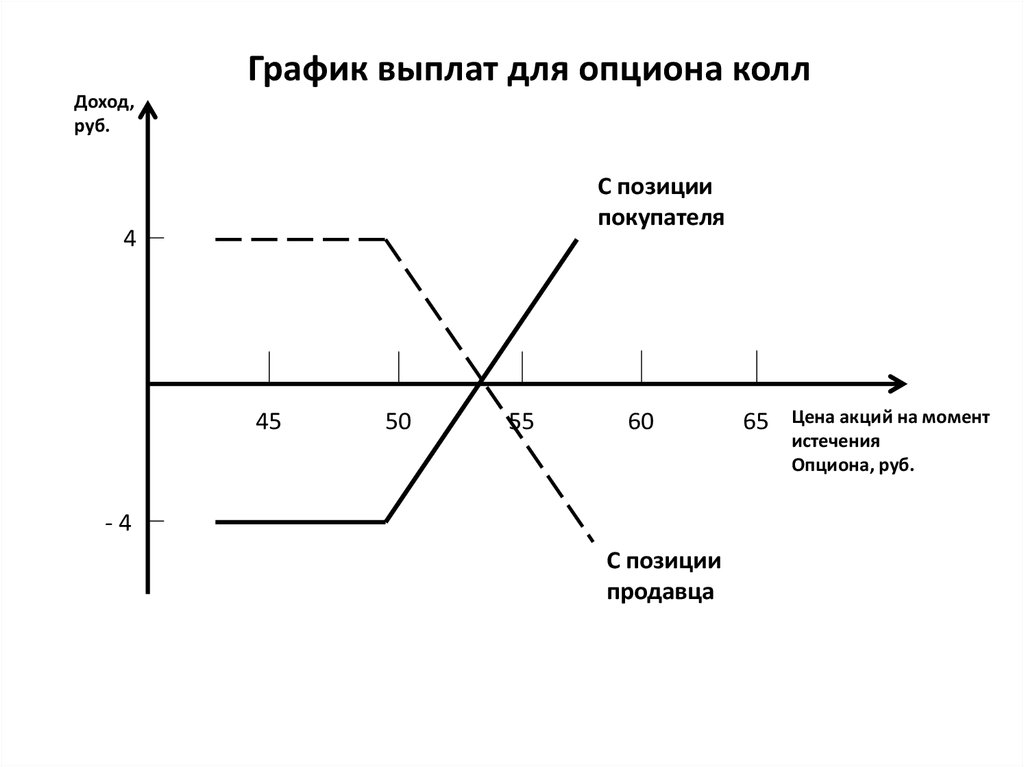

эмитента

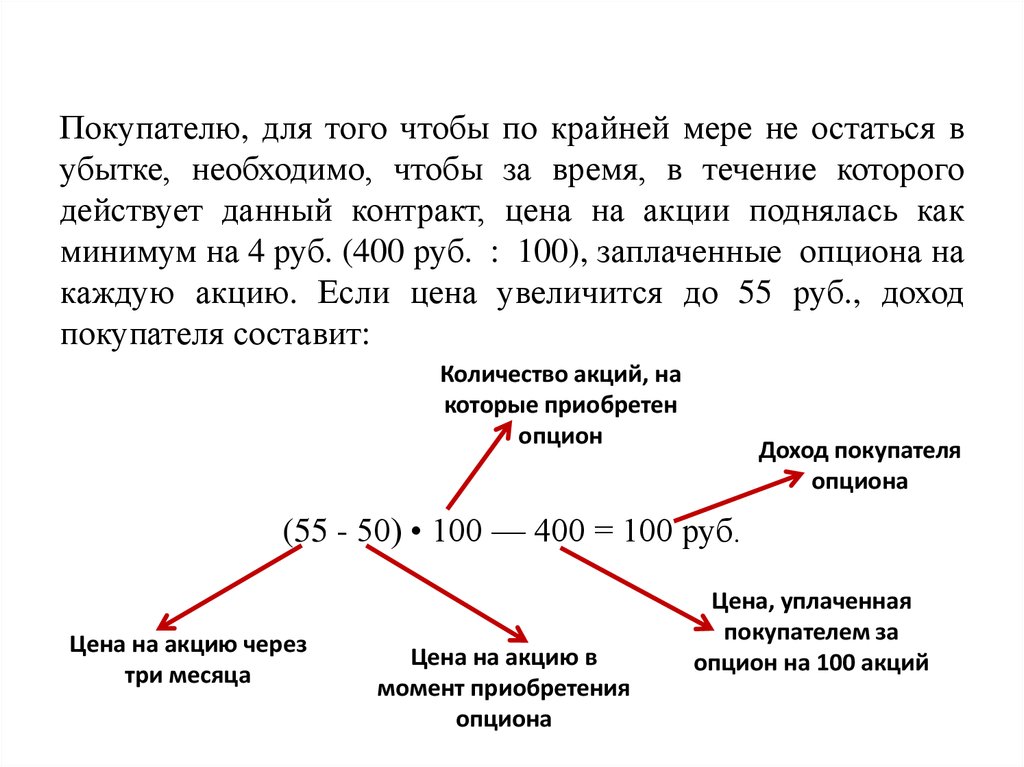

7.

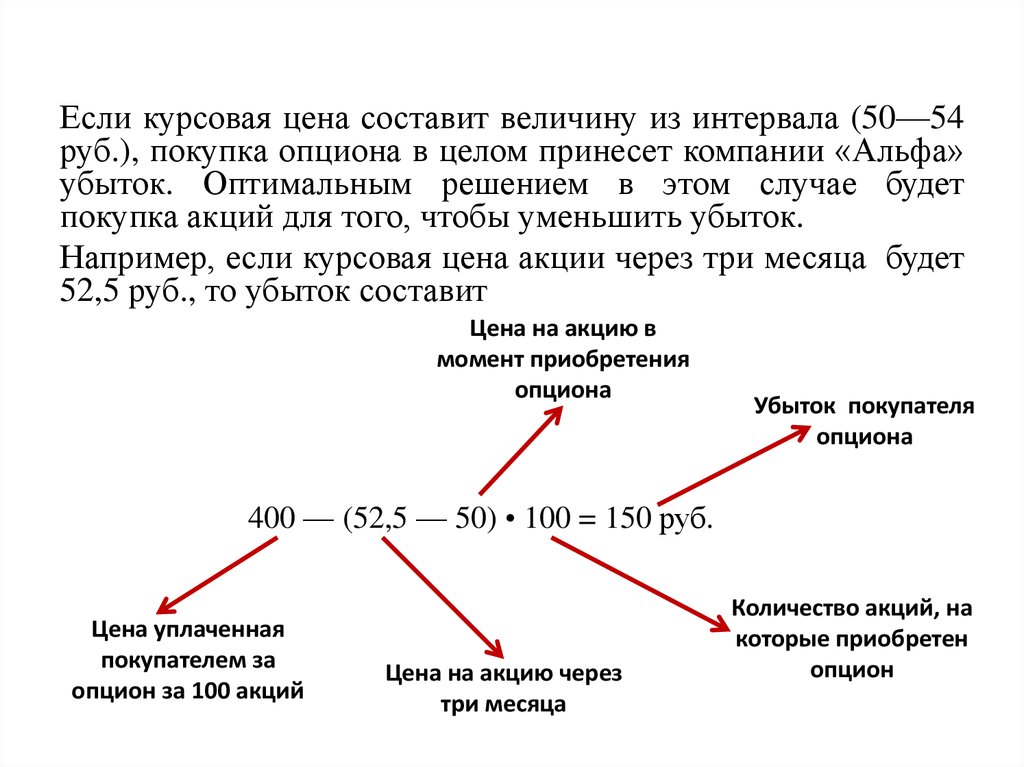

классификацияфинансовых

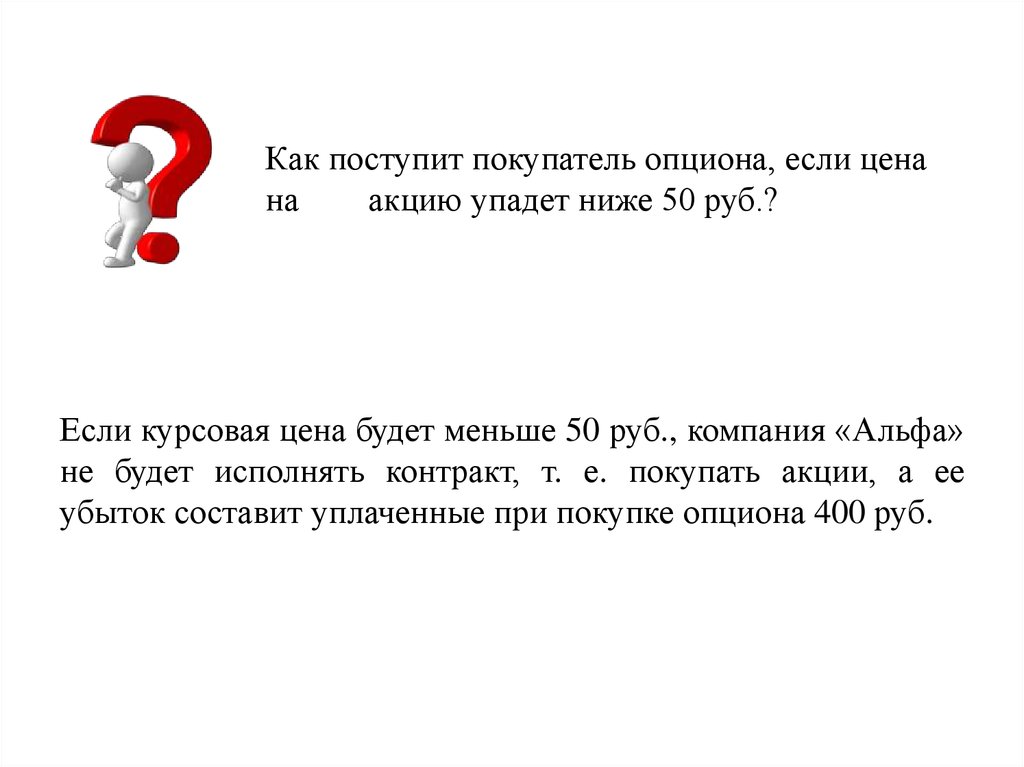

инструментов

8.

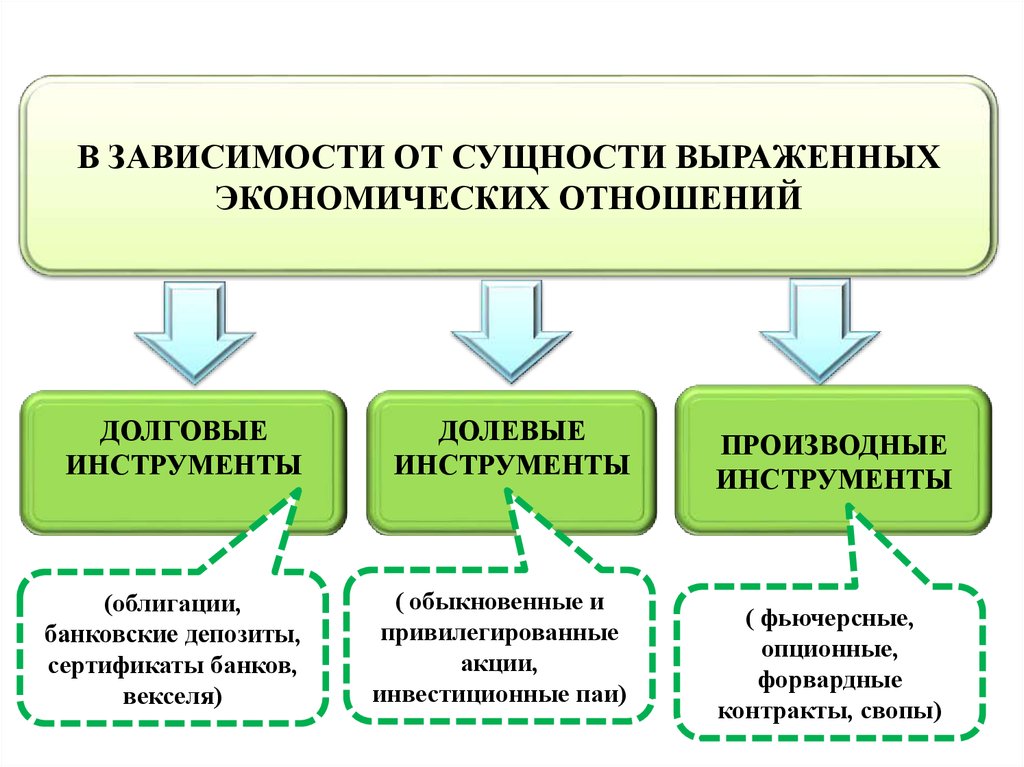

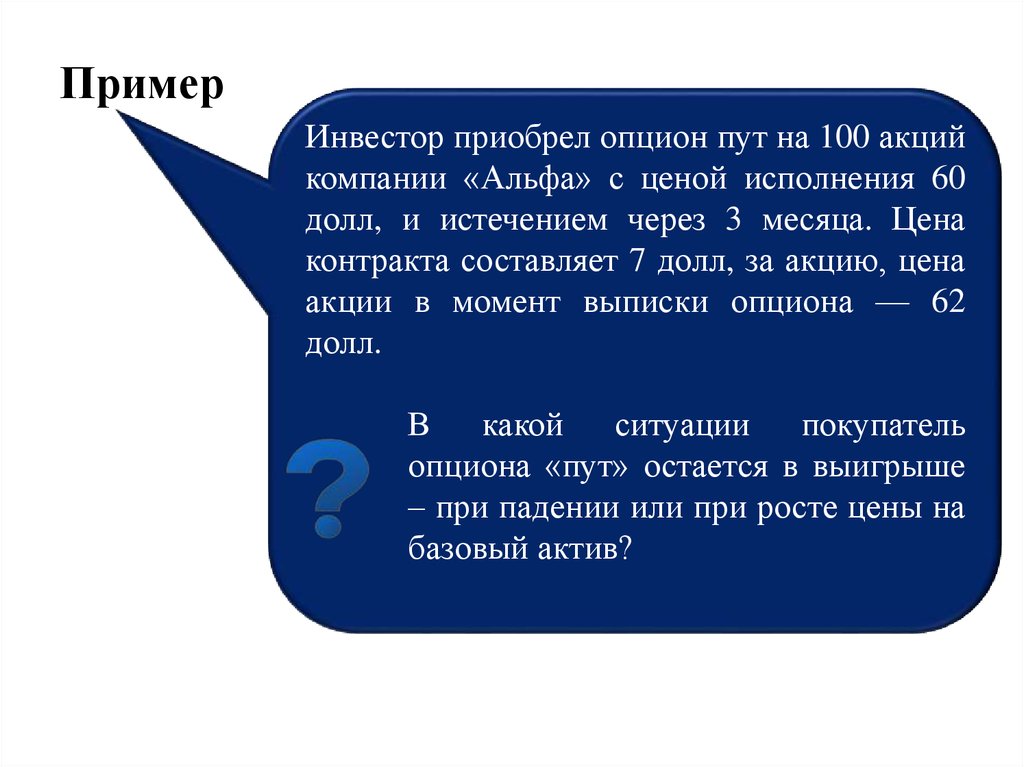

В ЗАВИСИМОСТИ ОТ СУЩНОСТИ ВЫРАЖЕННЫХЭКОНОМИЧЕСКИХ ОТНОШЕНИЙ

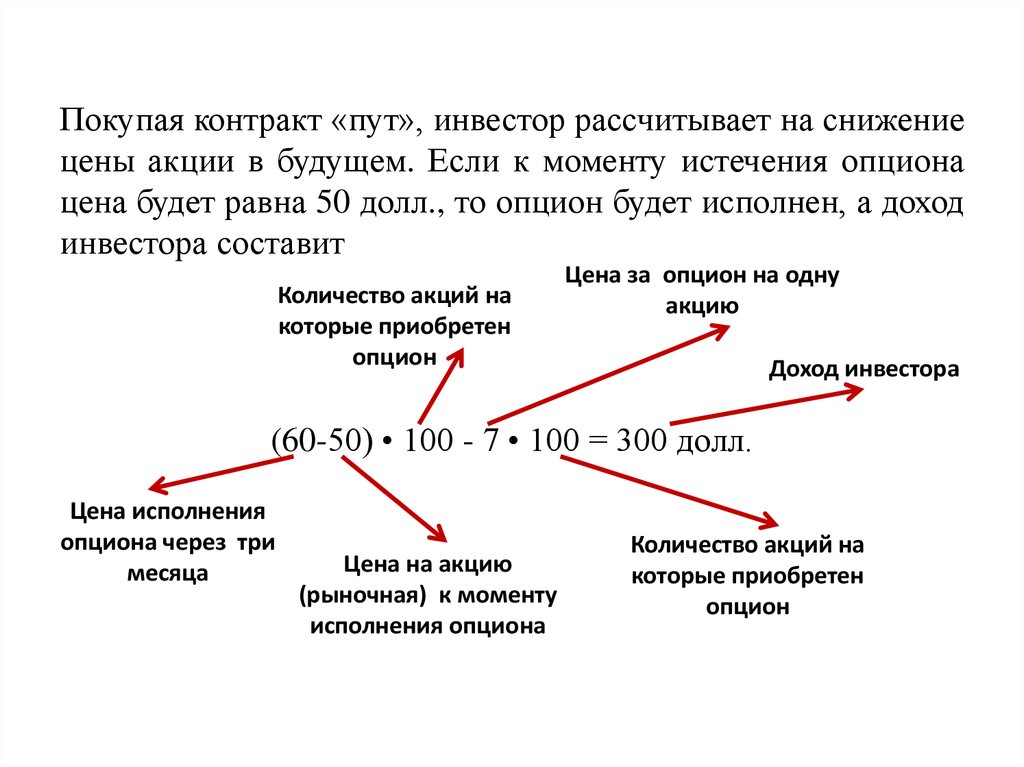

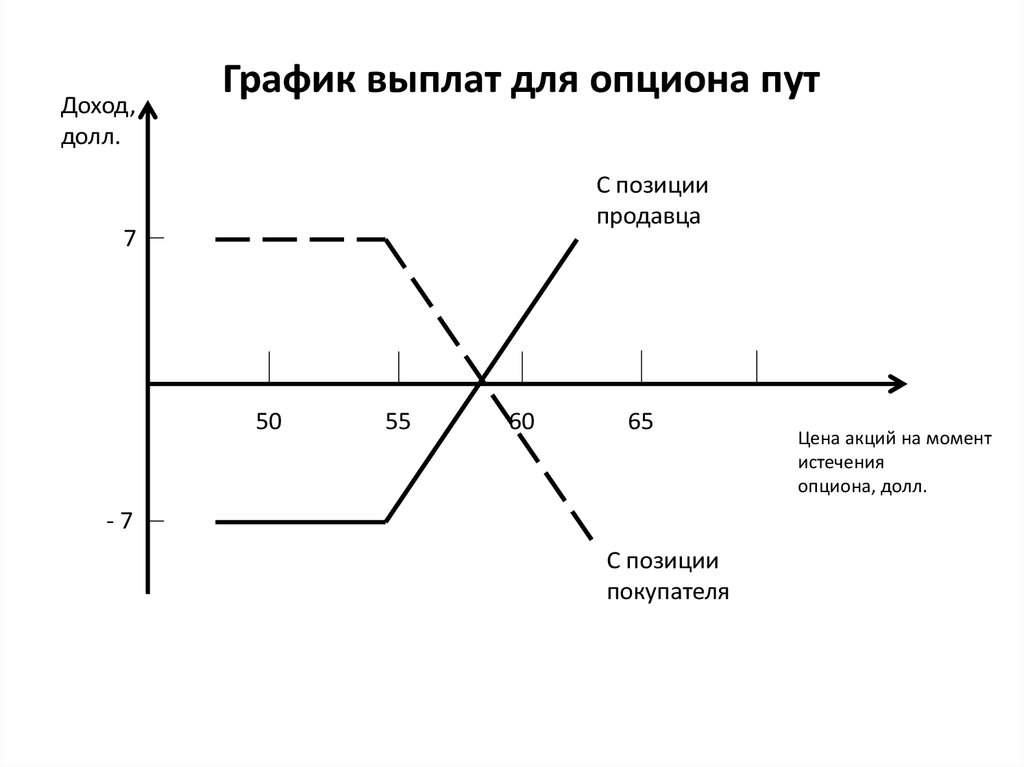

ДОЛГОВЫЕ

ИНСТРУМЕНТЫ

ДОЛЕВЫЕ

ИНСТРУМЕНТЫ

(облигации,

банковские депозиты,

сертификаты банков,

векселя)

( обыкновенные и

привилегированные

акции,

инвестиционные паи)

ПРОИЗВОДНЫЕ

ИНСТРУМЕНТЫ

( фьючерсные,

опционные,

форвардные

контракты, свопы)

9.

КЛАССИФИКАЦИЯ ИНСТРУМЕНТОВ ВЗАВИСИМОСТИ ОТ ФИЗИЧЕСКОЙ ФОРМЫ

Инструменты, выпущенные

в документарной форме

(акции (США),

облигации, вексель,

депозитный договор )

Инструменты, выпущенные

в бездокументарной форме

(акции (РФ), облигации,

инвестиционный пай)

10.

КЛАССИФИКАЦИЯ ИНСТРУМЕНТОВПО СРОКУ ОБРАЩЕНИЯ

КРАТКОСРОЧНЫЕ

(ДО 1 ГОДА)

СРЕДНЕСРОЧНЫЕ

(ОТ 1 ГОДА ДО 35 ЛЕТ)

ДОЛГОСРОЧНЫЕ

(ОТ 5 ДО 30 ЛЕТ)

11.

ПО МЕХАНИЗМУ ФОРМИРОВАНИЯ И ВЫПЛАТЫДОХОДА

С фиксированным

доходом

(облигации,

депозитные и

сберегательные

сертификаты и

т.д.)

С плавающим

доходом

(некоторые виды

купонных

облигаций)

С переменным

доходом

(обыкновенные

акции, опционы и

т.д.)

12.

ПО СТЕПЕНИ РИСКАБезрисковые

инструменты

• Государственные

ценые бумаги

• Депозиты

крупных

надежных банках

Низкорисковые

инструменты

•Корпоративные

облигации

крупных

компаний

• Банковские

депозиты

Среднерисковые

инструменты

•Акции компаний

категории «голубые

фишки»

• Паи ПИФов

Высокорисковые

инструменты

•Акции компаний

«второго эшелона»

• Облигации

«молодых» компаний

• Криптовалюта

13.

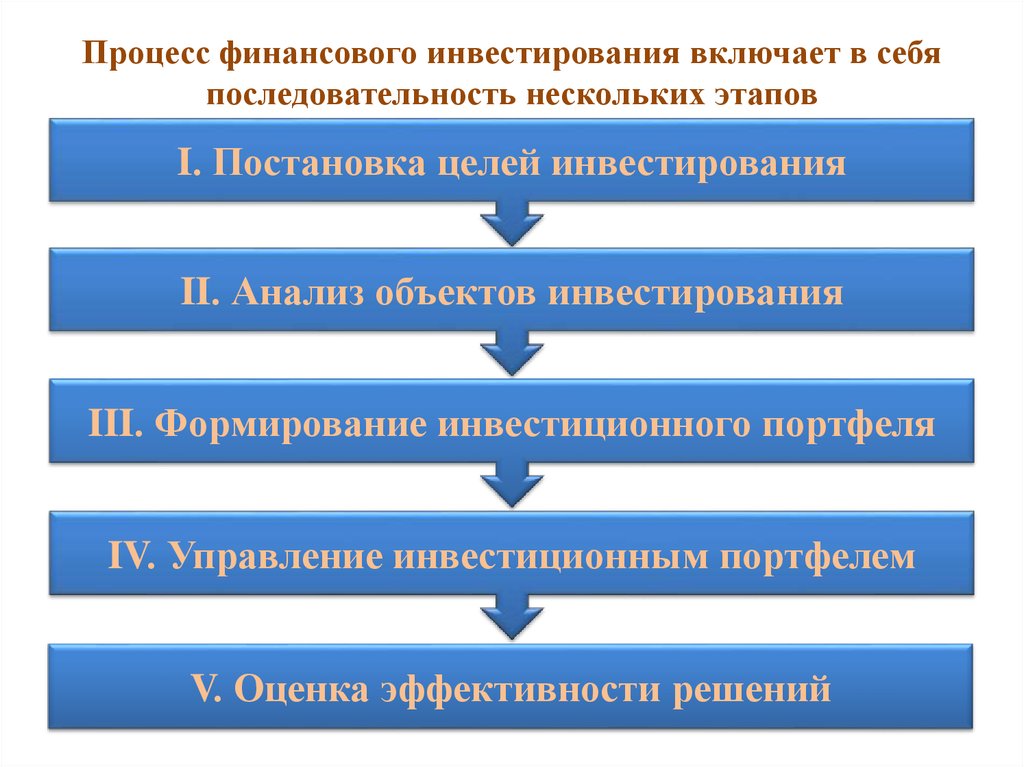

14. Процесс финансового инвестирования включает в себя последовательность нескольких этапов

I. Постановка целей инвестированияII. Анализ объектов инвестирования

III. Формирование инвестиционного портфеля

IV. Управление инвестиционным портфелем

V. Оценка эффективности решений

15.

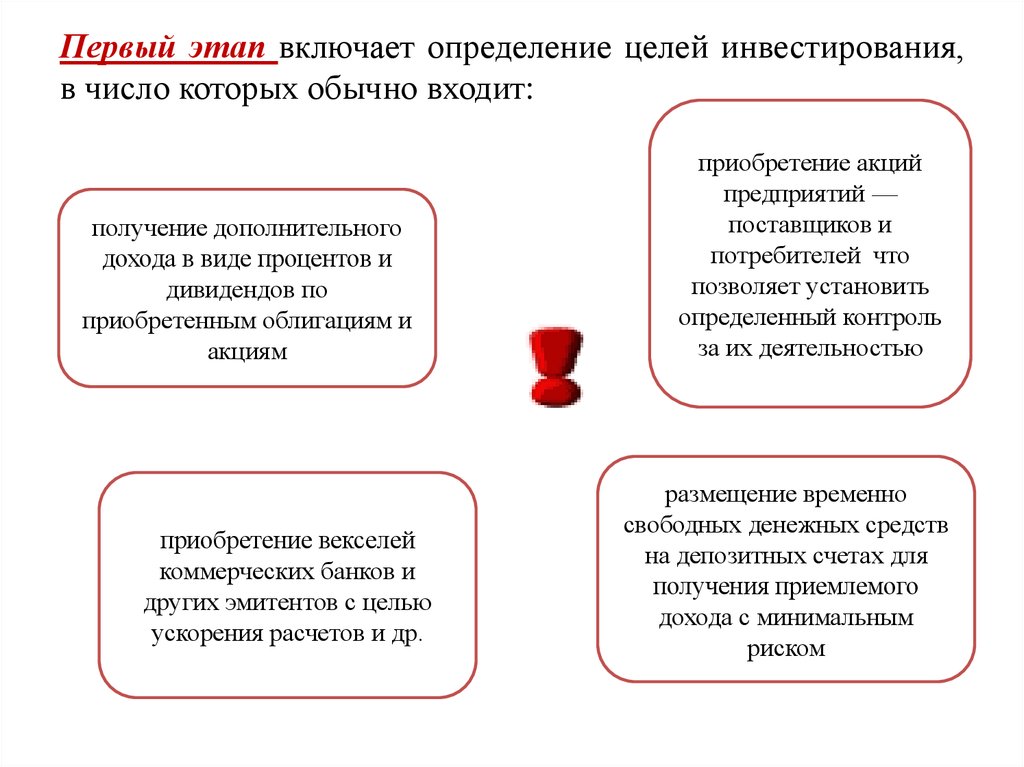

Первый этап включает определение целей инвестирования,в число которых обычно входит:

получение дополнительного

дохода в виде процентов и

дивидендов по

приобретенным облигациям и

акциям

приобретение векселей

коммерческих банков и

других эмитентов с целью

ускорения расчетов и др.

приобретение акций

предприятий —

поставщиков и

потребителей что

позволяет установить

определенный контроль

за их деятельностью

размещение временно

свободных денежных средств

на депозитных счетах для

получения приемлемого

дохода с минимальным

риском

16.

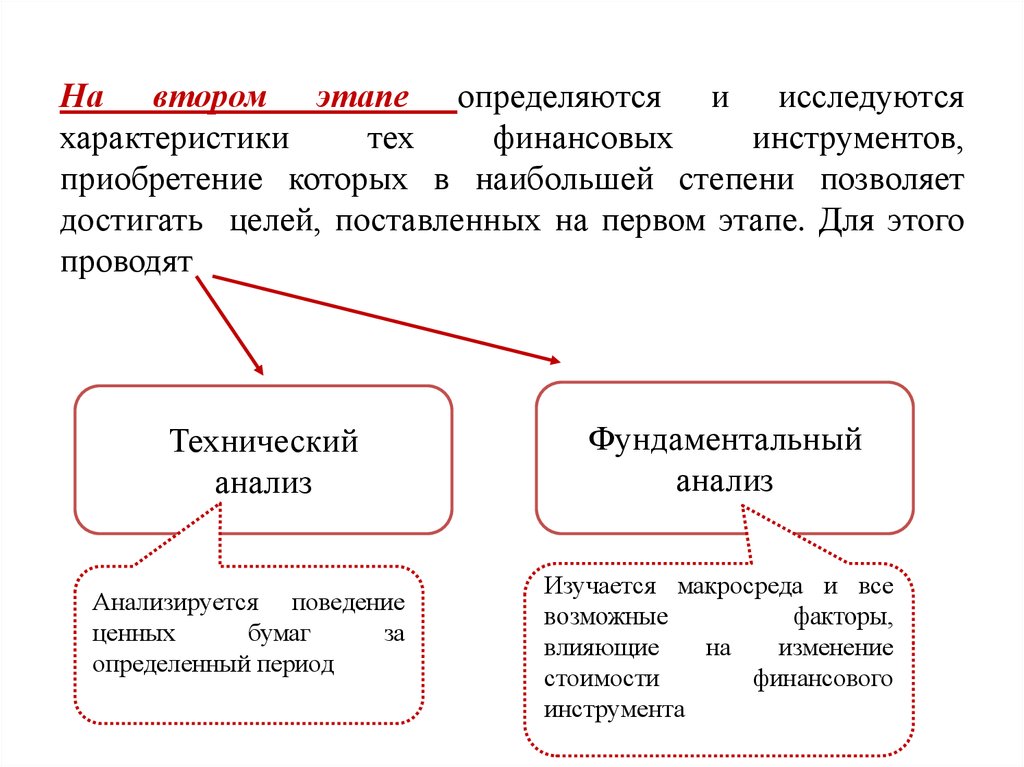

На втором этапе определяются и исследуютсяхарактеристики

тех

финансовых

инструментов,

приобретение которых в наибольшей степени позволяет

достигать целей, поставленных на первом этапе. Для этого

проводят

Технический

анализ

Анализируется поведение

ценных

бумаг

за

определенный период

Фундаментальный

анализ

Изучается макросреда и все

возможные

факторы,

влияющие

на

изменение

стоимости

финансового

инструмента

17.

Третий этап процесса финансового инвестирования –формирование портфеля - включает в себя:

отбор

конкретных

объектов

(инструментов)

для вложения

эффективное

распредел

ение

инвестируемого

капитала между

отобранными

инструментами в

соответствующих

пропорциях

18.

Четвертый этап процесса финансового инвестирования –управление инвестиционным портфелем и для этого

используют

методы активного

управления

методы пассивного

управления

19.

Заключительный (пятый) этап процесса финансовогоинвестирования предполагает периодическую оценку

эффективности портфеля как с точки зрения полученных

доходов, так и по отношению к сопутствующему риску.

20.

Ценные бумаги как объектыфинансового инвестирования

Ценными бумагами в соответствии со ст. 142 ГК РФ

являются документы, соответствующие установленным

законом

требованиям

и

удостоверяющие

обязательственные и иные права, осуществление или

передача которых возможны только при предъявлении

таких документов (документарные ценные бумаги).

21.

Ценнымибумагами

признаются

также

обязательственные и иные права, которые закреплены в

решении о выпуске или ином акте лица, выпустившего

ценные бумаги в соответствии с требованиями закона, и

осуществление и передача которых возможны только с

соблюдением правил учета этих прав в соответствии со

статьей 149 ГК РФ (бездокументарные ценные бумаги).

22.

В соответствии с законом «О ценных бумагах США»от 1933 г. термин "ценная бумага" означает:

любой простой вексель,

акцию,

казначейский вексель,

фьючерс на ценную бумагу,

своп на ценную бумагу,

долговое обязательство,

облигацию,

свидетельство о задолженности,

23.

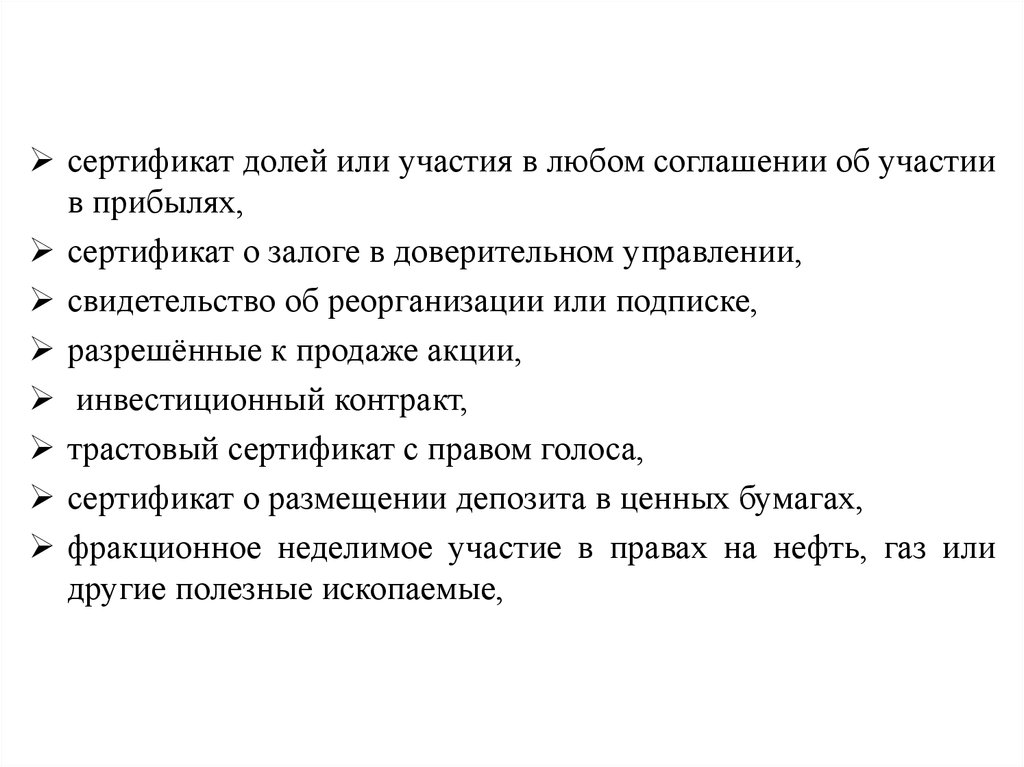

сертификат долей или участия в любом соглашении об участиив прибылях,

сертификат о залоге в доверительном управлении,

свидетельство об реорганизации или подписке,

разрешённые к продаже акции,

инвестиционный контракт,

трастовый сертификат с правом голоса,

сертификат о размещении депозита в ценных бумагах,

фракционное неделимое участие в правах на нефть, газ или

другие полезные ископаемые,

24.

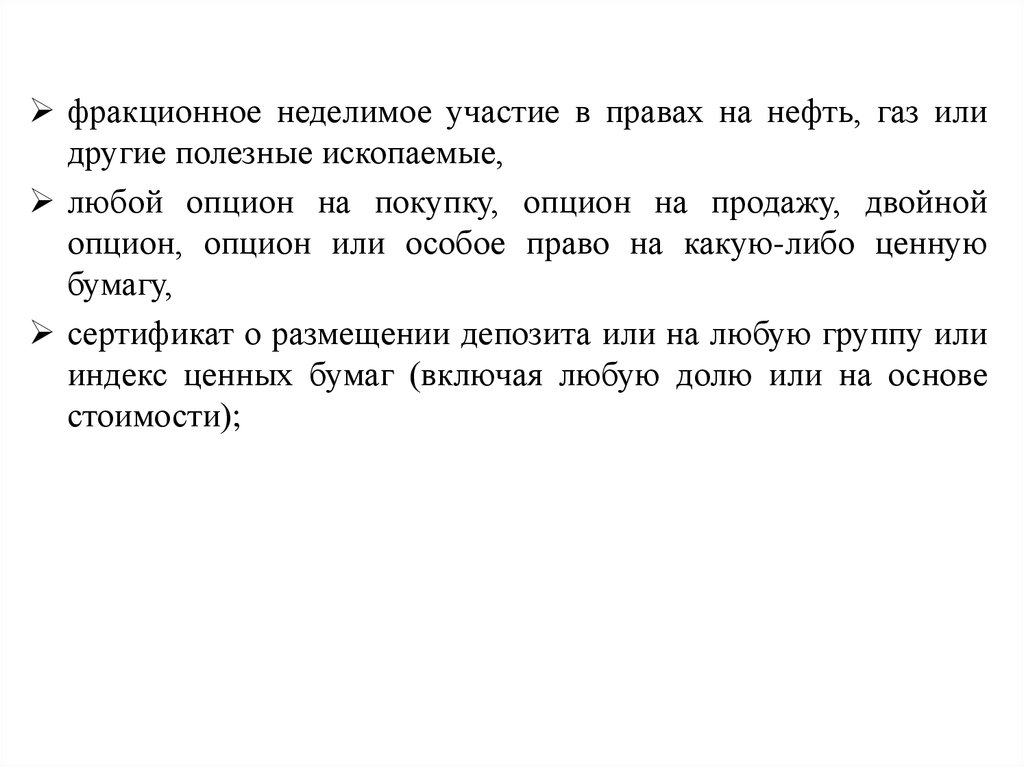

фракционное неделимое участие в правах на нефть, газ илидругие полезные ископаемые,

любой опцион на покупку, опцион на продажу, двойной

опцион, опцион или особое право на какую-либо ценную

бумагу,

сертификат о размещении депозита или на любую группу или

индекс ценных бумаг (включая любую долю или на основе

стоимости);

25.

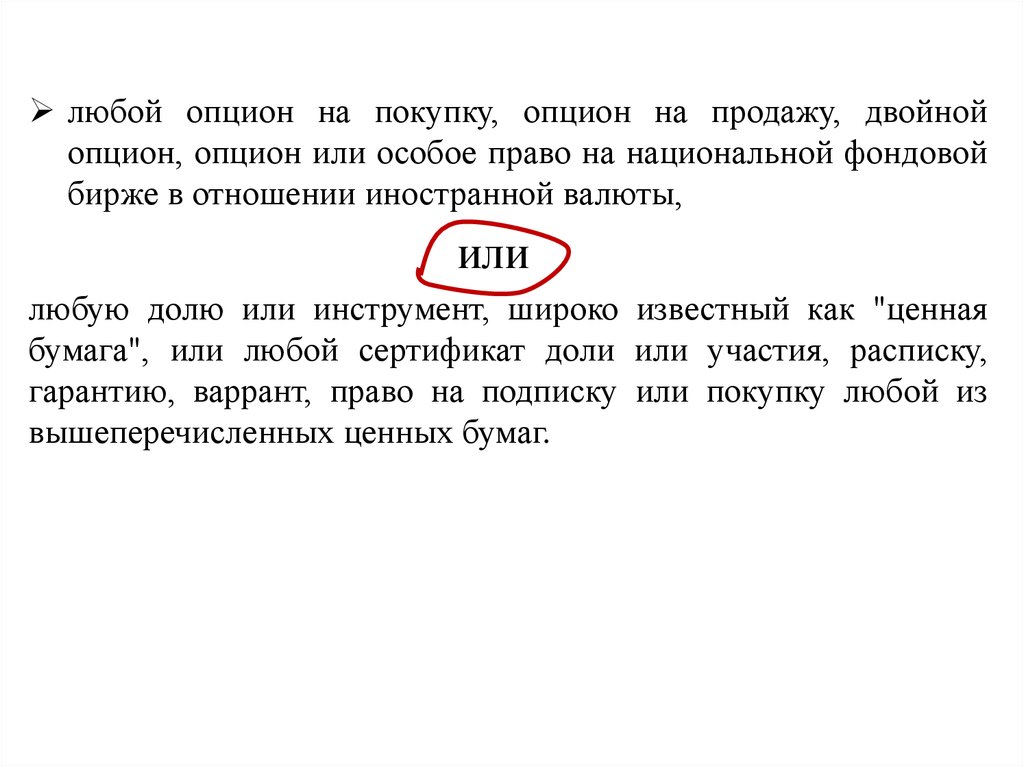

любой опцион на покупку, опцион на продажу, двойнойопцион, опцион или особое право на национальной фондовой

бирже в отношении иностранной валюты,

или

любую долю или инструмент, широко известный как "ценная

бумага", или любой сертификат доли или участия, расписку,

гарантию, варрант, право на подписку или покупку любой из

вышеперечисленных ценных бумаг.

26.

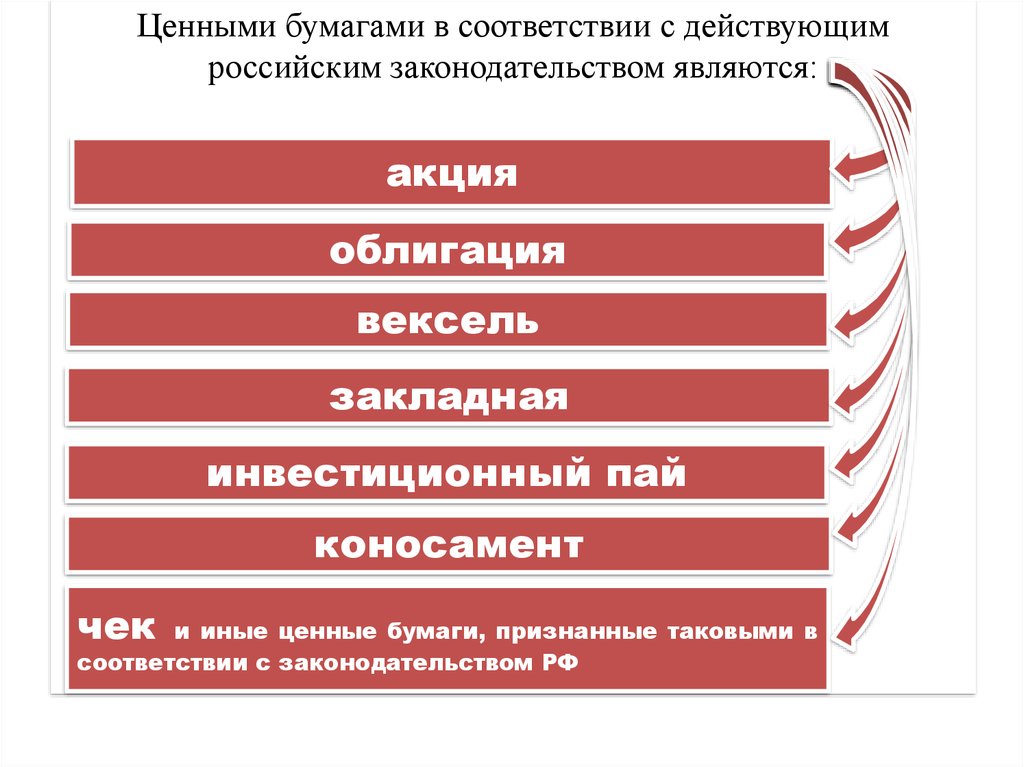

Ценными бумагами в соответствии с действующимроссийским законодательством являются:

акция

облигация

вексель

закладная

инвестиционный пай

коносамент

чек

и иные ценные бумаги, признанные таковыми в

соответствии с законодательством РФ

27.

К иным ценным бумагам в РФ относятся:сберегательная книжка

депозитный или сберегательный сертификаты

складские свидетельства

ипотечные сертификаты участия

инвестиционные паи

опцион эмитента

российская депозитарная расписка и др.

28.

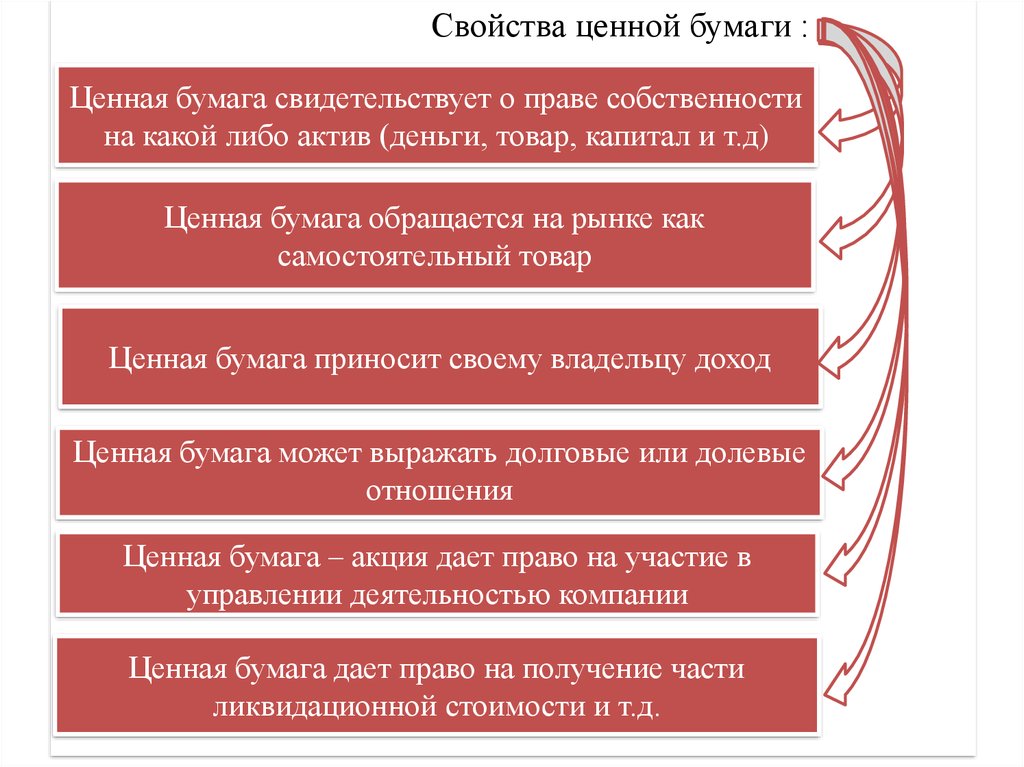

Свойства ценной бумаги :Ценная бумага свидетельствует о праве собственности

на какой либо актив (деньги, товар, капитал и т.д)

Ценная бумага обращается на рынке как

самостоятельный товар

Ценная бумага приносит своему владельцу доход

Ценная бумага может выражать долговые или долевые

отношения

Ценная бумага – акция дает право на участие в

управлении деятельностью компании

Ценная бумага дает право на получение части

ликвидационной стоимости и т.д.

29.

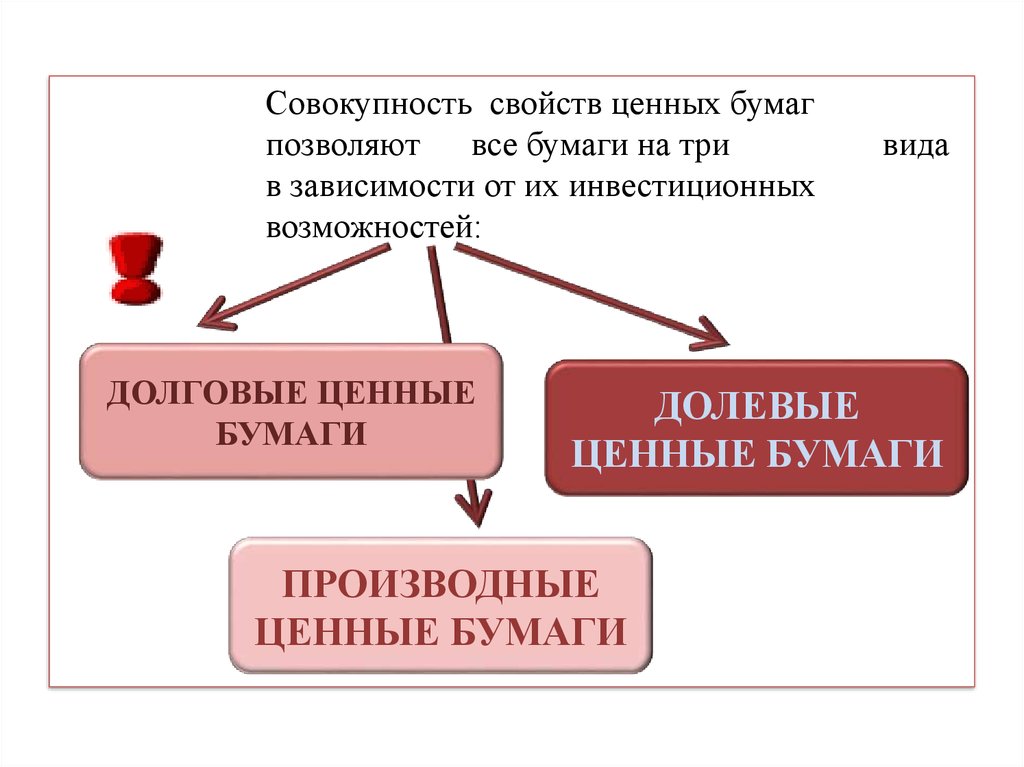

Совокупность свойств ценных бумагпозволяют все бумаги на три

в зависимости от их инвестиционных

возможностей:

ДОЛГОВЫЕ ЦЕННЫЕ

БУМАГИ

вида

ДОЛЕВЫЕ

ЦЕННЫЕ БУМАГИ

ПРОИЗВОДНЫЕ

ЦЕННЫЕ БУМАГИ

30. Долговые ценные бумаги

1) Такие инструменты выражают отношения займа междузаемщиком (эмитентом ценной бумаги) и заимодавцем

(инвестором, владельцем ценной бумаги).

Какие известные ценные бумаги

выражают

отношения

займа?

31.

2) Для долговых ценных бумаг вводится определенная датапогашения.

Чаще всего заемщик (эмитент) выплачивает инвестору:

во-первых, занятую сумму, что составляет номинальную

стоимость (номинал) ценной бумаги,

во-вторых, процент (если он предусмотрен условиями выпуска

ценной бумаги).

32.

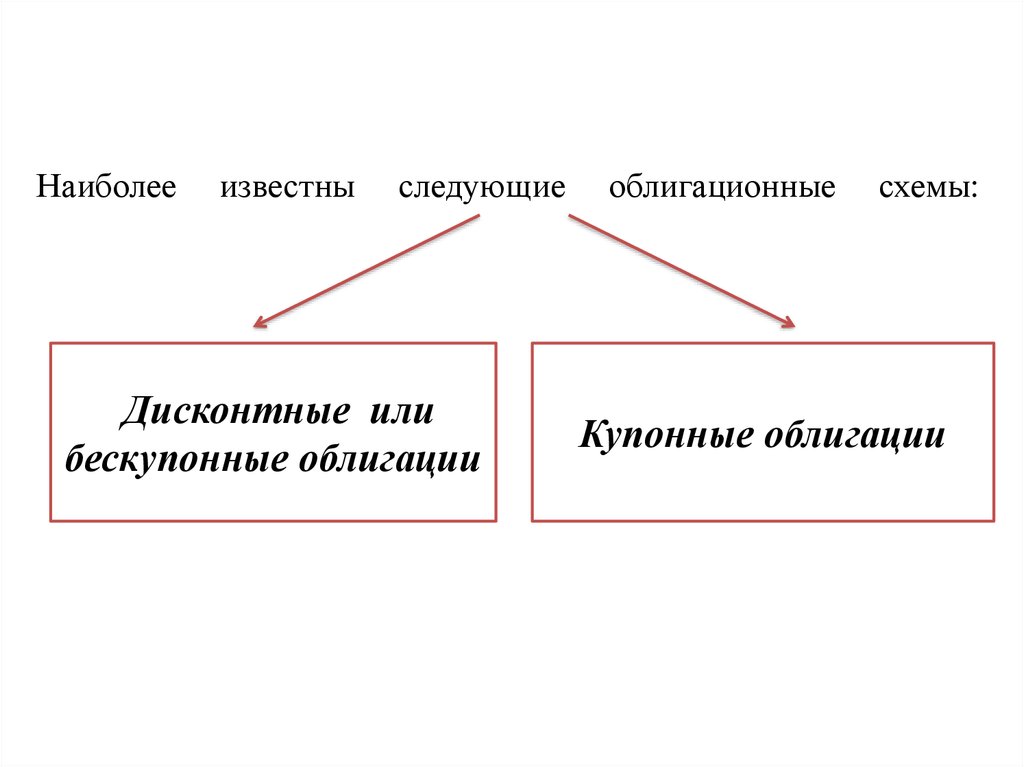

Наиболееизвестны

следующие

Дисконтные или

бескупонные облигации

облигационные

схемы:

Купонные облигации

33.

Купонные облигации могут иметь разные способывыплаты дохода

Например

Постоянный купонный доход: в этом случае величина

процентной выплаты фиксируется один раз и не меняется до

погашения.

Фиксированный купонный доход: эмитент фиксирует

величину купонной выплаты, которая остается неизменной в

течение нескольких купонных периодов. Затем купонная

ставка меняется и вновь фиксируется в течение несколько

купонных

периодов

и

т.д.

34.

Доход, зависящий от иных показателей: в последние годыв мировой экономике широкое распространение получили

облигации, процентные выплаты по котором зависят от иных

экономических показателей: доходности других финансовых

средств, темпа инфляции, состояния фондового рынка и т.п.

35. ОБЛИГАЦИИ (bonds) – долговая ценная бумага

С помощью эмиссии облигацийимеющие право на эту процедуру, на

привлекают необходимые источники

расширения стандартных направлений

(или) ее диверсификации.

юридические лица,

долгосрочной основе

финансирования для

своей деятельности и

36.

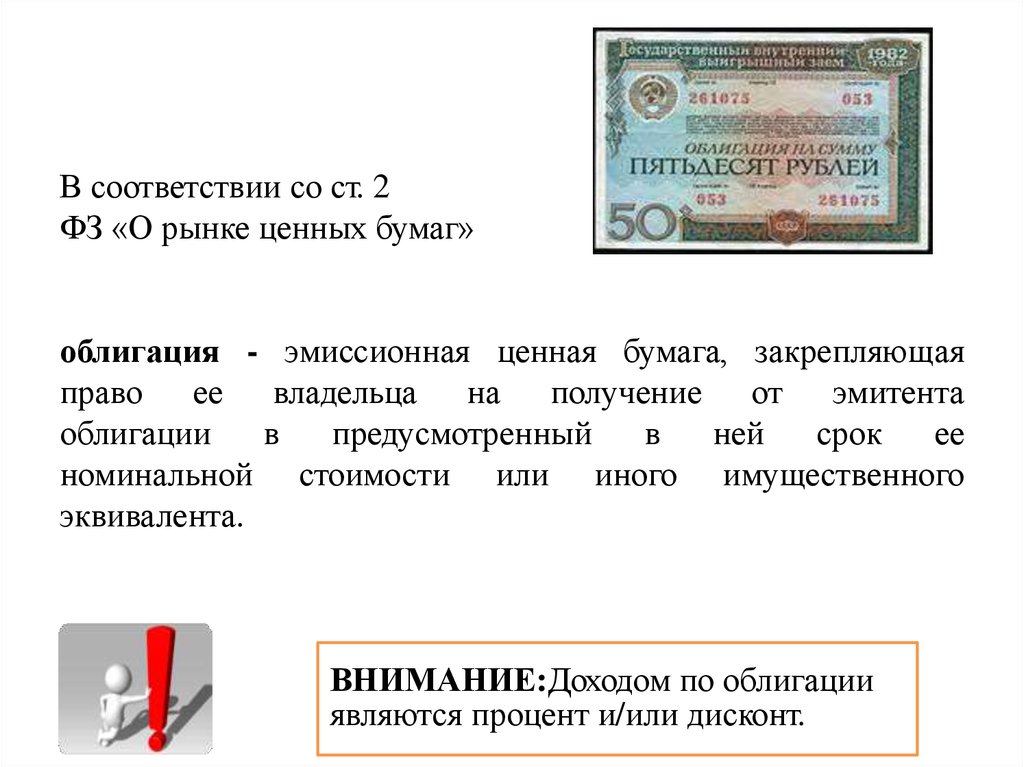

В соответствии со ст. 2ФЗ «О рынке ценных бумаг»

облигация - эмиссионная ценная бумага, закрепляющая

право ее владельца на получение от эмитента

облигации

в

предусмотренный

в

ней

срок

ее

номинальной стоимости или иного имущественного

эквивалента.

ВНИМАНИЕ:Доходом по облигации

являются процент и/или дисконт.

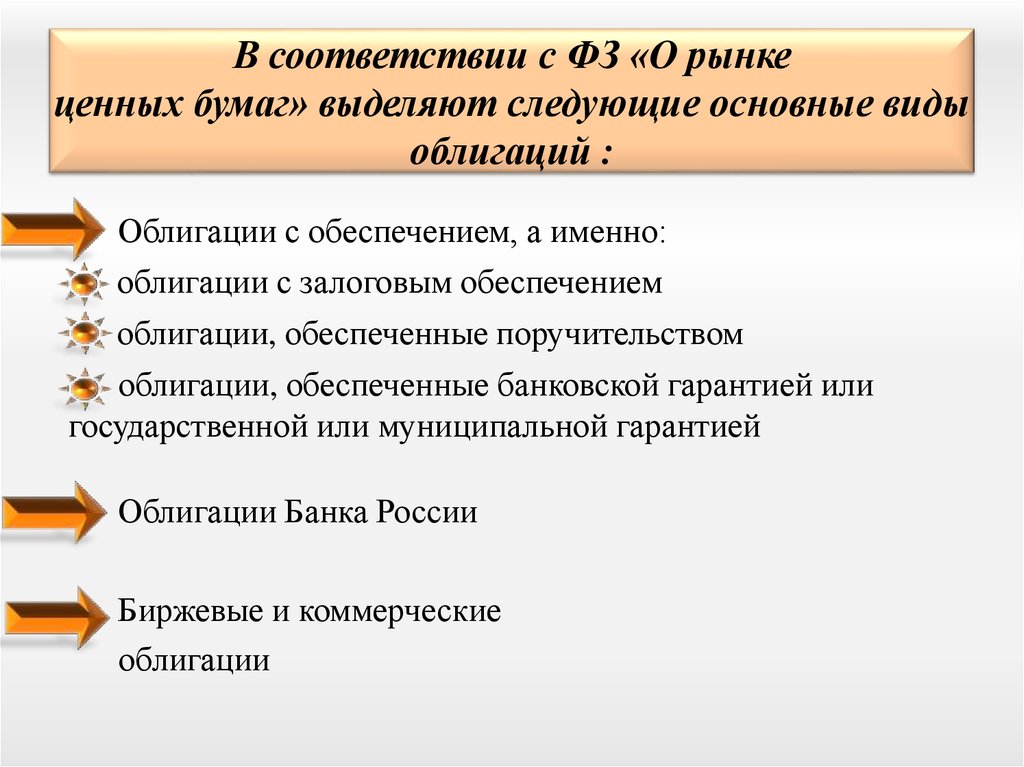

37. В соответствии с ФЗ «О рынке ценных бумаг» выделяют следующие основные виды облигаций :

Облигации с обеспечением, а именно:облигации с залоговым обеспечением

облигации, обеспеченные поручительством

облигации, обеспеченные банковской гарантией или

государственной или муниципальной гарантией

Облигации Банка России

Биржевые и коммерческие

облигации

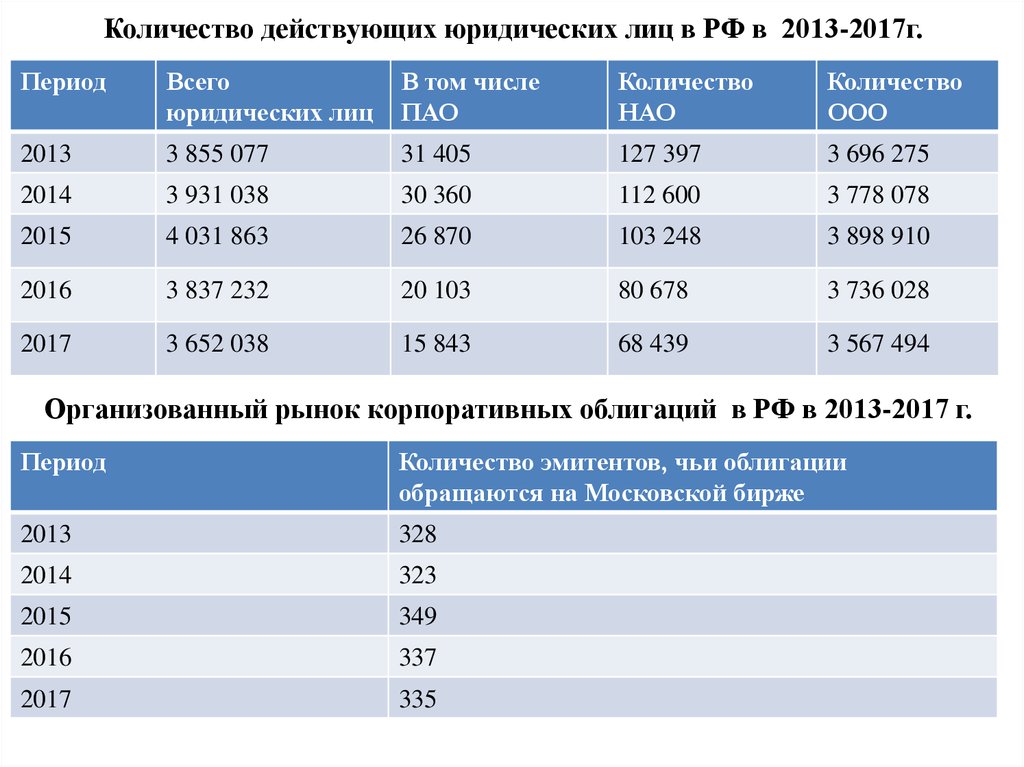

38. Количество действующих юридических лиц в РФ в 2013-2017г.

ПериодВсего

юридических лиц

В том числе

ПАО

Количество

НАО

Количество

ООО

2013

3 855 077

31 405

127 397

3 696 275

2014

3 931 038

30 360

112 600

3 778 078

2015

4 031 863

26 870

103 248

3 898 910

2016

3 837 232

20 103

80 678

3 736 028

2017

3 652 038

15 843

68 439

3 567 494

Организованный рынок корпоративных облигаций в РФ в 2013-2017 г.

Период

Количество эмитентов, чьи облигации

обращаются на Московской бирже

2013

328

2014

323

2015

349

2016

337

2017

335

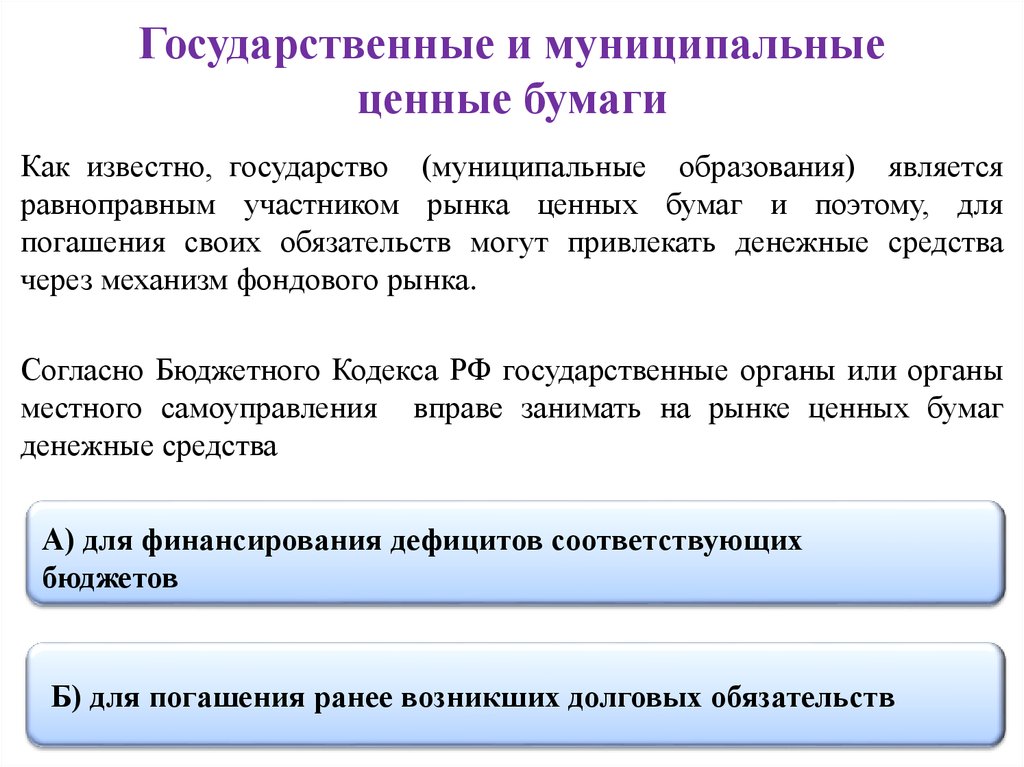

39. Государственные и муниципальные ценные бумаги

Как известно, государство (муниципальные образования) являетсяравноправным участником рынка ценных бумаг и поэтому, для

погашения своих обязательств могут привлекать денежные средства

через механизм фондового рынка.

Согласно Бюджетного Кодекса РФ государственные органы или органы

местного самоуправления вправе занимать на рынке ценных бумаг

денежные средства

А) для финансирования дефицитов соответствующих

бюджетов

.

Б) для погашения ранее возникших долговых обязательств

40.

В мировой практике выпускгосударственных

ценных бумаг

осуществляется в целях:

Финансирования дефицита государственного

бюджета

Финансирования

целевых

государственных

программ

в

области

жилищного

строительства,

инфраструктуры, социального обеспечения и т.д.

Регулирования

экономической

активности:

денежной массы в обращении, воздействии на цены и

инфляцию, на расходы и направления инвестирования,

на экономический рост и т.д.

41.

Каждое государство использует своютерминологию для выпускаемых долговых

обязательств:

Облигация

Казначейский вексель

Сертификат

Ноты

Бонды

Заем и т.д.

42.

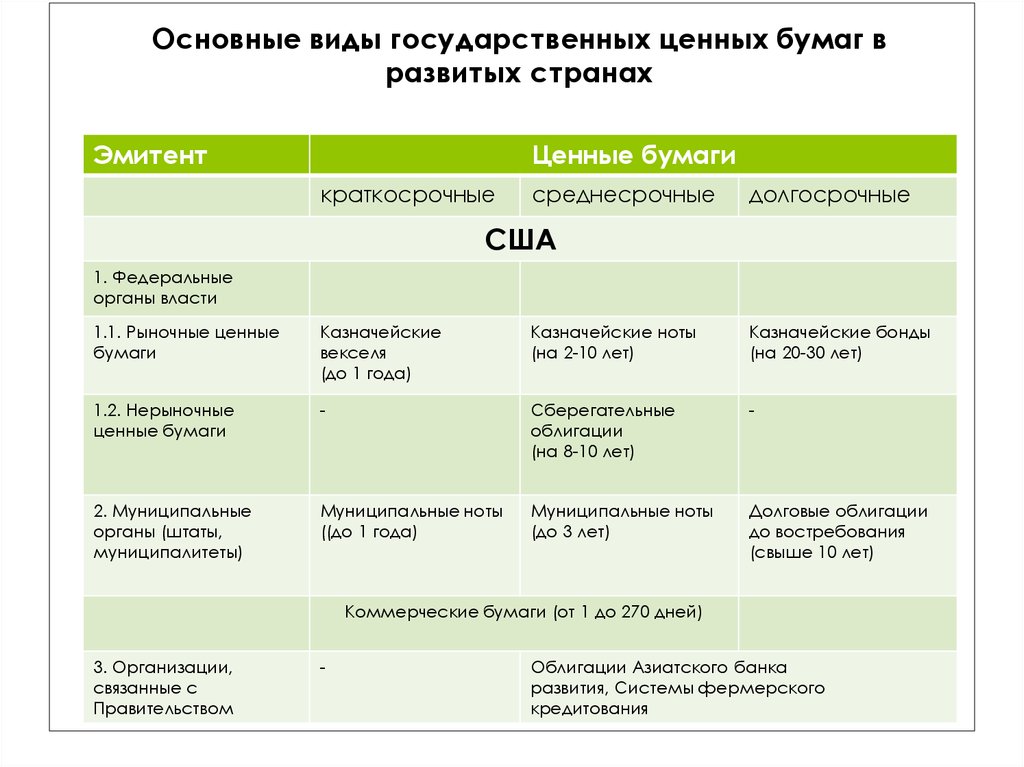

Основные виды государственных ценных бумаг вразвитых странах

Эмитент

Ценные бумаги

краткосрочные

среднесрочные

долгосрочные

США

1. Федеральные

органы власти

1.1. Рыночные ценные

бумаги

Казначейские

векселя

(до 1 года)

Казначейские ноты

(на 2-10 лет)

Казначейские бонды

(на 20-30 лет)

1.2. Нерыночные

ценные бумаги

-

Сберегательные

облигации

(на 8-10 лет)

-

2. Муниципальные

органы (штаты,

муниципалитеты)

Муниципальные ноты

((до 1 года)

Муниципальные ноты

(до 3 лет)

Долговые облигации

до востребования

(свыше 10 лет)

Коммерческие бумаги (от 1 до 270 дней)

3. Организации,

связанные с

Правительством

-

Облигации Азиатского банка

развития, Системы фермерского

кредитования

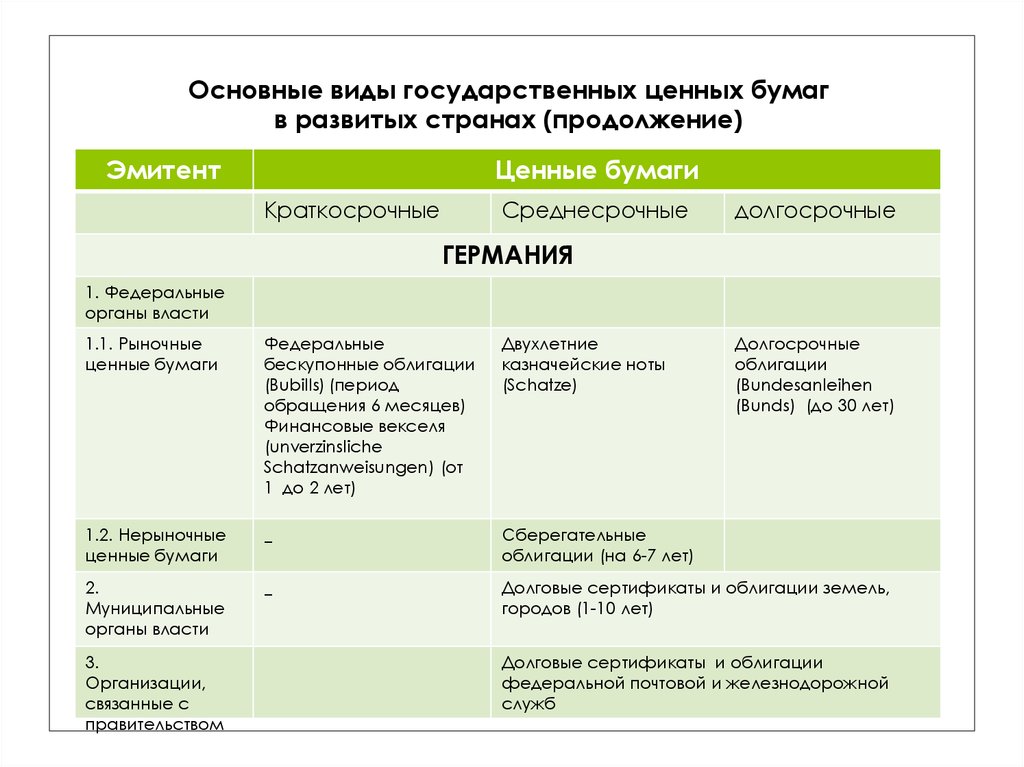

43.

Основные виды государственных ценных бумагв развитых странах (продолжение)

Эмитент

Ценные бумаги

Краткосрочные

Среднесрочные

долгосрочные

ГЕРМАНИЯ

1. Федеральные

органы власти

1.1. Рыночные

ценные бумаги

Федеральные

бескупонные облигации

(Bubills) (период

обращения 6 месяцев)

Финансовые векселя

(unverzinsliche

Schatzanweisungen) (от

1 до 2 лет)

Двухлетние

казначейские ноты

(Schatze)

1.2. Нерыночные

ценные бумаги

-

Сберегательные

облигации (на 6-7 лет)

2.

Муниципальные

органы власти

-

Долговые сертификаты и облигации земель,

городов (1-10 лет)

3.

Организации,

связанные с

правительством

Долгосрочные

облигации

(Bundesanleihen

(Bunds) (до 30 лет)

Долговые сертификаты и облигации

федеральной почтовой и железнодорожной

служб

44.

В РФ среди государственных ценных бумагвыделяют:

Облигации

федерального займа

(ОФЗ) с различными

способами выплаты

купона

Государственные

сберегательные

облигации (ГСО) с

различными

способами выплаты

купона

Облигации внешних

облигационных займов

(ОВОЗ)

И др.

45. Внутренний рынок облигаций, МЛРД. РУБ.

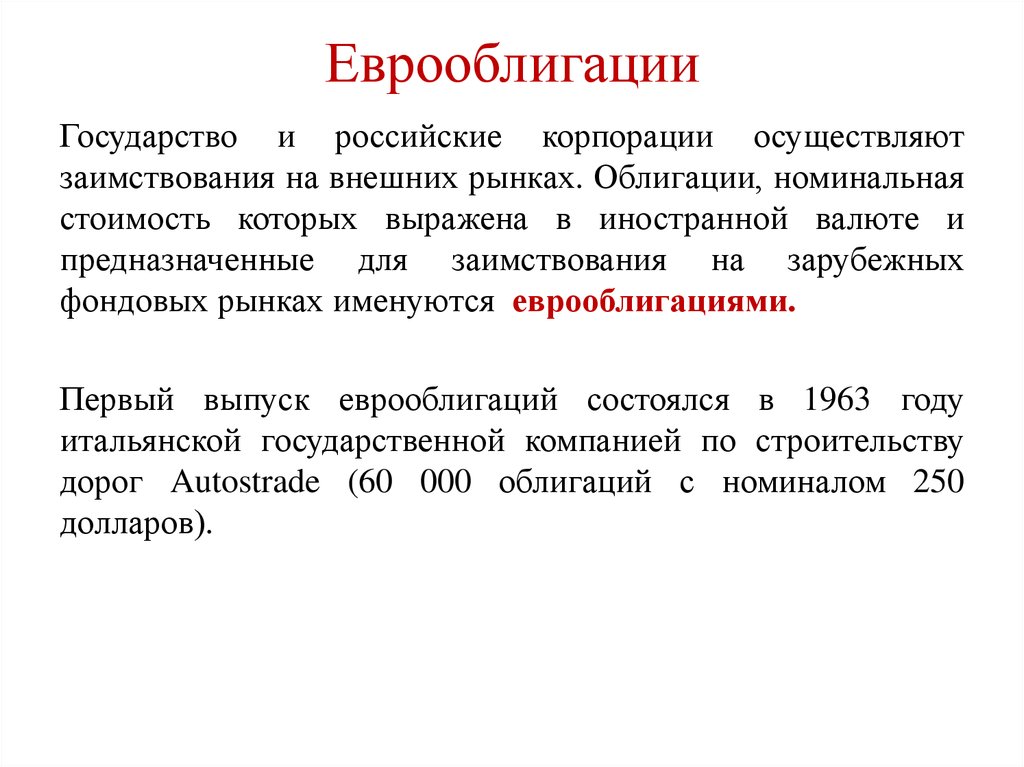

846. Еврооблигации

Государство и российские корпорации осуществляютзаимствования на внешних рынках. Облигации, номинальная

стоимость которых выражена в иностранной валюте и

предназначенные для заимствования на зарубежных

фондовых рынках именуются еврооблигациями.

Первый выпуск еврооблигаций состоялся в 1963 году

итальянской государственной компанией по строительству

дорог Autostrade (60 000 облигаций с номиналом 250

долларов).

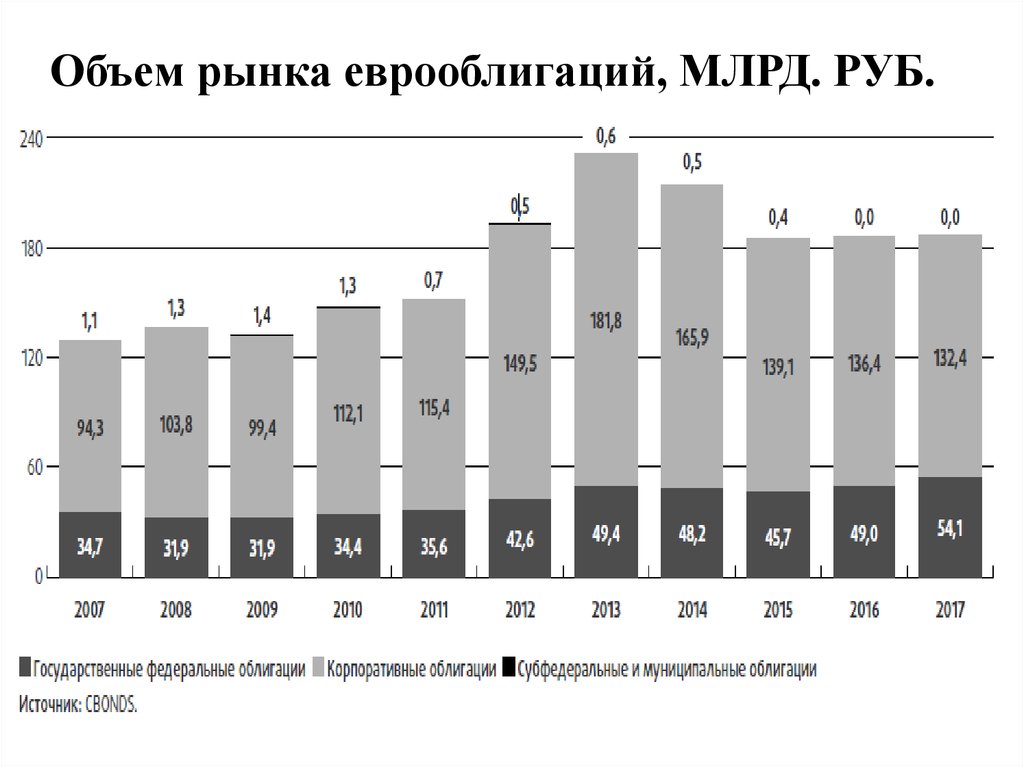

47. Объем рынка еврооблигаций, МЛРД. РУБ.

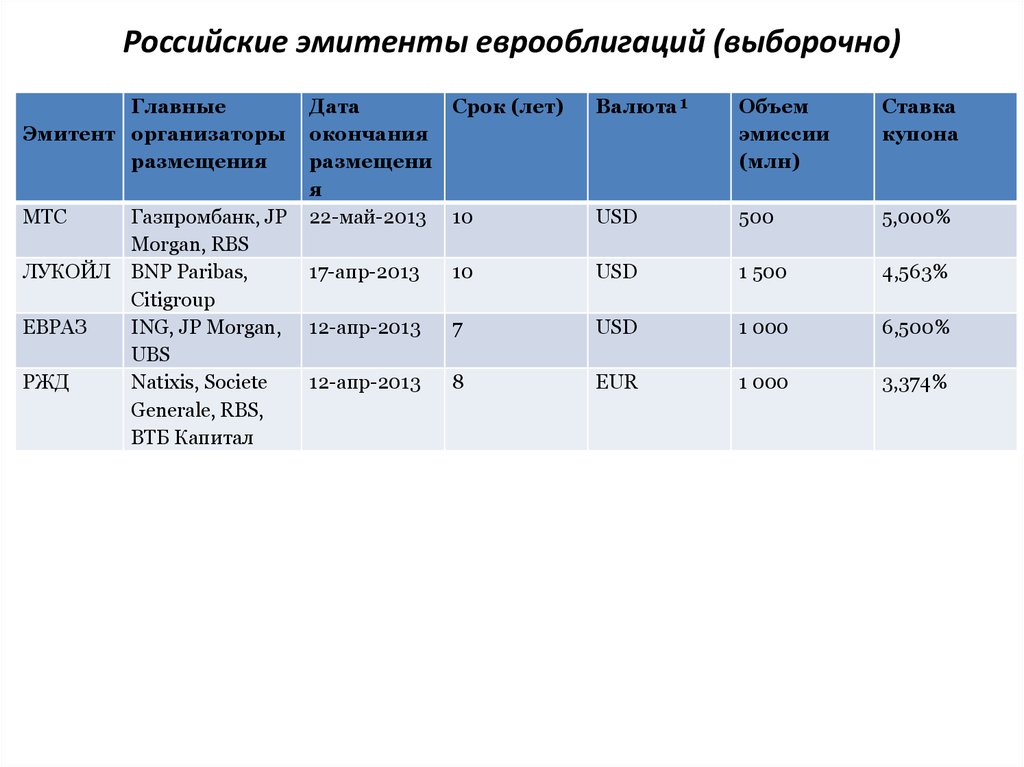

48. Российские эмитенты еврооблигаций (выборочно)

ЭмитентГазпром

нефть

Домодедово

Норильский

никель

Главные

организат

оры

размещен

ия

Bank of

America

Merrill

Lynch, Credit

Agricole CIB,

Газпромбан

к, JP Morgan

Дата

Срок (лет)

окончания

размещени

я

Валюта¹

Объем

эмиссии

(млн)

Ставка

купона

20-ноя-2013

10

USD

1 500

6,000%

5

USD

300

6,000%

7

USD

1 000

5,550%

ING,

13-ноя-2013

Raiffeisen

Bank, UBS

Barclays

18-окт-2013

Capital, Bank

of America

Merrill

Lynch,

Citigroup,

Societe

Generale,

Sberbank

CIB

49. Российские эмитенты еврооблигаций (выборочно)

ГлавныеЭмитент организаторы

размещения

МТС

Газпромбанк, JP

Morgan, RBS

ЛУКОЙЛ BNP Paribas,

Citigroup

ЕВРАЗ

ING, JP Morgan,

UBS

РЖД

Natixis, Societe

Generale, RBS,

ВТБ Капитал

Дата

Срок (лет)

окончания

размещени

я

22-май-2013 10

Валюта¹

Объем

эмиссии

(млн)

Ставка

купона

USD

500

5,000%

17-апр-2013

10

USD

1 500

4,563%

12-апр-2013

7

USD

1 000

6,500%

12-апр-2013

8

EUR

1 000

3,374%

50. СБЕРЕГАТЕЛЬНЫЙ И ДЕПОЗИТНЫЙ СЕРТИФИКАТЫ (Savings Certificate and Certificate of Deposit)

В соответствии со ст. 844 ГК РФ сберегательный (депозитный)сертификат является ценной бумагой, удостоверяющей сумму

вклада, внесенного в банк, и права вкладчика (держателя

сертификата) на получение по истечении установленного срока

суммы вклада и обусловленных в сертификате процентов в

банке, выдавшем сертификат, или в любом филиале этого банка.

Сберегательные (депозитные) сертификаты

предъявительскими или именными.

могут

быть

51.

Пo своей сутисберегательные

(депозитные)

сертификаты очень близки к банковским вкладам. Вместе с

тем, существуют и нюансы, которыми отличаются эти два

финансовых инструмента.

Так, приобретая сберегательный сертификат, вы должны

знать, что становитесь обладателем ценной бумаги, которая

имеет определенную стоимость и может быть использована

по вашему усмотрению.

В чем отличие сберегательных (депозитных)

сертификатов) от банковских вкладов?

52.

Отличия банковского сертификата от банковскоговклада

Банковский

сертификат может

выступать в качестве

предмета залога при

оформлении кредита

Сертификат может

быть оформлен

исключительно в

национальной валюте

Процентная ставка

остается неизменной в

течение периода

обращения ценной

бумаги

Сертификат может

быть предъявлен к

погашению любым

лицом

53.

ВИДЫ БАНКОВСКИХСЕРТИФИКАТОВ

Сберегательные сертификаты –

для физических лиц.

Срок действия – до 3 лет

Депозитные сертификаты

- для юридических лиц.

Срок действия – до 1 года

ПАО Сбербанк начиная с 01.02.2016 г.

приостановил привлечение денежных

средств клиентов в именные депозитные

сертификаты

54.

Приведем примеры иных долговых ценных бумаг,встречающихся на финансовых рынках, например, США:

Инвестиционные

депозиты денежного

рынка (MMI deposits)

Индексированные

депозитные

сертификаты (indexed

CDs)

Инвестиционные

депозиты денежного

рынка (MMI deposits)

55.

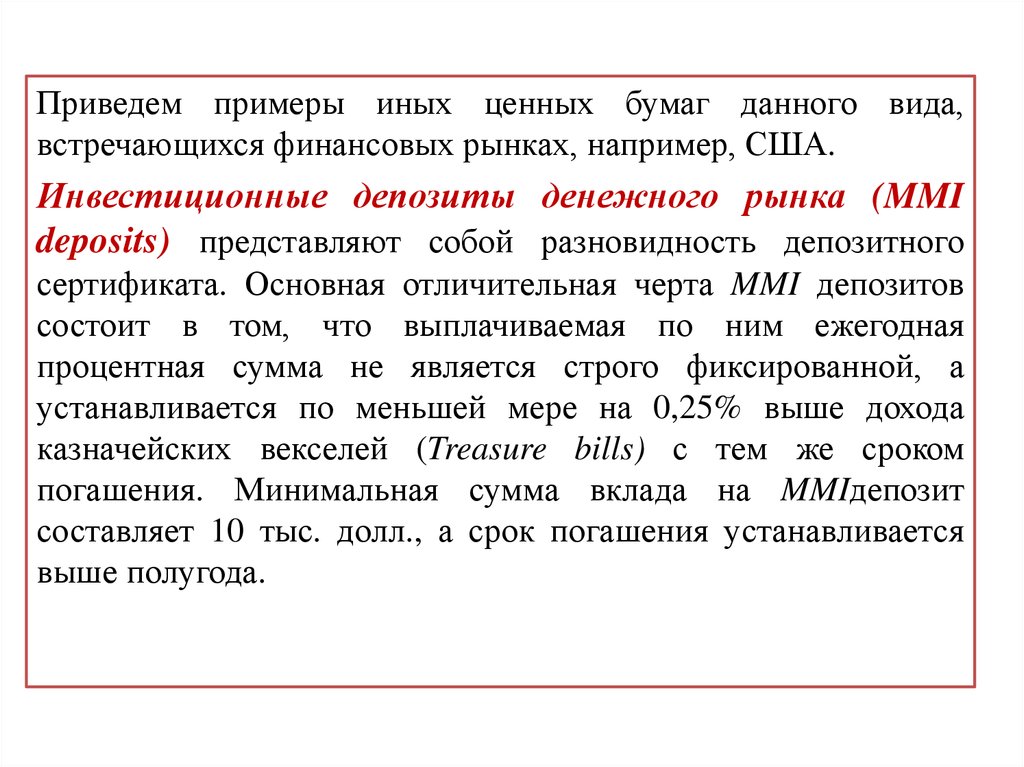

Приведем примеры иных ценных бумаг данного вида,встречающихся финансовых рынках, например, США.

Инвестиционные депозиты денежного рынка (MMI

deposits) представляют собой разновидность депозитного

сертификата. Основная отличительная черта MMI депозитов

состоит в том, что выплачиваемая по ним ежегодная

процентная сумма не является строго фиксированной, а

устанавливается по меньшей мере на 0,25% выше дохода

казначейских векселей (Treasure bills) с тем же сроком

погашения. Минимальная сумма вклада на MMIдепозит

составляет 10 тыс. долл., а срок погашения устанавливается

выше полугода.

56.

Индексированныедепозитные

сертификаты

(indexed CDs) появились в США в 1987 г. Главное отличие

этих ценных бумаг состоит в том, что выплачиваемый по ним

процент «привязан» к показателям рынка акций, т.е. является

индексированным. Обычно инвестор, приобретая подобный

сертификат, может выбрать минимальную ставку процента,

положим 4,5%. Если за время действия депозита показатели

фондового рынка пошли вверх, то владелец депозита получит

прибавку к выплачиваемой процентной сумме. Таким образом,

данные депозиты гарантируют их владельцу определенный

минимальный

доход

и

обеспечивают

возможность

дополнительных выгод в случае повышения цен акций на

фондовом рынке.

57.

Евродолларовые депозиты — это международныесрочные депозиты. Они номинированы в долларах и

выпускаются коммерческими банками, расположенными за

пределами США. Счета по евродолларовым депозитам, как

правило, имеют более высокие процентные ставки, чем

аналогичные срочные депозиты, предоставляемые банками

Америки. Это объясняется более высоким уровнем риска по

евродолларовым депозитам в силу иных условий страховки

вкладов, плавающего курса обмена валюты, политической

нестабильности.

58.

Подводя итог, отметим плюсыи минусы

присущие бессрочным и срочным

депозитам, на которые

должен

обращать внимание инвестор.

А)высокая надежность

Б) как следствие – не высокий риск

.

А) в связи с низким уровнем риска

доходность депозитов самая низкая

из всех ценных бумаг с фиксированным доходом.

Б) депозиты не обеспечивают

должной степени ликвидности,

поскольку практически отсутствует

вторичный рынок этих ценных

бумаг.

59.

АКЦИИ60.

АКЦИЯ – именная эмиссионная ценная бумага, закрепляющаяправа ее владельца (акционера) на получение части прибыли

акционерного общества в виде дивидендов, на участие в

управлении акционерным обществом и на часть имущества,

остающегося после его ликвидации. (ст. 1 ФЗ «О рынке ценных

бумаг»).

ОБЫКНОВЕННЫЕ

АКЦИИ

полноценное

участие

в

управлении компанией

получение дивидендов

получение части имущества

при ликвидации

ПРИВИЛЕГИРОВАННЫЕ

АКЦИИ

ограниченное

участие в

управлении компанией

преимущественное право на

получение дивидендов

преимущественное право на

получение части имущества

при ликвидации

61.

С точки зрения инвестиционных возможностей акций,существуют 2 принципиальных отличия акций от ценных бумаг

с фиксированным доходом:

во-первых, дивиденд по акциям зависит от чистой прибыли

АО и теоретически может вообще не выплачиваться, может

возрастать или уменьшаться.

Иными словами, дивиденды не являются обязательствами

акционерного общества, и акционеры не вправе добиваться

принудительного исполнения дивидендных выплат, если

выплата дивидендов не предусмотрена решением общего

собрания акционеров.

62.

во-вторых, для акций не устанавливается никакого срокапогашения Т. е. акционерное общество не несет обязательств

перед акционерами по выплате номинальной стоимости

акций. Теоретически акции имеют неограниченное время

существования.

63.

Обыкновенная акция предоставляет своему владельцу:А) право на участие в общем

собрании акционеров с правом

голоса по всем вопросам его

компетенции

Б) право на получение дивидендов

В) право на получение части

имущества в случае ликвидации

64.

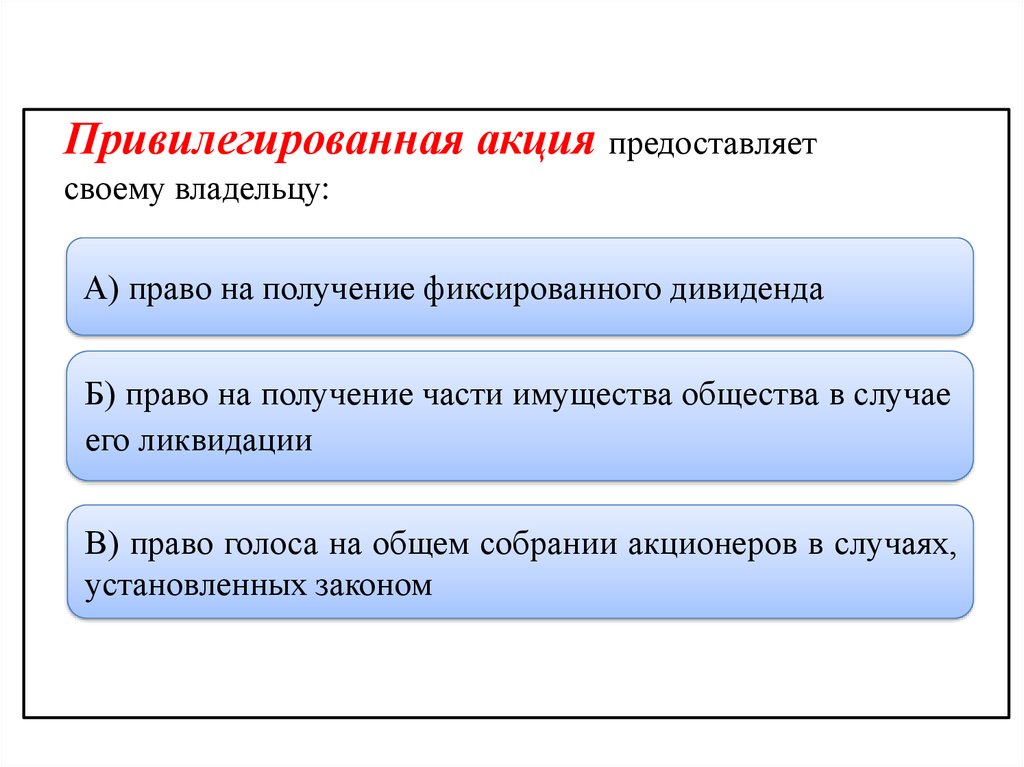

Привилегированная акция предоставляетсвоему владельцу:

А) право на получение фиксированного дивиденда

Б) право на получение части имущества общества в случае

его ликвидации

В) право голоса на общем собрании акционеров в случаях,

установленных законом

65.

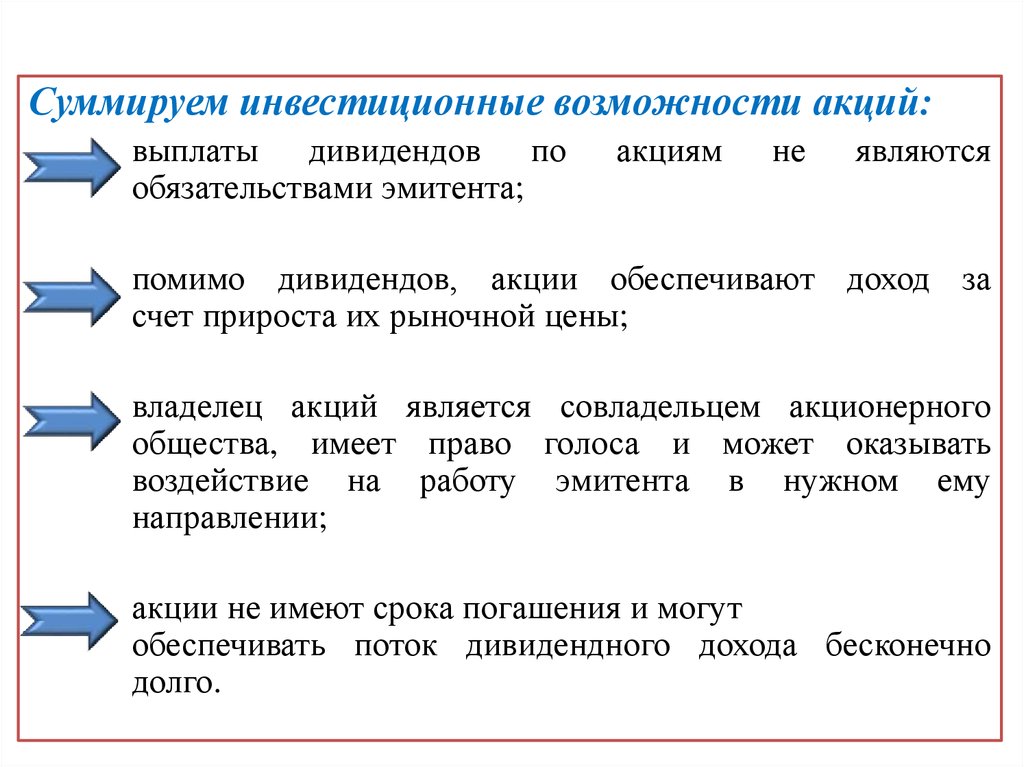

Суммируем инвестиционные возможности акций:выплаты дивидендов по

обязательствами эмитента;

акциям

не

являются

помимо дивидендов, акции обеспечивают доход за

счет прироста их рыночной цены;

владелец акций является совладельцем акционерного

общества, имеет право голоса и может оказывать

воздействие на работу эмитента в нужном ему

направлении;

акции не имеют срока погашения и могут

обеспечивать поток дивидендного дохода бесконечно

долго.

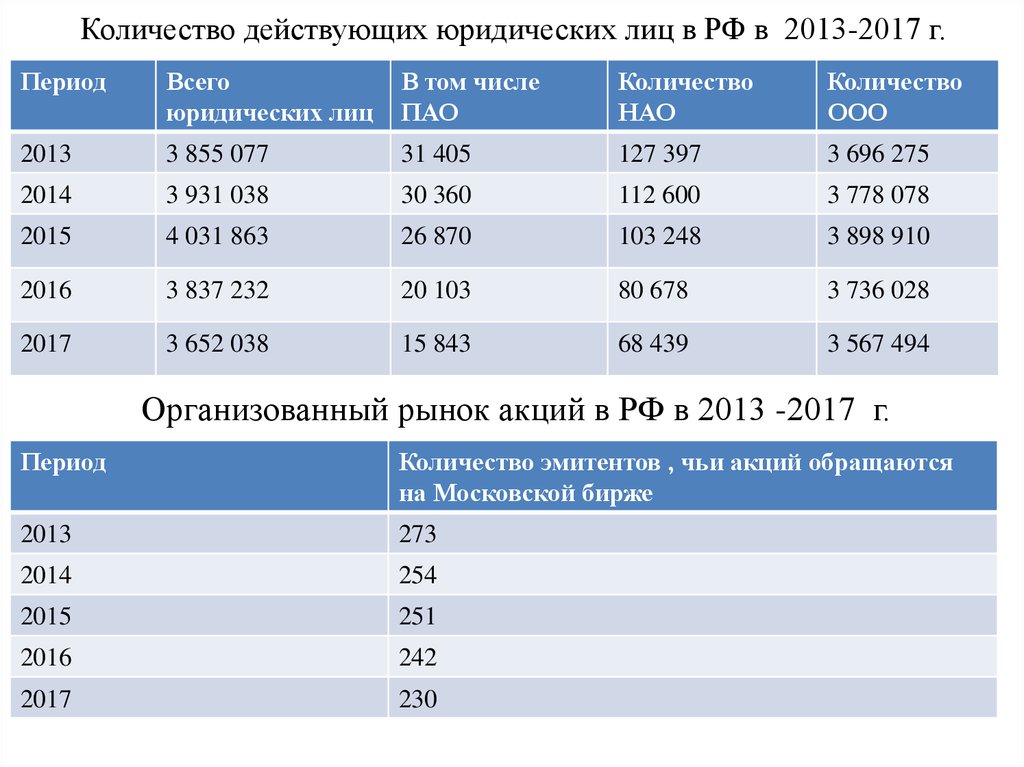

66. Количество действующих юридических лиц в РФ в 2013-2017 г.

ПериодВсего

юридических лиц

В том числе

ПАО

Количество

НАО

Количество

ООО

2013

3 855 077

31 405

127 397

3 696 275

2014

3 931 038

30 360

112 600

3 778 078

2015

4 031 863

26 870

103 248

3 898 910

2016

3 837 232

20 103

80 678

3 736 028

2017

3 652 038

15 843

68 439

3 567 494

Организованный рынок акций в РФ в 2013 -2017 г.

Период

Количество эмитентов , чьи акций обращаются

на Московской бирже

2013

273

2014

254

2015

251

2016

242

2017

230

67. Инвестиционный пай как объект инвестирования

68.

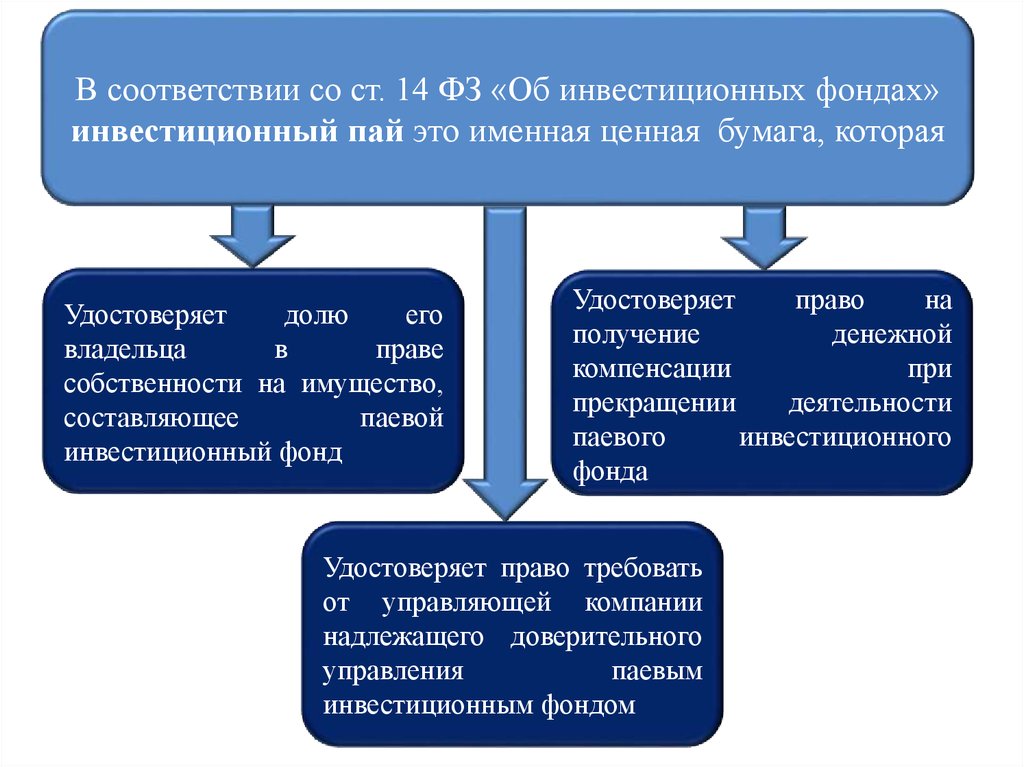

В соответствии со ст. 14 ФЗ «Об инвестиционных фондах»инвестиционный пай это именная ценная бумага, которая

Удостоверяет

долю

его

владельца

в

праве

собственности на имущество,

составляющее

паевой

инвестиционный фонд

Удостоверяет

право

на

получение

денежной

компенсации

при

прекращении

деятельности

паевого

инвестиционного

фонда

Удостоверяет право требовать

от управляющей компании

надлежащего доверительного

управления

паевым

инвестиционным фондом

69.

Виды инвестиционныхпаев

Инвестиционный пай открытого

паевого инвестиционного фонда

Инвестиционный пай биржевого

паевого инвестиционного фонда

Инвестиционный пай интервального

паевого инвестиционного фонда

Инвестиционный пай закрытого

паевого инвестиционного фонда

70. Организованный биржевой рынок инвестиционный паев в 2013-2017 г.г.

ПериодКоличество

управляющих

компаний

Количество ПИФ

2013

133

419

2014

117

241

2015

109

234

2016

84

187

2017

66

145

71. ПРОИЗВОДНЫЕ ЦЕННЫЕ БУМАГИ

К производным ценным бумагам относят такие финансовыеинструменты, чья стоимость зависит от стоимости других

средств, называемых базовыми (основными).

72.

Почему деривативы называют «производнымифинансовыми инструментами»?

Во-первых, в основе дериватива всегда лежит некий

базисный актив: товар, акция, облигация, вексель, валюта,

фондовый индекс и др.

Во-вторых, цена дериватива чаще всего определяется на

основе цены базового актива. Поскольку базовый актив — это

некоторый рыночный товар или характеристика рынка, цена

производного финансового инструмента постоянно варьируется.

73.

В соответствии с указаниями Банка России от 16.02.2015 N 3565-У "Овидах производных финансовых инструментов" базисными

активами производных финансовых инструментов являются:

ценные бумаги,

товары, валюта,

процентные ставки,

уровень инфляции,

официальная статистическая информация,

физические, биологические и (или) химические

показатели

состояния окружающей среды,

договоры, являющиеся производными финансовыми

инструментами,

и т.д.

74.

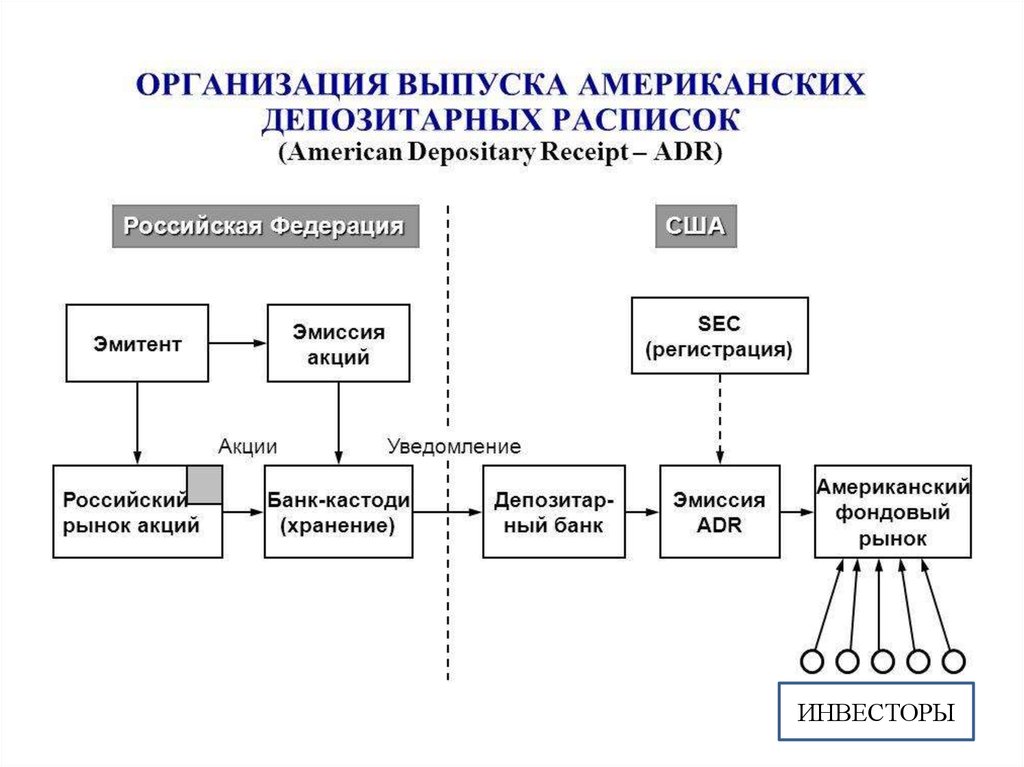

• Депозитарная расписка - это производныйфинансовый инструмент, который позволяет

инвесторам покупать акции иностранных компаний

на бирже внутри своей страны.

• Они появились как следствие глобализации

фондовых рынков, а также как реакция на запреты

обращения иностранных ценных бумаг на биржах

США и других стран.

• Депозитарные расписки еще называют вторичными

ценными бумагами. Выпускаются они, как правило,

крупными инвестиционными банками. При этом

сам банк владеет акциями компаний, на которые

выпускает депозитарные расписки. При этом

процесс покупки акций, через депозитарные

расписки выглядит так:

75.

Российская депозитарная расписка - именная эмиссионнаяценная бумага, не имеющая номинальной стоимости,

удостоверяющая право собственности на определенное

количество представляемых ценных бумаг (акций или

облигаций иностранного эмитента либо ценных бумаг иного

иностранного эмитента, удостоверяющих права в отношении

акций или облигаций иностранного эмитента) и

закрепляющая право ее владельца требовать от эмитента

российских депозитарных расписок получения взамен

российской депозитарной расписки соответствующего

количества представляемых ценных бумаг и оказания услуг,

связанных с осуществлением владельцем российской

депозитарной расписки прав, закрепленных

представляемыми ценными бумагами. В случае, если

эмитент представляемых ценных бумаг принимает на себя

обязательства перед владельцами российских депозитарных

расписок, указанная ценная бумага удостоверяет также право

ее владельца требовать надлежащего выполнения этих

76.

ИНВЕСТОРЫ77.

Появлениесовременных

финансовых

инструментов

(деривативов) было обусловлено, главным образом,

хеджерскими

и

спекулятивными

устремлениями

участников рынка.

Спекулирование (speculation) представляет собой вложение

средств в высокорисковые финансовые активы, когда высок

риск потери, но вместе с тем существует устраивающая

инвестора вероятность получения сверхдоходности.

Как правило, операции спекулятивного характера являются

краткосрочными, а риск возможной потери минимизируют с

помощью хеджирования.

78.

В более строгом смысле под хеджированием понимаютоперацию

купли-продажи

специальных

финансовых

инструментов (деривативов), с помощью которой полностью

или частично компенсируют потери от изменения стоимости

хеджируемого объекта (актива, обязательства, сделки) или

олицетворяемого с ним денежного потока.

79.

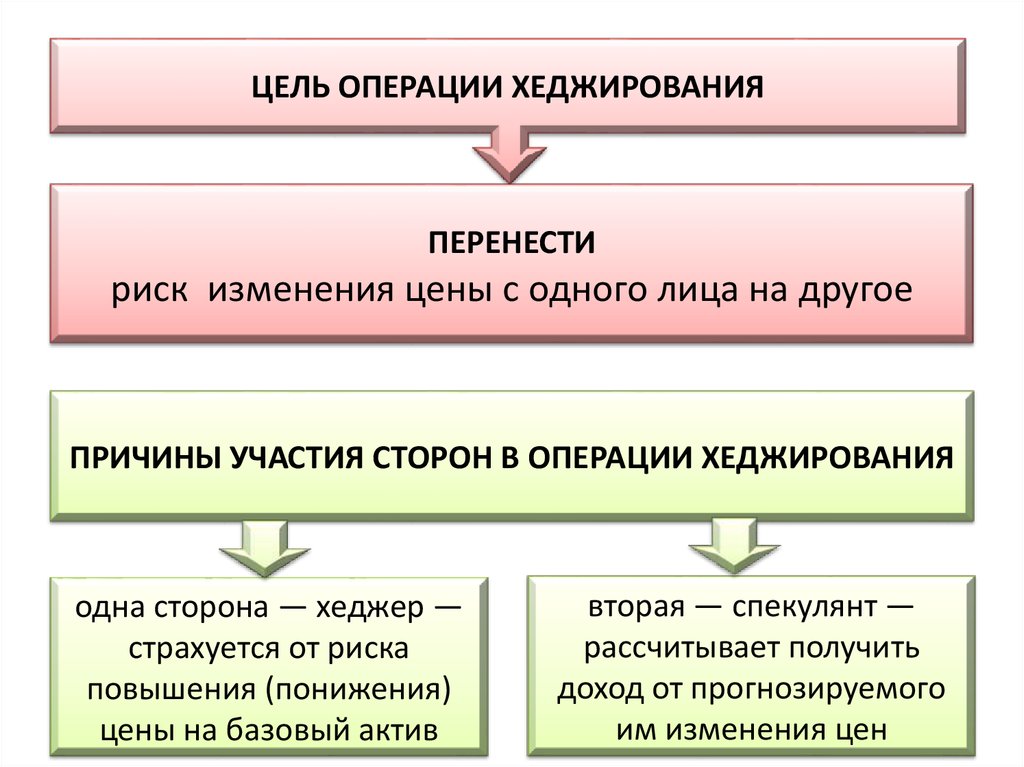

ЦЕЛЬ ОПЕРАЦИИ ХЕДЖИРОВАНИЯПЕРЕНЕСТИ

риск изменения цены с одного лица на другое

ПРИЧИНЫ УЧАСТИЯ СТОРОН В ОПЕРАЦИИ ХЕДЖИРОВАНИЯ

одна сторона — хеджер —

страхуется от риска

повышения (понижения)

цены на базовый актив

вторая — спекулянт —

рассчитывает получить

доход от прогнозируемого

им изменения цен

80.

ОПЦИОН(от лат. optio — выбор, желание, усмотрение)

В наиболее общем виде ОПЦИОН – это производный

инструмент – дериватив, чья стоимость формируется на базе

изменения - стоимости каких либо активов, например:

какого либо товара

акций

облигаций

фондовых индексов

валюты и т.д.

Иными словами, в основу дериватива всегда положен какой

либо инструмент, имеющий реальное денежное выражение.

81.

В общем виде опцион (оption) — это договор,предусматривающий право купить или продать оговоренный

актив по фиксированной цене в оговоренный момент

(промежуток) времени. Опцион (дословно: право выбора)

дает возможность:

исполнить контракт, т. е. либо купить по фиксированной

цене определенное количество базовых активов у лица,

выписавшего опцион, — опцион на покупку, либо продать их

ему — опцион на продажу

отказаться от исполнения контракта

продать контракт другому лицу до истечения срока его

действия

82.

Опцион, дающий право купить, носит названиеколл-опциона, или опциона покупателя

(call option)

Опцион, дающий право продать называется

пут-опционом, или опционом продавца

(put option)

83.

Сумма, уплачиваемая покупателем опциона продавцу, т. е.лицу, выписавшему опцион, называется ценой опциона

(option price) и эта сумма не возвращается — независимо от

того, воспользуется покупатель приобретенным правом или

нет.

Цена базового актива, указанная в опционном контракте, по

которой его владелец может продать (купить) актив,

называется ценой исполнения (exercise, или striking, price).

Актив, лежащий в основе опциона, называется базовым. В

качестве базовых активов могут выступать любые товары

или финансовые инструменты.

84.

ПримерКомпания

«Альфа»

приобрела

трехмесячный опцион колл у компании

«Омега» на 100 акций.

Цена

исполнения

исполнения

(цена

базового актива) Р e — 50 руб. Цена акции

в момент выписки опциона также равнялась

50 руб. Цена опциона — 4 руб. за акцию.

В какой ситуации покупатель

опциона останется в выигрыше –

при росте или при падении цены на

базовый актив?

85.

Покупателю, для того чтобы по крайней мере не остаться вубытке, необходимо, чтобы за время, в течение которого

действует данный контракт, цена на акции поднялась как

минимум на 4 руб. (400 руб. : 100), заплаченные опциона на

каждую акцию. Если цена увеличится до 55 руб., доход

покупателя составит:

Количество акций, на

которые приобретен

опцион

Доход покупателя

опциона

(55 - 50) • 100 — 400 = 100 руб.

Цена на акцию через

три месяца

Цена на акцию в

момент приобретения

опциона

Цена, уплаченная

покупателем за

опцион на 100 акций

86.

Если курсовая цена составит величину из интервала (50—54руб.), покупка опциона в целом принесет компании «Альфа»

убыток. Оптимальным решением в этом случае будет

покупка акций для того, чтобы уменьшить убыток.

Например, если курсовая цена акции через три месяца будет

52,5 руб., то убыток составит

Цена на акцию в

момент приобретения

опциона

Убыток покупателя

опциона

400 — (52,5 — 50) • 100 = 150 руб.

Цена уплаченная

покупателем за

опцион за 100 акций

Цена на акцию через

три месяца

Количество акций, на

которые приобретен

опцион

87.

Как поступит покупатель опциона, если ценана

акцию упадет ниже 50 руб.?

Если курсовая цена будет меньше 50 руб., компания «Альфа»

не будет исполнять контракт, т. е. покупать акции, а ее

убыток составит уплаченные при покупке опциона 400 руб.

88.

График выплат для опциона коллДоход,

руб.

С позиции

покупателя

4

45

50

55

60

-4

С позиции

продавца

65

Цена акций на момент

истечения

Опциона, руб.

89.

ПримерИнвестор приобрел опцион пут на 100 акций

компании «Альфа» с ценой исполнения 60

долл, и истечением через 3 месяца. Цена

контракта составляет 7 долл, за акцию, цена

акции в момент выписки опциона — 62

долл.

В какой ситуации покупатель

опциона «пут» остается в выигрыше

– при падении или при росте цены на

базовый актив?

90.

Покупая контракт «пут», инвестор рассчитывает на снижениецены акции в будущем. Если к моменту истечения опциона

цена будет равна 50 долл., то опцион будет исполнен, а доход

инвестора составит

Количество акций на

которые приобретен

опцион

Цена за опцион на одну

акцию

Доход инвестора

(60-50) • 100 - 7 • 100 = 300 долл.

Цена исполнения

опциона через три

месяца

Цена на акцию

(рыночная) к моменту

исполнения опциона

Количество акций на

которые приобретен

опцион

91.

Для того чтобы инвестор не оказался в убытке от покупкиопциона «пут», цена акции на момент истечения опциона

должна быть не выше 53 долл.

Количество акций на

которые приобретен

опцион

Цена за опцион на одну

акцию

Доход инвестора

(60-53) • 100 - 7 • 100 = 0 долл.

Цена исполнения

опциона через три

месяца

Цена на акцию

(рыночная) к моменту

исполнения опциона

Количество акций на

которые приобретен

опцион

92.

Доход,долл.

График выплат для опциона пут

С позиции

продавца

7

50

55

60

65

-7

С позиции

покупателя

Цена акций на момент

истечения

опциона, долл.

93.

На что (рост или снижение цены базовогоактива)

рассчитывает

инвестор,

приобретая

опцион «колл»?

Какой динамикой цен руководствуется

инвестор,

приобретая опцион «пут»?

94.

В соответствии с законодательством РФ (ст. 2 ФЗ «О рынкеценных бумаг») опцион эмитента:

является эмиссионной ценной бумагой;

закрепляет

право ее владельца на покупку в

предусмотренный в ней срок и/или при наступлении

указанных в ней обстоятельств определенного количества

акций эмитента такого опциона по цене, определенной в

опционе эмитента;

опцион эмитента является именной ценной бумагой.

finance

finance