Similar presentations:

Налогообложение участников внешнеэкономической деятельности

1.

ПРЕЗЕНТАЦИЯ ЛЕКЦИИ поДИСЦИПЛИНЕ

Налогообложение

участников

внешнеэкономической

деятельности

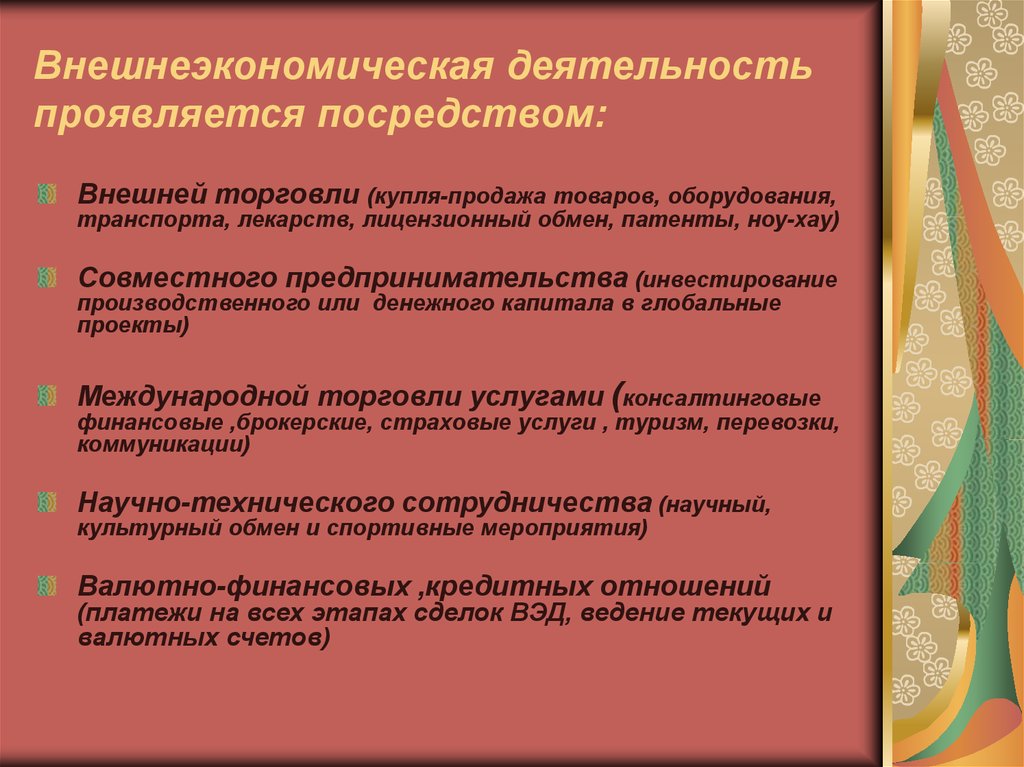

Презентация подготовлена

к.э.н., доцентом кафедры налогов и

налогообложения СГСЭИ РЭУ им.

Плеханова

Савиновой Татьяной

Кондратьевной

2. Тема 1

Налогообложениеиностранных

организаций

и иностранных

физических лиц в России

3. План лекции

ВОПРОСЫ1.1. Основы организации налогообложения

внешнеэкономической деятельности в

России

1.2. Особенности налогообложения

иностранных юридических лиц в РФ

1.3. Особенности налогообложения

иностранных физических лиц в РФ

4. ВОПРОС 1.1 Основы организации налогообложения внешнеэкономической деятельности в России

5. Внешнеэкономические связи

- Это форма реализации межгосударственныхотношений в части научно-технического,

военно-технического и товаропроизводственого сотрудничества, торговых и

валютно-финансовых отношений.

- Планирование объемов внешнеэкономических

связей и определение перечня внешнеторговой

номенклатуры осуществляется на

правительственном уровне

6. Внешнеэкономическая деятельность: (основные термины и понятия)

Осуществляется на уровне производственных структур(организаций , предприятий и производственных

объединений) с полной степенью самостоятельности в

выборе иностранного партнера, номенклатуры товара для

экспортно-импортной сделки, определение цены и

стоимости контракта, объема и срока поставки, а сама

деятельность ВЭД предприятия является частью его

производственно-хозяйственной деятельности, заявленной в

учредительных документах.

(Предприятие- участник ВЭД- это самостоятельное

юридическое лицо согласно ГК РФ).

ВЭД могут осуществлять также общественные

организации и объединения, которые могут вступать в

международные неправительственные объединения,

поддерживать международные контакты, заключать

соглашения.

7. Факторы, влияющие на развитие внешнеэкономической деятельности

Неравномерность экономического развитияразличных стран;

Различия в трудовых, сырьевых и финансовых

ресурсах;

Характер политических отношений;

Различный уровень научно-технического

развития;

Особенности географического положения и

природных климатических условий.

8. Внешнеэкономическая деятельность проявляется посредством:

Внешней торговли (купля-продажа товаров, оборудования,транспорта, лекарств, лицензионный обмен, патенты, ноу-хау)

Совместного предпринимательства (инвестирование

производственного или денежного капитала в глобальные

проекты)

Международной торговли услугами (консалтинговые

финансовые ,брокерские, страховые услуги , туризм, перевозки,

коммуникации)

Научно-технического сотрудничества (научный,

культурный обмен и спортивные мероприятия)

Валютно-финансовых ,кредитных отношений

(платежи на всех этапах сделок ВЭД, ведение текущих и

валютных счетов)

9. При этом под внешней торговлей товарами понимается:

Импорт товара - ввоз товара натаможенную территорию Российской

Федерации без обязательства об

обратном вывозе;

Экспорт товара - вывоз товара с

таможенной территории Российской

Федерации без обязательства об

обратном ввозе.

10. Участниками внешнеэкономической деятельности в РФ являются юридические и физические лица:

Российские;Иностранные.

Они могут быть как налоговыми

резидентами и нерезидентами

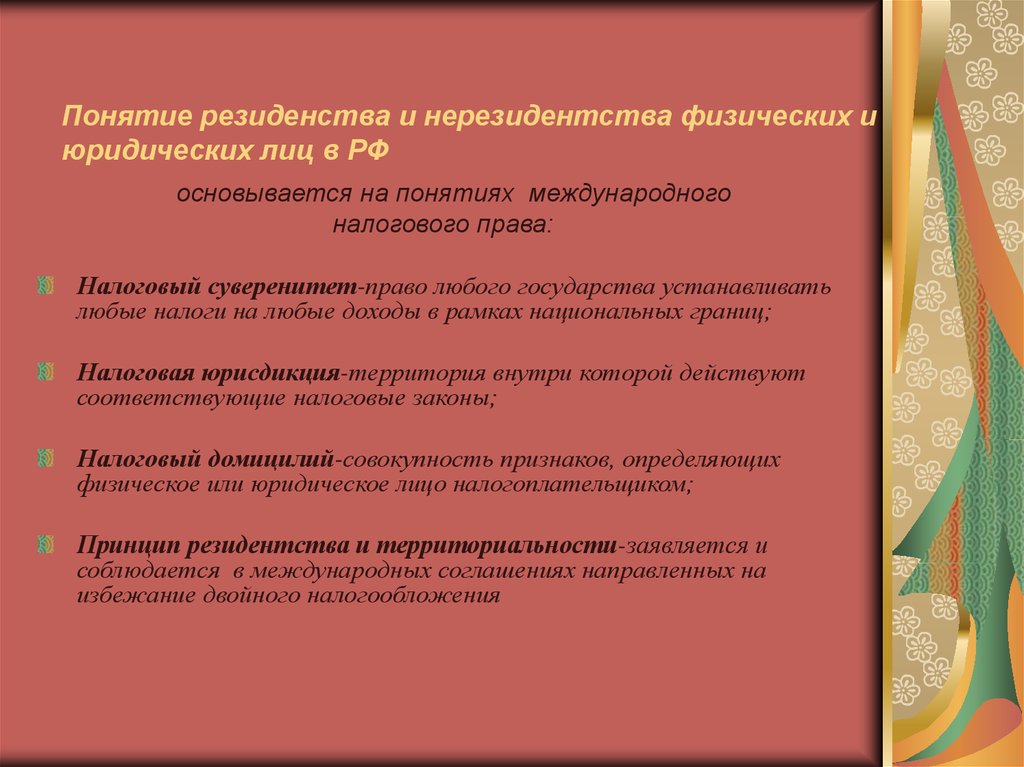

11. Понятие резиденства и нерезидентства физических и юридических лиц в РФ

основывается на понятиях международногоналогового права:

Налоговый суверенитет-право любого государства устанавливать

любые налоги на любые доходы в рамках национальных границ;

Налоговая юрисдикция-территория внутри которой действуют

соответствующие налоговые законы;

Налоговый домицилий-совокупность признаков, определяющих

физическое или юридическое лицо налогоплательщиком;

Принцип резидентства и территориальности-заявляется и

соблюдается в международных соглашениях направленных на

избежание двойного налогообложения

12. Принцип резидентства предусматривает налоговую ответственность физического и юридического лица по месту нахождения его налогового доми

Принцип резидентства предусматриваетналоговую ответственность физического и

юридического лица по месту нахождения

его налогового домицилия

13. налоговый домицилий

Это совокупность факторов,определяющих юридическое или

физическое лицо налоговым

резидентом определенной

юрисдикции

(территории , страны где

установлена обязанность

платить налоги)

14. Признаки налогового домициля юридического лица:

-местонахождения органа управления фирмой;-фактическое место управления фирмой;

-место регистрации (инкорпорации);

-наличие в данной юрисдикции «

резиденции», офиса на правах

собственности или постоянного законного

владения.

(В РФ иностранное юридическое лицо может

быть налоговым резидентом только через

образование постоянного представительства

–ст . 306 НК РФ; а без образования

постоянного представительства в случае

получения доходов от источников в РФ

(дивиденды и пр.доходы)

15. Признаки налогового домициля физического лица:

Наличие жилища в данной юрисдикции;Местонахождения центра жизненных интересов

(постоянная работа, семья - страны ЕС);

Гражданство (США. Канада, Австралия);

Время пребывания в данной юрисдикции.

например, в РФ, как и большинстве государств

мира, признается налоговым резидентом лицо,

фактически находящиеся на территории РФ не

менее 183 дней в течение следующих подряд 12

месяцев - ст. 11 НК РФ

16. Принцип территориальности реализует налоговый суверенитет каждого государства

Это означает, что все доходы,полученные на данной

территории подлежат

налогообложению в юрисдикции

их образования

17. Применение принципов резидентства и территориальности в мире

Принцип резиденства применяютразвитые страны (экспортеры капитала)это означает, что налоговый резидент

уплачивает налоги с мирового дохода, т.е с

доходов полученных как внутри страны так

и за ее пределами.

Принцип территориальности – страны

развивающиеся ( импортеры капитала)налоги уплачиваются с доходов полученных

только внутри страны

18. ПРОБЛЕМА и ее решение

Наложение принципа резиденствана

принцип территориальности

приводит к возникновению

международного двойного

налогообложения

которое устраняется посредством

международных договоров между двумя

странами об его устранении.

(Россия имеет такие договора со 156 странами

19. Международное двойное налогообложение

это обложение сопоставимыми налогамив двух государствах (или более) одного

налогоплательщика в отношении одного и

того же объекта за один и тот же период

времени, в результате чего возникают

идентичность налогового платежа,

тождественность объекта

налогообложения, субъекта

налогообложения и сроков уплаты

налогов.

20. ПРОБЛЕМА

Двойное налогообложение подрываетзаинтересованность в

предпринимательской деятельности,

сдерживает деловую активность,

увеличивает уровень налоговой

нагрузки, способствует повышению цен

на товары и услуги, а также может

привести к нежелательным изменениям

в перемещении капиталов из одной

страны в другую и общему снижению

эффективности использования

капиталов.

21.

Методыустранения

двойного

налогообложения

Многосторонние

Односторонние

22.

Многосторонняя мерараспределительный метод

(принцип

освобождения)

23.

Односторонниеметоды

Налоговый кредит

Налоговая скидка

24. Распределительный метод (принцип освобождения)

освобождение иностранныхдоходов у источников выплаты

(для стимулирования иностранных

инвестиций)

25. Метод налогового кредита (зачета, вычета)

Это согласие государства принятьк зачету сумму налогов,

уплаченную за рубежом

налогоплательщиком

26. Распределительный метод и метод налогового кредита

применяются для расчетаобязательств

налогоплательщика по уплате

налогов на доходы и

имущество

27. Метод налоговых льгот (скидок)

Это снижение ставок для доходов отиностранных источников и различные

налоговые льготы -инвестиционные

кредиты, вычеты, необлагаемые резервы.

Обычно применяется при обложении

налогами на дары и наследства, и он

является самым невыгодным для

налогоплательщика

28.

Налоговыесоглашения

между

странами

об

устранении

международного

двойного

налогообложения

могут вносить изменения в

применение этих методов либо предусматривать

замену метода в соответствии с законодательством

на

другой

метод,

более

льготный

для

налогоплательщика.

Согласно общему правилу, налоговые соглашения не

могут использоваться в целях ухудшения условий

налогообложения для налогоплательщика, и если

такое все же случается, то налогоплательщик всегда

имеет право выбора между внутренней нормой и

нормой, предусмотренной налоговым соглашением.

29. Налогообложение внешнеэкономической деятельности

является основным инструментом таможеннотарифного регулирования внешнеэкономическойдеятельности в Российской Федерации и

законодательно регулируется:

Налоговым кодексом РФ ,

Таможенным кодексом РФ,

Таможенным кодексом Таможенного Союза,

Международными актами и договорами РФ

и прочими нормативно законодательными в

области ВЭД в рамках Таможенного (Евразийского

) Союза

30. Налогообложение участников внешнеэкономической деятельности имеет две составляющие:

Налогообложение резидентов инерезидентов РФ;

налоговое регулирование внешнеторговой

деятельности.

31. субъектами налогообложения, при осуществлении внешнеэкономической деятельности являются:

Российские организации и индивидуальныепредприниматели, занимающиеся внешнеторговой

деятельностью;

Иностранные юридические лица, ведущие

предпринимательскую деятельность через постоянные

представительства и без оных или получающие доходы на

территории РФ.

Физические лица резиденты и нерезиденты, получающие

доходы как внутри страны так и за рубежом

32. Объектом налогообложения при осуществлении внешнеэкономической деятельности в РФ является:

Ввоз/вывоз товаров с/на таможеннойтерритории Таможенного Союза;

доход, российских и и иностранных

юридических и физических лиц -налоговых

резидентов и нерезидентов, полученный на

территории РФ и за ее пределами.

33. «Постоянное представительство»: сущность и понятие

Постоянным представительством дляцелей налога на прибыль понимается

любое обособленное подразделение

или иное место деятельности

иностранной организации, через которое

организация регулярно осуществляет

предпринимательскую деятельность на

территории Российской Федерации(ст.

306 НК РФ)

34. ВИДЫ постоянного представительства

постоянное представительствоосновного вида;

постоянное представительство

агентского (представительского)

вида — зависимого агента.

35. ПОСТОЯННОЕ ПРЕДСТАВИТЕЛЬСТВО ОСНОВНОГО ВИДА

- это иностранное юридическоелицо, которое зарегистрировано в

налоговых органах и

самостоятельно ведет на

территории государства

деятельность через создаваемые

им специально для этого структуры

36. Форма постоянного представительства

Постоянным представительством иностраннойорганизации признается:

- филиал, представительство,

отделение, бюро, контора,

агентство, строительная площадка

- или любое иное место регулярного

осуществления предпринимательской

деятельности на территории Российской

Федерации.

37. постоянное представительство агентского (представительского) вида — зависимого агента

такая деятельность осуществляетсячерез агента, т. е. лицо, находящееся в

данном государстве и наделенное

иностранной организацией

определенными полномочиями ( имеет

доверенность и договор о выполнении

действий от имени иностранной

организации) и наделенное

иностранной организацией

определенными полномочиям

38. Совокупность признаков, определяющих иностранное юридическое лицо как постоянное представительство

наличие обособленного подразделенияили любого иного места деятельности

иностранной организации в Российской

Федерации;

осуществление иностранной

организацией предпринимательской

деятельности на конкретной

территории Российской Федерации,

осуществление такой деятельности на

постоянной (более 30 дней) основе.

39. Не приводит к созданию постоянного представительства

использование сооружений или содержаниезапаса товаров исключительно для целей

хранения, демонстрации или поставки товаров,

принадлежащих этой иностранной

организации, до начала такой поставки;

содержание запасов товаров, принадлежащих

иностранной организации, исключительно для

целей переработки другим лицом;

содержание постоянного места деятельности

исключительно для целей закупки товаров,

сбора и распространения информации,

ведения бухгалтерского учета, маркетинга,

рекламы или изучения рынка товаров;

40. Не приводит к созданию постоянного представительства

содержание постоянного местадеятельности исключительно для целей

простого подписания контрактов от

имени головной организации в

соответствии с детальными

письменными инструкциями;

осуществление деятельности на

территории РФ через брокера,

комиссионера, профессионального

участника рынка ценных бумаг или

любое другое лицо, действующее в

рамках своей основной деятельности.

41. Факторы не приводящие к созданию постоянного представительства

владение иностранной организацией ценными бумагами,долями в капитале российских организаций, иным

имуществом на территории Российской Федерации;

заключение иностранной организацией договора

простого товарищества или иного договора,

предполагающего совместную деятельность его сторон,

осуществляемую полностью или частично на территории

Российской Федерации;

предоставление иностранной организацией персонала

для работы на территории Российской Федерации в

другой организации, если такой персонал действует

исключительно от имени и в интересах организации, в

которую он был направлен, а также факт осуществления

иностранном организацией операции по ввозу в

Российскую Федерацию или вывозу из нее товаров, в том

числе в рамках внешнеторговых контрактов;

взаимозависимое с иностранной организацией лицо,

осуществляющее деятельность на территории

Российской Федерации, при отсутствии признаков

зависимого агента.

42. понятие «строительная площадка»

Согласно п. 1 ст. 308 НК РФ под строительной площадкойиностранной организации на территории Российской

Федерации понимается место строительства новых, а также

реконструкции, расширения, технического перевооружения и

(или) ремонта существующих объектов недвижимого

имущества (за исключением воздушных и морских судов,

судов внутреннего плавания и космических объектов), а также

место строительства и (или) монтажа, ремонта,

реконструкции, расширения и (или) технического

перевооружения сооружений, в том числе плавучих и буровых

установок, а также машин и оборудования, нормальное

функционирование которых требует жесткого крепления на

фундаменте или к конструктивным элементам зданий,

сооружений или плавучих сооружений.

finance

finance