Similar presentations:

Управление банковской ликвидностью

1.

Тема 1.Управление банковской ликвидностью.

Вопросы лекции:

1. Система

управления

банковской

ликвидностью.

2. Организация

процедур

управления

банковской ликвидностью.

3. Методы и инструменты регулирования

ликвидной позиции.

2. 1. Система управления банковской ликвидностью.

Управлениебанковской

ликвидностью

представляет

собой

совокупность

действий,

направленных на обеспечение ликвидности как

отдельного коммерческого банка, так и банковской

системы в целом.

Управление ликвидностью коммерческого банка в

РФ осуществляется на двух уровнях:

• централизованное управление со стороны Банка

России

• децентрализованное управление (на уровне

кредитной организации).

3.

На ликвидность кредитной организацииоказывает влияние множество факторов,

лежащих

в

сфере

формирования

собственного

капитала,

привлеченных

ресурсов, размещения средств, создания

резервов.

Процесс управления ликвидностью по

существу охватывает управление всеми

активами

и

пассивами

кредитной

организации,

включая

забалансовые

операции.

4.

Централизованноеуправление

ликвидностью имеет целью поддержание

ликвидности каждой кредитной организации.

Задачами такого управления являются:

• Определение регулятивных норм и правил

деятельности кредитных организаций,

обеспечивающих их ликвидность;

• Выбор

инструментов

регулирования

ликвидности;

• Организация контроля за состоянием

ликвидности

отдельной

кредитной

организации и банковской системы в

целом.

5. Инструменты централизованного регулирования ликвидности

• установление Банком России единых для всехкредитных

организаций

нормативов

ликвидности,

• определение нормативов

и порядка

формирования

обязательных

резервов

кредитных организаций,

• рефинансирование кредитных организаций,

• требования

по

организации

системы

управления ликвидностью на уровне каждой

кредитной организации.

6.

Целями управления ликвидностью на уровнеконкретной

кредитной

организации

являются:

• обеспечение своевременного и полного

удовлетворения банком обязательств перед

кредиторами, т. е. предотвращение риска

неликвидности и неплатежеспособности;

• поддержание такой структуры активов и

пассивов, которая обеспечивала бы

оптимальное сочетание ликвидности и

прибыльности коммерческого банка

7.

Задачиуправления

ликвидностью

на

децентрализованном уровне сводятся к

следующему:

• определение

текущей потребности в

ликвидных

средствах,

обеспечивающих

выполнение имеющихся у КО обязательств;

• обеспечение

сопряженности

сроков

движения

активов

и

пассивов для

поддержания

среднесрочной

и

долгосрочной ликвидности;

• создание системы краткосрочного прогноза

ликвидности;

8.

• организация внутрибанковского контроля засоблюдением требований Банка России к уровням

экономических

нормативов,

регулирующих

ликвидность кредитной организации, а также к

полноте и срокам формирования ФОРа;

• создание внутрибанковской информационной

системы для сбора и анализа данных о состоянии

ликвидности в кредитной организации

• разработка процедур принятия управленческих

решений в части управления ликвидностью

(обоснование

методов

и

инструментов

управления ликвидностью, выбор способа

регулирования ликвидности).

9.

Для проверки эффективности системыуправления

ликвидностью

кредитной

организации проводится оценка состояния

системы

управления

ликвидностью

в

соответствии с письмом ЦБ РФ от 23.03.2007

г. № 26 – Т

10.

Определениепотребности

в

ликвидных

средствах основывается на применении нескольких

подходов,

используемых

при

анализе

риска

ликвидности:

1. расчет коэффициентов ликвидности (Н2, Н3, Н4);

2. определение разрыва в сроках погашения

требований и обязательств;

3. структурный анализ требований и обязательств.

Главным

параметром

при

установлении

предельно допустимого значения избытка/дефицита

ликвидности является прибыль, получаемая банком от

его деятельности.

11. 2.Организация процедур управления банковской ликвидностью.

Организация управления ликвидностьюв КО, согласно требованиям Банка России,

должна включать разработку и утверждение

руководящим органом банка специального

документа о политике в сфере управления

ликвидностью.

В документе отражаются основные

организационные

элементы

системы

управления ликвидностью:

12.

1. организационная структура подразделенийи органов управления, принимающих участие

в анализе, оценке и регулировании

ликвидности, осуществляющих контроль и

отвечающих за выполнение соответствующих

решений.

2. процедуры определения рациональной

потребности кредитной организации в

ликвидных средствах, в том числе избытка

(дефицита) ликвидных средств.

13.

3. предельно допустимые значения избытка(дефицита) ликвидных средств.

4. порядок составления краткосрочного

прогноза ликвидности.

5. методы проведения анализа состояния

мгновенной, текущей, долгосрочной и общей

ликвидности, состояния требований банка к

клиентам (в том числе и просроченных) и

обязательств банка, от которых зависит

состояние ликвидности.

14.

Аналитическая работа предполагаетразработку сценариев, основанных на

допущении

возникновения

возможных

негативных событий, связанных с состоянием

фондового рынка, положением заемщиков и

кредиторов и т.д

Для проведения анализа необходимо

наличие методики оценки взаимного влияния

ликвидности и прибыльности банка.

15.

6. методы устранения отдельных негативныхтенденций

(регулирования

ликвидной

позиции),

например:

- невыполнения

предельных

значений

экономических нормативов,

- возникновения

конфликта

интересов

между ликвидностью и прибыльностью

кредитной организации,

а

также

методы

восстановления

ликвидности.

16.

7. информационная система для сбораинформации

и

анализа

состояния

ликвидности.

Используемая информационная база

должна быть достаточной для адекватной

оценки и достоверного прогноза ликвидности

кредитной организации.

17. 3.Методы и инструменты регулирования ликвидной позиции.

В банковской практике применяютсяразличные методы, использование которых

зависит во многом от клиентской ресурсной базы:

1) Метод фондового пула (стратегия управления

активами),

2) Метод управления фондами (стратегия

управления пассивами) ,

3) Метод конверсии фондов (стратегия

сбалансированного управления).

18.

1) Метод фондового пула (стратегия управленияактивами)

Условия, при которых применение данного

метода является целесообразным:

- устойчивое состояние ценовых параметров

привлечения депозитов и других источников

формирования ресурсной базы;

- ограничения в возможностях формирования

источников средств;

- возможность работы банка при минимальном

уровне ликвидности.

19.

Способ реализации:- ужесточение

контроля

за

качеством

кредитного портфеля, условиями предоставления

кредитов и качества

кредитоспособности и

платежеспособности заемщиков;

- увеличение удельного веса ликвидных активов

банка за счет конвертации их в кассовые и

приравненные к ним активы;

- ориентация на удовлетворение потребностей

клиентов как на основной фактор, определяющий

объем и виды привлекаемых депозитов и других

заемных средств;

- направление активных операций и ликвидность

банковских

кредитов,

обеспечивающих

краткосрочность вложений;

20.

2) Метод управления фондами (стратегияуправления пассивами)

Условия, при которых применение данного метода

является целесообразным:

- рост величины процентных ставок и усиление

конкуренции

за

привлечение

источников

ресурсной базы;

- наличие тех источников, которые минимизируют

издержки привлечения средств, что оставляет в

распоряжении банка больше новых средств для

увеличения его прибыли;

- высокая ликвидность.

21.

Методпредполагает

необходимость

рассмотрения конкретного источника, за счет

которого привлекаются средства.

Должно

отслеживаться

соотношение

объемов вкладов до востребования и объемов

срочных депозитов, а также объемов займов

на денежном рынке и общей величины

обязательств.

22.

Если фонды формируются в основномза счет краткосрочных и источников с

неопределенным

сроком

привлечения

(вклады до востребования или кредиты

"овернайт"), то большая часть средств

должна вкладываться в краткосрочные

кредиты и ценные бумаги.

Если фонды формируются за счет

долгосрочных средств (срочных депозитов),

то

возможно

их

использование

на

долгосрочные займы.

23.

В результате применения данного методанаблюдается:

- повышение

инвестиционного

потенциала;

- контроль над издержками привлеченных

средств;

- уменьшение

подверженности

риску

изменения процентных ставок;

- увеличение риска вкладных операций изза недостаточной определенности сроков и

объемов привлеченных ресурсов.

24.

3) Метод конверсии фондов (стратегиясбалансированного управления)

Условия, при которых применение данного

метода является целесообразным:

- повышение риска изменения процентных

ставок;

- возможность в максимальной степени

контролировать размер, сроки, стоимость как

активов, так и пассивов,

- нормальный уровень ликвидности.

25.

Методсбалансированного

управления

является наиболее

оптимальным (по

отношению к внешней среде банка), так как

позволяет не только решать поставленные

стратегические и оперативные задачи, но

и

попутно дополнительные (выполнение

обязательных экономических нормативов,

внедрение новых банковских продуктов,

налоговых обязательств.

26.

Существует ряд прочих методов управленияликвидной позицией, к которым относят:

- метод прогнозирования потоков денежных

средств - основан

на

построении

прогнозного

графика

оценочной

потребности в ликвидности на различные

прогнозные периоды и источников ее

покрытия за те же периоды, и выработке мер

при обнаружении значимого расхождения в

этих показателях.

27.

- метод управления резервной позицией состоит в определении резервной позиции(вторичные резервы заранее не формируются,

а лишь прогнозируется количество фондов,

которое возможно купить на денежном рынке

и тем самым профинансировать возможный

отток денежных средств).

- метод управления кредитной позицией заключается в определении того объема

денежных средств, который банк получит в

краткосрочном периоде,

если не будет

возобновлять краткосрочные кредиты.

28.

С учетом избранного метода определяются исоответствующие инструменты управления

ликвидностью:

• выбор

показателей

измерения

ликвидности,

• установление лимитов и контрольных

цифр,

• выбор инструментов привлечения и

размещения

ликвидных

средств,

в

зависимости от текущей ситуации и

горизонта планирования.

29.

Инструментамиустранения

дефицита

ликвидных средств могут быть:

• межбанковские кредиты, в том числе

кредиты Банка России;

• выпуск кредитной организацией долговых

обязательств;

• привлечение

средств

клиентов

на

депозитные и текущие счета;

• пересмотр сроков депозитных договоров

или других обязательств банка.

30.

Инструментами устранения излишкаликвидных средств могут быть:

• предоставление межбанковских кредитов;

• размещение депозитов в Банке России или

банке-корреспонденте (в том числе банкенерезиденте);

• покупка ценных бумаг, предназначенных

для продажи;

• разные формы инвестирования.

31.

Объектомуправления

текущей

ликвидностью служит корреспондентский

счет кредитной организации, отражающий

остаток его ликвидных средств.

Сопоставляя

этот

остаток

с

предъявленной банку суммой обязательств,

изыскивая источники пополнения данного

счета, осуществляя прогноз необходимого

остатка средств в дальнейшем, кредитная

организация

регулирует

текущую

ликвидность.

32.

Регулированиеликвидности

может

охватывать комплекс более глубоких мер по

восстановлению ликвидности.

Потребность

в

проведении

таких

мероприятий вызывается, как правило,

наличием серьезных упущений, недостатков

в управлении ликвидностью или возникновением непредвиденных обстоятельств в

деятельности кредитной организации.

33.

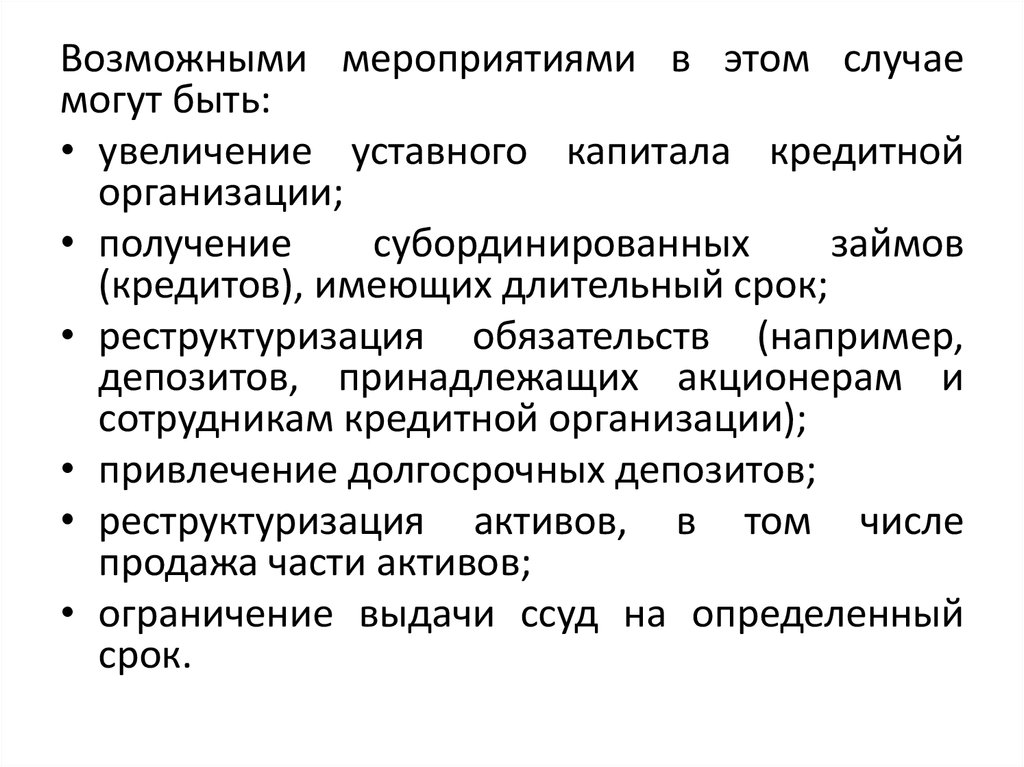

Возможными мероприятиями в этом случаемогут быть:

• увеличение уставного капитала кредитной

организации;

• получение

субординированных

займов

(кредитов), имеющих длительный срок;

• реструктуризация обязательств (например,

депозитов, принадлежащих акционерам и

сотрудникам кредитной организации);

• привлечение долгосрочных депозитов;

• реструктуризация активов, в том числе

продажа части активов;

• ограничение выдачи ссуд на определенный

срок.

34. Темы докладов

1. Управление ликвидностью на основеэкономических нормативов.

2. Управление ликвидностью на основе анализа

денежных потоков.

3. Причины возникновения риска

несбалансированной ликвидности

4. Формирование фонда обязательных

резервов в ЦБ РФ

5. Рефинансирование кредитных организаций.

35.

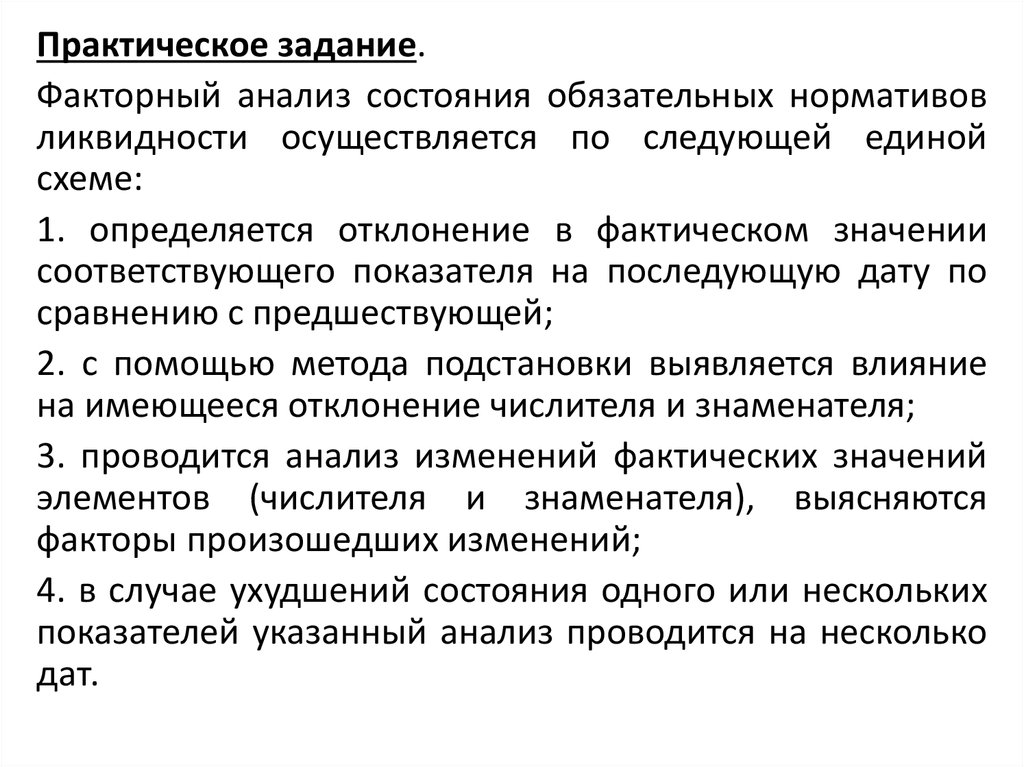

Практическое задание.Факторный анализ состояния обязательных нормативов

ликвидности осуществляется по следующей единой

схеме:

1. определяется отклонение в фактическом значении

соответствующего показателя на последующую дату по

сравнению с предшествующей;

2. с помощью метода подстановки выявляется влияние

на имеющееся отклонение числителя и знаменателя;

3. проводится анализ изменений фактических значений

элементов (числителя и знаменателя), выясняются

факторы произошедших изменений;

4. в случае ухудшений состояния одного или нескольких

показателей указанный анализ проводится на несколько

дат.

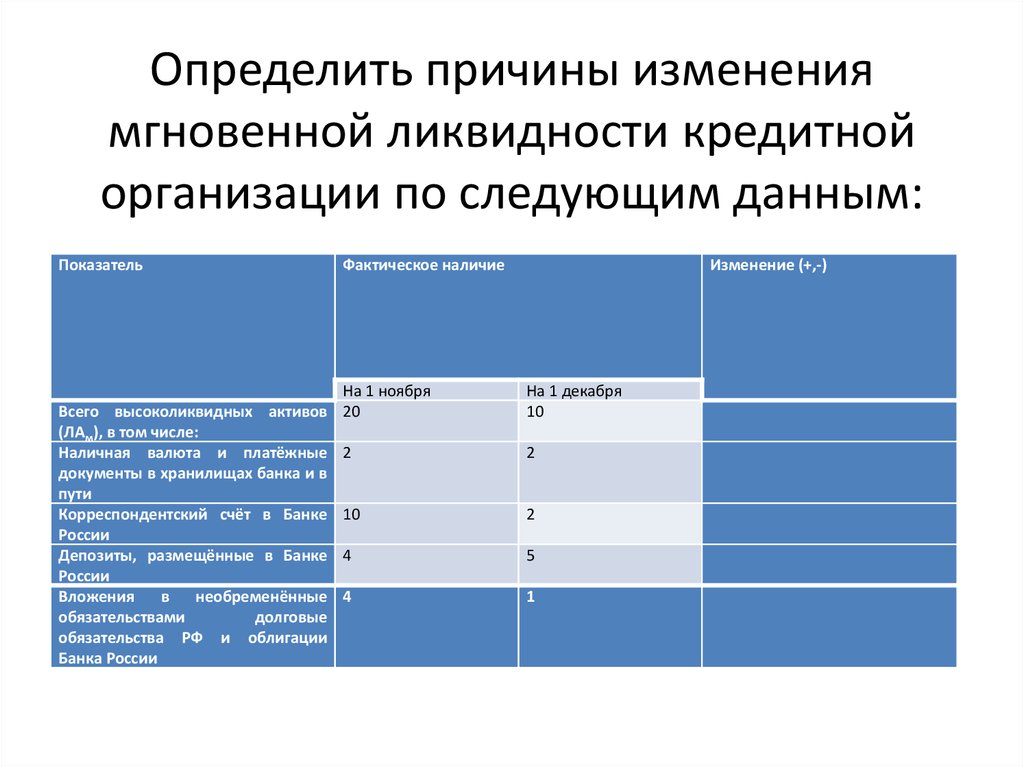

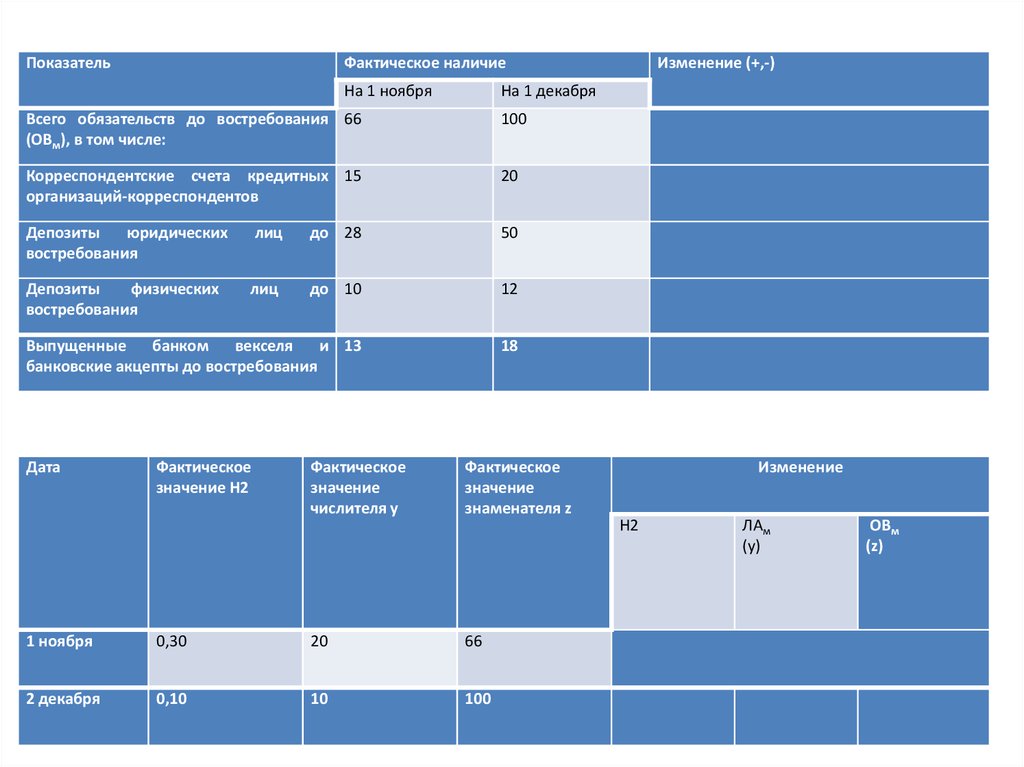

36. Определить причины изменения мгновенной ликвидности кредитной организации по следующим данным:

ПоказательФактическое наличие

На 1 ноября

Всего высоколиквидных активов 20

(ЛАм), в том числе:

Наличная валюта и платёжные 2

документы в хранилищах банка и в

пути

Корреспондентский счёт в Банке 10

России

Депозиты, размещённые в Банке 4

России

Вложения

в

необременённые 4

обязательствами

долговые

обязательства РФ и облигации

Банка России

Изменение (+,-)

На 1 декабря

10

2

2

5

1

37.

ПоказательФактическое наличие

На 1 ноября

На 1 декабря

Всего обязательств до востребования 66

(ОВм), в том числе:

100

Корреспондентские счета кредитных 15

организаций-корреспондентов

20

Депозиты

юридических

востребования

лиц

до 28

50

Депозиты

физических

востребования

лиц

до 10

12

Выпущенные

банком

векселя

и 13

банковские акцепты до востребования

18

Дата

Фактическое

значение Н2

Изменение (+,-)

Фактическое

значение

числителя у

Фактическое

значение

знаменателя z

1 ноября

0,30

20

66

2 декабря

0,10

10

100

Изменение

Н2

ЛАм

(у)

ОВм

(z)

38.

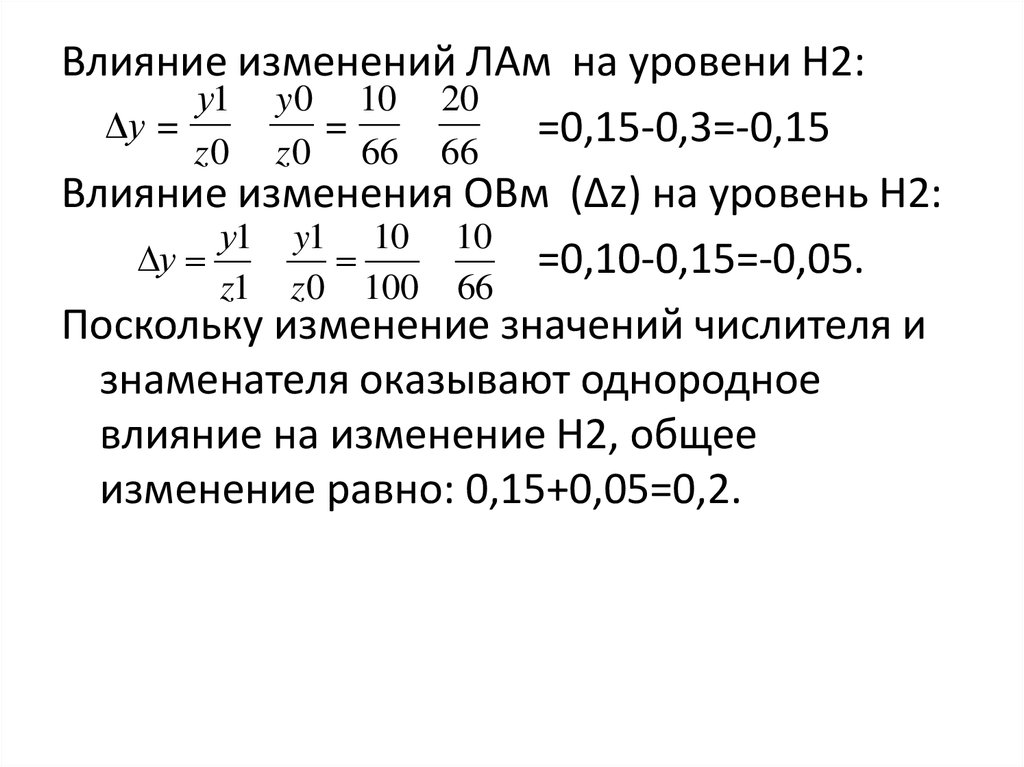

Влияние изменений ЛАм на уровени Н2:у1 y 0 10 20

Δу =

=

=0,15-0,3=-0,15

z 0 z 0 66 66

Влияние изменения ОВм (∆z) на уровень Н2:

у1 y1 10 10

у

=0,10-0,15=-0,05.

z1 z 0 100 66

Поскольку изменение значений числителя и

знаменателя оказывают однородное

влияние на изменение Н2, общее

изменение равно: 0,15+0,05=0,2.

finance

finance