Similar presentations:

Теоретические основы управления банковскими рисками

1. Унгур Дмитрий Евгеньевич

к.э.н., доцент кафедры банковского делаE-mail: d.e.ungur@gmail.com

Тел. кафедры 209-88-87

2. Тема 1. Теоретические основы управления банковскими рисками

1. Понятие «риск», его виды и типы поосновным классификационным

признакам.

2. Сущность, содержание и проявление

основных банковских рисков.

3. Методические подходы к определению

финансовой устойчивости банков.

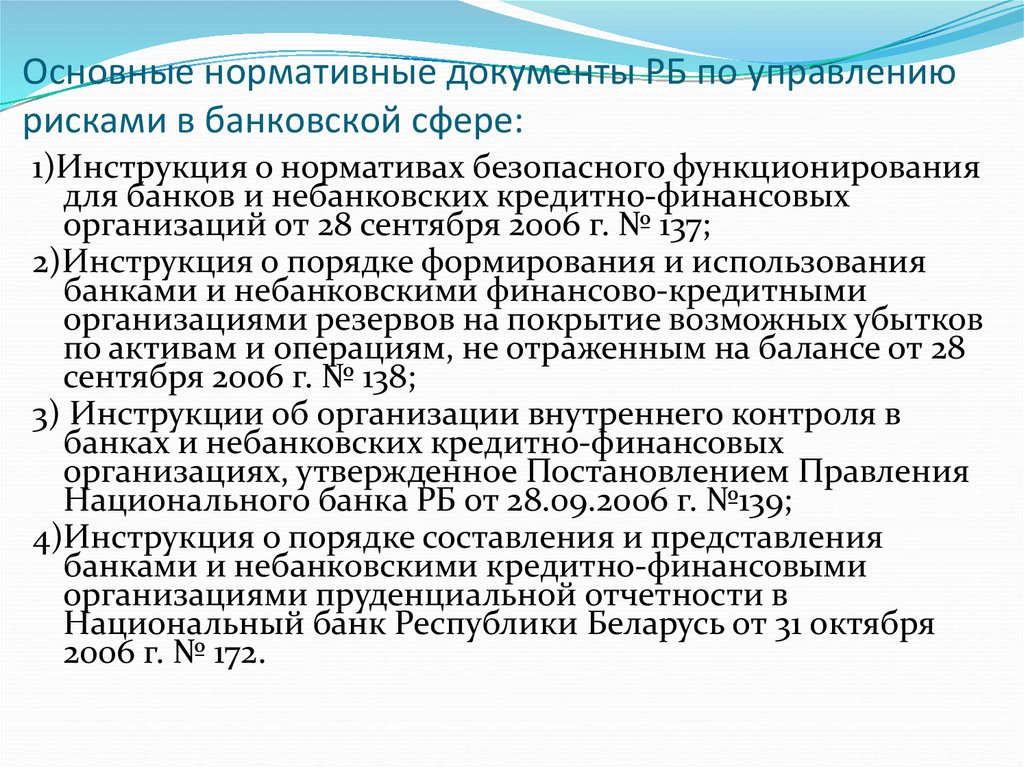

3. Основные нормативные документы РБ по управлению рисками в банковской сфере:

1)Инструкция о нормативах безопасного функционированиядля банков и небанковских кредитно-финансовых

организаций от 28 сентября 2006 г. № 137;

2)Инструкция о порядке формирования и использования

банками и небанковскими финансово-кредитными

организациями резервов на покрытие возможных убытков

по активам и операциям, не отраженным на балансе от 28

сентября 2006 г. № 138;

3) Инструкции об организации внутреннего контроля в

банках и небанковских кредитно-финансовых

организациях, утвержденное Постановлением Правления

Национального банка РБ от 28.09.2006 г. №139;

4)Инструкция о порядке составления и представления

банками и небанковскими кредитно-финансовыми

организациями пруденциальной отчетности в

Национальный банк Республики Беларусь от 31 октября

2006 г. № 172.

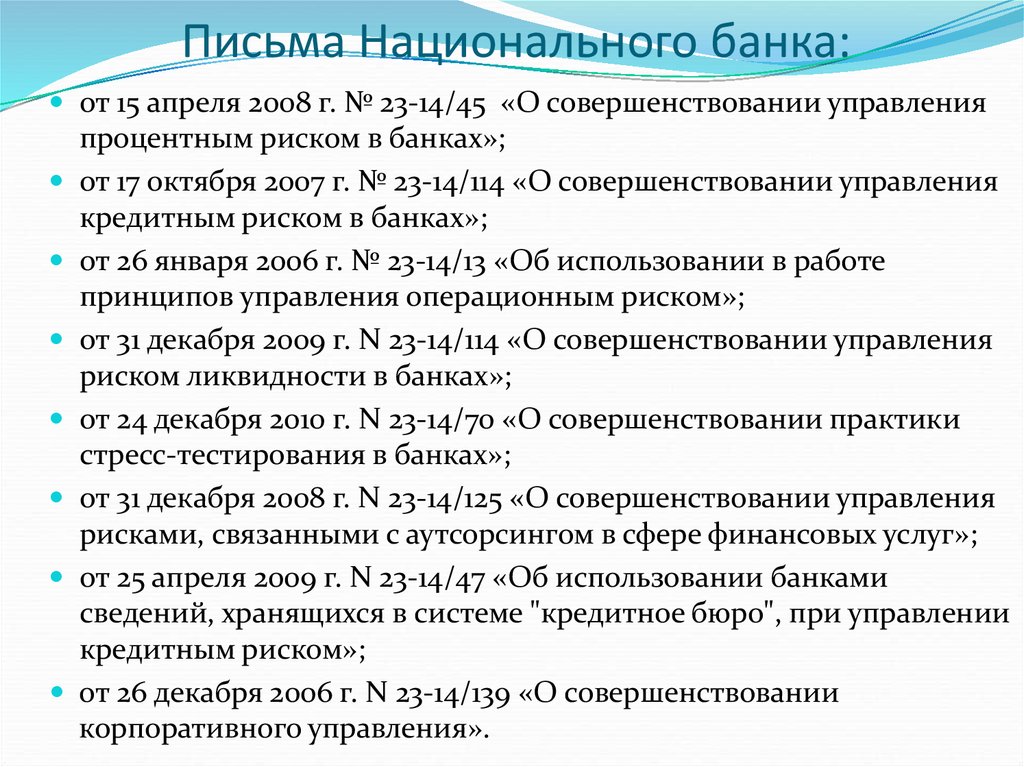

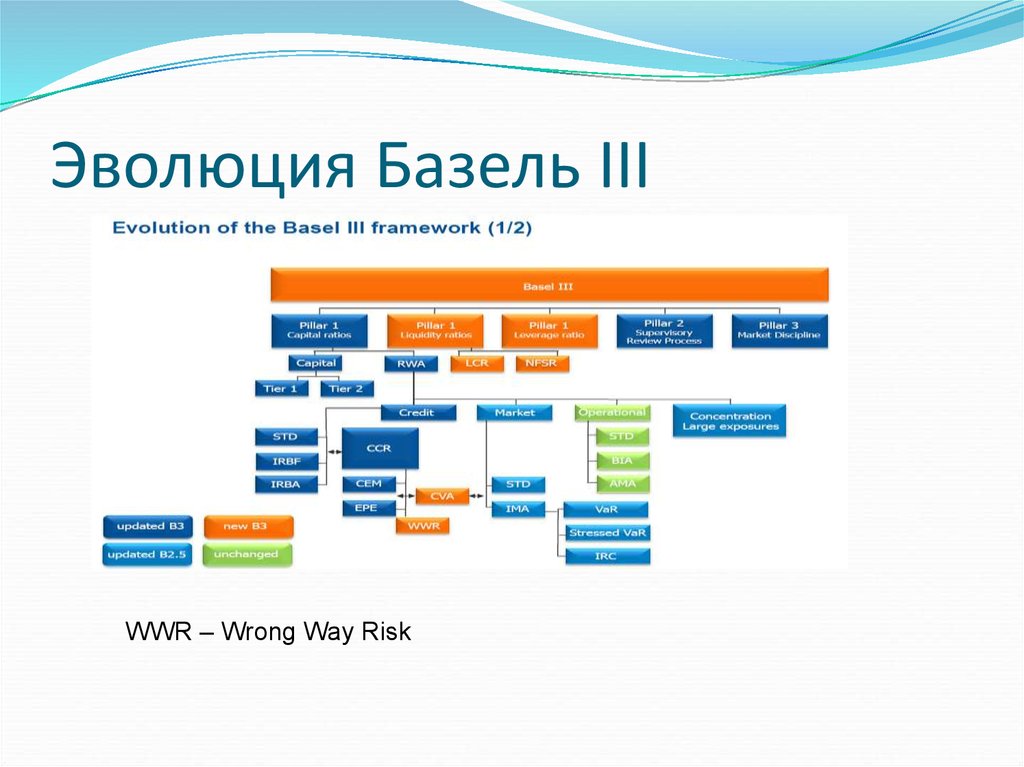

4. Письма Национального банка:

от 15 апреля 2008 г. № 23-14/45 «О совершенствовании управленияпроцентным риском в банках»;

от 17 октября 2007 г. № 23-14/114 «О совершенствовании управления

кредитным риском в банках»;

от 26 января 2006 г. № 23-14/13 «Об использовании в работе

принципов управления операционным риском»;

от 31 декабря 2009 г. N 23-14/114 «О совершенствовании управления

риском ликвидности в банках»;

от 24 декабря 2010 г. N 23-14/70 «О совершенствовании практики

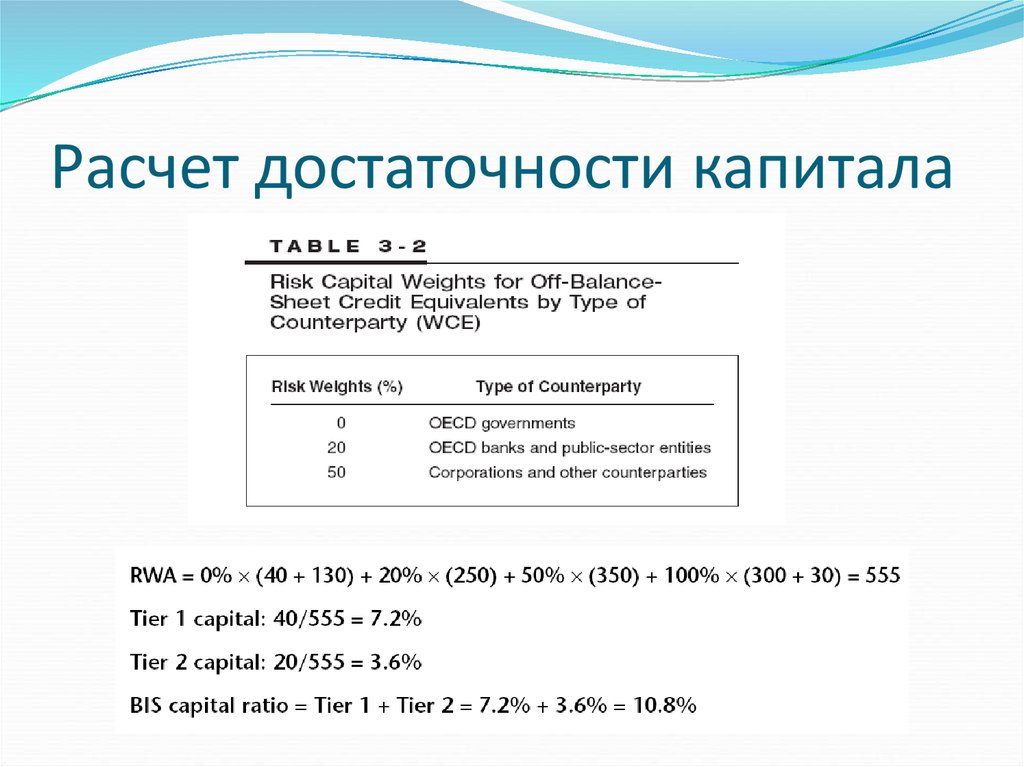

стресс-тестирования в банках»;

от 31 декабря 2008 г. N 23-14/125 «О совершенствовании управления

рисками, связанными с аутсорсингом в сфере финансовых услуг»;

от 25 апреля 2009 г. N 23-14/47 «Об использовании банками

сведений, хранящихся в системе "кредитное бюро", при управлении

кредитным риском»;

от 26 декабря 2006 г. N 23-14/139 «О совершенствовании

корпоративного управления».

5.

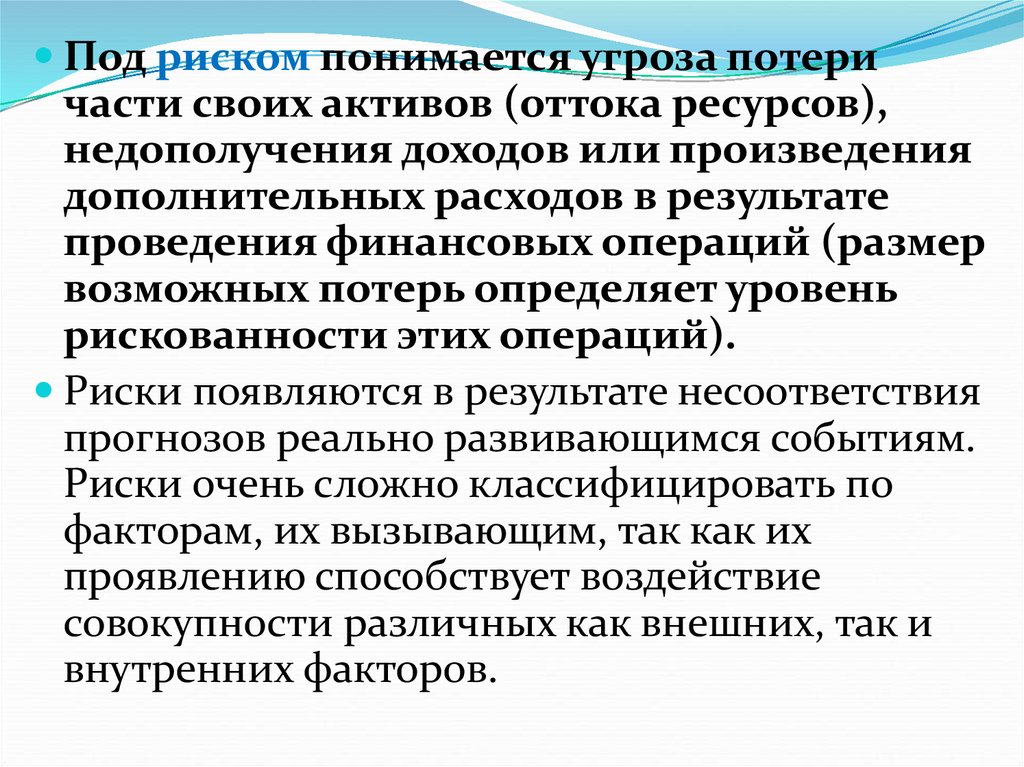

Под риском понимается угроза потеричасти своих активов (оттока ресурсов),

недополучения доходов или произведения

дополнительных расходов в результате

проведения финансовых операций (размер

возможных потерь определяет уровень

рискованности этих операций).

Риски появляются в результате несоответствия

прогнозов реально развивающимся событиям.

Риски очень сложно классифицировать по

факторам, их вызывающим, так как их

проявлению способствует воздействие

совокупности различных как внешних, так и

внутренних факторов.

6.

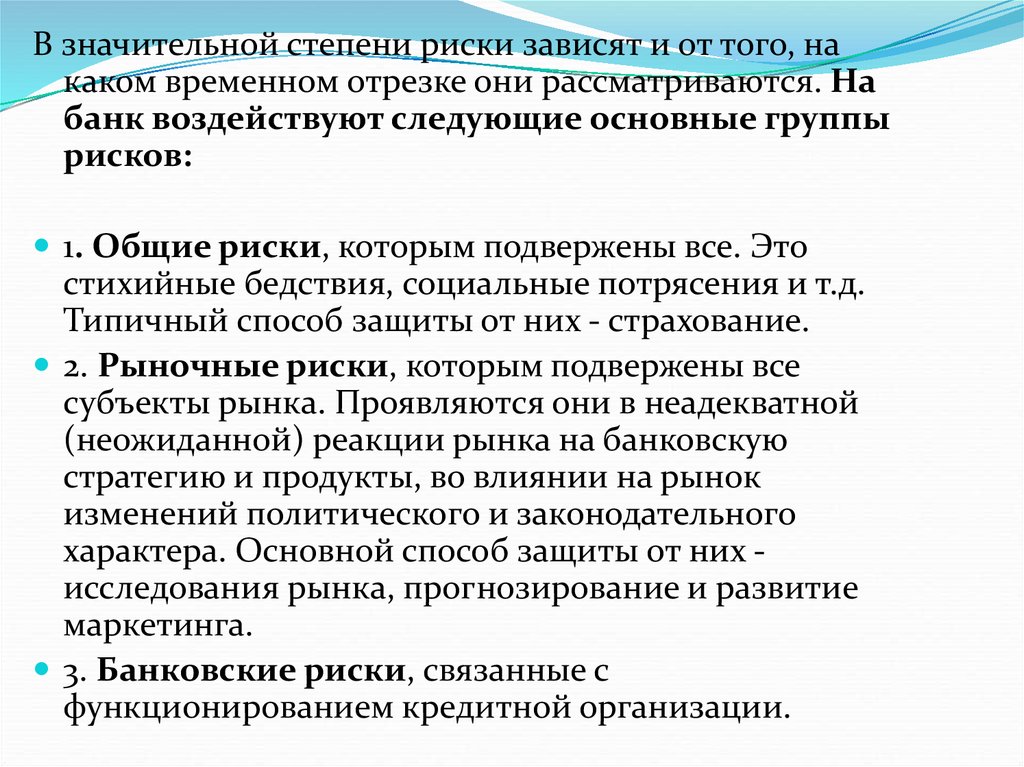

В значительной степени риски зависят и от того, накаком временном отрезке они рассматриваются. На

банк воздействуют следующие основные группы

рисков:

1. Общие риски, которым подвержены все. Это

стихийные бедствия, социальные потрясения и т.д.

Типичный способ защиты от них - страхование.

2. Рыночные риски, которым подвержены все

субъекты рынка. Проявляются они в неадекватной

(неожиданной) реакции рынка на банковскую

стратегию и продукты, во влиянии на рынок

изменений политического и законодательного

характера. Основной способ защиты от них исследования рынка, прогнозирование и развитие

маркетинга.

3. Банковские риски, связанные с

функционированием кредитной организации.

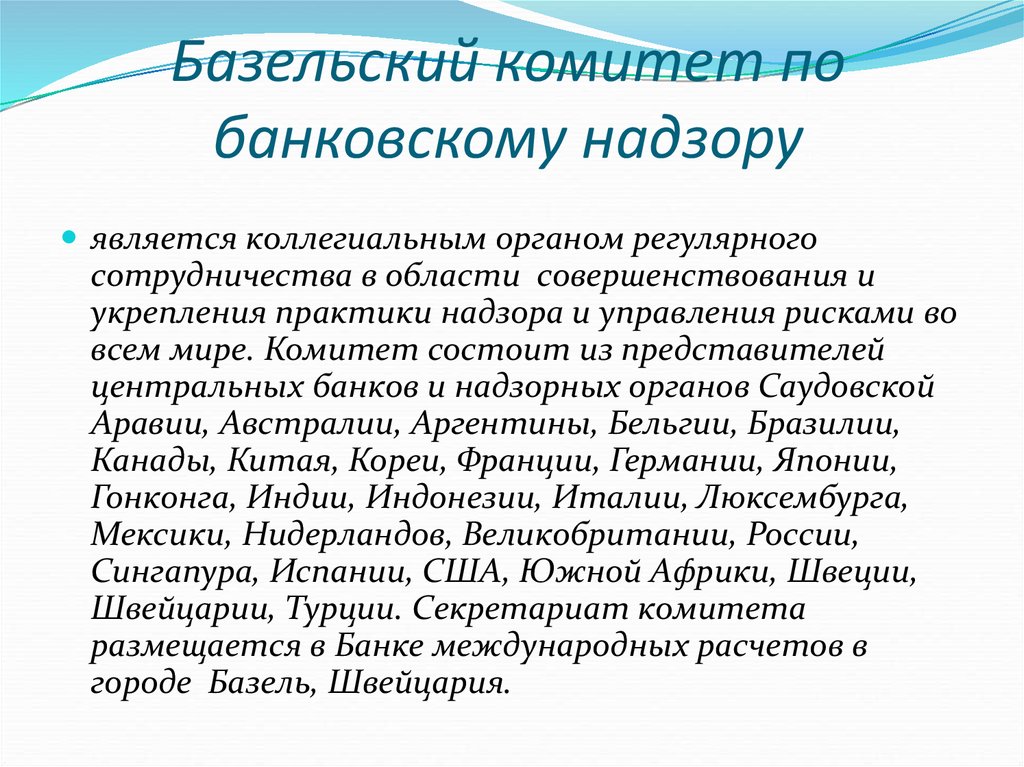

7. Базельский комитет по банковскому надзору

является коллегиальным органом регулярногосотрудничества в области совершенствования и

укрепления практики надзора и управления рисками во

всем мире. Комитет состоит из представителей

центральных банков и надзорных органов Саудовской

Аравии, Австралии, Аргентины, Бельгии, Бразилии,

Канады, Китая, Кореи, Франции, Германии, Японии,

Гонконга, Индии, Индонезии, Италии, Люксембурга,

Мексики, Нидерландов, Великобритании, России,

Сингапура, Испании, США, Южной Африки, Швеции,

Швейцарии, Турции. Секретариат комитета

размещается в Банке международных расчетов в

городе Базель, Швейцария.

8.

Базельский комитет по банковскомунадзору делит риски на внутренние и

внешние.

Возможности управления (регулирования)

внешними рисками у банка ограничены. К

внешним, связанным с изменением ситуации в

экономике в целом, относятся: страновые,

валютные, финансовые, правовые риски и риск

стихийных бедствий.

К внутренним - риск несбалансированной

ликвидности, риски по отдельным операциям,

риски, связанные с последствиями принятия

некачественных решений, риск потери репутации.

9.

Среди подходов, применяемых при классификациирисков, наиболее характерны следующие:

• по типу субъекта - специализированные,

отраслевые, универсальные;

• по месту возникновения - внешние и внутренние;

• по составу клиентов - мелкие, крупные,

сопряженные, отраслевые;

• по методам расчета - комплексные, частные;

• по степени риска - плотные, умеренные, низкие;

• по времени - прошлые, текущие, будущие;

• по характеру учета - балансовые, забалансовые;

• по возможностям управления - открытые,

закрытые.

10.

Возможна следующая классификация рисков:- Финансовые риски: (кредитный риск,

процентный риск, риск ликвидности,

инвестиционный риск, валютный риск, риск

неплатежеспособности)

- Функциональные риски: (стратегический риск;

технологический риск; риск операционных или

накладных расходов (риск неэффективности); риск

внедрения новых продуктов и технологий

(внедренческий риск)).

- Прочие внешние риски: (риск несоответствия;

риск потери репутации).

11. 2. Сущность, содержание и проявление основных банковских рисков

Малейшие сомнения в надежности банкамогут привести к снижению

заинтересованности клиентов в

сотрудничестве (отток ресурсов), снижению

стоимости долговых обязательств банка

(падению кредитного рейтинга), уменьшению

лимитов в банках-контрагентах и т.п., т.е.

можно говорить о присутствии риска.

12. Банковский риск -

Банковский риск Это возможность реализациинеблагоприятного события в операционной

деятельности банка, в процессах управления

активами и пассивами, в процессе

реализации бизнес-стратегий, следствием

которых является получение прямых и

косвенных потерь, потери ликвидности или

стоимости капитала банка, связанных с

внутренними и внешними факторами

неопределенности, влияющими на

деятельность банка.

13.

В мировой практике банковские риски в зависимости отих характера подразделяются на:

- финансовые,

- Операционные (функциональные),

- Прочие.

При этом финансовые риски подразделяются на

основные категории:

- Кредитный риск;

- Рыночный (включающий валютный);

- Процентный;

- Ликвидности;

- Инвестиционные риски.

14. В Республике Беларусь, согласно Инструкции об организации системы управления рисками в банках, небанковских кредитно-финансовых

организациях,банковских группах и банковских холдингах,

утвержденной Постановлением Правления НБ РБ от

29.10.2012 г. № 550 с учетом изменений и дополнений,

выделяют следующие виды рисков:

Кредитный риск - риск возникновения у банка

потерь (убытков), неполучения запланированных

доходов вследствие неисполнения, несвоевременного

либо неполного исполнения должником финансовых

и иных имущественных обязательств перед банком в

соответствии с условиями договора или

законодательством.

15. К указанным финансовым обязательствам относятся обязательства должника по:

возврату денежных средств, привлеченных наосновании кредитного договора, договора

банковского вклада (депозита), иных договоров о

привлечении денежных средств;

банковским гарантиям, аккредитивам полученным

и выданным;

открытым банком на основании кредитных договоров

кредитным линиям в части неиспользованных

лимитов;

возмещению лизинговых платежей по договорам

финансовой аренды (лизинга);

иные денежные обязательства должника перед

банком, которые должны быть исполнены должником в

соответствии с договором или законодательством.

16. Страновой риск

риск возникновения у банка потерь (убытков), неполучениязапланированных доходов в результате неисполнения иностранными

контрагентами (юридическими, физическими лицами) обязательств из-за

экономических, политических, социальных изменений, а также вследствие

того, что валюта денежного обязательства может быть недоступна

контрагенту из-за особенностей законодательства (независимо от

финансового положения самого контрагента)

оценивается в контексте страны нахождения должника или его основных

контрагентов и риска неперевода средств (трансфертный риск), в том числе в

результате действий правительства страны должника либо страны его

основных контрагентов (цепная реакция). Изменения в политической и

экономической ситуации в стране, применение санкций со стороны

международных организаций и отдельных стран могут оказать существенное

влияние на возможность должника исполнять свои обязательства перед

банком. Страновой риск также связан с невозможностью или нежеланием

иностранного правительства погашать свои обязательства.

17.

Рыночный риск риск возникновения у банка потерь (убытков) отизменения стоимости балансовых и внебалансовых

позиций, относящихся к торговому портфелю, а также

позиций, номинированных в иностранной валюте, и

товаров вследствие изменения рыночных цен на

финансовые инструменты и товары, вызванного

изменениями курсов иностранных валют, рыночных

процентных ставок и другими факторами.

(в Инструкции № 137 торговый портфель - совокупность

позиций по финансовым инструментам, удерживаемым

с целью продажи или хеджирования изменения

стоимости или будущих потоков денежных средств по

этим финансовым инструментам).

18. Рыночный риск включает:

• процентный риск торгового портфеля- вероятностьвозникновения у банка потерь (убытков) от изменения стоимости

долговых обязательств и других инструментов торгового портфеля

банка, взаимосвязанных с размером процентной ставки;

• фондовый риск - вероятность возникновения у банка потерь

(убытков), неполучения запланированных доходов от изменения

стоимости долевых инструментов торгового портфеля банка.;

• валютный риск - вероятность возникновения у банка потерь

(убытков) от изменения стоимости балансовых и внебалансовых

позиций банка, номинированных в иностранной валюте,

вследствие изменения курсов иностранных валют. Валютный риск

включает позиции банка в драгоценных металлах;

• товарный риск - вероятность возникновения у банка потерь

(убытков) от изменения стоимости товаров.

19. Процентный риск торгового портфеля

риск изменения стоимости позиций торгового портфеля, связанныйс несовпадением в сроках погашения (возврата) балансовых активов,

пассивов и внебалансовых требований и обязательств с фиксированной

процентной ставкой либо установлением новой ставки по финансовым

инструментам с плавающей процентной ставкой;

риск кривой доходности, связанный с возможным изменением угла

наклона и формы кривой, отражающей равномерность получения дохода

(кривая доходности), вследствие несовпадения по времени погашения

финансовых инструментов при изменении процентных ставок по ним;

базисный риск, обусловленный недостаточной корреляцией между

процентными ставками по привлеченным и размещенным финансовым

инструментам, имеющим сходный срок погашения и характеристики

пересмотра процентной ставки;

опционный риск, вызванный возможным отказом от исполнения

обязательств одной из сторон по сделке с автономными опционами либо

финансовыми инструментами со встроенными опционами.

20. Процентный риск банковского портфеля

Вероятность возникновения у банка потерь(убытков), неполучения запланированных доходов

от изменения стоимости балансовых и

внебалансовых позиций банка, не входящих в

торговый портфель, вследствие изменения

процентных ставок. Основными видами

процентного риска банковского портфеля

являются: риск изменения стоимости позиций

банковского портфеля, риск кривой доходности,

базисный риск и опционный риск.

21. Риск ликвидности (1)

• риск возникновения у банка потерь (убытков)вследствие неспособности обеспечить

своевременное исполнение своих обязательств в

полном объеме. Риск ликвидности возникает в

результате несбалансированности финансовых

активов и финансовых обязательств банка (в том

числе вследствие несвоевременного исполнения

финансовых обязательств одним или несколькими

контрагентами банка) и (или) возникновения

непредвиденной необходимости немедленного и

единовременного исполнения банком своих

финансовых обязательств.

22. Риск ликвидности (2)

Риск ликвидности включает риск фондированияликвидности и рыночный риск ликвидности.

Риск фондирования ликвидности – вероятность возникновения у

банка потерь (убытков), неполучения запланированных доходов

вследствие неспособности обеспечить эффективное удовлетворение

своих текущих или будущих потребностей (ожидаемых или

непредвиденных) в денежных средствах и (или) имуществе для передачи

в залог.

Риск ликвидности активов – вероятность возникновения у банка потерь

(убытков), неполучения запланированных доходов вследствие

невозможности легко реализовать либо приобрести активы

(обязательства) по рыночной стоимости по причине недостаточной

глубины рынка, не позволяющей увеличить объем операций без

значительного изменения цен на них, или дестабилизации самого рынка.

23. Операционный риск -

Операционный риск риск возникновения у банка потерь (убытков) и(или) дополнительных затрат в результате

несоответствия установленных банком порядков и

процедур совершения банковских операций и

других сделок законодательству или их нарушения

сотрудниками банка, некомпетентности или

ошибок сотрудников банка, несоответствия или

отказа используемых банком систем, в том числе

информационных, а также в результате действия

внешних факторов.

24. Виды операционного риска и источники возникновения:

1. Внутреннее мошенничество2. Внешнее мошенничество

3. Кадровая политика и безопасность труда

4. Клиенты, продукты и деловая практика

5. Причинение ущерба материальным активам

6. Нарушение непрерывности

функционирования и сбои (отказы) систем

7. Осуществление деятельности и управление

процессами

25. Правовой риск

Операционный риск включает правовой риск – риск возникновения убанка потерь (убытков) и (или) дополнительных затрат вследствие

допускаемых правовых ошибок при осуществлении деятельности,

противоречивости, несовершенства и изменчивости законодательства, а

также в результате судебных процессов, других правовых процедур,

оказывающих негативное воздействие на деятельность банка.

Правовой риск возникает вследствие несоблюдения банком

законодательства, несоответствия локальных нормативных правовых

актов банка законодательству, неэффективной организации правовой

работы, приводящей к правовым ошибкам, неисполнения или

ненадлежащего исполнения банком или его клиентами (контрагентами)

условий договоров, неправильных юридических консультаций, неверного

составления документов, в том числе при рассмотрении спорных

вопросов в судебных органах различных государств, получения исков от

сотрудников банка и (или) иных лиц.

26. Стратегический риск -

Стратегический риск • риск возникновения у банка потерь (убытков) в результатеошибок (недостатков), допущенных при принятии

решений, определяющих стратегию деятельности и

развития банка (стратегическое управление) и

выражающихся в неучете или недостаточном учете

возможных опасностей, которые могут угрожать

деятельности банка, неправильном или недостаточно

обоснованном определении перспективных направлений

деятельности, в которых банк может достичь

преимущества перед конкурентами, отсутствии или

обеспечении в неполном объеме необходимых ресурсов

(финансовых, материально-технических, людских) и

организационных мер (управленческих решений),

которые должны обеспечить достижение целей

деятельности банка.

27. Риск потери деловой репутации банка

риск возникновения у банка потерь (убытков) в результатесужения клиентской базы вследствие формирования в

обществе негативного представления о финансовой

устойчивости банка, качестве оказываемых им услуг или

характере деятельности в целом. Риск потери деловой

репутации банка может возникнуть из-за недостатков в

организации деятельности, сбоев в работе электронных

банковских систем, несоблюдения законодательства,

локальных нормативных правовых актов банка,

отступления от обычаев делового партнерства, нарушения

норм общественной морали и этических принципов

банковского дела, подозрения в участии банка или его

сотрудников в незаконных финансовых операциях, а также

в иной противоправной деятельности.

28. Риск концентрации

Риск концентрации – риск возникновения у банка потерь(убытков), неполучения запланированных доходов в результате

концентрации отдельных видов рисков.

Концентрация риска – сосредоточение требований (обязательств),

позиций по финансовым инструментам относительно отдельного

клиента или группы взаимосвязанных клиентов, а также клиентов,

принадлежащих к отдельным отраслям экономики либо к

географическим регионам, странам, а также относительно

финансового инструмента, вида валюты и иных характеристик

позиций под риском, которое может привести к достаточно

большим потерям (относительно величины нормативного или

экономического капитала банка, суммы активов, пассивов или

общего уровня риска) и создать угрозу финансовому состоянию

банка или его способности осуществлять основную деятельность.

29. 3. Методические подходы к определению финансовой устойчивости банков

RMS, 2003 г.;COSO-ERM, 2004 г.;

Basel-II, 2004 г. (Basel

III начал действовать в

2010-2011 году).

30.

1) Стандарт управления рисками, разработанныйсовместно Институтом риск-менеджмента (IRM),

Ассоциацией риск-менеджмента и страхования

(AIRMIC), при участии Национального форума рискменеджмента в Общественном секторе

Великобритании (модель RMS);

2) Интегрированная модель управления рисками,

принятая Комитетом спонсорских организаций

Комиссии Тредвея (модель COSO–ERM);

3) Международная конвергенция измерения

достаточности капитала и стандартов капитала,

принятая Банком международных расчетов (Basel II).

31.

- Стандарт RMS ставит целью получение максимальнойдоходности – между рискованностью сделок и максимизацией

доходности рекомендуется компенсировать перенесением риска

на третье лицо хеджированием или страхованием;

- Стандарт COSO-ERM отображает стремление к балансу

между доходностью и риском – в качестве основного способа

управления рисками предусматривает непрерывный

мониторинг и контроль рисковых процессов, т.е.

методологию управления рисками, практическая реализация

которой связана с необходимостью проведения

дополнительной разработки и, в конечном итоге, с

большими накладными расходами;

- Базель 2 определяет четкие ограничения относительно

минимального размера капитала банка – наиболее

детерминированный, с глубокой детализацией методов и

техники достижения задекларированной цели, в качестве

инструментов управления рисками существенно полагается

на процессы управления лимитами.

32.

Как развитые европейские страны, так ив последнее время Республика Беларусь

в лице Национального банка стремятся

максимально приблизить систему

определения финансовой устойчивости

к стандартам, нашедшим воплощение в

документах по банковскому надзору,

разработанных Базельским комитетом

(Базель 2 – сейчас Базель 3).

33. Базель 2 включает три основных компонента:

1) минимальные требования ккапиталу банка;

2) основные принципы надзорного

процесса;

3) стимулирование рыночной

дисциплины.

34.

35. Минимальный капитал

36. По каждому из рисков предлагаются различные варианты расчета их величины:

- упрощенные (базовые илистандартные для всех банков);

- продвинутые (основанные на

собственных внутренних

рейтингах и моделях банка).

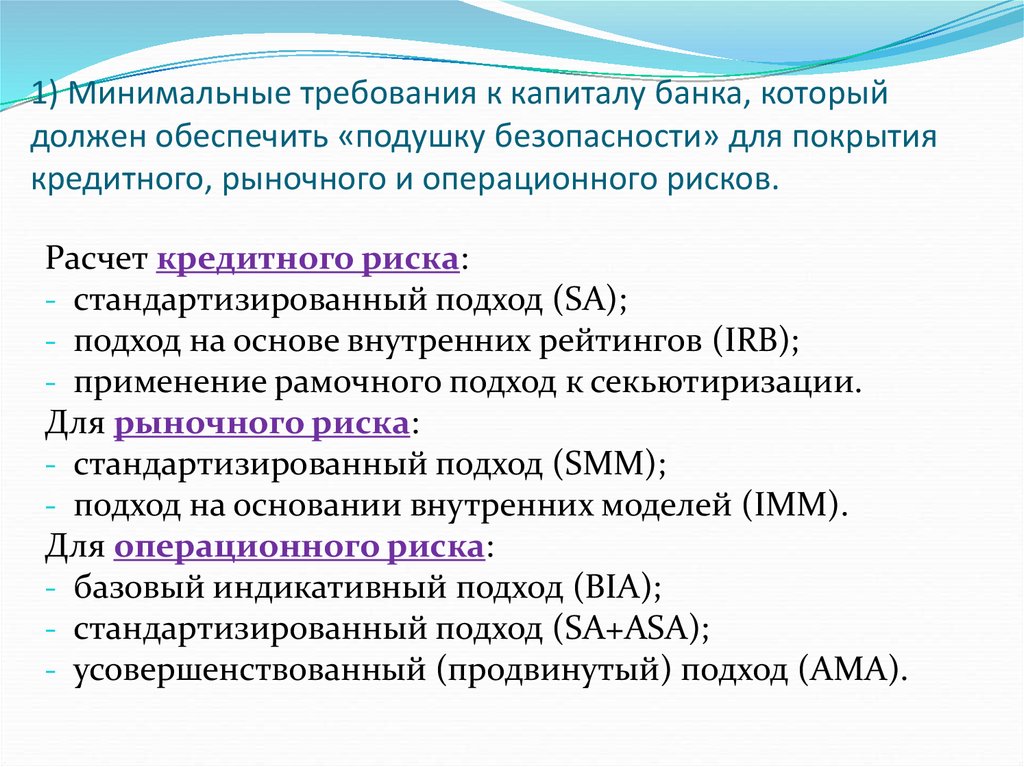

37. 1) Минимальные требования к капиталу банка, который должен обеспечить «подушку безопасности» для покрытия кредитного, рыночного

и операционного рисков.Расчет кредитного риска:

- стандартизированный подход (SA);

- подход на основе внутренних рейтингов (IRB);

- применение рамочного подход к секьютиризации.

Для рыночного риска:

- стандартизированный подход (SMM);

- подход на основании внутренних моделей (IMM).

Для операционного риска:

- базовый индикативный подход (BIA);

- стандартизированный подход (SA+ASA);

- усовершенствованный (продвинутый) подход (AMA).

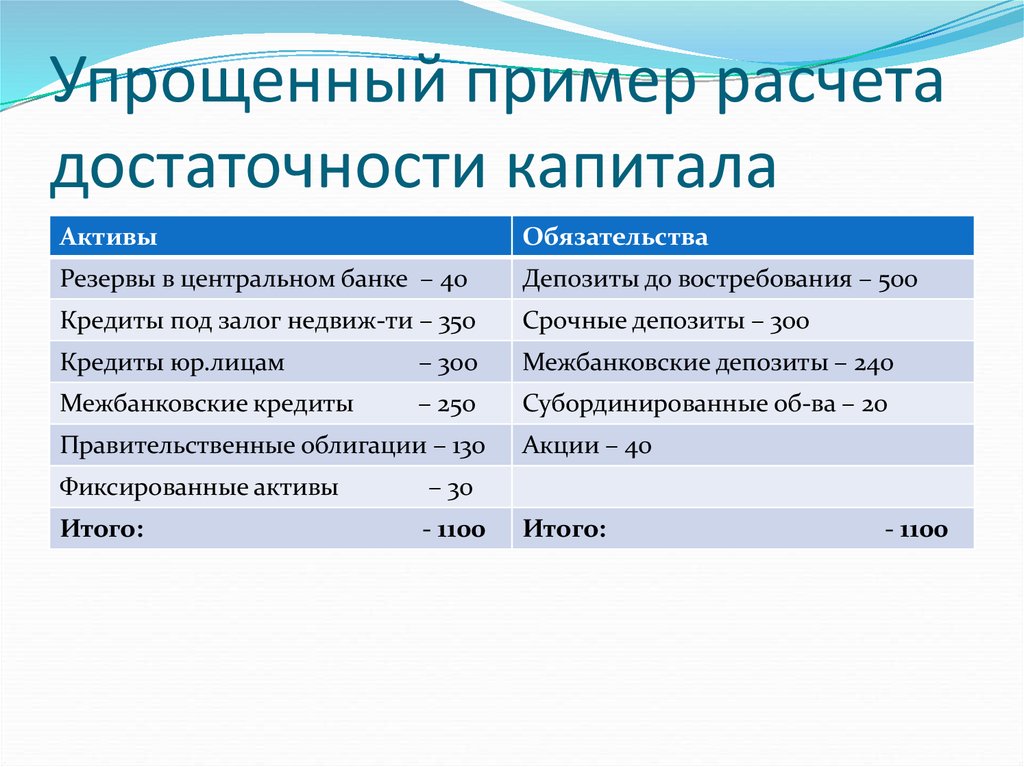

38. Упрощенный пример расчета достаточности капитала

АктивыОбязательства

Резервы в центральном банке – 40

Депозиты до востребования – 500

Кредиты под залог недвиж-ти – 350

Срочные депозиты – 300

Кредиты юр.лицам

– 300

Межбанковские депозиты – 240

Межбанковские кредиты

– 250

Субординированные об-ва – 20

Правительственные облигации – 130

Фиксированные активы

– 30

Итого:

- 1100

Акции – 40

Итого:

- 1100

39. Расчет достаточности капитала

40. Стандартизированный подход (SA)

для определения весового коэффициентакредитного риска финансовых инструментов

банковского портфеля используются

долгосрочные рейтинги, установленные

международными рейтинговыми

агентствами Moody's Investors Service, Fitch,

Standard & Poor's, в зависимости от которых, а

также с учетом обеспечения и сроков

балансовые активы распределяются по семи

группам с весом риска от 0% до 150%.

41.

Внебалансовые обязательства конвертируются вкредитные риски с использованием

коэффициента кредитной конверсии от 0 до 1,0 и

распределяются по четырем группам риска в

зависимости от:

• срока,

• обеспечения,

• возможности безусловного аннулирования

обязательств банком без предварительного

уведомления

(см. Инструкция о нормативах безопасного

функционирования для банков и небанковских

кредитно-финансовых организаций от 28

сентября 2006 г. № 137).

42. Стандартизированный подход (SMM)

Величина процентного и фондового рискарассчитывается как сумма общего и специального рисков

по каждому виду валюты (страновому портфелю), причем

для определения величины процентного риска

предлагается использовать один из двух методов,

рекомендуемых Базель II - метод «погашения» либо

метод «продолжительности» (с использованием

коэффициента дюрации).

Величина валютного и товарного рисков определяется

на основании расчета длинных и коротких позиций

банка, выраженных в иностранной валюте,

драгоценном металле, товаре (производной ценной

бумаге, базовым активом которой является товар) с

учетом установленного коэффициента взвешивания

суммарной и чистой позиций.

43. Расчет операционного риска

основывается на базовом индикативном подходе(BIA), при котором средний показатель валового

дохода банка за последние три года умножается на

установленный Базельским комитетом коэффициент

=15%.

В РБ в Инструкции № 137 предполагается закрепить

возможность использования банками

стандартизированного подхода (SA), при котором

доход рассчитывается в разрезе восьми бизнес-линий

банка, каждой из которых присваивается коэффициент

риска (от 12% до 18%). ВСЕ ПОДХОДЫ БУДУТ БОЛЕЕ

ПОДРОБНО РАССМОТРЕНЫ ДАЛЕЕ В ЛЕКЦИЯХ.

44. 2) Первый компонент носит количественный характер, а качественная составляющая рисков регулируется четырьмя принципами второго

компонентаБазель 2 (надзорный процесс), два

из которых касаются банков, два органа банковского надзора.

45.

Принцип 1: Банки должны иметь процедуры оценкиобщей достаточности капитала относительно

характера своего риска и стратегию поддержания

уровня этого капитала.

Принцип 2: Органы банковского надзора должны

проверять и оценивать определение банками

достаточности их внутреннего капитала и их

стратегию в этой области, а также их способность

отслеживать и обеспечивать соблюдение нормативов

капитала. Органы банковского надзора должны

предпринимать необходимые надзорные действия в

том случае, если они не удовлетворены результатом

этого процесса.

46.

Принцип 3: Органы банковского надзора вправе ожидать,что банки будут поддерживать уровень капитала выше

минимальных регулятивных нормативов, и должны

иметь возможность требовать от банков поддерживать

капитал выше этого минимума.

Принцип 4: Органы банковского надзора должны

осуществлять превентивное вмешательство с тем, чтобы

предотвратить снижение капитала ниже минимального

уровня, необходимого для обеспечения присущих

данному банку рисков, и обязаны принимать срочные

меры по исправлению положения, если размер капитала

не поддерживается на достаточном уровне или не

восстанавливается до достаточного уровня.

47.

3) Третий компонент Базеля-II (рыночная дисциплина)предусматривает раскрытие информации (качественной и

количественной), позволяющей участникам рынка оценить

основные данные о:

- сфере применения (для консолидированной группы),

- капитале (структура, достаточность),

- подверженности рискам - кредитному (требования к

капиталу, подходы к созданию специальных резервов,

проблемная задолженность, географическое и отраслевое

распределение, портфели, политика снижения риска,

используемые рейтинги и др.), рыночным (требования к

капиталу, характеристика применяемых моделей, подходы

к стресс-тестированию), операционному (требования к

капиталу, подходы к оценке, страхование),

- процессах оценки риска и, следовательно, о

достаточности капитала банка.

48.

Базельский комитет по банковском надзорупредставил на заседании в Питтсбурге (сентябрь

2010 г.) и одобрил на Саммите стран G20 в Сеуле

(Южная Корея, ноябрь 2010 г.) программу реформ,

опирающихся на результаты мирового финансового

кризиса и направленных на укрепление как

национальных банковских систем, так и мировой

системы в целом.

Все вместе взятые реформы называются новым

мировым стандартом - «Базель 3», необходимым для

учета рисков на уровне отдельных банков и

банковских систем в целом.

49.

Этапыпо

годам

2011

2012

2013

2014

2015

Доля

Минимал Капи

заемных

ьные

тал

средств требовани buffe

(левереджа

я по

r

)

отношени

юк

простым

акциям

Мониторинг

нормативов

Эксперимента

льный период

01.01.2013 г. –

01.01.2017 г.

Заявительный

период – 1

Минималь Отчис Минимал Минимал Минимал

ные

ления

ьные

ьные

ьные

требовани

от

требован требован требован

як

СЕТ

ия в

ия в

ия к

отношени

отношен отношен капиталу

ю простых

ии

ии

с учетом

акций и

основног норматив капитала

капитала

о

ного

buffer

buffer

капитала капитала

(Tier 1)

3,5%

3,5%

4,5%

8%

8%

4%

4%

20%

5,5%

8%

8%

4,5%

4,5%

40%

6%

8%

8%

5,125%

60%

6%

8%

8,625%

5,75%

80%

6%

8%

9,25%

6,375%

100%

6%

8%

9,875%

7%

100%

6%

8%

10,5%

января .

2016

4,5%

2017

4,5%

2018

2019

Переход к

Pillar 1

4,5%

4,5%

0,625

%

1,25

%

1,075

%

2,5%

Акции,

не

включае

мые в

капитал

1и2

уровня

(Tier 1 и

Tier 2)

Коэффиц

иент

покрыти

я

денежны

х средств

(ликвидн

ости

покрыти

я)

Исключе Нач. этап

ние из

структур

ы

капитала

в

Введение

течение

мин.

10 лет с

требован

1 января

ий

.

50. Все этапы реализации нового стандарта «Базель 3» направлены на:

1) улучшение качества нормативного капитала,позволяющего расширить возможности банков покрывать

в перспективе убытки в условиях непрерывной

деятельности или ликвидации. Так, постепенная реализация

реформ на национальном уровне для стран-членов Комитета

началась с 1 января 2013 г. Государства-члены должны внести

соответствующие корректировки в нормативные и

законодательные акты, регулирующие финансовый сектор.

Начиная с 1 января 2013 г. банкам необходимо удовлетворять

новым минимальным требованиям, рассчитываемым путем

соотношения с активами, взвешенными на риск (RWA) по

основному капиталу (Tier 1) – 4,5 %, с 1 января 2014 г. – 5,5 %

соответственно. С 1 января 2015 г. минимальные требования для

основного капитала будут увеличены до 6 %. В отношении

показателя нормативного капитала минимальные требования

останутся неизменными (8 %), а поэтому не потребуют

процедуры постепенного внедрения;

51.

2) охват рисков по основным активам, в томчисле по купле-продаже производных

финансовых инструментов, а также рисков

контрагентов, внебалансовых рисков;

3) увеличение с 2 % минимального уровня

простых акций до 4,5 % по отношению к

взвешенным на риск активам банка. Эта

новая ставка с более строгими критериями

будет вводиться постепенно до 1 января 2015 г., а

именно, с 1 января 2013 г. минимальные

требования для простых акций будут

увеличены с нынешних 2 % до 3,5 %, с 1 января

2014 г. – до 4 %, а с 1 января 2015 г. – до 4,5 %

соответственно;

52.

4) введение индекса оценки риска «кредитногоплеча» (левериджа), который необходимо

согласовывать на международном уровне. В июле 2010

г. Наблюдательным советом Комитета было принято

решение использовать показатель минимального

соотношения заемных средств и основного капитала в

размере 3 % в соответствующем экспериментальном

периоде. По его результатам любые окончательные

корректировки будут проделаны в первой половине 2017

г., для того, чтобы превратить его с 1 января 2018 г. в

минимальное требование к нормативному капиталу,

соответствующее первому компоненту соглашения

Базель 2. Данный индекс позволяет взвешивать

банковский капитал на риск в целях ограничения

накопления чрезмерных заемных средств;

53.

5) создание буфера капитала, которое начнётся 1января 2016 г. и закончится в конце 2018 г., чтобы

вступить в силу с 1 января 2019 г. Его размер на

первоначальном уровне будет равен 0,625 % от

взвешенных на риск активов и за счет аналогичного

ежегодного увеличения к январю 2019 г. достигнет

конечного уровня 2,5 %. Следует отметить, что в случае

необходимости национальные органы власти в странахчленах Комитета могут потребовать перехода к

нормативным требованиям и в более короткие сроки;

6) повышение стандартов для надзорного процесса

(второй компонент стандарта Базель 2) и раскрытия

информации для общественности (третий компонент

стандарта Базель 2), а также дополнительные

указания по оценке рисков, проведению стресстестирования, управлению риском ликвидности,

корпоративному управлению;

54.

7) рекапитализацию (уменьшение зависимости) банков отгосударственного сектора путем постепенного

исключения из структуры капитала 1 и 2 уровня (Tier 1 и

Tier 2) привилегированных акций, а именно, 10 %

ежегодно в течение 10 лет начиная с 1 января 2013 г.;

8) введение двух мировых стандартов по минимальным

требованиям к краткосрочной ликвидности и к

структурным элементам для ликвидности в долгосрочной

перспективе. Коэффициент устойчивости ликвидности

банков в краткосрочной перспективе будет введен с 1 января

2015 г. Главная его направленность – заставить банки

поддерживать объем высококачественных активов в

размере, достаточном для покрытия расходов, связанных с

оттоком ресурсов краткосрочного характера. Второй

коэффициент ликвидности запланирован в виде минимального

требования к 1 января 2018 г., направленного на решение

проблем дисбаланса финансирования, а также дополнительного

стимула для банков использовать более стабильные источники

средств для поддержания своей деятельности в долгосрочной

перспективе и др.

finance

finance