Similar presentations:

Финансовая модель (1) (1)

1.

Финансовая модельЯ у мамы бухгалтер

2.

Основныепоказатели

3.

Основные показателиВыручка (средний чек * среднее количество продаж)

Переменные расходы (сырьё, электричество, сдельная зарплата рабочих)

Маржинальная прибыль (выручка - переменные расходы)

Точка безубыточности (постоянные расходы / маржинальная прибыль на

единицу)

Постоянные прямые расходы (аренда цеха, оклад рабочих)

Валовая прибыль (маржинальная прибыль - постоянные прямые расходы)

Рентабельность по валовой прибыли (валовая прибыль / выручка * 100%)

Постоянные косвенные расходы (аренда офиса, зарплата бухгалтера,

коммуналка)

4.

Основные показатели● Earnings Before Interest, Taxes, Depreciation, and Amortization, EBITDA

(валовая прибыль - постоянные косвенные расходы)

● Рентабельность по EBITDA (EBITDA / выручка * 100%)

● Амортизация (первоначальная стоимость техники / срок полезного

использования в годах). Код ОКОФ

● Кредиты

● Налоги

● Чистая прибыль (EBITDA - амортизация - кредиты - налоги)

● Рентабельность (чистая прибыль / выручка * 100%)

5.

Средний объёмпродаж

6.

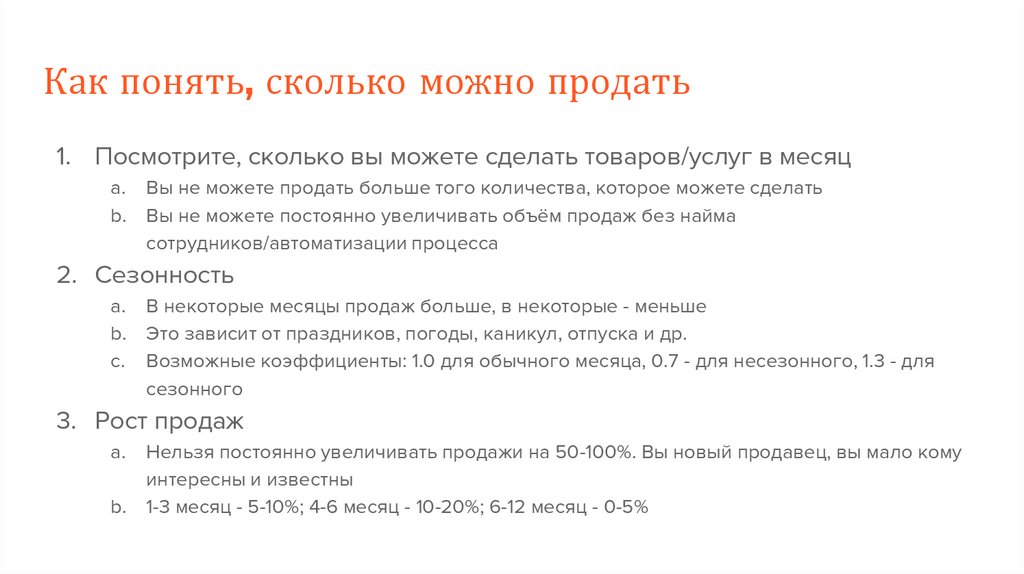

Как понять, сколько можно продать1. Посмотрите, сколько вы можете сделать товаров/услуг в месяц

a. Вы не можете продать больше того количества, которое можете сделать

b. Вы не можете постоянно увеличивать объём продаж без найма

сотрудников/автоматизации процесса

2. Сезонность

a. В некоторые месяцы продаж больше, в некоторые - меньше

b. Это зависит от праздников, погоды, каникул, отпуска и др.

c. Возможные коэффициенты: 1.0 для обычного месяца, 0.7 - для несезонного, 1.3 - для

сезонного

3. Рост продаж

a.

Нельзя постоянно увеличивать продажи на 50-100%. Вы новый продавец, вы мало кому

интересны и известны

b. 1-3 месяц - 5-10%; 4-6 месяц - 10-20%; 6-12 месяц - 0-5%

7.

Точкабезубыточности

8.

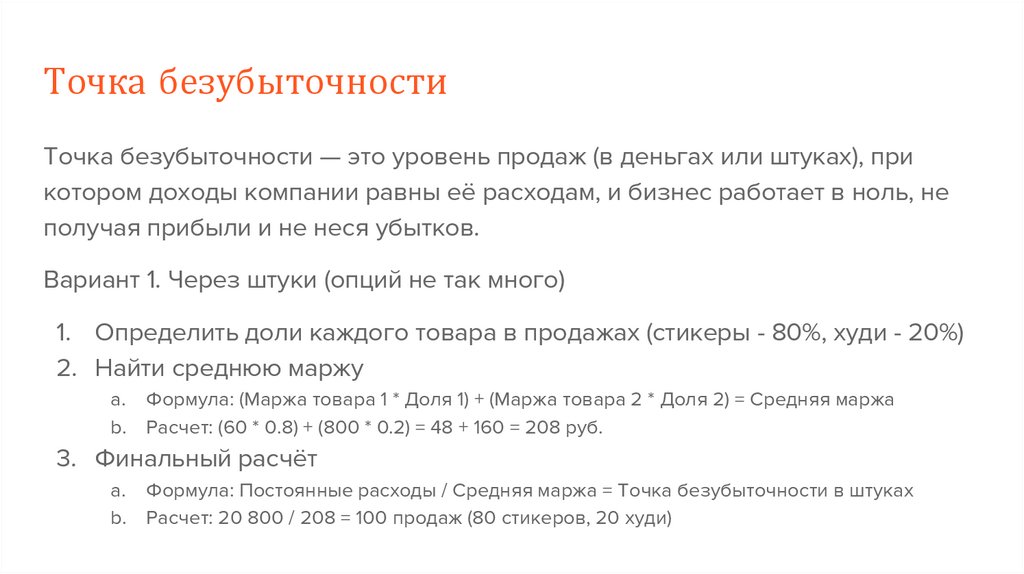

Точка безубыточностиТочка безубыточности — это уровень продаж (в деньгах или штуках), при

котором доходы компании равны её расходам, и бизнес работает в ноль, не

получая прибыли и не неся убытков.

Вариант 1. Через штуки (опций не так много)

1. Определить доли каждого товара в продажах (стикеры - 80%, худи - 20%)

2. Найти среднюю маржу

a. Формула: (Маржа товара 1 * Доля 1) + (Маржа товара 2 * Доля 2) = Средняя маржа

b. Расчет: (60 * 0.8) + (800 * 0.2) = 48 + 160 = 208 руб.

3. Финальный расчёт

a. Формула: Постоянные расходы / Средняя маржа = Точка безубыточности в штуках

b. Расчет: 20 800 / 208 = 100 продаж (80 стикеров, 20 худи)

9.

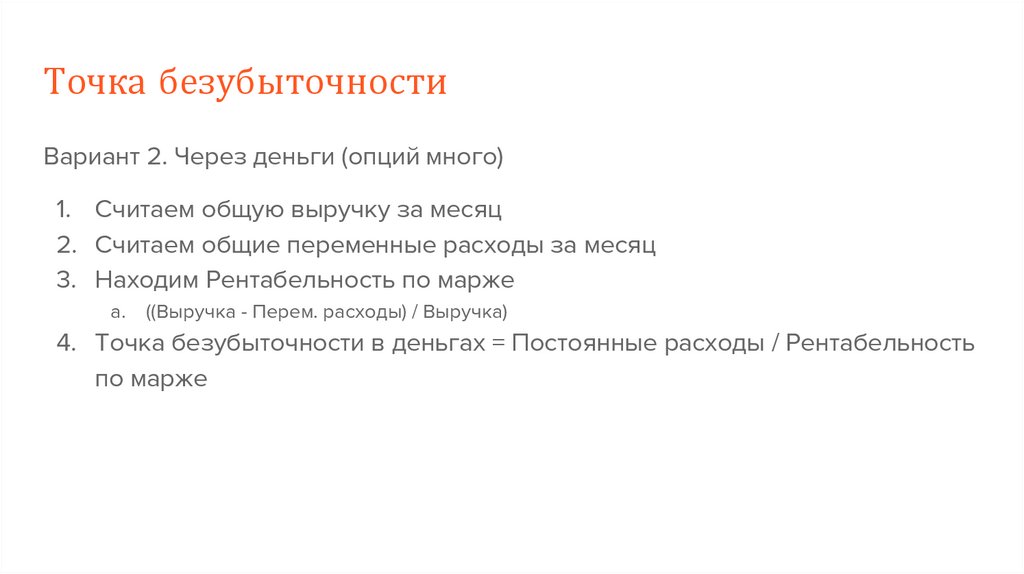

Точка безубыточностиВариант 2. Через деньги (опций много)

1. Считаем общую выручку за месяц

2. Считаем общие переменные расходы за месяц

3. Находим Рентабельность по марже

a.

((Выручка - Перем. расходы) / Выручка)

4. Точка безубыточности в деньгах = Постоянные расходы / Рентабельность

по марже

10.

ОПФ и ихналогообложение

11.

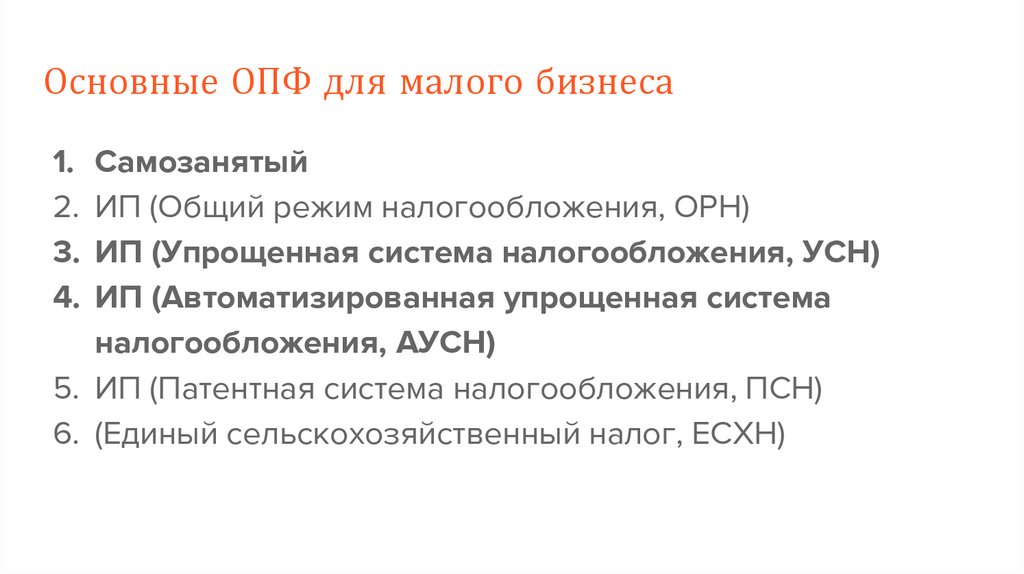

Основные ОПФ для малого бизнеса1. Самозанятый

2. ИП (Общий режим налогообложения, ОРН)

3. ИП (Упрощенная система налогообложения, УСН)

4. ИП (Автоматизированная упрощенная система

налогообложения, АУСН)

5. ИП (Патентная система налогообложения, ПСН)

6. (Единый сельскохозяйственный налог, ЕСХН)

12.

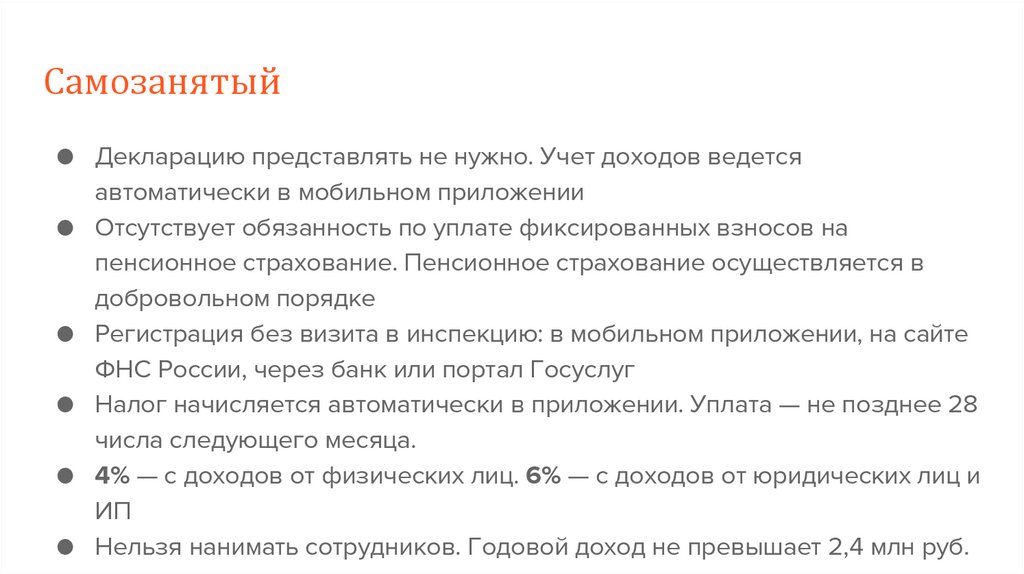

Самозанятый● Декларацию представлять не нужно. Учет доходов ведется

автоматически в мобильном приложении

● Отсутствует обязанность по уплате фиксированных взносов на

пенсионное страхование. Пенсионное страхование осуществляется в

добровольном порядке

● Регистрация без визита в инспекцию: в мобильном приложении, на сайте

ФНС России, через банк или портал Госуслуг

● Налог начисляется автоматически в приложении. Уплата — не позднее 28

числа следующего месяца.

● 4% — с доходов от физических лиц. 6% — с доходов от юридических лиц и

ИП

● Нельзя нанимать сотрудников. Годовой доход не превышает 2,4 млн руб.

13.

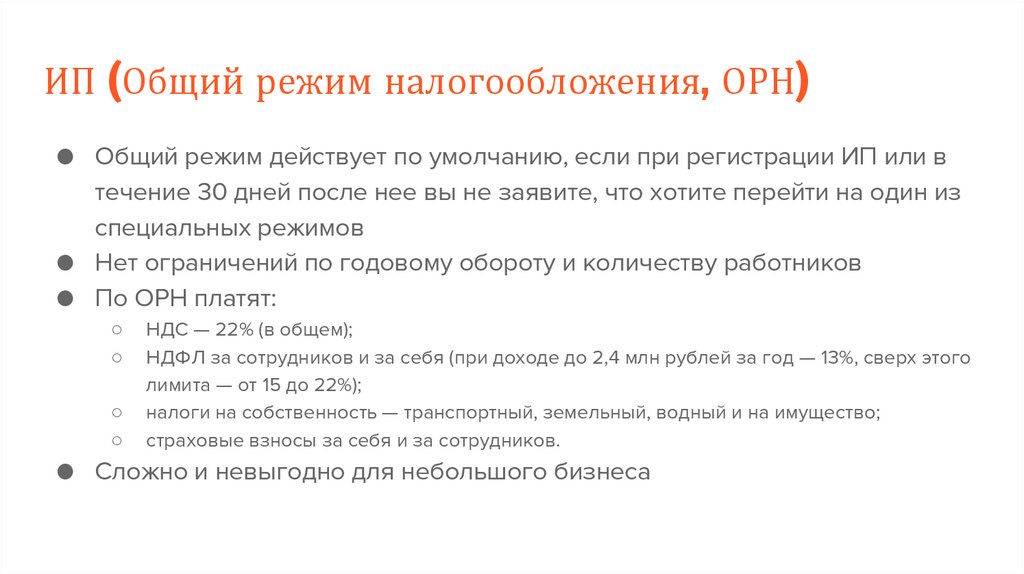

ИП (Общий режим налогообложения, ОРН)● Общий режим действует по умолчанию, если при регистрации ИП или в

течение 30 дней после нее вы не заявите, что хотите перейти на один из

специальных режимов

● Нет ограничений по годовому обороту и количеству работников

● По ОРН платят:

○

○

○

○

НДС — 22% (в общем);

НДФЛ за сотрудников и за себя (при доходе до 2,4 млн рублей за год — 13%, сверх этого

лимита — от 15 до 22%);

налоги на собственность — транспортный, земельный, водный и на имущество;

страховые взносы за себя и за сотрудников.

● Сложно и невыгодно для небольшого бизнеса

14.

ИП (Упрощенная система налогообложения, УСН)● Годовой доход ИП не должен превышать 450 млн рублей

● Число сотрудников компании не может быть больше 130

человек

● Налоговые ставки:

○ Налог на доходы - 6%

○ Налог на «доходы минус расходы» - 15% (Если по итогам года налог,

который вы рассчитали, окажется меньше 1% от выручки, то нужно будет

перечислить в ФНС 1% от дохода)

● При выручке больше 20-15-10 млн руб. необходимо уплачивать

НДС

15.

ИП (Упрощенная система налогообложения, УСН)● Также по УСН платят:

○ фиксированные страховые взносы за себя (31,1% от минимального

размера оплаты труда при доходе до 300 000 рублей и 1% от доходов

сверх этой суммы);

○ страховые взносы за сотрудников в пределах суммы, установленной

налоговым кодексом (от 15 до 30% — зависит от зарплаты

сотрудника);

○ НДФЛ за сотрудников (13% от дохода, если он меньше 2,4 млн рублей

за год, и от 15 до 22% — с суммы дохода, которая превышает этот

лимит).

16.

ИП (Автоматизированная упрощенная системаналогообложения, АУСН)

Автоматизированная упрощённая система — самый «молодой» режим

налогообложения. Он действует в большинстве регионов РФ. Режим

существует в двух вариантах, как и УСН: «Доходы» со ставкой 8% и «Доходы

минус расходы» со ставкой 20%.

1. Правила применения

● не нужно платить страховые взносы за себя;

● зарплату можно перечислять только на карту;

● расчётный счёт можно открыть только в банке из перечня.

17.

ИП (Автоматизированная упрощенная системаналогообложения, АУСН)

2. Лимиты

● годовой доход до 20-15-10 млн рублей;

● максимальное количество работников, в том числе по ГПХ — 5.

3. Наличие минимального налога

● Если налог по системе «доходы минус расходы» окажется меньше 3% от

выручки по итогам месяца, нужно будет перевести в ФНС 3% от дохода.

4. Придется также платить НДФЛ за сотрудников. Обязательные страховые

взносы за себя и сотрудников отчислять не нужно.

18.

ИП (Патентная система налогообложения, ПСН)На ПСН предприниматель платит фиксированную сумму налога — стоимость патента. Её

размер устанавливает каждый регион самостоятельно — в зависимости от вида

деятельности, площади торговой точки, количества работников, города и иногда — района

города.

Патент доступен не для всех предпринимателей, он подойдёт тем, у кого:

деятельность попала в список ФНС;

количество сотрудников — максимум 15 человек;

годовой доход не больше 60 млн рублей.

Патент можно купить на срок от 1 месяца до года. Отчётность подавать не требуется, нужно

только вести книгу учёта доходов и быть готовым показать её налоговой.

Москва (https://www.mos.ru/depr/function/nalogovaya-politika-dlya-ip/patentnaya-sistemanalogooblozheniya/)

finance

finance