Similar presentations:

Банки. Банковские операции

1.

Банки.Банковские операции

2.

Происхождение банковСлово “банк” происходит от

итальянского «banco» и означает «стол»,

«скамья».

Предшественниками банков были

средневековые менялы –

представители денежно-торгового

капитала; они принимали денежные

средства у купцов и

специализировались на обмене

денег различных городов и стран. Со

временем менялы стали

использовать эти вклады, а также

собственные денежные средства для

выдачи ссуд и получения процентов,

что означало превращение менял в

банкиров.

3.

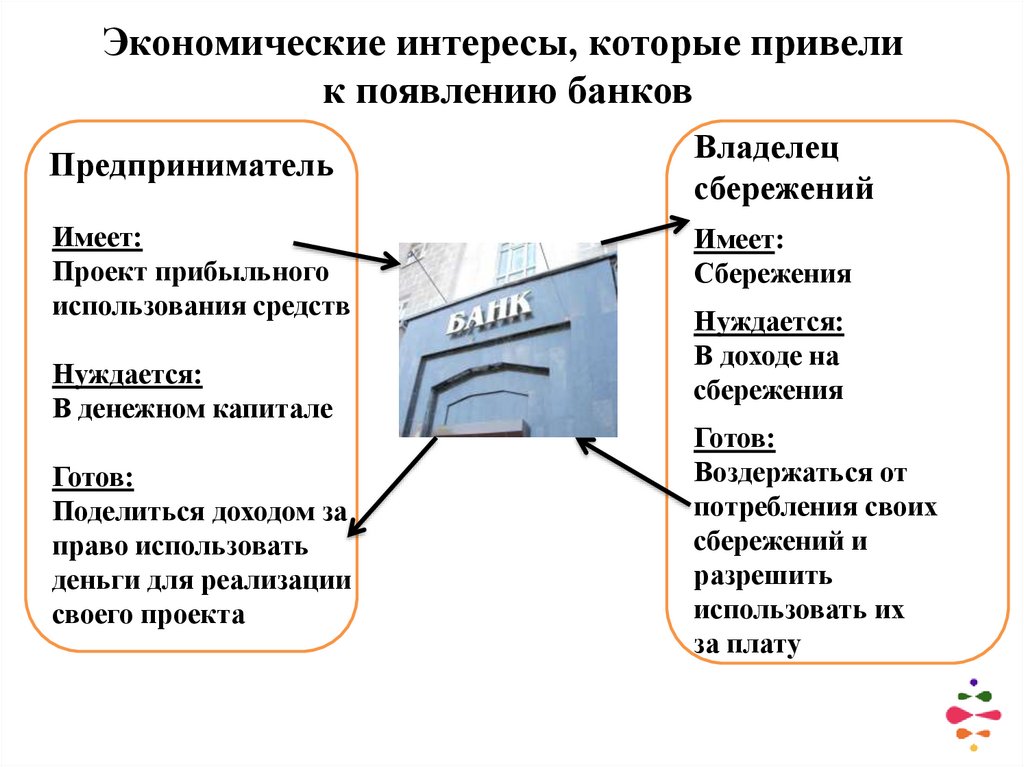

Экономические интересы, которые привелик появлению банков

Предприниматель

Имеет:

Проект прибыльного

использования средств

Нуждается:

В денежном капитале

Готов:

Поделиться доходом за

право использовать

деньги для реализации

своего проекта

Владелец

сбережений

Имеет:

Сбережения

Нуждается:

В доходе на

сбережения

Готов:

Воздержаться от

потребления своих

сбережений и

разрешить

использовать их

за плату

4.

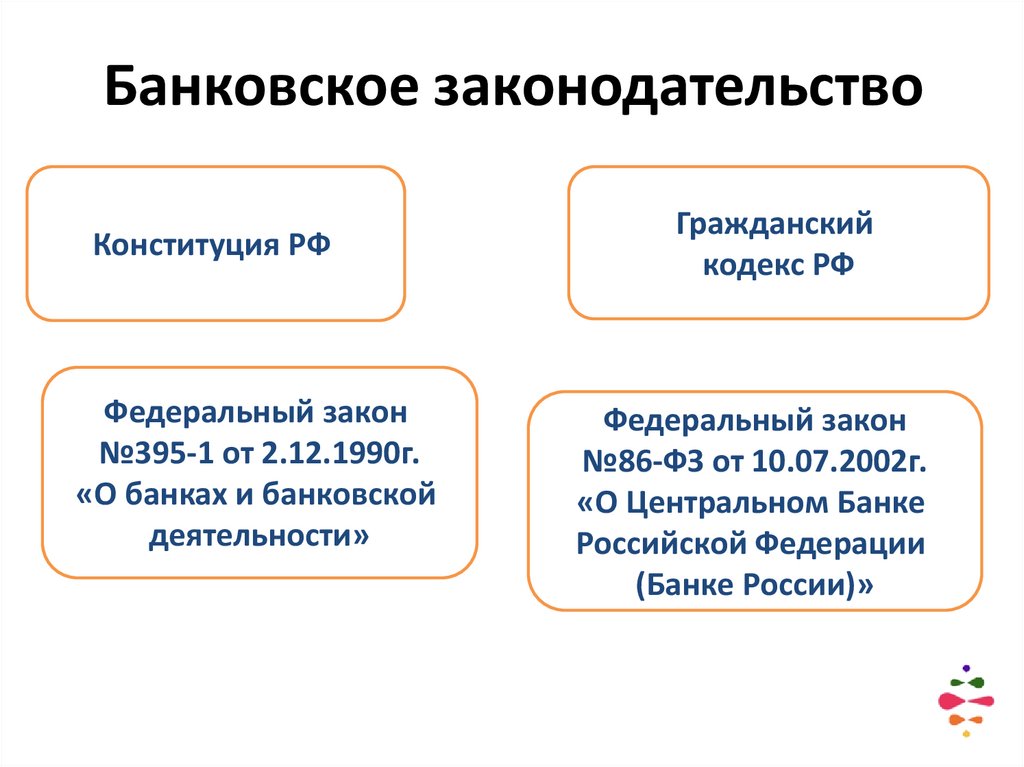

Банковское законодательствоКонституция РФ

Федеральный закон

№395-1 от 2.12.1990г.

«О банках и банковской

деятельности»

Гражданский

кодекс РФ

Федеральный закон

№86-ФЗ от 10.07.2002г.

«О Центральном Банке

Российской Федерации

(Банке России)»

5.

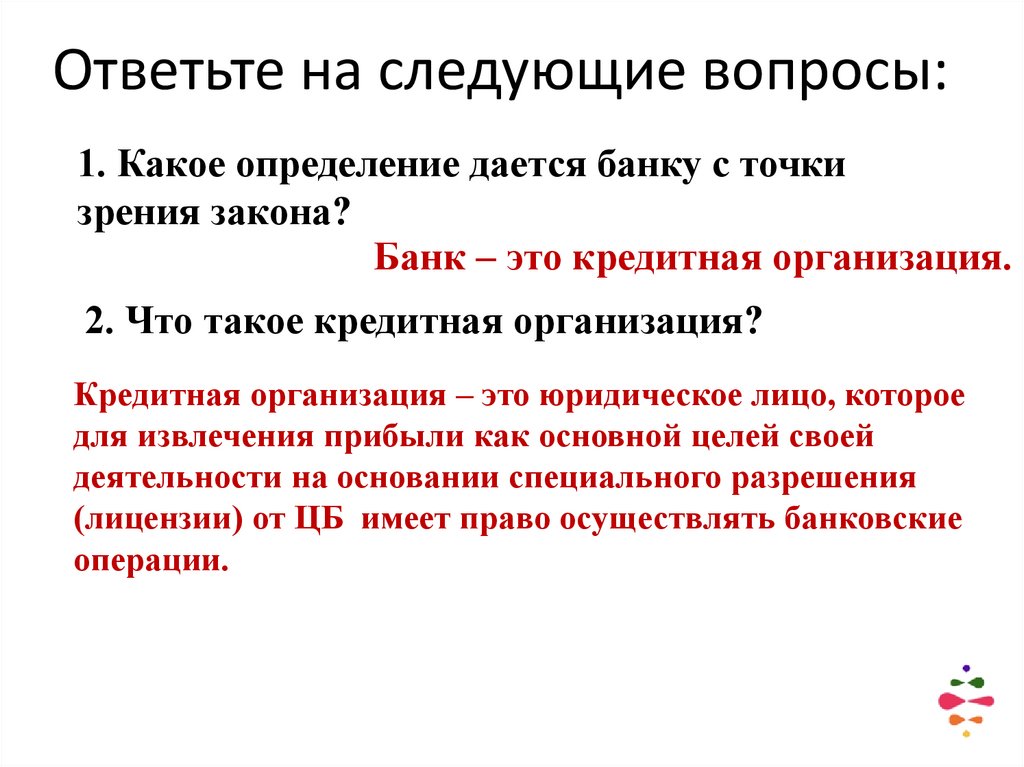

Ответьте на следующие вопросы:1. Какое определение дается банку с точки

зрения закона?

Банк – это кредитная организация.

2. Что такое кредитная организация?

Кредитная организация – это юридическое лицо, которое

для извлечения прибыли как основной целей своей

деятельности на основании специального разрешения

(лицензии) от ЦБ имеет право осуществлять банковские

операции.

6.

План урока1. Роль и функции Центрального банка.

2. Принципы кредитования.

3. Депозиты (вклады).

4. Практическая работа (решение

задач).

7.

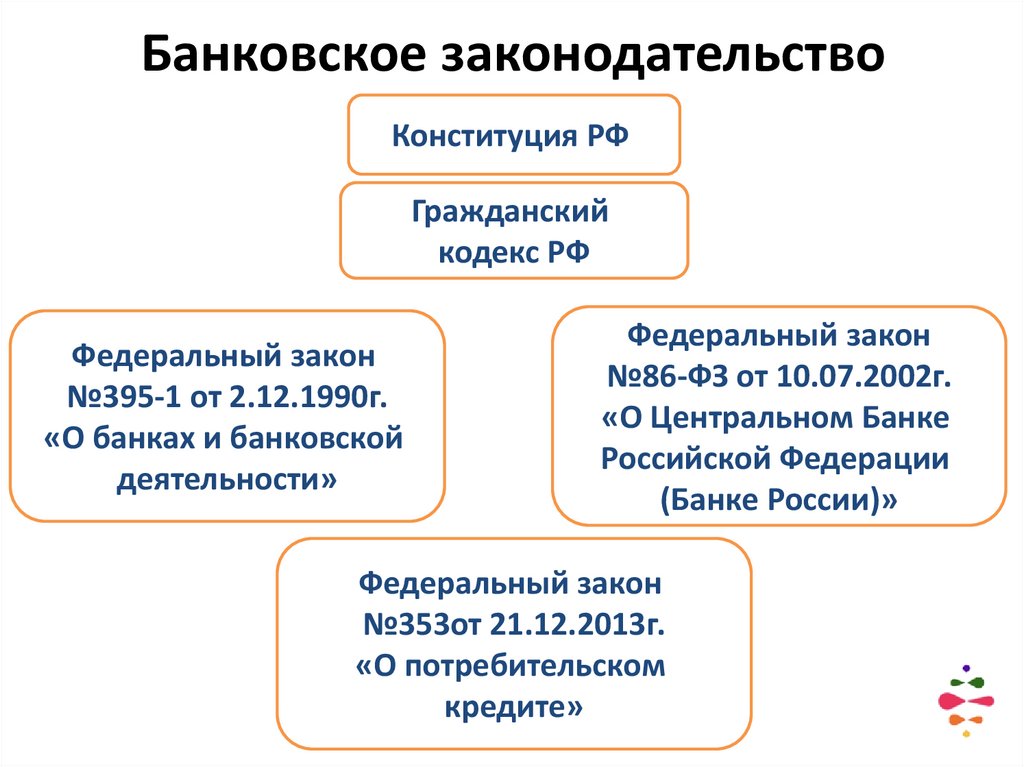

Банковское законодательствоКонституция РФ

Гражданский

кодекс РФ

Федеральный закон

№395-1 от 2.12.1990г.

«О банках и банковской

деятельности»

Федеральный закон

№86-ФЗ от 10.07.2002г.

«О Центральном Банке

Российской Федерации

(Банке России)»

Федеральный закон

№353от 21.12.2013г.

«О потребительском

кредите»

8.

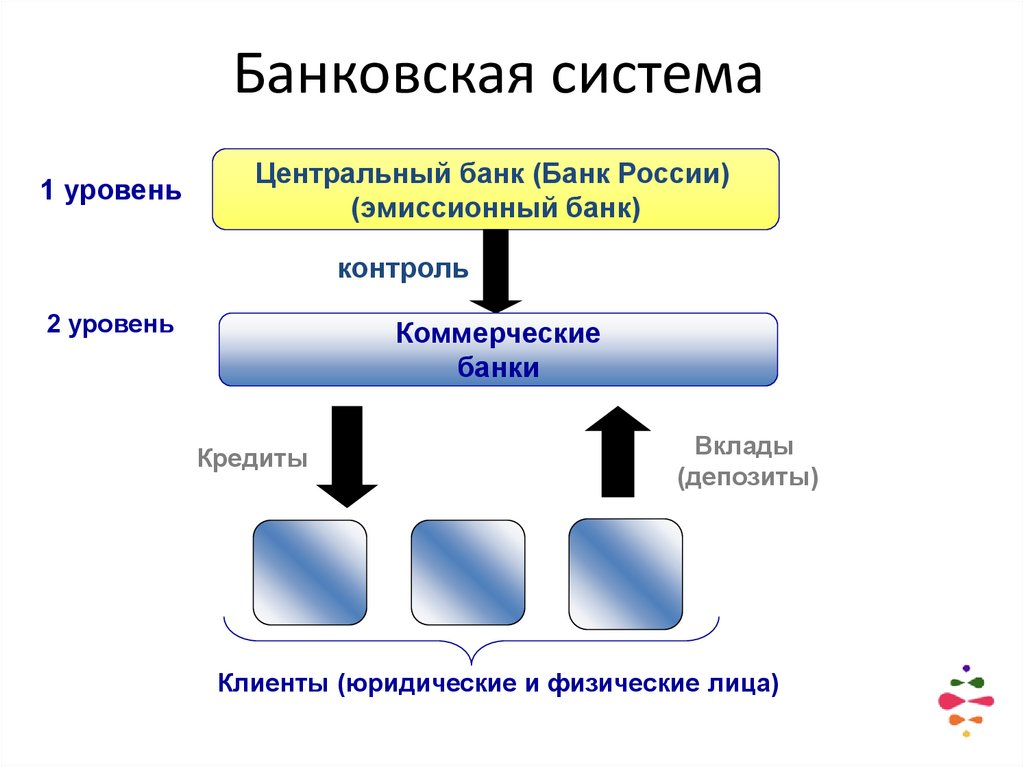

Банковская система в РФ9.

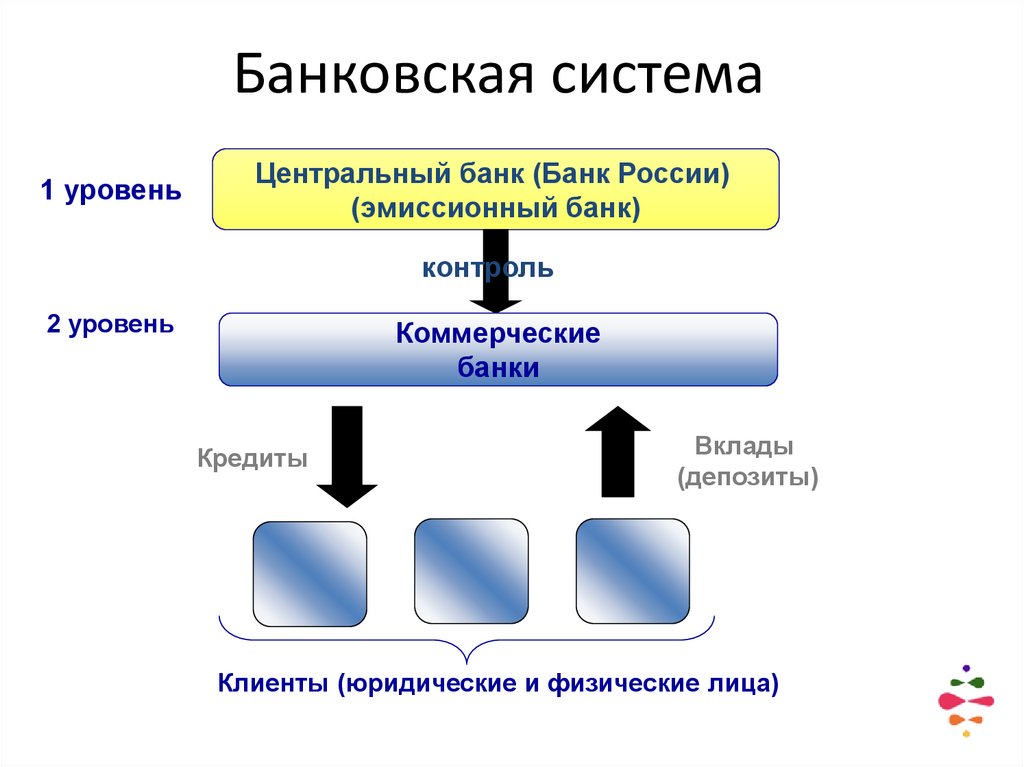

Банковская система1 уровень

Центральный банк (Банк России)

(эмиссионный банк)

контроль

2 уровень

Коммерческие

банки

Кредиты

Вклады

(депозиты)

Клиенты (юридические и физические лица)

10.

Набиуллина Э. С.Председатель ЦБ РФ

https://cbr.ru/

Банк России, Москва

Центральный банк (central bank) — главный банк страны,

который имеет исключительное право на эмиссию

национальной валюты и контролирует деятельность

других банков

11.

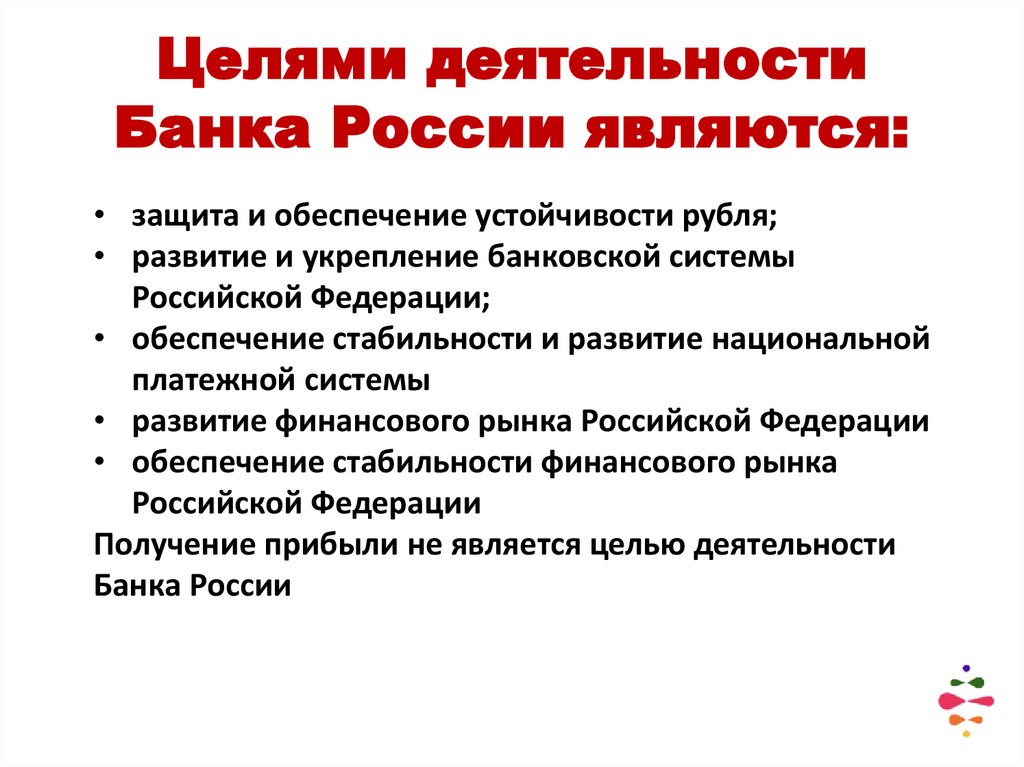

Целями деятельностиБанка России являются:

• защита и обеспечение устойчивости рубля;

• развитие и укрепление банковской системы

Российской Федерации;

• обеспечение стабильности и развитие национальной

платежной системы

• развитие финансового рынка Российской Федерации

• обеспечение стабильности финансового рынка

Российской Федерации

Получение прибыли не является целью деятельности

Банка России

12.

Роль Центрального банка«Банкир

правительства»

ЦБ не ведет операций с фирмами или гражданами и имеет

дело только с банками внутри страны и за ее рубежом.

Главная задача ЦБ – борьба с инфляцией.

13.

Центральный банк• Центральный банк в одних странах

подчинен правительству, в других –

независим.

• ЦБ РФ – экономически независимое

учреждение

• ЦБ располагает самыми крупными

денежными резервами

14.

Функции ЦБ• ЦБ – главный организатор

безналичного денежного обращения

Основные цели ЦБ РФ

• Обеспечение стабильности банковской и

финансовой системы страны

• Поддержание устойчивости нац. валюты

15.

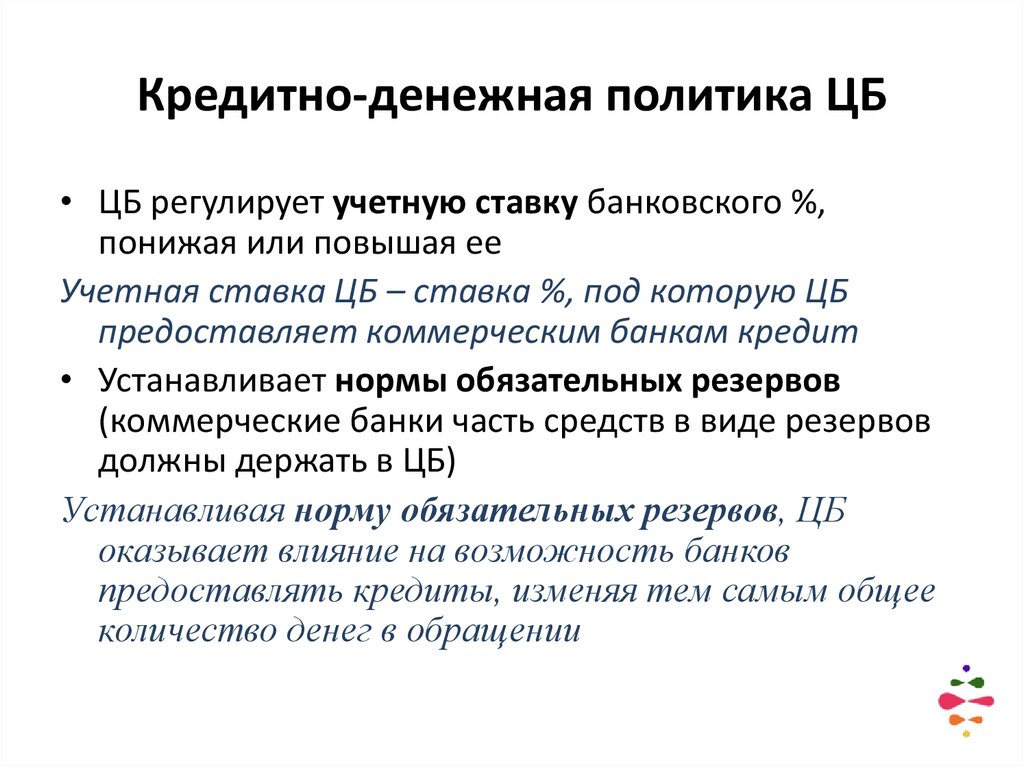

Кредитно-денежная политика ЦБ• ЦБ регулирует учетную ставку банковского %,

понижая или повышая ее

Учетная ставка ЦБ – ставка %, под которую ЦБ

предоставляет коммерческим банкам кредит

• Устанавливает нормы обязательных резервов

(коммерческие банки часть средств в виде резервов

должны держать в ЦБ)

Устанавливая норму обязательных резервов, ЦБ

оказывает влияние на возможность банков

предоставлять кредиты, изменяя тем самым общее

количество денег в обращении

16.

Банковская система1 уровень

Центральный банк (Банк России)

(эмиссионный банк)

контроль

2 уровень

Коммерческие

банки

Кредиты

Вклады

(депозиты)

Клиенты (юридические и физические лица)

17.

Банк – финансовая организация, осуществляющаядеятельность по

- приему депозитов

- предоставлению ссуд

- организации расчетов

- купле-продаже ценных бумаг.

Основные виды банков:

- эмиссионные

- коммерческие (депозитные)

Все частные банки принято называть коммерческими.

Другие виды банков в России: инвестиционные,

сберегательные, специальные (ипотечные, внешнеторговые

и др.)

В России эмиссионным является только Центральный

банк (работает только с коммерческими банками и

государством).

Коммерческие банки обслуживают граждан и фирмы.

18.

Банковская системаБанковская система совокупность действующих в стране банков и

других кредитных учреждений и организаций

ЦЕНТРАЛЬНЫЙ БАНК

Коммерческие

банки

Другие финансовокредитные

учреждения

19.

Банковские операцииАктивные

Пассивные

Банковские

услуги

20.

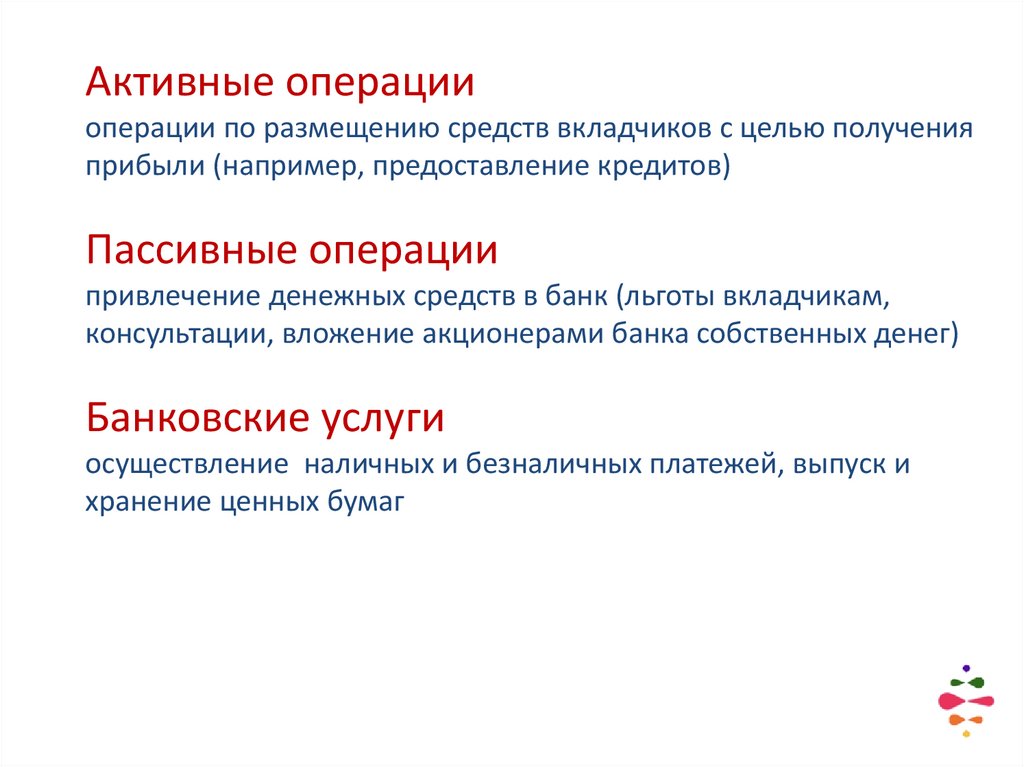

Активные операцииоперации по размещению средств вкладчиков с целью получения

прибыли (например, предоставление кредитов)

Пассивные операции

привлечение денежных средств в банк (льготы вкладчикам,

консультации, вложение акционерами банка собственных денег)

Банковские услуги

осуществление наличных и безналичных платежей, выпуск и

хранение ценных бумаг

21.

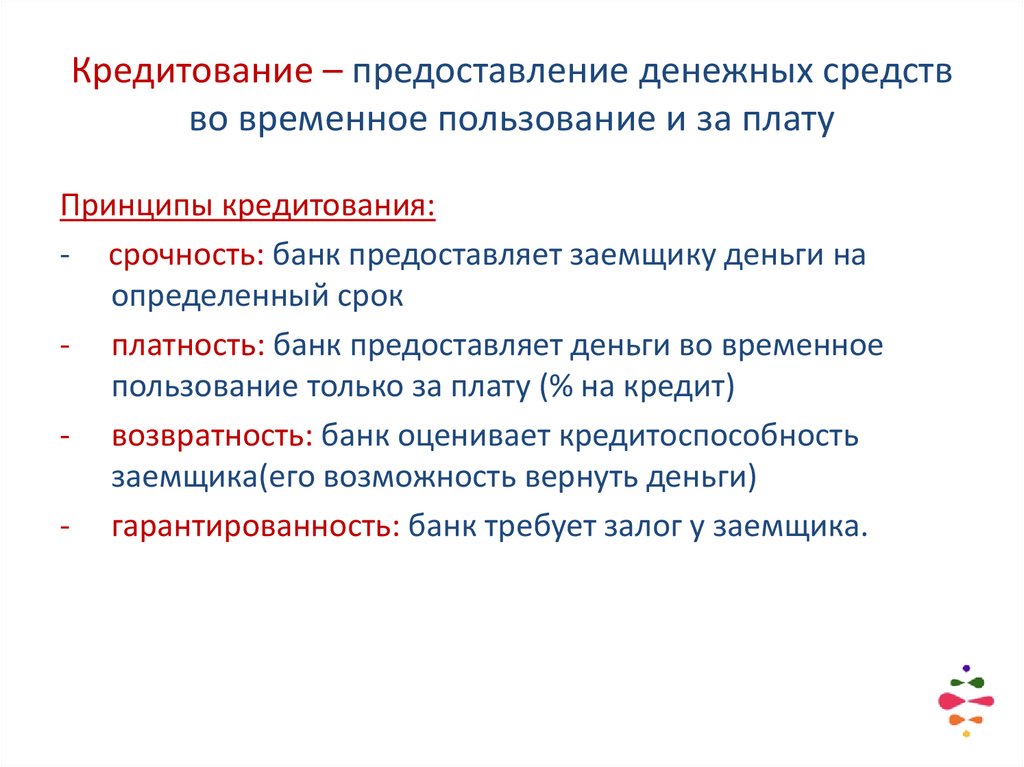

Кредитование – предоставление денежных средствво временное пользование и за плату

Принципы кредитования:

- срочность: банк предоставляет заемщику деньги на

определенный срок

- платность: банк предоставляет деньги во временное

пользование только за плату (% на кредит)

- возвратность: банк оценивает кредитоспособность

заемщика(его возможность вернуть деньги)

- гарантированность: банк требует залог у заемщика.

22.

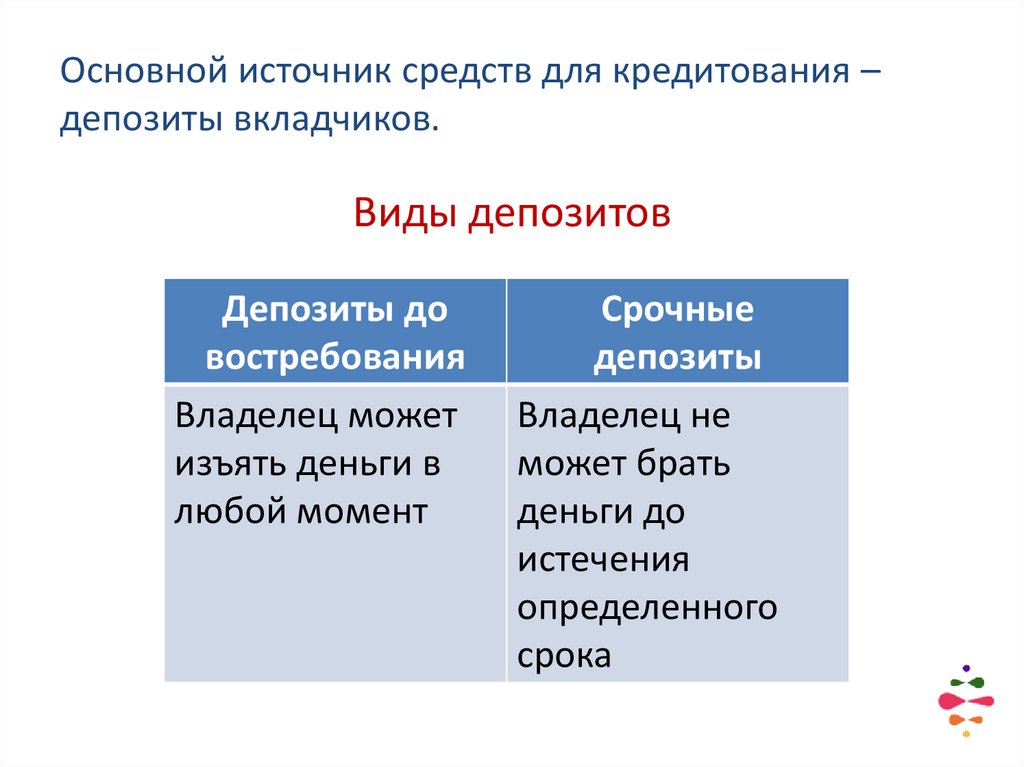

Основной источник средств для кредитования –депозиты вкладчиков.

Виды депозитов

Депозиты до

востребования

Владелец может

изъять деньги в

любой момент

Срочные

депозиты

Владелец не

может брать

деньги до

истечения

определенного

срока

23.

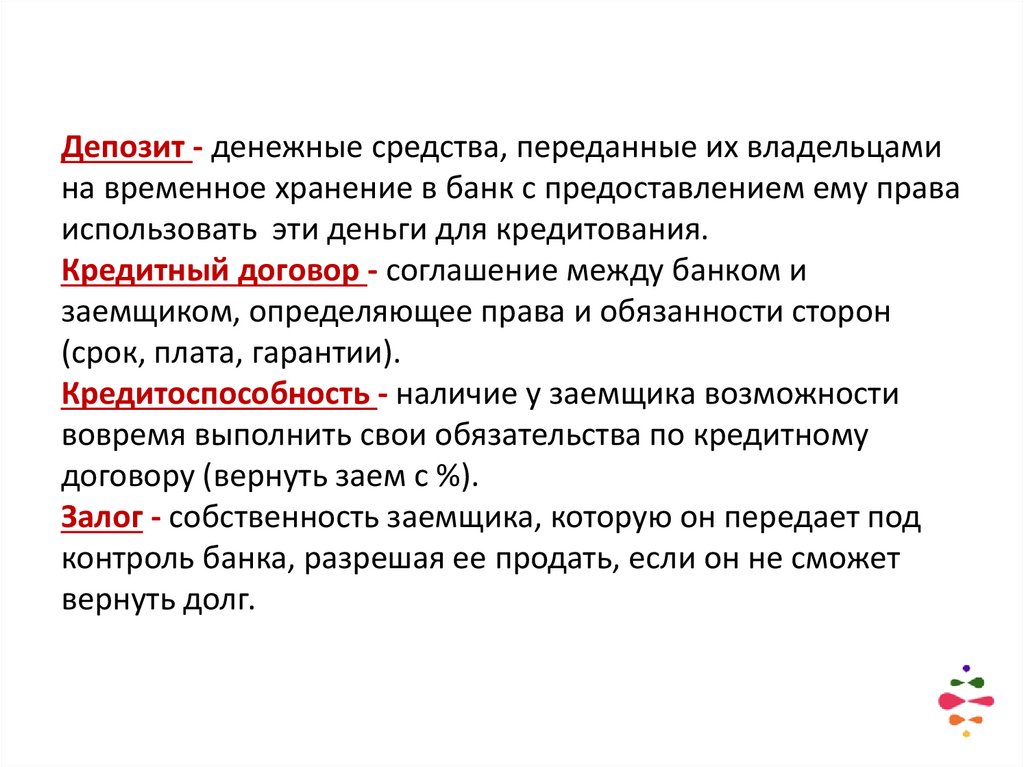

Депозит - денежные средства, переданные их владельцамина временное хранение в банк с предоставлением ему права

использовать эти деньги для кредитования.

Кредитный договор - соглашение между банком и

заемщиком, определяющее права и обязанности сторон

(срок, плата, гарантии).

Кредитоспособность - наличие у заемщика возможности

вовремя выполнить свои обязательства по кредитному

договору (вернуть заем с %).

Залог - собственность заемщика, которую он передает под

контроль банка, разрешая ее продать, если он не сможет

вернуть долг.

24.

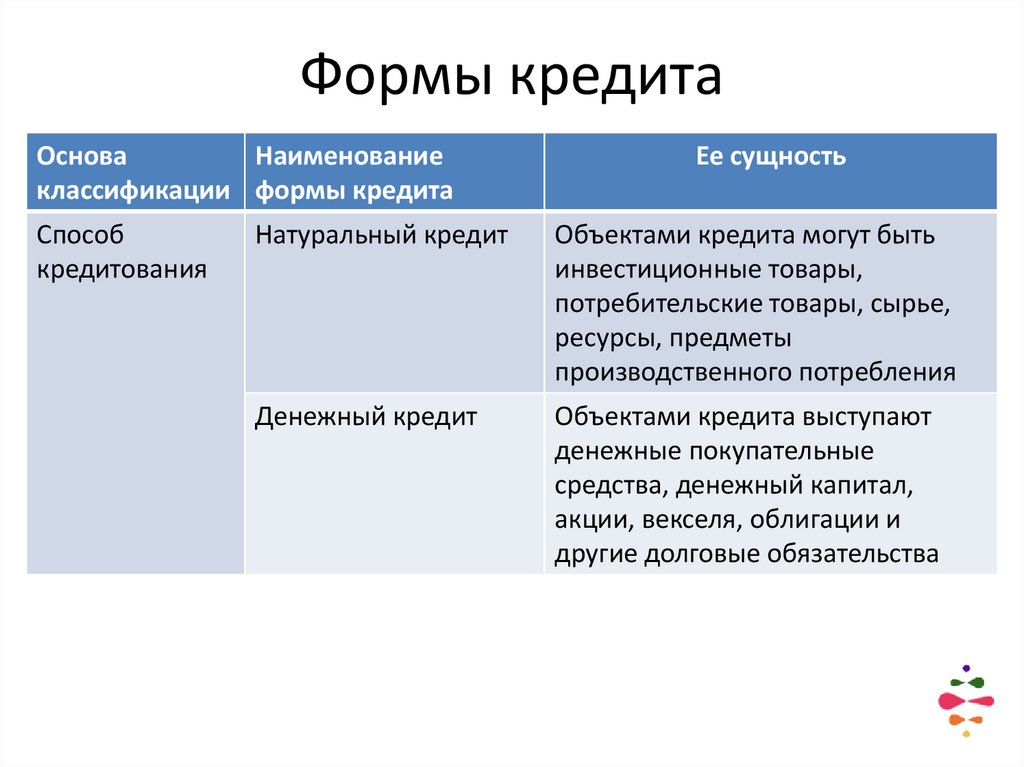

Формы кредитаОснова

Наименование

классификации формы кредита

Способ

кредитования

Ее сущность

Натуральный кредит

Объектами кредита могут быть

инвестиционные товары,

потребительские товары, сырье,

ресурсы, предметы

производственного потребления

Денежный кредит

Объектами кредита выступают

денежные покупательные

средства, денежный капитал,

акции, векселя, облигации и

другие долговые обязательства

25.

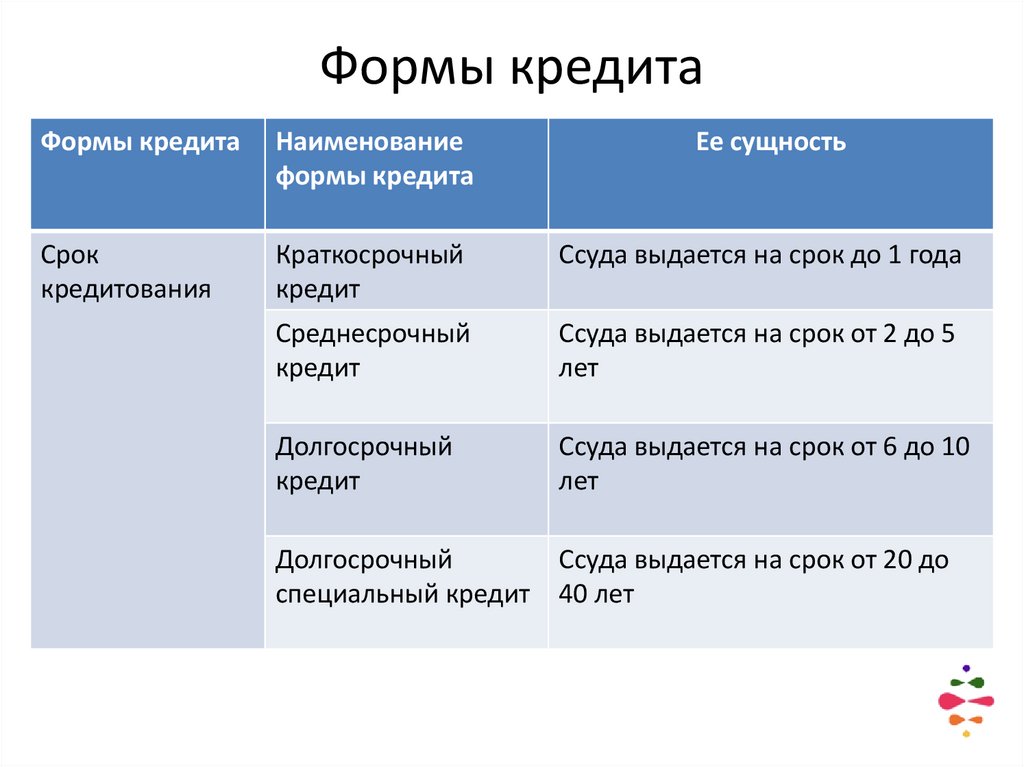

Формы кредитаФормы кредита

Наименование

формы кредита

Ее сущность

Срок

кредитования

Краткосрочный

кредит

Ссуда выдается на срок до 1 года

Среднесрочный

кредит

Ссуда выдается на срок от 2 до 5

лет

Долгосрочный

кредит

Ссуда выдается на срок от 6 до 10

лет

Долгосрочный

специальный кредит

Ссуда выдается на срок от 20 до

40 лет

26.

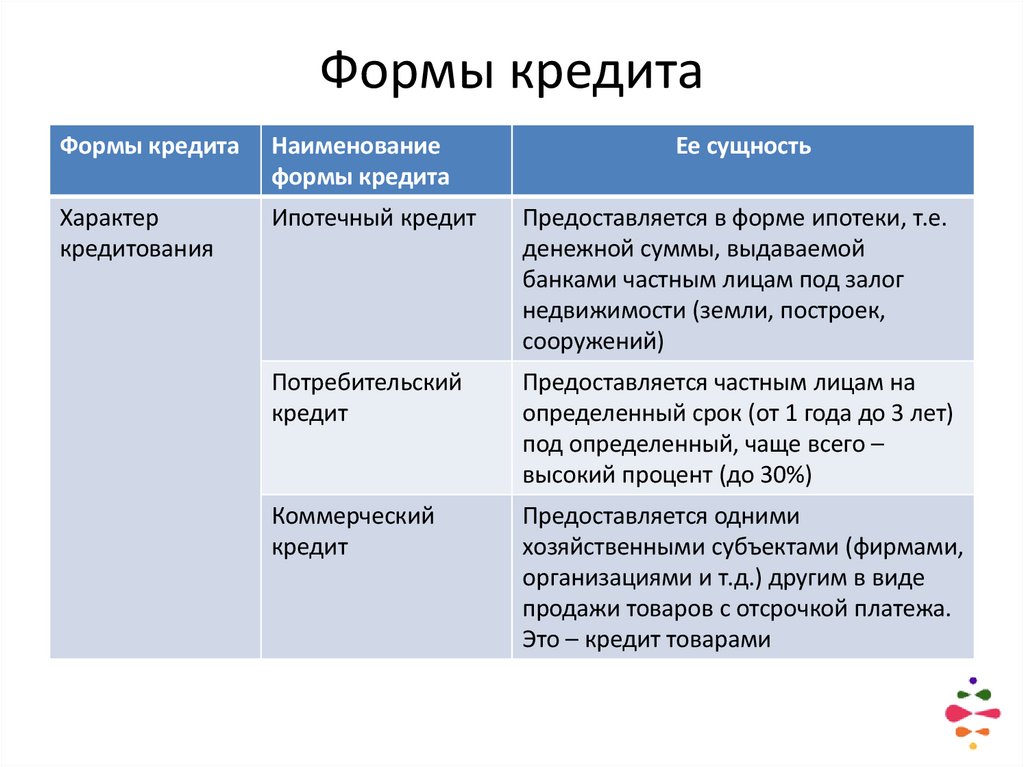

Формы кредитаФормы кредита

Наименование

формы кредита

Ее сущность

Характер

кредитования

Ипотечный кредит

Предоставляется в форме ипотеки, т.е.

денежной суммы, выдаваемой

банками частным лицам под залог

недвижимости (земли, построек,

сооружений)

Потребительский

кредит

Предоставляется частным лицам на

определенный срок (от 1 года до 3 лет)

под определенный, чаще всего –

высокий процент (до 30%)

Коммерческий

кредит

Предоставляется одними

хозяйственными субъектами (фирмами,

организациями и т.д.) другим в виде

продажи товаров с отсрочкой платежа.

Это – кредит товарами

27.

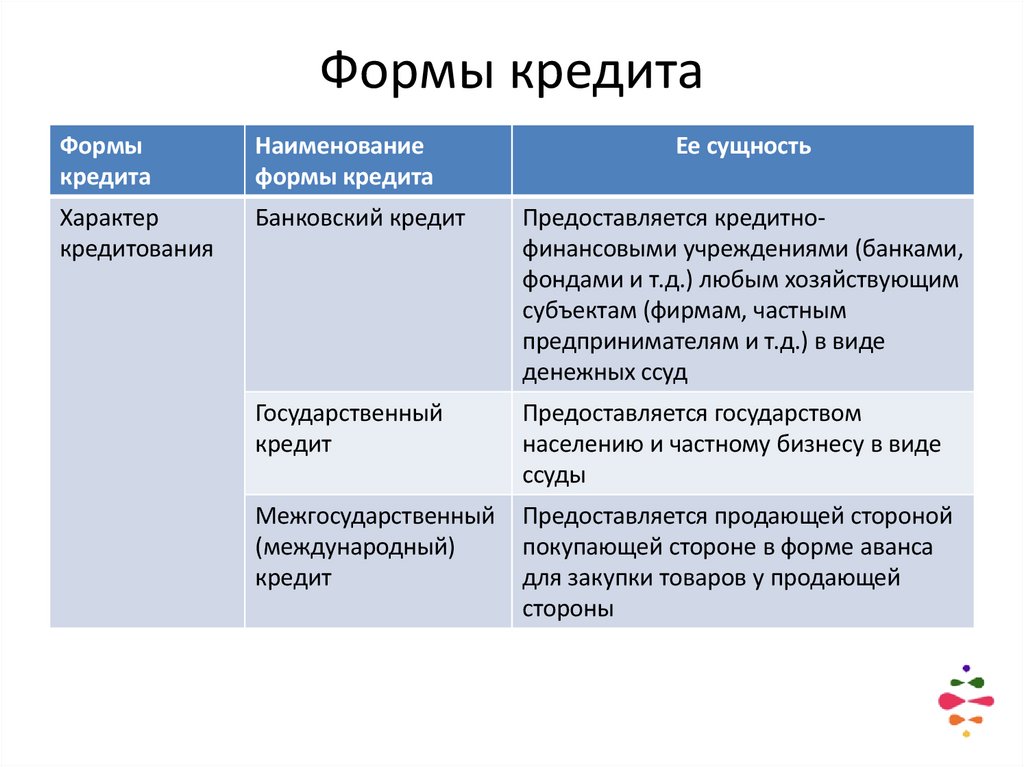

Формы кредитаФормы

кредита

Наименование

формы кредита

Ее сущность

Характер

кредитования

Банковский кредит

Предоставляется кредитнофинансовыми учреждениями (банками,

фондами и т.д.) любым хозяйствующим

субъектам (фирмам, частным

предпринимателям и т.д.) в виде

денежных ссуд

Государственный

кредит

Предоставляется государством

населению и частному бизнесу в виде

ссуды

Межгосударственный

(международный)

кредит

Предоставляется продающей стороной

покупающей стороне в форме аванса

для закупки товаров у продающей

стороны

28.

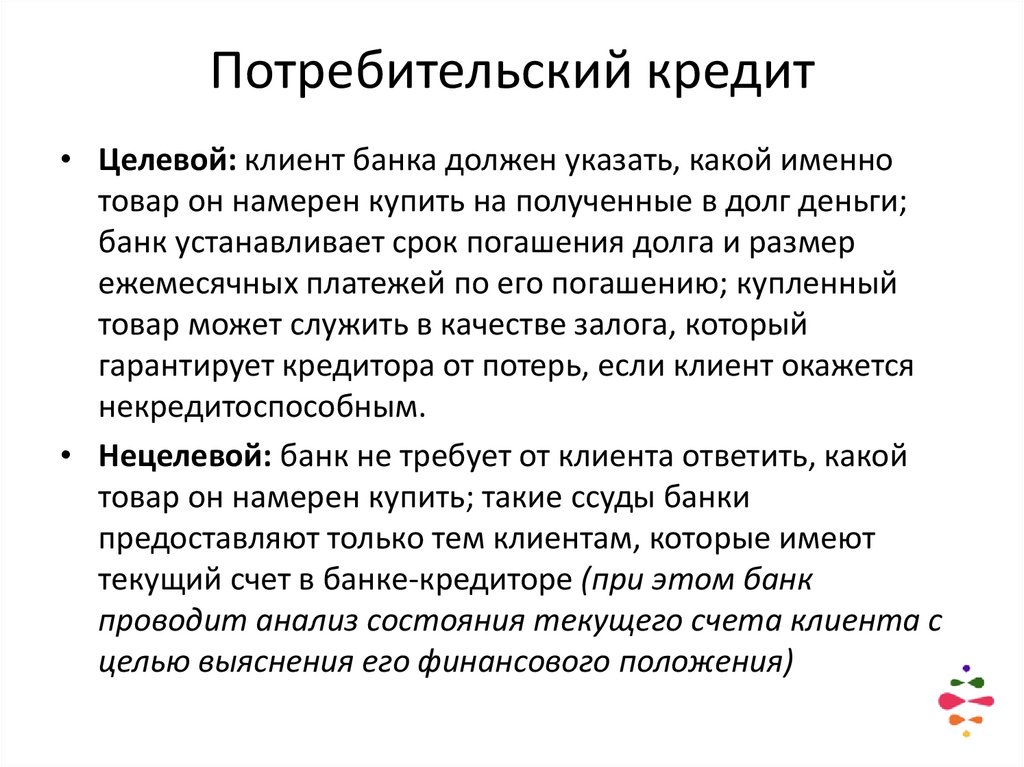

Потребительский кредит• Целевой: клиент банка должен указать, какой именно

товар он намерен купить на полученные в долг деньги;

банк устанавливает срок погашения долга и размер

ежемесячных платежей по его погашению; купленный

товар может служить в качестве залога, который

гарантирует кредитора от потерь, если клиент окажется

некредитоспособным.

• Нецелевой: банк не требует от клиента ответить, какой

товар он намерен купить; такие ссуды банки

предоставляют только тем клиентам, которые имеют

текущий счет в банке-кредиторе (при этом банк

проводит анализ состояния текущего счета клиента с

целью выяснения его финансового положения)

29.

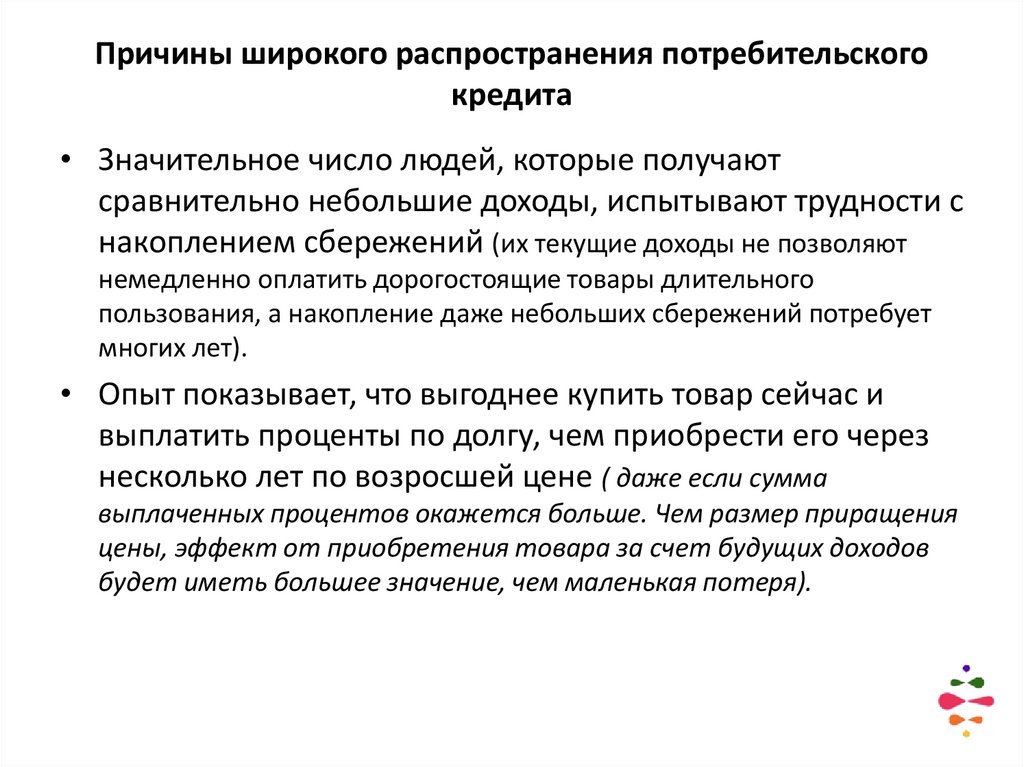

Причины широкого распространения потребительскогокредита

• Значительное число людей, которые получают

сравнительно небольшие доходы, испытывают трудности с

накоплением сбережений (их текущие доходы не позволяют

немедленно оплатить дорогостоящие товары длительного

пользования, а накопление даже небольших сбережений потребует

многих лет).

• Опыт показывает, что выгоднее купить товар сейчас и

выплатить проценты по долгу, чем приобрести его через

несколько лет по возросшей цене ( даже если сумма

выплаченных процентов окажется больше. Чем размер приращения

цены, эффект от приобретения товара за счет будущих доходов

будет иметь большее значение, чем маленькая потеря).

30.

Кредитные карточкиразвитие потребительского кредита тесно связано с использованием

кредитных карт

- наиболее распространенный вид пластиковых карт, в

котором имеется устройство для оформления чека и

передачи необходимой информации в банк об оплате

купленного товара и получения от банка подтверждения о

платежеспособности предпринимателя.

Клиент банка, имеющий кредитную карточку, пользуется

кредитом банка в пределах установленного банком

лимита.

Сумма лимита – сумма долга клиента. На эту сумму и

начисляется процент.

31.

Дебетовая карточкаДебетовая карточка: содержит ту сумму, которая

принадлежит ее владельцу и которая находится

на его счете. Эта сумма не является формой

банковской ссуды.

С помощью такой карточки проводится

безналичная оплата товаров, приобретаемых

клиентом в предприятиях розничной торговли.

32.

Дебетовая карточка с овердрафтомДебетовая карточка с овердрафтом: дает владельцу право

израсходовать на оплату товаров денег больше, чем имеется

на счете владельца.

Если на счете имеется 10 тыс. р., а владелец

израсходовал 12 тыс. р., то образуется превышение

израсходованных средств над суммой счета в 2 тыс. р. Это

превышение называется овердрафтом. При этом банк

устанавливает лимит на сумму овердрафта. Эта сумма

равна сумме кредита, открытого банком своему клиенту.

33.

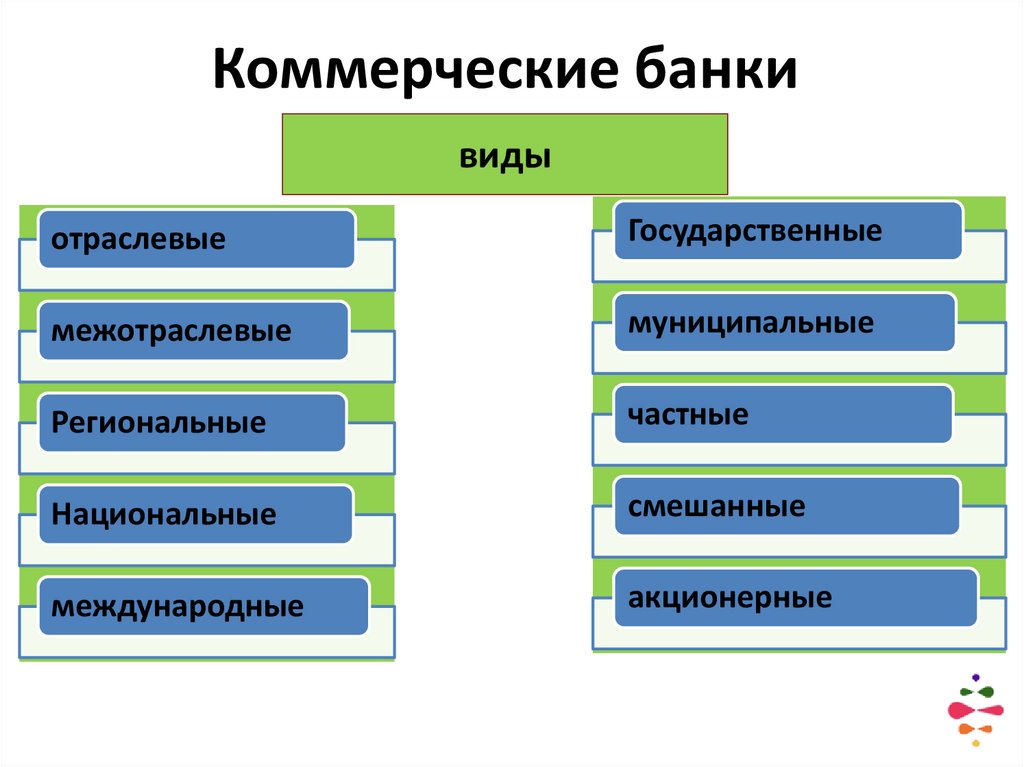

Коммерческие банкивиды

отраслевые

Государственные

межотраслевые

муниципальные

Региональные

частные

Национальные

смешанные

международные

акционерные

34.

Коммерческие банкицель – получение прибыли

• Обслуживают предприятия, организации,

население

• Продают клиентам услуги: принимают вклады и

выдают кредиты

• Берут у заемщиков за пользование деньгами

большую плату (ставка процента выше), чем

платят вкладчикам (ставка процента ниже)

Доход банка (банковская прибыль) – разница

между процентом займа и процентом вклада

35.

Коммерческий банкКоммерческий банк (commercial bank) —

кредитная организация, которая занимается

привлечением сбережений на депозиты

и выдачей кредитов.

36.

Все виды денежных средств, переданные ихвладельцами на временное хранение в банк

с предоставлением ему права использовать

эти деньги для кредитования

Срочные

До востребования

37.

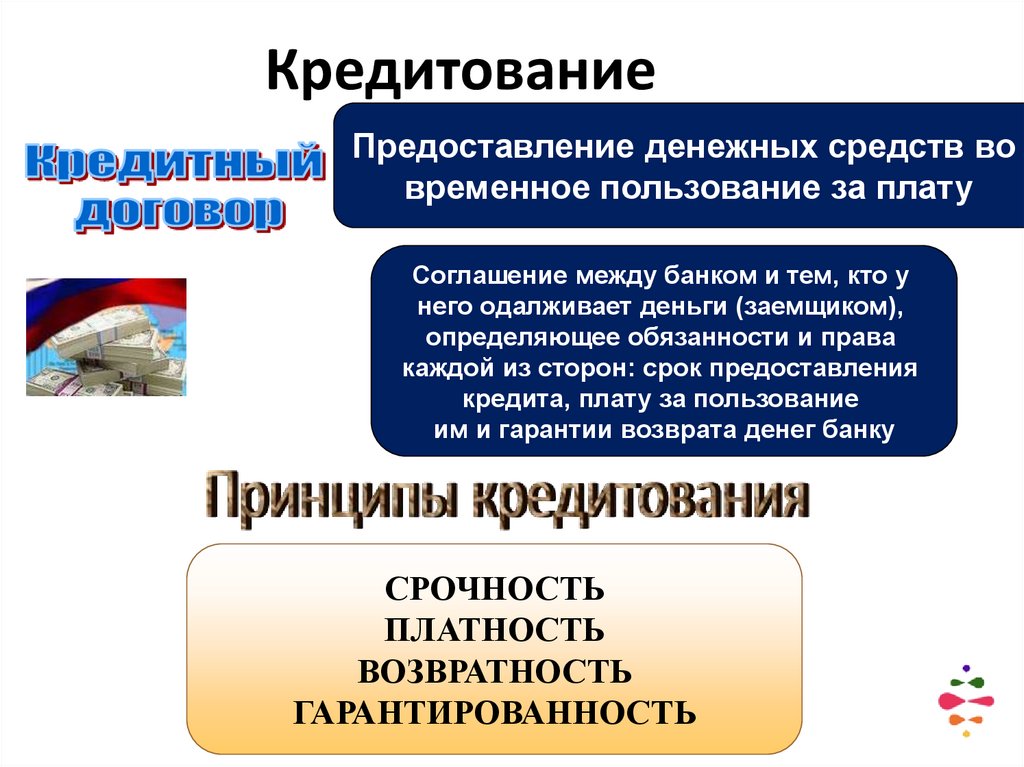

КредитованиеПредоставление денежных средств во

временное пользование за плату

Соглашение между банком и тем, кто у

него одалживает деньги (заемщиком),

определяющее обязанности и права

каждой из сторон: срок предоставления

кредита, плату за пользование

им и гарантии возврата денег банку

СРОЧНОСТЬ

ПЛАТНОСТЬ

ВОЗВРАТНОСТЬ

ГАРАНТИРОВАННОСТЬ

38.

Классификация видов кредитовПо обеспечению:

-Необеспеченные

-Залоговые

-Застрахованные

По срокам кредитования:

-До востребования

-Краткосрочные (до 1 года)

-Среднесрочные (от 1 г. до 3 л.)

-Долгосрочные (свыше 3 лет)

По методам погашения:

По основным

группам заемщиков

- Физические лица

- Юридические лица

-В рассрочку (частями, долямидифференцированные и

аннуитетные)

-С единовременным погашением

(на определенную дату)

39.

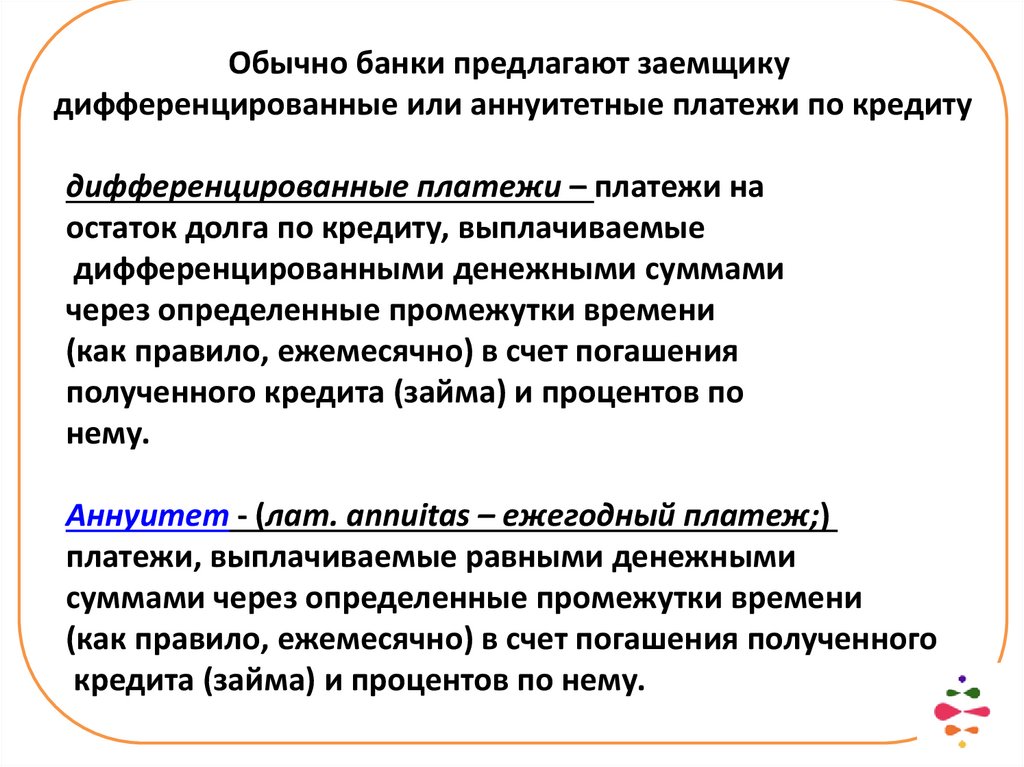

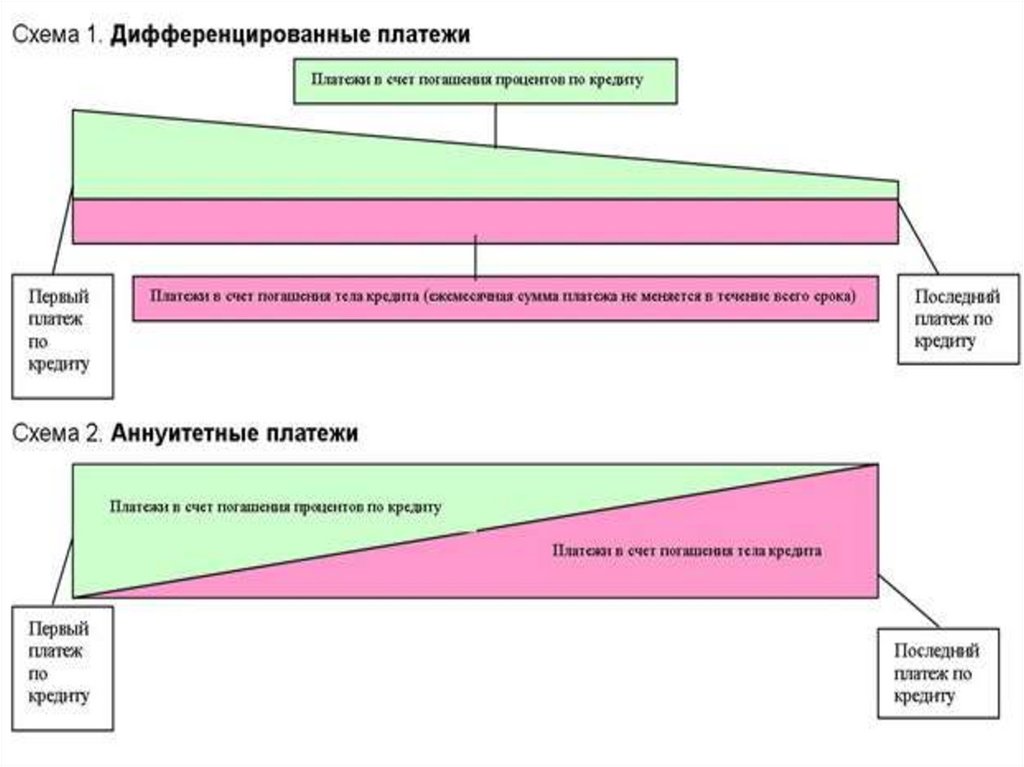

Обычно банки предлагают заемщикудифференцированные или аннуитетные платежи по кредиту

дифференцированные платежи – платежи на

остаток долга по кредиту, выплачиваемые

дифференцированными денежными суммами

через определенные промежутки времени

(как правило, ежемесячно) в счет погашения

полученного кредита (займа) и процентов по

нему.

Аннуитет - (лат. annuitas – ежегодный платеж;)

платежи, выплачиваемые равными денежными

суммами через определенные промежутки времени

(как правило, ежемесячно) в счет погашения полученного

кредита (займа) и процентов по нему.

40.

41.

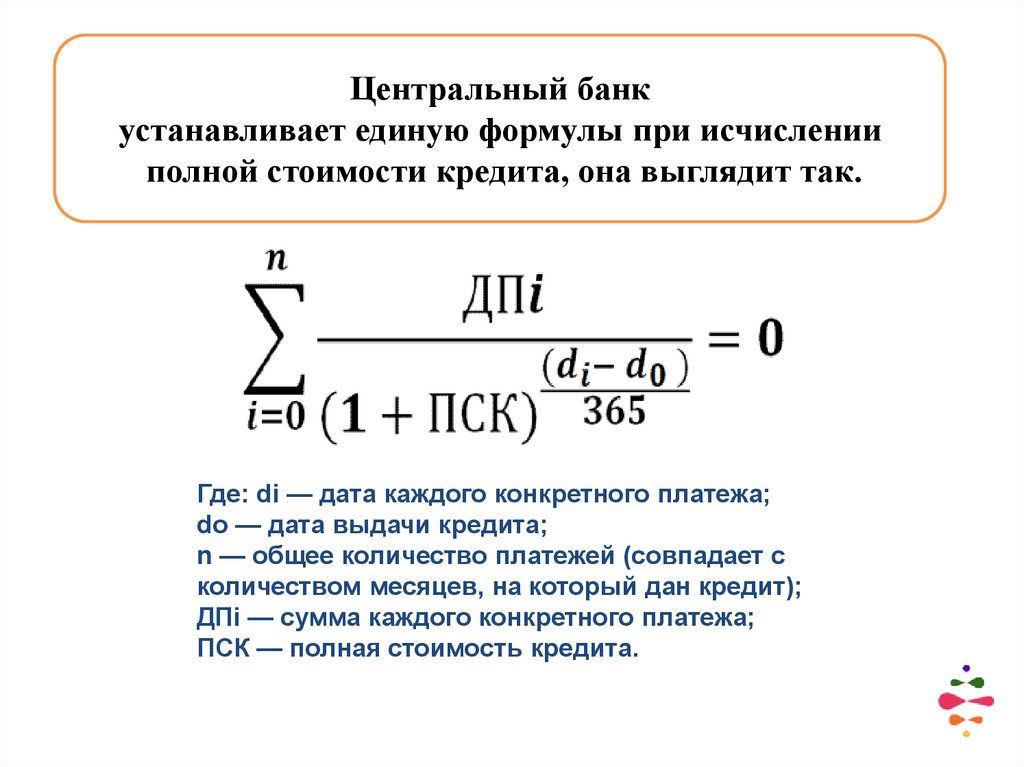

Центральный банкустанавливает единую формулы при исчислении

полной стоимости кредита, она выглядит так.

Где: di — дата каждого конкретного платежа;

dо — дата выдачи кредита;

n — общее количество платежей (совпадает с

количеством месяцев, на который дан кредит);

ДПi — сумма каждого конкретного платежа;

ПСК — полная стоимость кредита.

42.

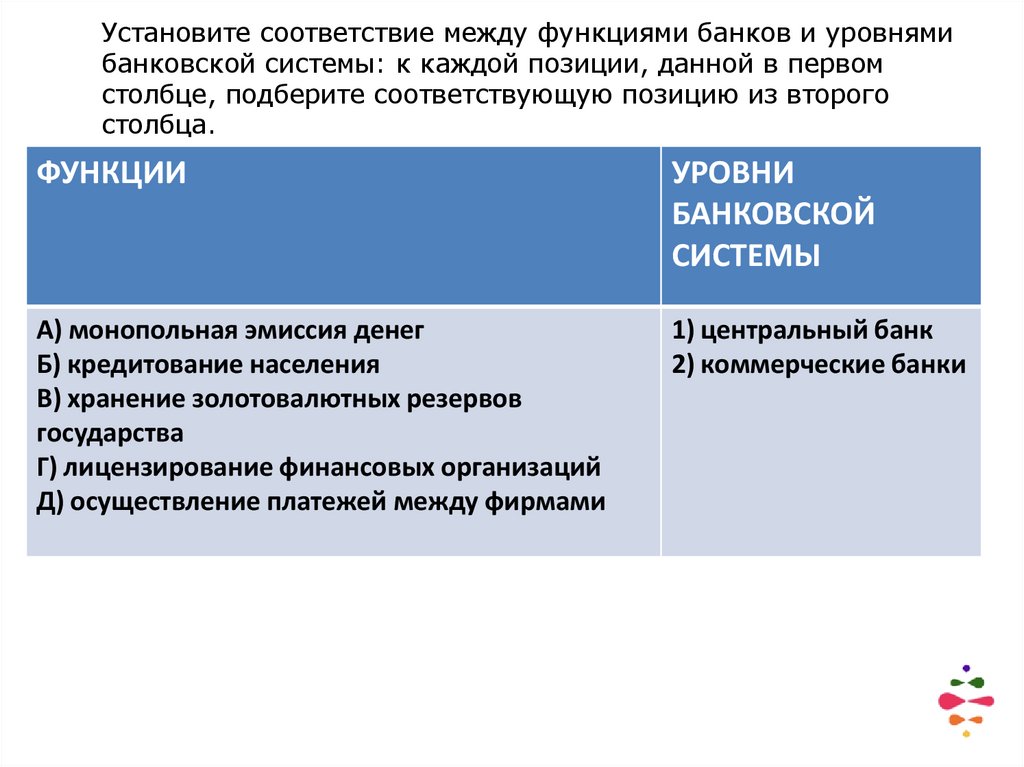

Установите соответствие между функциями банков и уровнямибанковской системы: к каждой позиции, данной в первом

столбце, подберите соответствующую позицию из второго

столбца.

ФУНКЦИИ

УРОВНИ

БАНКОВСКОЙ

СИСТЕМЫ

A) монопольная эмиссия денег

Б) кредитование населения

B) хранение золотовалютных резервов

государства

Г) лицензирование финансовых организаций

Д) осуществление платежей между фирмами

1) центральный банк

2) коммерческие банки

43.

Выберите верные суждения о финансовых институтахРФ и запишите номера, под которыми они указаны.

1) Центральный банк — национальный банк,

осуществляющий эмиссию денег и являющийся

центром финансово-кредитной системы страны.

2) Все финансовые институты принимают

вклады/депозиты.

3) Пенсионные фонды специализируются на

кредитовании продаж потребительских товаров в

рассрочку и выдаче потребительских ссуд.

4) Центральный банк устанавливает учётную ставку.

5) Финансовые институты оказывают услуги по

переводу средств и предоставлению займов.

44.

Банковские операции.Операции коммерческих

банков

45.

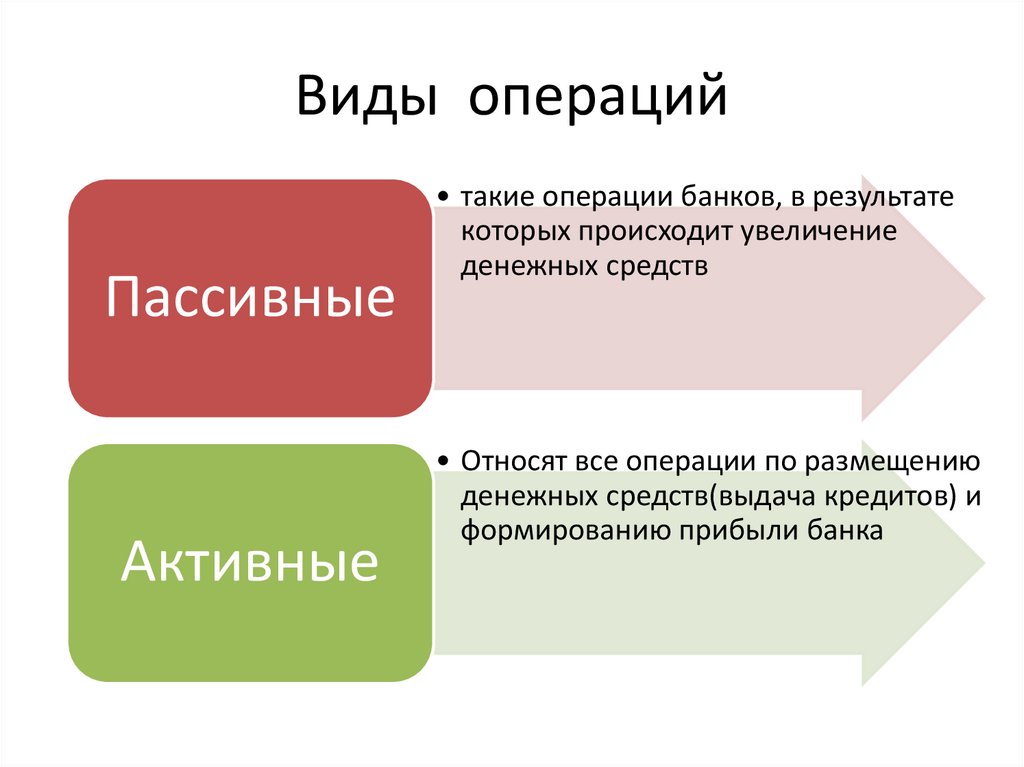

Виды операцийПассивные

Активные

• такие операции банков, в результате

которых происходит увеличение

денежных средств

• Относят все операции по размещению

денежных средств(выдача кредитов) и

формированию прибыли банка

46.

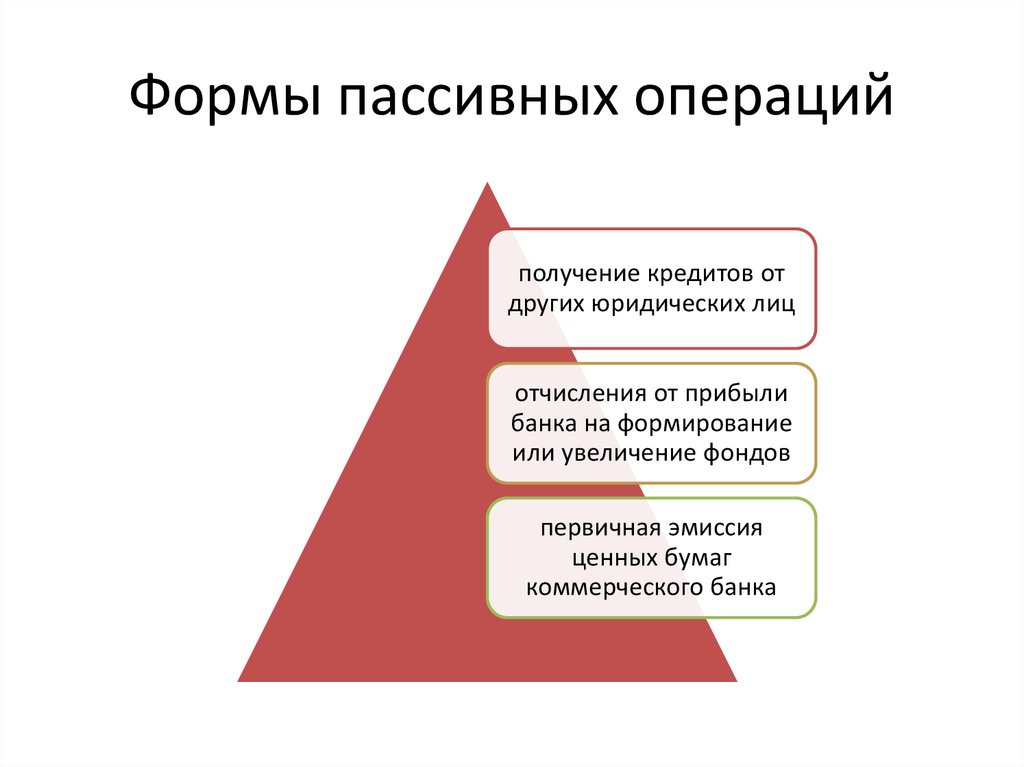

Формы пассивных операцийполучение кредитов от

других юридических лиц

отчисления от прибыли

банка на формирование

или увеличение фондов

первичная эмиссия

ценных бумаг

коммерческого банка

47.

• Пассивные операциипозволяют привлекать в

банки денежные

средства, уже

находящиеся в обороте.

48.

Депозитные операции.• Это операции банков по привлечению

денежных средств юридических и

физических лиц во вклады либо на

определенные сроки,

либо до востребования.

• На долю депозитных операций обычно

приходится до 95 % пассивов

49.

Субъекты пассивных операцийгосударственные предприятия и организации;

государственные учреждения;

кооперативы;

акционерные общества;

смешанные предприятия с участием иностранного

капитала;

общественные организации и фонды;

финансовые и страховые компании;

инвестиционные и трастовые компании и фонды;

отдельные физические лица и объединения этих лиц;

банки и другие кредитные учреждения.

50.

Объекты депозитных операций• Это депозиты - суммы денежных средств,

которые субъекты депозитных операций

вносят в банк и которые в силу

действующего порядка осуществления

банковских операций на определенное

время сосредотачиваются на счетах в

банке.

51.

Группы депозитовдепозиты до

востребова

ния;

срочные

депозиты;

сберегательные

вклады

населения.

52.

Срочные депозиты классифицируются взависимости от их срока:

• депозиты со сроком до 3 месяцев;

• депозиты со сроком от 3 до 6 месяцев;

• депозиты со сроком от 6 до 9 месяцев;

• депозиты со сроком от 9 до 12 месяцев;

• депозиты со сроком свыше 12 месяцев.

53.

Не депозитные источникипривлечения ресурсов

• получение займов на межбанковском рынке;

• соглашения о продаже ценных бумаг с

обратным выкупом;

• учет векселей и получение ссуд у

Центрального банка;

• продажа банковских акцептов;

• выпуск коммерческих бумаг;

• получение займов на рынке евродолларов;

• выпуск капитальных нот и облигаций.

54.

Активные операции коммерческого банка:55.

Классификация кредитных операцийВ зависимости

от обеспечения

Ссуды без

обеспечения

Ссуды с обеспечением

Вексельные

Товарные

Фондовые

Ипотечные

56.

По методу взимания процентаРавномерными взносами

В момент предоставления ссуды

В момент погашения ссуды

По категориям заемщика

Коммерческие ссуды

Потребительские ссуды

Ссуды посредникам

Сельскохозяйственные ссуды

finance

finance