Similar presentations:

Банковская система. Банк - финансовая организация

1.

Банковская система2.

Банк – финансовая организация, осуществляющаядеятельность по

- приему депозитов

- предоставлению ссуд

- организации расчетов

- купле-продаже ценных бумаг.

Основные виды банков:

- эмиссионные

- коммерческие (депозитные)

Все частные банки принято называть коммерческими.

Другие виды банков в России: инвестиционные,

сберегательные, специальные (ипотечные, внешнеторговые

и др.)

В России эмиссионным является только Центральный

банк (работает только с коммерческими банками и

государством).

Коммерческие банки обслуживают граждан и фирмы.

3.

Банковская системаБанковская система совокупность действующих в стране банков и

других кредитных учреждений и организаций

ЦЕНТРАЛЬНЫЙ БАНК

Коммерческие

банки

Другие финансовокредитные

учреждения

4.

Банковские операцииАктивные

Пассивные

Банковские

услуги

5.

Активные операцииоперации по размещению средств вкладчиков с целью получения

прибыли (например, предоставление кредитов)

Пассивные операции

привлечение денежных средств в банк (льготы вкладчикам,

консультации, вложение акционерами банка собственных денег)

Банковские услуги

осуществление наличных и безналичных платежей, выпуск и

хранение ценных бумаг

6.

Кредитование – предоставление денежных средствво временное пользование и за плату

Принципы кредитования:

- срочность: банк предоставляет заемщику деньги на

определенный срок

- платность: банк предоставляет деньги во временное

пользование только за плату (% на кредит)

- возвратность: банк оценивает кредитоспособность

заемщика(его возможность вернуть деньги)

- гарантированность: банк требует залог у заемщика.

7.

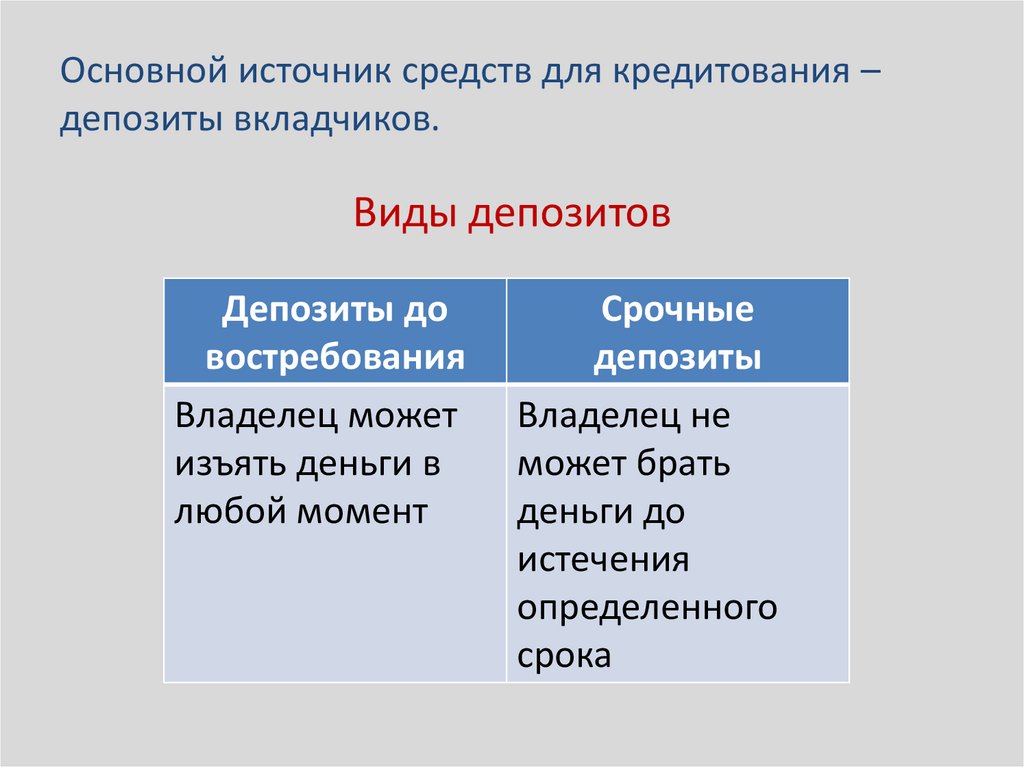

Основной источник средств для кредитования –депозиты вкладчиков.

Виды депозитов

Депозиты до

востребования

Владелец может

изъять деньги в

любой момент

Срочные

депозиты

Владелец не

может брать

деньги до

истечения

определенного

срока

8.

Депозит - денежные средства, переданные их владельцамина временное хранение в банк с предоставлением ему права

использовать эти деньги для кредитования.

Кредитный договор - соглашение между банком и

заемщиком, определяющее права и обязанности сторон

(срок, плата, гарантии).

Кредитоспособность - наличие у заемщика возможности

вовремя выполнить свои обязательства по кредитному

договору (вернуть заем с %).

Залог - собственность заемщика, которую он передает под

контроль банка, разрешая ее продать, если он не сможет

вернуть долг.

9.

Формы кредитаОснова

Наименование

классификации формы кредита

Способ

кредитования

Ее сущность

Натуральный кредит

Объектами кредита могут быть

инвестиционные товары,

потребительские товары, сырье,

ресурсы, предметы

производственного потребления

Денежный кредит

Объектами кредита выступают

денежные покупательные

средства, денежный капитал,

акции, векселя, облигации и

другие долговые обязательства

10.

Формы кредитаФормы кредита

Наименование

формы кредита

Ее сущность

Срок

кредитования

Краткосрочный

кредит

Ссуда выдается на срок до 1 года

Среднесрочный

кредит

Ссуда выдается на срок от 2 до 5

лет

Долгосрочный

кредит

Ссуда выдается на срок от 6 до 10

лет

Долгосрочный

специальный кредит

Ссуда выдается на срок от 20 до

40 лет

11.

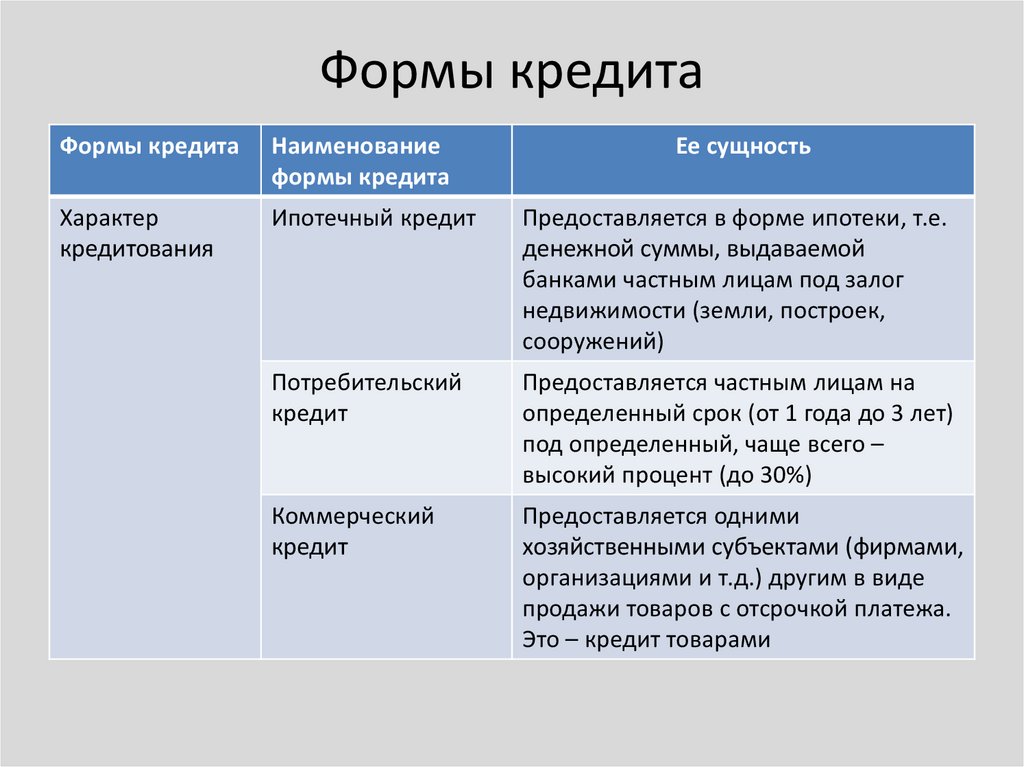

Формы кредитаФормы кредита

Наименование

формы кредита

Ее сущность

Характер

кредитования

Ипотечный кредит

Предоставляется в форме ипотеки, т.е.

денежной суммы, выдаваемой

банками частным лицам под залог

недвижимости (земли, построек,

сооружений)

Потребительский

кредит

Предоставляется частным лицам на

определенный срок (от 1 года до 3 лет)

под определенный, чаще всего –

высокий процент (до 30%)

Коммерческий

кредит

Предоставляется одними

хозяйственными субъектами (фирмами,

организациями и т.д.) другим в виде

продажи товаров с отсрочкой платежа.

Это – кредит товарами

12.

Формы кредитаФормы

кредита

Наименование

формы кредита

Ее сущность

Характер

кредитования

Банковский кредит

Предоставляется кредитнофинансовыми учреждениями (банками,

фондами и т.д.) любым хозяйствующим

субъектам (фирмам, частным

предпринимателям и т.д.) в виде

денежных ссуд

Государственный

кредит

Предоставляется государством

населению и частному бизнесу в виде

ссуды

Межгосударственный

(международный)

кредит

Предоставляется продающей стороной

покупающей стороне в форме аванса

для закупки товаров у продающей

стороны

13.

Потребительский кредит• Целевой: клиент банка должен указать, какой именно

товар он намерен купить на полученные в долг деньги;

банк устанавливает срок погашения долга и размер

ежемесячных платежей по его погашению; купленный

товар может служить в качестве залога, который

гарантирует кредитора от потерь, если клиент окажется

некредитоспособным.

• Нецелевой: банк не требует от клиента ответить, какой

товар он намерен купить; такие ссуды банки

предоставляют только тем клиентам, которые имеют

текущий счет в банке-кредиторе (при этом банк

проводит анализ состояния текущего счета клиента с

целью выяснения его финансового положения)

14.

Причины широкого распространения потребительскогокредита

• Значительное число людей, которые получают

сравнительно небольшие доходы, испытывают трудности с

накоплением сбережений (их текущие доходы не позволяют

немедленно оплатить дорогостоящие товары длительного

пользования, а накопление даже небольших сбережений потребует

многих лет).

• Опыт показывает, что выгоднее купить товар сейчас и

выплатить проценты по долгу, чем приобрести его через

несколько лет по возросшей цене ( даже если сумма

выплаченных процентов окажется больше. Чем размер приращения

цены, эффект от приобретения товара за счет будущих доходов

будет иметь большее значение, чем маленькая потеря).

15.

Кредитные карточкиразвитие потребительского кредита тесно связано с использованием

кредитных карт

- наиболее распространенный вид пластиковых карт, в

котором имеется устройство для оформления чека и

передачи необходимой информации в банк об оплате

купленного товара и получения от банка подтверждения о

платежеспособности предпринимателя.

Клиент банка, имеющий кредитную карточку, пользуется

кредитом банка в пределах установленного банком

лимита.

Сумма лимита – сумма долга клиента. На эту сумму и

начисляется процент.

16.

Дебетовая карточкаДебетовая карточка: содержит ту сумму, которая

принадлежит ее владельцу и которая находится

на его счете. Эта сумма не является формой

банковской ссуды.

С помощью такой карточки проводится

безналичная оплата товаров, приобретаемых

клиентом в предприятиях розничной торговли.

17.

Дебетовая карточка с овердрафтомДебетовая карточка с овердрафтом: дает владельцу право

израсходовать на оплату товаров денег больше, чем имеется

на счете владельца.

Если на счете имеется 10 тыс. р., а владелец

израсходовал 12 тыс. р., то образуется превышение

израсходованных средств над суммой счета в 2 тыс. р. Это

превышение называется овердрафтом. При этом банк

устанавливает лимит на сумму овердрафта. Эта сумма

равна сумме кредита, открытого банком своему клиенту.

18.

Центральный банк• Центральный банк в одних странах

подчинен правительству, в других –

независим.

• ЦБ РФ – экономически независимое

учреждение

• ЦБ располагает самыми крупными

денежными резервами

19.

Функции ЦБ• Эмиссия денег в стране

• ЦБ - «банкир» правительства»

- продает и размещает гос. ценные бумаги –

облигации

- кредиты правительству

- хранит гос. резервы в драг. металлах и в валюте

- ведет расчетные операции государства

• ЦБ – «банк банков»

- хранит ден. резервы коммерческих банков

- является кредитором коммерческим банкам

- надзор за деятельностью коммерческих банков

20.

Функции ЦБ• ЦБ – главный организатор

безналичного денежного обращения

Основные цели ЦБ РФ

• Обеспечение стабильности банковской и

финансовой системы страны

• Поддержание устойчивости нац. валюты

21.

Кредитно-денежная политика ЦБ• ЦБ регулирует учетную ставку банковского %,

понижая или повышая ее

Учетная ставка ЦБ – ставка %, под которую ЦБ

предоставляет коммерческим банкам кредит

• Устанавливает нормы обязательных резервов

(коммерческие банки часть средств в виде резервов

должны держать в ЦБ)

Устанавливая норму обязательных резервов, ЦБ

оказывает влияние на возможность банков

предоставлять кредиты, изменяя тем самым общее

количество денег в обращении

22.

Коммерческие банкивиды

отраслевые

Государственные

межотраслевые

муниципальные

Региональные

частные

Национальные

смешанные

международные

акционерные

23.

Коммерческие банкицель – получение прибыли

• Обслуживают предприятия, организации,

население

• Продают клиентам услуги: принимают вклады и

выдают кредиты

• Берут у заемщиков за пользование деньгами

большую плату (ставка процента выше), чем

платят вкладчикам (ставка процента ниже)

Доход банка (банковская прибыль) – разница

между процентом займа и процентом вклада

finance

finance