Similar presentations:

Налоговые правонарушения и ответственность за их совершение (тема 5)

1.

Налоговые правонарушения иответственность за их совершение

Тема 5

2.

Вопросы:■ Нарушение законодательства о налогах и сборах

■ Понятие и принципы ответственности за налоговые правонарушения

■ Налоговое правонарушение как основание реализации юридической

ответственности

■ Виды налоговых правонарушений

■ Административная ответственность за нарушение законодательства о

налогах и сборах

■ Налоговые преступления

3.

Правонарушение в сфере налогов и сборовПравонарушение в сфере налогов и сборов представляет собой

виновное, противоправное, наказуемое, общественно опасное

деяние лица в области налогов и сборов, причиняющее вред

публичным финансам (а именно — публичным доходам) и через

них — государству, обществу и отдельным лицам.

4.

Признаки правонарушения в области налогов исборов

поведение, выражающееся в определенных действиях

или бездействии;

поведение, противоречащее нормам законодательства о

налогах и сборах (противоправность поведения);

виновное поведение;

установление юридической ответственности за

совершение таких действий или бездействие

(наказуемость);

общественно опасный характер поведения.

5.

Правонарушение в сфере налогов и сборовПравонарушения

в сфере налогов

и сборов

Преступления

Проступки

6.

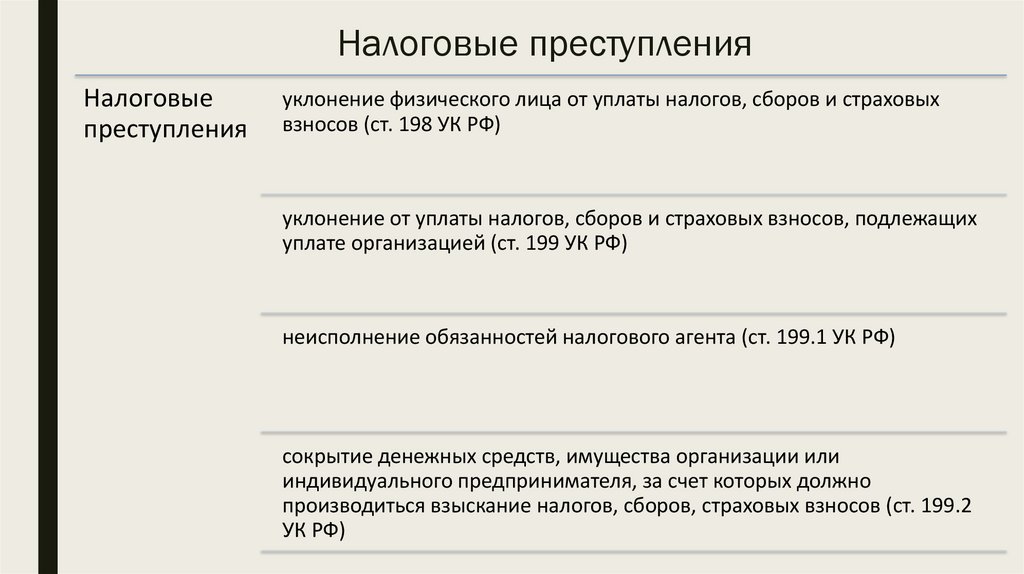

Налоговые преступленияНалоговые

преступления

уклонение физического лица от уплаты налогов, сборов и страховых

взносов (ст. 198 УК РФ)

уклонение от уплаты налогов, сборов и страховых взносов, подлежащих

уплате организацией (ст. 199 УК РФ)

неисполнение обязанностей налогового агента (ст. 199.1 УК РФ)

сокрытие денежных средств, имущества организации или

индивидуального предпринимателя, за счет которых должно

производиться взыскание налогов, сборов, страховых взносов (ст. 199.2

УК РФ)

7.

Меры ответственности за налоговые преступленияШтраф

Лишение

свободы на

определенный

срок

Арест

Лишение права занимать

определенные должности

или заниматься

определенной

деятельностью

Принудительные

работы

8.

Налоговые правонарушенияНалоговые правонарушения представляют собой

правонарушения, ответственность за которые предусмотрена

законодательством о налогах и сборах.

Налоговые

правонарушения

Глава 16 НК РФ

(30 составов)

9.

Налоговые правонарушенияСоставы

административных

правонарушений в

области налогов и

сборов закреплены

в гл. 15 и 19 КоАП

РФ

нарушение срока постановки на учет в налоговом органе (ст. 15.3)

нарушение срока представления сведений об открытии и о закрытии счета в банке или иной кредитной

организации (ст. 15.4)

нарушение сроков представления налоговой декларации

непредставление сведений, необходимых для осуществления налогового контроля (ст. 15.6)

нарушение порядка открытия счета налогоплательщику (ст. 15.7)

нарушение срока исполнения поручения о перечислении налога, сбора, страхового взноса, пеней,

штрафа (ст. 15.8)

неисполнение банком решения о приостановлении операций по счетам налогоплательщика,

плательщика сбора, плательщика страхового взноса или налогового агента (ст. 15.9)

грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской отчетности (ст. 15.11)

незаконный отказ в доступе должностного лица налогового органа к осмотру территорий, помещений

налогоплательщика, в отношении которого проводится налоговая проверка (ст. 19.7.6)

10.

Ответственность за совершение налоговогоправонарушения

Под ответственностью за совершение налогового

правонарушения понимается правоотношение

охранительного характера между государством и

правонарушителем (налогоплательщиком, налоговым

агентом, лицом, содействующим проведению налогового

контроля, и т.д.), в котором государство в лице

уполномоченного органа (налогового органа) наделяется

правом наложить налоговые санкции за совершенные

налоговые правонарушения, предусмотренные НК РФ, а

правонарушитель — обязанностью подвергнуться мерам

государственного принуждения (налоговым санкциям).

11.

Основания ответственности за налоговоеправонарушение

закрепленная в НК РФ модель налогового

правонарушения (нормативное основание);

реально совершенное налоговое правонарушение

(фактическое основание);

акт налогового органа о привлечении к ответственности

(процессуальное основание).

12.

Принципы ответственности за налоговыеправонарушения

Законность

Принцип однократности ответственности

Принцип ответственности за вину

Презумпция невиновности

Принцип справедливости наказания

13.

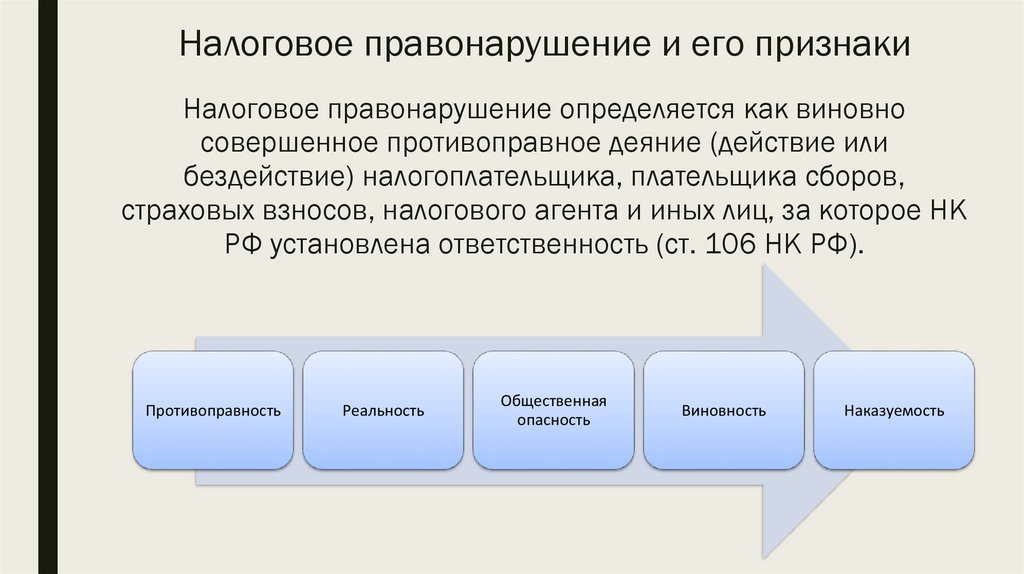

Налоговое правонарушение и его признакиНалоговое правонарушение определяется как виновно

совершенное противоправное деяние (действие или

бездействие) налогоплательщика, плательщика сборов,

страховых взносов, налогового агента и иных лиц, за которое НК

РФ установлена ответственность (ст. 106 НК РФ).

Противоправность

Реальность

Общественная

опасность

Виновность

Наказуемость

14.

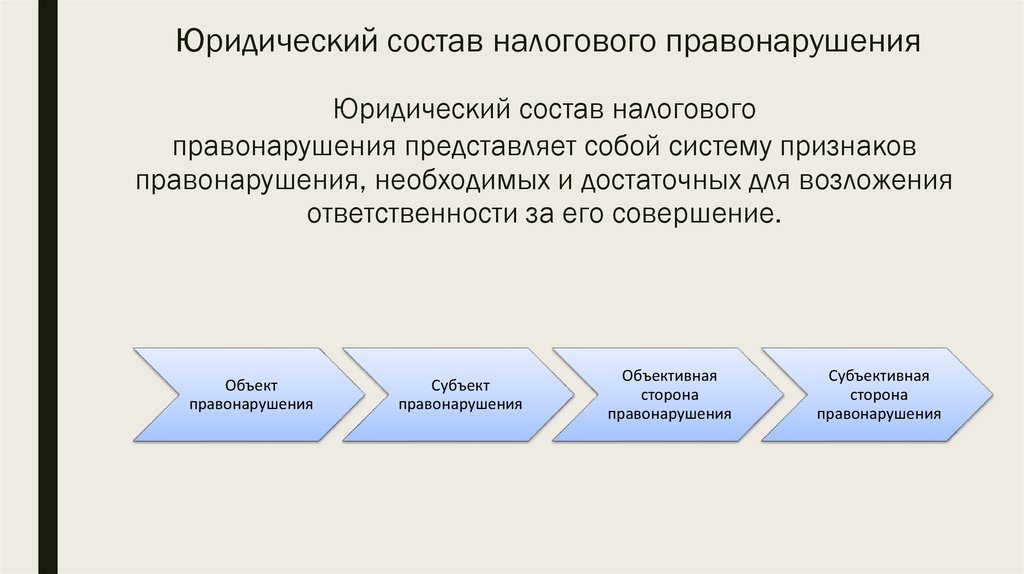

Юридический состав налогового правонарушенияЮридический состав налогового

правонарушения представляет собой систему признаков

правонарушения, необходимых и достаточных для возложения

ответственности за его совершение.

Объект

правонарушения

Субъект

правонарушения

Объективная

сторона

правонарушения

Субъективная

сторона

правонарушения

law

law