Similar presentations:

Каржылық сауаттылық: түсінігі, ережелері, принциптері

1.

КАРЖЫЛЫҚ САУАТТЫЛЫҚ: ТҮСІНІГІ, ЕРЕЖЕЛЕРІ,ПРИНЦИПТЕРІ

Каржылық сауаттылық түсінігі;

Каржылық сауаттылықтың басты ережелері мен принципері.

Қаржылық

сауаттылық

деп

келесі

түсініктердің жиынтығын айамыз:

1) қаржылық көрсетілетін қызметтер мен

құралдарды пайдалана білу;

2) меншікті қаржылай қаражатын басқару

дағдылары;

3) қаржы жүйесі, оның жұмыс істеу

қағидаттары,

сондай-ақ

қаржылық

көрсетілетін

қызметтер

саласында

тұтынушылардың құқықтарын қорғау туралы

хабардар болу деңгейі.

Қаржылық сауаттылық деңгейін жоғарылату экономикалық,

әлеуметтік және қаржылық көрсетілетін қызметтерге қолжетілділікті

кеңейтеді және әлемдік практикада болашақтағы дағдарыстардың алдын

алуға бағытталған қаржылық реформалардың маңызды құрамдас бөлігі

болып табылады. Тұтастай алғанда, қаржылық сауаттылық мәселелерінде

көптеген елдердегі әлеуметтік топтар мен нысаналы аудиториялардың

басым бөлігінде қажылық білім мен құзыреттіліктің жетіспеуіне

байланысты біртекті проблемалар байқалады.

Қазақстанда қаржылық сауаттылықты өлшеу үшін жыл сайын

әлеуметтанушылық зерттеу жүргізіледі. 2018 жылдың қорытындысы

бойынша Қазақстан Республикасындағы қаржылық сауаттылық деңгейі

36% болды. Бұл көрсеткіш қаржылық білім мен қаржылық көрсетілетін

қызметтерді пайдалану дағдыларының деңгейлерін, өз қаржы қаражатын

басқара білуін және тұтынушылардың қаржы жүйесі туралы хабардар

болуын бағалайды.

Жүргізілген зерттеу нәтижелері бойынша қаржылық білім мен

көрсетілетін қызметтерді пайдалану дағдыларының көрсеткіші 25 %-ті

құрайды және қаржылық көрсетілетін қызметтерді пайдаланудың

тұрақтылығымен, сатып алынатын қаржы өнімдерінің талаптарын

түсінумен, сондай-ақ шарттық міндеттемелерді уақтылы орындаумен

айқындалады.

Осы көрсеткіш шеңберінде ел азаматтарының 32 %-інде банктік

қарыздар бар және тағы да 33 %-ке жуығы таяу уақытта кредиттерді

пайдалануды жоспарлап отыр. Пікіртерім жүргізілгендердің шамамен 39 %інде қолма-қол жинақ ақша бар, алайда олар депозиттерге кепілдік беру

жүйесі жайында хабарсыз. Қолма-қол ақша және ағымдағы шоттардағы

қаражат инвестициялық құралдарға қарағанда барынша танымал жинақтау

2.

құралы болып табылады – 22 %-і ғана қаржылық инвестициялар салады.Пікіртерім жүргізілгендердің шамамен 63 %-і қаржы туралы білімінің

жетпейтінін атап өтуде.

Қазақстанда өз қаражатын басқара білу көрсеткіші өте жоғары және

74 %-ті құрайды, бұл тұтынушылардың өз ақшасына қатысты мәселелерде

өте мүдделі екендігін көрсетеді. Пікіртерім жүргізілген азаматтардың

шамамен 84 %-і отбасылық бюджетті жүргізеді. Бұл көрсеткіште

айтарлықтай жас айырмашылығы байқалады, себебі жастардың бюджетті

жоспарлау бейімділігі төмендеу және әдетте бюджетті отбасының басқа

мүшелерімен

бірлесіп

қалыптастырады.

Сауалнама

жүргізілген

қазақстандықтардың 66%-тен астамы барлық шығыстарды мұқият

қадағалап отырады және олардың есебін жүргізеді.

Қаржы жүйесі туралы хабардар болуды бағалау төмен мәндерге жақын

және ол 9,5 %-і құрады.

Қаржылық көрсетілетін қызметтерді қамту және оларға қол жеткізу

деңгейлері бойынша Алматы және Астана сияқты ірі қалалар мен өңірлер

арасында қаржылық қолжетімділік көрсеткіштерінде айтарлықтай

айырмашылық байқалады. Ірі қалаларда қаржылық инфрақұрылымның болу

көрсеткіші

өңірлердегі,

әсіресе

елдің

оңтүстігіндегі

осындай

көрсеткіштерден бірнеше есе асады. Мысалы, қолма-қол ақшасыз төлемдер

санының 1 мың адамға есептегендегі көрсеткіші Алматы үшін 3,9 мыңнан

асады, бұл Қазақстанның батысындағы осындай көрсеткіштен 9 есе және

оңтүстік өңірлерден 20 есе дерлік асады. Оған урбандалудың төмен деңгейі

жағдайында халықтың барынша жоғары тығыз орналасуы себеп.

Қазақстандағы қаржылық сауаттылық деңгейін халықаралық

бағалауды назарға ала отырып, қаржылық сауаттылық саласындағы

мынадай түйінді проблемаларды белгілеуге болады:

1) тұтынушылардың қаржы өнімдері мен көрсетілетін қызметтер туралы

жеткіліксіз хабардар болуы;

2) қаржылық көрсетілетін қызметтерді тұтынушылардың қаржылық білім

деңгейін арттыру қажеттілігі, қаржы өнімдеріне немесе көрсетілетін

қызметтеріне қатысты сараланған, барлық қолжетімді ақпаратты талдауға

негізделген шешімдер қабылдау қабілеттері;

3) қаржы ұйымдарының жеткіліксіз әлеуметтік жауапкершілігі;

4)

барлық негізгі қаржылық көрсетілетін қызметтерге бүкіл тұтынушылар

үшін тепе-тең емес немесе шектеулі қолжетімділік;

5) азаматтардың жекелеген санаттарымен, оның ішінде мүмкіндігі

шектеулі адамдармен жұмыс істеген кезде қаржылық инклюзия

қағидаттарын қолданудың шектеулі практикасы;

6) тұтынушылардың құқықтарын және мүдделерін қорғау мәселелерінде

халықтың аз хабардар болуы;

7) азаматтар үшін кәсіби қаржылық консультация қызметінің қолжетімді

болмауы;

8) күрделі қаржы өнімдерін және көрсетілетін қызметтерін пайдалану

тәуекелдерін барабар бағалау үшін қаржылық білімінің жетіспеуі;

3.

9) азаматтардыңинвестициялаудың және қаржы нарықтарындағы

операциялардың балама нысандары туралы аз хабардар болуы;

10) тұтынушылардың түйінді қаржылық терминдер мен тетіктерді жете

түсінбеуі;

11) азаматтардың

өздерінің қаржылық міндеттемелеріне жауапты

көзқарасын тәрбиелеу қажеттілігі.

Қаржылық тұрғыдан сауатты азаматтың мынадай қасиеттері болуға

тиіс:

1) өзінің кірістері мен шығыстарын жоспарлай білу;

2) ұзақ мерзімді жинақтар және күтпеген мән-жайларға қаржылық

"қауіпсіздік жастығын" қалыптастыру;

3) қаржылық жаңалықтардан хабардар болу және қажетті қаржылық

ақпаратты пайдалана білу;

4) қаржылық көрсетілетін қызметтер мен өнімдерді ұтымды таңдай білу;

5) кредиттеумен байланысты мәселелерге жауапкершілікпен қарау;

6) қаржылық көрсетілетін қызметтерді тұтынушы ретінде өзінің заңды

құқықтарын білу және мүдделерін қорғай алу;

7) қаржылық алаяқтық белгілерін танып-білу;

8) қаржылық қызметтер нарығындағы тәуекелдерді білу;

9) қаржы өнімдері мен құралдарының ерекшеліктерін білу және өзі үшін ең

үздігін таңдай білу;

10) қаржылық көрсетілетін қызметтер шарттарын жасаған кезде назар

аудару қажет шарттық қарым-қатынастардың негізгі аспектілерін және

түйінді тармақтарын білу.

Қаржылық сауаттылықтың негізгі ережелері кез келген адамға өз

қаржысын дұрыс басқаруға және ұзақ мерзімді тұрақтылыққа қол жеткізуге

көмектеседі. Олардың ішіндегі ең маңыздысы мыналар:

1.

Кіріс пен шығысты бақылау: Табыс пен шығындарды нақты

есепке алып, бюджетті басқару маңызды. Бұл қажетсіз шығындарды

азайтуға және артық ақша жұмсамауға көмектеседі.

2. Жинақтау және қор құру: Әрқашан күтпеген жағдайларға

арналған қор жинау маңызды. Қаржы резервін қалыптастыру қаржылық

тұрақтылыққа әсер етеді.

3.Несиеге жауапкершілікпен қарау: Несие мен қарыздарды ақылмен

пайдалану керек. Мерзімінде қайтарылмаған несие пайыздық өсім мен

қаржылық қысымды арттырады.

4. Инвестициялау: Ақшаны тек сақтап қана қоймай, оны көбейту

мақсатында инвестициялау – қаржылық сауаттылықтың маңызды аспектісі.

Инвестициялау үшін тәуекелдерді түсініп, әртараптандыру қажет.

5. Қаржылық мақсаттар қою: Қысқа және ұзақ мерзімді қаржылық

мақсаттарды нақты анықтап, соларға сәйкес әрекет ету. Бұл ақшаны

мақсатқа сай жұмсауға және жинауға мүмкіндік береді.

4.

6.Зейнетақы

жоспары: Болашақтағы қаржылық тұрақтылық үшін

зейнетақы жинақтарын алдын ала жоспарлау өте маңызды.

7. Қаржылық білімді арттыру: Қаржылық жағдайды жақсарту үшін

үнемі білімді жетілдіріп, нарықтағы өзгерістерден хабардар болу қажет.

Бұл ережелерді сақтай отырып, адамдар өз қаржысын тиімді

басқарып, ұзақ мерзімді табыстылыққа қол жеткізе алады

Жоғарыда атап өткеніміздей, қаржылық сауаттылықтың негізгі

ережесінің бірі кіріс пен шығысты бақылау болып табылады. Ал кіріс пен

шығысты бюджет құрайды.

Бюджет – пайдалы құрал, оның көмегімен біз:

• қаржылық жағдайымызды дәл бақылаймыз;

шығындар мен жинақ ақша жөнінде саналы шешімдер қабылдай

аламыз;

• қажетсіз шығындарды азайта аламыз;

• қаржылық мақсаттарға тез жете аламыз, мысалы: автокөлік сатып

алу;

• пәтер сатып алу, шетелге демалуға шығу.

Біз апта, ай (немесе тіпті бір жылға) ішіндегі табыстар мен

шығыстардың жоспарын құрып қана қоймаймыз, сонымен бірге

жоспарларымыздың орындалуын нақты бақылап, бюджет бойынша

болжамдар құрамыз және басқа да әрекеттерді орындай аламыз!

БЮДЖЕТТІ ҚҰРУ – КҮРДЕЛІ АМАЛ ЕМЕС! ОЛ ЭКОНОМИКА

НЕМЕСЕ МАТЕМАТИКА САЛАСЫНАН АРНАЙЫ БІЛІМДІ

БОЛУДЫ ТАЛАП ЕТПЕЙДІ!

Үй бюджетін жүргізуді кез келген адам үйрене алады, тек оның

тиімділігіне көз жеткізіп, нақты іске кірісу керек. Оның нәтижесін бір айдан

кейін байқауға болады, сіз бюджеттің әлдеқайда тиімді басқаруға

көмектесетініне көз жеткізесіз.

Нұрлан мен Алияның оқиғасын қарастырайық.

https://youtu.be/bxMDhYNU-cA

Нұрлан базарда құрылыс материалдарын сатады, Алия – жекеменшік

мектепте биология пәнінің мұғалімі. Олар өз үйінде үш баласымен және

Алияның анасымен бірге тұрады. Олардың ортақ отбасылық қоры Алия

алатын айтарлықтай жалақысымен, Нұрланның маусымдық табысымен және

әжейдің зейнетақысымен толығады. Алия мен әжей жалақы, зейнетақыларын

айдың әр күнінде алады, ал Нұрлан тиімді бағамен тауарлар сатып алу үшін

ақшаны кейде бизнеске салып жібереді.Өкінішке орай, бұндай жағдай аяқ

5.

астынан орын алатындықтан, Нұрланның ақшасына толық үміттенугеболмайды.

Материалдық тұрғыда отбасының әл-ауқаты жақсы, бірақ жағымсыз

жағы: үнемі қарыз алуға тура келеді. Көп шығын шығармаса да ақшаның

қайда кетіп жатқаны түсініксіз. Біресе кезекті жалақыға дейін азық-түлік пен

басқа да күнделікті қажеттілікке ақша жетпей қалады, кейде Нұрланның

саудасына қатысты күтпеген шығындар пайда болады, клиенттері де

қарызын уақытылы қайтармайды, біресе әжей ауруханаға түсіп қалады да

қымбат дәрі-дәрмекке ақша жұмсауға тура келеді. Ал жақында туысқаны

үйлену тойына шақырту қағазын жіберді, тағы да шығын. Әрине, бұл

күтпеген оқиға емес, үйлену тойының болатыны бұрыннан белгілі болатын,

десе де оны ескермей алдын ала ақша бөліп қоймапты. Үйлену тойына

лайықты сыйлық тарту және сәнді киім сатып алу үшін тағы да қарыз алуға

тура келеді. Осыған орай көптен бері жоспарланып жүрген жаңа терезелерді

орнату мәселесі тағы да .. кейінге қалдырылады.

Бұл оқиғадан біз Нұрлан мен Алияның

отбасында қаржы тұрғысынан орын алған

мәселені көріп отырмыз:

отбасы келесі айдағы табыстың нақты

көлемін және қанша қаражат жұмсайтынын

білмейді;

отбасы шығыстарының жоспары жоқ және

шығындар қадағаланбайды;

кездейсоқ сатып алуға жол береді, көп

қаржы

жоспарланбаған

және

қажетсіз

шығындарға жұмсалуы мүмкін;

күтпеген жағдайларға дайын емес;

күрделі

қаржылық

шығындарға

қатысты

мақсаттар

нәтижесінде

жоспарланбайды,

ағымдағы

ұсақ

шығындар

жиі

орын

алатындықтан, күрделі шығындарды қаржыландыруға шамасы келмейді.

ПАЙДАЛЫ КЕҢЕСТЕР

Нұрлан мен Алияның отбасына қандай кеңес бере аламыз?

Отбасылық бюджетті құру және оның орындалуын бақылау.

Күнделікті, әсіресе жоспарланбаған шығындарды қадағалау.

6.

«Ақша ұрлаушылармен», яғни отбасының өмір сүру сапасынтөмендетпей, сатып алмауға да болатын заттармен күресу бойынша стратегия

қабылдау.

Күтпеген оқиғаларға арнайы жұмсалмайтын қор (ЖҚ) құру және оны

отбасының болжанбаған шығыстарына орта есеппен бір ай ішінде

жұмсалынатын белгілі бір сомаға дейін тұрақты түрде толықтырып отыру.

Жалпы табысты жалпы шығыстармен салыстыра отырып, отбасының ай

сайын жинақтай алатын соманы бөліп қою.

Қаржылық мақсаттар қою және оларды жинақталған ақша

мүмкіндіктерімен және оған қол жеткізу мерзімдерімен салыстырып отыру.

Табыстар мен шығыстардың есебін күнделікті жүргізу (жазбаша немесе

электронды түрде: мысалы, IOS AppStore және Android PlayMarket

платформаларында кіріс пен шығысты есепке алу бойынша көптеген

қосымшалар бар).

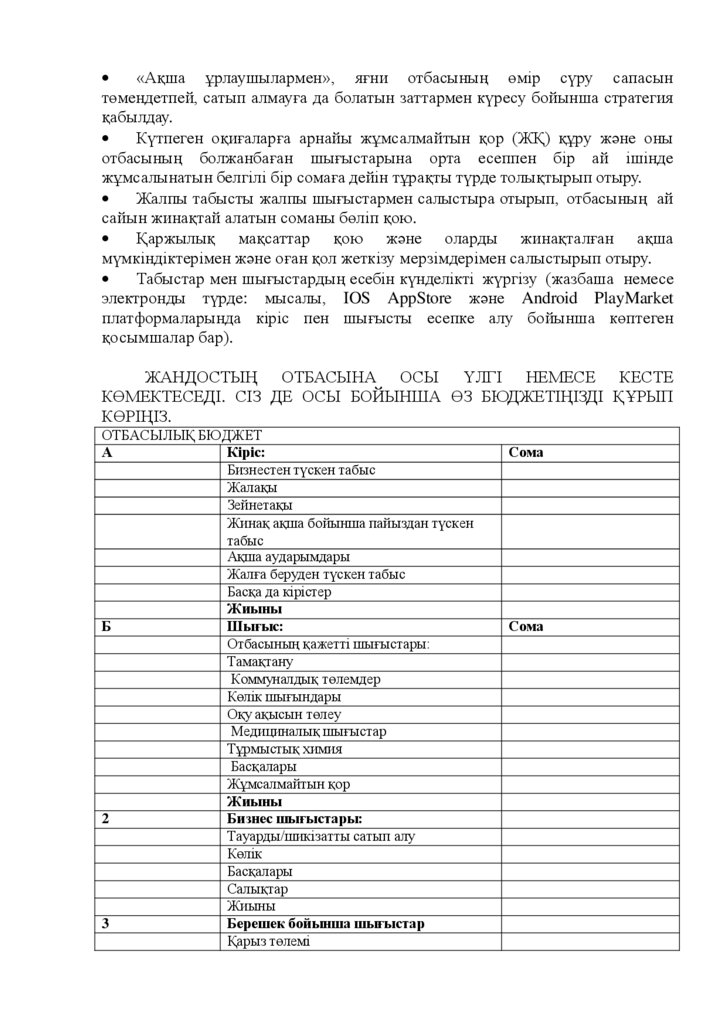

ЖАНДОСТЫҢ ОТБАСЫНА ОСЫ ҮЛГІ НЕМЕСЕ КЕСТЕ

КӨМЕКТЕСЕДІ. СІЗ ДЕ ОСЫ БОЙЫНША ӨЗ БЮДЖЕТІҢІЗДІ ҚҰРЫП

КӨРІҢІЗ.

ОТБАСЫЛЫҚ БЮДЖЕТ

А

Кіріс:

Бизнестен түскен табыс

Жалақы

Зейнетақы

Жинақ ақша бойынша пайыздан түскен

табыс

Ақша аударымдары

Жалға беруден түскен табыс

Басқа да кірістер

Жиыны

Б

Шығыс:

Отбасының қажетті шығыстары:

Тамақтану

Коммуналдық төлемдер

Көлік шығындары

Оқу ақысын төлеу

Медициналық шығыстар

Тұрмыстық химия

Басқалары

Жұмсалмайтын қор

Жиыны

2

Бизнес шығыстары:

Тауарды/шикізатты сатып алу

Көлік

Басқалары

Салықтар

Жиыны

3

Берешек бойынша шығыстар

Қарыз төлемі

Сома

Сома

7.

Тауарлық кредитЖиыны

Ойын-сауыққа жұмсалатын шығыстар

1

2

Жиыны

Жалпы шығыстар

Жинақ ақша

4

Б

В

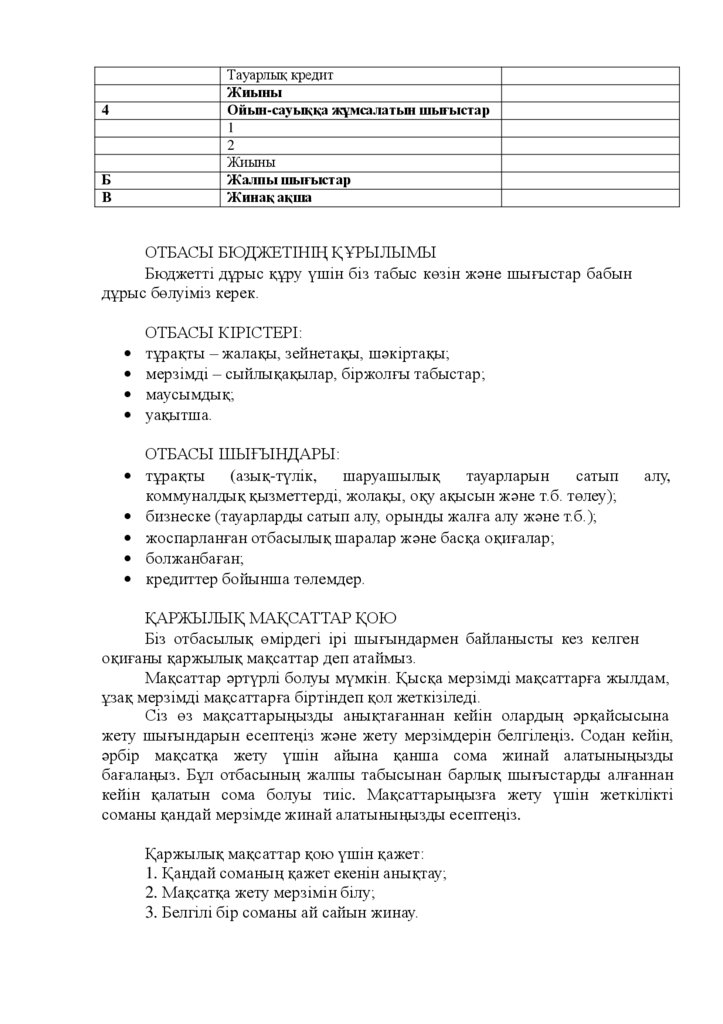

ОТБАСЫ БЮДЖЕТІНІҢ ҚҰРЫЛЫМЫ

Бюджетті дұрыс құру үшін біз табыс көзін және шығыстар бабын

дұрыс бөлуіміз керек.

ОТБАСЫ КІРІСТЕРІ:

тұрақты – жалақы, зейнетақы, шәкіртақы;

мерзімді – сыйлықақылар, біржолғы табыстар;

маусымдық;

уақытша.

ОТБАСЫ ШЫҒЫНДАРЫ:

тұрақты (азық-түлік, шаруашылық

тауарларын

сатып

коммуналдық қызметтерді, жолақы, оқу ақысын және т.б. төлеу);

бизнеске (тауарларды сатып алу, орынды жалға алу және т.б.);

жоспарланған отбасылық шаралар және басқа оқиғалар;

болжанбаған;

кредиттер бойынша төлемдер.

алу,

ҚАРЖЫЛЫҚ МАҚСАТТАР ҚОЮ

Біз отбасылық өмірдегі ірі шығындармен байланысты кез келген

оқиғаны қаржылық мақсаттар деп атаймыз.

Мақсаттар әртүрлі болуы мүмкін. Қысқа мерзімді мақсаттарға жылдам,

ұзақ мерзімді мақсаттарға біртіндеп қол жеткізіледі.

Сіз өз мақсаттарыңызды анықтағаннан кейін олардың әрқайсысына

жету шығындарын есептеңіз және жету мерзімдерін белгілеңіз. Содан кейін,

әрбір мақсатқа жету үшін айына қанша сома жинай алатыныңызды

бағалаңыз. Бұл отбасының жалпы табысынан барлық шығыстарды алғаннан

кейін қалатын сома болуы тиіс. Мақсаттарыңызға жету үшін жеткілікті

соманы қандай мерзімде жинай алатыныңызды есептеңіз.

Қаржылық мақсаттар қою үшін қажет:

1. Қандай соманың қажет екенін анықтау;

2. Мақсатқа жету мерзімін білу;

3. Белгілі бір соманы ай сайын жинау.

8.

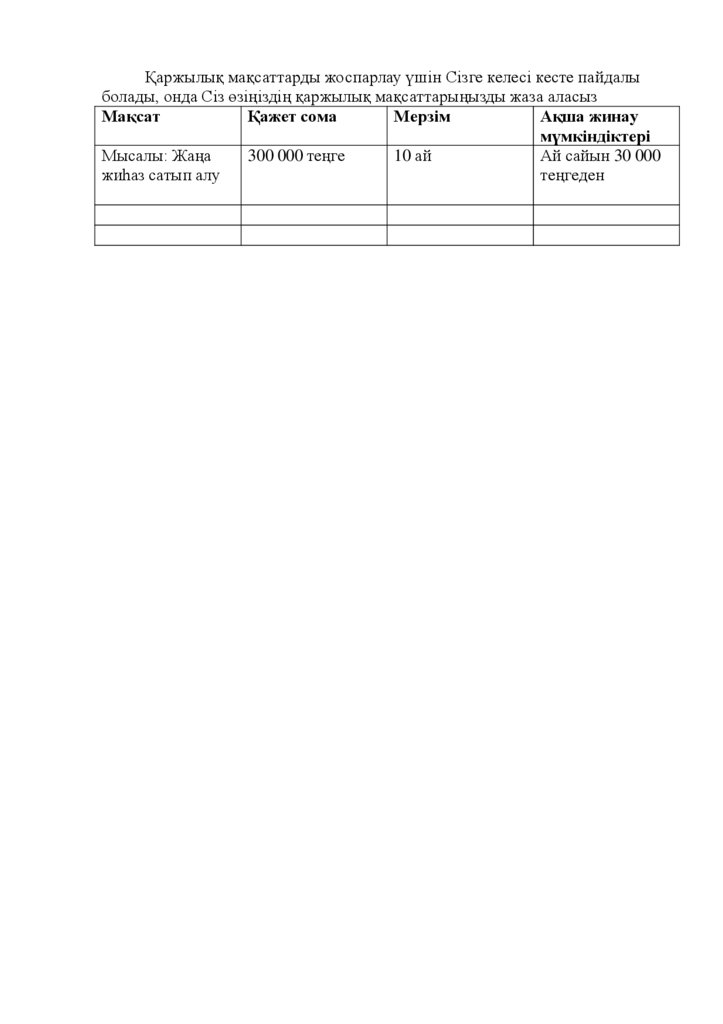

Қаржылық мақсаттарды жоспарлау үшін Сізге келесі кесте пайдалыболады, онда Сіз өзіңіздің қаржылық мақсаттарыңызды жаза аласыз

Мақсат

Қажет сома

Мерзім

Ақша жинау

мүмкіндіктері

300 000 теңге

10 ай

Мысалы: Жаңа

Ай сайын 30 000

жиһаз сатып алу

теңгеден

lingvistics

lingvistics