Similar presentations:

Основы торговли на рынках США

1.

"Основы торговли нарынках США"

Трейдинг и инвестиции

на биржах США по

методике хедж-фондов

2.

КАКОЙ У ВАС ОПЫТ?1. Новичок

2. Профессионал

3. В поисках чего-то нового

НАПИШИТЕ В ЧАТЕ

3.

План вебинара• Почему рынок США — это лучший рынок для инвесторов?

• Основные преимущества биржи NYSE

• Основные стратегии хедж-фондов

• Примеры стратегий хедж-фондов на NYSE

• Моя торговая стратегия

• Ответы на вопросы участников

4.

Рад знакомствуАЛЕКСАНДР МИЛЛЕР

• Профессиональный инвестор и трейдер с опытом более 20 лет

• Управляю активами свыше $10 000 000

• Средний уровень доходности от 12,7% до 67,8% г.

Опыт работы в инвестиционных фондах, банках и проп-компаниях

• Разработал уникальные стратегии по методике хедж-фондов

• Обучил трейдингу более 5000 учеников России и стран СНГ

Эксперт ведущих СМИ

5.

ЧТО МЕНЯ ВДОХНОВИЛОВЫБРАТЬ БИРЖИ США?

6.

Рынок США является крупнейшим и наиболееразвитым рынком в мире.

• Объем торгов: рынок США является крупнейшим в мире по объему

торгов. Торгуются акции крупнейших компаний мира, таких как

Apple, Microsoft, Amazon, Tesla и другие.

• Ассортимент инструментов: рынок США предлагает широкий выбор

инструментов для торговли, включая

акции, облигации, фьючерсы, опционы и другие.

• Регулирование: рынок США регулируется Комиссией по ценным бумагам

и биржам (SEC). Это обеспечивает высокий уровень защиты инвесторов и

способствует прозрачности рынка.

7.

Преимущества биржи NYSE (New York StockExchange)

• Высокая конкуренция: NYSE - один из

самых конкурентных рынков в мире.

• Большой объем торгов: На NYSE ежедневно

торгуются миллиарды акций.

• Глобальный охват: NYSE объединяет

инвесторов со всего мира.

• Доступ к широкому спектру активов: На

NYSE торгуются акции тысяч компаний из

разных стран.

8.

Участники биржи NYSE• Разные категории инвесторов и трейдеров (крупные,

средние, мелкие и т.д.)

• Брокеры

• Инвестиционные банки

• Хедж-фонды

• Страховые компании

• Пенсионные фонды и т.д.

9.

Крупные участники и толпа. Константы рынкаБиржа – это эмоции

участников

Они создают движение

котировок

10.

Крупные участники и толпа. Константы рынкаЦЕНТРАЛИЗОВАННЫЙ

ЦЕНТРАЛИЗОВАННЫЙ

КАПИТАЛ

КАПИТАЛ

Влияет

на

рынок

ДЕЦЕНТРАЛИЗОВАННЫЙ

ДЕЦЕНТРАЛИЗОВАННЫЙ

КАПИТАЛ

КАПИТАЛ

ФИНАНСОВЫЙ

РЫНОК

НЕ

влияет

на рынок

11.

Преимущества и недостаткиКрупный участник

Частный инвестор

• может влиять на цену объемом

своих операций

• Не может влиять на цену

объемом своих операций

• испытывает проблемы

с ликвидностью (недостаточно)

• Не испытывает проблемы

с ликвидностью

12.

Зачем это знать?Крупный капитал непосредственно манипулирует

рынком

Понимая схему его работы, мы сможем

стабильно зарабатывать

13.

ПОЧЕМУ БОЛЕЕ 95% ЛЮДЕЙ ТЕРЯЮТДЕНЬГИ НА БИРЖЕ?

Толпа действует однотипно, а поэтому

предсказуемо

14.

Оценка модели поведенияУчастники рынка создают повторяющиеся модели на рынке

15.

МанипулированиеКрупный участник

!! ПРОДАЕТ !!

Толпа — покупает

Крупный участник

!! ПОКУПАЕТ !!

Толпа — продает

16.

Цели крупного капитала1. собрать ликвидность

2. не брать лишних пассажиров

3. создать условия для роста, после набора

позиции

17.

А ТЕПЕРЬ ПЕРЕХОДИМ К САМОМУИНТЕРЕСНОМУ…

18.

ЧТО ТАКОЕ ХЕДЖ-ФОНД19.

Хедж-ФондХедж-фонд (от англ. hedge) — преграда, защита, страховка,

гарантия) — инвестиционный фонд, ориентированный на

максимизацию доходности при заданном риске.

Цель хедж-фонда — получение прибыли независимо от

состояния рынка – падающего или растущего.

20.

ТОП - 10 Хедж-фондовПо данным Hedge Fund Research:

1.

BlackRock: $972.9 млрд

2. Vanguard: $881.3 млрд

3. Fidelity Investments: $769.2 млрд

4. Bridgewater Associates: $732.3 млрд

5. State Street Corporation: $634.9 млрд

6. Man Group: $624.2 млрд

7. UBS O'Connor: $594.3 млрд

8. JP Morgan Asset Management: $576.1 млрд

9. Deutsche Bank Asset Management: $563.4 млрд

10. Pimco: $549.3 млрд

21.

Классы активов с которыми они работаютEquity — фондовый рынок (акции мировых компаний)

Debt — долговой рынок (облигации)

Currency — валютный рынок (валюты и валютные пары)

Commodities — товарный рынок (золото, нефть, пшеница и т.д.)

Alternative Assets — альтернативные инвестиции (недвижимость)

Crypto currencies — криптовалюты (Bitcoin, Ethereum, Litecoin и т.д.)

22.

Упрощенная схемаХЕДЖ-ФОНД

Акции

Облигации

АНАЛИТИКИ

Валюты

Сырье

ИНВЕСТОРЫ

ТРЕЙДЕРЫ

Альтернативные

Криптовалюты

23.

Список активовСПИСОК АКТИВОВ

АНАЛИТИКИ

ТРЕЙДЕРЫ

Анализируют активы

и формируют структуру

портфеля

Совершают

сделки

24.

Пример: сектор акций1. Microsoft

2. Amazon

3. Coca-Cola Co

4. Visa

5. Johnson & Johnson

6. Apple

СПИСОК АКЦИЙ

7. NVIDIA

8. Ali Baba

25.

Переток капитала26.

ОСНОВНЫЕ СТРАТЕГИИХЕДЖ-ФОНДОВ

27.

Основные стратегии хедж-фондовХедж-фонды применяют различные стратегии и их комбинации, чтобы

добиться максимальной доходности при заданных рисках.

Существует огромное количество стратегий ориентированные на

глобальные рынки и инструменты:

1. Длинные/короткие позиции (Long/Short Equity)

2. Трендоследящие стратегии (Trend Following)

3. Импульсные и моментные стратегии (Momentum)

4. Рынок нейтральные стратегии (Market Neutral)

5. Стратегии на основе возврата к среднему (Mean Reversion)

6. Событийные стратегии (Event-Driven)

7. Парный трейдинг (Pairs Trading)

28.

8. Многостратегийные подходы (Multi-Strategy)9. Арбитраж на слияниях (Merger Arbitrage)

10. Глобальные макро стратегии (Global Macro)

11. Опционные стратегии (Option-Based Strategies)

12. Кредитный арбитраж (Credit Arbitrage)

13. Статистический арбитраж (Statistical Arbitrage)

14. Фиксированный доходный арбитраж (Fixed Income Arbitrage)

15. Альфа-генерация (Alpha Generation)

16. Маркетмейкерство (Market Making)

17. Хеджирование волатильности (Volatility Arbitrage)

18. Арбитраж на капитальной структуре (Capital Structure Arbitrage)

19. Арбитраж на доходности (Yield Arbitrage)

20. Альтернативные данные (Alternative Data Strategies)

29.

Стратегии хедж-фондовБольшинство стратегий торговли акциями на биржах США опираются на

технический анализ

Технический анализ - это метод прогнозирования будущих движений цен на

основе изучения истории цен и объемов торгов.

Индикаторы технического анализа - это математические инструменты,

которые помогают визуализировать данные и сделать анализ более точным.

Помогают определить направление движения рынка (восходящий,

нисходящий или боковой тренд).

Примеры: Скользящие средние (Moving Averages), Индекс относительной

силы (RSI).

С помощью индикаторов фонды могут лучше оценивать рыночные

условия и, соответственно, регулировать свои позиции для

минимизации рисков.

30.

Как работают индикаторыпроизводная

производная

производная

1

2

3

ИНДИКАТОР

ЦЕНА

ОБЪЕМ

ЖЕЛАНИЕ

Последнее

звено

Нет понимания

как образовалась цена

Не видны сделки

Все желания

отражаются на

объеме

Это интерес

к открытию

позиции

31.

Примеры стратегий хедж-фондовна NYSE

32.

Длинные / короткие позиции (Long/Short).Хедж-фонды могут одновременно держать длинные (покупка) и короткие

(продажа) позиции на рынке.

Это позволяет им зарабатывать как на росте, так и на падении цен активов.

Рассмотрим пример:

Хедж-фонд может выбрать компанию А, которая разрабатывает

инновационные технологии, имеет сильные финансовые показатели,

устойчивый рост доходов. Хедж-фонд решает купить акции компании А, тем

самым оказывая влияние на нее.

А вот, компанию Б, которая работает в той же отрасли, но имеет слабые

финансовые показатели, хедж-фонд решает занять короткую позицию (short),

продавая акции, которых у него нет.

33.

Трендоследящие стратегии (trend-following).Эти стратегии направлены на выявление устойчивых трендов в ценах акций и

открытие позиций в направлении данного тренда с целью максимизации

прибыли от его продолжения.

Хедж-фонды применяют различные индикаторы и системы для определения

силы и продолжительности тренда, используя как технический, так и

фундаментальный анализ.

Самым простым индикатором являются “скользящие средние” (Moving

Averages)

Если цена находится ниже 200-периодной SMA, то это считается медвежьим

трендом.

Если цена находится ниже 200-периодной SMA, то это считается медвежьим

трендом.

34.

Парный трейдинг (pairs trading).Парный трейдинг — это рыночно-нейтральная стратегия, основанная на

одновременной покупке и продаже двух коррелированных акций или других

финансовых инструментов. Цель состоит в том, чтобы воспользоваться

временным расхождением в их ценах.

Отбор пар: Подбираются две акции с высокой исторической корреляцией.

Идентификация расхождений: Когда цены этих акций начинают отклоняться от

позиции — покупка одной акции (лонг) и продажа другой (шорт).

www.finam.ru

их исторического соотношения, трейдеры открывают противоположные

35.

Парный трейдинг (pairs trading).www.finam.ru

Расхождение по акциям Coca-Cola Co и PepsiCo Inc

36.

Событийные стратегии (event-driven).Календарь корпоративной отчетности компаний

Если процентная ставка осталась неизменной то рынок будет следить за Пресс-конференцией FOMC!

Участники рынка должны понимать какая будет политика в отношении процентных ставок в будущем!

37.

Событийные стратегии (event-driven).Одним из ключевых аспектов является анализ и отслеживание действий

крупных участников рынка и инсайдеров перед публикацией финансовой

отчетности компаний.

Отслеживание их действий может помочь выявить ожидания рынка!

Для отслеживания притока или оттока капитала из акции можно посредством

индикаторов объемов.

Например: Балансовый объем (On-Balance Volume, OBV)

38.

Событийные стратегии (event-driven).Разгрузка

позиции перед

отчетом

компании

ADOBE

39.

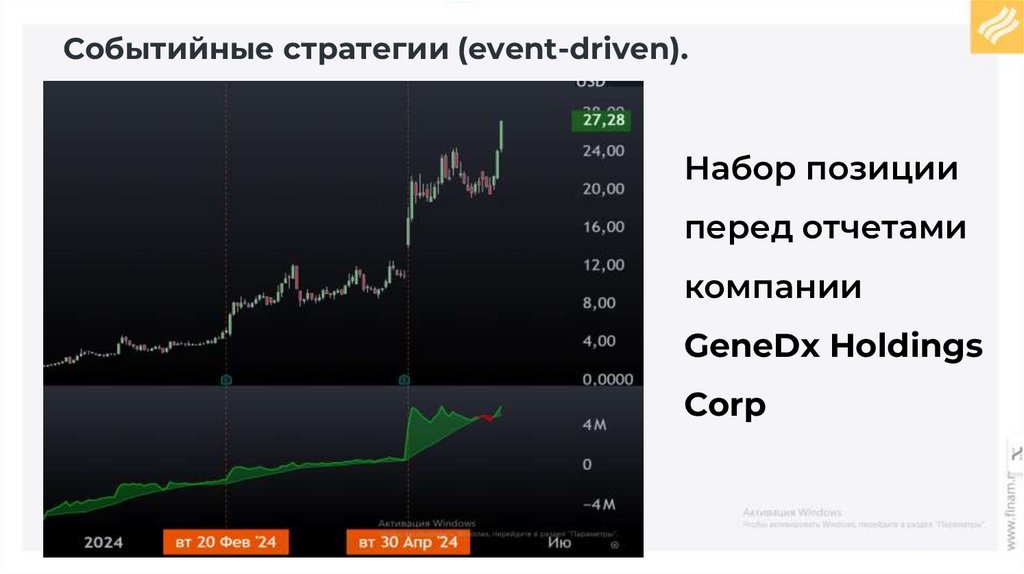

Событийные стратегии (event-driven).Набор позиции

перед отчетами

компании

GeneDx Holdings

Corp

40.

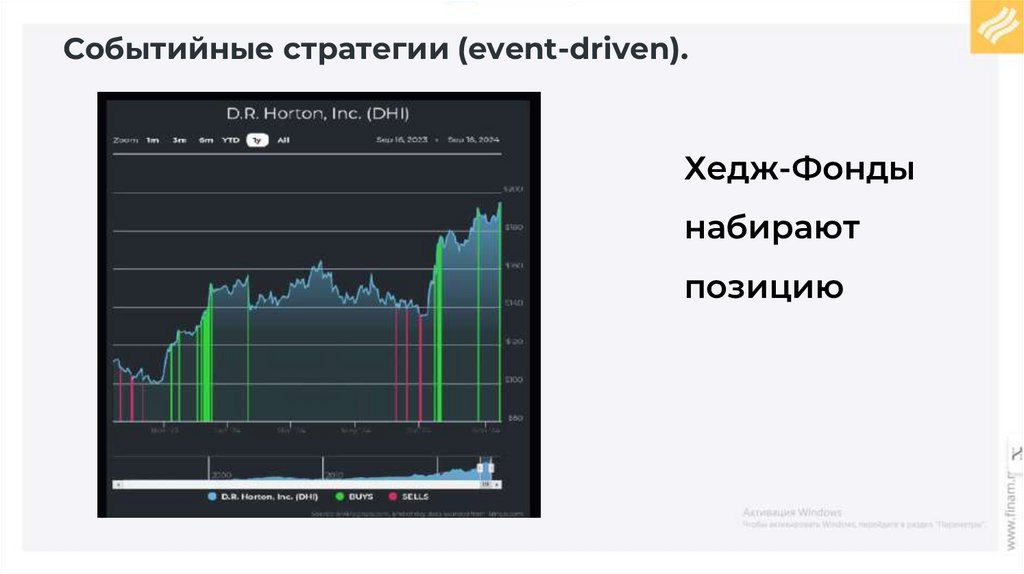

Событийные стратегии (event-driven).Хедж-Фонды

набирают

позицию

41.

Моя торговая стратегия42.

Моя стратегия включает комбинации вышеописанныхстратегий с существенными дополнениями.

1. Отслеживаю действия инсайдеров

2. Отслеживаю действия других хедж-фондов

3. Отслеживаю действия крупных инвесторов (Уоррен

Баффет)

4. Фиксирую следы крупных участников рынка на графиках

5. Использую различные аналитические платформы и

ресурсы

43.

ИнсайдерыИнсайдерские сделки — это сделки с ценными бумагами,

осуществляемые внутри компании самими инсайдерами,

такими как:

⮚ руководители

⮚ директора

⮚ ключевые сотрудники и 5+% акционеров

Они обладают конфиденциальной информацией о компании

44.

Пример сделки инсайдераGeneDx Holdings Corp

45.

Пример сделки инсайдераVertiv Holdings Co

46.

ХЕДЖ-ФОНД ОТСЛЕЖИВАЕТ ИНСАЙДЕРОВ47.

График доходности по стратегиям за 1 годНачальный баланс: $105 137

Чистая прибыль: $36 672

Доходность: +34,8%

48.

КАК ТОРГОВАТЬ ТАК ЖЕ УСПЕШНО?49.

У вас есть два варианта:Вариант 1

Вариант 2

• Самому искать всю

Оформить подписку на ресурс,

необходимую информацию из

различных источников

• Выбрать свой стиль торговли

или инвестирования

• Правильно выбрать стратегию

• Изучить основы управления

риском и капиталом

В среднем на это уходит 5 лет!

где вы получите доступ:

-

экспертиза по рынку США

-

анализ новостного фона

-

аналитические видео-обзоры

-

анализ действий инсайдеров

-

готовые торговые идеи

-

чат трейдеров и инвесторов

-

курс авторской стратегии

торговли и инвестирования

50.

Тарифы подписки“СТАНДАРТНЫЙ”

еженедельные онлайн-

“ПРОДВИНУТЫЙ”

“стандартный”

стримы по рынку

возможность

все, что в пакете

обучение по уникальной

присоединиться к

методике, которую

сообществу трейдеров

используют крупнейшие

узнаете точку зрения

хедж-фонды мира

практикующего трейдера о

общение с наставником в

рыночных событиях

индивидуальном чате

599 ₽/мес.

2 499 ₽/мес.

51.

ВСЕ, КТО ОСТАВИТ СЕГОДНЯ ЗАЯВКУ НА ПОДПИСКУ ПО СПЕЦИАЛЬНОЙЦЕНЕ, ПОЛУЧАТ РАЗВЕРНУТУЮ МЕТОДИЧКУ “ОСНОВНЫЕ СТРАТЕГИИ

ХЕДЖ-ФОНДОВ” В ПОДАРОК !

finance

finance