Similar presentations:

Банковские продукты и технологии. Кредитование юридических лиц: Разновидности. Процессы и особенности кредитования

1.

Банковские продукты итехнологии

Кредитование юридических лиц:

Разновидности. Процессы и особенности

кредитования.

Цуканов Павел

Главный архитектор

©2021 Неофлекс. Все права защищены

1

2.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

3.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

3

4.

Определение• Кредитование – это финансовые взаимоотношения, в которых одна сторона –

кредитодатель, предоставляет во временное пользование ссуду в денежной или

натуральной форме, а вторая сторона – заемщик, пользуется предоставленной

ссудой на условиях возвратности и возмездности.

• Кредитование,

как

явление

возникло

вместе

с

развитием

товарно-

денежных отношений не только в России, но и во всех других странах. Разница

состоит только в наименованиях сторон кредитования (ростовщик, кооператив,

ломбард, банк) и в формальностях, которые сопровождают процедуру

кредитования.

©2021 Неофлекс. Все права защищены

5.

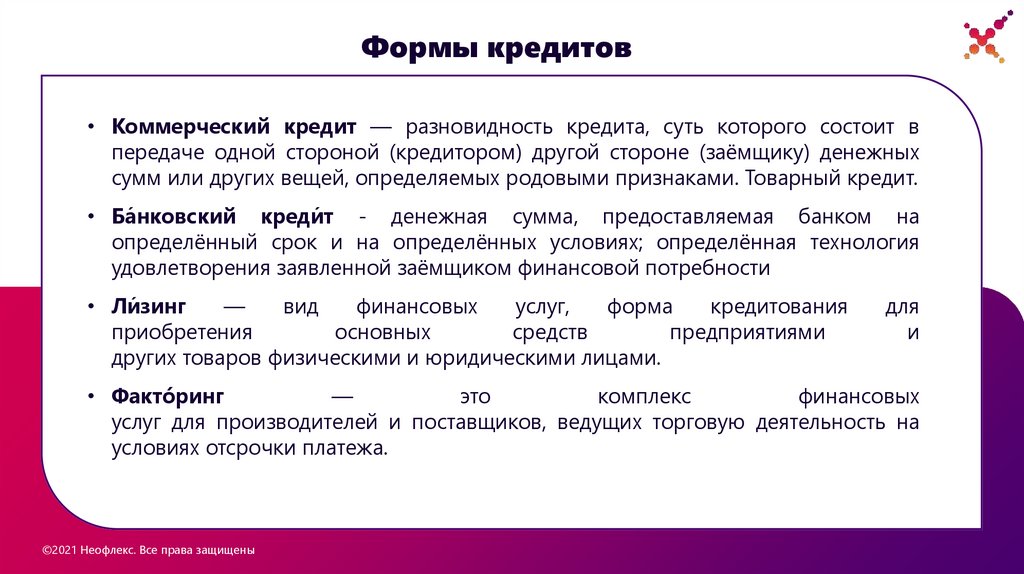

Формы кредитов• Коммерческий кредит — разновидность кредита, суть которого состоит в

передаче одной стороной (кредитором) другой стороне (заёмщику) денежных

сумм или других вещей, определяемых родовыми признаками. Товарный кредит.

• Ба́нковский креди́т - денежная сумма, предоставляемая банком на

определённый срок и на определённых условиях; определённая технология

удовлетворения заявленной заёмщиком финансовой потребности

• Ли́зинг

—

вид

финансовых

услуг,

форма

кредитования

приобретения

основных

средств

предприятиями

других товаров физическими и юридическими лицами.

для

и

• Фактóринг

—

это

комплекс

финансовых

услуг для производителей и поставщиков, ведущих торговую деятельность на

условиях отсрочки платежа.

©2021 Неофлекс. Все права защищены

6.

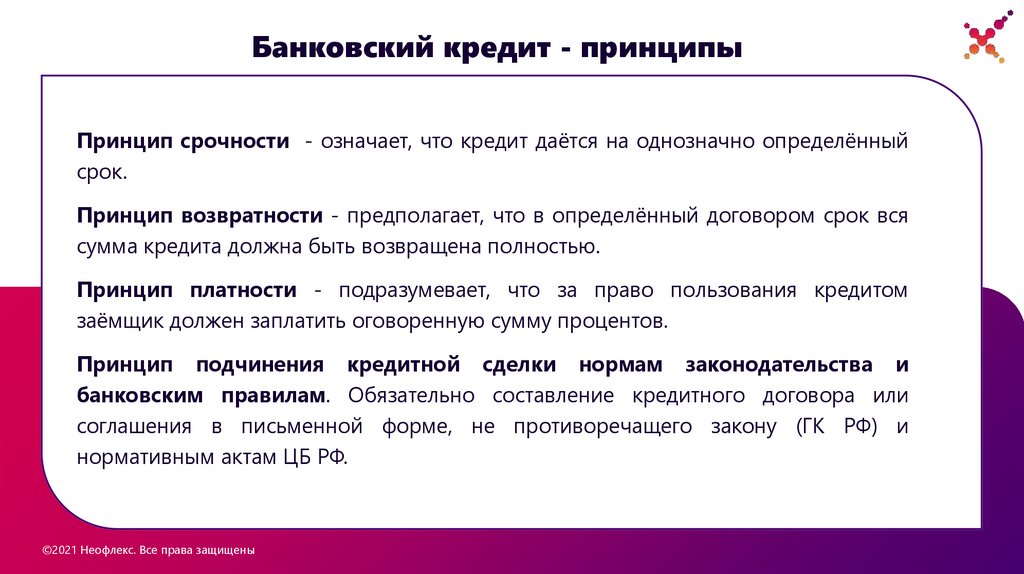

Банковский кредит - принципыПринцип срочности - означает, что кредит даётся на однозначно определённый

срок.

Принцип возвратности - предполагает, что в определённый договором срок вся

сумма кредита должна быть возвращена полностью.

Принцип платности - подразумевает, что за право пользования кредитом

заёмщик должен заплатить оговоренную сумму процентов.

Принцип подчинения кредитной сделки нормам законодательства и

банковским правилам. Обязательно составление кредитного договора или

соглашения в письменной форме, не противоречащего закону (ГК РФ) и

нормативным актам ЦБ РФ.

©2021 Неофлекс. Все права защищены

7.

Банковский кредит - принципыПринцип неизменности условий кредитования. Изменение условий кредитного

договора (соглашения) должно производиться в соответствии с правилами,

сформулированными в самом кредитном договоре либо в специальном

приложении к нему.

Принцип взаимовыгодности кредитной сделки означает, что условия сделки

должны адекватно учитывать коммерческие интересы и возможности обеих

сторон. vs Кабальный кредит.

©2021 Неофлекс. Все права защищены

8.

Субъекты• Кредитор – лицо, предоставляющее ссуду.

• Заемщик – лицо, которое получает кредит для удовлетворения своих нужд.

• Поручитель - По сути, это тоже заемщик, ведь поручитель на равных отвечает

перед кредитором за взятые обязательства.

• Залогодатель – лицо предоставляющее предмет залога в качестве обеспечения

по кредиту.

©2021 Неофлекс. Все права защищены

9.

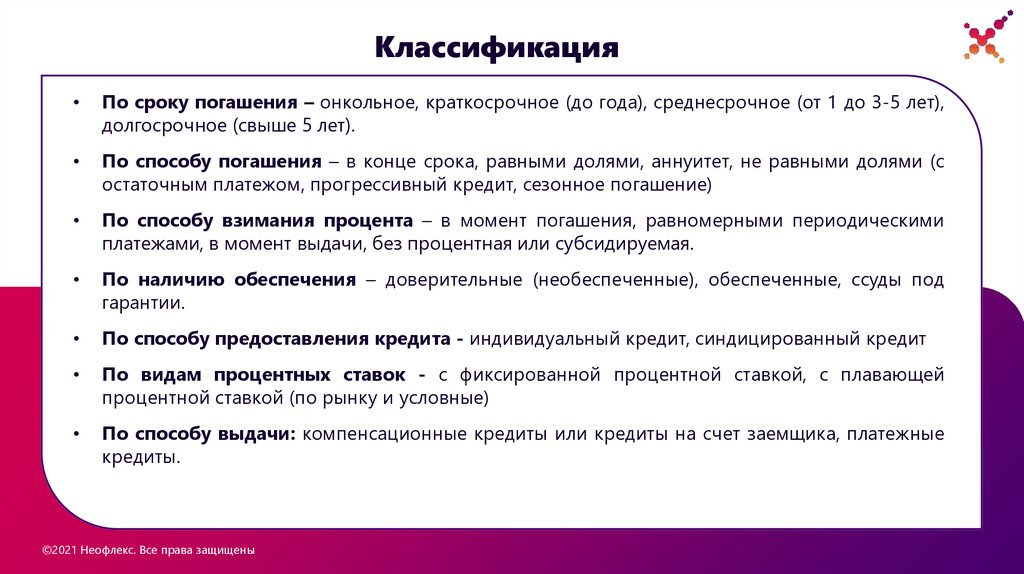

КлассификацияПо сроку погашения – онкольное, краткосрочное (до года), среднесрочное (от 1 до 3-5 лет),

долгосрочное (свыше 5 лет).

По способу погашения – в конце срока, равными долями, аннуитет, не равными долями (с

остаточным платежом, прогрессивный кредит, сезонное погашение)

По способу взимания процента – в момент погашения, равномерными периодическими

платежами, в момент выдачи, без процентная или субсидируемая.

По наличию обеспечения – доверительные (необеспеченные), обеспеченные, ссуды под

гарантии.

По способу предоставления кредита - индивидуальный кредит, синдицированный кредит

По видам процентных ставок - с фиксированной процентной ставкой, с плавающей

процентной ставкой (по рынку и условные)

По способу выдачи: компенсационные кредиты или кредиты на счет заемщика, платежные

кредиты.

©2021 Неофлекс. Все права защищены

10.

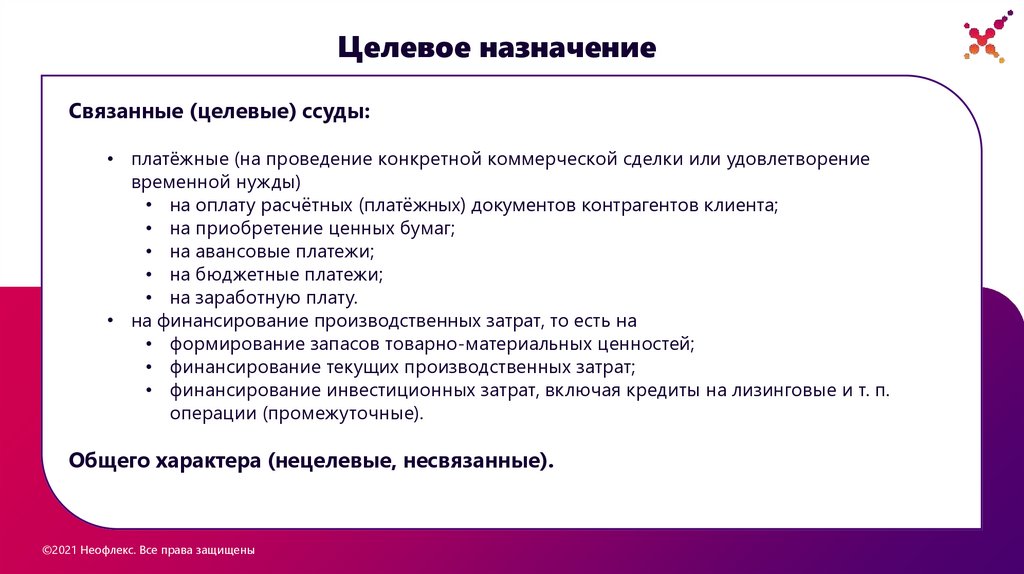

Целевое назначениеСвязанные (целевые) ссуды:

• платёжные (на проведение конкретной коммерческой сделки или удовлетворение

временной нужды)

• на оплату расчётных (платёжных) документов контрагентов клиента;

• на приобретение ценных бумаг;

• на авансовые платежи;

• на бюджетные платежи;

• на заработную плату.

• на финансирование производственных затрат, то есть на

• формирование запасов товарно-материальных ценностей;

• финансирование текущих производственных затрат;

• финансирование инвестиционных затрат, включая кредиты на лизинговые и т. п.

операции (промежуточные).

Общего характера (нецелевые, несвязанные).

©2021 Неофлекс. Все права защищены

11.

По технике предоставления• Одной суммой, разовый кредит;

• В виде овердрафта;

• В виде кредитной линии:

• простая (невозобновляемая) кредитная линия;

• возобновляемая (револьверная) кредитная линия, в том числе:

• В смешанной (сложной) форме.

• Венчурное и проектное финансирование

©2021 Неофлекс. Все права защищены

12.

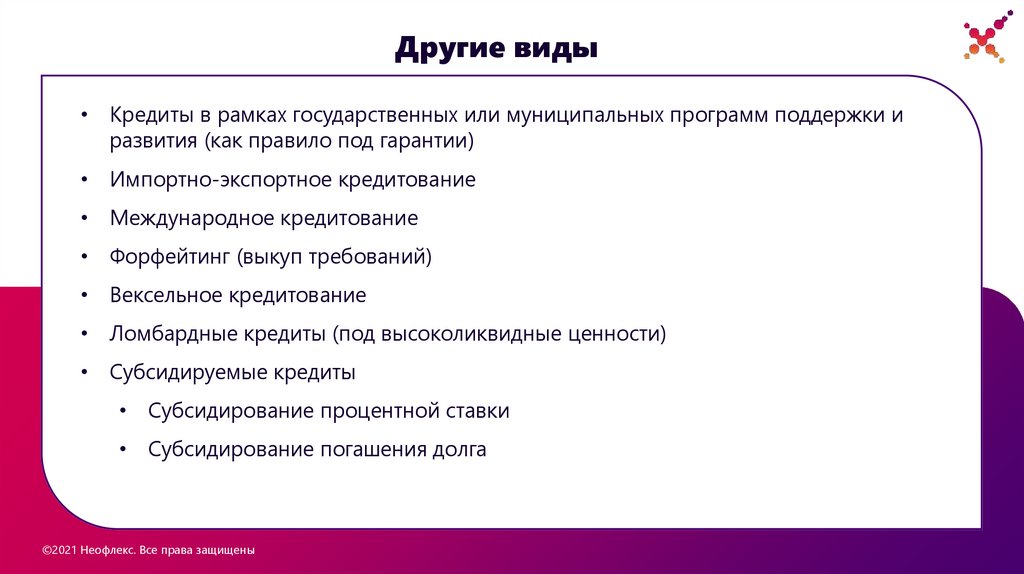

Другие виды• Кредиты в рамках государственных или муниципальных программ поддержки и

развития (как правило под гарантии)

• Импортно-экспортное кредитование

• Международное кредитование

• Форфейтинг (выкуп требований)

• Вексельное кредитование

• Ломбардные кредиты (под высоколиквидные ценности)

• Субсидируемые кредиты

• Субсидирование процентной ставки

• Субсидирование погашения долга

©2021 Неофлекс. Все права защищены

13.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

13

14.

Кредитный процессОсновные этапы:

1. Формирование и первичное согласование параметров заявки

2. Первоначальная проверка потенциального заемщика

3. Оценка кредитоспособности заемщика

4. Оценка предоставляемого обеспечения

5. Согласование параметров кредита и оценка кредита

6. Принятие решение по кредиту

7. Заключение пакета кредитных договоров

8. Мониторинг и сопровождение кредита

©2021 Неофлекс. Все права защищены

15.

Регламентация1. Кредитная политика банка – основной документ с целями и стратегией

2. Положение о порядке кредитования (Положение по кредитованию) регламентирует

порядок подготовки материалов к рассмотрению на Кредитном комитете банка, а также

обязательные требования к исполнению кредитных договоров на различных стадиях

кредитования.

3. Регламент выдачи кредитов (Правила кредитования) определяет общий порядок

кредитования. Особенности предоставления отдельных видов кредитов и проведения

отдельных операций (овердрафтный кредит, кредитные линии и другие)

4. Политика управления рисками определяет основные принципы организации,

реализации, и контроля процессов управления рисками в банке.

5. Положение об управлении кредитным риском определяет цели, задачи и основные

методы мониторинга кредитного риска. Включает виды рисков, показателей оценки

кредитного риска и порядок работы с ними. Документ может являться частью политики

управления рисками.

©2021 Неофлекс. Все права защищены

16.

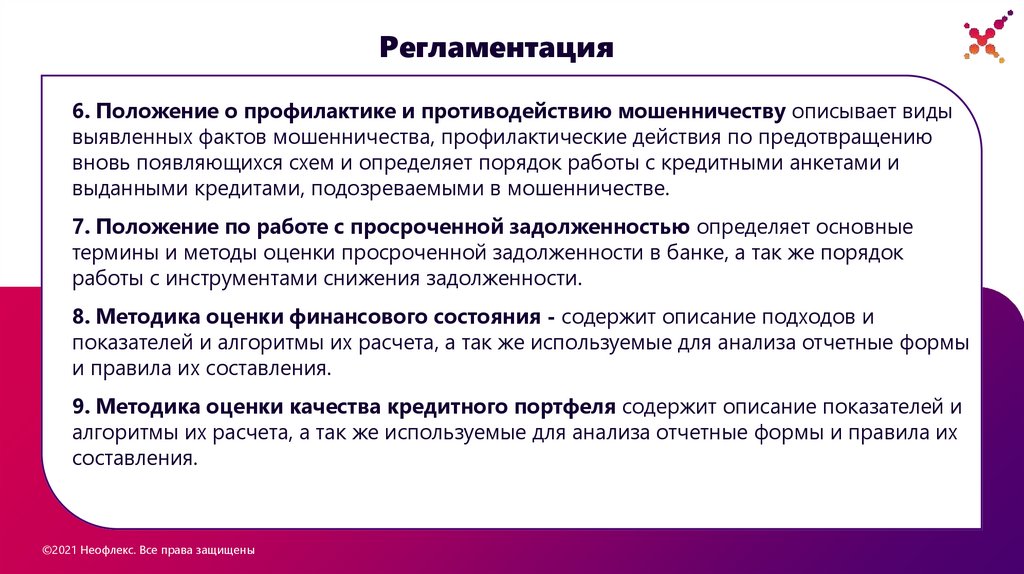

Регламентация6. Положение о профилактике и противодействию мошенничеству описывает виды

выявленных фактов мошенничества, профилактические действия по предотвращению

вновь появляющихся схем и определяет порядок работы с кредитными анкетами и

выданными кредитами, подозреваемыми в мошенничестве.

7. Положение по работе с просроченной задолженностью определяет основные

термины и методы оценки просроченной задолженности в банке, а так же порядок

работы с инструментами снижения задолженности.

8. Методика оценки финансового состояния - содержит описание подходов и

показателей и алгоритмы их расчета, а так же используемые для анализа отчетные формы

и правила их составления.

9. Методика оценки качества кредитного портфеля содержит описание показателей и

алгоритмы их расчета, а так же используемые для анализа отчетные формы и правила их

составления.

©2021 Неофлекс. Все права защищены

17.

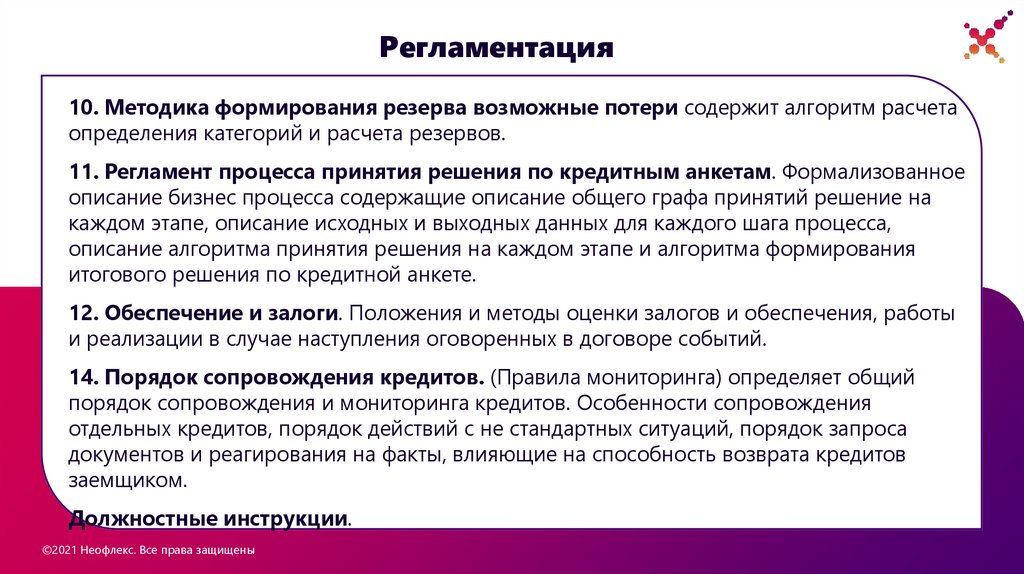

Регламентация10. Методика формирования резерва возможные потери содержит алгоритм расчета

определения категорий и расчета резервов.

11. Регламент процесса принятия решения по кредитным анкетам. Формализованное

описание бизнес процесса содержащие описание общего графа принятий решение на

каждом этапе, описание исходных и выходных данных для каждого шага процесса,

описание алгоритма принятия решения на каждом этапе и алгоритма формирования

итогового решения по кредитной анкете.

12. Обеспечение и залоги. Положения и методы оценки залогов и обеспечения, работы

и реализации в случае наступления оговоренных в договоре событий.

14. Порядок сопровождения кредитов. (Правила мониторинга) определяет общий

порядок сопровождения и мониторинга кредитов. Особенности сопровождения

отдельных кредитов, порядок действий с не стандартных ситуаций, порядок запроса

документов и реагирования на факты, влияющие на способность возврата кредитов

заемщиком.

Должностные инструкции.

©2021 Неофлекс. Все права защищены

18.

От чего зависит процесс1.

От размера и целевого характера запрашиваемого кредита

2.

От размера компании

3.

От наличия публичного рейтинга

4.

От наличия, характера и истории отношений компании и банка

5.

От наличия программ кредитования

©2021 Неофлекс. Все права защищены

19.

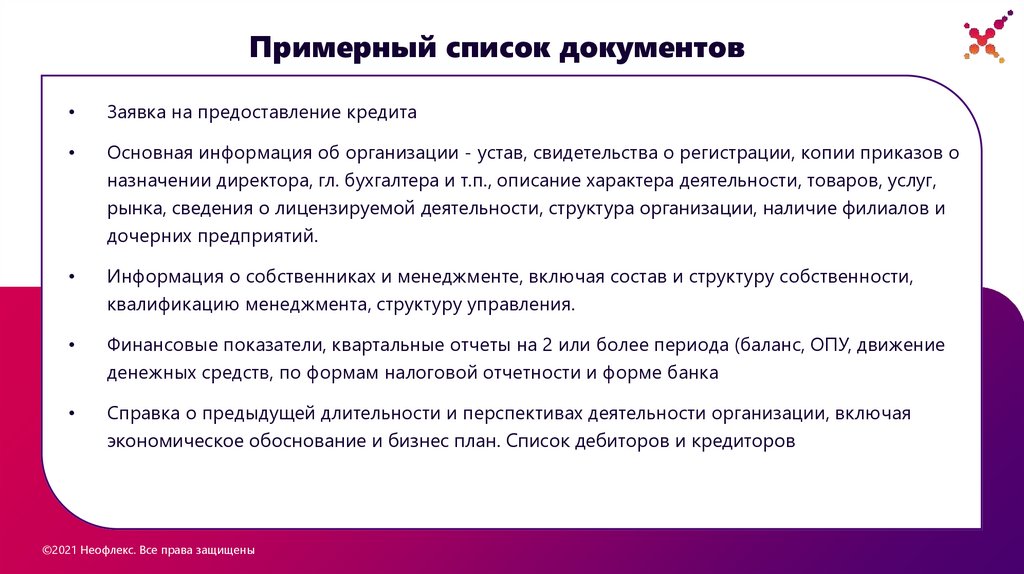

Примерный список документовЗаявка на предоставление кредита

Основная информация об организации - устав, свидетельства о регистрации, копии приказов о

назначении директора, гл. бухгалтера и т.п., описание характера деятельности, товаров, услуг,

рынка, сведения о лицензируемой деятельности, структура организации, наличие филиалов и

дочерних предприятий.

Информация о собственниках и менеджменте, включая состав и структуру собственности,

квалификацию менеджмента, структуру управления.

Финансовые показатели, квартальные отчеты на 2 или более периода (баланс, ОПУ, движение

денежных средств, по формам налоговой отчетности и форме банка

Справка о предыдущей длительности и перспективах деятельности организации, включая

экономическое обоснование и бизнес план. Список дебиторов и кредиторов

©2021 Неофлекс. Все права защищены

20.

Примерный список документовВыписку по движению денежных средств по банковским счетам (min за 6 месяцев)

Справка о действующих и погашенных кредитах от банков кредиторов с копиями

кредитно-обеспечительной документации.

Справка о наличии-отсутствии картотеки №2 (наличие задолженностей по оплатам,

арестов, обеспечительных мер к расчетному счету)

Список основных средств. Копии документов подтверждающих право собственности на

имущество предлагаемое к залогу.

Список ТМЗ (товары в обороте, склад, запасы)

Копии договоров

деятельности

©2021 Неофлекс. Все права защищены

аренды

помещений

и

транспорта,

договоров

о

совместной

21.

Подача заявки1.

Выбор программы кредитование и определение первичных параметров кредита

2.

Ознакомление с условиями кредитования и пакетом необходимых документов для

начала процесса рассмотрения

3.

Собеседование представителей потенциального заемщика

©2021 Неофлекс. Все права защищены

22.

Проверка• Юридическая проверка

• Проверка службой безопасности

• Использование специализированных баз

• Выездные проверки

• Определение стоп-факторов в том числе в соответствии внутренними

стандартами банка

• Категоризация и лимитирование заемщика

©2021 Неофлекс. Все права защищены

23.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

23

24.

Оценка заемщика1.

В зависимости от размера кредитования и размера потенциального заёмщика

могут применяться различные методики оценки

2.

Оценка кредитоспособности включает:

Оценку финансового состояния и платежного баланса

Оценку платежной дисциплины и качества обслуживания обязательств

Оценку перспектив развития, особенно в случае инвестиционного

кредитования

Использование рейтингов, персональных и отраслевых

©2021 Неофлекс. Все права защищены

25.

Оценка финансового состоянияКредитоспособность – комплексная правовая и финансовая характеристика заемщика,

представленная финансовыми и нефинансовыми показателями, позволяющая оценить его

возможность в будущем полностью и в срок, предусмотренный в кредитном договоре,

исполнить денежное обязательство, а также определяющая степень риска первичного

кредитора при кредитовании такого заемщика.

Платежеспособность – финансовое состояние заемщика, которое характеризуется

возможностью исполнять денежное обязательство по мере наступления сроков платежей.

©2021 Неофлекс. Все права защищены

25

26.

Основные этапы оценкиВерификация документов и информации о заемщике

• Документы должны быть актуальны в соответствии со сроками их действия. Документы не

должны содержать исправлений, подчисток. Информация в документах не должна быть

противоречивой.

• Проверка регистрации заемщика

• Проверка заемщика на банкротство

Анализ платежеспособности заемщика

• Анализ доходов и расходов (баланс, ОПУ и т.п.) на основании полученных документов и

других источников)

• Проверка стабильности заемщика и перспектив развития (продолжительности деятельности,

стаж, отрасль, рыночные позиции)

• Оценка стабильности получения дохода (отрасль, специализация, востребованность) по

каждому источнику дохода или виду деятельности

• Проверка кредитной истории и платежной дисциплины

©2021 Неофлекс. Все права защищены

26

27.

Основные этапы оценкиАнализ активов

• Анализ документов, подтверждающих права заемщика на активы, которые могут быть

использованы для погашения задолженности

• Оценка и осмотр (при необходимости) активов

Анализ инвестиционных планов

• Анализ и оценка рынка, на котором предполагается инвестиции

• Анализ рыночной позиции и предложения, конкурентной среды, допущений и

предположений

• Анализ бизнес-плана и показателей окупаемости и предполагаемого денежного потока

©2021 Неофлекс. Все права защищены

27

28.

Способы оценки финансового состоянияВ основе проверки финансового состояния лежит методика банка. Методики могут быть как

универсальными так и для каждого продукта (группе продуктов).

Ручная проверка – характеризуется полностью ручной проверкой финансового состояния

заемщика, путем анализа предоставленной информации, выполнения расчетов вручную.

Полуавтоматизированная – для оценки финансового состояния и принятия решения о

выдаче кредитов используется комплекс мер и процедур, часть которых автоматизирована.

Итоговое решение о предоставлении кредита принимается «человеком».

Автоматизированная (без участия человека, с участием человека) – характеризуется

полностью автоматическим процессом рассмотрения заявки: оценки финансового

состояния и принятия решения о выдаче кредита). В случае участия человека в

автоматизированном процессе, ему как правило предоставляется право на принятие

финального решения (подтверждения решения вынесенного автоматизированной системой

или его опровержение).

©2021 Неофлекс. Все права защищены

28

29.

Кредитные рейтингиКредитный рейтинг — это мнение рейтингового агентства (внешний рейтинг) или мнение

банка (внутренний рейтинг) относительно общей кредитоспособности заемщика или

кредитоспособности заемщика в отношении конкретных долговых обязательств,

основанное на оценке факторов риска.

Кредитные рейтинги рассчитываются на основе прошлой и текущей финансовой истории

участников рынка или заемщиков, а также на основе оценок размера их собственности и

взятых на себя финансовых обязательств (долгов).

Назначение кредитного рейтинга (внешнего) — дать потенциальным кредиторам /

вкладчикам представление о вероятности своевременной выплаты взятых финансовых

обязательств.

Кредитные рейтинги учитывают специфику той или иной страны, предприятия, отрасли

промышленности.

Разработать свою систему кредитных рейтингов может любой участник рынка. Согласно

Базельским директивам, каждому банку желательно иметь собственный внутренний

рейтинг заемщиков для оценки кредитных рисков банка.

©2021 Неофлекс. Все права защищены

29

30.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

30

31.

Оценка обеспечения1.

Оценка правоустанавливающих документов на предоставляемый залог

2.

Проверка предметов залога и их оценка

3.

Стоимость, включая прогноз

Ликвидность

Рисков утраты, в том числе обесценения, необходимости страхования

Оценка поручителей и предоставляемых гарантий

©2021 Неофлекс. Все права защищены

32.

ОбеспечениеОбеспечение кредита — механизм гарантии возврата кредита, защищающий права

кредитора

У обеспечения кредита имеются две цели.

предоставляя обеспеченный кредит, кредитор покрывает большинство

финансовых рисков, поскольку это обеспечение позволяет кредитору вступать во

владение имуществом в случае, если долг не погашен должным образом или

предъявить требования о исполнении обязательств третьему лицу.

Обеспеченный кредит, как правило при прочих равных, предоставляется на более

выгодных условиях, чем те, которые доступны для необеспеченного долга, или же

получить кредит в таких условиях, когда необеспеченный кредит вообще не будет

выдан.

©2021 Неофлекс. Все права защищены

33.

Виды обеспеченияЗалог — способ обеспечения исполнения обязательств в виде имущества и других объектов

гражданских

прав

(за

исключением

денег),

находящихся

в

ограниченной собственности залогодателя и гарантирующих погашение займа или иных

гражданско-правовых обязательств.

Поручительство – способ обеспечения исполнения обязательства, при котором поручитель

обязывается перед кредитором другого лица отвечать за исполнение последним его

обязательства. Договор поручительство действует в отношении конкретного обязательства

(кредита).

Гара́нтия является одним из способов обеспечения исполнения обязательств одним субъектом

перед другим(-и) в ограниченном договором гарантии объеме и без привязки в основному

обязательству.

Страхование – страхование рисков деятельности, форс-мажорных обстоятельств, утраты или

обесценение предметов залога с указанием в качестве выгодоприобретателя кредитора.

©2021 Неофлекс. Все права защищены

34.

Участники залогаЗалогодатель – лицо, которое передает свое имущество в обеспечение взятых на

себя обязательств. Причем залогодателем может быть и сам заемщик, и другое лицо,

позволяющее воспользоваться своим имуществом в целях использования чужого

обязательства;

Залогодержатель – кредитор, которому имущество передается по договору залога в

качестве обеспечения;

Предмет залога – непосредственно само имущество, которое передается

во исполнение обязательств.

Основание для передачи имущества в залог возникает только при заключении соот

ветствующего соглашения между сторонами в письменной форме.

Не которые виды залога подлежат государственной регистрации (недвижимость).

Для некоторых видов залога предусмотрено включение в реестр залогового

имущества или прав.

©2021 Неофлекс. Все права защищены

35.

Виды залогаПо предмету залога

Залог имущества

• Ипотека

• Залог автотранспорта

• Залог основных средств

• Залог товаров в обороте

• Ценных бумаг, депозитов, драг металлов, камней

Залог прав

• Залог нематериальных активов – торговые марки, патенты и т.п.

• Права требований (дебиторка), прав аренды, прав возмещения, доли

По местонахождению залога

• С оставлением имущества в распоряжении залогодателя

• С передачей имущества в залогодержателю

©2021 Неофлекс. Все права защищены

36.

Действия с залогами• Страхование залога

• Мониторинг залога

• Переоценка залога

• Довнесение или замена залога

• Перезалог

©2021 Неофлекс. Все права защищены

37.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

37

38.

Согласование параметров кредитаПо результатам оценки и проверок стороны согласуют параметры кредита (на

основании выставленных лимитов)

• Изменения в параметрах кредита и условиях

• Изменение в составе обеспечения

• Дополнительные проверки

• Согласования договоров

©2021 Неофлекс. Все права защищены

39.

ЗаключенияПо завершению согласования основными службами готовятся заключения:

• О финансовом состоянии (служба оценки), включая инвестиционную

привлекательность

• О юридической чистоте (юридическое подразделение)

• О безопасности (служба безопасности)

• О состоянии залога (служба оценки залога)

• О рисках (риски) оценка дефолта, совокупного риска, риска на группу и т.п.

• Сводное заключение (кредитное подразделение)

©2021 Неофлекс. Все права защищены

40.

Принятие решение по кредитуАвтоматизированное –

• Для малых и средних форм

• Не большого по отношению к капиталу размеру кредита

• Стандартных условий или в рамках программ

• Отсутствии «серых» факторов

Единоличное – в рамках установленного лимита ЛПР (кредитного инспектора,

руководителя департамента, руководителя филиала, члена правления,

руководителя КО и т.п.)

Коллегиальное

• Решением кредитного комитета или кредитной комиссии различных уровней

в зависимости от лимита

• Решение управляющего коллегиального органа (КУАП, правлением, советом

директоров).

©2021 Неофлекс. Все права защищены

41.

Кредитный договорКредитный договор (договор кредитной линии и т.п.) – основной договор

кредитной сделки - это договор, заключаемый между кредитором и заёмщиком,

согласно которому банк (кредитор) берёт на себя обязательство перечислить

денежные средства (кредит) заёмщику в размере и на условиях, прописанных в

кредитном договоре. А заёмщик принимает на себя обязательство вернуть

полученные денежные средства и заплатить начисленные проценты на

полученную сумму денежных средств, которая является платой за пользование

кредитом.

©2021 Неофлекс. Все права защищены

42.

Кредитный договорСущественные условия кредитного договора

• Стороны кредитного договора;

• Размер выданного кредита;

• Цель выданного кредита;

• Срок выданного кредита;

• Способ обеспечения кредитных обязательств;

• Условия выдачи кредита;

• Условия погашения кредита;

• Размер платы за пользование кредитом, выраженный в процентах;

• Условия мониторинга

©2021 Неофлекс. Все права защищены

43.

Договор залогаДоговор залога - представляет собой соглашение между банком (залогодержатель) и

заемщиком (залогодатель). В силу этого соглашения залогодержатель по обеспеченному

залогом обязательству вправе при неисполнении заемщиком данного обязательства

получить удовлетворение за счет заложенного имущества. При этом у него есть

преимущество перед другими кредиторами владельца имущества (залогодателя), за

некоторыми изъятиями, установленными законом.

©2021 Неофлекс. Все права защищены

44.

Договор залогаСущественные условия

• Предмет залога;

• Оценка предметов;

• Основные сведения о главном обязательстве;

• Какая из сторон владеет заложенным имуществом

Обращение взыскания может быть совершено в следующих условиях:

• не выполнены обязательства, гарантированные залогом;

• ненадлежащим образом выполнил обязательства, обеспечением по которым служит

залоговое имущество

©2021 Неофлекс. Все права защищены

45.

Прочие договора• Договора поручительства

• Договора страхования

• Приложения или дополнительные соглашения к договорам

• Сопутствующие договора (договора банковского счета, уведомление о

реквизитах, карточки подписей, доверенности и т.п.)

• Распоряжения о выдаче, перечислении и т.п.

Совокупность всех договоров и документов пописываемых сторонами называется

Кредитно-обеспечительной документацией

©2021 Неофлекс. Все права защищены

46.

Кредитное досье• Досье клиента

• Кредитное досье

• Заявка

• Финансовая и иная документация заемщика

• Акты, оценки, протоколы и заключения по кредитному процессу

• Заключения и распоряжения о предоставлении кредита или кредитного лимита

• Распоряжения (поручения) о заключении сделки

• Кредитные договора, договора залога, поручительства и т.п.

В процессе сопровождения кредита кредитное досье пополняется

©2021 Неофлекс. Все права защищены

47.

Содержание• Кредитование корпоративных клиентов: принципы и

классификации

• Кредитный процесс

• Оценка заемщика

• Обеспечение кредитов

• Сопровождение кредитов

©2021 Неофлекс. Все права защищены

47

48.

Мониторинг и сопровождение кредитовОтслеживание погашения задолженности и процентов

Отслеживание исполнения иных обязательств: наличие и уровень оборотов, целевое

использование кредитных средств, исполнение договоров и проектов для которых привлекались

заемные средства и т.п.

Отслеживание и оценка факторов связанных с заемщиков или связанных с ним лицами:

изменение законодательства, изменение лицензионной политики, изменение в составе владения

и структуре управления, изменение в финансовом состоянии связанных лиц, мониторинг состава

численности и структуры договоров и т.п.

Оценка финансового состояния заемщика и-или оценка состоятельности инвестиционного

проекта

Оценка, проверка и ревизия предметов залога и состояния заемщика

Комплексная оценка рисков по заемщику и связным лицам, портфелю, отрасли т.п.

©2021 Неофлекс. Все права защищены

49.

ПросрочкаПросроченная задолженность — не погашенная в срок задолженность по основному долгу

и/или плановым процентам за пользование ссудой, а также иным платежам по кредитному

договору.

• С момента возникновения просрочки банк начисляет штрафы и пени, размер и принцип

расчета которых указываются в кредитном договоре.

• Наличие просроченной задолженности ведет к снижению качества обслуживания долга

заемщиком и увеличением начисляемого резерва по ссуде банком.

• Порядок погашения просроченной задолженности определяется кредитным договором, но

как правило при поступлении денежных средств от заемщика, в первую очередь

списывается просроченная задолженность, и только потом очередной платеж.

©2021 Неофлекс. Все права защищены

49

50.

ПросрочкаНарушение порядка погашения может привести:

• к требованию к досрочному погашению задолженности

• ухудшению условий кредита

• необходимости предоставление дополнительного обеспечения

• взысканию и реализации обеспечения,

• востребованию гарантии

• обращения требований к поручителю.

Нарушение порядка для сложных кредитов (кредитная линия и т.п.) автоматически означает

прекращение финансирование по договору.

©2021 Неофлекс. Все права защищены

50

51.

Не надлежащее исполнениеКроме нарушение условий оплаты по кредитному договоры должны соблюдаться и иные

важные условия, к которым могут относится:

• Целевое использование кредитных средств

• Нарушения связанные с использованием залога (вывод, ухудшение состояния, передача или

продажа имущества, не целевое использование и т.п.)

• Нарушение показателей финансового состояния или показателей развития

• Существенные изменения в деятельности или характере деятельности заемщика, изменение

собственников, структуры управления и т.п., существенные сделки заемщика

• Нарушение показателей инвестиционных проектов

• Нарушение связанное со сроками и уровнем раскрытия и предоставление информации

• Нарушения законодательства, правил лицензирования, налоговой и бюджетной

дисциплины, дисциплины по прочим (в том числе и не кредитным договорам)

• Наличия судебных и исполнительных производств

©2021 Неофлекс. Все права защищены

51

52.

РеструктуризацияРеструктуризация - изменение условий кредитного договора с целью облегчения

(обеспечению возможности) заемщику выполнения обязательств по кредитному и

сопутствующим договорам.

Реструктуризация не всегда носит отрицательных характер и может быть вызвана

объективными факторами, например изменением законодательства, реструктуризацией

финансируемого проекта, изменением в составе собственников и т.п.

• Пролонгация - продление срока кредитного договора.

• Кроме срока могут быть изменены – процентная ставка, условия обеспечения, график и

способы погашения, иные условия.

• Реструктуризация проводится только в том банке, где был получен кредит.

• Как правило реструктуризация связанная с пролонгацией и не исполнением условий

заложенных в изначальные параметры договора ведет к ухудшению условий кредита и его

подорожанию.

©2021 Неофлекс. Все права защищены

52

53.

РефинансированиеРефинанси́рование - замена существующего долгового обязательства на новое долговое

обязательство на рыночных условиях.

Рефинансирование может сопровождаться реструктуризацией условий.

Как правило собственные кредиты банки не рефинансируют.

Рефинансирование позволяет объединить несколько кредитов в том числе с изменением

формы у условий кредитования

Рефинансирование позволяет уменьшить административную нагрузку на ведение кредитов.

Рефинансирование может применяться по объективным причинам и не обязательно

являться отрицательным фактором.

Рефинансирование по причинам трудностей с исполнением обязательств или не

возможностью исполнения (соблюдения) условий ведет к ухудшению условий кредита и его

удорожанию.

©2021 Неофлекс. Все права защищены

53

54.

Закрытие кредитного договораПри выполнении обязательств по кредитному договору

• Закрывается кредитный договор

• Прекращаются договора залога с выведением залога из под государственной

регистрации

• Прекращается или перезаключаются связанные договора, заключенные ранее

заемщиком в пользу кредитора

©2021 Неофлекс. Все права защищены

55.

Виды кредитов• Кредитные линии

• Факторинг

• Лизинг

• Проектное финансирование

• Венчурное финансирование

©2021 Неофлекс. Все права защищены

55

56.

Кредитные линииКредитная линия – обязательство банка выдавать клиенту кредит в определенном

объеме в течение оговоренного времени. Кредитная линия отличается от

единовременного кредитования тем, что клиент может получать ссуду не один раз в какойто указанный в соглашении день, а тогда, когда ему она потребуется, частями.

Транш кредитной линии – предоставление полной суммы кредита или его части в рамках

договора кредитной линии.

©2021 Неофлекс. Все права защищены

56

57.

Классификация©2021 Неофлекс. Все права защищены

57

58.

Разновидности кредитных линийРамочная кредитная линия – кредит, открываемый банком на условиях единого соглашения,

по которому осуществляется оплата нескольких связанных между собой поставок или

финансирование некоего проекта. В договоре прописаны общие условия кредитования. А под

каждую отдельную операцию заключается дополнительное соглашение в рамках основного.

Каждая операция выдачи называется – траншем.

Контокоррентная кредитная линия – это кредит, при предоставлении которого банк открывает

для клиента два счета (ссудный – активный и текущий/расчетный – пассивный). С активного

счета берутся займы и автоматически погашаются при поступлении средств на пассивный счет.

Предоставление таких кредитных линий может сопровождаться передачей в залог банку какоголибо актива или нет, в зависимости от кредитного рейтинга заемщика, длительности отношений

банка и клиента и ряда других условий.

Овердрафт – является аналогом контокоррентной кредитной линией. Принципиальным

отличием является, что овердрафт выступает дополнительным условием (опцией) расчетнокассового обслуживания, а не выступает основным договором.

©2021 Неофлекс. Все права защищены

58

59.

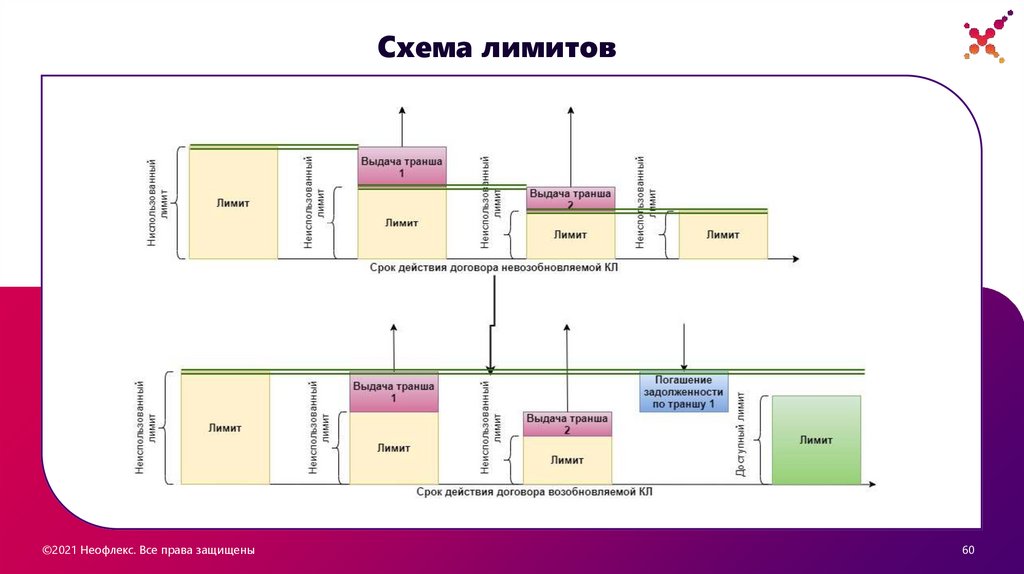

Разновидности кредитных линийНевозобновляемая кредитная линия предполагает установление лимита выдачи, когда

заемщику предоставляется возможность взять деньги один раз в течение определенного

срока. То есть в случае, когда клиенту это потребуется, но только единовременно. Договор на

невозобновляемую кредитную линию называется – кредитная линия с лимитом выдачи.

Возобновляемая (револьверная) кредитная линия – это схема кредитования,

позволяющая заемщику получать средства периодически по мере необходимости в рамках

установленного заранее лимита, гасить всю сумму задолженности или только ее часть,

производить повторное заимствование в течение срока действия кредитной линии. Договор

на возобновляемую кредитную линию называется – кредитная линия с лимитом

задолженности.

Преимущества кредитных линий с позиции заемщиков

• Обеспечение непрерывности платежей

• Обеспечение заемными средствами по мере необходимости

©2021 Неофлекс. Все права защищены

59

60.

Схема лимитов©2021 Неофлекс. Все права защищены

60

61.

Виды кредитов• Кредитные линии

• Факторинг

• Лизинг

• Проектное финансирование

• Венчурное финансирование

©2021 Неофлекс. Все права защищены

61

62.

ФакторингФакторинг (англ. factoring от англ. factor — посредник, торговый агент) — это комплекс

финансовых услуг для производителей и поставщиков, ведущих торговую деятельность на

условиях отсрочки платежа.

Основной деятельностью факторинговой компании является кредитование поставщиков

путём выкупа краткосрочной дебиторской задолженности, как правило, не превышающей

180 дней.

Между факторинговой компанией и поставщиком товара заключается договор о том, что ей

по мере возникновения требований по оплате поставок продукции предъявляются счетафактуры или другие платёжные документы. Факторинговая компания осуществляет

дисконтирование этих документов путём выплаты клиенту 75−90 % стоимости требований.

После оплаты продукции покупателем факторинговая компания доплачивает остаток суммы

поставщику, удерживая процент с него за предоставленный кредит и комиссионные

платежи за оказанные услуги.

©2021 Неофлекс. Все права защищены

62

63.

Факторинг. УчастникиВ операции факторинга участвуют три стороны:

• фактор (факторинговая компания или банк) — покупатель требования,

• поставщик товара (кредитор),

• покупатель товара (дебитор).

В некоторых случаях, здесь может быть и четвёртая сторона-посредник, которая,

например, предоставляет площадку или электронную платформу для совершения

факторинговых сделок

©2021 Неофлекс. Все права защищены

63

64.

Факторинг. Виды©2021 Неофлекс. Все права защищены

64

65.

Внутренний и международный• Внутренний – все субъекты факторинговой сделки находятся в одной стране.

• Международный – участники факторинговой сделки находятся в разных странах.

• Прямой экспортный – экспортер заключает договор в своей стране.

• Прямой импортный – фактор находится в другом государстве по отношению к

экспортеру. Роль – обеспечение платежей.

©2021 Неофлекс. Все права защищены

65

66.

Открытый и Закрытый факторинг1 – заключение поставщиком договора с банком-фактором

2 – поставщик отгружает товар (выполняет услуги)

3 – фактор перечисляет поставщику сумму денежного

обязательства, за вычетом вознаграждения (дисконта)

4 – покупатель перечисляет денежные средства

1 – заключение поставщиком договора с банкомфактором (без уступки права требования)

2 – поставщик отгружает товар (выполняет услуги)

3 – фактор перечисляет поставщику сумму денежного

обязательства, за вычетом вознаграждения (дисконта)

4 – покупатель перечисляет денежные средства

поставщику

5 – поставщик перечисляет фактору денежные средства

от покупателя

©2021 Неофлекс. Все права защищены

66

67.

С регрессом и без регрессаФакторинг с регрессом – вид факторинга, при котором в случае неоплаты долга покупателем

продукции или услуг с кредитора-поставщика списывается сумма задолженности.

Факторинг без регресса – вид факторинга, при котором риск неплатежа по задолженности

принимает на себя организация, предоставляющая факторинговые услуги.

Основные варианты:

• Регресс стандартный (с обеспечением)

• Регресс необеспеченный

• Без регресса с оплатой комиссии перед финансированием

• Без регресса с оплатой комиссии после финансирования

• Без регресса с оплатой комиссии по факту поставки

©2021 Неофлекс. Все права защищены

67

68.

Частичный и полныйЧастичный факторинг – выполнение отдельных операций: уступка права требование,

инкассирование дебиторской задолженности.

Полный факторинг – комплексное обслуживание, включающее кредитование

отгруженных товаров (услуг), консультации по ведению расчетов, ведение бухгалтерского

учета, анализ контрагентов, уведомление о рисках неплатежеспособности контрагентов и

т.п.

©2021 Неофлекс. Все права защищены

68

69.

ПреимуществаДля поставщика

• Увеличение объема продаж,

• Рост числа покупателей,

• Обеспечение конкурентоспособности,

• Ускорение оборачиваемости,

• Избавление от кассовых разрывов.

Для покупателя

• Получение товарного кредита,

• Увеличение закупок,

• Повышение конкурентоспособности,

• Оптимальное использование оборотных средств.

©2021 Неофлекс. Все права защищены

69

70.

Виды кредитов• Кредитные линии

• Факторинг

• Лизинг

• Проектное финансирование

• Венчурное финансирование

©2021 Неофлекс. Все права защищены

70

71.

ЛизингЛизинг – вид договора, по которому одна сторона (лизингодатель) приобретает имущество с

целью передать его в аренду другой стороне (лизингополучателю).

В случае лизинга, лизингодатель покупает и передает лизингополучателю предмет лизинга в

долгосрочную аренду на определенный срок или до окончательного износа предмета лизинга

(аренды).

Лизингополучатель в течение всего срока договора лизинга выплачивает оговоренные платежи

лизингодателю.

По окончании договора, лизингополучатель обязан вернуть предмет лизинга или выкупить его

по остаточной стоимости.

©2021 Неофлекс. Все права защищены

71

72.

ПлатежиВ платежи по лизингу входит:

• Амортизация,

• Плата за ресурсы привлекаемые лизингодателем,

• Лизинговая маржа,

• Рисковая премия (по рискам которые несет лизингодатель)

©2021 Неофлекс. Все права защищены

72

73.

Типы лизингаСуществует несколько типов лизинга в зависимости от формы организации сделки.

• Финансовый лизинг. Имущество приобретается лизингодателем специально для того,

чтобы передать его в аренду лизингополучателю.

• Оперативный лизинг. Используется при небольших сроках аренды имущества. Например,

тогда, когда срок службы приобретаемого оборудования значительно больше срока

действия договора. По истечению периода лизинга договор продлевается или

оборудование возвращается лизингодателю.

• Возвратный лизинг. В этом случае поставщик по договору о лизинге и лизингополучатель

– одна и та же компания. Имущество продается лизингодателю и одновременно берется у

него в аренду. Таким образом, например, получается кредит на стоимость используемого

оборудования.

©2021 Неофлекс. Все права защищены

73

74.

Преимущества• Имущество (предмет лизинга) не встает на баланс организации лизингополучателя и не

требует расчета амортизации

• Выплаты по лизингу приравниваются к арендным платежам и снижают налоговую

нагрузку

• Ускоренная амортизация имущества

©2021 Неофлекс. Все права защищены

74

75.

Виды кредитов• Кредитные линии

• Факторинг

• Лизинг

• Проектное финансирование

• Венчурное финансирование

©2021 Неофлекс. Все права защищены

75

76.

Проектное финансированиеПроектное финансирование — один из видов целевого инвестиционного кредита, взятого

под конкретный проект, к примеру, на создание предприятий, модернизацию или

перепрофилирование уже существующих производств, возведение индустриальных,

коммерческих или жилых объектов и т. д.

Примером проектного финансирования строительства может выступать долевое

строительство с оформлением эскроу счетов. В этом случае проектом выступает –

строительство жилья, а денежными потоками выступают средства, депонированные на

эскроу счетах.

©2021 Неофлекс. Все права защищены

76

77.

Проектное финансированиеОсобенности:

• Источник погашения долговых обязательств — денежные потоки, генерируемые самим

проектом

• Обеспечением (залогом) — выступают активы, формирующиеся в ходе реализации проекта

• Проект проходит правовой анализ, техническую и технологическую экспертизы

• Рассмотрения заявки (в среднем) занимает от 1,5 месяцев до 1,5 лет в зависимости от

сложности и стоимости проекта

• При рассмотрении инвестиционного проекта, в первую очередь рассматривается сам проект,

его перспективность, реализуемость, доходность, а только во-вторую очередь рассматривается

сам заемщик

• Индивидуальные условия (банковские продукты с фиксированными «ценами» - отсутствуют)

©2021 Неофлекс. Все права защищены

77

78.

Преимущества• Возможность привлечения большого объема денежных средств на сравнительно большие

сроки под инвестиционные цели

• Разделение рисков компании, т.к. для целей проекта как правило создается отдельная

компания, которая привлекает финансирование.

• Разделение рисков участников проекта, которые создают проектную компанию.

©2021 Неофлекс. Все права защищены

78

79.

Виды кредитов• Кредитные линии

• Факторинг

• Лизинг

• Проектное финансирование

• Венчурное финансирование

©2021 Неофлекс. Все права защищены

79

80.

Венчурное инвестированиеВенчурное финансирование — это долгосрочные высокорисковые инвестиции частного

капитала в акционерный капитал вновь создаваемых малых высокотехнологичных

перспективных компаний, ориентированных на разработку и производство наукоёмких

продуктов, для их развития и расширения, с целью получения прибыли от прироста стоимости

вложенных средств.

В отличие от классических инвестиций (предполагающих возврат средств) в модель

венчурного финансирования заложена высоковероятная потеря вложений в каждую

конкретную компанию. Общепризнанно, что 70–80% инвестиций дают убыток. Но оставшиеся

20–30% оказываются настолько выгодными, что покрывают издержки и приносят прибыль.

Для целей венчурного финансирования образуются венчурные фонды, которые выбирают

приемлемые для них объекты инвестиций.

©2021 Неофлекс. Все права защищены

80

81.

Венчурное инвестирование. Плюсы и минусыДля венчурных фондов

Плюсом инвестиций является:

• Высокая доходность удачных вложений

Минусом инвестиций является:

• Высокий риск невозврата вложений или недостаточный доход от них

Для компаний, привлекающих венчурные инвестиции:

Плюсами инвестиций являются:

• Большой объем привлекаемого венчурного капитала

• Длительные сроки (5-7 лет) привлечения капитала

• Отсутствие необходимости в поиске большого числа не крупных инвесторов

Минусом инвестиций является:

• Не выгодные условия привлечения капитала

©2021 Неофлекс. Все права защищены

81

82.

Спасибо за внимание©2021 Неофлекс. Все права защищены

82

finance

finance