Similar presentations:

Современные банковские продукты и услуги

1. СОВРЕМЕННЫЕ БАНКОВСКИЕ ПРОДУКТЫ И УСЛУГИ

2. Ушанов Александр Евгеньевич

К.э.н., доцентДепартамента банковского дела и

финансовых рынков

Тел.: 8-903-185-86-09

Mail: ushanov_0656@mail.ru

AEUshanov@fa.ru

3. Тема 3

Банковские продукты иуслуги для юридических

лиц

4.

Основныеуслуги

современных

коммерческих банков, оказываемым

ими юридическим лицам:

расчетно-кассовое обслуживание (РКО) —

осуществление безналичных расчетов, а также

прием и выдача наличных денег;

услуги инкассации и доставки денежных средств,

векселей, платежных и расчетных документов;

кредитные услуги, в состав которых помимо

традиционного кредитования входят лизинг,

факторинг, форфейтинг, выдача гарантий;

депозитные услуги, связанные с открытием клиенту

бессрочных или срочных счетов в банке;

услуги по выпуску и обслуживанию пластиковых

карт как с целью выплаты заработной платы

сотрудникам клиента (зарплатные проекты), так и с

целью

произведения

командировочных,

представительских

и

прочих

расходов

(корпоративные карты);

5.

услуги, связанные с внешнеэкономическойдеятельностью;

валютные услуги.

посреднические услуги;

услуги,

направленные

на

развитие

предприятия

(внедрение

на

биржу,

размещение акций, юридическая помощь,

информационные услуги и другие);

предоставление

коммерческим

банком

гарантий и поручительств; доверительные

операции (включая консультации и помощь в

управлении собственностью по поручению

клиента);

бухгалтерская помощь предприятиям;

представление клиентских интересов в

судебных органах;

услуги по предоставлению сейфовых ячеек и

другие услуги.

6. Кредитование

7.

Документация, подтверждающаяюридическую правомочность заемщика:

Учредительный договор,

Устав,

Свидетельство о регистрации

Сведения о руководстве предприятия,

Контракты на поставку продукции

Лицензии,

Приказы о назначении руководящих лиц,

Доверенности

8.

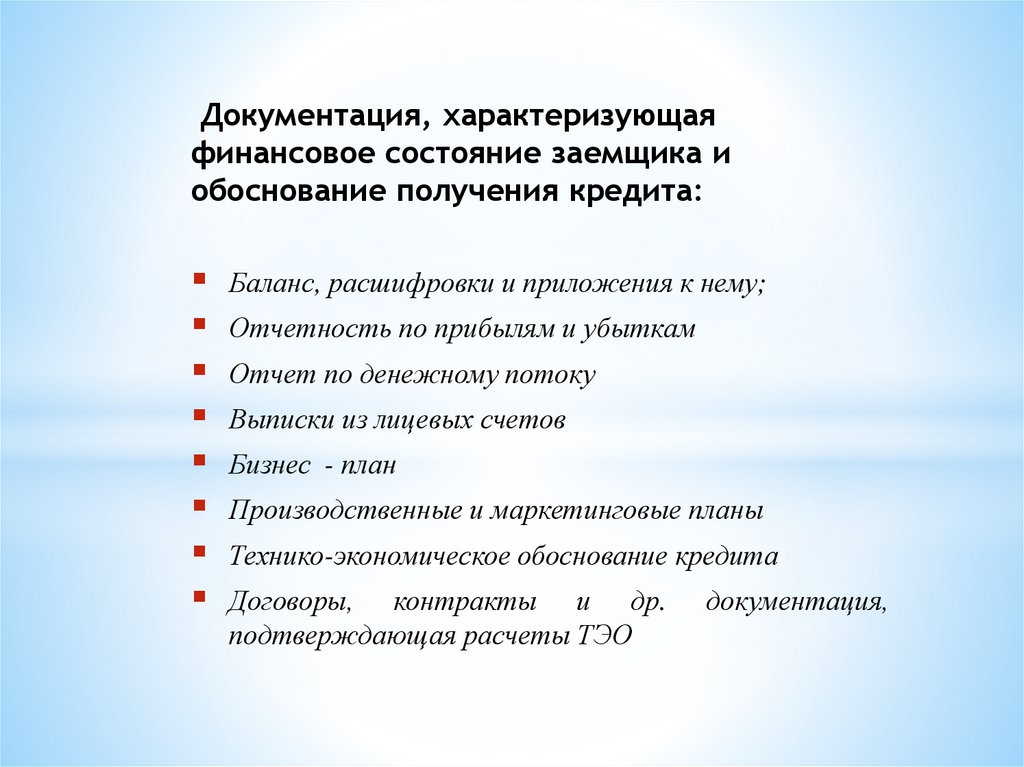

Документация, характеризующаяфинансовое состояние заемщика и

обоснование получения кредита:

Баланс, расшифровки и приложения к нему;

Отчетность по прибылям и убыткам

Отчет по денежному потоку

Выписки из лицевых счетов

Бизнес - план

Производственные и маркетинговые планы

Технико-экономическое обоснование кредита

Договоры, контракты и др.

подтверждающая расчеты ТЭО

документация,

9.

Процедура выдачи кредитаКредит выдается на основе письменного

распоряжения,

подписанного

уполномоченным

лицом «с подачи» сотрудника отдела кредитования)

В распоряжении указывается:

направление кредита,

сумма, срок, процентная ставка

порядок выдачи:

одной суммой ,

частями.

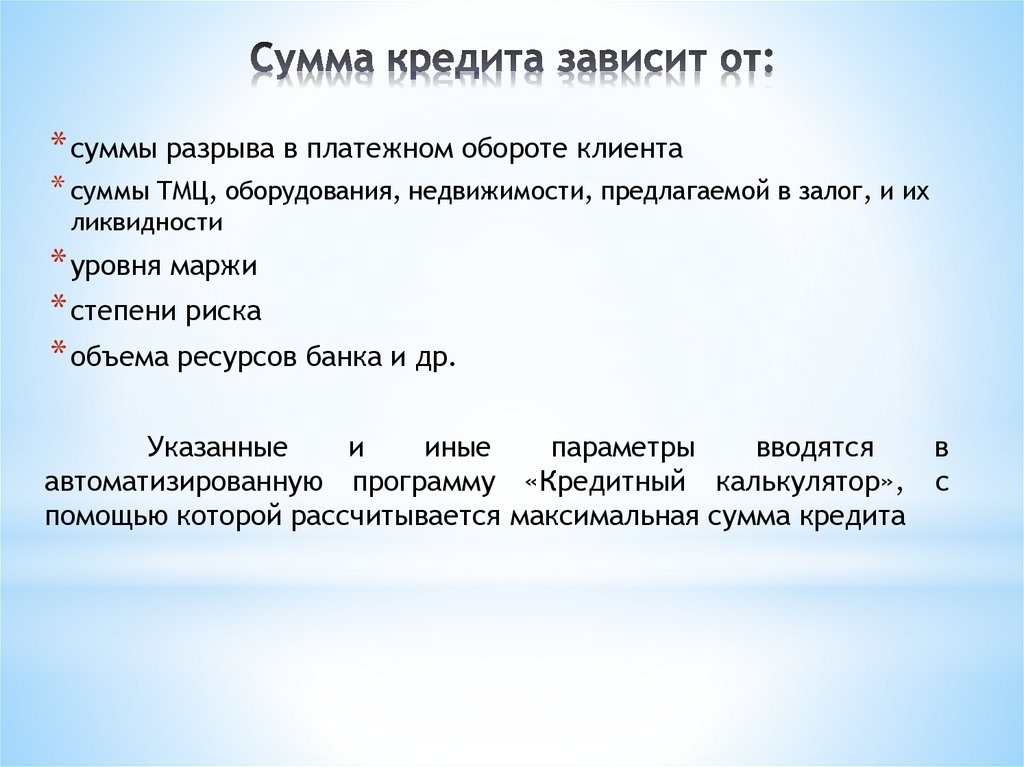

10. Сумма кредита зависит от:

* суммы разрыва в платежном обороте клиента* суммы ТМЦ, оборудования, недвижимости, предлагаемой в залог, и их

ликвидности

* уровня маржи

* степени риска

* объема ресурсов банка и др.

Указанные

и

иные

параметры

вводятся

автоматизированную программу «Кредитный калькулятор»,

помощью которой рассчитывается максимальная сумма кредита

в

с

11. Механизм кредитования и его элементы

Процедура выдачикредита

Направление выдачи:

- зачисление на р/счет

- минуя

р/счет

на

оплату п/п

- в погашение ранее

полученных кредитов.

В основном – 1-й вариант

Объем выдачи:

- в полной сумме

- постепенно по мере

потребности

- отказ.

2-й

вариант

›

предпочтителен, т.к. это

удешевляет кредит

Лимиты:

-

задолженн./выдач

выходные

и

внутригодовые

твердый

и

дополнительный

свободный

(невыбранный)

12.

Кредитный договорСрок

Сумма

Периодичность

уплаты %%

Периодичность

погашения

частных сумм

кредита

Обеспечение

Процент,

годовых

Наименование

сторон

Правовые

гарантии

выполнения

обязательств

13.

Кредитный договор(приложение к регламенту предоставления кредитов

юридическим лицам Сбербанком России и его филиалами)

КРЕДИТНЫЙ

г.

ДОГОВОР

________________

N

__________

"___"___________

___

г.

Акционерный коммерческий Сберегательный банк Российской

Федерации (Сбербанк России), именуемый в дальнейшем Кредитор, в

лице

__________________________________________________________,

(должность уполномоченного лица банка, Ф.И.О. полностью)

действующего на основании Устава Сбербанка России, Положения

__________________________________

и

доверенности

N

____________от "___"_______________ _____ г., с одной стороны, и

_____________________________________________________________

_________________, (полное наименование, соответствующее Уставу и

регистрационным

документам)

именуемый

в

дальнейшем

Заемщик,

в

лице

____________________________________________, действующего на

основании ____________________,с другой стороны, заключили

настоящий

договор

о

нижеследующем:

14.

I. ПРЕДМЕТ ДОГОВОРА1.1. Кредитор обязуется предоставить Заемщику кредит в

сумме_______________________________________________________

___________ (цифрами и прописью)

для

_____________________________________________________________

_ (целевое назначение кредита)

на срок до "___"_____________ _____ года под ____________

(цифрами и прописью) процентов годовых, а Заемщик обязуется

возвратить Кредитору полученный кредит и уплатить проценты за

пользование им в размере _____ в сроки и на условиях настоящего

договора.

II. УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ КРЕДИТА

2.1.

Кредитор

открывает

Заемщику

ссудный

счет

N

____________________.

2.2. Выдача кредита производится после надлежащего оформления

указанного в п. 5.1 настоящего договора обеспечения по кредиту, а

также (далее вписывается по необходимости) перечисления денежных

средств на депозитный счет Заемщика у Кредитора, передачи

залогодателем Кредитору предмета заклада, предоставления

Кредитору банковской гарантии, страхового полиса на предметы

залога.

- перечислением сумм кредита на расчетный (текущий валютный) счет

Заемщика N _______________ в ______________.

15.

2.3. Выдача кредита производится (ненужное не печатать):- посредством оплаты платежных документов Заемщика с его ссудного

счета без перечисления суммы кредита на расчетный счет Заемщика;

Вариант:

- перечислением сумм кредита на расчетный (текущий валютный) счет

Заемщика N _______________ в ______________.

2.4. Сроки погашения выданного кредита:

----------------------------------T-------------------------------------¬¦

Дата

погашения ¦ Сумма ¦+---------------------------------+------------------------------------+¦ ¦ ¦+---------------------------------+-------------------------------------+¦ ¦

¦+---------------------------------+-------------------------------------+¦ ¦ ¦L--------------------------------+-------------------------------------2.5. За проведение операций по ссудному счету Заемщик вносит

Кредитору плату из расчета ____________________ процентов годовых

с суммы фактической задолженности по кредиту.

2.6. Уплата процентов производится ежемесячно/ежеквартально "___"

числа ___________________ (каждого месяца, последнего месяца

квартала) и на дату возврата кредита.

16.

Особенности организации выдачиотдельных видов банковских ссуд

Виды ссуд, предоставляемых коммерческими

банками юридическим лицам:

разовые кредиты;

в форме кредитной линии;

овердрафт ( кредитование счета клиента);

синдицированные кредиты.

17.

Разовые кредиты – кредиты, предоставляемыезаемщикам по мере возникновения необходимости в

них, на удовлетворение различных потребностей.

Каждая выдача ссуды оформляется индивидуальным

кредитным договором с указанием:

цели,

суммы и срока его возврата,

процентной ставки и обеспечения.

Для решения вопроса о выдаче ссуды заемщик каждый раз

должен предоставлять новый пакет документов.

18.

Особенности предоставления разовых ссудвыдача разовой

единовременно.

валюта ссуды зачисляется на расчетный счет заемщика

заемщик может иметь несколько ссудных счетов.

погашение разовых кредитов: единовременно в конце срока

ссуды

производится,

как

правило,

учет вновь выданной ссуды ведется на отдельном ссудном

счете

кредиты предоставляются в пределах установленного

лимита

периодически в согласованные с банком сроки и в

оговоренной сумме

19.

Кредитнаялиния

–

обязательство

банка

предоставить заемщику денежные средства в течение

срока и в сумме, определенных в договоре.

Условия:

- общая сумма кредита не превышает максимального размера –

лимита выдач или задолженности, определенного договором;

- в период действия договора размер единовременной

задолженности клиента банку не превысит установленного ему

договором лимита задолженности.

Кредитные

линии

открываются,

как

правило,

первоклассным заемщикам, поэтому первичные источники

погашения кредита могут считаться иногда достаточными.

20.

2 вида кредитных линий:- возобновляемая кредитная линия (ВКЛ) - под лимит

задолженности;

- невозобновляемая кредитная линия (НКЛ) - под лимит

выдач.

Под кредитной линией под лимит выдач (НКЛ) понимается

договор,

который

предусматривает

предоставление кредита несколькими суммами:

- в пределах общей суммы договора (независимо от

частичного погашения ссуды);

- в пределах общего срока договора.

21.

Возобновляемая кредитная линияВозобновляемая кредитная линия

предоставлении заемщику кредита,

определяется:

–

в

договор

котором

• максимальный размер единовременной задолженности

по полученным кредитам (лимит задолженности)

• возможность ее полного или частичного погашения на

протяжении срока действия договора с правом

дополнительного получения кредита в пределах

установленного лимита.

22.

Особенности возобновляемой кредитной линии:лимитируется

задолженности

максимальная сумма кредита, которую может

получить заемщик в течение установленного

договором срока, не лимитируется.

ежедневный

остаток

ссудной

Преимущество возобновляемой кредитной линии:

•возможность возобновлять кредит

установленного лимита кредитования.

в

пределах

23. Долгосрочное кредитование банками инвестиционной и предпринимательской деятельности

Цели долгосрочногокредитования

Модернизация и расширение производства,

проведение капитальных затрат

Создание новых

производств

Внедрение

инноваций в

производство

Реконструкция

действующих цехов и

производств

Строительство

промышленных

объектов и

др.

Строительство

жилья

24. Виды обеспечения долгосрочной потребности предприятий

КредитКредитная линия

Торговое финансирование – кредит импортеру за счет ресурсов банка

экспортера со страхованием рисков экспортными агентствами страны экспортера.

Российский банк в схеме – агент валютного контроля, производящий расчеты

Лизинг – передача лизингодателем лизингополучателю оборудования, транспорта и

т.д. взамен на лизинговые платежи. Роль банка: кредитование лизинговой компании с

отслеживанием ФС как заемщика, так и лизингополучателя, т.к. лизинговые платежи

платит именно он

Проектное финансирование – займ под денежный поток, генерируемый самим

проектом (создание и реконструкция производств, строительство крупных бизнесобъектов, в т.ч. сдаваемых затем в аренду

25.

Стадии долгосрочного кредитованияПеречисление кредита на

ссудный счет заемщика

Перечисление кредитных

средств со ссудного счета на

расчетный счет заемщика

Оплата с расчетного счета

контрактов на поставку,

транспортировку, монтаж

оборудования и т.д.

26.

ОвердрафтОвердрафт

форма

краткосрочного

кредита,

предоставление

которого

осуществляется

путем

списания средств со счета клиента, в результате чего

образуется дебетовое сальдо.

Овердрафт - краткосрочное кредитование банком

расчетного или текущего счета клиента в пределах

установленного лимита.

Под кредитованием счета понимается осуществление

банком платежей со счета, несмотря на отсутствие на

нем денежных средств

27.

Условия кредитования по овердрафту:• наличие расчетного счета в банке – кредиторе

• платежный оборот не менее 80-90% в данном банке

• производственная деятельность не менее 1 года

• сильный денежный поток

• кредитоспособность - не менее 1-2 класса.

28.

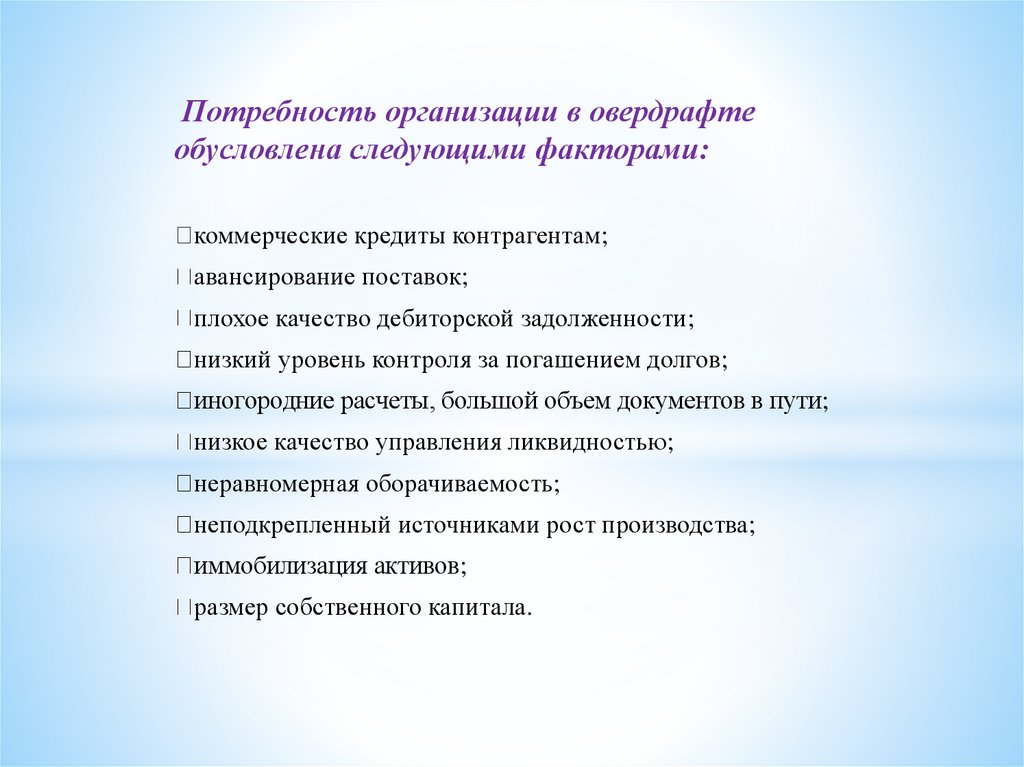

Потребность организации в овердрафтеобусловлена следующими факторами:

коммерческие кредиты контрагентам;

авансирование поставок;

плохое качество дебиторской задолженности;

низкий уровень контроля за погашением долгов;

иногородние расчеты, большой объем документов в пути;

низкое качество управления ликвидностью;

неравномерная оборачиваемость;

неподкрепленный источниками рост производства;

иммобилизация активов;

размер собственного капитала.

29.

Преимущества овердрафта:o

o

относительная легкость получения

o

процентные расходы предприятия минимизируются в силу

краткосрочности и оперативности

o

гибкость является наиболее важным преимуществом и

имеет два аспекта:

простая система открытия овердрафта и проведения

операций с ним

- она непосредственно связана со схемой выплат компании и

отражает ежедневные потребности в денежных средствах

- любая неиспользованная часть лимита становится прямым

резервом денежных средств

o

возобновляемость, т.е. стабильность для заемщика

30.

Расчет лимита овердрафтаБанки

рассматривают

величину

лимита

овердрафтного

кредита

исходя

из

10-30%

среднемесячного (за несколько месяцев) кредитового

оборота по счету клиента без учета предоставленных

кредитов и проведенных конверсионных операций.

Это условие позволяет с высокой долей

вероятности говорить о погашении ссуды в срок, а в

качестве

обеспечения

рассматривать

ожидаемое

поступление денежных средств.

31.

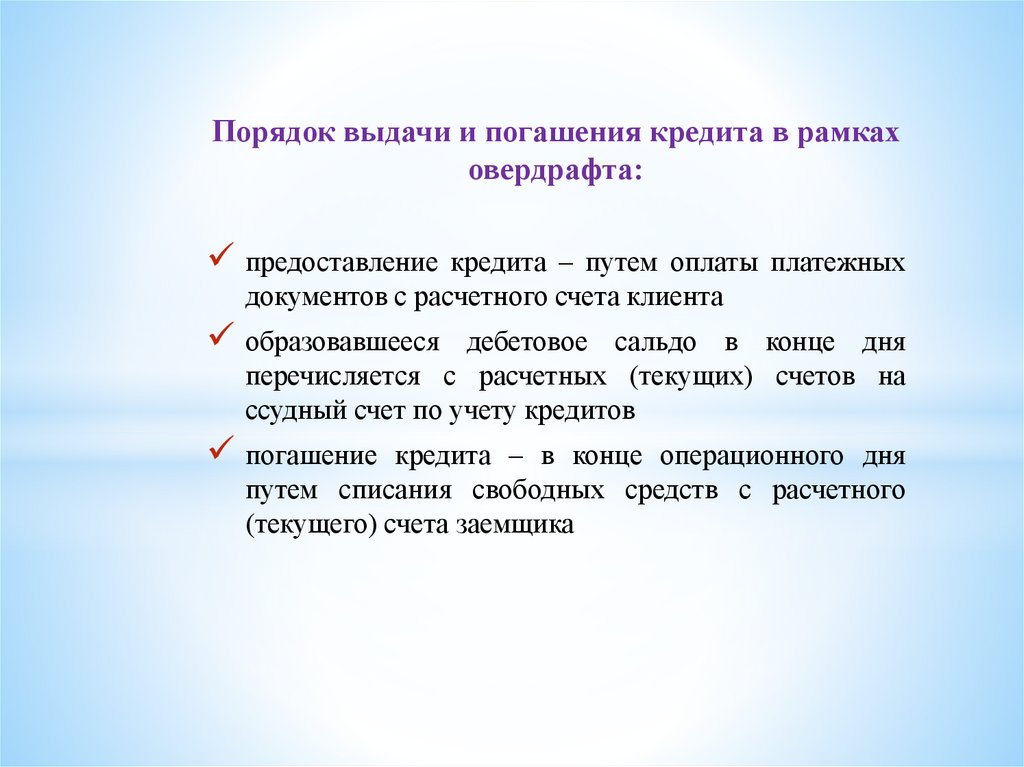

Порядок выдачи и погашения кредита в рамкаховердрафта:

предоставление

кредита – путем оплаты платежных

документов с расчетного счета клиента

образовавшееся

дебетовое сальдо в конце дня

перечисляется с расчетных (текущих) счетов на

ссудный счет по учету кредитов

погашение

кредита – в конце операционного дня

путем списания свободных средств с расчетного

(текущего) счета заемщика

32.

Инвестиционное кредитование(кредитование проектов)

стандартное инвестиционное кредитование

проектное финансирование

финансирование строительных проектов.

Стандартное инвестиционное кредитование - это

финансовые вливания в действующее предприятие.

За основу берется текущая деятельность рганизации, ее доход

должен быть достаточным для осуществления погашения

ссудной задолженности, то есть доходы от нового бизнеса при

рассмотрении заявки не учитываются, а уже действующий

бизнес должен полностью обеспечить новый проект.

33.

Цели стандартного инвестиционного кредитования:создание

нового производства (основные средства и

оборотный капитал)

ремонт, реконструкция,

производства

модернизация

действующего

приобретение оборудования

рефинансирование инвестиционных затрат

расширение компании, открытие новых

подразделений

(запуск новой линии производства, открытие филиала,

магазина и т.д.).

Общие (усредненные) условия выдачи

инвестиционного кредита:

срок выдачи средств на реализацию проекта — до 120

месяцев

внесение заемщиком от 10% стоимости проекта из

собственных средств

выдача кредита в рублях, евро, долларах.

34.

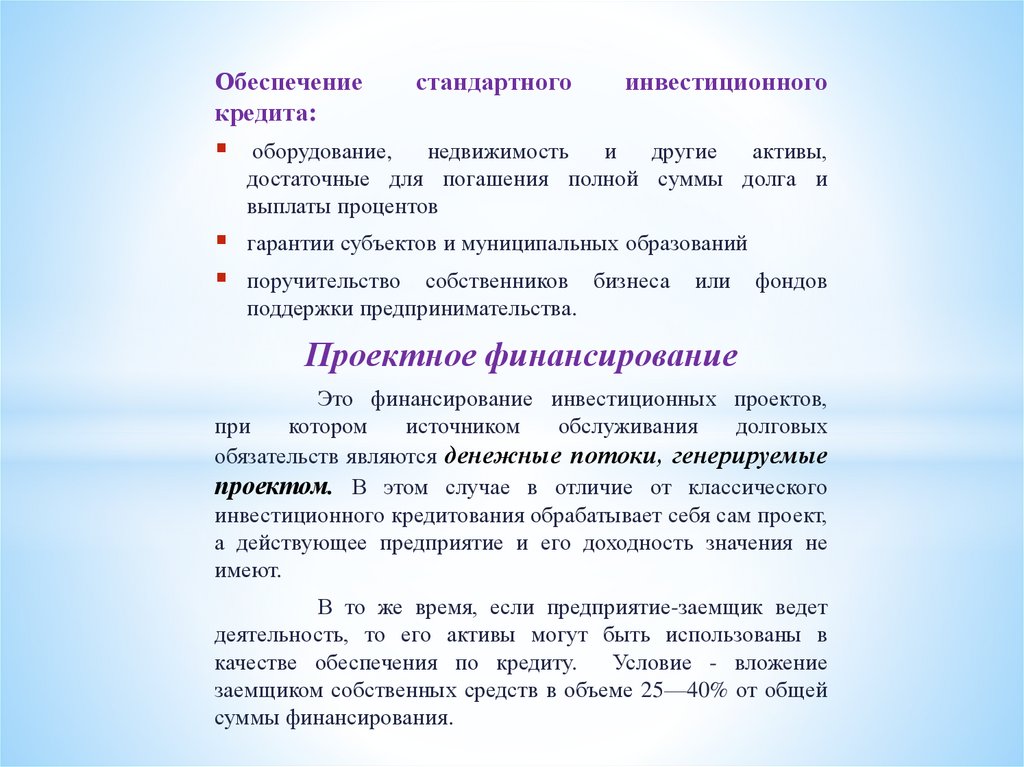

Обеспечениекредита:

стандартного

инвестиционного

оборудование,

недвижимость

и

другие

активы,

достаточные для погашения полной суммы долга и

выплаты процентов

гарантии субъектов и муниципальных образований

поручительство собственников бизнеса

поддержки предпринимательства.

или

фондов

Проектное финансирование

Это финансирование инвестиционных проектов,

при

котором

источником

обслуживания

долговых

обязательств являются денежные потоки, генерируемые

проектом. В этом случае в отличие от классического

инвестиционного кредитования обрабатывает себя сам проект,

а действующее предприятие и его доходность значения не

имеют.

В то же время, если предприятие-заемщик ведет

деятельность, то его активы могут быть использованы в

качестве обеспечения по кредиту.

Условие - вложение

заемщиком собственных средств в объеме 25—40% от общей

суммы финансирования.

35.

Финансирование строительныхпроектов

Объект финансирования - строительство любых объектов

недвижимости с целью получения дохода: строительство

жилого дома, торгового центра, складов, терминалов и иных

торговых и промышленных объектов.

При обращении в банк организация уже должна находиться

как минимум на начальной стадии строительства и

представить банку следующие документы:

документация на земельный участок

аренды, свидетельство о собственности)

разрешение на проведение строительства

проектно-сметная документация.

(договор

36.

Основные требования к проекту:положительные денежные потоки на всех этапах до

возврата ссуды с возможностью ее погашения с

коэффициентом

покрытия

не

менее

1,2

(коэффициент покрытия — отношение свободных

денежных средств проекта до погашения кредита и

процентов к сумме платежа по кредиту и

процентам)

возможность возврата заемных средств и процентов

в случае снижения базовых цен реализации на 20%

срок окупаемости — не более 10 лет с момента

ввода объекта в эксплуатацию. Срок строительства

— не более 3 лет.

Сроки кредитования:

до 5 лет — при финансировании строительства жилой

недвижимости;

до 10 лет — при финансировании строительства

коммерческой недвижимости.

Возможное обеспечение по кредитам:

активы проекта: залог земли под объектом, залог объекта

незавершенного строительством, залог акций застройщика,

дольщика и их материнских компаний, поручительства

основных компаний группы клиента, поручительство

собственников бизнеса; залог активов, не связанных с

проектом.

37.

Гарантийные операцииБанковская гарантия — один из способов обеспечения

исполнения обязательств, при котором банк, иное кредитное

учреждение (гарант) выдает по просьбе должника

(принципала) письменное обязательство уплатить кредитору

(бенефициару) денежную сумму при представлении им

требования об ее уплате.

Основные виды гарантий, предлагаемых сегодня

банками юридическим лицам:

гарантия платежа: применяется для обеспечения

обязательств по оплате покупателя перед продавцом;

гарантия надлежащего исполнения контракта — это

обязанность кредитной организации оплатить покупателю

оговоренные суммы либо штрафы по его запросу, если

продавец не исполняет или исполняет ненадлежащим

образом свои обязанности, установленные договором;

гарантия возврата авансового платежа — это

обязанность банка вернуть покупателю сумму аванса, если

продавец не исполняет свои обязанности по поставке

товаров, установленные соглашением;

38.

тендерная гарантия - документ, подтверждающий,что если исполнитель тендера не выполнит условия

торгов, то заказчик имеет право получить от банка

гарантийную сумму;

гарантия обеспечения кредитной линии —

соглашение,

которое

выступает

в

форме

обязательства гаранта уплатить кредитору сумму

кредита при несоблюдении заемщиком своих

обязательств;

таможенная

гарантия

—

письменное

обязательство

банка

выплатить

таможне

определенную контрактом сумму налога вместо

принципала (налогового плательщика), если тот не

заплатит ее сам должным образом.

39.

Задача-кейсЗадание:

выберите

подходящие

методы

кредитования для заемщиков в следующих случаях

(единовременный

кредит,

кредитная

линия,

«овердрафт»).

1. Кондитерский концерн «Бабаевский» испытывает

потребность в кредитных ресурсах для поддержания

равномерности и своевременного осуществления ежедневных

текущих

платежей.

Особенностью

хозяйственной

деятельности предприятия является наличие большого числа

поставщиков разного рода кондитерского сырья, с одной

стороны, и наличие большого числа оптовых покупателей

готовой кондитерской продукции, - с другой.

2. ЗАО «Детское издательство «Аванта+»

испытывает потребность в кредитных ресурсах для

производства печатной продукции – дополнительных тиражей

томов «Камни мира» и «Автомобили мира». Кредитные

ресурсы будут направлены на оплату печати и переплета

книги компанией «Фортуна» (Словения), закупку бумаги у

предприятия «Санкт-Петербургская фабрика Гознака», оплату

за хранение партии книг на таможенном складе временного

хранения, на выплату авторских гонораров.

3. ОАО «Типография «Новости» испытывает

потребность в кредитных ресурсах для выгодного

приобретения японской печатной машины KOMORI, которая

была представлена на экспозиции на выставке в Москве в

конце 2021 года.

40. Продукты транзакционного и корпоративно-инвестиционного бизнеса

41.

Структура доходов корпоративного бизнеса банка15%

37%

19%

22%

7%

Доходы от

кредитных

операций

Доходы от

документарных

операций

Доходы от

пассивных

операций

Транзакционные

комиссии

Доходы от

инвестпродуктов

Транзакционный бизнес в России обеспечивает более 40% доходов

корпоративного и является самым доходным

42.

Основные составляющие Транзакционного бизнесаНекоторые банки

Счета

включают в ТБ:

Клиентский

Платежные

Аккредитивы и

менеджер

операции

гарантии

CM Sales

Кассовые

Факторинг

CM Support

операции

Торговое

CM Product

РКО

Инкассация

финансирование

Поддержка ДБО

Операционные

Корпоративные

Поддержка

кассы

карты

Карточные

держателей карт

решения и

Таможенные

Ежедневные

Клиентский

эквайринг

карты

сервис и

остатки

Торговый

поддержка

Неснижаемые

эквайринг

остатки

Валютный

Клиент

ИнтернетДепозиты

контроль

эквайринг

Решения

по

Овердрафты

Сервисы

FX

Зарплатные

управлению

для ВЭД

Notional pooling

Международны

проекты

ликвидностью

Автоматический

е расчеты

Cash

Pooling

overnight

Инструменты

ДБО

РЦК

хеджирования

Host-toМультиклиент

Каналы

валютных

Cash

Автоматическая

передачи Host

management

рисков

данных SWIFT

идентификация

СФПС и т.п.

Централизованная

отчетность

43.

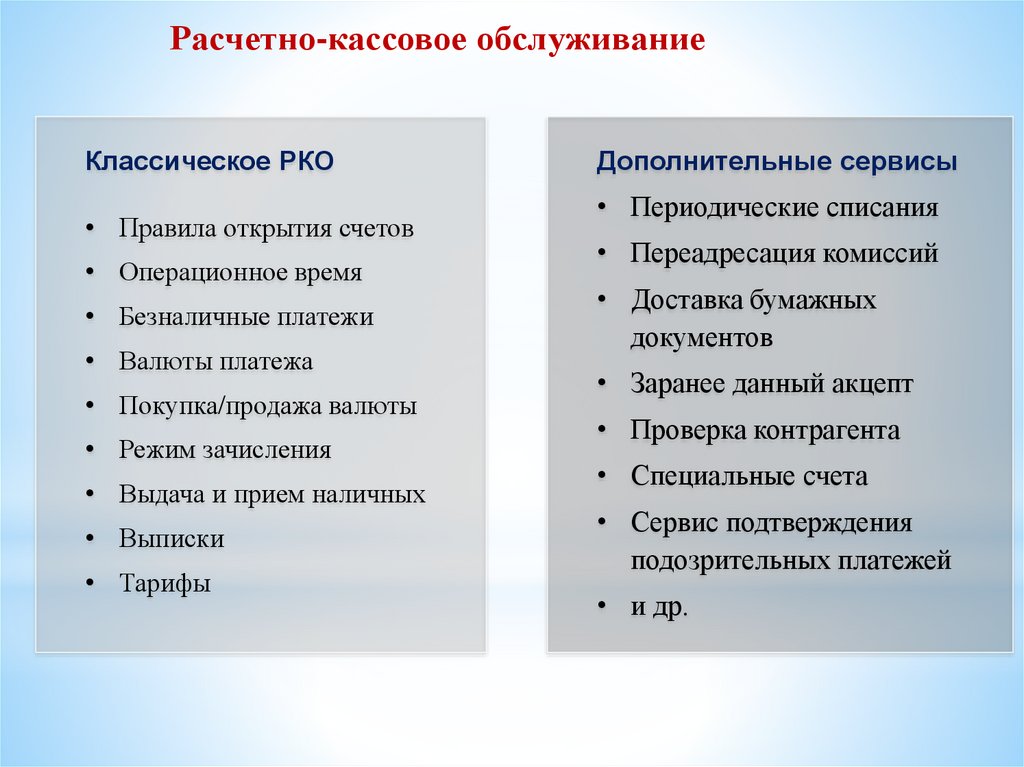

Расчетно-кассовое обслуживаниеКлассическое РКО

• Правила открытия счетов

• Операционное время

• Безналичные платежи

• Валюты платежа

• Покупка/продажа валюты

• Режим зачисления

• Выдача и прием наличных

• Выписки

• Тарифы

Дополнительные сервисы

• Периодические списания

• Переадресация комиссий

• Доставка бумажных

документов

• Заранее данный акцепт

• Проверка контрагента

• Специальные счета

• Сервис подтверждения

подозрительных платежей

• и др.

44.

Пакеты РКО (из практики работы с МСБ)Стоимость обслуживания в месяц

Открытие расчетного счета в рублях

Ведение расчетного счета в рублях

Подключение системы «Ваш Банк

Онлайн»

Предоставление USB-token для «Ваш

Банк Онлайн», «МКБ-Exchange»

Абонентская плата за систему «Ваш Банк

Онлайн»

Межбанковские электронные переводы в

рублях

Чековая книжка

Пересчет банкнот

Самоинкассация через терминалы

Зарплатный проект

Сводная выписка по счету

Типовая справка по счетам

СТАРТОВЫЙ

Небольшим

компаниям

ОПТИМАЛЬНЫЙ

Компаниям,

которые активно

развивают свой

бизнес

БИЗНЕС

Компаниям с

высокой

финансовой

активностью

1 990 ₱

2 990 ₱

7 490 ₱

1 200 руб.

1 200 руб.

850 руб.

850 руб.

19 руб. за п/п

0 руб. за п/п

с 26 п/п – 19 руб.

0 руб. за п/п

с 151 п/п – 19 руб.

0,15% - до 100 000 руб. в Бесплатно до 100 000 руб. в Бесплатно до 1 000 000 руб.

месяц

месяц

в месяц

Свыше - 0,39% от суммы

Свыше - 0,19% от суммы

Свыше - 0,19% от суммы

0,49% от суммы

0,39% от суммы

0,29% от суммы

45.

Самоинкассация и платежные сервисыПреимущества:

Автоматизация процесса

оплаты товаров и услуг

Возможность

оптимизации трудозатрат

персонала

Увеличение пропускной

способности торговой

точки

Исключение ошибок при

оформлении заказов и

оплате

Уменьшение

документооборота

Возможность

брендирования

терминала под Клиента

46.

Корпоративная картаКорпоративные карты предназначены для:

безналичной

оплаты

представительских

мероприятий

командировочных расходов

покупки

мебели,

оргтехники,

канцелярских

товаров и т.п.

Преимущества корпоративных карт:

Корпоративные карты позволяют эффективнее управлять расходами организации и

контролировать расходование средств, выданных сотруднику

Корпоративные карты избавят от необходимости выдавать сотруднику наличные средства на

командировочные и прочие расходы. В случае необходимости карту можно оперативно

пополнить

Возможно удаленно управлять карточными счетами с помощью функционала системы «Ваш

Банк Онлайн» (выпуск карты, закрытие карты, установить/ изменить PIN-код,

установить/изменить лимит на снятие наличных по карте, установить/изменить лимит на

расходные операции по карте, блокировка карты)

Дополнительные услуги: смс-информирование, e-mail-информирование

47.

Cash Management48.

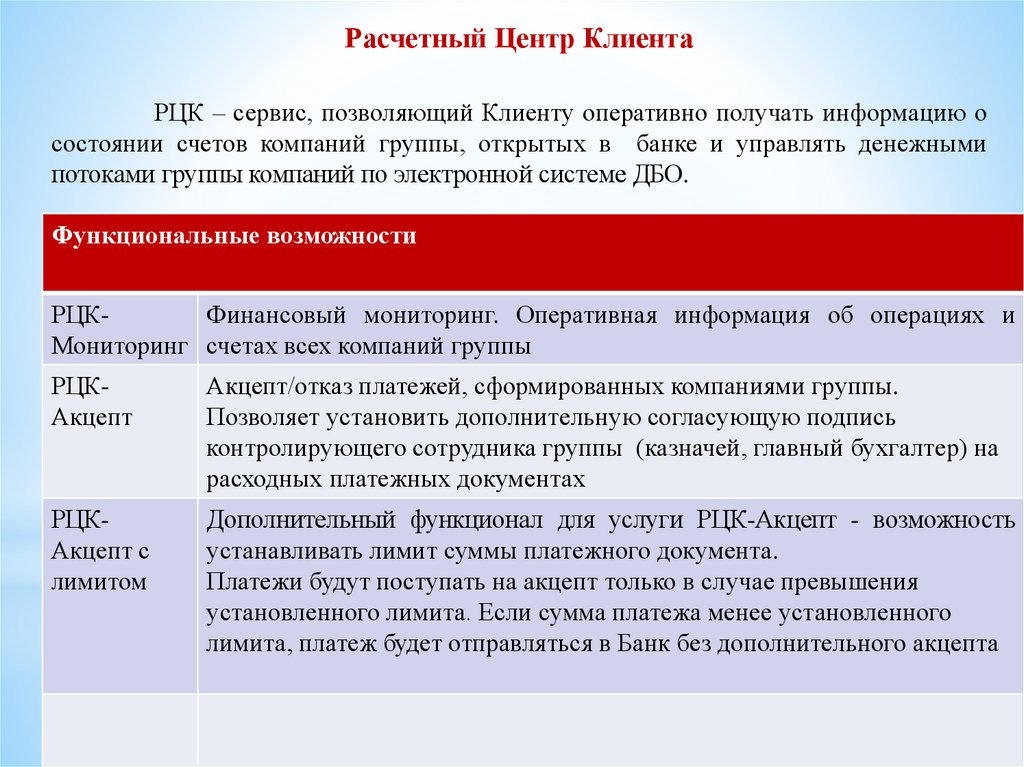

Расчетный Центр КлиентаРЦК – сервис, позволяющий Клиенту оперативно получать информацию о

состоянии счетов компаний группы, открытых в банке и управлять денежными

потоками группы компаний по электронной системе ДБО.

Функциональные возможности

РЦКФинансовый мониторинг. Оперативная информация об операциях и

Мониторинг счетах всех компаний группы

РЦКАкцепт

Акцепт/отказ платежей, сформированных компаниями группы.

Позволяет установить дополнительную согласующую подпись

контролирующего сотрудника группы (казначей, главный бухгалтер) на

расходных платежных документах

РЦКАкцепт с

лимитом

Дополнительный функционал для услуги РЦК-Акцепт - возможность

устанавливать лимит суммы платежного документа.

Платежи будут поступать на акцепт только в случае превышения

установленного лимита. Если сумма платежа менее установленного

лимита, платеж будет отправляться в Банк без дополнительного акцепта

49.

МультиклиентОпция «Мультиклиент» - это доступ ко всем счетам группы компаний в

режиме «Одного окна».

Опция разработана специально для корпоративных клиентов с холдинговой

или многофилиальной структурой бизнеса.

Функциональные возможности

доступ ко всем счетам и документам

компаний группы одним списком на одном

экране

просмотр выписок и остатков по всем счетам

компаний группы

создание, подписание и отправка документов

от имени любой из компаний группы

формирование сводной выписки по счетам

компаний группы (при подключении услуги

«Выписка с параметрами»)

50.

Сash poolingCash pool – структура, включающая несколько счетов, открытых в

банке, остатки на которых рассматриваются совместно (собираются)

для целей оптимизации расчета получаемых/уплачиваемых процентов

и для улучшения качества управления ликвидностью группы компаний

(многофилиальной компании).

Счет

1

Счет

2

Счет

3

Счет

4

Счет

5

Счет

N

51.

Цели Cash pooling1. Возможность

оптимизации

холдинга

получения дополнительного дохода за счет

управления консолидированными средствами

2. Оперативное получение информации о текущей ликвидности

группы компаний

3. Оперативное управление оборотными средствами

4. Решение проблемы кассовых разрывов

5. Уменьшение потребности в дополнительном финансировании

6. Оптимизация процентных доходов/расходов

7. Снижение операционных расходов и упрощение ежедневного

финансового учета внутри группы компаний

52.

Схема процесса Материальный cash poolingКонсолидация денежных средств на

(конец дня Т)

I. Мастер–cчете

II.

Финансирование платежа Участника

пула

(в течение дня Т+1)

МАСТЕР-СЧЕТ

2000

6000

0

МАСТЕР-СЧЕТ

6000

0

2. Получение

платежного поручения

Участника пула

1. Перечисление

остатков

3. Акцептование платежа

Участника пула (РЦК)

0

100

0

0

0

500

0

Счет 1

Счет 2

Счет 3

5.

Исполнение

платежа

участника

пула

4. Финансирование

счета Участника

пула

0

0

4000

0

Счет 1

Счет 2

52

Счет 3

53.

Решения по управлениюликвидностью

54.

Классические инструменты размещенияДепозиты

С выплатой процентов в конце срока

С ежемесячной выплатой процентов

С ежемесячной капитализацией процентов

С возможностью пополнения

С возможностью досрочного расторжения

С плавающей процентной ставкой

Векселя

• Бездоходные векселя

• Процентные векселя

• Дисконтные векселя

Неснижаемые остатки на счете

• Получение дохода без перечисления денежных средств с расчетного счета

• Упрощенная схема документооборота (не требует доп. документов и открытия

специального счета)

• Наиболее удобная форма получения дохода от средств на расчетном счете

• Денежные средства на расчетном счете доступны без ограничений и всегда

в вашем распоряжении

• Проценты перечисляются на расчетный счет компании

55.

Инкассация и доставкаИнкассация и доставка

- специальные услуги,

предоставляемые

банками,

которые

включают

перенаправление денег от места расположения клиента

до учреждения банка, куда они будут сдаваться, а также

от учреждения банка в офис, филиал организации.

Способы инкассации наличных денежных средств

клиента:

o

o

самостоятельная доставка денег в кассу банка

o

инкассаторской службой банка, в котором открыт счет

клиента.

с помощью автоматических сейфов (см. выше) терминалов, выполняющих роль касс, куда закладывается

определенная сумма денежных средств (торговая выручка)

с предварительным указанием счета, на который она

подлежит зачислению

56.

Клиентский сервис и поддержкаКлиентский сервис — это поддержка, которую банк

предлагает своим клиентам до, во время и после того,

как они покупают или используют банковские

продукты или услуги.

Живой диалог в Интернете — через различные

виджеты, мессенджеры, соцсети, функцию обратного

звонка и другими путями. Клиентский сервис - важная

часть ценностного предложения.

57.

CM ProductПродукт-менеджер банка:

обеспечивает успех продуктов, которыми он

управляет

формирует ассортимент своей продуктовой

группы

исследует и анализирует потребности целевых

клиентов и пользователей

разрабатывает концепции

разработку новых продуктов

управляет жизненным циклом производимых

продуктов

выводит

из

продукты.

ассортимента

и

организует

устаревшие

58.

Обслуживание внешнеэкономическойдеятельности

Состав продуктов и услуг ВЭД:

РКО ВЭД;

документарные продукты;

валютный контроль;

применение форм международных расчетов;

кредитование ВЭД;

банковские карты для ВЭД: корпоративные

и

таможенные карты;

сопутствующие

услуги:

хеджирование, гарантии;

консалтинг и аудит ВЭД.

конверсия,

59.

Документарное обслуживание ВЭДС 1.03.2018 паспорта сделки отменены, т.е. оформлять

в банке их больше не придется.

Вместо этого - постановка на учет в банке валютных

контрактов с присвоением им уникального номера.

Ставить на учет в банке клиентам — юридическим

лицам необходимо такие договоры, сумма по которым

равна или превышает эквивалент:

для импортных контрактов — 3 млн руб.;

для экспортных контрактов — 6 млн руб.

Сумма по договору рассчитывается на день его

заключения или на дату последних изменений.

60.

Валютный контроль(ВК)

ВК - это совокупность регулятивных мер,

практикуемых государством в интересах

законодательного воздействия на рынок

национальной валюты.

Кредитные организации — это агенты валютного

контроля, поэтому они призваны реализовывать

функции контроля за выполнением валютного

законодательства России, т.е. уполномочены проверять:

-

соблюдение законности операций с иностранными

валютами

-

правильность и достоверность учета и отчетности

по валютным операциям

-

передачу информации таможенным и налоговым

органам.

61.

Валютный контроль банкапромежуточных процедур:

-

это

выполнение

анализ правомерности сделки и достоверности

документов

соответствующая регистрация сделки

резервирование ресурсов для ее выполнения

составление

отчета

о

сделке

внешнеэкономическим операциям).

(по

Для осуществления ВК банк и налоговая служба

запрашивают следующие документы:

удостоверение личности;

свидетельство о регистрации

юридического

лица;

свидетельство

о

налоговом органе;

постановке

на

учет

в

контракт; таможенные декларации;

выписки с банковских счетов, подтверждающие

денежные операции.

62.

Применение форм международных расчетовВ международной практике и в российской

действительности

наиболее

распространены

документарные аккредитивы и документарное инкассо.

Документарный

аккредитив

- обязательство

банка-эмитента (банк, открывающий аккредитив)

произвести платеж экспортеру или акцептовать

выставленный им переводной вексель (тратту) на

сумму стоимостной оценки поставленного товара по

указанию импортера по предъявлении продавцом

документов.

Документарное

инкассо

состоит в выдаче

экспортером своему банку инкассового поручения на

получение от импортера суммы валютной выручки

против представления последнему оговоренных в

контракте документов. Таким образом, происходит

инкассация экспортных документов в банке импортера.

63.

Кредитование ВЭДКредиты

банков

участникам

международных

сделок:

ссуды на оплату таможенной пошлины и сбора

налог на добавленную стоимость по импорту

кредитные линии

овердрафт

Факторинг.

Цель кредитов - ускорение процесса реализации

товаров, увеличение оборотного капитала, обеспечение

высокой эффективности внешнеторговых сделок.

finance

finance