Similar presentations:

Налоговый анализ договора: оценка рисков до заключения сделки

1.

Налоговый анализ договора:оценка рисков до заключения

сделки

Юлия Александровна Крохина,

доктор юридических наук, профессор, заведующая кафедрой правовых дисциплин Высшей школы

государственного аудита (филиал) МГУ им М.В. Ломоносова, Руководитель практики бюджетного права

Московской коллегии адвокатов «Арбат», Член Правления Ассоциации налоговых консультантов

2.

1. Договорные возможности впомощь

управлению

налоговыми рисками

2

3.

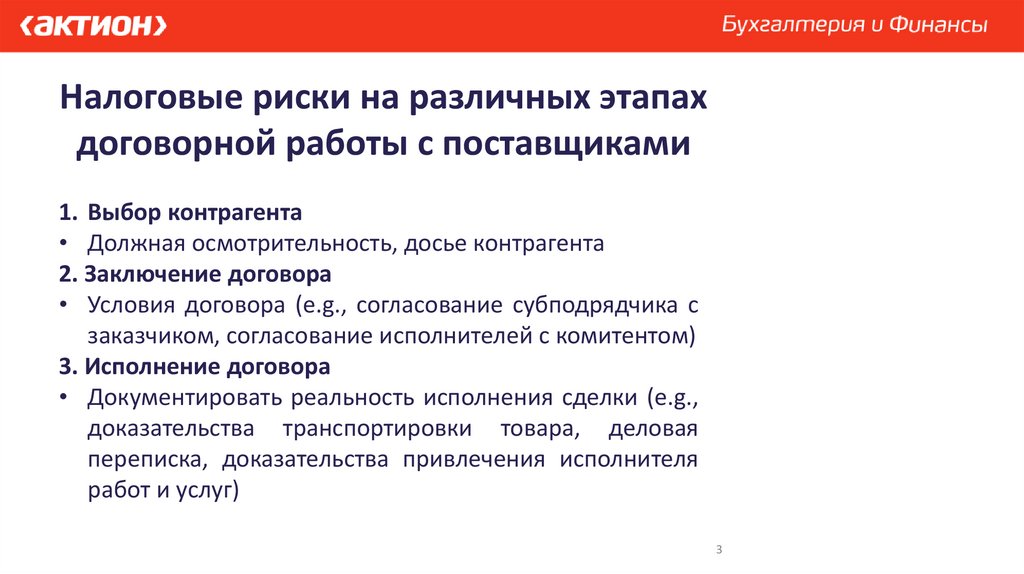

Налоговые риски на различных этапахдоговорной работы с поставщиками

1. Выбор контрагента

• Должная осмотрительность, досье контрагента

2. Заключение договора

• Условия договора (е.g., согласование субподрядчика с

заказчиком, согласование исполнителей с комитентом)

3. Исполнение договора

• Документировать реальность исполнения сделки (e.g.,

доказательства транспортировки товара, деловая

переписка, доказательства привлечения исполнителя

работ и услуг)

3

4.

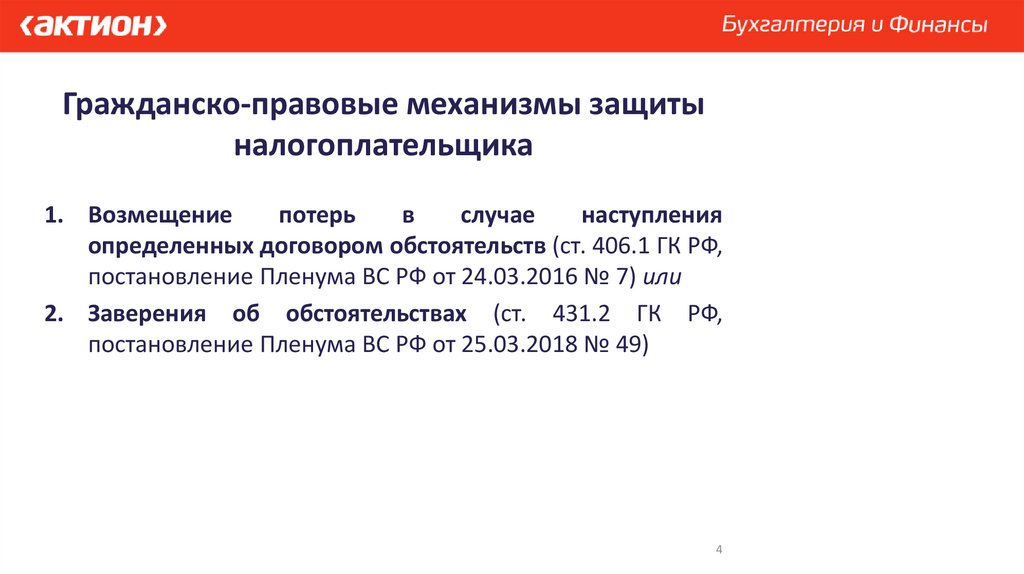

Гражданско-правовые механизмы защитыналогоплательщика

1. Возмещение

потерь

в

случае

наступления

определенных договором обстоятельств (ст. 406.1 ГК РФ,

постановление Пленума ВС РФ от 24.03.2016 № 7) или

2. Заверения об обстоятельствах (ст. 431.2 ГК РФ,

постановление Пленума ВС РФ от 25.03.2018 № 49)

4

5.

Возмещение потерь в случае наступленияопределенных обстоятельств

• Если одна из сторон понесет потери в силу определенных

обстоятельств (например, налоговых доначислений),

другая эти суммы возместит

• Стороне, требующей возмещения потерь, необходимо

доказывать их реальность и связь с указанными

в договоре обстоятельствами

• Оценка заявленного требования о возмещении потерь

не связана с оценкой действительности самого договора

• Судебная практика не сложилась, судам сложно оценивать

условия оговорки (АС Северо-Кавказского округа, дела

№ А53-14046/2018 и № А53-14535/2018)

5

6.

Заверение об обстоятельствахГарантии стороны оформлять операции по требованиям

законодательства, работать только с добросовестными

поставщиками

Заверение – явное и недвусмысленное

Частный случай возмещения убытков, есть право

требовать снижения размера убытков, обязанность

доказать

их

наличие

и

причинную

связь

с невыполнением стороной заверения

Сторона, понесшая убытки, вправе отказаться

от договора

Практика по взысканию убытков с поставщика: дела

№ А53-22858/2016 и А27-7380/2018 – в пользу

налогоплательщика, дела № А41-3778/19 и А4175748/19 – в пользу налогового органа

6

7.

Основные правила налоговой безопасности• Передача отчетных документов заказчику

• Проверка условий договора, связанных с привлечением

третьих лиц или соисполнителей

• Предмет договора должен совпадать с описанием в актах

и других отчетных документах

• Контроль за исполнением типовых условий договора

(составление документации, периодичность отчетов,

доставки или оплаты товаров, работ или услуг)

• Проверка недочетов и несостыковок в договоре

7

8.

Доказывание реальности сделки(-) Постановление АС Западно-Сибирского округа от 11.09.2019 по делу

№ А27-19628/2018: в первичных документах не указаны VIN либо

госномера транспортных средств, количество часов аренды по каждой

единице, сведения о пунктах оказания услуг, пунктах погрузки/разгрузки

груза

(+) Постановление АС Поволжского округа от 29.10.2020 по делу № А1223826/2019: доказательство

реальности

–

контрагент

представлял

отчетность, отражал операции, уплачивал налоги

(-) Постановление АС ЗСО от 25.07.2018 по делу № А67-3319/2017:

документы

оформлены

корректно,

но

не

доказана

реальность

деятельности контрагента

8

9.

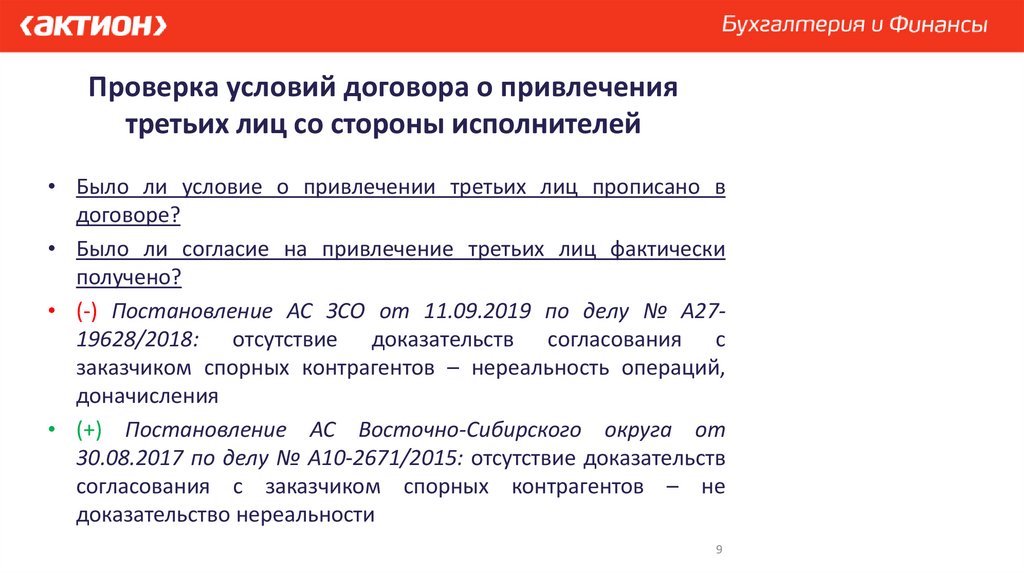

Проверка условий договора о привлечениятретьих лиц со стороны исполнителей

• Было ли условие о привлечении третьих лиц прописано в

договоре?

• Было ли согласие на привлечение третьих лиц фактически

получено?

• (-) Постановление АС ЗСО от 11.09.2019 по делу № А2719628/2018: отсутствие доказательств согласования с

заказчиком спорных контрагентов – нереальность операций,

доначисления

• (+) Постановление АС Восточно-Сибирского округа от

30.08.2017 по делу № А10-2671/2015: отсутствие доказательств

согласования с заказчиком спорных контрагентов – не

доказательство нереальности

9

10.

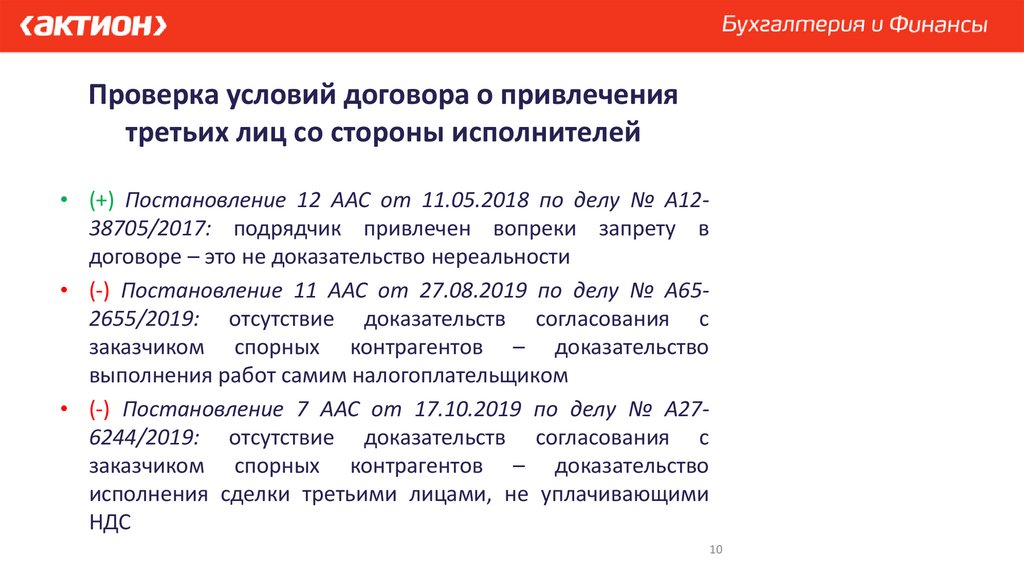

Проверка условий договора о привлечениятретьих лиц со стороны исполнителей

• (+) Постановление 12 ААС от 11.05.2018 по делу № А1238705/2017: подрядчик привлечен вопреки запрету в

договоре – это не доказательство нереальности

• (-) Постановление 11 ААС от 27.08.2019 по делу № А652655/2019: отсутствие доказательств согласования с

заказчиком спорных контрагентов – доказательство

выполнения работ самим налогоплательщиком

• (-) Постановление 7 ААС от 17.10.2019 по делу № А276244/2019: отсутствие доказательств согласования с

заказчиком спорных контрагентов – доказательство

исполнения сделки третьими лицами, не уплачивающими

НДС

10

11.

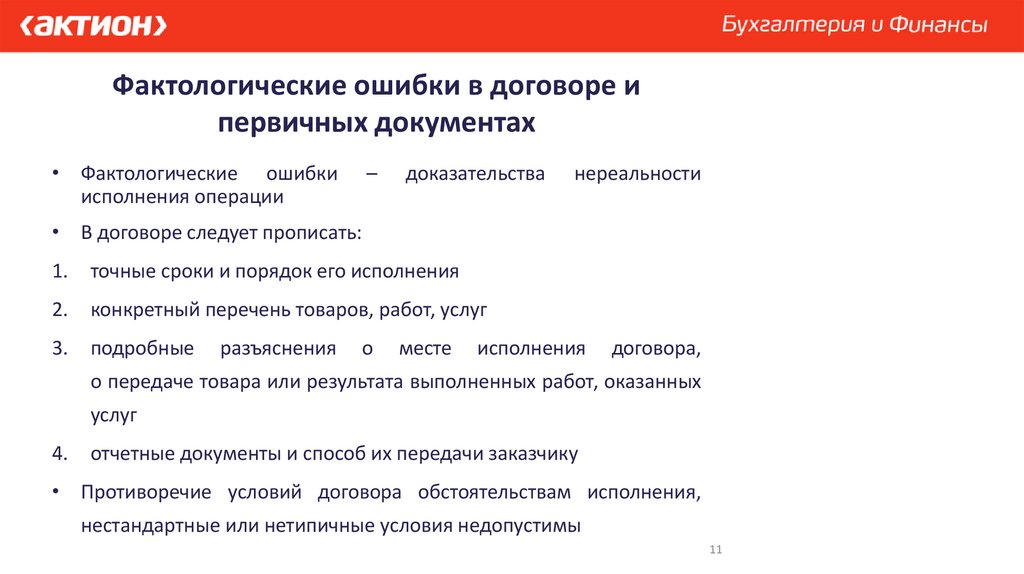

Фактологические ошибки в договоре ипервичных документах

• Фактологические ошибки

исполнения операции

–

доказательства

нереальности

• В договоре следует прописать:

1.

точные сроки и порядок его исполнения

2.

конкретный перечень товаров, работ, услуг

3.

подробные

разъяснения

о

месте

исполнения

договора,

о передаче товара или результата выполненных работ, оказанных

услуг

4.

отчетные документы и способ их передачи заказчику

• Противоречие условий договора обстоятельствам исполнения,

нестандартные или нетипичные условия недопустимы

11

12.

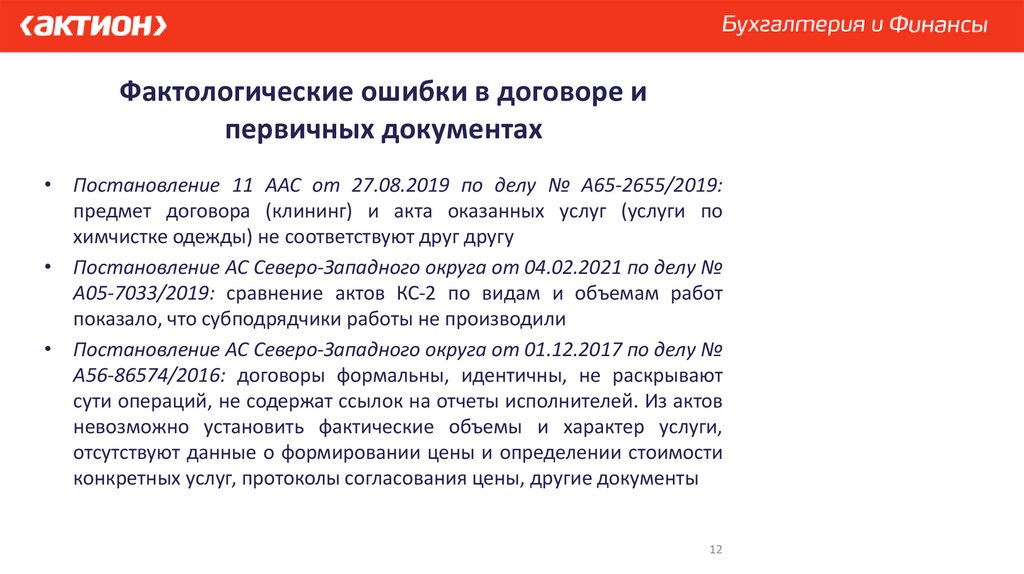

Фактологические ошибки в договоре ипервичных документах

• Постановление 11 ААС от 27.08.2019 по делу № А65-2655/2019:

предмет договора (клининг) и акта оказанных услуг (услуги по

химчистке одежды) не соответствуют друг другу

• Постановление АС Северо-Западного округа от 04.02.2021 по делу №

А05-7033/2019: сравнение актов КС-2 по видам и объемам работ

показало, что субподрядчики работы не производили

• Постановление АС Северо-Западного округа от 01.12.2017 по делу №

А56-86574/2016: договоры формальны, идентичны, не раскрывают

сути операций, не содержат ссылок на отчеты исполнителей. Из актов

невозможно установить фактические объемы и характер услуги,

отсутствуют данные о формировании цены и определении стоимости

конкретных услуг, протоколы согласования цены, другие документы

12

13.

Важно доказать не только реальное исполнениедоговора

• Реальность договора не означает отсутствие необоснованной

налоговой выгоды

• Определение ВС РФ от 25.02.2021 № 309-ЭС20-17277:

реальность оказания услуг

«схема» по завышению цены услуг

часть денежных средств перечислялась «техническим»

компаниям

возврат денег налогоплательщику по беспроцентным займам

отсутствие права на получение налоговой выгоды в части

незаконно выведенных через технические компании денежных

средств в отсутствие экономического источника вычета НДС

13

14.

Рассрочка оплаты как налоговый риск• Если в договоре есть условие о том, что товар находится

в залоге до полной оплаты покупателем, то создавать резерв

по сомнительному долгу нельзя

• (-) Определение ВС РФ от 03.12.2020 № 308-ЭС20-19299:

к правоотношениям применяется п. 5 ст. 488 ГК РФ

совпадения сторон договора в одном лице не произошло

доначисления налога на прибыль правомерны

• Похожие решения: Постановление АС Дальневосточного

округа от 29.08.2018 по делу № А51-28084/2017, Определение

ВАС РФ от 16.12.2013 № ВАС-17964/13

• Не включать

дебиторскую задолженность в резервы

по сомнительным долгам. Риск доначислений, пени и штрафов

по причине завышения внереализационных расходов

14

15.

Условия договора, которые заставят контрагентавозместить начисленные по его вине налоги, штрафы

и пени

• Прямо прописать в договоре обязанность контрагента возместить

ущерб в случае доначисления НДС

• (-) Постановление АС Уральского округа от 27.01.2020 по делу №

А71-5923/2019: стороны не прописали в договоре, что покупатель

должен возместить убытки, если ИФНС откажет в вычете. Не

доказано, что счет-фактуру подписали неуполномоченные лица,

не представлено решение ИФНС

• (-) Постановление 10 ААС от 04.03.2020 по делу № А4175748/2019: стороны не прописали в договоре заверения

поставщика, поставщик не обязан возмещать убытки из-за

неверных сведений, т.к. не давал заверений; истец участвовал в

«схеме»

15

16.

Условия договора, которые заставят контрагентавозместить начисленные по его вине налоги, штрафы

и пени

• (-) Постановление АС Северо-Кавказского округа от 03.07.2019 по

делу № А53-8826/2018: убытки не взыскиваются, поскольку

налогоплательщик создал фиктивную цепочку поставщиков

• Смешение в практике понятий «возмещение потерь»

и «взыскание убытков»

• (+) Постановление 1 ААС от 29.01.2020 по делу № А4338611/2018: суд удовлетворил иск, т.к. поставщик не исполнил

обязательство по договору, что привело к убыткам покупателя.

Поставщик не представил налоговой документы, которые

позволили бы покупателю получить вычет по НДС, покупателя

не привлекли к налоговой ответственности

16

17.

Условия договора, которые заставят контрагентавозместить начисленные по его вине налоги, штрафы

и пени

• (+) Постановление АС Западно-Сибирского округа от

05.11.2019 по делу № А27-7380/2018:

убытки взысканы

налоговая не нашла доказательств, что поставщик купил товар

у того, кого указал в документах, а также что ввозил

на территорию РФ и декларировал на таможне

покупателю пришлось заплатить таможенную пошлину и НДС

суд признал, что поставщик нарушил обязательства и только изза этого покупатель понес убытки

17

18.

Компания вправе взыскать убытки или потери,даже если нет отказного решения ИФНС

• «Положение о возмещении потерь действительно независимо

от признания договора недействительным» – практики нет

• (-) Постановление АС Северо-Кавказского округа от 27.09.2019

по

делу

№

А32-48307/2018:

добровольный

отказ

налогоплательщика от вычетов НДС на основании

информационного письма налоговой (без решения о

привлечении к ответственности) – не основание для взыскания

вычетов с поставщика

18

19.

Предусмотреть имущественные потери вдоговоре

• Стороны вправе предусмотреть обязанность контрагента

возместить имущественные потери другой стороны, которые

не связаны с исполнением договора, а возникают в связи

с наступлением определенных обстоятельств (ст. 406.1 ГК РФ)

• Возможно включить в договор только с организацией и ИП, не с

физическим лицом

• Сформулировать

условие

о

возмещении

четко

и

недвусмысленно (п. 17 Постановления Пленума ВС РФ от

24.03.2016 № 7, п. 2 ст. 406.1 ГК РФ)

19

20.

Условия возмещения имущественных потерь• Указать обстоятельства, которые должны наступить, чтобы

контрагент компенсировал потери (решение какого органа в

какой инстанции является основанием для убытков, в момент

вынесения решения или вступления в силу)

• Указать дополнительные расходы для возмещения (судебные

расходы)

• Возможность

возместить

будущие

потери

(п.

15

Постановления Пленума ВС РФ от 24.03.2016 № 7)

• Срок возмещения потерь контрагентом

• Условия передачи требования контрагенту (доказательства

получения, сроки направления)

• Форма возмещения потерь (перечисление денег)

20

21.

Заверения об обстоятельствах• Способ переложить налоговые риски на контрагента (ст.

431.2 ГК РФ)

• Если заверения ложные – контрагент возмещает убытки,

причиненные недостоверностью сведений

• Убытки не

взыскать, если контрагент заверял об

обстоятельствах, а налогоплательщик не предпринял

разумных действий, чтобы их проверить (Постановление 16

ААС от 03.10.2017 № 16АП-3716/2017)

• Использовать все открытые и публичные ресурсы для

проверки сведений, заявленных контрагентом

• Запросить Устав, выписку ЕГРЮЛ, полномочия лица,

подписывающего документы

21

22.

Заверения, которые может дать контрагентРасполагает

персоналом,

активами,

разрешениями,

лицензиями и другими ресурсами, необходимыми для сделки

Исполнит договор без неофициального привлечения третьих

лиц

Выполняет налоговые обязанности в полном объеме и вовремя

сдает налоговую отчетность

Отражает суммы НДС, перечисленные контрагентами, в составе

цены

Находится по юридическому адресу

Ведет

всю необходимую документацию и отчетность

по покупке и продаже товаров

Наделил подписывающее договор лицо всеми необходимыми

полномочиями

Руководитель и учредители компании не дисквалифицированы

22

23.

Отказ во взыскании убытков при заверенииобстоятельств

• Признание сделки мнимой, заверений и гарантий

фиктивными

• Отсутствие у контрагента ресурсов, искусственный

документооборот для вычетов по НДС

• (-) Постановление АС Северо-Кавказского округа от

24.06.2019 по делу № А53-23753/2018: суд отказался

взыскивать убытки с контрагента, т.к. между сторонами не

было хозяйственных отношений, у контрагента не было

ресурсов для ведения реальной деятельности, фактически

продукцию поставляли третьи лица

23

24.

Условия, которые необходимо включить вдоговор

• О раскрытии налоговой тайны в части «налоговых

разрывов» по НДС

Компания А продает товар компании Б, по сделке не отчитывается

и НДС не платит. Компания Б перепродает товар компании В,

начисляет НДС, отражает вычет по нему и платит налог в бюджет.

Компания В предъявляет сумму НДС к вычету. Между компанией,

А и компанией Б возникают расхождения по сделке. Налоговая

их обнаружит и потребует объяснения

• О возмещении потерь из-за того, что одна из сторон

договора добровольно отказалась от вычета по НДС,

когда налоговая обнаружила «налоговые разрывы»

24

25.

Примеры формулировок о возмещении вдоговоре

«1. Подрядчик обязуется в соответствии со статьей 406.1 ГК возместить

имущественные потери Заказчика, возникшие в результате принятия

уполномоченным налоговым органом РФ решения о наступлении любого

из следующих обстоятельств, связанных с исполнением Подрядчиком своих

обязательств как налогоплательщика:

1) признание

в

отношении

Заказчика

необоснованным

и/или

неправомерным вычета НДС, уплаченного Подрядчику, — в размере

данного вычета, а также соответствующих пеней и штрафов

2) признание

в

отношении

Заказчика

необоснованным

и/или

неправомерным уменьшение налогооблагаемой прибыли на сумму

расходов, произведенных Заказчиком по настоящему Договору и/или

в связи с ним, — в размере доначисленного налога на прибыль, а также

соответствующих пеней и штрафов

25

26.

Примеры формулировок о возмещении вдоговоре

2. Подрядчик несет ответственность перед Заказчиком в форме возмещения

имущественных потерь, а также пеней и штрафов, перечисленных в пункте

6.1 настоящего Договора, в том случае, если законность начисления данных

потерь подтверждается решением уполномоченного налогового органа

3. Подрядчик обязуется возместить имущественные потери Заказчика

в полном размере путем перечисления денежных средств на расчетный счет

Заказчика в течение 10 (десяти) рабочих дней с даты получения письменного

требования Заказчика с приложением копии решения уполномоченного

налогового органа»

26

27.

Размер возмещения• Если заверения окажутся недостоверными и из-за этого

компания понесет потери, контрагент обязан возместить

возникшие убытки или выплатить неустойку

• Размер неустойки может уменьшить суд

• (+) Постановление АС Северо-Кавказского округа от

05.06.2017 по делу № А53-22858/2016: с помощью

механизма заверений налогоплательщик смог взыскать

с контрагента НДС, в возмещении которого отказала

инспекция. У контрагента фактически не было

возможности и необходимых ресурсов, чтобы исполнить

обязательства по договорам

27

28.

Примеры формулировок о возмещении вдоговоре

«1. Поставщик в соответствии со статьей 431.2 ГК РФ дает следующие заверения исходя

из того, что Покупатель полагается на них при ведении своей деятельности:

1.1. Поставщик обладает ресурсами, персоналом и активами, а также

соответствующими разрешениями, лицензиями и допусками, необходимыми для

исполнения Договора

1.2. Поставщик уплачивает все налоги и сборы, а также своевременно подает

налоговую и иную отчетность в соответствии с действующим законодательством РФ

1.3. Все операции Поставщика по покупке Товара у поставщиков, продаже Товара

Покупателю отражены в первичной документации Поставщика, в бухгалтерской,

налоговой и любой иной отчетности, обязанность по ведению которой возлагается

на Поставщика

1.4. Поставщик предоставит Покупателю соответствующие действующему

законодательству РФ первичные документы, которыми оформляется продажа Товара

28

29.

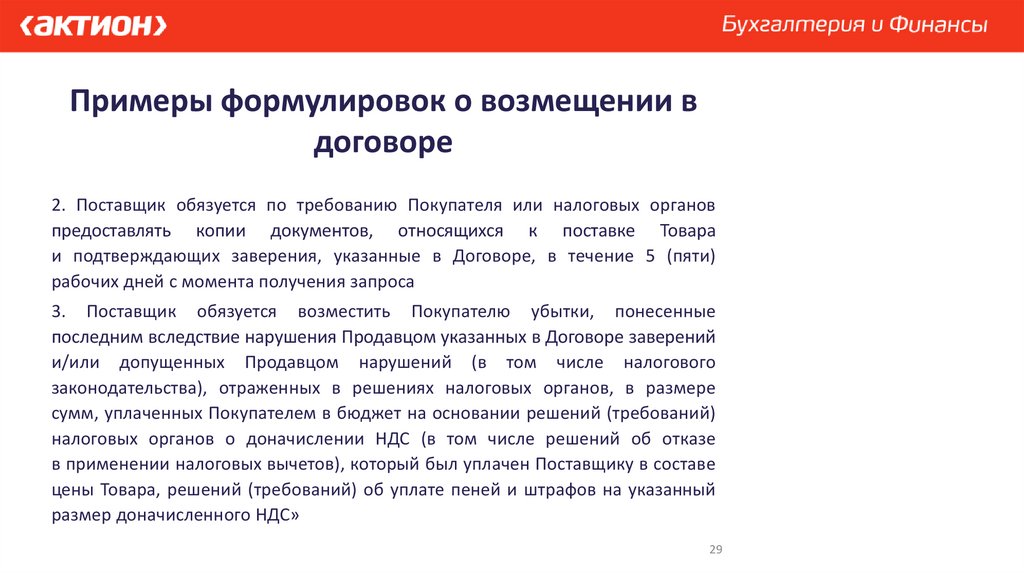

Примеры формулировок о возмещении вдоговоре

2. Поставщик обязуется по требованию Покупателя или налоговых органов

предоставлять копии документов, относящихся к поставке Товара

и подтверждающих заверения, указанные в Договоре, в течение 5 (пяти)

рабочих дней с момента получения запроса

3. Поставщик обязуется возместить Покупателю убытки, понесенные

последним вследствие нарушения Продавцом указанных в Договоре заверений

и/или допущенных Продавцом нарушений (в том числе налогового

законодательства), отраженных в решениях налоговых органов, в размере

сумм, уплаченных Покупателем в бюджет на основании решений (требований)

налоговых органов о доначислении НДС (в том числе решений об отказе

в применении налоговых вычетов), который был уплачен Поставщику в составе

цены Товара, решений (требований) об уплате пеней и штрафов на указанный

размер доначисленного НДС»

29

30.

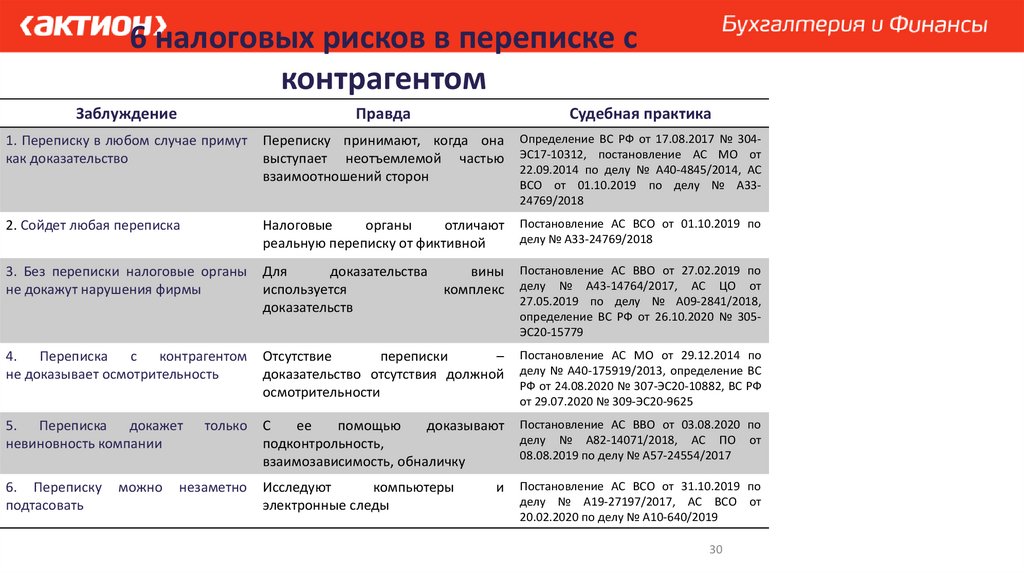

6 налоговых рисков в переписке сконтрагентом

Заблуждение

Правда

Судебная практика

1. Переписку в любом случае примут

как доказательство

Переписку принимают, когда она

выступает неотъемлемой частью

взаимоотношений сторон

Определение ВС РФ от 17.08.2017 № 304ЭС17-10312, постановление АС МО от

22.09.2014 по делу № А40-4845/2014, АС

ВСО от 01.10.2019 по делу № А3324769/2018

2. Сойдет любая переписка

Налоговые

органы

отличают

реальную переписку от фиктивной

Постановление АС ВСО от 01.10.2019 по

делу № А33-24769/2018

3. Без переписки налоговые органы

не докажут нарушения фирмы

Для

доказательства

используется

доказательств

вины

комплекс

Постановление АС ВВО от 27.02.2019 по

делу № А43-14764/2017, АС ЦО от

27.05.2019 по делу № А09-2841/2018,

определение ВС РФ от 26.10.2020 № 305ЭС20-15779

4. Переписка

с контрагентом

не доказывает осмотрительность

Отсутствие

переписки

–

доказательство отсутствия должной

осмотрительности

Постановление АС МО от 29.12.2014 по

делу № А40-175919/2013, определение ВС

РФ от 24.08.2020 № 307-ЭС20-10882, ВС РФ

от 29.07.2020 № 309-ЭС20-9625

5. Переписка докажет

невиновность компании

С

ее

помощью

доказывают

подконтрольность,

взаимозависимость, обналичку

Постановление АС ВВО от 03.08.2020 по

делу № А82-14071/2018, АС ПО от

08.08.2019 по делу № А57-24554/2017

Исследуют

компьютеры

электронные следы

Постановление АС ВСО от 31.10.2019 по

делу № А19-27197/2017, АС ВСО от

20.02.2020 по делу № А10-640/2019

6. Переписку

подтасовать

можно

только

незаметно

и

30

finance

finance