Similar presentations:

Понятие банкротства, оценка вероятности его наступления

1.

Профессиональное образовательное учреждение«КОЛЛЕДЖ СОВРЕМЕННОГО УПРАВЛЕНИЯ»

ПОНЯТИЕ БАНКРОТСТВА,

ОЦЕНКА ВЕРОЯТНОСТИ ЕГО

НАСТУПЛЕНИЯ

Студент: Абдусаломов Самандар Бахридин угли

Группы: 38.02.01

Специальность: Экономика и бухгалтерский

учет (по отраслям)»

Руководитель: к.э.н. Шувалова Л.К.

2.

АКТУАЛЬНОСТЬ ДИПЛОМНОЙРАБОТЫ

Для обеспечения стабильной работы и предотвращения

финансовых кризисов необходимо проводить оценку риска

банкротства бизнеса, что позволит компаниям предвидеть

возможные кризисные ситуации и своевременно

реагировать на них. Поэтому важность данной темы только

возрастает

2

3.

ЦЕЛЬ ДИПЛОМНОЙРАБОТЫ

Определить практические аспекты банкротства, методы его

прогнозирования и оценить вероятность банкротства в ПАО

«Трубная металлургическая компания». Дать рекомендации

по улучшению финансового состояния компании.

3

4.

ЗАДАЧИ ДИПЛОМНОЙ РАБОТЫ3

изучить методы

прогнозирования

банкротства российских и

зарубежных экономистов

1

дать определение понятия

банкротства и его причины

2

определить

сущность

банкротства и

его виды

5

разработать рекомендации

по улучшению финансовой

устойчивости компании

4

Успех

провести анализ и дать оценку

вероятности банкротства ПАО

«Трубная металлургическая

компания»

4

5.

МЕТОДЫАнализ расходов и доходов предприятия ПАО «ТМК»

Прогнозирование баланса компании

Сравнение баланса предприятия до

реорганизации и после

5

6.

ПоказательПРАКТИЧЕСКАЯ ЧАСТЬ

Выводы

Х1 (чистый убыток /

собственный капитал)

Нормативные

значения

2021 г.

2022 г.

2023г.

0,0

-0,220

0,336

0,602

1,0

0,813

0,677

0,895

7,0

3,122

3,467

4,150

0,0

-0,025

0,056

0,128

0,7

8,750

5,803

4,752

1,094

1,130

1,174

1,629

1,552

1,695

1,757

1,733

1,725

низкая

низкая

низкая

Х2 (кредиторская

задолженность /

дебиторская

задолженность)

Х3 (краткосрочные

обязательства /

наиболее ликвидные

активы)

Х4 (чистый убыток /

объем реализации

продукции)

Х5 (заемный капитал /

собственный капитал)

Х6 (валюта

Х6 прошлого

баланса/выручка)

года

Комплексный

показатель риска

Применение модели

Зайцевой к данным

ПАО «ТМК» (1)

(Ккомпл)

Нормативный

показатель риска

(Кнорм)

Вероятность

банкротства

6

7.

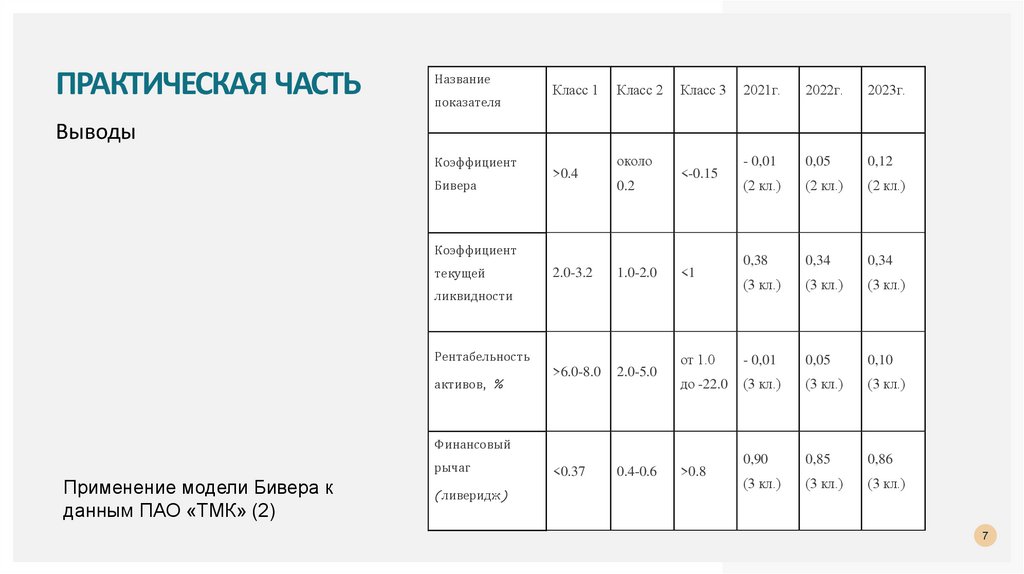

ПРАКТИЧЕСКАЯ ЧАСТЬНазвание

показателя

Класс 1

Класс 2

Класс 3

2021г.

2022г.

2023г.

- 0,01

0,05

0,12

(2 кл.)

(2 кл.)

(2 кл.)

0,38

0,34

0,34

(3 кл.)

(3 кл.)

(3 кл.)

от 1.0

- 0,01

0,05

0,10

до -22.0

(3 кл.)

(3 кл.)

(3 кл.)

0,90

0,85

0,86

(3 кл.)

(3 кл.)

(3 кл.)

Выводы

Коэффициент

Бивера

>0.4

около

0.2

<-0.15

Коэффициент

текущей

2.0-3.2

1.0-2.0

>6.0-8.0

2.0-5.0

<0.37

0.4-0.6

<1

ликвидности

Рентабельность

активов, %

Финансовый

рычаг

Применение модели Бивера к

данным ПАО «ТМК» (2)

(ливеридж)

>0.8

7

8.

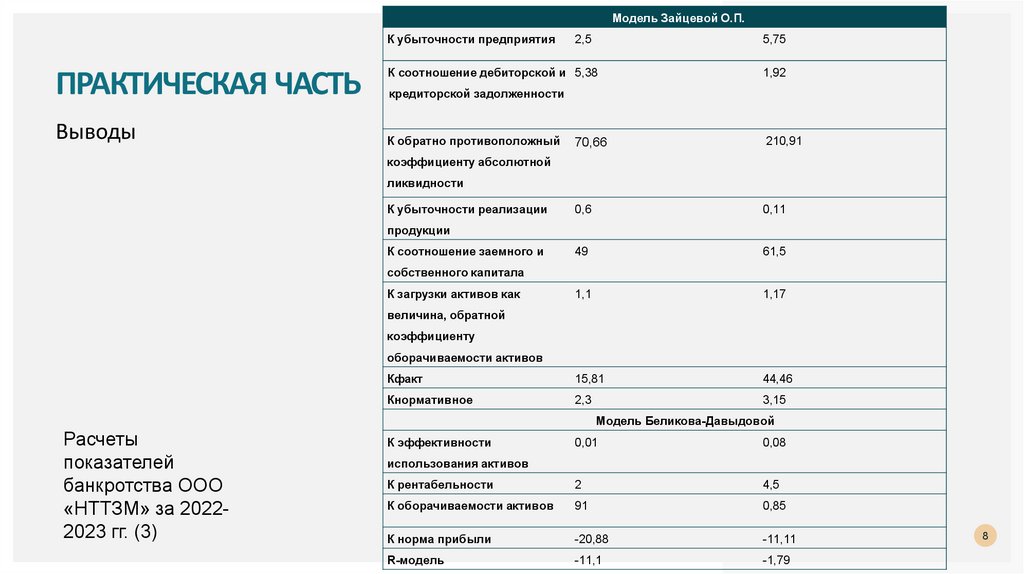

Модель Зайцевой О.П.К убыточности предприятия

ПРАКТИЧЕСКАЯ ЧАСТЬ

Выводы

2,5

5,75

К соотношение дебиторской и 5,38

1,92

кредиторской задолженности

К обратно противоположный

70,66

210,91

0,6

0,11

49

61,5

1,1

1,17

Кфакт

15,81

44,46

Кнормативное

2,3

3,15

коэффициенту абсолютной

ликвидности

К убыточности реализации

продукции

К соотношение заемного и

собственного капитала

К загрузки активов как

величина, обратной

коэффициенту

оборачиваемости активов

Модель Беликова-Давыдовой

Расчеты

показателей

банкротства ООО

«НТТЗМ» за 20222023 гг. (3)

К эффективности

0,01

0,08

К рентабельности

2

4,5

К оборачиваемости активов

91

0,85

К норма прибыли

-20,88

-11,11

R-модель

-11,1

-1,79

использования активов

8

9.

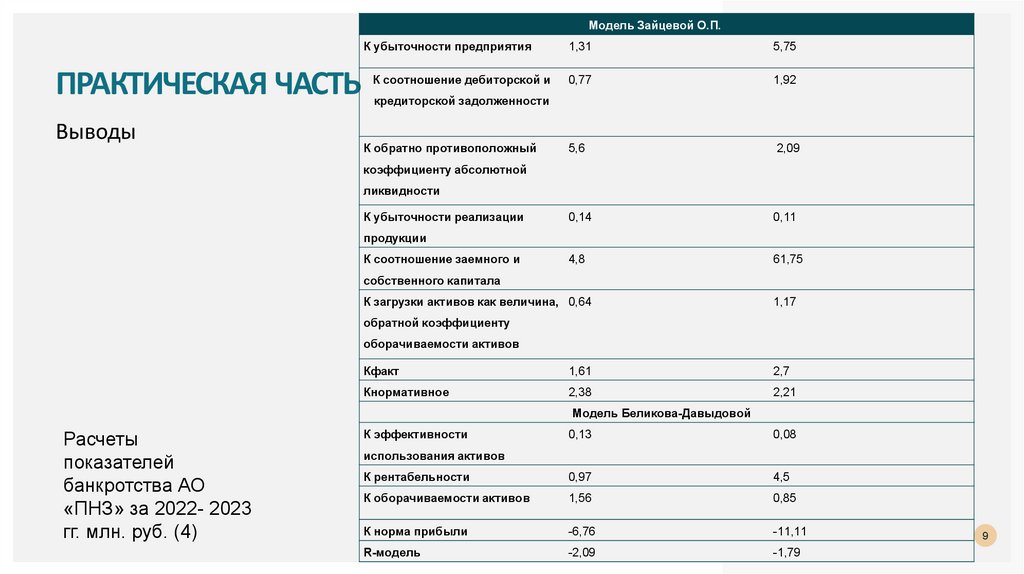

Модель Зайцевой О.П.К убыточности предприятия

ПРАКТИЧЕСКАЯ ЧАСТЬ

Выводы

1,31

5,75

0,77

1,92

5,6

2,09

0,14

0,11

4,8

61,75

К загрузки активов как величина, 0,64

1,17

К соотношение дебиторской и

кредиторской задолженности

К обратно противоположный

коэффициенту абсолютной

ликвидности

К убыточности реализации

продукции

К соотношение заемного и

собственного капитала

обратной коэффициенту

оборачиваемости активов

Кфакт

1,61

2,7

Кнормативное

2,38

2,21

Модель Беликова-Давыдовой

Расчеты

показателей

банкротства АО

«ПНЗ» за 2022- 2023

гг. млн. руб. (4)

К эффективности

0,13

0,08

К рентабельности

0,97

4,5

К оборачиваемости активов

1,56

0,85

К норма прибыли

-6,76

-11,11

R-модель

-2,09

-1,79

использования активов

9

10.

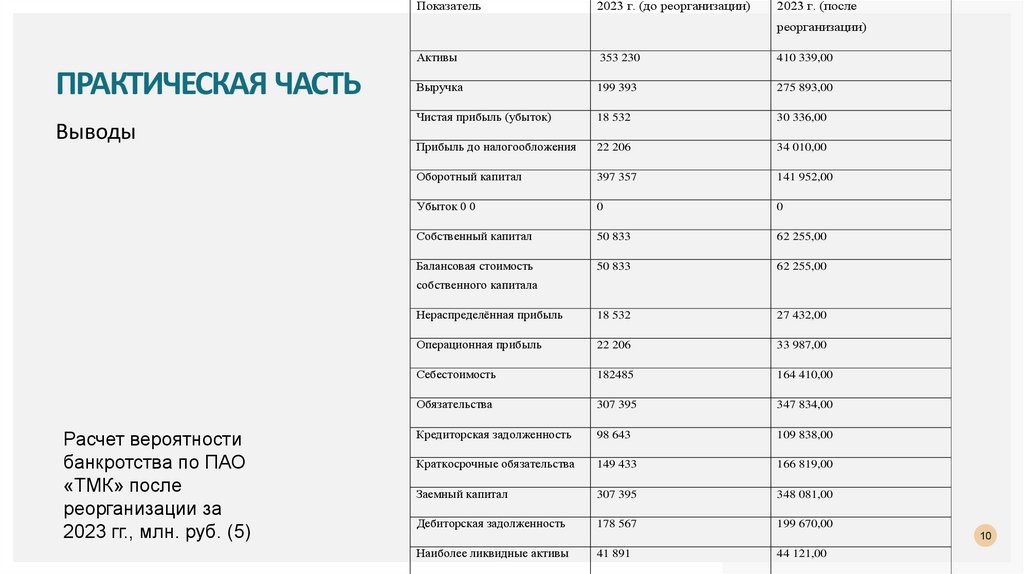

Показатель2023 г. (до реорганизации)

2023 г. (после

реорганизации)

ПРАКТИЧЕСКАЯ ЧАСТЬ

Выводы

Активы

353 230

410 339,00

Выручка

199 393

275 893,00

Чистая прибыль (убыток)

18 532

30 336,00

Прибыль до налогообложения

22 206

34 010,00

Оборотный капитал

397 357

141 952,00

Убыток 0 0

0

0

Собственный капитал

50 833

62 255,00

Балансовая стоимость

50 833

62 255,00

Нераспределённая прибыль

18 532

27 432,00

Операционная прибыль

22 206

33 987,00

Себестоимость

182485

164 410,00

Обязательства

307 395

347 834,00

Кредиторская задолженность

98 643

109 838,00

Краткосрочные обязательства

149 433

166 819,00

Заемный капитал

307 395

348 081,00

Дебиторская задолженность

178 567

199 670,00

собственного капитала

Расчет вероятности

банкротства по ПАО

«ТМК» после

реорганизации за

2023 гг., млн. руб. (5)

10

Наиболее ликвидные активы

41 891

44 121,00

11.

РЕЗУЛЬТАТЫ, РЕКОМЕНДАЦИИРекомендации:

- своевременное погашение долгов, более эффективные

отношения с контрагентами

- эффективное использование оборотных средств

- стратегия управления рисками

- проведение реорганизации

11

12.

ЗАКЛЮЧЕНИЕпо исполненной работе были сформулированные следующие

выводы, на сегодняшний день не каждое предприятие может

успешно функционировать без помощи кредитных организаций,

поскольку экономика в России еще на этапе развития малому и

среднему бизнесу достаточно тяжело развиваться, поэтому

большинство предприятий прибегают к сторонней помощи, но, к

сожалению, не каждое предприятие может верно и правильно

пользоваться предложенными инструментами, один из которых

кредитование.

12

13.

БЛАГОДАРНОСТИВыражаю благодарность Шуваловой Лилии Камилевне,

научному руководителю, за оказанную помощь в разработке

дипломной работы, предоставленную информацию, ценные

замечания и указания

13

14.

СПАСИБО ЗАВНИМАНИЕ!

finance

finance