Similar presentations:

Финансовое прогнозирование и оценка вероятности кризисного состояния. Факторные модели оценки банкротства

1. Тема 8: Финансовое прогнозирование и оценка вероятности кризисного состояния

Разработчик Мамий Е.А.2. ПЛАН

• 1. Обзор моделей прогнозирования банкротства.• 2. Модель Альтмана.

• 3. Модель Кадыкова-Сайфулина.

• 4. Формула Бивера.

• 5. Модель Лиса, Тафлера, 2-х и 4-х факторные модели оценки

банкротства.

3.

• ПОНЯТИЕ БАНКРОТСТВА• Банкротство – это признанная арбитражным судом неспособность должника в

полном объеме удовлетворить требования кредиторов по денежным

обязательствам. Природа возникновения банкротства родственна с понятием

платёжеспособности предприятия и неотделима от него.

• Платежеспособностью принято считать способность должника оплачивать долги

в установленном объеме и заданный срок. При этом неплатежеспособностью

должника считают ситуацию, когда заемщик прекратил выполнять обязательства,

в силу отсутствия финансовой возможности, в установленном объеме и сроках.

Следовательно, можно сделать вывод, что процедура банкротства –

исключительно юридический процесс признания за должником его

неплатежеспособности, поэтому конечная точка развития неплатежеспособности

выражается в формальной (юридической) процедуре банкротства. В тоже время

понятие платежеспособности является экономическим явлением, а банкротство

юриспрудическим. Это две стороны одного процесса на предприятии –

неспособности выполнять экономические обязанности, которые уже были ранее

взяты на себя субъектом экономических отношений.

4.

• В экономической литературе выделяют несколько классов моделей дляоценки риска возникновения банкротства:

• - MDA модели;

• - logit/probit модели;

• - рейтинговые модели;

• - скоринговые модели.

• В таблице собраны по одному наиболее известному представителю

интегрального подхода, в которые входят MDA и Logit модели, а также

рейтинговый метод. Надо отметить, что в каждом классе, кроме скоринга,

есть интегральный метод.

5.

АвторыФормула

1 Эдвард Альтман

(MDA модель)

Z =1,2×Х1+1,4×Х2+3,3×Х3+0,6×Х4+Х5

2 Филип Лис (MDA

модель)

Z = 0,063*Х1+0,092*Х2+0,057*Х3+

0,001*Х4

3 Джеймс Олсон

(Logit-анализ)

R = 1/(1+еT); T = -1,320,47SIZEt+6,03(TLt/TAt)1,43(WCt/TAt)+0,0757(CLt/CAt)2,37(NIt/TAt)-1,83(FFOt/TLt)+0,285X1,72Y- 0,521[(NIt - NIt-1)/(|NIt|+|NIt-1|)]

N=25*N1+25*N2+20*N3+20*N4+10*N5

4 СелезневаИонова

(рейтинговая

Расшифровка значения

Z < 1,81 – вероятность банкротства 80100%;

Z = 1,81-2,77 – вероятность банкротства

35-50%;

Z = 2,77-2,99 – вероятность банкротства

15-20%;

Z > 2,99 – вероятность банкротства менее

15%.

Z < 0,037 – вероятность банкротства

высокая;

Z > 0,037 – вероятность банкротства

малая

R принимает значения от 0 до 1, где 1 –

это

максимальная

вероятность

банкротства, а 0 – минимальная

Если интегральное N равно 100 и более,

финансовая ситуация может считаться

хорошей, если менее 100 – она вызывает

6.

• Рейтинговая модель Селезневой-Ионовой, которая является интегральныминструментом анализа, но содержит рейтинг вместо вероятности, с ростом

числа N растет вероятность наступления банкротства. При расчете данной

модели необходимо использовать корректировку коэффициентов (таблица)

на их нормативное значение, при котором рассчитанное значение делится

на норматив. Расшифровка у нее следующая: если интегральное значение

N равно 100 и более, финансовая ситуация может считаться хорошей, если

менее 100 – она вызывает причины задумываться о банкротстве.

7.

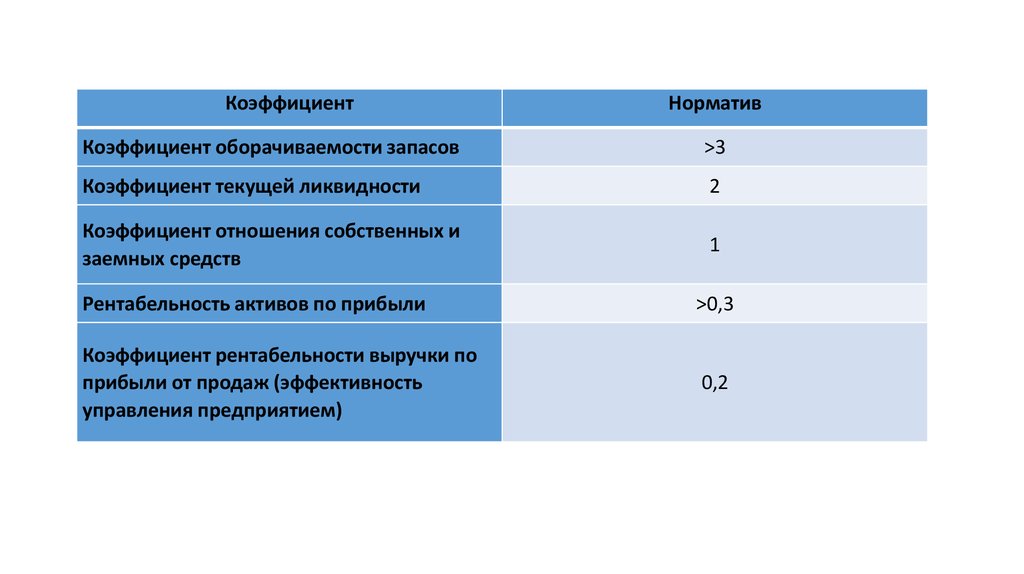

КоэффициентНорматив

Коэффициент оборачиваемости запасов

>3

Коэффициент текущей ликвидности

2

Коэффициент отношения собственных и

заемных средств

1

Рентабельность активов по прибыли

>0,3

Коэффициент рентабельности выручки по

прибыли от продаж (эффективность

управления предприятием)

0,2

8.

• Одна из российских наиболее популярных моделей (скоринговой)– модельСавицкой Г.В.

.

• Особенность скоринга заключается в том, что происходит распределение

баллов в связи с оценкой различных фактов предприятия с помощью

коэффициентного анализа. Общая идея заключается в том, что чем выше

значение коэффициента, тем больше баллов получает предприятие и тем

меньше вероятность наступления банкротства. Метод крайне прост и в его

основе лежит сумма положительных и отрицательных факторов, которые

условно перетягивают весы своим весом, а «побеждает» та группа

факторов, чья сумма больше.

• Однако наиболее используемыми на практике являются Модель

Альтмана; Модель Кадыкова-Сайфулина; Формула Бивера.

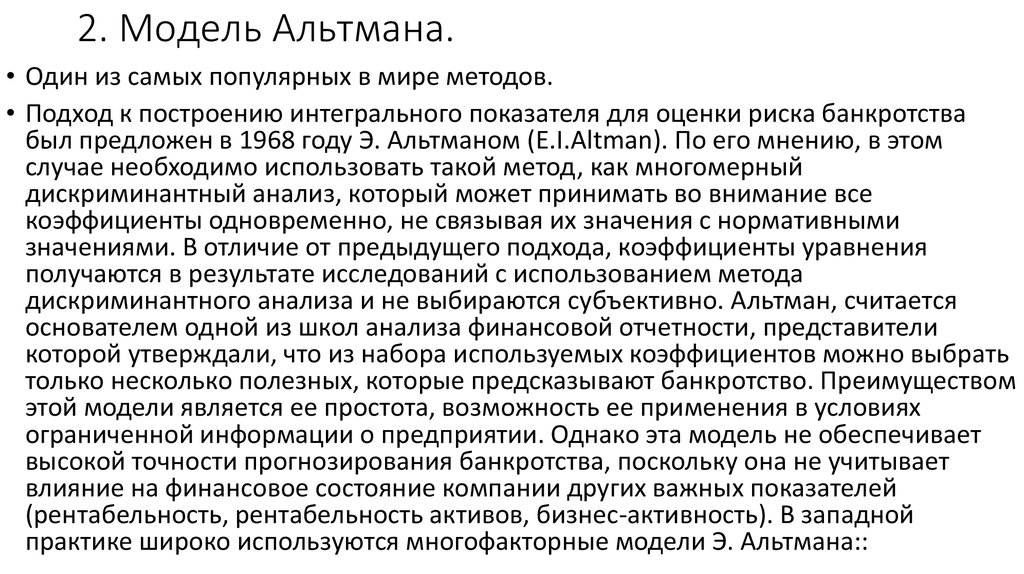

9. 2. Модель Альтмана.

• Один из самых популярных в мире методов.• Подход к построению интегрального показателя для оценки риска банкротства

был предложен в 1968 году Э. Альтманом (E.I.Altman). По его мнению, в этом

случае необходимо использовать такой метод, как многомерный

дискриминантный анализ, который может принимать во внимание все

коэффициенты одновременно, не связывая их значения с нормативными

значениями. В отличие от предыдущего подхода, коэффициенты уравнения

получаются в результате исследований с использованием метода

дискриминантного анализа и не выбираются субъективно. Альтман, считается

основателем одной из школ анализа финансовой отчетности, представители

которой утверждали, что из набора используемых коэффициентов можно выбрать

только несколько полезных, которые предсказывают банкротство. Преимуществом

этой модели является ее простота, возможность ее применения в условиях

ограниченной информации о предприятии. Однако эта модель не обеспечивает

высокой точности прогнозирования банкротства, поскольку она не учитывает

влияние на финансовое состояние компании других важных показателей

(рентабельность, рентабельность активов, бизнес-активность). В западной

практике широко используются многофакторные модели Э. Альтмана::

10.

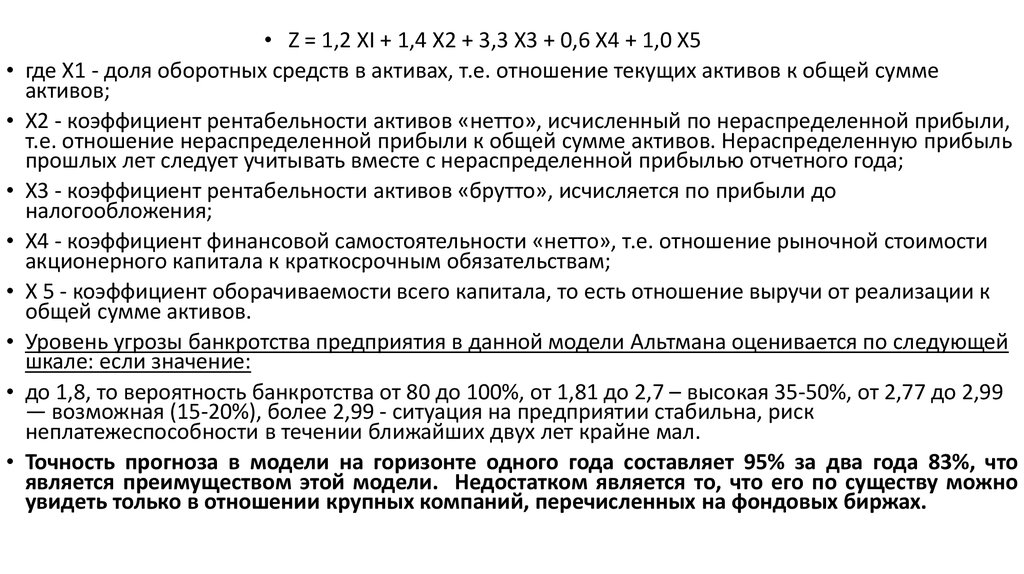

• Z = 1,2 XI + 1,4 Х2 + 3,3 Х3 + 0,6 X4 + 1,0 Х5

где Х1 - доля оборотных средств в активах, т.е. отношение текущих активов к общей сумме

активов;

Х2 - коэффициент рентабельности активов «нетто», исчисленный по нераспределенной прибыли,

т.е. отношение нераспределенной прибыли к общей сумме активов. Нераспределенную прибыль

прошлых лет следует учитывать вместе с нераспределенной прибылью отчетного года;

Х3 - коэффициент рентабельности активов «брутто», исчисляется по прибыли до

налогообложения;

Х4 - коэффициент финансовой самостоятельности «нетто», т.е. отношение рыночной стоимости

акционерного капитала к краткосрочным обязательствам;

X 5 - коэффициент оборачиваемости всего капитала, то есть отношение выручи от реализации к

общей сумме активов.

Уровень угрозы банкротства предприятия в данной модели Альтмана оценивается по следующей

шкале: если значение:

до 1,8, то вероятность банкротства от 80 до 100%, от 1,81 до 2,7 – высокая 35-50%, от 2,77 до 2,99

— возможная (15-20%), более 2,99 - ситуация на предприятии стабильна, риск

неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в модели на горизонте одного года составляет 95% за два года 83%, что

является преимуществом этой модели. Недостатком является то, что его по существу можно

увидеть только в отношении крупных компаний, перечисленных на фондовых биржах.

11.

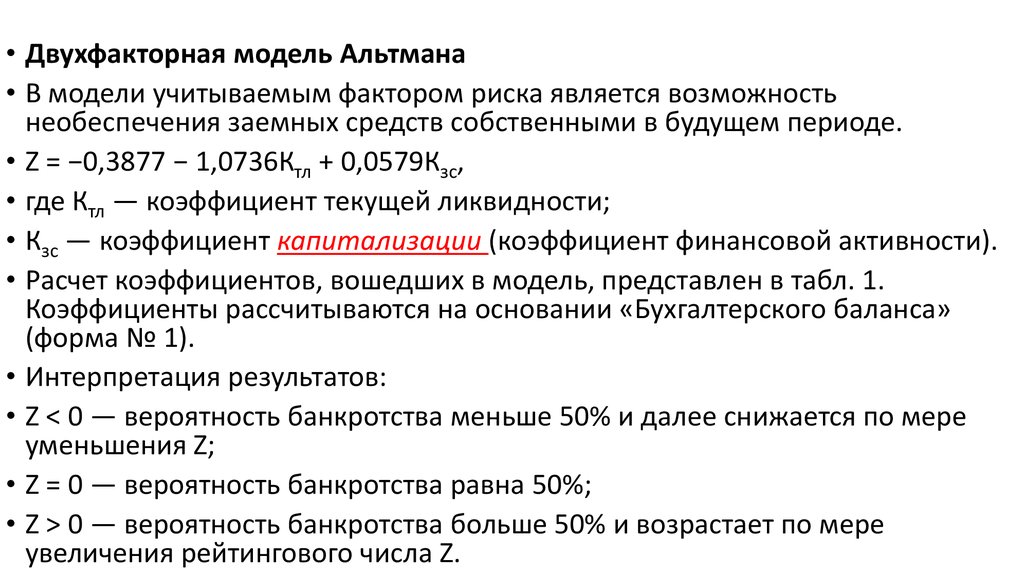

• Двухфакторная модель Альтмана• В модели учитываемым фактором риска является возможность

необеспечения заемных средств собственными в будущем периоде.

• Z = −0,3877 − 1,0736Ктл + 0,0579Кзс,

• где Ктл — коэффициент текущей ликвидности;

• Кзс — коэффициент капитализации (коэффициент финансовой активности).

• Расчет коэффициентов, вошедших в модель, представлен в табл. 1.

Коэффициенты рассчитываются на основании «Бухгалтерского баланса»

(форма № 1).

• Интерпретация результатов:

• Z < 0 — вероятность банкротства меньше 50% и далее снижается по мере

уменьшения Z;

• Z = 0 — вероятность банкротства равна 50%;

• Z > 0 — вероятность банкротства больше 50% и возрастает по мере

увеличения рейтингового числа Z.

12.

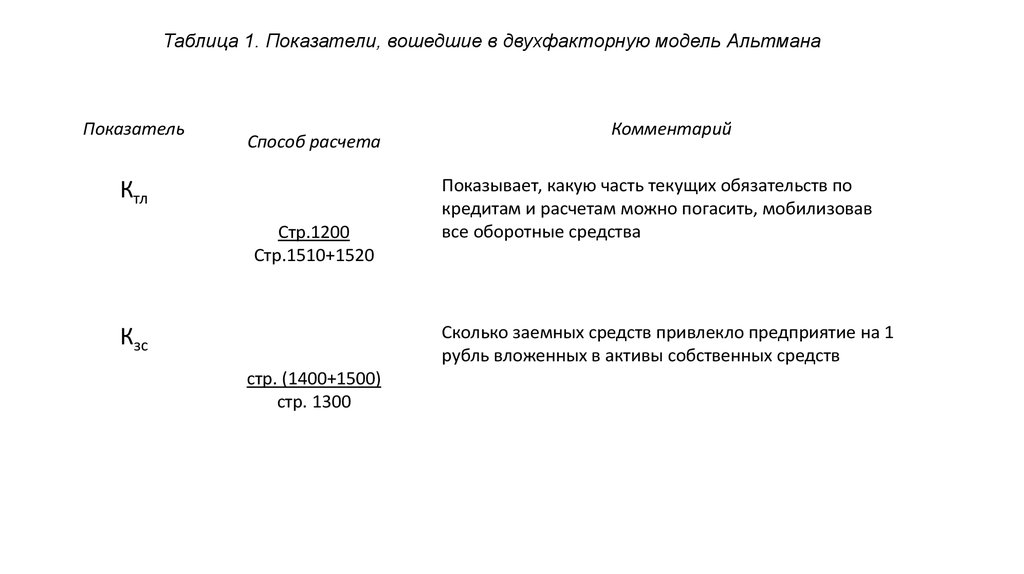

Таблица 1. Показатели, вошедшие в двухфакторную модель АльтманаПоказатель

Способ расчета

Ктл

Стр.1200

Стр.1510+1520

Комментарий

Показывает, какую часть текущих обязательств по

кредитам и расчетам можно погасить, мобилизовав

все оборотные средства

Сколько заемных средств привлекло предприятие на 1

рубль вложенных в активы собственных средств

Кзс

стр. (1400+1500)

стр. 1300

13. 3. Модель Кадыкова-Сайфулина.

• P.C. Сайфулин и Г.Г. Кадыков предложили использовать для оценки финансового состоянияпредприятий рейтинговое число:

R=2Ko+0,1Ктл+0,08Ки+0,45Км+Кпр

• Где:

• Ко—коэффициент обеспеченности собственными средствами (Ко≥0.1);

• Ктл—коэффициент текущей ликвидности (Ктл≥2);

• Ки—коэффициент интенсивности оборота авансируемого капитала, который характеризует объём

реализованной продукции, приходящейся на один рубль средств, вложенных в деятельность

предприятия (Ки≥2.5) ( Коэффициент трансформарции или К. оборачиваемости активов);

• Км—коэффициент менеджмента, характеризующийся отношением прибыли от реализации к

величине выручки от реализации (Км≥(п-1)/г), где г -учётная ставка Центрального Банка;

• Кпр—рентабельность собственного капитала или отношение балансовой прибыли к

собственному капиталу (Кпр≥0.2).

• Основным недостатком указанной методики является зависимость степени адекватности от

правильности выбранных критических значений и уровень субъективизма при установлении

весовых коэффициентов

14. 4. Формула Бивера.

• Модель позволяет оценить финансовое состояние компании с точки зренияее возможного будущего банкротства.

• Расчет показателей, вошедших в модель, представлен в таблице. Шкала

оценки риска банкротства построена на основе сравнения фактических

значений показателей с рекомендуемыми. Вероятность банкротства

компании оценивается по одной из групп возможных состояний, где

находится большинство расчетных значений показателей.

• Специфика российских условий требует, чтобы модели прогнозирования

риска финансовой несостоятельности учитывали как особенности отрасли,

так и структуру капитала предприятия.

15.

• Автор предлагает использовать около тридцати финансовых показателей.Как правило, банкротство прогнозируется по 5 показателям:

• коэффициент Бивера ((чистая прибыль + амортизационные отчисления) /

(долгосрочные + краткосрочные обязательства));

• показатель рентабельности активов (чистая прибыль / валюта баланса);

• коэффициент финансового левериджа ((долгосрочные + краткосрочные

обязательства) / валюта баланса);

• коэффициент покрытия активов собственными оборотными средствами

((собственный капитал + внеоборотные активы) / валюта баланса);

• показатель текущей ликвидности (оборотные активы / краткосрочные

обязательства)

16.

Группа 1(финансово

устойчивые)

Группа 2

(за 5 лет до

банкротства)

Группа 3

(за 1 год до

банкротства)

От 0.4 до 0.17

От 0.17 до -0.15

<-0.15

6-8

4

-22

Финансовый рычаг(Debt

ratio)

<0.37

<0.5

<0.8

Коэффициент покрытия

активов собственными

оборотными средствами

0.4

<0.3

<0.06

Коэффициент текущей

ликвидности

<3.2

<2

<1

Коэффициент

КоэффициентБивера

Рентабельность

активов (ROA), %

17.

• В первую группу относятся финансово устойчивые предприятия,ко второй группе за пять лет до банкротства, а в третью за 1 год

до банкротства.

• Если значение коэффициента Бивера не превышает 0,2, то это

говорит об неудовлетворительной структуре баланса у

предприятия. Рекомендуемые значения показателя У.Бивера

находятся в интервале от 0,17 до 0,4.

18.

• 5. Модель Лиса, Тафлера, 2-х и 4-х факторные модели оценкибанкротства.

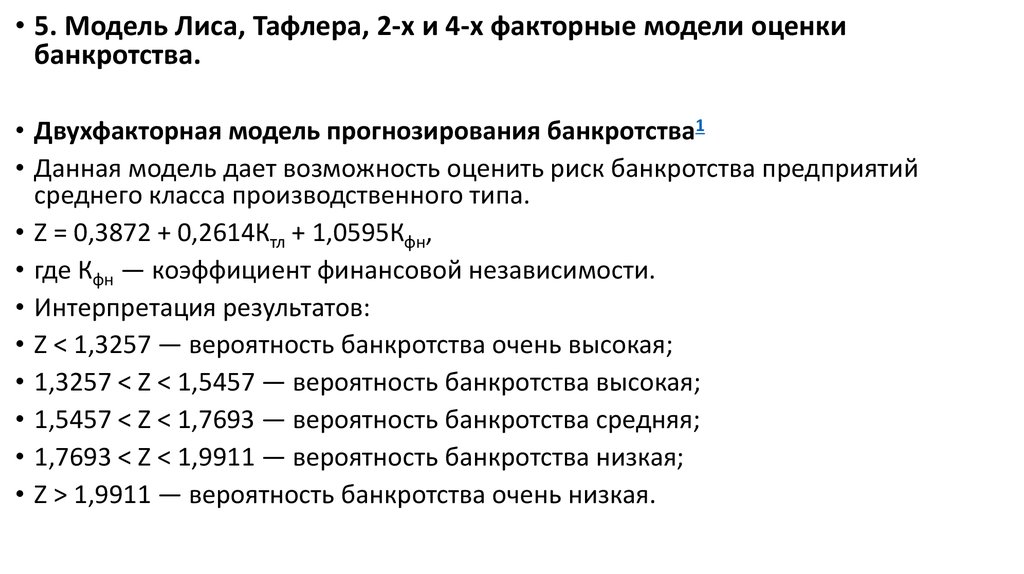

• Двухфакторная модель прогнозирования банкротства1

• Данная модель дает возможность оценить риск банкротства предприятий

среднего класса производственного типа.

• Z = 0,3872 + 0,2614Ктл + 1,0595Кфн,

• где Кфн — коэффициент финансовой независимости.

• Интерпретация результатов:

• Z < 1,3257 — вероятность банкротства очень высокая;

• 1,3257 < Z < 1,5457 — вероятность банкротства высокая;

• 1,5457 < Z < 1,7693 — вероятность банкротства средняя;

• 1,7693 < Z < 1,9911 — вероятность банкротства низкая;

• Z > 1,9911 — вероятность банкротства очень низкая.

19.

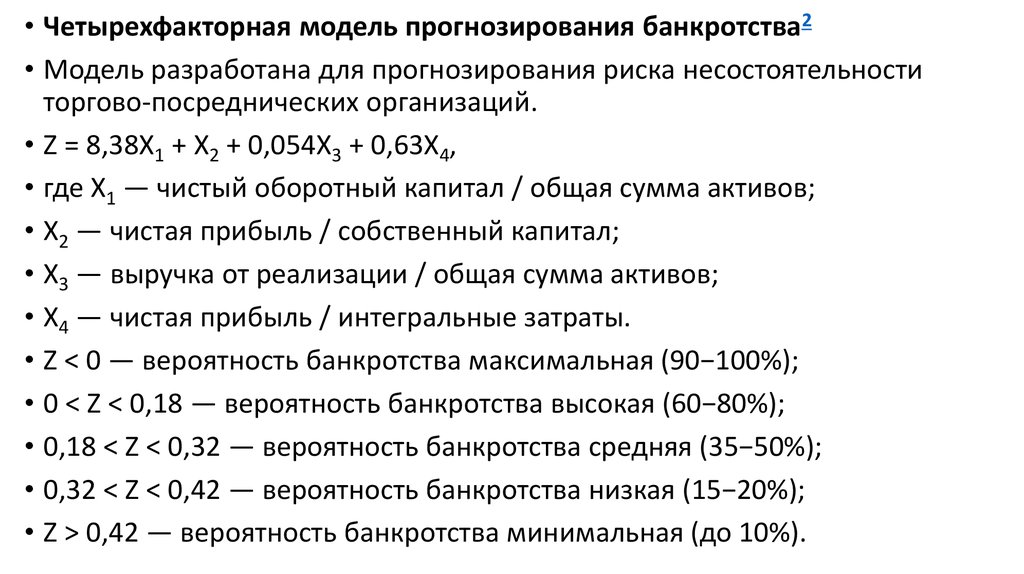

• Четырехфакторная модель прогнозирования банкротства2• Модель разработана для прогнозирования риска несостоятельности

торгово-посреднических организаций.

• Z = 8,38Х1 + Х2 + 0,054Х3 + 0,63Х4,

• где Х1 — чистый оборотный капитал / общая сумма активов;

• Х2 — чистая прибыль / собственный капитал;

• Х3 — выручка от реализации / общая сумма активов;

• Х4 — чистая прибыль / интегральные затраты.

• Z < 0 — вероятность банкротства максимальная (90−100%);

• 0 < Z < 0,18 — вероятность банкротства высокая (60−80%);

• 0,18 < Z < 0,32 — вероятность банкротства средняя (35−50%);

• 0,32 < Z < 0,42 — вероятность банкротства низкая (15−20%);

• Z > 0,42 — вероятность банкротства минимальная (до 10%).

20.

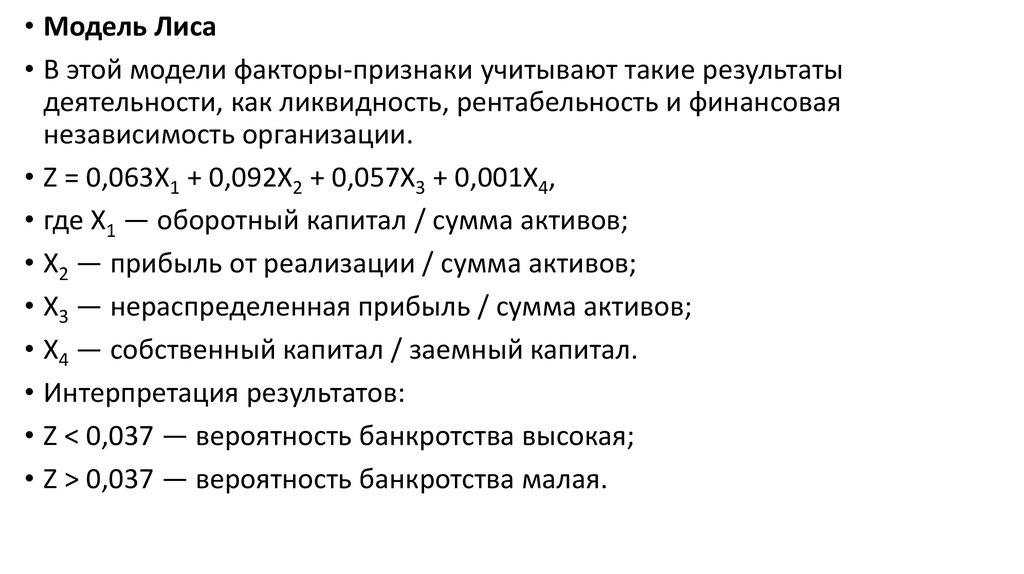

• Модель Лиса• В этой модели факторы-признаки учитывают такие результаты

деятельности, как ликвидность, рентабельность и финансовая

независимость организации.

• Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4,

• где Х1 — оборотный капитал / сумма активов;

• Х2 — прибыль от реализации / сумма активов;

• Х3 — нераспределенная прибыль / сумма активов;

• Х4 — собственный капитал / заемный капитал.

• Интерпретация результатов:

• Z < 0,037 — вероятность банкротства высокая;

• Z > 0,037 — вероятность банкротства малая.

21.

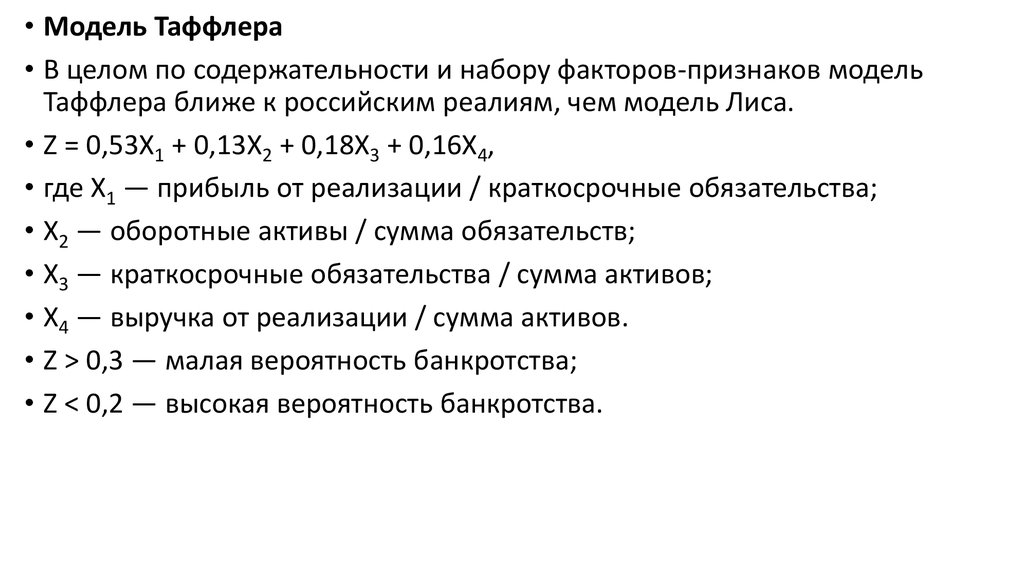

• Модель Таффлера• В целом по содержательности и набору факторов-признаков модель

Таффлера ближе к российским реалиям, чем модель Лиса.

• Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4,

• где Х1 — прибыль от реализации / краткосрочные обязательства;

• Х2 — оборотные активы / сумма обязательств;

• Х3 — краткосрочные обязательства / сумма активов;

• Х4 — выручка от реализации / сумма активов.

• Z > 0,3 — малая вероятность банкротства;

• Z < 0,2 — высокая вероятность банкротства.

finance

finance