Similar presentations:

Анализ и оценка финансового положения заемщика - юридического лица

1.

ФАКУЛЬТЕТЭКОНОМИКИ

Анализ и оценка финансового положения

заемщика - юридического лица

Шумихин Антон Юрьевич

Руководитель: Конкина Вера Сергеевна

2.

Актуальность темыисследования

• Банки и финансовые учреждения нуждаются в надежных

инструментах для оценки платежеспособности заемщика и

определения риска невозврата средств. Анализ

финансового положения помогает выявить финансовую

устойчивость и надежность юридического лица, его

платежеспособность и кредитоспособность.

• Предвидение возможных финансовых рисков и проблем

может помочь учреждениям снизить потери и принять

меры по их предотвращению или минимизации.

3.

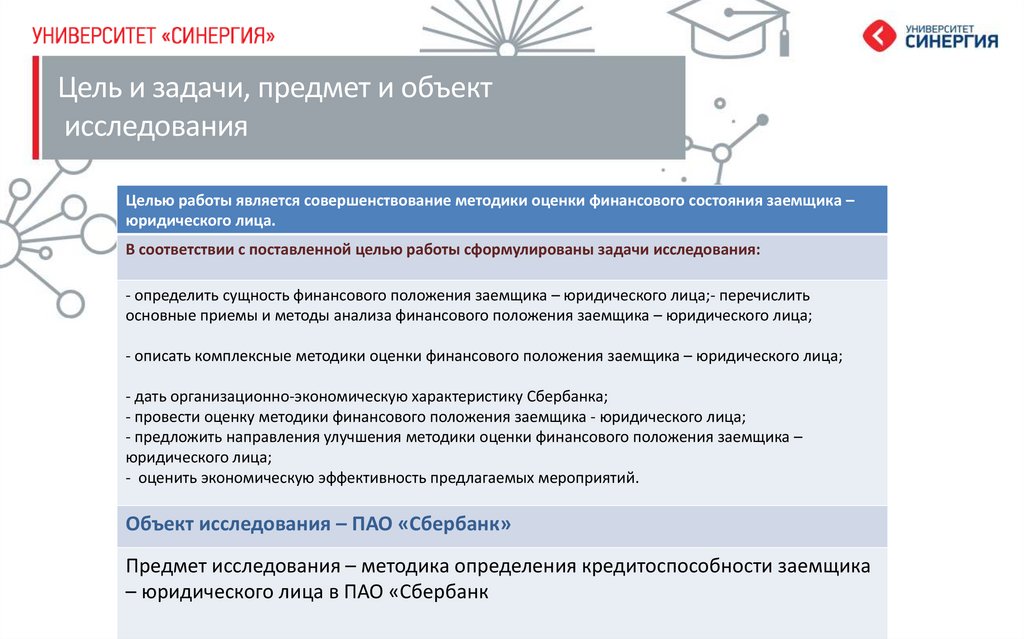

Цель и задачи, предмет и объектисследования

Целью работы является совершенствование методики оценки финансового состояния заемщика –

юридического лица.

В соответствии с поставленной целью работы сформулированы задачи исследования:

- определить сущность финансового положения заемщика – юридического лица;- перечислить

основные приемы и методы анализа финансового положения заемщика – юридического лица;

- описать комплексные методики оценки финансового положения заемщика – юридического лица;

- дать организационно-экономическую характеристику Сбербанка;

- провести оценку методики финансового положения заемщика - юридического лица;

- предложить направления улучшения методики оценки финансового положения заемщика –

юридического лица;

- оценить экономическую эффективность предлагаемых мероприятий.

Объект исследования – ПАО «Сбербанк»

Предмет исследования – методика определения кредитоспособности заемщика

– юридического лица в ПАО «Сбербанк

4.

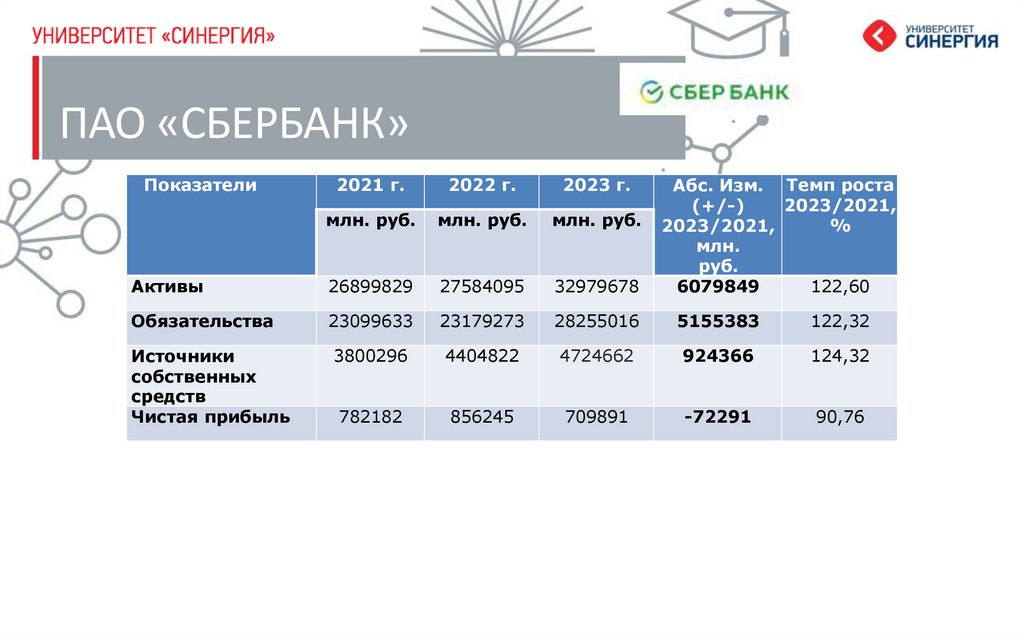

ПАО «СБЕРБАНК»Показатели

2021 г.

2022 г.

2023 г.

Абс. Изм. Темп роста

2023/2021,

(+/-)

%

2023/2021,

млн.

руб.

6079849

122,60

млн. руб.

млн. руб.

млн. руб.

Активы

26899829

27584095

32979678

Обязательства

23099633

23179273

28255016

5155383

122,32

Источники

собственных

средств

Чистая прибыль

3800296

4404822

4724662

924366

124,32

782182

856245

709891

-72291

90,76

5.

Расчет итоговой рейтинговой оценкифинансового состояния заемщика по

методике Сбербанка

Проверка

финансового

положения

компании-заемщика

Расчет финансовых

коэффициентов К1,

К2, К3, К4, К5

Присвоение

рейтинга заемщика

Оценка

коэффициентов и

подготовка

заключения

Выдача кредита

6.

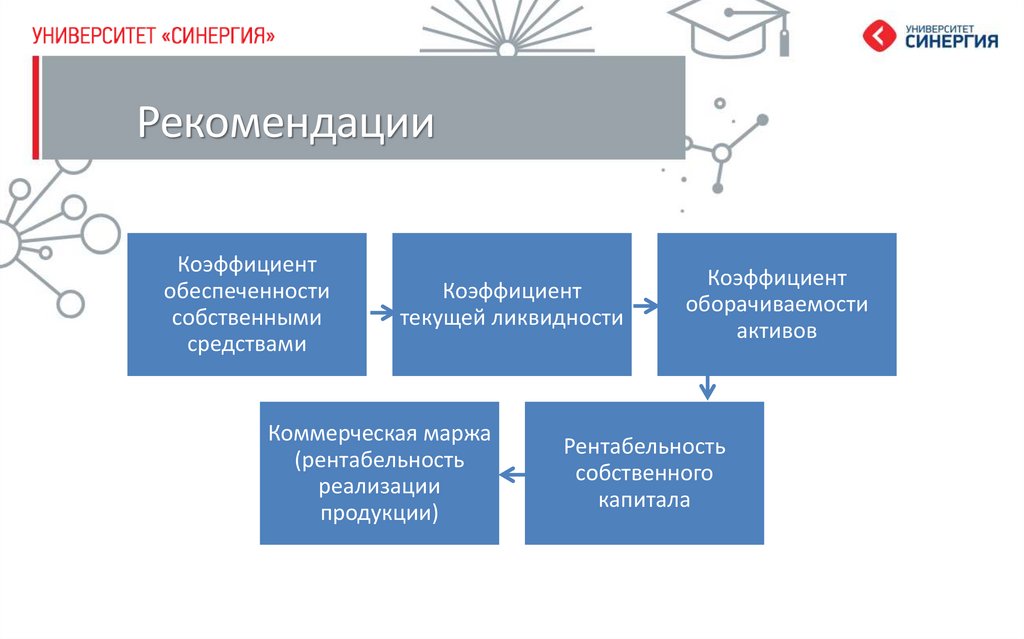

РекомендацииКоэффициент

обеспеченности

собственными

средствами

Коэффициент

текущей ликвидности

Коммерческая маржа

(рентабельность

реализации

продукции)

Коэффициент

оборачиваемости

активов

Рентабельность

собственного

капитала

7.

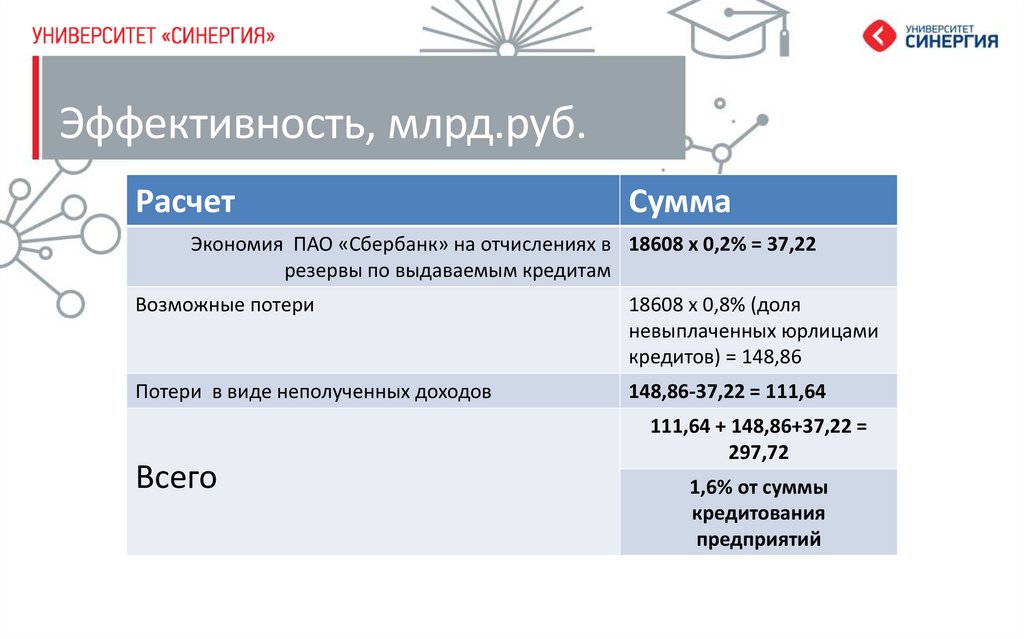

Эффективность, млрд.руб.Расчет

Сумма

Экономия ПАО «Сбербанк» на отчислениях в 18608 х 0,2% = 37,22

резервы по выдаваемым кредитам

Возможные потери

18608 х 0,8% (доля

невыплаченных юрлицами

кредитов) = 148,86

Потери в виде неполученных доходов

148,86-37,22 = 111,64

Всего

111,64 + 148,86+37,22 =

297,72

1,6% от суммы

кредитования

предприятий

finance

finance