Similar presentations:

Дебиторская и кредиторская задолженности

1.

ДЕБИТОРСКАЯи

КРЕДИТОРСКАЯ

задолженности

1

2.

ФИКТИВНЫЕсделки

2

3. Когда бухучет укажет на фиктивность сделки

Инспекторы вычисляют и доказывают схемы с помощью сведенийиз бухучета. Не всегда поводом для подозрений

становятся явные ошибки и некорректные проводки.

Cомнения у проверяющих вызывают расхождения между

данными на счетах учета с первичными документами,

показаниями сотрудников и сведениями контрагентов

Нелогичные операции

В первую очередь инспекторы анализируют крупные закупки

на реальность. Так, если в организации числится транспорт, для

которого она закупает топливо, — это логично. Но его придется

хранить на специально оборудованном складе. Когда

у организации нет недвижимости ни на балансе, ни на забалансовом счете,

контролеры поинтересуются, как и где она хранит сырье, материалы,

запчасти

3

4.

Например, организация закупила запчасти для ремонта техники.Бухгалтер отразил покупку на счете 10/5 «Запасные части». В течение

нескольких месяцев активы списывали на основании актов

и дефектных ведомостей. Формально все верно.

На конец года по счету 10/5 числились запчасти на сумму 4 млн.руб.

Логично, что для этого у организации должен быть склад,

но на счете 01 «Основные средства» недвижимости нет. Как

организация хранит материалы? Это сотрудники пояснить не смогли.

Инспекторы заподозрили фиктивную сделку, так как поставщик

запчастей имеет признаки однодневки. У него нет недвижимости,

транспорта, а в штате числится один человек. Подозрительный

партнер зарегистрировался по массовому адресу, причем всего

за два дня до заключения сделки. Налоговики доначислили налоги,

пени, штрафы.

А судьи с этим согласились (определение Верховного суда от 17.07.2018 № 307-КГ189952).

4

5.

Не всегда наличие запасов и отсутствие помещений говорито фиктивности закупки. Ведь активы могут

находиться на ответственном хранении или

на арендованных складах. Тогда достаточно

предоставить договор, акты приема-передачи и т. д.

Но нужно быть готовыми, что инспекторы могут посетить

арендованное помещение и убедиться в фактическом

наличии материалов.

Закупка ненужных или лишних товаров тоже

насторожит налоговиков. Они сопоставят данные учетных

ведомостей с первичкой и показаниями сотрудников (определение

Верховного суда от 05.10.2018г. № 309-КГ18-14962).

5

6.

Например, организация заявила НДС к вычету с крупной партииформенной одежды. Ее оприходовали на счет 10 «Материалы».

Согласно первичным документам и данным бухучета на 265 охранников

приобретено 4943 рубашки, 1315 пар зимних ботинок и 6258 пар берцев.

То есть на одного охранника пришлось 19 рубашек, 5 пар ботинок

и 23 пары берцев.

По учетным регистрам всю униформу раздали сотрудникам, на конец года

она не числилась на счете 10. Хотя линейка закупленной одежды

и обуви не совпадает с размерами штатного персонала.

Проверяющие решили пообщаться с работниками и выяснили, что

фактически спецодежду охранники не получали. Контрагент сомнительной

сделки имеет признаки однодневки: нет имущества и сотрудников, а доля

налоговых вычетов составляет 99,99 процента. Налоговики решили, что сделки

были фиктивны, и доначислили налоги.

Судьи с аргументами налоговиков согласились (определение Верховного суда

от 05.10.2018г. № 309-КГ18-14962).

6

7. Особый учет отдельных операций

Если налоговики заподозрили схемы и при проверке видят, чтопо сомнительным сделкам у организации особый учет, это

косвенно подтвердит их правоту. Например, по подозрительным

контрагентам бухгалтер отражает закупки обособленно. Для такого

учета должна быть обоснованная причина.

Например, организация приходовала материалы на счет 10

субсчет «Основной склад». Но некоторые поставки организация

отражала на отдельном субсчете «Резерв».

Все активы с резерва списывались на счет 20 «Основное производство»,

а с основного склада — в монтаж. В последнем случае все прописано

детально — на какой объект потребовались запчасти, почему и кому именно переданы.

Подробных сведений, куда пошли резервные материалы, в учете нет.

Товарные накладные по ним заполнены не полностью и все подписаны

заместителями директора. У поставщиков есть признаки однодневок:

они не имели имущества, сотрудников и не располагались по адресу

госрегистрации.

7

8.

Инспекторы решили, что организация осознанно разделила учет, чтобыотделить фиктивные сделки. Они доначислили налоги, и судьи

их поддержали (определение Верховного суда от 11.12.2018 № 309-КГ18-20270).

Разные варианты учета однотипных операций нужно прописать

в учетной политике. Тогда у инспекторов будет меньше вопросов из-за

отличий в учете. Необходимо приходовать активы, только когда есть все

документы от поставщика. Если он предоставил не все бумаги или в них

неверные данные, нужно попросить исправить ситуацию. Ведь за грубое нарушение

правил учета главбуха оштрафуют на сумму до 10 тыс. руб. Если его привлекут к ответственности

повторно, штраф возрастет вдвое (ст. 15.11 КоАП РФ).

Сложность в том, что фактически главный бухгалтер подчиняется

директору. Если руководитель настаивает на списании расходов,

а главбух с этим не согласен, нужно делать записи в учете только

по письменному распоряжению (ч. 8 ст. 7 Федерального закона от 06.12.2011

№ 402-ФЗ). Необходимо подготовить служебную записку, изложить в ней свою точку

зрения (см. образец). Когда дело дойдет до суда, она поможет доказать, что главбух

действовал по приказу.

8

9.

910. У контрагентов, которым не платили, в учете отсутствовала дебиторка

У контрагентов, которым не платили,в учете отсутствовала дебиторка

По сделкам, которые оказались под сомнением, инспекторы могут

проверить учет как у самой организации, так и у контрагента.

Бухгалтерский баланс партнера тоже может косвенно подтвердить

налоговую схему. В частности, такое возможно, если он не отразил операцию

в учете.

Например, организация заключила с контрагентом два договора: на поставку

товара и перевозку грузов. Деньги по сделкам организация не перечисляла.

Но в бухгалтерском учете поставщика не было дебиторской

задолженности.

Инспекторы просмотрели операции по расчетному счету поставщика

и убедились, что оплата ни от организации, ни от третьих лиц за покупателя

не поступала. Поставщик изначально имел признаки однодневки

(зарегистрировался незадолго до заключения договора, не находился по адресу регистрации,

для оказания услуг по договору у него нет необходимого имущества, транспорта и персонала).

Инспекторы сняли вычеты НДС и расходы по налогу на прибыль,

судьи их поддержали (определение Верховного суда от 26.12.2018 № 306-КГ1822116)

10

11.

Подобных недоразумений можно избежать, если регулярносверяться с контрагентами. Подписанный акт сверки

подтвердит наличие задолженности, даже если партнер

по ошибке или осознанно не показал выручку. Президиум

Верховного суда считает, что из-за ошибок контрагента

инспекторы не вправе снимать вычеты (п. 31 Обзора судебной

практики от 16.02.2017).

Но проверяющие могут заподозрить организацию в участии

в схеме. Тогда они будут настаивать на уточнении налога

(решение Арбитражного суда Саратовской области от 05.03.2018 по делу

№ А57-27813/2017).

Недобросовестного партнера реально вычислить еще

до заключения сделки с помощью открытых источников

(например, сервис «Прозрачный бизнес»*).

11

12. https://pb.nalog.ru

1213.

На основе полученных сведений организации составляют досьена контрагентов. Но нет смысла складывать в бухгалтерии бумажные тома

однотипных документов: уставы, распечатанные выписки из ЕГРЮЛ. Сама по себе выписка

из ЕГРЮЛ или копия устава не докажет добросовестность контрагента.

Нужно запрашивать у потенциальных партнеров документы,

в которых есть подписи руководителей, учредителей, главного

бухгалтера и других должностных лиц. Например:

решение учредителей о назначении генерального директора на должность;

решение об изменении состава учредителей;

приказ о назначении главного бухгалтера.

Также досье можно дополнить визитками партнеров с адресами

электронной почты, свидетельствами СРО, подтверждениями об участии

контрагента в госзакупках, тендерах. Но нельзя переусердствовать. Инспекторы

считают, что большое количество бумаг, которые обычно не требуются для сделки,

необходимо, чтобы имитировать осмотрительность и осторожность (постановление

Арбитражного суда Московского округа от 06.10.2017г. № Ф05-12206/2017).

13

14. Признаки фирмы-однодневки и уголовная ответственность за работу с ней

За связь с однодневками, прямую или даже косвенную,грозит ответственность. Поэтому нужно тщательно

выбирать контрагентов и готовить досье, чтобы

доказать осмотрительность.

Налоговики регулярно напоминают о необходимости

проверять контрагентов. Ведь в их числе может попасться

однодневка, а риски и ответственность лягут на

плечи добросовестного налогоплательщика.

Можно будет попытаться отстоять свою правоту . Но лучше

принять меры безопасности еще до заключения

договора с поставщиком или покупателем.

14

15. Как распознать однодневку

В законодательстве понятия «однодневка» до сих пор нет.Поэтому приходится ориентироваться на многочисленные

письма налоговых органов, в которых перечисляются

признаки компаний, с которыми не стоит работать. Перечень

могут дополнять сами инспекторы, а также судьи.

В письме ФНС России от 11 февраля 2010г. № 3-7-07/84

приводится понятие однодневки – это юридическое лицо,

не обладающее фактической самостоятельностью,

созданное без цели ведения предпринимательской

деятельности, как правило, не представляющее

налоговую отчетность, зарегистрированное по адресу

массовой регистрации.

Из этого определения и других писем ФНС вытекают признаки, по

которым можно отличить однодневку (Письмо ФНС РФ от 03.08.2016

N ГД-4-14/14126@, Письмо ФНС РФ от 24.06.2016 N ЕД-19-15/104):

15

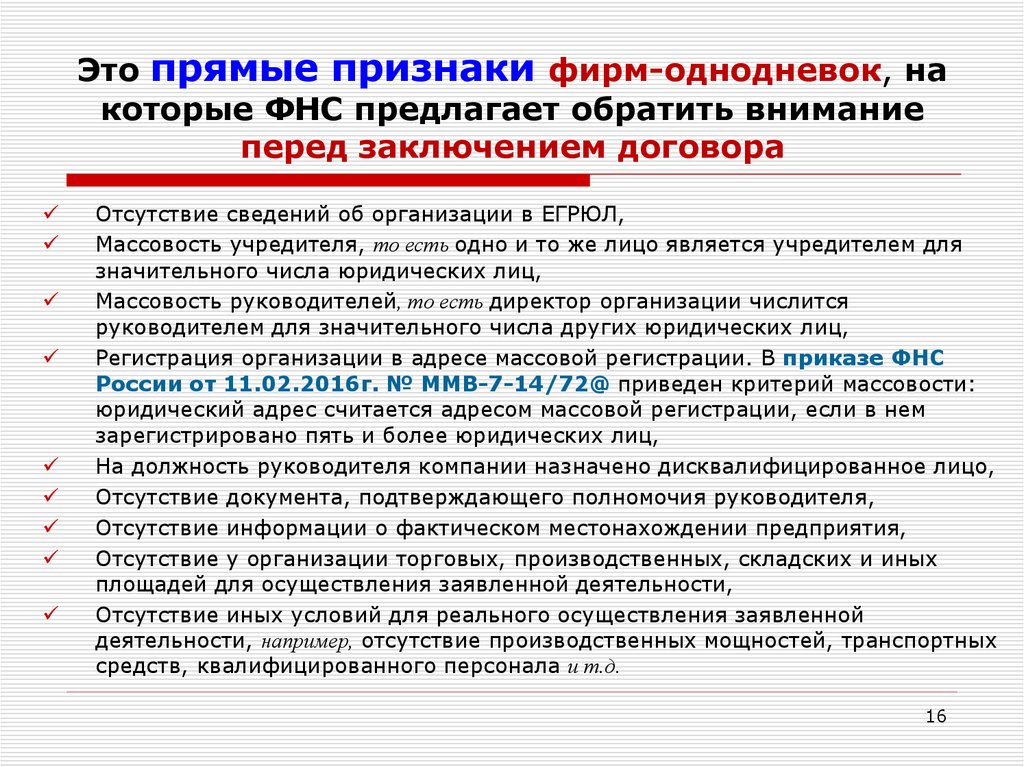

16. Это прямые признаки фирм-однодневок, на которые ФНС предлагает обратить внимание перед заключением договора

Отсутствие сведений об организации в ЕГРЮЛ,Массовость учредителя, то есть одно и то же лицо является учредителем для

значительного числа юридических лиц,

Массовость руководителей, то есть директор организации числится

руководителем для значительного числа других юридических лиц,

Регистрация организации в адресе массовой регистрации. В приказе ФНС

России от 11.02.2016г. № ММВ-7-14/72@ приведен критерий массовости:

юридический адрес считается адресом массовой регистрации, если в нем

зарегистрировано пять и более юридических лиц,

На должность руководителя компании назначено дисквалифицированное лицо,

Отсутствие документа, подтверждающего полномочия руководителя,

Отсутствие информации о фактическом местонахождении предприятия,

Отсутствие у организации торговых, производственных, складских и иных

площадей для осуществления заявленной деятельности,

Отсутствие иных условий для реального осуществления заявленной

деятельности, например, отсутствие производственных мощностей, транспортных

средств, квалифицированного персонала и т.д.

16

17. Кроме прямых, можно выделить косвенные признаки неблагонадежности контрагента. На них ФНС указала в приказе от 30.05.2007г. №

ММ-306/333@ и письме от 23.03.2017г. № ЕД-5-9/547@:Низкая налоговая нагрузка,

Убыточная финансовая отчетность на протяжении нескольких

периодов,

Значительные налоговые вычеты,

Опережение темпов роста расходов над темпами роста доходов,

Низкий уровень среднемесячных зарплат персонала,

Выстраивание экономически необоснованных цепочек

контрагентов с участием посредников,

Миграция между налоговыми органами,

Значительное отклонение уровня рентабельности от

среднеотраслевых показателей,

Ценовые отклонения,

Необоснованное дробление бизнеса и т.д.

17

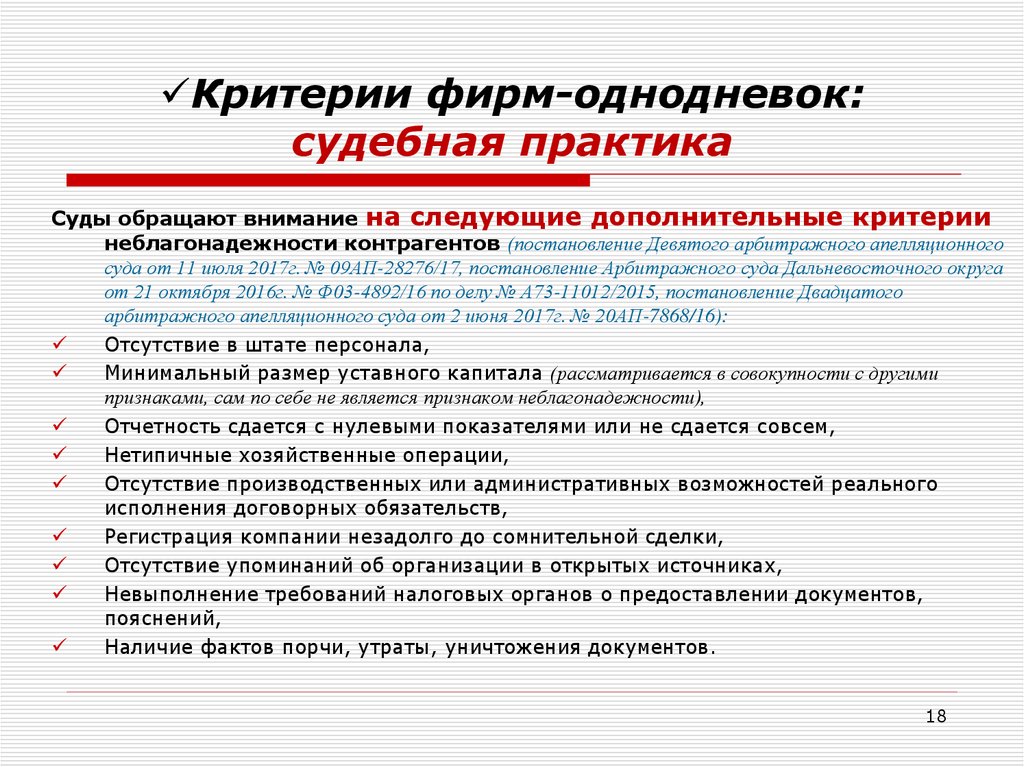

18. Критерии фирм-однодневок: судебная практика

Суды обращают внимание на следующие дополнительные критериинеблагонадежности контрагентов (постановление Девятого арбитражного апелляционного

суда от 11 июля 2017г. № 09АП-28276/17, постановление Арбитражного суда Дальневосточного округа

от 21 октября 2016г. № Ф03-4892/16 по делу № А73-11012/2015, постановление Двадцатого

арбитражного апелляционного суда от 2 июня 2017г. № 20АП-7868/16):

Отсутствие в штате персонала,

Минимальный размер уставного капитала (рассматривается в совокупности с другими

признаками, сам по себе не является признаком неблагонадежности),

Отчетность сдается с нулевыми показателями или не сдается совсем,

Нетипичные хозяйственные операции,

Отсутствие производственных или административных возможностей реального

исполнения договорных обязательств,

Регистрация компании незадолго до сомнительной сделки,

Отсутствие упоминаний об организации в открытых источниках,

Невыполнение требований налоговых органов о предоставлении документов,

пояснений,

Наличие фактов порчи, утраты, уничтожения документов.

18

19. Проверяйте контрагентов

В приказе от 30.05.2007г. №ММ-3-06/333@ инспекторы предлагаюторганизациям самостоятельно проверять благонадежность

каждого контрагента. Учитывая количество признаков однодневки,

которые приведены выше, понятна сложность такой работы. Тем более что

вести ее нужно непрерывно, ведь состав контрагентов любой компании

непостоянен.

Для проверки запросите у покупателей и поставщиков копии

следующих документов:

Уставные документы,

Выписку из ЕГРЮЛ,

Налоговые декларации по НДС и налогу на прибыль за последние три

года,

Бухгалтерскую отчетность за последние три года,

Анализ счета 68,

Справку ИФНС о состоянии расчетов с бюджетом.

19

20.

Затем проверьте контрагента на сайте ФНС: сервис «Проверь себя и контрагента»,реестр дисквалифицированных лиц, реестр адресов массовой регистрации,

реестр массовых учредителей или руководителей, реестр лиц, отказавшихся от

участия в управлении организацией.

Проверьте поставщика в картотеке арбитражных дел и

базе Федеральной службы судебных приставов.

Поищите информацию о деловой репутации контрагента в

открытых источниках: в СМИ, интернете, сайтах

отзовиков.

Это минимальный перечень действий, которые

придется совершить. Когда вся информация собрана, ее нужно

проанализировать, чтобы понять, насколько безопасна работа с

данным юридическим лицом.

20

21. Однодневки: уголовная ответственность

Риски и ответственность за работу с неблагонадежными контрагентамиможно разделить на два блока.

Во-первых, общие риски, которые связаны с целью деятельности фирмоднодневок. Их задача – не ведение реальной хозяйственной

деятельности, обналичивание денежных средств, вывод денег в

оффшоры, получение незаконной налоговой выгоды.

Связь с такой организацией прямая или косвенная, через других поставщиков

или покупателей, несет следующие общие риски:

Риск признания недействительности договора,

Признание сделки притворной,

Непоставка товара, невыполнение работ или неоказание услуг,

Поставка товара ненадлежащего качества, некачественное выполнение работ или

оказание услуг,

Риск невозврата авансового платежа,

Угроза приобретения имущества с обременением, например, находящегося в залоге,

Риск потери репутации у других клиентов и поставщиков.

21

22. Во-вторых, связь с такой организацией несет налоговые риски

ФНС считает такие связи самым распространенным способом получениянеобоснованной налоговой выгоды.

Если контрагент признан фирмой-однодневкой, инспекторы откажут в

вычетах НДС и признании расходов по налогу на прибыль.

Добросовестной организации грозит налоговая ответственность в виде

штрафа по ст.122 НК РФ. Сумма штрафа составляет 40% от

неуплаченного налога.

Что касается организаторов однодневки, то для них

законодательством предусмотрена административная и уголовная

ответственность. Руководители и учредители понесут ответственность за

внесение в ЕГРЮЛ фиктивных сведений, то есть открытие такой

организации. Частью 5 статьи 14.25 КоАП РФ предусмотрена

дисквалификация руководителя и учредителей на срок от 1 до 3 лет.

Уголовная ответственность предусмотрена ст. 173.1 и 173.2. УК РФ:

22

23. Статья 173.1. Незаконное образование (создание, реорганизация) юридического лица Статья 173.2. Незаконное использование

документов дляобразования (создания, реорганизации) юридического лица

23

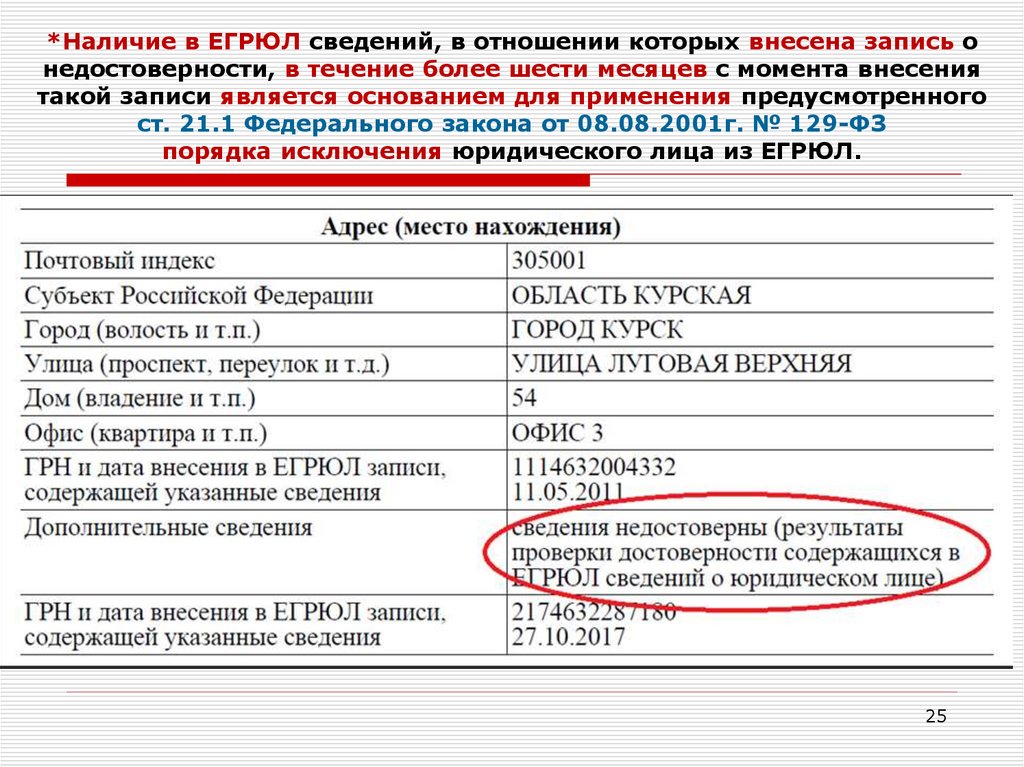

24. Борьба с однодневками: ФНС очистила реестр юрлиц

ФНС постоянно находит и ликвидирует фирмы-однодневки.На своем сайте ФНС России сообщает, что с 2011 по 2021 годы количество

таких компаний сократилось в 2,5 раза. В 2020 году из госреестра было

исключено 650 тысяч организаций, а в 2021 году – более 700 тысяч.

За последние три года возможности ФНС расширились:

Запущена программа АСК НДС-3, которая сопоставляет данные НДС,

полученные с отчетностью налогоплательщиков. Инспекторы не только

видят соответствие счет-фактур поставщика и покупателя, но и могут

проследить всю цепочку НДС,

Налоговики получили возможность приостановить на месяц ликвидацию,

реорганизацию или внесение изменений в ЕГРЮЛ, если у них возникли

подозрения в отношении налогоплательщика,

Усложнен порядок изменения юридического адреса.

Недобросовестные организации инспекторы могут отмечать в ЕГРЮЛ*,

24

25. *Наличие в ЕГРЮЛ сведений, в отношении которых внесена запись о недостоверности, в течение более шести месяцев с момента

внесениятакой записи является основанием для применения предусмотренного

ст. 21.1 Федерального закона от 08.08.2001г. № 129-ФЗ

порядка исключения юридического лица из ЕГРЮЛ.

25

26.

С 2020 года борьба с фирмами-однодневками вышла на новыйуровень.

Теперь инспекторы смогут в ускоренном порядке исключать из

ЕГРЮЛ организации с недостоверными сведениями. Для этого

достаточно полугодовой записи о недостоверности, например, юридического адреса.

Конечно, ФНС значительно очистила реестр юрлиц, однако

проблема до конца не решена. И любой добросовестный

налогоплательщик может понести ущерб и

ответственность, если в числе его контрагентов окажется

неблагонадежная организация.

Самое неприятное то, что для инспекторов связь с однодневкой не

обязательно должна быть прямой. Добросовестная

организация может оказаться связанной через своих

поставщиков. Поэтому следует проявлять осмотрительность в работе со всеми

контрагентами без исключения.

26

27. Статья 54.1. Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов

1. Не допускается уменьшениеналогоплательщиком налоговой базы

и (или) суммы подлежащего уплате налога

в результате искажения сведений о

фактах хозяйственной жизни (совокупности

таких фактов), об объектах

налогообложения, подлежащих

отражению в налоговом и (или)

бухгалтерском учете либо налоговой

отчетности налогоплательщика.

27

28.

2. При отсутствии обстоятельств, предусмотренных пунктом 1настоящей статьи, по имевшим место сделкам (операциям)

налогоплательщик вправе уменьшить налоговую

базу и (или) сумму подлежащего уплате налога в

соответствии с правилами соответствующей главы части

второй настоящего Кодекса при соблюдении

одновременно следующих условий:

1) основной целью совершения сделки (операции) не являются

неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

2) обязательство по сделке (операции) исполнено лицом,

являющимся стороной договора, заключенного с

налогоплательщиком, и (или) лицом, которому обязательство по

исполнению сделки (операции) передано по договору или закону.

28

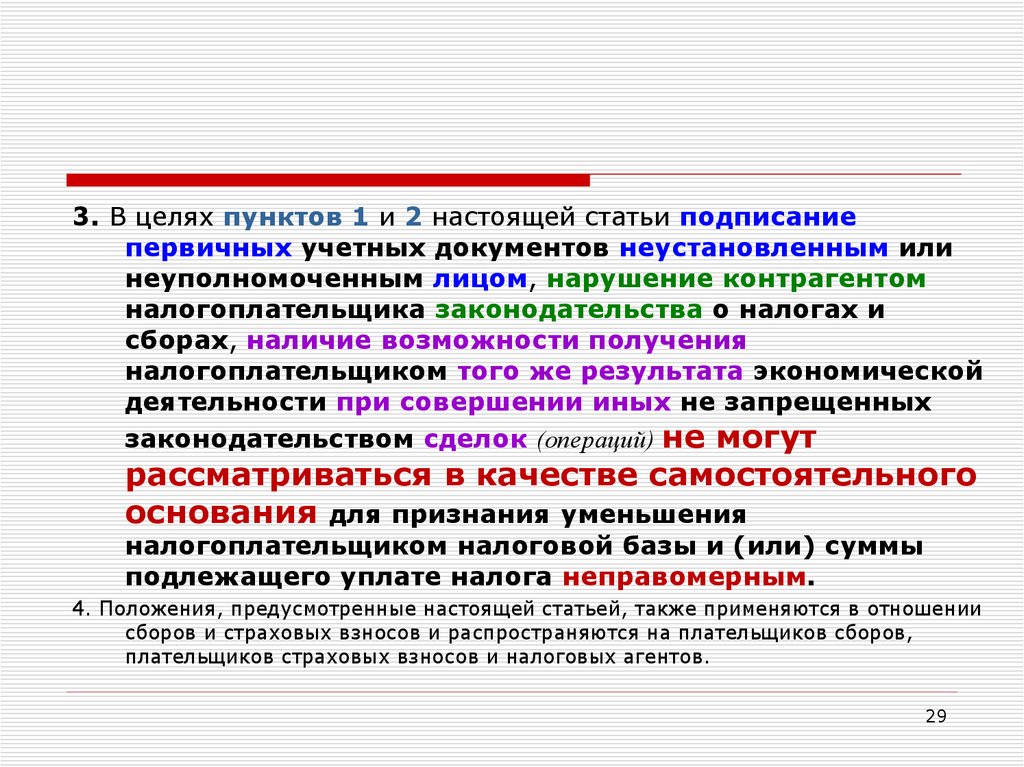

29.

3. В целях пунктов 1 и 2 настоящей статьи подписаниепервичных учетных документов неустановленным или

неуполномоченным лицом, нарушение контрагентом

налогоплательщика законодательства о налогах и

сборах, наличие возможности получения

налогоплательщиком того же результата экономической

деятельности при совершении иных не запрещенных

законодательством сделок (операций) не могут

рассматриваться в качестве самостоятельного

основания для признания уменьшения

налогоплательщиком налоговой базы и (или) суммы

подлежащего уплате налога неправомерным.

4. Положения, предусмотренные настоящей статьей, также применяются в отношении

сборов и страховых взносов и распространяются на плательщиков сборов,

плательщиков страховых взносов и налоговых агентов.

29

30. Cтатья НК РФ о схемах и однодневках

Cтатья НК РФо схемах и однодневках

До 19 августа 2017 года в Налоговом кодексе про

схемы ничего не говорилось.

В делах о схемах и однодневках налоговики и судьи

руководствовались Постановлением

Пленума ВАС РФ от 12 октября 2006г. № 53

о необоснованной налоговой выгоде.

Но главный документ по налогам — это Налоговый

кодекс, а не судебная практика. Поэтому его и

решили дополнить.

30

31.

Законодатели не просто перенесли Постановление № 53 вНалоговый кодекс.

Во-первых, изменились термины. В новом законе, который внес

поправки в Налоговый кодекс, о налоговой выгоде вообще

не говорится. Речь идет о том, вправе налогоплательщик или нет

уменьшить налоговую базу или сумму налога.

Во-вторых, многое из Постановления № 53 не вошло

в Налоговый кодекс. Например, в Постановлении № 53 сказано:

если участники сделки взаимозависимы, само по себе это

не доказывает необоснованную налоговую выгоду. На практике

же и налоговики, и судьи уже давно подозрительно относятся

к сделкам между зависимыми компаниями. Возможно, поэтому

законодатели не стали переносить эти разъяснения ВАС

в Налоговый кодекс.

31

32.

Налоговики по-прежнему обращают особое внимание насделки внутри холдинга, между организацией

и учредителем.

Но расходы и вычеты по таким сделкам снимут, только если

сделка нереальна, ее исполнила не сторона договора,

а кто-то другой или цель сделки — уход от налогов.

Например, налоговики обнаружили на проверке, что в первичке не та подпись.

Раньше они пользовались этим, чтобы отказать компании в вычете и расходах.

Теперь налоговики не смогут снять вычеты и расходы из-за того, что документы

подписал работник, у которого нет на это полномочий. Например, если директор

контрагента на допросе заявил, что не подписывал документы по сделке (п. 3 ст.

54.1 НК РФ).

Это выгодная поправка для налогоплательщиков.

Еще до изменений ФНС запретила инспекторам формальный подход —

отказывать в расходах и вычетах из-за одних только подписей (письмо ФНС России

от 23 марта 2017 г. № ЕД-5-9/547). Теперь это закрепили в законе.

32

33.

Ранее налоговики предъявляли претензии из-за контрагентоввторого и следующих звеньев.

Теперь инспекторы больше не вправе отказывать в расходах

и вычетах из-за того, что контрагенты второго, третьего и т.д.

звеньев недобросовестные. Теперь от компаний никто

не требует проверять всю цепочку контрагентов. В новых

поправках говорится только о непосредственном

контрагенте, с которым организация заключила договор.

Например, непосредственный поставщик добросовестный. За

расходы и вычеты можно не бояться, если сделка реальная

и поставщик исполнил ее сам.

Если поставщик нарушает налоговое законодательство, это

не основание отказывать покупателю в расходах и вычетах.

Теперь об этом прямо сказано в Налоговом кодексе.

33

34.

Проверять контрагентов стало еще важнее, чем раньше.В Налоговый кодекс не стали вводить понятие «должная

осмотрительность». Это оценочное понятие и на практике оно вызывало

споры. Организации пытались доказать, что запросили у контрагента устав

и другие документы и этого достаточно.

Теперь главное, чтобы сделка была реальна и исполнил ее тот

контрагент, с которым компания заключила договор. Поэтому, чтобы

снизить налоговые риски, нужно убедиться, что потенциальный

контрагент имеет возможность исполнить сделку — у него есть

оборудование, работники, транспорт и т.п.

Если сделка реальна, но ее исполнил не контрагент из договора, а ктото другой, налоговики получили право в этом случае

отказать налогоплательщику и в учете расходов, и в вычете НДС.

Исключение — ситуации, когда контрагент на основании закона или договора

передал другому лицу обязательства по сделке. Например, если контрагент

является посредником, а договор исполняет фактический поставщик.

34

35. О пределах реализации прав по исчислению налогов, сборов

Письмо ФНС России от 16 августа 2017г. № СА-4-7/16152@Сообщается о введении в НК РФ новой статьи, посвященной пределам реализации прав по исчислению

налоговой базы и (или) суммы налога, сбора, страховых взносов.

Запрещено уменьшать налоговую базу или сумму налога в результате искажения сведений о фактах

хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих

отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности.

О совершении противоправных действий могут

свидетельствовать установленные факты подконтрольности,

в т. ч.

на основании взаимозависимости спорных контрагентов;

факты совершения транзитных операций между

взаимозависимыми или аффилированными участниками

взаимосвязанных хозяйственных операций, в т. ч. через посредников, с

использованием особых форм расчетов и сроков платежей;

обстоятельства, свидетельствующие о согласованности действий

участников хозяйственной деятельности.

35

36.

При установлении налоговыми органами наличия в рамкахзаключенных сделок (операций) хотя бы одного из двух

обстоятельств, упомянутых в НК РФ, ему должно быть

отказано в учете понесенных расходов, а также заявлении

по ним к вычету (зачету) сумм НДС в полном объеме.

К таким обстоятельствам относятся следующие:

основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или)

зачет (возврат) суммы налога;

обязательство по сделке (операции) исполнено лицом, являющимся стороной договора,

заключенного с налогоплательщиком, и (или) лицом, которому обстоятельство по

исполнению сделки (операции) передано по договору или закону.

В этой связи в ходе мероприятий налогового контроля особое

внимание необходимо уделять исследованию

обстоятельств, подтверждающих или опровергающих

реальное выполнение сделки (операций) контрагентом.

36

37.

ДОГОВОРНЫЕОТНОШЕНИЯ

37

38.

Обязательства, отражаемые в бухгалтерском учете,имеют своим источником договор, закон или

деликт (Деликт - это факт, не зависящий от воли

организации)

С точки зрения гражданского права, деятельность

юридического лица - независимо от того, идет ли речь о

производстве, торговле, сфере услуг банковских операциях и т.п. это непрерывная цепочка совершения различного

рода сделок.

Сделка - это действие юридического

лица, направленное на установление,

изменение или прекращение

гражданских прав и обязанностей (ст. 153

ГК РФ).

38

39.

Действующее законодательство (ст. 154ГК РФ) допускает совершение

организациями двух видов

сделок:

односторонние сделки

двух или многосторонние сделки

(договоры)

39

40. Односторонние сделки организации

Согласно, ст. 154 ГК РФ, односторонними считаютсясделки, для совершения которых, в соответствии с

законом, иными правовыми актами или соглашениями сторон,

необходимо и достаточно выражения воли

одной стороны.

К односторонним сделкам, например, относятся объявление торгов

в виде аукциона или конкурса, составление векселя, выдача

доверенности и др.

Из односторонней сделки обычно возникают права

у других лиц. Например, выдача

доверенности. Из доверенности возникает

право указанного в ней лица (поверенного)

выступать от имени доверителя (лица, которое

выдало доверенность).

40

41. Договоры организаций

Согласно ст. 420 ГК РФ, договором признаетсясоглашение двух или нескольких лиц

об установлении, изменении или

прекращении гражданских прав и

обязанностей.

К договорам применяются правила о двух- и

многосторонних сделках, предусмотренные главой 9

настоящего Кодекса (Сделки), если иное не установлено настоящим

Кодексом (ч.2 статьи 420 ГК РФ)

Для заключения договора необходимо

выражение согласованной воли двух

(двухсторонняя сделка) либо трех или более

сторон (многосторонняя сделка).

41

42. Виды предписаний законодательства относительно заключаемых договоров

Выделяют три уровнярегулирования договорных

отношений организаций:

императивные предписания

законодательства

диспозитивные предписания

законодательства

обычаи делового оборота

42

43. Императивные предписания законодательства

- это нормы закона, которым в обязательномпорядке должны соответствовать

собственно договоры, и должны подчиняться

действия организаций по их исполнению и

прекращению.

Значению таких норм закона посвящена специальная статья 422

"Договор и закон" ГК РФ, согласно которой договор должен

соответствовать обязательным для сторон правилам,

установленным законом и иными правовыми актами (императивным

нормам), действующими в момент его заключения.

К императивным предписаниям законодательства, например,

можно отнести:

установление обязательности регистрации сделок с недвижимым

имуществом (ст. 131 ГК РФ);

обязательной возмездности договора комиссии (ст. 991 ГК РФ);

обязанности продавца передать покупателю товар, качество

которого соответствует условиям договора купли-продажи (ст. 469 ГК

РФ) и т.д.

43

44. Диспозитивные предписания законодательства

это второй уровень правового регулирования договорныхотношений. Именно диспозитивные нормы гражданского права

о договорах лежат в основе важнейшего принципа

правового регулирования экономических отношений принципа свободы договора (Статья 421 ГК РФ

Свобода договора).

Этот принцип имеет двоякое выражение.

Во-первых, согласно принципу свободы договора, участники

хозяйственного оборота вольны в выборе вида

договора, оформляющего осуществляемые ими

хозяйственные операции.

Во-вторых, стороны вольны в выборе

конкретных условий заключаемых сделок. При

этом должно быть выполнено лишь одно условие собственно договор и действия сторон по его исполнению не

должны противоречить закону.

44

45. Обычаи делового оборота

Статья 5 ГК РФ определяет обычаи каксложившееся и широко

применяемое в какой-либо области

предпринимательской или иной деятельности,

не предусмотренное

законодательством правило

поведения, независимо от того, зафиксировано

ли оно в каком-либо документе.

Таким образом, обычай делового оборота - это то, что

делается на практике, и то, как это обычно делается

участвующими в сделках лицами.

45

46.

Согласно ст.432 ГК РФ договорсчитается заключенным, если

между сторонами, в требуемой в

подлежащих случаях форме,

достигнуто соглашение по

всем существенным условиям

договора

46

47. Существенными в соответствии со ст. 432 ГК РФ признаются условия:

Существенными являются условияо предмете договора, условия,

которые названы в законе или иных

правовых актах как существенные

или необходимые для договоров

данного вида, а также все те

условия, относительно которых по

заявлению одной из сторон должно

быть достигнуто соглашение.

47

48. По времени возникновения правоотношения договоры подразделяются следующим образом

В тех случаях, когда для заключениядоговора достаточно только

соглашения сторон по всем

существенным условиям (ст.432 ГК

РФ), договор является

консенсуальным (от латинского

"consensus" - общее соглашение, согласие).

Таких договоров большинство (купля-продажа,

аренда, подряд и другие).

48

49.

Значительно реже договоры признаются заключенными вмомент совершения действия по

передаче предмета договора, происходящего на

основании достигнутого соглашения. Подобные договоры

называются реальными (от латинского "res" - вещь).

договор перевозки груза на основании ст.785

ГК РФ считается заключенным с момента передачи

отправителем перевозчику груза и выдачи отправителю

транспортной накладной;

договор займа - если займодавцем в договоре займа

является гражданин, договор считается заключенным с

момента передачи суммы займа или другого предмета

договора займа заемщику или указанному им лицу (ст.807

ГК РФ).

49

50. Статья 158. Форма сделок

1. Сделки совершаются устно илив письменной форме (простой

или нотариальной).

2. Сделка, которая может быть совершена устно,

считается совершенной и в том случае, когда из

поведения лица явствует его воля совершить

сделку.

3. Молчание признается выражением воли совершить

сделку в случаях, предусмотренных законом или

соглашением сторон.

50

51. Статья 161. Сделки, совершаемые в простой письменной форме

1. Должны совершаться в простойписьменной форме, за исключением

сделок, требующих нотариального удостоверения:

1) сделки юридических лиц между

собой и с гражданами;

2) сделки граждан между собой на

сумму, превышающую десять тысяч

рублей, а в случаях, предусмотренных

законом, - независимо от суммы сделки.

51

52. Статья 160. Письменная форма сделки

1. Сделка в письменной форме должна бытьсовершена путем составления

документа, выражающего ее содержание

и подписанного лицом или лицами,

совершающими сделку, либо должным

образом уполномоченными ими лицами.

Письменная форма сделки считается соблюденной также в случае совершения

лицом сделки с помощью электронных либо иных технических

средств, позволяющих воспроизвести на материальном носителе в

неизменном виде содержание сделки, при этом требование о наличии

подписи считается выполненным, если использован любой способ,

позволяющий достоверно определить лицо, выразившее волю. Законом,

иными правовыми актами и соглашением сторон может быть предусмотрен

специальный способ достоверного определения лица, выразившего волю.

52

53.

Законом, иными правовыми актами и соглашением сторон могут устанавливатьсядополнительные требования, которым должна соответствовать форма

сделки (совершение на бланке определенной формы, скрепление печатью и тому подобное), и

предусматриваться последствия несоблюдения этих требований. Если такие

последствия не предусмотрены, применяются последствия несоблюдения

простой письменной формы сделки (пункт 1 статьи 162).

Двусторонние (многосторонние) сделки могут

совершаться способами, установленными

пунктами 2 и 3 статьи 434 настоящего

Кодекса (п. 1 в ред. Федерального закона от 18.03.2019 N 34-ФЗ)

53

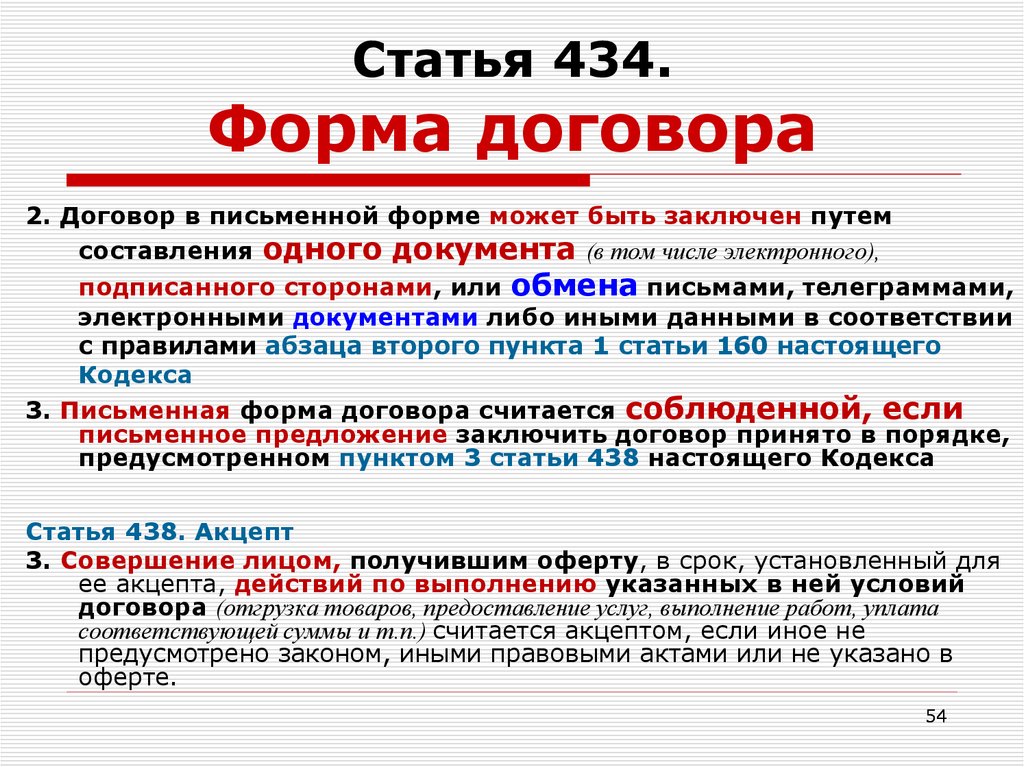

54. Статья 434. Форма договора

2. Договор в письменной форме может быть заключен путемсоставления одного документа (в том числе электронного),

подписанного сторонами, или обмена письмами, телеграммами,

электронными документами либо иными данными в соответствии

с правилами абзаца второго пункта 1 статьи 160 настоящего

Кодекса

3. Письменная форма договора считается соблюденной, если

письменное предложение заключить договор принято в порядке,

предусмотренном пунктом 3 статьи 438 настоящего Кодекса

Статья 438. Акцепт

3. Совершение лицом, получившим оферту, в срок, установленный для

ее акцепта, действий по выполнению указанных в ней условий

договора (отгрузка товаров, предоставление услуг, выполнение работ, уплата

соответствующей суммы и т.п.) считается акцептом, если иное не

предусмотрено законом, иными правовыми актами или не указано в

оферте.

54

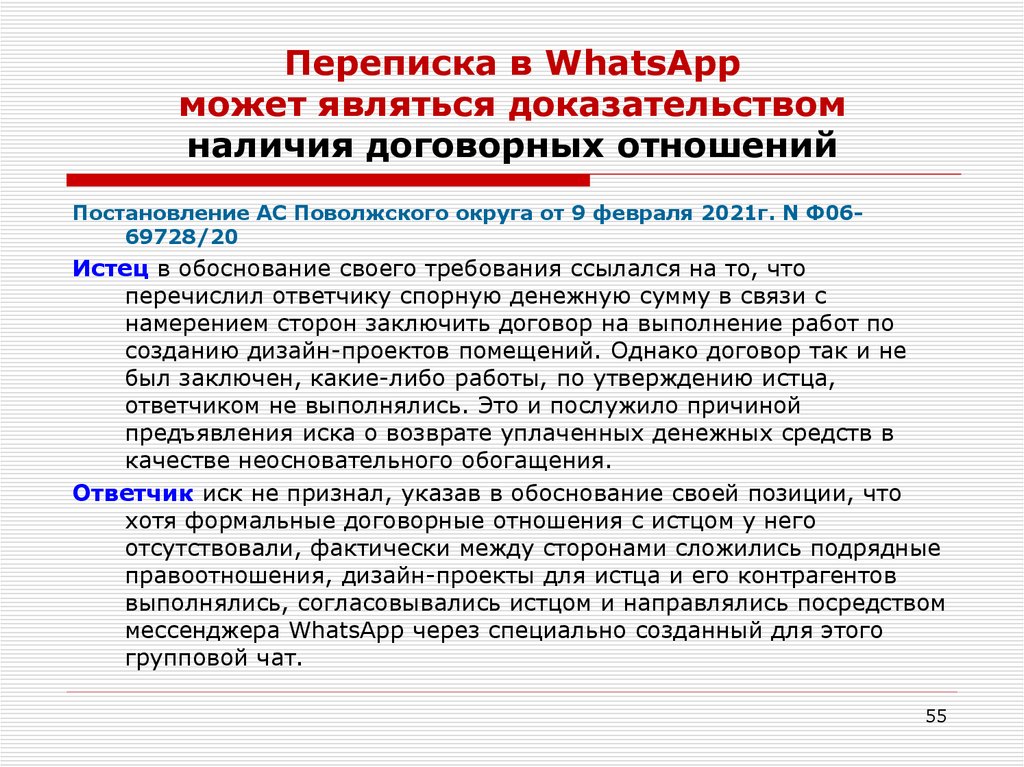

55. Переписка в WhatsApp может являться доказательством наличия договорных отношений

Постановление АС Поволжского округа от 9 февраля 2021г. N Ф0669728/20Истец в обоснование своего требования ссылался на то, что

перечислил ответчику спорную денежную сумму в связи с

намерением сторон заключить договор на выполнение работ по

созданию дизайн-проектов помещений. Однако договор так и не

был заключен, какие-либо работы, по утверждению истца,

ответчиком не выполнялись. Это и послужило причиной

предъявления иска о возврате уплаченных денежных средств в

качестве неосновательного обогащения.

Ответчик иск не признал, указав в обоснование своей позиции, что

хотя формальные договорные отношения с истцом у него

отсутствовали, фактически между сторонами сложились подрядные

правоотношения, дизайн-проекты для истца и его контрагентов

выполнялись, согласовывались истцом и направлялись посредством

мессенджера WhatsApp через специально созданный для этого

групповой чат.

55

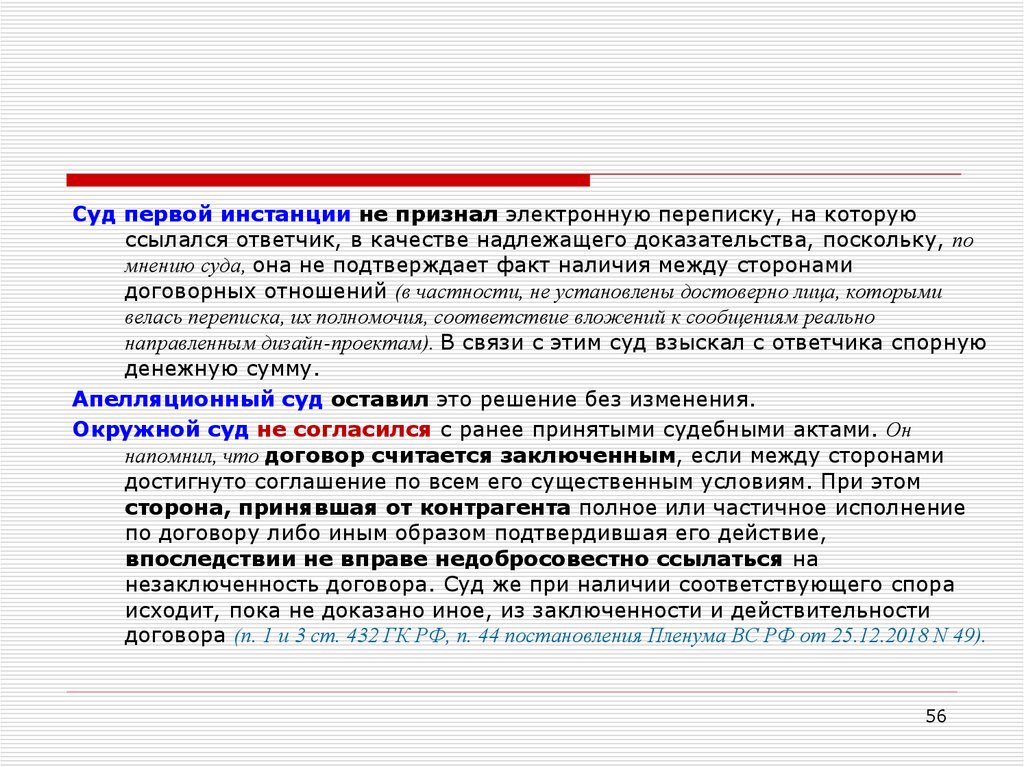

56.

Суд первой инстанции не признал электронную переписку, на которуюссылался ответчик, в качестве надлежащего доказательства, поскольку, по

мнению суда, она не подтверждает факт наличия между сторонами

договорных отношений (в частности, не установлены достоверно лица, которыми

велась переписка, их полномочия, соответствие вложений к сообщениям реально

направленным дизайн-проектам). В связи с этим суд взыскал с ответчика спорную

денежную сумму.

Апелляционный суд оставил это решение без изменения.

Окружной суд не согласился с ранее принятыми судебными актами. Он

напомнил, что договор считается заключенным, если между сторонами

достигнуто соглашение по всем его существенным условиям. При этом

сторона, принявшая от контрагента полное или частичное исполнение

по договору либо иным образом подтвердившая его действие,

впоследствии не вправе недобросовестно ссылаться на

незаключенность договора. Суд же при наличии соответствующего спора

исходит, пока не доказано иное, из заключенности и действительности

договора (п. 1 и 3 ст. 432 ГК РФ, п. 44 постановления Пленума ВС РФ от 25.12.2018 N 49).

56

57.

Кассационная инстанция указала, что в условиях современного экономическогооборота взаимодействие хозяйствующих субъектов посредством мессенджеров и

иных технических средств мгновенной коммуникации является обычной

практикой. В связи с этим непринятие в качестве доказательства договорных

отношений переписки в мессенджере без более тщательного исследования

обстоятельств дела (в том числе полномочий лиц, включенных в групповой чат, фактического

использования истцом дизайн-проектов) нельзя, по мнению окружного суда, признать

обоснованным.

В итоге суд кассационной инстанции отменил акты нижестоящих судов и направил

дело на новое рассмотрение.

Cудебная практика нередко принимает в качестве допустимого доказательства

исполнения договорных обязательств переписку в мессенджере при

условии, что она осуществляется лицами, обладающими соответствующими

полномочиями (постановления АС Дальневосточного округа от 22.09.2020 N Ф03-3648/20, АС

Центрального округа от 20.07.2020 N Ф10-1241/20). Однако в ряде случаев суды исходят, повидимому, из того, что подобный способ взаимодействия сторон имеет юридическое

значение лишь в том случае, если договором между ними предусмотрен обмен

сообщениями через определенные номера мобильных телефонов (см., например,

постановление АС Северо-Западного округа от 25.01.2021 N Ф07-15530/20).

57

58. Утвержден формат электронного договора

ФНС России утвердила PDF/A-3 формат электронного договора. СоответствующийПриказ ФНС России от 24.03.2022 N ЕД-7-26/236@ "Об утверждении

PDF/A-3 формата представления договорного документа в электронной

форме" (вступит в силу 27 мая 2022г.).

Компании могут использовать этот формат при заключении различных сделок.

Документы, составленные по утвержденному формату, можно передавать

налоговикам через интернет без дублирования на бумаге.

Недавно ФНС сообщали о разработке двух форматов электронных договоров — XML

и PDF/A-3. ХML формат подойдет тем компаниям, которые обладают высоким

уровнем цифровизации.

Приказом № ЕД-7-26/236@ утвержден PDF/A-3 формат для составления договорных

документов (договоров, допсоглашений к ним, протоколов разногласий). Данный формат

ориентирован на взаимодействие компаний с разным уровнем цифровизации. С одной стороны,

он позволяет проводить автоматизацию за счет xml части, в которой содержится основная

информация из документа. А с другой стороны, не требует наличия продвинутой информационной

системы для ознакомления с текстом документа.

Договоры, сформированные по утвержденному ФНС формату, можно передавать

в налоговые органы через интернет (п. 2 ст. 93 НК РФ). Распечатывать, заверять

и пересылать такие документы в виде скан-образа не нужно.

58

59. Признание затрат без заключения договора в письменном виде невозможно

Письмо Минфина России от 27 мая 2011г. № 03-03-06/1/314Согласно пункту 1 статьи 252 НК РФ в целях главы 25 НК РФ налогоплательщик

уменьшает полученные доходы на сумму произведенных расходов. Расходами

признаются обоснованные и документально подтвержденные затраты

налогоплательщиком.

Под документально подтвержденными расходами понимаются затраты,

подтвержденные документами, оформленными в соответствии с

законодательством Российской Федерации, либо документами,

оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном

государстве, на территории которого были произведены соответствующие расходы, и (или)

документами, косвенно подтверждающими произведенные расходы (в том числе таможенной

декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в

соответствии с договором).

На основании пункта 1 статьи 158 ГК РФ сделки совершаются устно или в письменной

форме (простой или нотариальной).

Согласно пункту 1 статьи 161 ГК РФ сделки юридических лиц между собой должны

совершаться в простой письменной форме, за исключением сделок, требующих

нотариального удостоверения. В силу пунктов 1 и 2 статьи 162 ГК РФ несоблюдение

простой письменной формы сделки лишает стороны права в случае спора ссылаться в

подтверждение сделки и ее условий на свидетельские показания, но не лишает их

права приводить письменные и другие доказательства. В случаях, прямо

указанных в законе или в соглашении сторон, несоблюдение простой

письменной формы сделки влечет ее недействительность.

59

60. Вопрос

Часто контрагенты из разных регионов неподписывают единый экземпляр договора, а

обмениваются по электронной почте

электронными копиями подписанных

экземпляров.

В итоге получается, что у каждого нет оригинала

договора, в котором обе стороны расписались

синими чернилами и поставили синюю печать.

Допустимо ли это? Считать ли договор

заключенным и действительным в таком

случае?

60

61.

Согласно п. 1 ст. 432 ГК РФ договор считается заключенным, если между сторонами втребуемой в подлежащих случаях форме достигнуто соглашение по всем

существенным условиям договора. При этом непосредственным моментом

заключения договора признается получение лицом, направившим оферту, ее

акцепта (п. 1 ст. 433 ГК РФ).

Как следует из п. 1 ст. 434 ГК РФ, договор может быть заключен в любой форме,

предусмотренной для совершения сделок, если законом для договоров данного

вида не установлена определенная форма. Сделки юридических лиц между собой и

с гражданами должны совершаться в простой письменной форме, за исключением

сделок, требующих нотариального удостоверения (подп. 1 п. 1 ст. 161 ГК РФ). В свою

очередь, простая письменная форма договора по общему правилу считается

соблюденной, когда документ, выражающий содержание такого договора, подписан

от имени его сторон уполномоченными на то лицами (п. 1 ст. 160, п. 2 ст. 434 ГК РФ).

Несоблюдение простой письменной формы сделки лишает стороны права в случае спора

ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не

лишает их права приводить письменные и другие доказательства. Лишь в случаях,

прямо указанных в законе или в соглашении сторон, несоблюдение простой

письменной формы сделки влечет ее недействительность (ст. 162 ГК РФ).

61

62.

Использование при заключении договора факсимильного воспроизведения подписис помощью средств механического или иного копирования либо иного аналога

собственноручной подписи допускается в случаях и в порядке,

предусмотренных законом, иными правовыми актами или соглашением сторон

(п. 2 ст. 160 ГК РФ).

По смыслу приведенной нормы условие об использовании факсимиле (иного аналога

собственноручной подписи) при подписании договора не может содержаться в самом

этом договоре, а должно быть согласовано в отдельном документе,

подписанном сторонами собственноручно (смотрите, например, постановления АС

Центрального округа от 19.01.2022 N Ф10-6305/21, Тринадцатого ААС от 27.08.2021 N 13АП38898/20). В ряде случаев суды исходят из того, что допустимость применения

факсимиле может подтверждаться сложившейся между сторонами деловой

практикой (смотрите, например, постановление АС Поволжского округа от 08.11.2021 N Ф0610419/21).

Договор в письменной форме, заключаемый путем составления единого

электронного документа, также должен быть подписан сторонами (п. 2 ст. 434 ГК

РФ). В таком случае средством подписания договора служит электронная

подпись (смотрите ст. 1 и п. 1 ст. 2 Федерального закона от 06.04.2011 N 63-ФЗ «Об

электронной подписи»).

62

63.

Электронный документ, подписанный квалифицированной электронной подписью,признается равнозначным документу на бумажном носителе, подписанному

собственноручной подписью, и может применяться в любых правоотношениях, за

исключением случаев, когда законодательством предусмотрено составление

документа исключительно на бумажном носителе (ч. 1 ст. 6 Закона N 63-ФЗ). Таким

образом, для использования квалифицированной электронной подписи в целях

подписания договоров не требуется обязательного заключения отдельного

соглашения сторон, предусматривающего соответствующую возможность.

Электронный документ, подписанный простой или неквалифицированной электронной

подписью, признается равнозначным документу на бумажном носителе,

подписанному собственноручной подписью, в случаях, установленных

законодательством или соглашением сторон (ч. 2 ст. 6 Закона N 63-ФЗ).

В случае заключения договора путем обмена документами (в том числе электронными) или

иными данными требование о наличии подписи считается выполненным, если

использован любой способ, позволяющий достоверно определить лицо,

выразившее волю. Законом, иными правовыми актами или соглашением сторон

может быть предусмотрен специальный способ идентификации лица,

заключающего договор (абзац второй п. 1 ст. 160, п. 2 ст. 434 ГК РФ ГК РФ).

63

64.

Таким образом, обмен электронными копиями договора, подписанного набумажном носителе, после чего у каждой из сторон имеется экземпляр

договора, подписанный этой стороной, и электронная копия договора,

подписанного второй стороной, с точки зрения ГК РФ, не являются

достаточным условием для того, чтобы договор считался заключенным,

поскольку в этом случае у обеих сторон договора отсутствуют

доказательства того, что договор подписан второй стороной (упомянутая

выше электронная копия таким подтверждением считаться не может). Однако

описанный способ оформления договорных отношений не является

безусловным свидетельством незаключенности договора.

В соответствии с положениями п. 1 ст. 161, п. 2 и п. 3 ст. 434, п. 3 ст. 438

ГК РФ договоры могут заключаться не только путем подписания

сторонами единого документа (в том числе электронного), выражающего

содержание сделки, но и путем обмена письмами, телеграммами,

электронными документами либо иными данными, а также путем

совершения одной стороной действий по исполнению условий договора,

содержащихся в письменном предложении другой стороны о его

заключении.

64

65.

Как следует из разъяснений, содержащихся в п. 65 постановления ПленумаВерховного Суда РФ от 23.06.2015г. № 25 "О применении судами некоторых

положений раздела I части первой Гражданского кодекса Российской

Федерации", если иное не установлено законом или договором и не следует из

обычая или практики, установившейся во взаимоотношениях сторон, юридически

значимое сообщение может быть направлено в том числе посредством электронной

почты, факсимильной и другой связи, осуществляться в иной форме, соответствующей

характеру сообщения и отношений, информация о которых содержится в таком

сообщении, когда можно достоверно установить, от кого исходило сообщение и кому

оно адресовано (например, в форме размещения на сайте хозяйственного общества в сети Интернет

информации для участников этого общества, в форме размещения на специальном стенде информации

об общем собрании собственников помещений в многоквартирном доме и т.п.).

При этом разъяснения, данные в п. 9 постановления Пленума Верховного Суда РФ от

25.12.2018г. № 49 «О некоторых вопросах применения общих положений

Гражданского кодекса Российской Федерации о заключении и толковании

договора», указывают на то, что при заключении договора путем обмена

документами для целей признания предложения офертой не требуется наличия

подписи оферента, если обстоятельства, в которых сделана оферта, позволяют

достоверно установить направившее ее лицо (п. 2 ст. 434 ГК РФ).

65

66.

Это означает, что если, исходя их конкретных обстоятельств (в частности, например, с учетомустановившейся практики взаимоотношений между сторонами), можно достоверно установить,

что направленный по электронной почте документ исходит от лица, уполномоченного

действовать от имени контрагента, такой документ может считаться равнозначным

подписанному контрагентом. Иными словами, принципиально договор может быть

заключен в том числе посредством обмена копиями и скан-копиями документов по

электронной почте, если возможно достоверно установить, что соответствующее

электронное сообщение исходит от стороны, заключающей договор.

Кроме того, нельзя не учитывать, что независимо от наличия подобной переписки сторон о

заключении между ними договора в письменной форме может свидетельствовать

последующее совершение одной из сторон конклюдентных действий в ответ на

письменное предложение, содержащее все существенные условия договора. Таким

действием может быть, например, документально подтвержденное путем подписания

товаросопроводительного документа принятие одной стороной товара, переданного ей

другой стороной (смотрите п. 3 ст. 434, п. 3 ст. 438 ГК РФ, п. 13 Постановления N 49).

Следовательно, в случае возникновения спора договор может быть признан заключенным

даже и при обмене копиями договора в отсутствие оригинала подписанного сторонами

договора. Однако перспектива такой квалификации определяется конкретными

обстоятельствами (ст. 431 ГК РФ, пп. 43-46 Постановления N 49).

66

67. Виды договоров

Хозяйственный договор всегда является взаимной, чаще всегодвусторонней сделкой. В зависимости же от

соотношения прав и обязанностей каждой из сторон

договор может быть односторонне или

двусторонне обязывающим.

По односторонне обязывающему договору

только одна из сторон обязана совершить

определенные действия в пользу другой, а последняя

имеет к ней лишь право требования (договор займа).

Двусторонне обязывающим признается

договор, по которому каждая сторона несет

обязанность в пользу другой стороны; она считается

должником в том, что обязана сделать в пользу другой

стороны, и одновременно кредитором в отношении

того, что имеет право требовать (договор купли-продажи).

67

68.

Возмездность договора означает, что имущественномупредоставлению со стороны контрагента, исполняющего

свою обязанность, с необходимостью соответствует

встречное имущественное предоставление

другого контрагента (ст.423 ГК РФ). Наиболее типичным

случаем такого предоставления является плата в виде

определенного денежного возмещения.

Так, по договору аренды арендодатель обязуется предоставить арендатору во

владение и пользование имущество, за что арендатор обязуется своевременно

вносить вознаграждение - арендную плату.

Если заключается безвозмездный договор, одна

сторона обязуется совершить или совершает какое-либо

действие в пользу другой, не получая от нее денежного

вознаграждения или иного встречного предоставления (в

частности, по договорам дарения или безвозмездного пользования имуществом

68

69. Договор купли-продажи

по которому одна сторона (продавец)обязуется передать вещь (товар) в

собственность другой стороне

(покупателю), а покупатель

обязуется принять этот товар и уплатить

за него определённую денежную сумму

(цену). (ст. 454 ГК РФ).

Договор купли-продажи является

генеральной договорной конструкцией

(гл.30 ГК РФ)

69

70. Виды договора купли-продажи

договор розничной купли-продажи,договор поставки,

договор поставки для

государственных или

муниципальных нужд,

договор энергоснабжения,

договор продажи недвижимости,

договор продажи предприятия,

договор контрактации*

70

71. *Договор контрактации

предусмотренная статьями 535 – 538 ГК РФ особаяразновидность договора купли-продажи.

По договору контрактации производитель

сельскохозяйственной продукции

обязуется передать выращенную

(произведённую) им сельскохозяйственную

продукцию заготовителю –

физическому или юридическому лицу,

закупающему указанную продукцию

для переработки или продажи.

71

72. Предмет договора купли-продажи

Исходя из определения договора куплипродажи, предусмотренного в ГК РФ,предметом договора является вещь

(товар).

Таким образом, данная договорная модель

ориентирована, прежде всего, на

возмездное отчуждение в вещное право

материальных объектов

72

73. Существенные условия договора купли-продажи

Единственным существеннымусловием договора куплипродажи в РФ является его

предмет.

Согласование условия о предмете

означает установление

наименования и количества

товара.

73

74. Признаки договора купли-продажи

Признаки договоракупли-продажи

двусторонний

возмездный

взаимообязывающий

не публичный

взаимосогласованный

бессрочный

консенсуальный*

не фидуциарный**

74

75. *Консенсуальный договор

договор, для заключения которогодостаточно соглашения

сторон.

Консенсуальный договор считается

заключенным с момента подписания

его сторонами.

Большинство гражданско-правовых договоров

относится к этой группе.

75

76. **Фидуциарный договор

(от лат. fiducia — сделка, основанная на доверии)договор в гражданско-правовых

отношениях, основанный на

личном доверительном

отношении сторон.

Например, договор доверительного управления

имуществом

76

77. Статья 506 Договор поставки

По договору поставки поставщик-продавец,осуществляющий предпринимательскую

деятельность, обязуется передать в

обусловленный срок или сроки,

производимые или закупаемые им товары

покупателю для использования в

предпринимательской деятельности или в

иных целях, не связанных с

личным, семейным, домашним и

иным подобным использованием

77

78. Дилерские договоры

Дилер - это юридическое или физического лицо, который выполняетфункции посредника между производителем той или иной

продукции и конечным потребителем, действуя на основании

заключенных договоров, предусматривающих переход

права собственности на товары от продавца к дилеру и от

дилера к покупателю.

Соответственно дилерский договор как гражданско-правовой

документ заключается между производителем и посредником

и регулирует их взаимоотношения на правовом уровне.

Дилерский договор достаточно сложный документ в котором

сочетаются несколько других видов договоров, таких как куплипродажи, мены и др.

Дилерский договор, содержит большое количество прав и

обязанностей дилера, поэтому он достаточно объемный,

определяющий множество моментов, но строящихся на одном

фундаменте, определяемый тем, что дилер является

перепродавцом-оптовиком, действующим за свой счет, от

своего имени, на свой страх и риск.

78

79. Статья 785. Договор перевозки груза

1. По договору перевозки груза перевозчик обязуетсядоставить вверенный ему отправителем груз в пункт

назначения и выдать его управомоченному на получение

груза лицу (получателю), а отправитель обязуется

уплатить за перевозку груза установленную плату.

2. Заключение договора перевозки груза

подтверждается составлением и выдачей

отправителю груза транспортной

накладной (коносамента или иного документа на груз,

предусмотренного соответствующим транспортным уставом или

кодексом).

С 1 января 2021 года действует форма транспортной

накладной, утвержденная Постановлением Правительства РФ

от 21 декабря 2020г. № 2200 "Об утверждении Правил перевозок

грузов автомобильным транспортом и о внесении изменений в

пункт 2.1.1 Правил дорожного движения РФ"

79

80. Статья 823. Коммерческий кредит

1. Договорами, исполнение которых связано спередачей в собственность другой стороне

денежных сумм или других вещей,

определяемых родовыми признаками, может

предусматриваться предоставление

кредита, в том числе в виде аванса,

предварительной оплаты, отсрочки и

рассрочки оплаты товаров, работ или услуг

(коммерческий кредит), если иное не

установлено законом.

80

81. Возмездность коммерческого кредита

Отношения сторон по договору с условием «авансовой»поставки регулирует глава 42 «Заем и кредит»

Гражданского кодекса.

Законодателем установлена «презумпция платности»

коммерческого кредита (ст. 809 ГК РФ). Поэтому

заимодавец имеет право получить со своего должника

проценты с суммы кредита.

Ст.809 ГК РФ

1. Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов за

пользование займом в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере

процентов за пользование займом их размер определяется ключевой ставкой Банка России, действовавшей в

соответствующие периоды.

2. Размер процентов за пользование займом может быть установлен в договоре с применением ставки в процентах годовых в

виде фиксированной величины, с применением ставки в процентах годовых, величина которой может изменяться в

зависимости от предусмотренных договором условий, в том числе в зависимости от изменения переменной величины, либо

иным путем, позволяющим определить надлежащий размер процентов на момент их уплаты.

3. При отсутствии иного соглашения проценты за пользование займом выплачиваются ежемесячно до дня возврата займа

включительно.

4. Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

договор заключен между гражданами, в том числе индивидуальными предпринимателями, на сумму, не превышающую ста

тысяч рублей;

по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

81

82. Статья 702. Договор подряда

1. По договору подряда одна сторона(подрядчик) обязуется выполнить

по заданию другой стороны

(заказчика) определенную работу

и сдать ее результат заказчику, а

заказчик обязуется принять результат

работы и оплатить его.

Подрядные отношения регулируются гл. 37

"Подряд" ГК РФ и оформляются

договором в письменной форме (п. 1 ст. 161

ГК РФ).

82

83. Cущественные условия договора подряда

1. Предмет договора подряда. Им является"результат выполненной работы". Согласно п.1 ст.703

ГК РФ договор подряда заключается на изготовление

или переработку (обработку) вещи либо на выполнение

другой работы, но в любом случае, целью договора

подряда является получение вещественного

результата.

2. Срок договора подряда.

В тексте необходимо указывать два срока договора

подряда: срок начала и срок окончания работы (ст.708

ГК РФ). Дополнительно по согласованию сторон в

договоре подряда могут быть предусмотрены сроки

завершения отдельных этапов работы (промежуточные

сроки). Как правило, подрядчик несет ответственность за

нарушение любых сроков договора подряда (как начального и

конечного, так и промежуточных).

83

84. Дополнительные условия договора подряда

Сторона, определяющая способвыполнения работ. Подрядчик

самостоятельно определяет способы

выполнения задания заказчика, если иное не

предусмотрено договором (п.3 ст.703 ГК РФ).

Сторона, иждивением которой

выполняются работы. Работа по договору

подряда выполняется иждивением подрядчика из его материалов, его силами и средствами,

если иное не предусмотрено договором подряда (п.1

ст.704 ГК РФ).

84

85.

Оплата договора подряда.В договоре подряда указывается цена

подлежащей выполнению работы или

способы ее определения (ст.709 ГК РФ).

При отсутствии условий об оплате

договора подряда, его цена определяется

в соответствии с п.3 ст.424 ГК РФ*.

*3. В случаях, когда в возмездном договоре цена не предусмотрена и не

может быть определена исходя из условий договора, исполнение

договора должно быть оплачено по цене, которая при сравнимых

обстоятельствах обычно взимается

за аналогичные товары, работы или услуги.

85

86.

Цена работы (или смета) по договору подрядаможет быть приблизительной или твердой.

Приблизительной является смета, от

положений которой в ходе выполнения договора

подряда возможны отступления.

Твердой считается смета, от положений

которой отступления не допускаются.

При отсутствии других указаний в договоре

подряда цена работы считается твердой.

Пересмотр твердой оплаты договоре подряда, как исключение,

допускается: при существенном изменении обстоятельств выполнения работы

по договору подряда (по правилам ст.451 ГК РФ); при наличии экономии подрядчика

(п.1 ст.710 ГК РФ); при ненадлежащем качестве выполненных по договору подряда

работ (п.1 ст.723 ГК РФ), при неиспользовании подрядчиком по договору подряда

всего материала заказчика (п.1 ст.713 ГК РФ).

86

87.

Привлечение субподрядчиков. Подрядчиквправе привлечь к исполнению своих обязательств

других лиц (субподрядчиков), сам при этом выступая в

роли генерального подрядчика, если иное не

предусмотрено договором (ст.706 ГК РФ).

Распределение полученной подрядчиком

экономии. Подрядчик сохраняет право на оплату

работ по цене, предусмотренной договором

подряда, если заказчик не докажет, что

полученная подрядчиком экономия повлияла на

качество выполненных работ. В договоре подряда

может быть предусмотрено иное распределение

полученной экономии (ст.710 ГК РФ).

87

88.

Порядок приемки работ. Ст.720 ГК РФ регулирует порядокприемки работ заказчиком, устанавливая основные правила

приемки работ, выявления и оспаривания недостатков.

Порядок и объемы содействия заказчика. Заказчик

обязан в случаях, в объеме и в порядке, предусмотренных

договором подряда, оказывать подрядчику содействие в

выполнении работы (ст.718 ГК РФ).

Качество работ. Качество выполненной подрядчиком работы

должно соответствовать условиям договора подряда, а при

отсутствии или неполноте условий договора требованиям,

обычно предъявляемым к работам соответствующего рода

(ст.721 ГК РФ, ст.722 ГК РФ).

Обмен информацией. Подрядчик обязан передать

заказчику вместе с результатом работы информацию,

касающуюся эксплуатации или иного использования

предмета договора подряда, если это предусмотрено

договором (ст.726 ГК РФ).

88

89. Статья 779. Договор возмездного оказания услуг

1. По договору возмездного оказанияуслуг исполнитель обязуется

по заданию заказчика оказать

услуги (совершить определенные

действия или осуществить определенную

деятельность), а заказчик

обязуется оплатить эти услуги.

89

90. Глава 39. Возмездное оказание услуг

Правила главы 39 ГК РФ регулируют обширный, неограниченныйперечень услуг, и применяются к договорам оказания

услуг связи, медицинских, ветеринарных, аудиторских,

консультационных, информационных услуг, услуг по обучению,

туристическому обслуживанию и иных, за исключением услуг,

оказываемых по договорам:

подряда;

выполнения научно-исследовательских, опытно-конструкторских и технологических

работ;

перевозки;

транспортной экспедиции;

банковского вклада;

банковского счета;

расчетов;

хранения;

поручения;

комиссии;

доверительного управления имуществом.

90

91.

Договор возмездного оказания услуг может считатьсязаключенным, если в нем перечислены

определенные действия, которые обязан

совершить исполнитель, либо указана определенная

деятельность, которую он обязан осуществить, на это

указал Президиум ВАС в информационном письме от 29 сентября 1999г. №48 «О некоторых

вопросах судебной практики, возникающих при рассмотрении споров, связанных с договорами на

оказание правовых услуг».

Соответственно, договор оказания услуг не может считаться

заключенным без согласования действий,

которые должен выполнить исполнитель или не указана

деятельность, которую он обязан осуществить.

В качестве предмета исполнения по рассматриваемому договору

выступает полученный заказчиком полезный эффект от

совершения исполнителем определенных действий либо

осуществления им определенной деятельности.

91

92.

ГК РФ не накладывает никаких ограничений насрок договора возмездного оказания услуг.

Договором возмездного оказания услуг должен быть

предусмотрен начальный срок деятельности,

которую должен осуществить исполнитель, конечный

срок исполнения договором может быть и не

предусмотрен, если иное не противоречит существу договора.

Таким образом, срок исполнения договора определяется

соглашением сторон, но в большинстве

договоров возмездного оказания услуг, предусмотрен и

конечный срок исполнения.

92

93.

Сроки и порядок оплаты по договору возмездногооказания услуг устанавливается соглашением

сторон.

В договоре должна быть указана цена

подлежащих оказанию услуг или способы ее

определения.

В случаях, когда в возмездном договоре цена не

предусмотрена и не может быть определена

исходя из условий договора, исполнение договора

должно быть, оплачено по цене, которая при

сравнимых обстоятельствах обычно взимается за

аналогичные товары, работы или услуги (пункт 3 статьи 424 ГК

РФ).

93

94. ПОСРЕДНИЧЕСКИЕ ДОГОВОРЫ

Посреднические договоры – этообособленная группа договоров,

предусмотренных в ГК РФ, в

соответствии с условиями которых

одна сторона обязуется

совершить в интересах другой

стороны какие-либо юридические

(а иногда и иные) действия, как правило –

сделки.

94

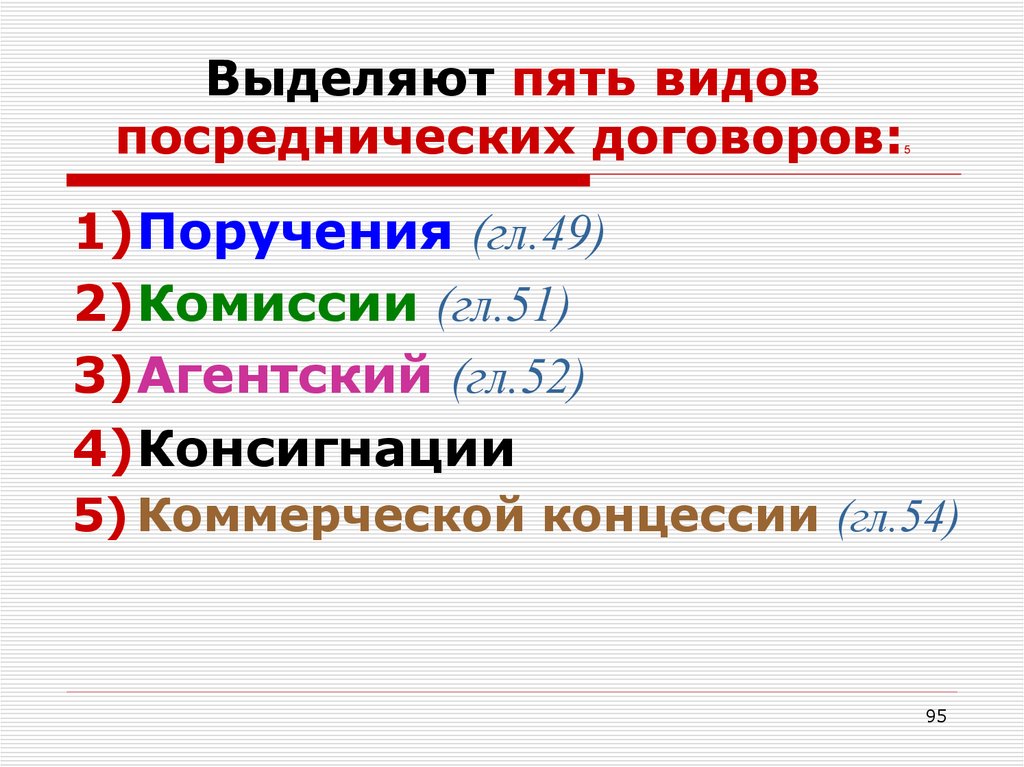

95. Выделяют пять видов посреднических договоров:5

Выделяют пять видовпосреднических договоров:

5

1)Поручения (гл.49)

2)Комиссии (гл.51)

3)Агентский (гл.52)

4)Консигнации

5) Коммерческой концессии (гл.54)

95

96. Правовое регулирование консигнации производится на основании следующих правовых актов:

9697.

Консигнация является разновидностью комиссии, но с особенностями, которыеследует учитывать при заключении такой сделки.

Договор консигнации представляет собой сделку, в соответствии с

которой собственник определённого товара (консигнант) передаёт

его продавцу (консигнатор) на склад. Товар остаётся его

собственностью до момента его фактической реализации, но

возвращается к собственнику, если не будет реализован в

течение определённого периода времени. По сути, такой договор

представляет собой особую разновидность комиссии, но также включает и некоторые

признаки иных договорных отношений, в том числе поставки, агентского договора и

даже хранения.

На практике такой договор применяется, как правило, в отношении таких товаров, спрос на

которые трудно определить сразу. Например, это может быть новый товар и

продавец не в состоянии определить, есть ли ему смысл закупать его или нет.

При этом продавец, который именуется консигнатором, получает оговоренное

вознаграждение не только за продажу товара, но и за его хранение.

Это обуславливает черты договора хранения, которые присущи консигнации. Условия

оговариваются сторонами в тексте сделки.

97

98.

9899. Существенные условия

99100. По сути, договор консигнации является смешанным, так как он содержит элементы различных договоров, таких как хранение,

поставка, купля-продажа, агентский договор и так далее.Смешанный договор консигнации состоит из следующих элементов:

100

101. ГК РФ Статья 1027. Договор коммерческой концессии

1. По договору коммерческой концессии одна сторона (правообладатель) обязуетсяпредоставить другой стороне (пользователю) за вознаграждение на срок или

без указания срока право использовать в предпринимательской деятельности

пользователя комплекс принадлежащих правообладателю исключительных

прав, включающий право на товарный знак, знак обслуживания, а также

права на другие предусмотренные договором объекты исключительных

прав, в частности на коммерческое обозначение, секрет производства (ноу-хау).

2. Договор коммерческой концессии предусматривает использование комплекса

исключительных прав, деловой репутации и коммерческого опыта

правообладателя в определенном объеме (в частности, с установлением минимального и

(или) максимального объема использования), с указанием или без указания территории

использования применительно к определенной сфере предпринимательской

деятельности (продаже товаров, полученных от правообладателя или произведенных пользователем,

осуществлению иной торговой деятельности, выполнению работ, оказанию услуг).

3. Сторонами по договору коммерческой концессии могут быть коммерческие организации

и граждане, зарегистрированные в качестве индивидуальных предпринимателей.

4. К договору коммерческой концессии соответственно применяются правила раздела VII

настоящего Кодекса о лицензионном договоре, если это не противоречит положениям

настоящей главы и существу договора коммерческой концессии.

101

102.

В последние годы развитие бизнеса по франчайзингу (льгота или привилегия)приобретает в России все большую привлекательность и для франчайзеров, и

для покупателей франшизы. Юридической формой оформления франшизных

отношений служит договор коммерческой концессии, регулируемый 54

главой ГК РФ.

Владелец бренда (франчайзер) позволяет второй стороне (франчайзи) запустить

бизнес по уже отработанной схеме. Обычные условия франшизы (это

право вести бизнес под брендом другой компании и использовать ее бизнес-модель):

владелец бренда разрешает законно пользоваться своим товарным знаком;

франчайзи получает готовую схему ведения бизнеса;

франчайзер консультирует и оказывает техническую поддержку открывшемуся

бизнесу.

Прежде всего, франчайзи необходимо собрать наиболее полную информацию обо

всех условиях выбранной франшизы. Такие сведения можно получить как от

самого франчайзера, так и от действующих франчайзи сети, а также из иных

доступных источников. Как и при заключении любой другой сделки следует

проверить благонадежность контрагента.

102

103.

Сторонами договора коммерческой концессии, согласно букве закона, должныбыть либо коммерческие организации, либо индивидуальные

предприниматели. Данное требование относится в равной мере как к

франчайзерам, так и к франчайзи.

Прежде чем вступить во франшизные отношения, стоит потратить время, чтобы

ознакомиться с основными нормами действующего законодательства в сфере

франчайзинга и с условиями предлагаемого к заключению договора

франшизы.

До момента подписания франшизного договора необходимо уделить особое

внимание следующим существенным моментам.

1. Наличие у франчайзера определенных прав:

права на товарный знак (знак обслуживания). Он является неотъемлемым

элементом комплекса исключительных прав, который передается по договору

коммерческой концессии. Без передачи товарного знака договор считается

ничтожным (не заключенным). Получить информацию о наличии у продавца

франшизы товарного знака (знака обслуживания), зарегистрированного в

соответствии с законодательством, либо поданной заявки на его регистрацию

можно из открытых реестров на сайте Роспатента.

103

104.

права на прочие результаты интеллектуальной деятельности и средстваиндивидуализации, передаваемые по договору (секреты производства (ноу-хау), объекты

авторских прав, коммерческое обозначение, патенты и прочее).

Покупателю франшизы нужно убедиться, что указанные права индивидуализированы

надлежащим образом: есть их подробный перечень, реквизиты документа,

подтверждающего права франчайзера на них. Стоит обратить внимание, по каким

классам МКТУ предоставляется право использования товарного знака (знака

обслуживания), достаточно ли этих классов для полноформатного ведения бизнеса по

выбранной франшизе.

2. Вид предоставляемой лицензии

неисключительная лицензия (с сохранением за франчайзером права выдачи лицензий третьим

лицам (простая лицензия).

исключительная лицензия (без сохранения за франчайзером права выдачи лицензий другим

лицам).

Если договор концессии не предусматривает иное, то лицензия по умолчанию

предполагается неисключительной. То есть франчайзер имеет право подписывать

все новые договоры франчайзинга и выдавать такие же права другим

предпринимателям на той же территории действия договора.

104

105.

Если договор концессии не указывает на эксклюзивность территории франчайзи,то покупателю франшизы целесообразно согласовать с франчайзером

предоставление «охранного радиуса» (зоны обслуживания франчайзи). В пределах

этой охранной территории франчайзером не будет открыто аналогичных

сетевых собственных или франчайзинговых точек.

Существенным условием договора коммерческой концессии всегда будет

вознаграждение (ст. 1030 ГК РФ). Без согласования данного пункта договор

франшизы считается незаключенным. Покупатель и продавец франшизы

обязательно прописывают в договоре сумму вознаграждения или алгоритм

его определения.

Это может быть единоразовый платеж (паушальный взнос) или периодические

выплаты (роялти), или комбинация того и другого. И роялти, и паушальный

платеж могут быть установлены в виде фикса. Часто используется расчет

стоимости франшизы в процентах от оборота предприятия. Процент может

зависеть от площади помещения, численности населения, количества

предприятий у франчайзи или от других факторов. Заключая договор

франчайзинга, покупатель должен знать, за что, сколько, каким образом и

как часто ему придется платить.

105

106.